Наименование доходов

Коды бюджетной классификации

Административные штрафы, установленные Главой 14 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области предпринимательской деятельности и деятельности саморегулируемых организаций, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за осуществление предпринимательской деятельности без государственной регистрации или без специального разрешения (лицензии))

182 1 16 01141 01 0001 140

Административные штрафы, установленные Главой 14 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области предпринимательской деятельности и деятельности саморегулируемых организаций, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за незаконную организацию и проведение азартных игр)

182 1 16 01141 01 0101 140

Административные штрафы, установленные Главой 14 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области предпринимательской деятельности и деятельности саморегулируемых организаций, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за нарушение организаторами азартных игр в букмекерской конторе и тотализаторе требований к заключению пари на официальные спортивные соревнования и проведению других азартных игр)

182 1 16 01141 01 0111 140

Административные штрафы, установленные Главой 15 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг (за исключением штрафов, указанных в пункте 6 статьи 46 Бюджетного кодекса Российской Федерации), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за нарушение срока постановки на учет в налоговом органе)

182 1 16 01151 01 0003 140

Административные штрафы, установленные Главой 15 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг (за исключением штрафов, указанных в пункте 6 статьи 46 Бюджетного кодекса Российской Федерации), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за нарушение сроков представления налоговой декларации (расчета по страховым взносам))

182 1 16 01151 01 0005 140

Административные штрафы, установленные Главой 15 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг (за исключением штрафов, указанных в пункте 6 статьи 46 Бюджетного кодекса Российской Федерации), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за непредставление (несообщение) сведений, необходимых для осуществления налогового контроля)

182 1 16 01151 01 0006 140

Административные штрафы, установленные главой 15 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг (за исключением штрафов, указанных в пункте 6 статьи 46 Бюджетного кодекса Российской Федерации), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за нарушение валютного законодательства Российской Федерации и актов органов валютного регулирования)

182 1 16 01151 01 0025 140

Административные штрафы, установленные главой 15 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг (за исключением штрафов, указанных в пункте 6 статьи 46 Бюджетного кодекса Российской Федерации), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (иные штрафы, за исключением штрафов за административные правонарушения в области производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции)

182 1 16 01151 01 9002 140

Административные штрафы, установленные главой 17 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения, посягающие на институты государственной власти, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за невыполнение законных требований прокурора, следователя, дознавателя или должностного лица, осуществляющего производство по делу об административном правонарушении)

182 1 16 01171 01 0007 140

Административные штрафы, установленные главой 17 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения, посягающие на институты государственной власти, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (иные штрафы)

182 1 16 01171 01 9000 140

Административные штрафы, установленные Главой 18 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области защиты государственной границы Российской Федерации и обеспечения режима пребывания иностранных граждан или лиц без гражданства на территории Российской Федерации, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы)

182 1 16 01181 01 9000 140

Административные штрафы, установленные Главой 19 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения против порядка управления, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за невыполнение в срок законного предписания (постановления, представления, решения) органа (должностного лица), осуществляющего государственный надзор (контроль), организации, уполномоченной в соответствии с федеральными законами на осуществление государственного надзора (должностного лица), органа (должностного лица), осуществляющего муниципальный контроль)

182 1 16 01191 01 0005 140

Административные штрафы, установленные Главой 19 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения против порядка управления, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за непредставление сведений (информации)

182 1 16 01191 01 0007 140

Административные штрафы, установленные Главой 19 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения против порядка управления, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за осуществление деятельности, не связанной с извлечением прибыли, без специального разрешения (лицензии)

182 1 16 01191 01 0020 140

Административные штрафы, установленные Главой 19 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения против порядка управления, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за воспрепятствование законной деятельности должностного лица органа государственного контроля (надзора), должностного лица организации, уполномоченной в соответствии с федеральными законами на осуществление государственного надзора, должностного лица органа муниципального контроля)

182 1 16 01191 01 0401 140

Административные штрафы, установленные Главой 19 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения против порядка управления, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (иные штрафы)

182 1 16 01191 01 9000 140

Штрафы, установленные Главой 22 Уголовного кодекса Российской Федерации, за преступления в сфере экономической деятельности

182 1 16 03122 01 0000 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за нарушение порядка постановки на учет в налоговом органе)

182 1 16 05160 01 0001 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества, расчета по страховым взносам))

182 1 16 05160 01 0002 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за нарушение установленного способа представления налоговой декларации (расчета))

182 1 16 05160 01 0003 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за представление в налоговый орган управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества, содержащего недостоверные сведения)

182 1 16 05160 01 0004 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за грубое нарушение правил учета доходов и расходов и объектов налогообложения (базы для исчисления страховых взносов))

182 1 16 05160 01 0005 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении, которого налоговым органом приняты обеспечительные меры в виде залога)

182 1 16 05160 01 0006 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за непредставление налоговому органу сведений, необходимых для осуществления налогового контроля)

182 1 16 05160 01 0007 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения)

182 1 16 05160 01 0008 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за неявку либо уклонение от явки без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля, неправомерный отказ свидетеля от дачи показаний, а равно дача заведомо ложных показаний)

182 1 16 05160 01 0009 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дача заведомо ложного заключения или осуществление заведомо ложного перевода)

182 1 16 05160 01 0010 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за неправомерное несообщение сведений налоговому органу)

182 1 16 05160 01 0011 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за нарушение порядка регистрации объектов игорного бизнеса)

182 1 16 05160 01 0012 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за неправомерное непредставление уведомления о контролируемых сделках, представление недостоверных сведений в уведомлении о контролируемых сделках)

182 1 16 05160 01 0013 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за неправомерное непредставление уведомления о контролируемых иностранных компаниях, уведомления об участии в иностранных организациях, представление недостоверных сведений в уведомлении о контролируемых иностранных компаниях, уведомлении об участии в иностранных организациях)

182 1 16 05160 01 0014 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за ненаправление (невключение) организацией финансового рынка финансовой информации о клиентах организации финансового рынка, выгодоприобретателях и (или) лицах, их контролирующих)

182 1 16 05160 01 0015 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за нарушение организацией финансового рынка порядка установления налогового резидентства клиентов организаций финансового рынка, выгодоприобретателей и лиц, прямо или косвенно их контролирующих)

182 1 16 05160 01 0016 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за непредставление уведомления об участии в международной группе компаний, представление уведомления об участии в международной группе компаний, содержащего недостоверные сведения)

182 1 16 05160 01 0017 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за непредставление странового отчета, представление странового отчета, содержащего недостоверные сведения)

182 1 16 05160 01 0018 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за непредставление документации по международной группе компаний)

182 1 16 05160 01 0019 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за нарушение порядка и (или) сроков передачи налогоплательщиками сведений о произведенных расчетах при реализации товаров (работ, услуг, имущественных прав)

182 1 16 05160 01 0020 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (штрафы за нарушение порядка и (или) сроков передачи сведений о произведенных расчетах операторами электронных площадок и кредитными организациями)

182 1 16 05160 01 0021 140

Штрафы за налоговые правонарушения, установленные Главой 16 Налогового кодекса Российской Федерации (иные штрафы)

182 1 16 05160 01 9000 140

Штрафы за нарушения банком обязанностей, установленных Главой 18 Налогового кодекса Российской Федерации (штрафы за нарушение банком порядка открытия счета)

182 1 16 05180 01 0001 140

Штрафы за нарушения банком обязанностей, установленных Главой 18 Налогового кодекса Российской Федерации (штрафы за нарушение срока исполнения поручения о перечислении налога (сбора, страховых взносов), авансового платежа, единого налогового платежа физического лица, пеней, штрафа)

182 1 16 05180 01 0002 140

Штрафы за нарушения банком обязанностей, установленных Главой 18 Налогового кодекса Российской Федерации (штрафы за неисполнение банком решения налогового органа о приостановлении операций по счетам налогоплательщика, плательщика сбора, плательщика страховых взносов или налогового агента, счету инвестиционного товарищества)

182 1 16 05180 01 0003 140

Штрафы за нарушения банком обязанностей, установленных Главой 18 Налогового кодекса Российской Федерации (штрафы за неисполнение банком поручения налогового органа о перечислении налога, авансового платежа, сбора, страховых взносов, пеней, штрафа)

182 1 16 05180 01 0004 140

Штрафы за нарушения банком обязанностей, установленных Главой 18 Налогового кодекса Российской Федерации (штрафы за непредставление банком справок (выписок) по операциям и счетам (счету инвестиционного товарищества) в налоговый орган)

182 1 16 05180 01 0005 140

Штрафы за нарушения банком обязанностей, установленных Главой 18 Налогового кодекса Российской Федерации (штрафы за нарушение банком обязанностей, связанных с электронными денежными средствами)

182 1 16 05180 01 0006 140

Штрафы за нарушения банком обязанностей, установленных Главой 18 Налогового кодекса Российской Федерации (иные штрафы)

182 1 16 05180 01 9000 140

Штрафы, неустойки, пени, уплаченные в случае просрочки исполнения поставщиком (подрядчиком, исполнителем) обязательств, предусмотренных государственным контрактом, заключенным федеральным государственным органом, федеральным казенным учреждением, государственной корпорацией (иные штрафы)

182 1 16 07010 01 9000 140

Иные штрафы, неустойки, пени, уплаченные в соответствии с законом или договором в случае неисполнения или ненадлежащего исполнения обязательств перед федеральным государственным органом, федеральным казенным учреждением, Центральным банком Российской Федерации, государственной корпорацией (иные штрафы)

182 1 16 07090 01 9000 140

Денежные средства, обращенные в собственность государства на основании обвинительных приговоров судов, подлежащие зачислению в федеральный бюджет

182 1 16 08030 01 0000 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в федеральный бюджет по нормативам, действовавшим в 2019 году (за исключением доходов, направляемых на формирование Федерального дорожного фонда)

182 1 16 10121 01 0001 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет субъекта Российской Федерации по нормативам, действовавшим в 2019 году (за исключением доходов, направляемых на формирование дорожного фонда субъекта Российской Федерации, а также иных платежей в случае принятия решения финансовым органом субъекта Российской Федерации о раздельном учете задолженности)

182 1 16 10122 01 0001 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет муниципального образования по нормативам, действовавшим в 2019 году (доходы бюджетов внутригородских муниципальных образований городов федерального значения за исключением доходов, направляемых на формирование муниципального дорожного фонда, а также иных платежей в случае принятия решения финансовым органом муниципального образования о раздельном учете задолженности)

182 1 16 10123 01 0031 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет муниципального образования по нормативам, действовавшим в 2019 году (доходы бюджетов городских округов за исключением доходов, направляемых на формирование муниципального дорожного фонда, а также иных платежей в случае принятия решения финансовым органом муниципального образования о раздельном учете задолженности)

182 1 16 10123 01 0041 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет муниципального образования по нормативам, действовавшим в 2019 году (доходы бюджетов муниципальных районов за исключением доходов, направляемых на формирование муниципального дорожного фонда, а также иных платежей в случае принятия решения финансовым органом муниципального образования о раздельном учете задолженности)

182 1 16 10123 01 0051 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет муниципального образования по нормативам, действовавшим в 2019 году (доходы бюджетов сельских поселений за исключением доходов, направляемых на формирование муниципального дорожного фонда, а также иных платежей в случае принятия решения финансовым органом муниципального образования о раздельном учете задолженности

182 1 16 10123 01 0101 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет муниципального образования по нормативам, действовавшим в 2019 году (доходы бюджетов городских округов с внутригородским делением за исключением доходов, направляемых на формирование муниципального дорожного фонда, а также иных платежей в случае принятия решения финансовым органом муниципального образования о раздельном учете задолженности)

182 1 16 10123 01 0111 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет муниципального образования по нормативам, действовавшим в 2019 году (доходы бюджетов внутригородских районов за исключением доходов, направляемых на формирование муниципального дорожного фонда, а также иных платежей в случае принятия решения финансовым органом муниципального образования о раздельном учете задолженности)

182 1 16 10123 01 0121 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет муниципального образования по нормативам, действовавшим в 2019 году (доходы бюджетов городских поселений за исключением доходов, направляемых на формирование муниципального дорожного фонда, а также иных платежей в случае принятия решения финансовым органом муниципального образования о раздельном учете задолженности)

182 1 16 10123 01 0131 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в бюджет муниципального образования по нормативам, действовавшим в 2019 году (доходы бюджетов муниципальных округов за исключением доходов, направляемых на формирование муниципального дорожного фонда, а также иных платежей в случае принятия решения финансовым органом муниципального образования о раздельном учете задолженности)

182 1 16 10123 01 0141 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в федеральный бюджет и бюджет муниципального образования по нормативам, действовавшим в 2019 году

182 1 16 10129 01 0000 140

Если вовремя не сдать в ИФНС единый расчет по страховым взносам плательщику грозит штраф, размер которого определяется исходя из суммы взносов, отраженных в расчете. То есть сумму штрафа нужно будет заплатить тремя частями и перечислить на три разных КБК.

Источник: Письмо ФНС от 05.05.2017 № ПА-4-11/8641

Штраф за несвоевременное представление расчета составляет 5% от суммы страховых взносов, подлежащих уплате на основании расчета, за каждый полный/неполный месяц просрочки, но не более 30% от этой суммы и не менее 1000 рублей (п.1 ст. 119 НК). За несдачу нулевого расчета по взносам грозит штраф 1000 рублей.

Поскольку в расчете отражаются взносы на ОПС, ВНиМ и ОМС, то сумма штрафа по каждому из этих видов страхования определяется отдельно и уплачивается на соответствующий КБК:

182 1 02 02010 06 3010 160 – для пенсионных взносов (как для общих, так и для уплачиваемых по доптарифу);

182 1 02 02090 07 3010 160 – для взносов на случай временной нетрудоспособности и в связи с материнством;

182 1 02 02101 08 3013 160 – для медицинских взносов.

В случае, когда за несдачу расчета был начислен минимальный штраф (1000 рублей), эта сумма распределяется исходя из расщепления основного тарифа 30% на отдельные виды страхования. Напомним, что тарифы страховых взносов в 2017 году составляют: 22% — взносы на ОПС, 5,1% — взносы на ОМС, 2,9% — взносы на ВНиМ.

Соответственно, сумма штрафа составит:

— по взносам на ОПС — 733,33 руб. (ставка 22/30*1000);

— по взносам на ОМС – 170 руб. (5,1/30*1000);

— по взносам на ВНиМ – 96,67 руб. (2,9/30*1000).

Кстати, если у вас есть задолженность по взносам по состоянию на 01.01.2017 года, с которой вы не согласны, то для сверки вам следует обращаться не в ИФНС, а в соответствующий фонд. Дело в том, что налоговики не могут самостоятельно править данные по взносам за периоды, истекшие до 01.01.2017 года. И даже если вы направите запрос на уточнение в инспекцию, ваш запрос сотрудники ИФНС либо сами перешлют в ПФР или ФСС, либо порекомендуют вам туда обратиться самим (Письмо ФНС от 02.05.2017 № ГД- 4-8/8281).

Добрый день! В 2022 году пришел штраф за несвоевременную сдачу РСВ. Его не оплатили. По каким реквизитам (в связи с переходом на ЕНП) его оплатить в 2023 г?

Добрый день.

Перечисляйте в Тулу, но как отдельный платёж (не ЕНП, а в формате уведомления).

На КБК 182 1 16 05160 01 0002 140 — штрафы за непредставление налоговой декларации, расчета финансового результата инвестиционного товарищества или расчета по страховым взносам.

На сайте ФНС в первой таблице Excel найти этот код можно.

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке

А какой налоговый период нужно указывать при уплате штрафа? ставлю «0» и банк не принимает

Должны бы принимать.

Можно попробовать указать дату, указанную в требовании на оплату штрафа.

За нарушение налогового законодательства ФНС налагает на бизнес штрафы. Чтобы их оплатить, нужно указать в платежном поручении правильный КБК. Общей группе штрафов по главе 16 НК РФ соответствует КБК 18211605160010000000. А его дальнейшая детализация уточняет, какой именно штраф хочет оплатить компания.

Расшифровка КБК 18211605160010000000

В перечне КБК на 2021 год код 182 116 05160 01 0000 140 попадает в группу штрафов, санкций и возмещений ущерба. Он расшифровывается так: штрафы за налоговые правонарушения, установленные гл. 16 НК РФ.

Отдельно рассмотрим группы цифр, из которых состоит код. Напомним, что все они имеют определенное значение:

- 182 — деньги поступят в налоговую инспекцию;

- 116 — перечисление относится к группе доходов «Штрафы, санкции и возмещения ущерба»;

- 05160 — шифр статьи и подстатьи доходов;

- 01 — штраф формирует федеральный бюджет;

- 140 — аналитическая группа подвида дохода «Штрафы, пени, неустойки, возмещения ущерба.

В разрядах кода 14-17 стоят нули, потому что для каждого вида штрафов эта группа цифр будет отличаться.

Перечень КБК для уплаты штрафов по главе 16 НК РФ

В 2021 году все виды штрафов по главе 16 НК РФ на один КБК платить нельзя. Раньше для них действовал единый код, а распределялись штрафы с учетом назначения платежа. Теперь же для каждого штрафа есть свой отдельный код. Рассмотрим перечень кодов со статьями НК РФ, типами и размерами штрафов, которые по ним можно уплатить.

| Статья НК РФ | КБК | Вид штрафа | Размер штрафа |

|---|---|---|---|

| ст. 116 | 182 116 05160 01 0001 140 |

|

|

| ст. 119 | 182 116 05160 01 0002 140 | Опоздание со сдачей налоговой декларации, РСВ | 5 % от не уплаченной вовремя суммы по отчету за каждый месяц, но не больше 30 % и не меньше 1 000 рублей |

| ст. 119.1 | 182 116 05160 01 0003 140 | Нарушение требования по сдаче декларации (расчета) в электронной форме | 200 рублей |

| ст. 119.2 | 182 116 05160 01 0004 140 | Управляющий товарищ подал недостоверный расчет финрезультата инвестиционного товарищества | от 40 000 до 80 000 рублей |

| ст. 120 | 182 116 05160 01 0005 140 | Грубые нарушения в правилах учета доходов, расходов, объектов налогообложения | от 10 000 рублей |

| ст. 125 | 182 116 05160 01 0006 140 | Фирма нарушила порядок владения, пользования, распоряжения имуществом под арестом или залогом | 30 000 рублей |

| ст. 126 | 182 116 05160 01 0007 140 | Налоговой не передали запрошенные сведения | 200 рублей за каждый документ |

| ст. 126.1 | 182 116 05160 01 0008 140 | Налоговый агент передал налоговой недостоверные документы | 500 рублей за каждый документ |

| ст. 128 | 182 116 05160 01 0009 140 | Свидетель не явился в налоговую без уважительной причины, отказался давать показания или солгал | 3 000 рублей |

| ст. 129 | 182 116 05160 01 0010 140 | Эксперт, специалист или переводчик отказался участвовать в проверке или предоставил ложные заключения (перевод) | 500 рублей за отказ и 5 000 рублей за ложные данные |

| ст. 129.1 | 182 116 05160 01 0011 140 | Фирма неправомерно не сообщила или с опозданием сообщила налоговой запрошенные сведения | от 5 000 до 50 000 рублей |

| ст. 129.2 | 182 116 05160 01 0012 140 | Нарушен порядок регистрации игорного бизнеса | штраф в размере х3 или х6 ставки налога на игорный бизнес |

| ст. 129.4 | 182 116 05160 01 0013 140 | Непредставление уведомления о контролируемых сделках или недостоверные сведения в нем | 5 000 рублей |

| 129.6 | 182 116 05160 01 0014 140 | Непредставление уведомления о КИК, об участии в иностранных организациях или подача недостоверных сведений | 500 000 рублей по КИК и 50 000 рублей по участию в иностранных организациях |

| 129.7 | 182 116 05160 01 0015 140 | Организация финансового рынка не направила информацию о клиентах, выгодоприобретателях, контролирующих лицах | 500 000 за непредставление финансовой информации и по 50 000 рублей за каждый факт невключения информации |

| 129.8 | 182 116 05160 01 0016 140 | Организация финансового рынка нарушила порядок установления резидентства клиентов, выгодоприобретателей, контролирующих лиц | 50 000 рублей по каждому случаю |

| 129.9 | 182 116 05160 01 0017 140 | Участник международной группы компаний не представил уведомление об участии или включил туда недостоверные сведения | 50 000 рублей |

| 129.10 | 182 116 05160 01 0018 140 | Страновой отчет не представлен или содержит недостоверные сведения | 100 000 рублей |

| 129.11 | 182 116 05160 01 0019 140 | По международной группе компаний не подали документацию | 100 000 рублей |

| 129.13 | 182 116 05160 01 0020 140 | Нарушен порядок или срок подачи сведений о расчетах при реализации | 20 % от суммы расчета или всю сумму расчета при повторном нарушении в течение полугода |

| 129.14 | 182 116 05160 01 0021 140 | Оператор электронной площадки или кредитная организация нарушили порядок или срок подачи сведений о расчетах | 20 % от суммы расчета, но не меньше 200 рублей за каждый |

| — | 182 116 05160 01 9000 140 | Иные штрафы по главе 16 НК РФ | — |

Как платить штрафы по КБК 18211605160010000140

Если налогоплательщик нарушил налоговое законодательство или не заплатил вовремя налог, ему придет требование об уплате штрафа из ИФНС. Для уплаты штрафа сформируйте платежное поручение.

Особенностей у платежных документов по штрафам в ИФНС не много.

- Указывайте в поле 101 код своего статуса — «01» для налогоплательщиков-организаций и «09» для ИП (а с 1 октября 2021 года предприниматели ставят код «13»).

- В поле 104 укажите КБК, соответствующий штрафу, который нужно уплатить. Данные об этом можно взять из требования налоговой.

- В поле 24 впишите назначение платежа с указанием нарушения, за которое вы платите штраф, статьи НК РФ и основания уплаты. Пример «Оплата штрафа за грубое нарушение правил учета доходов по ст. 120 НК РФ по требованию № 3546-АХ от 27.08.2021.

- В поле 106 проставьте код «ТР», а в полях 108 и 109 проставьте номер и дату требования соответственно. Поле 107 предназначено для указания даты, до которой следует уплатить штраф по требованию (можно ставить фактическую дату платежа).

- В поле 09 укажите УИН из требования при наличии. Если его нет, ставьте в поле «0».

- В полях 13-17 укажите реквизиты своей налоговой, которые можно получить на сайте ФНС.

Важно! С 1 октября 2021 года перестанет действовать код «ТР». Для уплаты налога по требованию нужно будет указывать код «ЗД», а в поле 108 проставлять номер документа вида «ТР0000000000000».

Образец заполнения платежного поручения для уплаты штрафа по ст. 120 НК РФ.

Работайте с платежными поручениями в Контур.Бухгалтерии, чтобы не делать ошибок. На основании полученных из ФНС требований платежка подготовится автоматически — с суммой, датой, номером требования, верным КБК и пр. Вам останется только проверить и выгрузить документ для передачи в банк. Всем, кто впервые регистрируется в сервисе, доступны 14 дней бесплатной работы.

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2022 ГОД

СТРАХОВЫЕ ВЗНОСЫ ВО ВНЕБЮДЖЕТНЫЕ ФОНДЫ РФ, ШТРАФЫ

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ

Взносы на выплату страховой пенсии за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02010 06 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02010 06 2110 160 | Пени по платежу |

| 182 1 02 02010 06 2210 160 | Проценты по платежу |

| 182 1 02 02010 06 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы, зачисляемые в ПФР на выплату накопительной пенсии

| 182 1 02 02020 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02020 06 2100 160 | Пени по платежу |

| 182 1 02 02020 06 2200 160 | Проценты по платежу |

| 182 1 02 02020 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы за расчетные периоды, истекшие до 1 января 2017 года

| 182 1 02 02010 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02010 06 2100 160 | Пени по платежу |

| 182 1 02 02010 06 2200 160 | Проценты по платежу |

| 182 1 02 02010 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНОМУ ТАРИФУ ЗА ЗАСТРАХОВАННЫХ ЛИЦ, ЗАНЯТЫХ НА ВИДАХ РАБОТ, УКАЗАННЫХ В П. 1 Ч. 1 СТ. 30 ФЕДЕРАЛЬНОГО ЗАКОНА ОТ 28.12.13 N 400-ФЗ (СПИСОК 1)

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 02131 06 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02131 06 2110 160 | Пени по платежу |

| 182 1 02 02131 06 2210 160 | Проценты по платежу |

| 182 1 02 02131 06 3010 160 | Штрафы по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 02131 06 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02131 06 2100 160 | Пени по платежу |

| 182 1 02 02131 06 2210 160 | Проценты по платежу |

| 182 1 02 02131 06 3000 160 | Штрафы по платежу |

Пени, штрафы и проценты по страховым взносам по доптарифу (список 1), истекшие до 1 января 2017 года

| 182 1 02 02131 06 2100 160 | Пени по платежу |

| 182 1 02 02131 06 2200 160 | Проценты по платежу |

| 182 1 02 02131 06 3000 160 | Штрафы по платежу |

СТРАХОВЫЕ ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНОМУ ТАРИФУ ЗА ЗАСТРАХОВАННЫХ ЛИЦ, ЗАНЯТЫХ НА ВИДАХ РАБОТ, УКАЗАННЫХ В П. 2 — 18 Ч. 1 СТ. 30 ФЕДЕРАЛЬНОГО ЗАКОНА ОТ 28.12.13 № 400-ФЗ (СПИСОК 2)

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 02132 06 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02132 06 2110 160 | Пени по платежу |

| 182 1 02 02132 06 2210 160 | Проценты по платежу |

| 182 1 02 02132 06 3010 160 | Штрафы по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 02132 06 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02132 06 2100 160 | Пени по платежу |

| 182 1 02 02132 06 2200 160 | Проценты по платежу |

| 182 1 02 02132 06 3000 160 | Штрафы по платежу |

Пени, штрафы и проценты по страховым взносам по доптарифу (список 2), истекшие до 1 января 2017 года

| 182 1 02 02132 06 2100 160 | Пени по платежу |

| 182 1 02 02132 06 2200 160 | Проценты по платежу |

| 182 1 02 02132 06 3000 160 | Штрафы по платежу |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ В ФИКСИРОВАННОМ РАЗМЕРЕ (ДЛЯ ИП)

Взносы за расчетные периоды (в т.ч. исчисленные с суммы превышения величины дохода), начиная с 1 января 2017 года

| 182 1 02 02140 06 1110 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02140 06 2110 160 | Пени по платежу |

| 182 1 02 02140 06 2210 160 | Проценты по платежу |

| 182 1 02 02140 06 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНОМУ СОЦИАЛЬНОМУ ОБЕСПЕЧЕНИЮ ЧЛЕНОВ ЛЕТНЫХ ЭКИПАЖЕЙ И РАБОТНИКОВ УГОЛЬНОЙ ПРОМЫШЛЕННОСТИ

Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации на выплату доплат к пенсии

| 182 1 02 02080 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02080 06 2100 160 | Пени по платежу |

| 182 1 02 02080 06 2200 160 | Проценты по платежу |

| 182 1 02 02080 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы, уплачиваемые организациями угольной промышленности на выплату доплаты к пенсии

| 182 1 02 02120 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02120 06 2100 160 | Пени по платежу |

| 182 1 02 02120 06 2200 160 | Проценты по платежу |

| 182 1 02 02120 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ РАБОТАЮЩЕГО НАСЕЛЕНИЯ

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02101 08 1013 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02101 08 2013 160 | Пени по взносам |

| 182 1 02 02101 08 2213 160 | Проценты по страховым взносам |

| 182 1 02 02101 08 3013 160 | Суммы денежных взысканий (штрафов) |

Взносы за расчетные периоды, истекшие до 1 января 2017 года

| 182 1 02 02101 08 1011 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02101 08 2011 160 | Пени по страховым взносам |

| 182 1 02 02101 08 2211 160 | Проценты по страховым взносам |

| 182 1 02 02101 08 3011 160 | Суммы денежных взысканий (штрафов) |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ В ФИКСИРОВАННОМ РАЗМЕРЕ (ДЛЯ ИП)

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02103 08 1013 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02103 08 2013 160 | Пени по страховым взносам |

| 182 1 02 02103 08 2213 160 | Проценты по страховым взносам |

| 182 1 02 02103 08 3013 160 | Суммы денежных взысканий (штрафов) |

Взносы за расчетные периоды, истекшие до 1 января 2017 года

| 182 1 02 02103 08 1011 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу) |

| 182 1 02 02103 08 2011 160 | Пени по страховым взносам |

| 182 1 02 02103 08 2211 160 | Проценты по страховым взносам |

| 182 1 02 02103 08 3011 160 | Суммы денежных взысканий (штрафов) |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И В СВЯЗИ С МАТЕРИНСТВОМ

Взносы за расчетные периоды, начиная с 1 января 2017 года

| 182 1 02 02090 07 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02090 07 2110 160 | Пени по платежу |

| 182 1 02 02090 07 2210 160 | Проценты по платежу |

| 182 1 02 02090 07 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

Взносы за расчетные периоды, истекшие до 1 января 2017 года

| 182 1 02 02090 07 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02090 07 2100 160 | Пени по соответствующему платежу |

| 182 1 02 02090 07 2200 160 | Проценты по платежу |

| 182 1 02 02090 07 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ И ПРОФЕССИОНАЛЬНЫХ ЗАБОЛЕВАНИЙ

| 393 1 02 02050 07 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 393 1 02 02050 07 2100 160 | Пени по соответствующему платежу |

| 393 1 02 02050 07 2200 160 | Проценты по соответствующему платежу |

| 393 1 02 02050 07 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ, УПЛАЧИВАЕМЫЕ ЛИЦАМИ ДОБРОВОЛЬНО ВСТУПИВШИМИ В ОТНОШЕНИЯ ПО ОБЯЗАТЕЛЬНОМУ СОЦИАЛЬНОМУ СТРАХОВАНИЮ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И В СВЯЗИ С МАТЕРИНСТВОМ

| 393 1 17 06020 07 6000 180 | Прочие неналоговые поступления в Фонд социального страхования Российской Федерации (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации) |

ДОПОЛНИТЕЛЬНЫЕ СТРАХОВЫЕ ВЗНОСЫ НА НАКОПИТЕЛЬНУЮ ПЕНСИЮ РАБОТНИКА

| 392 1 02 02041 06 1100 160 | уплачиваемые за счет средств работника |

| 392 1 02 02041 06 1200 160 | уплачиваемые за счет средств работодателя |

КБК ДЛЯ ПЕРЕЧИСЛЕНИЯ ШТРАФОВ ЗА НАРУШЕНИЯ, ВЫЯВЛЕННЫЕ ВНЕБЮДЖЕТНЫМИ ФОНДАМИ (ПФР, ФСС, ФФОМС, ТФОМС) В РАМКАХ ГЛАВЫ 15 КОАП РФ

| 392 1 16 01230 06 0000 140 | Штрафы за нарушения, выявленные должностными лицами ПФР |

| 393 1 16 01230 07 0000 140 | Штрафы за нарушения, выявленные должностными лицами ФСС |

| 394 1 16 01230 08 0000 140 | Штрафы за нарушения, выявленные должностными лицами ФФОМС |

| 395 1 16 01230 09 0000 140 | Штрафы за нарушения, выявленные должностными лицами ТФОМС |

Как заполнить платежное поручение по штрафам и пеням

Разберем на примерах, как правильно оформить платежку на уплату штрафов и пеней в бюджет.

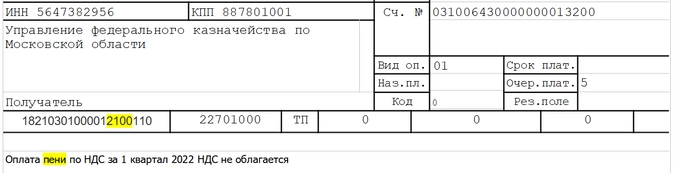

Добровольная уплата пеней в налоговую

Иногда бухгалтер сам обнаруживает ошибку в расчетах и спешит погасить долг перед бюджетом до того, как ошибку выявит налоговая и направит требование об уплате.

Например: в результате счетной ошибки сумма налога в бюджет была уплачена не в полном объеме.

Пени начинают начисляться со следующего дня за установленной датой уплаты налога (п. 3 ст. 75 НК). Назначение платежа в таком случае можно указать так:

«Оплата пени по …. (налог, сбор и т. д.) за …. (период). НДС не облагается».

Укажите соответствующий КБК. В платежном поручении он занимает поле «104». Проверьте себя, в этом 20-значном коде. 14-ый,15,16 и 17 позиции будут такими: «2100».

Если в платежке есть КБК, то обязательно заполнение поля «105» для ОКТМО.

Поле «106» указывает на основание платежа. При добровольном перечислении пени ставим — «ТП». Хотя по сути сюда просится значение «ЗД». Но его использование означает обязательное указание номера документа в поле «108». Заполнять поле нулями нельзя, как и указать документ, который вы еще не получили (ведь требование пока не пришло).

Не забываем про дату платежа, которая проставляется в поле «107». В случае с добровольной уплатой указываем «0».

В платежном поручении, как и при уплате обычного налога, заполняем поле «101» — статус плательщика. Возможны и другие варианты — в зависимости от ситуации:

- «01» — для налогов за ООО и страховых взносов для сотрудников ООО;

- «02» — для НДФЛ за сотрудников;

- «08» — для штрафов и пени в бюджет, кроме налоговой (например в ФСС);

- «13» — для налогов за ИП и страховых взносов за своих сотрудников.

Платежи в бюджет во всех банках бесплатны, но не везде можно подобрать комфортный тариф для расчетного счета. В линейке Локо-Банка можно найти выгодный тариф под любые нужды бизнеса.

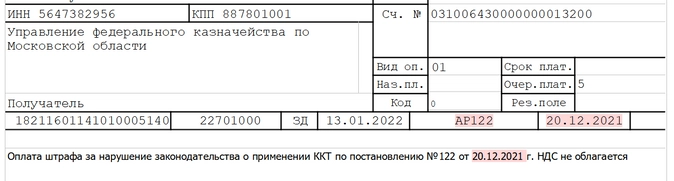

Уплата штрафа или пени в налоговую по требованию

При наличии на руках налогового требования, у которого есть дата и номер, стратегия заполнения налоговых полей меняется. КБК и ОКТМО остаются прежними, а в поле «106» нужно проставить — «ЗД», что переводится, как погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам.

Теперь поля «107» — дата и «108». Здесь номер вы должны заполнять в соответствии с документом, который получили от налоговой. Номер будет выглядеть следующим образом:

- «ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

- «АР0000000000000» — номер исполнительного документа или исполнительного производства.

Также будет вполне уместно сокращенное написание, например ТР4129 вместо «ТР0000000004129».

Пример оплаты штрафа в налоговые органы за нарушение 54-ФЗ:

Валютные счета Локо-Банка работают без ограничений. Валютный контроль и ВЭД — проще простого.

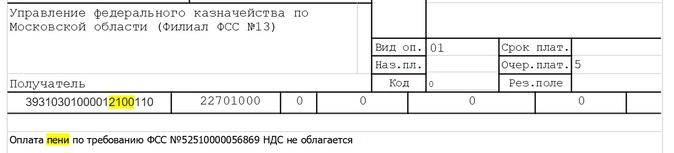

Оплата штрафа или пени в ФСС

Проставляем статус плательщика — «08». КБК выбираем для оплаты пени или штрафа, ОКТМО остается прежним. Остальные поля «106», «107» и «108» оставляем пустые. Даже если у вас есть на руках требование от фонда, то в налоговые поля его записывать не нужно. Его место — в назначении платежа.

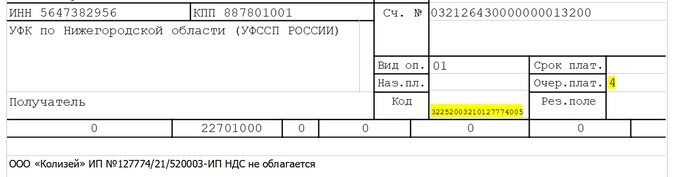

Оплата штрафа в службу судебных приставов

С 20 июня 2022 года обязательным стало заполнение поля «22» — код УИН (уникальный идентификатор начислений). До этого приставы сами считали не обязательным указывать УИН в выдаваемых постановлениях. Из-за этого все плательщики автоматически ставили «0» в поле «код».

Теперь такой платеж попадет на «невыясненные поступления». Необходимо запросить у пристава недостающий реквизит или на крайний случай обойтись кодом нормативного акта — «0001». Однако в этом случае тоже остается риск возврата, т. к. платежи с «0001» или «0» в поле «22» не могут быть обработаны автоматически и, с большой долей вероятности, будут возвращены плательщику.

Обратите внимание, что в «статусе плательщика» для юрлиц и ИП указываем «08». Если обновленный казначейский счет начинается на «03212», то указывать УИН в поле «22» обязательно. Если же счет начинается с «03100» — заполняем КБК в принудительном порядке.

Настоящая статья может быть использована в качестве инструкции по заполнению платёжного поручения при подготовке платёжных документов на уплату налогов, сборов и взносов, в том числе пеней, штрафов, с учётом принятых поправок, вступивших в силу 11 февраля 2023 года. Материал изложен пошагово в виде таблицы с пояснениями к каждой графе платёжного документа.

Нормативные документы для форм платёжных документов

Положением Банка России от 29.06.21 № 762-П «О правилах осуществления перевода денежных средств» предусмотрена форма платёжного поручения с номерами реквизитов (приложение 3 к Положению). В данном нормативном документе описываются все поля и реквизиты платежёк и даны разъяснения и рекомендации по их заполнению.

Приказ Минфина России от 12.11.13 № 107н, который с 11 февраля 2023 года применяется в редакции приказа Минфина от 30.12.22 № 199н, устанавливает определенные правила для случаев уплаты налогов, пеней и штрафов, которые приведены в таблице ниже.

| Наименование поля | Номер реквизита | Что указывать |

| Информация о плательщике и получателе | ||

| ИНН | 60 | ИНН плательщика в соответствии со свидетельством о постановке на учёт в ИФНС. У плательщиков — юридических лиц допустимое количество знаков составляет 10, у физических лиц — 12. Первые два знака не могут одновременно принимать значение 0.

Инстранные компании, у которых нет ИНН, вправе поставить код иностранной организации (КИО), состоящий из 5 знаков. Отдельные случаи:

|

| КПП | 102 | КПП плательщика в соответствии со свидетельством или уведомлением о постановке на учёт в ИФНС. Допустимое количество знаков составляет 9, первые два знака не могут одновременно принимать значение 0.

Отдельные случаи:

|

| Плательщик | 8 |

|

| ИНН | 61 | ИНН уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета: 7727406020. Если работодатель вычитает из зарплаты сотрудника деньги в счет погашения задолженности перед бюджетом и переводит их в казну отдельной платёжкой, то запрещено указывать ИНН работодателя. Вместо этого необходимо указать ИНН работника-должника. |

| КПП | 103 | КПП уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета: 770801001 |

| Получатель | 16 | Сокращённое наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа (см. «Почему ЕНП перечисляется в Тулу»): УФК по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| Информация о составителе платёжного поручения | ||

| 101 | Статус составителя платёжки. Может принимать одно из 31-го значения.

В частности, для юрлиц, физлиц, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав КФХ утверждены значения:

При перечислении налога или взноса за иное лицо указывается статус того лица, чья обязанность по уплате налогов или взносов исполняется. |

|

| Информация о платеже при перечислении налогов, взносов, пеней и штрафов | ||

| 104 | Код бюджетной классификации (КБК), состоящий из 20 знаков. Все знаки не могут одновременно принимать значение 0:

Платёжка составляется только по одному КБК. Это значит, что в одной платёжке нельзя указать два и более КБК. |

|

| 105 |

|

|

| 106 | При перечислении ЕНП, а также при перечислении в 2023 году налогов (взносов, сборов и проч.) отдельными платёжками, заменяющими уведомления, ставится ноль («0») | |

| 107 |

Первые два знака — это периодичность перечисления налогового платежа: «МС» — месячная, «КВ» — квартальная, «ПЛ» — полугодовая, «ГД» — годовая. Четвёртый и пятый знаки: для месячных платежей это номер месяца текущего отчётного года (значения от 01 до 12); для квартальных платежей — номер квартала (значения от 01 до 04); для полугодовых платежей — номер полугодия (01 или 02). При уплате налога один раз в год ставятся нули («0»). Если по годовому платежу предусмотрено несколько сроков уплаты и установлены конкретные даты, то ставятся эти даты. Третий и шестой знаки — это точка («.»). Седьмой, восьмой, девятый и десятый знаки — это год, за который уплачивается налог. Примеры заполнения: «МС.02.2023»; «КВ.01.2023»; «ПЛ.02.2023»; «ГД.00.2023». При невозможности указать конкретное значение ставится ноль («0»). |

|

| 108 | При перечислении ЕНП, а также при перечислении в 2023 году налогов (взносов, сборов и проч.) отдельными платёжками, заменяющими уведомления, ставится ноль («0») | |

| 109 | При перечислении ЕНП, а также при перечислении в 2023 году налогов (взносов, сборов и проч.) отдельными платёжками, заменяющими уведомления, ставится ноль («0») | |

| 110 | С 1 января 2015 года данное поле не заполняется. По мнению специалистов Центробанка необходимо ставить ноль «0» (письмо от 30.12.14 № 234-Т). Но даже если поле не заполнено, банкиры не вправе отказать в приеме платёжки (письмо Федерально казначейства от 03.04.15 № 07-04-05/05-215). |

|

| Очер. плат. | 21 | Указывается значение «5». Основание — ст. 855 ГК РФ. |

| Код | 22 |

При отсутствии УИН ставится ноль («0»).

|

| Назначение платежа | 24 | Указывается дополнительная информация, необходимая для идентификации назначения платежа (в частности, при уплате налогов за третьих лиц). Можно написать, например, «Единый налоговый платёж» |

Возможность исключения ошибок при заполнении платежёк

Во избежание появления ошибок при заполнении платёжных поручений на уплату налогов, сборов и взносов предусмотрены специальные веб-сервисы, которые своевременно учитывают все нововведения и изменения, обновляют КБК без участия пользователя. При заполнении платёжек ряд реквизитов подтягивается автоматически. В случае, если бухгалтер при заполнении ошибается в любых реквизитах, в том числе в заполнении КБК, веб-сервис немедленно сообщит об ошибке и даст рекомендации по заполнению.

Читайте также Как заполнить форму ЕФС-1