|

Наименование доходов |

Коды бюджетной классификации |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 04010 02 1000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 04010 02 3000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 04020 02 1000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 04020 02 3000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 04030 02 1000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 04030 02 3000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 04040 02 1000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 04040 02 3000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 04050 02 1000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 04050 02 3000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 04060 02 1000 110 |

|

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных округов (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 04060 02 3000 110 |

КБК патента для ИП в 2022 — 2023 годах различаются в зависимости от места деятельности ИП. Но в 2023 году есть и единый КБК для всех ИП на патенте. Расскажем об этом в нашей статье и поделимся образцами платежек.

Кратко о специфике патентной системы налогообложения

Система налогообложения по патенту (ПСН) введена в РФ с 01.01.2013 (гл. 26.5 НК РФ). Суть ее состоит в том, что предприниматель уплачивает фиксированный процент от потенциального дохода, определенного для места ведения деятельности (субъекта РФ).

Возможность применять ПСН устанавливается на уровне субъекта РФ или на уровне муниципального или районного образования. Для этого местным законодательным органом должен быть принят специальный закон.

ПСН позволяет ИП:

- не платить НДС (кроме таможенного), НДФЛ, налог на имущество (кроме облагаемого по кадастровой стоимости);

- не сдавать налоговую отчетность;

- не вести бухгалтерию (а только книгу доходов по форме, утвержденной приказом Минфина РФ от 22.10.2012 № 135н);

- уменьшить сумму патента на уплаченные стразовые взносы по аналогии с УСН «доходы».

Для применения ПСН ИП понадобится:

- Вести деятельность в той местности, где введена эта система.

- Осуществлять деятельность, которая допускает переход на ПСН. Все виды такой деятельности перечислены в ст. 346.43 НК РФ. Однако в местных законах о патентной системе могут присутствовать вариации (например, виды деятельности из списка будут представлены частично). Поэтому ИП следует ознакомиться еще с местным законодательством по ПСН.

- Получать доход от видов деятельности по всем патентам не более 60 млн руб./год.

- Иметь не более 15 человек наемных работников (по всем видам деятельности ИП).

- Подать в свою налоговую заявление о переходе на ПСН (за 10 дней до начала соответствующей деятельности).

- Оплачивать патент в установленные сроки:

- патенты сроком до 6 месяцев — полностью до истечения срока патента;

- патенты сроком от 6 до 12 месяцев — 1/3 в течение первых 90 дней, 2/3 — до истечения срока патента.

Узнайте о плюсах и минусах ПСН из нашей статьи.

Коды бюджетной классификации на патент в 2022-2023 годах

С 2023 года введена уплата налогов и взносов с единого налогового счета. В том числе так уплачивается налог по ПСН.

При этом для 2023 года действует переходный период, когда расчеты с бюджетом можно вести либо по новой схеме — посредством ЕНП с подачей уведомлений о начисленных налогах и взносах, либо по прежней — отдельная платежка на каждый налог, взнос и без уведомлений.

Исходя из принятого способа расчетов нужно выбирать КБК.

Если решились на ЕНП, то перечисляя налог по ПСН, в платежке нужно указывать КБК 182 01 06 12 01 01 0000 510. Это код для всех платежей в виде ЕНП.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Если в 2023 году сохраняете старую схему, надо брать КБК, установленные для ПСН. В 2023 году применяется перечень из приказа Минфина от 17.05.2022 № 75н с дополнениями согласно приказу от 22.11.2022 № 177н. На 2022 год КБК были утверждены приказом Минфина от 08.06.2021 № 75н.

Полный перечень КБК по другим налогам смотрите в Готовом решении Консультант Плюс. Изучите материал бесплатно, получив пробный доступ к системе.

Конкретное значение КБК определяется масштабом региона осуществления деятельности:

|

КБК патент 2022-2023 для платежей в бюджет |

КБК |

|

Москвы, Санкт-Петербурга и Севастополя |

182 1 05 04030 02 1000 110 |

|

Городских округов |

182 1 05 04010 02 1000 110 |

|

Городских округов с внутригородским делением |

182 1 05 04040 02 1000 110 |

|

Муниципальных районов |

182 1 05 04020 02 1000 110 |

|

Внутригородских районов |

182 1 05 04050 02 1000 110 |

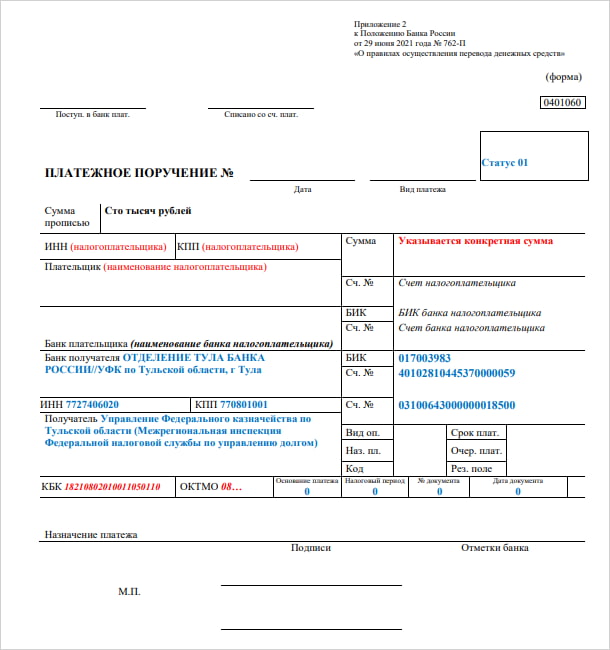

КБК указывается в поле 104 платежного поручения.

О нюансах заполнения поля 104 в платежном поручении узнайте из этой публикации.

Рассчитать стоимость патента поможет сервис от ФНС «Расчет стоимости патента».

Заполнять платежное поручение на уплату патента с 2023 года нужно по-новому. Реквизиты и пример заполнения платежки, которая выступает уведомлением о начисленном налоге по ПСН смотрите здесь.

ВАЖНО! Переход на ПСН не освобождает ИП от уплаты взносов по обязательному страхованию (за работников и за себя), а также НДФЛ за работников. При этом уплату НДФЛ, обычных страховых взносов, уплачиваемых в бюджет, и «несчастных» взносов, перечисляемых в соцстрах, нужно производить по отдельным КБК, установленным для соответствующих платежей.

О нюансах уточнения платежа в случае ошибки в КБК рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Итоги

Плата за патент, работу на котором вправе выбрать ИП при соответствии определенным критериям, является бюджетным платежом (аналогом налога). Оплачивая патент, в платежном документе, как и по иным налогам, нужно указать КБК. В 2023 году это либо КБК по ЕНП, либо КБК по ПСН, который принимает разные значения в зависимости от масштаба региона ведения деятельности. При этом надо помнить, что у ИП могут иметь место и иные бюджетные платежи (страховые взносы за себя, страховые взносы и НДФЛ с доходов работников).

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2023 ГОД

ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

НАЛОГ ЗАЧИСЛЯЕМЫЙ В БЮДЖЕТЫ ГОРОДСКИХ ОКРУГОВ

| 182 1 05 04010 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 04010 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ЗАЧИСЛЯЕМЫЙ В БЮДЖЕТЫ МУНИЦИПАЛЬНЫХ РАЙОНОВ

| 182 1 05 04020 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 04020 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ЗАЧИСЛЯЕМЫЙ В БЮДЖЕТЫ ГОРОДОВ ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ МОСКВЫ, САНКТ-ПЕТЕРБУРГА И СЕВАСТОПОЛЯ

| 182 1 05 04030 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 04030 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ЗАЧИСЛЯЕМЫЙ В БЮДЖЕТЫ ГОРОДСКОГО ОКРУГА С ВНУТРИГОРОДСКИМ ДЕЛЕНИЕМ

| 182 1 05 04040 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 04040 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ЗАЧИСЛЯЕМЫЙ В БЮДЖЕТЫ ВНУТРИГОРОДСКИХ РАЙОНОВ

| 182 1 05 04050 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 04050 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ ЗАЧИСЛЯЕМЫЙ В БЮДЖЕТЫ МУНИЦИПАЛЬНЫХ ОКРУГОВ

| 182 1 05 04060 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 04060 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог, взимаемый в связи с применением патента, зачисляемый в бюджеты городских округов

налог

182 1 05 04010 02 1000 110

Скопировано в буфер

штрафы

182 1 05 04010 02 3000 110

Скопировано в буфер

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов

налог

182 1 05 04050 02 1000 110

Скопировано в буфер

штрафы

182 1 05 04050 02 3000 110

Скопировано в буфер

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением

налог

182 1 05 04040 02 1000 110

Скопировано в буфер

штрафы

182 1 05 04040 02 3000 110

Скопировано в буфер

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения Москвы, Санкт-Петербурга и Севастополя

налог

182 1 05 04030 02 1000 110

Скопировано в буфер

штрафы

182 1 05 04030 02 3000 110

Скопировано в буфер

Налог, взимаемый в связи с применением патента, зачисляемый в бюджеты муниципальных районов

налог

182 1 05 04020 02 1000 110

Скопировано в буфер

штрафы

182 1 05 04020 02 3000 110

Скопировано в буфер

Предприниматели на ПСН перечислят налог в бюджет по месту постановки на учет в налоговой инспекции (п. 2 ст. 346.51 НК РФ). При этом они должны выбрать один из пяти действующих КБК, которые отличаются друг от друга 10-м разрядом. Именно этот разряд показывает, в какой бюджет зачисляется налог:

- в бюджет городского округа — 10-й разряд 1;

- в бюджет муниципального района — 10-й разряд 2;

- в бюджет одного из городов федерального значения (Москвы, Санкт-Петербурга или Севастополя) – 10-й разряд 3;

- в бюджет городского округа с внутригородским делением — 10-й разряд 4;

- в бюджет внутригородских районов — 10-й разряд 5.

Уточнить, в какой бюджет зачисляется налог, предприниматель может в «своей» ИФНС.

КБК для уплаты патента для ИП

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| Налог, взимаемый в бюджеты городских округов | налог | 182 1 05 04010 02 1000 110 |

| пени | 182 1 05 04010 02 2100 110 | |

| проценты | 182 1 05 04010 02 2200 110 | |

| штрафы | 182 1 05 04010 02 3000 110 | |

| Налог, взимаемый в бюджеты муниципальных районов | налог | 182 1 05 04020 02 1000 110 |

| пени | 182 1 05 04020 02 2100 110 | |

| проценты | 182 1 05 04020 02 2200 110 | |

| штрафы | 182 1 05 04020 02 3000 110 | |

| Налог, взимаемый в бюджеты городов федерального значения (Москва, Санкт-Петербург, Севастополь) | налог | 182 1 05 04030 02 1000 110 |

| пени | 182 1 05 04030 02 2100 110 | |

| проценты | 182 1 05 04030 02 2200 110 | |

| штрафы | 182 1 05 04030 02 3000 110 |

ФАЙЛЫ

Скачать КБК для уплаты патента для ИП в .PDFСкачать КБК для уплаты патента для ИП в формате картинки .JPG

Несколько слов о патентной системе налогообложения для ИП

Патентная система уплаты налогов является незаслуженно маловостребованной среди малого бизнеса. Предприниматели еще не успели оценить ее плюсы, ведь она введена в оборот только в 2013 году, до этого вместо нее использовалась УСН с применением патента.

Налоговые плюсы патентной системы

- Самым большим удобством для ИП на этой системе является отсутствие необходимости подачи налоговой декларации.

- Страховые взносы надо отчислять только в ПФР, для ФСС на этой системе отчисления не предусмотрены (кроме патентов на розничную торговлю, сдачу недвижимости в аренду и на общепит).

- Можно получать сразу несколько разных патентов в различных регионах и самостоятельно устанавливать срок их действия в период до года.

- Налог (стоимость патента) оплачивается не по итогам деятельности, а авансом – в период действия самого патента.

- Можно совмещать с другими налоговыми режимами.

Оплачиваем стоимость патента

Налог в этой системе – фиксированный с налоговой ставкой 6%. Стоимость патента – это своего рода «единый» налог, только для патентной системы.

Рассчитать сумму, необходимую к уплате, нужно на основе налоговой базы – установленного максимального годового дохода, который декларируют региональные законы.

Узнать действующий размер налоговой базы можно из Интернета или рассчитать самостоятельно с помощью многочисленных онлайн-калькуляторов.

Чтобы перечислить в бюджет стоимость патента, нужно указать в платежке верный КБК, который зависит от территории, на которую распространяется действие патента:

- бюджет городского округа: КБК 182 1 05 04010 02 1000 110;

- бюджет муниципального района: КБК 182 1 05 04020 02 1000 110;

- бюджеты городов федерального значения (Москвы, Санкт-Петербурга, Севастополя): КБК 182 1 05 04030 02 1000 110.

ИП не внес стоимость патента в нужные сроки? Хорошего мало, придется платить пени и штрафы, да еще и по ставке общей системы налогообложения, начиная с первого месяца действия патента.

Начисление пеней проводится по таким КБК:

- бюджет городского округа: КБК 182 1 05 04010 02 2100 110;

- бюджет муниципального района: КБК 182 1 05 04020 02 2100 110;

- бюджеты городов федерального значения: КБК 182 1 05 04030 02 2100 110.

Штраф за неуплату стоимости патента придется заплатить по КБК:

- бюджет городского округа: КБК 182 1 05 04010 02 3000 110;

- бюджет муниципального района: КБК 182 1 05 04020 02 3000 110;

- бюджеты городов федерального значения: КБК 182 1 05 04030 02 3000 110.

Скопировать урл

Распечатать

Ваш вопрос – наш ответ

Задать вопрос

-

Редактор Мария Власова

22 марта 2023 в 14:53

Нет, это все можете хранить. Это то, что вы выдавали работнику в процессе его работы. Это поощрения за его…

Личное дело работника

-

Гость_5910

22 марта 2023 в 13:07

И последний вопрос. Грамоты, благодарственные письма в личном деле то же не храним? копии решений о поощрении…

Личное дело работника

-

Редактор Мария Власова

22 марта 2023 в 11:39

Курьер вам должен доверенность показать от клиента.

Самовывоз курьером. Как оформить?

-

Редактор Мария Власова

22 марта 2023 в 11:38

Да, верное, не пишите этот Указ, он к вам не относится.

Личное дело работника

Меню

Внимание!!! Данный сайт не является официальным источником информации.

При распечатывании и оплате квитанции проверяйте правильность заполнения реквизитов из официальных источников.

| Получатель платежа: | МИ ФНС РОССИИ ПО УПРАВЛЕНИЮ ДОЛГОМ |

|

|

|

| ИНН: | 7727406020 |

|

|

|

| КПП: | 770801001 |

|

|

|

| № счета: | 03100643000000018500 |

|

|

|

| в банке: | УФК по Тульской области, г. Тула |

|

|

|

| БИК: | 017003983 |

|

|

|

| Корр. счет: | 40102810445370000059 |

|

|

|

| КБК: | 18210504010021000110 |

|

|

|

| ОКТМО: | 27717000 |

|

|

|

| Уплата 1/3 части патента за 2023 год (статус 02) | |

|

|

|

| МИ ФНС РОССИИ ПО УПРАВЛЕНИЮ ДОЛГОМ |

Оплата по КБК: Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

Муниципальные образования Калининградской области → Городские округа Калининградской области → Город Пионерский

Перевести ОКТМО 27717000 в ОКАТО

Распечатать квитанцию

Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами квитанций.

После регистрации и сохранения бланка, на этом месте появится список сохраненных Вами форм.

На данной странице Вы можете заполнить и распечатать

Квитанция и реквизиты на оплату Уплата 1/3 части патента за 2023 год (статус 02) в МИ ФНС РОССИИ ПО УПРАВЛЕНИЮ ДОЛГОМ Муниципальные образования Калининградской области Город Пионерский при помощи предложенной выше формы. Для формирования квитанции заполните те поля, которые Вам необходимы и они будут автоматически включены в бланк, поля которые останутся незаполненными вписаны не будут.

Хотите себе на сайт чистый бланк квитанции на оплату

Просто скопируйте код для вставки на сайт

Форма квитанции для сайта с указанными выше реквизитами

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Данный сайт является бесплатным сервисом предназначенным облегчить Вашу работу. На сайте представлено большое количество бланков которые удобно заполнять и распечатывать онлайн, сервисов по работе с текстами и многое другое.

Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником. При заполнении реквизитов необходимо убедиться в их достоверности сверив с официальными источниками.

© Service-Online.SU 2013-2023

По всем вопросам обращайтесь на почту:

Политика обработки персональных данных

Содержание

- Как зачислить деньги на единый налоговый счёт

- Как заполнить платёжное поручение для ЕНП

- Как заполнить платёжное поручение для ЕНП без подачи уведомлений

- Как заполнить платёжное поручение для платежей вне ЕНП

- Как заполнить платёжное поручение по взносам на травматизм

- Выводы

В 2023 году большинство расчётов бизнеса с бюджетом надо проводить через единый налоговый платёж. Обратите внимание, что ЕНП распространяется не на все виды налогов и сборов. Часть из них перечисляют по-прежнему отдельными платёжками, а есть и такие, которые можно платить по выбору: в рамках ЕНП или без него.

Так, в единый налоговый платёж входят: НДС, НДФЛ, УСН, ЕСХН, акцизы, налоги на прибыль, землю, воду, транспорт, имущество, страховые взносы, кроме взносов на травматизм, и др. Вне ЕНП перечисляют НДФЛ с работников-иностранцев, работающих на основании патента, взносы на травматизм и профзаболевания, госпошлину, по которой не выдан исполнительный документ. А вот налог для самозанятых (НПД), а также сборы за пользование объектами животного мира и водных биоресурсов можно оплатить любым способом.

Важно: ФНС подготовила таблицу с новыми КБК на 2023 год для разных видов платежей. Коды указывают не только в платёжных документах, но и в уведомлениях об исчисленных суммах.

Как зачислить деньги на единый налоговый счёт

На каждого налогоплательщика в 2023 году открыт единый налоговый счёт. Юридические лица могут пополнить свой ЕНС с расчётного счёта, а у ИП есть дополнительные возможности: через банк, почту, МФЦ и др.

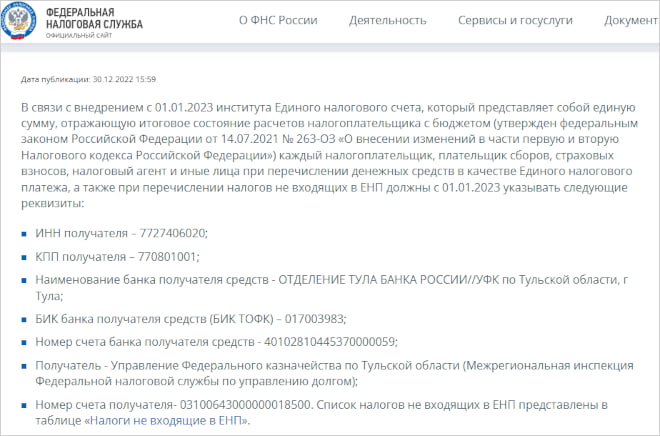

Важно: c 2023 года получателем денежных средств с единого налогового счёта является УФК по Тульской области, независимо от места нахождения организации или регистрации ИП. Об этом ФНС сообщила на своей странице.

Все платёжные поручения оформляются в соответствии с приказом Минфина № 107н от 12 ноября 2013 года. В данный момент в приказ вносятся изменения, ознакомиться с которыми можно на портале правовых актов. При этом ФНС, не дожидаясь принятия изменений, уже подготовила свои образцы, которые мы рассмотрим ниже.

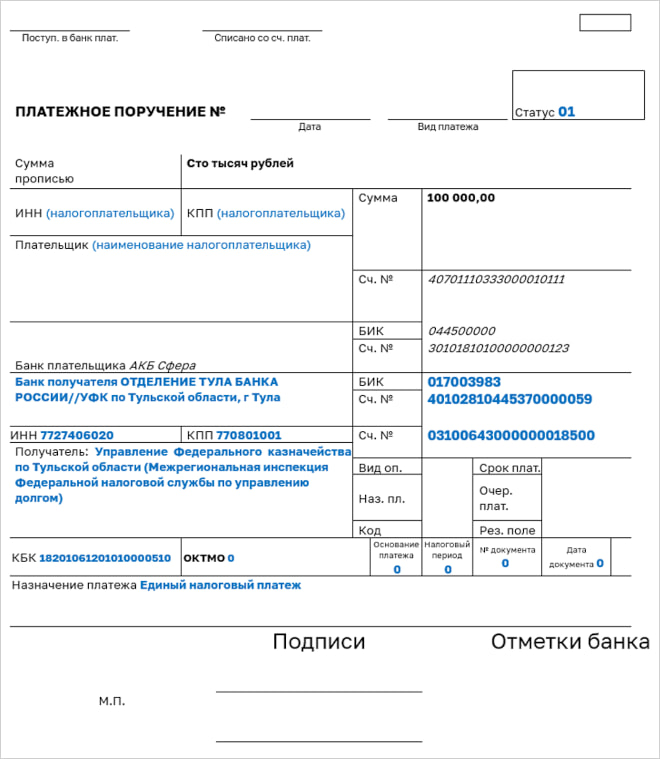

Как заполнить платёжное поручение для ЕНП

Если налоги, сборы или взносы, которые надо перечислить в бюджет, оформляются одной платёжкой, то применяется специальный КБК: 18201061201010000510. В назначении документа указывают «Единый налоговый платёж».

Вот как выглядит образец платёжного поручения в 2023 для перечисления ЕНП (подготовлен ФНС).

Обратите внимание на особенности заполнения этой платёжки:

- в поле «Статус» указывают значение «1»;

- в полях «ОКТМО», «Основание платежа», «Налоговый период», «№ документа», «Дата документа» проставляют «0».

По сути, в этот образец от ФНС надо добавить только ИНН/КПП и наименование налогоплательщика, а также указать сумму для перечисления.

Как ИФНС узнает, для каких налогов, сборов, взносов перечислены деньги? Из деклараций, отчётов, уведомлений, которые надо заранее подавать. В рамках ЕНП действует правило: документ с исчисленной суммой направляется не позже 25-го числа месяца, а оплата по нему производится не позже 28-го числа этого месяца.

Соответственно, к тому времени, когда деньги поступят в бюджет, ИФНС уже будет знать, в счёт каких обязательств налогоплательщика они перечислены. Например, указанная в образце сумма в 100 000 рублей может означать, что компания оплатила взносы за работников в размере 68 500 рублей и удержала НДФЛ с выплат в размере 31 500 рублей. Эти суммы организация указала в поданном уведомлении.

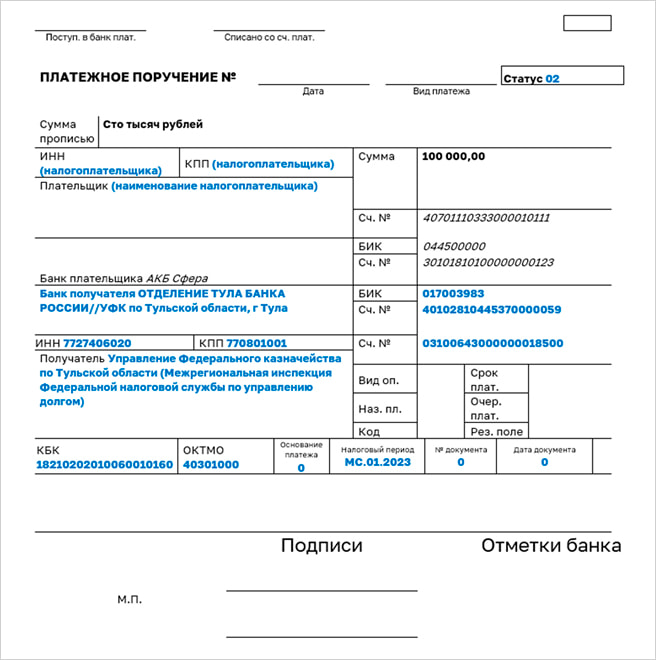

Как заполнить платёжное поручение для ЕНП без подачи уведомлений

Итак, мы рассмотрели первый способ – платёжное поручение с единым КБК 18201061201010000510. Документ можно подготовить один раз, а дальше использовать, как шаблон для всех следующих перечислений, меняя только сумму. Напомним, что для этого варианта расчётов с бюджетом надо заранее подавать уведомления, чтобы ИФНС могла распределить полученные средства по обязательствам налогоплательщика.

Но в 2023 году продолжает действовать и привычный способ расчётов: платёжное поручение, где указывают КБК не единого налогового платежа, а конкретного налога, сбора или взноса. Такое поручение заменяет собой уведомление об исчисленных суммах. Эта возможность предусмотрена пунктом 12 статьи 4 закона от 14.07.2022 № 263-ФЗ.

Чем эта платёжка отличается от первой, которая оформляется только для ЕНП? Во-первых, в поле «Статус» проставлено другое значение, то есть «2». Во-вторых, указывают КБК конкретного налога, взноса, сбора, а не ЕНП. В-третьих, в этом случае надо заполнять поля ОКТМО (по месту нахождения организации или месту жительства ИП, обособленного подразделения, имущества, транспорта), а также код налогового периода.

Что касается поля «Назначение платежа», то раньше в образце ФНС указывали «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации». Но в более позднем образце это поле оставлено пустым.

По словам некоторых сотрудников ФНС поле «24», то есть «Назначение платежа» можно вообще не заполнять, если оплату производит сам налогоплательщик, а не третье лицо. Но тогда есть риск, что платёжку не пропустит банк, поэтому рекомендуем это поле всё-таки заполнять, до получения официальных разъяснений.

Как заполнить платёжное поручение для платежей вне ЕНП

Для перечислений, на которые не распространяется единый налоговый платёж, ФНС подготовила отдельный образец. Речь идёт только о платежах, которые администрирует налоговая служба, в частности, НДФЛ с работников-иностранцев, работающих на основании патента.

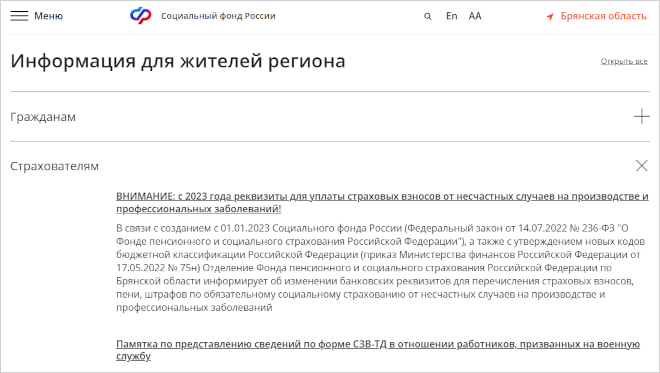

Как заполнить платёжное поручение по взносам на травматизм

Ещё один вид платежей, который перечисляют работодатели, это страховые взносы на травматизм и от профзаболеваний. Они не входят в ЕНП и не администрируются Федеральной налоговой службой, поэтому рассмотренные выше образцы здесь не подходят.

Платёжки по взносам на травматизм заполняются, как и раньше, но по новым реквизитам, что связано с объединением ПФР и ФСС. Чтобы узнать эти реквизиты, зайдите на сайт Социального Фонда России, выберите в правом углу свой регион и откройте информацию по страхователям.

КБК по взносам на травматизм в 2023 году новые, утверждены приказом Минфина от 17.05.2022 № 75н (в редакции приказа от 22.11.2022 № 177н):

- взносы на травматизм – 79710212000061000160;

- пени по взносам на травматизм – 79710212000062100160;

- штрафы по взносам на травматизм – 79710212000063000160.

Выводы

- В 2023 году большинство платежей бизнеса в бюджет должны осуществляться в рамках ЕНП.

- При заполнении уведомлений, платёжек, отчётов проверяйте КБК на 2023 год, некоторые из них изменились.

- Денежные средства, входящие в состав единого налогового платежа, можно перечислить двумя способами: одной платёжкой на общую сумму или отдельными платёжными поручениями по каждому налогу, сбору, взносу.

- Если деньги перечисляются общей суммой на разные налоги (например, НДФЛ и взносы за работников), то ИФНС сможет их распределить только на основании предварительно поданного уведомления или отчётности.

- Если платёжное поручение оформляется на конкретный налог или взнос, с указанием соответствующего КБК, уведомление подавать не требуется.

- Денежные средства, перечисляемые для оплаты платежей, которые администрирует ФНС, зачисляются на реквизиты УФК по Тульской области (независимо от места регистрации ООО или ИП).

- При оплате страховых взносов на травматизм, которые администрирует Социальный Фонд России, не забудьте поменять реквизиты с ФСС на СФР, их значения можно найти на региональных сайтах нового Социального Фонда.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.