Размер взносов

До 2023 года фиксированные взносы состояли из двух частей: на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Их платили отдельно.

С 2023 года такого разделения нет. Теперь единая сумма взносов – совокупный фиксированный размер.

На 2023 год взносы составляют:

45 842 руб. + 1% с дохода свыше 300 тыс. рублей.

Причем по взносам в 1% есть максимум – 257 061 руб.

Итого максимальные взносы ИП: 45 842 + 257 061 = 302 903 руб.

Доход для взносов в 1% считают в зависимости от режима налогообложения.

Как платить налоги по-новому и рассчитывать взносы, узнаете на курсе «Клерка» по всем новым правилам 2023. Эксперты уже все разложили по полочкам. Пользуйтесь ценной информацией, смотрите демо-урок.

Смотрите в нашей таблице, какой доход учитывать.

|

Режим налогообложения |

База для расчета взносов |

|

ОСНО |

Доходы минус расходы по книге учета (декларации 3-НДФЛ) |

|

УСН «Доходы» |

Доходы (выручка) по книге учета (декларации по УСН) |

|

УСН «Доходы минус расходы» |

Доходы минус расходы по книге учета (декларации по УСН) |

|

ПСН |

Потенциальный доход из патента. Реальный доход из книге не имеет значение! |

|

ЕСХН |

Доходы минус расходы по книге учета (декларации по ЕСХН) Главы КФХ 1% не платят! |

Кстати, в 2023 году в НК РФ обнаружилась неувязка в норме о подсчете доходов для взносов ИП с дохода свыше 300 тыс. рублей.

Правила для расчета дохода на разных режимах налогообложения формально работают только для периодов до 2023 года.

Но Минфин в своем письме от 27.12.2022 № 03-15-05/128189 пояснил, что для 2023 года эти правила продолжают действовать.

Пример

ИП применяет УСН с объектом «доходы минус расходы». Доходы за 2023 год – 15 000 000 руб., расходы – 8 000 000 руб.

Фиксированные взносы составят:

45 842 + (7 000 000 – 300 000) х 1% = 112 842 руб.

Если ИП зарегистрировался не с начала года, или закрыл бизнес в течение года, он платит не полную сумму взносов (45 842 руб.), а часть в пропорции.

Срок уплаты взносов

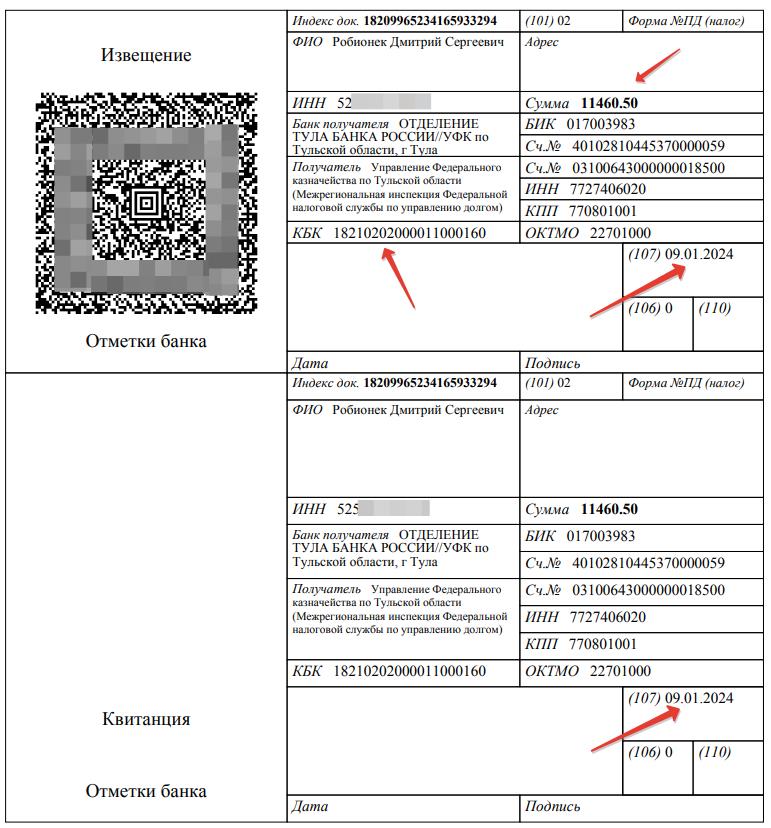

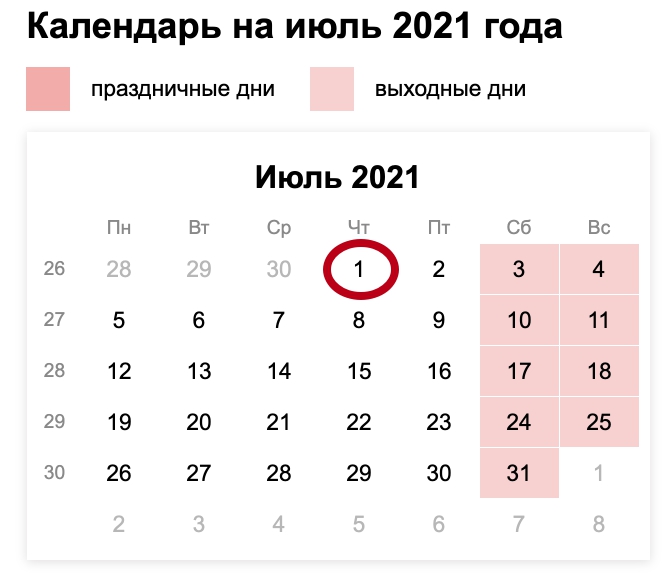

Фиксированные взносы в обычном, минимальном размере (45 842 руб.) надо уплатить до 31 декабря. В этом году 31.12 – выходной день, поэтому крайний срок уплаты взносов – 09.01.2024.

Взносы в размере 1% с дохода за 2023 год надо уплатить до 01.07.2024.

Если ИП «закрылся» в течение года, он должен уплатить фиксированные взносы не позднее 15 календарных дней с даты снятия с учета.

КБК

В 2023 году действуют такие КБК по фиксированным взносам:

182 1 02 02000 01 1000 160 – страховые взносы в совокупном фиксированном размере для ИП с 1 января 2023 года;

182 1 02 03000 01 1000 160 – страховые взносы с дохода, превышающего 300 000 рублей за расчетный период для ИП за периоды с 2023 года.

Если в 2023 году ИП платит взносы 1% за 2022 год, то КБК такой: 182 1 02 14010 06 1005 160.

|

Взносы |

Сумма |

КБК |

|

Фиксированные взносы |

45 842 |

18210202000011000160 |

|

1% с дохода свыше 300 тыс. рублей |

1% с дохода свыше 300 000, но не более 257 061 |

18210203000011000160 |

|

Итого (максимальная сумма) |

257 061 + 45 842 = 302 903 |

Как платить

С 2023 года все налоги и взносы надо платить в виде ЕНП на КБК 18201061201010000510.

Сформировать платежный документ можно на сайте ФНС.

Обратите внимание! Есть особенности по уплате фиксированных взносов, если ИП хочет уменьшить на них свой налог по УСН или ПСН.

В прошлые годы ИП просто платил фиксированные взносы поквартально и также поквартально уменьшал на них налог.

В 2023 году эта система значительно усложнилась.

Чтобы учесть взносы в уменьшение налога в течение года есть два варианта.

1) Платить фиксированные взносы на КБК ЕНП и сдавать заявление на зачет ЕНП в счет взносов.

Такое заявление можно сдать только в электронном виде с электронной подписью:

-

по ТКС;

-

через личный кабинет.

Инструкции по заполнению заявления дали наши эксперты. Посмотрите вводный урок курса по новым правилам 2023.

Глянуть бесплатный урок

2) Платить фиксированные взносы на КБК взносов. В этом случае заявление о зачете не нужно.

Смотрите в нашей таблице, какие реквизиты будут в платежном поручении при этих двух способах.

|

Поле платежки |

Способ № 1: Уплата на ЕНП + заявление |

Способ № 2: Уплата на КБК взноса |

|

101 (статус) |

01 |

02 |

|

13 (банк получателя) |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

|

|

14 (БИК банка получателя) |

017003983 |

|

|

15 (№ счета банка получателя) |

40102810445370000059 |

|

|

16 (получатель) |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

|

17 (№ казначейского счета) |

03100643000000018500 |

|

|

61 (ИНН получателя) |

7727406020 |

|

|

103 (КПП получателя) |

770801001 |

|

|

104 (КБК) |

18201061201010000510 |

18210202000011000160 – взносы в фиксированном размере 18210203000011000160 – взносы 1% |

|

105 (ОКТМО) |

0 |

ОКТМО по месту учета ИП |

|

106 (основание платежа) |

0 |

0 |

|

107 (налоговый период) |

0 |

ГД.00.2023 |

|

108 (номер документа) |

0 |

|

|

109 (дата документа) |

0 |

Также про все способы уплаты фиксированных взносов в 2023 году мы рассказывали здесь.

Кстати, в начале 2023 года ИП столкнулись с рядом проблем при уплате фиксированных взносов. О них читайте здесь.

Наименование доходов

Коды бюджетной классификации

Страховые взносы, предусмотренные законодательством о налогах и сборах, распределяемые по видам страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 01000 01 1000 160

Страховые взносы, предусмотренные законодательством о налогах и сборах, распределяемые по видам страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 01000 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного пенсионного страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 01010 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного пенсионного страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 01010 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 01020 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 01020 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного медицинского страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 01030 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, в части обязательного медицинского страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 01030 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 02000 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 02000 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере, в части обязательного пенсионного страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 02010 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере, в части обязательного пенсионного страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 02010 01 3000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере, в части обязательного медицинского страхования (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 02020 01 1000 160

Страховые взносы, предусмотренные законодательством Российской Федерации о налогах и сборах, уплачиваемые отдельными категориями плательщиков страховых взносов в совокупном фиксированном размере, в части обязательного медицинского страхования (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 02020 01 3000 160

Страховые взносы на обязательное пенсионное страхование, уплачиваемые отдельными категориями плательщиков страховых взносов в соответствии с законодательством Российской Федерации о налогах и сборах с дохода, превышающего 300 000 рублей за расчетный период (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 03000 01 1000 160

Страховые взносы на обязательное пенсионное страхование, уплачиваемые отдельными категориями плательщиков страховых взносов в соответствии с законодательством Российской Федерации о налогах и сборах с дохода, превышающего 300 000 рублей за расчетный период (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 03000 01 3000 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (независимо от результатов специальной оценки условий труда (класса условий труда) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 04010 01 1010 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (в зависимости от результатов специальной оценки условий труда (класса условий труда) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 04010 01 1020 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (независимо от результатов специальной оценки условий труда (класса условий труда) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 04010 01 3010 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (в зависимости от результатов специальной оценки условий труда (класса условий труда) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 04010 01 3020 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (независимо от результатов специальной оценки условий труда (класса условий труда) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 04020 01 1010 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (в зависимости от результатов специальной оценки условий труда (класса условий труда) (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 04020 01 1020 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (независимо от результатов специальной оценки условий труда (класса условий труда) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 04020 01 3010 160

Страховые взносы по дополнительным тарифам на обязательное пенсионное страхование за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2 — 18 части 1 статьи 30 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», на выплату страховой пенсии (в зависимости от результатов специальной оценки условий труда (класса условий труда) (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 04020 01 3020 160

Взносы, уплачиваемые организациями, использующими труд членов летных экипажей воздушных судов гражданской авиации, на выплату ежемесячной доплаты к пенсии, зачисляемые в Фонд пенсионного и социального страхования Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 08000 06 1000 160

Взносы, уплачиваемые организациями, использующими труд членов летных экипажей воздушных судов гражданской авиации, на выплату ежемесячной доплаты к пенсии, зачисляемые в Фонд пенсионного и социального страхования Российской Федерации (пени по соответствующему платежу)

182 1 02 08000 06 2100 160

Взносы, уплачиваемые организациями, использующими труд членов летных экипажей воздушных судов гражданской авиации, на выплату ежемесячной доплаты к пенсии, зачисляемые в Фонд пенсионного и социального страхования Российской Федерации (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 08000 06 3000 160

Взносы, уплачиваемые организациями угольной промышленности на выплату ежемесячной доплаты к пенсии отдельным категориям работников этих организаций (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 09000 06 1000 160

Взносы, уплачиваемые организациями угольной промышленности на выплату ежемесячной доплаты к пенсии отдельным категориям работников этих организаций (пени по соответствующему платежу)

182 1 02 09000 06 2100 160

Взносы, уплачиваемые организациями угольной промышленности на выплату ежемесячной доплаты к пенсии отдельным категориям работников этих организаций (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 09000 06 3000 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые плательщиками страховых взносов, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, с указанных выплат (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 10000 01 1000 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые плательщиками страховых взносов, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, с указанных выплат (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 10000 01 3000 160

Страховые взносы на обязательное медицинское страхование, уплачиваемые плательщиками страховых взносов, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, с указанных выплат (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

182 1 02 11000 01 1000 160

Страховые взносы на обязательное медицинское страхование, уплачиваемые плательщиками страховых взносов, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей, с указанных выплат (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации)

182 1 02 11000 01 3000 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (на выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года)

182 1 02 14010 06 1001 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (на выплату накопительной пенсии)

182 1 02 14010 06 1002 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату страховой пенсии, за расчетные периоды, истекшие до 1 января 2013 года)

182 1 02 14010 06 1003 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату накопительной пенсии, за расчетные периоды, истекшие до 1 января 2013 года)

182 1 02 14010 06 1004 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (в фиксированном размере, зачисляемые на выплату страховой пенсии, за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года)

182 1 02 14010 06 1005 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (на выплату страховой пенсии за расчетные периоды, истекшие до 1 января 2017 года)

182 1 02 14010 06 1101 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (в фиксированном размере, зачисляемые на выплату страховой пенсии, за расчетные периоды, истекшие до 1 января 2017 года)

182 1 02 14010 06 1105 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (пени, поступающие в связи с неисполнением обязанностей по уплате взносов на финансирование накопительной части трудовой пенсии, а также за непредставление в установленные сроки сведений, необходимых для осуществления индивидуального (персонифицированного) учета либо представление неполных и (или) недостоверных сведений по уплате взносов на финансирование накопительной части трудовой пенсии)

182 1 02 14010 06 2101 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (проценты за неправомерное пользование средствами пенсионных накоплений)

182 1 02 14010 06 2201 160

Страховые взносы на обязательное пенсионное страхование за расчетные периоды, истекшие до 1 января 2023 года (прочие поступления)

182 1 02 14010 06 4000 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за расчетные периоды, истекшие до 1 января 2023 года (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года)

182 1 02 14020 06 1001 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за расчетные периоды, истекшие до 1 января 2023 года (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному за расчетные периоды, истекшие до 1 января 2017 года)

182 1 02 14020 06 1101 160

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за расчетные периоды, истекшие до 1 января 2023 года (прочие поступления)

182 1 02 14020 06 4000 160

Страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2023 года (страховые взносы на обязательное медицинское страхование работающего населения)

182 1 02 14030 08 1001 160

Страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2023 года (страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере)

182 1 02 14030 08 1002 160

Страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2023 года (прочие поступления)

182 1 02 14030 08 4000 160

Добавить в «Нужное»

С 01.01.2023 при заполнении КБК в платежных поручениях на перечисление обязательных платежей в бюджет необходимо руководствоваться Приказом Минфина России от 17.05.2022 N 75н. При этом указание конкретного КБК зависит от того, какой способ уплаты налогов/взносов вы выбрали в 2023 году:

(или) в рамках ЕНП;

(или) отдельными платежками по каждому налогу/взносу.

КБК-2023 для уплаты налогов/взносов в рамках ЕНП

Если вы выбрали этот способ перечисления обязательных платежей в бюджет, то при уплате основных налогов и взносов, уплачиваемых в ИФНС, указывается КБК 182 01 06 12 01 01 0000 510. А при уплате взносов на травматизм с выплат работникам – 797 1 02 12000 06 1000 160.

Подробнее о ЕНП можно узнать из нашей статьи.

С образцом заполнения платежного поручения при уплате налогов/взносов в рамках ЕНП можно ознакомиться на специальной промостранице ФНС. При этом при заполнении платежек в январе 2023 г. нужно учитывать правила, озвученные налоговой службой.

КБК-2023 для уплаты налогов/взносов отдельными платежками.

Ниже мы приведем КБК по основным налогам и страховым взносам.

Обратите внимание, что некоторые КБК изменились по сравнению с 2022 г. Кроме того, есть нюансы заполнения платежки. С образцом заполнения платежного поручения при уплате налогов/взносов отдельными платежками вы можете ознакомиться на специальной промостранице ФНС.

КБК для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| – в федеральный бюджет (ставка – 3%) | 182 1 01 01011 01 1000 110 |

| – в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| – по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| – по имуществу, входящему в ЕСГС | 182 1 06 02020 02 1000 110 |

| НДФЛ (ИП «за себя»): | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02020 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

КБК для уплаты налогов для организаций и ИП на спецрежимах

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог при УСН, когда применяется объект налогообложения: | |

| – «доходы» | 182 1 05 01011 01 1000 110 |

| – «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| Налог при АУСН | 182 1 05 07000 01 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| ПСН: | |

| – при зачислении налога в бюджеты городских округов | 182 1 05 04010 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных районов | 182 1 05 04020 02 1000 110 |

| – при зачислении налога в бюджеты городов федерального значения | 182 1 05 04030 02 1000 110 |

| – при зачислении налога в бюджеты городского округа с внутригородским делением | 182 1 05 04040 02 1000 110 |

| – при зачислении налога в бюджеты внутригородских районов | 182 1 05 04050 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных округов | 182 1 05 04060 02 1000 110 |

КБК для уплаты прочих налогов для всех организаций и ИП

| Наименование налога, сбора, платежа | КБК |

|---|---|

| НДФЛ с доходов (кроме дивидендов), источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02010 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

| НДФЛ с доходов в виде дивидендов, источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02130 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02140 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| Налог на прибыль при выплате дивидендов: | |

| – российским организациям | 182 1 01 01040 01 1000 110 |

| – иностранным организациям | 182 1 01 01050 01 1000 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог: | |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских муниципальных образований городов федерального значения | 182 1 06 06031 03 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов | 182 1 06 06032 04 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских районов | 182 1 06 06032 12 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах муниципальных округов | 182 1 06 06032 14 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах межселенных территорий | 182 1 06 06033 05 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах сельских поселений | 182 1 06 06033 10 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских поселений | 182 1 06 06033 13 1000 110 |

| Торговый сбор | 182 1 05 05010 02 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

КБК по страховым взносам

| Вид страхового взноса | КБК |

|---|---|

| Страховые взносы на травматизм | 797 1 02 12000 06 1000 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды до 01.01.2023 | |

| Страховые взносы на ОПС с выплат работникам* | 182 1 02 14010 06 1001 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ВНиМ с выплат работникам | 182 1 02 14020 06 1001 160 |

| Страховые взносы на ОМС с выплат работникам | 182 1 02 14030 08 1001 160 |

| Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы), уплачиваемые ИП за себя | 182 1 02 14010 06 1005 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 14030 08 1002 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды с 01.01.2023 | |

| Страховые взносы на ОПС*, ОМС, ВНиМ с выплат работникам | 182 1 02 01000 01 1000 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ОПС и ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02000 01 1000 160 |

| 1%-ный взнос на ОПС, уплачиваемый ИП за себя при годовом доходе свыше 300 тыс. руб. | 182 1 02 03000 01 1000 160 |

Форум для бухгалтера:

При оплате страховых взносов важно указать правильный код бюджетной классификации — КБК. Да, в 2023 году появился единый налоговый платёж, но пользоваться отдельными платёжками с разными КБК всё ещё можно.

Содержание

-

Фиксированные страховые взносы

-

Когда платить

-

КБК в 2023

-

Для чего нужны КБК

-

Как поможет Эльба

Фиксированные страховые взносы

ИП платят обязательные взносы на пенсионное страхование — ОПС и медицинское страхование — ОМС. В 2023 году их сумма равна 45 842 ₽. Из них ОПС — 36 723 ₽ и ОМС — 9119 ₽. При оплате единым налоговым платежом сумму взносов на медицинское и пенсионное страхование складывают.

Когда платить

В течение года. Крайний срок — 31 декабря 2023.

КБК в 2023

| Для уплаты фиксированных страховых взносов за 2023 год (ОПС + ОМС) | 182 1 02 02000 01 1000 160 |

| Для уплаты 1% с дохода за 2023 год свыше 300 000 ₽ | 182 1 02 03000 01 1000 160 |

Для чего нужны КБК

В них указаны данные, которые помогают определить — за что вы платите. Также коды позволяют упорядочить платежи и избежать их потери. Все КБК утверждены в приказе Минфина РФ от 24.05.2022 N 82Н.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как поможет Эльба

- Напомнит о сроках.

- Посчитает страховые взносы с учётом даты регистрации ИП и ваших доходов.

- Подготовит платёжки с правильными реквизитами.

Статья актуальна на

31.01.2023

Продолжайте читать

Все статьи

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной

вами электронной почты.

Подписываясь, вы соглашаетесь на

обработку персональных данных

и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

После введения «нового» способа уплаты налогов и взносов у ИП возникло много вопросов. Можете почитать статьи по этой теме на моем блоге, в них много комментариев.

А в моем телеграм-канале просто аншлаг в комментариях. Кстати, советую на него подписаться, там уже более 4000 ИП, которые делятся своим опытом. Там много ценной информации: https://t.me/ipnovosti

Про «старый» способ оплаты

До конца 2023 года действует переходный период, во время которого можно платить налоги и взносы привычными платежками или квитанциями (но правила их заполнения поменялись, не используйте старые шаблоны за прошлые годы!).

Основная трудность возникает на этапе заполнения платежек (или квитанций) для оплаты налогов и взносов «старым способом». Какой налоговый период ставить? Какие КБК? Куда платить? Как платить? И так далее и так далее. Вопросов очень много.

ФНС ранее сообщала что не будет запускать отдельный сервис для формирования платежек и квитанций для «старого» способа. Но вот запустила. Видимо, в ФНС поняли, что все ИП окончательно запутались.

Давайте посмотрим, как пользоваться новым сервисом ФНС для оплаты взносов «старым» способом =)

Мы сформируем два документа на оплату:

- В этой статье мы посмотрим, как оплатить фиксированные взносы ИП «за себя» за квартал 2023 года при помощи нового сервиса ФНС.

- А в следующей статье посмотрим, как платить 1% от суммы, превышающей 300 000 рублей годового дохода за 2022 год.

Я постараюсь максимально быстро написать вторую часть этой статьи, следите за обновлениями блога. Начнем с первого пункта. Переходим по ссылке на официальный сайт ФНС:

https://service.nalog.ru/payment/#ip

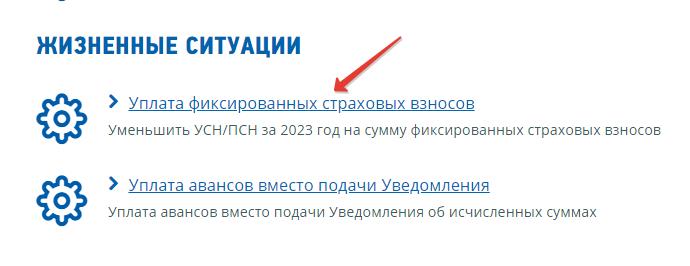

И выбираем «Уплата фиксированных страховых взносов. Уменьшить УСН/ПСН за 2023 год на сумму фиксированных страховых взносов».

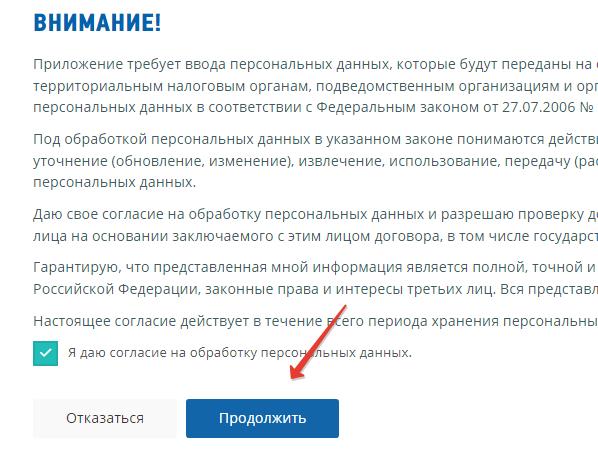

Даем согласие на обработку персональных данных и жмем на кнопку «Продолжить».

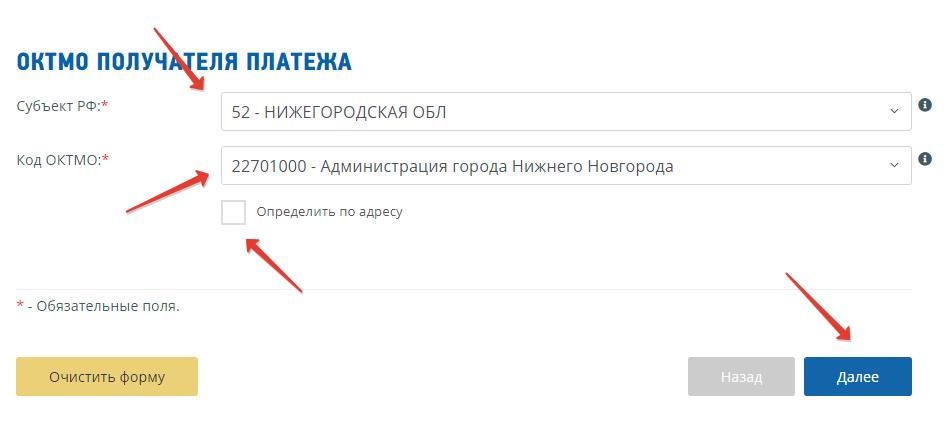

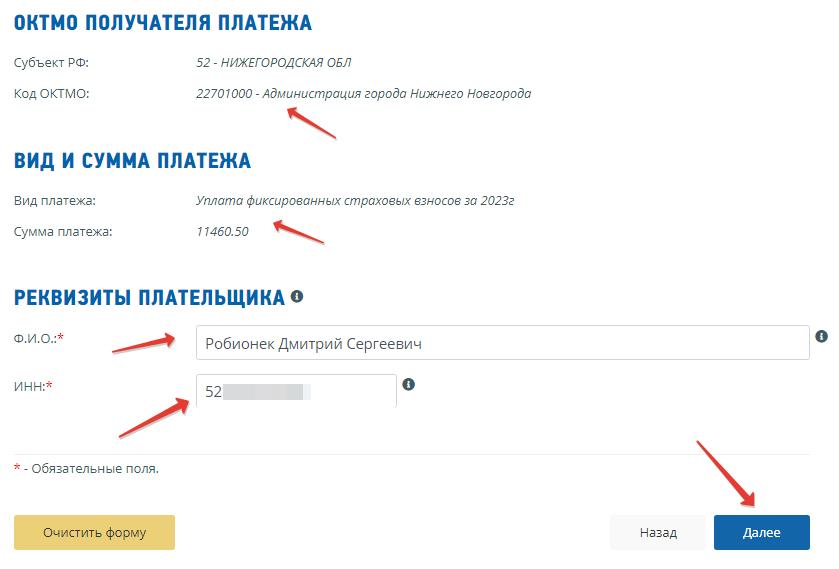

Попадаем на следующий экран, где необходимо указать свой регион и ОКТМО. Для примера я укажу свои данные, а вы, понятное дело, указываете свои реквизиты.

ОКТМО можно подобрать по адресу. Но, думаю, что вы его и так знаете. Жмем кнопку «Далее» и переходим на следующий экран.

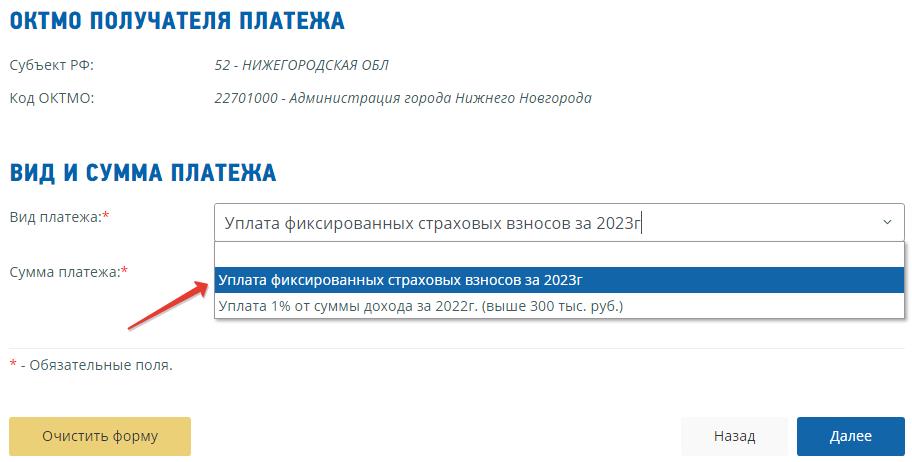

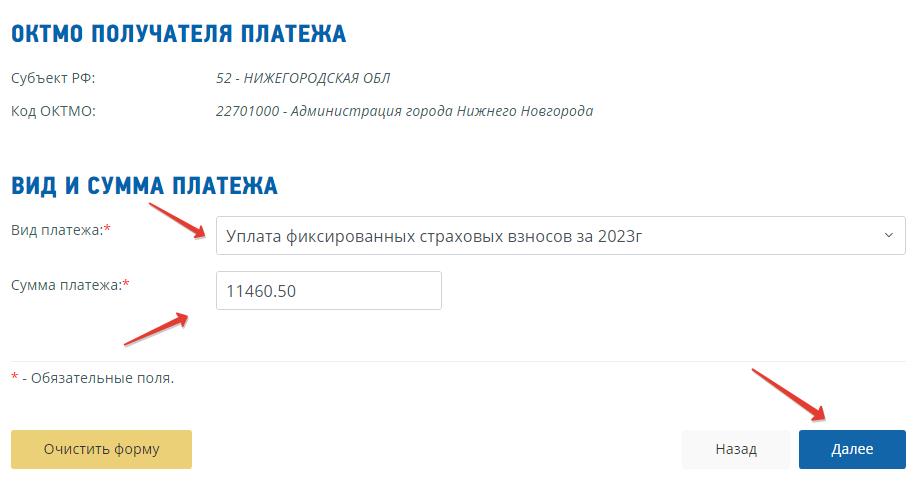

Сначала сформируем квитанцию для оплаты взносов ИП «за себя» за 2023 год

Выбираем «Уплата фиксированных страховых взносов за 2023 год». И укажем сумму 11460 руб. 50 копеек (у вас может быть иная сумма, конечно).

Жмем кнопку «Далее» и указываем свои ИНН и ФИО.

Снова жмем на кнопку «Далее»:

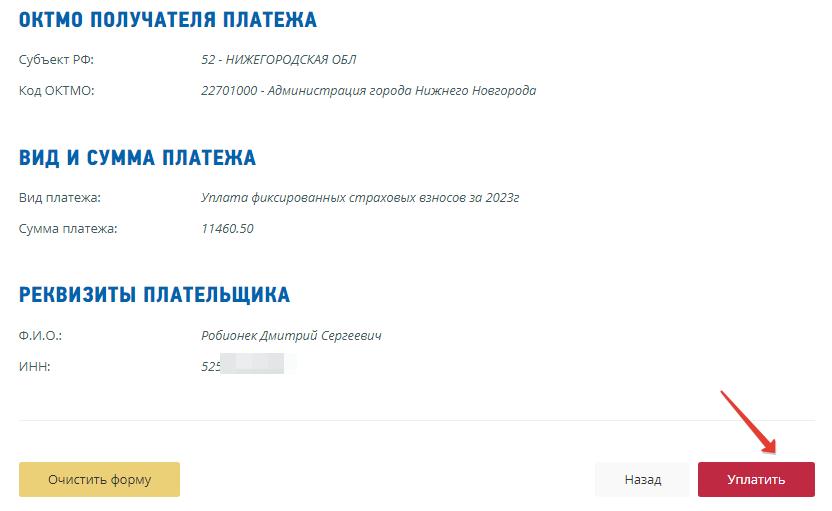

Опять все внимательно проверяем и жмем на кнопку «Уплатить».

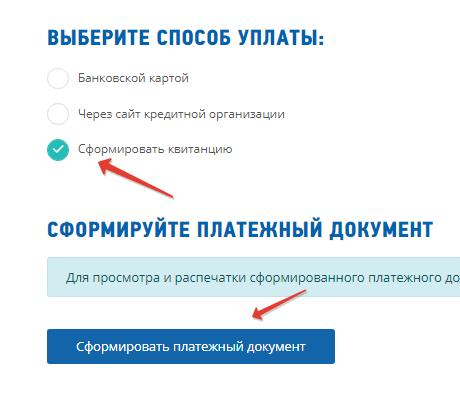

Выбираем способ оплаты

Обратите внимание, что представлено несколько способов оплаты. В том числе, банковской картой.

Я выбрал «Сформировать квитанцию» и нажал на кнопку «Сформировать платежный документ».

И на ваш компьютер скачается готовая квитанция для оплаты фиксированных взносов ИП «за себя». Осталось распечатать ее и оплатить в банке наличными. Но, повторюсь, есть и другие способы оплаты (см. выше).

Образец квитанции на оплату фиксированных взносов ИП за 2023 год:

Важно

Обратите внимание на странную дату в поле «107» 09.01.2024. Она противоречит всем рекомендациям, которые давала ранее ФНС. Ранее ФНС рекомендовала указывать ГД.00.2023.

Почему в готовой квитанции указана дата 09.01.2024 — непонятно. Но раз такую дату указывает официальный сервис ФНС поверим им, что так и надо. Но не исключаю, что поменяют на ГД.00.2023.

Пока не стоит спешить, подождите несколько дней. Время до конца квартала еще есть. В идеале, нужно дождаться, когда все-таки, заработает раздел ЕНС в «Личном кабинете ИП». Напомню, что необходимо следить за сальдо ЕНС, иначе платеж может и не пройти. Я очень надеюсь, что ЛК ИП заработает до конца 1 квартала (точнее, заработает раздел ЕНС в «ЛК ИП».

Вместо итога

Статья про оплату 1% от суммы, превышающей 300 000 рублей за 2022 год «старым» способом уже готова.

Если есть вопросы и дополнения, пишите в комментариях ниже.

С уважением, Дмитрий Робионек.

P.S. Если вы хотите поддержать мой проект, то это можно сделать по ссылке ниже:

Вся ваша помощь, идет на развитие этого проекта для ИП и самозанятых.

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП или самозанятого, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2023 ГОД

СТРАХОВЫЕ ВЗНОСЫ ВО ВНЕБЮДЖЕТНЫЕ ФОНДЫ РФ, ШТРАФЫ

ЕДИНЫЙ КБК ДЛЯ СТРАХОВЫХ ВЗНОСОВ, РАСПРЕДЕЛЯЕМЫХ ПО ВИДАМ СТРАХОВАНИЯ

| 182 1 02 01000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ НА ОПС

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14010 06 1001 160 | На выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года |

| 182 1 02 14010 06 1101 160 | На выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

| 182 1 02 14010 06 1002 160 | На выплату накопительной пенсии за расчетные периоды до 1 января 2023 года |

ДОПОЛНИТЕЛЬНЫЕ СТРАХОВЫЕ ВЗНОСЫ НА НАКОПИТЕЛЬНУЮ ПЕНСИЮ РАБОТНИКА

| 797 1 02 07000 06 1100 160 | уплачиваемые за счет средств работника |

| 797 1 02 07000 06 1200 160 | уплачиваемые за счет средств работодателя |

СТРАХОВЫЕ ВЗНОСЫ НА ОМС

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01030 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01030 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14030 08 1001 160 | Страховые взносы на обязательное медицинское страхование работающего населения |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И В СВЯЗИ С МАТЕРИНСТВОМ

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14020 06 1001 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года) |

| 182 1 02 14020 06 1101 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды до 1 января 2017 года) |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ И ПРОФЗАБОЛЕВАНИЙ

| 797 1 02 12000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 797 1 02 12000 06 2100 160 | Пени по платежу |

| 797 1 02 12000 06 2200 160 | Проценты по платежу |

| 797 1 02 12000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНЫМ ТАРИФАМ

за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 N 400-ФЗ

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

за застрахованных лиц, занятых на видах работ, указанных в п. 2 — 18 ч. 1 ст. 30 Федерального закона от 28.12.13 N 400-ФЗ

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНОМУ СОЦИАЛЬНОМУ ОБЕСПЕЧЕНИЮ ЧЛЕНОВ ЛЕТНЫХ ЭКИПАЖЕЙ И РАБОТНИКОВ УГОЛЬНОЙ ПРОМЫШЛЕННОСТИ

организации, использующие труд членов летных экипажей воздушных судов гражданской авиации, на выплату доплат к пенсии

| 182 1 02 08000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 08000 06 2100 160 | Пени по платежу |

| 182 1 02 08000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

организации угольной промышленности на выплату доплаты к пенсии

| 182 1 02 09000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 09000 06 2100 160 | Пени по платежу |

| 182 1 02 09000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ В ФИКСИРОВАННОМ РАЗМЕРЕ (ДЛЯ ИП)

на ОПС + ОМС

| 182 1 02 02000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

с дохода, превышающего 300 000 рублей за расчетный период

| 182 1 02 03000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 03000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОПС

| 182 1 02 02010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОМС

| 182 1 02 02020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

уплачиваемые лицами, добровольно вступившими в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

| 797 1 02 06000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

на ОПС за расчетные периоды до 01.01.2023

| 182 1 02 14010 06 1005 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 г. |

| 182 1 02 14010 06 1105 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

на ОМС расчетные периоды до 01.01.2023

| 182 1 02 14030 08 1002 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

КБК ДЛЯ ПЕРЕЧИСЛЕНИЯ ШТРАФОВ ЗА НАРУШЕНИЯ, ВЫЯВЛЕННЫЕ ДОЛЖНОСТНЫМИ ЛИЦАМИ ФОНДА ПЕНСИОННОГО И СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ, ФФОМС, ТФОМС, В РАМКАХ ГЛАВЫ 15 КОАП РФ

| 797 1 16 01230 06 0000 140 | Штрафы за нарушения, выявленные должностными лицами Фонда пенсионного и социального страхования |

| 394 1 16 01230 08 0000 140 | Штрафы за нарушения, выявленные должностными лицами ФФОМС |

| 395 1 16 01230 09 0000 140 | Штрафы за нарушения, выявленные должностными лицами ТФОМС |

В какой срок ИП нужно оплатить страховые взносы за 2020 год, в т. ч. 1 процент свыше 300 тысяч рублей? На какие КБК платить в 2021 году? Рассказываем об уплате ИП в 2021 году страховых взносов по ставке 1% с дохода свыше 300000 рублей за 2020 год: правильный КБК, порядок расчета (пример) и даём образец платежного поручения (с учётом изменений в правилах его заполнения с 2021 г.).

Какие суммы взносов нужно заплатить ИП

Индивидуальный предприниматель (если нет работников) платит за себя:

- фиксированный платеж;

- дополнительный взнос – с доходов свыше 300 000 рублей

Фиксированный платеж

Фиксированный платеж за 2020 год для всех ИП – 40 874 рубля. Он включает:

- взнос на обязательное пенсионное страхование (ОПС) – 32 448 руб.;

- взнос на обязательное медицинское страхование (ОМС) – 8426 руб.

Фиксированный платеж за 2021 год – тоже 40 874 рубля. Он включает взнос на ОПС – 32 448 руб. и взнос на ОМС – 8426 руб. (ст. 430 НК РФ).

Дополнительный взнос (1 процент)

Дополнительный взнос на ОПС – это 1% с доходов, превышающих 300 000 рублей за год. Доходами считаются, например, при УСН “доходы” – все учитываемые доходы.

ВАЖНО

Максимальная величина дополнительного взноса за 2020 г. – 227 136 руб. Максимальная общая сумма взносов на ОПС за 2020 г. – 259 584 руб. (п. 1 ст. 430 НК РФ).

Пример: как рассчитать взносы ИП на ОПС, если годовой доход больше 300 000 руб.

А.С. Васильева зарегистрировала ИП в 2020 году. Доход за 2021 год – 370 000 руб. Фиксированный взнос на пенсионное страхование за 2021 год – 32 448 руб. Эту сумму можно:

- заплатить единовременно;

- разделить на четыре ежеквартальных платежа по 8112 руб. (32 448 руб. / 4);

- разделить на 12 ежемесячных платежей по 2704 руб. (32 448 руб. : 12).

Дополнительный пенсионный взнос с доходов свыше 300 000 руб. Васильева посчитала следующим образом:

(370 000 руб. – 300 000 руб.) × 1% = 700 руб.

Общая сумма пенсионных взносов: 33 148 руб. (32 448 руб. + 700 руб.).

Максимальный размер пенсионных взносов за 2021 год – 259 584 руб.

Поскольку пенсионные взносы ИП не достигли максимальных, до 1 июля 2022 года в бюджет нужно доплатить 700 руб.

Также см. “Как ИП рассчитать 1% взносов с превышения доходов на УСН за 2020 год“

Таблица фиксированных взносов ИП на 2021 год

ВИД ОТЧИСЛЕНИЯ |

СУММА ЗА ГОД |

| Фиксированная сумма при доходе не более 300 000 руб. на пенсионное страхование, которую платят в налоговую | 32 448 рублей |

| Сумма с дохода свыше 300 000 руб. на пенсионное страхование, которую платят в налоговую | 32 448 + 1% с дохода свыше 300 000 руб. для остальных ИП |

| Фиксированная сумма на медицинское страхование, которую платят в налоговую | 8426 рублей |

Срок уплаты ИП дополнительного взноса за 2020 год – не позднее 01.07.2021.

Платежное поручение на уплату дополнительно взноса (1 процент) в 2021 году

Сразу скажем, что КБК дополнительного взноса на ОПС такой же, как для фиксированного, – 182 1 02 02140 06 1110 160.

НА ЗАМЕТКУ

Заполнить платёжку можно на сайте ФНС России https://service.nalog.ru/payment/payment.html.

Также отметим, что с 1 января 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках ИП при уплате дополнительного взноса (1 процент свыше 300 000 р.) надо указывать два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения с 2021 года затронули 4 поля платёжного поручения:

- поле 13 — уточнено название банка получателя;

- поле 14 — изменился БИК банка получателя;

- поле 15 — теперь указывают номер счёта банка получателя, входящий в состав единого казначейского счёта (ЕКС) (раньше это поле заполняли нулями);

- поле 17 — добавлен номер казначейского счёта (ЕКС).

Образец платежного поручения ИП на уплату дополнительных вносов до 1 июля 2021 года (с учетом нововведений) можно посмотреть и скачать в системе КонсультантПлюс.