Добавить в «Нужное»

Регистры налогового учета

Организации, которые являются плательщиками налога на прибыль, для определения налоговой базы должны вести налоговый учет. Ведется он на основе первичных документов (ст. 313 НК РФ).

Какие бывают регистры налогового учета?

В основе налогового учета организации могут лежать регистры бухгалтерского учета. Если для определения налоговой базы в этих регистрах содержится недостаточно информации, то организация должна разработать регистры налогового учета. Для этого необходимо выбрать наиболее подходящий вариант:

- дополнить регистры бухгалтерского учета дополнительными реквизитами;

- разработать самостоятельные регистры налогового учета.

Аналитические регистры налогового учета

Аналитические регистры налогового учета — сводные формы налогового учета, данные в которых систематизированы и сгруппированы в соответствии с требованиями гл. 25 НК РФ без распределения по счетам бухгалтерского учета (абз. 1 ст. 314 НК РФ).

Обязательные реквизиты аналитических регистров налогового учета

НК предусматривает перечень обязательных реквизитов, которые должны содержаться в аналитических регистрах налогового учета:

- наименование регистра;

- период (дата) составления;

- измерители операции в натуральном (если это возможно) и в денежном выражении;

- наименование хозяйственных операций;

- подпись (расшифровка подписи) лица, ответственного за составление указанных регистров.

Как вести регистры налогового учета

Регистры налогового учета организации могут вести как на бумажных носителях, так и в электронной форме (абз. 6 ст. 314 НК РФ).

Можно ли вносить исправления в регистры налогового учета

При обнаружении ошибки в регистре налогового учета организация должна внести в него исправления. Для этого в регистре необходимо указать верные данные, привести обоснование внесенного исправления, поставить дату исправления и заверить подписью лица, которое это исправление внесло.

Регистры налогового учета: образец

НК не предусмотрены обязательные формы регистров налогового учета. И налоговая инспекция не вправе требовать от организации вести регистры по какой-то установленной форме (абз. 5 ст. 313 НК РФ). Организация самостоятельно разрабатывает формы регистров налогового учета и отражает их в своей учетной политике для целей налогообложения.

См. образец налогового регистра по налогу на прибыль

Как создать регистр налогового учета

Чтобы использовать регистры налогового учета, придется затратить время на разработку их формы, а затем закрепить их в приложении к учетной политике, издав соответствующий приказ (абз. 7 ст. 314 НК РФ).

О нюансах формирования налоговой учетной политики читайте в статье «Как составить налоговую политику организации?».

Законодатель не ограничивает налогоплательщиков в выборе вида и формы этих документов, поэтому регистры налогового учета могут выглядеть по-разному. Объем содержащейся в них информации должен давать представление о том, на основании каких документов и каким образом сформирована налогооблагаемая база. Размещение данных в регистре может быть любым (в табличной или текстовой форме) — эти особенности предусматриваются при разработке форм регистров налогового учета.

Единственное, в отношении чего нельзя проявлять инициативу при оформлении регистров налогового учета, — это обязательные реквизиты. Их состав должен соответствовать НК РФ. Например, при расчете налога на прибыль используются регистры налогового учета, содержащие следующую информацию (абз. 10 ст. 313 НК РФ):

- наименование регистра;

- дату составления;

- натуральные (если это возможно) и денежные измерители операции;

- наименование объектов учета или хозяйственных операций;

- подпись ответственного за составление регистра лица и ее расшифровку.

Вести такие регистры можно любым удобным для налогоплательщика способом: на бумаге или электронно.

Какие налоговые регистры существуют по НДС? Ответ на этот вопрос смотрите в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Требования к налоговым регистрам

Из ст. 314 НК РФ следует, что регистры налогового учета (НУ) заполняются на основании первичных учетных документов непрерывно в хронологическом порядке. Это означает, что беспорядочное или безосновательное занесение данных в регистр, а также пропуски или какие-либо изъятия не допускаются.

ВАЖНО! Расшифровка словосочетания «первичный учетный документ» в НК РФ отсутствует, поэтому подтверждением записей в НУ может служить бухгалтерская первичка (письмо Минфина России от 17.01.2014 № 03-03-06/1/1156).

Не следует забывать, что сформированные налоговые регистры необходимо защищать от несанкционированного исправления. Любые ошибки в регистрах налогового учета исправляются только при соответствующем обосновании, а ответственный исполнитель заверяет все внесенные корректировки своей подписью и указывает дату.

ВАЖНО! Информация, отраженная в регистрах налогового учета, представляет собой налоговую тайну. За ее разглашение (в том числе налоговиками) предусмотрена административная и уголовная ответственность (письмо Минфина России от 12.04.2011 № 03-02-08/41).

Подробнее о требованиях к налоговому учету и налоговым регистрам читайте здесь.

Регистры налогового учета по налогу на прибыль

Для заполнения «прибыльной» декларации понадобится минимум 2 регистра НУ: один по учету доходов, другой по расходам. Информация о полученных доходах и произведенных расходах, сформированная по нормам НУ, позволит определить прибыль — объект налогообложения, без которого расчет самого налога на прибыль невозможен.

О том, какой может быть налоговая база для разных видов налогов, читайте в статье «Основные элементы налогообложения и их характеристика».

Дополнительные регистры придется оформить в случае, когда у налогоплательщика множество видов деятельности, а также, помимо стандартных хозяйственных операций, проводятся операции с особыми условиями перехода права собственности или по которым предусмотрен специальный порядок формирования налоговой базы.

ВАЖНО! Если налогоплательщик не может или не хочет разрабатывать регистры налогового учета, но при этом не желает быть наказанным по ст. 120 НК РФ за их отсутствие, он вправе воспользоваться готовыми. Их формы можно найти в рекомендациях МНС России «Система налогового учета, рекомендуемая МНС России для исчисления прибыли в соответствии с нормами главы 25 НК РФ» от 19.12.2001.

Пример

Специалисты ООО «Ритм» отражают необходимую для расчета налога на прибыль за год информацию в следующих регистрах налогового учета (РНУ):

- РНУ «Доходы от реализации» ООО «Ритм»;

- РНУ «Расходы, уменьшающие доходы от реализации» ООО «Ритм»;

- РНУ «Внереализационные доходы» ООО «Ритм»;

- РНУ «Внереализационные расходы» ООО «Ритм».

Учитывая, что в указанный период внереализационные доходы и расходы у ООО «Ритм» отсутствовали, остановимся подробнее на оформлении регистров налогового учета полученных доходов и осуществленных расходов по основной деятельности.

О нюансах организации налогового учета по налогу на прибыль рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и переходите к Готовому решению бесплатно.

«Доходный» регистр НУ

Продолжение примера

Доходы ООО «Ритм» в отчетном периоде складывались из следующих компонентов:

- выручка от реализации продукции собственного изготовления (50 367 000 руб.);

- выручка от реализации покупных изделий (30 590 000 руб.)

- выручка от реализации прочего имущества (300 000 руб.);

ВАЖНО! Учесть в «доходной» части необходимо всю сумму реализованной за отчетный период продукции, за исключением доходов, перечисленных в ст. 251 НК РФ.

О том, какие доходы отражены в ст. 251 НК РФ, читайте в материале «Ст. 251 НК РФ: вопросы и ответы».

ВАЖНО! Оформляя РНУ «Доходы от реализации», не следует забывать, что выручку в регистре и налоговой декларации необходимо указывать без учета НДС и акцизов (п. 1 ст. 248 НК РФ).

Информация для заполнения «доходного» РНУ берется из данных бухучета (по счетам 90 «Продажи» и 91 «Прочие доходы и расходы»).

На нашем сайте вы можете скачать заполненные регистры налогового учета, образецкоторого, относящийся к доходам, оформлен по данным рассмотренного примера.

Скачать образец регистра налогового учета «Доходы от реализации»

Как заполнить «расходный» налоговый регистр

С заполнением «расходных» регистров налогоплательщики могут испытывать определенные трудности. Это связано с тем, что признание расходов в налоговом учете не всегда совпадает с отражением аналогичных расходов в бухучете. Так что использовать бухгалтерские учетные регистры без внесения в них дополнительных корректировок не всегда представляется возможным.

К примеру, отдельные виды расходов в БУ отражаются в полном объеме, а в НУ нормируются (рекламные, представительские и т. д.). А некоторые виды затрат налоговое законодательство вообще запрещает признавать в составе расходов, формирующих налогооблагаемую базу по налогу на прибыль.

О нюансах признания прочих расходов, связанных с производством и реализацией, читайте здесь.

Продолжение примера

Специалист ООО «Ритм» сформировал РНУ «Расходы, уменьшающие доходы от реализации», в котором отразил следующие виды расходов: затраты на основное сырье и материалы, зарплату вместе с начисленными страховыми взносами, амортизацию имущества ООО «Ритм», расходы на тепло, воду, электроэнергию и др.

Информацию для заполнения регистра бухгалтер взял из данных бухучета (по счетам 20, 26, 44, 91 и др.). В отчетном периоде фирма не осуществляла расходов, признание которых в НУ не совпадает с правилами БУ, поэтому корректировать данные бухучета не пришлось.

Образец заполненного регистра налогового учета «Расходы, уменьшающие доходы от реализации» вы также можете скачать на нашем сайте.

Скачать образец регистра налогового учета «Расходы уменьшающие доходы от реализации»

ВАЖНО! Если налоговые расходы превысили налоговые доходы и налогооблагаемая база по прибыли в каком-то из периодов (налоговом или отчетном) отсутствует, декларацию налоговикам все равно представить необходимо (п. 1 ст. 289 НК РФ).

Итоги

Регистры налогового учета разрабатываются самим налогоплательщиком, а их форма утверждается в качестве приложения к налоговой учетной политике. Они могут быть составлены в электронном виде или на бумаге — это значения не имеет. Главное — наличие в них обязательных реквизитов, установленных НК РФ. К информации, отражаемой в регистрах, предъявляется основное требование: все записи должны быть обоснованы и достоверны, а из содержания регистра должно быть понятно, как сформирована налогооблагаемая база.

Если регистры налогового учета налогоплательщиком не ведутся, возможны штрафные санкции со стороны налоговиков по ст. 120 НК РФ.

Налоговые регистры, образцы которых вы можете скачать на нашем сайте, позволяют сгруппировать имеющуюся информацию о доходах и расходах компании и правильно рассчитать налог на прибыль.

Источники:

Налоговый кодекс РФ

Регистры налогового учета по налогу на прибыль помогают выяснить, корректно ли заполнена декларация по налогу на прибыль, поэтому налоговые органы любят запрашивать их при своих контрольных мероприятиях — камералке, встречке и иных проверках. Статья пояснит, как правильно заполнить налоговые регистры по налогу на прибыль (далее — НП).

Нормативы о регистрах налогового учета

Чтобы заполнить налоговую декларацию по НП, то есть высчитать налоговую базу по НП за определенный период, следует собрать сведения обо всех проведенных за этот период операциях, суммировать все количественные и денежные показатели по данным первичных документов и систематизировать эти сведения в зависимости от того, к какому разделу декларации они относятся. Вот эта система при правильном разделении сведений и составит вожделенную систему налоговых регистров по налогу на прибыль (ст. 313 НК РФ).

Систему налогового учета (далее — НУ) налогоплательщик разрабатывает самостоятельно и отражает ее в Учетной политике по НУ, регулярно внося в нее дополнения в связи с изменениями налогового законодательства.

Непосредственно регистрам НУ посвящена ст. 314 НК РФ. В ней говорится о том, что аналитические регистры НУ — это своды данных, которые могут быть в любой удобной для налогоплательщика форме: таблицах, справках, иных документах группировки сведений за период, без разнесения сведений по бухгалтерским счетам. Из системы этих форм должен раскрываться порядок формирования налоговой базы по НП.

Требования к налоговым регистрам

Эти формы должны быть утверждены в приложениях к учетной политике. Заполняются они непрерывно в хронологическом порядке. Могут быть в бумажном виде, в электронном формате, на отдельных информационных носителях, в специальной программе. Обязательно назначаются люди, ответственные за корректность ведения этих регистров.

В аналитических регистрах по налогу на прибыль, разработанных самостоятельно, должны присутствовать следующие реквизиты: наименование, период/дата составления, измерители операции в натуральном (при возможности) и денежном выражении, наименование хозоперации и подпись с расшифровкой ответственного за составление сотрудника.

Организации следует приложить все усилия к защите от несанкционированных вмешательств и исправлений регистров НУ.

Обнаруженную в регистре ошибку можно устранить путем ее исправления. Исправление обязательно подтверждается обоснованием (объяснением причины) с указанием даты и подписи ответственного лица.

Некоторые автоматизированные бухгалтерские программы, в частности «1С:Бухгалтерия», формируют аналитические регистры в момент проведения операций по бухучету. Но иногда приходится формировать их вручную или с частичной автоматизацией.

Рекомендации МНС по регистрам НУ

Чтобы снять лишние вопросы при разработке налоговых регистров, налоговики в конце 2001 года издали специальные рекомендации с примерными формами таких регистров. Это неофициальный документ с номером и датой, называется он «Система налогового учета, рекомендуемая МНС России для исчисления прибыли в соответствии с нормами главы 25 НК РФ». Вышеуказанные рекомендации можно найти в любой справочной правовой системе.

Система НУ, предложенная в этом документе, выделяет 5 групп регистров:

- Промежуточных расчетов.

- Учета состояния единицы учета.

- Учета хозяйственных операций.

- Формирования отчетных данных.

- Учета целевых средств некоммерческих организаций.

Можно использовать предлагаемые формы регистров, можно разработать свои, но расчет налоговой базы за определенный налоговый/отчетный период должен раскрывать процесс формирования итоговых сумм:

- доходов от реализации за этот промежуток времени;

- расходов, относящихся к этим доходам;

- внереализационных доходов;

- внереализационных расходов;

- прибыли от реализации и от внереализационных операций.

С целью создания регистров НУ можно использовать данные из регистров бухгалтерского учета: обороток по счетам, карточек, анализов счетов и т. д. Это разрешено Налоговым кодексом РФ, если налоговый и бухгалтерский учет совпадают, т. е. нет нормируемых или неучитываемых расходов. Вести их можно в обычных таблицах Excel.

Предлагаем рассмотреть разницу между бухгалтерскими и налоговыми регистрами на примерах.

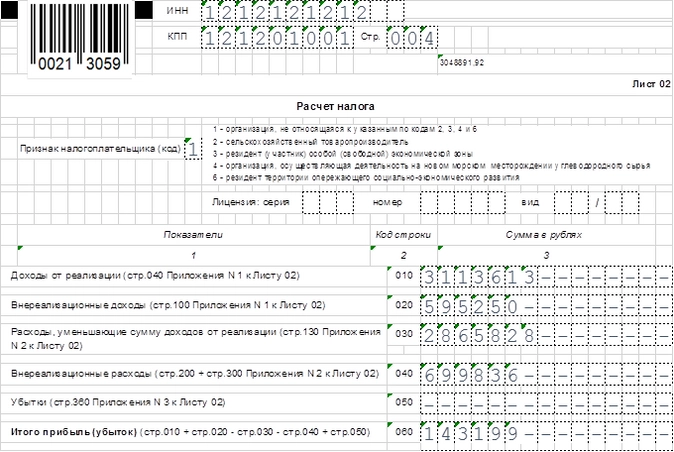

Образец регистра НУ доходов

Компания N заполняет декларацию по НП за полугодие. В сформированной за этот период оборотке величина сальдо на конец периода Кт 90.1, т. е. выручка за отчетный период составляет 3 674 064 руб., включая НДС 18%, расходы, относящиеся к реализации (Дт 90.2) — 2 865 828, внереализационные доходы (Кт 91.1) — 595 250, внереализационные расходы (Дт 91.2) — 699 836 руб.

Декларация по НП заполняется без учета НДС, поэтому сделаем небольшой расчет:

3 674 064 / 118 × 100 = 3 113 613 — это доход за полугодие без учета НДС, именно эту сумму и показывают в декларации по НП.

После заполнения лист 02 отчета выглядит следующим образом:

Инспекторы ИФНС при камеральной проверке полученного отчета попросили представить им для сверки налоговые регистры за 2-й квартал.

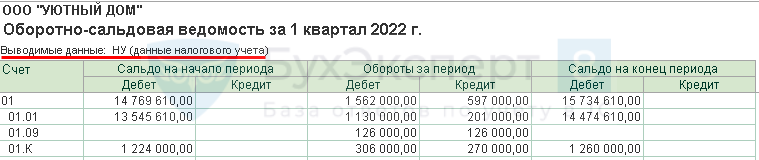

Главный бухгалтер проверяет, правильно ли заполнены регистры НУ по оборотно-сальдовой ведомости за 2-й квартал.

Строка 010 отчета (выручка с НДС) проверяется по ОСВ счета 90.1 — там указан размер выручки за период.

Вот эта оборотка:

Регистр НУ по доходам от реализации был сформирован главным бухгалтером в момент заполнения отчетности.

Проведя повторные расчеты, главный бухгалтер компании N убедился в корректности составленных налогов: все требуемые налоговиками реквизиты в регистрах присутствуют и сумма строки 010 совпадает с результатами расчетов и регистра НУ.

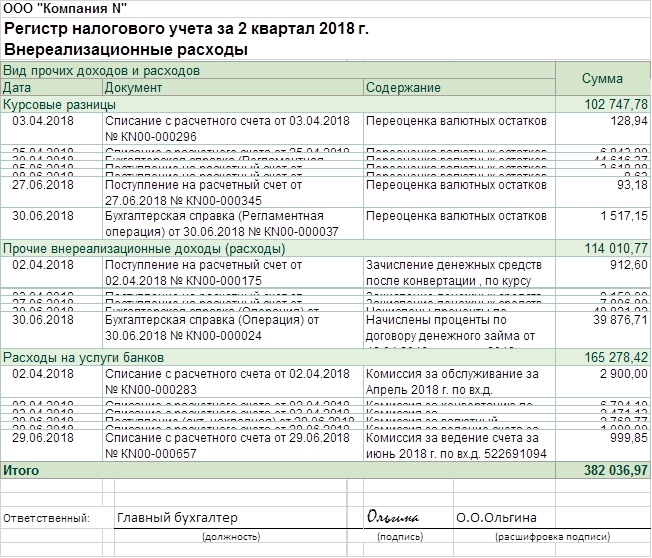

Пример регистров НУ по внереализационным расходам

Бывает, что какие-то расходы невозможно принять к НУ — например, в организации применялись нормируемые рекламные расходы. С целью показать пример налогового регистра по налогу на прибыль в таком случае, продолжим предыдущий пример и проверим корректность размера внереализационных расходов, указанных в том самом отчете по НП компании N.

Для этого требуется оборотка счета 91.2 — по учету прочих расходов. На самом деле мы видим, что во 2-м квартале какие-то не принимаемые к НУ расходы были произведены в организации:

После этого мы можем посмотреть регистр НУ по внереализационным расходам, чтобы проверить, нет ли ошибки в них, не засчитаны ли такие непринимаемые расходы в сумме, показанной по строке 040 листа 02 декларации по НП:

Мы убедились, что налоговый регистр заполнен правильно: ненужных в НУ расходов в нем нет; указан период, наименование регистра, даты принятия к учету первичных документов, содержание и сумма операции. Подпись с расшифровкой ответственного за ведение регистра тоже присутствует.

Сроки хранения налоговых регистров

В требовании налоговиков о представлении документов часто стоит список регистров НУ по количеству заполненных строк декларации. Штраф за каждый непредставленный документ равен 200 рублям (ст. 126 НК РФ). Они вправе применить еще и ст. 120 НК РФ за грубое нарушение правил НУ.

Расходы можно применить для уменьшения доходов только при их обоснованности и наличии первичных документов для подтверждения (п. 1 ст. 252 НК РФ).

Соответственно, в течение 4 лет (3 года возможной выездной проверки + текущий год) нужно обеспечить сохранность документов, показывающих получение доходов, осуществление расходов и уплату налогов (подп. 6 п. 1 ст. 23 НК РФ).

Не так давно Минфин напомнил, что данный срок начинается по окончании периода, в котором данный документ применялся последний раз при составлении налоговой отчетности (письмо от 19.07.2017 № 03-07-11/45829).

Таким образом, документы, подтверждающие величину убытка, в случае его переноса с целью уменьшения налоговой базы на протяжении нескольких последующих лет (п. 4 ст. 283 НК РФ), хранятся после завершения переноса этого убытка в течение 4 лет (письмо Минфина РФ от 25.05.2012 № 03-03-06/1/278).

Документы, подтверждающие формирование первоначальной стоимости амортизируемого актива, начинают отсчитывать свой 4-летний срок хранения только после завершения начисления амортизации (письмо Минфина от 12.02.2016 № 03-03-06/1/7604).

Понятно, что соответствующие регистры НУ хранятся по таким же правилам.

Налоговые регистры по НП должен иметь каждый налогоплательщик, так как ИФНС имеет право при своих регулярных проверках отчетности любой компании на ее «белизну и прозрачность» запросить их.

Важно понимать, что представляют собой регистры по НУ и как их правильно заполнить, чтобы не подставить свою фирму на нежелательные штрафы за непредставленные документы или грубое нарушение правил НУ.

В статье показаны образцы налоговых регистров по налогу на прибыль, которые помогут выполнить требования налоговиков к их оформлению.

Источник: юридический и налоговый портал Народный СоветникЪ

Подготовлены редакции документа с изменениями, не вступившими в силу

Аналитические регистры налогового учета — сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями настоящей главы, без распределения (отражения) по счетам бухгалтерского учета.

Данные налогового учета — данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет).

При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

(в ред. Федерального закона от 29.05.2002 N 57-ФЗ)

(см. текст в предыдущей редакции)

Аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронной форме и (или) любых машинных носителях.

(в ред. Федерального закона от 29.06.2012 N 97-ФЗ)

(см. текст в предыдущей редакции)

При этом формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения.

Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их.

При хранении регистров налогового учета должна обеспечиваться их защита от несанкционированных исправлений.

Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью ответственного лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления.

(в ред. Федерального закона от 29.05.2002 N 57-ФЗ)

(см. текст в предыдущей редакции)

Регистры налогового учета обязательны для ведения всеми налогоплательщиками.

В статье расскажем:

- какие налоговые регистры есть в программе 1С Бухгалтерия 8 ред. 3.0 и где их найти;

- какие еще отчеты можно использовать в качестве налоговых регистров по основным налогам.

Содержание

- Налоговые регистры в 1С 8.3 — где найти

- Налоговые регистры в учетной политике в 1С 8.3

- Регистры по налогу на прибыль

- Регистры по НДФЛ

- Регистры налогового учета по прочим налогам

Регистры налогового учета — это сводные формы, в которых систематизируется и накапливается информация из первичных документов, принятых к учету, и аналитические данные налогового учета (ст. 314 НК РФ).

Формы регистров не утверждены, каждый налогоплательщик может разработать их самостоятельно. Главное — чтобы они:

- раскрывали порядок формирования налоговой базы;

- содержали реквизиты (ст. 313 НК РФ):

- наименование;

- период (дату) его составления;

- измерители операции;

- наименование операций;

- подпись и расшифровку ответственного лица.

Как правило, налогоплательщики утверждают в учетной политике (УП) те регистры, которые автоматически формируются в их учетной системе, в нашем случае — программе 1С.

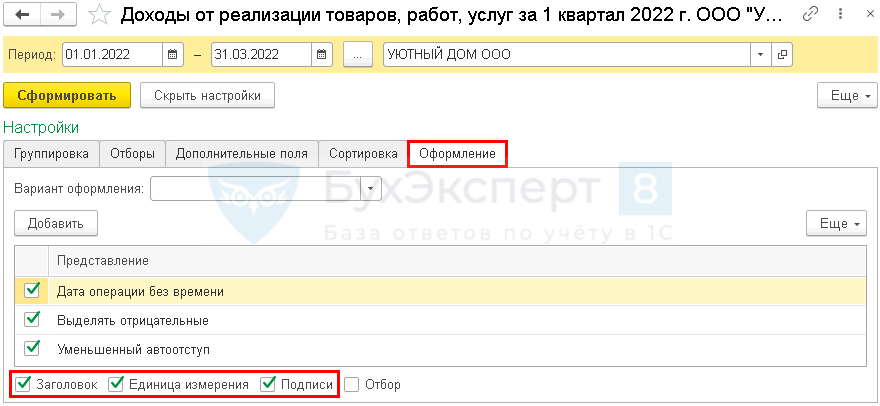

В отчете, который используете в качестве налогового регистра, настройте вывод обязательных реквизитов на вкладке Оформление.

Налоговые регистры в учетной политике в 1С 8.3

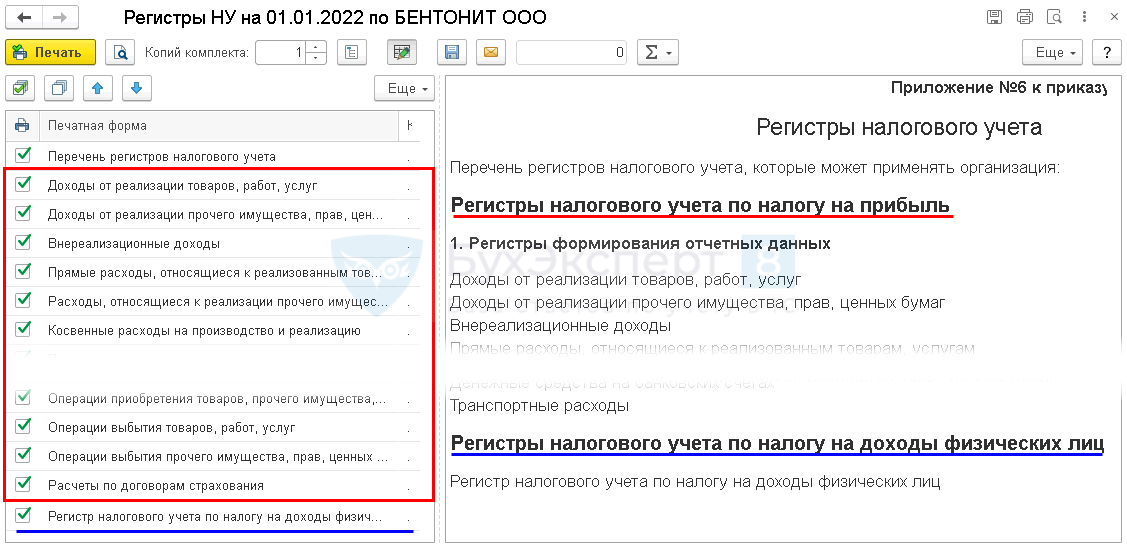

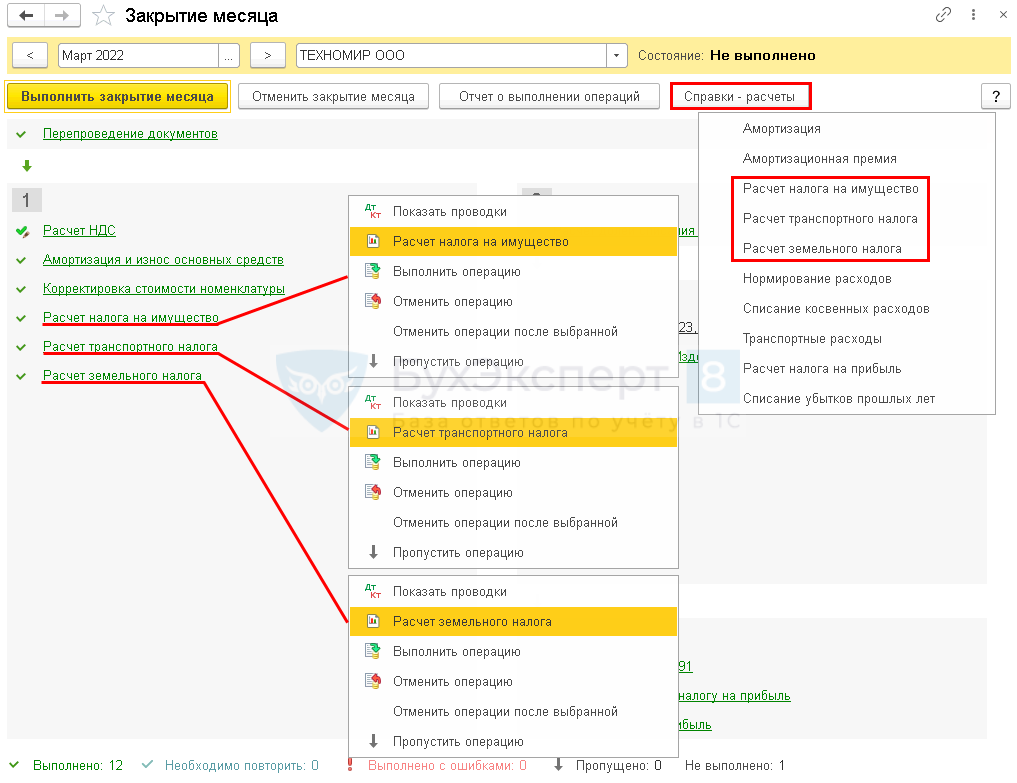

В программе 1С перечень и формы регистров налогового учета автоматически настроены в разделе Главное — Учетная политика — кнопка Печать — Регистры налогового учета.

Автоматически в УП включаются только регистры по налогу на прибыль и НДФЛ. Флажками следует отметить применяемые именно вами регистры. Если используете другие регистры, укажите это в УП вручную.

Рассмотрим подробнее, где найти эти и другие регистры налогового учета в 1С 8.3.

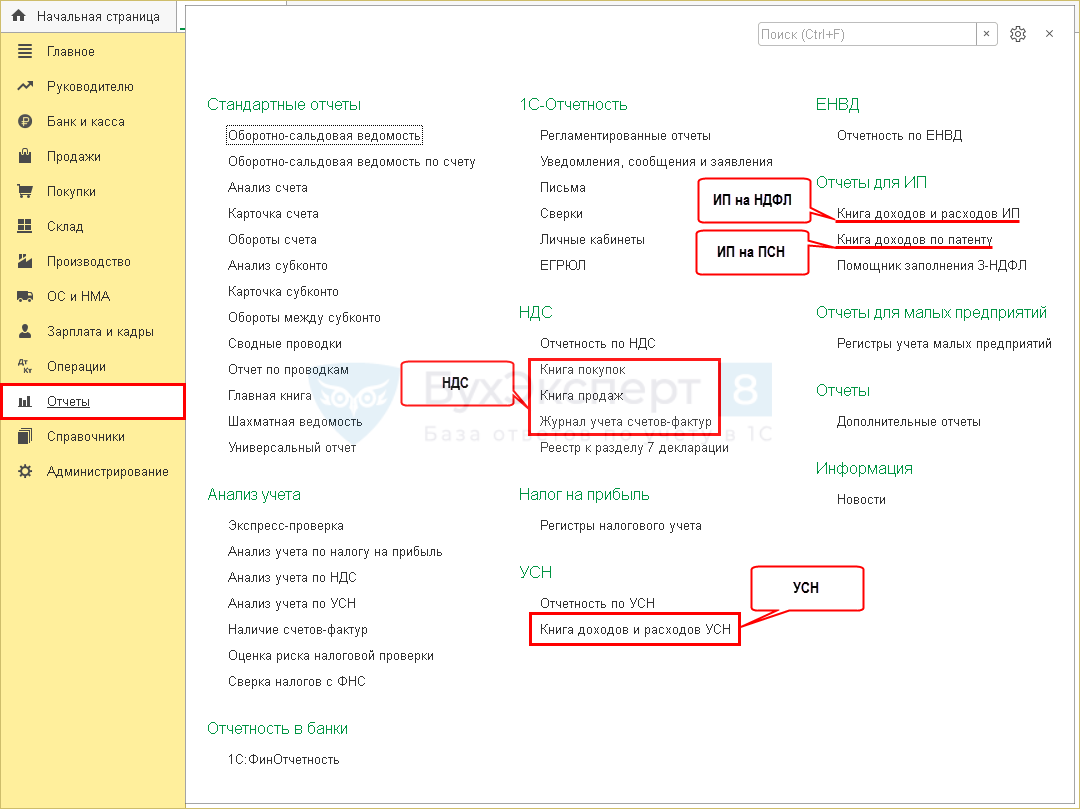

Регистры по налогу на прибыль

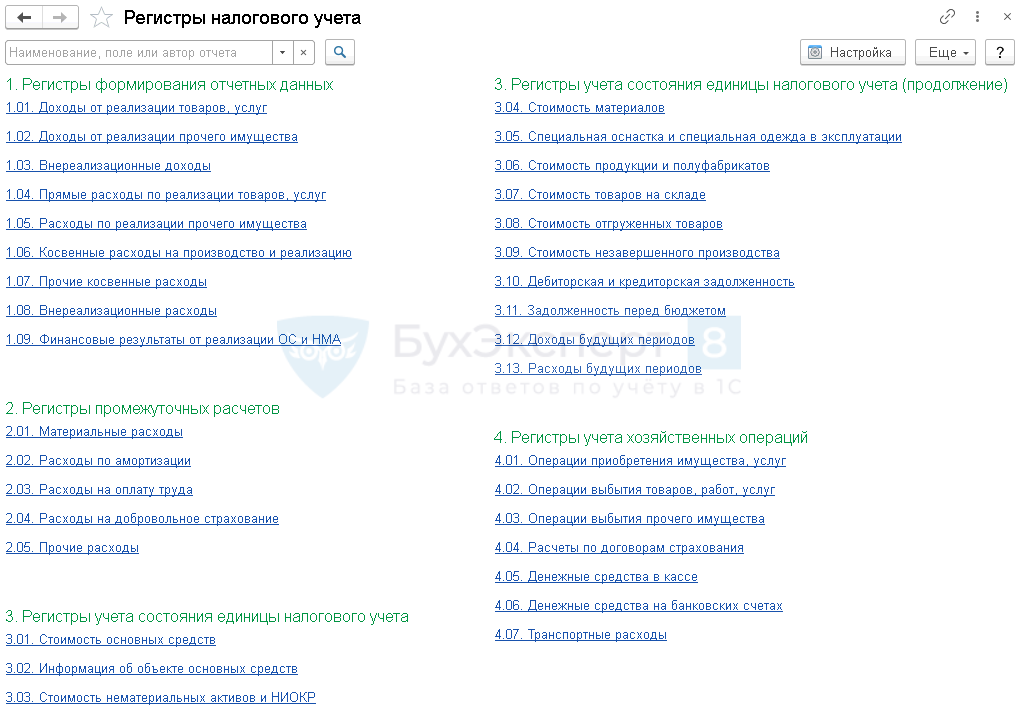

Все регистры по налогу на прибыль находятся в разделе Отчеты — Регистры налогового учета.

Здесь выводятся все присутствующие в программе регистры, независимо от утвержденных в УП. Регистрами можно пользоваться как для проверки налогового учета и декларации, так и для хранения и предоставления по запросу налоговых органов.

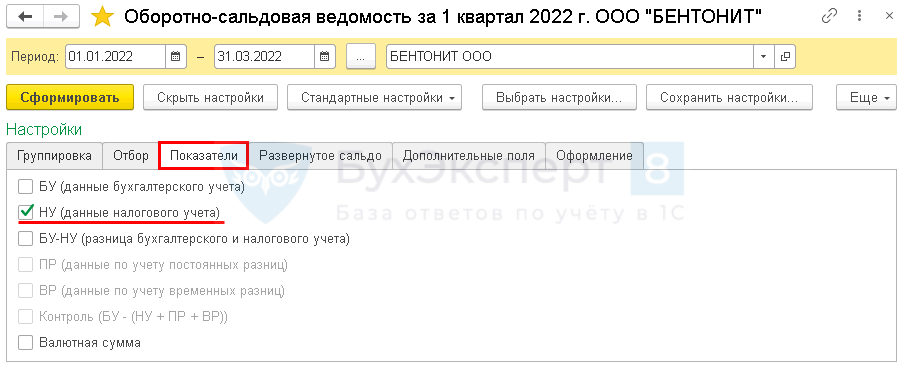

В качестве регистров налогового учета можно использовать также любой стандартный отчет или справку-расчет, где выводится информация по налоговому учету, например, Оборотно-сальдовая ведомость.

Регистры налогового учета в 1С

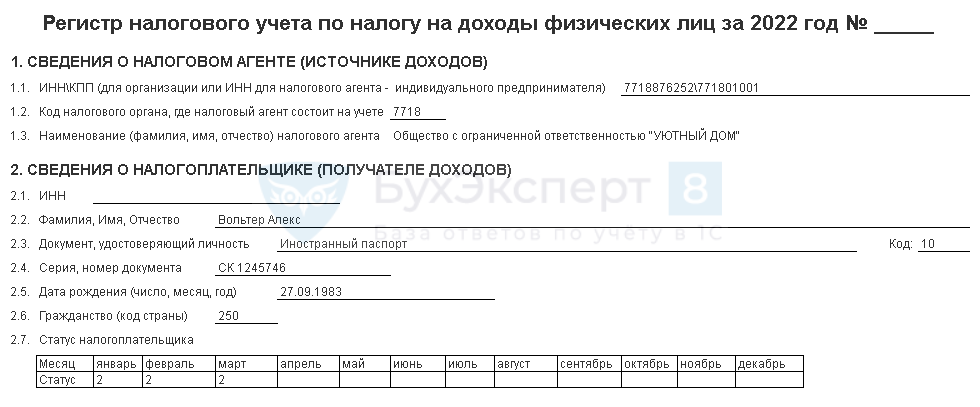

Регистры по НДФЛ

Регистр по расчету налога на доходы физлиц находится в разделе Зарплата и кадры — Отчеты по зарплате — Регистр налогового учета по НДФЛ.

Эта форма разработана с учетом требований налогового законодательства. Если будете разрабатывать собственный регистр, учтите все требования п. 1 ст. 230 НК РФ.

Регистры налогового учета по прочим налогам

По другим налогам можно использовать в качестве регистров следующие отчеты в одноименном разделе:

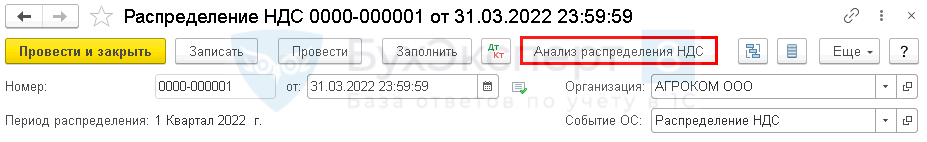

Также могут понадобиться дополнительные регистры, необходимые для раскрытия расчета налоговой базы, в зависимости от специфики деятельности налогоплательщика. Например, в случае раздельного учета НДС это могут быть:

- расчет доли «необлагаемых» расходов — формируется вне программы;

- Анализ распределения НДС (Операции — Регламентные операции по НДС — Распределение НДС).

По имущественным налогам можно использовать Справки-расчеты из регламентной операции в процедуре Закрытие месяца.

- Налоговый регистр по налогу на имущество

- Какой регистр подтвердит расчет транспортного налога

См. также:

- Утверждение регистров по налоговому учету в учетной политике

- Регистр налогового учета по НДФЛ с выделением налоговой базы по ставке 15%

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

![Ответы на тест по налогам и налогообложению [23.05.13]](https://studrb.ru/files/works_screen/1/45/21.png)

Тема: Ответы на тест по налогам и налогообложению

Раздел: Бесплатные рефераты по налогам и налогообложению

Тип: Тест | Размер: 21.94K | Скачано: 446 | Добавлен 23.05.13 в 19:00 | Рейтинг: 0 | Еще Тесты

Налоговый кодекс, часть 1

1.Налоговый кодекс не рассматривает в качестве льгот

- Освобождение от налога

- Уменьшение размера налогового платежа

- Перенос установленного срока уплаты налога на более поздний срок (Статья 56. п. 1)

2. В соответствии с НК налогоплательщик обязан обеспечивать сохранность данных бухгалтерского учета, необходимых для исчисления и уплаты налогов

- 1год

- 3 года

- 4 года (Статья 23. п.1)

3. Обязанность по уплате налогов устанавливается

- Актом законодательства о налогах и сборах (Статья 45. п. 1)

- Нормативным актом органа исполнительной власти

- Решением Правительства

4. К акту законодательства о налогах и сборах относится:

- Нормативно-правовой акт органов местного самоуправления о местных налогах и сборах (Статья 5. п. 5)

- Инструкция по заполнению налоговых деклараций

- Единый государственный реестр налогоплательщиков

5. После получения акта налоговой проверки налогоплательщик вправе представить свои возражения по акту в течение

- Пяти дней

- 15 дней (Статья 100. п. 6)

- Месяца

6. Обязанность по уплате налога считается исполненной с момента предъявления в банк поручения на уплату

- При отсутствии задолженности по другим налогам

- При наличии достаточного денежного остатка на счете налогоплательщика(Статья 45. п. 3)

7. Какое из перечисленных действий не является налоговым правонарушением

- Нарушение срока постановки на учет

- Непредставление налоговой декларации

- Ошибка при составлении налоговой декларации (Статья 116, 119, 122)

- Неуплата сумм налога

8. Неустранимые сомнения актов законодательства трактуются

- В пользу налогоплательщика (Статья 3. п. 7.)

- В пользу налогового органа

9. Налогоплательщиками являются

- Все организации и физические лица

- Организации и физические лица, на которых в соответствии с Налоговым кодексом возложена обязанность уплачивать налоги (Статья 19)

- Организации и физические лица, находящиеся на территории РФ более 3-х месяцев

10. Налоговый период – это период времени применительно к отдельным налогам, по окончании которого:

- Определяется налогоплательщик и объект налогообложения

- Определяется объект налогообложения и порядок исчисления налога

- Определяется налоговая база и исчисляется сумма налога (Статья 55. п. 1.)

11. Органы исполнительной власти в предусмотренных законодательством случаях издают нормативные правовые акты по вопросам, связанным с налогообложением, которые

- Могут изменять законодательство о налогах

- Могут дополнять законодательство о налогах

- Не могут дополнять или изменять законодательство о налогах (Статья 4. п. 1.)

12. В соответствии с Налоговым кодексом налоговой санкцией является

- Пеня

- Штраф (Статья 114. п. 2.)

- Арест имущества

13. Срок проведения выездной налоговой проверки

- Не может быть изменен ни при каких обстоятельства (Статья 89. п. 6.)

- Может быть изменен по решению вышестоящего органа

- При наличии филиалов и представительств увеличивается на один месяц на проведение проверки каждого филиала или представительства

14. Какой фактор является решающим при признании обособленных подразделений, если его создание не отражено в учредительных документах

- Наделение его определенными полномочиями

- Наличие стационарных рабочих мест (Статья 11.п.2)

15. Акты законодательства о налогах и сборах, устраняющие или смягчающие ответственность либо устанавливающие дополнительные гарантии защиты прав налогоплательщиков

- Имеют обратную силу (Статья 5.п.3)

- Не имеют обратную силу

- Могут иметь обратную силу, если прямо предусматривают это

16. Налоговые органы имеют право определять суммы налога расчетным путем в случаях

- Непредставления в течение более двух месяцев налоговому органу необходимых документов (Статья 31.п.1)

- Непредставления в течение более двух месяцев налоговому органу деклараций

17. Налоговая санкция взыскивается

- В бесспорном порядке

- В судебном порядке (Статья 115.п.1)

- В бесспорном или судебном порядке

18. При определении идентичности товаров для целей налогообложения учитываются в совокупности следующие характеристики

- Физические характеристики и репутация на рынке

- Качество и репутация на рынке

- Происхождение и производитель

- Физические характеристики,,качество и репутация на рынке, происхождение и производитель (Статья 40.п.6)

Налог на прибыль

1.Затраты организации на участие в выставках или экспозициях признаются расходами в целях исчисления налога на прибыль

- Без ограничений ( Статья 264.п.4, статья 252)

- В пределах 1 % выручки определенной в соответствии со ст. 249 НК РФ

- Эти расходы не относятся к расходам на рекламу в целях налогообложения

2.Организацией в 2011 году заключен договор добровольного медицинского личного страхования работника на срок 10 месяцев. Учитываются ли расходы организации на оплату страховых взносов по этому договору в целях исчисления налога на прибыль

- Учитываются без ограничений (Статья 270. п. 6)

- Учитываются в пределах 3% от суммы расходов на оплату труда

- Не учитываются

3.В целях исчисления налога на прибыль по нематериальным активам, по которым невозможно определить срок полезного использования, нормы амортизации устанавливаются в расчете на:

- 20 лет, но не более срока деятельности организации

- 10 лет, но не более срока деятельности организации (Статья 258. п. 2)

- В зависимости от учетной политики

4.Из состава амортизируемого имущества исключаются

- Объекты ОС, сданные в аренду другим организациям на срок свыше одного года

- Объекты ОС, находящиеся на реконструкции в течение периода, не превышающего 12 мес.

- Объекты ОС, переданные другим организациям в безвозмездное пользование (Статья 256. п. 3)

5.В состав нематериальных активов для целей применения гл. 25 лицензии на право осуществления определенных видов деятельности

- Включаются

- Не включаются (Статья 250)

6.Страховые взносы по добровольному страхованию имущества организации в части объектов ОС производственного назначения признаются в качестве расходов

- В полной сумме (Статья 263. п. 3)

- В пределах нормативов, установленных налоговым законодательством

- Не признаются в качестве расходов

8.В 2011 году организация приобрела объект амортизируемого имущества, подлежащий включению в 4 амортизационную группу (5-7 лет), находившийся в эксплуатации у предыдущего собственника 8 лет. В отношении данного объекта организация для целей налогообложения

- Не вправе начислять амортизацию

- Должна начислять амортизацию, но только исходя из срока полезного использования не менее 10 лет

- Должна начислять амортизацию исходя из срока полезного использования, определенного самостоятельно с учетом техники безопасности и других факторов (Статья 258. п. 7)

9.Организация получила безвозмездно объект ОС, относящийся к амортизируемому имуществу. Первоначальная стоимость его для целей налогообложения определяется

- Исходя из рыночных цен с учетом положений ст. 40 НК РФ, но не ниже определяемой в соответствии с гл. 25 остаточной стоимости у передающей стороны (Статья 250. п.

- Исходя из рыночных цен с учетом положений ст. 40 НК РФ, вне зависимости от определяемой в соответствии с гл. 25 остаточной стоимости у передающей стороны

- Как остаточная стоимость у передающей стороны

10. Несколько объектов основных средств, принадлежащих организации на праве собственности, в течение 6 месяцев находились на консервации. после расконсервации указанных объектов срок их полезного использования, используемый для начисления амортизации для целей налогообложения

- Остается неизменным

- Продлевается на 6 месяцев (Статья 256. п. 3)

- Продлевается на срок не менее 12 месяцев

11. Организация арендовала у физического лица объект амортизируемого имущества (грузовой автомобиль), который используется в производственной деятельности. Затраты на ремонт данного автомобиля организацией – арендатором для целей налогообложения

- Не признаются в качестве расходов

- Признаются в качестве расходов в любом случае

- Признаются в качестве расходов только в том случае, если по договору аренды расходы на ремонт арендуемого автомобиля несет арендатор (Статья 260.п.2)

17.Какой из реквизитов не обязателен при составлении аналитических регистров налогового учета по налогу на прибыль

- Наименование хозяйственной операции

- Наименование регистра

- Печать организации-налогоплательщика (Статья 313)

18.Налогоплательщик, понесший убыток, исчисленный в соответствии с гл. 25, в 2009 году вправе уменьшить налоговую базу текущего налогового периода:

- Только на полную сумму понесенного убытка

- Только на 1/10 суммы понесенного убытка

- Только на 1/5сумму понесенного убытка

- На любую сумму убытка (Статья 346.6 п.5)

- На любую сумму убытка, не превышающую 50 % налоговой базы текущего налогового периода

19.Иностранная организация не осуществляет деятельность через постоянное представительство. Доходы, полученные этой организацией от реализации недвижимого имущества, находящегося на территории РФ, облагаются налогом на прибыль по ставке

- 20% (Статья 248.п.2)

- 24%

- 10%

НДС

1. Организация реализовала товары, сумма НДС предъявленная покупателю получена и уплачена в бюджет. В течении гарантийного срока покупатель возвратил товар. Сумма НДС, предъявленная покупателю продавцом и уплаченная в бюджет в связи с реализацией этого товара, в случае возврата товара

- Подлежит вычету (Статья 171.п.5)

- Не подлежит вычету

- Подлежит вычету после отражения в учете операций по возврату

- Подлежит вычету после отражения в учете операций по возврату, но не позднее одного года после возврата

2. Комиссионное и агентское вознаграждения, полученные турагенствами от продажи путевок, облагаются НДС

- Да (Статья 156 п.1)

- Нет

3. В случае реализации организацией наряду с товарами, освобождаемыми от НДС, товаров, не освобождаемых от НДС, эта организация обязана

- Вести раздельный учет затрат по производству и продаже облагаемых и необлагаемых товаров

- Вести раздельный учет операций облагаемых НДС и необлагаемых НДС (Статья 149.п.4)

- Составлять и сдавать отдельную декларацию в части операций, освобожденных от НДС

4. Организация, реализующая товары, освобождаемые от НДС, выставляют счета-фактуры покупателям

- Да (Статья 168.п.5)

- Нет

5. Подлежит ли налоговому вычету НДС, уплаченный организацией перешедшей на упрощенную систему налогообложения, предприятию – поставщику

- Да (Статья346.25.п.5)

- Нет

6. У организаций, осуществляющих торговую деятельность, по поступившим и оприходованным товарам при наличии счета-фактуры суммы НДС принимаются к вычету

- После их фактической оплаты (Статья 172. п. 1, статья 179.п.1)

- После постановки на учет

- После их фактической оплаты с учетом факта реализации этих товаров

7. Физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица

- Являются плательщиками НДС, если сумма НДС выделена в соответствующих платежных и расчетных документах

- Являются плательщиками НДС (Статья 143. п. 1)

- Освобождены от уплаты НДС

8.Операции, связанные с обращением ценных бумаг

- Освобождены от НДС

- Не освобождены от НДС

- Освобождены от НДС, кроме брокерских и иных посреднических услуг ( Статья 149,156.п.1)

9. Операция по передаче объекта основных средств в качестве вклада в уставный капитал другой организации

- Облагается НДС

- Не облагается НДС, т.к. данная операция не признается объектом налогообложения (Статья 146.п.2)

- Не облагается НДС, т. к. в отношении данной операции установлена льгота

НДФЛ

1. Летом Кузьмин В.В. занимается сбором лекарственных растений с целью сдачи их в ООО «Зверобой», которое имеет лицензию. В 2011 году Кузьмин сдал лекарственные растения на сумму 10000 руб. Увеличивает ли эта сумма налоговую базу по НДФЛ

- Увеличивает в полном объеме

- Не увеличивает в пределах норм

- Не увеличивает в полном объеме (Статья 217.п.15)

?2. В апреле 2012 года Захаровой была начислена зарплата в сумме 14000 руб. Доход, начисленный нарастающим итогом с начала года не превысил 40000 руб. В какай сумме будет увеличена налоговая база по НДФЛ в части данной выплаты, если Захарова инвалид второй группы

- 13600 руб.

- 13500 руб. (Статья 218.п.1)

- 13100 руб.

3. Москвитина А. продала дачу, которая находилась в ее собственности 4 года за 1125 тыс. руб. В какой сумме полученный доход увеличит налогооблагаемую базу по НДФЛ, если у Моквитиной в данном налоговом периоде больше не возникло право на получение налоговых вычетов

- 0 руб. (Статья 220.п.1)

- 125 тыс. руб.

- 1125 тыс. руб.

4. По итогам налогового периода имущественный налоговый вычет по НДФЛ составил 120000 руб. сумма доходов налогоплательщика составила 100000 руб. Разница между суммой налогового вычета и суммой полученных доходов

- Может быть перенесена на следующий налоговый период

- Не может быть перенесена на следующий налоговый период (Статья 220.п.1)

5. Принимая участие в передаче «Слабое звено» Рогожина И. выиграла 92000 руб. По какой ставке будет произведено исчисление НДФЛ в части полученного дохода (в сумме превышающей 4000 руб.) в данном налоговом периоде

- 13 %

- 30 %

- 35 % (Статья 224. п. 2)

6. Стандартные налоговые вычеты по НДФЛ предоставляются работнику

- По основному месту работы

- Одному из налоговых агентов, где он написал заявление (Статья 218.п3)

- В налоговом органе

7. По какой ставке производится исчисление НДФЛ в части доходов, полученных в виде дивидендов

- 9 % (Статья 224. п. 4)

- 13 %

- 30 %

8. Какая налоговая ставка НДФЛ применяется по отношению к доходам. полученным от участия в лотереях

- 13 %

- 35 % (Статья 224.п.4)

- 30 %

9. Стандартные налоговые вычеты по новому месту работы предоставляются

- Учитывая сумму дохода, полученного с начала налогового периода по прежнему месту работы и представленные там налоговые вычеты (Статья 218.п.3)

- Исходя из дохода, полученного по новому месту работы

10.Доход, полученный гражданином, не зарегистрированным в качестве ИП, от выполнения работ по договору подряда для целей исчисления НДФЛ, может быть уменьшен

- На сумму документально подтвержденных расходов, связанных с выполнением работы или на сумму равную 20 % от полученного дохода

- На сумму документально подтвержденных расходов, связанных с выполнением работы (Статья 221)

11. Пособие по беременности и родам, выплачиваемое работнику организации

- Включается в доход, подлежащий НДФЛ

- Не включается в доход, подлежащий НДФЛ (Статья 217. п. 1)

12. При определении налоговой базы по НДФЛ учитываются выплаты работнику в виде

- Выплаченных суточных в пределах действующих норм

- Стоимости коммунальных услуг, оплаченных за работника организацией (Статья 211.п.2)

- Стоимости выданной спецодежды

13.Организация за счет средств фонда потребления оплатила своему работнику туристическую путевку в дом отдыха. Стоимость путевки

- Не включается в состав дохода работника

- Включается в состав дохода работника, подлежащего обложению НДФЛ (Статья 211. п. 2)

- Включается в состав дохода работника, но обложению НДФЛ не подлежит

14.Налоговые вычеты применяются при исчислении налоговой базы по НДФЛ

- Только в отношении доходов, облагаемых по ставке 13 % (Статья 210. п. 3)

- Ко всему совокупному доходу физического лица, независимо от применяемых налоговых ставок

- Только в части совокупного дохода, не превышающего 50000 тыс. руб.

15. Начиная с 2001 года датой получения дохода в виде оплаты труда в календарном году у физического лица для исчисления НДФЛ является

- Последний день месяца, за который ему был начислен доход (Статья 223. п. 2)

- День выплаты дохода, в. т. ч. перечисления дохода на счет работника в банке

16 В августе 2011 года Ильиной М. была получена заработная плата в размере 13000 руб. и пособие по временной нетрудоспособности – 5000 руб. Также в августе были получены алименты – 7000 руб. Определите налоговую базу по налогу на доходы физических лиц в этом месяце в части полученных доходов

- 13000 руб.

- 18000 руб. (Статья 217.п.1,5)

- 25000 руб.

17. Стандартный налоговый вычет по НДФЛ предоставляется работнику до момента получения им дохода нарастающим итогом

- Не предоставляется

- 20000 руб.

- 40000 руб. (Статья 218. п. 1.3)

18. Удержания из дохода налогоплательщика по решению суда

- Уменьшают налоговую базу по НДФЛ

- Увеличивают налоговую базу по НДФЛ

- Не влияют налоговую базу по НДФЛ (Статья 210. п. 1)

УСНО

1. Применение УСНО предусматривает отмену уплаты следующих налогов

- Налога на прибыль, НДС, налога на имущество (Статья 346.11. п. 2)

- Только налога на прибыль и НДС

- Только налога на прибыль и налога на имущество

2. Ведется ли налоговый учет при применении УСНО

- Нет

- Да, на основании книги учета доходов и расходов (Статья 346.24)

- Да, на основании регистров бух. учета

3. Включаются ли в состав расходов при применении УСНО расходы на аудиторские услуги

- Да (Статья 346.16. п. 1)

- Нет

- Да, на проведение обязательного аудита

4. Переход с общепринятой системы налогообложения на УСНО осуществляется

- В добровольном порядке (Статья 346.11. п. 1)

- По решению налоговой службы

5. Основные средства, срок полезного использования которых от 10 до 14 лет, приобретены до перехода на УСНО. При переходе на УСНО расходы на приобретение признаются

- В течение одного года

- В течение 10 лет

- 1-й год – 50%, 2-ой – 30 %, 3-ий – 20 % (Статья 346.16.п.3)

6.Налогоплательщик, перешедший на УСНО и применяющий в качестве объекта налогообложения «доходы минус расходы», уплачивает минимальный налог по ставке

- 1 % (Статья 346.18. п. 6)

- 6 %

- 15 %

7. Организация имеет право перейти на УСНО, если выполняются следующие требования

- Доход от реализации за 9 месяцев на момент подачи заявления не более 45 млн. руб.

- Доход от реализации за 9 месяцев на момент подачи заявления не более 45 млн. руб. (с учетом НДС). стоимость амортизируемого имущества 100 млн. руб., средняя численность – не более 100 человек

- Доход от реализации за 9 месяцев на момент подачи заявления не более 45 млн. руб. (без НДС), стоимость амортизируемого имущества — менее 100 млн. руб., средняя численность – не более 100 человек (Статья 346.12.п.2,3)

8. Налоговая декларация по итогам налогового периода представляется при применении УСНО

- 31 марта года, следующего за истекшим налоговым периодом (Статья 346.23.п.1)

- 20 января года, следующего за истекшим налоговым периодом

- 30 апреля года, следующего за истекшим налоговым периодом (Статья 346.23.п.1)

ЕНВД

1. Налоговым периодом по ЕНВД является

- Год

- Квартал (Статья 346. 30)

- Месяц

2. Плательщики ЕНВД при осуществлении других видов деятельности

- Уплачивают налогис видов деятельности, не облагаемой ЕНВД, в общеустановленном порядке (Статья 346.26. п. 7)

- Не уплачивают никаких налогов, кроме ЕНВД

3. Могут ли субъекты РФ расширить список деятельности, в отношении которых вводится ЕНВД

- Да

- Нет (Статья 346.26. п. 2)

- В исключительных случаях

4.Налогоплательщик, являющийся плательщиком ЕНВД уплачивает налог по ставке

- 1 %

- 6 %

- 15 % (Статья 346.31)

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Бесплатная оценка

0

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Тесты на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Тесты для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Добавить работу

Если Тест, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Тесты налоговый учет и отчетность

- Ответы на тест по налогам с комментариями

- Тесты по налогам и налогообложению с правильными ответами

- Тесты с ответами по налогам и налогообложению

- Ответы на тестовые вопросы по налогам и налогообложению

- Контрольный тест по налогам и налогообложению

- Ответы-онлайн на тест по налогам

- Lan-Testing по налогам и налогообложению

- Ответы на тестовые задания по налогам

Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета.

Налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом.

В случае, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы в соответствии с требованиями настоящей главы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога.

Система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета.

Изменение порядка учета отдельных хозяйственных операций и (или) объектов в целях налогообложения осуществляется налогоплательщиком в случае изменения законодательства о налогах и сборах или применяемых методов учета. Решение о внесении изменений в учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах не ранее чем с момента вступления в силу изменений норм указанного законодательства.

В случае, если налогоплательщик начал осуществлять новые виды деятельности, он также обязан определить и отразить в учетной политике для целей налогообложения принципы и порядок отражения для целей налогообложения этих видов деятельности.

Данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу.

Подтверждением данных налогового учета являются:

1) первичные учетные документы (включая справку бухгалтера);

2) аналитические регистры налогового учета;

3) расчет налоговой базы.

Формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты:

наименование регистра;

период (дату) составления;

измерители операции в натуральном (если это возможно) и в денежном выражении;

наименование хозяйственных операций;

подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Содержание данных налогового учета (в том числе данных первичных документов) является налоговой тайной. Лица, получившие доступ к информации, содержащейся в данных налогового учета, обязаны хранить налоговую тайну. За ее разглашение они несут ответственность, установленную действующим законодательством.

Налогоплательщики, которые на день принятия в Российскую Федерацию Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области и образования в составе Российской Федерации новых субъектов имели в соответствии с учредительными документами место нахождения постоянно действующего исполнительного органа либо в случае отсутствия постоянно действующего исполнительного органа иного органа или лица, имеющих право действовать от имени юридического лица без доверенности, на территории Донецкой Народной Республики, Луганской Народной Республики, Запорожской области или Херсонской области, в целях выявления фактического наличия имущества, имущественных прав, сопоставления фактического наличия имущества, имущественных прав с данными бухгалтерского учета, проверки полноты отражения в учете обязательств (требований) и последующего отражения в регистрах налогового учета согласно положениям настоящей статьи и статьи 314 настоящего Кодекса объектов учета для целей налогообложения в срок до 31 марта 2023 года включительно проводят инвентаризацию имеющихся имущества, имущественных прав, требований и обязательств на дату, непосредственно предшествующую дате начала применения в отношении указанных налогоплательщиков положений законодательства Российской Федерации о налогах и сборах.

Инвентаризация проводится на основании первичных учетных документов, в том числе договоров, приходных и расходных документов, отчетов о движении материальных ценностей и денежных средств, и иных документов, предусмотренных законодательством. При этом в случае отсутствия первичных учетных документов подтверждение фактического наличия и стоимости соответствующих объектов налогового учета может осуществляться в ином порядке, если это предусмотрено законодательством.

Сведения о фактическом наличии имущества, имущественных прав, требований и обязательств и их стоимость в рублях записываются в инвентаризационные описи. Стоимость, выраженная в иностранной валюте, пересчитывается в рубли по официальному курсу Центрального банка Российской Федерации, установленному на дату, непосредственно предшествующую дате начала применения в отношении налогоплательщика положений законодательства Российской Федерации о налогах и сборах.

Результаты инвентаризации оформляются актом об итогах инвентаризации (далее в настоящей статье — акт), подписанным руководителем юридического лица. К акту прилагаются инвентаризационные описи.

Налогоплательщик в срок, установленный частью двенадцатой настоящей статьи, представляет в налоговый орган по месту своего нахождения акт с приложением инвентаризационных описей.

Сведения инвентаризационных описей последующему уточнению налогоплательщиком не подлежат и являются начальными данными налогоплательщика об объектах налогового учета с даты начала применения в отношении налогоплательщика положений законодательства Российской Федерации о налогах и сборах.