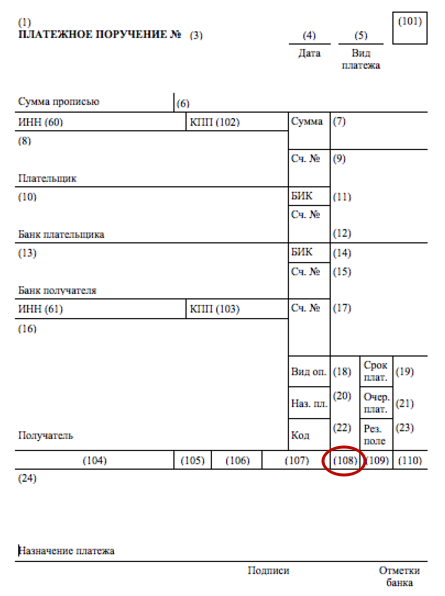

Платежное поручение — поле 108 дает представление о номере документа, на основании которого совершается операция. С 2023 года этот реквизит заполняется по новым правилам. При расчетах с поставщиками и прочими контрагентами поле 108 заполнять не требуется. Как правильно заполнить этот реквизит платежки в различных ситуациях в 2022-2023 годах, читайте в нашей статье.

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Значение поля 108 платежного поручения по налогам в 2022-2023 годах

Поле 108 платежного поручения предназначено для указания в нем номера документа.

С 2023 года в платежках на ЕНП и в платежках на отдельные налоги в этом поляех ставится 0.

До 2023 года значение поля 108 в налоговых и т.п. платежах зависело от основания платежа, указанного в поле 106. Если это текущие платежи (поле 106 = ТП), в поле 108 ставился 0.

Для погашения задолженности за прошлые периоды с 01.10.2021 действовали такие правила заполнения обоих этих полей.

В поле 106 перетали использоваться коды:

- ТР — погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

- ПР — погашение задолженности, приостановленной к взысканию;

- АП — погашение задолженности по акту проверки;

- АР — погашение задолженности по исполнительному документу.

Вместо них нужно было проставлять единый код ЗД. Он означал погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, независимо от того, делал налогоплательщик это добровольно или в результате доначисления, взыскания.

При этом по полю 108 как раз и можно было отличить добровольное погашение от принудительного. Дело в том, что использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР тогда стало нужно указывать в поле 108 перед номером документа-основания:

- «ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

- «АР0000000000000» — номер исполнительного документа или исполнительного производства.

При добровольном погашении старых долгов в поле 108 ставился 0.

В остальных случаях в поле 108 в обычном порядке указывался номер документа – основания платежа, по которому в поле 106 проставлен один из следующих кодов:

- РС. Погашение задолженности в рассрочку. В соответствии с п. 3 ст. 61 НК РФ налогоплательщики, не имеющие возможность погасить задолженность перед бюджетом вовремя, могут получить рассрочку. Налоговый орган может выдать разрешение, позволяющее вносить требуемый платеж равномерно в течение года. Но для этого необходимо привести веские основания (ущерб, полученный в результате стихийного бедствия, сезонный характер работ) с подтверждающими документами. Кроме того, придется оплатить проценты на сумму задолженности, не погашенной в установленный срок (п. 2 ст. 61 НК РФ).

О нюансах получения рассрочки читайте здесь.

- ОТ. Номер решения об отсрочке текущего платежа, принятого налоговым органом. В некоторых обстоятельствах субъекты не имеют возможности уплатить сумму начисленного налога полностью в срок. В таком случае можно обратиться в инспекцию с заявлением об отсрочке платежа. Налоговые органы обязаны принять соответствующее решение не позднее 30 дней.

- РТ. Указывается номер принятого налоговиками решения о реструктуризации. В случае невозможности погашения организацией задолженности по налогам и пеням она может воспользоваться льготными условиями в соответствии с принятым графиком погашения долговых обязательств.

- ПБ. Номер дела по вынесенному арбитражным судом решению. Иногда между налогоплательщиками и контролирующими органами возникают споры по поводу правильности начисления и полноты уплаты бюджетных обязательств. Если арбитражный суд согласится с требованиями налоговиков, плательщику придется перечислить недостающие суммы по налогам на основании решения, вынесенного арбитражным судом.

- ИН. Номер решения о предоставлении инвестиционного налогового кредита — еще одного способа изменения установленного срока уплаты по налогам. Помимо отсрочки исполнения платежа, он несет в себе некоторые признаки бюджетного кредитования с последующей уплатой начисленных процентов и основной суммы долга. Период пользования средствами может достигать 10 лет. Часто применяется при начислении налога на прибыль.

- ТЛ. Проставляется номер определения арбитражного суда, удовлетворяющего заявление о погашении требований к должнику.

Проверьте, правильно ли вы заполнили платежное поручение на уплату налогов. Для этого воспользуйтесь советами от экспертов КонсультантПлюс. Получите пробный доступ к правовой системе и бесплатно переходите к Готовому решению.

Заполнение поля 108 на основании данных о физлице

Согласно приложению 4 к приказу Минфина от 12.11.2013 № 107н поле 108 может заполняться если перечисление платежа осуществляется в отношении физлица:

- отделением почты (статус 03 в поле 101) при составлении поручения на оплату страховых взносов или иных платежей от имени физлица;

- работодателем (статус 19 в поле 101) при составлении распоряжения об оплате задолженности сотрудника в бюджет, удержанной из его зарплаты на основании исполнительного документа (за исключением платежей, администрируемых налоговыми и таможенными органами);

- кредитными учреждениями (статус 20) при перечислении средств на уплату страхвзносов или прочих платежей, принятых от физлиц;

- физлицом (статус 24 в поле 101) при переводе денежных средств в уплату сборов, страховых взносов, администрируемых СФР, и иных платежей в бюджет (за исключением платежей, администрируемых налоговыми и таможенными органами).

При заполнении поля 108 используются следующие удостоверения личности граждан:

- паспорт гражданина РФ (01);

- выданное ЗАГС или прочими муниципальными органами свидетельство о рождении (02);

- паспорт моряка (03);

- документ, подтверждающий личность военнослужащего (04);

- билет военнообязанного (05);

- временное удостоверение о гражданстве РФ (06);

- справка об освобождении (07);

- документ, удостоверяющий личность иностранного подданного (08);

- оформленный вид на жительство (09);

- документ на временное проживание лиц без гражданства (10);

- удостоверение беженца (11);

- выданная миграционная карта (12);

- паспорт, подтверждающий гражданство СССР (13);

- карточка СНИЛС (14);

- водительские права (22);

- документ, подтверждающий регистрацию автомобиля (24).

Цифровые значения в поле 108 проставляются с использованием разделительного знака «;». Например, паспорт РФ 5800 № 111222 в поле 108 будет обозначен так: 01;5800111222.

Как не допустить ошибок при заполнении платежного поручения на уплату страховых взносов, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итоги

С 2023 года поле 108 платежного поручения при уплате налогов заполняется по-новому. Незвисимо от того, уплачивается ЕНП или отдельные налоги, взносы, в нем указывают 0. В некоторых случаях в данном реквизите необходимо отобразить номер документа – идентификатора физлица.

Дата публикации: 18.04.2008 07:24 (архив)

информация Межрайонной ИФНС России № 4 по Вологодской области

Правила указания информации, идентифицирующей платеж, в расчетных документах на перечисление налогов и сборов и иных платежей в бюджетную систему российской федерации, администрируемых налоговыми органами

Налогоплательщики (плательщики сборов), налоговые агенты, сборщики налогов и сборов, налоговые органы, а также территориальные органы Федеральной службы судебных приставов при заполнении расчетных документов на перечисление платежей в бюджетную систему Российской Федерации указывают информацию в полях 104 — 110 и «Назначение платежа» (24) в соответствии с настоящими Правилами.

Настоящие Правила распространяются на органы Федерального казначейства в случае, когда данные органы выступают в качестве самостоятельных налогоплательщиков или налоговых агентов.

Настоящие Правила распространяются на кредитные организации (их филиалы) при оформлении ими расчетных документов на общую сумму на перечисление налогов, сборов в бюджетную систему Российской Федерации, уплачиваемых физическими лицами без открытия банковского счета.

1. Оформление одного расчетного документа допускается только по одному налогу (сбору) согласно классификации доходов бюджетов Российской Федерации.

В одном расчетном документе по одному коду бюджетной классификации Российской Федерации не может быть указано более одного показателя основания платежа и типа платежа (соответственно, пункты 5 и 9 настоящих Правил).

2. При заполнении расчетного документа на перечисление платежей в бюджетную систему Российской Федерации в полях 104 — 110 указывается информация в порядке, установленном, соответственно, пунктами 3 — 9 настоящих Правил.

При невозможности указать конкретное значение показателя в полях 106 — 110 расчетного документа проставляется ноль («0»).

При оформлении кредитной организацией (ее филиалом) расчетного документа на общую сумму на перечисление налогов, сборов в бюджетную систему Российской Федерации, уплачиваемых физическими лицами без открытия банковского счета, в полях 104 и 105 расчетного документа указываются соответствующие значения, а в полях 106 — 110 расчетного документа проставляются нули («0»).

3. В поле 104 указывается показатель кода бюджетной классификации (КБК) в соответствии с классификацией доходов бюджетов Российской Федерации.

4. В поле 105 указывается значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления, на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему Российской Федерации.

5. В поле 106 указывается показатель основания платежа, который имеет 2 знака и может принимать следующие значения:

«ТП» — платежи текущего года;

«ЗД» — добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа;

«БФ» — текущие платежи физических лиц — клиентов банка (владельцев счета), уплачиваемые со своего банковского счета;

«ТР» — погашение задолженности по требованию налогового органа об уплате налогов (сборов);

«РС» — погашение рассроченной задолженности;

«ОТ» — погашение отсроченной задолженности;

«РТ» — погашение реструктурируемой задолженности;

«ВУ» — погашение отсроченной задолженности в связи с введением внешнего управления;

«ПР» — погашение задолженности, приостановленной к взысканию;

«АП» — погашение задолженности по акту проверки;

«АР» — погашение задолженности по исполнительному документу.

В случае проставления в поле 106 расчетного документа значения ноль («0») налоговые органы при невозможности однозначно идентифицировать платеж самостоятельно относят поступившие денежные средства к одному из указанных выше оснований платежа, руководствуясь законодательством о налогах и сборах.

6. В поле 107 указывается показатель налогового периода, который имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точками («.»).

Показатель используется для указания периодичности уплаты налога (сбора) или конкретной даты уплаты налога (сбора), установленной законодательством о налогах и сборах, — «число.месяц.год».

Периодичность уплаты может быть месячной, квартальной, полугодовой или годовой.

1) Первые два знака показателя налогового периода предназначены для определения периодичности уплаты налога (сбора), установленной законодательством о налогах и сборах, которая указывается следующим образом:

«МС» — месячные платежи;

«КВ» — квартальные платежи;

«ПЛ» — полугодовые платежи;

«ГД» — годовые платежи.

В 4-м и 5-м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей — номер квартала, для полугодовых — номер полугодия.

Номер месяца может принимать значения от 01 до 12, номер квартала — от 01 до 04, номер полугодия — 01 или 02.

В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляются точки («.»).

В 7 — 10 знаках показателя налогового периода указывается год, за который производится уплата налога.

При уплате налога один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями. Если законодательством о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налога (сбора) и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты.

Образцы заполнения показателя налогового периода:

«МС.02.2003»; «КВ.01.2003»; «ПЛ.02.2003»; «ГД.00.2003».

Налоговый период указывается для платежей текущего года, а также в случае самостоятельного обнаружения ошибки в ранее представленной декларации и добровольной уплате доначисленного налога (сбора) за истекший налоговый период при отсутствии требования об уплате налогов (сборов) от налогового органа. В показателе налогового периода следует указать тот налоговый период, за который осуществляется уплата или доплата налога (сбора).

2) При уплате отсроченной, рассроченной, реструктурируемой задолженности, погашении приостановленной к взысканию задолженности, погашении задолженности по требованию об уплате налогов (сборов) от налогового органа или погашении задолженности в связи с введением внешнего управления в показателе налогового периода форматом «день.месяц.год» указывается конкретная дата (например: «05.09.2003»), которая взаимосвязана с показателем основания платежа (пункт 5 настоящих Правил) и может обозначать, если показатель основания платежа имеет значение:

«ТР» — срок уплаты, установленный в требовании налогового органа об уплате налогов (сборов);

«РС» — дату уплаты части рассроченной суммы налога в соответствии с установленным графиком рассрочки;

«ОТ» — дату завершения отсрочки;

«РТ» — дату уплаты части реструктурируемой задолженности в соответствии с графиком реструктуризации;

«ВУ» — дату завершения внешнего управления;

«ПР» — дату завершения приостановления взыскания.

Если платеж осуществляется с целью погашения задолженности по акту проведенной проверки («АП») или исполнительному документу («АР»), то в показателе налогового периода проставляется ноль («0»).

В случае досрочной уплаты налогоплательщиком налога (сбора) в показателе налогового периода указывается первый предстоящий налоговый период, за который должна производиться уплата налога (сбора).

7. В поле 108 указывается показатель номера документа, который в зависимости от значения показателя основания платежа может принимать следующий вид, если показатель основания платежа имеет значение:

«ТР» — номер требования налогового органа об уплате налогов (сборов);

«РС» — номер решения о рассрочке;

«ОТ» — номер решения об отсрочке;

«РТ» — номер решения о реструктуризации;

«ПР» — номер решения о приостановлении взыскания;

«ВУ» — номер дела или материала, рассмотренного арбитражным судом;

«АП» — номер акта проверки;

«АР» — номер исполнительного документа и возбужденного на основании его исполнительного производства.

При указании в показателе номера документа соответствующей информации знак «N» не проставляется.

При уплате текущих платежей или добровольном погашении задолженности при отсутствии требования налогового органа об уплате налогов (сборов) (показатель основания платежа имеет значение «ТП» или «ЗД») в показателе номера документа проставляется ноль («0»).

При заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей в поле 108 указывается значение реквизита «Индекс документа» из извещения физического лица утвержденной формы, заполненного за налогоплательщика налоговым органом, а при его отсутствии указывается номер иного документа, указанного в настоящем пункте, на основании которого производится заполнение расчетного документа.

При заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей на основании налоговой декларации в поле 108 проставляется ноль («0»).

8. В поле 109 указывается показатель даты документа, который состоит из 10 знаков и имеет формат даты аналогично подпункту 2 пункта 6 настоящих Правил: первые два знака показателя обозначают календарный день (могут иметь значения от 01 до 31), 4-й и 5-й знаки — месяц (значения от 01 до 12), знаки с 7-го по 10-й обозначают год, в 3-м и 6-м знаках в качестве разделительных проставляются точки («.»).

При этом для текущих платежей (значение показателя основания платежа равно «ТП») в показателе даты документа указывается дата декларации (расчета), представленной в налоговый орган, а именно дата подписи декларации налогоплательщиком (уполномоченным лицом).

В случае добровольного погашения задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно «ЗД») в показателе даты документа проставляется ноль («0»).

Для платежей, по которым уплата производится в соответствии с требованием об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно «ТР»), в показателе даты документа проставляется дата требования.

При погашении рассроченной, отсроченной, в том числе в связи с введением внешнего управления, реструктурируемой или приостановленной к взысканию задолженности, при уплате по результатам налоговых проверок, а также при погашении задолженности на основании исполнительных документов в показателе даты документа указывается, если показатель основания платежа принимает значение:

«РС» — дата решения о рассрочке;

«ОТ» — дата решения об отсрочке;

«ВУ» — дата принятия арбитражным судом решения о введении внешнего управления;

«РТ» — дата решения о реструктуризации;

«ПР» — дата решения о приостановлении взыскания;

«АП» — дата акта проверки;

«АР» — дата вынесения исполнительного документа и возбужденного на его основании исполнительного производства.

При заполнении налогоплательщиком — физическим лицом — клиентом банка (владельцем счета) расчетного документа на уплату налоговых платежей на основании налоговой декларации в поле 109 указывается дата представления данной декларации в налоговый орган либо при отправке налоговой декларации по почте — дата отправки почтового отправления.

9. В поле 110 указывается показатель типа платежа, который имеет два знака и может принимать следующие значения:

«НС» — уплата налога или сбора;

«ПЛ» — уплата платежа;

«ГП» — уплата пошлины;

«ВЗ» — уплата взноса;

«АВ» — уплата аванса или предоплата;

«ПЕ» — уплата пени;

«ПЦ» — уплата процентов;

«СА» — налоговые санкции, установленные Налоговым кодексом Российской Федерации;

«АШ» — административные штрафы;

«ИШ» — иные штрафы, установленные соответствующими законодательными или иными нормативными актами.

В случае проставления в поле 110 значения ноль («0») налоговые органы при невозможности однозначно идентифицировать тип платежа самостоятельно относят поступившие денежные средства к соответствующему типу платежа (налог (сбор), пеня, процент или штраф), руководствуясь законодательством о налогах и сборах.

10. В поле «Назначение платежа» (24) расчетного документа допускается указание дополнительной информации, необходимой для идентификации назначения платежа.

Территориальные органы Федеральной службы судебных приставов при заполнении платежных поручений на перечисление платежей в бюджетную систему Российской Федерации при погашении задолженности налогоплательщика (плательщика сборов), в том числе участника внешнеэкономической деятельности, налогового агента, за счет денежных средств, взысканных с него в ходе проведения исполнительных действий, в поле «Назначение платежа» (24) указывают наименование плательщика — юридического лица; фамилию, имя, отчество индивидуального предпринимателя и в скобках — ИП; фамилию, имя, отчество частного нотариуса и в скобках — нотариус, фамилию, имя, отчество адвоката, учредившего адвокатские кабинеты, и в скобках — адвокат; фамилию, имя, отчество главы крестьянского (фермерского) хозяйства и в скобках — КФХ; или фамилию, имя, отчество и адрес места жительства иного физического лица — клиента банка (владельца счета), в том числе участника внешнеэкономической деятельности, налогового агента, чья обязанность по уплате (перечислению) налога или сбора принудительно исполняется в соответствии с законодательством Российской Федерации, а также дату и номер исполнительного документа.

11. Наличие в расчетном документе незаполненных полей не допускается.

101 – «Статус налогоплательщика»

104 – «Код Бюджетной Классификации»

105 – «Код ОКАТО»

106 – «Основание платежа»

107 – «Налоговый период»

108 – «Номер документа»

109 – «Дата документа»

110 – «Тип платежа»

Межрайонная ИФНС России № 4 по области

Безналичная оплата имеет широкое применение в практике совершения платежных операций. Платежное поручение — один из документов, подтверждающих проведение оплаты. Правильность оформления поля 108 платежного поручения является необходимым условием для его исполнения финансовым учреждением по платежам в бюджет. В противном случае, плательщику будет отказано в оплате.

Общая информация

Положение № 383-П ЦБ РФ от 19.06.2012 г. утверждает форму и внешний вид платежного поручения. Поэтому, во всех финансовых организациях РФ бланк документа выглядит одинаково. Также нормативный акт устанавливает правила и порядок заполнения полей платежек. Не является исключением и номер налогового документа в платежном поручении. Он обозначается в поле 108, которое находится в самой нижней строке справа.

Номер документа в платежном поручении переносят из документа, официально поступившего из налоговой инспекции. Графа обязательно заполняется, если производится оплата в государственный бюджет. Если у платежки другое назначение и специалист банка увидит заполненное поле 108, перевод денег произведен не будет по причине ошибки, клиенту поступит отказ.

Платежное поручение поле 108: что указать

Пункт 9 Приложения № 2 к Приказу №107-Н Минфина от 12.11.2013 г. гласит: поле 108 платежки должно содержать номер документа, обозначенного в графе 106. Она содержит следующие аббревиатуры официальных бумаг из ИФНС:

|

Аббревиатура поля 106 |

Описание |

|

ТР |

Документальное требование из налоговых органов. При выявлении недоимок ИФНС присылает налогоплательщику документ стребованием погасить задолженность. |

|

РС |

Решение о рассрочке погашения долга. По пункту 3 статьи 61 НК РФ плательщика налогов вправе получить рассрочку по задолженности перед бюджетом. |

|

ОТ |

Документ, разрешающий отсрочку платежа в бюджет. Допускается обращение плательщика налогов в ИФНС с заявлением об отсрочке текущего платежа. |

|

РТ |

Документ о реструктуризации. При невозможности разово погасить задолженность по налогам инспекция может вынести решение о реструктуризации долга. Тогда налогоплательщик будет выплачивать его ежемесячно частями. |

|

ПБ |

Постановление арбитражного суда по делу о банкротстве. |

|

ПР |

Решение об временной остановке взыскания. |

|

АП |

Акт по проведенной проверке, если есть необходимость доплатить налоги. |

|

ИН |

Решение о предоставлении инвестиционного налогового кредита. |

|

ТЛ |

Постановление арбитража, по которому погашаются требования к должнику. |

Аббревиатуры проставляются в поле 106. В каждом случае уплаты по какому-либо из перечисленных документальных оснований, в поле 108 указывается номер этого документа. Например, если графа 106 заполнена буквами «ТР», то в поле 108 требуется отразить номер налогового требования об уплате.

Получается, значение реквизита из графы 108 напрямую взаимосвязано с названием документа, который служит основанием для перечисления денег в бюджет.

Важно! В платежке поле 108 включает только сам номер, знак № не пишется.

Если в поле 106 указано обозначение ТП (текущий платеж), или ЗД (задолженность), в поле 108 проставляется «0».

Поле 108 — номер налогового документа в платежном поручении — заполняется исключительно при перечислении денег в бюджет. Во всех остальных случаях заполнение графы 108 приравнивается к ошибке и плательщику поступает отказ.

Опубликовали поправки к порядку заполнения платежек для уплаты налогов единым налоговым платежом, уплаты иных сумм, не входящих в такой платеж. В документе предусмотрели правила для заполнения поручения на перечисление платежей, на основании которых формируют уведомление об исчисленных суммах.

Перечисление сумм, которые входят в единый налоговый платеж

В реквизитах платежного поручения указывают такие значения:

- в поле «104» вносят КБК единого налогового платежа. Для банков есть особенность;

- в реквизите «КПП» плательщика указывают «0». Исключение — платежи, которые вносят иностранные организации, работающие в России через несколько филиалов представительств, иных «обособок», участники и неучастники бюджетного процесса. Допустимо в этом поле указывать значение КПП плательщика налогов;

- в поле «105» также отражают «0». Можно указать код ОКТМО из 8 цифр. Банки приводят значение из реквизита «105» распоряжения о переводе денег, которые не зачислили получателю и которые нужно вернуть в бюджет;

- в реквизитах «106» — «109» указывают «0». Если отразить иное значение, налоговики сами определят принадлежность к единому налоговому счету;

- в реквизитах «ИНН» и «КПП» получателя надо вносить ИНН и КПП уполномоченного территориального налогового органа, который администрирует источники финансирования дефицита федерального бюджета;

- в поле «Получатель» вносят сокращенное наименование органа Казначейства и в скобках — наименование уполномоченного налогового органа, который администрирует источники финансирования дефицита федерального бюджета;

- в реквизите «Назначение платежа» отражают дополнительные данные для идентификации назначения платежа;

- в поле «101» указывают «01». Для банков есть особенность.

Уплата иных сумм, не входящих в единый налоговый платеж

При перечислении иных платежей, которые администрирует налоговая, в платежных поручениях отражают такие данные:

- в поле «104» вносят КБК для перечисления платежа из 20 знаков. Для банков есть особенность;

- в реквизите «КПП» плательщика приводят значение КПП плательщика, чья обязанность по уплате исполняется. Банки указывают значение КПП получателя из распоряжения о переводе денег, которые не зачислили получателю и которые нужно вернуть в бюджет;

- в поле «105» отражают код ОКТМО из 8 цифр. Банки приводят значение из реквизита «105» распоряжения о переводе денег, которые не зачислили получателю и которые нужно вернуть в бюджет;

- в реквизитах «106» — «109» указывают «0». Если отразить иное значение, налоговики сами установят принадлежность к платежу;

- в реквизитах «ИНН» и «КПП» получателя надо вносить ИНН и КПП администратора доходов бюджета, который администрирует платежи по БК РФ;

- в поле «Получатель» отражают сокращенное наименование органа Казначейства, которому открыт счет, и в скобках — сокращенное наименование администратора доходов бюджета, который администрирует платеж по БК РФ;

- в реквизите «Назначение платежа» указывают дополнительные данные для идентификации назначения платежа;

- в поле «101» отражают «01» или «13». Для банков есть особенность.

Перечисление платежей, на основании которых формируют уведомление об исчисленных суммах

Налогоплательщики, которые формируют уведомление об исчисленных суммах, при перечислении платежей в платежном поручении указывают такие значения:

- в поле «104» вносят КБК из 20 знаков, как в уведомлении;

- в реквизите «КПП» плательщика отражают значение КПП плательщика, чья обязанность по уплате исполняется;

- в поле «105» указывают код ОКТМО из 8 цифр;

- в реквизиты «106», «108» и «109» вносят «0». Если отразить иное значение, налоговики сами определят принадлежность к платежу;

- в реквизите «107» указывают налоговый период из 10 знаков, 2 из которых – разделительные, их заполняют точкой («.»);

- в реквизитах «ИНН» и «КПП» получателя надо отразить ИНН и КПП уполномоченного территориального налогового органа — администратора источников финансирования дефицита федерального бюджета;

- в поле «Получатель» указывают сокращенное наименование органа Казначейства и в скобках — наименование уполномоченного налогового органа, который администрирует источники финансирования дефицита федерального бюджета;

- в реквизите «Назначение платежа» отражают дополнительные данные для идентификации назначения платежа;

- в поле «101» вносят «02».

Что указывать в поле 108?

Поскольку поле 106 и 108 взаимосвязаны, то приведем полный перечень кодов, которые могут быть проставлены в поле 106 платежного поручения.

| Код | Значение |

|---|---|

| ТР | Номер требования об уплате налога в ФНС |

| РС | Номер решения на рассрочку платежа |

| ОТ | Номер решения о предоставляемой отсрочке уплаты |

| РТ | Номер решения о реструктуризации задолженности |

| ПБ | Номер документа, который был рассмотрен арбитражным судом |

| ПР | Номер решения, по которому произошло приостановление взыскания |

| АП | Номер решения, вынесенного за совершение налогового правонарушения. Это может быть как привлечение, так и отказ от привлечения к ответственности |

| АР | Номер исполнительного документа, основания к возбуждению производства по делу |

| ТЛ | Номер определения об удовлетворении заявления о намерении погасить задолженность или иные требования, вынесенного арбитражным судом |

| ИН | Номер решения, согласно которому предоставляется инвестиционный налоговый кредит |

Только при наличии одного из перечисленных кодов заполняется поле 108 платежного поручения. Оно содержит номер документа. В случае добровольного погашения образовавшейся задолженности или внесения текущих платежей в бюджет в поле 108 будет указан «0».

Заполнение в случае уплаты взносов во внебюджетные фонды физическим лицом имеет свои особенности. Согласно Приложению 4 к Приказу 107н следует указывать цифровое обозначение документа гражданина и его номер, разделив их символом «;».

Среди документов, указываемых в поле 108, самым популярным является гражданский паспорт с кодом 01. Свидетельство о рождении имеет код 02, паспорт иностранного гражданина – 08 и т.д. Пример заполнения будет иметь вид «01;5800123456».

Пример

При заполнении платежного поручения на уплату налога на прибыль может иметь вид:

А перечисляемые в добровольном порядке в соцстрах взносы на травматизм будут отражены в платежке следующим образом:

Обратите внимание, что поле содержит только номер документа или цифру 0. Символ № не указывается.

Кроме того, следует заполнять графу 108 платежного поручения только при осуществлении перечислений платежей по документам, изданным налоговым органом, судом или судебными приставами. Перечень таких документов отражен в Приказе Минфина № 107н.

Добровольная уплата производится с указанием в платежке нулевого поля 108. Аналогично заполняет этот реквизит физическое лицо.

Поле 108 платежного поручения необходимо заполнять обязательно при указании кода в поле 106. В противном случае они имеют значение «0». Банк откажется исполнять поручение при неправильном заполнении и средства не будут перечислены по назначению.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефону

8 (499) 755-86-31

Москва и Мос. обл.

8 (812) 565-33-84

Санкт-Петербург и Лен. обл.

8 (800) 350-32-83

Регионы России

Это быстро и бесплатно!

Что указывать

Минфин России 12 ноября 2013 года издал приказ под номером 107н о введении в практику правил написания данных при оформлении денежных переводов от плательщика в бюджеты.

Пункт 9 Приложения № 2 к Приказу № 107н Минфина определяет, что в поле 108 бланка платежки должно отражать номер соответствующего документа.

Ниже приведены сокращения для поля 108, которые оговорены в законе. По их расшифровкам видно, что показатель поля 108 имеет зависимость от наименования документа, на основании которого происходит перечисление денег в казну.

| ТР | Номер требования ИФНС об уплате налога/сбора/взносов |

| РС | Номер решения о рассрочке |

| ОТ | Номер решения об отсрочке |

| РТ | Номер решения о реструктуризации |

| ПБ | Номер дела или материала, рассмотренного арбитражным судом |

| ПР | Номер решения о приостановлении взыскания |

| АП | Номер решения о привлечении к налоговой ответственности или об отказе в таковом |

| АР | Номер исполнительного документа и возбужденного по нему производства |

| ИН | Номер решения о предоставлении инвестиционного налогового кредита |

| ТЛ | Номер определения АС об удовлетворении заявления о намерении погасить требования к должнику |

ПРИМЕР

Из таблицы видно, что при перечислении транспортного налога поле 108 должно отражать индекс «ТР». Если же имеет место уплата текущих сумм по этому налогу в добровольном порядке, то проставляют «0».

Важно отметить, что в поле 108 вписывают только символьно-числовую часть номера, а сам знак номера «№» исключают.

Помните, что указание других кодов, не обозначенных Минфином России, не разрешено!

Кроме того, необходимо понимать, что графу 108 бланка платежки заполняют только при совершении платежей на основе изданных ИФНС/судом/приставами документов, упомянутых в приказе Минфина № 107н.

Если предприятие добровольно совершает оплату в бюджет государства, в поле 108 вписывают цифру ноль «0». Физическое лицо при уплате в госбюджет России тоже прописывает ноль в графе 108.

Также см. «Расшифровка сокращений кодов основания платежа в платёжном поручении».

Теперь понятно, что это – номер налогового документа в контексте оформления платёжки на перечисление в бюджет обязательного платежа. Обойти стороной этот реквизит нельзя. Иначе в перечислении денег будет отказано.

Также см. «Статус составителя в платежном поручении при оплате госпошлины».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Поле 108 в платежном поручении — это строка, предназначенная для отражения номера исполнительного документа. Реквизит заполняют только при взаиморасчетах с бюджетом.

Когда заполняется поле 108

Платежка — единый документ, который используют для расчетов друг с другом все контрагенты. Его форма строго унифицирована и закреплена положением ЦБ РФ № 383-П от 19.06.2012. В этом нормативе приведены все обязательные реквизиты, в том числе и тип идентификатора в поле 108 платежного поручения, в котором отражается номер ведомственного исполнительного документа.

Строку 108 заполняют только при перечислении денег в бюджетную систему. Для расчетов с поставщиками и подрядчиками этот реквизит не требуется.

Как его заполнить

Порядок заполнения платежек установлен другим нормативом — приказом Минфина № 107н от 12.11.2013. По правилам Минфина, в платежных поручениях необходимо указывать определенные реквизиты, идентифицирующие каждый бюджетный платеж. Их вносят в поля 104-110: номер документа в поле 108 в платежном поручении проставляют в соответствии с реквизитами документа-основания.

Если плательщик перечисляет текущий взнос или добровольно оплачивает задолженность, то в поле 108 проставляется нулевое значение. В связанной ячейке 106 в таком случае указывается ТП или ЗД.

Если долги и взыскания оплачивают по конкретному документу-основанию, то в поле 108 вносят номер исполнительного регистра. Прописывают только цифры, значок № не ставится. В ячейке 106 указывают одно из значений документального основания:

- ТР — требование;

- РС — рассрочка платежа;

- ОТ — отсрочка;

- РТ — реструктуризация;

- ПБ — кодировка арбитражного дела;

- ПР — приостановление взыскания;

- АП — решение о привлечении к ответственности за налоговые правонарушения;

- АР — штраф по исполнительному листу или другому основанию;

- ИН — приостановление инвестиционного налогового кредита;

- ТЛ — определение арбитражного суда.

В правила заполнения платежек внесли ряд изменений (приказ Минфина № 199н от 14.09.2020). С 01.10.2021 номер налогового документа в платежном поручении при погашении задолженности по прошлым периодам (код ЗД в строке 106) необходимо указывать по-новому:

- ТР0000000000000 — требование от ИФНС;

- ПР0000000000000 — решение о приостановлении взыскания;

- АП0000000000000 — решение о привлечении к ответственности за налоговое правонарушение;

- АР0000000000000 — исполнительный документ или исполнительное производство.

Что делать, если допустили ошибку в поле 108

Ошибочный код 108 в платежном поручении в 2022 году разрешают исправить самостоятельно при обнаружении недочетов (п. 7 ст. 45 НК РФ). Плательщику следует уточнить платеж, написав заявление в свободной форме в территориальную инспекцию. Если не исправить ошибку, взнос попадет в невыясненные платежи, а ИФНС не зачтет поступление.

Задорожнева Александра

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

163

Публикаций

933

Дней на портале

0

Комментариев

Автор месяца

Челозерцева Александра

СЗВ-М и СЗВ-СТАЖ — это формы персонифицированной отчетности, по которым организации придется внепланово отчитаться при прекращении деятельности. Выясним, как отразить ликвидацию в ПФ без ошибок.

Читать дальше

Нужно ли сдавать нулевую СЗВ-М в 2022 году — нет, пустую, без данных, форму Пенсионный фонд не примет. Но организациям, в которых нет работников, в некоторых случаях отчитаться придется.

Читать дальше

Налоговые агенты обязаны вести регистры по налогу на доходы физических лиц. Учетный документ заводят на каждого сотрудника. Локальные бланки налогового учета по НДФЛ каждый агент разрабатывает самостоятельно.

Читать дальше

Показать еще

В Российской Федерации уже давно есть практика проведения безналичных платежей. Основным способом перевода денег на сегодня остается использование платежного поручения. Оно представляет собой финансовый документ, предписывающий банку перевести средства со счета клиента на счет получателя. При этом одним из важных условий для совершения такого перевода выступает правильно оформленное поле 108, равно как и некоторые другие позиции такого бланка. Оно служит для того, чтобы плательщик проставил в платежном поручении номер налогового документа.

Подробнее о платежке

На основании действующих нормативных актов в области финансового законодательства, платежное поручение выступает правомерным приемлемым способом безналичного перевода денег адресату.

Центробанк РФ изложил в положении от 19 июня 2012 года № 383-П порядок и правила заполнения полей в бланке платежки. Там же уделено внимание и предмету нашей консультации – номеру налогового документа в платежке: что это и зачем.

Однако в указанном положении ЦБ РФ речь идет не только о правилах и методах занесения данных в бланк поручения на уплату, но и о самой его форме и внешнем виде. Они тоже приведены в этом положении.

Таким образом, во всех финансовых учреждениях России, принимающих платежное поручение на перевод, его бланк выглядит одинаково. Видоизменять форму по своему произволу ни одному банку не разрешено.

Заранее проясним вопрос, где искать номер налогового документа в платежке. Его переносят из соответствующего документа, пришедшего из ИФНС. А указывают – в самой нижней строке справа (см. рисунок).

Когда заполнение обязательно

Помимо остальных реквизитов, в платёжке необходимо заполнять и поле 108. Причём отправитель денежных средств должен знать, что эта графа обязательна к заполнению, только если происходит оплата в тот или иной бюджет России. На этот важный нюанс указывает п. 4 Приложения № 1 к упомянутому Положению № 383-П.

Если платеж адресован не в государственный бюджет, и сотрудник банка увидит заполненную графу 108, перевод денег адресату произведен не будет по причине ошибки и последующего отказа. Ведь это поле показывает в платежном поручении 2018 года номер налогового документа. Это нельзя не учитывать при заполнении платёжки.

Что указывать

Минфин России 12 ноября 2013 года издал приказ под номером 107н о введении в практику правил написания данных при оформлении денежных переводов от плательщика в бюджеты.

Пункт 9 Приложения № 2 к Приказу № 107н Минфина определяет, что в поле 108 бланка платежки должно отражать номер соответствующего документа.

Ниже приведены сокращения для поля 108, которые оговорены в законе. По их расшифровкам видно, что показатель поля 108 имеет зависимость от наименования документа, на основании которого происходит перечисление денег в казну.

| ТР | Номер требования ИФНС об уплате налога/сбора/взносов |

| РС | Номер решения о рассрочке |

| ОТ | Номер решения об отсрочке |

| РТ | Номер решения о реструктуризации |

| ПБ | Номер дела или материала, рассмотренного арбитражным судом |

| ПР | Номер решения о приостановлении взыскания |

| АП | Номер решения о привлечении к налоговой ответственности или об отказе в таковом |

| АР | Номер исполнительного документа и возбужденного по нему производства |

| ИН | Номер решения о предоставлении инвестиционного налогового кредита |

| ТЛ | Номер определения АС об удовлетворении заявления о намерении погасить требования к должнику |

ПРИМЕР

Из таблицы видно, что при перечислении транспортного налога поле 108 должно отражать индекс «ТР». Если же имеет место уплата текущих сумм по этому налогу в добровольном порядке, то проставляют «0».

Важно отметить, что в поле 108 вписывают только символьно-числовую часть номера, а сам знак номера «№» исключают.

Помните, что указание других кодов, не обозначенных Минфином России, не разрешено!

Кроме того, необходимо понимать, что графу 108 бланка платежки заполняют только при совершении платежей на основе изданных ИФНС/судом/приставами документов, упомянутых в приказе Минфина № 107н.

Если предприятие добровольно совершает оплату в бюджет государства, в поле 108 вписывают цифру ноль «0». Физическое лицо при уплате в госбюджет России тоже прописывает ноль в графе 108.

Также см. «Расшифровка сокращений кодов основания платежа в платёжном поручении».

Заключение

Теперь понятно, что это – номер налогового документа в контексте оформления платёжки на перечисление в бюджет обязательного платежа. Обойти стороной этот реквизит нельзя. Иначе в перечислении денег будет отказано.

Также см. «Статус составителя в платежном поручении при оплате госпошлины».