Ответ на вопрос, вынесенный в заголовок, неоднозначен и зависит от того, что это за ошибка, и какие последствия она повлекла.

По общему правилу (п. 7 ст. 45 НК РФ) плательщику, обнаружившему ошибку в оформлении поручения на перечисление налога, сбора, страховых вносов, пеней, штрафа нужно уточнить платеж, обратившись с заявлением в налоговый орган. Сделать это можно при выполнении двух базовых условий, предусмотренных указанной нормой:

-

допущенная ошибка не повлекла неперечисление налога (сбора, страховых взносов) в бюджетную систему РФ;

-

с даты перечисления платежа прошло не более трех лет.

Пользуясь названной возможностью можно уточнить практически любой реквизит платежного поручения: основание, тип и принадлежность платежа, налоговый период, статус плательщика, счет Федерального казначейства (п. 7 ст. 45 НК РФ, письмо Минфина России от 26.11.2019 № 03-02-08/91592).

Так, например, с 1 октября 2021 г. вступили в силу положения приказа Минфина от 14.09.2020 № 199н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. № 107н «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» и произошли изменения в порядке заполнения реквизитов платежных поручений. Например, поле 106 «Основание платежа» больше не может принимать значения «ТР», «ПР», «АП» и «АР». В случае погашения задолженности по таким основаниям в поле 106 указывается значение «ЗД», а в поле 108 в номере документа первые два знака обозначают вид документа, например:

– «ТР0000000000000» – номер требования налогового органа об уплате налога (сбора, страховых взносов);

– «ПР0000000000000» – номер решения о приостановлении взыскания;

– «АП0000000000000» – номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

– «АР0000000000000» – номер исполнительного документа (исполнительного производства).

Вместо нулей указывается номер соответствующего документа, причем, значение и количество знаков в нем должны четко соответствовать указанным в соответствующем требовании, решении или исполнительном документе (см. письмо ФНС России от 20.09.2021 № КЧ-4-8/13355@).

В случае добровольного погашения задолженности по налоговым платежам при отсутствии документа взыскания и указания в поле 106 значения основания платежа «ЗД», в поле 108 указывается значение «0».

Если налогоплательщик запутался в новых правилах и допустил ошибку, платеж можно беспрепятственно уточнить.

То же касается и ошибки, скажем, в КБК. Даже если указанный при платеже код бюджетной классификации соответствует иному виду платежа, но также администрируемому налоговым органами. Например, если при уплате пеней по налогу на имущество организаций ошибочно указали КБК, соответствующий взносам на обязательное пенсионное страхование, уточнение возможно. Как поясняет ВС РФ (Кассационное определение Судебной коллегии по административным делам Верховного Суда Российской Федерации от 23.12.2020 № 88-КАД20-1-К8) указание КБК необходимо для правильного распределения уплаченных налогоплательщиками средств между бюджетами и соответствует критерию принадлежности платежа, при этом неверное указание налогоплательщиком КБК в платежном поручении на перечисление налога не является основанием считать его не исполнившим или ненадлежаще исполнившим обязанность по уплате налога. Исполнение обязанности по уплате налогов не может зависеть от правильности указания кода бюджетной классификации в платежном поручении.

Ошибка в реквизите «ОКТМО» также зачастую грозит неверным определением принадлежности платежа, но, по сути, значима она только, если платеж зачисляется в доходы регионального или местного бюджетов. Согласно разделу 1 Порядка организации работы налоговых органов с невыясненными платежами Приказа ФНС России от 25.07.2017 № ММВ-7-22/579@ «Об утверждении порядка работы налоговых органов с невыясненными платежами» (далее – порядок) коды ОКТМО, указанные в расчетных документах на уплату федеральных налогов (сборов), в полном объеме подлежащих зачислению в доходы федерального бюджета в соответствии с бюджетным законодательством, не используются органами федерального казначейства при межбюджетном регулировании поступающих доходов. В связи с этим неверно указанные коды ОКТМО в таких расчетных документах не требуют дополнительного уточнения (абз. 15 разд. 1 порядка). Однако, если налогоплательщику так спокойнее, можно обратиться в налоговый орган с целью уточнения платежа и в этом случае. Отказа не последует.

С начала 2021 г. в общий ряд встали правила уточнения платежа в части суммы страховых взносов на обязательное пенсионное страхование (см. новую редакцию п. 9 ст. 45 НК РФ) при том, что раньше уточнение такого платежа не производилось в случае, если по сообщению территориального органа ПФР сведения об этой сумме уже были учтены на индивидуальном лицевом счете застрахованного лица в системе обязательного пенсионного страхования.

Порядок взаимодействия с налоговым органом

Для решения вопроса об уточнении платежа налогоплательщику нужно обратиться с заявлением в налоговый орган.

Обратите внимание: даже если платеж за него внесло иное лицо, действия, связанные с уточнением платежа, предпринимает именно налогоплательщик, а не тот, кто произвел оплату, как следует из формулировок п. 7 ст. 45 НК РФ. Кстати, правила заполнения платежного поручения при внесении налогового платежа за иное лицо имеют особенности, и плательщики часто допускают ошибки, над исправлением которых впоследствии приходится немало потрудиться. Лучше заранее ознакомиться с правилами указания информации в реквизитах распоряжений о переводе денежных средств в бюджетную систему РФ за иное лицо и разъяснениями ФНС России, представленными на ее официальном сайте.

Заявление формируется в произвольной форме. Главное, четко обозначить, в чем была ошибка, и как именно необходимо ее исправить. К заявлению необходимо приложить документы, подтверждающие уплату соответствующего налога (сбора, страховых взносов, пеней, штрафа) и его перечисление в бюджетную систему Российской Федерации.

Способов подать заявление три:

-

представить на бумажном носителе непосредственно в налоговый орган или по почте;

-

представить в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи;

-

разместить через личный кабинет налогоплательщика.

Согласно положениям НК РФ (п. 7 ст. 45) адресоваться нужно в налоговый орган по месту учета, однако из информации ФНС России «Подать заявление на уточнение платежа можно в любом налоговом органе» следует, что со 2 августа 2021 года при обнаружении ошибки в оформлении платежного поручения налогоплательщики-граждане могут подать заявление об уточнении платежа в налоговый орган вне зависимости от места постановки на учет. Поиск и уточнение такого платежа осуществляется в режиме налогового автомата.

Организации нужно подать заявление в инспекцию, где она состоит на учете к моменту обращения. Этот порядок един, в том числе в случае, когда стоит вопрос об уточнении платежа уже закрывшегося до даты подачи заявления обособленного подразделения, а также, если с момента оформления платежа организация сменила налоговую инспекцию. Даже если с момента ошибки предприятие пережило реорганизацию, правопреемник имеет право на уточнение платежа правопредшественника путем подачи заявления в налоговый орган по месту своего учета (абз. 2 п. 2 ст. 50 НК РФ).

На основании заявления налогоплательщика об уточнении платежа налоговый орган принимает соответствующее решение. При этом в НК РФ не обозначено, какой срок отводится на его принятие. Однако неясность устраняет раздел 1 порядка, утвержденного приказом ФНС России от 25.07.2017 № ММВ-7-22/579@: решение должно быть вынесено в течение 10 рабочих дней с даты поступления в налоговый орган указанного заявления.

Положительным оно будет лишь в случае, если уточнение платежа не повлечет за собой возникновения у налогоплательщика недоимки. Причем как поясняет ВС РФ (Кассационное определение Судебной коллегии по административным делам Верховного Суда Российской Федерации от 23.12.2020 № 88-КАД20-1-К8), поскольку решение об уточнение платежа принимается на день фактической уплаты налога в бюджетную систему Российской Федерации, то и оценка вероятности возникновения у налогоплательщика недоимки должна проводиться не на день подачи заявления об уточнении платежа, а на день фактической уплаты налога в бюджетную систему.

Тот факт, что решение об уточнении платежа выносят на день фактической уплаты налога, влечет пересчет пеней, начисленных на сумму налога, за период со дня его фактической уплаты в бюджетную систему Российской Федерации до дня принятия налоговым органом решения об уточнении платежа. Если сам платеж был произведен без просрочки, пеня обнулится, если платежка с ошибкой была направлена в банк с опозданием, пеня уменьшится: уйдет ее начисление за время с момента платежа до дня принятия решения налоговым органом.

Пример

Налогоплательщик в платежном поручении на уплату НДС со сроком платежа до 25 октября 2021 года ошибочно указал КБК для налога на прибыль в части, зачисляемой в региональный бюджет.

Само платежное поручение было направлено в банк 27 октября 2021 года.

Выявив ошибку, налогоплательщик обратился в налоговый орган с целью уточнения платежа. Было принято положительное решение.

Налоговый орган пересчитал пени, оставив их только за 2 дня просрочки (26 и 27 октября) согласно п. 3 ст. 75 НК РФ.

В данном случае при пересчете пеней налоговый орган ориентировался на сроки уплаты НДС, а не налога на прибыль, поскольку воля налогоплательщика была направлена на уплату именно НДС, а КБК для налога на прибыль был указан ошибочно.

О принятом решении об уточнении платежа налоговый орган обязан проинформировать налогоплательщика в течение пяти рабочих дней со дня его принятия. При этом направление извещений осуществляется в электронном виде для юридических лиц и индивидуальных предпринимателей (ИП), представляющих отчетность по телекоммуникационным каналам связи, – по телекоммуникационным каналам связи; в иных случаях для юридических лиц, ИП и физических лиц – выгружаются в Личный кабинет налогоплательщика при его наличии, в случае его отсутствия направляются по почте (п. 6 ст. 6.1, п. 7 ст. 45 НК РФ, раздел 1 порядка, утвержденного приказом ФНС России от 25.07.2017 № ММВ-7-22/579@).

Может ли налогоплательщик впоследствии передумать и попросить уточнить этот же платеж еще раз? Формально НК РФ запрета не содержит, однако добиться желаемого вряд ли удастся. В подобном обращении налоговый орган и суд, скорее всего, увидят попытку манипулирования. Так, налогоплательщик, не получив от инспекции положительного решения о повторном уточнении платежа, обратился в суд с требованием о признании незаконным бездействия налогового органа, обязанного принять решение по заявлениям. Однако понимания у суда не нашел (Постановление Арбитражного суда Северо-Кавказского округа от 30.04.2019 № Ф08-2909/2019 по делу № А32-18312/2018). Суд счел, что с учетом конституционно-правового принципа однократности налогообложения, решение об уточнении платежа или об отказе в уточнении платежей принимается налоговым органом на основании заявления налогоплательщика (налогового агента) один раз. Реализовав правомочие на уточнение платежа в первоначальных заявлениях, общество не может неоднократно менять назначение платежа в счет исполнения налоговых обязательств с целью создания разных правовых последствий.

Когда уточнение платежа невозможно?

В силу прямого указания п. 7 ст. 45 НК РФ уточнение платежа невозможно, если с момента уплаты прошло более трех лет или, если ошибка в платежке повлекла неперечисление соответствующих денежных средств в бюджетную систему Российской Федерации.

Как следует из ст. 6 Бюджетного Кодекса РФ, бюджетная система Российской Федерации – это совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

Наряду с этим пп. 4 п. 4 ст. 45 НК РФ предполагает, что в случае неправильного указания в поручении на перечисление суммы налога номера счета Федерального казначейства и наименования банка получателя, повлекшего неперечисление этой суммы в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, обязанность по уплате налога не признается исполненной.

Но в п. 7 ст. 45 НК РФ оговаривается, что можно уточнить платеж по реквизиту «счет Федерального казначейства».

Как же все это увязать?

Ответ прост: если ошибка в номере счета ФК, наименовании банка получателя привела к зачислению платежа не в тот бюджет бюджетной системы РФ (например, налогоплательщик ошибочно направил платеж в бюджет другого региона), уточнить платеж можно, но до момента уточнения налог (сбор, страховые взносы, пеня или штраф) будут числиться неуплаченными. Если же платеж вообще не попал ни в один бюджет бюджетной системы РФ, то уточнить платеж нельзя. В последнем случае необходимо произвести оплату повторно по верным реквизитам и просить о возврате ошибочно перечисленной суммы.

Еще одна загвоздка возникнет, если уточнить нужно не весь платеж, а лишь в части суммы. К сожалению, частичное уточнение суммы платежа, указанной в расчетном документе, законодательством о налогах и сборах не предусмотрено (п. 7 ст. 45 НК РФ, Письмо ФНС России от 24.12.2019 № КЧ-4-8/26565).

В 2021 году многие налоговые агенты столкнулись именно с этой проблемой на фоне введения прогрессивной шкалы налогообложения НДФЛ. Верно применив налоговую ставку, не все обратили должное внимание на то, что НДФЛ по ставке 13 % и НДФЛ по ставке 15 % подлежат перечислению с указанием разных КБК в платежных документах. Так, для 13-процентного НДФЛ КБК при уплате организацией – налоговым агентом – 182 1 01 02010 01 1000 110, у ИП – налогового агента – 182 1 01 02010 01 1000 110; для 15-процентного НДФЛ КБК – 182 1 01 02080 01 1000 110.

Можно ли уточнить платеж, если суммы НДФЛ по разным ставкам объединены в одной платежке и направлены на один КБК, в то время как их следовало разделить на два платежа с разными КБК? Нет! Именно потому, что уточнение платежа в части не практикуется.

В означенной ситуации придется доплатить налог по тому КБК, который был упущен из виду, а сумму, излишне направленную на КБК, указанный в платежном документе, нужно просить вернуть или зачесть в счет уплаты любого налога, плательщиком которого является организация или ИП, но не в счет обязательств налогового агента по уплате НДФЛ.

Такой подход обусловлен тем, что организация или ИП выступает в роли не налогоплательщика, а налогового агента, которому запрещено за свой счет уплачивать НДФЛ за физических лиц (пп. 1 п. 3 ст. 24, п. 9 ст. 226 НК РФ). Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, в том числе и по ошибке, не является уплатой НДФЛ (письмо ФНС от 06.02.2017 № ГД-4-8/2085@, письмо УФНС России по г. Москве от 27.10.2020 № 19-19/164537@).

«Такском» — один из крупнейших разработчиков сервисов для бизнеса в России. Компания является первым оператором электронной отчетности и основоположником обмена электронными документами в стране.

20 лет «Такском» помогает организациям наладить взаимодействие с государством и контрагентами, а также упростить и ускорить внутренние бизнес-процессы:

— удаленная сдача отчетности в госорганы, в том числе решения 1С;

— оформление и получение электронных подписей;

— подключение и обслуживание онлайн-касс, а также услуги ОФД;

— надежный, выгодный и удобный переход на электронный документооборот;

— решения для маркировки и прослеживаемости товаров;

— проверка контрагентов.

Читайте больше в базе знаний «Такском»

Отправить

Запинить

Твитнуть

Поделиться

На этой неделе, 11 февраля 2023 года, вступают в силу изменения в правила заполнения платежных поручений при переводе денег в бюджет. Благодаря им появилась ясность, как правильно заполнить платежку при перечислении единого налогового платежа. Также в поправках сказано, что именно нужно указать в отдельных полях, если компания или ИП в 2023 году перечисляет налоги и взносы отдельными платежками, заменяющими собой уведомления.

Приказ с изменениями

Правила заполнения платежных поручений на перевод средств в бюджет утверждены приказом Минфина от 12.11.13 № 107н (см. «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, взносов»).

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

В конце прошлого года в указанные правила были внесены поправки (утв. приказом Минфина от 30.12.22 № 199н). Они регламентируют, в числе прочего, порядок заполнения платежки при уплате единого налогового платежа (ЕНП).

Также в обновленных правилах сказано, что указать в реквизитах, если налогоплательщик в 2023 году решил перечислять налоги (взносы, сборы и проч.) «по-старому», то есть отдельными платежками, заменяющими уведомления (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками»).

Расскажем, какие значения необходимо ставить в отдельных полях платежного поручения.

Справка

Новые правила заполнения платежек начинают действовать 11 февраля 2023 года (дата вступления в силу приказа № 199н). Возникает вопрос: какие реквизиты указывать в платежных поручениях, оформленных в период с 1 января по 10 февраля? Ответ содержится в письме ФНС от 30.12.22 № 8-8-02/0048@. Его авторы привели образцы заполненных платежек. При этом значения реквизитов, которые содержатся в данных образцах, совпадают с темы, что утверждены комментируемым приказом № 199н.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Статус составителя платежки

Приказ № 199н внес изменения в правила заполнения поля 101. Для юридических и физических лиц, ИП, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав крестьянских (фермерских) хозяйств утверждены следующие значения:

- «01» — при перечислении единого налогового платежа;

- «02» — при перечислении налогов (взносов, сборов и проч.) отдельными платежками, которые заменяют собой уведомления.

Также есть поправки относительно статуса «13». Прежде его использовали физлица, а также ИП и прочие «частники». Теперь он предназначен для иностранных лиц, не состоящих на учете в налоговых органах РФ.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Другие реквизиты платежки

Прочие реквизиты платежных поручений приведены в приложении № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н):

- для платежек на перечисление ЕНП — в пунктах 4 — 4.12;

- для платежек, заменяющих собой уведомления — в пунктах 7 — 7.13 (см. табл.).

Справка

По-прежнему будет действовать правило, согласно которому недопустимо оставлять в платежке незаполненные поля.

Табл.

Как в 2023 году заполнять реквизиты платежек при перечислении налогов, взносов, сборов

|

Реквизит платежного поручения |

Что указывать |

|

|

Единый налоговый платеж |

Отдельные платежки-уведомления |

|

|

ИНН плательщика (поле 60) |

ИНН плательщика, чья обязанность по уплате платежей исполняется |

|

|

КПП плательщика (поле 102) |

В общем случае ставится ноль («0»). Допускается указание КПП плательщика |

Организации ставят КПП плательщика, чья обязанность по уплате налогов в бюджет исполняется. ИП, нотариусы, адвокаты, главы КФХ ставят ноль («0») |

|

Плательщик (поле |

Наименование юрлица, либо ФИО предпринимателя или другого «частника». Если деньги переводит законный или уполномоченный представитель, указывают:

|

Наименование юрлица (обособленного подразделения), либо ФИО предпринимателя, нотариуса, адвоката, главы КФХ |

|

КБК (поле 104) |

Код для ЕНП — 182 01 06 12 01 01 0000 510 |

Код налога (взносов, сбора), подлежащий указанию в уведомлении |

|

ОКТМО (поле 105) |

Ставится ноль («0»). Если банк не принимает платежку с нулевым значением, можно проставить любой код из 8-ми знаков, например 7000000 (см. «Налоговики уточнили, какой ОКТМО указывать при перечислении налогов и взносов»). Допускается указать ОКТМО, присвоенный территории муниципального образования (межселенной территории) |

ОКТМО по месту учета |

|

Основание платежа (поле 106) |

Ноль («0») |

Ноль («0») |

|

Номер документа, являющегося основанием платежа (поле 108) |

Ноль («0») |

Ноль («0») |

|

Дата документа — основания платежа (поле 109) |

Ноль («0») |

Ноль («0») |

|

Значение показателя налогового периода (поле 107) |

Ноль («0») |

Заполняется по правилам, действовавшим в 2022 году. Примеры: «МС.02.2023», «КВ.01.2023»,«ПЛ.02.2023», «ГД.00.2023» |

|

ИНН получателя (поле 61) |

ИНН уполномоченного территориального налогового органа: 7727406020 |

|

|

КПП получателя (поле 103) |

КПП уполномоченного территориального налогового органа: 770801001 |

|

|

Получатель (поле 16) |

Сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа: УФК по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

|

Код (поле 22) |

УИН, состоящий из 20 или 25 знаков (все знаки не могут одновременно принимать значение ноль («0»)). При отсутствии УИН ставится ноль («0») |

Ноль («0») |

|

Назначение платежа (поле 24) |

Дополнительная информация, необходимая для идентификации назначения платежа (в частности, при уплате налогов за третьих лиц). Можно написать, например «Единый налоговый платеж» |

Сформировать платежки на уплату НДФЛ и взносов с актуальными реквизитами

Попробовать бесплатно

Добавим, что значения реквизитов платежки при перечислении налогов и сборов, не входящих в ЕНП, приведены в пунктах 5 — 5.12 приложения № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н). Их следует использовать, в частности, при уплате утилизационного сбора и НДФЛ с выплат иностранцам, работающим на основании патента. Также они применяются при уплате налога на профдоход, если самозанятый принял решение не включать его в состав ЕНП (подробнее см. «ФНС подготовила памятку по единому налоговому платежу»).

- Главная

- Правовые ресурсы

- Подборки материалов

- В платежном поручении неверно указан получатель

В платежном поручении неверно указан получатель

Подборка наиболее важных документов по запросу В платежном поручении неверно указан получатель (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2021 год: Статья 45 «Исполнение обязанности по уплате налога, сбора, страховых взносов» НК РФ

(Юридическая компания «TAXOLOGY»)Предприниматель при перечислении страховых взносов в фиксированном размере за 2018 год указал неверные ИНН получателя и КБК. Налоговый орган самостоятельно принял решение об уточнении реквизитов платежного поручения, изменив ошибочный КБК на КБК, соответствующий уплате страховых взносов до 01.01.2017. В связи с этим было принято решение о взыскании недоимки по страховым взносам за 2018 год. Суд признал недействительным решение о взыскании недоимки и обязал налоговый орган вернуть предпринимателю взысканные суммы, указав, что назначение платежа в платежном поручении позволяло установить, что уплачиваются взносы за 2018 год, у налогового органа не было основания для такого уточнения реквизитов КБК, которое повлекло отнесение платежа в счет уплаты страховых взносов за периоды до 01.01.2017.

Статьи, комментарии, ответы на вопросы

Статья: Новости от 03.02.2023

(«Главная книга», 2023, N 4)ФНС заявила, что если в платежном поручении на уплату ЕНП неверно указать КБК, ИНН налогового органа, банк получателя и/или ОКТМО, то деньги все равно попадут куда нужно. Даже с такими ошибками суммы, подлежащие уплате единым налоговым платежом, будут учтены на ЕНС плательщика.

Нормативные акты

Приказ ФНС России от 29.12.2016 N ММВ-7-1/731@

(ред. от 23.12.2020)

«Об утверждении формы решения об уточнении платежа и порядка ее заполнения»

(Зарегистрировано в Минюсте России 15.03.2017 N 45952)поле «Код причины уточнения» заполняется в зависимости от кода причины: 01 — отсутствует или указан несуществующий (неверный) КБК; 03 — отсутствует или указан несуществующий (неверный) код ОКТМО; 04 — уточнение части суммы платежного поручения на общую сумму; 05 — не указан или неверно указан ИНН плательщика; 06 — несоответствие ИНН наименованию плательщика; 07 — отсутствует или неверно указан КПП плательщика; 08 — отсутствует или указан несуществующий (неверный) ИНН получателя; 09 — отсутствует или указан несуществующий (неверный) КПП получателя; 10 — плательщик не состоит на учете в налоговом органе; 12 — отсутствует или неверно указано основание платежа; 13 — неверно указаны наименование получателя и номер счета получателя; 15 — отсутствует или неверно указан статус плательщика; 16 — отсутствует или неверно указан налоговый период;

Дата публикации: 21.10.2020 15:00

С 1 января 2021 года будет осуществлен переход на систему казначейского обслуживания поступлений в бюджеты бюджетной системы Российской Федерации в системе казначейских платежей. Казначейством России с 1 января по 30 апреля 2021 года будет установлен переходный период одновременного функционирования двух счетов:

— планируемых к закрытию банковских счетов № 40101 «Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации», открытых территориальным органам Федерального казначейства в подразделениях расчетной сети Центрального банка Российской Федерации;

— вновь открываемых казначейских счетов для осуществления и отражения операций по учету и распределению поступлений, открытых органам Федерального казначейства.

Переход на самостоятельную работу вновь открываемых казначейских счетов планируется с 1 мая 2021 года.

В платежных поручениях в обязательном порядке должен указываться номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС), значение которого указывается в реквизите «15» платежного поручения.

|

Наименование территориального органа Федерального казначейства |

Реквизиты получателя распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации |

Номер действующего банковского счета, открытого ТОФК в подразделениях Банка России на балансовом счете № 40101 |

|||

|

(14) БИК банка получателя средств (БИК ТОФК) |

(13) Наименование банка получателя средств |

(15) Номер счета банка получателя средств |

(17) Номер счета получателя (номер казначейского счета) |

||

|

Управление Федерального казначейства по Курганской области |

013735150 |

ОТДЕЛЕНИЕ КУРГАН БАНКА РОССИИ//УФК по Курганской области г. Курган |

40102810345370000037 |

03100643000000014300 |

40101810065770110002 |

Информация о реквизитах казначейских счетов по всем субъектам РФ

1

Skip to content

Вы допустили ошибку в платёжке на перевод ЕНП — неверно указали какой-либо из реквизитов, к примеру, КБК, свой ИНН, ИНН налогового органа, или ОКТМО. Возможно ли уточнение такого платежа? Да, возможно, а его способ зависит от того, какой конкретно реквизит был указан неточно. Налоговики опубликовали разъяснения на своём официальном сайте в разделе «Часто задаваемые вопросы».

С Нового года, как Вы, возможно, знаете, налоги и другие обязательные платежи в большинстве случаев переводятся в бюджет одной платёжкой — единым налоговым платежом. Для учёта этих платежей создан единый налоговый счёт (ЕНС). Так что, если в платёжном поручении один из реквизитов, отличный от ИНН плательщика, окажется неправильным, то средства равно будут зачислены на ЕНС данного плательщика. Дополнительно ничего уточнять не нужно, как утверждают налоговики.

Если же неверно указан ИНН плательщика, всё становится гораздо сложнее. Такие платежи относятся к невыясненным поступлениям. Корректировать их можно только по обращениям налогоплательщиков. Если Вы по ошибке написали чужой ИНН вместо нужного, то уточнение допустимо только при 2 условиях:

- согласие владельца этого ИНН

- платёж не ушёл на погашение долга этого лица

Чтобы уточнить такой платёж, Вы вправе подать обращение в свободной форме в любой удобный Вам налоговый орган.

Ошибки в платёжном документе — естественное следствие человеческого фактора. Автоматизация заполнения поможет избавиться от них. Сервис «Контур.Экстерн», например, даёт возможность формировать платёжные поручения в 1 клик. Система использует данные либо из расчётов и деклараций, либо из поступающих от ИФНС требований об уплате взноса или налога. Своевременное обновление такой информации, как реквизиты получателя, номера счетов управлений Федерального казначейства, действующие КБК или коды для статуса плательщика, происходит автоматически без Вашей помощи. Система сама подставит в платёжку действующие значения.

Читайте также Снижение налогов ИП на УСН или ПСН на сумму взносов: комментарий Минфина

Платежное поручение на уплату налога оформлено и направлено в банк. Банк провел его и списал денежные средства со счета компании. Однако позже обнаруживается, что в «платежке» была допущена ошибка. Как в этом случае поступить налогоплательщику? Разбиралась в вопросе Вероника Емельянова, эксперт по бухгалтерскому учету и налогообложению.

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

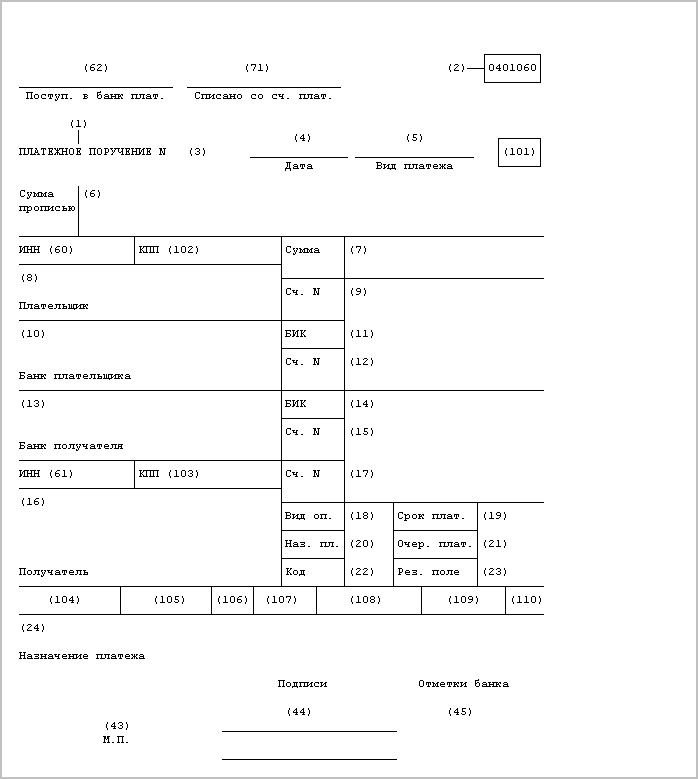

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

- поле 106 – основание платежа (например, «ТР» при уплате налога по требованию ИФНС);

- поле 108 – номер документа, на основании которого переводятся деньги (например, номер требования ИФНС);

- поле 109 – дата такого документа (например, дата требования ИФНС).

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

- поле 60 – ИНН плательщика;

- поле 61 – ИНН получателя;

- поле 102 – КПП плательщика;

- поле 103 – КПП получателя;

- поле 104 – КБК налога;

- поле 105 – ОКТМО.

Рис. 1 Приложение 3 к Положению Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств».

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

1С:Контрагент — быстрая проверка информации о контрагентах, автоматическое заполнение реквизитов контрагентов в различных документах и другие полезные функции.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

- когда ошибка содержится только в наименовании банка получателя;

- когда ошибка содержится одновременно и в наименовании банка получателя, и в номере казначейского счета.

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Что указывается в поле 104

В поле 104 платежного поручения может фиксироваться:

- КБК, что означает «код бюджетной классификации» (п. 3 приложения 4 к приказу Минфина России от 12.11.2013 № 107н).

- 0 — при отсутствии КБК либо в случаях, когда денежные средства переводятся на счета, указанные в п. 2 приложения 4 к приказу № 107н.

Применение 2-й нормы актуально в случаях, когда платеж зачисляется на балансовый счет:

- 40501 (открывается для организаций в федеральной собственности);

- 40601 (открывается для организаций в любой форме государственной собственности, кроме федеральной);

- 40701 (открывается для негосударственных организаций);

- 40503 (открывается для НКО, находящихся в федеральной собственности);

- 40603 (открывается для НКО, находящихся в любой форме государственной собственности, кроме федеральной);

- 40703 (открывается для НКО, которые не принадлежат государству).

Таким образом, чаще всего в поле 104 указывается именно КБК. Он должен быть корректным. Прежде всего, с точки зрения структуры.

Какие КБК указывать в платежном поручении на уплату налогов и страховых взносов, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

КБК — основной вид данных в поле 104. Как он должен выглядеть

КБК, фиксируемые в поле 104, должны быть:

- 20-значными;

- идентифицирующими администратора доходов в бюджет (за это отвечают первые 3 цифры), группу дохода (4-я цифра), вид дохода (5-я и 6-я цифры), статью и подстатью дохода (7–11-я цифры), уровень бюджета, в который зачисляется доход (12-я и 13-я цифры), способ сбора дохода (14–17-я цифры), экономический тип дохода (18–20-я цифры).

Если привести в соответствующем реквизите платежки КБК иной структуры, поле будет считаться заполненным неверно.

Правовые последствия указания неверного КБК рассмотрим чуть позже, а пока изучим основные источники права, в которых утверждаются коды бюджетной классификации.

В каких источниках права утверждаются КБК

Главный источник права, в положениях которого утверждаются (а также с разной периодичностью меняются) КБК, — соответствующий приказ Минфина России. Данный НПА формируется в целях исполнения положений Бюджетного кодекса РФ в части регулирования классификации доходов и расходов национального бюджета государства.

Однако КБК, зафиксированные в приказе Миинфина, в большинстве случаев представлены не в том виде, в котором их следует указывать в поле 104. Более того, систематизация КБК в ряде случаев довольно сложна для восприятия. В связи с этим сведения очень часто требуют дополнительного разъяснения ведомствами, которые администрируют тот или иной вид платежа в бюджет.

Изучим, каким образом подобные задачи решаются органами, контролирующими выполнение наиболее распространенных финансовых обязательств перед бюджетом РФ, а именно уплату налогов и страховых взносов.

НПА по КБК для налогов и страховых взносов

ФНС России периодически систематизирует нормы приказа, в котором утверждаются КБК, принимая различные подзаконные правовые акты и предметно разъясняя нюансы применения этих кодов при уплате налогов, а с 2017 года – и страховых взносов.

Передача с 2017 года основного объема страховых взносов (исключением стали платежи на страхование от несчастных случаев, оставшиеся в ведении ФСС) под контроль налоговых органов привела к необходимости не только появления новых КБК, отвечающих страховым взносам, начисляемым по новым правилам, но и введения переходных КБК, предназначенных для оплаты взносов, начисленных до наступления 2017 года, а оплачиваемых уже в нем.

Обратите внимание! В 2021 году произошли изменения в заполнении банковских реквизитов в платежных поручениях на уплату налогов. С 01.05.2021 обязательно заполняйте поле 15 «Номер расчетного счета», также изменился счет Казначейства и наменование банка. Все подробности см. в этом материале. А с 01.10.2021 есть изменения в заполнении полей 101, 106, 108 и 109.

Существует ли корреляция КБК с другими реквизитами платежки

В общем случае прямой зависимости между КБК и иными реквизитами платежного поручения законодатель не устанавливает. Однако НПА, предписывающие налогоплательщикам соотносить указание КБК с другими полями платежных поручений, издаваться все же могут.

Так, Минфин России в письме от 16.01.2015 № 02-08-10/800 фиксирует зависимость между КБК и реквизитом 101 — показателем статуса плательщика в отношении налога на прибыль и земельного налога для юридических и физлиц. В этом письме указано, в частности, что организациям, являющимся участниками консолидированных групп налогоплательщиков (или КГН), недопустимо указывать статусы, отличные от 21 и 22, при составлении платежек с КБК:

- 000 1 01 01013 01 0000 110 (для налога, перечисляемого в федеральный бюджет);

- 000 1 01 01014 02 0000 110 (для налога, перечисляемого в региональные бюджеты).

В свою очередь, налогоплательщики, не зарегистрированные как участники КГН, не могут использовать статусы 21 и 22 при использовании КБК, установленных для налога на прибыль в федеральный или региональный бюджеты.

Пренебрегать получением данных о корректном КБК не стоит. При неверном указании соответствующего реквизита в поле 104 могут возникнуть весьма нежелательные с точки зрения финансового положения фирмы последствия. Какими они могут быть?

Последствия неверного указания КБК налогоплательщиком

Если налогоплательщик зафиксирует в платежке некорректный КБК, это может привести к следующим правовым последствиям:

- сумма будет отнесена к невыясненным поступлениям (как правило, в тех случаях, когда указанный в платежке КБК не имеет соответствия с утвержденным перечнем);

- сумма будет зачислена в бюджет иного уровня или иного ведомства (это возможно, если вместо нужного КБК указан другой — вследствие ошибки либо по незнанию).

Таким образом, сумма, которую перечисляет со своего расчетного счета налогоплательщик, как правило, все-таки попадает в бюджет, даже если КБК указан неверно. Если точнее, она поступает на счета Федерального казначейства, откуда затем распределяется по адресатам.

Однако в ряде случаев может возникнуть необходимость содействовать казначейству в ее перенаправлении в компетентную государственную структуру либо в бюджет соответствующего уровня (письмо Минфина России от 29.03.2012 № 03-02-08/31). Сделать это можно, направив в орган, администрирующий платеж (ФНС либо ФСС), заявление об уточнении реквизитов платежки. В каком порядке осуществлять подобные обращения, расскажем чуть позже.

А пока попытаемся ответить на вопрос, стоит ли опасаться начисления пеней и штрафов со стороны государства в случае, если денежные средства, внесенные в бюджет, вследствие ошибок при указании КБК попадут не по адресу?

Прецеденты, свидетельствующие о том, что госструктуры охотно штрафуют невнимательных налогоплательщиков, встречаются регулярно. Однако если фирма решится подать на государственные органы, администрирующие платежи и наложившие санкции за неверный КБК, в суд, то с высокой вероятностью выиграет дело.

Может ли ФНС начислить пени и штрафы за уплату налога по неверному КБК

В большинстве случаев суды, основываясь на буквальном толковании норм, в частности, п. 3 ст. 45 НК РФ, признают взыскание штрафов и пеней незаконным, если плательщик фактически перевел необходимую сумму в бюджет, пусть и с неточным КБК.

Так, в рамках арбитражного дела № А32-31731/2012 индивидуальный предприниматель заполнил платежное поручение на уплату УСН, однако привел в нем КБК, который на момент платежа уже не действовал. При этом в поручении было указано, что денежные средства перечисляются за 4-й квартал 2010 года.

Предприниматель направил в ФНС заявление, в котором попросил перенаправить денежные средства на актуальный КБК. ФНС выполнила данную просьбу, но одновременно наложила на ИП санкции за ненадлежащее исполнение законных обязательств по уплате УСН в виде пеней, величина которых составила более 70 000 руб. ИП обратился в суд, намереваясь признать соответствующее требование ФНС недействительным.

Суд в 3 инстанциях встал на сторону ИП. Так, например, кассационная инстанция отметила, что в соответствии с п. 4 ст. 45 НК РФ обязательства по уплате налога могут быть признаны невыполненными, только если налогоплательщик некорректно укажет счет Федерального казначейства, а также название банка получателя платежа. В то время как о КБК в положениях п. 4 ст. 45 НК РФ ничего не сказано.

Суды также отметили, что в соответствии с п. 7 ст. 45 НК РФ налоговые органы обязаны принимать от плательщиков заявления и корректировать распределение денежных средств, перечисленных в бюджет. При этом решение об уточнении соответствующего платежа ФНС должна принять на день фактического перечисления налога в бюджет.

Получается, что значимых правовых последствий вследствие неверного указания КБК в налоговой платежке, способных негативным образом отразиться на финансовом положении фирмы, законодательство РФ не предусматривает. Самое главное — в разумные сроки (какие именно, в текущих законах, однако, не сказано) направить в ведомство, администрирующее платеж, необходимые разъяснения. Если к моменту обнаружения ошибки в КБК государство начислит штраф или пени, это можно будет оспорить в суде.

Таким образом, некорректный КБК при уплате налогов не критичен. Но при условии, что будет верно указан ключевой реквизит платежного поручения — счет получателя. Данной позиции придерживается Минфин России в письме от 17.07.2013 № 03-02-07/2/27997.

Узнать актуальные КБК по УСН, а также ознакомиться с иными нюансами уплаты данного налога вы можете в статье «Авансовые платежи по УСН: расчет, сроки уплаты, КБК».

Последствия неверного указания КБК при регистрации фирмы

Необходимость указывать КБК может возникать не только у действующих, но и у будущих организаций или ИП. Так, при государственной регистрации ИП или юрлица требуется уплатить госпошлину. Соответствующее платежное поручение будет включать поле 104, в котором должен быть указан корректный КБК, а именно:

- 182 1 08 07010 01 1000 110, если регистрацию осуществляет ФНС;

- 182 1 08 07010 01 8000 110, если регистрацию осуществляет МФЦ.

Если фирма ошибется в КБК, это может послужить поводом для отказа государственного органа в регистрации бизнеса. Такой вывод можно сделать исходя из правовой аналогии с постановлением Арбитражного суда Уральского округа от 28.04.2015 по делу № А50-13783/2014. В нем суд установил, что платежное поручение с неверным КБК не позволяет удостовериться, что денежные средства ушли именно на регистрацию фирмы.

Пошлину, перечисленную в бюджет по неверному КБК, впоследствии можно вернуть. Для этого налогоплательщик должен представить в регистрирующее ведомство доказательства того, что соответствующие денежные средства были зачислены на счета Федерального казначейства (письмо Минфина России от 30.06.2010 № 03-05-06-03/83). Также ее можно зачесть, но при условии, что она будет направлена на то же регистрационное действие, которое не удалось осуществить в 1-й раз.

Указан неверный КБК. В какое ведомство направлять заявление об уточнении

Рассмотрим порядок действий налогоплательщика по исправлению соответствующей ошибки в случае указания в платежном поручении неверного КБК.

Куда нужно обращаться, обнаружив ошибку в платежке, в частности при указании КБК, с заявлением об уточнении перевода? Возможны 2 варианта:

- в ведомство, которому платеж был изначально адресован;

- в ведомство, администрирующее налог или взнос, который соответствует КБК, указанному в платежном поручении.

Ознакомиться с образцом заявления об уточнении платежа в ФНС вы можете в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

1-й вариант подходит для тех случаев, когда в платежке был приведен совершенно некорректный КБК либо, например, не указан вовсе. Если в поручении зафиксирован орган, в который направлялся платеж, то обращаться с просьбой скорректировать платеж нужно именно туда (п. 7 ст. 45 НК РФ).

В свою очередь, если плательщик ошибся с КБК, но указал тот, который соответствует одному из действующих налогов, взносов или сборов, может возникнуть необходимость обращаться с целью корректировки именно в то ведомство, которое администрирует платеж по данному КБК.

Так, в рамках арбитражного дела № А40-1065/14 истец предпринял попытку восстановить свое право на возврат переплаты в бюджет по страховым взносам, которая возникла вследствие указания в соответствующих платежных поручениях КБК по налогам. То есть платеж, с одной стороны, был предназначен ПФР, но КБК были указаны те, которые предполагают перевод средств в ФНС по налогу.

В итоге денежные средства попали в Федеральном казначействе в разряд невыясненных. Фирме пришлось уплатить взносы в ПФР повторно, однако суммы, которые соответствовали «налоговым» КБК, плательщик решил вернуть.

Компания обратилась в ИФНС с заявлением о возврате соответствующего платежа. Однако налоговики отказались его принимать, отправив заявителя в ПФР. Сразу обратиться в ПФР налогоплательщик не смог. К моменту обращения фирмы в фонд истекли 3 года, в течение которых можно было по закону вернуть переплату. В результате ПФР отказал налогоплательщику в возмещении денежных средств.

Суды 1-й и 2-й инстанций подтвердили позицию ПФР. Однако кассационная инстанция — Арбитражный суд Московского округа — в постановлении от 27.05.2015 № Ф05-5994/2015 вынесла иное решение.

Кассация указала, что согласно ст. 160.1 БК РФ полномочия в части принятия решений о возврате переплат возложены на администратора доходов. Поскольку в платежном поручении по страховым фондам, которое составил истец, был указан «налоговый» КБК, суд посчитал, что именно ФНС должна была стать администратором соответствующего дохода. В связи с этим налоговики не должны были отказывать плательщику в возврате ошибочно переведенных денежных средств.

В результате арбитраж установил, что 3-летний срок возврата платежа истцом пропущен не был, и предписал ФНС выплатить налогоплательщику излишние платежи.

Итоги

Поле 104 в платежном поручении предназначено для указания значения кода бюджетной классификации либо цифры 0, если платеж не имеет КБК. Ошибка в этом коде не приводит к признанию платежа неуплаченным, но требует его уточнения.