Чтобы развивать бизнес, зачастую требуется привлечь акционерный капитал от новых инвесторов. Финансовый кризис сделал инвесторов избирательнее – деловая активность компаний и объемы привлекаемого капитала во многих отраслях сократились, и грамотная подготовка бизнеса к первой встрече с частным инвестором стала особенно важной. О необходимых этапах и тонкостях привлечения инвесторов рассказал директор по корпоративным финансам Crowe CRS Кудрат Нурматов.

Мониторинг уровня долга

Традиционно российские предприниматели закрывают свои потребности в инвестиционном финансировании через банковские кредиты. К сожалению, искать акционерный капитал многие начинают лишь в ситуации, когда возможности привлечения нового долга исчерпаны, а текущая задолженность уже настолько велика, что инвестор не готов рисковать.

Отслеживать объем финансового долга – важнейшая задача финансового директора при привлечении инвестора. Структура капитала компании имеет большое значение для потенциального инвестора.

Слишком высокая доля акционерного капитала означает, что бизнес не пользуется в достаточной степени возможностями более дешевого долгового финансирования. В то же время чрезмерная доля долга повышает риски потери управляемости, снижает финансовую устойчивость и разъедает стоимость компании для акционеров.

Vendor Assistance

В случае, если объем привлекаемого финансирования существенный для инвестора или самой компании, инвестор практически всегда проводит процедуру Due Diligence: анализ производственных, финансовых, налоговых и правовых аспектов работы компании. Смоделировать Due Diligence и его результаты можно с помощью другой процедуры – Vendor Assistance.

Она выявляет возможные финансовые, налоговые и юридические риски компании с точки зрения потенциального инвестора, показывает управленческую отчетность опять же с глазами инвестора, и дает рекомендации по минимизации обнаруженных рисков.

Проблемы возникают в случае, если бизнес не ведется «по-белому» и реальность расходится с положением дел на бумаге. Ложные финансовые показатели (уровень затрат и прибыльности), корпоративная структура, запутанная схема владения бизнесом помешают привлечь авторитетного инвестора, способного вывести компанию на качественно новый уровень.

Корпоративная структура

Прозрачная структура владения – одно из наиболее часто озвучиваемых требований «качественных» инвесторов. Чем прозрачнее структура владения, тем выше возможности инвестора защитить свои права и ниже его риски.

Авторитетный инвестор не примет схемы, в которых бизнес ведется через несколько десятков, а то и сотен юридических лиц, или через сеть компаний, не связанных формально, но имеющих одних и тех же бенефициаров.

Такие варианты корпоративной структуры требуют доработки или полной замены. Схемы изменений, вносимых в корпоративную структуру компании, желательно разработать как минимум в двух вариантах – с корпоративным центром в РФ и с холдинговой компанией в другой юрисдикции. Окончательное решение о варианте структуры принимается после консультаций с потенциальными инвесторами.

Акционерное соглашение между владельцами

Если у компании несколько совладельцев, потенциальный инвестор рискует столкнуться со срывом сделки при переговорах или акционерными конфликтами из-за неурегулированных отношений между текущими собственниками.

Инвестор предпочитает, чтобы текущие собственники не только имели высокий уровень взаимопонимания, но и придерживались единой позиции в вопросах управления предприятием и сотрудничества с ним.

Повысить инвестиционную привлекательность компании в такой ситуации способно акционерное соглашение между собственниками с прописанным порядком управления компанией, выхода акционеров из бизнеса и схемой действий в случае возникновения конфликтов.

Топ-менеджмент

Качество управленческих ресурсов компании и система мотивации топ-менеджмента также значимы для инвестора. Сильная и мотивированная команда за спиной основателей компании снижает риски проекта и избавляет инвестора от необходимости искать управленческие кадры после вхождения в бизнес. У большинства инвесторов (особенно среди фондов прямых инвестиций и семейных офисов) нет своего кадрового резерва.

Под менеджментом подразумевается не только генеральный директор, но и руководители всех основных функциональных блоков, включая производство, продажи, финансы.

Они должны полноценно участвовать в управлении компаний, иметь четко обозначенные ориентиры и быть мотивированными для достижения поставленных целей. Система мотивации топ-менеджмента будет одобрена инвестором, если включит в себя понятные и измеряемые KPI, а также опционные схемы.

Формализация стратегии компании

Стратегию компании нужно формализовать, согласовать между всеми собственниками и довести до топ-менеджмента – «оцифровать» стратегию из представлений собственника или генерального директора и проверить ее реалистичность.

Четко сформулированная стратегия не только показывает потенциальному инвестору, как он будет зарабатывать на бизнесе, но и обеспечивает необходимый уровень инертности в управлении бизнесом, защищая компанию от импульсивных действий собственников.

Финансовая модель

Финансовая модель разрабатывается на основе формализованной стратегии и скорректированной после Vendor Assistance отчетности. Она позволяет правильно спрогнозировать дефицит капитала исходя из сценариев развития. С учетом заранее определенной оптимальной структуры капитала можно определить необходимый уровень нового долга и акционерного капитала от привлекаемых инвесторов.

Оценка стоимости бизнеса

На этом этапе производится анализ факторов, которые влияют на стоимость бизнеса – как в сторону увеличения, так и снижения. Здесь не требуется оценка по Федеральным Стандартам Оценки или по международным стандартам – нужен неформальный документ для внутреннего пользования и понимания диапазона стоимости компании при переговорах с инвесторами.

При оценке стоимости бизнеса, особенно при завышении этой стоимости, стоит помнить о том, что ценность частного инвестора не ограничивается только предоставлением финансирования.

Иногда частный инвестор ценен за счет своих компетенций в технологиях, продажах и других сферах. Такие инвесторы могут не платить максимальные цены за долю в бизнесе, так как способствуют выходу этого бизнеса на качественно иной уровень. Таким образом, выставляя заоблачный ценник для вхождения в бизнес, текущие собственники могут упустить ценного инвестора.

Инвестиционное предложение

Инвесторам некоторых категорий (в т.ч. финансовых, для которых инвестиции в этот бизнес не будут профильными) важно предоставить не только описательную информацию о бизнесе с упором на производство и сбыт, но и документ, в котором владельцы компании ясно доносят, что именно они хотели бы получить от инвестора; как будут использоваться ресурсы, полученные от инвестора, и что в обозримом будущем инвестор получит от вхождения в бизнес.

Часто от полноты инвестиционного предложения зависит успех сделки, особенно если инвесторы представляют собой структуру с небольшим штатом без возможности глубоко погрузиться в проект.

Чек-лист для руководителя компании:

- Проверьте сбалансированность структуры капитала компании – соотношение акционерного капитала и доли финансового долга.

- Проведите процедуру Vendor Assistance, чтобы выявить возможные финансовые, налоговые и юридические риски потенциального инвестора.

- Убедитесь в прозрачности корпоративной структуры компании и при необходимости разработайте схемы ее изменения.

- Заключите акционерное соглашение между текущими собственниками с установленным порядком управления компанией и схемой действий в случае конфликтов.

- Разработайте систему мотивации топ-менеджмента с измеряемыми KPI.

- Формализуйте стратегию развития и финансовую модель компании.

- Установите стоимость бизнеса, ориентируясь на возможности потенциального инвестора, ценность его материальных вложений и компетенций.

- Предоставьте инвесторам структурированное инвестиционное предложение с планом использования полученных ресурсов и прописанными преимуществами сделки для обеих сторон.

Фото на обложке: pixabay.com

Некоторые пути повышения инвестиционной привлекательности предприятия

Храмова Ольга Олеговна, магистрант;

Павлов Виктор Сергеевич, студент

Тольяттинский государственный университет

Исследование экономической литературы позволяет заключить, что в настоящее время специалистами не выработан единый подход к трактовке сущности понятия «инвестиционная привлекательность».

На наш взгляд, под инвестиционной привлекательностью следует понимать многомерную, многофакторную экономическую величину, характеризующуюся совокупностью несводимых друг к другу показателей-индикаторов, оцениваемую только косвенным путем через субъективное обобщение конкретным аналитиком интегральных показателей [2].

Если обобщить существующие подходы, то их можно объединить в следующие группы:

‒ инвестиционная привлекательность как эффективность предприятия;

‒ как потенциальная возможность для инвестора;

‒ как показатель выбора путем сравнения; как совокупность внешних и/или внутренних факторов [7].

Инвестиционную привлекательность можно рассматривать и как абсолютно самостоятельную категорию, характеризующуюся не только стабильностью финансового состояния [3]. При этом важно оценивать уровень конкурентоспособности продукции и степень ориентированности предприятия на максимальное удовлетворение ожиданий потребителей, а также инновационный потенциал компании [1].

Традиционно факторы инвестиционной привлекательности принято разделять на две категории:

Внутренние — факторы прямого влияния (технические, трудовые, организационные, ресурсно-сырьевые, коммерческие, финансово-аналитические, инновационные, производственные, потребительские).

Внешние — факторы косвенного влияния (природно-географические, экологические, правовые, политические, законодательные, социальные) [6].

Оценить уровень инвестиционной привлекательности — это означает разработать и применить такой комплекс показателей, который должен включать как количественные, так и качественные характеристики бизнеса.

Обобщая пути повышения инвестиционной привлекательности предприятий, отметим, что в первую очередь необходимо учитывать группы факторов, на которые управленческий персонал предприятия может непосредственно влиять (табл. 1).

Таблица 1

Внутренние факторы, определяющие инвестиционную привлекательность предприятия

|

Наименование фактора |

Характеристика фактора |

|

Финансовые |

Повышение эффективности использования основных и оборотных средств Улучшение финансового состояния предприятия (ликвидности, финансовой стойкости и платежеспособности) Усовершенствование управления прибылью Управление кредиторской задолженностью |

|

Экономические |

Повышение качества маркетинговых мероприятий Управление ценообразованием Внедрение мониторинга цен на сырье и комплектующие Повышение эффективности производства за счет использования экологически безопасных технологий Управление качеством |

|

Кадровые |

Повышение эффективности использования трудовых ресурсов предприятия Повышение качества роботы управленческого персонала |

|

Информационные |

Разработка и внедрение прогрессивных информационных систем Обеспечение доступности внутренней информации Настройка каналов обмена внешней информацией |

|

Деловой репутации |

Разработка PR-стратегии Создание надежного PR-ресурса |

Для регулирования инвестиционной привлекательности возможно использование модели прогнозирования объема инвестиций в производственную деятельность предприятия. Данная модель позволяет прогнозировать уровень инвестиционной привлекательности в зависимости от различных значений показателей, определяющих инвестиционную привлекательность предприятия [1].

Чтобы повысить свою инвестиционную привлекательность и заинтересовать инвестора, предприятиям можно предложить провести ряд мероприятий:

‒ разработать долгосрочную стратегию развития, бизнес-планирование;

‒ создать положительную кредитную историю;

‒ провести мероприятия по реформированию (реструктуризации);

‒ использовать факторинг и лизинг в своей деятельности;

‒ принять годовой бюджет [8].

Проблема привлечения инвестиционных ресурсов является для многих российских предприятий центральной. Для принятия решения об инвестировании средств необходимо провести подробный анализ инвестиционной привлекательности предприятия [4].

Одним из набирающих популярность направлением повышения инвестиционной привлекательности предприятия, является факторинг.

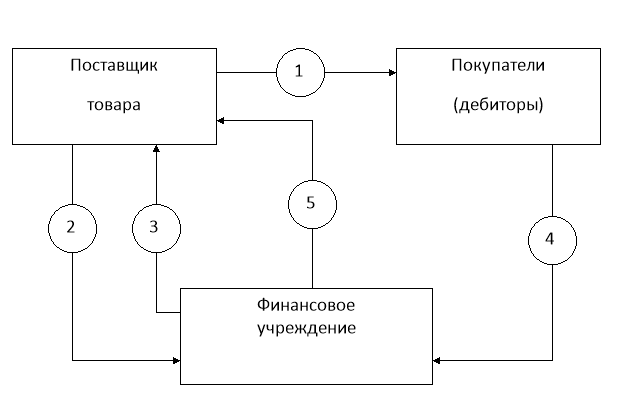

Схема факторингового финансирования представлена на рисунке 1.

Рис. 1. Схема факторингового финансирования

Условные обозначения:

- Поставка товара на условиях отсрочки платежа.

- Переуступка финансовому учреждению права требования на поставку товара.

- Выплата авансового платежа (до 90 % от права требования).

- Перечисление покупателем (дебитором) платежа.

- Выплата финансовым учреждением поставщику остатка средств.

Применяя факторинг, предприятие может получить дополнительные возможности:

‒ снизить вероятность кассовых разрывов в работе;

‒ снизить зависимость от платежной дисциплины покупателей;

‒ поднять объем продаж;

‒ эффективно распорядиться заемными средствами;

‒ добиться более выгодных условий от своих поставщиков [11].

Факторинговая операция позволит предприятию рефинансировать преимущественную часть дебиторской задолженности, сократив тем самым период финансового и операционного цикла.

Создавая положительную кредитную историю посредством выпуска и погашения облигационного займа, в дальнейшем предприятие сможет на более выгодных условиях привлекать как заемные средства в форме следующих выпусков облигационных займов, так и прямые инвестиции. Реформирование позволит предприятию совершенствовать процессы управления, производственные системы, изменить структуру активов [5].

На данный момент наиболее эффективным и первостепенным для многих организаций является формирование грамотного процесса бюджетирования, который позволит выбрать оптимальный вариант финансового плана, выработать четкое понимание и возможность анализа вариантов достижения поставленных целей с помощью финансового плана, свести финансово-необоснованные решения к минимуму.

Финансовое планирование — это процесс определения будущих действий по формированию и использованию финансовых ресурсов [10]. Цель финансового планирования — обеспечение воспроизводственного процесса соответствующими как по объему, так и по структуре финансовыми ресурсами.

Управление запасами предполагает решение следующих основных задач:

‒ определение необходимого объема финансовых средств, авансируемых в формирование запасов товарно-материальных ценностей;

‒ определение оптимального размера текущих запасов товарно-материальных ценностей;

‒ обеспечение своевременного вовлечения в хозяйственный оборот излишних запасов товарно-материальных ценностей;

‒ обоснование способа бухгалтерского учета запасов;

‒ построение эффективных систем контроля за движением запасов на предприятии.

Главной целью управления запасами является обеспечение бесперебойного осуществления процесса производства и реализации при минимизации текущих затрат по их обслуживанию на предприятии.

Занимаемая компанией доля рынка и позитивная динамика ее изменения, безусловно, один из самых важных факторов, определяющих инвестиционную привлекательность. Но здесь предприятия часто допускают существенную ошибку, предлагая инвесторам маркетинговые исследования, выполненные ими самими. Такие исследования, конечно же, не вызывают избытка доверия со стороны инвесторов. Весьма вероятно, что независимое маркетинговое исследование все равно будет проводиться по заказу инвестора, однако это требует времени. И потому, если с самого начала включить в инвестиционный меморандум обоснованные оценки независимых экспертов, привлекательность такого проекта значительно возрастет, особенно по сравнению с другими проектами, где этого не сделано.

Основными источниками резервов увеличения суммы прибыли является:

‒ увеличение объема реализации продукции;

‒ снижение себестоимости продукции;

‒ повышение качества товарной продукции;

‒ увеличение клиентской базы;

‒ реализация продукции на более выгодных рынках сбыта;

‒ рационального использования материальных, трудовых и финансовых ресурсов;

‒ сокращения непроизводительных расходов и потерь [9].

В условиях рыночных отношений предприятие должно стремиться не только к получению максимальной прибыли, но и к рациональному, оптимальному использованию уже полученной прибыли. Это позволит не только удерживать свои позиции на рынке, но и обеспечить динамичное развитие его производства в условиях конкуренции.

На начальном этапе могут быть проведены все перечисленные выше мероприятия, направленные на повышение инвестиционной привлекательности компании, но наиболее эффективным и первостепенным для большинства предприятий является формирование грамотного процесса бюджетирования, который является первым шагом к воплощению в жизнь остальных предложенных мероприятий.

Во-первых, бюджетирование вырабатывает четкое понимание и возможность анализа вариантов достижения поставленных целей с помощью финансового плана.

Во-вторых, выбор оптимального варианта финансового плана по заданным критериям: прибыль, поступления денежных средств, структура баланса и так далее.

В-третьих, финансово-необоснованные решения сводятся к минимуму, ведь бюджет принимается с учетом прогноза внешних и внутренних изменений. К другим, не менее важным преимуществам следует отнести возможность своевременной диагностики вероятной проблемы и выхода из сложной ситуации.

Так, когда на предприятиях развит процесс бюджетирования, то это позволяет заранее предсказать периоды ухудшения финансового положения, и заблаговременно подготовить пути решения — либо произвести сдвиг платежей во времени, либо получить кредиты, либо увеличить объем продаж.

Грамотно налаженная система бюджетирования даст возможность не только руководителю, но и инвестору оценить насколько успешно развирается компания и какими средствами будет располагать в будущем.

Таким образом, подготовка предприятия к привлечению инвестиций — достаточно четко определенный, хоть и сложный процесс. Предприятие может сформировать программу мероприятий для повышения инвестиционной привлекательности, исходя из своих индивидуальных особенностей и сложившейся конъюнктуры рынков капитала. Реализация этих программ позволяет ускорить привлечение финансовых ресурсов и снизить их стоимость.

Одной из главной и первостепенной задачей для предприятий является процесс составления и принятия бюджета и последующий контроль за его исполнением. С помощью бюджетирования у предприятия будет разработана стратегия эффективного развития в условиях конкуренции и нестабильности, будет предоставляться возможность анализировать и контролировать работу предприятия, тем самым повысить инвестиционную привлекательность предприятия.

Созданный бюджет позволит руководителю управлять материальными ресурсами предприятия с максимальной степенью эффективности, а инвестору в свою очередь, более реалистично взглянуть на предприятие в будущем.

Литература:

- Кац А. Е. Пути повышения инвестиционной привлекательности строительных предприятий в современных условиях // Молодой ученый. — 2015. — № 23. — С. 551–553.

- Кац А. Е. Агломерации: новые возможности развития городов // Проблемы экономики и менеджмента. 2015. № 5 (45). С. 51.

- Павлова Е. В. Анализ автомобильного рынка России и дилерской сети LADA // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2015.№ 2 (21). С. 51–54.

- Павлова Е. В. Перспективы развития биржевого товарного рынка России // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2014.№ 1 (16). С. 60–63.

- Павлова Е. В., Гафаров З. М. Развитие регулирования банковской ликвидности в Российской Федерации // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2015.№ 2 (21). С. 54–56.

- Селютина Л. Г. Экономическая оценка инвестиций: учебное пособие. — СПб.: СПбГИЭУ, 2010. — 322 с

- Селютина Л. Г., Митягина Н. В. Особенности инновационно-инвестиционных процессов в современном строительстве // Проблемы экономики и управления строительством в условиях экологически ориентированного развития: Материалы научно-практической конференции. Иркутск, 2014.

- Маленко Е., Хазанова В. Инвестиционная привлекательность и ее повышение. [Электронный ресурс] — Режим доступа: http://www.cfin.ru/investor/invrel/investment_attraction.shtml

- Методика подсчета резервов увеличения суммы прибыли и рентабельности. [Электронный ресурс] — Режим доступа: http://life-prog.ru/1_29568_vopros—metodika-podscheta-rezervov-uvelicheniya-summi-pribili-i-rentabelnosti.html

- Финансовое планирование и прогнозирование. Финансовая стратегия предприятия. [Электронный ресурс] — Режим доступа: http://www.directeconomic.ru/dhoms-54–1.html

- Что такое факторинг. [Электронный ресурс] — Режим доступа: http://metallinvestbank.ru/factoring/what_factoring/

Основные термины (генерируются автоматически): инвестиционная привлекательность, инвестиционная привлекательность предприятия, предприятие, финансовый план, повышение качества, грамотный процесс, оптимальный вариант, положительная кредитная история, факторинговое финансирование, финансовое планирование.

В условиях экономики, опирающейся на рыночные рычаги регулирования, каждая организация потенциально представляет собой инвестиционный проект или совокупность инвестиционных проектов. Такой проект должен быть тщательно обусловлен: необходимо проанализировать его сильные и слабые стороны для представления потенциальным инвесторам, а также обеспечить эффективный мониторинг процесса его реализации. При этом ключевая проблема заключается в инвестиционной привлекательности организации — целесообразности вложения свободных денежных средств именно в него.

Инвестиционная привлекательность — это такое состояние организации, при котором у потенциального собственника капитала (инвестора, кредитора, лизингодателя и пр.) возникает желание пойти на определенный риск и обеспечить приток инвестиций в монетарной и (или) немонетарной форме [1, с. 13]. При этом, доверие поставщиков капитала и потребителей информации (собственников, инвесторов, кредиторов, государства, общества в целом) является базовой и весьма чувствительной производной от уровня инвестиционной привлекательности организации.

Любая динамично развивающаяся организация нуждается в притоке инвестиций, поэтому повышение ее инвестиционной привлекательности — одна из важнейших стратегических задач любой организации. Реализацией таких задач занимается специальное направление PR -Investor Relations (связи с инвесторами).

По сути дела, IR-специалисты тоже занимаются управлением репутации организации, при этом их основная целевая аудитория — инвестиционное сообщество, а конечная цель их деятельности — привлечение инвестиций для финансирования деятельности компании. Однако было бы ошибкой полагать, что завоевать доверие инвесторов можно с помощью традиционных PR-технологий. В данном случае этого недостаточно. Инвесторов не интересуют громкие заявления об успехах, они хотят видеть открытость организации и иметь свободный доступ к информации о ней.

Рассмотрим, в чем сходство и различия между коммуникациями в области PR и IR (таблица 1).

Таблица 1.

Сходство и различия между PR— и IR-технологиями

|

Общее |

Различия |

|

| PR | IR | |

| Работа

в информационном пространстве |

Использование всей информации о компании | Использование стратегической, управленческой, финансовой, информации о компании |

| Осуществление внешних коммуникаций | Коммуникации со всеми ключевыми аудиториями | Коммуникации с инвестиционным сообществом: инвестиционными банками, аналитиками, участниками рынка ценных бумаг и фондовых бирж, акционерами, эмитентами |

| Получение обратной связи | О восприятии компании обществом в целом | О восприятии компании инвестиционным сообществом |

Интерес инвесторов к организации, в первую очередь, определяется уровнем ее авторитетности, надежности и перспективности. Для принятия решения о целесообразности вложений в ту или иную компанию обычно хотят получить следующую информацию: какова основная деятельность компании; цели и задачи, которые преследует руководство компании; является ли компания лидером в своей отрасли; главные конкуренты и степень конкурентоспособности компании; сильные и слабые стороны в системе управления; реальные достижения компании за время ее существования; степень ответственности руководства организации перед акционерами.

Отвечая на эти вопросы, IR-специалист должен создать образ компании, в которую можно и нужно инвестировать. При этом главный акцент делается на демонстрации прозрачности и открытости компании, что не случайно. Западное деловое сообщество рассматривает публичность деятельности организации как ключевое условие успешного развития, в то время как отечественный бизнес пока остается непрозрачным, что сильно сдерживает приток в нашу страну серьезных инвестиций.

Зарубежные инвесторы нередко жалуются, что чувствуют себя в нашей стране в информационном вакууме, причем намеренно создаваемом руководителями предприятий, которые уверены, что деловых партнеров интересует лишь стабильный рост прибыльности акций компании и не важно, как именно этот рост был достигнут. На самом же деле, для инвесторов важны не только конечные результаты деятельности компании, но и то, каким путем они были достигнуты. Иными словами, их интересует истинная репутация компания, а не броский успешный имидж, который им навязывают. И чем активнее и громче «пиарит» себя компания, тем больше сомнений появляется у инвесторов.

Главная задача, стоящая сегодня перед отечественной экономикой, — улучшать репутацию страны в глазах мирового сообщества, причем не имиджевыми технологиями, а реальными действиями по созданию благоприятных условий для ведения бизнеса. Без существенного снижения страновых рисков невозможно повысить инвестиционную привлекательность отечественных компаний, поднять стоимость их акций на мировых фондовых биржах. В то же время, несмотря на проблемные моменты, существующие в восприятии российского бизнеса, IR-специалисты должны выглядеть профессионально перед инвестиционным сообществом, отвечая мировым стандартам и вызовам глобальной конкуренции за капиталы инвесторов. Для этого им необходимо строить долгосрочные коммуникации с целевыми аудиториями, которые нуждаются в своевременном раскрытии ключевой информации о компании.

К основным направлениям коммуникационной политики IR-службы можно отнести следующие:

- формирование и постоянное расширение базы российских и иностранных инвесторов;

- поддержание спроса на акции компании со стороны потенциальных инвесторов;

- повышение известности и рост осведомленности о компании у целевых аудиторий;

- установление и поддержание личных контактов с инвесторами и инвестиционными аналитиками;

- оперативное реагирование на ухудшение инвестиционной ситуации и информирование об этом руководства;

- эффективное взаимодействие с руководством компании по пониманию ими важности IR-менеджмента.

Таким образом, в любой успешно развивающей организации необходимо создать IR-службу, которая будет способствовать наиболее полному раскрытию информации о компании. Основными видами деятельности IR-службы организации будут составлять следующие мероприятия:

- Финансовая модель компании.Необходимо подготовить и презентовать финансовую модель компании, которая является неотъемлемой частью финансовых компонентов репутации. Эта модель берется за основу

при разработке стратегии развития организации.

- РассылкаIR-релизов. Такая рассылка позволяет регулярно информировать инвестиционное сообщество о ключевых корпоративных, операционных и финансовых результатах деятельности компании. Параллельно с этим полезно готовить еженедельные обзоры рынка цепных бумаг для внутреннего пользования.

- Корпоративный сайт.На сайте компании обязательно должен присутствовать раздел, посвященный акционерам и инвесторам. Он нуждается в регулярном обновлении. Рекомендуется создать англоязычную версию сайта компании.

- Презентации.Большой интерес у инвесторов вызывают ежеквартальные, полугодовые, годовые материалы, имеющие формат презентации, например такие: «Для инвестиционного сообщества», «О компании», «О результатах производственной и финансовой деятельности» и т.д.

- Конференции.Надежным инструментом укрепления репутации компании является участие в инвестиционных конференциях крупнейших международных и российских инвестиционных банков. Не менее важны и конференции, организованные самой компанией и посвященные результатам производственной и финансовой деятельности (квартальные, полугодовые, годовые).

- Завтраки.Весьма полезными могут оказаться регулярные завтраки топ-менеджмента компании с представителями инвестиционного сообщества. Во время таких встреч «без галстука» легче установить доверительные отношения с заинтересованными сторонами.

Независимо от того, какой формат коммуникации выбирает IR-специалист, он должен придерживаться следующих правил: владеть важнейшей информацией об организации; знать о проблемах компании; максимально раскрывать информацию о компании, не нарушая коммерческой тайны; не скрывать негативные новости; не говорить плохо о конкурентах, придерживаться только фактов; не давать инвестору непроверенной информации.

Любой IR-специалист понимает, что выстраивание коммуникаций с инвесторами — важнейшая и неотъемлемая часть не только коммуникационной стратегий компании, но и стратегии организации в целом, поскольку успешные IR выливаются в миллионы и даже миллиарды долларов роста капитализации. В связи с этим необходимо также разработать специальную программу, посвященную взаимодействию с инвесторами.

Основные принципы этой программы будут заключаться в следующем:

- конечная цель отношений с инвесторами (IR) — обеспечить верное понимание рынком и его участниками стратегии и перспектив развития компании, что позволит избежать дисконта к цене акций в связи с некорректным пониманием или недостатком знаний инвесторов о компании;

- охватить всех инвесторов и обеспечить осведомленность всех потенциальных покупателей об инвестиционной возможности.

В качестве основных составляющих успешной программы IR являются следующие: ясное изложение информации; определение основных движущих сил и того, как рынок может оценивать перспективы компании; объективное изложение вариантов развития и перспектив — основа отношений на доверии; последовательная стратегия и систематическое достижение поставленных целей; инициативное и доступное руководство; осознание важности отношений с инвесторами (IR); повышенное внимание к акционерам и лицам, формирующим общественное мнение; наличие необходимых знаний об инвесторах, выявление целевой группы инвесторов; хорошие отношения с участниками рынка; знание основных составляющих процесса принятия инвестиционных решений; активная деятельность по выявлению целевой группы акционеров и проведению презентации компании.

Таким образом, создание в организации IR-службы повысит ее инвестиционную привлекательность.

Список литературы:

- Ендовицкий Д. А. Анализ инвестиционной привлекательности организации. — M.: Издательский дом «КноРус», 2010. — 374 с.[schema type=»book» name=»РЕКОМЕНДАЦИИ ПО ПОВЫШЕНИЮ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ОРГАНИЗАЦИИ» author=»Наумова Анна Евгеньевна» publisher=»БАСАРАНОВИЧ ЕКАТЕРИНА» pubdate=»2017-03-23″ edition=»ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_30.05.2015_05(14)» ebook=»yes» ]