По мнению брокера, в следующем году российский рынок вырастет на 40%. При этом наибольший потенциал роста имеют бумаги компаний, которые ориентированы на внутренний спрос

Аналитики «БКС Мир инвестиций» ожидают, что российский рынок акций может вырасти в 2023 году на 40%. В связи с этим инвесткомпания выделила топ-10 компаний, бумаги которой ее эксперты считают наиболее перспективными для покупки. Об этом говорится в стратегии «БКС Мир инвестиций» на 2023 год (есть в распоряжении «РБК Инвестиций»).

Индекс Мосбиржи

В «БКС Мир инвестиций» полагают, что к концу 2023 года индекс Мосбиржи достигнет отметки 2800 пунктов без учета дивидендов, а с учетом таких выплат может вырасти и до 3000 пунктов.

«Мы установили целевой уровень по индексу Мосбиржи на конец 2023 года на уровне 2800, что предполагает потенциал роста в 33% и соответствует рекомендации «покупать», особенно принимая во внимание дополнительные 8% в виде дивидендов в течение 2023 года. Вместе с дивидендами цель по индексу Мосбиржи сейчас составляет 2950, а потенциал роста — 40%», — спрогнозировали аналитики.

Индекс МосБиржи

IMOEX

2 388,35

(-0,23%)

Исходя из расчета фундаментального потенциала индекса, их рекомендация по рынку — «покупать» до уровня 2200 пунктов, далее «держать» до 2600 пунктов и фиксировать прибыль выше 2800 пунктов.

Они также повысили свой прогноз по индексу РТС. Теперь ожидается, что к концу следующего года индекс с учетом ожидаемого валютного курса вырастет до 1300 пунктов.

Курс доллара к рублю, согласно оценкам брокера, в 2023 году составит $71.4, а в 2024 году вырастет до $72.

По мнению аналитиков «БКС Мир инвестиций», основным позитивным драйвером для российского рынка в следующем году будет восстановление экономики. Среди рисков в инвесткомпании отмечают снижение цен на нефть. Это «должно оказать значительное давление на нефтяной сектор, тогда как именно нефтянка исторически была главной доминантой российского фондового рынка».

Акции-фавориты

В этих условиях инвесткомпания видит больший потенциал роста в бумагах компаний, которые ориентированы на внутренний спрос. К ним, в частности, относятся

эмитенты

из следующих секторов:

- медиа;

- финансы («Сбер», TCS Group, Московская биржа);

- недвижимость (ПИК);

- потребительский сектор («Магнит»);

- телекоммуникации.

Фото: Стратегия «БКС Мир инвестиций»

По оценкам «БКС Мир инвестиций», средний потенциал роста акций в каждом из этих секторов до конца 2023 года составляет от 45% до 60%, что соответствует рейтингу «покупать».

В список фаворитов на 2023 год также попали бумаги «Интер РАО».

Финансы

Возвращение к регуляторному раскрытию отчетности и сильная динамика финансовых показателей — это позитивные факторы для бумаг «Сбера» и TCS Group, объяснили аналитики. Росту спроса на акции Сбербанка также поспособствует ожидаемая выплата дивидендов в 2023 году. Позитивным фактором для Мосбиржи, в свою очередь, стала рекордная прибыль за 2022 год, которая подтвердила устойчивость бизнеса, а также ожидания возвращения к выплате дивидендов.

Нефть и газ

Что касается сырьевого сектора, то здесь потенциал роста котировок ниже, а самих акций-фаворитов — меньше. Предпочтительнее других экспортов выглядят газовые компании, средний потенциал роста которых оценивается в 42%.

«Мы считаем, что акции газовиков могут выглядеть лучше в первом квартале 2023 года, поскольку эмбарго на начальном этапе может оказаться более разрушительным для рынков нефти и нефтепродуктов, а также для доходов российских нефтяных компаний. Для сравнения, запасы газа в Европе могут оказаться критически низкими этой зимой, что приведет к росту цен на газ по всей кривой и улучшит перспективы доходов как «Газпрома», так и НОВАТЭКа», — объяснили свой выбор аналитики.

«Нефтяники оказались в аутсайдерах с потенциалом роста 16% на фоне слабых перспектив прибыли», — констатировали эксперты.

По их оценкам, низкий мировой спрос в сочетании с жесткими санкциями против российского нефтяного сектора приведет к тому, что цены на нефть марки Urals упадут с $81 за баррель в 2022 году до $61 за баррель в 2023 году.

Металлургия

В то же время металлургический сектор дает средний потенциал роста в 32%, что технически соответствует рейтингу «держать». Однако в топ-10 акций эксперты все же добавили акции «Мечела», «Русала» и «Северстали».

Котировки последней должны поддержать новые экспортные маршруты и сильный спрос на сталь в России, а также возможный возврат к выплате дивидендов. Значимым драйвером роста «Русала», в свою очередь, могут стать потенциальные регулярные дивидендные выплаты. Кроме того, позитивом для компании являются крупные

дивиденды

со стороны «Норникеля» и отсутствие жестких санкций. Что касается «Мечела», то в пользу компании говорят ослабление рубля, рост производства и сокращение долговой нагрузки.

Остальные фавориты

«В отсутствие публикаций операционных и финансовых результатов на текущем этапе мы обращаем внимание на лидирующие позиции ПИК, прочные финансовые позиции и ориентацию на массмаркет», — объяснили авторы стратегии «БКС Мир инвестиций».

«Магнит», в свою очередь, вошел в топ-10 как один из лидеров продуктового ретейла. Однако в отличие от X5 Group у компании нет проблем с регистрацией бизнеса, вследствие чего «Магнит» на горизонте 12 месяцев может вновь вернуться к распределению прибыли между акционерами.

Что касается «Интер РАО», то здесь позитивным фактором выступает рост тарифов на электроэнергию. Эксперты также отметили, что бумаги смотрятся привлекальнее других в свете положительного свободного денежного потока (

FCF

) и разумных капвложений.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Для чего нужен анализ рынка

Для того, чтобы инвестировать прибыльно необходимо понимать, какой актив стоит купить, а от какого необходимо держаться подальше. На рынки в целом и на конкретный актив, например акцию Сбербанка или облигацию Роснефти, влияет широкий спектр факторов, создающих в моменте его текущую цену. Такими факторами выступают общая макроэкономическая ситуация в мире, действия Центробанков, спрос и предложение на тот или иной товар, например нефть, финансовые и производственные показатели компаний и многие другие. Понять стоит ли инвестировать в конкретную ценную бумагу поможет исследование рынка и самого актива, дающее оценку его потенциала роста и тех рисков, которые несет данная инвестиция. Проанализировать актив можно с разных точек зрения и с расчетом на различные горизонты вложения средств. Для этого есть несколько методов и инструментов анализа, позволяющих понять, как общую ситуацию на рынках, так и ситуацию в конкретном активе.

Котировки акций, облигаций, валют – текущая ситуация

Первым инструментом анализа выступает конъюнктурный анализ, то есть оценка текущего состояния рынка или ценной бумаги. Базовым инструментом здесь являются котировки в реальном времени, дающие возможность увидеть отношение инвесторов ко всему рынку и к активу в текущей ситуации. При этом важно смотреть не только на сам инструмент, например на котировки акций Газпрома, но и, если есть такая возможность, на цену продукции компании, в данном случае газа. Здесь также нужно следить за потоком новостей. Вкупе котировки и новости дадут представление о текущей ситуации на рынке, настроениях инвесторов в различных инструментах и поводах для того или иного движения цен акций, валют, облигаций и других активов. Также здесь используются макроэкономический календарь и календарь корпоративных событий, показывающие какие экономические данные и показатели компаний будут опубликованы в ближайшее время.

Конъюнктурный анализ инвестиционных предпочтений, царящих на рынках, позволит принять решение, а стоит ли инвестировать именно сейчас. Так, при преобладании негативных настроений на рынках, возможно, инвестору стоит взять паузу, так как в дальнейшем может предоставиться возможность купить актив по более привлекательным ценам. Для данного инструмента очень важно иметь возможность получать котировки онлайн в реальном времени, что позволит проводить данный анализ оперативно основываясь на текущем состоянии рыночных настроений.

Графики цен и технический анализ

Если конъюнктурный анализ дает понимание, что происходит на рынке прямо сейчас, то технический анализ ценных бумаг позволяет определить превалирующие тренды. В его рамках анализируются графики цен и объемы торгов. Технический анализ разделяют на два направления. Первый, так называемый классический, где с помощью построения трендов и уровней трейдер пытается определить перспективные точки входа и выхода из актива. Второй – индикаторный анализ, где используются различные трендовые и контртрендовые индикаторы. Первые могут сигнализировать о возможности зарождения тренда в том или ином активе, вторые могут указывать на прекращение тренда, в рамках которого двигалась ценная бумага. Данный инструмент анализа чаще используют активные трейдеры для открытия кратко- и среднесрочных позиций, однако и при долгосрочном инвестировании технический анализ может использоваться для определения оптимальных точек входа в актив, имеющий существенный фундаментальный потенциал роста.

Фундаментальный анализ и целевые цены

Долгосрочные инвестиционные решения можно принимать на базе фундаментального анализа – анализа оценивающего стоимость бизнеса компании. Обычно данный инструмент оценки используют для определения справедливых цен акций, то есть цен, к которым стоимость ценной бумаги должна стремиться. Здесь также есть два основных метода – сравнительный анализ и построение модели дисконтирования денежных потоков (DCF). В рамках сравнительного анализа используются коэффициенты связанные с показателями компании и стоимостью ее акций на рынке, такие как P/E, EV/EBITDA, P/BV и другие. При этом сравнение происходит между компаниями одного сектора, что позволяет в его рамках выявить недооцененные и переоцененные компании в рамках сектора. При этом из-за различий в бизнесе, набор индикаторов от сектора к сектору может меняться.

В рамках построения модели дисконтирования денежных потоков рассматривается бизнес компании, прогнозируются ее финансовые показатели на несколько лет вперед. На базе этих данных делается расчет справедливой стоимости акций компании или, как еще ее называют, целевой цены акции. В результате можно увидеть, каким потенциалом обладают акции компании и принять решение о том, стоит ли инвестировать в них. При прогнозировании учитываются как общие макроэкономические тенденции в стране и мире, так и ситуация на рынке, на котором работает компания.

Однако фундаментальный анализ можно использовать и для анализа других инструментов. В частности, при оценке облигаций рассматривается финансовая устойчивость компании и ее возможности по обслуживанию долга. В результате определяется риск дефолта эмитента, а предлагаемую доходность сравнивают с доходностями других облигаций, имеющих аналогичные риски, на базе чего принимается решение о покупке облигации.

Проведение анализа инвестиций

На базе этих трех инструментов – конъюнктурного, технического и фундаментального анализа – можно построить стратегию инвестирования, то есть правила, по которым будут приниматься решения о покупке или продаже ценных бумаг. Однако на этом не стоит останавливаться. Необходимо проводить анализ инвестиций, сравнивать результаты с показателями рынка – например при инвестировании в российские акции результат можно сравнивать с динамикой индекса Мосбиржи. Это позволит взглянуть на результаты применения стратегии, выявить и исправить недостатки, оптимизировать ее.

Что делать если…

Очень часто для полноценного самостоятельного анализа рынка может нахватать времени – для адекватной оценки необходимо охватить огромный объем информации, обработать ее и сделать выводы. В этом случае на помощь приходят аналитические отделы ведущих брокерских компаний и банков. В рамках поддержки клиентов они проводят все три вида анализа рынка. В результате появляются аналитические обзоры, в которых оценивается текущая ситуация на рынках, говорится о том, на что инвестору стоит обратить внимание и содержаться краткосрочные прогнозы и рекомендации. Плюс к этому, выпускаются рекомендации по инвестированию, основанные на фундаментальном анализе, которые включают в себя целевые цены по отдельным акциям и потенциал их роста. Здесь можно даже составить консенсус-прогноз по цене акции, собрав воедино рекомендации из нескольких источников, что даст понимание оценки бизнеса компании со стороны профучастников. Также банки и брокерские компании периодически выпускают стратегии на год, полугодие или квартал, где рассказывают о своих ожиданиях, как по рынкам в целом, так и по отдельным акциям. В рамках стратегии компания может составить рекомендуемый портфель из ценных бумаг, которые в рамках рассматриваемого периода будут показывать динамику лучше рынка.

Аналитические обзоры, рекомендации и стратегии могут быть полезны как начинающим инвесторам, так и тем, кто уже имеет опыт вложения в ценные бумаги.

Инвестиции17 декабря 2021 в 15:0027 724

Акции роста на ближайшие 5 лет

10 российских эмитентов, акции которых могут показать наибольший рост в период 2022–2027

Тенденции будущей пятилетки

Насколько для России страшен переход на зелёную энергетику?

En+ Group и «РУСАЛ»

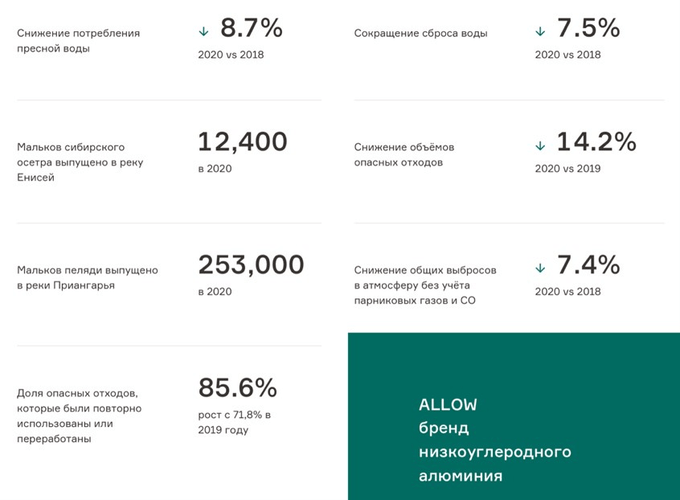

Рис. 1. Ключевые достижения En+ Group в 2020 г. Источник: сайт компании

Рис. 2. Динамика изменения стоимости акций En+ Group на Мосбирже, март 2020 — сентябрь 2021. Источник: сайт Мосбиржи

Рис. 3. Производство алюминия в En+ Group. Источник: данные компании

Рис. 4. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Норникель» и «Полиметалл»

Рис. 5. Производство никеля в «Норникеле». Источник: данные компании

Рис. 6. Динамика изменения стоимости акций «Норникеля» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 7. Динамика изменения стоимости акций «Полиметалла» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

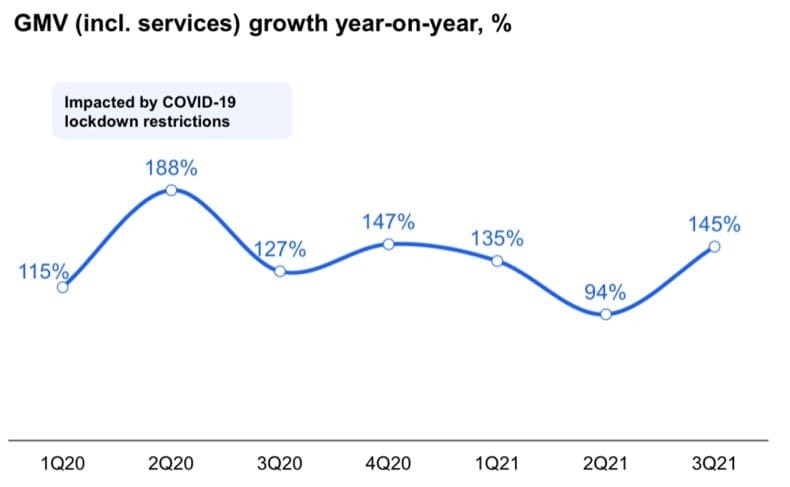

Ozon

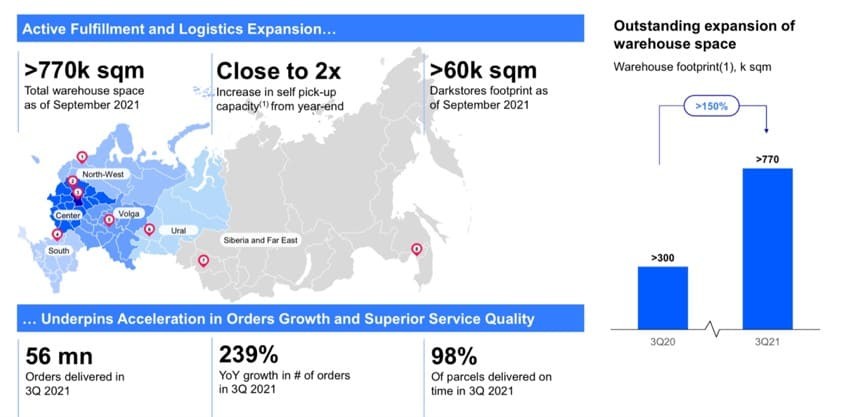

Рис. 8. Динамика GMV Ozon. Источник: презентация компании по итогам III квартала 2021 г.

Рис. 9. Развитие логистики и динамика количества складов Ozon. Источник: презентация компании

Рис. 10. Динамика изменения стоимости акций Ozon на Мосбирже, апрель — декабрь 2021. Источник: сайт Мосбиржи

«Аэрофлот»

Рис. 11. Динамика изменения стоимости акций «Аэрофлота» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

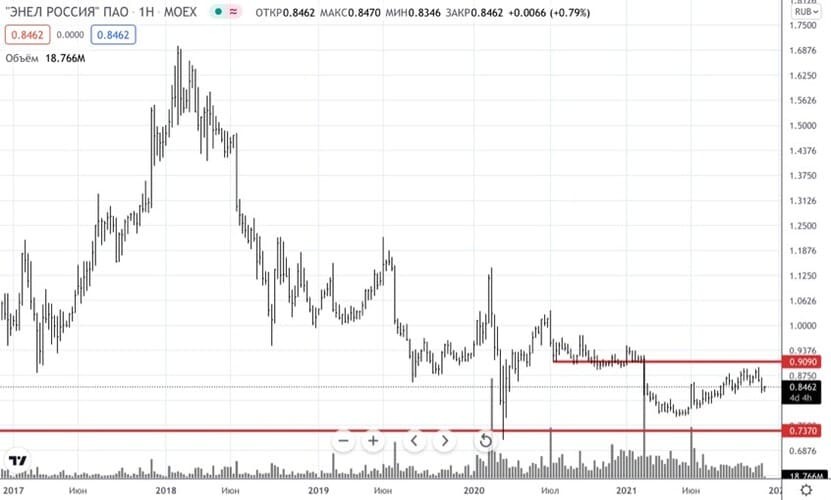

«Энел Россия»

Рис. 12. Динамика капитальных затрат «Энел Россия». Источник: данные компании

Рис. 13. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Газпром»

Рис. 14. Капитальные затраты «Газпрома». Источник: данные компании

Рис. 15. Динамика изменения стоимости акций «Газпрома» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Роснефть» и «Татнефть»

Рис. 16. Динамика изменения стоимости акций «Татнефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 17. Динамика изменения стоимости акций «Роснефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«АЛРОСА»

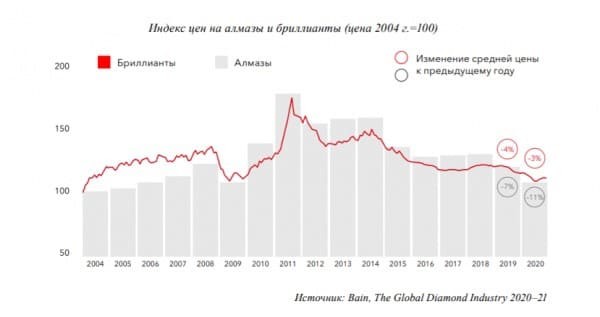

Рис. 18. Динамка цен на бриллианты и алмазы. Источник: сайт компании

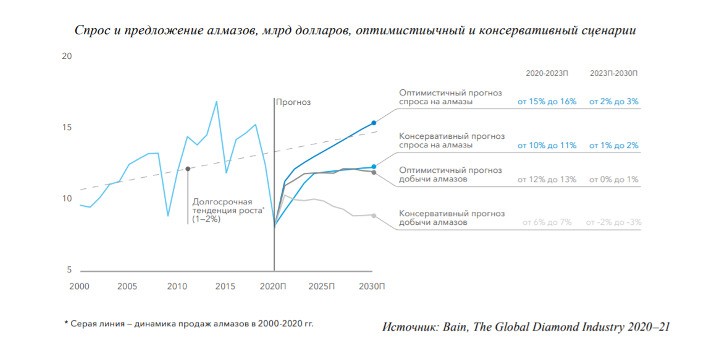

Рис. 19. Динамика спроса и предложения на алмазную продукцию. Источник: сайт компании

Рис. 20. Динамика изменения стоимости акций «АЛРОСА» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Блог им. Amozov

- 23 марта 2023, 11:50

- |

Всем привет! Завершилось мартовское голосование за то, какая компания отправится в народный портфель!

Подписчики моего телеграм-канала выбирали среди таких компаний как Татнефть, Сургутнефтегаз, Башнефть, ОГК-2, НМТП.

С большим преимуществом, набрав 44 % голосов, победила Татнефть.

О компании

Татнефть — одна из крупнейших российских нефтяных компаний. Занимается нефтегазодобычей, нефтепереработкой, нефтегазохимией, производством оборудования для нефтегазовой отрасли. Имеет обширную сеть АЗС с одноименным названием.

Татнефть в 2022 г. увеличила чистую прибыль по МСФО на 43%, до 284,6 млрд руб.

Выручка от реализации (без финансовых услуг) за прошлый год выросла 18,4%, составив 1,427 трлн руб.

Выручка от продажи нефти увеличилась в годовом выражении на 8,7%, до 950 млрд руб., от продажи нефтепродуктов — на 38%, до 823 млрд руб.

Что с дивидендами?

Компания в российских реалиях, вполне может считать себя дивидендным аристократом. Выплаты регулярные и с хорошей доходностью!

Одна из тех компаний, которая даже в 2022 году, не положила болт на своих акционеров и вознаградила щедрыми дивидендами.

Прогнозируемые дивиденды в 2023 году могут составить около 59 рублей на акцию.

Ближайшие дивиденды (прогноз): 21.6 руб (6.13%) 03.07.2023.

На 5 000 рублей мне удалось приобрести 14 акций (14 лотов) по цене 350,6.

Портфель

Стоимость (руб)

9 000 ➡️ 9 245 руб ( + 245 или + 2,72 %)

Компании (%)

- Алроса (6,91 %)

- Новатэк (12,24 %)

- Северсталь (11,3 %)

- Татнефть (68,34 %)

Отрасли (%)

- Энергетика (80,58 %)

- Сырьевая промышленность (18,2 %)

Следующее голосование пройдет уже в 20х числах апреля, а пока можете подписаться на мой телеграм-канал «Чердак с дивидендами», в котором я рассказываю о своем опыте инвестирования!

Не является персональной инвестиционной рекомендацией.

Всем мира и добра! Ставьте лайк, если вам понравилось! 👍

- хорошо

-

6

На недельном таймфрейме сформировано бычье поглощение 14 июня, показал вертикальной линией. Оно до сих пор не отработано. Считаю, что пойдем выше с текущих значений. Зашел в лонг.

Рекомендация — ЛОНГ

Газпром начинает свое лонговое движение. Ключевые аргументы по нему:

1-На недельном таймфрейме и на месяцах находимся на пересечении двух диагоналей долгосрочного восходящего канала(оранжевая линия) и среднесрочного нисходящего(зеленая линия). Плюс пересечение горизонтального исторического уровня пандемии(синяя линия). Даже ниже. Тем не менее именно с этих цен мы…

Новатэк.

Всем доброго времени суток. Треугольник сформирован. В данной формации 5 волн (ABCDE). 4 волны всегда будут зигзаги, а одна из волн чаще всего усложняется до двойного зигзага или треугольника. В данном случае волна Е усложнилась до треугольника, а волны ABCD зигзаги.

Данный флэт в виде треугольника продолжается более года. Это можно рассматривать как…

Главные факторы роста ВТБ:

1-Вышли из нисходящего клина вверх(синий пунктир) и сделали к нему ретест после пробития.

2-На дневном таймфрейме сформировали самую объемную свечу за всю историю компании.

3-И самое интересное – мы сейчас находимся в точке открытия нашего рынка после его закрытия на новости об СВО. Обозначил оранжевым кругом. Открыли рынок тогда 24…

Попробуем закрепится и прорваться к цене 5,9 где нас ждет сопротивление 200 скользящей. Другие две скользящие боряться между собой. В целом лонговая позиция.

Как и говорили ранее после пробития уровня сопротивления будет импульс роста , ждем дальнейшей отработки , отработка уже идет

04:58

Разбор удачных и неудачных сделок

Юнипро

Лукоил

P.S.

Если понравилось — подпишись!

Все еще не вижу сделок в лонг. Активных продаж тоже. Покупка будет интересна на уровне «buy level».

На этом все.

01 .03.2023 поступил сигнал по моей торговой системе «СВЕТОФОР» на покупку акций ЛУКОЙЛ

Цена входа в ЛОНГ выше 3953,5

СТОП ЛОС ниже 3799

Описание стратегии:

Трендовая среднесрочная торговая система под названием «Светофор». Торговля по данной системе «Светофор» позволила показать отличные результаты на ЛЧИ 2020:

7 место по доходности среди 16 606 участников…

Разбор идеи покупки акций компании по запросу подписчиков

Давненько команда аналитиков Ranks не принималась за такую грязную работенку 🔎

❗️ Ключевые инсайты по компании:

— 💰 Одна из крупнейших российских корпораций

— Основной бизнес — инвестиции в дочерние компании

— Инвестиционная стратегия рискованная — развитие высоких технологий и инноваций

— По последней…

Полюс очень хорошо попадал после 24 февраля. Сильнее остальных бумаг по рынку. Кроме разве что POLY. На данный момент цена находится на глобальной трендовой по недельному таймфрейму. Плюс неплохие лонговые свечи сформировались. Считаю, что сейчас неплохая точка для работы от лонга. Зашел в позицию по 6910.

Рекомендация — ЛОНГ

Как писал ранее в других прогнозах, есть подозрение, что наш рынок потихоньку будут тащить вверх поочередно за счет разных голубых фишек.

Сегодня я на все зашел в лонг Алросы. На данный момент бумага находится на нижней границе своего долгосрочно канала и практически на уровне шипа от 24 февраля. Так же сегодня сформировалась отличная полнотелая свеча на дневном…

если натягивать Фиббоначи от первой волны импульса то на графике видно что есть потенциал роста до 1.618 до 17.606 аж на 26%

рассматривая второй варинт лонга , то еще больше радует рост аж до 20.142 на 42% это по системе ПП

01.03.2023 поступил сигнал по моей торговой системе «СВЕТОФОР» на покупку акций ГАЗПРОМ

Цена входа в ЛОНГ выше 157,2

СТОП ЛОС ниже 151

Описание стратегии:

Трендовая среднесрочная торговая система под названием «Светофор». Торговля по данной системе «Светофор» позволила показать отличные результаты на ЛЧИ 2020:

7 место по доходности среди 16 606 участников ЛЧИ…

06.03.2023 поступил сигнал по моей торговой системе «СВЕТОФОР» на покупку акций АЭРОФЛОТ

Цена входа в ЛОНГ выше 27.2

СТОП ЛОС ниже 3799

Описание стратегии:

Трендовая среднесрочная торговая система под названием «Светофор». Торговля по данной системе «Светофор» позволила показать отличные результаты на ЛЧИ 2020:

7 место по доходности среди 16 606 участников…

20.03.2023 поступил сигнал по моей торговой системе «СВЕТОФОР» на покупку акций ПОЛЮС ЗОЛОТО

Цена входа в ЛОНГ выше 9 443

СТОП ЛОС ниже 9 073

Описание стратегии:

Трендовая среднесрочная торговая система под названием «Светофор». Торговля по данной системе «Светофор» позволила показать отличные результаты на ЛЧИ 2020:

7 место по доходности среди 16 606…

На недельном таймфрейме сформировалось бычье поглощение 14 июня, показал синей вертикальной линией. Поглощение сразу 3-х прошлый красных свечей. Очень сильный сигнал. По факту уже тогда можно было заходить в лонг и вы уже были бы в небольшом плюсе. Сидели бы спокойно практически месяц и не дергались) Можно сказать гарантированно пойдем выше. Зашел в лонг на…

Не хорошо оставлять открытые ГЭПы и после с высоты к ним возвращатся. Может после выплаты дивидендов с уровней 220-240 придется вернутся чтобы заполнить оставшуюся дыру. Сам банк крупный и сильный. Я юуду держать. В районе 223 рублей есть сопротивление 200 скользящей на недельном графике. Удачи в сделках.

В настоящее время определить потенциал роста акций довольно сложно, так как многие компании не публикуют свои финансовые отчеты, и связать их финансовые результаты со стоимостью акций становится невозможно.

Чтобы выяснить, какие акции в таких условиях имеют наибольший потенциал роста, журналисты из «РБК Инвестиции» обратились к финансовым аналитикам из инвестиционных компаний.

Эти эксперты профессионально следят за деятельностью отдельных компаний и секторов экономики, и по просьбе журналистов определили наиболее привлекательные акции и дали обоснование своего выбора.

Важно отметить, что данный материал предназначен исключительно для ознакомления и не содержит индивидуальных инвестиционных рекомендаций.

Сбербанк

Компания «Сбербанк» представлена на рынке биржевыми тикерами SBER и SBERP, и получила 10 рекомендаций от аналитиков, включая «Алго Капитал», «Альфа-Капитал», «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», ПСБ, «Первая», «Финам», «Газпромбанк Инвестиции» и «БКС Мир инвестиций». Компания привлекает внимание инвесторов своим положением на рынке, высокими операционными показателями, сильными дивидендными перспективами и запасом прочности.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции», Дмитрий Кашаев, отмечает, что «Сбербанк» показал рекордную прибыль в течение трех месяцев подряд и продемонстрировал готовность эффективно работать в текущей ситуации.

Банк является лидером на российском банковском рынке и не вызывает вопросов уровень его капитала и капитализации. Он также имеет потенциал выплаты дивидендов до ₽30 на акцию к концу 2023 года.

Инвестиционный консультант ФГ «Финам», Тимур Нигматуллин, подчеркивает, что «Сбербанк» имеет одну из самых низких стоимостей по мультипликатору цена/стоимость капитала на российском рынке (0,5 без учета прибыли).

Банку доступны ₽1 трлн нераспределенной прибыли, что позволит ему пройти период экономической турбулентности без дополнительной капитализации. Компания не сталкивается с проблемами привлечения капитала и стоимости его привлечения, так как удерживает более 40% всех депозитов в стране.

«Полюс»

Биржевой тикер: PLZL Число рекомендаций: 6 Чем привлекательны: высокие производственные показатели, ожидание дивидендов, возможность защиты от ослабления рубля в условиях сохранения экспорта.

Аналитики, выступившие с рекомендациями: Freedom Finance, «Алго Капитал», УК «Альфа-Капитал», «ВТБ Мои Инвестиции», ПСБ и «Газпромбанк Инвестиции».

Некоторые из высказанных оценок:

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global: «Благодаря контролю над расходами и благоприятной конъюнктуре рынка, «Полюс» сохраняет высокую рентабельность. Факторы, делающие компанию привлекательной, — это ожидание дивидендов и возможность защиты от ослабления рубля».

Команда «ВТБ Мои Инвестиции»: «В своем сегменте «Полюс» является компанией с наименьшими издержками. Показатель AISC (совокупные затраты на добычу 1 тройской унции золота. — Прим. «РБК Инвестиций») «Полюса» в первом полугодии 2022 года составил $825 на унцию, что значительно ниже, чем у предельных производителей, где этот показатель составил $1900 на унцию».

«Магнит»

Название компании: «Магнит» Биржевой код акции: MGNT Количество рекомендаций: 5 Почему привлекательна: увеличение операционных показателей, фундаментальная недооценка Аналитические оценки: Freedom Finance, УК «Альфа-Капитал», ПСБ, «Финам», «БКС Мир инвестиций»

Аналитики отмечают следующее:

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, считает, что «Магнит» — это одна из компаний в продовольственной рознице, которая продемонстрировала свою эффективность и защищенность от санкций. Кроме того, он считает, что «Магнит» является фундаментально недооцененной и имеет потенциал для возврата к выплате дивидендов.

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global, полагает, что розничная торговля продолжит реализацию своего фундаментального потенциала, восстанавливая прошлые потери. Он отмечает, что «Магнит» сохраняет высокие темпы роста, поскольку его выручка за первое полугодие 2022 года увеличилась на 38,2% по сравнению с прошлым годом и составила 1,136 трлн рублей.

Озон

Компания Ozon (биржевой тикер OZON) привлекает внимание инвесторов своими перспективами роста бизнеса на фоне ухода иностранных маркетплейсов из России и улучшением финансовых показателей.

В соответствии с отчетами пяти аналитических компаний (Freedom Finance, «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», «БКС Мир инвестиций») , Ozon имеет потенциал роста, который подкрепляется следующими факторами:

- Улучшение финансовых показателей, включая стабильную операционную и чистую прибыль, достигнутые за счет адаптации стратегии в условиях санкций и снижения покупательной способности населения.

- Потенциал ежегодного роста сегмента e-commerce в России на 30% до 2025 года, что будет способствовать увеличению доли рынка Ozon.

- Расширение регионального присутствия и партнерств с Турцией и Китаем, что позволит увеличивать ассортимент товаров и поддерживать высокий рост оборота.

- Удвоение общего объема оборота товаров маркетплейса в 2022 году и возможный рост более чем на 50% в 2023 году.

- Запуск своих финансовых сервисов, направленных на рост оборачиваемости товаров и комиссионные доходы, а также на предоставление кредитов потребителям и открытие расчетных счетов продавцам.

Все вышеупомянутые факторы позволяют предполагать, что Ozon будет успешно развиваться и приносить доходы своим инвесторам. Однако следует отметить, что материал является исключительно ознакомительным и не содержит индивидуальных инвестиционных рекомендаций.

NLMK

НЛМК Тикер на бирже: NLMK Число рекомендаций: 3 Привлекательность: ожидаемые дивиденды, рост внутреннего спроса на сталь Аналитики: ПСБ, «ВТБ Мои Инвестиции», УК «Альфа-Капитал»

Мнения аналитиков:

Команда «ВТБ Мои Инвестиции»:

«Мы предпочитаем НЛМК среди компаний черной металлургии. По множителю EV/ebitda акции компании торгуются по коэффициенту 3,1, а дивидендная доходность составляет около 11%».

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ:

«Мы ждем возврата к выплате дивидендов от сталелитейщиков и рассматриваем НЛМК и Северсталь в качестве перспективных компаний. Они могут получить поддержку как от улучшения экономических перспектив России, так и от ослабления рубля, что, впрочем, положительно скажется на всем металлургическом секторе».

Polymetal

Polymetal — это компания, обозначенная на бирже тикером POLY, которая получила три рекомендации от аналитиков «Алго Капитал», УК «Альфа-Капитал» и УК «Первая».

Компания привлекательна благодаря ожиданию дивидендов и защите от ослабления рубля, что связано с перспективами сохранения экспорта.

София Кирсанова, портфельный управляющий УК «Первая», полагает, что на фоне низкой базы текущего года могут подрасти отдельные экспортеры, которые пострадали в 2022 году от укрепления курса рубля. Она считает, что золотодобывающая компания Polymetal и алюминиевый гигант «Русал» являются наиболее перспективными.

Виталий Манжос, старший риск-менеджер «Алго Капитала», высказывает мнение о том, что сильно перепроданные в 2022 году бумаги «Полюса» и Polymetal все еще сохраняют потенциал для сильного восстановительного роста стоимости от текущих уровней.

Он также отмечает, что улучшение ситуации с рентабельностью бизнеса может способствовать увеличению стоимости компании на фоне возможного дальнейшего ослабления курса рубля.

Отдельные рекомендации

Помимо самых популярных акций, аналитики также упоминали в своих рекомендациях следующие компании: «Северсталь», X5 Group, «Норникель», Интер РАО, ЛУКОЙЛ, Московская биржа, «Русал», привилегированные акции «Сургутнефтегаза», TCS Group, АЛРОСА, Fix Price, Globaltrans, «Мечел», МТС, «Ростелеком», НОВАТЭК, ГК «Самолет», VK и «Яндекс».

Стоит воздержаться: «Аэрофлот»

Рекомендации аналитиков относительно покупки акций выделили две, наиболее часто упоминаемые: акции «Аэрофлота» и «Газпрома». Эксперты советуют воздержаться от инвестиций в эти акции, так как они сопряжены с определенными рисками.

Биржевой тикер: AFLT Число возражений: 4 Факторы риска: влияние внешних ограничений, снижение пассажиропотока Аналитики: «Алго Капитал», «Алор Брокер», ПСБ, «Газпромбанк Инвестиции»

Павел Веревкин, инвестиционный стратег ИК «Алор Брокер», отмечает, что западные санкции оказали серьезное влияние на компанию, которая уже имела сложности с адаптацией к антиковидным ограничениям. Лизинговые договоры, техническое обслуживание, поставки запчастей и страхование воздушных судов подпали под ограничения, в то время как доля судов иностранного производства составляет 76%.

Компания получила дополнительную докапитализацию от государства, что размыло акционерный капитал. В таких условиях прибыль и дивиденды нереальны, и переоценка компании в ближайшем будущем не предвидится.

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, отмечает, что инвестирование в акции «Аэрофлота» рискованно, так как компании необходимо решить проблемы с парком самолетов и операционными показателями.

Андрей Ванин, руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции», считает компанию достаточно рисковой из-за торговых ограничений, слабых финансовых результатов и очередной допэмиссии.

Стоит воздержаться: «Газпром»

«Рекомендуется сдержаться от инвестирования в акции «Газпрома» (биржевой тикер: GAZP) , учитывая три отрицательных фактора: снижение продаж, увеличение налоговой нагрузки и значительные капитальные затраты. Аналитики компаний «Алго Капитал», «МКБ Инвестиции» и ПСБ высказали свои оценки относительно ситуации.

Старший риск-менеджер «Алго Капитала» Виталий Манжос считает, что в ближайшее время акции «Газпрома» могут показать худшие результаты, чем рынок, из-за сильного снижения объемов экспорта на премиальный европейский рынок и поданных крупных исков со стороны германских контрагентов. Он также отметил негативное влияние увеличения налога на доходы физических лиц.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции» Дмитрий Кашаев подчеркнул, что 2023 год будет большим вызовом для менеджмента компании, учитывая рекордную инвестиционную программу, новые налоги и необходимость перестраивания производственного процесса и логистики.

Однако он выразил уверенность в том, что компания преодолеет все эти препятствия. В то же время, миноритарным акционерам стоит быть терпеливыми.»

Расписал стратегию с суммами от 80 до 2000$ в месяц, в закрепе.

Дарю вам доступ в закрытый телеграмм канал. Где я раскрываюсь больше, как автор для вас.