В обзоре представлены основные тезисы и идеи из стратегий российских инвестдомов на 2023 год. Что думают аналитики о перспективах экономики РФ и какие акции советуют выбирать?

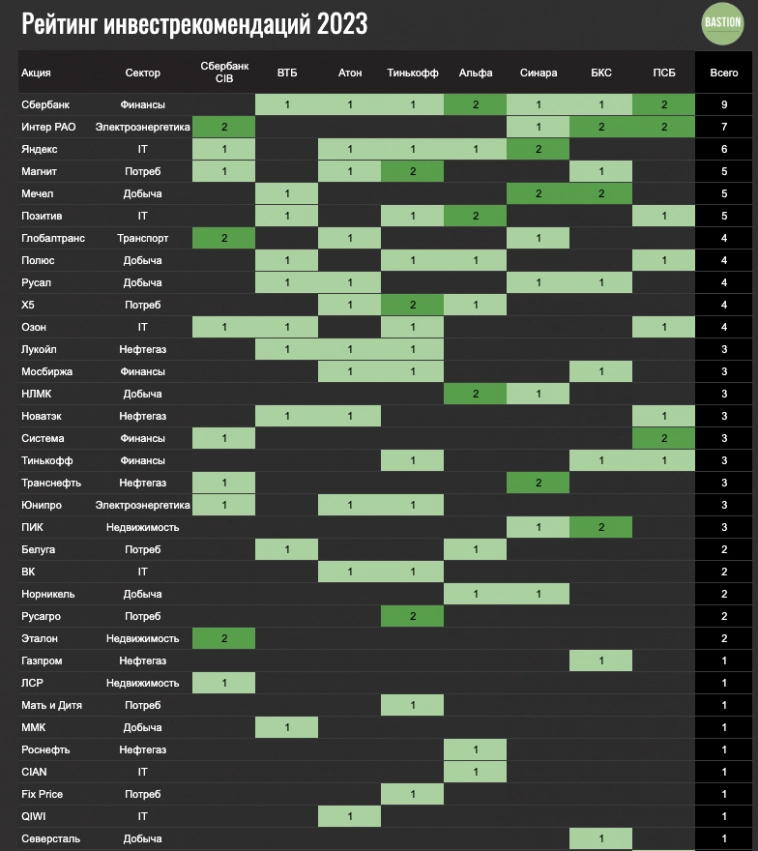

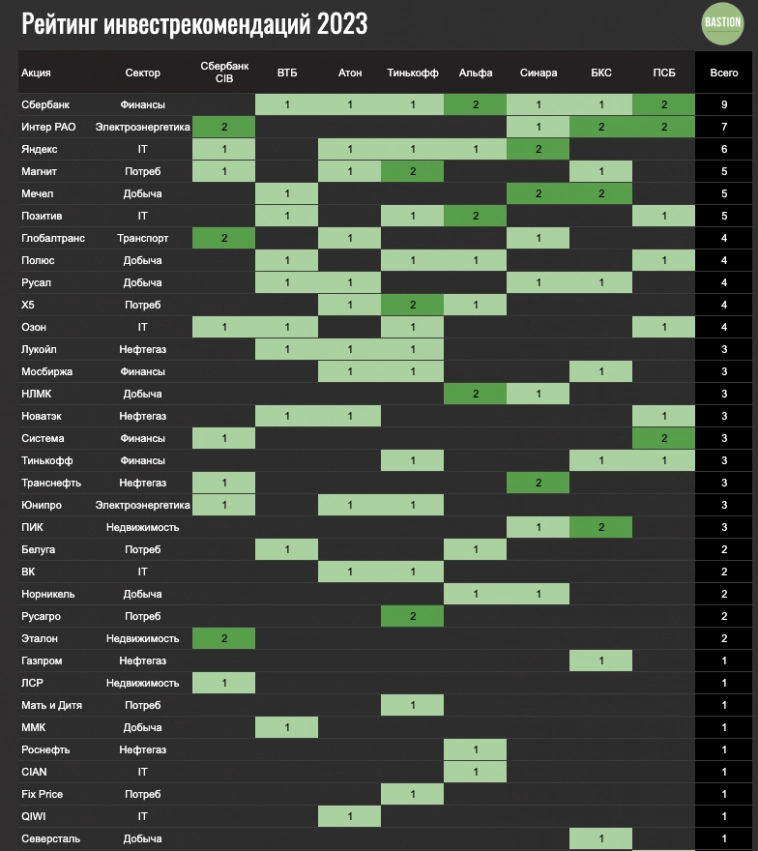

0. Для разогрева — рейтинг инвестрекомендаций акций российских аналитиков на 2023 год. Идея взята из блога Точка спокойствия и немного доработана. За каждое попадание в топ-10 рекомендаций от аналитиков одного инвестдома акции начисляется 1 балл, за попадание в топ-3 по потенциалу (если это возможно определить) — 2 балла.

Сбербанк, Интер РАО и Яндекс — самые популярные акции у российских аналитиков в 2023 году.

Макро

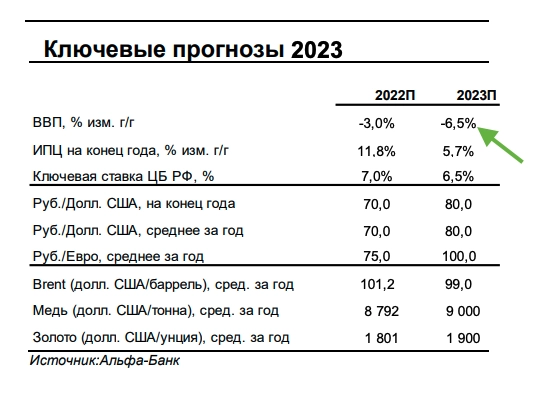

1. Все аналитики ждут продолжения спада российской экономики. Большинство прогнозирует, что после снижения ВВП на 2% в 2022 году, показатель упадет в 2023 на 1-3%. С 2024 года начнется медленное восстановление.

Таблица от ВТБ с прогнозами, которые можно считать стандартными.

2. Лишь один банк позволил себе сильно отклонится от консенсуса. Альфа-банк смотрит на будущее с пессимизмом и ждет снижения ВВП на 6,5%. В качестве базового сценария аналитики прогнозируют падение экономики, по масштабам сравнимое с кризисом 2008-2009 годов.

Основной причиной ускорения спада назван массовый отъезд людей из страны. Очевидно, аналитики ждут новые масштабные волны мобилизации.

“На пороге 2023 г. наши ожидания на будущий год сильно отличаются от консенсус-мнения рынка. Мы считаем, что из-за миграционного оттока внутренний спрос продолжит сокращаться в 2023 г., и в сочетании с вероятным спадом инвестиций это может привести к падению ВВП на 6,5%”.

3. Интересно, что прогноз глубокого спада экономики, который не ожидается рынком, не мешает Альфа-банку видеть большой потенциал ряда отраслей российского рынка акций.

“Мы позитивно смотрим на акции в секторе металлургии, удобрений, лесозаготовки и сельского хозяйства, акции финансового и технологического сектора”

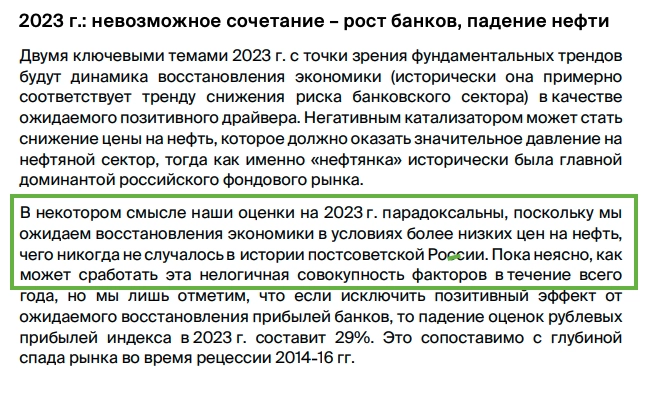

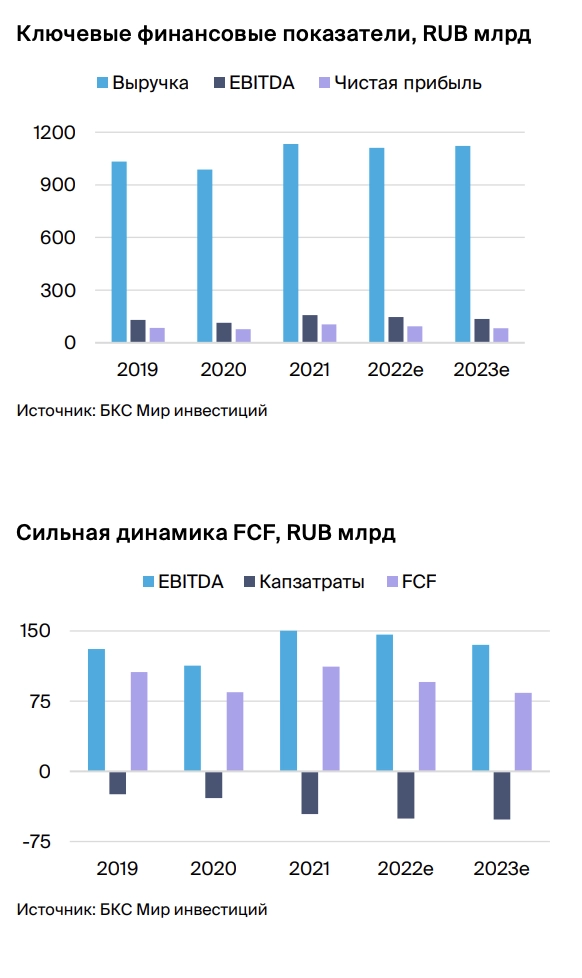

4. В коллекцию макроэкономических перлов можно добавить комментарий от БКС. Аналитики задаются вопросом, “почему мы ждем восстановление экономики и роста банков при ожидании падения цен на нефть?”

И не находят ответа:

“В некотором смысле наши оценки на 2023 г. парадоксальны. Пока неясно, как может сработать эта нелогичная совокупность факторов”.

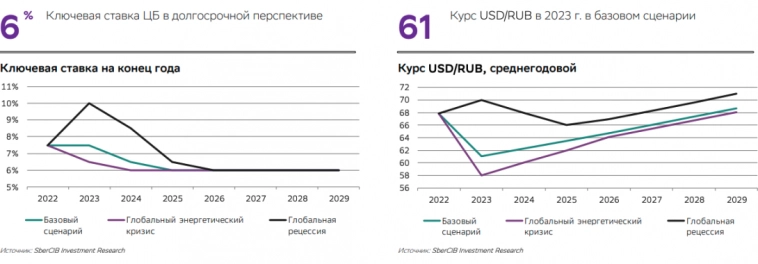

5. По курсу рубля прогнозы имеют гораздо больший разброс, чем по перспективам экономики. В среднем аналитики к концу 2023 года ждут доллар на текущем уровне в районе 70 рублей за доллар.

Отмечу, что в среднем аналитики ВСЕГДА прогнозируют курс рубля близкий к последнему уровню и никогда не предсказывают сильных колебаний.

Попытку спрогнозировать сильное падение рубля предпринял Промсвязьбанк. “Доллар подойдет к 80 рублям”

Самый оптимистичный прогноз дает Сбер — 61 рубль за доллар.

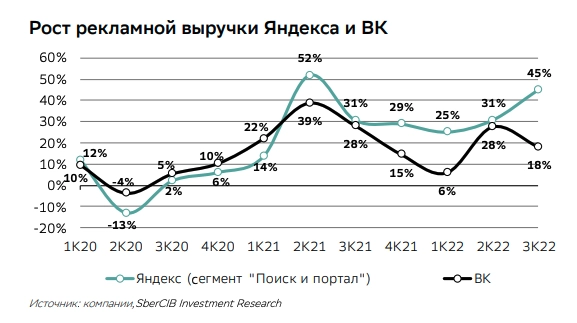

Полагаю, что Промсвязьбанк по итогам года окажется ближе к истине. Сокращение нефтегазового экспорта и наращивание дефицита бюджета приведет снижению экспортной выручки и сохранению высоких темпов оттока капитала. Это неизбежно будет давить на рубль.

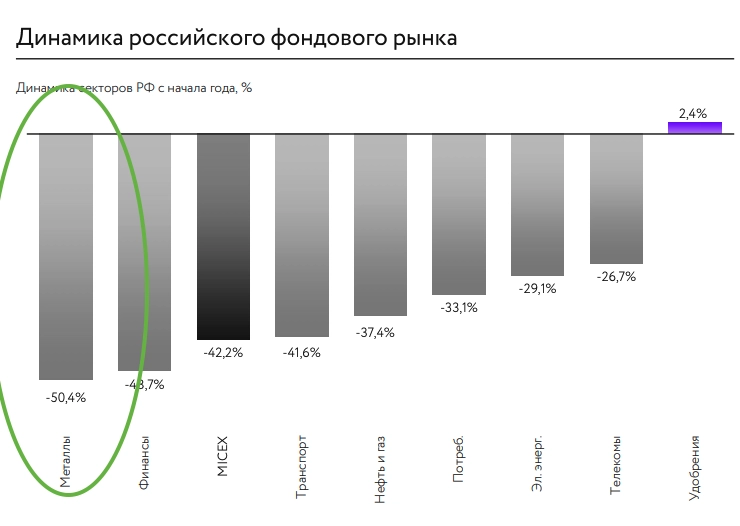

6. Обычно прогноз снижения ВВП при небольшом изменении курса рубля и замедлении инфляции это крайне негативный сигнал для фондового рынка. Однако аналитики, как и год назад, чрезвычайно оптимистичны по перспективам российских акций.

Ожидаемая доходность индекса Мосбиржи в 2023 году у БКС +40%, у Сбербанка +31%, у ВТБ +18,9%.

7. Откуда такой оптимизм? Почти все аналитики полагают, что российский рынок после обвала 2022 года настолько дешев, что ему просто некуда падать.

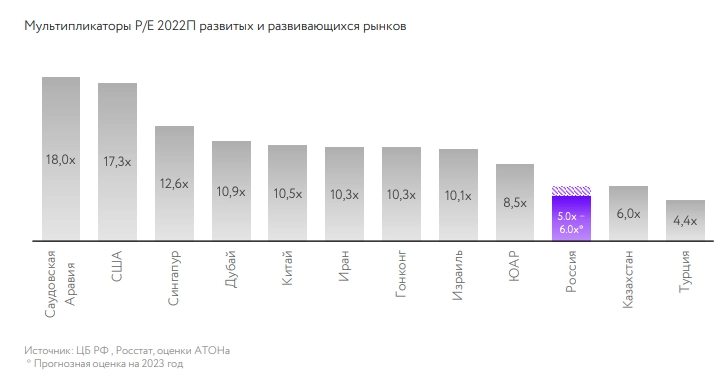

8. Типичный аргумент — низкий мультипликатор P/E. Атон оценивает российский рынок в 5-6 годовых прибылей 2023 года, что якобы очень дешево относительно мировых аналогов.

На мой взгляд после изоляции от мирового рынка капитала сравнивать P/E индекса Мосбиржи c другими странами стало бессмысленно. Российские акции теперь всегда будут иметь большой дисконт за низкую ликвидность по сравнению с мировыми аналогами.

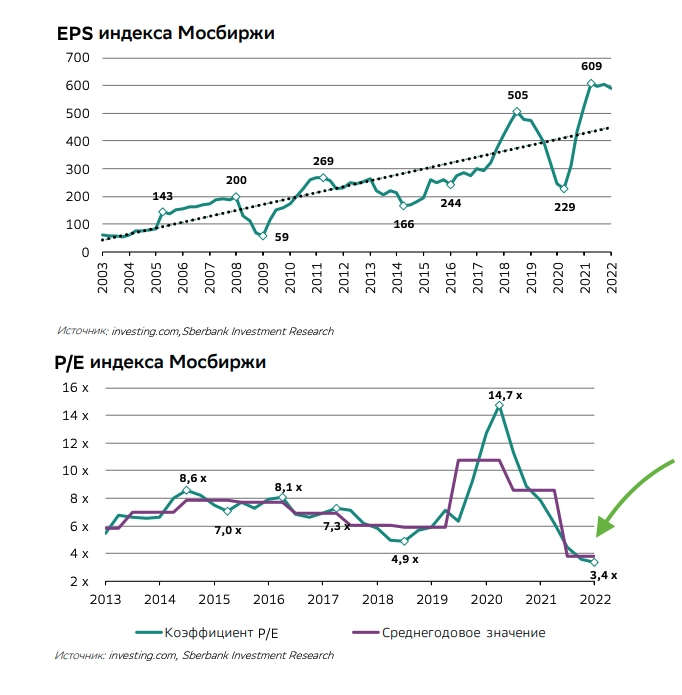

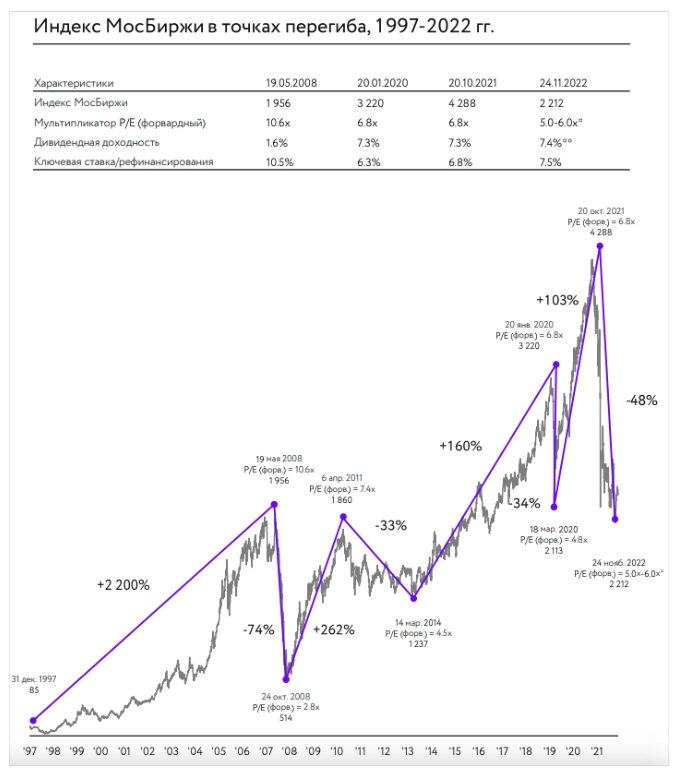

9. Сбербанк отмечает, что текущий P/E российского рынка самый низкий в истории. Снижение премии за риск по мнению аналитиков служит аргументом в пользу более высокой доходности рынка в будущем.

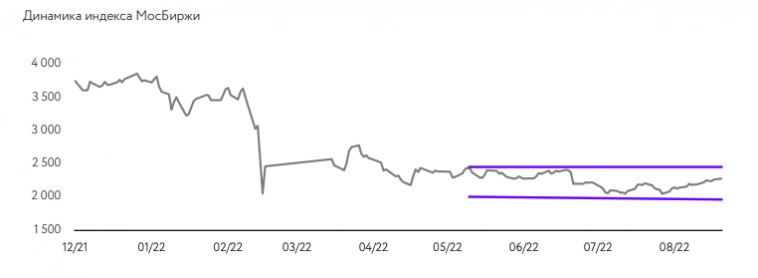

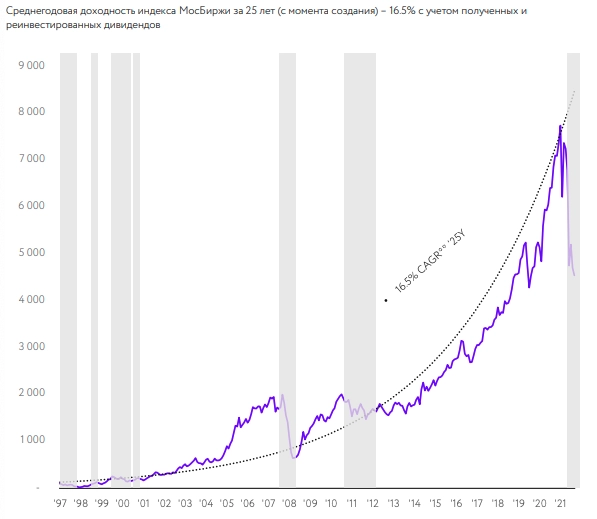

10. Атон большим количеством красивых графиков пытается заразить читателя стратегии оптимизмом. Главный упор делается на то, что российский рынок сильно упал, а долгосрочно акции растут, поэтому есть уникальный момент, чтобы купить.

График, с намеком на возможность удвоить вложения в обозримом будущем.

График с намеком, что мы в «точке перегиба».

11. При позитивном взгляде на доходность большинство аналитиков уверено, что прибыль российских компаний в 2023 году сократится.

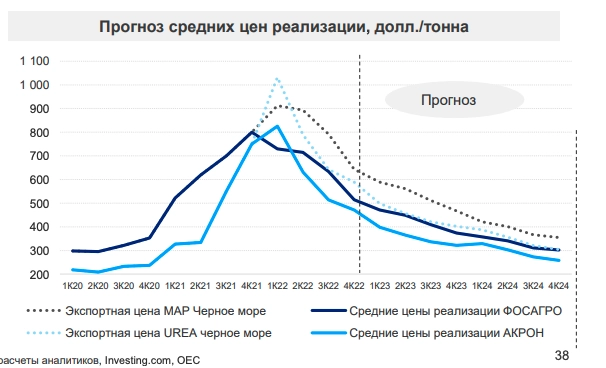

График прибыли на акцию для российского рынка от ВТБ.

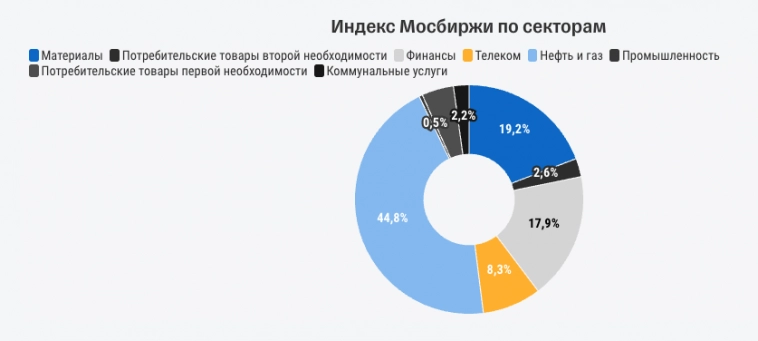

12. При прогнозе доходности важно помнить, что российский рынок на 2/3 состоит из сырьевых компаний, получающих основную прибыль от экспорта.

Если вы не прогнозируете сильного ослабления рубля, бума цен на нефть и прочие ресурсы, то ждать доходности в 40% на мой взгляд, как минимум, странно. Даже за счет снижения, так называемой, премии за риск.

Выбор акций.

13. Однозначный фаворит аналитиков в 2023 году — Сбербанк, получивший рекомендации от всех инвестдомов, кроме Sberbank CIB. Это вызывает настороженность. В прошлом году почти все топ-рекомендации аналитиков (Система, ВТБ, Яндекс) оказались среди худших.

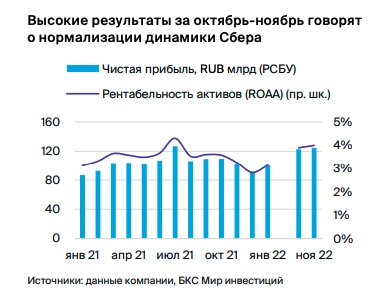

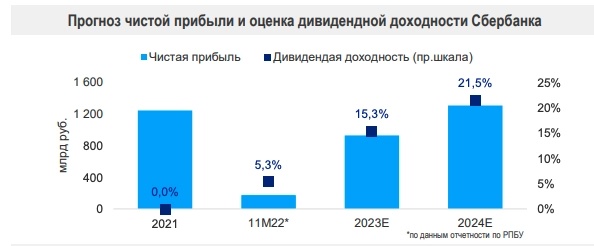

14. В последних отчетах по РСБУ Сбер показывает прибыль на уровне больше 120 млрд руб в месяц, что близко к историческим рекордам.

Если умножить показатель на 12 месяцев, то получим почти 1,4 трлн руб ожидаемой годовой прибыли. В этом случае Сбербанк оценен очень дешево — менее чем в 3 годовых прибыли.

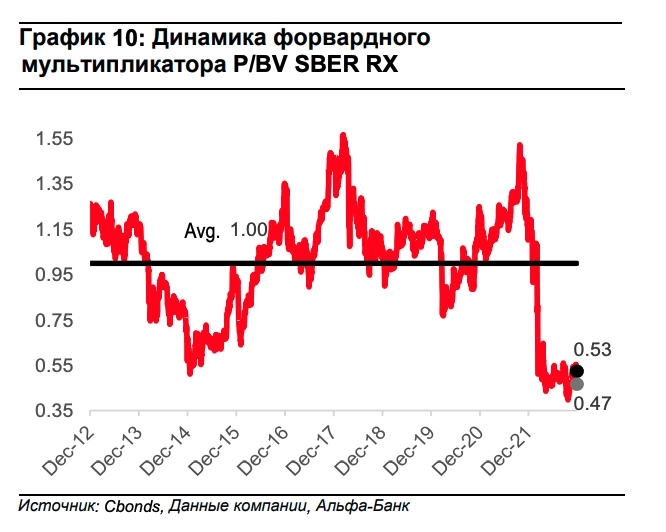

У Альфа-банка Сбербанк имеет наибольший потенциал среди всех акций рынка. Аналитики отмечают, что банк стоит половину капитала. Так дешево Сбер не стоил никогда в своей истории.

ВТБ отмечает, что в 2023-2024 годы дивиденды Сбера к текущей цене акций составят 15-21%. Если такой сценарий реализуется, то акции, безусловно, ожидает значительный рост стоимости.

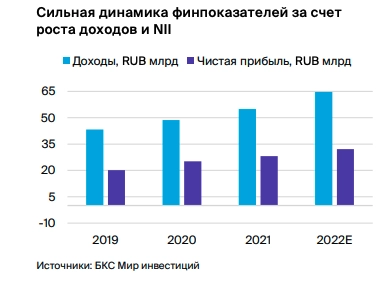

15. Еще одна популярная ставка в банковском секторе — Тинькофф. Банк постепенно возвращается к нормальной прибыльности. За счет сокращения резервов и восстановления чистого процентного дохода Тинькофф должен в течение двух лет вернуться к результатам докризисного 2021 года.

БКС отмечает, что повышенные отчисления резервов в этом году “съели” почти почти 60 млрд доналоговой прибыли. Если их убрать, то прибыль вполне может вернуться на уровень 2021 года уже в следующем году.

Альфа отмечает, что TCS стоит всего два капитала, что в 4,5 раза дешевле, чем осенью 2021 года. Все еще шанс дешево купить или ловушка?

16. Мосбиржа — компания которая впечатлила аналитиков своими результатами в 2022 году. Рекордный процентный доход и повышение комиссий нивелировало негативный эффект от падения объемов торгов.

Мосбиржа в 2022 году получит рекордные в истории 32-34 млрд руб прибыли.

Мосбиржа стоит 7 годовых прибылей, что в два раза дешевле чем год назад. В 2023 году должны вернуться в к дивидендам, что приведет к росту акций. Идея очевидна.

17. Технологический сектор РФ — второй по популярности у аналитиков после банков. Идея покупки здесь в том, что российские интернет-компании продолжают рост бизнеса высокими темпами, несмотря на спад в экономике.

Все они почти полностью ориентированы на внутренний рынок, что дает некоторую защиту перед санкциями. Топ-выбор аналитиков в порядке снижения популярности — Яндекс, Positive, Ozon.

18. Яндекс в 2022 году показывает невероятные темпы роста бизнеса. Рекламная выручка поисковика в 3 квартале выросла рекордным со времен пандемии темпом в 45%. Акции популярны у аналитиков.

Следует помнить о рисках. Яндекс находится в процессе разделения компании на две бизнес-структуры, одна из которых будет ориентирована на Россию, другая – на международный рынок. Подробностей схемы разделения до сих пор нет, что заставляет инвесторов нервничать.

Акции под давлением. Мультипликаторы оценки «укатаны в пол”.

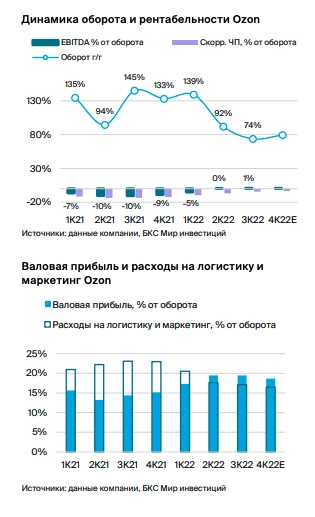

19. Маркетплейс Ozon также можно встретить среди фаворитов. Темп роста оборота товаров в этом году замедлился до 70%, но показатель все равно остается на очень хорошем уровне.

В последние 2 квартала Ozon вышел в плюс по показателю рентабельности EBITDA, чего очень долго ждали инвесторы и аналитики.

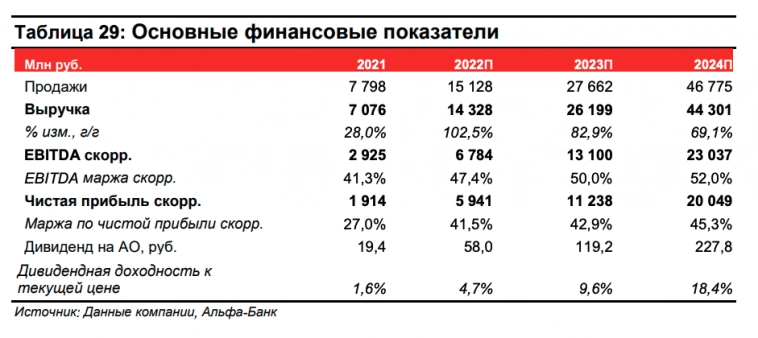

20.Группа Позитив должна стать самой быстрорастущей компанией российского публичного рынка в 2023 году. ВТБ, например ждет роста выручки на 65% благодаря невероятному скачку спроса на услуги кибербезопасности.

“Замещение зарубежных провайдеров, запуск новых продуктов, увеличение перекрестных продаж и выход в новые страны поддержат планы по удвоению продаж ежегодно. Мультипликаторы: 8,0x EV/EBITDA 2023, дисконт более 60% к иностранным аналогам.”

Альфа-банк пишет, что лидер российского сегмента кибербезопасности“предоставляет инвесторам качественную возможность сыграть на быстро растущем рынке отечественного ПО”.

Ждут утроения продажПозитив к 2024 году при марже чистой прибыли в 45%.

Ожидаемая чистая прибыль к 2024 году 20 млрд руб. Сейчас компания стоит 90 млрд руб. Если сценарий Альфа-банка реализуется, то Позитив стоит очень дешево.

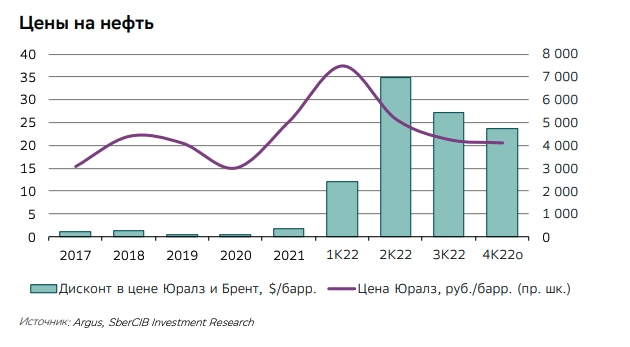

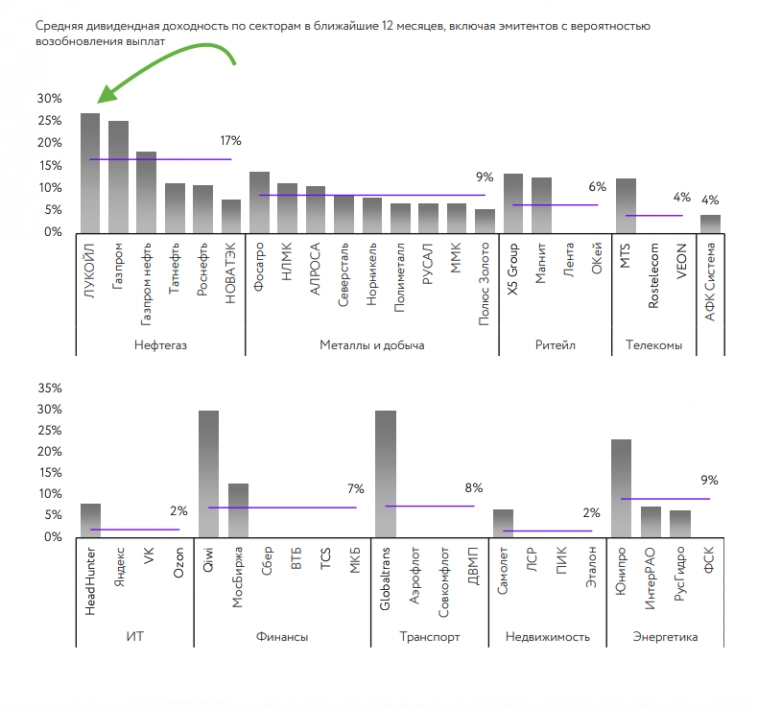

21.По нефтегазовому сектору российские инвесторы имеют скорее нейтральные взгляды. Введение эмбарго и потолка цен от G7 в базовом сценарии приведет к падению добычи на 5-10% в течение года и большим скидкам в цене к основным маркам нефти. Большинство аналитиков рассчитывает, что со временем огромный дисконт пропадет.

Цена на нефть марки Urals в рублях упала почти в два раза относительно максимумов прошлого года и сейчас находится на уровне 2020 года.

У меня есть сомнения, что дисконт пропадет в обозримой перспективе, поэтому думаю, что долю нефтянки в портфеле нужно снижать.

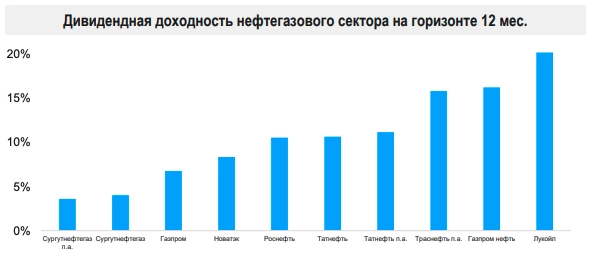

22. Лукойл — в любимчиках аналитиков среди нефтедобывающих компаний.

ВТБ соблазняется большими дивидендами, которые должны принести наибольшую доходность в секторе (20%).

Аналогичную дивидендную аргументацию приводит Атон.

23. Полагаю, что ставка на Лукойл может стать одним из самых больших разочарований этого года. Компания до этого года получала более половины выручки от экспорта на “санкционные” направления в США и Европу. Скорее всего, Лукойл сейчас экспортирует нефть по наибольшим дисконтам среди крупнейших российских компаний. Финансовые результаты и дивиденды будут сильно ниже ожиданий аналитиков.

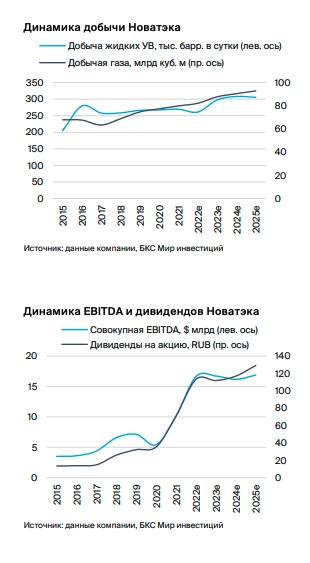

24. Газ лучше нефти. Еще одна распространенная идея на рынке, что мировые цены на газ из-за ухода Газпрома из Европы будут долгое время на высоком уровне. Это позволяет рассчитывать на долгосрочные перспективы Новатэка, который у аналитиков сравним по уровню популярности с Лукойлом.

Это одна из немногих компаний нефтегазового сектора, которая по прогнозам удержит уровень прибыли на уровне 2022 года.

25. ВГазпром аналитики в целом не верят. В топ-10 рекомендаций компанию включили только в БКС.

В ВТБ отмечают, что дивиденды в 2023 году будут минимальными, формируя доходность на уровне 4,5% (по итогам 2 полугодия 2022). Риски заключаются в необходимости делать новые инвестиции для перенаправления экспорта газа в Китай, а также в повышенной налоговой нагрузке.

Самые большие оптимисты в БКС. Верят в дивиденды в 46 руб на акцию по итогам 2022 года и 22 руб на акцию по итогам 2023 с доходностью в 29% и 14% соответственно.

В БКС считают, что при обвале физических объемов экспорта в Европу компания продолжит зарабатывать повышенную прибыль на высоких ценах.

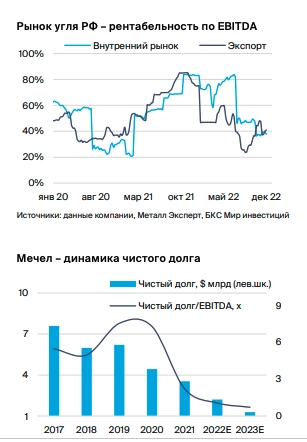

26. Металлургия и добыча — худший сектор рынка акций в 2022 году. Аналитики полагают, что несколько компаний отрасли имеют шанс на восстановление в 2023 году. Топ рекомендаций составляют Мечел, Русал и Полюс.

27. БКС наиболее оптимистичен по Мечелу

Мечел продает большие объемы угля азиатским покупателям, что защищает бизнес компании от торговых ограничений (единственная проблема — логистические возможности на восточном направлении, но российские власти планируют расширять инфраструктуру в регионе). Мы считаем, что компания продолжит сокращать долговую нагрузку, что должно стать сильным триггером для котировок.

28. Аналитики любят прогнозировать долгосрочный рост цен на золото, что должно способствовать восстановлению акций Полюса.

По Полюсу оптимистичен Сбербанк

Компания не испытывает проблем с продажами золота, нормализовав процесс сбыта. После слабого 1П22 мы ожидаем улучшения результатов в 2П22 за счет реализации накопленных запасов. В ближайшие годы компания, вероятно, нарастит объемы добычи до 2,9-3,0 млн унций с 2,7-2,8 млн унций в этом году

29. В удобрения в этом году никто не верит. Сектор был лучшим по доходности в 2022 году, но сейчас компании стоят дорого, мировые цены падают, а правительство грозит новыми налогами для финансирование военных расходов.

Хотите поставить против аналитиков? Купите Фосагро.

30. Главными поклонниками потребительского сектора в РФ стали аналитики Тинькофф. Надо отдать должное их наглядной инфографике, в которой сразу видны приоритеты.

“Большинство акций данного сектора все еще торгуется дешево по мультипликаторам по сравнению с 2021 годом. При том что компании ритейла открывают новые магазины, наращивают выручку и прибыль, а также держат под контролем долговую нагрузку.»

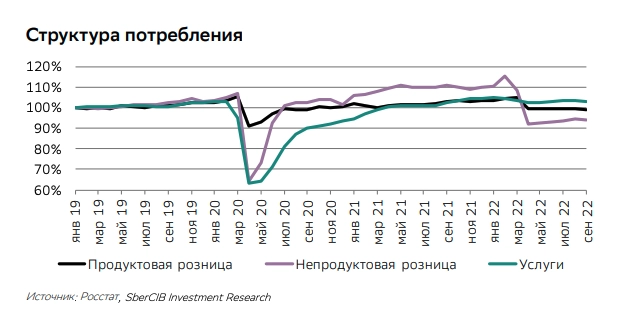

31. Продуктовый ритейл хорош тем, что какой бы не был спад в экономике, люди все равно будут тратить деньги на товары первой необходимости. Сравните, насколько ниже волатильность в продажах продуктовых и непродуктовых ритейлеров.

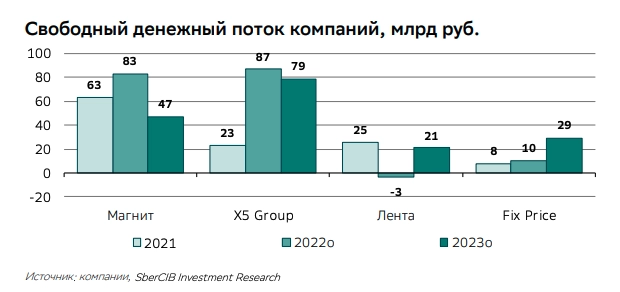

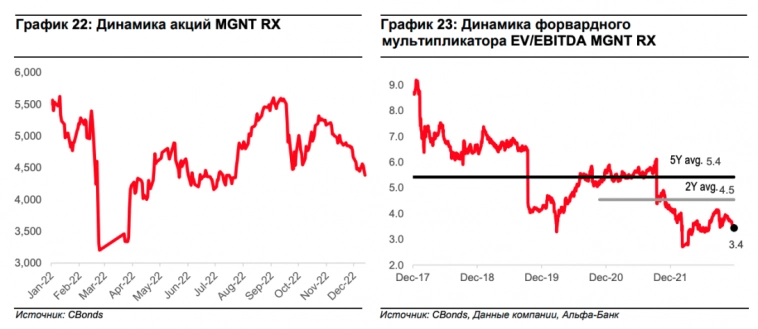

32. Лидер по рекомендациям в секторе — Магнит.

Мнение Сбера

“Магнит в 2022 году лидировал по росту выручки, одновременно оптимизируя операционные расходы и оборотный капитал. Мы ожидаем рекордного роста свободного денежного потока по итогам 2022 года. Однако полномочия совета директоров компании сильно ограничены, и к этому факту мы относимся с осторожностью.”

Интересно, что в 2023 году Сбербанк ждет двукратного обвала свободного денежного потока Магнита, но это не мешает аналитикам прогнозировать наибольшие потенциал акций в секторе.

Альфа-банк отмечает привлекательность низких мультипликаторов оценки Магнита.

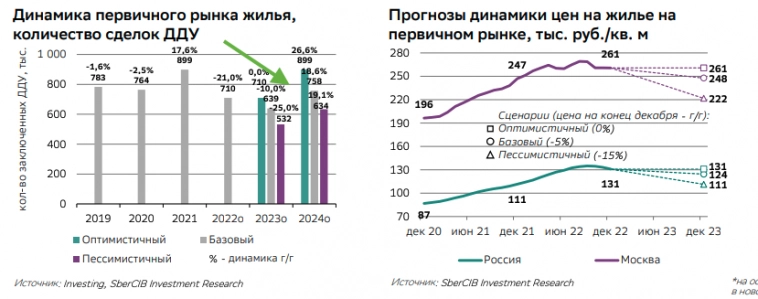

33. Рынок недвижимости получает мало симпатий. Сбер ждет, что на первичном рынке количество сделок упадет на 25% в базовом сценарии. В 2022 году спад составил 21%.

График от ВТБ

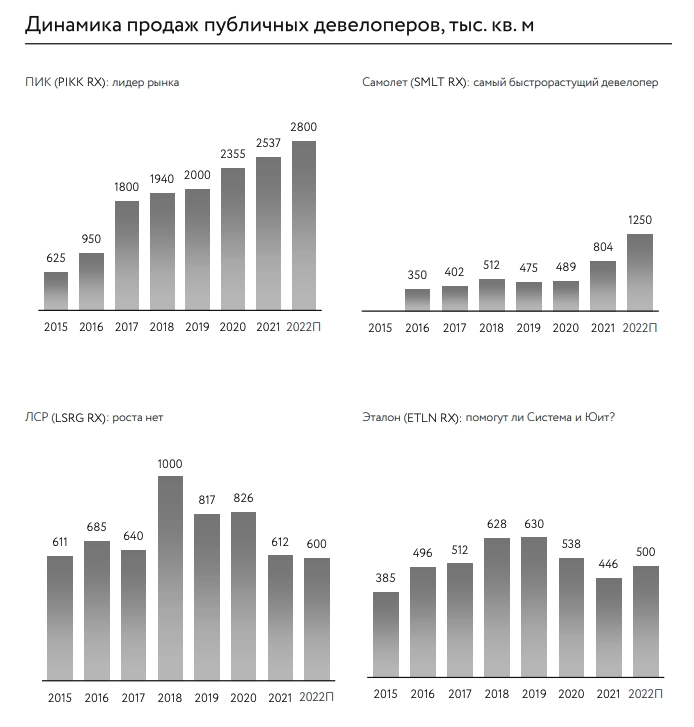

34. При общем спаде рынка динамика продаж крупнейших российских девелоперов сильно отличается. Интересно, что растущий быстрее всех Самолет не получил ни одного топ-выбора от российских аналитиков. Инвестдома смущают высокие мультипликаторы оценки.

35. В секторе электроэнергетики явным фаворитом по мнению аналитиков остается Интер РАО. По рейтингу рекомендаций компания уступает только Сбербанку.

Основной тезис в том, что у компании есть огромные запасы кэша в 300 млрд куб, по которым можно зарабатывать большие проценты, либо купить на них интересные активы на рынке для расширения бизнеса.

За счет наличия огромной подушки безопасности Интер РАО входит в выбор топ-10 акций по мнению БКС. При этом аналитики прогнозируют сокращение прибыли и свободного денежного потока в ближайшие годы.

Хотя считаю Интер РАО неплохой защитной ставкой на случай ухудшения кризиса, думаю что на стадии восстановления рынка акции компании будут уступать в доходности.

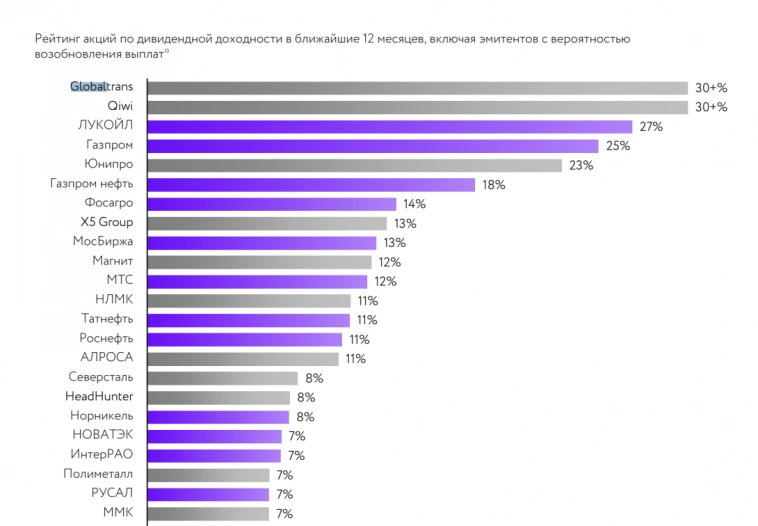

36. Среди акций прочих секторов наибольшие рейтинги получил Globaltrans.

Мнение Атон:

“В России идет структурное изменение логистических маршрутов (в сторону их удлинения), что пока поддерживает стабильный спрос на грузовые вагоны и перевозку грузов.

Globaltrans имеет прекрасные финансовые показатели и минимальную долговую нагрузку. Эти факторы позволяют компании устойчиво пройти кризисный период.

Компания зарегистрирована на Кипре, что препятствует выплате дивидендов. Накопленные денежные средства пока тратятся на погашение долга и увеличение вагонного парка, что также повышает стоимость компании.

По нашей оценке GDR Globaltrans оцениваются с мультипликаторами EV/EBITDA 2022П/23П 1.2-1.4x и P/E 2022П/23П 2.2-2.6x, предполагая дисконт в 50-70% к их средним значениям за последние пять лет. Единственным негативным фактором является отсутствие у компании на текущий момент ясных планов по перерегистрации в России.”

Несмотря на отсутствие планов компании по перерегистрации, Атон очень смело прогнозирует дивиденды Globaltrans с текущей доходностью более 30%.

Итоги — мое мнение по стратегии

37. Не разделяю тезис аналитиков о перспективах доходности рынка в 30-40%. Если не случится крупной девальвации рубля (а аналитики этого не ждут), то доходность индекса Мосбиржи не превысит 10-15%.

38. Большим тормозом доходности рынка станет нефтегазовый сектор и прочие экспортеры, занимающие почти 70% индекса Мосбиржи. Из-за увеличения налогов, санкций и замедления мировой инфляции экспортирующие сектора сейчас имеют низкий потенциал роста.

39. Согласен с тезисами о перспективах Сбера, Мосбиржи и Positive. Добавил бы их в корзину приоритетных рекомендаций.

40. Тинькофф, Яндекс, Ozon поместил бы во вторую корзину рекомендаций из-за иностранной прописки и соответствующих повышенных рисков.

41. Думаю, что самая большая ошибка аналитиков в акциях Лукойла. Компания преподнесет негативные дивидендные “сюрпризы” в этом году.

📡 Собираю интересные истории из мира экономики и инвестиций в Telegram Bastion + VK

👍 Если обзор интересен, ставьте лайк

- 10 Января 2023

Крупнейшие инвестдома России опубликовали свои прогнозы. В статье представлена подборка лучших акций для инвестиций в 2023 году.

Лучшие российские акции

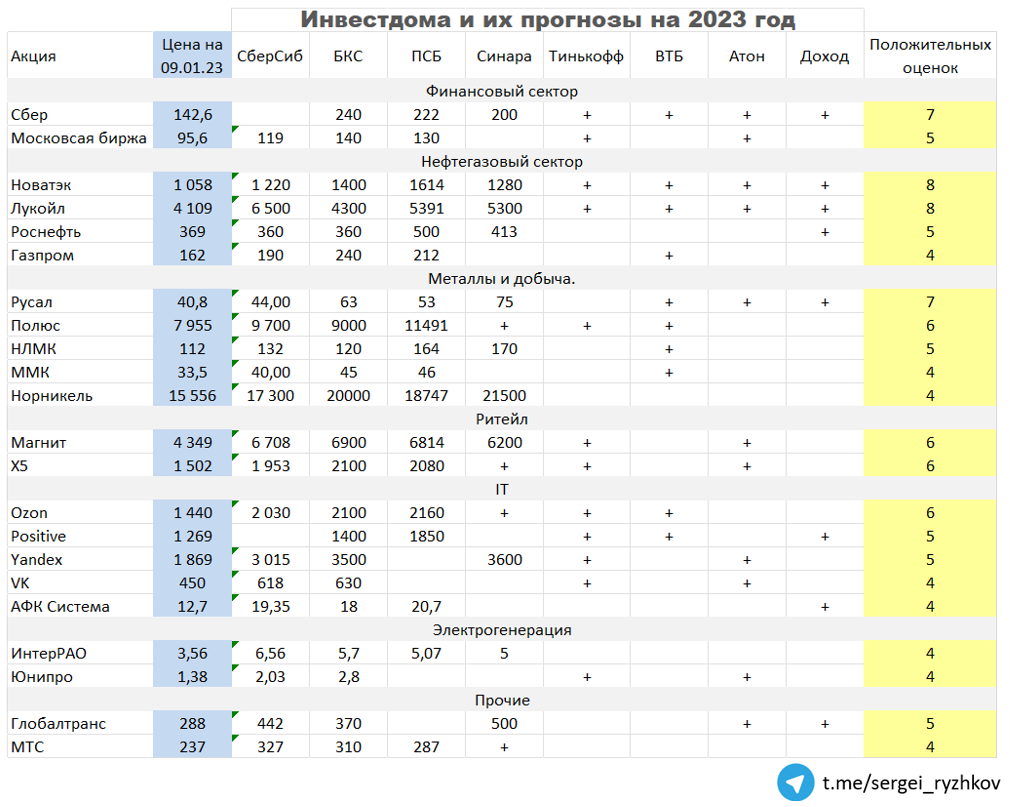

В таблице ниже можно увидеть разбивку акций по секторам с прогнозной ценой на 2023 год. Читать ее нужно следующим образом:

1 столбец — название акции.

2 столбец — текущая цена.

3-10 столбцы — прогнозные цены инвестдомов.

Пустые клетки означают отсутствие прогноза или пессимистичный настрой, знак «+» — положительный прогноз без указания целевой цены. Всего в таблице 22 акции, полный список из 70 акций можно найти у меня в телеграмме, ссылку на него прикреплю под статьей.

* СберСиб не давал оценку акциями Сбера из-за этических соображений, а вот Тинькофф себя рекомендовал)))

Во-первых, в текущих реалиях лучше составлять портфель из компаний ориентированных на внутренний рынок, у них меньше инфраструктурных рисков. Во-вторых, лучше отдать предпочтение акциям стоимости, а не роста. Мне лично «Озон» и Яндекс очень нравятся, но сейчас лучше закупаться Сбером пока он дешевый, плюс в этом и следующем году правительство будет доить гос. компании для закрытия бюджетных дыр. В третьих, для диверсификации я бы добавил китайских компаний. Обязательно смотрите, чтоб акции были категории H, иначе это уже будут не инвестиции, а игра в казино. Крупнейший китайский банк подробно разбирал в этой статье, поверхностно еще четыре банка здесь. Они, кстати, платят дивиденды с доходностью в 8-9% в валюте и доступны неквалифицированным инвесторам.

Не стоит также пренебрегать облигациями. Доходности, которые они сейчас дают, через год-два можно не увидеть. Из актуальных интересны облигации недавно вышедшего на IPO ВУШ (Тикер: ВУШ 001Р-01, доходность 12,4%), вечного позитивного «Позитив Технолоджиз» (Тикер: Позитив Текнолоджиз 001P-02, доходность 10,6%) и «Самолета» (Тикер: Самолет БО-П12, доходность 13,1%). Последнюю подборку облигаций описал здесь, скоро обновлю. Дополнительно еще стоит упомянуть замещающие облигации, про них подробно писал мой коллега Даниил в этой статье.

Представленного набора инструментов должно быть достаточно для большинства инвесторов. Мои три лучшие акции на этот год:

-

Сбер.

-

Московская Биржа.

-

Positive Technologies.

А какие три акции вы считаете лучшими?

Мой телеграмм: https://t.me/sergei_ryzhkov

Теги: биржа, инвестиции

ПАО «НК Роснефть» (ROSN) – это российская компания, которая является лидером в нефтегазовом секторе.

Инвест-идея от КИТ Финанс

- Прогнозная цена: 400 ₽ (+7,54%)

- Рекомендация: Покупать

- Дата: 21.03.2023

- Срок прогноза: 12 месяцев

- Источник: BestStocks.ru

Драйверы росты:

- Позитивные финансовые результаты за 2022 г. Выручка компании выросла на 3,2% по сравнению с предыдущим годом – до 9 трлн руб. Чистая прибыль снизилась на 7,9% – до 813 млрд руб. Положительная динамика выручки, в первую очередь, связана с высокой базой первого полугодия, когда рублёвые цены на нефть находились на высоком уровне. В следующем полугодии мы наблюдали крепкий рубль и снижение цен на нефть, что, в свою очередь, сказалось на результатах компании.

- Вероятная выплата дивидендов. Достигнутый уровень чистой прибыли является солидной базой для выплаты дивидендов за отчетный год, сообщается в прессрелизе компании. С учётом выплаченных дивидендов в I пол. 2022 г. в размере 20,39 руб., Роснефть может направить дивиденды за II пол. 2022 г. в размере 18 руб. на акцию – это почти совпало с нашим прогнозом (17,5 руб.). Текущая ожидаемая дивидендная доходность составляет 4,8%.

Инвест-идея от Финама

- Прогнозная цена: 391,90 ₽ (+5,36%)

- Рекомендация: Покупать

- Дата: 21.03.2023

- Срок прогноза: 12 месяцев

- Источник: BestStocks.ru

Драйвер росты:

- Позитивная отчётность за 2022 год. Выручка компании выросла на 3,2% г/г до 9 041 млрд руб., скорр. EBITDA – на 9,5% г/г до 2 551 млрд руб., а чистая прибыль акционеров снизилась на 7,9% г/г до 813 млрд руб. Положительная годовая динамика выручки и скорр. EBITDA в первую очередь связана с высокой базой первого полугодия, когда рублёвые цены на нефть находились на повышенном уровне. В четвёртом квартале выручка нефтяника снизилась на 27,5% г/г, а EBITDA – на 20,6% г/г.

Оформите подписку и получайте самые свежие рекомендации по торговле американскими акциями. Выберите наиболее удобный тип подписки (на день, ежемесячную, ежегодную или бессрочную). Чтобы сразу оценить все преимущества, воспользуйтесь бесплатным пробным периодом.

Подписывайтесь на наш Telegram-канал, чтобы получать больше информации об инвестициях.

- Какие акции РФ покажут себя лучше рынка в 2023 году?

- Топ-5 акций РФ, которые могут заплатить самые большие дивиденды в этом году

- Топ-10 российских акций роста для покупки в 2023 году

-

Tags:

- RU:ROSN

© АО «РОСБИЗНЕСКОНСАЛТИНГ», 1995–2023.

Сообщения и материалы сетевого издания «РБК» (зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 03.12.2021 за номером ЭЛ №ФС77-82385) сопровождаются пометкой «РБК».

18+

quote@rbc.ru

Данные предоставлены: Мосбиржа,

Thomson Reuters,

Санкт-Петербургская биржа

Котировки мировых финансовых инструментов предоставлены Reuters

Чтобы отправить редакции сообщение, выделите часть текста в статье и нажмите Ctrl+Enter

2023-03-21

Дата открытия идеи

выбрать

2024-03-21

Дедлайн по идее

Позитивный фактор повышения тарифов в ДВФО

ВХОД

0.78

ЦЕНА

0.79

ЦЕЛЬ

0.9

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-21

Дата открытия идеи

выбрать

2024-03-21

Дедлайн по идее

Бумаги Норникеля по-прежнему находятся далеко от докризисных уровней

ВХОД

14 900

Шорт идея: продажа акций

ЦЕНА

14 864

ЦЕЛЬ

10 438

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-21

Дата открытия идеи

выбрать

2024-03-21

Дедлайн по идее

Ares Capital Corporation — грамотное управление рисками и активная экспансия

ВХОД

17.4

ЦЕНА

17.7

ЦЕЛЬ

22

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-21

Дата открытия идеи

выбрать

2024-03-21

Дедлайн по идее

TPG работает на огромном и перспективном рынке

ВХОД

27.1

ЦЕНА

28.76

ЦЕЛЬ

37

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-20

Дата открытия идеи

выбрать

2025-03-20

Дедлайн по идее

Белуга –позитивные результаты, высокие дивиденды и многообещающая стратегия

ВХОД

3 600

ЦЕНА

3 613

ЦЕЛЬ

5 000

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-20

Дата открытия идеи

выбрать

2024-03-20

Дедлайн по идее

У кого есть золото, тот правила и устанавливает.

ВХОД

48.2

ЦЕНА

46.6

ЦЕЛЬ

62

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-17

Дата открытия идеи

выбрать

2024-03-17

Дедлайн по идее

Oracle расширяет свое присутствие в облаке

ВХОД

82.4

ЦЕНА

87.58

ЦЕЛЬ

105.6

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-17

Дата открытия идеи

выбрать

2023-12-17

Дедлайн по идее

The Boeing Company снова на высоте

ВХОД

203.2

ЦЕНА

204.7

ЦЕЛЬ

254.4

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-17

Дата открытия идеи

выбрать

2023-11-17

Дедлайн по идее

iShares U.S. Healthcare ETF — вложение для неспокойных времен

ВХОД

268.43

ЦЕНА

270

ЦЕЛЬ

311.6

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-16

Дата открытия идеи

выбрать

2023-04-16

Дедлайн по идее

Добавление дивидендного фактора вкупе к истории роста должны подогреть спрос

ВХОД

1 680

ЦЕНА

1 696

ЦЕЛЬ

2 000

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-15

Дата открытия идеи

выбрать

2024-03-15

Дедлайн по идее

Нефть без газа — деньги на ветер!

ВХОД

25.5

ЦЕНА

24.41

ЦЕЛЬ

29

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-14

Дата открытия идеи

выбрать

2024-03-14

Дедлайн по идее

Трансформация компании из нефтепереработчика в производителя биотоплива

ВХОД

28.8

ЦЕНА

30.94

ЦЕЛЬ

43.2

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-13

Дата открытия идеи

выбрать

2023-04-13

Дедлайн по идее

Скромный рост, поскольку дивидендный фактор несколько разочаровал инвесторов

ВХОД

122

ЦЕНА

112.72

ЦЕЛЬ

132

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-10

Дата открытия идеи

выбрать

2024-03-10

Дедлайн по идее

Что будет после истечения акционерного соглашения?

ВХОД

14 676

ЦЕНА

14 864

ЦЕЛЬ

17 300

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-10

Дата открытия идеи

выбрать

2023-05-10

Дедлайн по идее

«Белуга» показала один из лучших результатов на рынке

ВХОД

3 300

ЦЕНА

3 613

ЦЕЛЬ

3 700

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-10

Дата открытия идеи

выбрать

2023-07-10

Дедлайн по идее

Xiaomi поддерживают новости о скором выпуске собственного электромобиля

ВХОД

11.36

ЦЕНА

11.2

ЦЕЛЬ

13.3

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-10

Дата открытия идеи

выбрать

2024-03-10

Дедлайн по идее

Не гниют в этом мире, как известно, только благородные металлы

ВХОД

30.1

ЦЕНА

27.66

ЦЕЛЬ

47

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-10

Дата открытия идеи

выбрать

2024-03-10

Дедлайн по идее

Поставщики редкоземельных металлов — потенциальные бенефициары энергоперехода

ВХОД

21.7

ЦЕНА

20.92

ЦЕЛЬ

33

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-10

Дата открытия идеи

выбрать

2024-03-10

Дедлайн по идее

Sun Hung Kai Properties — несолнечные перспективы

ВХОД

105

Шорт идея: продажа акций

ЦЕНА

105.4

ЦЕЛЬ

95

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-10

Дата открытия идеи

выбрать

2024-03-10

Дедлайн по идее

Активное развитие собственной розничной сети «ВинЛаб»

ВХОД

3 500

ЦЕНА

3 613

ЦЕЛЬ

4 300

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-10

Дата открытия идеи

выбрать

2024-03-10

Дедлайн по идее

Кризис спорту не помеха!

ВХОД

150

ЦЕНА

146.64

ЦЕЛЬ

175

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-09

Дата открытия идеи

выбрать

2024-03-09

Дедлайн по идее

Перспективы Southern зависят от АЭС Vogtle

ВХОД

64.73

ЦЕНА

67.13

ЦЕЛЬ

72

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-09

Дата открытия идеи

выбрать

2024-03-09

Дедлайн по идее

Компания намерена поддержать прибыльность, реализуя программу оптимизации затрат

ВХОД

111.56

ЦЕНА

113.84

ЦЕЛЬ

130

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-09

Дата открытия идеи

выбрать

2024-03-09

Дедлайн по идее

Intercontinental Exchange — три слагаемых успеха

ВХОД

103.24

ЦЕНА

99.72

ЦЕЛЬ

123

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-09

Дата открытия идеи

выбрать

2024-03-09

Дедлайн по идее

Ключевой драйвер рост-развитие рынка онлайн-торговли в Китае и других странах

ВХОД

87

ЦЕНА

83.7

ЦЕЛЬ

123.9

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-09

Дата открытия идеи

выбрать

2023-05-09

Дедлайн по идее

Финансовые результаты стоит признать позитивными

ВХОД

1 320

ЦЕНА

1 286

ЦЕЛЬ

1 500

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-09

Дата открытия идеи

выбрать

2024-03-09

Дедлайн по идее

О чем говорят результаты Сбербанка?

ВХОД

173

ЦЕНА

203.32

ЦЕЛЬ

245

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-07

Дата открытия идеи

выбрать

2023-12-07

Дедлайн по идее

Поставщик “умных” решений для безопасности недвижимости

ВХОД

50.5

ЦЕНА

50.63

ЦЕЛЬ

65.5

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-07

Дата открытия идеи

выбрать

2023-12-07

Дедлайн по идее

Ничто так не развивает ум, как путешествие

ВХОД

21.35

ЦЕНА

19.29

ЦЕЛЬ

30

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

2023-03-07

Дата открытия идеи

выбрать

2024-03-07

Дедлайн по идее

PNC имеет возможности органического расширения

ВХОД

147

ЦЕНА

131.62

ЦЕЛЬ

184

Рейтинг за месяц

Рейтинг за год

Рейтинг за все время

Инвестидеи

Сначала новое

-

По просмотрам по убыванию

-

По просмотрам по возрастанию

Инвестидеи

13 марта в 17:00

Обзор инвестиционных идей от 13 марта 2023 года

«Русагро» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

06 марта в 16:00

Обзор инвестиционных идей от 6 марта 2023 года

«Яндекс» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

27 февраля в 15:00

Обзор инвестиционных идей от 27 февраля 2023 года

«Сбербанк» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

20 февраля в 17:00

Обзор инвестиционных идей от 20 февраля 2023 года

ГК «Самолёт» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

13 февраля в 17:00

Обзор инвестиционных идей от 13 февраля 2023 года

«НОВАТЭК», «Роснефть», «Юнипро» и Segezha Group — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

06 февраля в 17:00

Обзор инвестиционных идей от 6 февраля 2023 года

«Мечел», АФК «Система», «Совкомфлот», «Мать и дитя» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

30 января в 17:00

Обзор инвестиционных идей от 30 января 2023 года

X5 Group, «Норильский никель», «Полюс» и «Ростелеком» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

24 января в 16:00

Обзор инвестиционных идей от 24 января 2023 года

«Сургутнефтегаз», «Сбер», группа «Эталон» и «Европейская электротехника» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

17 января в 16:00

Обзор инвестиционных идей от 17 января 2023 года

Группа «Позитив», «Магнит», «РУСАЛ» и «ОГК-2» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

09 января в 17:00

Топ-5 прибыльных и топ-5 убыточных инвестиционных идей 2022 года

Подводим итоги, что аналитики предлагали инвесторам в прошлом году и какие из этих идей сработали

Инвестидеи

27 декабря 2022 в 07:00

Обзор инвестиционных идей от 27 декабря 2022 года

«НОВАТЭК», «Роснефть», «РУСАЛ» и «НЛМК» — что аналитики предлагали инвесторам на прошлой неделе

Инвестидеи

19 декабря 2022 в 17:00

Обзор инвестиционных идей от 19 декабря 2022 года

«Магнит» — что аналитики предлагали инвесторам на прошлой неделе

Аналитики выбрали акции крупных российских компаний, которые, на их взгляд, сильнее всех «перепроданы» и имеют высокий потенциал восстановления. В фаворитах — бумаги из металлургического и нефтегазового секторов

Последние месяцы оказались для российских акций беспрецедентными по волатильности. Бумаги многих крупнейших компаний оказались на минимумах за годы, индекс «голубых фишек» Мосбиржи сейчас находится на минимуме с пика пандемии и с худшими перспективами быстрого восстановления. Тем не менее в ряде бумаг, исходя из фундаментальных показателей и рыночной конъюнктуры, остается хорошая возможность для восстановления. Аналитики «Финама» специально для Forbes отобрали акции, которые подешевели сильнее всего и которые в то же время имеют высокий потенциал восстановления.

Как считали

Из 100 самых ликвидных бумаг крупнейших по капитализации компаний, торгующихся на Мосбирже, аналитики определили десятку лидеров, которые подешевели сильнее других, но имеют потенциал восстановления. Потенциал оценивался исходя из консенсуса, в котором учитывались прогнозы аналитиков «Финама», «БКС», «Атона», брокеров ВТБ и Промсвязьбанка.

«Этот критерий отбора (потенциал восстановления) — один из самых важных, так как многие «просевшие» компании на российском рынке имеют сильно ограниченный апсайд (ожидание роста котировок. — Forbes) или не имеют его вовсе», — говорит инвестиционный консультант ФГ «Финам» Сергей Хандохин.

Металлурги

Бумаги одного из крупнейших российских золотодобытчиков, Polymetal сейчас стоят на 73% дешевле, чем год назад. В последнее время на котировки давят, в частности, введенные против российского золота санкции, неопределенность по дивидендам (решение по выплатам за 2021 год будет принято в сентябре). Компания сейчас имеет рекордно низкую мультипликаторную оценку и это хорошая возможность для открытия позиции, считает Хандохин из «Финама».

Polymetal не продает золото Банку России, а поставляет его на зарубежные рынки, преимущественно в Азию, то есть реализует его по более выгодным ценам, поскольку внутри России золото продается с дисконтом, добавляет личный брокер «Открытие Инвестиции» Алексей Петровский. В то же время у Polymetal были трудности с поставками в Азию в апреле-мае из-за коронавирусных ограничений, но сейчас ситуация нормализуется. «Объективные сложности компании в первой половине этого года уже отразились в котировках акций. Потенциал восстановления котировок по мере ослабления рубля и решения логистических проблем достаточно значительный», — считает Петровский.

Акции металлургического гиганта «Норникель» тоже значительно потеряли в цене. За год бумаги подешевели на четверть, при этом по консенсус-прогнозу аналитиков они могут стоить в полтора раза дороже, чем сейчас. «Норникель» играет ключевую роль на мировых рынках никеля и палладия, поэтому санкции в отношении компании маловероятны, говорит начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

В мировой добыче палладия доля «Норникеля» составляет 40%, высокосортного рафинированного никеля — 24%. Заместить этот объем будет сложно и экспорту компании в ближайшие пару лет ничего не грозит, добавляет Сергей Хандохин из «Финама». Кроме того, отдельные страны начали закупаться впрок. Например, Германия в первом квартале увеличила импорт никеля и палладия из России, поскольку от этих металлов значительно зависит автомобильная промышленность страны, добавляет эксперт. Также «Норникель» исправно платит дивиденды. В частности, в начале июня собрание акционеров компании одобрило выплату дивидендов — 1166 рублей на одну акцию. В общей сложности на выплаты будет направлено 178,3 млрд рублей. В то же время риском для «Норникеля» можно считать рецессию в США и развитых странах, которая повлечет снижение cпроса на цветные металлы, добавляет Хандохин.

Компании черной металлургии — ММК и «Северсталь» — потеряли за год 44% и 47% стоимости бумаг соответственно. Основной акционер ММК Виктор Рашников попал под персональные санкции Евросоюза. «Северсталь» и ее основной владелец Алексей Мордашов оказались в санкционных списках США. Обе компании после начала «спецоперации»* России на Украине существенно сократили экспорт, обе решили не выплачивать дивиденды за 2021 год. Рашников в конце июня сетовал на то, что санкции привели к спаду объемов производства и многократному падению рентабельности комбината.

Тем не менее, несмотря на негативный фон, у акций этих компаний есть возможность восстановления. «Фактором восстановления этих компаний может послужить рост привлекательности российского рынка как такового. Учитывая, что, кроме фондового рынка, в России не осталось инструментов для обгона инфляции, скоро мы можем увидеть наплыв инвесторов. Одним из акцентов будет покупка самых перепроданных акций, в число которых входят представители черной металлургии», — полагает Хандохин.

Нефтегазовые компании

Добыча российской нефти в июне составила 9,9 млн баррелей в сутки. Это незначительно ниже февральских показателей — 10,2 млн баррелей в сутки, заявил ранее вице-премьер Александр Новак. Это значит, что российские нефтяные компании смогли перенаправить поставки своей продукции в другие регионы, преимущественно в Азию, говорит Алексей Петровский из «Открытие Инвестиции». Даже с учетом дисконта российская марка нефти Urals торгуется на своих максимумах за восемь лет — $87 за баррель, добавляет брокер. «Акции российских нефтяных компаний выглядят интересными в текущих условиях, в особенности — «Лукойла» и «Роснефти»», — говорит Петровский.

Бумаги «Роснефти» выглядят сильнее рынка, поскольку компания решила выплатить дивиденды, указывает главный аналитик ПСБ Владимир Соловьев. «Цены на нефть остаются высокими и могут продолжить рост в ближайшем будущем. Объемы прокачки нефти трубопроводным транспортом в Китай увеличиваются, а танкерные перевозки переориентируются в азиатские страны. Наша цель по акциям «Роснефти» — 500 рублей за акцию», — говорит аналитик.

В бумагах «Лукойла», по словам Виктора Шастина из «Велес Капитала», есть спекулятивная возможность отыграть будущую выплату дивидендов. На сегодня нефтяной гигант решил не производить выплаты за второе полугодие 2021 года, из-за чего акции сильно просели. Однако компания дала понять, что эта выплата возможна в будущем из нераспределенной прибыли. «Мы считаем, что отмена выплаты связана с тем, что текущие мажоритарные акционеры держали существенные доли через программу депозитарных расписок. Когда вопрос с расконвертацией этих долей будет решен, можно ждать выплату. На таких новостях акции могут очень хорошо подрасти — ждать, по сути, осталось полгода», — говорит Шастин.

Эксперт называет фаворитом нефтегазового сектора бумаги газового гиганта «Новатэка», просевшие за год на 34%. Он объясняет это тем, что компания растет и не отказывается от выплат дивидендов. В частности, к 2024 году «Новатэк» рассчитывает удвоить добычу газа. Дивидендная доходность по акциям компаний за 2022 год может составить 7-9%, что повышает привлекательность этих бумаг.

В то же время планы по росту бизнеса могут быть под угрозой из-за ухудшения отношений с западными странами, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев. «Помочь могло бы расширение сотрудничества с азиатскими странами, привлечение новых инвесторов в проекты, позитивные новости по инвестпрограмме», — поясняет эксперт.

Акции «Сургутнефтегаза» за год потеряли в цене 38%. При этом за минувший квартал снижение было очень сдержанным — всего 2%. 1 июля собрание акционеров «Сургутнефтегаза» подтвердило планы выплатить дивиденды за 2021 год в размере 4,73 рубля на привилегированную акцию и 0,8 рубля — на обыкновенную. Также компания заявила об отказе от моратория на банкротство, что мгновенно подняло цены на ее бумаги на 10% (такой отказ дает сохранение права на выплату дивидендов и проведение байбэка).

В то же время значительно укрепившийся рубль оказывает давление на бизнес компании, говорит Дмитрий Пучкарев из «БКС». При текущем курсе компания по итогам года может получить убыток, это может привести к снижению дивидендов за 2022 год до минимальных значений — 0,6 рубля на акцию. Драйвером роста в такой ситуации может стать устойчивое ослабление рубля, заключает эксперт.

… и другие

Акции продуктового ретейлера Х5 Group за год снизились на 62%. За квартал снижение тоже было существенным — 18%. При этом бумаги, по оценкам аналитика, могут стоить на 45% выше текущих значений. Акции ретейлера сильно просели после новостей о европейских санкциях в отношении НРД, говорит Виктор Шастин из «Велес Капитала». Это связано с тем, что компания имеет иностранную регистрацию и инвесторы опасались полной блокировки торгов расписками. «Но мы считаем, что актив очень интересный. Цена на депозитарные расписки скорректировались на 75% от максимума, притом что выручка компании в первом квартале увеличилась на 20%, рентабельность стабильна и на горизонте не видно рисков для осуществления операционной деятельности», — говорит Шастин. Он считает, что значительным драйвером роста акций могут стать новости о переезде ретейлера из Нидерландов в Россию.

Дмитрий Пучкарев из «БКС» указывает на то, что инвесторы будут смотреть на акции оптимистичнее, если компания определится с дивидендной политикой. Пока ретейлер приостановил инвестпрограмму. Однако 29 июня представитель компании заявила, что Х5 может вернуться к выплате дивидендов «после решения технических проблем и снятия регуляторных ограничений», обусловленных иностранной регистрацией ретейлера. «Если у инвесторов появится понимание дальнейших перспектив, конкретика по дивидендам, бумаги могут начать бурное восстановление», — говорит Пучкарев.

При этом преимуществом компании можно считать ее ориентированность на внутренний рынок, говорит Сергей Хандохин из «Финама».

Еще один актив, который сильно подешевел, но имеет шансы на восстановление, — акции самой Мосбиржи. Годовое общее собрание акционеров биржи решило не выплачивать дивиденды за 2021 год. Однако председатель набсовета «Московской биржи» Сергей Швецов сообщил, что площадка объявит о перспективах выплат в сентябре, добавив, что «дивиденды будут платить рано или поздно». Фактором роста бумаг может стать отсутствие возможности инвестирования в зарубежные активы у подавляющего большинства брокеров, полагает Хандохин из «Финама». «Рано или поздно мы увидим приток средств в российские акции и облигации, что даст возможность стабилизировать устойчивость биржи и обеспечит потенциал восстановления», — говорит он.

Дополнительным драйвером может стать снижение ключевой ставки ЦБ, которое обеспечивает приток частных инвесторов на торговую площадку, говорит Владимир Соловьев из ПСБ. Фактором риска он считает возможные западные санкции по отношению к Национальному клиринговому центру, которые затруднят расчеты в валюте. Тем не менее ближайшая цель по бумагам Мосбиржи — 115 рублей на акцию, резюмирует эксперт.

* Согласно требованию Роскомнадзора, при подготовке материалов о специальной операции на востоке Украины все российские СМИ обязаны пользоваться информацией только из официальных источников РФ. Мы не можем публиковать материалы, в которых проводимая операция называется «нападением», «вторжением» либо «объявлением войны», если это не прямая цитата (статья 57 ФЗ о СМИ). В случае нарушения требования со СМИ может быть взыскан штраф в размере 5 млн рублей, также может последовать блокировка издания.