По мнению брокера, в следующем году российский рынок вырастет на 40%. При этом наибольший потенциал роста имеют бумаги компаний, которые ориентированы на внутренний спрос

Аналитики «БКС Мир инвестиций» ожидают, что российский рынок акций может вырасти в 2023 году на 40%. В связи с этим инвесткомпания выделила топ-10 компаний, бумаги которой ее эксперты считают наиболее перспективными для покупки. Об этом говорится в стратегии «БКС Мир инвестиций» на 2023 год (есть в распоряжении «РБК Инвестиций»).

Индекс Мосбиржи

В «БКС Мир инвестиций» полагают, что к концу 2023 года индекс Мосбиржи достигнет отметки 2800 пунктов без учета дивидендов, а с учетом таких выплат может вырасти и до 3000 пунктов.

«Мы установили целевой уровень по индексу Мосбиржи на конец 2023 года на уровне 2800, что предполагает потенциал роста в 33% и соответствует рекомендации «покупать», особенно принимая во внимание дополнительные 8% в виде дивидендов в течение 2023 года. Вместе с дивидендами цель по индексу Мосбиржи сейчас составляет 2950, а потенциал роста — 40%», — спрогнозировали аналитики.

Индекс МосБиржи

IMOEX

2 389,04

(+0,03%)

Исходя из расчета фундаментального потенциала индекса, их рекомендация по рынку — «покупать» до уровня 2200 пунктов, далее «держать» до 2600 пунктов и фиксировать прибыль выше 2800 пунктов.

Они также повысили свой прогноз по индексу РТС. Теперь ожидается, что к концу следующего года индекс с учетом ожидаемого валютного курса вырастет до 1300 пунктов.

Курс доллара к рублю, согласно оценкам брокера, в 2023 году составит $71.4, а в 2024 году вырастет до $72.

По мнению аналитиков «БКС Мир инвестиций», основным позитивным драйвером для российского рынка в следующем году будет восстановление экономики. Среди рисков в инвесткомпании отмечают снижение цен на нефть. Это «должно оказать значительное давление на нефтяной сектор, тогда как именно нефтянка исторически была главной доминантой российского фондового рынка».

Акции-фавориты

В этих условиях инвесткомпания видит больший потенциал роста в бумагах компаний, которые ориентированы на внутренний спрос. К ним, в частности, относятся

эмитенты

из следующих секторов:

- медиа;

- финансы («Сбер», TCS Group, Московская биржа);

- недвижимость (ПИК);

- потребительский сектор («Магнит»);

- телекоммуникации.

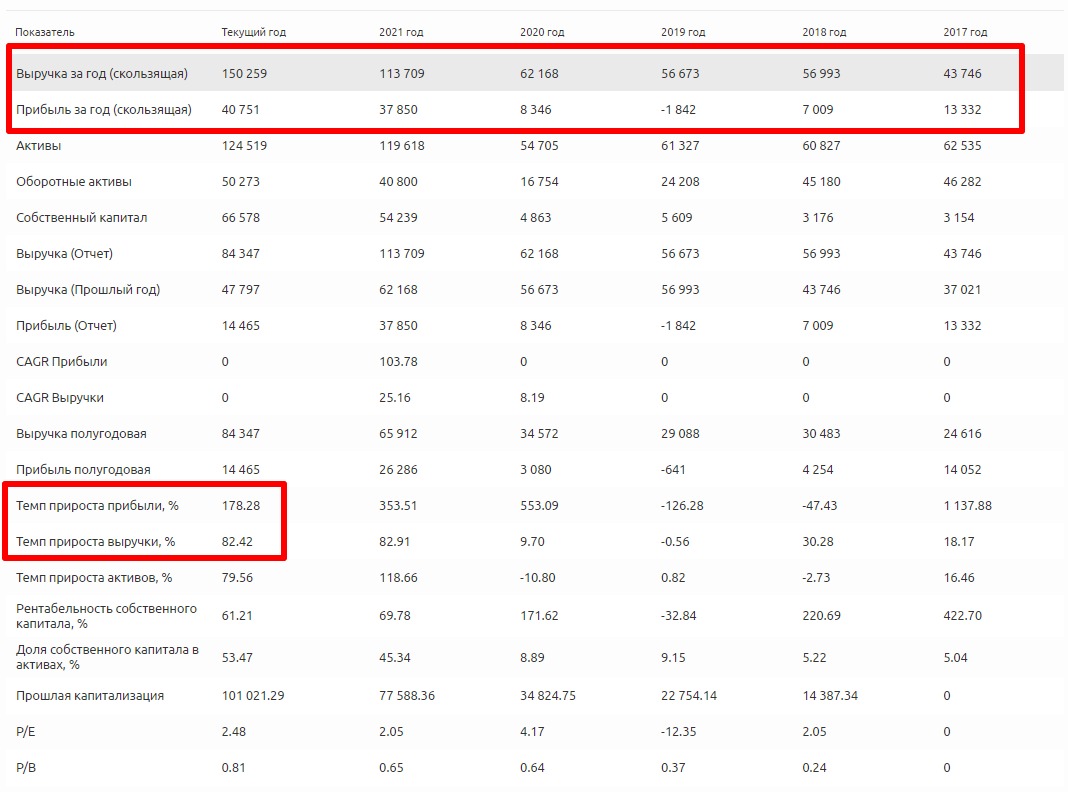

Фото: Стратегия «БКС Мир инвестиций»

По оценкам «БКС Мир инвестиций», средний потенциал роста акций в каждом из этих секторов до конца 2023 года составляет от 45% до 60%, что соответствует рейтингу «покупать».

В список фаворитов на 2023 год также попали бумаги «Интер РАО».

Финансы

Возвращение к регуляторному раскрытию отчетности и сильная динамика финансовых показателей — это позитивные факторы для бумаг «Сбера» и TCS Group, объяснили аналитики. Росту спроса на акции Сбербанка также поспособствует ожидаемая выплата дивидендов в 2023 году. Позитивным фактором для Мосбиржи, в свою очередь, стала рекордная прибыль за 2022 год, которая подтвердила устойчивость бизнеса, а также ожидания возвращения к выплате дивидендов.

Нефть и газ

Что касается сырьевого сектора, то здесь потенциал роста котировок ниже, а самих акций-фаворитов — меньше. Предпочтительнее других экспортов выглядят газовые компании, средний потенциал роста которых оценивается в 42%.

«Мы считаем, что акции газовиков могут выглядеть лучше в первом квартале 2023 года, поскольку эмбарго на начальном этапе может оказаться более разрушительным для рынков нефти и нефтепродуктов, а также для доходов российских нефтяных компаний. Для сравнения, запасы газа в Европе могут оказаться критически низкими этой зимой, что приведет к росту цен на газ по всей кривой и улучшит перспективы доходов как «Газпрома», так и НОВАТЭКа», — объяснили свой выбор аналитики.

«Нефтяники оказались в аутсайдерах с потенциалом роста 16% на фоне слабых перспектив прибыли», — констатировали эксперты.

По их оценкам, низкий мировой спрос в сочетании с жесткими санкциями против российского нефтяного сектора приведет к тому, что цены на нефть марки Urals упадут с $81 за баррель в 2022 году до $61 за баррель в 2023 году.

Металлургия

В то же время металлургический сектор дает средний потенциал роста в 32%, что технически соответствует рейтингу «держать». Однако в топ-10 акций эксперты все же добавили акции «Мечела», «Русала» и «Северстали».

Котировки последней должны поддержать новые экспортные маршруты и сильный спрос на сталь в России, а также возможный возврат к выплате дивидендов. Значимым драйвером роста «Русала», в свою очередь, могут стать потенциальные регулярные дивидендные выплаты. Кроме того, позитивом для компании являются крупные

дивиденды

со стороны «Норникеля» и отсутствие жестких санкций. Что касается «Мечела», то в пользу компании говорят ослабление рубля, рост производства и сокращение долговой нагрузки.

Остальные фавориты

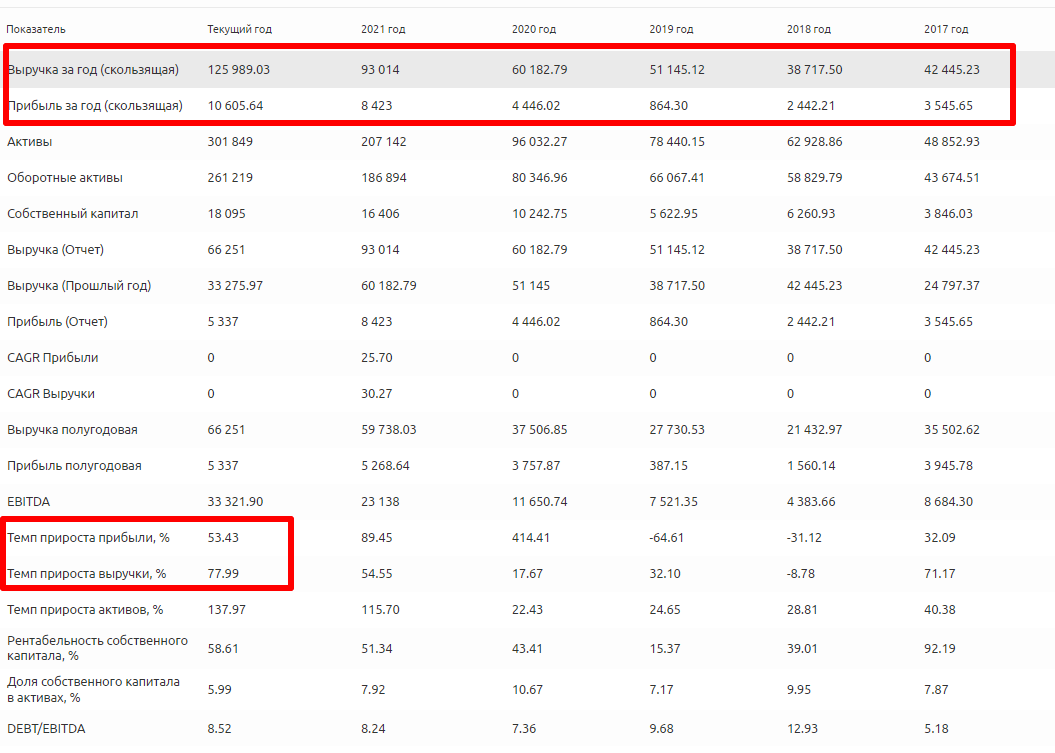

«В отсутствие публикаций операционных и финансовых результатов на текущем этапе мы обращаем внимание на лидирующие позиции ПИК, прочные финансовые позиции и ориентацию на массмаркет», — объяснили авторы стратегии «БКС Мир инвестиций».

«Магнит», в свою очередь, вошел в топ-10 как один из лидеров продуктового ретейла. Однако в отличие от X5 Group у компании нет проблем с регистрацией бизнеса, вследствие чего «Магнит» на горизонте 12 месяцев может вновь вернуться к распределению прибыли между акционерами.

Что касается «Интер РАО», то здесь позитивным фактором выступает рост тарифов на электроэнергию. Эксперты также отметили, что бумаги смотрятся привлекальнее других в свете положительного свободного денежного потока (

FCF

) и разумных капвложений.

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Инвестиции17 декабря 2021 в 15:0027 734

Акции роста на ближайшие 5 лет

10 российских эмитентов, акции которых могут показать наибольший рост в период 2022–2027

Тенденции будущей пятилетки

Насколько для России страшен переход на зелёную энергетику?

En+ Group и «РУСАЛ»

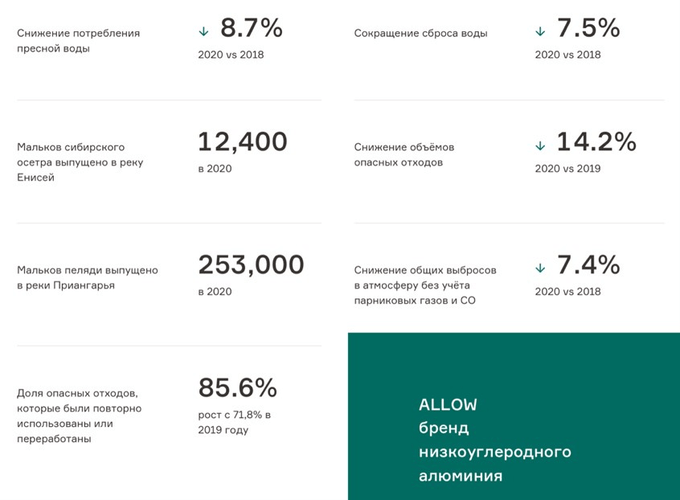

Рис. 1. Ключевые достижения En+ Group в 2020 г. Источник: сайт компании

Рис. 2. Динамика изменения стоимости акций En+ Group на Мосбирже, март 2020 — сентябрь 2021. Источник: сайт Мосбиржи

Рис. 3. Производство алюминия в En+ Group. Источник: данные компании

Рис. 4. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Норникель» и «Полиметалл»

Рис. 5. Производство никеля в «Норникеле». Источник: данные компании

Рис. 6. Динамика изменения стоимости акций «Норникеля» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 7. Динамика изменения стоимости акций «Полиметалла» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Ozon

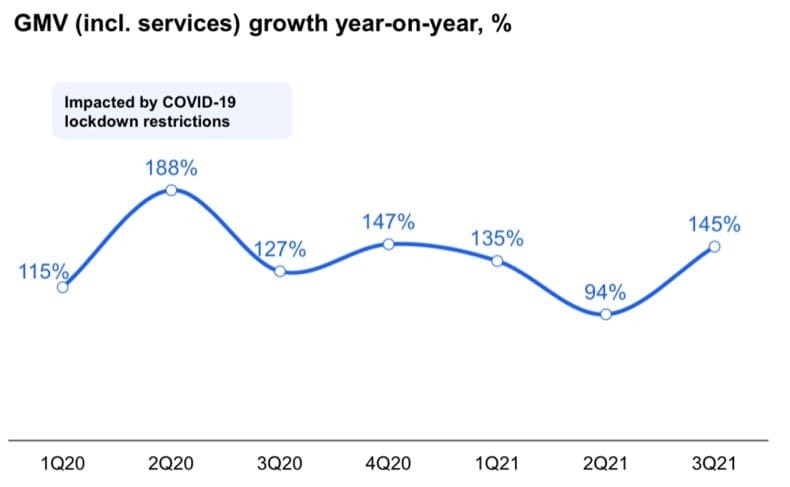

Рис. 8. Динамика GMV Ozon. Источник: презентация компании по итогам III квартала 2021 г.

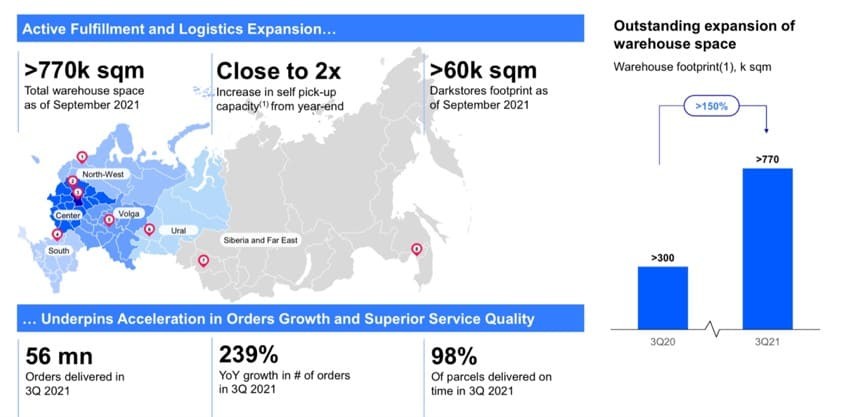

Рис. 9. Развитие логистики и динамика количества складов Ozon. Источник: презентация компании

Рис. 10. Динамика изменения стоимости акций Ozon на Мосбирже, апрель — декабрь 2021. Источник: сайт Мосбиржи

«Аэрофлот»

Рис. 11. Динамика изменения стоимости акций «Аэрофлота» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Энел Россия»

Рис. 12. Динамика капитальных затрат «Энел Россия». Источник: данные компании

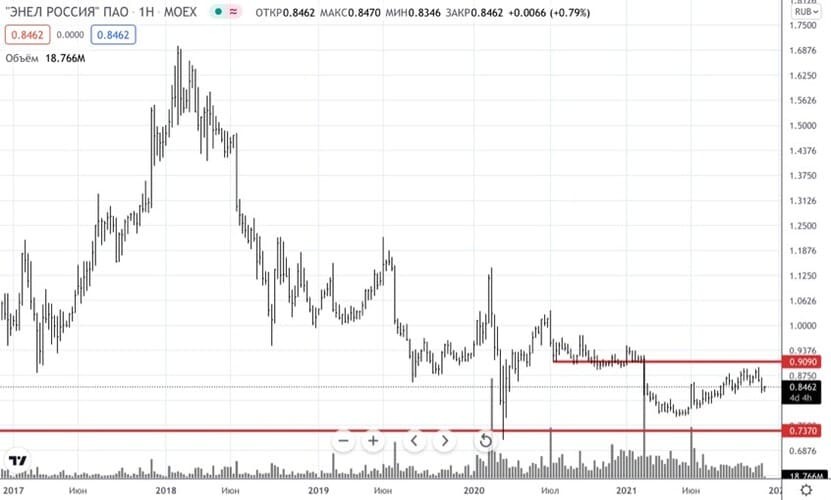

Рис. 13. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Газпром»

Рис. 14. Капитальные затраты «Газпрома». Источник: данные компании

Рис. 15. Динамика изменения стоимости акций «Газпрома» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Роснефть» и «Татнефть»

Рис. 16. Динамика изменения стоимости акций «Татнефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 17. Динамика изменения стоимости акций «Роснефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«АЛРОСА»

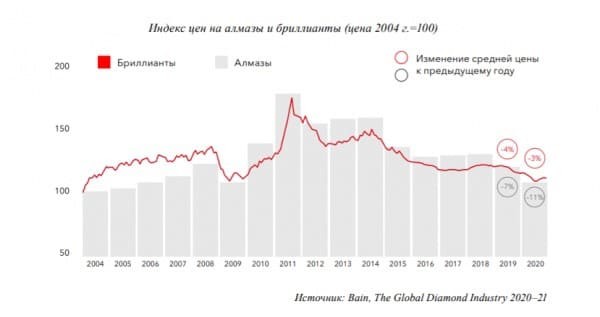

Рис. 18. Динамка цен на бриллианты и алмазы. Источник: сайт компании

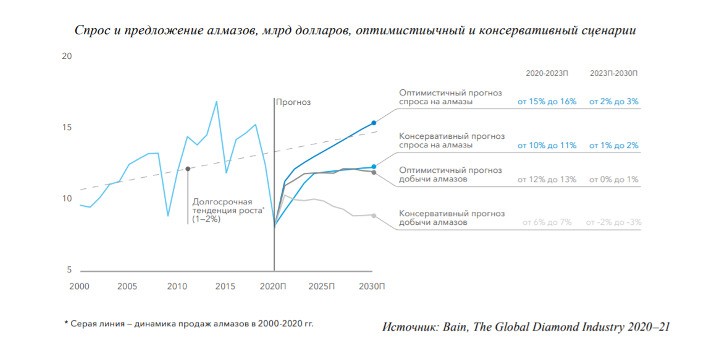

Рис. 19. Динамика спроса и предложения на алмазную продукцию. Источник: сайт компании

Рис. 20. Динамика изменения стоимости акций «АЛРОСА» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Важно! На Московской бирже представлены акции ещё двух компаний — «Бурятзолото» и «Лензолото».

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Какие акции выросли больше всего в 2021 году?

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

Какие фонды самые прибыльные?

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Где смотреть прогнозы?

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

3.6

Рейтинг статьи 3.6 из 5

В настоящее время определить потенциал роста акций довольно сложно, так как многие компании не публикуют свои финансовые отчеты, и связать их финансовые результаты со стоимостью акций становится невозможно.

Чтобы выяснить, какие акции в таких условиях имеют наибольший потенциал роста, журналисты из «РБК Инвестиции» обратились к финансовым аналитикам из инвестиционных компаний.

Эти эксперты профессионально следят за деятельностью отдельных компаний и секторов экономики, и по просьбе журналистов определили наиболее привлекательные акции и дали обоснование своего выбора.

Важно отметить, что данный материал предназначен исключительно для ознакомления и не содержит индивидуальных инвестиционных рекомендаций.

Сбербанк

Компания «Сбербанк» представлена на рынке биржевыми тикерами SBER и SBERP, и получила 10 рекомендаций от аналитиков, включая «Алго Капитал», «Альфа-Капитал», «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», ПСБ, «Первая», «Финам», «Газпромбанк Инвестиции» и «БКС Мир инвестиций». Компания привлекает внимание инвесторов своим положением на рынке, высокими операционными показателями, сильными дивидендными перспективами и запасом прочности.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции», Дмитрий Кашаев, отмечает, что «Сбербанк» показал рекордную прибыль в течение трех месяцев подряд и продемонстрировал готовность эффективно работать в текущей ситуации.

Банк является лидером на российском банковском рынке и не вызывает вопросов уровень его капитала и капитализации. Он также имеет потенциал выплаты дивидендов до ₽30 на акцию к концу 2023 года.

Инвестиционный консультант ФГ «Финам», Тимур Нигматуллин, подчеркивает, что «Сбербанк» имеет одну из самых низких стоимостей по мультипликатору цена/стоимость капитала на российском рынке (0,5 без учета прибыли).

Банку доступны ₽1 трлн нераспределенной прибыли, что позволит ему пройти период экономической турбулентности без дополнительной капитализации. Компания не сталкивается с проблемами привлечения капитала и стоимости его привлечения, так как удерживает более 40% всех депозитов в стране.

«Полюс»

Биржевой тикер: PLZL Число рекомендаций: 6 Чем привлекательны: высокие производственные показатели, ожидание дивидендов, возможность защиты от ослабления рубля в условиях сохранения экспорта.

Аналитики, выступившие с рекомендациями: Freedom Finance, «Алго Капитал», УК «Альфа-Капитал», «ВТБ Мои Инвестиции», ПСБ и «Газпромбанк Инвестиции».

Некоторые из высказанных оценок:

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global: «Благодаря контролю над расходами и благоприятной конъюнктуре рынка, «Полюс» сохраняет высокую рентабельность. Факторы, делающие компанию привлекательной, — это ожидание дивидендов и возможность защиты от ослабления рубля».

Команда «ВТБ Мои Инвестиции»: «В своем сегменте «Полюс» является компанией с наименьшими издержками. Показатель AISC (совокупные затраты на добычу 1 тройской унции золота. — Прим. «РБК Инвестиций») «Полюса» в первом полугодии 2022 года составил $825 на унцию, что значительно ниже, чем у предельных производителей, где этот показатель составил $1900 на унцию».

«Магнит»

Название компании: «Магнит» Биржевой код акции: MGNT Количество рекомендаций: 5 Почему привлекательна: увеличение операционных показателей, фундаментальная недооценка Аналитические оценки: Freedom Finance, УК «Альфа-Капитал», ПСБ, «Финам», «БКС Мир инвестиций»

Аналитики отмечают следующее:

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, считает, что «Магнит» — это одна из компаний в продовольственной рознице, которая продемонстрировала свою эффективность и защищенность от санкций. Кроме того, он считает, что «Магнит» является фундаментально недооцененной и имеет потенциал для возврата к выплате дивидендов.

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global, полагает, что розничная торговля продолжит реализацию своего фундаментального потенциала, восстанавливая прошлые потери. Он отмечает, что «Магнит» сохраняет высокие темпы роста, поскольку его выручка за первое полугодие 2022 года увеличилась на 38,2% по сравнению с прошлым годом и составила 1,136 трлн рублей.

Озон

Компания Ozon (биржевой тикер OZON) привлекает внимание инвесторов своими перспективами роста бизнеса на фоне ухода иностранных маркетплейсов из России и улучшением финансовых показателей.

В соответствии с отчетами пяти аналитических компаний (Freedom Finance, «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», «БКС Мир инвестиций») , Ozon имеет потенциал роста, который подкрепляется следующими факторами:

- Улучшение финансовых показателей, включая стабильную операционную и чистую прибыль, достигнутые за счет адаптации стратегии в условиях санкций и снижения покупательной способности населения.

- Потенциал ежегодного роста сегмента e-commerce в России на 30% до 2025 года, что будет способствовать увеличению доли рынка Ozon.

- Расширение регионального присутствия и партнерств с Турцией и Китаем, что позволит увеличивать ассортимент товаров и поддерживать высокий рост оборота.

- Удвоение общего объема оборота товаров маркетплейса в 2022 году и возможный рост более чем на 50% в 2023 году.

- Запуск своих финансовых сервисов, направленных на рост оборачиваемости товаров и комиссионные доходы, а также на предоставление кредитов потребителям и открытие расчетных счетов продавцам.

Все вышеупомянутые факторы позволяют предполагать, что Ozon будет успешно развиваться и приносить доходы своим инвесторам. Однако следует отметить, что материал является исключительно ознакомительным и не содержит индивидуальных инвестиционных рекомендаций.

NLMK

НЛМК Тикер на бирже: NLMK Число рекомендаций: 3 Привлекательность: ожидаемые дивиденды, рост внутреннего спроса на сталь Аналитики: ПСБ, «ВТБ Мои Инвестиции», УК «Альфа-Капитал»

Мнения аналитиков:

Команда «ВТБ Мои Инвестиции»:

«Мы предпочитаем НЛМК среди компаний черной металлургии. По множителю EV/ebitda акции компании торгуются по коэффициенту 3,1, а дивидендная доходность составляет около 11%».

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ:

«Мы ждем возврата к выплате дивидендов от сталелитейщиков и рассматриваем НЛМК и Северсталь в качестве перспективных компаний. Они могут получить поддержку как от улучшения экономических перспектив России, так и от ослабления рубля, что, впрочем, положительно скажется на всем металлургическом секторе».

Polymetal

Polymetal — это компания, обозначенная на бирже тикером POLY, которая получила три рекомендации от аналитиков «Алго Капитал», УК «Альфа-Капитал» и УК «Первая».

Компания привлекательна благодаря ожиданию дивидендов и защите от ослабления рубля, что связано с перспективами сохранения экспорта.

София Кирсанова, портфельный управляющий УК «Первая», полагает, что на фоне низкой базы текущего года могут подрасти отдельные экспортеры, которые пострадали в 2022 году от укрепления курса рубля. Она считает, что золотодобывающая компания Polymetal и алюминиевый гигант «Русал» являются наиболее перспективными.

Виталий Манжос, старший риск-менеджер «Алго Капитала», высказывает мнение о том, что сильно перепроданные в 2022 году бумаги «Полюса» и Polymetal все еще сохраняют потенциал для сильного восстановительного роста стоимости от текущих уровней.

Он также отмечает, что улучшение ситуации с рентабельностью бизнеса может способствовать увеличению стоимости компании на фоне возможного дальнейшего ослабления курса рубля.

Отдельные рекомендации

Помимо самых популярных акций, аналитики также упоминали в своих рекомендациях следующие компании: «Северсталь», X5 Group, «Норникель», Интер РАО, ЛУКОЙЛ, Московская биржа, «Русал», привилегированные акции «Сургутнефтегаза», TCS Group, АЛРОСА, Fix Price, Globaltrans, «Мечел», МТС, «Ростелеком», НОВАТЭК, ГК «Самолет», VK и «Яндекс».

Стоит воздержаться: «Аэрофлот»

Рекомендации аналитиков относительно покупки акций выделили две, наиболее часто упоминаемые: акции «Аэрофлота» и «Газпрома». Эксперты советуют воздержаться от инвестиций в эти акции, так как они сопряжены с определенными рисками.

Биржевой тикер: AFLT Число возражений: 4 Факторы риска: влияние внешних ограничений, снижение пассажиропотока Аналитики: «Алго Капитал», «Алор Брокер», ПСБ, «Газпромбанк Инвестиции»

Павел Веревкин, инвестиционный стратег ИК «Алор Брокер», отмечает, что западные санкции оказали серьезное влияние на компанию, которая уже имела сложности с адаптацией к антиковидным ограничениям. Лизинговые договоры, техническое обслуживание, поставки запчастей и страхование воздушных судов подпали под ограничения, в то время как доля судов иностранного производства составляет 76%.

Компания получила дополнительную докапитализацию от государства, что размыло акционерный капитал. В таких условиях прибыль и дивиденды нереальны, и переоценка компании в ближайшем будущем не предвидится.

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, отмечает, что инвестирование в акции «Аэрофлота» рискованно, так как компании необходимо решить проблемы с парком самолетов и операционными показателями.

Андрей Ванин, руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции», считает компанию достаточно рисковой из-за торговых ограничений, слабых финансовых результатов и очередной допэмиссии.

Стоит воздержаться: «Газпром»

«Рекомендуется сдержаться от инвестирования в акции «Газпрома» (биржевой тикер: GAZP) , учитывая три отрицательных фактора: снижение продаж, увеличение налоговой нагрузки и значительные капитальные затраты. Аналитики компаний «Алго Капитал», «МКБ Инвестиции» и ПСБ высказали свои оценки относительно ситуации.

Старший риск-менеджер «Алго Капитала» Виталий Манжос считает, что в ближайшее время акции «Газпрома» могут показать худшие результаты, чем рынок, из-за сильного снижения объемов экспорта на премиальный европейский рынок и поданных крупных исков со стороны германских контрагентов. Он также отметил негативное влияние увеличения налога на доходы физических лиц.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции» Дмитрий Кашаев подчеркнул, что 2023 год будет большим вызовом для менеджмента компании, учитывая рекордную инвестиционную программу, новые налоги и необходимость перестраивания производственного процесса и логистики.

Однако он выразил уверенность в том, что компания преодолеет все эти препятствия. В то же время, миноритарным акционерам стоит быть терпеливыми.»

Расписал стратегию с суммами от 80 до 2000$ в месяц, в закрепе.

Дарю вам доступ в закрытый телеграмм канал. Где я раскрываюсь больше, как автор для вас.

Сегодня Россия переживает бум частных инвестиций. По данным Московской биржи, за последние три месяца более миллиона человек присоединились к торгам на фондовом рынке — это больше, чем совокупное число частных инвесторов в конце 2015 года.

Общее количество инвесторов на площадке составляет 10,3 млн человек, из которых 1,6 млн совершали сделки в феврале 2021 года.

Беспрецедентный интерес россиян к покупке ценных бумаг объясняется желанием сохранить и преумножить свои сбережения в ситуации нестабильности, ослабления рубля и снижения ставок по вкладам в крупнейших банках страны.

Среди самых популярных акций российских компаний в 2020 году — «Газпром», «Сбер», «Яндекс» и «Лукойл». Начинающие инвесторы находят их наиболее надежными и понятными. Между тем, на бирже торгуются десятки российских компаний, чьими продуктами мы пользуемся каждый день и чей бизнес растет.

RB.RU выбрал 50 компаний, за акциями которых стоит наблюдать — без нефтегаза и ресурсодобычи.

Все о том, как сохранить и приумножить сбережения — в специальном разделе RB.RU «Личные инвестиции»

Информация в статье не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Максимальная стоимость акции указана на 18.03.2021 г.

Финансовые и инвестиционные компании

«СберБанк»

Один из крупнейших банков мира и самый дорогой российский бренд.

- Капитализация компании: 6,3 трлн руб.

- Максимальная стоимость акции: 285,5 руб.

«Тинькофф»

Финансовая экосистема, которая включает онлайн-банк, обслуживающий более 10 млн клиентов

- Капитализация компании: 782 млрд руб.

- Максимальная стоимость акции: 4 559 руб.

Банк «ВТБ»

Первый в России банк по числу клиентов-долларовых миллионеров. Обладает наивысшей оценкой рейтингового агентства «Эксперт РА» — «ruAAА», прогноз — «стабильный».

- Капитализация компании: 487 млрд руб.

- Максимальная стоимость акции: 0,03 руб.

Московская биржа

Крупнейшая биржевая группа в России, управляет рынками акций, облигаций, деривативов, иностранной валюты и другими.

- Капитализация компании: 382 млрд руб.

- Максимальная стоимость акции: 168 руб.

АФК «Система»

Финансовая корпорация, которая входит в число системообразующих предприятий России. Под ее управлением находятся «Медси», «МТС», Segezha Group и другие компании. Стоимость совокупных активов АФК «Система» составляет 1,3 трлн руб.

-

Капитализация компании: 332 млрд руб.

-

Максимальная стоимость акции: 35,6 руб.

«Московский кредитный банк»

Универсальный коммерческий банк, входит в число системно значимых банков России.

- Капитализация компании: 207 млрд руб.

- Максимальная стоимость акции: 6,9 руб.

Банк «Авангард»

Банк обслуживает более 120 тыс. корпоративных и более миллиона частных клиентов. Входит в топ-50 российских банков по размеру собственного капитала по данным 2019 года.

- Капитализация компании: 85 млрд руб.

- Максимальная стоимость акции: 1 055 руб.

«САФМАР»

Многоотраслевой конгломерат, в который входят финансовые, медийные, промышленные и другие активы

- Капитализация компании: 56 млрд руб.

- Максимальная стоимость акции: 510 руб.

Qiwi

Провайдер платежей и финансовых сервисов с сетью из 117 тыс. терминалов, 19,7 млн электронных кошельков и 32 млн клиентов

- Капитализация компании: 10 млрд руб.

- Максимальная стоимость акции: 811 руб.

Ozon

Универсальная платформа электронной коммерции, входит в топ-5 самых дорогих интернет-компаний России по версии Forbes. На сайте Ozon размещено более 11 млн товаров от 20 тыс. активных продавцов.

- Капитализация компании: 769 млрд руб.

- Максимальная стоимость акции: 4 328 руб.

X5 retail group

Розничноторговая компания, которая управляет сетями «Пятёрочка», «Перекрёсток», «Карусель» и «Чижик». Занимает лидирующую позицию в российском ритейле.

- Капитализация компании: 709 млрд руб.

- Максимальная стоимость акции: 2 634 руб.

FixPrice

Международная сеть магазинов с фиксированными ценами на товары. Сеть насчитывает более 4,3 тыс. точек в разных городах России, а также в Казахстане, Грузии, Беларуси, Латвии, Киргизии и Узбекистане.

- Капитализация компании: 616,8 млрд руб.

- Максимальная стоимость акции: 716 руб.

«Магнит»

Сеть розничных магазинов, представленная в 3,7 тыс.населенных пунктов России. Входит в число крупнейших работодателей России.

- Капитализация компании: 546 млрд руб.

- Максимальная стоимость акции: 5 454 руб.

«М.Видео»

Торговая сеть по продаже электроники и бытовой техники. Входит в число лидеров по объемам продаж среди ритейлеров, которые специализируются на непродовольственных товарах.

- Капитализация компании: 129 млрд руб.

- Максимальная стоимость акции: 729 руб.

«Лента»

Крупнейшая в России сеть гипермаркетов. Средняя площадь одного торгового зала составляет 5,5 тыс. кв.м.

- Капитализация компании: 128 млрд руб.

- Максимальная стоимость акции: 274 руб.

Группа «Черкизово»

Крупнейший в России производитель мясной продукции. Группе принадлежат бренды «Петелинка», «Пава-Пава», «Черкизово», «Империя вкуса», «Мясная губерния» и другие.

- Капитализация компании: 107 млрд руб.

- Максимальная стоимость акции: 2 444 руб.

«Детский мир»

Мультиформатный цифровой оператор розничной торговли, лидер на рынке детских товаров в России и Казахстане, а также значимый игрок в Беларуси. Группа объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир», интернет-магазин и маркетплейс detmir.ru, а также сеть товаров для животных «Зоозавр».

- Капитализация компании: 99 млрд руб.

- Максимальная стоимость акции: 135 руб.

«АбрауДюрсо»

Производитель игристых вин, сидра и крепких алкогольных напитков, а также официальный дистрибьютор международных алкогольных брендов. В 2019 году совокупный объем продаж группы составил 43,3 млн бутылок.

- Капитализация компании: 21 млрд руб.

- Максимальная стоимость акции: 215 руб.

O’Key Group SA

Компания управляет розничной сетью под торговой маркой «О’КЕЙ», ей принадлежит 96 магазинов в различных городах России.

- Капитализация компании: 16 млрд руб.

- Максимальная стоимость акции: 58 руб.

«Красный октябрь»

Старейшее кондитерское предприятие в России, основано в 1849 году. Один из наиболее узнаваемых российских брендов. Выпускает конфеты «Мишка косолапый», «Аленка», «Раковые шейки», «Красная шапочка» и другие.

- Капитализация компании: 4,9 млрд руб.

- Максимальная стоимость акции: 482 руб.

«Обувь России»

Торговая платформа, которая объединяет маркетплейс westfalika.ru и сеть торговых и сервисных точек под брендом Westfalika. Выручка компании в 2019 году составила 13,7 млрд рублей.

- Капитализация компании: 2 млрд руб.

-

Максимальная стоимость акции: 29 руб.

Телеком

«МТС»

Оператор сотовой связи, услугами которого пользуются 86,4 млн абонентов в России, Беларуси и Армении. В последние годы развивает сторонние сервисы, которые образуют экосистему МТС.

- Капитализация компании: 632 млрд руб.

- Максимальная стоимость акции: 318 руб.

«Мегафон»

Мобильный оператор, услугами которого пользуются более 76 млн абонентов.

- Капитализация компании: 403 млрд руб.

- Максимальная стоимость акции: 650 руб.

«Ростелеком»

Провайдер цифровых услуг, который охватывает различные сегменты рынка. Занимает лидирующие позиции на рынке услуг высокоскоростного доступа в интернет и платного телевидения. Выручка компании в 2020 году составила 546,9 млрд руб.

- Капитализация компании: 297 млрд руб.

- Максимальная стоимость акции: 110 руб.

VEON

Холдинговая компания, которая контролирует телекоммуникационные активы в России и СНГ, включая «ВымпелКом» (бренд «Билайн»).

- Капитализация компании:231 млрд руб.

- Максимальная стоимость акции: 140 руб.

«МГТС»

Один из крупнейших операторов связи в Европе, основной телекоммуникационный партнер Москвы. Входит в группу «МТС».

- Капитализация компании: 214 млрд руб.

- Максимальная стоимость акции: 2 500 руб.

«Таттелеком»

Крупнейший оператор проводной электросвязи в республике Татарстан. Входит в топ-200 компаний России по капитализации.

- Капитализация компании: 11 млрд руб.

- Максимальная стоимость акции: 0,5 руб.

ИТ

«Яндекс»

Крупнейшая ИТ-компания России, которая развивает поисковую систему и экосистему сервисов, включая «Яндекс.Маркет», «Яндекс.Еда», «Яндекс.Такси», «Яндекс.Лавка» и другие.

- Капитализация компании: 1,5 трлн руб.

- Максимальная стоимость акции: 5 089 руб.

Mail.Ru Group

Технологическая корпорация, которая владеет социальными сетями «ВКонтакте» и «Одноклассники», почтовым сервисом, мессенджерами, онлайн-играми, сервисом для заказа такси «Ситимобил», платформой для доставки еды Delivery Club и другими активами.

- Капитализация компании: 376 млрд руб.

- Максимальная стоимость акции : 1 822 руб.

HeadHunter

Один из крупнейших в мире сайтов по поиску работы и сотрудников. Собственная база резюме насчитывает 50 млн, каждый месяц сайт посещает 18 млн человек.

- Капитализация компании: 124 млрд руб.

-

Максимальная стоимость акции: 2 743 руб.

Биотехнологии, фарма и медицина

Аптечная сеть 36,6

Четвертая по размерам аптечная сеть в России с долей рынка в 4,1% и оборотом 48,3 млрд руб.

- Капитализация компании: 91 млрд руб.

- Максимальная стоимость акции : 13,8 руб.

MD Medical Group («Мать и дитя»)

Одна из лидирующих частных медицинских компаний, оказывающих услуги в области женского здоровья.

- Капитализация компании: 34 млрд руб.

- Максимальная стоимость акции: 517 руб.

ИСКЧ («Институт стволовых клеток человека»)

Компания ИСКЧ инвестирует в перспективные разработки, связанные с инновационными медицинскими препаратами, оборудованием и высокотехнологичными медицинскими услугами. В портфеле ИСКЧ находятся как стартапы, так и зрелые компании.

- Капитализация компании: 2 млрд руб.

- Максимальная стоимость акции: 34 руб.

«Фармсинтез»

Первая российская фармацевтическая компания, которая вышла на публичный рынок. Ведет разработку и производство препаратов, ориентированных на лечение социально-значимых заболеваний.

- Капитализация компании: 2 млрд руб.

- Максимальная стоимость акции: 6,7 руб.

«Совкомфлот»

Крупнейшая судоходная компания России, которая предоставляет клиентам услуги по транспортировке энергоресурсов.

- Капитализация компании: 179 млрд руб.

- Максимальная стоимость акции: 92 руб.

«Аэрофлот»

Крупнейший авиаперевозчик России и один из 20 крупнейших авиаперевозчиков в мире по числу пассажиров. Охватывает 340 регулярных направлений в 57 стран мира. Чистая прибыль в 2019 году составила 13,5 млрд руб., 2020 год компания закрыла с убытком в 96,5 млрд руб.

- Капитализация компании: 77 млрд руб.

- Максимальная стоимость акции: 69,9 руб.

Globaltruck

Крупный автомобильный перевозчик, обслуживает компании Metro, IKEA, «Спортмастер», «ОКЕЙ» и другие.

- Капитализация компании: 2,2 млрд руб.

-

Максимальная стоимость акции: 39 руб.

«ПИК»

Крупнейшая девелоперская компания России.

- Капитализация компании: 499 млрд руб.

- Максимальная стоимость акции: 754 руб.

ГК «Самолет»

Группа компаний «Самолет» объединяет ряд девелоперских предприятий полного цикла. Организация занимает второе место среди застройщиков Московского региона по объемам реализации.

- Капитализация компании: 179 млрд руб.

- Максимальная стоимость акции: 92 руб.

Группа «ЛСР»

Девелоперская компания, которая ввела в эксплуатацию более 830 тысяч кв. м недвижимости.

- Максимальная стоимость акции: 853 руб.

Ingrad

Инвестиционно-девелоперская компания, в портфеле которой 2,5 млн кв. м жилой недвижимости.

- Капитализация компании: 62 млрд руб.

- Максимальная стоимость акции: 1 497 руб.

Etalon Group PLC

Девелопер, который специализируется на жилой недвижимости для среднего класса в Санкт-Петербурге, Москве и области.

- Капитализация компании: 36 млрд руб.

- Максимальная стоимость акции: 123 руб.

Промышленность

НЛМК

Международная корпорация с активами в России, США и странах Европы. Основной актив — Новолипецкий металлургический комбинат.

- Капитализация компании: 1,3 трлн руб.

- Максимальная стоимость акции: 217 руб.

«ФосАгро»

Один из ведущих в мире производителей фосфоросодержащих удобрений, осуществляет поставки в 102 страны под 50 торговыми марками.

- Капитализация компании: 511 млрд руб.

- Максимальная стоимость акции: 4 000 руб.

Акрон

Производитель высокоэффективных сложных удобрений, крупнейший работодатель Новгородской области.

- Капитализация компании:243 млрд руб.

- Максимальная стоимость акции: 6 002 руб.

ОАК

Одна из крупнейших в Европе авиастроительных корпораций.

- Капитализация компании: 229 млрд руб.

- Максимальная стоимость акции: 0,46 руб.

Русагро

Агрохолдинг, который занимает лидирующие позиции в производстве сахара, растениеводстве, масложировом бизнесе. Продукция холдинга поставляется в 50 стран мира.

- Капитализация компании: 76 млрд руб.

- Максимальная стоимость акции: 902 руб.

«Камаз»

Крупнейший российский и один из 20 ведущих производителей грузовых автомобилей в мире. ПАО «КАМАЗ» объединяет 109 компаний в России, СНГ и других странах.

- Капитализация компании: 46 млрд руб.

- Максимальная стоимость акции: 66 руб.

«Русская аквакультура»

Компания производит красную рыбу, объем продаж в 2019 году составил 18,1 тысяч тонн.

- Капитализация компании: 23 млрд руб.

- Максимальная стоимость акции: 279,5 руб.

«Соллерс»

Автомобилестроительная компания, которая участвует в совместных предприятиях с Ford, Mazda и другими производителями.

- Капитализация компании: 8,7 млрд руб.

- Максимальная стоимость акции: 259 руб.

Все фото: Unsplash

Традиционно в начале каждого года мы анализируем и выбираем наиболее интересные акции на ближайший год. В рамках этой статьи мы рассмотрим акции фондового рынка РФ и постараемся определить лучшие бумаги для инвестирования в 2023 г.

Текущие условия создают серьезную неопределенность на фондовом рынке. Каждый месяц мы видим новые вызовы, новые налоги, санкции, которые могут сказаться на бизнесе любой компании. Мы выделили те компании, которые наиболее стойки к текущим условиям, которые смогут пережить трудности и стать только сильнее.

В нашу подборку на 2023 год попадают следующие компании:

-

Инарктика (РусАква).

-

Белуга.

-

Русагро.

-

Группа Позитив.

-

Новатэк.

-

Самолет.

-

ДВМП.

-

Полюс.

ПОЛОЖЕНИЕ ОБ ОГРАНИЧЕНИИ ОТВЕТСТВЕННОСТИ

Представленные в настоящем аналитическом материале мнения выражены с учетом рыночной ситуации на рынке ценных бумаг и связанных с ними событий на дату выхода материала.

Данный аналитический материал является мнением и содержит оценки ИП Кошин В.В. (далее компании Fin-plan) в отношении рассматриваемых ценных бумаг и эмитентов. При этом компания Fin-plan не утверждает, что указанные мнения и оценки являются единственно верными.

Указанные в данном аналитическом материале суждения и аналитические выводы относительно ценных бумаг и рынков, не являются персональными инвестиционными рекомендациями.

Компания Fin-plan и ее сотрудники не несут ответственности за использование или невозможность использования информации, содержащейся в материалах, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, в том числе за возможные убытки от сделок с ценными бумагами, срочных сделок, совершенных на основании данной информации, а также за ее достоверность.

Принимая во внимание вышесказанное, не стоит полагаться исключительно на содержание данного аналитического материала в ущерб проведению собственного независимого анализа.

Компания Fin-plan обращает внимание, что инвестиции в экономику как развитых стран, так и развивающихся, а также операции с ценными бумагами и срочными контрактами связаны с рисками и требуют соответствующих знаний и опыта. В связи с этим рекомендуется проводить тщательное и всестороннее исследование финансово-экономического состояния эмитентов и соответствующих рынков перед принятием инвестиционного решения.

Приведенные в данном аналитическом материале исходные данные (отчетность, котировки) взяты из публичных источников и послужили основой для формирования мнения. Компания Fin-plan признает данные источники надежными, но не несет ответственности за достоверность данных.

Распространение, копирование и / или изменение материалов компании Fin-plan или их части не допускается без получения предварительного письменного согласия от компании Fin-plan. Распространение без согласия компании Fin-plan материалов или их составляющих в любой форме является нарушением условий получения материалов и влечет ответственность, предусмотренную законодательством Российской Федерации.

Инарктика (РусАква)

Инарктика (РусАква) — компания, занимающаяся выращиванием и разведением рыбы в естественных водоемах и специальных морских плантациях, лидирует в области производства форели и атлантического лосося в России.

Бизнес компании направлен на внутренний рынок, цель Инарктика – занять 27% российского рынка лососевых в среднесрочной перспективе (текущая доля 22%).

Подавляющая доля выручки приходится на лосося (73%), на втором месте идет форель (26%). Производство красной икры не является профильным направлениям и занимает небольшую долю выручки.

Выращивание рыбы — достаточно рискованное направление бизнеса и имеет ярко выраженную сезонность (за счет определенных этапов выращивания). Как следствие, динамика выручки компании не имеет четкой тенденции.

Также довольно серьезным риском для компании в текущих условиях была сильная зависимость от иностранных поставок малька. Молодняк, оборудование, корм закупались за рубежом. Сейчас компания приступила к программе импортозамещения. Компания недавно купила ООО «Селекционный центр аквакультуры», которое разводит мальков форели в Калужской области. Сделка позволит заместить часть выпавшего импорта из-за санкций и нарастить выпуск красной рыбы. Плюсом к этому ведется строительство собственного смолтового завода в Карелии. Все это позволит компании создать независимую вертикальную интеграцию и снизить геополитические риски для бизнеса.

Основные драйверы роста:

-

Уход конкурентов с рынка.

-

Выстраивание вертикальной интеграции бизнеса и импортозамещение позволят контролировать себестоимость продукции на каждом этапе производства и снизить риски влияния санкций.

-

Высокие цены на рыбу на рынке в совокупности с дефицитом предложения.

-

Долгосрочная инвестиционная программа, цель которой — выход на 50 тыс. тонн рыбы в год.

-

Дивидендные выплаты. За 2022 год компания заплатит самые высокие дивиденды за все время.

-

Высокая рентабельность бизнеса по сравнению с конкурентами.

Риски для компании:

-

Снижение реально располагаемых доходов у населения, и, как следствие, падения спроса на рыбу.

-

Риски потери поголовья рыбы из-за болезни (прецеденты у компании уже были в 2015 году, когда было потеряно 70% поголовья).

-

Общерыночные макроэкономические риски.

-

Высокая оценка по мультипликаторам. Акции компании могут достаточно сильно отыгрывать любой негатив.

-

Низкий Free float акций.

Акции компании в 2022 году показали доходность значительно лучше рынка. По итогам года котировки потеряли лишь 1%. Мы видим значительную волатильность, однако акции достаточно быстро компенсируют негатив на рынке.

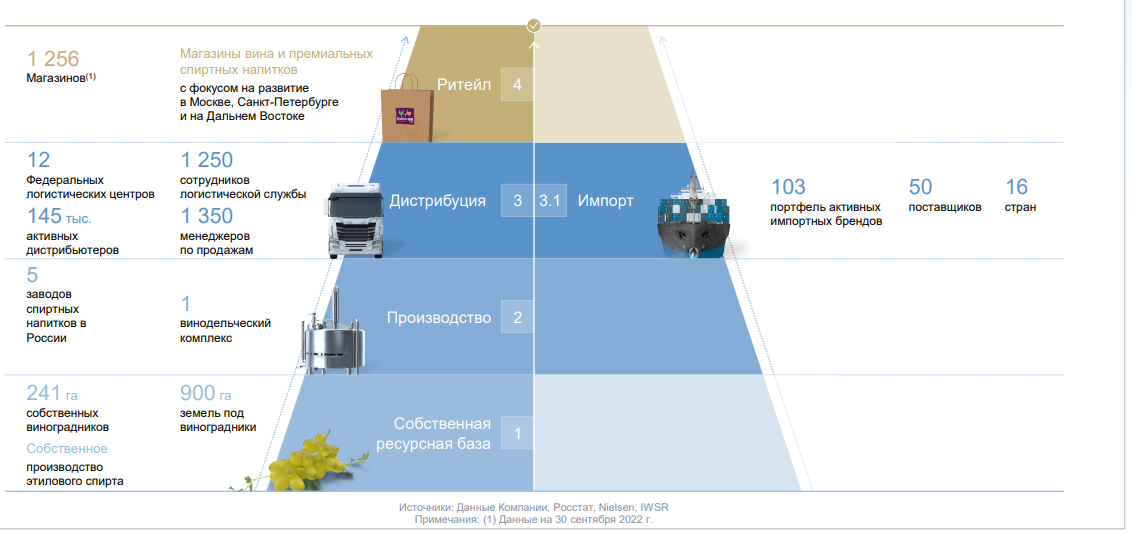

Белуга

Компания является лидером производства крепких алкогольных напитков в России, имеет полностью вертикально интегрированную бизнес модель — от собственной ресурсной базы до сети розничных точек.

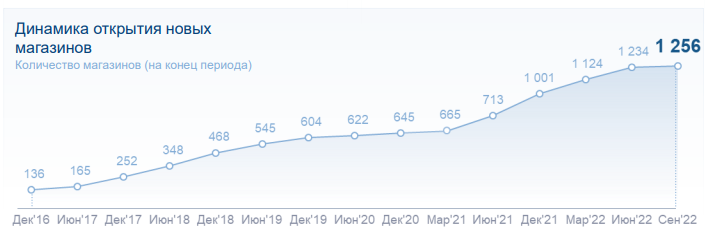

Белуга поддерживает высокую динамику открытия точек. В среднем рост с декабря 2016 года составил 17% ежемесячно.

Компания сконцентрирована на рынке Москвы и СПб, там представлено наибольшее количество торговых точек, но постепенно Белуга заходит и в другие крупные города.

В конце 2022 года компания полностью продала интеллектуальные права на бренд «Белуга» за рубежом из-за невозможности экспорта в условиях санкций. Компания сконцентрируется на внутреннем рынке, бренд «Белуга» сохранится в России.

В 2021 году экспортные продажи водки Beluga составляли до 4% общей выручки компании. Глобально потеря экспорта не повлияла на деятельность компании. Это мы видим по стабильным финансовым результатам в 2022 году. Рост выручки составил 27% г/г, прибыли 42% г/г.

Выручка компании формируется по двум основным сегментам: доходы от продажи алкоголя и доходы от розницы. В розничных магазинах представлена как собственная линейка брендов, так и зарубежные бренды.

Компания сохраняет свою стратегию развития и планирует удвоение бизнеса к 2024 году.

Также плюсом для компании является новая дивидендная политика, совет директоров утвердил новую дивидендную политику. Согласно ей, компания будет направлять на дивиденды не менее 50% от консолидированной чистой прибыли по МСФО за год (ранее было 25%).

Акции за год показали динамику лучше индекса Мосбиржи, падение составило 17,75%.

Основные драйверы для компании:

-

Рост доли компании на рынке алкогольной продукции на фоне ухода иностранных брендов.

-

Лидирующие позиции на внутреннем рынке.

-

Новая дивидендная политика.

-

Устойчивость к влиянию санкций.

-

Вертикальная интеграции и активное развитие розницы и собственных брендов.

Риски:

-

Ослабление рубля может привести к росту затрат на импортные бренды.

-

Антиалкогольное законодательство, потенциальные запреты и ограничения.

-

Невыполнение плановых темпов роста розницы.

-

Усиление санкционной нагрузки.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

Русагро

Русагро является крупнейшим в России производителем подсолнечного масла (доля рынка 13%). Занимает третье место в стране по производству сахара (доля рынка 17%) и четвертое по производству свинины (доля рынка 5,6%).

На текущий момент Русагро среди российских сельскохозяйственных производителей контролирует один из самых обширных банков земель площадью 659 тыс. гектаров.

Производство имеет вертикальную интеграцию — у компании как собственные сырьевые базы, так и налаженные логистические товаропотоки.

По компании Русагро мы сохраняем позитивную инвестиционную оценку. Компания показывает устойчивые финансовые результаты, рост выручки в 2022 году составил 19%.

Компания активно развивается и развивает новые проекты. В 2022 году начала заниматься зерновым трейдингом и планирует до конца года экспортировать около 400 тыс. т. Также уход зарубежных компаний открывает широкий рынок сделок M&A. Для этого у Русагро есть все ресурсы. Бизнес компании направлен на внутренний рынок. Компания еще несколько лет назад начала налаживать логистику с Китаем, и сейчас это для эмитента является огромным плюсом. На текущий момент, 90% продукции свинокомплекса на Дальнем востоке, запущенного в конце 2021 года, обеспечивает жителей самого региона, и 10% свинины идет на экспорт в Китай. Компания не собирается останавливаться на этом и планирует сделать комплекс центром производства свинины в АТР.

Основные драйверы компании:

-

Сохранение высоких цен на продовольствие.

-

Стабильный рост выручки.

-

Наращивание экспорта в страны Азии.

-

Новые инвестиционные проекты и сделки M&A.

Риски:

-

Компания имеет иностранную юрисдикцию, и в текущих условиях у нее нет возможности выплачивать дивиденды. Плюс это несет для инвесторов структурные риски в случае ужесточения санкций. Компания работает над этой проблемой и планирует смену юрисдикции.

-

Регулирование внутренних цен на продовольствие.

-

Высокие ставки в экономике (у компании высокая кредитная нагрузка, при росте ставок вырастут затраты на обслуживание долга).

-

Падение цен на продовольствие и с/х продукцию на фоне общемировой рецессии.

-

Риски отрицательных курсовых разниц — у компании на счетах достаточно большое количество валюты, что привело к списанию курсовой разницы на убытки.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры

Группа Позитив

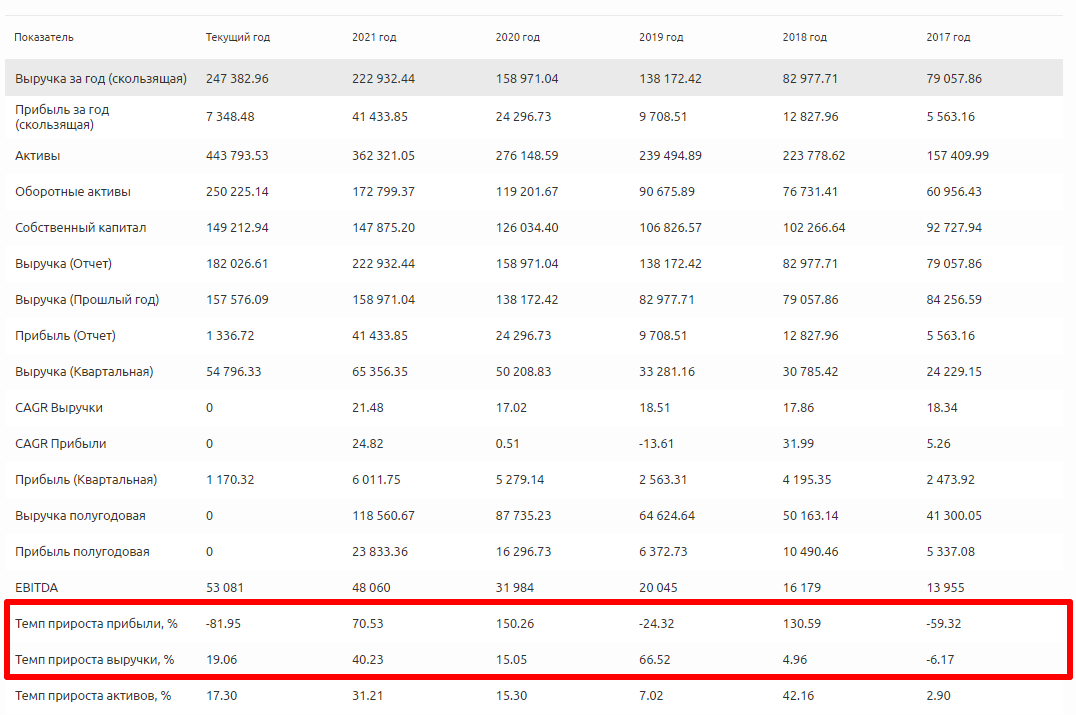

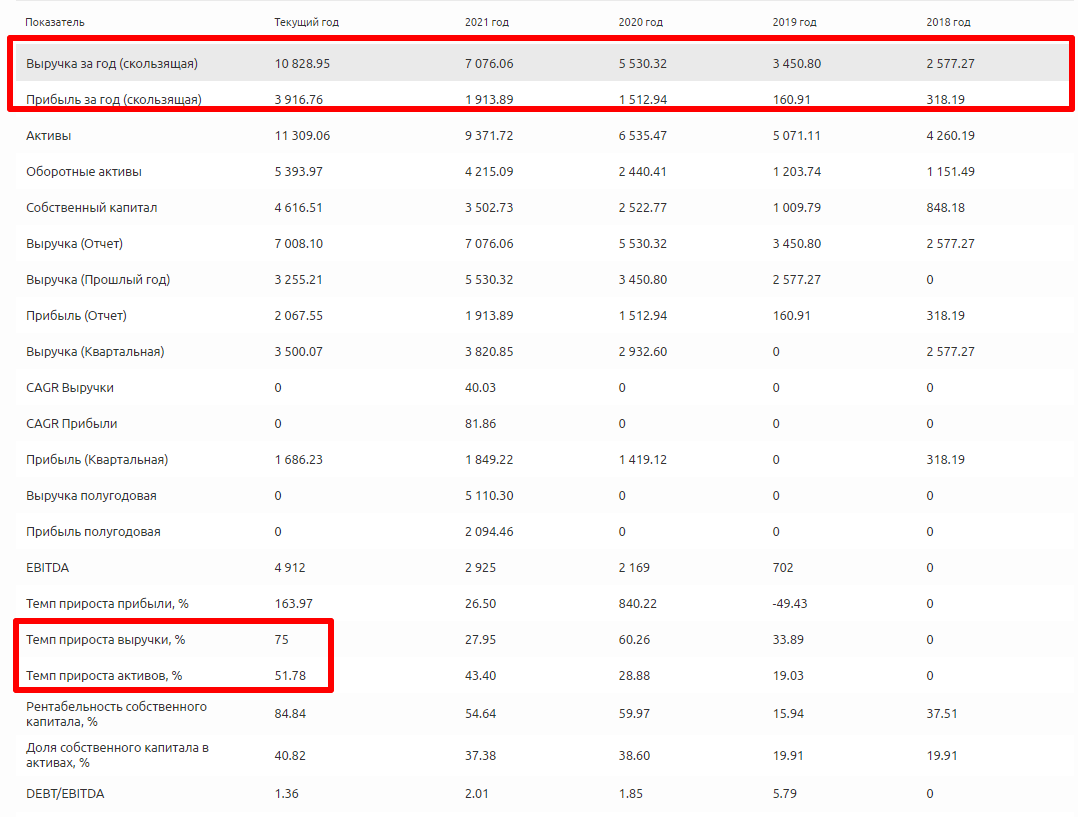

Для компании Позитив 2022 год стал одним из лучших за последнее время. Компания увеличила выручку на 75% г/г, чистую прибыль на 51,78% г/г.

Позитив стал бенефициаром ухода зарубежных компаний, перехода на отечественный «софт», кратного роста кибератак.

За год акции компании показали одну из лучших доходностей на фондовом рынке РФ: +51% при динамике индекса Мосбиржи -44%.

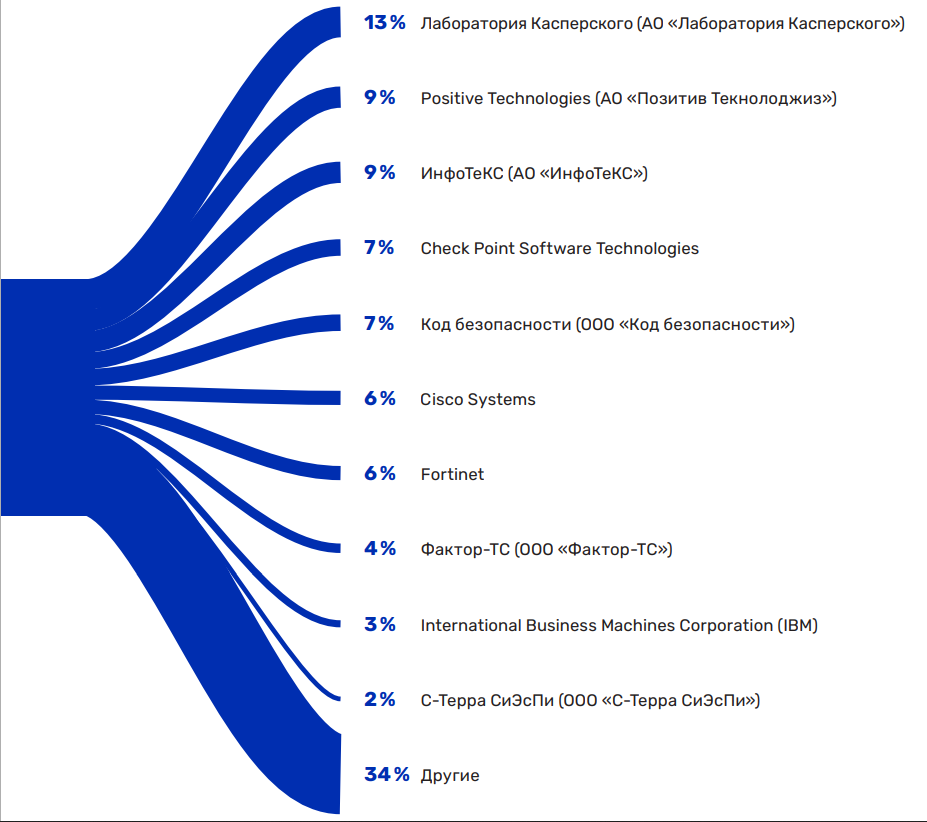

На текущий момент Позитив занимает 9% российского рынка, уступая лишь Лаборатории Касперского.

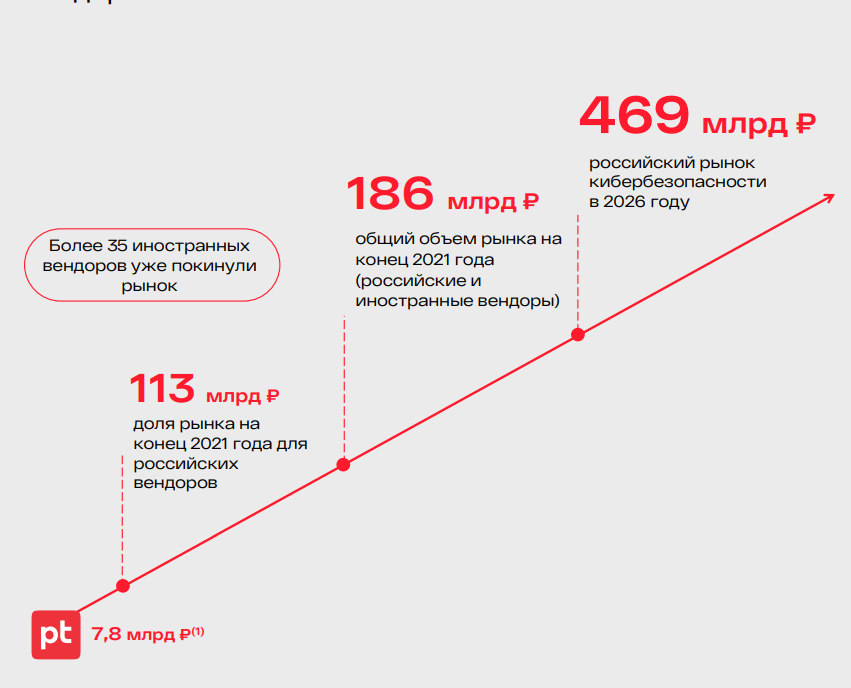

Компания оценивает значительный потенциал рынка кибербезопасности в России. Объем рынка к 2026 году может достигнуть 469 млрд. рублей. Этому будет способствовать поддержка государством IT-сектора, уход зарубежных конкурентов, переход компаний на отечественное ПО.

В долгосрочных планах у компании выход на зарубежные рынки дружественных стран. У Позитива достаточно серьезные планы – это ежегодное удвоение бизнеса. При этом компания уже длительное время находится под санкциями и оптимизировала под них свой бизнес. Вся деятельность ведется в РФ и направлена на внутренний рынок.

Исходя из этого, мы можем выделить следующие драйверы роста компании:

-

Высокие темпы роста выручки и прибыли.

-

Долгосрочные рост отрасли в целом.

-

Бизнес оптимизирован под санкции.

-

Высокая емкость рынка на фоне ухода зарубежных компаний.

-

Дивиденды.

-

Прозрачность деятельности и активное выстраивание взаимодействия с инвесторами.

Минусы и риски:

-

Замедление экономики РФ и снижение платёжеспособности клиентов.

-

Нехватка квалифицированных кадров и оборудования.

-

Возвращение крупных иностранных конкурентов на рынки РФ в случае деэскалации конфликта.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

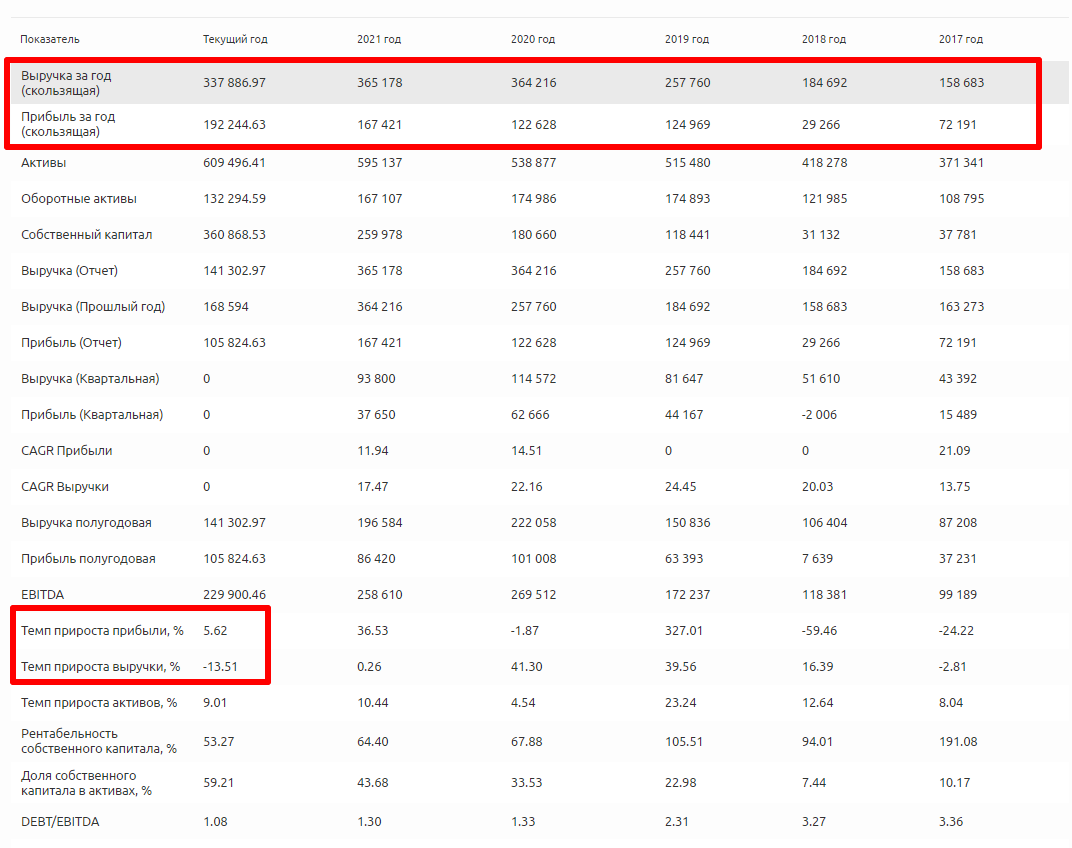

Новатэк

НОВАТЭК можно назвать одной из самых интересных компаний нефтегазовой отрасли

РФ. К сожалению, компания отказалась от публикации отчетности, и в нашем распоряжении есть только производственные показатели.

По данным компании, добыча и реализация сохранились на уровне 2021 года, без существенных просадок. При высоких ценах на газ в 2022 году финансовый результат компании вероятно будет достаточно позитивный.

Компания регулярно выплачивает дивиденды с 2013 года. 2022 год не стал исключением. Компания выплатила за год 88.77 руб. на 1 акцию. В 2023 году высока вероятность продолжения выплат дивидендов.

Помимо дивидендов, драйвером для компании является Ямал СПГ. Это крупнейший проект в России по производству сжиженного природного газа. Для компании в условиях санкций возникли трудности с поставками иностранного оборудования. Точного статуса по проекту сейчас нет, но по словам руководства компании, запуск возможен в конце 2023 года.

Перспективы СПГ масштабны. Многие страны активно развивают данное направление, потому что СПГ не требует прокладку труб и может доставляться в любую точку мира. Даже ЕС нарастили импорт российского СПГ в 2022 году на 46%.

Динамика акций компании за год отрицательная -40%, что чуть лучше индекса Мосбиржи.

Мы можем выделить следующие драйверы роста акций компании:

-

Регулярные дивиденды.

-

Бенефициар кризиса по продажам СПГ.

-

Высокие цены на газ.

-

Продолжение инвестиционных проектов, возможность замены иностранного оборудования собственными разработками.

-

Продолжение и возможная эскалация энергокризиса в 2023 — 2024 году.

-

Раскрытие результатов за 2022 год может дать стимул к росту акций.

Риски и минусы для компании:

-

Снижение цен на природный газ.

-

Более жесткие санкции.

-

Конкуренция на рынке с СПГ США.

-

Деэскалация и завершение энергетического кризиса.

-

Риски отрицательных курсовых разниц.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

Самолет

Несмотря на турбулентность на рынке ипотеки, 2022 год для ГК Самолет оказался довольно успешным. Рост выручки составил 78% г/г, рост чистой прибыли 53,43% г/г. Компания нарастила долю рынка до 3% с 1,5% в 2021 году.

Самолет вышел в 6 новых регионов, за год было запущено 22 новых проекта. Земельный банк в 2022 году вырос на 64%, компания является лидером по данному показателю. Также в 2022 году Самолет стал единственным девелопером, кто выплачивал дивиденды.

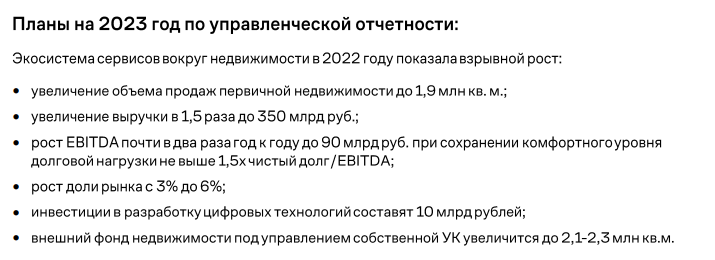

На 2023 год компания ставит достаточно амбициозные планы.

Акции компании за год показали отрицательную динамику -51,4%, хуже индекса Мосбиржи.

Основные драйверы для компании:

-

Сильная динамика результатов на фоне кризиса.

-

Оптимистичные планы менеджмента.

-

Низкая ценовая эластичность недвижимости в Москве и СПБ.

-

Потенциальный рост дивидендов.

Из минусов и рисков, в первую очередь, можно выделить зависимость от рынка ипотеки. Рост ставок может привести к падению спроса на недвижимость. Также есть следующие риски:

-

Существенное снижение потребительских доходов.

-

Падение цен на недвижимость.

-

Конкурентный передел рынка.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры

ДВМП — Дальневосточное морское пароходство

ПАО ДВМП является крупнейшей российской мультимодальной транспортной компанией. Располагает активами в сфере портовой, железнодорожной и интегрированной логистики, одновременно предоставляет широкий комплекс сопутствующих услуг (стивидорные услуги, хранение грузов, агентское обслуживание судов, таможенное оформление, транспортно-экспедиционное обслуживание и т.д.).

Компания является бенефициаром перенаправления грузопотоков в страны Азии. В 2022 году объем перевозок по международным линиям, из стран Юго-Восточной Азии в сторону Дальнего Востока, достиг рекордных показателей. Прирост к 2021 году составил 22%.

Компания в 2022 году, как и в 2021, продолжила наращивать активы:

-

контейнерный парк в управлении увеличен на 3 184 единицы,

-

парк фитинговых платформ пополнен 1 723 единицами 80-футовых платформ,

В 2023 году группа планирует продолжить расширение контейнерного парка в рамках реализации стратегии развития.

Финансовые показатели на фоне роста грузооборота показали отличную динамику. Рост выручки составил 82,42%, прибыли 178,28%.

Акции компании за год показали одну из лучших доходностей на фондовом рынке РФ (+23,4%).

В конце года реализовался риск, который долгие годы нависал над компанией. Генпрокуратура подала иск против акционеров ДВМП, братьев Магомедовых. Их доли в компании (32,5% акций) были изъяты в пользу государства. Также был подан иск к другим крупным акционерам, купившим акции после братьев. Вероятно, иск подан с целью обращения в доход государства акций FESCO, оставшихся в коммерческом обороте. Все это добавляет неопределенность для обычных инвесторов. Вероятно, мажоритарным акционерам ДВМП станет государство.

Итак, можем сделать вывод и выделить следующие драйверы роста компании:

-

Дальнейший рост финансовых показателей.

-

Развитие новых направлений грузопотоков.

-

Расширение флота.

-

Недооценка. Компания даже с учетом роста котировок по рыночным мультипликаторам имеет недооценку.

-

Дальнейшее развитие грузопотока со странами Азии.

Минусы и риски компании:

-

Дополнительные санкции на экспорт/импорт РФ.

-

Риски отрицательных курсовых разниц.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

-

Падение цен на фрахт на фоне рецессии в экономике.

-

Конфликт внутри акционеров и неопределенность в дальнейшей структуре собственности.

-

Низкая ликвидность.

Полюс

Компания Полюс — один из крупнейших производителей золота в мире и самый крупный в России. Акции золотодобытчиков являются отличной ставкой на рост цены золота.

Для Полюса 2022 год оказался достаточно тяжелым. Санкции на золото со стороны стран Запада разрушили старые каналы сбыта, и компании пришлось налаживать новые логистические цепочки. Общий объем реализации золота в 1 полугодии 2022 года составил 1 015 тыс. унций, снизившись год к году на 19%. Как итог, мы видим снижение выручки компании. Рост прибыли не связан с основной деятельностью компании, а возник за счет переоценки валютно-процентного свопа. Помимо санкций, негативом для компании было падение цен на золото и укрепление рубля.

За 2022 год акции компании показали динамику -38%.

У компании в запасе есть интересный драйвер роста. Это запуск Сухого Лога. Сухой Лог — крупнейшее месторождение золота в России. По оценкам 2020 года, запасы Сухого Лога составляют 40 млн унций золота, добыча прогнозируется на уровне 2,3 млн унций в год.

Также плюсом для компании будет возвращение к выплатам дивидендов. Полюс имеет прозрачную дивидендную политику и выплачивал их регулярно с 2017 года.

Итак, сделаем выводы. Основные драйверы для акций компании:

-

Потенциальный рост цен на золото.

-

В активах крупнейшее месторождение золота в мире, Сухой Лог, что дает кратные потенциалы роста добычи в будущем (на 2,3 млн унций в год). Данный объем сопоставим с текущим годовым объемом добычи золота компании.

-

БОльшую часть золота покупает ЦБ, что определяет минимальное потенциальное влияние санкций. Плюс сейчас компаниям дали возможность самостоятельно продавать золото за рубеж.

-

Возвращение к дивидендным выплатам.

Минусы и риски:

-

Снижение цен на золото.

-

Риски отрицательных курсовых разниц.

-

Общерыночные макроэкономические риски, риски техногенного и военного характера, внутренние форс-мажоры.

Вывод

2022 год перенес инвесторов в новую реальность. Санкции, заморозка активов, остановка торгов, обвал фондового рынка, потеря денег в ETF. Все эти события сложно было предугадать даже в самых смелых прогнозах. Сейчас очень важно аккуратно подходить к выбору активов и перед покупкой тщательно изучать их, оценивая риски.

В нашей статье мы выбрали самые интересные компании на 2023 год. Наш выбор мы сделали на основе анализа прошлых результатов, влияния текущей ситуации и выявления потенциальных драйверов роста. Однако, всегда нужно помнить, что акции — это рисковый актив, а в текущей ситуации риски выросли кратно. Поэтому:

-

В портфеле обязательно должна быть защитная часть из облигаций, как минимум 70%.

-

Следует придерживаться принципа портфельного инвестирования – инвестировать не в 5-10 акций, а как минимум в 30.

-

Стоит понимать, что инвестиции в акции – это долгосрочные горизонты (3-5 лет). Именно на данном временном промежутке возможна реализация фундаментальных драйверов роста компаний.

В выборе качественных активов для формирования сбалансированного широко диверсифицированного инвестиционного портфеля Вам поможет сервис Fin-Plan RADAR. Здесь Вы можете выбрать лучшие активы, используя широкий набор критерия отбора, а также готовые стратегии от экспертов компании, сформировать комплексный инвестиционный портфель и сразу увидеть его параметры риска и доходности.

А если Вы хотите узнать, на какие еще компании, акции, облигации делает ставку наша компания, приглашаем Вас посетить наш открытый вебинар для инвесторов. Записаться можно по ссылке.

Российский рынок IPO сравнительно невелик и обычно насчитывает от 2 до 5 размещений в год, в то время как в США каждый год на биржу выходит несколько сотен компаний.

Пик отечественного фондового рынка пришелся на 2020—2021 годы, когда на Мосбирже появилось 11 новых эмитентов, почти столько же, сколько суммарно за предыдущие 5 лет.

В 2022 российская экономика вошла в кризисное состояние после ввода новых иностранных санкций, и новые IPO пока откладываются.

Тем не менее к концу года российский рынок стал понемногу оживать. По словам главы наблюдательного совета Мосбиржи Сергея Швецова, 2—3 компании «в основном из ИТ-сферы» изъявили желание провести IPO на Московской бирже в ближайшее время. Речь идет о тех, кто планировал первичное размещение акций еще в начале 2022 года.

Самокаты, российская операционная система и топливная компания

Сервис аренды самокатов Whoosh, разработчик российской операционной системы ГК «Астра» и топливная компания «Евротранс» — наиболее вероятные претенденты на IPO, которые совсем недавно об этом публично заявили.

Whoosh основана в 2019 году нынешними и бывшими топ-менеджерами S7 Group. В июне 2022 года компания провела дебютное размещение облигаций на Московской бирже. На них был отличный спрос, и менеджмент, вероятно, задумался об IPO.

По данным Forbes, сервис аренды самокатов был намерен провести первичное размещение своих акций на Московской бирже до конца 2022 года. В итоге именно так и произошло — в середине декабря Whoosh привлек более 2 млрд рублей, а его рыночная капитализация превысила 20 млрд рублей.

В целом IPO Whoosh пока нельзя назвать успешным, так как после начала торгов акции компании на Московской бирже упали более чем на 10% и до сих пор там так и остаются. В рамках размещения ИТ-сервис продал свои новые бумаги по цене 185 Р, а текущие котировки — 160 Р.

Более подробно о последнем IPO можно прочитать в отдельном обзоре.

Основные финансовые результаты компании в 1 полугодии 2022 года:

- Выручка — 3,197 млрд рублей.

- EBITDA — 1,401 млрд рублей.

- Чистая прибыль — 0,385 млрд рублей.

- Чистый долг — 3,332 млрд рублей.

Финансовые результаты Whoosh за последние 12 месяцев:

- Выручка — 5,359 млрд рублей.

- EBITDA — 2,585 млрд рублей.

- Чистая прибыль — 1,124 млрд рублей.

Группа компаний «Астра» — разработчик российской операционной системы (ОС) и другого инфраструктурного ПО. Гендиректору «Астры» Илье Сивцеву принадлежит 20% ООО «Русбитех-астра» — головная компания группы, — остальные 80% у Дениса Фролова. Основной продукт компании — ОС Astra Linux, которая сейчас активно внедряется в России в качестве альтернативы Microsoft Windows.

В середине лета 2022 года гендиректор группы Илья Сивцев заявил, что его компания планирует выйти на Московскую биржу, не уточнив точной даты размещения. ГК «Астра» может быть оценена российским фондовым рынком в диапазоне от 10 до 17 млрд рублей.

ГК «Астра» растет менее впечатляющими темпами, чем Whoosh: в 1 полугодии продажи компании увеличились всего на 17%. Основные финансовые результаты ГК «Астра» в 2021 году:

- Выручка — 2,37 млрд рублей.

- Чистая прибыль — 1,24 млрд рублей.

«Евротранс» — это развивающаяся топливная группа компаний, которая управляет сетью АЗК в Москве и Московской области под брендом «Трасса». Среди независимых операторов сетей АЗС в столичном регионе предприятие занимает второе место по объему продаж и уступает только «Нефтьмагистрали».

Основной бизнес «Евротранса» — розничная и оптовая реализация нефтепродуктов, которые компания закупает у различных поставщиков. Кроме этого, менеджмент активно развивает дополнительные продажи: открывает магазины, кафе и рестораны при своих АЗС. Текущая доля предприятия в общем объеме розничных продаж топлива в Московском регионе — 3,2%.

Структура продаж «Евротранса»:

- Розничная продажа топлива — 56% доходов в общем результате компании.

- Оптовая продажа топлива — 33%.

- Магазины, кафе и рестораны — около 11%.

Структура основных активов предприятия:

- 54 АЗК на территории Московского региона;

- 41 бензовоз для транспортировки нефтепродуктов к собственным объектам;

- 28 АЗС с блоками AdBlue;

- 7 быстрых ЭЗС для зарядки электромобилей любых типов;

- 4 ресторана площадью 800 м² каждый;

- нефтебаза;

- завод по производству стеклоомывающей незамерзающей жидкости;

- фабрика-кухня, производящая продукты питания для кафе АЗС «Трасса».

Как делать деньги из денег

Лучшее об инвестициях за неделю — в вашей почте каждый понедельник. Бесплатно.

Кто еще планировал выйти на IPO

В течение последних 20 месяцев около 42 российских непубличных компаний заявляли, что они ведут интенсивную подготовку к своему IPO.

Вот другие кандидаты из ИТ-сектора:

- «Делимобиль» — российский сервис краткосрочной аренды автомобилей, который в конце 2021 года пытался провести IPO, но был вынужден его перенести из-за низкого спроса.

- «Иви» — российская интернет-компания, которая владеет крупным одноименным онлайн-кинотеатром. В начале 2021 года компания перенесла на неопределенный срок свое IPO после того, как в Госдуму внесли законопроект об ограничении доли иностранцев в аудиовизуальных сервисах.

- «МТС-банк» — универсальный коммерческий банк, который по активам в России занимает 32-е место. Основной собственник компании — АФК «Система» — в середине лета 2022 года рассказал, что менеджмент может провести IPO в течение 6 месяцев.

- «AliExpress Россия» — совместное предприятие Alibaba Group, VK Group, USM International и Российского фонда прямых инвестиций в сфере электронной социальной коммерции в России и СНГ. В планах менеджмента компании было размещение акций в 2022 году.

- «Самокат» — онлайн-сервис, который доставляет продукты, товары для дома и косметику за 15 минут. Сбербанк — основной акционер данного актива — не исключал IPO компании в 2022—2023 годах на фоне высокого интереса инвесторов.

- «Цифра» — лидер российского рынка цифровизации промышленности. Компания разрабатывает и внедряет промышленные решения на базе собственной платформы ZIIoT. Среди основных клиентов предприятия — «Ростех», «Росатом», «Норникель», НЛМК, «Газпром нефть» и другие. Предварительно IPO намечено на 2023 год.

- X5 Digital — это отдельная структура Х5 Group, которая содержит цифровые сервисы ретейлера: экспресс-доставку товаров из магазинов Х5, онлайн-гипермаркет «Vprok.ru Перекресток», сервис доставки готовой еды «Много лосося» и сервис доставки на «последней миле» 5Post. В 2021 году руководство X5 раскрыло планы по проведению IPO данного актива в конце 2022 — начале 2023 года.

Кандидаты из других секторов

| Сфера деятельности | Предварительная дата IPO | |

|---|---|---|

| «Вкусвилл» | Продуктовый ретейл | 2022 |

| Mercury Retail Group | Продуктовый ретейл | 2022 |

| «Металлоинвест» | Добыча железной руды | 2022 |

| «Сибур» | Нефтехимия | 2022 |

| «Еврохим» | Производство удобрений | 2022 |

| «Европлан» | Лизинг | 2022 |

| Familia | Ретейлер | 2022 |

| «Продимекс» | Сельское хозяйство | 2022 |

| Сеть кофеен «Подорожник» | Ретейлер | 2022 |

| CarMoney | МФО | 2022 |

| «Алмар» | Добыча алмазов | 2022—2023 |

| «Инвитро» | Медицинские услуги | 2022—2023 |

| Melon Fashion Group | Ретейл | 2022—2023 |

| Crocus Group | Недвижимость | 2023 |

| Sokolov Jewelry | Ювелирный ретейлер | 2023 |

| «Сервис-телеком» | Сотовые вышки | 2023 |

| «Автодом» | Авторетейлер | 2024 |

| «Ключавто» | Авторетейлер | 2024 |

| «Медскан» | Медицина | 2024 |

| «Совкомбанк» | Банк | 2025 |

| IBS | ИТ | 2025—2026 |

| «Т Плюс» | Энергетика | — |

| «Азбука вкуса» | Продуктовый ретейл | — |

| «Медси», «Биннофарм-групп» и «Степь» | Медицина и сельское хозяйство | — |

| «Илим» | Лесозаготовка | — |

| Nordgold | Золотодобыча | — |

| Первая башенная компания и «Вертикаль» | Сотовые вышки | — |

| Inventive Retail Group | Ретейл | — |

| Первая грузовая компания | Транспорт | — |

| Группа «Просвещение» | Книгоиздатель | — |

Сфера деятельности

Продуктовый ретейл

Предварительная дата IPO

2022

Сфера деятельности

Продуктовый ретейл

Предварительная дата IPO

2022

Сфера деятельности

Добыча железной руды

Предварительная дата IPO

2022

Сфера деятельности

Нефтехимия

Предварительная дата IPO

2022

Сфера деятельности

Производство удобрений

Предварительная дата IPO

2022

Сфера деятельности

Лизинг

Предварительная дата IPO

2022

Сфера деятельности

Ретейлер

Предварительная дата IPO

2022

Сфера деятельности

Сельское хозяйство

Предварительная дата IPO

2022

Сфера деятельности

Ретейлер

Предварительная дата IPO

2022

Предварительная дата IPO

2022

Сфера деятельности

Добыча алмазов

Предварительная дата IPO

2022—2023

Сфера деятельности

Медицинские услуги

Предварительная дата IPO

2022—2023

Сфера деятельности

Ретейл

Предварительная дата IPO

2022—2023

Сфера деятельности

Недвижимость

Предварительная дата IPO

2023

Сфера деятельности

Ювелирный ретейлер

Предварительная дата IPO

2023

Сфера деятельности

Сотовые вышки

Предварительная дата IPO

2023

Сфера деятельности

Авторетейлер

Предварительная дата IPO

2024

Сфера деятельности

Авторетейлер

Предварительная дата IPO

2024

Сфера деятельности

Медицина

Предварительная дата IPO

2024

Предварительная дата IPO

2025

Предварительная дата IPO

2025—2026

Сфера деятельности

Энергетика

Предварительная дата IPO

—

Сфера деятельности

Продуктовый ретейл