Содержание:

ВВЕДЕНИЕ

Венчурные инвестиции являются одним из важнейших факторов развития глобальной экономики. Существенное изменение каналов коммуникаций, информационных потоков, принципов ведения бизнеса в мировом масштабе и взаимодействия с потребителями, произошедшее за последние десятилетия, было бы невозможным без прорывных инноваций. В свою очередь, инновации стали результатом усилий предпринимателей и государства в области прогнозирования направлений научно-технического прогресса и определения оптимальных путей достижения поставленных целей.

Решение важнейшей и ответственной задачи по переходу российской экономики на инновационный путь развития предполагает максимальное и эффективное использование всех возможных для этого путей и средств.

Одним из важных направлений работы для достижения поставленной цели является активизация развития венчурного предпринимательства.

В России летом 2016 г. должно начать работать Агентство по технологическому развитию, которое должно помогать бизнесу искать и внедрять инновации. Его задачи обсуждались 05.02.2016 г. на заседании Совета по модернизации экономики, которое провёл Дмитрий Медведев. Создание агентства — в списке поручений, изложенных в последнем ежегодном Послании Президента Федеральному собранию [27].

Развитие технологий и необходимость поиска новых источников роста, которые позволят преодолеть кризисные проблемы, способствуют ускоренному трансформированию деловой среды. Вопросы финансирования проектов, реализуемых с нуля, дальнейшего совершенствования регуляторов, законодательной базы и механизмов государственно-частного партнерства по-прежнему сохраняют свою актуальность.

Актуальность темы работы обусловлена тем, что важность развития инновационной деятельности ни у кого не вызывает сомнений, но вопросы как эффективнее способствовать этому развитию до сих пор остаются открытыми.

Целью работы является изучение роли венчурного предпринимательства в современной экономике, а также текущее состояние и тенденции его развития в России.

Задачи работы:

- рассмотреть теоретический аспект сущности венчурного предпринимательства;

- изучить историю создания венчурного предпринимательства;

- рассмотреть особенности венчурного финансирования;

- изучить историю становления венчурного предпринимательства в России;

- рассмотреть основные проблемы развития венчурного предпринимательства в современной России;

- провести анализ развития венчурного бизнеса в России и выявить тенденции этого развития.

Объектом исследования является роль венчурного предпринимательства в современной экономике.

Предмет исследования в работе – проблемы м тенденции развития венчурного предпринимательства в России.

В работе использовались следующие методы: сбор информации, ее направленное преобразование; теоретический анализ литературы по теме исследования; конкретизация, аналогия, сравнение и синтез полученной информации; обобщение.

1. Теоретические основы венчурного предпринимательства

1.1. Венчурное предпринимательство: понятие, специфика, особенности

Венчур – это предприятие мелкого бизнеса, занимающееся опытно-конструкторскими разработками или другими наукоемкими работами, благодаря которым осуществляются рискованные проекты[35,37].

Венчурное предпринимательство (от англ. venture – риск) представляет собой поисковое, и потому более рисковое звено инновационной деятельности. Оно характерно для коммерциализации результатов научно-исследовательских и опытно-конструкторских работ в наукоёмких высокотехнологических отраслях, таких как электроника, информационные системы, биотехнологии и нанотехнологии, машиностроение и другие [15].

Венчурный бизнес является производным от науки, фундаментальной и прикладной, и появился на свет как требование экономического развития в качестве недостающего звена между наукой и производством.

Венчурное предпринимательство дает возможность предприятиям выводить на рынок новые конкурентоспособные товары и услуги, нередко добиваясь лидирующего положения в своей сфере и получения высокой прибыли. Поэтому в развитых странах вложения в разработку инноваций, в том числе с привлечением венчурного финансирования, являются одним из наиболее прибыльных способов вложения капитала.

Для успешного развития венчурного бизнеса необходимо [14,42]:

- долгосрочная государственная инновационная политика и конкретная программа финансирования венчурного бизнеса;

- значительные инвестиции в развитие человеческого капитала — основы создания и эффективности венчурного бизнеса;

- венчурные бизнесмены, которые, как правило, вырастают из венчурных менеджеров;

- венчурные менеджеры;

- развитые фундаментальная и прикладная науки, способные производить открытия, изобретения и инновации для венчурного бизнеса;

- современная и развитая система образования;

- конкурентная среда в венчурном бизнесе.

Особенностью венчурного бизнеса является очень высокий интеллектуальный и профессиональный уровень венчурных бизнесменов и менеджеров. Подобных профессионалов чрезвычайно сложно вырастить. Их знания и опыт лежат на пересечении фундаментальной и прикладной наук, инновационного менеджмента, знаний высокотехнологичных производств. Поэтому программы и проекты создания национального венчурного бизнеса должны быть комплексными и системными, решающими задачи полноценного финансирования, подготовки специалистов, создания инфраструктуры, системы безопасности и пр.

Создание венчурных фирм предполагает наличие следующих компонентов [32]:

- идеи нововведения – нового предмета торговли (технологии);

- общественной потребности и предпринимателя, готового на основе предложенной идеи организовать новую компанию;

- рискового капитала для финансирования подобных фирм.

Венчурные компании работают на этапах роста и насыщения изобретательской активности и еще сохраняющейся, но уже падающей активности научных изысканий.

Венчурные компании могут быть дочерними у более крупных фирм. Малые инновационные организации основывают ученые, инженеры и изобретатели, стремящиеся с расчетом на материальную наживу воплотить в жизнь достижения науки и техники. Первоначальным капиталом таких фирм часто служат личные сбережения основателя, но их обычно не хватает для реализации имеющихся идей. Поэтому приходится обращаться в одну или несколько специализированных финансовых компаний, готовых дать рисковый капитал на «раскрутку» инноваций.

Для малых венчурных организаций характерна большая способность к нововведениям, чем для крупных корпораций. Инициативность и свобода в поиске, готовность к риску, сжатые сроки апробации выдвинутых оригинальных идей и предложений – это далеко неполный перечень отличительных характеристик инновационной деятельности небольших венчурных фирм [25].

Чтобы достичь намеченных целей и получить прибыль от своей инновационной деятельности, такая фирма должна соблюдать некоторые условия и отвечать определенным требованиям.[33,72].

Во-первых, необходимо четко представлять объем спроса потенциальных потребителей на новшество, его экономически выраженные преимущества перед уже существующими способами удовлетворения данной потребности. Короче, успех в известной мере гарантирован, если составлен всесторонний прогноз экономического потенциала новшество не достаточно длительную перспективу.

Во-вторых, успешное развитие малой инновационной фирмы подразумевает, что ее руководители и основной персонал отвечает ряду особых требований. Все ключевые работники фирмы, как правило, имеют в ней долю участия. Немаловажен при этом возраст основателя фирмы и его личные качества, высокая работоспособность, коммуникабельность, целеустремленность.

В-третьих, при ограниченности материально – финансовых ресурсов и исключительной рыночной неопределенности качество организации и управления играет огромную роль. В этих формах создается атмосфера творчества, что в сочетании с заинтересованностью ключевых работников в результатах общего дела обеспечивает быстроту и гибкость в принятии решений.

Венчурные предприниматели предоставляют новым фирмам следующие услуги:

— финансовые консультации;

— консультации по вопросам корпоративной и маркетинговой стратегии;

— новые идей относительно развития фирмы и противодействие застою;

— контакты и информация о рынке;

— подбор управленческого персонала для фирмы.

Нередко для малых наукоемких фирм такая помощь гораздо существеннее денег [6,58].

Специфика рискового предпринимательства заключается, прежде всего, в том, что средства предоставляются на безвозвратной, беспроцентной основе, не требуется и обычного при кредитовании обеспечения [18,218]. Переданные в распоряжение венчурной компании ресурсы не подлежат изъятию в течение всего срока действия договора. Возврат вложенных средств и реализация прибыли происходит в момент выхода ценных бумаг организации на открытый рынок.

Ключевым стимулом для венчурных вложений является их высокая доходность в случае удачи. Так, средний уровень доходности американских венчурных фирм составляет порядка 20% в год, что в 3 раза выше, чем в целом по экономике Америки.

Однако главным стимулом вложения рискового капитала состоит в стремлении получить не предпринимательский, а учредительский доход. То есть цель капиталистов – «выращивание» подопечной фирмы до такой стадии, когда она станет приносить устойчивую прибыль. Тогда ее можно будет выгодно продать крупной корпорации либо выпустить и реализовать на фондовой бирже ее акции. Превышение рыночной стоимости своих акций над объемом первоначального вложенного в малую фирму капитала и представляет главный объект интереса рисковых капиталистов, их учредительскую прибыль.

Если же компания не оправдывает ожидания венчурного капиталиста, то он может либо полностью потерять свои деньги, либо, в лучшем случае, вернуть вложенные средства, не получив никакой прибыли [34,19].

Разделение совместных рисков между венчурным инвестором и предпринимателем, длительный период совместной деятельности и открытое декларирование сторонами своих целей в самом начале общей работы — слагаемые вполне вероятного общего успеха. Однако этот успех не является гарантированным. Именно такой подход представляет собой основное отличие венчурного инвестирования от банковского кредитования или стратегического партнерства [33,75]

Рисковые предприятия – это своеобразная форма защиты талантов от потерь на стартовых участках инновационного процесса, когда новизна научной или технической идеи мешает ее восприятию административными руководителями фирмы. Преимущества венчурного бизнеса: гибкость, подвижность, способность мобильно переориентироваться, изменять направления поиска, быстро улавливать и апробировать новые идеи.

Он выполняет миссию создания кластеров высоких технологий и является ведущей креативной частью волнового инновационного процесса, так сказать его системным ядром.

Развитый венчурный технологический бизнес является тем базовым сектором постиндустриальной и новой экономики, который определяет способность страны удерживать конкурентоспособные мировые позиции в передовых технологиях.

1.2. Венчурное финансирование

Ключевое значение для развития венчурного предпринимательства имеет венчурное финансирование, специфической характеристикой которого выступает поддержка инновационных проектов на их ранних стадиях, где очень высокая степень риска. Не случайно ранние стадии инновационных проектов называются «долиной смерти», и именно в этот период для проектов особенно важна финансовая поддержка.

Существует множество определений того, что такое венчурное финансирование, но все они так или иначе сводятся к его функциональной задаче: способствовать росту конкретного бизнеса путем предоставления определенной суммы денежных средств в обмен на долю в уставном капитале или некий пакет акций [35,39] .

В процесс венчурного финансирования входят [32]:

- инвесторы

- венчурный фонд

- управляющая организация фонда

- компания-объект финансирования

Инвестор — это лицо или организация, совершающее вложения капитала с целью получения прибыли [32]

Венчурный фонд – особый тип инвесторов, которые готовы вкладывать средства исключительно в инновационные проекты (стартапы), полностью осознавая, что это рискованное мероприятие с минимальным процентом успешного исхода. [29,15]

Венчурный инвестор предпочитает не вмешиваться в оперативное управление, но быть активным участником стратегического управления, иметь полный доступ к информации о всех сторонах работы компании, влиять на формирование команды менеджеров.

Кратко процесс венчурного финансирования можно описать следующим образом: венчурный фонд выкупает часть акционерного капитала компании-объекта инвестирования. При этом юридическое лицо – управляющая организация фонда – пользуется финансовыми средствами одного либо нескольких инвесторов. Используя эти средства, компания-объект развивается, увеличивая при этом свою стоимость. Через некоторое время управляющая фирма осуществляет обратный процесс обмена приобретенных ей акций на денежные средства, фиксируя свою прибыль от данной инвестиционной договора.

Финансирование, полученное от фонда и направляемое на приобретение части акционерного капитала компании-объекта называется акционерным (equity financing), и обычно противопоставляется долговому финансированию (debt financing). Фонд может осуществлять также и долговое финансирование компании-объекта, например, путем выкупа выпущенных ею конвертируемых облигаций (подобный механизм снижает риски Фонда).

Различают два основных типа фондов инвестирования инновационных проектов[29,33]:

1) Внутренний венчур – когда для финансирования нового проекта привлекаются деньги компаний или личные средства частных инвесторов. Это самая распространенная схема финансирования стартапов не только в России, но и в мире. 95% инновационных молодых проектов получают финансирование именно из частных источников.

2) Внешний венчур. Когда для финансирования новых проектов привлекают государственный капитал. Чаще всего инвестирование происходит с помощью пенсионных фондов, страховых компаний, путем привлечения средств из государственного и местного бюджетов, получения различных грантов, а также поступления от других государственных учреждений. Хоть государственное финансирование стартапов – это единичные случаи, все-таки это происходит, ведь развитие инноваций влияет на развитие экономики государства и рост ВВП.

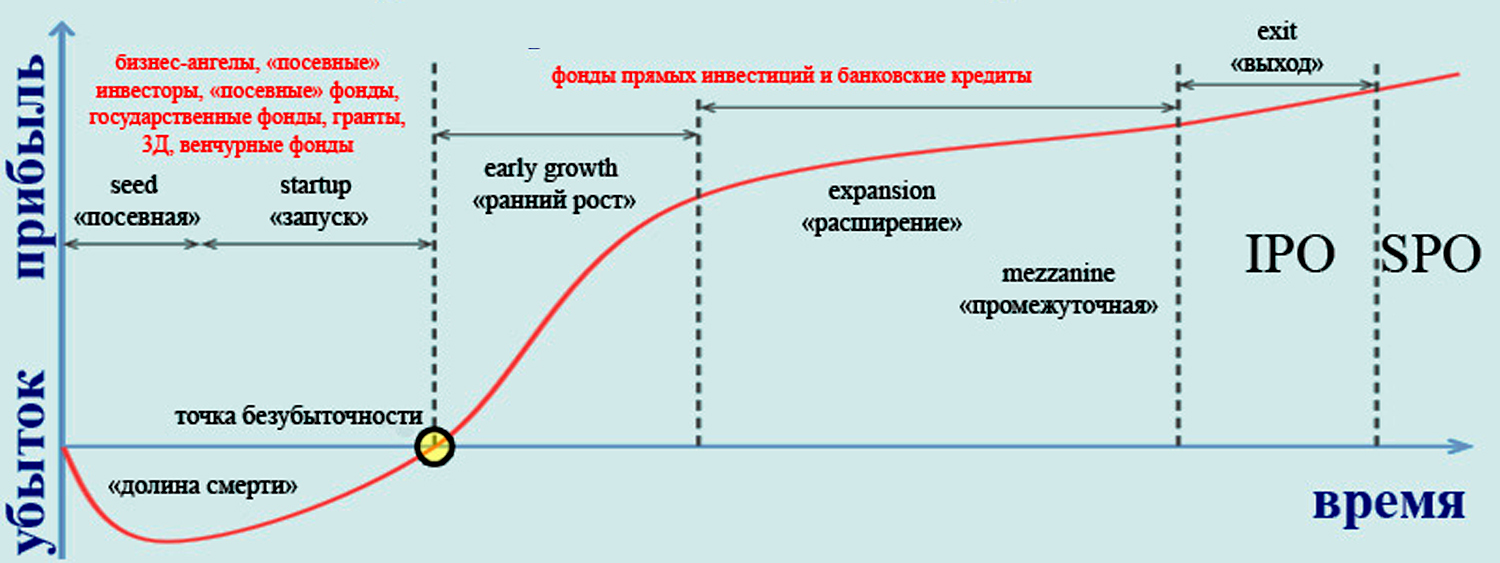

С точки зрения венчурного инвестора, в истории развития компании-объекта инвестирования можно выделить несколько стадий рис.1: [30]

Бизнес-идея (seed stage) – анализ конъюнктуры рынка идеи, предложение «пилотных» образцов продукта/услуги

Создание бизнеса (start-up stage) – переход к полноценному функционированию бизнеса

EARLY STAGE, EARLY GROWTH — «ранний рост» стадия — компания осуществляет выпуск и коммерческую реализацию готовой продукции, хотя пока не имеет устойчивой прибыли, происходит увеличение количества клиентов, выполняется поиск средств на развитие компании, комплектуется штатный персонал компании. На эту стадию приходится «точка безубыточности» (BEP — break-even point).

Стадия роста (expansion stage) – освоение новых производственных мощностей, рост численности персонала

Расширение (mezzanine stage) – завоевание доли рынка, стабилизация прибыли

Стадия ликвидности (liquidity stage) или EXIT («выход») – возникновение у бизнеса реальной рыночной стоимости (выгодная возможность прямой продажи акций или проведения IPO)

Рисунок 1. Стадии развития объекта инвестирования

На каждом этапе привлекаются инвесторы, наиболее заинтересованные в результатах венчурного проекта [29,35]:

seed («посевная») — бизнес-ангелы, «посевные» инвесторы, «посевные» фонды, государственные фонды и гранты

startup («стартап») — венчурные фонды

early growth («ранний рост»), expansion («расширение») и mezzanine («промежуточная») — фонды прямых инвестиций и банковские кредиты

exit («выход») — выход на фондовый рынок и эмиссия акций

Венчурное финансирование может быть осуществлено уже на первых трех стадиях развития, тогда, как традиционное долговое финансирование, в лучшем случае – на трех последних.

Сегодня наиболее распространена схема, когда объединенные (синдицированные) средства нескольких инвесторов поступают под управление фонда, распределяющего их между несколькими проектами. Такая диверсификация снижает общий показатель рисковой деятельности фонда, и фонд может демонстрировать хорошие результаты, даже если некоторые из его проектов окажутся не очень успешными.

Для венчурного финансирования характерно приобретение контрольного пакета акций компании-объекта – часто ВФ ограничивается «блокирующим» пакетом (25%+1 акция). Общая продолжительность цикла инновационной компании от «посева» до «выхода» занимает 5-10 лет.

По статистике в 91% случаев венчурные проекты гибнут в «долине смерти» по причине низкого уровня деловой подготовки команды и слабого менеджмента, и лишь в 9% случаев — из-за ошибок в НИОКР (R&D — research and development).

На разных стадиях развития финансирование проекта имеет свои особенности рис.2.

Рисунок 2. Финансирование различных стадий развития венчурной компании

Все эти формы не исключают, а дополняют одна другую, обеспечивая достаточно большую тактическую гибкость в финансировании нововведений [2,114].

Второй составляющей рынка инвестиций в сфере высоких технологий являются бизнес-ангелы. Бизнес-ангел – это вид частного независимого инвестора, который готов инвестировать свои личные средства в какой-нибудь стартап, даже если это мероприятие пока находится в посевной стадии (есть только идея).

Понятие «бизнес-ангел» возникло не случайно, ведь такого инвестора можно приравнять к лояльному спонсору или даже благодетелю.

Эти бизнесмены заранее отдают себе отчет в минимальных шансах успешности будущего проекта, но все равно идут на риск.

Если венчурные фонды, как правило, предпочитают вложения в проекты со средней степенью риска (типичная инвестиция — 1-5 млн. дол. в проект), то бизнес-ангелы, в основном, сосредотачивают свою деловую активность на вложения в компании на самой ранней стадии развития (50-300 тыс. дол. в проект) и, как следствие, более рискованных инвестициях. Зачастую ими движет не только денежный интерес, а что-то вроде «желания помочь хорошему человеку/проекту».

В отборе проектов для инвестирования венчурные компании руководствуются определенными критериями рис.3 [32].

Рисунок 3. Критерии отбора проектов венчурными инвесторами

Для уменьшения риска разрабатываются типовые схемы финансирования на определенный срок. За этот срок эксплерент должен добиться успеха (если, конечно, ему суждено быть). Например, финансирование рассчитано на 48 месяцев. Капиталовложения делятся на пять временных отрезков, исходя из двух правил:

- каждое новое вложение осуществляется только тогда, если предыдущее себя оправдало (это означает, что эксплерент существенно продвинулся в создании или коммерциализации продукта);

- каждое новое вложение больше предыдущего и осуществляется на более выгодных для эксплерента условиях.

Наконец, еще одной особенностью такой формы инвестирования, выгодно отличающегося от обычного финансирования, является высокая степень личной заинтересованности капиталистов в успехе нового предприятия.

Таким образом, венчурный бизнес имеет особое значение в процессах создания эффективной и конкурентоспособной современной экономики.

Венчурный бизнес характеризуется особым многообразием организационных связей, развитостью и гибкостью своей функциональной структуры, неограниченными адаптационными возможностями и обслуживается уникальным механизмом финансирования.

2. История венчурного предпринимательства

2.1. Возникновение и становление венчурного бизнеса в мире

В настоящее же время венчурный бизнес самый перспективный сектор деловой активности. Тем интереснее обратиться к истории его развития [11].

Все началось в Силиконовой долине — колыбели современной информатики и телекоммуникаций. В 1957 году Артур Рок (Arthur Rock), в то время работавший в инвестиционной банковской фирме на Уолл Стрит, получил письмо от Юджина Клейнера (Eugene Kleiner), инженера из компании Shokley Semiconductor Laboratories в Пало Альто. Глава фирмы, Вильям Шокли (William Shockley) только что удостоился Нобелевской премии за изобретение транзистора, но Юджин и несколько его коллег были не очень довольны своим шефом. Они искали фирму, которая заинтересовалась бы идеей производства нового кремниевого транзистора. Рок показал письмо своему партнеру и убедил его вместе полететь в Калифорнию, чтобы на месте изучить предложение Юджина. После их встречи было решено, что Рок соберет 1,5 миллиона долларов для финансирования проекта Клейнера. Рок обратился к 35 корпоративным инвесторам, но никто из них не решился принять участие в финансировании предлагаемой сделки, хотя, казалось, все были заинтересованы его предложением. Никогда ранее еще не случалось создавать специальную фирму под абсолютно новую идею, да еще и финансировать теоретический проект.

Казалось, что все возможности были исчерпаны и затея обречена. Но тут, случайно, как и многое в этом мире, кто-то посоветовал Року поговорить с Шерманом Фэрчайлдом (Sherman Fairchild). Шерман сам был изобретателем и уже имел опыт создания новых технологичных компаний. Именно он предоставил необходимые 1,5 миллиона долларов. Так была основана Fairchild Semiconductors — прародитель всех полупроводниковых компаний Силиконовой долины. После этого у Рока были еще Intel и Apple Computer. К 1984 году имя Артура Рока стало синонимом успеха. Собственно говоря, именно он, похоже, был первым, кто вообще употребил термин «венчурный капитал»[9,29].

Первый фонд, сформированный Роком в 1961 г. был размером всего 5 миллионов, из которых инвестировано было всего 3. Корпоративные инвесторы не были заинтересованы вкладывать средства в малопонятные тогда финансовые структуры. Но результаты работы фонда оказались ошеломляющими. Рок, израсходовав всего три миллиона, через непродолжительное время вернул инвесторам почти девяносто (т.е. принес инвесторам почти тридцати кратную прибыль).

Успех был связан с деятельностью множества ученых, изобретателей и менеджеров, получивших хорошую профессиональную подготовку в крупных корпорациях, выгодно отличающих их от традиционно мелких предприятий. В отличие от последних они постепенно отказывались от политики самоограничения и самоэксплуатации в начальной стадии своего существования и, опираясь на авторитет, знания и связи в научных и деловых кругах, старались изыскать внешние финансовые и научно – технические ресурсы, используя новые организационные формы [6,56].

Результативность малого венчурного бизнеса оказалась настолько значительной, что побудила крупные корпорации к созданию аналогичных подразделений внутри собственной структуры как альтернативной формы организации, способствующей преодолению присущей им тенденции к торможению научно – технического прогресса [2,112].

Основные волны развития венчурного бизнеса в США были следующие:

1970 годы — полупроводники и биотехнологии (генная инженерия);

1980 годы — персональные компьютеры;

1990 годы — Интернет-бизнес.

Настоящий «бум» в венчурном бизнесе произошел в конце 70-х годов, когда государство, осознав преимущества мелкого предпринимательства в области внедренческой деятельности, стало активно поощрять многочисленные венчурные проекты. Фонды «рискового капитала» пользуются большими налоговыми льготами. В частности, произошло резкое снижение налоговой ставки, по которой облагается доход этих фондов от операций с ценными бумагами, в результате чего увеличился годовой объём средств, предлагаемых компаниями рискового капитала [7,17]. Был создан специальный институт — SBA и принят специальный закон об инвестициях в мелкий бизнес. Государство начало осуществлять льготное кредитование мелкого бизнеса.

С середины 80-х европейские вкладчики стали больше интересоваться возможностями инвестиций в акции, вкладывая меньше средств в традиционные для них активы с фиксированным доходом. Пионером венчурной индустрии в Европе была и остается Великобритания — старейший и наиболее мощный мировой финансовый центр.

Для стран с догоняющей экономикой компания венчурного бизнеса в передовых странах может служить моделью, к реализации которой необходимо стремиться.

Опыт финансирования развития венчурного бизнеса странами с «догоняющей» экономикой (Япония, Сингапур, Финляндия, Израиль, Тайвань, Южная Корея) подтверждает, что государство с высокой степенью коррумпированности бюрократии является неэффективным прямым инвестором.

Смешанное или прямое государственное инвестиционное финансирование венчурных проектов оказалось достаточно эффективным в развитых странах со слабо коррумпированной бюрократией — Финляндии, США.

Страны с догоняющими экономиками создают привлекательные условия для венчурных бизнесменов и менеджеров из США и других передовых стран. Так Израиль путем финансирования частных фондов и принятия части рисков на государство сумел сравнительно быстро привлечь иностранных венчурных инвесторов и менеджеров и перенять их опыт.

Сингапур прошел иной путь. Инвестиции им делались в 1980-х годах в Силиконовую долину, прибыль там же реинвестировалась. И венчурные бизнесмены пришли непосредственно в Сингапур к своим партнерам.

Появление национальных венчурных бизнесменов в развивающейся стране в сравнительно короткие сроки маловероятно. Их выращивают с помощью «учителей» из развитых стран.

На современном этапе научно-технической революции роль малого бизнеса в научных исследованиях и разработках существенно возросла. Это связано с тем, что НТР дала мелким и средним внедренческим и высокотехнологичным фирмам современную технику, соответствующую их размерам — микропроцессоры, микроЭВМ, микрокомпьютеры, позволяющую вести производство и разработки на высоком техническим уровне и требующую сравнительно доступных затрат [26,58].

Результатом деятельности венчуров стали такие изделия, как целлофан, шариковая авторучка, вертолет, турбореактивный двигатель, застежка «молния», кинескоп, инсулин, цветная фотосъемка и фотопечать, ксерография, микропроцессор и многое другое.

Эксперты полагают, что следующими волнами развития венчурного бизнеса будут: технологии безопасности в широком смысле (личной, информационной, корпоративной, государственной и т. д.); нано технологии; биотехнологии.

В США инновационное проектирование финансируется примерно поровну государством и бизнесом и связано в основном с военно-промышленным комплексом. По своим объемам американский рынок «рискового» капитала значительно превосходит западноевропейский и японский.

В Японии – это преимущественно гражданские разработки, и соотношение долей в их финансировании другое: 20% – государство, 80% – крупнейшие национальные корпорации, которые имеют собственные научно-исследовательские подразделения.

В отличие от других, в ЕС более одной трети научных исследований проводится за счет государства. Государственные инвестиции в основном идут на научные и технологические секторы: информационно-коммуникационный сектор, биотехнологии, нанотехнологии. Германия, Норвегия, Дания создали специальные фонды финансирования приоритетных отраслей [20].

Для международной венчурной отрасли 2014 год стал исключительным- финансирование достигло уровня, который в последний раз отмечался в 2000 году. Рекордно высоким оказался средний объем сделок на всех раундах, было зафиксировано наибольшее с 2000 года количество мегасделок по привлечению инвестиций объемом более 50 млн долл. Тренд значительного роста проявился на трех крупнейших венчурных рынках — в США, европейских странах и в Китае.

2.2. Становление венчурного бизнеса в России

В середине 80-х гг., когда в начале «перестройки» впервые всерьез заговорили о необходимости освоения зарубежного опыта, необходимые для этого экономические и политические условия в стране еще полностью отсутствовали. Привлечение акционерного капитала в мелкие и средние частные компании как явление и процесс не было известно в после перестроечной России вплоть до конца 80-х гг [16,17] .

Большие надежды поначалу возлагались на иностранные инвестиции, но образ богатого простака — иностранца потускнел в сознании россиян где — то в начале 90 — х годов. С точки зрения венчурного бизнеса сегодняшнюю Россию можно сравнить (конечно, весьма условно) с Европой на рубеже 70—80-х годов. Начавшаяся в России в 1992 г. радикальная экономическая реформа открыла дорогу развитию предпринимательской инициативы, но в это время в стране еще не существовало цивилизованного фондового рынка. К тому же доходившая временами до 20% в месяц инфляция делала любое размещение финансовых средств на срок больше нескольких недель экономически бессмысленным [33,80].

Рассмотрим этапы становления венчурного бизнеса в России [34,24].

Точкой отчета венчурной индустрии в России следует считать 1993 год, когда на Токийском саммите между правительствами стран «Большой семерки» и Европейским Союзом было принято Соглашение о поддержке только что приватизированных предприятий по Государственной программе массовой приватизации, в рамках которой около 15000 малых и средних предприятий перешли в руки собственников [11].

Первое десятилетие становления венчурной индустрии в России можно условно разделить на 3 этапа [8].

Первый этап (90-е гг.) — это период активного обучения. Российские предприниматели знакомились с тем, что представляет собой венчурный капитал, а менеджеры западных управляющих компаний учились работать в непривычных для них условиях. В этот период были сделанные первые инвестиции, приобретен необходимый опыт и сделанные первые ошибки. В 1993 г. в качестве помощи России со стороны ЕС и мирового сообщества Европейский банк реконструкции и развития (ЕБРР) организовал 11 региональных венчурных фондов [2,120]. Их работа регламентировалась множеством обязательных условий, ограничивающих развитие венчурного финансирования:

– инвестировать исключительно путем выпуска новых акций;

– доля ЕБРР должна быть в пределах 25,1 — 49,9%;

– не допускаются инвестиции в предприятия ликеро-водочной, табачной промышленности и отрасли, связанные с производством вооружений;

– не допускаются инвестиции в финансовые операции, банковскую и страховую деятельность.

Учреждение в марте 1997 года Российской ассоциации венчурного инвестирования стало важным шагом по пути профессионального становления венчурной индустрию

Второй этап включал период с 1998 года по 2001 год. Ключевым моментом этого этапа стал финансовый кризис 1998 года. Из действующих в России 40 венчурных фондов и фондов прямых инвестиций более половины прекратили свою деятельность, а некоторые так и не отважились ее начать [12,29].

На этом этапе инвесторы и менеджеры управляющих компаний были вынужденные просмотреть свои подходы к ведению бизнеса. Региональные венчурные фонды ЕБРР с помощью слияния были укрупнены, а неэффективные управляющие команды были заменены более дееспособными. Практически из 11-ти региональных венчурных фондов ЕБРР к 2001 году остались 3 самые сильные группы, управляемые немецкой «Quadriga Capital» (Санкт-Петербург, Центральная часть России), голландской «Eagle» (Урал, Казахстан) и скандинавской «Norum» (Западный и Северо-Западный регионы).

Кроме укрупнения и расширения сфер своей деятельности региональные фонды ЕБРР стали практиковать больше масштабные инвестиции в наиболее перспективные, по их оценкам, проекты (чего не наблюдалось на первом этапе). Новым для второго этапа стала и волна инвестиционного ажиотажа вокруг Интернета. Эта сфера идеально подходит под традиционную схему венчурного финансирования — вложения в перспективную идею или технологию, которая достаточно быстро обещает перерости в масштабный бизнес.

Первой реальной попыткой привлечь средства российских инвесторов в инновационную сферу экономики стало учреждение в 2000 году Венчурного инновационного фонда (ВИФ) в соответствии с Распоряжением Правительства РФ № 362. Он стал первым российским «фондом фондов», призванным участвовать в создании венчурных инвестиционных институтов с российским и зарубежным капиталом.

С 2000 г. ежегодно проводятся российские венчурные ярмарки — так называемые «коммуникативные площадки».

Третий этап начался в 2001 году. Он характеризуется некоторым оживлением венчурного инвестирования и изменением в лучшую сторону ситуации с иностранными инвестициями в целом. В средине 2002 года, например, доверие инвесторов к перспективам инвестирования в Россию возросла на 19%.

В 2002 г. была разработана Концепция развития венчурной индустрии России; впервые был организован конкурс инвесторов, ведуших переговоры об инвестициях в инновационные компании.

По данной российской группы «Эксперт» [22], всего за эти годы в российские технологические компании было вложено 150 млн венчурных долларов. Причем большую часть этих средств получили только несколько компаний – «Cybiko», «Росбизнесконсалтинг» (РБК), «Рамблер», «IBS» и «Ru-Net». Было сделано всего 5 венчурных инвестиций в технологические компании, но “стартовых” инвестиций среди них практично не было.

К 2003 г. Россия вошла в первую десятку (8-е место) самых привлекательных для иностранных инвестиций стран.

В конце 2004 г. несколько ведущих мировых венчурных фондов (Menlo Ventures, Insight Venture Partners и др.) начали осуществлять финансирование российских компаний. Инвестировано более 40 млн долл. США.

В ноябре 2005 г. Правительство РФ утвердило положение об Инвестиционном фонде РФ, из которого должны поддерживаться проекты стоимостью свыше 5 млрд руб. – в том числе и проекты инновационного характера.

В 2006 г. была создана Российская венчурная компания (РВК) в форме ОАО со 100 процентным государственным участием, которая совместно с частным капиталом занялась финансированием компаний сферы информационных технологий, телекоммуникаций, нано- и биотехнологий. Цель ее деятельности – способствовать формированию инновационной системы и модернизации экономики путем инвестирования в создание венчурных фондов. Финансовое участие РВК в венчурных фондах ограничивалось 49% от ее средств. Руководство венчурными фондами осуществляли частные инвесторы, а РВК сохраняло необходимый контроль за целевым назначением такого фонда.

В 2014 г. На российском венчурном рынке создана первая профильная Ассоциация управляющих директоров фондов венчурных и прямых инвестиций (АДИФ). Помогает повысить эффективность взаимодействия управляющих директоров с инвесторами и портфельными компаниями, а также другими участниками рынка [21].

Следует отметить, что на современном этапе помимо инновационных банков широкое распространение получают инновационные фонды, формируемые на различных уровнях. В настоящее время в стране действует ряд фондов, ассоциаций и других организаций, способствующих развитию венчурной деятельности в России. К ним относятся Фонд технологического развития, Фонд поддержки предпринимательства и развития конкуренции, а также Фонд содействия развитию малых форм предприятий в научно-технической сфере. Перечисленные фонды способствуют развитию венчурного предпринимательства, предоставляя льготные кредиты, а также организовывая на конкурсной основе получение грантов для реализации венчурных инновационных проектов; ими также проводятся обучающие программы, направленные на развитие венчурной деятельности в России и появление высококвалифицированных инновационных венчурных предпринимателей. Эти фонды осуществляют экспертизу инновационных проектов и оказывают помощь в разработке бизнес-плана. Большую роль в становлении венчурной инновационной деятельности должны сыграть, но пока не играют, различные ассоциации по поддержке малого бизнеса, а также создание региональных фондов поддержки венчурной инновационной деятельности [6,64].

Объем российского венчурного рынка по итогам 2014 года составил 447,5 млн долл., подсчитали в J son&Partners Consulting. По сравнению с 2013 годом объем нового финансирования сократился на 26%. Зато в пять раз увеличился объем выходов инвесторов из проектов, он достиг 189,3 млн долл. Количество сделок на рынке в прошлом году составило 319. Причем лидером по их числу стал Фонд Развития Интернет Инициатив (ФРИИ) — в прошлом году он профинансировал 104 проекта. Эксперты J son&Partners Consulting в целом отмечают рост влияния государственных инвесторов на рынке венчурного капитала [20].

Сформировавшийся после кризиса 1998 года образ России как пространства, неблагоприятного для ведения бизнеса и осуществления инвестиций, и в настоящее время является одной из основных причин,

сдерживающих приток как зарубежных, так и отечественных инвестиций в российский, особенно в наукоемкий бизнес [11].

По прошествии многих лет основными венчурными «игроками» в России, по-прежнему, остаются иностранные инвесторы, а процесс становления национальной венчурной индустрии развивается крайне медленно.

3. Современное состояние венчурного предпринимательства в России

3.1. Законодательство венчурного бизнеса

Специального закона, регулирующего инвестирование в инновационную деятельность, в настоящее время в России не существует так же, как и закона о самой инновационной деятельности. Регламентирование в этой области основывается на общих актах, в частности на Законе РСФСР «Об инвестиционной деятельности в РСФСР», на Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», на ФЗ «О соглашениях о разделе продукции».

В 1999 г. были попытки внести в Госдуму проект закона о венчурной деятельности. Однако венчурное сообщество резко негативно отреагировало на подобную инициативу и высказалось против принятия отдельного закона, регламентирующего венчурную деятельность. По мнению специалистов РАВИ, «проблемы в общем корпоративном (гражданском), налоговом и валютном законодательстве, которые препятствуют развитию венчурной индустрии в России, должны решаться государством в рамках соответствующих отраслей права и уже существующих законодательных актов». Во всех развитых странах рисковое инвестирование осуществляется на базе общих юридических норм и использует действующие организационно-правовые формы и схемы, регулируемые положениями о корпоративной и инвестиционной деятельности.

Косвенно вопросы инвестировании регулируются законами, определяющими деятельность таких субъектов, как пенсионные фонды, страховые компании и др., (например, ФЗ от 24 июля 2002 г. № 111-ФЗ в редакции от 9 мая 2005 г. «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации», ФЗ от 29 ноября 2001 г. № 156-ФЗ в редакции от 29 июня 2004 г. «Об инвестиционных фондах», ФЗ от 7 мая 1998 г. № 75-ФЗ в редакции от 9 мая 2005 г. «О негосударственных пенсионных фондах», Закон РФ от 27 ноября 1992 г. №4015-1 в редакции от 21 июля 2005 г. «Об организации страхового дела в Российской Федерации») [1]. Однако многие положения (в частности, принципы инвестирования средств страховыми организациями) делают невозможным вложение средств в инновационную деятельность.

Что касается регионального правового регулирования, то, например, в Москве есть Закон от 7 июля 2004г. №45 в редакции от 30 ноября 2005 г.[23]

«Об инновационной деятельности в городе Москве». Однако об инвестировании в эту сферу почти ничего не сказано. Закон содержит лишь указание на то, что одной из форм государственной поддержки инновационной деятельности выступает создание благоприятных условий для привлечения инвестиций и внедрения инноваций.

Существуют также подзаконные акты, в той или иной степени регулирующие отношения в рассматриваемой сфере (например, Постановление Правительства РФ от 31 марта 1998 г, № 374 в редакции от 13 октября 1999 г. «О создании условий для привлечения инвестиций в инновационную сферу»), однако, ни один из них не содержит комплексного подхода к инвестированию в инновационной деятельности. Правовая база в этой области нуждается в развитии и совершенствовании с учетом реалий складывающихся отношений,

Распоряжение Российской Федерации от 07.06.2006г. N 838-р (в ред. распоряжения Правительства РФ от 11.11.2006 N 1543-р) « О Разработке программы исследовательской, инновационной и производственной инфраструктуры наноиндустрии России на 2007 — 2009 годы» и «О создание Российской венчурной компании».

Как известно, вопросы правовой охраны интеллектуальной собственности относятся к числу важнейших в инновационной сфере. Они призваны обеспечить основу инновационного предпринимательства и являются необходимым условием, без которого инноватор не защищен в конкурентной среде.[38]

Было принято пять законов:

- патентный закон;

- закон о товарных знаках;

- закон о правовой охране программ для ЭВМ и баз данных;

- закон о правовой охране топологий интегральных схем;

- закон об авторском праве и смежных правах.

Несомненно, что принятием перечисленных законов был

продемонстрирован важнейший шаг в сторону создания системы правового обеспечения инновационной деятельности в целом. Тот факт, что большинство из них относится непосредственно к инновационной сфере, свидетельствует о возрастающем внимании законодательной власти к вопросам правового регулирования отношений между наукой и производством [6,67].

3.2. Текущее состояние венчурного рынка России

В нашей стране в настоящий момент действует примерно 70 венчурных фондов. Исходя из формирования капиталов, фонды можно разделить на четыре группы [24]:

I. Фонды Европейского банка реконструкции и развития (ЕБРР). С начала реализации программы до конца 2013 года всеми фондами было проведено инвестирование 46 российских компаний на общую сумму 90, 6 млн. дол.

Все региональные фонды отличаются тем, что единственным их акционером является ЕБРР. Стратегия фонда в основном определяется минимизацией рисков, которая достигается через тщательный выбор пусть низкодоходных, но достаточно надежных проектов. В общем можно отметить, что фонды, ориентированные на малые предприятия, более динамичны в своем развитии, как более динамичен и сам объект их вложений.

II. Фонды с государственной поддержкой. В создании и деятельности таких фондов наряду с корпоративными и частными инвесторами, в той или иной форме участвуют иностранные государства.

Активность этой группы фондов в сфере прямых инвестиций значительно выше, чем фондов ЕБРР. По приблизительным оценкам объем размещенных в России средств на 2013 год уже значительно превышает 50 % от общего объема предполагаемых инвестиций в экономику РФ. Фонды этой группы осуществляют инвестиции в средние и крупные предприятия, минимальный размер инвестиций составляет 3-5 млн. дол.

III. Частные фонды. В эту группу входит около 20 фондов, суммарный заявленный капитал которых составляет примерно 2, 2 млрд. дол. Описать деятельность этих фондов достаточно сложно. Это связано с тем, что информация о них находиться в закрытом доступе. Яркой особенностью частных фондов является полная независимость в принятии решений по инвестициям. Как правило, их капиталы формируются негосударственными корпоративными и частными инвесторами. Основное условие – удовлетворение интересов партнеров, в первую очередь обеспечение высокой доходности на вложенный капитал.

IV. Российские венчурные фонды. По данным Российской Ассоциации Венчурного Инвестирования (РАВИ), доля российских венчурных фондов в настоящее время в общем объеме венчурных инвестиций в России составляет около 1 % [4].

Российский рынок венчурных инвестиций бурно рос с 2007 по 2013 год — по объему, количеству новых фондов, бизнес-инкубаторов и количеству стартапов. Но уже по итогам 2014 года, по оценке РВК и PwC, венчурный рынок России сократился на 26% до 481 млн долл.[19]. Стоимость портфельных компаний в венчурных фондах снизилась на 50–100% по разным оценкам.

По данным RMG Partners, в 2015 году объем венчурных инвестиций упал почти в 2 раза по сравнению с 2014 годом, и это худший показатель с 2012 года. Рост сделок фиксируется только у проектов на стадии стартапа и расширения бизнеса. Большинство сделок на рынке произошло при поддержке государства в лице государственных, государственно-частных и корпоративных фондов.

В первом квартале 2015 года не наблюдалось ни одного выхода из проектов. Из отчета RMG Partners следует, что, согласно опросу венчурных фондов, рынок находится в кризисе и требует взвешенного подхода к инвестированию, поиску софинансирования и работы с партнерами как для выхода на зарубежные рынки, так и для локальных проектов.

С начала 2015 года года в силу вступил закон о деофшоризации, что явилось для инвесторов одним из стимулов ухода с российского рынка. Частично уход венчурных фондов смогли компенсировать крупные компании, которые создают соответствующие подразделения, и государство, структурно доминирующее в России. Небольшая часть независимых инвесторов старается стать зависимыми, присо единиться к крупным корпорациям и получить государственные инвестиции, но большинство все же стремится выходить на свободные рынки. На текущий момент венчурному рынку России свойственны высокие риски (в том числе связанные и с получением государственного финансирования) и ряд других факторов, тормозящих возможности технологического развития и рост новых проектов. Это и изоляция рынка, и блокирование информационных каналов, которые являются неотъемлемой основой маркетинга и питательной средой для многих стартапов.

Мировой венчурный капитал взорвал рынок в 2015 году, когда объемы финансирования подпрыгнули сразу на 11% по сравнению с 2014-м. Количество сделок продолжает расти, стартапы-миллиардеры продолжают появляться то тут, то там, а азиатский рынок предлагает всё новые возможности для бизнеса [17].

73% сделок, заключенных в России, связано пока с интернет-компаниями, в то время как в Европе венчурных инвесторов больше привлекает бизнес, здравоохранение и финансы.

На рисунке 4 представлена отраслевая структура сделок в количественном выражении в 2015 году [36].

Рисунок 4. Структура сделок в количественном выражении в 2015 году

В 2014 г. На российском венчурном рынке создана первая профильная Ассоциация управляющих директоров фондов венчурных и прямых инвестиций (АДИФ). Помогает повысить эффективность взаимодействия управляющих директоров с инвесторами и портфельными компаниями, а также другими участниками рынка [21].

На рынке осталась довольно большая группа инвесторов, которые видят в текущей экономической ситуации новые возможности для инвестирования. Речь идет в первую очередь о направлениях, которые в кризис могут получить дополнительный импульс к развитию (например, проекты, связанные с импортозамещающими технологиями).

Кроме того, поскольку относительная потребность в инвестициях и оценка проектов, выраженные в долларах, упали, экономические показатели многих проектов, ориентированных на экспорт, затраты которых при этом номинированы в рублях, улучшились, став более привлекательными для инвесторов.

Согласно заявлению директора стратегического развития ОАО «РВК» Р. Косячкова, российская венчурная индустрия является одной из пяти лучших на территории Европы – а именно, занимает четвертую позицию. Важнейшим моментов является то, что на данный момент она является наиболее стремительно развивающейся. Такой расклад стал возможным по большому счету в результате усилий и инициатив со стороны государства и институтов развития — РОСНАНО, «Сколково» и «РВК». Венчурное инвестирование, по его словам, стало редким примером того, когда частный и государственный капитал в российской экономике смогли качественно взаимодействовать и дополнять друг друга.

Министерством экономического развития РФ подготовлены и согласованы с федеральными органами исполнительной власти изменения в Стратегию инновационного развития до 2020 года [28].

При подготовке актуализированной Стратегии были учтены цели, задачи и приоритеты развития венчурного инвестирования в РФ.

Проект Стратегии развития российской отрасли венчурного инвестирования был подготовлен ОАО «РВК» во взаимодействии с компанией EY и ведущими экспертами рынка.

Главной целью разработанного проекта Стратегии является обеспечение устойчивого расширенного воспроизводства венчурного капитала, направленного на развитие национальной системы инновационно-технологического предпринимательства РФ.

Осенью 2015 г. благодаря постановлению правительства РВК стала проектным офисом НТИ – государственно-частного партнерства для создания новых технологических рынков в перспективе до 2035 г. О создании НТИ год назад в послании Федеральному собранию сообщил президент Владимир Путин, назвав эту программу одним из приоритетов государственной политики.

Программа охватывает несколько направлений: беспилотные автомобили, летательные аппараты и морской транспорт; персональная медицина; искусственные компоненты сознания и психики; персональные системы безопасности; децентрализованные финансовые системы и валюты; системы персонального производства и доставки пищи и воды; распределенная энергетика.

Согласно постановлению правительства РВК должна заниматься общей организацией и планированием НТИ, разрабатывать графики и утверждать дорожные карты, а также предлагать состав рабочих групп НТИ.

3.3. Проблемы и направления активизации венчурного предпринимательства в России

Можно выделить ряд факторов, ограничивающих развитие венчурного предпринимательства в России. К таким факторам можно отнести [24]:

- отсутствие стимулирования со стороны правовой и экономической среды учреждений венчурных фондов в РФ, практически не существуют нормативно-правовых актов, которые обеспечивали бы функционирование и развитие системы венчурного инвестирования в малый инновационный бизнес;

- направленность на развитие малого и среднего бизнеса очень низкая;

- нехватка отечественных инвестиционных и финансовых ресурсов. Российские банки, пенсионный фонд, страховые компании не принимают участие в работе венчурных компаний и, как следствие, наблюдается слабое формирование российского инвестиционного портфеля;

- использование в основном привлеченных зарубежных средств для формирования венчурного капитала, по сравнению с российскими вложениями, что выступает негативным фактором инвестиционной привлекательности венчурного бизнеса для иностранных инвесторов;

- средства венчурных фондов используются малоэффективно, в некоторых случаях неэффективно;

- слабое развитие инфраструктуры, которое не дает обеспечить эффективное и целенаправленное сотрудничество субъектов венчурного финансирования и малых инновационных предприятий (МИПов), препятствует появлению новых и дальнейшему развитию существующих малых инновационных предприятий;

- недостаточность экономических предпосылок для формирования портфеля прямых инвестиций в высокотехнологичные предприятия, обеспечивающих снижение рисков для инвесторов, заинтересованных в венчурном инвестировании, несовершенство системы налогообложения для венчурных компаний;

- нехватка квалифицированного персонала, недостаточная степень подготовки квалифицированных менеджеров-управленцев венчурными фондами;

- достаточно низкое информационное обозрение российского рынка интеллектуального капитала и отечественных предприятий для венчурных инвесторов, приводящее к ряду трудностей с отбором предприятий-реципиентов и наиболее эффективных инновационных проектов для венчурного инвестирования.

По данным Аналитического центра при Правительстве РФ, основными факторами, сдерживающим инновационную деятельность в России, являются:

— финансовые проблемы: недостаток собственных финансовых средств (41%), а также недостаток инвестиций (12%), ограниченность централизованных источников финансирования, заемных и привлеченных средств, неприемлемые условия кредитования (16%);

— недостаточная реализация конкретных инновационных проектов в связи с низким спросом на научно-техническую продукцию (такой спрос в России пока может быть в основном со стороны государства) [3].

Рассмотрев и проанализировав текущее состояние и развитие венчурного финансирования, можно выделить несколько направлений государственной поддержки венчурного предпринимательства в России:

– совершенствование нормативно-правового регулирования инновационного, научно-технического и венчурного направлений;

– тщательное решение правовых проблем, возникающих при использовании и создании интеллектуальной собственности, формировании системы льгот и подходов по мотивации труда;

– создание благоприятных экономических условий и создание стимулов развития венчурного бизнеса на основе модернизации системы государственного заказа, совершенствования планирования научно-технического развития, формирования эффективных финансово-кредитных рычагов;

– создание организационно-управленческих условий венчурного финансирования на основе формирования системы управления государственной собственностью.

Следует признать, что одной из проблем венчурного бизнеса являлось и является до сих пор недостаток качественных и доходных проектов, например, об этом заявляет Sputnik Technology Ventures: «Мы ограничены не объемом средств фонда, а скорее дефицитом качественных проектов» [12,31].

Нерешенной остается и проблема выхода из компаний. Венчурные фонды, предоставив средства компании, проработав с ней несколько лет, увеличив стоимость компании, должны продать принадлежащий им пакет акций. «Стратегическим инвестором» выступают либо вставшие на ноги компании той же или смежных отраслей, диверсифицирующие свое географическое или отраслевое присутствие, либо, поскольку в России предприятия еще не накопили достаточного объема финансовых ресурсов, инвесторами чаще всего становятся стремящиеся выйти на российский рынок западные компании.

Западные портфельные фонды, вкладывая средства в российские акции, расценивают свои вложения как высокорисковые, постоянно отслеживая ситуацию и меняя степень своего присутствия на российском рынке. Стратегический же западный инвестор может прийти в некотирующуюся компанию, лишь если у него есть серьезные планы присутствия на российском рынке, и он готов принять серьезные страновые риски. Еще большие трудности возникают в случаях с малыми предприятиями, ибо потенциальная прибыль компании в сочетании с высокими рисками не оправдывает затраты по выходу на российский рынок [5,127].

В последнее время распространилось такое явление как краудфандинг [10,111].

Краудфандинг (народное финансирование, от англ. сrowd funding, сrowd — «толпа», funding — «финансирование») — это коллективное сотрудничество людей (доноров), которые добровольно объединяют свои деньги или другие ресурсы вместе, как правило через Интернет, чтобы поддержать усилия других людей или организаций (реципиентов). Сбор средств может служить различным целям — помощи пострадавшим от стихийных бедствий, поддержке со стороны болельщиков, поддержке политических кампаний, финансированию стартап-компаний и малого предпринимательства, созданию свободного программного обеспечения, получению прибыли от совместных инвестиций и многому другому.

Краудфандинг это современная альтернатива банковскому кредиту и, как правило, используется стартапами, предпринимателями или творческими людьми, которым нужны деньги для финансирования своих идей.

По данным аналитического центра при правительстве РФ наша страна находится в достаточно непонятной ситуации [31]. Краудфандинг разрушает то, что в России еще не создано. Ни собственная венчурная индустрия России, ни ее экономика стартапов еще не сформировались до того этапа, на котором формы привлечения капитала прозрачны, отработаны и отлились в общепринятые правовые формы. Более того, в настоящее время большая часть инвестиционных ресурсов поступает в стартапы через механизмы, так или иначе завязанные на государство. Частных денег, поступающих на рынок от институциональных инвесторов и физических лиц, немного, и большая часть венчурных фондов работают скорее как семейные офисы, чем как профессиональные финансовые институты. Краудфандинг не может разрушить эту среду, поскольку она находится еще на том же уровне, где США и Великобритания находились в 1940–1950-х годах. Отставание России на два этапа роста приведет к тому, что разрушение более продвинутой среды повлияет на Россию иначе.

Возможно, что единственной полезной деятельностью институтов развития в этих условиях будет предоставление стартапам инфраструктурных ресурсов (дорогостоящего оборудования, помещений и так далее), поскольку все остальные услуги будут неконкурентноспособны.

Проанализировав состояние венчурного финансирования в экономике России, можно утверждать, что несмотря на ощутимое влияние кризиса, венчурная индустрия демонстрирует определенную устойчивость, а также наличие благоприятных факторов (гранты, объемы посевных инвестиций и выходы), которые в перспективе могут стать движущей силой для ее восстановления.

ЗАКЛЮЧЕНИЕ

Для российского инновационного предпринимательства венчурное инвестирование является одним из наиболее перспективных системных инструментов, способных восполнить «разрывы» между финансовыми потребностями технологических компаний, еще не достигших точки безубыточности, и требованиями, предъявляемыми другими источниками капитала — финансово-кредитными учреждениями, фондами прямых инвестиций, институциональными и стратегическими инвесторами, а также биржевыми инструментами рынка публичного капитала. Данная индустрия не только решает задачи привлечения капитала в инновационный сегмент экономики, но и выступает в качестве эффективной системы отбора наиболее качественных проектов, обладающих перспективами достижения лидирующих позиций как на внутренних, так и на глобальных высокотехнологических рынках.

Сектор венчурных инвестиций продолжает испытывать трудности, вызванные глубоким финансовым кризисом. Однако, несмотря на тяжелые условия, есть надежда , что в будущем российский рынок венчурных инвестиций продемонстрирует хорошие показатели.

Роль венчурного капитала реализована в России не полностью, что позволяет допустить возможность его будущего развития при оптимальном соотношении заинтересованности экономических агентов и создании необходимых для его развития предпосылок.

Венчурное финансирование выступает необходимой системой, которая обеспечивает инновационное развитие отечественной экономики. Поэтому необходимо решение всех основных проблем венчурного предпринимательства, а также активная государственная поддержка, направленная на формирование благоприятных условий и создание инфраструктуры для создания и реализации инновационной продукции.

Реализация Стратегии развития российской отрасли венчурного инвестирования должна способствовать переходу национальной экономики к модели опережающего развития на основе научно-технических достижений и раскрытия потенциала инноваций, способной обеспечить России уверенные позиции на новых, формирующихся технологических рынках, которые будут определять глобальный ландшафт нового столетия.

Если Россия стремится быть одной из ведущих держав, то крайне необходимо преодолеть существующую деформированность структуры российской экономики и увеличить валовый внутренний продукт страны за счет активизации инновационной деятельности в промышленности. Венчурная индустрия имеет все основания стать действенным элементом, стимулирующим быстрый прогресс инновационного сектора экономики.

Список использованной литературы

- Гражданский Кодекс Российской Федерации URL:/ http://kodeks.systecs.ru/gk_rf/ (дата обращения: 01.02.16)

- Аммосов Ю.П. Венчурный капитализм: от истоков до современности [Текст] / Ю.П. Аммосов — СПб.: Феникс, 2005.-с.409

- Аналитический центр при Правительстве РФ URL: http://ac.gov.ru (дата обращения: 03.02.16)

- Библиотека Российской ассоциации венчурного инвестирования (РАВИ) URL:http://www.rvca.ru/rus/resource/library/rvca-yearbook/ (дата обращения: 01.02.16)

- Васильева Т.Н. Венчурное предпринимательство: учеб. пособие / Васильева Т.Н. — М.: РГИИС, 2009.-с. 257.

- ВВЕДЕНИЕ в венчурный бизнес / Российская Ассоциация Венчурного Инвестирования, — СПб.: «Феникс», 2008.-с.422.

- Галицкий А. Российский венчурный бизнес / А. Галицкий // Рынок Ценных Бумаг. — 1999. — №22.

- Горский А.И. Фонды венчурного инвестирования в России // Финансы. — 2008. — №6.

- Грязнова А.Г., Думная Н.Н. Макроэкономика: теория и российская практика. Учебное пособие для студентов. – М.: КноРус, 2005. – с. 267.

- Джефф Хау. Краудсорсинг. Коллективный разум как инструмент развития бизнеса . — М.: «Альпина Паблишер», 2012. —с. 288 .

- ЗВЕРЕВ Виктор ВЕНЧУРНЫЙ БИЗНЕС В РОССИИ/ Журнал «Акционерное общество: вопросы корпоративного управления» №5/2007 Gaap.ru

- Иванцов А.Г. Инвестиции в России / А.Г. Иванцов // РЦБ. 2002 — № 11

- Ильенкова С.Д.Инновационный менеджмент. М.: ЮНИТИ — 2003, с.-343.

- Инвестиции и инновации в экономике России и регионов / Ю.А. Корчагин, В.Н. Логунов. Воронеж: ЦИРЭ, 2008.– с. 230.

- Кадашникова Е.Н., Венчурное финансирование//Журнал «Современная наука: Актуальные проблемы теории и практики». Серия «Экономика и Право» # 5-6 2014 г.

- Камалов И.Г. Венчурный бизнес в России: новые деньги пришли / И.Г. Камалов// Эксперт. — 2005 — № 3

- Куликов И. Н. Модель венчурного финансирования в России/ Управление экономическими системами/ /Электронный научный журнал Инновации.Инвестиции | (81) УЭкС, 9/2015

- Медынский В.Г. Инновационное предпринимательство : Учебное пособие /В.Г. Медынский, Л.Г. Шаршукова — М.: ИНФРА-М, 2007.-с.237.

- Нагорных Анна Новые вызовы российского венчура/Инвестиции. Профессиональный взгляд / 2015 / URL: http://veles-capital.ru/ru/magazine/2015/novie_vizovy_rossiyskogo_venchura (дата обращения: 02.02.16)

- Носкова Евгения Бизнес меняет проекты. Венчурный рынок реагирует на ослабление рубля/»Российская Бизнес-газета» — Инновации №987 (8) март 2015.

- Носкова Евгения На венчурном рынке появилась новая профильная ассоциация /»Российская Бизнес-газета» — Инновации №994 (15) октябрь 2014.

- Половинка Д. В. Венчурное финансирование: механизмы и этапы функционирования. – М.: Науковедение, 2002г. №2 с.62-81.

- «Правительство Москвы» — официальный сервер https://www.mos.ru/

- РОЛЬ ВЕНЧУРНОГО ФИНАНСИРОВАНИЯ ИННОВАЦИОННЫХ ПРОЕКТОВ В РФ/

Безрукова Т.Л., Шанин И.И., Богачева Е.Д., Атапина А.А./Экономические науки № 10 за 2015 год (часть 2) - Секерин В.Д., Кузнецова О.С. Разработка стратегии управления инновационным проектом // Вестник Московской государственной академии делового администрирования Серия: Экономика. – 2013. № 1 , с.20.

- Серпилин А. Венчурные фонды — катализатор экономического роста / А. Серпилин // Консультант директора.-1997.-№4.

- Совет при Президенте РФ по модернизации экономики и инновационному развитию России URL:http://www.i-russia.ru/sessions/sessions_video/2324.html (дата обращения: 27.01.16)

- Стратегия развития российской отрасли венчурного инвестирования изменится/ Министерство экономического развития Российской Федерации http://economy.gov.ru 20 января 2016 г.

- Ткаченко Е.А., Рогова Е.М., Фияксель Э.А. Венчурный менеджмент/Учебное пособие.-М.:ВШЭ (ГУ),2011-с.446.

- Тябин И.В., Сухорукова М.В. Введение в предпринимательство для ИТ-проектов/ НОУ «ИНТУИТ» Электронные книги,2014.-с.134.

- Четыре мобильности: вызовы России в 2015–2030/ Аналитический центр при Правительстве РФ URL: http://ac.gov.ru/files/publication/a/1711.pdf (дата обращения: 05.02.16)

- Энциклопедия инвестора /Академик.ру URL: http://investments.academic.ru/ (дата обращения: 08.02.16)

- Ягудин С.Ю. Венчурное предпринимательство. Франчайзинг : Учебно-практич. Пособие / С.Ю. Ягудин — М.: ЕАОИ, 2008.-с.272.

- Яновский А.М. Венчурные, инжиринговые, внедренческие фирмы / А.М. Яновский // Эко.-1995.-№10.

- Это-бизнес : Экономический словарь. Толково-терминологический / Владимир Коноплицкий, Анна Филина . – Киев : КНТ, 2007. с.624

- J’son & Partners Consulting — ведущая международная консалтинговая компания URL:http://www.json.ru (дата обращения: 08.02.16)

- Понятие и классификация команд

- Анализ особенностей инновационной деятельности в России

- Система рефинансирования в РФ коммерческих банков на современном этапе и перспективы ее развития

- Лидерство в команде проекта (определение роли лидерства в системе качества предприятия)

- Хар-ка внешней и внутренней среды организации

- Лидерство в команде проекта (Сущность теорий лидерства)

- Жизненный цикл проект команды

- Учет расчетов по оплате труда

- Бухгалтерская отчетность и учетная политика организации

- Методы прогнозирования оптимизации прибыли

- Субъекты и объекты управления проектов

- Региональные банки

Пару месяцев назад прошла конференция для молодых предпринимателей Rusbase Young. Я выступал там с лекцией и предложил освежить основы венчурного бизнеса. Презентация вызвала большой интерес, поэтому я решил оформить ее тезисы в статью, чтобы к ней можно было при случае вернуться.

Материал может быть полезен тем, кто только начинает свой путь в венчурном бизнесе. Если вы уже развиваете свой проект, то можете немного выдохнуть и задать себе еще раз базовые вопросы, чтобы понять, что вы на верном пути.

Венчурная история или нет

Это первый вопрос, который нужно себе задать. Его можно задать в любой момент запуска или работы над бизнесом. На этапе идеи он вам позволит продумать план с нуля, а на этапе работающего бизнеса — основные стратегические задачи и KPI.

Венчурный бизнес или стартап отличаются от любого частного бизнеса тем, что фокусируются на росте. Задача стартапа кратно расти по ключевым показателям максимально возможный промежуток времени. О прибыльности забывают только частично — ваша юнит-экономика все же должна расти (улучшаться) со временем, а вы должны выходить в прибыль. Однако в малом бизнесе срок выхода на прибыль должен быть минимальным, потому что он должен почти сразу окупить инвестиции.

В этом и есть ключевое отличие. Отсюда вытекает определение венчурных инвестиций.

Венчурные инвестиции — это высокорискованные вложения в капитал (в различной форме) частных компаний, ориентированных на быстрый рост бизнеса.

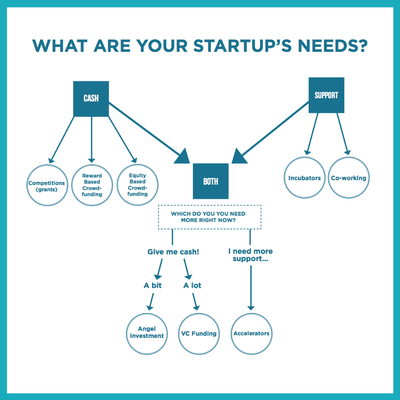

Какие ресурсы вам нужны

Именно ресурсы, а не сколько денег. Потому что это первичный вопрос. Если вам нужны только деньги, то проще взять кредит в банке или устроить краудфандинговую кампанию.

Если вам не нужны деньги, а только поддержка и экспертиза, то вы можете подключаться к программам развития стартапов, инкубаторам, сообществам, где делятся экспертизой.

Если вам нужно и то и другое, вы можете выбирать инвестиции от фондов и ангелов или акселерационные программы, в зависимости от того, что вам больше нужно (Деньги? Много или мало? Или больше помощь нужна?).

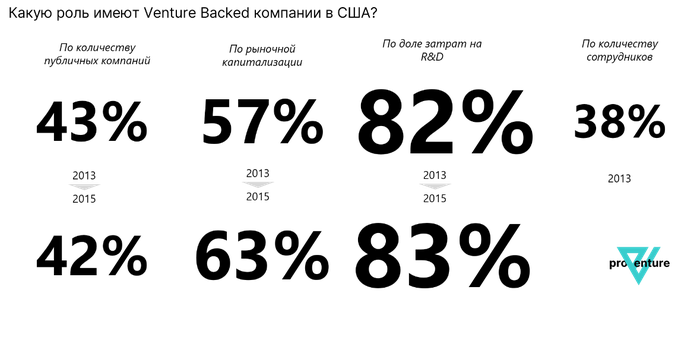

Роль венчурных компаний

Технологические компании имеют огромную роль в бизнесе. Достаточно сказать, что доля технологических компаний в общей капитализации фондового рынка в США достигает 35%. Это больше, чем любой другой сектор.

На рисунке выше вы видите основные данные (немного устаревшие, но структурно не потерявшие актуальность) по влиянию компаний, привлекавших венчурные инвестиции, на экономику США.

Впечатляет? Определенно. Но потенциал еще есть.

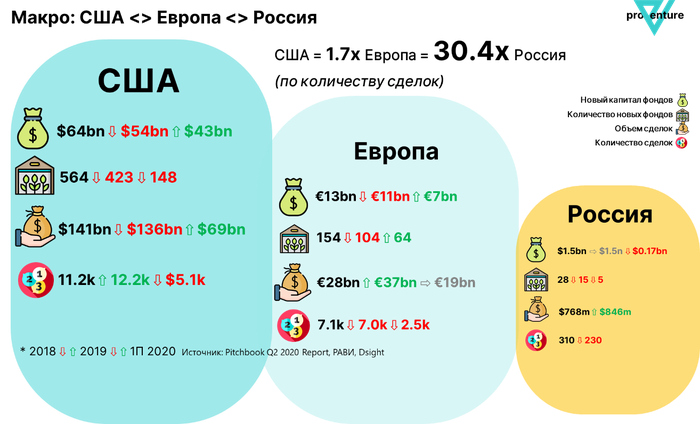

Матчасть — объем инвестиционного рынка

Вторая базовая область для предварительного изучения — рынок инвестиций. Сколько привлекают инвестиций в разных регионах мира. Полезно смотреть еще на Азию в целом и Китай в частности, но базовыми репрезентативными рынками для нас все равно являются США, Европа и Россия.

В России объем венчурных инвестиций и количество сделок в разы меньше, чем в Европе и США. США — это основной рынок, где больше всего ликвидности. И это один из самых значительных факторов, почему стартапы стремятся туда.

Достаточно сказать, что в России открывается от силы пара десятков фондов в год, а об их активной работе можно мало что сказать. В США столько же фондов открывается в месяц. А капитал, привлеченный в фонды за год, равен одному раунду в крупный глобальный проект.

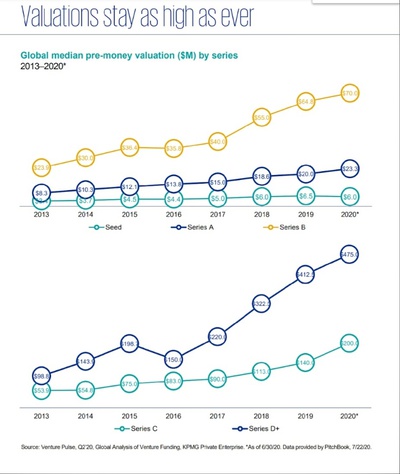

Оценки компании на разных раундах

Следующий вопрос, который вы себе задаете, это оценка. Какую оценку я могу получить?

Источник: KPMG

Глобально на ранней стадии pre-money оценки (до инвестиций в капитал со стороны венчурных инвесторов) в среднем достигают $6 млн. На рынке США такие оценки могут быть и $8-10 млн, а иногда и $12-15 млн. В процессе роста бизнеса оценка растет.

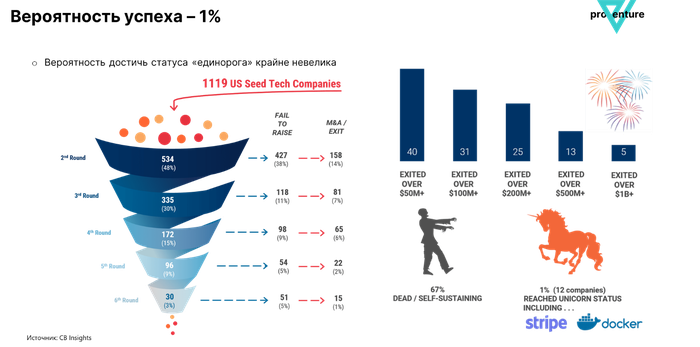

На что делает ставку фонд

Венчурные фонды, как правило, стараются заработать три раза на капитал или получить доходность более 30% годовых. Поэтому если вы оцениваете рентабельность инвестиций в свой проект меньше, то инвестору вы вряд ли понравитесь. На ранней стадии ожидаемая доходность от одной конкретной инвестиции должна быть еще выше — не менее 5-10 раз на вложенный капитал, поскольку риски таких инвестиций гораздо выше, а значит, выше и смертность стартапов.

Что это такое? Можно посмотреть на данные CB Insights. По их выборке вероятность достичь статуса единорога составляет только 1%. Это игра с очень большим риском.

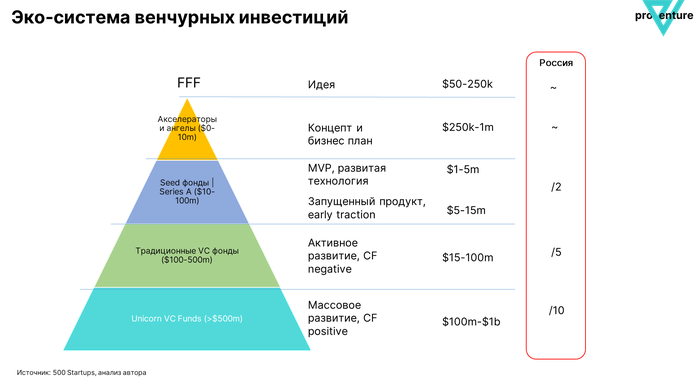

Сколько денег инвестирует венчурный инвестор

Чтобы ответить на этот вопрос, нужно понять, какова эко-система венчурных инвестиций. В начале пути у вас есть самый редкий и ценный ресурс, который обозначается аббревиатурой FFF, а расшифровывается как family, friends and … fools. Да, именно так: «семья, друзья и глупцы». Это именно те люди, которые поверят в вас на стадии идеи. Поверят слепо.

Как правило, на стадии идеи проекты привлекают от $50 до $250 тыс. инвестиций, согласно 500 Startups. Далее чеки растут вплоть до нескольких сотен миллионов долларов на поздних стадиях, однако в России венчурный рынок гораздо более узкий и нужно делить глобальную среднюю на несколько раз, чтобы получить адекватный запрос на инвестиции для локального бизнеса.

Хорошо, я хочу инвестиции от топовых фондов, кто же они

Единого рейтинга не существует. Вы можете найти рейтинги самых активных фондов по количеству сделок в стране или регионе за конкретный год, можете найти рейтинг венчурных капиталистов (людей) от CB Insights или Forbes (Midas List), но это не будет всеобъемлющим источником.

Как правило, к ведущим венчурным фондам относят Andreessen Horowitz (a16z), Benchmark, Index Ventures, Sequoia Capital, Bessemer Venture Partners, Founders Fund, GGV Capital, Insight Ventures.

Обращу ваше внимание, что среди топовых фондов есть только один представитель Европы. Это английский Index Ventures.

Конечно, в этот список можно включить десяток-другой венчурных фондов и он от этого не то чтобы потеряет в весе. Но у этих, пожалуй, самая увесистая репутация.

Про все фонды вы можете прочитать на Crunchbase, Pitchbook и Dealroom.

Например, вот ссылки на профиль Index Ventures:

- Crunchbase;

- Pitchbook;

- Dealroom.

Или ссылки на наш профиль Fort Ross Ventures:

- Сrunchbase;

- Pitchbook;

- Dealroom.

А что же акселераторы

Да, про них мы говорим едва ли не больше, чем про фонды, потому что их роль чрезвычайно важна. Акселераторы помогают огромному количеству проектов с решениями проблем запуска и первого роста, нахождения product-market-fit и работе на глобальных рынках.

Рейтингов лучших акселераторов больше, их редко ранжируют по количеству сделок или другому количественному показателю. Обычно это про качество.

Среди топовых акселераторов можно выделить Y Combinator, Techstars, 500 Startups, Startupbootcamp, Plug and Play, Alchemist, SOSV, Entrepreneur First, Startup Wise Guys, Seedcamp.

В список можем включить больше европейских игроков. Великобританию представляют Entrepreneur First и Seedcamp, а Startup Wise Guys — Эстонию.

Это все про развитые страны. Но не могу не упомянуть, что если вы развиваете проект на развивающихся рынках (СНГ, Восточная Европа, Латинская Америка, Юго-восточная Азия или Африка), то вы можете пообщаться с Seedstars. Это один из самых активных акселераторов, который работает в разрезе развивающихся экономик.

А что в России

Ландшафт участников российского инвестиционного рынка разнообразен, но не столь богат на имена.

На рынке работают независимые private equity фонды, венчурные фонды, семейные офисы, финансовые группы и фонды с государственным участием.

Делать рейтинг фондов я не возьмусь, но порекомендую обратиться к рейтингам Российской ассоциации венчурного инвестирования, аналитического сервиса Preqveca и рейтингу активности фондов от Российской Венчурной Компании.

Среди ключевых российских акселераторов можно выделить двух игроков — это (1) совместный акселератор от 500 Startups и «Сбера» и (2) ФРИИ. ФРИИ — старейший игрок и имеет самый большой опыт в акселерации локальных команд, а Сбербанк получил в партнеры одного из топовых глобальных игроков, серьезно зарядив ценностью свою программу.

На рынке существует много более узконаправленных акселераторов, которые могут быть полезны стартапам в определенной нише. Например, если у вас финтех-проект, то вам стоит поговорить с FinTech Lab, а если HRTech, то с HR&ED Tech Accelerator.

Что нужно знать при общении с инвестором

На этот вопрос ответить сложно, я советую вам как минимум почитать статьи о том, как вести переговоры. Например, можно начать с материала «7 шагов перед общением с инвестором».

О чем нужно думать дополнительно, если вы молоды:

- В своем инвестиционном тезисе опирайтесь на данные. Это может быть рынок, мировой опыт, паттерны в смежных отраслях. Это независимые данные, которые позволят вам провалидировать гипотезу.

- Логика против опыта. Все просто — у вас недостаточно опыта из-за возраста, но главное — не поступать успешно, а поступать логично и правильно. Постарайтесь воззвать к здравому смыслу, который компенсирует отсутствие опыта.

- Вы можете компенсировать недостаток вашего опыта за счет привлечения менторов, адвайзеров или независимых членов совета директоров в свой проект. Не нужно привлекать ради фото в презентации, но часто опытный наставник может во многом помочь.

- Простой совет при общении с инвесторами — начинать общение лучше с теми, кто ниже в вашем виш-листе, с кем не так сильно хотите иметь дело. Базовые вопросы и атмосфера примерно одинаковая, но зато у вас получится отработать процесс и избежать дрожи в коленках.

- Стратегия холодных писем работает, если они хорошо написаны. Читайте у Алексея Менна на Facebook.

- Ищите теплые интро / контакты. Это самый лучший способ. Вы можете начать с того, чтобы посмотреть, кто с вашим потенциальным инвестором в коннектах в Facebook или Linkedin, и попросить представить.

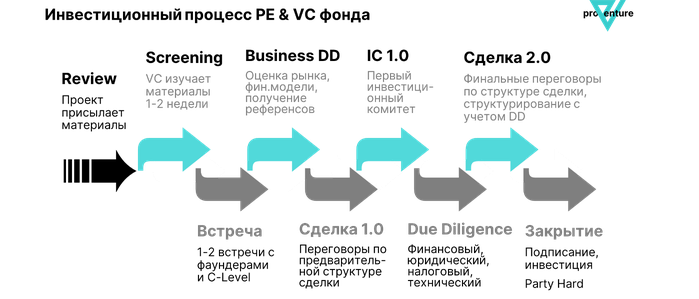

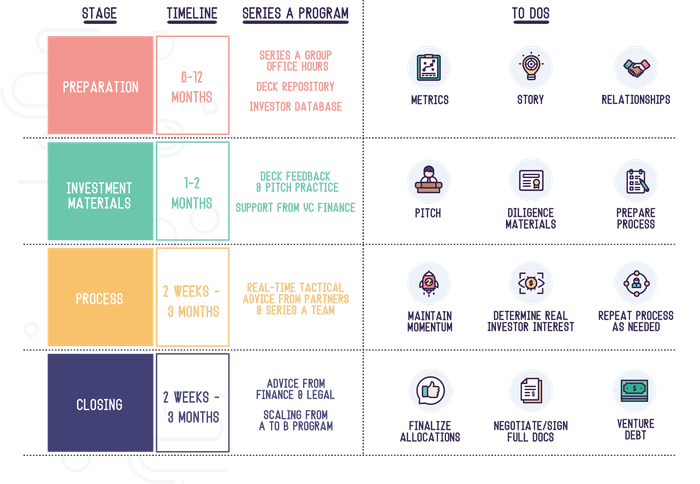

Как выглядит инвестиционный процесс

Как правило, это очень важно понимать. Даже если вы привлекли инвестиции от бизнес-ангелов или небольших фондов, то когда наступает время поднятия институционального синдицированного раунда, ожидания по срокам закрытия сделок разбиваются о непонимание процессов, проходящих в фондах.

В фондах есть четкие (хотя и гибкие) процедуры одобрения сделок. Без таких процедур там царил бы хаос и принимать инвестиционные решения взвешенно было бы невозможно.

Как правило, фонд тратит от нескольких дней до пары недель только на изучение ваших материалов. На практике бодрые и поддерживаемые всеми сделки закрываются в среднем за 3-4 месяца.

Бывают исключения? Да, конечно. Но надо понимать, что в большинстве фондов существует инвестиционный комитет, в котором есть управляющие партнеры фондов и, как правило, независимые члены инвестиционного комитета. Собрать их всех в одно время — то еще упражнение, поэтому комитеты проводятся не так часто. А их нужно, скорее всего, два-три, чтобы сделку одобрить и закрыть. Вот и считайте.

Что еще нужно знать о процессах в фондах

- В фонде инвестиционная команда может составлять до 10 человек. Очень важно найти правильный выход на команду. Это необязательно «самый главный» партнер. В команде может быть главный скаут или человек, который покрывает именно ваш сектор. Найдите его.

- У фонда нет KPI сделать сделку, ему важно сделать хорошую сделку. Но упустить хорошую сделку — лучше, чем сделать плохую, поэтому, как правило, фонд в любом случае не торопится и не ориентируется на эффект FOMO.

- Чем позже стадия развития проекта, тем больше делается упор на финансовые показатели. Будьте готовы рассказать про ваш финансовый план и про вашу юнит-экономику. Чем раньше вы про это станете задумываться, тем лучше. На ранних стадиях это способ показать адекватность ваших суждений и логики. Это критически важно, если нет исторической информации.

- У фондов, как правило, есть специализация. Если отрасль для фонда новая и непривычная, то процесс будет долгим, а добавленная стоимость от такого акционера — ниже.

- Встаньте на радар у фонда — спросите советы в точке 0, чтобы в точке 1 обсудить инвестиции. У вас нет рассылки для потенциальных инвесторов? Сделайте!

- Не скрывайте со-инвесторов. Для фонда сделать синдикат и разделить риски лучше, чем сделать сделку одному.

- Уточняйте, есть ли dry powder у фонда (свободные средства). Если нет, то для вас это репетиция или игра вдолгую, потому что процесс фандрайзинга у фонда может затянуться. Поднимать фонды гораздо сложнее, чем привлекать инвестиции в стартап.

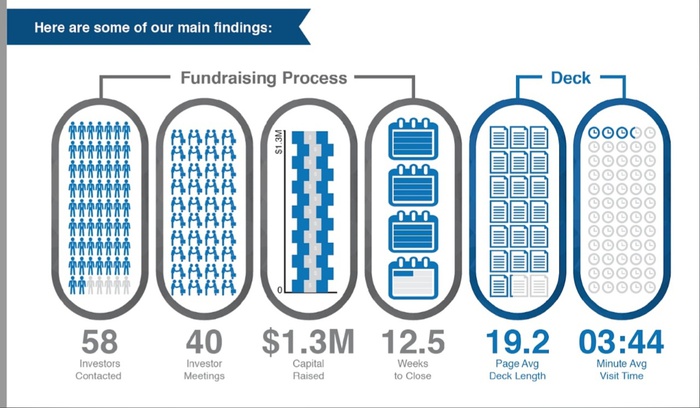

По данным DocSend, успешные стартапы на ранней стадии в среднем в процессе привлечения раунда:

- контактируют с 58 инвесторами;

- проводят с ними 40 встреч;

- все это в течение 12.5 недель (чуть больше трех месяцев);

- чтобы показать презентацию на 19 слайдов;

- потратить 3:44 минуты времени инвестора на просмотр презентации;

- привлечь $1.3 млн инвестиций.

Что необходимо показать инвестору

Как правило, в список базовых материалов, которые вам нужно иметь под рукой, включают:

- тизер или одностраничник — краткая информация по проекту для проверки первичного интереса;

- презентация — можете сделать более короткую презентацию (elevator pitch, который можно показать на ходу или, дословно, «в лифте») и инвестиционный меморандум, раскрывающий все составляющие инвестиционного предложения;

- финансовая модель — это прогноз бизнеса на 3-5 лет;

- описание технологического стека — иногда это не требуется, но наличие технического описания явно добавит вам положительных очков;

- CCC — Clients, customers, contracts. Вы должны иметь возможность связать инвестора с вашими клиентами, пользователями, доказать наличие контрактов.

Качество инвестиционных материалов очень важно! Задумайтесь, если вы не можете сделать качественную презентацию, которая заинтересует инвестора, то почему вы сможете сделать качественные маркетинговые материалы, которые заинтересуют вашего клиента или залипательное и удобное мобильное приложение?

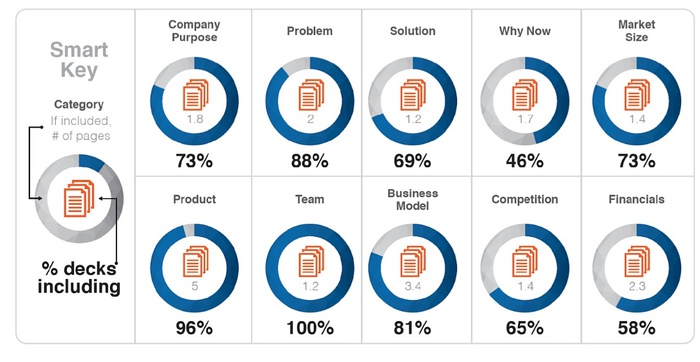

Типичная структура презентации

Инвесторы привыкли смотреть на типовые презентации. Это не проблема для стартапов, выделиться можно в чем-то другом. Просто в течение чуть более трех минут удобнее бегать взглядом по привычной структуре.