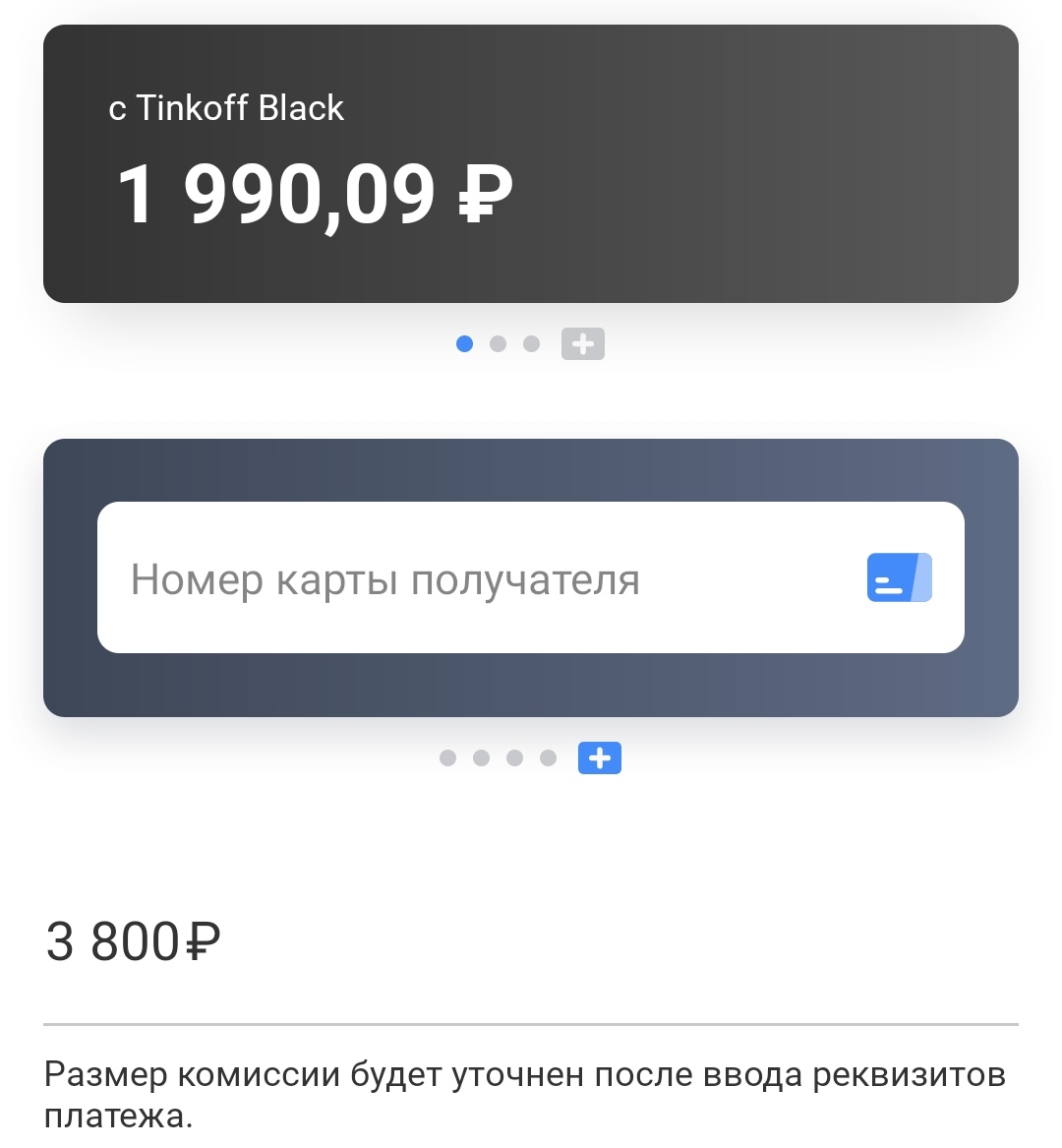

Здравствуйте! Перевел на карту Тинькофф 30000 и 6000 рублей через приложение с привязанной карты Сбербанка. Через 5 минут при попытке перевода с карты Тинькофф на карту стороннего банка приложение выдало ошибку «Размер комиссии будет уточнен после ввода реквизитов платежа.(Код ошибки: tGVUDTY76H)».

Звонок оператору прояснил ситуацию следующим образом: — «Операции по карте заблокированы. Вам необходимо лично обратиться в офис банка с предоставлением следующих документов: копия паспорта, заявка на закрытие карточного счета, реквизиты карточного счета стороннего банка, карта которого привязана к счету, и, нотариально заверенное распоряжение о переводе денежных средств….. Обратитесь с письмом на почтовый ящик deposit@tinkoff.ru».

Т.е. банк разрывает со мной договор обслуживания (заявка на закрытие счета) явным образом не сообщая об этом. На прямой вопрос о том, — прекращает ли банк обслуживание моих счетов, сотрудники не отвечают. Сотрудники банка отказываются называть причины перечисленных действий, ссылаясь на пункт 4 договора об обслуживании. И уточняют, что все вопросы можно прояснить при личном посещении офиса банка в Москве имея при себе перечисленные документы.

В итоге я получил заблокированные операции по карте (никаких уведомлений не получал. Операции пополнения работают корректно), и, заблокированные на счете средства. При этом непонятно когда деньги получится вернуть обратно, и, получится ли вообще..

Весьма загадочная ситуация… пополнять заблокированный счет можно, а выводить — нет.

Проживаю в г. Мурманске.

Администратор народного рейтинга

2018-11-06 09:31:10

Спасибо за отзыв! Мотивы и действия финмониторинга не относятся к компетенции Народного рейтинга. Оценку снимаем.

Тинькофф Банк

2018-10-21 20:02:14

Здравствуйте.

Банк корректно принял решение об ограничении дистанционного обслуживания в соответствии с Условиями комплексного банковского обслуживания. Пересмотр не представляется возможным. Вывод средств, хранящихся на счете, возможен разовом порядке только на личный счет в другом банке по нотариально заверенному распоряжению с приложением копии паспортных данных и заявления на закрытие счета, направленных по e-mail/в чат банка, либо по заявлению, составленному при личном визите в офис банка.

Надеемся на понимание.

С уважением,

Тинькофф Банк.

Тинькофф супер 🙂

Оценка

5

Проверяется

Хотела бы поблагодарить Тинькофф банк и поддержку

они всегда помогут,все решат,не важно какая проблема,всегда помогут…

Читать полностью

22.03.2023

Пополнение счёта через банкомат Тинькофф

Оценка

5

Проверяется

Я пополнила счёт в банкомате Тинькофф, но по техническим причинам произошел сбой и операция прервалась, деньги остались в банкомате, баланс остался прежним. Сразу же обратилась в…

Читать полностью

22.03.2023

Помогли с начислением бонуса

Оценка

5

Проверяется

Решили проблему за 20 минут все быстро и честно, идут навстречу своим клиентам, никогда не отказываются помочь, делают приятные бонусы и компенсации, предлагают хорошие заработки…

Читать полностью

22.03.2023

Обращение за справкой

Оценка

5

Проверяется

22:47 обратился повторно в банк, так как предыдущие обращения остались без ответа, ответила девушка вежливо все пояснила и быстро направила мне необходимые выписки( о движении…

Читать полностью

22.03.2023

Хорошая карта

Оценка

5

Проверяется

Все удобно, так как бесплатный выпуск и доставка в выбранный день и время. Карточку оформить ребенку всем рекомендую! Потому что: не нужно думать о карманных расходах, просто…

Читать полностью

21.03.2023

Дебетовые карты Тинькофф

Оценка

5

Проверяется

Консультант банка Тинькофф по имени Иван очень оперативно помог мне решить мои вопросы о условиях отличной дебетовой карты Тинькофф Drive. Так же консультанты банка Тинькофф не раз…

Читать полностью

21.03.2023

Благодраность

Оценка

5

Проверяется

Благодаря этому банку Я до сих пор остаюсь его клиентом, так как сколько уже пользуюсь продуктом данного банка, он меня никогда не подводит. Я участвую почти в каждой акции и…

Читать полностью

21.03.2023

Проект СБП значительно повысил качество межбанковских переводов на территории России. Для осуществления операции отправителю требуется только номер телефона и название банка, к которому подключен получатель. Пользователи могут отправлять денежные средства не только клиентам Тинькофф банка, но и владельцам карт других организаций. Их список постоянно растет. По состоянию на 1 июня 2021 года к онлайн-сервису было подключено свыше 200 банков.

Чем СБП отличается от других переводов

Условия осуществления переводов в рамках СБП

Руководство по подключению

Можно ли делать переводы с кредитных карт

Трудности при подключении системы быстрых платежей

Версии телефона для доступа к функционалу СБП

Какие банки участвуют в СБП

Как отключить систему быстрых платежей

Достоинства и недостатки СБП Тинькофф

Что такое СБП в Тинькофф

Система быстрых платежей – это совместный проект Центробанка России и НСПК. Пользователи могут делать мгновенные денежные переводы со счета на счет внутри СБП и рассчитываться за онлайн-покупки. Производить платежи пока можно только в российских рублях.

Чем СБП отличается от других переводов

Основные отличия проекта СБП от других платежных систем:

-

отправка денежных средств только в рублях;

-

моментальные денежные переводы между участниками системы;

-

отсутствие комиссий по транзакциям в пределах суточных или месячных лимитов;

-

отправка денег осуществляется по номеру телефона в любой банк страны;

-

подключить сервис можно в приложении или на сайте организации;

-

пользователям сервиса доступна оплата товаров по QR-коду.

В 2021 году Тинькофф банк также запустил переводы от компаний к физлицам через систему быстрых платежей. Сервис B2C-переводов доступен всем представителям малого и большого бизнеса, которые являются клиентами банка.

Условия осуществления переводов в рамках СБП

Вначале нужно проверить, является ли банк участником системы быстрых платежей. Информация по всем финансовым организациям доступна на сайте СБП. Пользователю нужно зайти в раздел «Банки-участники» и воспользоваться строкой поиска. Поиск конкретной организации осуществляется по названию «Тинькофф». Если банк подключен к сервису, то система выдаст его в результатах поиска.

После этого можно подключаться к проекту СБП. Для этого нужно перейти на сайт банка – https://www.tinkoff.ru/mobile-operator/login/. Вход в систему осуществляется по номеру телефона.

Для использования сервиса на смартфоне нужно скачать приложение «Тинькофф мобайл». Это можно сделать путем сканирования QR-кода на сайте Тинькофф банка или в магазине «Google Play». Приложение для смартфона на базе Android доступно по ссылке – https://play.google.com/store/apps/details?id=ru.tinkoff.mvno.

После этого пользователю нужно нажать кнопку «Установить» и дождаться загрузки программы на свой телефон.

Следующий этап – подключение СБП. После этого можно начать использовать платежный сервис по мере необходимости.

Руководство по подключению

Для того чтобы включить СБП в Тинькофф банке нужно зайти в аккаунт. Действие можно выполнить с помощью компьютера или посредством приложения. Вход в личный кабинет осуществляется по номеру телефона. Система проверяет введенные данные и высылает пароль для авторизации.

Если пользователя нет в базе Тинькофф банка, тогда нужно проверить правильность ввода номера телефона или оставить заявку на подключение к мобильному банку.

Подключение с телефона

Изначально пользователю нужно открыть приложение и авторизоваться в системе. Затем необходимо зайти в раздел «Еще» > «Настройки» > «Контакты и переводы». После этого нужно переключить тумблер напротив вкладки «Система быстрых платежей» и нажать кнопку «Подключить». На номер телефона будет выслано смс с кодом подтверждения операции. При необходимости пользователь может сразу синхронизировать контакты.

На заметку! При наличии 2 или 3 карт пользователь может отдать приоритет одной из них. В результате все денежные переводы через СБП с карты Тинькофф банка и других организаций будут поступать на указанное платежное средство. Выбрать карту можно на стадии подключения к сервису.

Подключение с компьютера

Для подключения онлайн-сервиса нужно пройти авторизацию на сайте Тинькофф банка. Затем следует выбрать раздел «Настройки» > «Основные настройки». После этого нужно переключить тумблер напротив вкладки «СБП», и подтвердить действие с помощью смс кода.

Как перевести деньги с компьютера

Денежные операции осуществляются на сайте Тинькофф банка. Порядок действий владельца счета:

-

Заходим в личный кабинет.

-

Выбираем раздел «Платежи» > «Перевести» > «По номеру телефона».

-

Указываем номер телефона получателя денег. При необходимости пишем текстовое сообщение.

-

Вводим сумма перевода. По умолчанию система использует приоритетную карту клиента.

-

Нажимаем кнопку «Перевести».

Перевод по номеру телефона

Владельцы счета могут осуществлять внутрибанковские или межбанковские переводы. Для этого необходимо знать номер телефона получателя и название банка, в котором у него открыт счет. Все операции можно осуществлять с помощью мобильного приложения.

Клиенту банка партнера

Граждане могут перевести деньги через СБП двумя способами – с помощью приложения или посредством персонального компьютера.

Порядок действий владельца счета:

-

Открываем приложение.

-

Заходим в раздел «Платежи» > «Переводы по телефону» > «По номеру телефона».

-

Выбираем абонента из телефонной книги или вводим его номер.

-

Указываем название банка из предложенного списка.

-

Вводим необходимую сумму.

-

Нажимаем кнопку «Перевести».

Если в выбранном списке нет нужной финансовой организации, владельцу карты нужно кликнуть на вкладку «Другой банк».

Если получатель не подключен в СБП, то при отправке денег на его банковскую карту может быть удержана комиссия.

При желании можно отправлять деньги на тот счет, который выберет получатель. Для этого нужно зайти в раздел «Платежи» > «Переводы по телефону» > «По номеру…». Затем следует указать номер телефона и выбрать вкладку «Отправить ссылку для получения денег». Далее, вводим сумму и нажимаем кнопку «Готово».

Банк отправит получателю короткое сообщение. В нем будет ссылка на страницу для ввода реквизитов банковской карты. Переводы до 20 000 р. делаются бесплатно. В случае превышения лимита удерживается комиссия 1,5% от суммы платежа, но не менее 30 р.

Клиенту Тинькофф

Порядок отправки денег внутри банка такой же. Владельцу карты нужно открыть приложение, зайти во вкладку «По номеру телефона», выбрать абонента из телефонной книги, указать название банка, сумму операции и нажать кнопку «Перевести».

На заметку! Внутрибанковские или межбанковские денежные переводы с помощью компьютера осуществляются по аналогичной схеме. Деньги поступают на счет моментально.

Лимиты и комиссия

В каждой организации предусмотрены ограничения по сумме транзакции и устанавливаются комиссии за пользование услугой. Тинькофф не является исключением. Однако условия по отправке денег через СБП немного лучше, чем в других организациях.

Для переводов денег без комиссий в Тинькофф банке необходимо следить за лимитами.

Какую сумму можно перевести

В банке также действуют ограничения по сумме перевода. За один раз можно отправить не более 150 000 р. Максимальное количество операций в сутки – 20. Месячный лимит по переводам составляет 1,5 млн. руб.

Комиссия за перевод

Отправка денег через систему быстрых платежей в Тинькофф банке с дебетовой карты осуществляется бесплатно. Если отправитель использует кредитку, то ему придется заплатить комиссию и проценты согласно тарифам платежного средства.

Как узнать, что получателю пришли деньги

Основным преимуществом проекта является скорость доставки денег. Переводы с Тинькофф на Сбер через СБП поступают на счет получателя практически сразу. Проверить зачисление можно в личном кабинете или узнать посредством смс-уведомления. После этого получатель может известить о поступлении средств отправителя.

Отправителю доступна информация только по списанию денег со счета. Подтверждение факта поступления средств на счет получателя пока не предусмотрено.

Можно ли делать переводы с кредитных карт

Клиенты Тинькофф банка могут осуществлять переводы с кредитных карт. Однако владельцам платежного средства придется платить комиссию за транзакцию и нести дополнительные расходы в случае использования заемных денег.

Как отменить перевод

Отмена транзакции допускается только на стадии оформления перевода (ввод номера, выбор банка получателя). После подтверждения отправки денег аннулировать операция нельзя.

Если пользователь ошибочно отправил деньги другому адресату, вернуть деньги можно только по инициативе получателя. Поэтому нужно тщательно проверять введенные данные перед отправкой средств.

Трудности при подключении системы быстрых платежей

Иногда пользователи жалуются на сбои в работе СБП. Например, им не удается произвести платеж или деньги не поступают на счет получателя. Обычно подобные явления разовые. Однако могут все же доставлять некоторые неудобства.

Установить мобильное приложение можно далеко не на каждый телефон. Для загрузки программы требуется смартфон на базе Android или iOS. Тогда как воспользоваться ПК можно преимущественно дома.

Версии телефона для доступа к функционалу СБП

Версия устройства зависит от вида мобильного приложения и используемой ОС. Тинькофф предлагает несколько программных продуктов своим клиентам. Рассмотрим три приложения:

|

Название |

Тинькофф Мобайл |

С карты на карту |

Госдолги |

|

Версия телефона |

Android – 5.0 и выше iOS – 12.0 и выше |

Android – 4.1 и выше iOS – 11.0 и выше |

|

|

Mac – 11.0 и выше |

Какие банки участвуют в СБП

К системе быстрых платежей подключено более 200 организаций. Среди них – QIWI Банк, Газпромбанк, Сбербанк, НКО ЮМани, Почта Банк, Открытие, Авангард, АК Барс и Тинькофф банк. С полным перечнем финансовых организаций можно ознакомиться в разделе «Банки-участники» на сайте СБП.

Как отключить систему быстрых платежей

Порядок действий владельца банковской карты такой же, как при подключении сервиса. Пользователю нужно авторизоваться в системе Тинькофф банка и зайти в раздел «Еще» > «Настройки» > «Контакты и переводы». Затем необходимо переместить ползунок напротив вкладки «СБП». Дальнейшие платежи будет производиться в общем порядке, т. е. с ограничения по срокам и суммам, а также с комиссиями за транзакции.

Достоинства и недостатки СБП Тинькофф

Преимущества сервиса в Тинькофф банке:

-

Моментальные переводы внутри системы.

-

Для отправки денег требуется только номер телефона и наименование банка.

-

Отсутствие комиссий по операциям до 150 000 р. за один раз.

-

Осуществлять переводы можно не только на смартфоне, но и с помощью ПК.

-

Круглосуточный доступ к платежной системе.

Тинькофф автоматизировал подключение магазинов к системе быстрых платежей. Услуга позволяет предпринимателям мгновенно получать плату за товары по QR-коду.

К минусам СБП можно отнести отсутствие возможности делать переводы в иностранной валюте. Однако это касается не только Тинькофф банка, но и других участников проекта.

Частые вопросы

№1. Что такое приоритетная карта?

Каждый клиент банка может иметь более 1 карты. При подключении к сервису пользователь может указать конкретное платежное средство, которое будет использоваться для зачисления денег (по умолчанию). Активировать услугу можно во время привязки банковской карты.

№2. Как делаются переводы в евро или долларах США?

Операции с иностранными валютами пользователям пока недоступны. Переводы можно делать только в российских рублях.

№3. Если человек не подключился к СБП, можно ли ему делать перевод?

Клиенты Тинькофф банка могут отправлять деньги другим пользователям внутри системы или в любой другой банк. Однако по платежам вне СБП удерживается комиссия.

№4. Что дает оплата по QR-коду?

С помощью матричного штрих-кода граждане могут оплачивать товары и услуги, приобретенные у ИП или иных хозяйствующих субъектов.

Заключение

СБП позволяет снизить издержки за транзакции и сократить время зачисления денег. Средства поступают на счет в течение 15 секунд с момента их отправки. В пределах суточного и месячного лимита пользователи также не платят комиссию. Денежные переводы можно осуществлять как с ПК, так и с помощью телефона. Единственный недостаток – нельзя делать переводы в иностранной валюте.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Как проводит Тинькофф перевод с карты на карту, какие варианты выполнения операции предлагает. Перечисления между своими карточками, переводы на сторонние. Как провести операцию в приложении, банкинге, на сайте. Бробанк.ру собрал всю информацию.

-

Перевод между картами Тинькофф

-

Перевод с карты Тинькофф на карту другого банка

-

Если вы делаете перевод с кредитной карточки

-

Перевод на сайте банка

-

Перевод через СБП

-

Как сделать перевод с карты Тинькофф по номеру договора

Перевод между картами Тинькофф

Многие имеют сразу несколько карт этого банка. Например, это может быть дебетовый пластик, одновременно с ним — кредитный. Плюс многие открывают для детей карточки Джуниор. И все эти платежные средства отражаются в мобильном приложении и банкинге Тинькофф — там и проводятся операции.

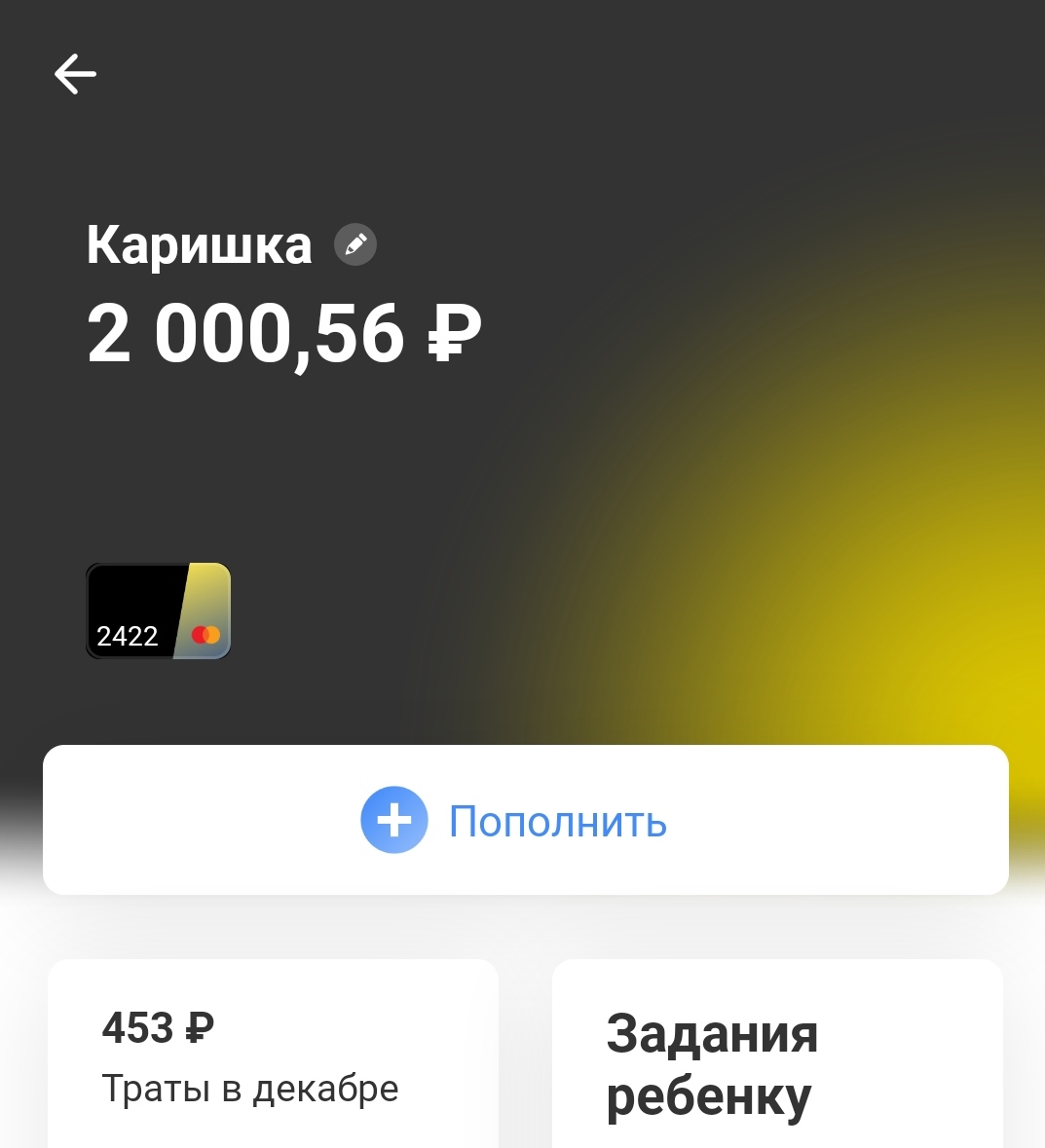

Например, вам нужно сделать перечисление с Тинькофф Блэк на карту Джуниор:

1. Необходимо зайти в приложение банка. На главной странице откроются карты и счета гражданина. Среди них нужно выбрать ту, которая будет пополняться. Нажимаем на нее, появляется меню пластика:

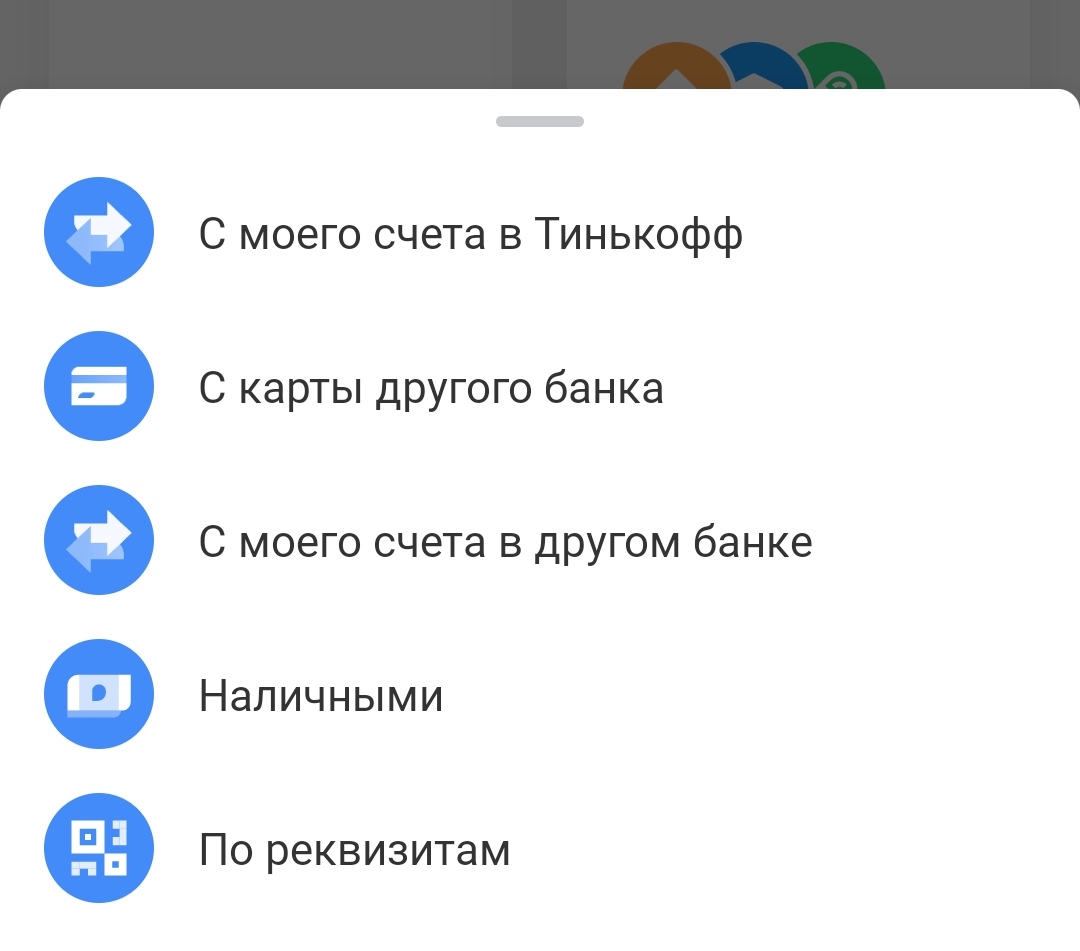

2. Далее нужно нажать кнопку Пополнить. Откроются варианты пополнения. Так как перечисление проводится с карточки этого же банка, выбираем вариант “С моего счета в Тинькофф”:

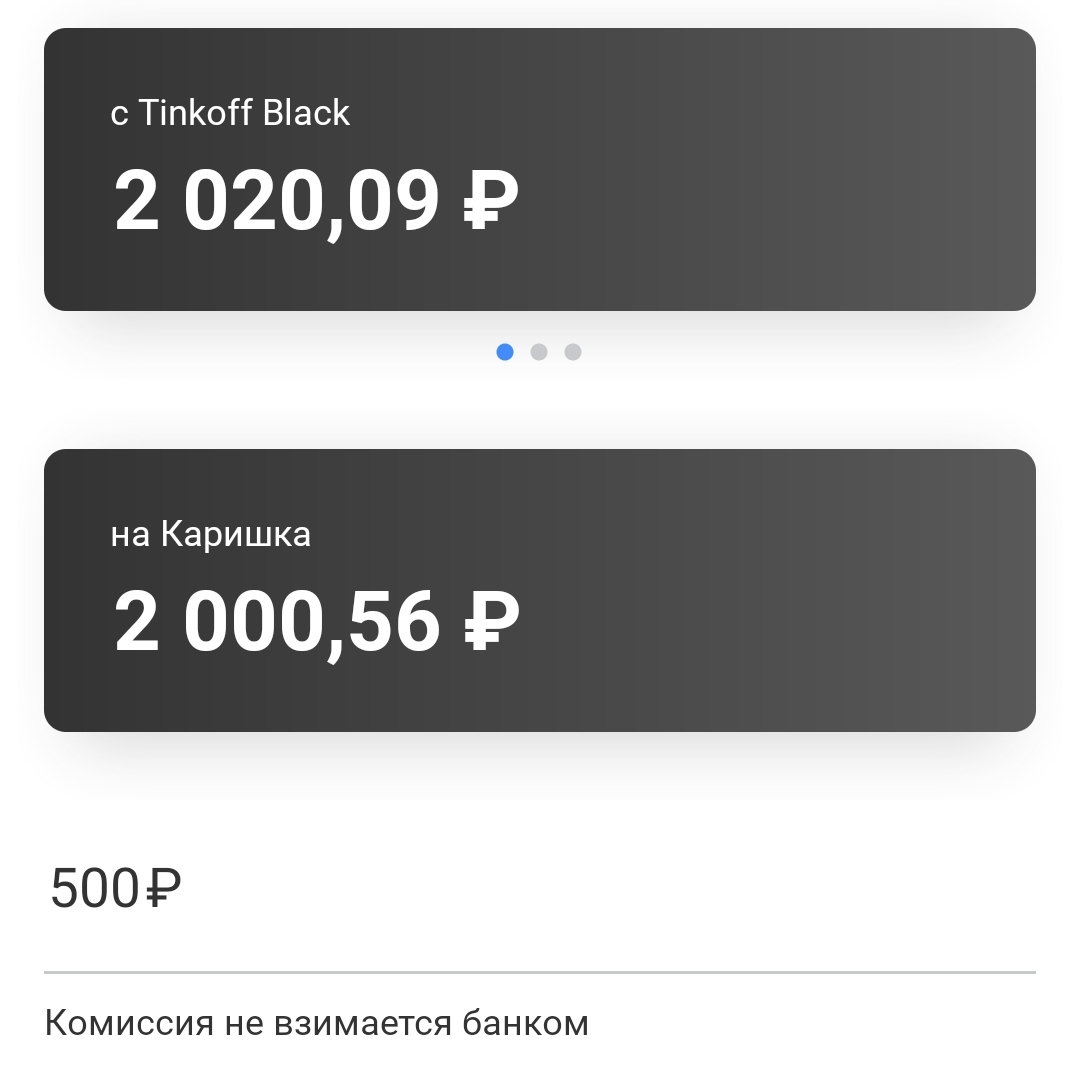

3. Останется только выбрать карту или счет, с которой будет выполняться операция, и указать сумму. Комиссия за внутрибанковские перечисления никогда не берется.

Аналогичным способом можно вносить деньги на кредитные карты и на платежные средства, к которым привязаны кредиты Тинькофф. Операция всегда выполняется по идентичному алгоритму без взимания платы.

По условиям банка с одной карты в сутки можно делать не более 10 переводов на другие платежные средства на общую сумму до 150 000 рублей.

Перевод с карты Тинькофф на карту другого банка

Теперь рассмотрим ситуацию, когда вам нужно отправить деньги на карточку другого банка. Если вы делаете перечисление с дебетового пластика, операция будет бесплатной при условии, что общая сумма таких переводов за месяц не превышает 20 000. Если больше, банк возьмет комиссию в 1,5%, минимум 30 рублей.

Для начала рассмотрим вариант перевода с дебетовой карты Тинькофф на пластик другого банка через приложение финансовой организации. Для выполнения операции нужен полный номер той карточки. Стандартно он состоит из 16 чисел, в редких случаях — из 18.

Как сделать онлайн-перевод с карты Тинькофф на карту другого банка:

1. Заходим в приложение банка или его банкинг. На главной странице выбираем пункт Платежи, он находится в нижнем левом углу. На открывшейся странице находим вариант По номеру карты.

2. В верхнем поле нужно выбрать счет или карту, откуда будет выполняться перевод. В поле ниже — номер карточки, на которую нужно зачислить деньги. Останется только внести сумму.

После нажимаете кнопку Перевести, деньги будут у адресата через пару минут. Если с этой карты не было переводов на другие карты в течение месяца на сумму 20 000, операция будет бесплатной. Если с комиссией, система на нее укажет.

Если вы делаете перевод с кредитной карточки

Если вы хотите сделать перевод с кредитной карты Тинькофф на дебетовую того же банка или другого, важно знать о комиссиях за эту операцию. Так как карта кредитная, то ее условия пользования несколько другие. Она ориентирована на безналичные операции покупок. За иные транзакции берется комиссия.

Что нужно знать держателю кредитки:

- операция перевода на любую карту приравнивается к обналичиванию, за эти транзакции взимается комиссия 2,9% плюс 290 рублей. Точную комиссию смотрите в тарифах, эта актуальна для кредитки Тинькофф Платинум;

- за операции переводов банк назначает повышенную процентную ставку;

- переводы на другие карты и счета не попадают под действие льготного периода.

Сам же перевод с кредитной карты на карту Тинькофф или пластик другого банка проводится стандартными методами. Это банкинг, сайт Тинькофф или банкинг банка, который обслуживает карту получателя.

Перевод на сайте банка

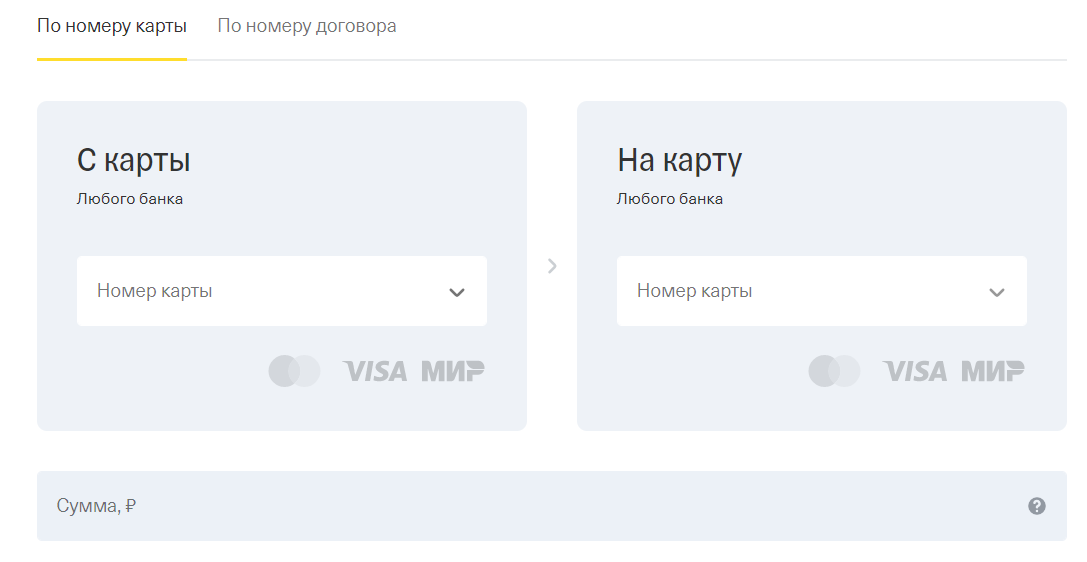

Если у вас нет доступа в мобильное приложение или банкинг Тинькофф, можете выполнить операцию с его сайта. Для этого разработана специальная форма межкарточных переводов. Через нее можно сделать перевод денег с карты Тинькофф на карту любого банка. Там же можно пополнить пластик Тинькофф с карточки другого банка.

Перевод с карты на карту на сайте Тинькофф →

Банк предлагает универсальную форму межкарточных переводов. Операции пополнения карт Тинькофф бесплатные. За перечисления на карточные счета других банков берется плата, если сумма переводов с этого пластика за расчетный месяц превысила 20 000. В ином случае берется комиссия в 1,5% от суммы, минимально 30 рублей.

Как сделать перевод через Тинькофф с карты на карту:

1. Зайти на сайт банка, открыть форму межкарточных переводов. Она состоит из двух частей: в одной указываются данные карты отправителя, в другой — получателя.

2. Вводите данные карты Тинькофф. Это номер, срок действия, код CVC. Во втором разделе пишете полный номер платежного средства, которое намерены пополнить. И далее — сумму.

3. Нажимаете кнопку “Перевести”. Для подтверждения операции на телефон, привязанный к карте банка Тинькофф, придет проверочный код. После его введения операция подтверждается, деньги уходят.

Перевод через СБП

Клиент Тинькофф может сделать перевод с карты на карту через Систему Быстрых Платежей. Это общая система межкарточных переводов, которая объединяет сотни российских банков. Через нее держатель карты может делать отправления на другие карточки бесплатно до достижения суммы в 100 000 за месяц.

Тинькофф также подключен к СБП, чем и можно постоянно пользоваться. Перевод выполняется по номеру телефона, привязанному к пластику. И такая операция даже удобнее, чем классическое пополнение по длинному номеру карты.

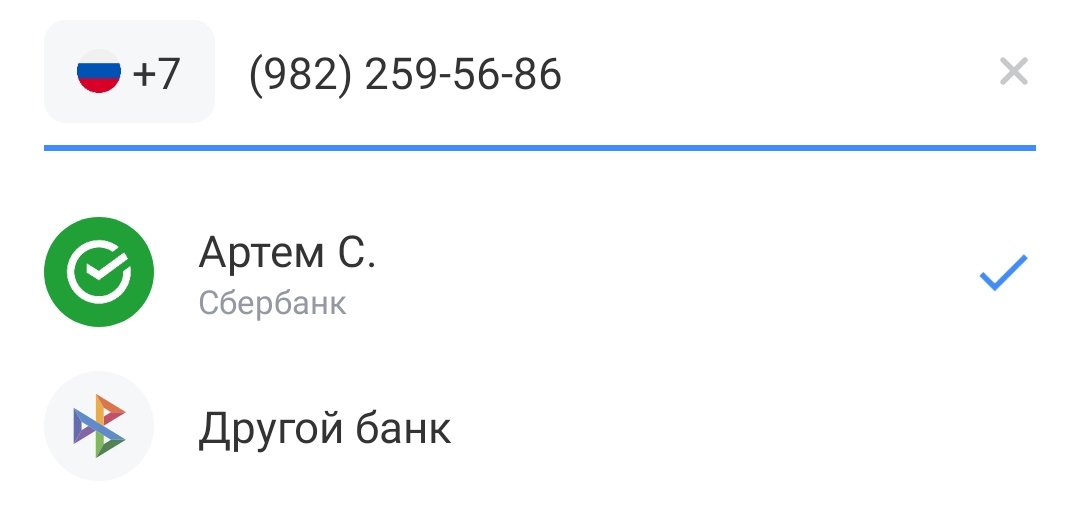

Для выполнения операции уточните у держателя карты-получателя, какой телефон к ней привязан. После открывайте банкинг и выполняйте операцию.

Пошагово все выглядит так:

- Заходите в приложение Тинькофф в раздел Платежей. Там находите пункт По номеру телефона, заходите в него.

- Открывается поле ввода номера мобильного. Вносите его. Если к этому номеру привязано несколько карт, система все их укажет и даст выбрать. В данном случае к номеру привязано одно платежное средство.

- Нужно выбрать карточку, указать сумму и отправить деньги. Они придут моментально.

Аналогично можно делать переводы на карту Тинькофф с других банков через СПБ. Операция проводится бесплатно до объема переводов в 100 000. Отправления осуществляются через банкинги и мобильные приложения.

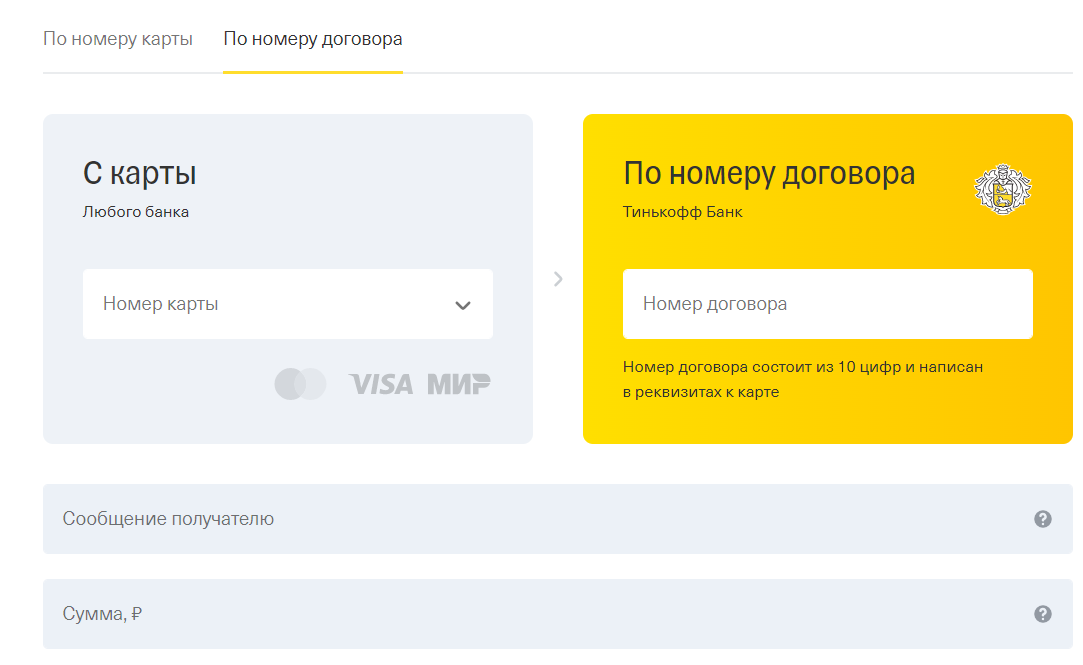

Как сделать перевод с карты Тинькофф по номеру договора

Например, вы хотите оплатить с дебетовой карточки ежемесячный платеж по кредиту, но по каким-то причинам не можете сделать это через банкинг. Тогда можно выполнить операцию по номеру кредитного договора. Это можно сделать и с пластика другого банка.

Перевод с карты на карту по номеру договора →

Операция проводится через ту же форму межкарточного перевода на сайте банка, но нужно выбрать другую вкладку — По номеру договора:

Здесь плательщик указывает номер карточки Тинькофф, вписывает номер кредитного договора и указывает сумму. Комиссия не берется.

Так что, банк Тинькофф предлагает предостаточно вариантов пополнение сторонних карт. Самое главное — это можно делать без комиссии, моментально и онлайн.

Частые вопросы

Какая комиссия берется за перевод с карты на карту Тинькофф?

Сам Тинькофф никогда не берет плату за пополнение обслуживаемых им банковских карт. Комиссию может брать банк, который выпустил карту плательщика — информацию нужно уточнять у него.

Какой действует лимит перевода с карты на карту Тинькофф?

Тинькофф не устанавливает лимитов и ограничений на пополнения своих карт. Но обслуживающий карточку плательщика банк может устанавливать свои правила. Если же операция выполняется с дебетового пластика Тинькофф, операция не может превысить 150 000 в сутки.

Как сделать перевод с карты МИР на карту Тинькофф?

Любыми из способов, указанных выше. И в банкинге, и на сайте банка карточки МИР без проблем принимаются.

Как сделать перевод долларов с карты на карту Тинькофф?

Для начала откройте долларовый счет к мультивалютной карточке Тинькофф. После можете выполнить операцию через банкинг Тинькофф или через систему банка-отправителя.

Как сделать мгновенный перевод с карты на карту Тинькофф?

Все указанные выше варианты пополнения карточного счета предполагают моментальное выполнение операции. При возникновении технических проблем срок может увеличиться до трех дней, но это бывает крайне редко.

Комментарии: 0

Дебетовая карта Tinkoff Black, появившаяся в сентябре 2012 года, до сих пор является одним из фаворитов при выборе пользователей. Споры о ее плюсах, переоцененных плюсах и подводных камнях тоже не утихают. Постараемся разобраться.

Первые шаги

Первая встреча с картой, как правило, позитивна — быстрая и бесплатная курьерская доставка на дом в крупных городах. Заявку можно оставить на сайте, указав день и временной промежуток для получения карты. Когда-то это была уникальная услуга Тинькофф Банка, который строил сеть, не имея ни одного офиса обслуживания, но теперь доставка карт все глубже проникает в банковскую розницу.

К недостаткам, который отмечают держатели карт, можно отнести агрессивный маркетинг. Уже курьер может предложить кредит. Tinkoff Black — часть платформы, на которой продаются кредитные карты, мобильная связь, услуги страхования, брокера. Все это будет вам предложено неоднократно. Если у вас отвращение к кросс-продажам, подумайте тщательно над своим выбором.

Служба поддержки, судя по многочисленным отзывам на форумах, отвечает оперативно и компетентно.

Срок действия карты — пять лет, а не три года, как у большинства карт других банков. Дополнительные карты выпускаются бесплатно.

Переводы на счета в других банках без комиссии, снятие наличных без комиссии и бесплатное пополнение карты с карты другого банка держатели Tinkoff Black чаще всего называют в числе самых привлекательных ее особенностей.

Однако самая большая сложность для новичков — это выучить весь комплекс тарифов, образующих достаточно сложную комбинацию лимитов и переходов от бесплатных операций к платным.

Итак, начнем

Стоимость обслуживания карты составляет 99 рублей в месяц, то есть 1 188 рублей в год. Не самый привлекательный вариант на рынке. Но можно пользоваться и бесплатно, если у держателя карты есть:

- вклад в банке на сумму более 50 тыс. рублей. Этому условию уже почти семь лет, так как именно вкладчикам банка выдавались первые бесплатные в обслуживании карты Tinkoff Black;

- кредит в Тинькофф Банке;

- неснижаемый остаток по карте в расчетном периоде в 30 тыс. рублей. Остатки измеряются в конце каждого операционного дня, и в этот момент сумма должна быть равна лимиту или превышать его. Расчетный период — это месяц, но не календарный, он зависит от того, в какой день месяца вы карту получили;

- приглашение от друга (которого указываете в заявке на получение карты) — в этом случае банк предоставляет три месяца бесплатного обслуживания.

Если вам недостаточно уведомлений в мобильном приложении и вы хотите получать оповещения об операциях по карте по СМС, банк взимает дополнительную плату в размере 59 рублей. Оплата взимается, если в периоде, за который формируется выписка, услуга действовала хотя бы один день.

Бесплатное снятие в банкоматах — в числе самых популярных озвучиваемых пользователями плюсов. Это преимущество не кажется таким уж актуальным: в крупных городах осталось совсем мало мест, где никак не обойтись без наличных.

Здесь тоже есть подводные камни:

- комиссия за снятие средств в «чужих» банкоматах не взимается при сумме не менее 3 тыс. рублей;

- бесплатно снимать можно не во всех банкоматах (впрочем, «банкоматы-исключения» должны предупредить об этом сообщением на экране);

- лимит для банкоматов других банков — 100 тыс. рублей. Снятие сумм ниже 3 тыс. рублей тоже «карается» — 90-рублевой комиссией;

- за снятие наличных в банкоматах Тинькофф Банка свыше указанной суммы взимается комиссия 2% (минимум 90 рублей).

В мае 2019 года лимит на снятие денежных средств в банкоматах Тинькофф Банка для владельцев Tinkoff Black увеличен со 150 тыс. до 500 тыс. рублей в месяц.

Бесплатны для держателей карты банковские переводы (по реквизитам счета, в том числе по реквизитам счета других банковских карт). Это удобно при оплате счетов ЖКХ. Во многих банках на эти переводы начисляется комиссия. Комиссии часто можно избежать, если оплачивать услуги на сайтах их провайдеров, но тогда оплата превращается в нудный перебор личных кабинетов на множестве сайтов. Держать этот список в мобильном приложении и платить бесплатно из него гораздо удобнее. Впрочем, некоторые владельцы карт отмечают, что не смогли найти в предлагаемом списке всех «своих» поставщиков услуг.

Перевод на карту другого банка бесплатен, но в пределах 20 тыс. рублей. Все, что выше, облагается комиссией 1,5%, минимум 30 рублей.

С пополнением карты тоже не все просто. Ничего не стоит пополнение Tinkoff Black переводом с карты другого банка, если этот перевод осуществляется через сервисы «Тинькофф». На карту можно перевести деньги без комиссии через партнеров банка (например, в сетях «Связной», «Евросеть»), но в пределах 150 тыс. рублей за расчетный период. За пределами лимита — 2% от превышения. Пополнить через банкоматы Сбербанка, самой массовой их сети, вообще не получится — они не предоставляют такой возможности.

В мобильном приложении можно запомнить все карты (и личные в других банках и других людей, кому регулярно переводятся деньги). В приложении, кроме того, можно настроить многие лимиты (например, на снятие) самостоятельно. Появилось сканирование QR-кода на платежках. Не все крупные банки могут похвастаться этим.

Деньги за деньги

Наиболее противоречивые оценки от пользователей получает программа кешбэка по карте. Предложений вроде бы много, но на деле выгода от них часто оказывается преувеличенной.

Базовый кешбэк по карте составляет 1%. Но начисляется он не на все покупки. Под исключение попадают оплата услуг мобильных операторов, пополнение электронных кошельков, платежи через мобильный и интернет-банк, оплата ЖКХ. Список таких исключений есть на сайте.

Банк предлагает по карте также варианты повышенного кешбэка. Держатель карты раз в три месяца может выбрать комплект услуг, по которым будет получать 5-процентный кешбэк с каждой покупки. Еще банк регулярно размещает предложения от партнеров с кешбэком вплоть до 30% (как правило, от 10% до 20%). Однако держатели карт жалуются, что получать повышенный кешбэк не получается. В категориях, из которых держатель карты может выбирать 5-процентный кешбэк, редко, по их мнению, попадаются ходовые варианты, такие как «Супермаркеты», «Аптеки» или «Кинотеатры».

С еще более высоким возвратом похожая история: партнеры чаще продвигают экзотические и дорогие услуги. Впрочем, некоторые держатели карт предлагают не ныть, а почаще изучать предложения в мобильном приложении — тогда и уровень возврата вырастет. Например, более 250 регулярно обновляющихся предложений в виде кешбэка до 30% надо активировать (это можно сделать и в течение пяти дней после факта оплаты), эти начисления в истории платежей будут отмечены знаком «корона». Держатель карты для получения заметной выгоды должен испытывать неподдельный интерес к поиску выгоды и быть достаточно дисциплинированным, чтобы регулярно изучать перечень предложений.

Но, сколь искушенным бы ни был клиент Tinkoff Black, максимальная сумма кешбэка ограничена сверху и составляет 3 тыс. рублей в месяц (для кешбэка в 1% и 5%) или 6 тыс. рублей (для спецпредложений) в месяц. Кроме того, многие держатели карт упоминают об одной чисто математической особенности. Кешбэк начисляется на сумму покупки с шагом 100 рублей. При стоимости покупки, условно, 99, 199 или 299 рублей округление производится до ближайшей сотни «вниз», и в первом примере он будет равен 0.

Плюсы, конечно, тоже есть. Кешбэк Tinkoff — это реальные деньги, а не баллы, обставленные ограничениями по использованию. В конце каждого расчетного периода, в момент предоставления выписки, кешбэк поступает на счет. Причем это происходит до момента списания платы за обслуживание. Так как базовый 1-процентный кешбэк начисляется почти за все покупки, то для компенсации платы за обслуживание надо потратить за расчетный период 9 900 рублей. Если вы не снимаете все деньги с карты в банкоматах, а активно ее используете для оплаты товаров и услуг, это абсолютно рядовая сумма.

Хвалят держатели карты и систему оповещения о получении кешбэка и разных его вариантов в мобильном приложении: все наглядно.

Получение дохода со своих средств на счете тоже обставлено условиями. На остаток до 300 тыс. рублей при условии покупок от 3 тыс. рублей за расчетный период можно получать 6% годовых (проценты рассчитываются по остатку в конце каждого операционного дня, после 300 тыс. проценты снижаются). Эта сумма при паре-тройке десятков тысяч рублей, которые лежат на карте у значительного числа держателей, тоже не поражает воображение.

Есть предложения с улучшенными условиями. Например, в этом году новые держатели карт могли получать до 10% на средства на счете. Банк предлагает таким клиентам овердрафт (то есть можно ненадолго уйти в «минус»). Он будет рассчитан, если такая заявка поступит от клиента. Решение по заявке принимается на основании кредитного скоринга, а значит и результаты его (дать или не дать клиенту возможность овердрафта и в каком размере).

За границу

Есть несколько особенностей, делающих Tinkoff Black удобной для использования за границей. В первую очередь введенная относительно недавно мультивалютность.

При оплате покупок за рубежом в редких валютах типа южнокорейской воны или турецкой лиры банки проводят двойную конвертация: сначала пересчет в доллары или евро, а затем уже в рубли. Курс при этом чаще всего непривлекательный, и сама сделка проводится с заметным опозданием, не в момент покупки. Это чревато серьезными потерями в момент скачков курса рубля, причем даже если вы тратили за день или два до него.

Если держатель карты выезжает за границу редко, например в отпуск, то обычно он мирится с этим повышенным расходом, отпуска сами по себе чаще всего праздник для «внутреннего транжиры». Но часто выезжающие за границу стараются решать проблему — например, заводят себе несколько карт в разных валютах, чтобы следовать правилу «всегда расплачивайтесь в валюте покупки». Это, конечно, не оптимальное решение — приходится дробить и обороты, что чревато ухудшением условий обcлуживания. Предложив решение этой проблемы, стартап Revolut, например, за четыре года вырос в цифровой банк стоимостью 1,7 млрд долларов.

В октябре 2018 года Тинькофф Банк запустил возможность открывать счета дебетовой карты Tinkoff Black сразу в 30 валютах. К прежним четырем валютам прибавили, скажем, интересные туристам тайский бат, чешскую крону, турецкую лиру, китайский юань, грузинский лари.

Переключить карту на нужный валютный счет можно в личном кабинете на сайте Tinkoff.ru, в мобильном приложении или обратившись в службу поддержки. Переключение и обслуживание даже нулевых счетов бесплатно. Его можно применять и при покупках на сайтах за границей. Кстати, кешбэк по мультивалютной Tinkoff Black начисляется отдельно на каждый счет, с которого совершались покупки за расчетный период, по каждой валюте есть свои ежемесячные лимиты. Это не самый удобный вариант, но мультивалютность того стоит.

Еще одним удобным сервисом для путешественников всегда была горячая линия для бесплатных звонков из-за границы.

Аналоги

На рынке появились похожие предложения, но с более выгодными условиями. Например, карта «Польза» от ХКФ Банка требует значительно меньший неснижаемый остаток — 10 тыс. рублей. Остальные условия, хотя и явно конкурируют с условиями Tinkoff Black, уже не настолько кардинально отличаются, и есть ли разница — можно будет понять только при ежедневном использовании.

Кому может быть интересна эта карта:

- положительный остаток у вас на карте редко опускается ниже 30 тыс. рублей. Получается, что вы житель большого города, не сильно закредитованный, получающий или переводящий зарплату на эту карту (стоит напомнить, что «зарплатное рабство», то есть привязка к определенному банку по выбору руководителей компании, официально и прямо отменено) и оплачивающий картой максимально возможное количество покупок, не снимая их в банкоматах;

- у вас хороший уровень дохода и вы ведете активную социальную жизнь (передвижения не ограничены маршрутом «работа — дом»);

- вы активно отслеживаете акции и спецпредложения;

- вы часто выезжаете за границу или активно выбираете лучшие предложения в большом числе иностранных интернет-магазинов.