КУРС

ФИНАНСОВЫЙ АНАЛИТИК

Дадим техническую базу для финансового анализа любых аспектов деятельности компаний, а также научим эффективной презентации аналитических данных.

С помощью моделей Альтмана можно оперативно и с высокой точностью оценить вероятность банкротства компании. Рассмотрим, как составить эти модели и сделать выводы на основе полученных данных.

Какие данные нужны для составления моделей Альтмана

Для расчета любой из моделей Альтмана необходимы основные показатели баланса и отчета о финансовых результатах:

1. Оборотные активы (ОА)

2. Активы баланса — всего (А)

3. Собственный капитал (СК)

4. Долгосрочные обязательства (ДО)

5. Краткосрочные обязательства (КО)

6. Выручка (В)

7. Прибыль до налогообложения (НП)

8. Чистая прибыль (ЧП)

Если хотите узнать больше о формах финансовой отчетности, то рекомендуем записаться на наш открытый онлайн-курс «Финансовая аналитика».

Двухфакторная модель Альтмана

Это наиболее простая из моделей Альтмана, которая хорошо подходит для экспресс-анализа. Но ее точность невысока, поэтому этот вариант обычно применяют для приблизительной оценки финансовой устойчивости компании

Z = -0,3877 – 1,0736X1 + 0,0579Х2

При отрицательной величине Z вероятность банкротства компании составляет менее 50%. При нулевом — примерно равна 50%, при положительном — превышает 50%. Риск банкротства для компании растет с увеличением Z.

Х1 — коэффициент текущей ликвидности (КТЛ), который равен отношению оборотных активов к краткосрочным обязательствам:

Х1 = КТЛ = ОА / КО = 8 900 / 5 700 = 1,5614

Х2 — коэффициент финансового рычага (КФР), который равен отношению заемного и собственного капитала. Заемный капитал — это сумма долгосрочных и краткосрочных обязательств.

Х2 = КФР = ЗК / СК = (ДО + КО) / СК = (1 700 + 5 700) / 4 700 = 1,5745

Z = -0,3877 – 1,0736 х 1,5614 + 0,0579 х 1,5745 = -1,9729

Отрицательное значение Z говорит о том, что риск банкротства компании невысок.

Пятифакторная модель Альтмана

Это наиболее универсальная из моделей Альтмана. Она точнее, чем двухфакторная, и подходит для большинства компаний, за исключением крупных акционерных обществ, представленных на фондовом рынке.

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,420Х4 + 0,998Х5

Если Z меньше 1,23, то компания будет с вероятностью 90% признана банкротом в течение ближайшего года.

При Z от 1,23 до 2,89 компания находится в неопределенной ситуации.

Если Z превышает 2,89, то финансовая устойчивость компании не вызывает опасений.

Х1 = отношение чистого оборотного капитала (ЧОК) к активам баланса. Чистый оборотный капитал — это разность между оборотными активами и краткосрочными обязательствами.

Х1 = ЧОК / А = (ОА – КО) / А = (8 900 – 5 700) / 12 100 = 0,2645

Х2 — отношение чистой прибыли к активам баланса.

Х2 = ЧП / А = 2 300 /12 100 = 0,1901

Х3 — отношение прибыли до налогообложения к активам баланса.

Х3 = НП / А = 2 800 / 12 100 = 0,2314

Х4 — отношение собственного капитала к заемному.

Х4 = СК / ЗК = СК / (ДО + КО) = 4 700 / (1 700 + 5 700) = 0,6351

Х5 — отношение выручки к активам.

Х5 = В / А = 35 000 / 12 100 = 2,8926

Z = 0,717 х 0,2645 + 0,847 х 0,1901 + 3,107 х 0,2314 + 0,420 х 0,6351 + 0,998 х 2,8926 = 4,2231

Рассчитанное значение показателя Z говорит о том, что финансовое положение компании на ближайший год не вызывает опасений.

Четырехфакторная модель Альтмана

Четырехфакторная модель Альтмана разработана специально для компаний, которые занимаются торговлей или оказывают услуги. В ней задействованы коэффициенты Х1 – Х4 из пятифакторной модели, рассмотренной выше.

Отношение выручки к активам (Х5) в данном случае не используется. Дело в том, что для торговли и услуг связь между выручкой и активами не так существенна, как для производства. Многие непроизводственные компании арендуют офисы, склады и оборудование, берут товары на комиссию и т.п.

Z = 6,56Х1 + 3,26Х2 + 6,72Х3 + 1,05Х4

Диапазоны для значения Z здесь близки к пятифакторной модели:

1. При Z меньше 1,1 компания обанкротится в ближайший год с вероятностью 90%.

2. При Z от 1,1 до 2,6 вероятность банкротства снижается, но оно не исключено.

3. При Z выше 2,6 вероятность банкротства компании минимальна.

Для нашего примера:

Z = 6,56 х 0,2645 + 3,26 х 0,1901 + 6,72 х 0,2314 + 1,05 х 0,6351 = 4,5765

Показатель Z говорит о том, что руководство компании может не опасаться банкротства в течение ближайшего года.

КУРС

ФИНАНСОВЫЙ АНАЛИТИК

Дадим техническую базу для финансового анализа любых аспектов деятельности компаний, а также научим эффективной презентации аналитических данных.

Блог SF Education

Финансы

Как работает налоговый консультант одной из аудиторских компаний «Большой четвёрки» (интервью)

− Почему работа в «Большой четвёрке среди внушительного числа выпускников считается позором, но тем не менее толпы вчерашних студентов топовых вузов продолжают пополнять ряды этих…

Как нацеленность на результат помогает достичь карьерных успехов: история студента SF Education

Содержание статьи Привет, меня зовут Влад Нерсесьян, я участник лидерской программы Северстали и сейчас работаю в финансовом контроллинге. Я хотел бы поделиться небольшой (и местами…

Как оценить риск банкротства компании

Оценка рисков банкротства предприятий, контрагентов или заемщиков — обязательный элемент финансового менеджмента. Рассмотрим несколько ключевых международных моделей оценки вероятности банкротства и алгоритм проведения такого анализа.

Что такое банкротство?

Банкротство — это неспособность организации платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия денежных средств. Основным признаком банкротства является просрочка в уплате долга более чем на 3 месяца.

Вероятность банкротства — это одна из оценочных характеристик текущего финансового состояния в исследуемой организации. Руководство предприятия может постоянно поддерживать вероятность на низком уровне, если будет периодически проводить анализ вероятности банкротства, и вовремя принимать необходимые меры.

Виды, стадии и причины банкротства

В общем смысле банкротство предприятия свидетельствует о финансовом состоянии, когда компания не способна удовлетворить требования кредиторов, включая фискальные органы, погасить задолженность в установленные сроки. В связи с этим банкротство имеет и другое название — несостоятельность.

Виды банкротства

На практике выделяют следующие виды банкротства (несостоятельности):

• реальное банкротство — финансовое состояние предприятия, характеризующееся полной потерей возможности восстановить в будущем свою платежеспособность в силу объективных финансовых причин — при потере капитала компании;

• техническое банкротство — несостоятельность вызвана непогашением дебиторской задолженности предприятия, при этом сумма активов существенно превышает размер финансовых обязательств компании. В случае же погашения дебиторской задолженности компания становится платежеспособной. При эффективном антикризисном управлении техническое банкротство не приводит к реальному банкротству;

• фиктивное банкротство — заведомо ложное объявление компанией своего банкротства, цель которого — получить финансовые льготы от кредиторов для погашения имеющейся кредиторской задолженности

• умышленное банкротство — возникает в результате осознанных действий руководства компании или его собственников по увеличению неплатежеспособности предприятия, чтобы не выполнять взятые на себя финансовые обязательства.

Обратите внимание! Фиктивное и умышленное банкротство — это противоправные действия, которые преследуются по закону.

Стадии банкротства

Банкротство не возникает единовременно, в один короткий момент. Это длительный процесс, который характеризуется нарастанием негативных финансовых признаков. В связи с этим на практике процесс банкротства разделяют на следующие стадии:

Рассмотрим их подробнее.

1. Скрытая стадия банкротства.

Это начальный этап несостоятельности. Появляются первые признаки ухудшения финансовой устойчивости предприятия.

В первую очередь на этой стадии ухудшается структура активов предприятия с точки зрения их ликвидности, снижаются коэффициенты платежеспособности. Компания наращивает привлечение заемных средств, но не для расширения операционной деятельности, а для погашения уже имеющейся кредиторской задолженности. Увеличение заемных средств, в свою очередь, снижает показатели доходности бизнеса (рентабельности), что неминуемо приводит к уменьшению рыночной стоимости предприятия.

Именно неуклонное снижение рыночной стоимости бизнеса в течение ряда периодов является главным признаком скрытой стадии банкротства. Но при эффективном финансовом менеджменте эти негативные факты можно успешно преодолеть, и скрытая стадия банкротства не перейдет к реальному банкротству.

2. Состояние финансовой неустойчивости.

Первые негативные факты ухудшения финансовой платежеспособности компании, которые не удалось нивелировать, приводят в дальнейшем к возникновению ситуации финансовой неустойчивости. Для этой стадии характерны следующие признаки:

• падают объемы реализации продукции собственного производства и товаров для перепродажи, что вызвано не сезонными колебаниями, а не конкурентоспособностью продукции;

• растет дебиторская задолженность и доля просроченной задолженности в ней;

• дебиторская задолженность увеличивается большими темпами, чем кредиторская;

• значительно сокращается величина денежных средств на счетах предприятия и краткосрочные финансовые вложения.

3. Явное банкротство.

На этой стадии предприятие полностью теряет возможность рассчитываться по своим обязательствам перед кредиторами. Возникает устойчивая ситуация, когда отрицательные денежные потоки существенно превышают положительные.

Причины банкротства

Предприятия могут становиться явными банкротами как при падении экономики, так и при ее росте. В первом случае это может быть вызвано сокращением объемов реализации продукции из-за падения платежеспособного спроса населения, во втором — увеличением конкуренции на внутреннем и международном рынках.

Падение платежеспособности предприятия и увеличение рисков банкротства в каждом конкретном случае имеет свои причины. Однако есть факторы, которые наиболее часто проявляются при банкротстве предприятий и служат его причинами:

1. Нехватка (дефицит) собственного оборотного капитала, вызванная ошибками при планировании инвестиционных проектов.

Собственный оборотный капитал (СОК) рассчитывается по формуле:

СОК = СК + ДО – ВА, (1)

где СК — собственный капитал (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ДО — долгосрочные обязательства (стр. 1400 бухгалтерского баланса);

ВА — внеоборотные активы (стр. 1100 бухгалтерского баланса).

Именно показатель собственного оборотного капитала характеризует финансовую устойчивость предприятия и качество структуры активов компании. Чем он выше, тем лучше финансовое положение предприятия.

2. Низкий уровень эффективности управления оборотными средствами предприятия.

В результате ошибок в финансовом управлении у предприятия на протяжении ряда периодов растут производственные запасы, готовая продукция на складах и величина дебиторской задолженности. Это приводит к замедлению оборачиваемости оборотных средств и снижению операционной эффективности.

3. Низкий уровень материалоотдачи, фондоотдачи и производительности труда, что вызвано неэффективными (устаревшими) методами организации производственных процессов.

В результате низкой отдачи от использования ресурсов предприятия увеличивается себестоимость производимой продукции. Это приводит к ухудшению финансовых результатов деятельности и низкой рентабельности бизнеса в целом.

4. Увеличение размеров незавершенного строительства и незавершенного производства.

Отвлекает финансовые ресурсы предприятия из операционного цикла, требует дополнительных заемных средств.

Цель финансового менеджмента любого предприятия — сократить размеры незавершенного строительства и незавершенного производства в долгосрочной перспективе.

5. Привлечение заемных финансовых средств на плохих (худших на рынке) условиях.

Снижает эффект финансового рычага и доходность бизнеса в целом.

В целом привлечение заемных средств выгодно компаниям, так как стоимость заемного капитала, как правило, меньше собственного. Однако, привлекая кредиты, стоит учитывать следующее:

• показатели структуры капитала: оборотный капитал компании должен быть всегда больше ее краткосрочных обязательств;

• стоимость заемных средств должна учитывать кредитоспособность и отраслевую специфику заемщика.

6. Низкий уровень платежеспособности клиентов предприятия.

Если клиенты компании часто рассчитываются по поставкам несвоевременно или бизнес имеет явно выраженный сезонный характер, особое внимание необходимо уделять вопросу управления денежными потоками, чтобы избежать кассовых разрывов, т. е. превышения отрицательных денежных потоков над положительными.

Методы и модели анализа

Оценка банкротства предприятия – это определенный алгоритм, выработанный учеными-экономистами. В частности – это формула количественной оценки вероятности наступления банкротства. Выработаны общие модели анализа риска банкротства, позволяющие проанализировать ситуацию на любом отдельно взятом предприятии. К таким моделям относятся методы Бивера, Альтмана, модель Спрингейта и Гордона, формула Таффлера и т.д. На них мы остановимся позже.

Алгоритм, который используют финансовые аналитики при анализе вероятности банкротства, состоит из следующих этапов:

- создается выборный список из двух типов предприятий: банкротов и не банкротов;

- производится расчет финансовых коэффициентов для обоих типов предприятий из выборки;

- вырабатываются модели финансового анализа банкротства.

Модели оценки риска банкротства – это математические расчеты, помогающие отслеживать финансовую кривую компании с целью построения экономической парадигмы развития предприятия.

Модель Бивера

Модель, или коэффициент, Бивера – это показатель, использующийся для выявления показателей банкротства предприятия. В целом модель Бивера – это соотношение между чистой прибылью предприятия и суммой всех его долговых и платежных обязательств.

Для своей модели Бивер отобрал из 30 аналитических коэффициентов 5, которые наиболее эффективно прогнозируют банкротство. Это:

- активы (или чистый финансовый оборот);

- доходы от активов;

- удельный коэффициент замов (пассив);

- коэффициент ликвидности;

- соотношение прибыли к долговым обязательствам.

Сильной стороной модели Бивера считается использование показателя окупаемости предприятия и прогнозирование сроков наступления банкротства.

Если коэффициент предприятия по модели Бивера в течение 1.5 — 2 лет не превышает 0.2, то это оценивается как высокий риск наступления несостоятельности.

Методы Альтмана

Для разработки двухфакторной модели расчета вероятности банкротства Альтман использовал методы дескриминантного анализа, которые позволяют оценить уровень коммерческого риска. Целью Альтмана было выяснить – применим ли этот метод для дифференциации фирм на те, которым не грозит банкротство и те, для которых оно вероятно.

Модель Альтмана называется двухфакторной, потому что в ней учитываются только два основных финансовых показателя (коэффициента) компании, соотношения которых помогает сделать вывод о состоятельности фирмы:

- коэффициент ликвидности в данный момент;

- удельный вес займов в пассиве.

Эта формула уникально наглядна в своей простоте и поэтому она стала основополагающей для многих других моделей. Этим же объясняется то, что метод Альтмана остается неизменно популярным в мировой экономической практике.

Будучи предельно простым, метод Альтмана позволяет с достаточно высокой точностью описать финансовое развитие предприятия на период около 2 лет. Минус данного метода – слабая эффективность для расчетов на долгосрочный период.

Модель Гордона-Спрингейта

Гордон Спрингейт использовал метод Альтмана как основу для создания своей формулы расчета вероятности банкротства. Модель Спрингейта создана с целью дать прогноз состоятельности компаний. Спрингейт использует 4 компонента:

- коэффициент оборачиваемости (активы предприятия);

- коэффициент прибыли предприятия до налогообложения и проценты по долговым обязательствам;

- краткосрочные обязательства;

- чистая прибыль.

Особое значение имеет вторая позиция, так как представляет собой прибыль до налогообложения. Второй показатель во многом определяет конечный результат расчетов. В модели Спрингейта определяющим показателем является уровень продаж. Если он высокий – предприятие успешно, если низкий – то наоборот.

Формула Таффлера

Формула, модель или тест Таффлера – это методика расчета вероятности банкротства предприятия, в основе которой лежат финансовые показатели предприятия.

В расчет берется 4 коэффициента, каждый из представляет собой соотношение двух финансовых показателей. Таким образом, метод Таффлера основывается на интегральных оценках угрозы банкротства. Таффлер использует следующие соотношения:

- прибыль от продаж (без учета налогов) к сумме существующих обязательств;

- отношение суммы текущих активов к общей сумме обязательств;

- отношение суммы текущих обязательств к общей сумме активов;

- отношение выручки к общей сумме активов.

Вердикт о риске банкротства выносится в зависимости от итоговой цифры. Если результат больше 0,3, значит положение фирмы стабильно. Если показатель ниже 0,2 значит фирме грозит несостоятельность.

Формула Фулмера

Формула Фулмера предназначена для определения платежеспособности предприятия и анализа риска банкротства. Для своей формулы Фулмер использовал данные 60 предприятий, 30 из которых имели хорошие показатели успешности, а 30 других потерпели банкротство.

Формула Фулмера отличается высоким показателем точности прогноза. На год процент точности оценки риска банкротства по данной формуле составляет 98%, на два и более – 81%.

Модель Фулмера включает достаточно большое количество показателей, Фулмер берет в расчет такие финансовые показатели как:

- нераспределенная прибыль прошлых лет/баланс;

- выручка от реализации/баланс;

- прибыль (без учета налогов) /собственный капитал;

- стабильный денежный приход/долгосрочные и краткосрочные обязательства;

- долгосрочные обязательства/баланс;

- краткосрочные обязательства/совокупные активы;

- (материальные активы);

- оборотный капитал/ долгосрочные и краткосрочные

- обязательства;

- (прибыль до налогообложения + проценты к уплате/выплаченные проценты).

Наступление неплатежеспособности наступает при значении меньше 0. Первоначальный анализ содержал 40 коэффициентов, окончательный вариант состоит из 9.

Формула Зайцевой

Метод О.П. Зайцевой также основан на методике Альтмана. Но, в отличие от Альтмана, Зайцева использует в своей формуле только частные коэффициенты, индивидуальные для каждой организации.

Формула Зайцевой состоит из следующих показателей:

- коэффициент чистого убытка к собственному капиталу;

- коэффициент соотношения кредиторской и дебиторской задолженности;

- коэффициент чистый убыток к объему реализации;

- коэффициент активов предприятия и выручки.

Модель ИГЭА

Модель ИГЭА — это разработка российских экономистов. Несомненным плюсом данной методики является то,что она была создана с учетом реалий именно нашей страны. Предполагается, что точность расчетов по модели ИГЭА для российских фирм будет более точным.

Оставаясь верными отечественной традиции, иркутские ученые взяли за основу своей модели частные показатели и детерминантный способ анализа.

Для расчетов по модели ИГЭА вам понадобятся следующие данные:

- оборотный (работающий) капитал фирмы;

- коэффициент соотношения чистой прибыли к собственным активам предприятия;

- коэффициент соотношения чистого дохода к балансу предприятия;

- коэффициент соотношения чистого дохода к сумме затрат предприятия.

Если итоговый показатель меньше 0 — вероятность банкротства 90%-100%. Применение модели на практике показало, что она хороша для выявления уже наступившей кризисной ситуации, тогда как для прогнозирования, целесообразней использовать иностранные модели.

Подходят ли международные методы оценки вероятности банкротства отечественным предприятиям?

Рассмотренные модели оценки вероятности банкротства предприятий — «классические» подходы, применяемые в международной практике. Кроме них есть и другие методы оценки рисков неплатежеспособности компаний. Для отечественной финансовой практики главный вопрос, насколько международные методы оценки вероятности банкротства дают адекватную и точную оценку.

Чтобы ответить на этот вопрос, рассмотрим пример оценки вероятности банкротства с использованием всех рассмотренных моделей.

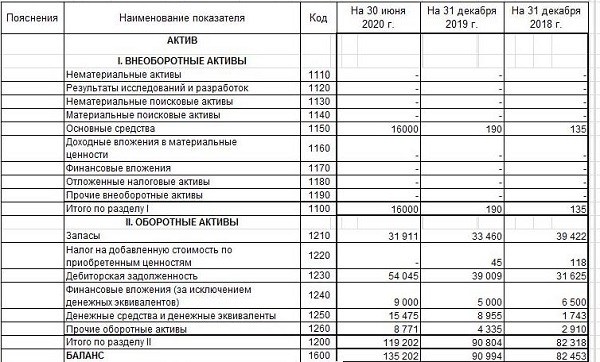

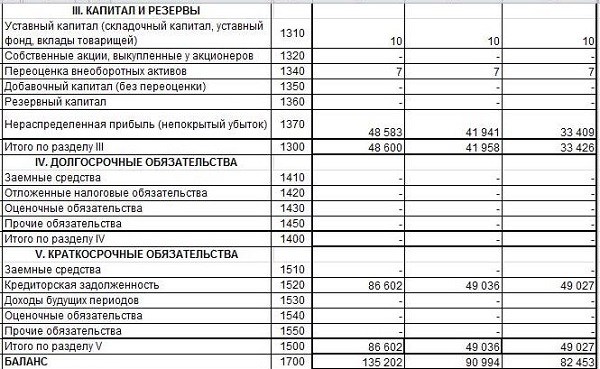

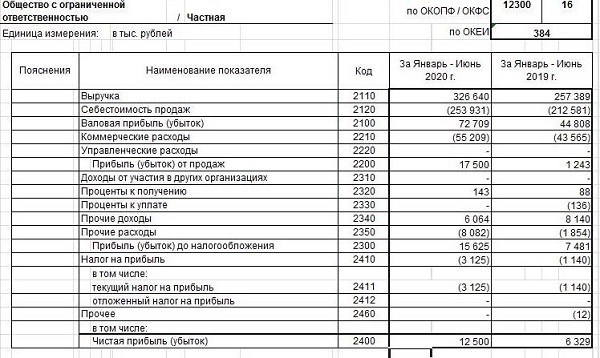

Информационная база для оценки вероятности банкротства предприятия «Альфа» — два бухгалтерских (финансовых) отчета:

• бухгалтерский (управленческий) баланс (табл. 2);

• отчет о финансовых результатах (отчет о прибылях и убытках) (табл. 3).

В качестве дополнительной информации будут использоваться данные о суммах амортизационных начислений за отчетный период:

• 2019 г. — 22 400 тыс. руб.;

• 2020 г. — 23 700 тыс. руб.;

• 2021 г. — 25 170 тыс. руб.

Оценка по моделям Альтмана (Z-счет)

Шаг 1

Оценим вероятность банкротства с помощью двухфакторной модели (по формулам 3 и 4). Результаты расчета итогового показателя Z-счет приведены в табл. 4.

Итоговое значение Z-счета составляет:

• в 2021 г. — (–2,43);

• в 2020 г. — (–2,32);

• в 2019 г. — (–1,92).

Так как Z-счет меньше нуля, то вероятность банкротства предприятия менее 50 %. Это предварительный вывод.

Кроме того, Z-счет имеет большое отрицательное значение в течение всего анализируемого периода. Следовательно, вероятность банкротства можно оценить как минимальную, так как чем больше отрицательное значение Z-счета, тем меньше вероятность банкротства.

И третий вывод, который можно сделать по данным табл. 1, — позитивная динамика показателя Z-счета. Так как отрицательное значение Z-счета растет на протяжении анализируемого периода, можно говорить о повышении платежеспособности предприятия и о снижении рисков его банкротства.

Шаг 2

Для более точной оценки, используя формулы 6–8 и 10–12, проведем анализ с помощью пятифакторной модели оценки для компаний, акции которых не котируются на фондовой бирже (табл. 5 СФ).

Итак, итоговое значение Z-счета составляет:

• в 2021 г. — 2,92;

• в 2020 г. — 2,87;

• в 2019 г. — 2,52.

Согласно пятифакторной модели, если значение Z-счета больше 2,9, то вероятности банкротства предприятия нет. Следовательно, можно сделать вывод, что в 2021 г. у предприятия высокий уровень платежеспособности и нет никаких рисков банкротства.

Если значение Z-счета больше 1,23, то вероятность банкротства средняя и уменьшается с ростом показателя Z-счета. В нашем примере значение Z-счета на всем протяжении анализируемого периода составляет более 1,23.

Как видим, пятифакторная модель оценки дает более точный вывод о рисках банкротства.

Представим, что анализируемое предприятия относится к отрасли непроизводственных компаний. Тогда переходим на шаг 3.

Шаг 3

Оценим риски банкротства по четырехфакторной модели для непроизводственных компаний, используя формулы 13–17 (табл. 6).

Данные табл. 6 показывают, что итоговое значение Z-счета составляет:

• в 2021 г. — 4,30;

• в 2020 г. — 4,21;

• в 2019 г. — 3,38.

Согласно модели для непроизводственных компаний, если значение Z-счета больше 2,6, то вероятность банкротства предприятия отсутствует.

Значит, у нашей компании на всем протяжении анализируемого периода высокая платежеспособность, рисков банкротства нет.

Оценка по модели Таффлера и Тишоу

Результаты оценки вероятности банкротства предприятия «Альфа» по модели Таффлера и Тишоу (формулы 18–22) представлены в табл. 7.

По результатам оценки риска банкротства по модели Таффлера и Тишоу итоговое значение Z-счета составляет:

• в 2021 г. — 0,70;

• в 2020 г. — 0,69;

• в 2019 г. — 0,62.

Согласно данной модели, если значение Z-счета больше 0,3, то вероятность банкротства у предприятия низкая. Следовательно, можно сделать вывод о минимальной вероятности банкротства компании на всем протяжении анализируемого периода.

Оценка по модели Бивера

Шаг 1

Используя формулы 23–27, рассчитаем финансовые показатели, которые нужны для проведения оценки. Результаты расчетов — в табл. 8.

Шаг 2

Сопоставим фактические значения показателей с их нормативными значениями согласно модели Бивера и определим, к какому критерию относится значение конкретного показателя. Результаты сравнения за 2019–2021 гг. сведены в табл. 9.

Уточним принцип сопоставления фактических (см. табл.

1. Рентабельность активов компании «Альфа» составила 9 %. Следовательно, наиболее близкое нормативное значение — 6–8, которое выделено зеленым цветом, так как относится к позитивной группе оценки.

2. Коэффициент текущей ликвидности составил 2,2. Следовательно, он относится к нормативному значению < 3,2 и также выделяется зеленым цветом.

3. Финансовый леверидж составил 58 %, относится к нормативному значению < 80 и выделяется красным цветом, так как относится к негативной группе оценки.

4. Коэффициент покрытия активов собственными оборотными средствами составил 0,26, относится к нормативному значению < 0,30 и выделяется желтым цветом, так как относится к средней группе оценки.

5. Коэффициент Бивера составил 0,18. Наиболее близкое нормативное значение — 0,17, которое выделено желтым цветом, так как относится к средней группе оценки.

Как видим, модель Бивера не предполагает расчет итогового показателя, как рассмотренные выше модели. Оценка дается по совокупности значений показателей.

Как показывают данные табл. 9, в 2021 г. два показателя имели позитивное значение, два — среднее, один показатель — негативное. Следовательно, вероятность банкротства в 2021 г. была низкой.

Самым проблемным является показатель финансового левериджа (удельный вес заемных средств во всех пассивах предприятия), равный 58 %. Чтобы снизить риск банкротства компании, необходимо уменьшить долю заемных средств в пассивах до уровня менее 50 %.

Что проводится впоследствии анализа?

Цель анализа – выявить степень потенциальных и реальных рисков наступления банкротства. На ранних этапах кризиса перед предприятием стоит задача ликвидировать угрозу, и сохранить имущество. После проведения диагностики, следует принять меры по восстановлению финансовой стабильности предприятия.

К таким мерам относится:

- модернизация средств производства (техники и технологий);

- диагностика потребительского рынка;

- выплата долгов;

- увеличение темпов экономического роста (прибыли) – можно реализовать собственные активы и оптимизировать продажи.

Предприятие должно попытаться реструктурировать свои задолженности. Если реабилитация предприятия невозможно, то наступает процедура признания банкротства.

Закон о банкротстве регламентирует все правоотношения между предприятием и кредиторами в рамках банкротства.

Грамотная оценка залогового имущества и использованием верных критериев оценки поможет предприятию рассчитаться с долгами. Такой метод как реорганизация (ликвидация юридического лица) также помогает быстро уйти от несостоятельности.

Виды риска банкротства

Риск банкротства может быть одним из следующих типов:

- Отраслевые риски. Данный тип риска банкротства предполагает неблагоприятные изменения на определенном отраслевом рынке. Это может быть значительное изменение цен, спроса. Также могут повлиять ограничения со стороны государства на реализацию или стоимость определенной продукции, товаров или услуг.

- Региональные риски. Данный тип риска банкротства предполагает значительный износ основных средств предприятия, низкие показатели использования производственных мощностей, слабую инфраструктуру региона и ее незащищенность.

- Макроэкономические риски. Данный тип риска банкротства предполагает влияние внешних, не зависящих от предприятия факторов. Это могут быть налоговые нагрузки, нестабильная ситуация на валютном и других рынках, интенсивный скачок инфляции, увеличение банковских процентов по займам и т.д.

Несмотря на то, что предприятие не всегда может повлиять на причины риска банкротства, рыночной экономикой предусмотрены основные методы его предотвращения. Это:

- распределение риска банкротства;

- страхование риска банкротства;

- резервирование средств банкротства.

Предупреждение риска банкротства

Одной из составляющих управления предприятием, является разработка мероприятий, способствующих минимизации возникновения финансовой несостоятельности любого коммерческого предприятия. Для этого необходимо своевременно и в полном объеме производить оценку реального положения предприятия во всех направлениях его деятельности, а именно:

- анализировать дебиторскую и кредиторскую задолженность в динамике за определенные периоды (циклы производства или реализации);

- анализировать рентабельность производства с применением факторного анализа;

- своевременно создавать резервы на покрытие непредвиденных убытков;

- и т.д.

Показатели возникновения риска банкротства

Основными показателями риска банкротства предприятия, которые необходимо распознать на стадии возникновения и принять соответствующие меры по их устранению могут быть:

- отчетность предоставляется с максимально затянутыми сроками;

- значительные изменения в структуре баланса;

- существенное снижение остатка наиболее ликвидных активов (денежных средств) на счетах предприятия;

- увеличение дебиторской задолженности;

- увеличение кредиторской задолженности;

- нарушение баланса размеров дебиторской и кредиторской задолженности;

- снижение объема продаж;

- рост себестоимости продаж;

- проявление конфликтных ситуаций в организации.

Замечание

Таким образом, при появлении вышеуказанных признаков, следует обратить особое внимание на деятельность предприятия. Особенно, если подобные проявления риска банкротства проявляются продолжительное время без характерных, хотя бы временных улучшений финансового состояния предприятия.

Какие мероприятия необходимо провести, чтобы избежать банкротства

Процедура финансовой несостоятельности является довольно затруднительной и времязатратной. Также ее последствия могут привести к тому, что организация будет подлежать ликвидации, а ее работники будут лишены места работы.

Поэтому предприятия стараются своевременно отслеживать все изменения, которые происходят внутри нее. И в случае, если обнаруживаются какие-либо негативные факторы, соответствующие фирмы стараются их устранить еще на стадии возникновения.

К самым действенным способам устранения угрозы можно отнести следующие:

- Выплата налоговых сборов.

- Исполнение долговых обязательств перед кредиторами.

- Достижение компанией экономического роста.

- Проведение оптимизации расходов.

- Увеличение прибыли.

- Осуществление реорганизации.

- Проведение процедуры реструктуризации задолженности.

- Внедрение новых направлений деятельности организации.

Все принимаемые решения должны быть тщательно обдуманными – абсолютно от каждого совершенного действия будет зависеть судьба компании и трудоустроенных в ней людей. В сохранении платежеспособности поможет своевременное применение рассмотренных выше методов для определения рисков финансовой несостоятельности. Стоит помнить, что рассмотренные методы вероятности банкротства не дают абсолютной точности, поэтому на практике стоит пользоваться одновременно несколькими из них и ориентироваться на худший из полученных результатов.

Источники:

- https://www.profiz.ru/se/6_2022/risk_bankrotstva/

- https://kontur.ru/expert/glossary/369-prognozirovanie_bankrotstva

- https://wdia.ru/bankrotstvo/informatsiya/otsenka-veroyatnosti-bankrotstva

- https://bankroty.su/metody-veroyatnosti-bankrotstva/

- https://spravochnick.ru/ekonomika_predpriyatiya/bankrotstvo/risk_bankrotstva/

На чтение 9 мин Просмотров 268к.

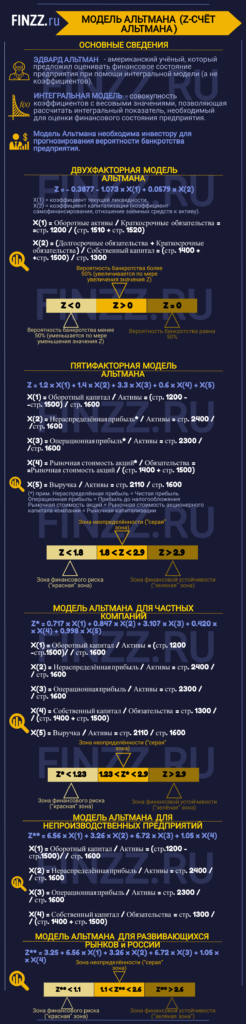

Разберем модель Альтмана прогнозирования вероятности банкротства предприятия. Эдвард Альтман – американский ученый, который один из первых предложил оценивать финансовое состояние не с помощью коэффициентов, а с использование интегральной модели. Что такое интегральная модель? Интегральная модель – совокупность коэффициентов с весовыми значениями, которая рассчитывает интегральный показатель, позволяющий оценить финансовое состояние предприятие.

Содержание

- Инфографика: Модель Альтмана (Z-счёт Альтмана)

- Как Альтман построил свою модель?

- Модель Альтмана. Виды. Формула расчета

- Двухфакторная модель Альтмана

- Оценка по двухфакторной модели Альтмана

- Пятифакторная модель Альтмана

- Оценка по пятифакторной модели Альтмана

- Модель Альтманадля частных компаний

- Оценка по пятифакторной модифицированной модели Альтмана

- Модель Альтмана для непроизводственных предприятий

- Корректировка для модели для развивающих рынков и России

- Оценка по четырехфакторной модели Альтмана

- Модель Альтмана-Сабато оценки риска банкротства (logit-модель)

- Модель Альтмана и кредитный рейтинг

- Связь значенияZ—score в модели Альтмана с рейтингом отMoody’s

- Модель Альтмана. Пример расчета

Инфографика: Модель Альтмана (Z-счёт Альтмана)

Как Альтман построил свою модель?

Альтман для построения своей модели использовал 66 американских компаний в период с 1946-1965. 33 компании обанкротились в этот период, а 33 остались финансово устойчивыми. Помимо этого из 22-х финансовых коэффициентов он выделил всего 5, по его мнению, наиболее полно отражающих деятельность предприятия. После этого он использовал инструментарий множественного дискриминантного анализа для определения весовых значений у коэффициентов в интегральной модели. В итоге он получил статистическую классификационную модель для определения класса предприятия (банкрот/небанкрот/зона неопределенности).

Зачастую некорректно говорят, что Альтман изобрел математический инструментарий множественного дискриминантного анализа (т.к. MDA-анализ первый предложил Фишер (R.A.Fisher)). Альтман был новатором в применении этого инструмента для оценки риска банкротства.

Модель Альтмана. Виды. Формула расчета

Рассмотрим основные разновидности модели Альтмана созданные с 1968 по 2007 год.

Двухфакторная модель Альтмана

Z= -0.3877 — 1.073*X1 + 0.0579*X2

X1 – Коэффициент текущей ликвидности,

Х2 – Коэффициент капитализации .

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

= стр.1200/ (стр.1510+стр.1520)

Коэффициент капитализации =(Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

= (стр.1400+стр.1500)/ стр.1300

Коэффициент капитализации иногда в отечественной литературе называет коэффициентом самофинансирования или отношению заемных средств к активу.

Оценка по двухфакторной модели Альтмана

Z<0 — вероятность банкротства меньше 50% и уменьшается по мере уменьшения значения Z,

Z>0 – вероятность банкротства больше 50% и увеличивается по мере увеличения значения Z,

Z=0 – вероятность банкротства равна 50%.

Пятифакторная модель Альтмана

В 1968 году профессор Эдвард Альтман предлагает свою, ставшую классической, пятифакторную модель прогнозирования вероятности банкротства предприятия. Формула расчета интегрального показателя следующая:

Z= 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + X5

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Рыночная стоимость акций/ Обязательства | рыночная стоимость акций/ (стр.1400+стр.1500) | Market value of Equity/ Book value of Total Liabilities |

| Х5 | Х5 = Выручка/Активы | стр.2110 /стр.1600 | Sales/Total Assets |

Примечание:

Нераспределенная прибыл в формуле = Чистая прибыль,

Операционная прибыль в формуле = Прибыль до налогообложения =EBIT

Рыночная стоимость акций = рыночная стоимость акционерного капитала компании =Рыночная капитализация = MVE

Источник расчета модели Альтмана по МСФО – презентация самого Э. Альтмана.

Оценка по пятифакторной модели Альтмана

Если Z>2,9 – зона финансовой устойчивости («зеленая» зона).

Если 1,8<Z<2,9 – зона неопределенности («серая» зона).

Если Z<1,8 – зона финансового риска («красная» зона).

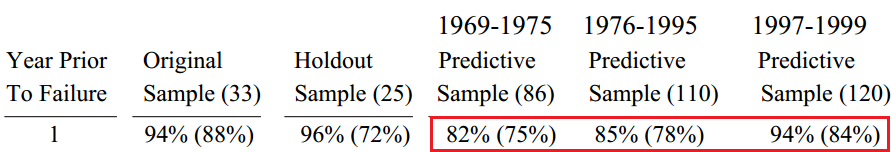

Точность прогноза по модели Альтмана на выборках различных лет представлена на картинке ниже. Вне скобок стоит точность классификации банкротов, а в скобках указана точность модели Альтмана в оценке финансово устойчивых предприятия.

Тестовый период 1969-1975: проверка модели на 86 предприятиях дала точность по прогнозированию банкротства – 82%, прогнозированию финансовой состоятельности – 75%.

Тестовый период 1997-1999, как самый близкий к настоящему времени: проверка модели на 120 предприятиях банкротах и 120 предприятиях небанкротов дала точность 94% в прогнозировании банкротства и 84% в прогнозировании финансовой устойчивости предприятия.

Модель Альтмана для частных компаний

В 1983 году Альтман предложил модель для частных компаний, не размещающих свои акции на фондовом рынке. Формула расчета интегрального показателя следующая:

Z* = 0.717*X1 + 0.847*X2 + 3.107*X3 + 0.420*X4 + 0.998*X5

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Собственный капитал/ Обязательства | стр.1300/ (стр.1400+стр.1500) | Value of Equity/ Book value of Total Liabilities |

| Х5 | Х5 = Выручка/Активы | стр.2110 /стр.1600 | Sales/Total Assets |

Примечание:

Четвертый коэффициент Х4 отличается коэффициента предыдущей пятифакторной модели Альтмана. В формуле за место рыночной стоимости акций берется значение собственного капитала. Точность пятифакторной модифицированной модели Альтмана – 90,9% в прогнозировании банкротства предприятия за 1 год до его наступления.

Оценка по пятифакторной модифицированной модели Альтмана

Если Z*>2,9 – зона финансовой устойчивости («зеленая» зона).

Если 1,23<Z*<2,9 – зона неопределенности («серая» зона).

Если Z*<1,23 – зона финансового риска («красная» зона).

Модель Альтмана для непроизводственных предприятий

В 1993 году Альтмана предложил модель для непроизводственных предприятий. Формула расчета интегрального показателя следующая:

Z** = 6.56*X1 + 3.26*X2 + 6.72*X3 + 1.05*X4

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Собственный капитал/ Обязательства | стр.1300/ (стр.1400+стр.1500) | Value of Equity/ Book value of Total Liabilities |

Точность модели Альтмана для непроизводственных предприятий – 90,9% в прогнозировании банкротства предприятия за 1 год.

Корректировка для модели для развивающих рынков и России

Для развивающихся рынков Альтман добавляет к формуле константу +3.25.Формула получается следующая:

Z** = 3.25+6.56*X1 + 3.26*X2 + 6.72*X3 + 1.05*X4

Данная формула подходит для развивающихся стран, куда можно отнести и российскую экономику.

Оценка по четырехфакторной модели Альтмана

Если Z**>2,6 – зона финансовой устойчивости («зеленая» зона).

Если 1,1<Z**<2,6 – зона неопределенности («серая» зона).

Если Z**<1,1 – зона финансового риска («красная» зона).

Модель Альтмана-Сабато оценки риска банкротства (logit-модель)

Альтман совместно с Габриэлем Сабато в 2007 году предложил модель на основе инструментария логистической регрессии (logit-модель). Формула расчета выглядит следующим образом:

P=1/(1+e—y)

Y = 4.28 + 0.18*X1 — 0.01*X2 + 0.08*X3 + 0.02*X4 + 0.19*X5

Х1 – прибыль до вычета налогов и процентов/Активы

Х2 – краткосрочные обязательства/Капитал

Х3 – чистая прибыль/Активы

Х4 – денежные средства/Активы

Х5 – прибыль до вычета налогов и процентов/проценты к уплате

В результате расчета получится значение от 0 до 1 (вероятность банкротства). К примеру, значение 0,4 будет говорить о 40% вероятности банкротства, а значение 0,9 о 90% вероятности. По сути, если P>0,5, то предприятие можно отнести к классу банкротов, а если P<0,5, то финансово стабильным. Как вы заметили в этой модели нет «серой зоны» неопределенности.

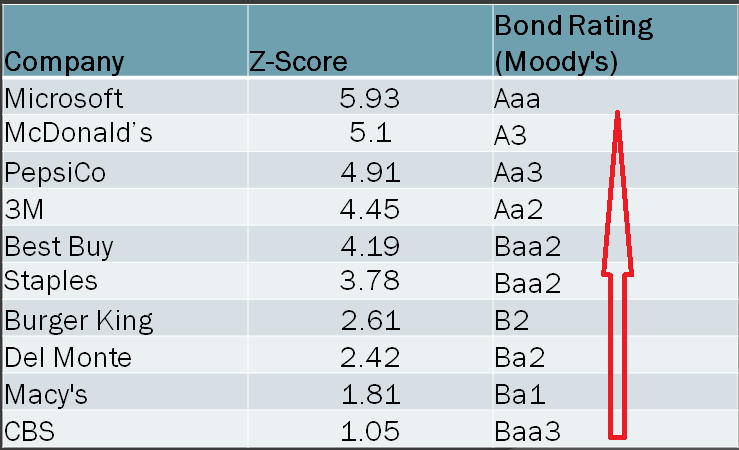

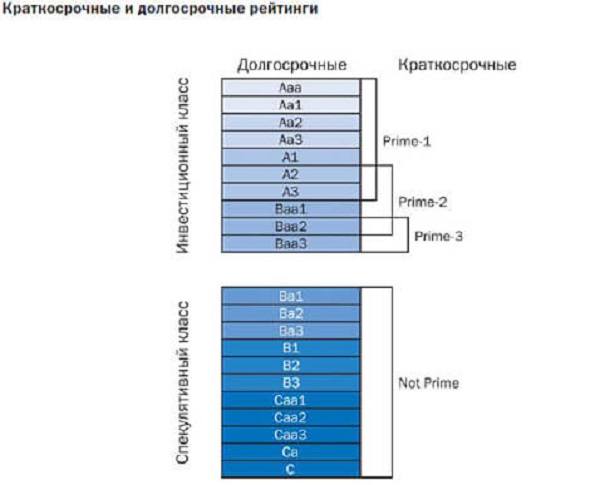

Модель Альтмана и кредитный рейтинг

Оценка предприятия по модели Альтмана тесно связана с кредитным рейтингом. Кредитный рейтинг дается рейтинговым агентством, когда оценку по модели Альтмана можно сделать самому предприятию, что очень удобно. Значение Z-score напрямую коррелируется со значением рейтинга от международных рейтинговых агентств.

Связь значения Z—score в модели Альтмана с рейтингом от Moody’s

Интересна иллюстрация сравнения значения интегрального показателя по модели Альтмана и кредитного рейтинга Moody’s. Можно найти прямую зависимость, что чем выше значение Z-score, тем выше кредитный рейтинг. К примеру, у компании Microsoft Z-score по модели Альтмана равен 5,93 и у нее самый высший рейтинг Ааа.

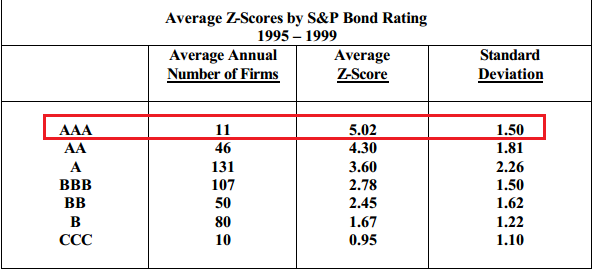

Еще один пример, из отчета Альтмана, в котором видно соотношение рейтинга S&P и значения Z-score по модели Альтмана. Так, он взял 11 компаний с рейтингом ААА и нашел, что среднее значение Z для них – 5,02, а стандартное отклонение 1,5. Это значит, что если компания имеет значение Z-score от 3,52 до 6,52, то у нее рейтинг по шкале S&P – ААА. Аналогично он сделал и для остальных рейтинговых оценок.

Модель Альтмана. Пример расчета

|

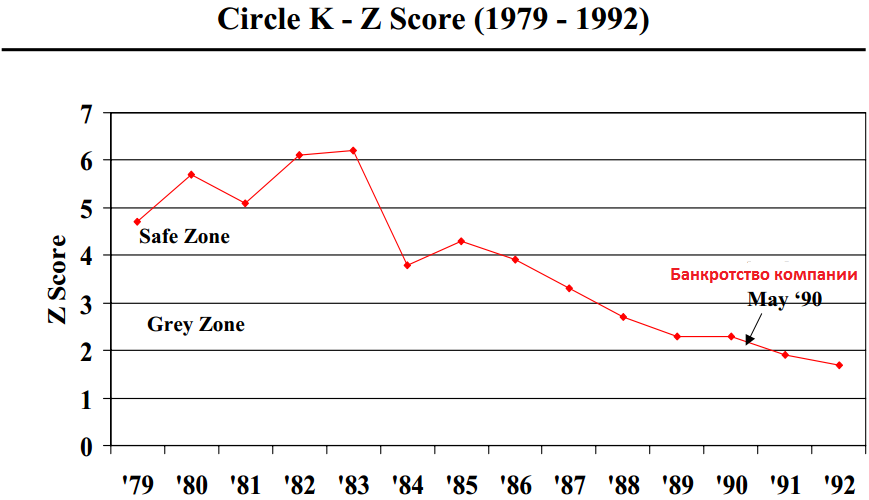

Пример динамического анализа предприятия банкрота предприятия «Circle K Stories» по модели Альтмана. |

На рисунке виден расчет модели Альтмана для техасской компании Circle K Stories с 1979 года по 1992. В мае 1990 года компания была признана банкротом. В момент банкротства предприятие по оценке находилось в «серой зоне» (1,8<Z<2,9). То есть предприятие в серой зоне может стать банкротом, как это было с Circle K Stories, так и не стать им, если предпримет действия по улучшению финансового состояния.

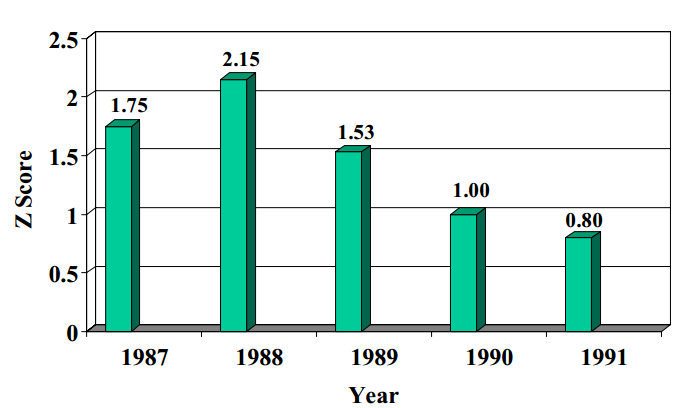

| Еще один пример с голландско-британской компанией DAF, которая занимается производством грузовиков. Она стала банкротом в 1993 году. |

На рисунке показано изменение значения Z-score по годам с 1987 по 1991 год. Начиная с 1989 года идет снижение данного показателя с 1,53 до 0,8. Можно сделать выводы, что платежеспособность компании снижается, что и привело к ее банкротству в 1993 году.

Резюме

Итак, мы разобрали модель Альтмана и все ее основные вариации: двухфакторную, пятифакторную, модифицированную пятифакторную, четырехфакторную и пятифакторную logit-модель. Применять модель Альтмана для российских предприятий нужно с осторожностью, так как Альтман строил свою модель на статистической выборке американских предприятий. В Америке другой стандарт бухгалтерской отчетности (GAAP), поэтому коэффициенты получаются несколько различными. Тем не менее, ее можно использовать в качестве рекомендательной модели, так как она универсальна и включает в себя основные финансовые коэффициенты.

Автор: Жданов Василий Юрьевич, к.э.н.

ТК 4

Вопрос 1

Укажите верную формулу коэффициента Бивера:

a. Амортизация / Заемный капитал

b. (Чистая прибыль + Амортизация) / Заемный капитал

c. Чистая прибыль / Собственный капитал

Вопрос 2

Показатели рентабельности организации сравнивают:

a. со среднеотраслевыми объявленными показателями, рассчитанными по сопоставимым показателям с данной организацией

b. с нормативными значениями

c. со среднеотраслевыми соответствующими показателями

d. не сравнивают вообще

Вопрос 3

Под дискриминантным анализом понимают:

a. статистику, служащую для построения правила классификации объектов по группам

b. статистический метод, который позволяет изучать различия между двумя и более объектами по нескольким признакам одновременно

c. базу для отнесения объектов к определенной группе

d. параметры уравнения дискриминантной функции, позволяющие оценить способность конкретных независимых переменных и определить различия в группах объектов или индивидуумов

Вопрос 4

Методика интегральной бальной оценки финансовой устойчивости заключается:

a. классификации организаций по степени риска, исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах

b. классификации организаций по степени синхронности поступлений и расходованиия денежных средств

c. в классификации организаций по степени устойчивости, исходя из значений трехкомпонентного показателя

d. классификации организаций по уровню рентабельности

Вопрос 5

Рассчитывать степень угрозы банкротства компаний по Z-счету предложил:

a. В.В. Ковалев

b. Э. Альтман

c. А.Д. Шеремет

d. У. Бивер

ТК5

Вопрос 1

Рентабельность продаж характеризуется отношением:

Выберите один ответ:

a. выручка/Собственный капитал * 100%

b. чистая прибыль / Выручка * 100%

c. чистая прибыль/Собственный капитал * 100%

Вопрос 2

Рентабельность активов компании с точки зрения кредиторов должна быть:

a. ниже текущей рыночной кредитной ставки

b. равна текущей рыночной кредитной ставки

c. выше текущей рыночной кредитной ставки

Вопрос 3

Финансовый рычаг предприятия равен:

a. произведению налогового корректора, дифференциала финансового рычага на его плечо

b. произведению налогового корректора на плечо финансового левериджа

c. произведению дифференциала финансового рычага на его плечо

Вопрос 4

Реструктуризация кредиторской задолженности:

Выберите один или несколько ответов:

a. позволяет восстановить платежеспособность (ликвидность) организации и реализовать бизнес-план финансового оздоровления

b. все сказанное выше

c. является целью финансовой политики

d. выступает способом ликвидации организации

Вопрос 5

Замедление оборачиваемости запасов приведет к:

Выберите один ответ:

a. росту величины запасов в балансе

b. уменьшению величины запасов в балансе

c. уменьшению валюты баланса

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

|

Z—счет |

Угроза |

|

1,80 |

Очень |

|

1,81 |

Высокая |

|

2,8 |

Возможная |

|

2,99 |

Маловероятная |

Усовершенствованная

модель Альтмана,

разработанная

для производственных предприятий,

не

являющихся открытыми акционерными

обществами,

имеет

вид:

Z

= 0,717*X1

+ 0,847*X2

+ 3,107*X3

+ 0,420*X4

+ 0,998*X5,

X1

= Собственные

оборотные средства /

Сумма

активов,

X2

=

Резервный

капитал +

нераспределенная

прибыль /

Сумма активов,

X3

= Прибыль

до налогообложения и выплаты процентов

/

Сумма активов,

X4

= Собственный

капитала (в

балансовой оценке)

/

Заемный капитал,

X5

= Выручка-нетто

/

Сумма активов.

Прогнозируемая степень угрозы

банкротства в зависимости от значения

Z—счета

для производственных предприятий

представлена в таблице.

Степень угрозы банкротства в зависимости от значения z-счета

|

Z—счет |

Степень |

|

Менее |

Высокая |

|

1,23 |

Зона |

|

Более |

Низкая |

Диагностику

угрозы банкротства можно осуществлять

по

табличной пятифакторной модели У.Бивера.

Весовые коэффициенты для ключевых

показателей модели Бивера не предусмотрены

и комплексный показатель вероятности

банкротства не рассчитывается.

Полученные

значения данных показателей сравниваются

с их нормативными значениями,

определенными

У.Бивером

для трех видов компаний:

благополучных,

обанкротившихся

в течение года,

ставших

банкротами с течение пяти лет,

и

делается вывод о вероятности банкротства

исследуемого предприятия (см.

таблицу).

Система показателей у.Бивера

|

Прказатель |

Расчет |

Нормативные |

||

|

Группа |

Группа |

Группа |

||

|

Коэффициент |

(Чистая |

0,4—0,45 |

0,17 |

-0,15 |

|

Коэффициент |

Оборотные |

2—3,2 |

1—2 |

<=1 |

|

Рентабельность |

Чистая |

6—8 |

4 |

-22 |

|

Коэффициент |

Заемный |

<=37 |

37-50 |

50-80 |

|

Доля |

Собственные |

0,3—0,4 |

<=0,3 |

~0,06 |

Модель

Чессера

позволяет

предсказать возможную финансовую

несостоятельность потенциального

заемщика. Причем модель прогнозирует,

не только риски не возврата кредита, но

и любые другие отклонения, делающие

ссуду менее выгодной для кредитора, чем

было предусмотрено первоначально.

Модель Чессера имеет вид:

Y

= -2,0434 – 5,24X1 + 0,0053X2 – 6,6507X3 + 4,4009X4 – 0,0791X5

– 0,1220X6

X1

— (Денежные средства + Быстрореализуемые

ценные бумаги) / Совокупные активы

X2

— Нетто-продажи / (Денежные средства +

Быстрореализуемые ценные бумаги)

X3

— Брутто-доходы / Совокупные активы

X4

— Совокупная задолженность / Совокупные

активы

X5

— Основной капитал / Чистые активы

X6

— Оборотный капитал / Нетто-продажи

Z

= 1 / [1 + e-Y]

где

е — 2,71828 (число Эйлера — основание

натуральных логарифмов).

В

случае если Z

≥

0,50,

то

клиента следует отнести к группе,

которая

не выполнит условий договора.

Д.

Чессер

использовал данные ряда банков по 37

«удовлетворительным»

ссудам и 37

«неудовлетворительным»

ссудам,

причем

для расчета были взяты показатели

балансов фирм-заемщиков

за год до получения кредита.

Модель

Чессера по данным выборки сумела за год

до нарушения условий договоров

кредитования правильно предсказать

судьбу трех из каждых четырех заключенных

договоров.

Рассмотренные

модели комплексной оценки вероятности

банкротства и особенно модели Альтмана

довольно широко применяются на западе,

однако

в практике диагностики кризисного

состояния российских предприятий часто

дают неадекватную оценку.

Кроме

зарубежных моделей

применяется модель прогноза риска

банкротства для предприятий,

акции

которых не котируются на рынке,

разработанная

учеными Иркутской государственной

экономической академии,

модель

R—счета.

Предложенная

четырехфакторная модель имеет вид:

R

= 8,38*K1

+ K2

+ 0,054*K3

+ 0,63*K4,

K1

= Оборотные

активы /

Сумма

активов,

K2

=

Чистая

прибыль (убыток)

/

Собственный капитал,

K3

= Выручка-нетто

/

Сумма активов,

K4

= Чистая

прибыль (убыток)

/

Суммарные затраты по продажам.

Взаимосвязь вероятности банкротства

с численным значением R—счета

представлена в таблице

Соседние файлы в предмете Антикризисное управление

- #

- #

- #

- #

На чтение 10 мин Просмотров 2.9к.

Обновлено 23.10.2021

Содержание

- История построения модели Альтмана

- Суть модели Альтмана

- Виды моделей Альтмана

- Двухфакторная

- Четырехфакторная

- Пятифакторная

- Семифакторная

- Для частных компаний

- Для непроизводственных предприятий

- Корректировка модели для развивающихся рынков и России

- Модель Альтмана-Сабато

- Модель Альтмана и кредитный рейтинг

- Связь значения Z-score в модели Альтмана с рейтингом от Moody’s

- Достоинства и недостатки

- Пример расчета в Excel

- Пример использования модели Альтмана

- Заключение

Модель Альтмана – методика, позволяющая оценить вероятность банкротства компании. Используя данные финансовой отчетности и несложную математическую формулу, собственник или инвестор сможет примерно оценить риск того, что предприятие в ближайшем будущем окажется несостоятельным.

Модель Альтмана (или Z-счет Альтмана) – это алгоритм, который учитывает несколько показателей финансового анализа, взятых с определенными коэффициентами. В частности, учитывается размер активов, долговая нагрузка, собственный капитал, прибыль, выручка и др.

Существует несколько разновидностей методики. Так, двухфакторная модель Альтмана используется для экспресс-анализа, а пятифакторная – для более глубокого анализа, который может пригодиться потенциальным инвесторам, т.к. здесь учитывается рыночная цена акций.

История построения модели Альтмана

В 1968 году американский экономист Эдвард Альтман начал работу над интегральной моделью, которая позволяет определить вероятность потери финансовой устойчивости предприятия. За 19 лет работы было исследовано 66 компаний, половина из которых обанкротилась, а другая половина сохранила устойчивое финансовое положение.

Следует различать термины «несостоятельность» и «неплатежеспособность». Эти понятия – не одно и то же. Неплатежеспособность может возникнуть ввиду временной нехватки оборотных средств, в результате чего компания не может своевременно удовлетворить требования кредиторов в полном объеме. Банкротство – это признанная судом неспособность предприятия погасить имеющуюся задолженность.

Итак, неплатежеспособность возникает по причине различных неблагоприятных обстоятельств, например, неправильное управление, кризис в стране или отрасли экономики, банкротство ключевого контрагента и др. Несостоятельность, в принципе, имеет те же корни, единственным отличием является необходимость признания судом факта, что должник не в состоянии погасить долги по причине полного отсутствия средств.

Несколько разновидностей модели было создано в период с 1968 по 2007 годы. Классикой признана пятифакторная модель Э. Альтмана, которая к началу XXI столетия давала точность по определению рисков банкротства до 94%.

В 80-е и 90-е годы XX века были разработаны модели для частных компаний, непроизводственных предприятий и развивающихся стран. Все эти разновидности мы рассмотрим далее.

Суть модели Альтмана

Модель Альтмана показывает нам степень вероятности того, что предприятию грозит банкротство или финансовая неустойчивость. При этом используются ключевые показатели финансового анализа, со многими из которых мы познакомились в других статьях. Z-факторная модель представляет собой методику, основанную на базе дискриминантного анализа.

Дискриминантный анализ определяет, какие факторы или совокупности факторов (переменных) определяют вероятность наступления того или иного события.

Чтобы немного отвлечься от экономики, приведу в пример медицину. Так, больные гриппом обычно имеют высокую температуру, боль в горле, головную боль и другие симптомы, совокупность которых позволяет поставить диагноз. Суть дискриминантного анализа – определить, какие именно переменные чаще всего характерны для какого-либо обстоятельства. В случае с тем же гриппом повышенная температура наблюдается далеко не всегда, а вот боль в мышцах – непременный признак заболевания. Таким образом, каждой переменной задается определенный вес и строится алгоритм, который тестируется в течение нескольких лет, после чего может быть признан одним из способов прогнозирования вероятности события.

Основные факторы, принимаемые во внимание при анализе банкротства по модели Альтмана:

- Оборотные активы.

- Собственный капитал.

- Чистая прибыль.

- Операционная прибыль.

- Обязательства.

Разберем разновидности модели Э. Альтмана, используемые экономистами разных стран.

Виды моделей Альтмана

Двухфакторная

Как уже упоминалось, это самая первая методика, разработанная ученым. Она подходит для быстрого анализа с приблизительной вероятностью, а также для сравнительного анализа нескольких компаний одной отрасли.

Формула двухфакторной модели Альтмана:

[ Z=-0,3877-1,0736*Kтл+0,579*Кфр, где: ]

( Ктл ) – коэффициент текущей ликвидности;

( Кфр ) – коэффициент финансового рычага.

Коэффициент текущей ликвидности рассчитывается как отношение суммы оборотных активов и заемных средств.

( Ктл )=ОА/ЗК, где:

( ОА ) – оборотные активы;

( ЗК ) – заемный капитал.

( Кфр ) мы рассчитывали в статье «Эффект финансового рычага». Напомню, что этот показатель определяется отношением заемных и собственных средств:

[ Кфр=ЗК/СК. ]

При отрицательном значении Z вероятность банкротства менее 50%. Показатель увеличивается по мере увеличения Z, а при положительном значении вероятность несостоятельности возрастает более чем до 50%.

Четырехфакторная

Эта модификация разработана для оценки вероятности банкротства предприятий торговли. Формула четырехфакторной модели Альтмана имеет вид:

[ Z=6,56*ОА/А+3,26*Roa+6,72*ОП/А+1,05*СК/ЗК, где: ]

( ОА ) – оборотный капитал;

( А ) – активы;

( Roa ) – коэффициент рентабельности активов. Рассчитывается по формуле:

[ Roa=ЧП/А; ]

( ОП ) – операционная прибыль;

( СК ) – собственный капитал;

( ЗК ) – заемный капитал.

Наиболее высокая вероятность банкротства – при значении Z от 0 до 1,1. Интервал от 1,1 до 2,6 характеризуется вероятностью в пределах 50%. При Z, равном 2,6 и более, предприятие считается финансово устойчивым.

Пятифакторная

Эта классическая модель имеет несколько разновидностей, и применима к компаниям любых организационно-правовых форм, в т. ч. эмитентам ценных бумаг, которые торгуются на фондовых биржах.

Оригинальная пятифакторная модель Э. Альтмана позволяет рассчитать вероятность банкротства по балансу предприятия. Формула выглядит так:

[ Z=1,2*ОА/А+1,4*Roa+3,3*ОП/А+0,6*Ц/ЗК+Коа, где: ]

( Ц ) – рыночная стоимость ценных бумаг;

( Коа ) – коэффициент оборачиваемости активов, который рассчитывается как отношение выручки к стоимости активов:

[ Коа=V/А. ]

Все необходимые данные, кроме рыночной цены акций, можно взять из данных бухгалтерской отчетности. Что касается стоимости ценных бумаг, то в формуле учитывается суммарная стоимость всех акций, выпущенных эмитентом.

Значения Z оцениваются в диапазоне:

| Z<1,8 | 1,8 | Z>2,9 |

|---|---|---|

| зона риска | зона неопределенности | зона финансовой устойчивости |

Семифакторная

Семифакторная модель Альтмана довольно сложна и редко используется. Однако ее результаты считаются более точными и позволяют спрогнозировать банкротство в ближайшие 5 лет с вероятностью до 70%. Формула выглядит так:

[ Z=3,3*K1+0,1*K2+1,4*K3+0,2*K4+0,5*K5+2,1*K6+0,9*K7, где: ]

( K1 )=Прибыль до налогообложения/Активы;

( K2 )=Прибыль отчетного года/Прибыль прошлого года;

( K3 )=Прибыль до налогообложения + Проценты к уплате/Проценты к уплате;

( K4 )=ЧП/Оборотные активы;

( K5 )=Запасы/Краткосрочная задолженность;

( K6 )=Кредиторская задолженность/Итог баланса;

( K7 )=Коа (Выручка/Активы).

Для частных компаний

Модель Альтмана для частных компаний – это модификация 5-ти факторной модели, адаптированная для предприятий частной формы собственности, не размещающих свои бумаги на фондовом рынке. Под эту категорию подпадают российские общества с ограниченной ответственностью. Формула отличается значениями коэффициентов и отсутствием показателя рыночной цены акций:

[ Z=0,717*ОА/А+0,847*Roa+3,107*ОП/А+0,420*СК/ЗК+0,998*Коа. ]

Распределение значений Z по зонам следующее:

| Z<1,23 | 1,23 | Z>2,9 |

|---|---|---|

| зона риска | зона неопределенности | зона финансовой устойчивости |

Для наглядности рассчитаем Z на основании данных баланса. Используем значения по состоянию на 30.06.20:

Составим таблицу со значениями:

| Показатель | Формула расчета | Как рассчитывается или откуда берется | Значение |

|---|---|---|---|

| Оборотные активы (ОА) | Х | стр.1200 | 119202 тыс. руб. |

| Активы (А) | Х | стр.1100 | 16000 тыс. руб. |

| Коэффициент рентабельности активов (Rоа) | ЧП/А | стр.1370/стр.1100 (48583/16000) | 3,036 |

| Операционная прибыль (ОП) | Х | стр.2300 | 15625 тыс. руб. |

| Собственный капитал (СК) | Х | стр.1300 | 48600 тыс. руб. |

| Заемный капитал (ЗК) | Х | стр.1400+стр.1500 | 86602 тыс. руб. |

| Коэффициент оборачиваемости активов (Коа) | V/А | стр.2110/стр.1100 (326640/16000) | 20,415 |

[ Z=0,717*119202/16000+0,847*3,036+3,107*15625/16000+0,420*48600/86602+0,998*20,415=31,557. ]

Таким образом, предприятие оценивается как финансово устойчивое.

Для непроизводственных предприятий

Формула расчета коэффициента Альтмана по балансу для компаний, не занимающихся производством (например, торговые организации), не содержит коэффициента оборачиваемости активов:

[ Z=6,56*ОА/А+3,26*Roa+6,72*ОП/А+1,05*СК/ЗК. ]

Распределение значений Z для непроизводственных предприятий по зонам такое же, как и для других частных компаний.

Рассчитаем значение Z по данным из примера, приведенного выше:

[ Z=6,56*119202/16000+3,26*3,036+6,72*15625/16000+1,05*48600/86602=65,922. ]

Корректировка модели для развивающихся рынков и России

Для развивающихся стран, в т.ч. РФ, формула имеет такой же вид, только значение увеличивается на 3,25:

[ Z=3,25+6,56*ОА/А+3,26*Roa+6,72*ОП/А+1,05*СК/ЗК. ]

Модель Альтмана-Сабато

В 2007 году Э. Альтман совместно с Габриелем Сабато разработал логарифмическую модель, используя данные американских компаний, 2010 из которых оказались финансово устойчивым, а 120 – банкротами. Формула модели Альтмана-Сабато выглядит так:

[ Y=4,28+0,18K1-0,01K2+0,08K3+0,02K4+0,19K5 ]

[ P=frac{1}{(1+e^{-Y})},где: ]

( K1 )=EBITDA/Активы;

( K2 )=Краткосрочная задолженность/СК;

( K3 )=Roa;

( K4 )=ДС/А (ДС – денежные средства);

( K5 )=EBITDA/Проценты к уплате;

( е ) – число Эйлера, равное 2,71828;

( EBITDA )=ЧП + Налоги + Проценты уплаченные + Амортизация

Значение Р должно получиться в диапазоне от 0 до 1.

| Р>0,5 | P<0,5 |

|---|---|

| предприятие на грани банкротства | предприятие финансово устойчиво |

Модель Альтмана и кредитный рейтинг

Кредитные специалисты банков при оценке заемщика проводят так называемый скоринг (от англ. score – счет). Иными словами, подсчитывают баллы, оценивая показатели ликвидности и платежеспособности. При проведении скоринга используется и Z-модель Альтмана (чаще всего пятифакторная). Степень вероятности банкротства и индекс кредитоспособности определяется по таким критериям:

| Z | Платежеспособность | Вероятность банкротства |

|---|---|---|

| до 1,8 | Очень низкая | Очень высокая |

| 1,81 | Низкая | Высокая |

| 2,8 | Удовлетворительная | Умеренная |

| от 2,99 | Высокая | Низкая |

Самым популярным алгоритмом расчета платежеспособности является рейтинг Moody’s (рейтинговое агентство, работающее с начала XIX века). Шкала рейтингов Mody’s выглядит так:

Обязательства класса А признаются самыми низкорисковыми. При этом, чем больше букв, тем ниже риск (Ааа – минимальный риск, Аа1 – низкий и т.д.).

Обязательства класса В характеризуются средним риском, а класса С – высоким риском.

Связь значения Z-score в модели Альтмана с рейтингом от Moody’s

Результаты сравнения двух алгоритмов проверки кредитоспособности приведены в таблице:

| Наименование компании | Z-Score | Bond Rating (Moody’s) |

|---|---|---|

| Microsoft | 5,93 | Ааа |

| McDonald’s | 5,1 | А3 |

| PepsiCo | 4,91 | Аа3 |

| Burger King | 2,61 | В2 |

| CBS | 1,05 | Ваа3 |

Таким образом, результаты оценки рейтинга схожи: чем больше значение Z-счета Альтмана, тем ниже вероятность банкротства по рейтингу от Moody’s.

Достоинства и недостатки

Оформим в таблице преимущества и недостатки наиболее популярных модификаций модели банкротства по Альтману:

| Наименование модели | Плюсы | Минусы |

|---|---|---|

| Двухфакторная | • простота; • для расчетов достаточно данных финансовой отчетности |

• невысокая точность; • не учитывает отраслевую и региональную специфику |

| Пятифакторная | • возможен анализ каждого показателя в отдельности; • подходит для прогнозирования изменения финансовой устойчивости в ближайшем будущем |

можно использовать только для акционерных компаний |

| 5-факторная (усовершенствованная) | • возможен анализ каждого показателя в отдельности; • адаптирована для различных типов предприятия (акционерных и неакционерных, производственных и непроизводственных) |

не отличается высокой точностью для российской экономики |

Пример расчета в Excel

Рассчитаем вероятность банкротства по двухфакторной и пятифакторной модели Альтмана, используя таблицу Excel. Исходные данные возьмем из финансовой отчетности ПАО «НОРИЛЬСКИЙ НИКЕЛЬ». Суммы указаны в тыс. руб.

| Двухфакторная модель | ||

|---|---|---|

| Наименование показателя | 2019 | 2018 |

| Оборотные активы | 535 078 619 | 267 590 633 |

| Заемный капитал | 527 599 039 | 569 614 657 |

| Собственный капитал | 348 675 191 | 194 884 220 |

| Ктл | 1,0142 | 0,4698 |

| Кфр | 1,5132 | 2,9228 |

| Z | -0,6004 | 0,8003 |

| Пятифакторная модель | ||

|---|---|---|

| Наименование показателя | 2019 | 2018 |

| Оборотные активы | 535 078 619,00 | 267 590 633,00 |

| Активы | 747 623 700,00 | 742 942 237,00 |

| Чистая прибыль | 514 676 109,00 | 164 955 544,00 |

| Операционная прибыль | 625 355 847,00 | 211 880 423,00 |

| Рыночная стоимость акций | 3 023 000 000,00 | 2 063 000 000,00 |

| Заемный капитал | 527 599 039,00 | 569 614 657,00 |

| Выручка | 878 144 293,00 | 609 311 741,00 |

| Roa | 0,6884 | 0,2220 |

| Коа | 1,1746 | 0,8201 |

| Z | 9,1954 | 4,6774 |

Как видите, по 2-факторной модели индекс Z за 2018 год находится в красной зоне. Напомню, что по двухфакторной модели Альтмана отрицательное значение Z говорит о финансовой устойчивости. Однако пятифакторная модель указывает на то, что предприятие кредитоспособно. Попробуем разобраться – за счет каких показателей мы получили разные результаты. Для этого отбросим критерий рыночной цены акций и используем модель для частных компаний:

| Для частных компаний | ||

|---|---|---|

| Наименование показателя | 2019 | 2018 |

| Оборотные активы | 535 078 619,00 | 267 590 633,00 |

| Активы | 747 623 700,00 | 742 942 237,00 |

| Чистая прибыль | 514 676 109,00 | 164 955 544,00 |

| Операционная прибыль | 625 355 847,00 | 211 880 423,00 |

| Собственный капитал | 348 675 191 | 194 884 220 |

| Заемный капитал | 527 599 039,00 | 569 614 657,00 |

| Выручка | 878 144 293,00 | 609 311 741,00 |

| Roa | 0,6884 | 0,2220 |

| Коа | 1,1746 | 0,8201 |

| Z | 5,1449 | 2,2946 |

Здесь Z за 2018 год находится в серой зоне (зоне неопределенности). Таким образом, риск банкротства значительно уменьшается за счет рыночной стоимости акций.

Кроме того, не стоит забывать, что оценка вероятности банкротства по двухфакторной модели Альтмана не всегда дает точные результаты и не учитывает специфику по отраслям и формам собственности.

Пример использования модели Альтмана

Предположим, я являюсь потенциальным кредитором и хочу знать, является ли предприятие платежеспособным. Для этого следует рассчитать индекс кредитоспособности Альтмана с помощью формулы по данным баланса за 2019 год. Можно, конечно, использовать калькуляторы, которые предлагают некоторые сайты, но лучше знать в теории, как рассчитывается этот индекс.

На основании данных из примера, приведенного выше, рассчитаем каждый коэффициент в отдельности, а затем индекс Z.

[ Z=1,2*K1+1,4*Roa+3,3*K2+0,6*K3+Koa ]

( K1 )=Оборотные активы/Активы=535078619/747623700=0,7157

( Roa )=Чистая прибыль/Активы=514676109/747623700=0,6884

( K2 )=Операционная прибыль/Активы=625355847/747623700=0,8365

( K3 )=Рыночная стоимость акций/Заемный капитал=3023000000/527599039=5,7297

( Koa )=878144293/747623700=1,1746

( Z )=1,2*0,7157+1,4*0,6884+3,3*0,8365+0,6*5,7297+1,1746=9,1954.

Как видим, «вытягивает» значение Z показатель рыночной цены акций. Какие выводы можно сделать?

При предоставлении займа кредитор может рассчитывать, что при нехватке оборотных средств компания может выкупить часть собственных ценных бумаг, и погасить задолженность.

Заключение

При оценке вероятности банкротства модель Альтмана работает. Однако нельзя забывать о том, что данная методика рассчитана на компании, работающие в условиях развитой экономики. В российских реалиях модель использовать можно, но с поправкой на следующие факторы:

- Необходимо учитывать специфику по отраслям и формам собственности.

- Для периодов рецессии следует ориентироваться не на коэффициенты, а на фактическую доходность, структуру расходов и динамику чистой прибыли.

- Бухгалтерская отчетность не всегда содержит достоверные сведения. Например, стоимость активов на конец отчетного периода и текущую дату может существенно различаться.