Учет расходов на рекламу в бухгалтерском учете — вопрос актуальный для бухгалтера. Каждая организация прибегает к рекламным трюкам для продвижения своего продукта, услуг или работ. Как учесть траты, сопровождающие рекламу в бухгалтерском учете, для расчета налога на прибыль при УСН «доходы минус расходы», разберем в этой статье.

Расходы на рекламу в налоговом учете 2022 — 2023

Регламент признания рекламных расходов для целей налогового учета прописан в ст. 264 НК РФ. П. 4 данной статьи прямо указывает, что все рекламные расходы для расчета налога на прибыль делятся на расходы, включаемые в полной сумме (так называемые ненормированные расходы), и расходы, учитываемые в пределах норматива, — нормированные.

Ненормированные расходы на рекламу

Список рекламных расходов, признаваемых НК РФ в полной сумме, строго ограничен.

Если расходы на рекламу организации можно отнести к одной из выше перечисленных групп, то они в полной сумме уменьшают налогооблагаемую базу при расчете налога на прибыль. Следует отметить, что в п. 4 ст. 264 указаны лишь брошюры и каталоги. Несмотря на то что Минфин РФ считает буклеты, флаеры и листовки разновидностью рекламных брошюр, споры об отнесении их к ненормированным расходам не исключены.

Отметим некоторые нюансы, которые надо учитывать при принятии ненормированных рекламных расходов к учету, т. е. включении полной суммы затрат.

- Для принятия в качестве таковых расходов на рекламу в СМИ необходима копия свидетельства о регистрации в качестве СМИ контрагента, размещающего вашу рекламу.

- Минфин РФ в своем письме от 15.06.2011 № 03-03-06/2/94, ссылаясь на ст. 16 закона «О рекламе» от 13.03.2006 № 38-ФЗ, указал: чтобы рекламное объявление, опубликованное в печатном издании, не работающем на рекламе, рассматривалась с признаками, подходящими для норм рекламы в печатных изданиях, оно должно включать соответствующую метку — «Реклама» или «На правах рекламы».

- Если рекламное изделие, например рекламный щит, имеет стоимость свыше 100 000 руб. и предназначен для употребления дольше 12 месяцев, то расходы на него учитываются через амортизационные отчисления.

К оценке ненормированных рекламных расходов есть повышенный интерес у налоговиков. Во избежание снятия рекламных трат в полной сумме бухгалтеру необходимо скрупулезно относиться к подтверждающим рекламные ненормированные расходы документам. Главное требование кроме общепринятых для первичных документов — подтверждение отнесения этих расходов к упомянутым в п. 4 ст. 264 НК РФ.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете затраты на рекламу при подсчете налогооблагаемой прибыли. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Раздача рекламной продукции и НДС

Организациям, прибегающим к мероприятиям по продвижению на рынке своего товара, работ или услуг в формате раздачи рекламных материалов, важно помнить один момент. Министерство финансов РФ в письмах от 23.10.2014 № 03-07-11/53626, от 16.07.2012 № 03-07-07/64 обращает внимание: только безвозмездная отдача в рекламных целях брошюр и каталогов освобождается от начисления НДС независимо от стоимости их приобретения. Для всей остальной передаваемой в рекламных целях продукции, имеющей вещественную форму, будь это кружки, календари с логотипом компании и пр., действует правило: если стоимость 1 шт. раздаточного материала превышает 100 руб., в случае передачи должен быть начислен НДС в общеустановленном порядке.

ВАЖНО! С 2015 года при расчете НДС к уплате можно брать в зачет полную сумму входящего НДС по рекламным расходам, не беря в расчет, нормируемые это траты или нет.

Нормируемые рекламные расходы

По сути, любые рекламные траты, прямо не указанные в перечне ненормированных, можно смело относить к нормируемым.

ВАЖНО! Рекламой признается только массовое распространение информации о товаре, услугах, работах, предназначенное для заранее неясного окружения.

Для исчисления налога на прибыль норма рекламных трат — 1% выручки без учета НДС и акцизов. Непринятые в расходы согласно нормативу и выручке этого отчетного периода рекламные расходы переносятся на следующий отчетный период календарного года. С увеличением выручки объем рекламных нормированных трат, которые можно принять к учету, растет. По итогам года может быть посчитана предельная величина учитываемых нормативных рекламных расходов. Сверхнормативный объем при расчете налога на прибыль не берется в расчет.

Счет учета сверхнормативных расходов на рекламу

Счет учета расходов на рекламу, как нормативных, так и сверхнормативных, — 44 «Расходы на продажу». Для удобства пользования и правильного отнесения суммы нормированных трат необходимо наладить аналитический учет рекламных издержек на этом счете.

Рекламные расходы при УСН «доходы минус расходы»

Согласно ст. 346.16 НК РФ организациям на УСН разрешено учесть в своих тратах издержки на рекламу. Определяются такие издержки в порядке, предусмотренном для расчета налога на прибыль. То есть все расходы разделяются по тем же основаниям на нормируемые и нет. Признать рекламные траты, документально подтвержденные и экономически обоснованные, при исчислении единого налога позволено только после их оплаты. У организаций на УСН выручка начисляется кассовым методом, в ее состав включается и полученная предоплата. Сумма нормированных рекламных затрат рассчитывается также в пределах 1% от нее.

О нюансах учета расходов на рекламу при УСН рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный бесплатный доступ к системе К+.

Ознакомиться со всеми видами трат, какие применяются для расчета единого налога при УСН, с порядком их признания можно в статье: «Перечень расходов при УСН «доходы минус расходы».

Бухгалтерский учет расходов на рекламу

В бухгалтерском учете рекламные траты нормированию не подвергаются и включаются в затратную часть в полной стоимости в том отчетном периоде, в каком они имели место, вне зависимости от того, оплачены они или нет. Для их признания необходимы подтверждающие документы. При этом делается запись:

- Дт 44 Кт 60 (76) — отражены рекламные услуги;

- Дт 44 Кт 10 — рекламная продукция, не являющаяся основным средством, списана в расходы;

- Дт 44 Кт 02 — начислена амортизация по основному средству, используемому в рекламных целях.

Итоги

Рекламные расходы привлекают большое внимание проверяющих. Это требует тщательной оценки бухгалтера при принятии тех или иных затрат как нормируемых или ненормируемых маркетинговых трат.

Источники:

- Налоговый кодекс РФ

- закон «О рекламе» от 13.03.2006 № 38-ФЗ

Расходы на рекламу в бухгалтерском и налоговом учете

- Опубликовано 28.01.2020 09:16

- Автор: Administrator

- Просмотров: 16339

Как говорил Людвиг Метцель – создатель первого рекламного агентства: «Реклама – двигатель торговли». Как он был прав в своём 19 веке! Реклама в последнее время набрала такую популярность, что теперь она повсюду: интернет, радио, «холодные» звонки, общественный транспорт, листовки, раздаваемые на улицах города. Но, к сожалению, не все виды рекламы можно в полном объёме принять к расходам в налоговом учёте.

В плане учёта и отражения расходы на рекламу разделяют на нормируемые и ненормируемые. К рекламе, которую разрешается принять в полном объёме к расходам, связанным с производством и реализацией, можно отнести затраты на мероприятия через средства массовой информации, наружную рекламу, участие организации в выставках, ярмарках и иных аналогичных мероприятиях, а также на изготовление рекламных брошюр и каталогов. Эти нормы закреплены в пункте 4 статьи 264 НК РФ. Все остальные виды рекламы отражаются в налоговом учёте в размере равном не более 1% от выручки от реализации отчётного периода.

В бухгалтерском учёте расходы на рекламу принимаются в полном объёме и относятся к прочим расходам, связанным с производством и реализацией, что следует из пункта 1 статьи 264 НК РФ. В связи с тем, что в налоговом учёте часть рекламных расходов отражается с учётом нормирования, суммы сверх нормы относятся к постоянным разницам. В соответствии с ПБУ 18/02 постоянные разницы приводят к появлению постоянного налогового обязательства. Если в следующем отчётном периоде суммы выручки нарастающим итогом с начала года будет достаточно для принятия в целях налога на прибыль ранее не учтённых рекламных расходов, то будет признан постоянный налоговый актив. Рассмотрим отражение расходов на рекламные мероприятия в программе 1С: Бухгалтерия 8.

Документы, которыми могут быть отражены расходы на рекламу в программе, зависят от метода их поступления в организацию. Так расходы могут быть подтверждены чеками, предоставляемыми подотчётным лицом, накладными или актами выполненных работ от поставщиков, а также требованиями-накладными на списание товаров или материалов со склада в рекламных целях.

Учёт ненормируемых рекламных расходов

Предположим, мы заказали рекламу в газете, и издательство предоставило нам отчётные документы: договор на оказание услуг, акт выполненных работ, счёт и счёт-фактуру. Хочется отметить, что на форумах часто обсуждают тему: «Надо ли прикладывать к акту сам выпуск газеты с рекламным объявлением?» В налоговом кодексе прямого указания к такому действию нет, но если боитесь споров с инспекторами, то лишним не будет.

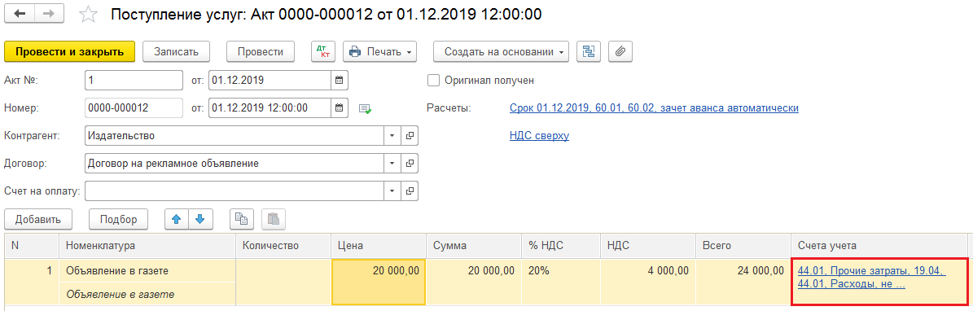

Для отражения операции введём документ «Поступление (акты, накладные)» в разделе «Покупки» с видом поступления «Услуги (акт)». Заполним номер и дату акта, наименование издательства или рекламного агентства, предоставившего услуги, и реквизиты договора.

В табличной части необходимо указать наименование услуги, её стоимость и заполнить счёт затрат. Чаще всего, расходы на рекламу отражают на 44 счёте с субконто «Прочие расходы», но также можно использовать и 26 счёт.

Остаётся провести документ и зарегистрировать счёт-фактуру.

Учёт нормируемых рекламных расходов

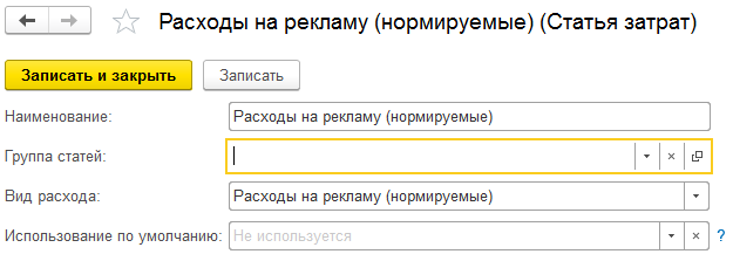

Учёт нормируемых расходов несколько отличается от предыдущего примера в отношении принятия этих затрат в налоговом учёте. Для выполнения условия отнесения расходов на нормируемые необходимо выбирать для счета затрат субконто с видом расходов по НУ: «Расходы на рекламу (нормируемые)».

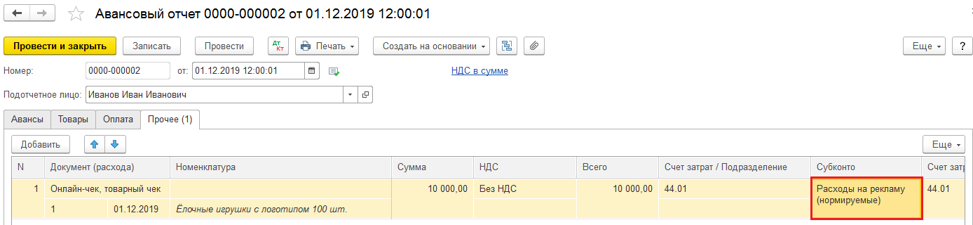

Предположим, маркетолог нашей компании приобрёл 100 новогодних игрушек с логотипом для раздачи их прохожим в рекламных целях. Для начала введём новую статью затрат в разделе «Справочники». Наименование можно указать любое, например, расходы на рекламу, рекламная акция или затраты на рекламные сувениры. А вот вид расхода обязательно – «Расходы на рекламу (нормируемые)».

Затем введём авансовый отчёт на вкладке «Банк и касса». Заполним графу «Подотчётное лицо». Вносить операции по отражению расходов на рекламу будем на вкладке «Прочие». Укажем наименование, дату и номер предоставленных документов, содержание операции, сумму и НДС. В графе «Счёт затрат» выбираем 26 или 44 счёт, а в субконто – созданную нами заранее статью затрат «Расходы на рекламу (нормируемые).

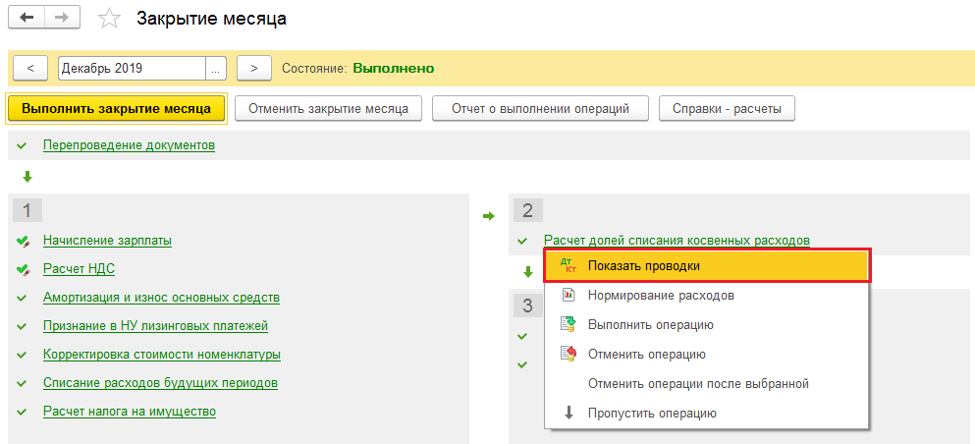

Определение норматива

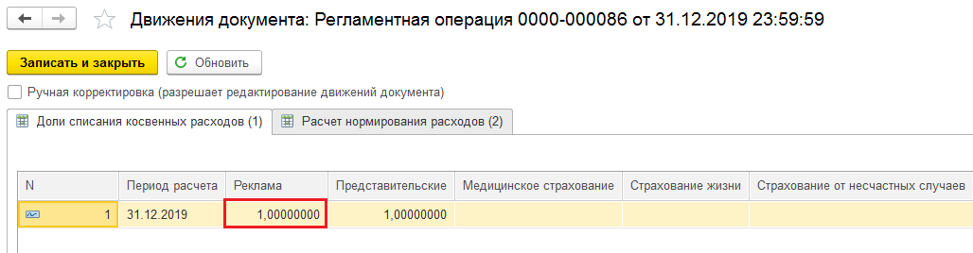

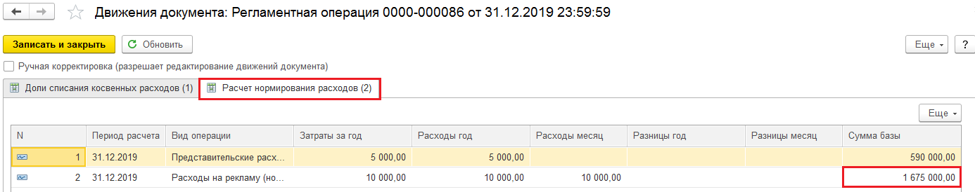

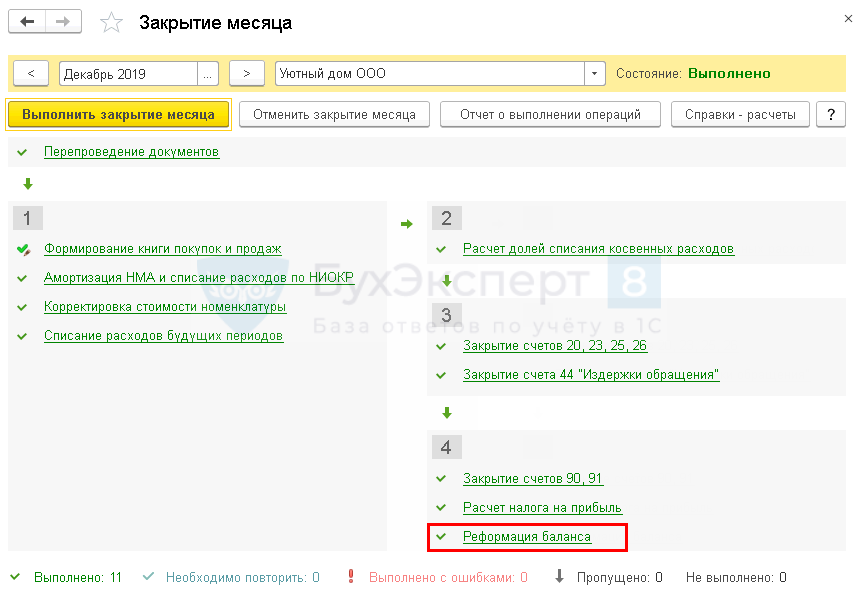

Как уже говорилось ранее, нормируемые рекламные расходы принимаются в налоговом учёте в сумме, не превышающей 1% от выручки. А выручка может быть определена лишь в конце периода, то есть при закрытии месяца. Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». После нажатия на кнопку «Выполнить закрытие месяца», проанализируем операцию «Расчёт долей списания косвенных расходов». Для этого нажмём на данную строку и из выпадающего меню выберем «Показать проводки».

В графе «Реклама» мы видим долю принимаемых к налоговому учёту расходов. Значение равное единице означает, что затраты в полном объёме были приняты. На вкладке «Расчёт нормирования расходов» есть возможность посмотреть размер рассчитанного норматива.

Всего расходов на рекламные мероприятия в нашем примере было на 10000 рублей, а выручка составила 1675000 рублей. Соответственно 1% от выручки – это 16750 рублей, что больше понесённых нами затрат.

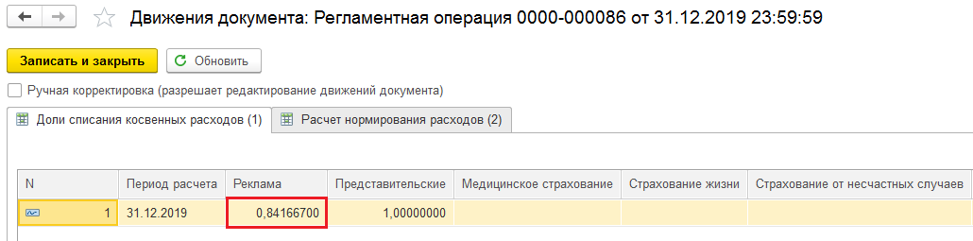

А если бы размер выручки не позволил нам принять 100% расходов в налоговом учёте? Тогда в проводках доля допустимых затрат выглядела бы так:

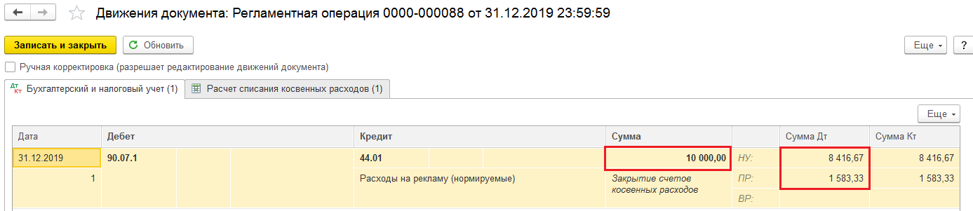

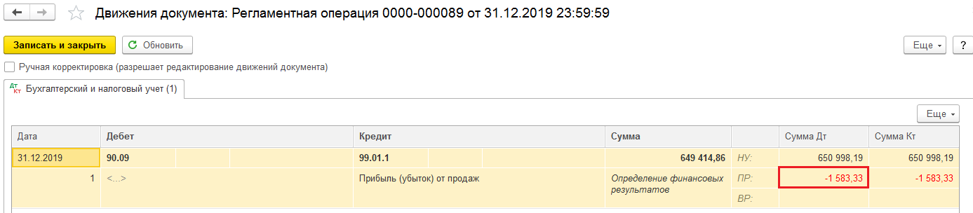

Исходя из нашего примера, расходы приняты на 84%. То есть, если расходы в бухгалтерском учёте были равны 10000 рублей, то в налоговом учёте мы смогли принять лишь 8416,67 рублей. Разницу между бухгалтерской и налоговой суммой затрат мы можем увидеть в операциях «Закрытие счет 44 «Издержки в обращении» и «Закрытие счетов 90, 91».

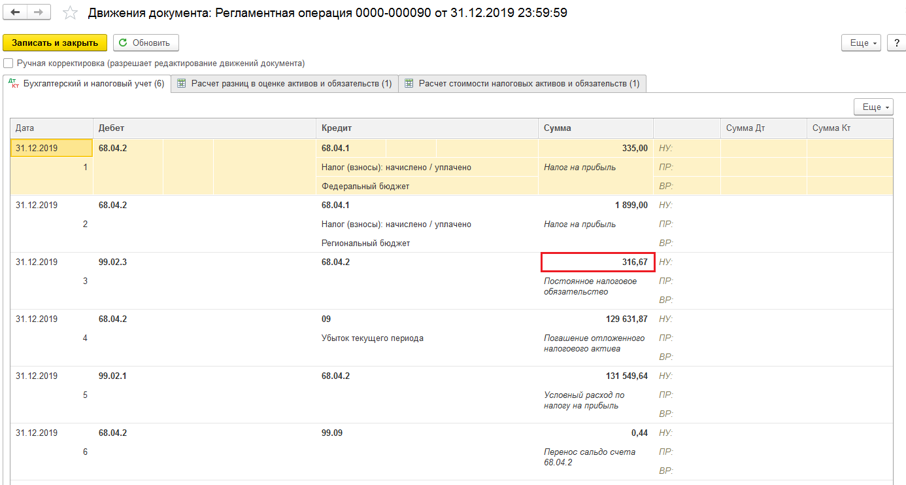

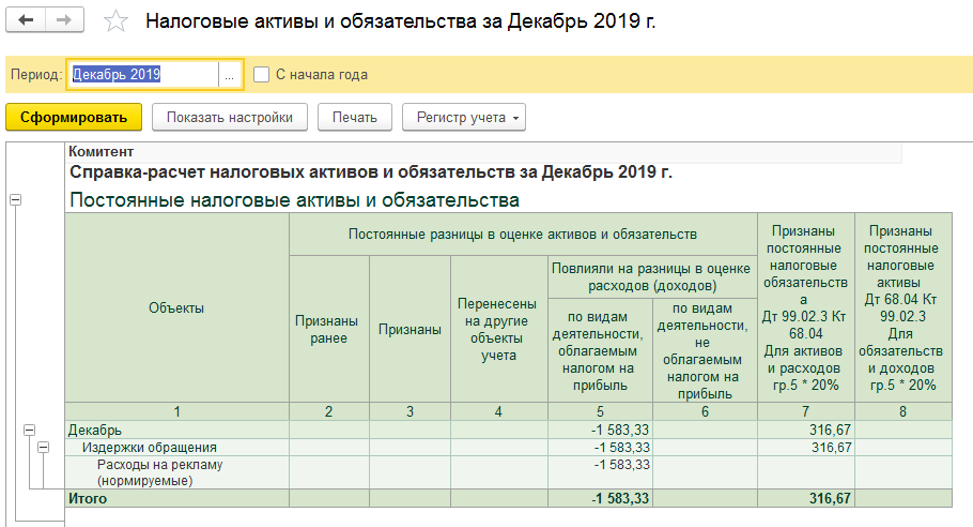

При выполнении операции «Расчёт налога на прибыль» программа должна признать постоянное налоговое обязательство в размере 20% (ставка налога на прибыль) от постоянной разницы. По данным нашего примера – это 1583,33 х 20% = 316,67 рублей.

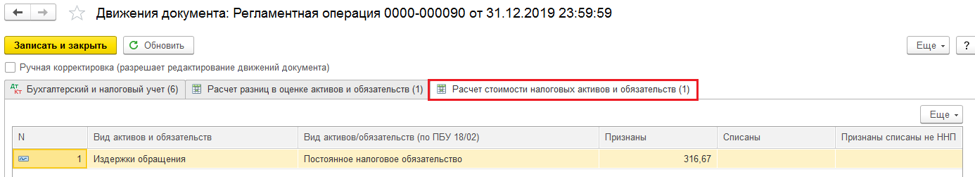

На вкладке «Расчёт стоимости налоговых активов и обязательств» можно посмотреть исходя из каких расходов сформировалось постоянное налоговое обязательство.

Также если мы нажмём на строку «Расчёт налога на прибыль» и из выпадающего меню выберем справку-расчёт «Налоговые активы и обязательства», то увидим сумму разницы и статью расходов, исходя из которых возникло налоговое обязательство.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Законы рынка диктуют необходимость рекламы для любого хозяйствующего субъекта – участника. Комплекс мер по продвижению продукции требует зачастую немалых расходов. Включение таких сумм в затраты представляется безусловно логичным с позиции хозяйствующего субъекта, но с позиции законодательства все не так просто. Отражение расходов на рекламу в учете выводит на первый план понятие нормирования затрат.

Вопрос: Организация презентует новый вид своей продукции, планируются концертная программа, еда и напитки для приглашенных. Заключен договор с рекламным агентством для организации концертной программы (приглашения артистов, музыкантов) и буфетного обслуживания. Вход на презентацию будет по приглашениям, которые рассылаются клиентам организации, дистрибьюторам, представителям СМИ для освещения презентации в прессе. Вправе ли организация учесть эти затраты в составе рекламных расходов в целях налога на прибыль? Должны ли нормироваться эти расходы?

Посмотреть ответ

Какие расходы называются рекламными

ФЗ №38 от 13/03/06 г. определяет рекламу как информацию, цель которой – создать и поддерживать внимание, интерес к рекламируемому объекту. Форма распространения информационных данных может быть любой и предназначаться всем потенциальным покупателям, без ограничения.

Вопрос: Спортивная организация на время проведения спортивных соревнований размещает рекламу о проведении занятий в спортивных секциях на баннерах на стадионе.

Относится ли данная реклама к наружной рекламе? Можно ли в целях налога на прибыль учесть расходы на такую рекламу в полном размере?

Посмотреть ответ

Исходя из положений ФЗ к рекламе можно причислить:

- визуальные, акустические, комбинированные рекламные воздействия;

- информацию печатного, изобразительного характера, распространяемую с помощью радио и ТВ;

- внутреннюю (на территории магазина, фирмы) информацию и внешнюю;

- информацию, направленную на конкретного потребителя и на группы людей;

- информацию локальную и охватывающую определенные регионы, вплоть до международной.

Кроме того, принято разделять рекламные информационные потоки на те, которые спрос формируют либо поддерживают, и на те, что рекламируют фирму, бренд в целом либо определенный товар.

Как отражаются в бухгалтерском учете расходы на создание рекламного видеоролика?

Важно отметить, что основополагающим свойством рекламы является ее массовый характер. Причислить к рекламным расходам, например, раздачу деловым партнерам сувенирной продукции фирмы весьма рискованно, поскольку в данном случае адресат определен заранее.

Нельзя назвать рекламой также информацию:

- подлежащую распространению в соответствии с законом (например, о свойствах товара, составе, противопоказаниях к применению);

- отражаемую на вывеске магазина, организации (рабочие часы, адрес);

- экспортно-импортные данные, в том числе и об участниках коммерческой операции;

- дизайнерские решения при оформлении товарной упаковки.

Затраты, относимые к рекламным, подлежат бухгалтерскому (БУ) и налоговому учету (НУ). В целях НУ их разделяют на нормируемые и ненормируемые. Ненормируемые расходы рекламного характера включаются в расчет налога полностью, нормируемые – частично.

Вопрос: Как отразить в учете расходы на рекламу (рекламные услуги сторонней организации), нормируемые для целей налогообложения прибыли?

Договорная стоимость рекламных услуг, оказанных организации в сентябре, составила 360 000 руб. (в том числе НДС 60 000 руб.). Факт оказания услуг подтвержден актом приемки-сдачи оказанных услуг. Иные нормируемые рекламные расходы у организации до конца налогового периода отсутствуют.

Отчетными периодами по налогу на прибыль являются квартал, полугодие, девять месяцев. По данным налогового учета выручка по итогам девяти месяцев составила 10 000 000 руб., по итогам года — 15 000 000 руб.

Для целей налогового учета доходов и расходов применяется метод начисления.

Посмотреть ответ

Нормирование рекламных расходов и налоговый учет

В НУ рекламные расходы признаются прочими, связанными с производством и реализацией товара (НК РФ, ст. 264-1).

В указанной статье зафиксирован закрытый список расходов, в нормировании которых нет необходимости (п. 4 той же статьи). В полном объеме будут учитываться:

- расходы на рекламу в средствах массовой информации, в том числе в сети интернет: на создание и продвижение интернет-страницы товара, фирмы, рекламные ролики и пр.;

- расходы на наружную рекламу: рекламные уличные и внутренние конструкции, наглядную печатную рекламу (листовки, календари, плакаты);

- расходы на участие в выставочной деятельности, ярмарках (оплата участия, подготовка торгового места, рекламная бумажная продукция, уценка образцов товаров).

Иные расходы рекламного характера нужно нормировать. Норматив установлен в размере 1% от объема выручки от реализации. Учитывают не только продажу собственной продукции, но и товаров для перепродажи. Берутся в расчет и полученные имущественные права.

Вопрос: Как отразить в учете расходы на изготовление рекламной печатной продукции?

Договорная стоимость изготовления рекламных буклетов и каталогов (печатной продукции) составила 180 000 руб. (в том числе НДС 30 000 руб.), при этом стоимость изготовления единицы данных видов печатной продукции превышает 100 руб.

Рекламная печатная продукция содержит информацию о товарах и услугах, реализация которых облагается НДС, и предназначена исключительно для раздачи посетителям специализированной выставки, в которой организация принимает участие.

Для целей налогового учета доходов и расходов применяется метод начисления.

Посмотреть ответ

Нормируются расходы на мобильные рассылки смс, дегустации продукции, расходы на розыгрыши, покупку призов, рекламу в каталогах и т.д.

На заметку! При определении объема выручки акцизы, НДС исключаются из расчетов (письмо №03-03-01-04/1/310 Минфина от 07/06/05 г.).

Поскольку расчет объема нормируемых расходов связан с исчислением выручки по периоду, нарастающим итогам, показатели в течение года будут меняться. Поквартальный нарастающий итог массы выручки позволяет расходы, не отнесенные к нормируемым в предыдущем квартале, отнести к таковым в следующем.

Окончательный расчет затрат на рекламу нормируемого характера производится по итогам года. Остаток суммы рекламных затрат, по итогам года не признанных нормируемыми, на следующий год не переносится.

Например, затраты на создание собственного сайта учитываются в целях НУ полностью как рекламные. Однако расходы, связанные с организацией торговли через указанный сайт, связаны с производством и продажей товара в целях НУ. При этом может иметь место и реклама как таковая.

Раздача флайеров на ярмарке (и соответствующие затраты) не нормируются, а раздача фирменных призов по результатам розыгрыша, устроенного для посетителей, относится к нормируемым рекламным затратам. Отнесение изготовления, раздачи буклетов, флайеров к категории ненормируемых затрат, наряду с брошюрами и каталогами, подтверждает и Минфин (в письме №03-03-06/1/42279 от 12/08/16 г. и ряде других, более ранних).

Список нормируемых расходов законодателем открыт, следовательно, фирма может относить на рекламу любые затраты с признаками рекламных, соответствующие ФЗ №38 вне зависимости, поименованы они в НК или нет. Подтверждение этого тезиса можно найти в практике судов (например, пост. ФАС МО №А40-54372/11-91-234 от 21/03/12 г.).

Общее правило – любые затраты должны иметь документальное подтверждение – справедливо и в случае расходов на рекламу. Подтверждением может служить сметная документация, документация, подтверждающая приобретение ТМЦ, справочная документация, при проведении рекламных компаний в СМИ.

Прочие расходы в части рекламных могут быть включены в расчет в целях НУ как в периоде, в котором были понесены, так и в периоде оплаты, в зависимости от метода БУ.

При использовании метода начисления моментом признания может быть предъявление документов по сделке: акта, счета-фактуры либо последний день отчетного (налогового) периода (НК РФ, ст. 272).

На заметку! Учет рекламных расходов на ОСНО и УСН «доходы минус расходы» производится по одним и тем же правилам. При УСН определяющим является момент фактической оплаты расходов (НК РФ, ст. 346.17).

Коммерческая деятельность в международном масштабе, очевидно, также включает в себя рекламные расходы, однако здесь есть одна особенность: международные договоры и соглашения могут не соответствовать полностью российским аналогичным нормам. В этом случае приоритетом выступает международный договор (НК РФ, ст. 7, документ Минфина №03-08-РЗ/9491 05/03/14 г., ряд других аналогичных) и его условия. Из сказанного следует, что в отдельных случаях нормируемые расходы на рекламу полностью включаются в расчеты по налогам, без применения норматива.

Бухгалтерский учет

Расходы на рекламу в БУ учитываются полностью, в объеме, зафиксированном первичными документами. Их относят, в зависимости от положений учетной политики, на счета 26, 44 или другие аналогичные.

Проводки могут быть такими:

- Дт 10 Кт 60 — покупка ТМЦ для использования в рекламных целях.

- Дт 44, 26 Кт 10 — списание рекламных затрат.

Как уже говорилось выше, в пределах года рекламные расходы можно учитывать не только в прошедшем отчетном периоде, но и в последующих. Это делается в случае, если в прошедшем периоде сумма была сверхнормативной, а в последующем объем выручки позволил «вписаться» в норматив затрат.

Следует, таким образом, отразить временные разницы – отложенный налоговый актив:

- Дт 09 Кт 68 — признан ОНА, рассчитанный по сумме свехнормативных расходов на рекламу.

- Дт 68 Кт 09 — списан ОНА в следующем периоде.

Итоги

- Рекламные расходы в целях НУ подразделяются на нормируемые и ненормируемые. Список ненормируемых затрат закрыт, а нормируемых – открытый. Последнее означает, что к нормируемым затратам на рекламу могут быть отнесены любые расходы, соответствующие ФЗ и имеющие признак рекламных.

- Нормирование затрат в целях НУ производится от объема доходов за период, в размере 1%. В связи с увеличением выручки в течение года, объем нормируемых рекламных затрат может изменяться. Остаток, не включенный в затраты в текущем году, на следующий год перенести невозможно.

- Затраты рекламного характера в целях БУ не нормируются. Учет ведется на счетах 44, 26 и других аналогичных, в соответствии с учетной политикой фирмы.

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Попробовать бесплатно

Услуги — это тоже объект гражданских прав, в этом смысле они не отличаются от вещей, так что одно лицо может их отчуждать в пользу другого (ст. 128, 129 ГК РФ). Это вид деятельности без материального выражения, но с определенным результатом, который можно использовать в хозяйственной деятельности (п. 5 ст. 38 НК РФ).

Вот несколько примеров услуг:

- консультационные: частнопрактикующий юрист объясняет предпринимателю, как защищать свои интересы в суде;

- аудиторские: бухгалтерская фирма проводит обязательный аудит в компании;

- транспортные: компания по грузоперевозкам доставляет фуру замороженных кур для сети магазинов со склада поставщика;

- обучения: учебный центр проводит курс повышения квалификации для сотрудников производственной фирмы.

А еще можно выделить услуги хранения, связи, риэлторские, информационные и другие. Оказание или реализация услуги — это выполнение конкретных действий, закрепленных в договоре между заказчиком и исполнителем, с выплатой вознаграждения исполнителю. После оказания услуги и проведения оплаты можно переходить к оформлению услуги в учете.

Чтобы включить услуги в состав затрат, нужны первичные учетные документы по ним:

- договор услуг;

- акт выполненных работ, УПД или другой документ о приемке услуг;

- для транспортных услуг компания-перевозчик обязана передать еще и транспортные накладные.

Унифицированной формы акта нет (кроме бланка КС-2 для строительства), стороны согласуют ее самостоятельно, но в бланке должны быть обязательные реквизиты из ст. 9 закона №402-ФЗ от 06.12.2011:

- название документа и дата составления;

- название фирмы-составителя акта;

- перечисление оказанных услуг, их количества и стоимости;

- подписи сторон, ФИО и должности подписантов.

Сервис сам рассчитает авансы и налоги

Контур.Бухгалтерия рассчитает суммы на основе данных учета, подготовит платежки и отчеты, напомнит об уплате и отправке.

Попробовать бесплатно

Если в договоре нет пункта о составлении акта или УПД, то составляют его только в ситуациях, предусмотренных законом (письмо Минфина от 13.11.2009 № 03-03-06/1/750). А закон требует составлять акт о приемке работ только в ситуации строительного подряда (ст. 720 ГК РФ). В бухгалтерской практике услуги подтверждают чаще всего именно актом, но вместо него можно привлекать и другие документы:

- отчет исполнителя — в спорной ситуации его учитывают вкупе с другими документами и доказательствами;

- переписку с исполнителем по электронной или бумажной почте, в соцсетях или мессенджерах — это тоже косвенное доказательство оказания услуги, которое используют вместе с отчетом исполнителя.

В любом договоре услуг есть исполнитель и заказчик. Каждый из них ведет бухгалтерский учет оказанных услуг. Рассмотрим порядок для обеих сторон.

На бухучет у исполнителя влияют его вид деятельности и система налогообложения. Снизить налоговую нагрузку на услугах позволяют спецрежимы: УСН и патент. Но иногда исполнители применяют и ОСНО. Для учета услуг не используют промежуточные счета, а проводки составляют в момент завершения оказания услуги.

До момента оказания услуг бухучет ведется обычно на счетах учета затрат 20, 23, 29 и другие, можно подключать и счет по расходам на продажу 44 (Приказ Минфина от 31.10.2000 № 94н). А в момент оказания услуг затраты списывают в дебет счета 90, а по кредиту этого счета отражают выручку от услуг.

Учет доходов

Поступления от оказанных услуг относят к доходам от обычных видов деятельности (п. 5 ПБУ 0/99). По ним составляют такие проводки:

- Дт 62 Кт 90.1 — отразили оказание услуг;

- Дт 90.3 Кт 68 — начислили НДС;

- Дт 90.2 Кт 20 (23, 25, 26, 43) — списали себестоимость услуг;

- Дт 50 (51) Кт 62 — приняли оплату услуг от заказчика.

Учет затрат

Бухгалтерия по затратам исполнителя услуг тоже имеет специфику, которая зависит от вида деятельности.

При услугах, которые не требуют матвложений: аудиторских, образовательных, консультационных — затраты идут в дебет счета 20 «Производственные расходы» (п. 5 ПБУ 10/99). Например, при образовательных услугах затраты — это зарплата преподавателей, налоги и взносы, амортизация, если есть. В такой ситуации компания не расходует регулярно материальные ценности, и по итогам месяца издержки относят в себестоимость продаж проводкой Дт 90.2 Кт 20.

При услугах, которые связаны с производством материальных ценностей: например, услуг наружной рекламы или оформления праздников — в учете затрат задействуют счета 20 «Производственные расходы», 26 «Общехозяйственные расходы» — для управленческих затрат, 25 «Общепроизводственные расходы» — при необходимости. Материальные объекты, созданные в ходе оказания услуг, учитывают на счете 43 «Готовая продукция».

Простой учет, авторасчет налогов и зарплаты, отправка отчетности онлайн, ЭДО, бесплатные обновления и техподдержка.

Попробовать бесплатно

Разберем на примере. ООО «Баннер» занимается наружной рекламой, работает на ОСНО. Для ООО «Виват» он изготовил вывеску на наружную стену магазина, стоимость услуги по договору составила 24 000 рублей, в том числе НДС 4 000 рублей.

Бухгалтер ООО «Баннер» сделает такие проводки:

- Дт 51 Кт 62 — 24 000 рублей — поступила оплата от заказчика;

- Дт 62 Кт 90.1 — 24 000 рублей — отразил оказание услуги;

- Дт 90.3 Кт 68 — 4 000 рублей — выделил НДС.

На создание вывески в собственной типографии потребовались материалы на сумму 11 000 рублей (без НДС), за труд работника заплачено 4 000 рублей, взносы с оплаты труда составили 1 320 рублей. В учете появятся такие проводки:

- Дт 20 Кт 10 — 11 000 рублей — списали материалов для вывески;

- Дт 20 Кт 70 — 4 000 рублей — начислили зарплату сотруднику;

- Дт 20 Кт 69 —1 320 рублей — начислили взносы.

В учетной политике ООО «Баннер» принято, что учет готовой продукции ведется по фактической себестоимости. Бухгалтер добавит такие проводки:

- Дт 43 Кт 20 — 16 320 рублей (материалы + зарплата + взносы) — изготовили вывеску;

- Дт 90.2 Кт 43 — 16 320 рублей. — списали себестоимость услуг.

Услуги с привлечением агента

Исполнитель может передать реализацию услуг третьим лицам по агентскому соглашению, тогда он становится принципалом, а приглашенный исполнитель — агентом. Для заказчика в этом случае в учете ничего не изменится. Агент отразит сведения по заказу в своем учете с использованием счетов 76 и 62. А принципал должен будет учесть вознаграждение агенту, и это можно сделать двумя способами:

- агент переводит оплату принципалу за вычетом своего вознаграждения;

- принципал переводит деньги агенту со своего счета.

Например, ООО «Баннер» реализует услуги, привлекая агента — ООО «Витрина». Заказ стоит 30 000 рублей, агентское вознаграждение — 3 000 рублей, «Баннер» переведет его «Витрине» со своего счета. Компании заключают агентский договор, и бухгалтер «Баннера» делает такие проводки:

- Дт 62 Кт 90.1 — 30 000 рублей — выручка от оказания услуг заказчика;

- Дт 20 Кт 76 — 3 000 рублей — учли расходы на агентское вознаграждение;

- Дт 76 Кт 51 — 3 000 рублей — перевели вознаграждение агенту;

- Дт 51 Кт 62 — 30 000 рублей — получили оплату от заказчика.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Бухучет услуг

Для компании-заказчика оплату услуг относят на расходы по затратным счетам — чаще всего 20 (23, 25, 26, 44).

Продолжим историю с заказом вывески. Бухгалтер магазина «Виват» сделает такие проводки:

- Дт 60 Кт 51 — 24 000 рублей — оплатили услуги наружной рекламы;

- Дт 44 Кт 60 — 20 000 рублей — оформили в учете затраты на рекламу;

- Дт 19 Кт 60 — 4 000 рублей — учли входящий НДС.

Но бывают услуги, которые исполнитель включает в стоимость товаров или имущества (п. 11 ФСБУ 5/2019, п. 12 ФСБУ 6/2020). Скажем, магазин «Виват» заказал партию галстуков-бабочек с доставкой до магазина, а услугу по доставке исполнитель включил в стоимость партии. Тогда бухгалтер магазина сделает проводку:

- Дт 41 Кт 60 — стоимость товаров увеличили на сумму транспортных услуг, подлежащих включению в стоимость товаров.

Налоговый учет услуг

При налоговом учете услуг на стороне заказчика затраты включают в расходы: они уменьшают налогооблагаемую прибыль, если услуги экономически обоснованы и подтверждены первичными документами (ст. 252 НК РФ). Это не касается только нормируемых расходов, когда можно учесть только часть затрат по норме закона — например, некоторых затрат на рекламу (ст. 264 НК РФ).

Как мы писали выше, основной первичный документ, подтверждающий оказание услуг, — это акт выполненных работ или УПД, а при транспортных услугах еще и транспортные накладные.

Веб-сервис Контур.Бухгалтерия подберет проводки в бухгалтерском учете услуг автоматически. Сервис по мере ввода первичных документов учтет доходы и расходы, разнесет операции по бухгалтерским счетам, и предложит проводки — бухгалтеру останется только проверить их и принять.

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Попробовать бесплатно

О прямых и косвенных расходах производства в бухгалтерском и налоговом учете мы писали в номере 5, стр. 6 «БУХ.1С» за 2016 год. В этой статье речь пойдет о расходах на рекламу продукции (товаров, работ, услуг) и их отражении в «1С:Бухгалтерии 8» редакции 3.0. Почему, например, возникают разницы между бухгалтерским и налоговым учетом расходов на рекламу? Ответы на этот и другие вопросы вы найдете в статье экспертов 1С.

Учет расходов на рекламу

Согласно пункту 1 статьи 3 Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе» «реклама — это информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке».

В бухгалтерском учете затраты на рекламу признаются расходами по обычным видам деятельности в полном объеме (п. 5, 7 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н, далее — ПБУ 10/99).

Рекламные расходы нужно признавать в бухгалтерском учете в том отчетном периоде, в котором они имели место независимо от времени их фактической оплаты (п. 18 ПБУ 10/99).

Для целей налогообложения прибыли рекламные расходы подразделяются на нормируемые и ненормируемые (п. 4 ст. 264 НК РФ).

Ненормируемые расходы уменьшают налогооблагаемую прибыль в полном объеме. Их закрытый перечень приведен в пункте 4 статьи 264 НК РФ. Остальные расходы на рекламу являются нормируемыми. Они признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, которая определяется по статье 249 НК РФ.

В связи с тем, что перечень ненормируемых расходов на рекламу является закрытым, налогоплательщику следует внимательно относиться к формулировкам тех затрат, которые в полной мере включаются в состав расходов.

НДС по рекламным расходам принимается к вычету в общем порядке без нормирования (п. 1, п. 2 ст. 171 НК РФ, письмо Минфина России от 23.12.2015 № 03-07-11/75472).

Для признания расходов на рекламу в качестве расходов организации по обычным видам деятельности необходимо иметь документы, подтверждающие оказание рекламных услуг.

Такими документами могут быть, например, договор на оказание рекламных услуг, протокол согласования цен на рекламные услуги, свидетельство о праве размещения наружной рекламы, утвержденный дизайн-проект рекламного стенда, акт оказания рекламных услуг, счета-фактуры от рекламодателей, акт о списании товаров (готовой продукции) и т. д.

Расходы на рекламу в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример, в котором организация учитывает как нормируемые, так и ненормируемые расходы в составе издержек обращения.

Пример

Организация ООО «Новый интерьер» участвует в специализированной выставке. Стоимость участия в выставке, включая аренду выставочного стенда, составила 413 000,00 руб. (в том числе НДС 18 %). Среди посетителей выставки были распространены календари с логотипом фирмы ООО «Новый интерьер» в количестве 1 000 шт. Календари были приобретены у поставщика по цене 50,00 руб./ шт. (без учета НДС) и учтены на счете 10.09 «Инвентарь и хозяйственные принадлежности». Выручка от реализации продукции ООО «Новый интерьер» за 2 месяца 2016 года составила 1 534 000,00 руб. (в т. ч. НДС 18 % — 234 000,00 руб.). В соответствии с учетной политикой организация применяет «правило 5 %», закрепленное в пункте 4 статьи 170 НК РФ, условия которого выполнены в данном налоговом периоде.

В данном примере организация осуществляет рекламные расходы:

- на участие в выставке, уменьшающие налогооблагаемую прибыль, т. е. не нормируемые (абз. 4 п. 4 ст. 264 НК РФ);

- на календари, распространенные среди посетителей выставки, которые признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, т. е. есть нормируемые (абз. 5 п. 4 ст. 264 НК РФ).

Расходы на участие в выставке отражаются в программе документом Поступление (акт, накладная) с видом операции Услуги. Для приобретаемой услуги указывается цена, ставка и сумма НДС. Счета учета (счет отнесения затрат по бухгалтерскому и налоговому учету, счет учета НДС) подставляются по умолчанию в соответствии с настройками счетов учета номенклатуры, но могут быть изменены в отдельной форме. Рассмотрим заполнение формы Счета учета:

- в полях Счет затрат и Счет затрат (НУ) указывается счет учета 44.01;

- в полях Статьи затрат указывается наименование статьи, которая соответствует ненормируемым рекламным расходам (например, Участие в выставке). В поле Вид расхода в элементе справочника Статьи затрат указывается значение, которое выбирается из предопределенного списка (например, Прочие расходы или Материальные расходы);

- в поле Счет учета НДС указывается счет 19.04 «НДС по приобретенным услугам».

В результате проведения документа Поступление услуг будут сформированы проводки:

- Дебет 44.01 Кредит 60.01

- — на стоимость рекламных услуг без НДС;

- Дебет 19.04 Кредит 60.01

- — на сумму НДС по рекламным услугам.

Для отражения операции по списанию материалов в издержки обращения служит документ Требование-накладная (раздел Производство). В программе «1С:Бухгалтерия 8» редакции 3.0 документ Требование-накладная пользователь может создать на основании документа Поступление (акт, накладная).

В шапке документа нужно указать дату передачи материалов (календарей). Поле Склад заполняется значением, установленным по умолчанию.

Флаг Счета затрат на закладке Материалы следует устанавливать, если списание ТМЦ производится на разные счета затрат или по разной аналитике. В этом случае на закладке Материалы появляются дополнительные столбцы для заполнения счетов затрат. Если флаг не установлен, то появляется дополнительная закладка Счет затрат, где нужно указать счет затрат, куда будут списаны все ТМЦ.

На закладке Материалы в табличной части нужно указать наименование календарей с логотипом, количество и счет учета.

На закладке Счет затрат нужно указать счет и аналитику затрат (рис. 5).

Рис. 5. Списание материалов на нормируемые рекламные расходы

Для автоматического расчета норматива на рекламу в налоговом учете расходы на рекламу (если они нормируются) следует учитывать по статье затрат с видом расходов Расходы на рекламу (нормируемые).

В результате проведения документа Требование-накладная в информационной базе будут сформированы следующие проводки:

- Дебет 44.01 Кредит 10.09

- — на стоимость переданных календарей (50 000,00 руб.).

Напоминаем, что безвозмездная передача права собственности на товары признается их реализацией и является объектом обложения налогом на добавленную стоимость (пп. 1 п. 1 ст. 146 НК РФ). В то же время, бесплатная раздача продукции в рекламных целях, расходы на создание единицы которой не превышают 100 руб., в силу подпункта 25 пункта 3 статьи 149 НК РФ является не облагаемой НДС операцией, если налогоплательщик не отказался от ее освобождения от налогообложения (п. 5 ст. 149 НК РФ).

Допустим, организация ООО «Новый интерьер» не обращалась с соответствующим заявлением в налоговый орган по месту своего учета о намерении отказаться от освобождения налогообложения НДС указанных операций.

Таким образом, в I квартале 2016 года ООО «Новый интерьер» осуществляла как облагаемые, так и не облагаемые НДС операции, что обязывает ее вести раздельный учет затрат в соответствии с пунктом 4 статьи 170 НК РФ. Но в тех налоговых периодах, в которых доля совокупных производственных расходов на операции, не подлежащие налогообложению (освобождаемые от налогообложения), не превышала 5 % общей суммы совокупных производственных расходов раздельный учет можно не вести (п. 4 ст. 170 НК РФ).

По условиям Примера 2 «правило 5 %» в данном налоговом периоде выполнено.

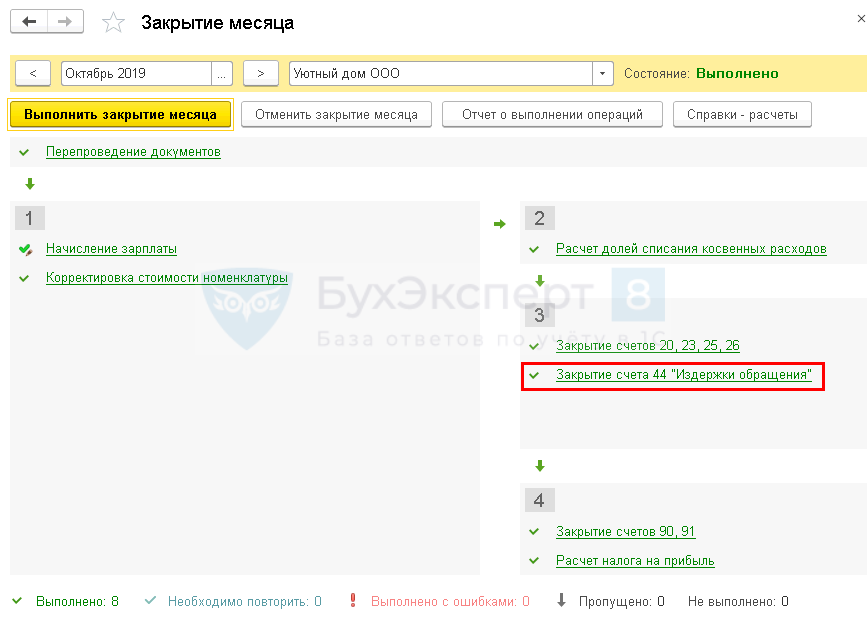

Списание расходов на рекламу с учетом норматива выполняется в регламентной операции с видом Закрытие счета 44 «Издержки обращения».

В результате проведения операции Закрытие счета 44 «Издержки обращения» расходы на участие в выставке, которые учтены в программе как ненормируемые, в полном объеме списываются на счет 90.07.1 и в бухгалтерском и в налоговом учете.

Расходы на распространенные среди посетителей выставки календари, которые были учтены в программе как нормируемые, в бухгалтерском учете в полном объеме списываются на счет 90.07.1, а в налоговом учете — только частично. Между данными бухгалтерского и налогового учетов отражается постоянная разница по рекламным расходам.

Рассмотрим подробно, каким образом выполняется расчет списания в соответствии с пунктом 4 статьи 264 НК РФ:

- выручка (без учета НДС) нарастающим итогом с начала года составляет 1 300 000,00 руб.;

- норматив (предельный размер нормируемых расходов) составляет 13 000,00 руб. (1 300 000,00 руб. х 1 %);

- нормируемые расходы нарастающим итогом с начала года составляют 50 000,00 руб.;

- расходы, принятые в целях налогообложения в состав расходов, уменьшающих базу по налогу на прибыль, составляют 13 000,00 руб. (нарастающим итогом с начала года);

- сумма постоянных разниц нарастающим итогом с начала года составляет 37 000,00 руб.

Расшифровку расчета суммы нормируемых расходов, уменьшающих базу налога на прибыль, в «1С:Бухгалтерии 8» редакции 3.0 можно посмотреть в отчете Справка-расчет нормирования расходов (рис. 6).

Рис. 6. Справка-расчет нормирования рекламных расходов

В Приложении № 2 к Листу 02 декларации по налогу на прибыль организаций сумма нормируемых и ненормируемых рекламных расходов попадет в строку 040 «Косвенные расходы — всего» вместе с другими коммерческими (за исключением транспортных) и управленческими расходами.

Оставшаяся часть рекламных расходов может быть в дальнейшем списана в налоговом учете, если эти расходы уложатся в норматив.

Норматив рассчитывается нарастающим итогом, поэтому до конца текущего года у организации есть возможность (при увеличении выручки от реализации товаров (работ, услуг)) включать в расходы оставшуюся часть расходов на рекламу.

Если по состоянию на 31.12.2016 года часть рекламных расходов до конца не спишется, то она будет отнесена при реформации баланса на финансовые результаты, не уменьшающие базу налога на прибыль.

Источник: http://www.buh.ru

Затраты на рекламу бывают нормируемые и ненормируемые. В данной статье мы научимся их различать и рассмотрим особенности отражения в 1С нормируемых рекламных затрат. Не забывайте, что неверно учтенные рекламные затраты могут необоснованно уменьшить базу по налогу на прибыль, а это приведет к налоговым санкциям.

Из статьи вы узнаете:

- какие затраты на рекламу необходимо нормировать;

- каким документом в 1С они отражаются;

- какую выбрать статью для рекламных затрат в налоговом учете.

Содержание

- Пошаговая инструкция

- Отражение в учете услуг по размещению рекламы в каталогах сторонних организаций

- Нормативное регулирование

- Учет в 1С

- Проводки по документу

- Регистрация СФ поставщика

- Проводки по документу

- Декларация по НДС

- Признание нормируемых затрат на рекламу в составе расходов на продажу в конце месяца

- Проводки по документу

- Контроль

- Декларация по налогу на прибыль

- Списание непризнанных нормируемых затрат на рекламу в составе убытков, не учитываемых в НУ

- Проводки по документу

Пошаговая инструкция

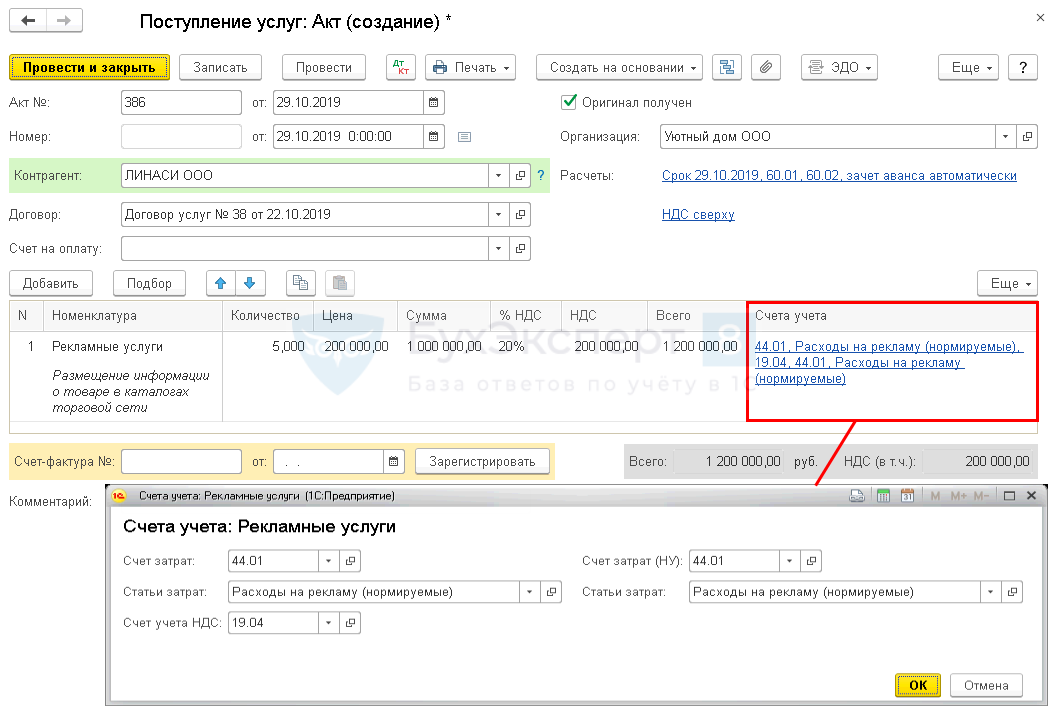

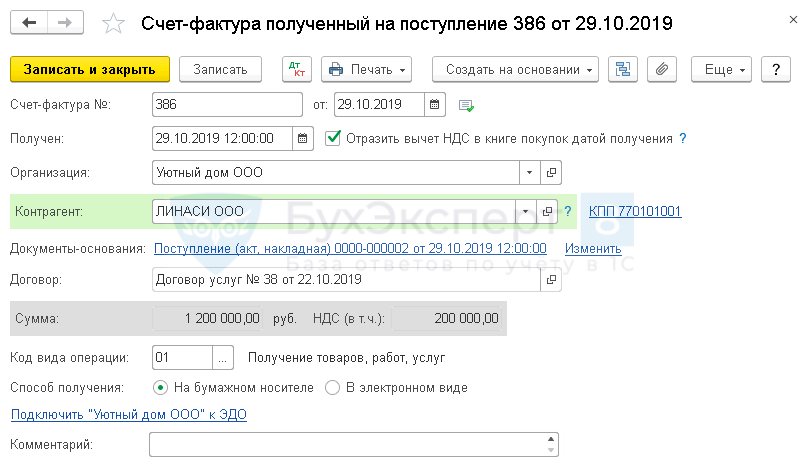

Организация заключила договор услуг с ООО «ЛИНАСИ» по размещению информации о своем товаре в каталогах 5 торговых сетей.

29 октября в 5 каталогах было размещено по 25 рекламных мест на сумму 240 000 руб. (в т. ч. НДС 20%) в каждом. В этот же день подписан акт на оказанные рекламные услуги.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Отражение в учете услуг по размещению рекламы в каталогах сторонних организаций

Нормативное регулирование

Реклама — информация, распространенная любым способом и в любой форме, адресованная неопределенному кругу лиц и направленная на привлечение внимания потенциального покупателя к определенному продукту, формирование или поддержание интереса к нему и его продвижение на рынке (ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ).

К рекламе не относится (п. 2 ст. 2 Федерального закона от 13.03.2006 N 38-ФЗ):

- информация как материальной (буклеты, вывески, указатели и т. д.), так и нематериальной (размещение в СМИ) формы, не содержащия рекламного характера и не имеющая в качестве основной цели продвижение товара на рынке;

- информация рекламного характера, но адресованная определенным лицам (например с указанием ФИО).

В БУ затраты на рекламу являются расходами по обычным видам деятельности и признаются в том отчетном периоде, в котором они имели место. В БУ затраты на рекламу не нормируются и включаются в расходы в полной сумме (п. 5, п. 7, п. 18 ПБУ 10/99).

Затраты на рекламу, связанные с реализацией продукции и товаров, относят:

- в торговых организациях — в состав коммерческих расходов в дебет счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С);

- в неторговых — на счет 26 «Общехозяйственные расходы» (план счетов 1С).

В НУ затраты на рекламу подразделяют на нормируемые и ненормируемые.

К ненормируемым относят затраты на рекламу по «закрытому» перечню (п. 4 ст. 264 НК РФ):

- затраты на рекламные мероприятия в средствах массовой информации (в т. ч. объявления в печати, передачи по радио и телевидению), информационно-телекоммуникационных сетях, кино- и видео- обслуживание;

- затраты на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- затраты на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат для образцов и демонстрационных залов;

- изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах (работах, услугах), товарных знаках и знаках обслуживания и (или) о самой организации;

- на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Их можно отнести единовременно в состав косвенных (прочих) расходов в том периоде, в котором они имели место быть.

Изучить подробнее Учет ненормируемых затрат на рекламу

Все остальные затраты на рекламу относятся к нормируемым, которые разрешено учитывать в косвенных (прочих) расходах в размере, не превышающем 1% выручки от реализации (ст. 249 НК РФ, п. 4 ст. 264 НК РФ).

Размещение рекламной информации в каталогах сторонних организаций — нормируемый вид рекламных расходов (Письмо Минфина РФ от 23.12.2016 N 03-03-06/1/77417).

Расходы на рекламу должны быть документально подтверждены. Подтверждающими документами могут быть (Письмо Минфина РФ от 06.09.2012 N 03-03-06/1/467, от 22.06.2012 N 03-03-06/2/71):

- акты выполненных работ;

- фотоотчеты;

- эфирные справки или иные подобные документы, выданные непосредственно теле- или радиокомпанией, в т. ч. графики подтвержденных выходов рекламы;

- подшивки статей и другие аналогичные документы.

Учет в 1С

Учет затрат на рекламу отразите документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки – Поступление (акты, накладные).

В документе укажите:

- Акт № от — дата и номер первичного документа;

- от — дата подписания акта;

- Договор — документ, по которому ведутся расчеты с контрагентом, Вид договора — С поставщиком.

- По ссылке Счета учета:

- Счет затрат — 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность».

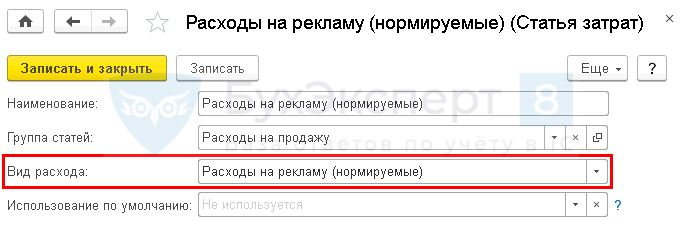

- Статьи затрат — статья затрат на нормируемую рекламу. Выбирается из справочника Статьи затрат, Вид расхода — Расходы на рекламу (нормируемые).

Для отражения нормируемых затрат на рекламу в справочнике Статьи затрат в поле Вид расхода выберите значение Расходы на рекламу (нормируемые). Тогда затраты на рекламу будут признаваться в расходах автоматически в конце месяца в размере 1% от выручки при выполнении операции Закрытие счета 44 «Издержки обращения» в процедуре Закрытие месяца.

Если расходы на рекламу не нормируются, то у статьи затрат Вид расхода должен быть Прочие расходы: затраты будут учитываться в составе расходов отчетного периода по НУ единовременно и полностью.

- Счет учета НДС — 19.04 «НДС по приобретенным услугам».

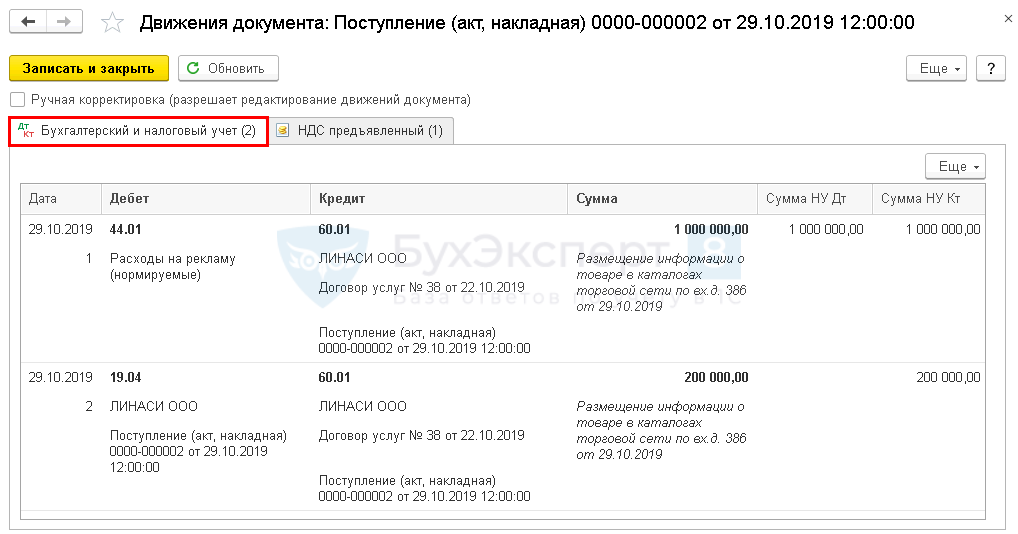

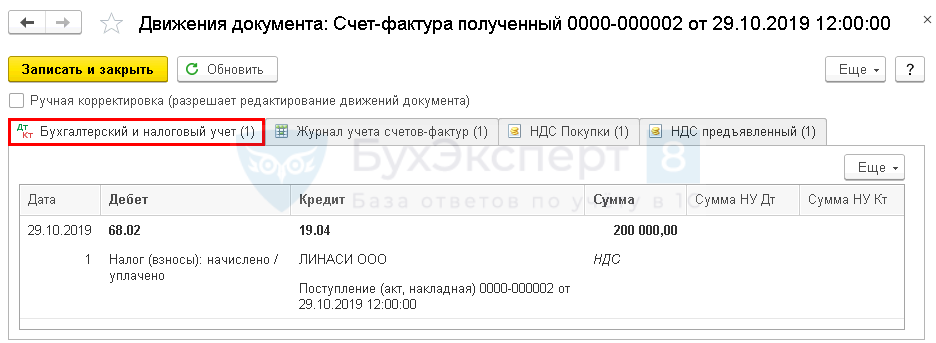

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 60.01 — учет затрат на рекламу;

- Дт 19.04 Кт 60.01 — принятие к учету НДС.

Регистрация СФ поставщика

НДС по нормируемым затратам на рекламу принимается к вычету в полной сумме при выполнении условий (п. 2 ст. 171 НК РФ, Письмо Минфина РФ от 23.12.2015 N 03-07-11/75472):

- услуги приобретены для деятельности, облагаемой НДС;

- в наличии — правильно оформленный СФ (УПД);

- услуги приняты к учету (п. 1 ст. 172 НК РФ).

Для регистрации входящего счета-фактуры от поставщика укажите его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать. PDF

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

Признание нормируемых затрат на рекламу в составе расходов на продажу в конце месяца

В бухгалтерском учете расходы на рекламу не нормируются и включаются в расходы в полной сумме (п. 18 ПБУ 10/99). И при закрытии месяца издержки обращения на счете 44.02 «Издержки обращения в организациях, осуществляющих торговую деятельность» списываются полностью в Дт счета 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения» (план счетов 1С).

В налоговом учете нормируемые затраты на рекламу признаются в размере, не превышающем 1% выручки от реализации (ст. 249 НК РФ, п. 4 ст. 264 НК РФ).

Для этого по данным налогового учета анализируется выручка:

- от реализации товаров и продукции по счету 90.01.1 «Выручка по деятельности с основной системой налогообложения»;

- от реализации прочего имущества по счету 91.01 «Прочие доходы» по статьям прочих доходов и расходов, принимаемых к НУ и относящимся к расходам по ОСНО, у которых Вид статьи:

- Реализация основных средств;

- Реализация нематериальных активов;

- Реализация объектов строительства;

- Реализация прочего имущества;

- Реализация имущественных прав кроме права требования;

- Реализация имущественных прав по объектам обслуживающих производств и хозяйств;

- Реализация ценных бумаг.

Для того чтобы затраты на рекламу отразились в составе расходов на продажу, запустите процедуру Закрытия месяца операция Закрытие счета 44 «Издержки обращения» в разделе Операции – Закрытие периода – Закрытие месяца.

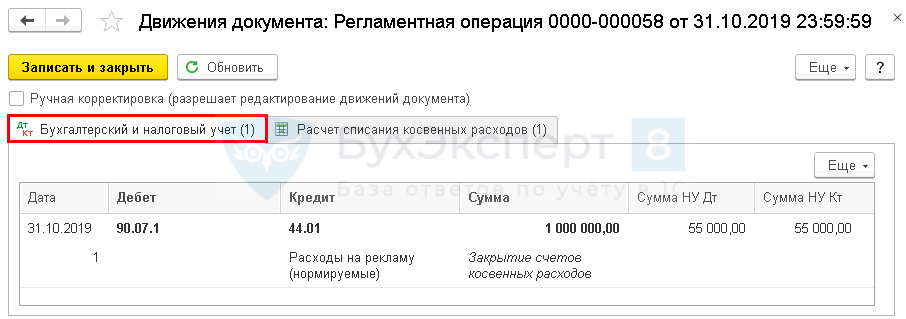

Проводки по документу

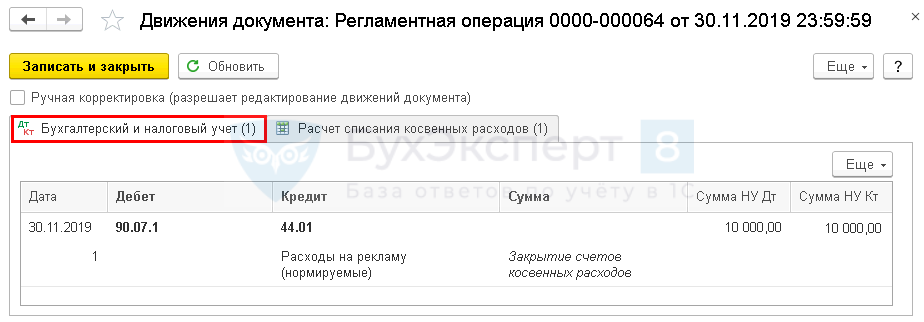

Октябрь

Документ формирует проводку:

- Дт 90.07.1 Кт 44.01 — признание затрат на рекламу в составе расходов на продажу:

- в БУ — в полной сумме;

- в НУ — в размере 1% от выручки.

Ноябрь

Документ формирует проводку:

- Дт 90.07.1 Кт 44.01 — признание затрат на рекламу в составе расходов на продажу:

- в БУ — нет: расходы были учтены в полной сумме единовременно в месяце возникновения затрат;

- в НУ — в размере 1% от выручки.

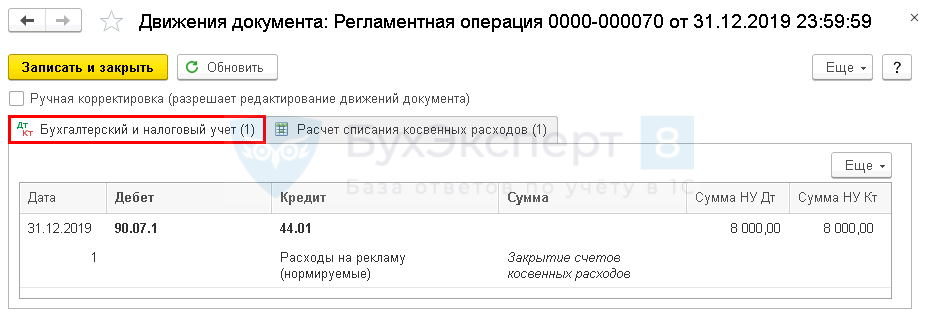

Декабрь

Документ формирует проводку:

- Дт 90.07.1 Кт 44.01 — признание затрат на рекламу в составе расходов на продажу:

- в БУ — нет: расходы были учтены в полной сумме единовременно в месяце возникновения затрат;

- в НУ — в размере 1% от выручки.

Контроль

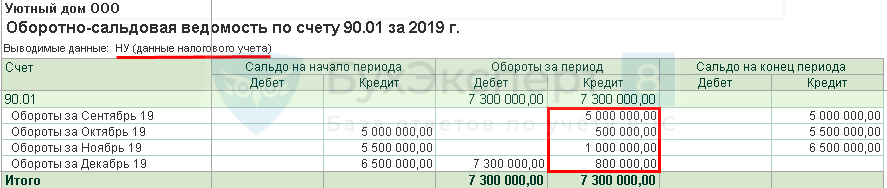

Рассчитаем сумму признания затрат на рекламу в НУ в расходах на продажу. Для этого сначала выясним сумму выручки для расчета — сформируем отчет Оборотно-сальдовая ведомость по счету 90.01 «Выручка» по данным налогового учета в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

В организации за текущий год не было реализации ОС и прочего имущества, поэтому в расчет берется только счет 90.01 «Выручка».

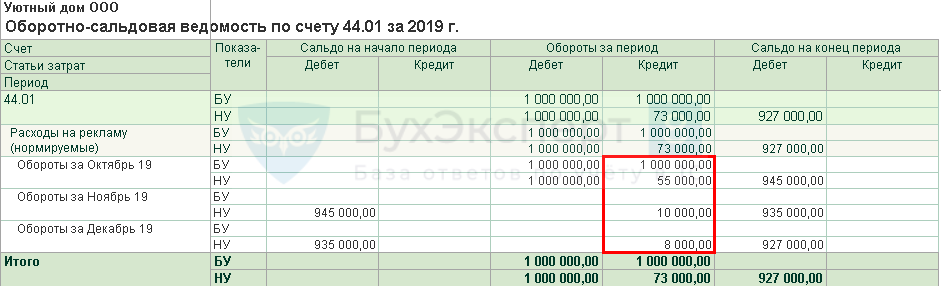

Осуществить проверку списания затрат на рекламу можно с помощью отчета Оборотно-сальдовая ведомость по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» в разделе Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

Из отчета Оборотно-сальдовая ведомость видно, что в БУ затраты на рекламу признаны в расходах единовременно, а в налоговом учете — в размере 1% выручки, следовательно операция по отражению расходов на рекламу отражена верно.

Остаток непризнанных нормируемых затрат в размере 927 000 руб. будет отнесен в состав убытков, не учитываемых в НУ.

Декларация по налогу на прибыль

В Декларации по налогу на прибыль затраты на рекламу отразятся в составе косвенных (прочих) расходов: PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего».

Списание непризнанных нормируемых затрат на рекламу в составе убытков, не учитываемых в НУ

Непризнанные нормируемые затраты на рекламу по НУ в конце года отражаются в составе убытков, не учитываемых в налоговом учете, на следующий год такие затраты не переносятся.

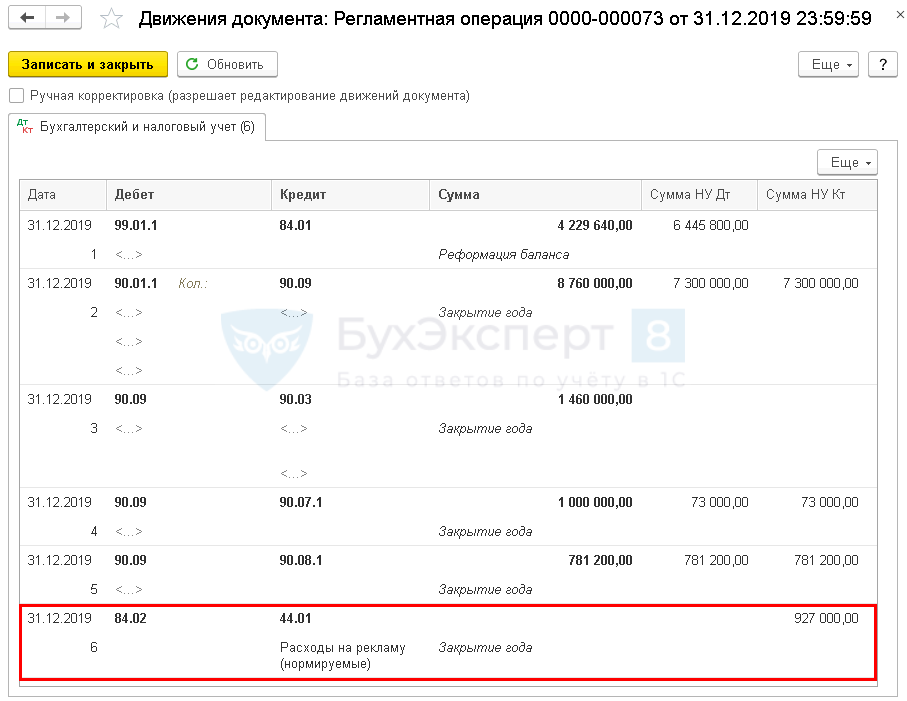

Не принимаемые в НУ расходы на рекламу списываются за счет чистой прибыли автоматически при выполнении регламентной операции Реформация баланса в процедуре Закрытия месяца в разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 84.02 Кт 44.01 — списание непризнанных нормируемых затрат на рекламу в состав убытков, не учитываемых в НУ.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

- Документ Поступление (акт, накладная) вид операции Услуги (акт)

- Закрытие счета 44 «Издержки обращения»

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно