Как узнать расчетный счет карты Сбербанка

Пока однажды не потребуется предъявить расчетный счет карты, многие клиенты Сбербанка даже не догадываются, что номера карты и счета не соответствуют друг другу. Номер карты узнать просто – он крупными цифрами выбит на одной из ее сторон. А вот номера счета на карте нет, но это не значит, что информация закрыта для клиента.

Как узнать расчетный счет?

В документах, прилагаемых к карте

Как узнать расчетный счет по горячей линии?

Как узнать номер счета в банкомате?

Информация через Онлайн сервис

Информация в документах, появившихся после оплаты картой

В каких случаях можно передавать данные о счете?

Как узнать расчетный счет?

На самом деле, крупнейший банк России предусмотрел целых 8 способов, позволяющих в любой момент узнать заветные цифры.

В документах, прилагаемых к карте

В первый раз такая возможность предоставляется клиенту в тот момент, когда он впервые переступает порог отделения Сбербанка с целью изготовить себе карту. Этот процесс сопровождается подписанием договора с банком о дальнейшем обслуживании счета. Копия договора остается у клиента, и, чтобы узнать номер своего расчетного счета, нужно просто повнимательнее взглянуть на документ.

Как узнать расчетный счет по горячей линии?

Если же копии документов были утеряны, восстановить информацию можно с помощью Контакт Центра. Его номер 8 (800) 555 55 50. Звонки абсолютно бесплатны с любого телефона, по всей территории России. Чтобы получить данные, оператору нужно сообщить номер карты, свои личные данные и тайное слово, которое было указано вами при оформлении карты.

В отделении банка

Клиентам, которые каждый день проходят мимо отделения банка, можно обратиться и напрямую к сотрудникам офиса. Главное, иметь с собой карту и паспорт. Вся процедура займет лишь несколько секунд.

Как узнать номер счета в банкомате?

Узнать лицевой счет карты можно и через банкомат. Если внимательно присмотреться к дисплею, окажется, что все этапы проведения операции, будь то снятие наличных или зачисления средств, подробно расписываются на экране. И на одном из них клиенту будет показан и его номер счета. Нужно лишь достать смартфон, и сфотографировать или записать нужные цифры.

Информация через Онлайн сервис

Еще один способ получить информацию о карточном счете – воспользоваться системой Сбербанк Онлайн. Для этого нужно:

- войти в Личный кабинет;

- перейти в раздел Карты;

- выбрать вкладку Детальная информация;

- нажать кнопку Реквизиты перевода на счет карты.

Здесь откроются все ваши банковские данные и номер лицевого счета.

Информация в документах, появившихся после оплаты картой

Если вы оплачиваете картой Сбербанка коммунальные услуги, погашаете с ее помощью кредиты, осуществляете другие платежи, вам обязательно выдают квитанции-отчеты. Вместе с другой информацией на них всегда указан и лицевой счет, к которому прикреплена ваша карта.

Другие способы

Существует еще 2 способа, узнать собственный карточный счет.

Во-первых, при оформлении карты в отделении банка, клиентам выдают конверт с ПИН-кодом. Он остается у клиента, и узнать расчетный счет можно, просто взглянув на него повнимательнее. Здесь, в отдельной графе, прямо под вашим именем и фамилией указан 20-значный номер счета.

Во-вторых, узнать лицевой счет очень просто, если к вашему телефону подключен «Мобильный банк». Для этого нужно просто выбрать на дисплее телефона карту Сбербанка, ввести кодовое слово и открыть вкладку О карте.

В каких случаях можно передавать данные о счете?

Лицевой счет используется во всех финансовых операциях с картой Сбербанка. Но чаще всего с требованием предоставить номер счета карты сталкиваются наемные работники. Дело в том, что для проведения бухгалтерского перевода, номера карты недостаточно. Так же вам придется сообщить номер своего счета и в том случае, когда вы ожидаете перевод от клиента другого банка.

Правила безопасности

Чтобы сохранить свои финансы в неприкосновенности, нужно немного:

- хранить банковскую карту отдельно от телефона;

- не передавать карту третьим лицам;

- не сообщать свой ПИН-код никому, в том числе людям, представившимся работниками Сбербанка;

- не записывать ПИН-код на карте.

А главное, никогда не прибегайте к помощи посторонних при работе с банкоматом. Если не получается справиться самостоятельно, позвоните на горячую линию или загляните в ближайшее отделение банка. Здесь вам точно помогут!

Время выдачи

3 минуты – 3 дня

Реклама

МФК «Лайм-Займ» (ООО)

Реклама

ООО МКК «Академическая»

Что такое расчетный счет в банке

Расчетный счет − банковская учетная запись, позволяющая выполнять финансовые операции, вести учет денежных средств. Компании обязаны иметь расчетный счет. Индивидуальные предприниматели могут не оформлять его, если плату за свои услуги или товары они взимают с физлиц наличными средствами в сумме до 100 000 рублей по одному договору. Собственные реквизиты им понадобятся только для получения платежей от юрлиц.

Все комбинации цифр сохраняются в общей банковской базе, что исключает появление двух пользователей с одинаковым номером.

Виды банковских счетов

Реквизиты компании или ИП содержат два вида счетов: корреспондентский и расчетный.

Корреспондентский принадлежит самому банку, это учетная запись кредитно-финансовой

организации в реестре ЦБ РФ. Номер счета присваивает Центробанк, он различается у подразделений в разных регионах РФ. Используется для проведения межбанковских операций, в том числе, переводов по поручению клиента. Номер корреспондентского счета начинается на 301.

Расчетный принадлежит клиенту, он присваивается организации или физлицу, зарегистрированному в качестве ИП, уже самим банком. Одно юридическое лицо может иметь несколько учетных записей как в одном банке, так и в нескольких, их номера будут различаться.

При заполнении платежных поручений требуется указание обоих видов счетов за исключением случаев, когда оплата производится между филиалами одного банка. При наличии ошибок в платежных поручениях перечисляемые средства могут остаться на корреспондентском счете банка-плательщика, если корсчет или БИК получателя указан неверно или на корреспондентском счете банка-получателя, если реквизиты банка верные, но идентификаторы клиента указаны неверно — ошибка в ФИО или названии, номере счета. В таких случаях средства можно вернуть или внести пояснения для зачисления на верные реквизиты: процедура и срок обработки заявления зависит от банка. Автоматический возврат на счет списания происходит в течение 5 дней.

Другие виды счетов

В банковской терминологии есть и другие виды счетов:

- Транзитный. Применяется при проведении расчетов в валюте, открывается вместе с валютным и используется для временного хранения средств в срок до 15 суток, зачисление на счет клиента выполняется тогда, когда будут предоставлены документы-основания

- Лицевой. Лицевой — счет физического лица, по функционалу является аналогом расчетного счета для организаций и ИП, используется для проведения расчетов и учета всех операций в банковской системе

Что означают цифры в расчетном счете

Любой расчетный счет в банке уникален, но формируется не случайным образом. Он состоит из 20 чисел, объединенных в шесть групп.

Умение «читать» счета не обязательно для клиента банка, но позволяет лучше ориентироваться в реквизитах.

- Три первых цифры (балансовый счет первого порядка) указывают на собственника. Код 407 используется для юридических лиц, 408 — для ИП и физических, 405 или 406 имеют государственные организации.

- Четвертая и пятая цифры (балансовый счета второго порядка) содержит дополнительную информацию о владельце.

- С шестой по восьмую позиции размещается обозначение основной валюты по Общероссийскому классификатору, в которой хранятся деньги. 810 и 634 — рубли при внутренних и международных переводах, соответственно, 978 — евро, 840 — доллары.

- Девятая цифра является контрольной, с ее помощью кредитные организации проверяют правильность написания и статус счета.

- Следующие четыре числа — идентификатор банковского подразделения.

- Последние семь цифр являются уникальным номером, присваиваемым клиенту.

Как узнать свой расчетный счет

- посмотреть в банк-клиенте

- или мобильном приложении;

- посмотреть в справке, выданной банком при открытии счета;

- прийти в отделение банка с паспортом;

- обратиться по телефону службу поддержки;

- зарегистрироваться в личном кабинете на сайте банка или запросить информацию у онлайн-консультанта;

- найти соответствующий раздел в мобильном приложении (при наличии);

- получить данные в веб-версии

- личного кабинета клиента банка.

Что можно сделать с помощью расчетного счета

Юридическому лицу он открывает возможность выполнять безналичные финансовые операции, необходимые для ведения бизнеса и предоставления отчетности в контролирующие инстанции.

- Переводы на расчетные счета других юридических лиц. Безналичная оплата услуг и товаров контрагентов, в том числе, находящихся за рубежом, осуществляется по банковским реквизитам. Платежное поручение заполняется по установленному образцу и направляется в банк.

- Получение безналичных переводов. По реквизитам можно принимать деньги от покупателей и партнеров. Переводы доступны как от юридических лиц, так и от физических при наличии договора.

Например, терминалы в магазинах производят списание средств с банковской карты клиента, а затем деньги зачисляются на расчетный счет продавца.

- Выполнение обязательных отчислений в государственные службы. Налоговая инспекция, пенсионный фонд, фонд социального страхования принимают оплату со счета на счет без комиссии банка.

- Выплаты физическим лицам: перечисление заработной платы сотрудникам компании. Обычно за такие переводы взимается комиссия в размере меньшем, чем при выведении наличных средств.

- Внесение, снятие, хранение денежных средств. Можно внести наличные через кассу отделения банка, банкомат или платежный терминал. За внесение и вывод денег обычно взимается комиссия, выдача производится через кассиров-операционистов. При определенных условиях возможно снятие в банкоматах.

- Оплата банковских, сопутствующих услуг. Владелец расчетного счета может оплачивать кредиты, лизинг, страхование.

- Участие в торгах, закупках. Производится безналичная оплата при регистрации на конкурсных площадках и выполнении контрактов, заключенных с государственными предприятиями после выигрыша тендеров.

Какие документы нужны, чтобы открыть расчетный счет

Каждый банк вправе самостоятельно определить необходимый перечень документов, которые требуются для открытия. Лучше сразу обратиться с запросом в кредитную организацию, выбранную для обслуживания, уточнить ее условия работы с клиентами. Приведем списки наиболее часто запрашиваемых документов.

Индивидуальные предприниматели

- паспорт гражданина РФ

- свидетельства о регистрации и постановке на налоговый учет

- выписка из ЕГРИП

- налоговые декларации за определенные отчетные периоды

- образцы подписей, оттиска печати

- заявление на открытие счета

Компании с разными формами собственности

- свидетельство о регистрации

- выписка из ЕГРЮЛ

- информация о налогообложении

- устав организации

- правоустанавливающие документы на руководител

- сведения из органов государственной статистики о кодах

- образцы подписей, оттиска печати

- лицензии, если это требуется по кодам ОКВЭД

- заявление

Реквизиты расчетного счета

Для осуществления безналичных переводов необходимо знать реквизиты, которые включают сведения о:

- банке обслуживания: наименование, БИК, корреспондентский счет;

- организации-получателе: наименование, номер расчетного счета, ИНН, КПП.

Важно! При любых изменениях реквизитов, собственных или банка, необходимо своевременно уведомлять всех контрагентов, иначе платежи будут возвращаться отправителю в течение 5 рабочих дней.

Как открыть расчетный счет

- Выбрать банк с учетом особенностей бизнеса. Для этого нужно составить перечень необходимых банковских услуг, сравнить условия, предоставляемые кредитными организациями. Например, Райффайзен Банк предлагает экспресс-открытие расчетного счета для бизнеса. Оставив заявку на сайте, вы получите номер счета в течение 5 минут и сможете использовать его для приема платежей от контрагентов. Далее нужно обратиться в отделение или назначить встречу с менеджером, чтобы заключить договор и активировать все возможности счета.

Полезным будет ознакомиться с отзывами клиентов банков, а также узнать, где обслуживается большинство контрагентов. При выборе стоит учитывать расположение отделений, банкоматов, часы работы. Дополнительным плюсом станет наличие оперативной удаленной техподдержки, онлайн-банкинга, в том числе, мобильного приложения для управления счетом компании.

- Запросить у банка список и подготовить комплект документов. Убедитесь, что все документы действительны на дату предъявления.

- Запросить у банка список и подготовить комплект документов. Убедитесь, что все документы действительны на дату предъявления.

- Заполнить заявку, передать документы банку, подписать договор. Некоторые кредитные организации позволяют выполнять эти операции онлайн без посещения отделения.

- Получить реквизиты самостоятельно или через курьера.

- Настроить дистанционное банковское обслуживание.

- Подключить зарплатный проект, бизнес-карту.

Как выбрать тариф РКО

Открытие расчетного счета сопровождается выбором пакета расчетно-кассового обслуживания, который включает услуги по обработке платежных поручений, представлению выписок, приему наличных, выдаче заработной платы, оплате налогов.

Стоимость банковского обслуживания зависит от типа услуг в пакете и их количества. Например, для молодых компаний достаточно 25 платежных поручений в месяц, для концернов — не менее 500, кто-то работает только с безналичными расчетами, кому-то нужна инкассация и эквайринг. Все эти параметры влияют на стоимость РКО и выбор тарифа.

Чтобы выбрать тариф, оцените:

- количество платежных поручений в месяц;

- наличие валютных операций;

- наличие зарплатного проекта;

- оборот наличных средств;

- необходимость выпуска бизнес-карт;

- качество дистанционных сервисов банка.

Райффайзен Банк предлагает открытие расчетного счета без подключенных пакетов в рублях и валюте с возможностью выбора необходимых опций в процессе ведения бизнеса. Заполните короткую форму, чтобы мы подобрали индивидуальные условия для вашей компании.

Эта страница полезна?

98

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Далее на Бробанк.ру будет разобрано понятие расчетного счета, и как его можно узнать в Сбербанке.

-

Что такое расчетный счет

-

Расчетный счет Сбербанка

-

Расчетный счет в Сбербанке физическим лицам

-

Как открыть текущий счет в Сбербанке

-

Как узнать расчетный счет в Сбербанке

-

Что такое расчетный счет карты Сбербанка

Что такое расчетный счет

Расчетный счет является стандартной учетной записью – номером счета, на котором хранятся денежные средства. Данная учетная запись не предназначена для накопления денежных средств. Это не вклад и не депозит, поэтому размещая средства на расчетном счете, его владелец не получает никакой прибыли.

Счет в основном используется для оперативного управления денежной массой. Организации используют его для совершения сделок и для выплаты заработной платы сотрудникам. Индивидуальные предприниматели и физические лица с его помощью также заключают сделки и расплачиваются по своим обязательствам с контрагентами.

У одной организации, индивидуального предпринимателя или физического лица может быть несколько расчетных счетов. Но в этом нет острой необходимости, так как одного счета будет вполне достаточно для нормального взаимодействия с контрагентами.

При этом понятие «расчетный счет» относится скорее к юридическим лицам и индивидуальным предпринимателям. Такие счета не предназначены для получения пассивного дохода. Владельцы счетов могут в оперативном режиме зачислять и снимать с них средства, а также проводить любые операции без каких-либо ограничений. Именно поэтому такие счета еще называются счетами до востребования.

С помощью расчетного счета заключают сделки и расплачиваются по своим обязательствам

По действующему российскому законодательству каждое юридическое лицо обязано иметь расчетный счет в любой кредитной организации страны. Эта же самая обязанность вводится и для кредитных организаций, которые в своей системе для самих себя открывают внутренний расчетный счет.

При этом важно дополнить, что ИП или юридическое лицо в принципе могут работать и без расчетного счета. Но в этом случае максимальная сумма по одной транзакции не будет превышать 100 000 рублей. Поэтому открыть счет в банке решают практически все участники рынка.

Следовательно, расчетный счет предназначен для проведения дистанционных расчетов. Счет до востребования – термин, смежный с расчетным счетом. Фактически это одно и то же.

Расчетный счет Сбербанка

Кредитные организации, учитывая объемы совершаемых операций, обязаны иметь собственные расчетные счета. К примеру, средства, которые выдаются клиенту в виде кредита, а также средства, которые размещаются на кредитных картах, изначально хранятся на внутреннем расчетном счете банка. Он же используется банком в следующих целях:

- Принятие и обработка платежей.

- Размещение вкладов физических лиц.

- Совершение операций с другими кредитными организациями.

- Выплата заработной платы сотрудникам.

- Выплата дивидендов.

- Проведение сделок с юридическими лицами.

У Сбербанка тоже имеется свой расчетный счет. Его актуальный номер – 30301810000006000001. Этот реквизит указывается при совершении большинства межбанковских операций.

Его не стоит путать с корреспондентским счетом. Это две совершенно разные учетные записи, которые используются в определенных целях. Корреспондентский счет также является важнейшим из реквизитов кредитной организации. Но используется он намного реже, чем расчетный счет.

Перед тем, как узнать расчетный счет Сбербанка и все остальные реквизиты для совершения какой-либо операции, следует учесть, что они (реквизиты) обязательно вывешиваются кредитными организациями на официальных сайтах. Для их уточнения достаточно перейти на титульную страницу официального сайта и спуститься в самый низ.

Не стоит путать расчетный счет с корреспондентским счетом

Там должен быть одноименный раздел со всей обязательной информацией. Уточнять ее рекомендуется каждый раз, так как эта информация может изменяться.

Расчетный счет в Сбербанке физическим лицам

Помимо организаций и предпринимателей, нередко потребность в расчетном счете возникает у физических лиц. Цели для этого могут быть самые разные. К примеру, физическое лицо активно сотрудничает с какой-либо компанией.

По своим внутренним правилам данная компания оплачивает услуги физического лица не на карту, а только на расчетный счет. Поэтому для сотрудничества с данной компанией физическому лицу придется открыть такой счет в любом кредитном учреждении.

По правилам, физические лица открывают не расчетные счета, как, к примеру, организации, а лицевые или текущие счета. По сути, эти понятия считаются смежными.

По аналогии с расчетными счетами, текущие счета используются физическими лицами для оперативного проведения расчетов с контрагентами. При этом, такие счета имеют несколько важных особенностей:

- Открываются в упрощенном порядке.

- Не требуют дополнительного документального подтверждения.

- По цене намного дешевле, чем расчетные счета.

- Действуют только в одной валюте.

- В процессе использования не предполагают ограничений по пополнению и снятию наличных.

Понятия расчетного и лицевого счетов считаются смежными

Помимо этого, текущие счета в некоторых банках могут приносить еще и пассивный доход. К примеру, в Сбербанке действует условие, в соответствии с которым на остаток по текущему счету банк начисляет проценты в размере 0,01% годовых. По банковским меркам это немного, но хоть какие-то начисления обладатель счета все равно получает.

Как открыть текущий счет в Сбербанке

Ранее текущие счета для физических лиц открывались дистанционно. С клиентом подписывался электронный договор, после чего он получал на почту реквизиты счета и ключи к личному кабинету.

Сейчас для открытия счета потребуется лично посетить любое отделение Сбербанка для подписания договора на бумажном носителе. Далее клиент просит оплату, после чего получает реквизиты для пользования счетом. Условия текущего счета в Сбербанке:

- Открытие – моментально, только по паспорту.

- Валюта счета – только рубли.

- Начисление процентов на остаток.

- Отсутствие ограничений с использованием собственных средств.

- Возможность открытия нескольких счетов одновременно.

Помимо этого, текущие счета в Сбербанке не имеют срока действия. Они закрываются по первому требованию владельца счета. Активация производится сразу после первого зачисления денежных средств на баланс.

Счета физическим лицам в Сбербанке открываются совершенно бесплатно. Чтобы счет оказался активным, его нужно пополнить. Минимальная сумма пополнения – 10 рублей.

Сейчас для открытия счета потребуется лично посетить любое отделение Сбербанка

Существует ряд посреднических ресурсов, предлагающих открыть счет в Сбербанке за определенную плату. Такие предложения не должны привлекать внимание потенциальных клиентов, так как за открытие текущих счетов банк не взимает никакой платы.

Как узнать расчетный счет в Сбербанке

Если клиента интересует именно расчетный счет, принадлежащий Сбербанку, то уточнить этот реквизит он сможет на официальном сайте кредитной организации. На титульной странице в самом низу его можно просмотреть в соответствующем разделе.

Если клиента интересует собственный счет – текущий или расчетный, то уточнить его получится несколькими способами. Первый – в личном кабинете. При открытии счета каждому клиенту выдаются ключи доступа к личному кабинету. Он предназначен для оперативного управления денежными средствами. Здесь клиент может посмотреть всю необходимую информацию и реквизиты.

Второй вариант – связь с оператором Сбербанка. Дело в том, что сам номер счета не представляет никакой конфиденциальной информации. Следовательно, назвав свои персональные данные, клиент в голосовом режиме получает необходимую информацию от оператора банка.

Что такое расчетный счет карты Сбербанка

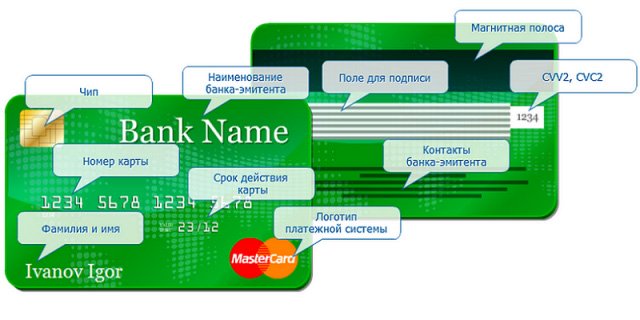

У банковских карт не бывает расчетного счета. Такой пользовательский запрос изначально ошибочен. Расчетный счет открывается клиентами отдельно, и привязывается к карте в виде самостоятельной опции. То есть, банковская карта и расчетный счет являются двумя совершенно разными банковскими продуктами. Поэтому в совокупности они рассматриваться не могут. С другой стороны, у любой банковской карты есть три основных реквизита. Без них карта не может считаться рабочей или действующей. Наименование этих реквизитов:

- Номер банковской карты.

- cvc2/cvv2 коды.

- Номер карточного счета.

Номер банковской карты располагается на лицевой стороне физического носителя. Это открытая информация, сама по себе не представляющая никакой ценности. Если даже номер карты попадет в руки мошенников, то они не смогут что-либо предпринять с его помощью. cvc2/cvv2 представляют собой скрытую информацию. Они располагаются также на физическом носителе, но с его обратной стороны.

Человек может видеть только последние 3 цифры этого кода, которые предназначены для проведения операций. Остальная часть кода скрыта под магнитной лентой: на этом месте владелец карты ставит свою роспись для последующей быстрой идентификации. Такая схема используется на кредитных и дебетовых картах.

Номер карточного счета пользователи часто путают с расчетным счетом карты. Это два совершенно разных понятия, никак не связанных друг с другом. Номер карточного счета является банковским реквизитом. Он не располагается на карте и не указывается в пользовательском соглашении. Это счет, на котором хранятся средства пользователя в банке. А карта служит своеобразным инструментом для оперативного управления счетом и деньгами.

Посмотреть карточный счет своей личной карты можно простым и быстрым способом. Для этого необходимо войти в систему Сбербанк онлайн (на сайте или через приложение). Далее следует кликнуть на отображение карты: как правило, в Сбербанк онлайн видно только последние 4 цифры номера карты. После нажатия на отображение номера, нужно пройти по вкладке «реквизиты».

В реквизитах должен фигурировать двадцатизначный номер. Это и есть номер карточного счета, который следует использовать при пополнении карты Сбербанка с карты другой кредитной организации, либо при любых других операциях, когда в них участвует любой внешний источник. Номер карточного счета никогда не повторяется. Это уникальное значение, при помощи которой идентифицируется счет зачисления или списания средств.

Комментарии: 6

Содержание статьи

Показать

Скрыть

Номер карты и номер расчетного счета – не одно и то же. Расчетный счет карты обычно требуется указать, чтобы организация или другое лицо могли перевести на карту деньги – например, зарплату. Рассказываем, как узнать расчетный счет своей карты в Сбербанке.

Обычно люди переводят друг другу деньги просто по номеру карты или телефона. Но организации делают переводы по банковским реквизитам. Реквизиты для перевода включают в себя информацию о банке (корреспондентский счет, КПП, БИК и ИНН организации) и номер расчетного счета получателя.

Рассказываем, что такое расчетный счет и где посмотреть расчетный счет карты Сбербанка.

Что такое расчетный счет

Это личный счет клиента в банке. В одном банке не может быть двух клиентов с одинаковым номером счета. Любой расчетный счет в банке уникален, но формируется он не случайным образом, а согласно плану счетов бухгалтерского учета.

Номер счета состоит из 20 цифр, разбитых на шесть групп, – в них зашифрованы характеристики самого счета и данные о клиенте.

⛝⛝⛝ ⛝⛝ ⛝⛝⛝ ⛝ ⛝⛝⛝⛝ ⛝⛝⛝⛝⛝⛝

- Первые три цифры счета указывают на правовой статус клиента. Физическим лицам и индивидуальным предпринимателям присваивается код 408, юридическим лицам – 407, государственным организациям – 405 и 406.

- Цифры 4 и 5 указывают на специфику деятельности владельца счета. Счета физических лиц, не связанных с предпринимательской деятельностью, классифицируются как 408 17, индивидуальных предпринимателей – как 408 02. У юридических лиц четвертая и пятая цифры указывают на форму организации: например, 407 02 – счет коммерческого предприятия, 407 03 – некоммерческой организации.

- Следующие три цифры – код валюты счета: 810 – рубли, 840 – доллары США, 978 – евро.

- Девятая цифра – специальный проверочный ключ, с помощью которого банк проверяет правильность написания и статус счета.

- Четыре цифры далее – код отделения банка, в котором открыт счет. Если он открыт в главном или единственном офисе банка, будет код 0000.

- Последние шесть цифр – уникальный персональный номер клиента.

Кредитная СберКарта — самая выгодная кредитная карта в России по мнению экспертов

Расчетный счет карты Сбербанка: где смотреть

Номер расчетного счета своей карты в Сбербанке можно узнать разными способами:

- В личном кабинете на сайте или в мобильном приложении. Выберите нужную карту в списке продуктов → зайдите во вкладку «Реквизиты и выписки» → нажмите «Реквизиты счета карты». Помимо номера счета, в открывшейся вкладке будут видны все реквизиты, необходимые для банковского перевода. Их можно скачать отдельным документом либо сразу отправить на почту или в мессенджер.

- В банкомате Сбербанка. Вставьте или приложите карту и введите ПИН-код → выберите «Мои счета» → нажмите на нужный вклад или карту → «Реквизиты». На экране появится вся необходимая информация, ее можно распечатать как обычный чек.

- В офисе Сбербанка. Попросите сотрудника банка распечатать реквизиты вашей карты или счета. При себе необходимо иметь паспорт.

- В договоре об открытии счета. При открытии счета в банке заключается договор, в котором указывается в том числе номер счета. Один экземпляр договора хранится в банке, другой выдается на руки клиенту.

- В контактном центре банка. Оператор банка может попросить назвать фамилию, имя и отчество, дату рождения, кодовое слово и номер карты и другую информацию, необходимую для идентификации личности. Сотрудник банка никогда не будет запрашивать код безопасности карты (три цифры на ее оборотной стороне), коды из СМС, пароли входа в личный кабинет и тому подобную информацию. Такие вопросы задают только мошенники.

Зачем нужно знать расчетный номер карты

Для банковских переводов. Обычно реквизиты счета требуется передать в организацию, которая должна перевести вам деньги: в бухгалтерию для перечисления зарплаты, в пенсионный фонд для выплаты пенсий, пособий и так далее.

Обычные люди тоже могут переводить друг другу деньги по реквизитам счета, но комиссии за такие операции обычно выше, чем за переводы по номеру карты или телефона, а сам перевод идет дольше. Например, в Сбербанке за перевод в другой банк по номеру счета через «Сбербанк Онлайн» придется заплатить 1% от суммы (максимум 3 тыс. рублей), а деньги могут идти до трех рабочих дней. Входящие переводы на счет обычно бесплатные.

Как добавить карту в «Сбербанк Онлайн»

Памятка

- Расчетный счет – это личный счет получателя в банке.

- Узнать расчетный счет карты Сбербанка можно в «Сбербанк Онлайн», банкомате, отделении и контактном центре банка, также он указан в договоре об открытии счета.

- Расчетный счет нужен для банковских переводов. Обычно его требуется указывать, чтобы организация могла перевести вам на карту деньги.

В России все организации, в том числе государственные, обязаны иметь расчетные счета (р/с). Они необходимы для проведения взаиморасчетов и хранения средств. В этой статье расскажем подробнее о том, чем отличается расчетный счет от других видов счетов, как его открыть и закрыть, какие документы нужны для этого и что означают цифровые коды.

Но сначала расскажем, какие счета можно открыть в банке

-

Расчетный. Используется для безналичных расчетов между юрлицами, ИП, государственными и муниципальными учреждениями.

-

Лицевой. Предназначен для физических лиц: для хранения денег и проведения взаиморасчетов.

Полезно знать! Может ли банк заблокировать ваш счет? Да, может, но только по весомой причине. Какой — можете узнать в нашей статье на эту тему.

-

Бюджетный. Предназначен исключительно для получения средств от государственных и муниципальных организаций: субсидий, грантов и различных видов материальной помощи. Расходование этих денег отслеживается.

-

Корреспондентский. Используется для расчетов между разными банковскими учреждениями — как на внутреннем, так и на международном уровне.

-

Аккредитивный. Используется для безопасных взаиморасчетов. Деньги переводятся только при наступлении определенного события: например, после подписания договора на продажу квартиры.

-

Специальный. Используется по ограниченному виду сделок: например, между контрагентами, участвующими в госзакупках.

-

Депозитный. Предполагает получение прибыли за счет начисляемых процентов.

Чем лицевой счет отличается от расчетного

Разница между двумя типами счетов заключается в том, кто может быть их владельцем. Так, лицевой счет открывается только для физических лиц, тогда как расчетный — для юрлиц или ИП. В остальном существенных отличий нет.

Зачем нужен расчетный счет

По действующему законодательству любое юрлицо обязано иметь р/с, при этом можно иметь несколько счетов в разных банках.

Главное назначение расчетного счета заключается в том, чтобы юрлицо или ИП имели возможность проводить взаиморасчеты со своими контрагентами, покупателями и продавцами. На расчетный счет можно принимать средства, с него же можно деньги отправлять. К примеру, на р/с могут приходить деньги за продажу товаров; с этого же счета можно оплачивать услуги поставщиков.

Что можно делать с помощью расчетного счета

-

Расчетный счет (р/с) подходит для перечисления заработной платы сотрудникам и гонораров внештатным исполнителям.

-

С помощью р/с можно оплачивать коммунальные платежи, налоги, штрафы и пени.

-

Счет подходит для перевода денег в фонды медицинского и соцстрахования.

-

С расчетного счета могут списываться деньги по кредитным обязательствам.

-

С этого счета можно обналичивать деньги при помощи бизнес-карты.

-

С помощью расчетного счета проводятся торги, закупки и тендеры.

На заметку! Так же как и в случае с лицевым счетом, владелец расчетного счета может отслеживать поступления и расходы в режиме онлайн в приложении, скачивать выписки по движению денег, проводить аналитику приходно-расходных операций.

С помощью расчетного счета можно принимать и отправлять переводы, а также хранить деньги организации

Как расшифровываются цифры в расчетном счете

Все виды банковских счетов имеют похожую структуру — 20 числовых знаков, которые объединяются в шесть групп.

-

1-3: показывает, какую форму собственности имеет организация: федеральную, государственную или частную.

-

4-5: показывает категорию владельца счета. Это может быть финансовая, коммерческая или некоммерческая организация.

-

6-8: обозначает, в какой валюте открыт счет.

-

9: контрольное значение — для проверки правильности счета.

-

10-13: уникальный номер, который присваивается филиалу банка.

-

14-20: уникальный номер, который присваивается счету клиента.

На картинке мы наглядно показали, как расшифровывается номер расчетного счета.

Где найти номер расчетного счета

Есть несколько способов выяснить свой расчетный счет. Проще всего — в мобильном приложении или в ЛК на сайте банка. Также реквизиты можно найти в договоре банковского обслуживания.

Второй вариант чуть более затратный по времени — связаться с клиентской службой по телефону. Линия может быть перегружена, поэтому придется запастись терпением.

Третий вариант — обратиться лично в отделение банка, где номер расчетного счета должны выдать по первому требованию.

Какие реквизиты нужно знать для проведения расчетов

Чтобы осуществить перевод через р/с, необходимо иметь информацию о обслуживающем банке — его название, БИК и корреспондентский счет. Кроме того, потребуются реквизиты получателя: название организации, номер р/с, ИНН и КПП.

Если вы собираетесь проводить расчеты через р/с, обязательно запросите все необходимые реквизиты.

Как открыть расчетный счет

В первую очередь необходимо определиться с банком, через который вы будете проводить расчеты своей организации. Стоит обращать внимание на то, принимает ли банк заявки на открытие расчетного счета в режиме онлайн. Это удобно, потому что можно в спокойном режиме заполнить заявление и выбрать дату встречи с менеджером. Визит в банк необходим для того, чтобы подключить все опции по расчетному счету и подписать договор банковского обслуживания.

Какие документы нужны для открытия р/с

Документы для ИП

Индивидуальные предприниматели должны предоставить паспорт РФ, карточку с образцами подписей и печатей, выписку из ЕГРИП, свидетельства о регистрации и постановке на налоговый учет, налоговые декларации.

Документы для ООО

Тут комплект документов следующий: устав, карточка с образцами подписей и печатей, свидетельство о регистрации, выписка из ЕГРЮЛ, правоустанавливающие документы на руководителей.

Перечень документов для открытия расчетного счета отличается для юридических лиц и индивидуальных предпринимателей

Как выбрать тариф расчетно-кассового обслуживания

Как правило, банки предлагают различные тарифы на расчетно-кассовое обслуживание (РКО) в зависимости от объемов и частоты платежных поручений. Так, небольшим компаниям нет смысла брать пакет обслуживания с 500 транзакциями. А крупным компаниям может быть и этого мало. Кроме того, организация может не проводить операции в иностранной валюте — тогда от такой опции в тарифе можно отказаться.

Стоит обращать внимание на следующие условия в тарифах на расчетно-кассовое обслуживание:

-

сколько платежных поручений можно делать ежемесячно,

-

можно ли проводить транзакции в иностранной валюте,

-

есть ли зарплатное обслуживание,

-

требуются ли бизнес-карты,

-

какие обороты по счету предполагаются ежемесячно.

Тариф РКО зависит от количества платежных поручений, оборотов компании и дополнительных банковских услуг, поэтому рассчитывать и выбирать его нужно индивидуально.

Как закрыть расчетный счет

Для этого достаточно обратиться в банк с заявлением о закрытии р/с. Иногда за закрытие р/с может взиматься комиссия. Если перед банком остались какие-то задолженности, их потребуется погасить — в противном случае счет не закроют. Все оставшиеся на счетах деньги придется вывести, а бизнес-карты и чековые книжки возвратить банку.

После закрытия р/с выдается документ, который подтверждает, что все операции между клиентом и банком завершены. Не забудьте взять его в банке. На этом этапе ваш расчетный счет закрыт.

На заметку! О закрытии счета ООО и ИП не нужно уведомлять налоговую, пенсионный фонд и фонд социального страхования.

Узнать номер расчётного счёта онлайн можно с помощью банковских и других сервисов проверки. Чтобы получить больше данных, используйте несколько доступных способов. Если требуются платёжные реквизиты для совершения любых операций или нужно проверить, не заблокированы ли счета, достаточно одного варианта.

Как узнать расчётный счёт — 4 легальных способа

Расчётный счёт представляет собой 20-значную комбинацию цифр. В неё входят номера балансовых счетов, код валюты, контрольная цифра, код подразделения и внутренний номер ЛС клиента.

ФЗ 395−1 от 02.12.1990 регулирует особенности предоставления данных кредитным учреждением о счетах и сделках клиентов, поэтому сведения о счетах компаний не всегда присутствуют в свободном доступе. Но есть законные способы — как узнать номер расчётного счёта компании:

- отправить запрос в ФНС (если есть судебное решение);

- посмотреть реквизиты в договоре;

- найти на сайте компании.

В каждом случае есть особенности и минусы, поэтому лучше использовать несколько способов проверки.

В договоре

Если с компанией заключён договор, её счёт можно найти в разделе документа, где указаны банковские реквизиты и подписи. Недостаток этого способа — возможная неактуальность реквизитов. Если денежные операции производились давно, счёт мог измениться или оказаться заблокированным.

Держатель банковской карты может посмотреть номер счёта в договоре о банковском обслуживании, где указываются реквизиты сторон. Оформление договора — обязательная процедура при открытии счёта, выдаче кредита, оформлении пластиковой карты.

На сайте компании

Часто банковские реквизиты находятся на сайте компании. Чтобы узнать реквизиты получателя, нужно зайти на его официальный сайт и выбрать раздел «О компании». Там можно найти сведения, необходимые для совершения платёжной операции.

Информация на сайтах не всегда обновляется регулярно, поэтому данные могут оказаться устаревшими. Ещё минусы — не у всех компаний есть сайты, если есть, не всегда на них указываются банковские реквизиты.

В платёжных документах

Платёжка — надёжный способ узнать расчётный счёт получателя. При отправке денежного перевода формируется платёжный документ, где указываются текущий счёт и другие реквизиты. Платёжное поручение составляет сотрудник банка. Также поручение можно сформировать в программе «1C:Бухгалтерия» или в интернет-банке.

В программе 1С Бухгалтерия

Этот способ подходит, если компания внесена в список контрагентов в программе «1C:Бухгалтерия». Чтобы посмотреть реквизиты, сделайте следующее:

- откройте раздел «Справочники»;

- перейдите в «Покупки и продажи»;

- выберите «Контрагенты»;

- найдите нужную компанию;

- посмотрите её расчётный счёт.

Если контрагента нет в базе, узнать его расчётный счёт таким способом не получится.

Другие способы

Узнать реквизиты своего счёта можно при получении пластиковой карточки. Клиенту выдаётся конверт, внутри которого также есть номер лицевого счёта. Он находится слева от ПИН-кода.

Получить и распечатать реквизиты счёта для обязательных платежей можно в банкомате или платёжном терминале. При оплате услуг банкомат распечатает квитанцию, в которой указан расчётный счёт организации. Но этот способ подходит не для всех компаний.

Возможно ли узнать расчетный счет организации по ИНН

Получить реквизиты организации, если известен только её ИНН, онлайн не получится. Чтобы узнать расчётный счёт по ИНН, необходимо знать наименование банковского учреждения, с которым у компании заключен договор. Юридические лица часто открывают расчётные счета в нескольких банках. Чтобы финансовая операция была правильно учтена контрагентом, при отправке нужно убедиться, что счёт получателя указан правильно.

Если контрагент — индивидуальный предприниматель, в редких случаях у него может не быть номера лицевого счёта. ИП имеет право открыть лицевой счёт, но не обязан это делать.

Проверить

Перед началом работы с новым контрагентом нужно собрать о нём данные, в т. ч. узнать актуальные реквизиты и состояние счетов. Проверка расчётного счёта на действительность может потребоваться и в других случаях:

- представители компании не выходят на связь;

- контрагент не выполняет обязательства;

- организация — ваш должник и не погашает задолженность.

Перед началом сотрудничества с новым контрагентом важно убедиться, что его расчётные счета не заблокированы.

Проверка расчётного счёта онлайн

Проверка счёта компании онлайн позволяет выяснить, нет ли в отношении неё ограничений. Если известен номер расчётного счёта, проверить наличие блокировок и ограничений можно на сайте налоговой службы и с помощью сервиса «Сбербанка».

Также есть сайты проверки расчётных счетов, которые составляют рейтинги благонадёжности компаний и выдают сводную информацию. Такие сайты используют данные с государственных сервисов.

На сайте налоговой

Проверить расчётный счёт онлайн можно на сайте ФНС. Порядок действий:

- нажмите «Сервисы и госуслуги»;

- найдите блок «Риски бизнеса»;

- перейдите по ссылке «Прозрачный бизнес»;

- выберите из списка, что нужно искать;

- введите ИНН и нажмите «Найти».

Данные об организации нужно собирать всеми доступными способами. Проверка расчётного счёта контрагента на сайте налоговой не даёт возможности узнать все сведения. Некоторые можно получить, запросив информацию из ЕГРЮЛ/ЕГРИП. Для этого нужно воспользоваться специальным сервисом на сайте ФНС, указав название компании, регион юридической регистрации, ИНН или ОГРН.

В органах федеральной налоговой службы можно получить номер расчётного счёта должника в финансовом учреждении, если есть решение суда о взыскании долга в пользу заявителя. Право взыскателя на получение банковских реквизитов закреплено в Федеральном законе № 229-ФЗ от 02.10.2007.

Через Клиент-Банк

Клиент-Банк — это специальное программное обеспечение, предназначенное для управления счётом и проведения платежей без посещения отделений банка. Система дистанционного доступа к счёту даёт возможность запросить в банке информацию о расчётном счёте контрагента, но только если он открыт в том же банке, что и у заявителя.

Чтобы узнать реквизиты расчётного счёта, нужно авторизоваться в программе или через веб-интерфейс и начать формирование платёжного документа. Поиск компании нужно выполнить по названию или ИНН. Если у неё открыт расчётный счёт в этом банке, система предоставит полные банковские реквизиты, включая корреспондентский счёт. Таким способом не получится проверить счета, открытые в других банках.

Через интернет-сервис

Чтобы получить информацию о контрагенте через интернет-сервис, нужно знать ИНН и расчётный счёт. Отчёт о компании предоставляется в сводном виде и содержит информацию, достаточную для принятия решения, стоит ли работать с этой компанией. Такой сервис есть у «Сбербанка». Он называется «Проверка контрагентов по официальным источникам». Также можно получить информацию в любом отделении «Сбербанка».

Проверить блокировку р/с налоговой

Чтобы проверить онлайн блокировку расчётного счёта на сайте налоговой инспекции, откройте раздел «Система информирования банков» на сайте Федеральной налоговой службы.

Для получения информации введите БИК (9-значный индивидуальный код) и ИНН организации и отправьте запрос. Сервис предоставит сведения о состоянии расчётных счетов ИП или юридического лица, о наличии или отсутствии блокировок и приостановлений. Проверка БИК и расчётного счёта занимает до нескольких минут.

Из перечисленных способов одни подходят для того, чтобы узнать расчётный счёт ИП или компании, другие — чтобы проверить, не заблокирован ли он. Для получения сведений нужно знать ИНН, регион деятельности, БИК, название компании или другие данные, в зависимости от того, каким способом вы воспользуетесь.

Популярные вопросы

Как узнать расчётный счёт банка?

Можно воспользоваться любым удобным способом из перечисленных:

- посмотреть в договоре;

- позвонить на горячую линию;

- запросить реквизиты у консультанта в чате на сайте кредитного учреждения;

- посмотреть в мобильном банке или интернет-банке;

- спросить у сотрудника в банковском отделении (потребуется предоставить паспорт).

Где найти номер расчётного счёта заявителя?

Заявитель может использовать мобильное приложение или интернет-банкинг своего банка. Также можно позвонить в кредитное учреждение, назвать свои паспортные и личные данные и спросить номер счёта. Если у вас карта «Сбербанка», обращаться нужно в этот банк. Номер счёта и номер дебетовой пластиковой карты — это не одно и то же, они отличаются. На лицевой стороне карточки указан её номер, а счёт доступен клиенту в личном кабинете.

Как узнать свой р/с ИП?

Реквизиты карточного счёта есть в мобильном приложении и интернет-банке того банка, где обслуживается индивидуальный предприниматель. Также поставщики финансовых услуг выдают справку об открытии расчётного счёта — в ней тоже есть реквизиты.

Рекомендуемые тарифы РКО

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 500 000 ₽

с комиссией 0,25%

Переводы физ.лицам

с комиссией 1%

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Переводы физ.лицам

до 1 500 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

с комиссией 2%

Бесплатное обслуживание первые 2 месяца. Открытие любого количества счетов в рублях и валюте

Подать заявку

Переводы физ.лицам

от 100 000 ₽

с комиссией 1%

Переводы физ.лицам

до 300 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Реквизиты банковской карты — это:

- имя владельца;

- номер;

- срок действия;

- код безопасности.

Эти данные указаны на самом пластике, но имеются и такие, которые необходимо искать дополнительно, поскольку на пластике их не прописывают.

Что такое данные пластикового носителя

Прежде чем рассматривать пути поиска информации о пластиковом носителе, важно понимать, что такое платежные реквизиты счета, в чем их отличие от информации о самом носителе.

Платежные данные — это информация о счете, на который перечисляются или с которого списываются деньги. К нему привязана одна или несколько карт. Это пластиковый носитель, с помощью которого владелец имеет возможность проводить быстрые операции.

Для операции с картой, например для снятия наличных в банкомате или оплаты покупки в магазине, важно помнить только пин-код.

Чуть больше информации необходимо, если предстоит перевести деньги с одной карты на другую или оплатить покупку в интернете. В таких случаях потребуются более подробные данные. На вопрос, как узнать реквизиты своей карты для таких операций, ответ — посмотреть написанное на самом пластике.

Значительно больше информации требуется, если речь идет переводах от юридических лиц. Например, для получения оплаты оказанных компании услуг или получения заработной платы потребуются уже полные платежные данные, которых нет на пластике. В этих случаях вам требуется учитывать, какие реквизиты нужны для перевода денег на счет и как их узнать.

А если вы намереваетесь осуществлять какую-либо предпринимательскую деятельность, то все денежные расчеты и платежи будут производиться только в безналичной форме.

Какие бывают данные банковской карточки

Важно разобраться, что входит в реквизиты карты и какие есть способы получить эти данные.

Базовая информация, которая необходима для работы с картой, изложена на самом пластике:

- имя владельца;

- номер (не путать с номером счета!);

- срок действия;

- код безопасности;

- номер счета (на пластиковой карточке не указывается).

Эти данные вам понадобятся, например, для покупок в интернете или для перевода денег от частного лица.

Если предстоит получить деньги от юридического лица, понадобятся полные реквизиты карты, которые на пластике не указываются.

К ним относятся:

- наименование банка;

- ИНН банка;

- БИК;

- КПП;

- номер корреспондентского счета банка;

- номер отделения финансовой организации.

С помощью этих данных осуществляются любые финансовые операции. Как видно, в полную информацию о карте клиента входят и данные самого банка, выпустившего ее. Поэтому ответ на вопрос, что такое реквизиты банка, — это часть данных счета пользователя, относящая его к определенной кредитной организации.

При оформлении перевода их следует вносить аккуратно и внимательно, допущенная ошибка грозит отправкой денег другому лицу.

Как узнать полные данные своей карточки

Есть несколько способов, разные по своей сложности и доступности.

Первый способ — посетить отделение банка

Один из самых надежных и простых способов — это подойти в отделение финансовой организации, с которой вы сотрудничаете. В отделении сотрудник организации предоставит всю требуемую информацию, если она не относится к коммерческой или банковской тайне. В том числе название реквизитов банка, номер счета клиента и все необходимые данные. При себе необходимо иметь паспорт и сам пластик. Без документа, удостоверяющего личность, вам никакие данные не сообщат. Это требование безопасности. Сотрудник банка распечатает всю необходимую информацию и заверит ее печатью и своей личной подписью. Если требуется предоставить такой документ сразу в несколько мест, то вам выдадут нужное количество экземпляров. Например, в органах соцзащиты требуют предъявлять только оригиналы, распечатанные и подписанные в вашем отделении.

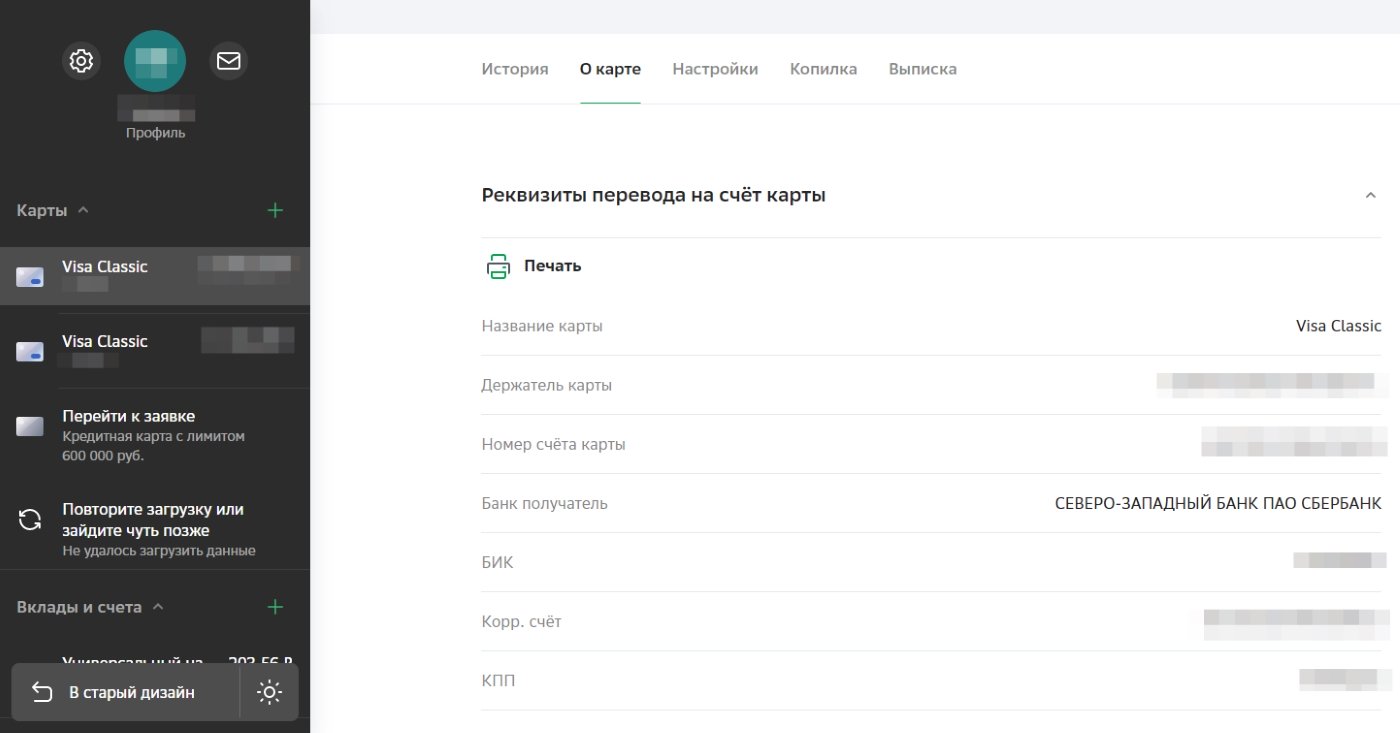

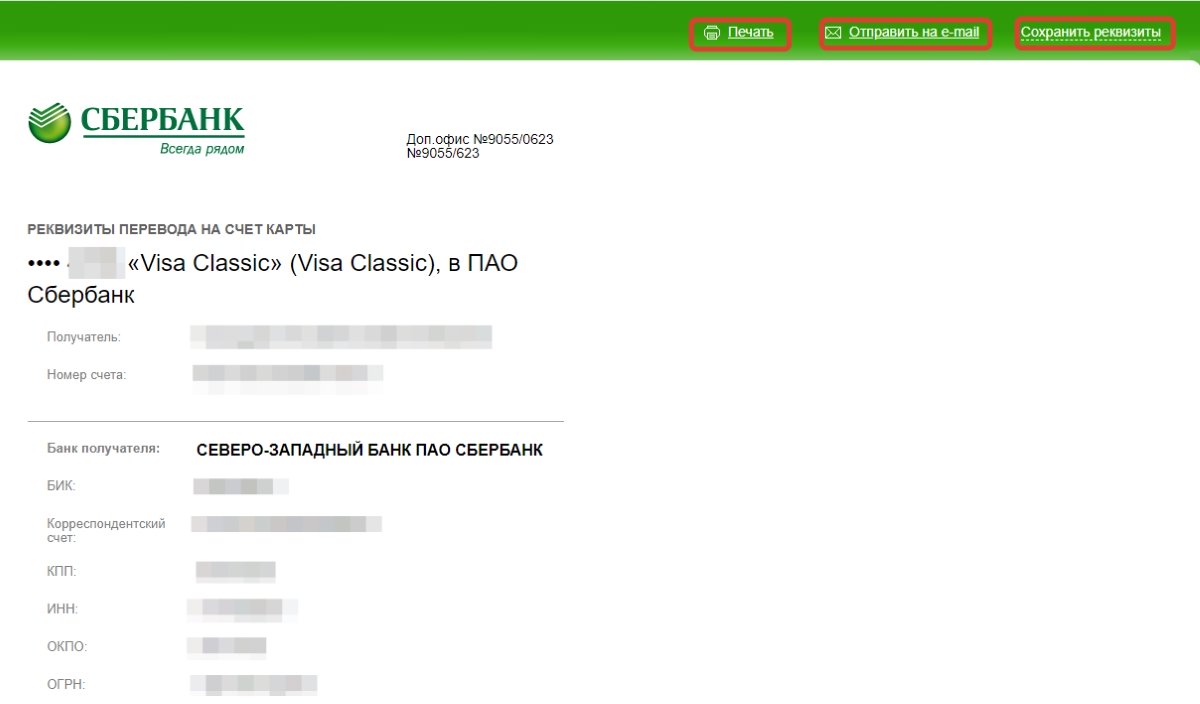

Например, реквизиты карты Сбербанка — это такие данные:

Реквизиты перевода на счет карты:

Visa Classic •••• 1234

Получатель: ИВАНОВ ИВАН ИВАНОВИЧ

Номер счета: 12345678901234567890

Банк получателя: СЕВЕРО-ЗАПАДНЫЙ БАНК ПАО СБЕРБАНК

БИК: 044030123

Корреспондентский счет: 30101810500000000123

КПП: 781234567

ИНН: 7708909876

ОКПО: 01234567

ОГРН: 1027700147852

Юридический адрес банка: 117997, Москва, ул Вавилова, 19

Почтовый адрес банка: 191124, САНКТ-ПЕТЕРБУРГ, ул. Красного Текстильщика, 2

Почтовый адрес доп. офиса: г. Санкт-Петербург, пл. Александра Невского, д. 2, лит. Е, пом. 5Н, 17Н, 18Н, 19Н, 20Н, 28Н, 48Н, 49Н, 50Н, Л7, Л10, Л11 ,191317

Тинькофф банк сообщает о картах следующие данные:

Получатель АО «Тинькофф Банк»

Счёт получателя платежа 30232810100000000005

Назначение платежа Перевод средств по договору № 1234567890 Иванов Иван Иванович, НДС не облагается

БИК 044987654

Банк получатель АО «Тинькофф Банк»

Корр. счет 30101810145250000852

ИНН — указывается либо номер получателя, либо допускается оставить поле пустым, при строгой необходимости заполнять поле укажите 7710140679.

КПП — поле следует оставить пустым, при строгой необходимости указать 773401001.

Промсвязьбанк присваивает пластиковым носителям такие данные:

Банк получателя: ПАО «Промсвязьбанк» г. Москва

БИК: 044369852

Корр.счет: 30101810400000000999

Получатель: Иванов Иван Иванович

Счет получателя: 40817810651009876543

Также банк дает примеры назначений платежа: «Оплата за __________(товары, услуги). НДС не облагается», «Материальная помощь. НДС не облагается», «Перевод собственных средств. НДС не облагается».

Другой пример — реквизиты карты «Мир», как известно, платежная система «Мир» широко распространена в России и используется для расчетов с сотрудниками всех государственных, муниципальных бюджетных организаций. При этом реквизиты такой карты общие для рассматриваемого банка — в данных нередко вообще не указывается платежная система выданного к нему пластика.

Второй способ — звонок в колл-центр банка

Обычно номер телефона горячей линии указан на обороте пластиковой карточки. Также он имеется на официальном сайте банка. При обращении понадобится назвать кодовое слово, указанное при заключении договора на обслуживание. Но некоторым банкам для авторизации достаточно назвать паспортные данные, дату рождения, номер карточки и привязанный к ней номер телефона.

Третий способ, как узнать реквизиты банковской карты, — договор банковского обслуживания

Когда вы оформляли счет, вам выдали договор на банковское обслуживание. Вся необходимая информация находится там. К сожалению, не у всех договор хранится в должном порядке, а данные порой требуются быстро.

Четвертый способ — электронная почта

Некоторые банки, в том числе Сбербанк, высылают необходимую информацию по пластиковой карточке по емейл. В письме указываются личные сведения по форме, которая имеется на сайте финансовой организации. Но такой способ не самый быстрый и надежный.

Пятый способ — интернет

На сайтах банков в прямом доступе такая информация не размещается. Для этой возможности следует подключиться к системе онлайн-банкинга или к мобильному банкингу. Авторизация осуществляется с помощью логина и пароля. В своем личном кабинете вы можете узнать всю необходимую информацию, совершать и контролировать транзакции.

Шестой способ — банкоматы

Есть еще один простой способ — банкомат или терминал самообслуживания, который имеет такую функцию. После того как вы вставили карточку в терминал и ввели пин-код, выберите в меню «Мои платежи» — «Реквизиты счета». На экране появится вся нужная информация, там же доступна функция печати требуемой информации на чеке.

Как посмотреть данные карты в Сбербанке

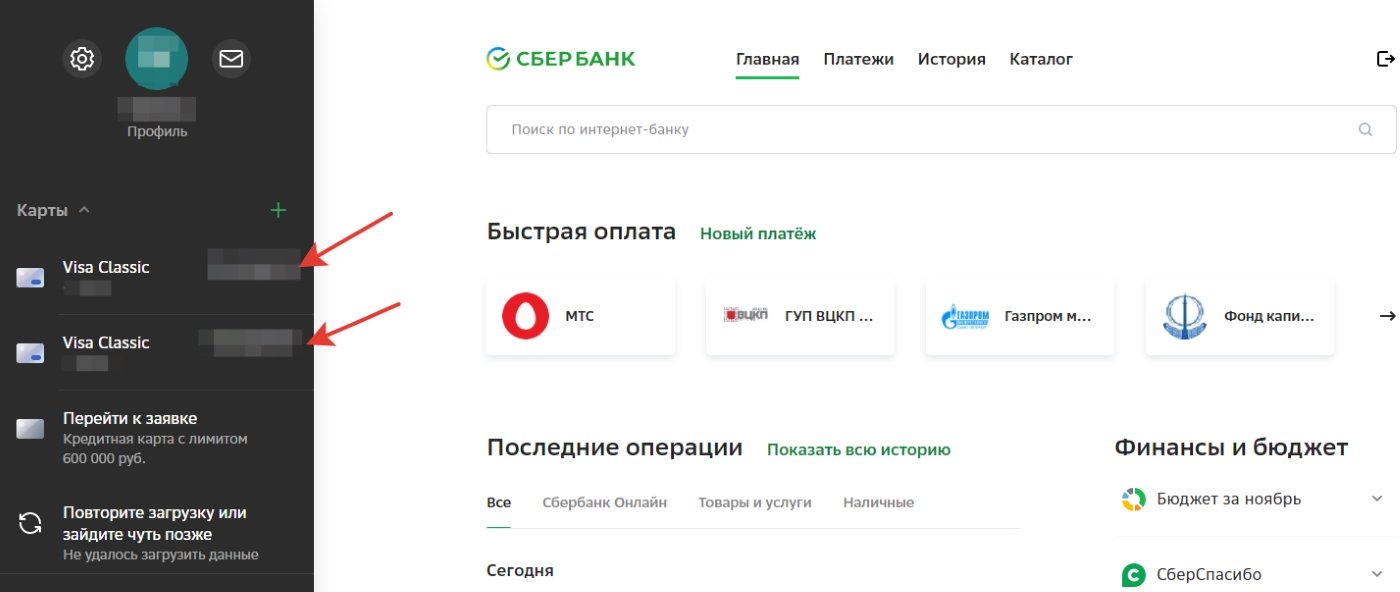

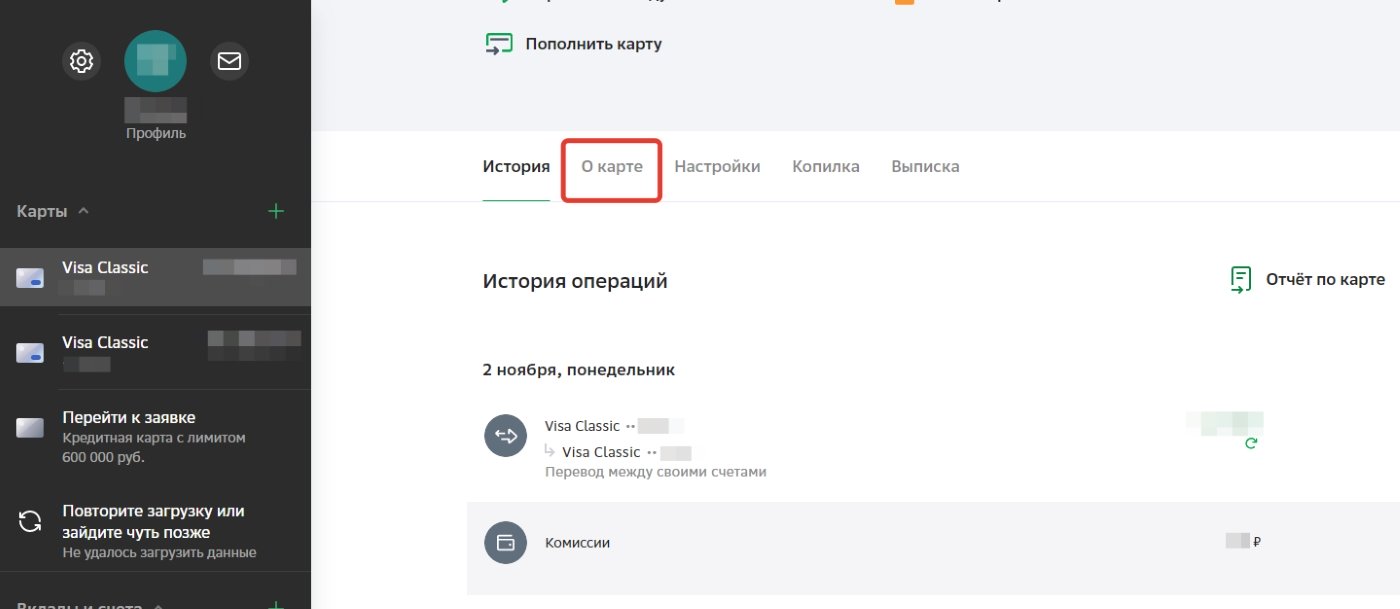

Инструкция, как получить данные карты Сбербанка, такая:

Шаг 1. Зайти в Сбербанк Онлайн.

Шаг 2. В левой части главной страницы сервиса выбрать пластиковый носитель, реквизиты которого необходимы.

Шаг 3. На открывшейся странице выбрать раздел «О карте».

Шаг 4. Уже на следующей открывшейся странице появятся все требуемые реквизиты. Там же доступна кнопка «Печать», при нажатии которой появляется возможность распечатать, сохранить или отправить реквизиты.