Любой бизнес-план нуждается в финансовых расчетах. А наиболее удобный инструмент для этого – табличный процессор Excel. Популярность программы объясняется простотой использования и многофункциональностью. Рассмотрим возможности редактора, которые будут полезны при составлении бизнес-модели.

Основы построение финансовой модели в Excel

Модель можно поместить на один лист или на разные листы. В любом случае, порядок расчетных таблиц должен соответствовать логике описания проекта:

- таблицы для расчета инвестиций;

- доходная и затратная часть;

- финансирование;

- итоговые отчетные формы, показатели.

Инвестиционный план

Основные элементы:

- строительство и/или покупка зданий;

- покупка оборудования;

- расходы будущих периодов;

- инвестиции в ЧОК (чистый оборотный капитал).

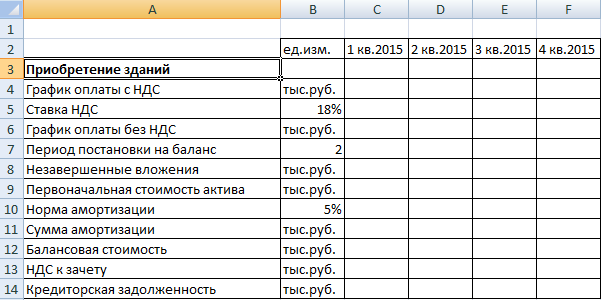

Исходные данные для расчета затрат на покупку или строительство зданий:

Расчеты:

- График оплаты без НДС = Затраты с НДС / (1 + ставка НДС). Формула в Excel для ячейки С6: =C4/(1+$B$5).

- Незавершенные вложения – сумма вложений в активы без учета НДС до периода их постановки на баланс. Формула в Excel для ячейки С8: =ЕСЛИ(C1<$B$7;СУММ($C6:C6);0).

- Сумма амортизации начисляется со следующего периода. Формула в Excel для ячейки D11: =ЕСЛИ(D1>$B$7;ЕСЛИ(C12>0;ЕСЛИ(D9*$B$10/4>C12;C12;D9*$B$10/4);0);0).

- Балансовая стоимость актива – разница между начальной стоимостью и амортизационными отчислениями за весь период существования актива. Формула в Excel для ячейки D12: =D9-СУММ($C11:D11).

- Формула для расчета первоначальной стоимости актива — =ЕСЛИ(C1>=$B$7;$G$6;0).

- НДС к зачету (в период постановки актива на баланс) – общая величина налога. Формула для ячейки С13: =ЕСЛИ(C1>$B$7;$G4-$G6;0).

- Формула для расчета кредиторской задолженности: =ЕСЛИ(C1>=$B$7;$G6-СУММ($C6:C6);0).

Затраты на приобретение оборудования и элементы расходов будущих периодов в инвестиционном плане составляются аналогично. Особенности затрат будущих периодов:

- оприходуются на баланс в составе текущих активов;

- не облагаются налогом на имущество (в отличие от оборудования);

- амортизируются быстрее, в течение 1-2 лет.

Прогнозирование доходов

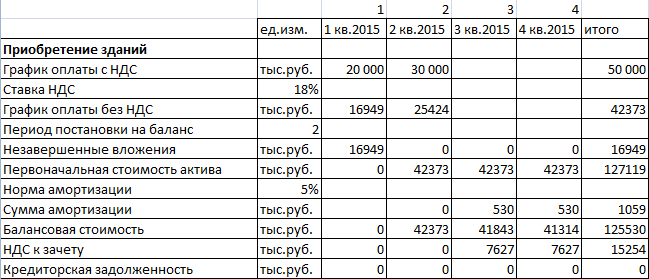

Чтобы построить план продаж, нужно определить объем в натуральном выражении (для каждого вида продукции) и цену реализации (каждого вида продукции). Выручка определяется по каждому виду товара (работ и услуг) как произведение объема и цены.

В Excel составляются таблицы для каждого периода планирования и для каждого вида продукции с планируемым объемом выпуска (в натуральных единицах).

Из цены реализации нужно вычленять сумму налога на добавленную стоимость. Эти деньги не входят в состав выручки – они перечисляются в бюджет.

Формулы:

- Цена без НДС = цена с НДС / (1 + налоговая ставка).

- Величина НДС = (цена с НДС * налоговая ставка) / (1 + налоговая ставка).

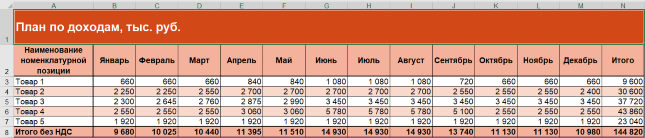

Расчетная таблица может выглядеть следующим образом:

- Формула для расчета цен без НДС: =C7/(1+$B$8).

- Расчет налога на добавленную стоимость: =C7-C9.

- Выручка с налогами: =C4*C7.

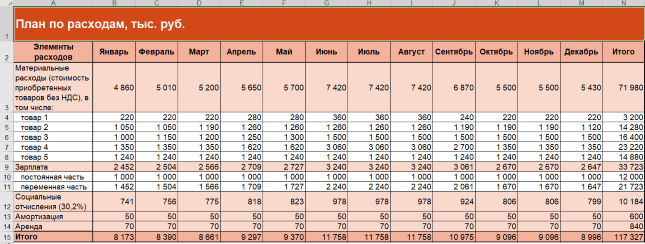

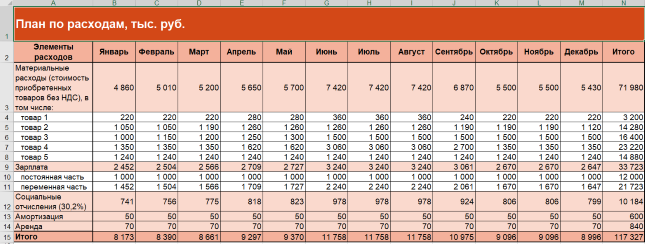

План текущих расходов

Элементы затрат:

- сырье и материалы;

- оплата труда;

- начисления на зарплату;

- амортизация;

- прочие расходы.

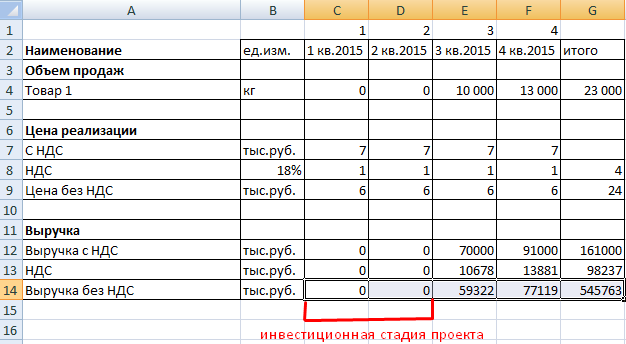

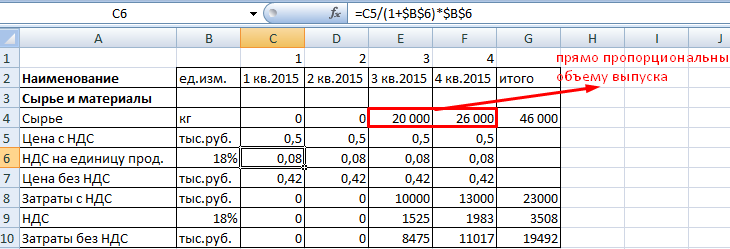

При учете затрат на материалы выделяем налог добавленной стоимости. Это необходимо для учета подлежащих возврату сумм (задолженность перед бюджетом уменьшится).

Затраты на сырье и материалы увеличиваются прямо пропорционально объему выпуска. Если, к примеру, на пошив одной сорочки требуется полтора метра ткани, то на две единицы продукции – 3 метра и т.д. Расход считается по формуле:

Количество материалов = удельный вес * объем производства.

Пример таблицы учета текущих затрат на сырье и материалы:

Формула для расчета налога на добавленную стоимость – в строке формул.

Формула вычисления цены без НДС: =C5/(1+$B$6).

Расчет затрат с НДС: =C4*C5.

Налог на ДС: =C4*C6.

Затраты без НДС: =C4*C7.

Прочие расходы:

- аренда,

- реклама,

- оплата связи;

- ремонт и т.д.

При составлении финансовой модели предприятия в Excel учитывается каждая статья расходов.

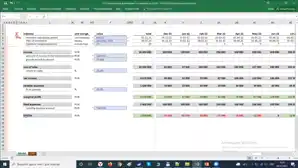

Финансовая модель предприятия в Excel

Когда спланированы продажи и затраты, можно приступать к формированию баланса, плана доходов и расходов, движения денежных средств. Чтобы модель пересчитывала значения в автоматическом режиме, данные в сводных отчетах рассчитываются с помощью формул или напрямую извлекаются из операционных планов (с помощью ссылок).

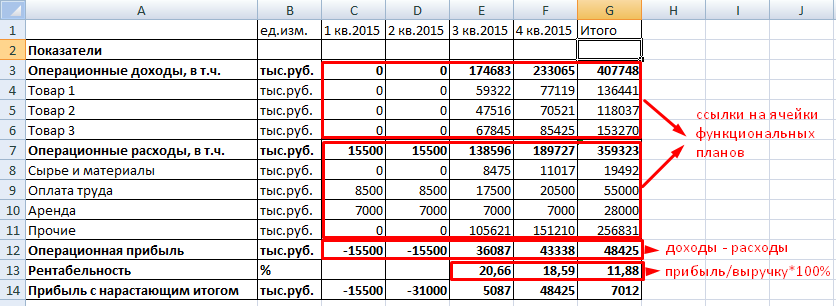

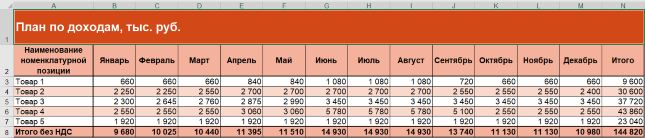

План доходов и расходов финансовой модели:

Доходы и расходы расписаны по статьям. Если планируется выпуск десятков наименований продукции, то лучше определить их в группы. Чтобы не перегружать отчет. В сводную таблицу добавлены аналитические показатели: рентабельность и прибыль с нарастающим итогом. Когда нужно больше аналитики, формируют отдельные таблицы.

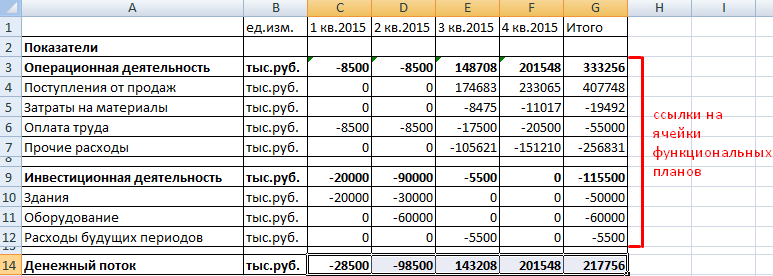

План движения денежных средств:

Скачать пример финансовой модели предприятия в Excel

По теме: Финансовая модель в Excel при покупке бизнеса.

Предполагается, что предприятие не будет привлекать заемные средства. Поэтому раздел «Финансовая деятельность» отсутствует.

Грамотный расчет плановых показателей по движению денежных потоков, выручки и прибыли — один из ключевых факторов в управлении организацией. На сегодняшний день разработано немало инструментов, призванных облегчить решение поставленной задачи. Однако многие из них требуют длительного освоения и высокого уровня базовых навыков, да и стоимость подобных решений не всегда соизмерима с функционалом, которые они обеспечивают. Впрочем, есть и альтернативный вариант, позволяющий провести анализ данных в нужном формате, и получить на выходе желаемый результат. Финансовая модель бизнеса в Excel, построенная с соблюдением принципов, гарантирует получение качественной прогнозной отчетности, необходимой для эффективного контроля за организационными процессами.

Общее представление

При разработке шаблонов для экономического планирования учитываются основные показатели деятельности предприятия, к числу которых относятся:

- доходы и расходы;

- прибыль;

- денежные потоки;

- активы и обязательства.

Несмотря на внешнюю схожесть с бюджетной системой, специфика использования такого инструмента, как финансовое моделирование в эксель, предусматривает большее количество упрощений и вариативных параметров. Подобный подход обуславливается целевыми задачами, решение которых является целью прогнозирования. Отчетная таблица призвана обеспечить возможность быстрой оценки потенциальных результатов операционной деятельности и стабильности состояния организации при изменении внешних и внутренних факторов.

Построение финмодели в Excel от Microsoft или в Google docs предусматривает внесение части информации вручную, тогда как зависимые данные определяются с помощью базовых формул. Благодаря этому любая корректировка позволяет моментально пересчитать итоговые значения, оценить риски и проанализировать перспективы получения прибыли.

За счет проделанной работы формируются три типа отчетности:

- балансовые показатели предприятия;

- аналитика результатов (ОФР);

- отчет по движению денежных средств (ОДДС).

Грамотное применение полученных результатов упрощает управленческий процесс — так же, как и использование программных решений от компании «Клеверенс», исключающих вероятность технических ошибок при учете активов организации.

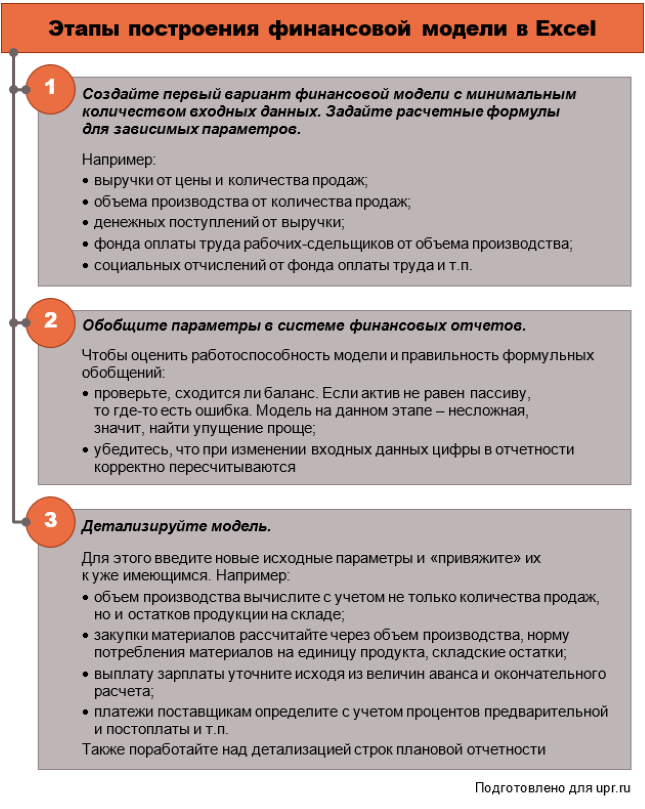

Финансовое моделирование проекта в Excel: что нужно знать

Для тех, кто планирует самостоятельно разобраться в особенностях и нюансах создания рабочей модели, лучшим вариантом станет последовательный переход от простых вещей к более сложным. Планомерный подход позволит избежать неточностей, связанных с использованием формул и подстановкой значений. Пошаговый план выглядит следующим образом:

- Создайте предварительный вариант с минимальным количеством данных, и задайте локальные критерии расчета для зависимых переменных. В качестве примера можно привести выручку относительно цены продукции и объемов реализации, фонд оплаты труда при сдельной работе, социальные отчисления ФОТ и т.д.

- Обобщите параметры в рамках общей системы, и проведите предварительную проверку функциональности готовой структуры. Ключевой критерий — схождение баланса, отклонения в котором свидетельствуют о допущенных ошибках. Небольшое количество формул позволяет без особых усилий выявить проблемные зоны, требующие корректировки.

- Детализируйте финансовый расчет бизнес-плана в Excel, дополнив его новыми базовыми показателями. Раскройте специфику формирования себестоимости продукции, уточните периоды взаиморасчетов с поставщиками исходя из имеющихся коммерческих условий, привяжите к производственным объемам корреляцию, учитывающую величину переходящего товарного остатка. При добавлении параметров также следует проверять работоспособность системы, чтобы исключить «перекос» формульных значений.

Поэтапная реализация проекта управления отчетностью позволяет не только отследить взаимозависимость ключевых факторов, но и лучше понять структуру доходов и расходов, исходя из которой можно выбрать грамотный курс развития организации.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Как построить финансовую модель компании в Excel: инструкция пошагово

В качестве наглядного примера рассмотрим вариант для предприятия, специализирующегося на розничной торговле. Подобный выбор не случаен, поскольку производственные процессы априори отличаются более сложной структурой, предполагающей материальные затраты, амортизацию, незавершенные к окончанию периода циклы, а также разнородные формы складских запасов. Кроме того, коммерческая деятельность, связанная с продажами, допускает исключение дебиторской задолженности — в тех ситуациях, когда клиентам не предоставляются опции с рассрочкой или отсрочкой платежей.

Подсчет доходов

Ключевым фактором на первом этапе выступает объем реализации. Самый простой вариант — внесение в фин модель, формируемую в Эксель, показателя выручки в денежном выражении, который позже может быть детализирован как производная от перемножения цены и количества для каждой позиции в номенклатуре. Подобный параметр также позволяет грамотно рассчитать расходы на закупку продукции.

Одной из главных сложностей на этой стадии выступает построение плана продаж. В ситуациях, когда отчетная таблица составляется для обычного тестирования, можно взять любые значения «с потолка», однако, если вы сразу рассчитываете на результат, способный принести практическую пользу — стоит заняться планированием более детально.

К числу важных факторов, требующих учета при прогнозировании, следует отнести величину налога на добавленную стоимость, по умолчанию включенного в цену реализации. Несмотря на то что налоговые отчисления формально поступают в структуре выручки, их нельзя отнести к доходной статье, поэтому выделение НДС позволит рассчитать чистую прибыль с каждой позиции.

Кроме того, нелишним станет добавление аналитики по номенклатуре, отражающей такие характеристики операционной деятельности, как:

- доля возврата продукции;

- типы клиентов (физические или юридические лица);

- реквизиты торговой точки или региона продаж.

Важно понимать, что на предварительном этапе чрезмерно подробная детализация может привести к лишней путанице, тогда как основной задачей проекта выступает составление базового плана по доходности.

Пример планирования расходов

Расходные статьи изначально также рассматриваются в общей перспективе. Для обобщенной структуры достаточно выделить несколько элементов, таких как:

- Материальные затраты. В рамках упрощенной версии будем считать, что в эту категорию входит только приобретение товаров без НДС, количество которых полностью совпадает с объемом реализации. Исходя из этого, критериями получаемой величины станут стоимость закупки и количество продаж.

- Зарплатный фонд. Опять же, для базового варианта достаточно указать общую сумму, без дробления на отдельные элементы.

- Социальные отчисления. В этом случае используются зависимые переменные, рассчитываемые с помощью формулы. Как правило, стандартным показателем считается 30% от величины ФОТ, плюс дополнительные страховые взносы, размер которых определяется классом риска профессиональной деятельности, определенным для предприятия. В качестве примера возьмем минимально возможный размер, составляющий 0,2%.

- Амортизация. Даже с учетом того, что наше условное предприятие занимается исключительно розничной торговлей, на его балансе все равно могут быть основные средства и нематериальные активы, относящиеся к собственности. Стандартная практика — расчет среднемесячной суммы, базирующийся на теоретических или практических критериях.

- Иные расходы. Фактически начальная стадия детализации, предполагающая отражение постоянных трат компании, легко поддающихся планированию. В рассматриваемую категорию можно включить затраты на аренду торговых площадей, размещение рекламы, представительские и командировочные компенсации, и т.п.

Указанного списка вполне достаточно для реализации проектной модели, после проверки которой можно перейти сначала к дроблению базовых значений, а затем и к обобщению полученных данных.

Составление планового отчета о финансовых результатах

Отправной точкой формирования отчетности выступает подсчет прибылей и убытков за отдельно взятый период. Аналогичное правило применяется и к построению бюджетной аналитики, поскольку для заполнения балансового раздела необходимы результирующие показатели. В случае с тестовой версией достаточно взять плановые значения основной операционной деятельности, где разность между доходами и расходами определяет итог на конкретном временном этапе.

Это позволяет перейти к построению ОФР, для которого характерна взаимосвязь с балансом и ОДДС:

|

Финансовые результаты |

Балансовая строка |

ДДС |

|

Прибыль или убыток от операционной деятельности |

Нераспределенная величина добавляется к данным за предшествующий период |

— |

|

Выручка |

— |

Входящие поступления от взаиморасчетов с клиентами. Суммовой параметр корректируется с учетом переведенных авансов и текущей задолженности по следующей формуле: Поступления = Выручка + Авансовые платежи — Задолженность по отгрузкам |

|

Расходы |

— |

Выплаты, учитывающие предоплату и долговые обязательства перед кредиторами. Для расчета применяется формульное значение: Платежи = Денежные затраты + Авансы выданные — Кредиторская задолженность |

Для большей информативности следует дополнить отчет еще двумя строками:

- Рентабельность реализации — расчетный критерий, равный соотношению между операционной прибылью и выручкой.

- Порог безубыточности, выраженный в деньгах — предусматривает предварительное разделение постоянных и переменных расходных статей.

Формирование отчетности ОДДС

На этой стадии основной задачей выступает обобщение денежных поступлений и оттоков, расчет чистой разницы между ними, и суммирование полученного значения с оставшимися средствами на начало периода, позволяющее вычислить планируемый остаток. Результирующая сумма связывает аналитический базис с балансом. В рамках рассматриваемого примера возьмем за основу несколько допущений:

- Предприятие специализируется только на профильной деятельности, не осуществляя сторонних закупок и финансовых операций, и не меняя состав учредителей. Единственным видом операций остается текущая категория.

- Оплата поставляемой продукции делится на две стадии: 60% авансовым платежом, перечисляемым в месяце, предшествующем отгрузке товара, и 40% — расчет по факту приемки на склад.

- Для выплат в рамках ФОТ также предусмотрены два перевода: половину составляет аванс, выдаваемый в период начисления, вторые 50% оплачиваются в следующем календарном отрезке так же, как и страховые взносы.

В качестве прочих расходов можно взять арендную плату — взаиморасчеты с собственником торгового помещения проводятся ежемесячно, сразу после выставления счета.

Результатом подстановки указанных значений становится модель ОДДС, отражающая специфику движения денежных потоков в рамках деятельности организации.

Сведение планового баланса

Обобщим технику составления в сводной таблице:

|

Показатель на начало периода |

Формула |

Пояснения |

|

Основные средства |

Баланс на начало предыдущего месяца — Амортизация за месяц (ОФР) |

— |

|

Запасы |

— |

Неизменны и равняются нулю из-за допущения, согласно которому весь объем реализуется за период |

|

Дебиторская задолженность |

Баланс на первое число предыдущего месяца + Платежи контрагентам за поставку (ОДДС) — Материальные расходы (ОФР) |

В рассматриваемом примере отсутствует дебиторская задолженность |

|

Денежные средства |

Остаток на момент начала периода (баланс) + Чистый поток (ОДДС) |

— |

|

Уставный капитал |

— |

1000 рублей (ввиду условия об отсутствии новых учредителей) |

|

Нераспределенная прибыль |

Начальный показатель (баланс) + Поступление за месяц (ОФР) |

— |

|

Кредиторская задолженность |

Значение отправной точки + Начисления ФОТ, социальным выплатам и аренде (ОФР) — Соответствующие платежи (ОДДС) |

Общие требования

Примеры построения проекта финансовой модели предприятия в программе Excel, в том числе рассмотренный в данной статье, позволяют вывести ряд основных критериев, которые нужно учитывать при планировании. Итоговый результат моделирования должен соответствовать следующим стандартам.

Простота

Очевидно, что чем сложнее структура деятельности организации — тем более детализированными должны быть аналитические инструменты, используемые для анализа эффективности. Однако практика показывает, что грамотный подход к упрощению позволяет избежать ошибок в процессе построения, и способствует более быстрому освоению функциональных механизмов на начальных этапах.

Удобство использования

Последовательная организация блоков гарантирует формирование комплексного представления об экономической составляющей, а также о нюансах составления и ведения отчетности на различных временных интервалах.

Наглядность

Распространенный недостаток — разнесение предпосылок и выводов, затрудняющее определение взаимосвязи между корректируемыми данными и показателями, на которые они влияют. Грамотная визуализация — важный аспект, исключающий сложности адаптации.

Как подготовить финансовую модель

В процессе моделирования можно учитывать различные факторы, включая не только персональные управленческие потребности, но и банковские требования, актуальные в ситуациях, когда необходимо представить подробный инвестиционный проект. Отсутствие практических навыков и наличие достаточного свободного времени — повод для самостоятельного освоения такого эффективного аналитического инструмента, как Эксель. Однако в ситуациях, когда отчет требуется быстро, и должен соответствовать строгим критериям — лучше обратиться за помощью к специалистам.

Заключение

Приведенный пример рассматривает алгоритм создания базовой отчетности, оставляющей широкий диапазон возможностей для дальнейшей оптимизации. Структурирование категорий, группировка данных, учет большего количества внешних факторов — все это позволяет получить более точные результаты, которые станут основой для принятия верных решений, направленных на развитие бизнеса. Финансовое моделирование в Excel помогает понять, как планируемые мероприятия отразятся на прибыли и убытках предприятия, и какие аспекты имеют наибольшее влияние с точки зрения увеличения показателей экономической стабильности и ликвидности — как в текущем периоде, так и в долгосрочной перспективе.

Количество показов: 24376

Бесплатный авторский шаблон и пошаговая инструкция для создания финансовой модели.

Меня зовут Данила Тривайло, и сегодня я хотел поделиться с вами шаблоном для расчета финансовой модели вашего бизнеса.

Предисловие

Мой первый бизнес-опыт случился, когда я был в пятом классе. Мы сидели в рекреации школы вместе со школьным другом Женьком. Он занимался хоккеем и ездил три раза в неделю на тренировки.

Рядом со спортивной базой был небольшой рынок, на котором Жека нашел палатку с очень правдоподобными игрушками-муляжами животных. Игрушки, сделанные из каучука, были очень похожи на настоящих животных и насекомых. В ассортименте были ящерки, мыши, пауки, тараканы и прочие представители фауны.

В тот день Женя решил купить себе муляж крысы. И надо сказать, это был один из самых веселых дней за тот год. Как же орали девчонки! Веселились мы славно и после того, как нас отчитал завуч, мы сидели с ним и обсуждали, что можно тут придумать.

— Слушай, Жека, а давай будем продавать их?

— Думаешь, они кому-то нужны?

— Ну давай попробуем!

Так и решили. Свободных денег у меня на тот момент не было, а у Женька были накопления около 3000 рублей. Игрушки стоили в среднем рублей 250. Решили просто умножать на два и продавать за 500. Деньги договорились делить пополам.

В первый закуп удалось купить десять игрушек — такой мини-зоопарк. И каково было наше удивление, когда на следующий день до обеда все игрушки были проданы! Ажиотаж был нереальный — по всей школе на переменах раздавали дикие крики.

Мы естественно повторили закупку — результат был аналогичный, все разобрали молниеносно. Третья закупка — и опять все разлетелось на «ура». Всем очень нравился наш товар.

А как я был рад! По итогам недели мы наторговали на 18 тысяч рублей. Как и договаривались, половина была моя. Я забрал 9000 и ушел на выходные довольный, как слон. Каким же богачом я ощущал себя тогда! Зашел в продуктовый магазин и понял, что я вообще могу купить себе все что угодно — любые чипсы, мороженое, могу даже три штуки взять

На следующей неделе мы встретились с Жекой перед уроками. Но он, надо сказать, как-то не был так весел, как я. Говорит, что не очень понимает — вроде столько продали всего, а у него денег не прибавляется… Мы начали мозговать, в чем может быть проблема.

В итоге все встало на свои места. Женя дал оборотные 3000 рублей, мы продали первую партию и заработали 6000 рублей. Половину, то есть всю нашу прибыль, забрал я. А у него на руках итого осталось столько, сколько и было в начале:) И так три раза. Втянул его, ни копейки не вложил, никаких рисков не нес, всю прибыль забрал. Красавец:))

Само собой, я вернул ему все, что полагалось. Дальше начались не лучшие времена для нашего бизнеса: нас мощно прижала администрация школы, на рынке мы выбрали почти весь товар, да и спрос начал утихать. В общем, во что-то большое этот бизнес не вылился.

Это был мой первый и последний раз, когда непонимание финансов принесло мне положительный результат. Все мои последующие проекты, которые я запускал без должной финансовой аналитики, заканчивались куда печальней.

Суть файла

Для меня стало базовой привычкой пропускать все идеи через анализ финансов на самом старте. И недавно я подумал, что было бы здорово сделать такой шаблон, который можно легко использовать для большинства проектов, при этом, не имея большого опыта в финансах.

Считаю, что мой файл будет полезен тем, кто:

- Готовится запускать какой-то бизнес или проект.

- Хочет создать новое направление внутри текущего бизнеса.

- Уже запустил работающий бизнес, но по какой-то причине, не считал экономику проекта.

- Не планирует запускать бизнес, но думает в этом направлении.

Как устроен файл

Задача этого документа — получить ответ, сходится ли экономика Вашего проекта. Если сходится, то какие целевые значения нужно достичь.

Если модель не сходится даже на бумаге — стоит задуматься над этим уже сейчас. Случаев, когда в расчетах все плохо, а в жизни все супер, я практически не встречал. Наоборот — постоянно:)

Не стоит воспринимать этот документ как фундаментальный финансовый анализ. Это упрощенный вариант аналитики, который позволит получить ответы на базовые вопросы.

Чтобы редактировать свою версию, просто нажмите Файл — Сделать копию и скопируйте документ на свой Гугл Диск:)

Теперь по сути:

- Файл залит на «Google диск». Мою версию нельзя редактировать — поэтому скачивайте ее себе на диск и там уже делайте, что хотите, под свои цели.

- В файле четыре вкладки. Вкладка № 1 — это финансовая модель. По сути это фотоснимок вашего бизнеса в статике. Задача этой вкладки — понять, как должен выглядеть ваш проект в итоге с точки зрения финансов. Для удобства я завел туда реальные показатели одного из своих недавних проектов как пример.

- Вкладка № 2 — это финансовый календарь. После того, как вы поймете ключевые показатели, считая финансовую модель (вкладка 1), вы можете посмотреть, что будет происходить с вашим проектом не в статике, а в динамике.

- Вкладки № 3 и № 4 дублируют вкладку № 1 и № 2. Это рыба — пустые шаблоны. То есть вкладки №1–2 нужны для понимания, как заполнять документ, №3–4 подходят для просчета ваших проектов.

- Файл рассчитан на анализ большинства бизнес-моделей. В ряде случаев придется немного поправить документ, но для подавляющего большинства бизнес-моделей его будет достаточно.

- Файл содержит два сценария для расчета двух самых популярных форм бизнеса: штабной и сетевой формы. Если у вас штабной бизнес, когда есть некое ядро (интернет-магазин, производство) — можете сразу использовать документ, ничего дополнительного делать не нужно. Если у Вас сетевой бизнес, когда система строится на бизнес-единицах (юниты), а все юниты объединяет некий управляющий центр, нужно в Фильтре в ячейке «Юнит модель» открыть поля с пометкой «U». Тогда у Вас откроются дополнительные строки с параметрами, которые нужны для сетевых форм бизнеса.

В файле есть ячейки, которые залиты серым цветом — их не нужно трогать, так как туда забиты формулы. Если будете что-то менять, то делайте аккуратно, чтобы формулы не слетели.

Принципы заполнения

- Начните с того, что определите, какая форму бизнеса у вас планируется. Если, например, вы хотите открывать салоны красоты — это сетевой бизнес. Если в планах делать только один салон — можно считать, что это штабная форма.

- Я бы советовал просто идти по порядку и заполнять пустые ячейки. Заполнять все ячейки не обязательно.

- Сначала пройдите вкладку «Финансовая модель». Ваша цель — понять, при каких показателях экономика бизнеса будет сходится.

- Наверно, первая задача первой вкладки — понять, при каких показателях вы достигнете точки безубыточности. Как правило, все крутится вокруг следующих параметров: количество продаж, средний чек, средняя наценка. Второй вопрос — насколько реально будет достичь полученных показателей в жизни.

- В разделе «Оценка рынка» я заполняю показатели в количестве человек. С точки зрения корректности показателей, TAM, SAM и SOM считается в деньгах, то есть количество пользователей умножается на средний чек. В данной таблице предлагаю считать емкость рынка в количестве пользователей или клиентов, а средний чек учитывать отдельно.

- Если вам не хватает строк в таблице, лучше сгруппировать параметры. Особенно это касается расходной части. Допустим, вы делаете просчет ресторана. Вы можете на отдельной вкладке выписать все компоненты кухни и их стоимость, а в финмодель в разделе расходов объединить все компоненты под пунктом «Оборудование для кухни».

- Чтобы получить максимально достоверные цифры — лучше всего обратиться к практикам. Найдите тех, у кого есть опыт в аналогичном бизнесе в схожей нише и покажите им вашу модель. Такие люди смогут быстро стряхнуть с нее налет неадекватности.

- Самый точный способ получить достоверную информацию — это практика и создание MVP. К примеру, очень сложный вопрос на старте — понять, каким будет спрос. Часто достаточно сделать лендинг с продуктом, как будто он у вас есть, запустить рекламу и увидеть, насколько ваш продукт интересен людям. По моей практике, на этом этапе отсеивается 90% идей.

- Разделяйте понятия дивидендов и зарплаты для себя. Если вы участвуете в запуске бизнеса и выполняете какие-то функции, у вас должна быть зарплата и ее нужно закладывать в финансовую модель. Такой подход подразумевает, что в любой момент вы можете выйти из операционной деятельности и вашу позицию займет другой человек.

- Один из ключевых показателей при запуске проекта — стоимость привлечения клиента. Проще говоря, это ответ на вопрос, сколько денег нужно потратить, чтобы один человек в результате совершил покупку. В угоду универсальности в этом шаблоне нет данного параметра. Но я очень советую посчитать этот показатель отдельно. Думаю, это топ-5 причин, почему у проектов не сходится экономика.

- Расходную часть почти любого проекта можно найти в интернете. Сейчас есть очень много детальных разборов типовых бизнесов. Еще полезный инструмент: запросить презентацию франшизы. Так, если вы хотите открыть барбершоп, запросите три-четыре файла от разных франшиз и вы получите понимание, сколько будет стоить открытие и каких расходов ожидать.

- Часто в финансовых планах возлагают большие надежды на показатель retention — повторные продажи. Я бы минимально рассчитывал на retention при построении финансовой модели. Пусть это будет вашим бонусом и лучше постарайтесь свести экономику без расчета на повторные продажи.

Буду очень рад, если в итоге, этот документ поможет кому-то запустить проект, избежать ошибок или получить понимание, что происходит с их бизнесом в данный момент: ) Особенно буду рад, если файл поможет тем, кто вынужден начинать заново после пандемии. Не расстраивайтесь и не вешайте нос — у вас есть шанс сделать все еще лучше

Для удобства на первой и второй вкладке с примером расчетов я добавил комментарии в некоторые ячейки с названием параметров (у таких ячеек черный уголок) — комментарий появляется при наведении на название параметра.

Еще есть к вам вопрос: раздумываю над темой для следующей статьи. Что было бы вам интересней всего?

Как найти в себе силы после череды неудач двигаться дальше?

Чек-лист по контекстной рекламе. Как контролировать подрядчиков и избежать обмана?

Кейсы. Рассказ, как я недавно тестировал нишу вендинговых аппаратов здорового перекуса и к каким результатам пришел.

Другое (напишите в комментариях)

Показать результаты

Переголосовать

Проголосовать

Другие статьи автора:

Данила Тривайло

- Как я тестировал гипотезу по продаже антисептиков — быстро, недорого, но глубоко

- Как наш интернет-магазин «кидали» на деньги

- Ключевые метрики в электронной коммерции: дашборд руководителя

- Как мы повысили эффективность склада в 2,5 раза

- Как я почти отдал мошенникам-инвесторам 1,5 млн рублей

Уважаемые посетители!

Скачивайте бесплатно данную финансовую модель со всеми действующими, открытыми формулами ниже в серой рамке, причем как в заполненном виде, для примера заполнения,

так и в незаполненном.

Идентификационный номер этой финмодели: IDFM-100010

Если у Вас нет желания тратить много времени на внесение данных Вашего проекта в условия модели и

плюс к тому Ваш бюджет на создание финансовой модели позволяет, то можем предложить Вам за сравнительно небольшие деньги

воспользоваться услугой заполнения финмодели Вашими данными в нашем

Маркетплейсе финансовых моделей P&L.RU,

либо подписавшись на платный Тариф 2 после регистрации

Смотрите обучающую видео-методологию с нашего Ютуб-канала о том, как прописать действующие формулы данной финансовой модели в EXCEL:

Используйте этот видео-ролик в качестве инструкции для заполнения и корректировок финансовой модели.

Онлайн-версию этой финмодели смотрите здесь:

перейти в онлайн-модель

Описание характеристик финансовой экспресс-модели от 5 параметров:

- Простейшая финмодель для быстрого расчета Вашего бизнес-проекта — носит универсальный характер;

- Данная финмодель помимо представления в EXCEL, имеет онлайн-реализацию;

- Горизонт моделирования неограничен и периодизация может быть ежемесячной, ежеквартальной или ежегодной;

- Доходная часть задается в денежном представлении с динамикой в виде прироста по правилам линейной прогрессии, начинающейся с заданной суммы дохода в начальный период;

- Себестоимость задается через процент рентабельности (маржинальности);

- Переменные расходы задаются единым процентом от дохода;

- Постоянные расходы задаются единой суммой за период.

Успехов Вам в создании финмодели Вашего проекта!

Еще финмодели:

Двуязычная финмодель от 5 параметров со сценариями

Наше обучающее видео

Rutube:

Финансовая модель поколения 4.0

Rutube:

Система контроля за корректностью финмодели в EXCEL

Rutube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Rutube:

Баланс, прибыль, деньги и финотчеты BS PL CF

Rutube:

Организация системы управленческого учета в EXCEL

Rutube:

Курс обучения финансовому моделированию в Excel. Часть1

Вконтакте:

Финансовая модель поколения 4.0

Вконтакте:

Система контроля за корректностью финмодели в EXCEL

Вконтакте:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

Вконтакте:

Баланс, прибыль, деньги и финотчеты BS PL CF

Вконтакте:

Организация системы управленческого учета в EXCEL

Вконтакте:

Курс обучения финансовому моделированию в Excel. Часть1

YouTube:

Финансовая модель поколения 4.0

YouTube:

Система контроля за корректностью финмодели в EXCEL

YouTube:

Простая финмодель от 10 параметров и с расчетом IRR, NPV, PBP, ROI и т.п.

YouTube:

Баланс, прибыль, деньги и финотчеты BS PL CF

YouTube:

Организация системы управленческого учета в EXCEL

YouTube:

Курс обучения финансовому моделированию в Excel. Часть1

С НАМИ ЭФФЕКТИВНЕЕ!

Финансовая модель — это функциональный инструмент, который поможет оперативно просчитать влияние различных факторов и изменений на результаты работы и финансовое состояние организации. За счёт формул и уравнений расчётов после изменения исходных данных все зависимые характеристики, будут пересчитаны программой автоматически.

Для финансового моделирования наиболее удобен и доступен формат Excel. Использовать его могут как бухгалтеры, так и руководители различных уровней.

Набор показателей для финансовой модели зависит от специфики деятельности организации. Основных групп, как правило, четыре:

- активы — имущество, принадлежащее организации;

- пассивы — обязательства;

- финансовые потоки — различные денежные поступления и платежи;

- доходы и расходы.

Результаты расчётов можно представить в виде баланса, отчётов о доходах и расходах и о движении денежных средств (по состоянию на определённую дату).

Алгоритм построения финансовой модели

Начните финансовое моделирование в Excel с создания простой модели. Из внешних параметров можно, например, взять стоимость продукции и спрос на неё. Например, в качестве внутренних показателей можно взять размер выручки и затрат. На первом этапе количество элементов может быть минимальным, а особой точностью можно пренебречь. Основная цель — установить рабочие взаимосвязи для автоматического пересчёта. Далее модель можно развивать, детализировать и усложнять.

Рассмотрим пример простого моделирования в Excel с небольшим количеством ключевых переменных. Для каждой таблицы необходимо отвести отдельную страницу.

1. Задаём исходные параметры

Попробуем спрогнозировать выручку. За основу можно взять план реализации товаров или услуг за год. Размер выручки на первом этапе можно округлить или указать приблизительные данные (рисунок 1).

Рисунок 1 — План реализации услуг (тыс.руб.)

Выручка рассчитывается как сумма услуг.

2. Определяем переменные затраты

В качестве переменных введём затраты на заработную плату сотрудникам. Допустим, она зависит от объёма реализованных услуг и составляет 25% от выручки. Зарплата рассчитывается помесячно как произведение коэффициента 0,25 (25/100) и плана продаж на конкретный месяц.

Расходы на аренду и управление внесём как фиксированные значения.

Например, чтобы посчитать зарплату за январь, берём план реализации на январь и умножаем на коэффициент

151 * 0,25 = 38 тыс. руб.

В Excel прописываем формулу: fx = 0,25*название страницы с таблицей по плану реализации!B8

Общий размер планируемых затрат будет равен сумме зарплаты, аренды и управленческих расходов (рисунок 2).

Рисунок 2 — План затрат

3. Составляем план доходов и расходов

Обратите внимание на строки «операционные доходы» и «операционные расходы» (рисунок 3). Чтобы их заполнить, потребуется прописать ссылки на соответствующие ячейки функциональных планов.

Рисунок 3 — План доходов и расходов, тыс. руб.

Так, операционные доходы будут равны суммам от услуг 1-4. Например, чтобы рассчитать операционный доход за январь, складываем 15+30+46+60. Получаем 151 тыс. руб.

В формулу прописываем: fх =СУММ(B5:B8)

Числовые значения по услугам прописываем ссылками на ячейки таблицы «План реализации услуг».

Графа «Итого» считается как сумма ячеек с B4 по M4

fх =СУММ(B4:M4)

Аналогично рассчитываются операционные расходы. Данные синхронизируем с таблицей «План затрат».

Операционная прибыль рассчитывается как разность операционные доходы — операционные расходы.

Например, операционная прибыль за январь равна: 151 — 96 = 55 тыс. руб.

Рентабельность рассчитывается как отношение операционной прибыли к операционному доходу помноженное на 100.

За январь получаем: 55/151*100 = 36,69%

fх = B13/B4*100

Обратите внимание, что итоговая рентабельность рассчитывается не как сумма за предыдущие месяцы, а как отношение итоговой операционной прибыли к итоговому операционному доходу.

Прибыль нарастающим итогом — это прибыли (убытки) за прошлый и текущий отчётные периоды. В январе мы берём данные операционной прибыли, равные 55 тысячам рублей. В феврале прибавляем 58 тысяч. Получаем 113 тысяч рублей. В марте прибавляем ещё 64 тысячи. Получаем 176 тысяч. И так суммируем по каждому месяцу.

В нашем финансовом плане прибыль нарастающим итогом за февраль будет прописываться формулой: fх=B15+C13

4. Составляем план движения денежных средств

Допустим, что в организации осуществляется только операционная деятельность, без капитальных вложений и заёмных средств. Также для упрощения исключим дебиторскую задолженность, допустив что время оплаты и время оказания услуг совпадают.

Платежи по заработной плате и аренде происходят в месяце, следующем за месяцем их начисления, а управленческие расходы — в месяц их осуществления (рисунок 4).

Рисунок 4 — План движения денежных средств, тыс. руб.

Платежи по операционной деятельности рассчитываются, как сумма зарплата + аренда + управленческие расходы.

Сальдо по операционной деятельности — это разность поступлений по операционной деятельности и платежей по операционной деятельности.

Сальдо операционной деятельности за январь будет равно: 151 — 38 = 113 тысяч рублей.

Сальдо на конец периода рассчитывается как сумма сальдо на начало периода и сальдо по операционной деятельности. Если принять сальдо на начало января равное 10 тысячам рублей, сальдо на конец периода будет равно 123 тысячам рублей.

5. Делаем прогнозный баланс

На основании плана доходов и расходов и плана движения денежных средств можно построить прогнозный баланс. Начальные остатки нужно взять из баланса предыдущего периода. Допустим, что все они равны 10 тысячам рублей (рисунок 5).

Рисунок 5 — Прогнозный баланс, тыс. руб.

В графу «денежные средства» подставляем значение сальдо на конец периода предыдущего месяца. Так, денежные средства за февраль = 123 тысячам рублей.

Активы будут равны сумме: денежные средства + основные средства + дебиторская задолженность.

Кредиторская задолженность рассчитывается: кредиторская задолженность предыдущего периода + планируемые затраты на заработную плату и аренду предыдущего месяца — планируемы движения денежных средств по зарплате и аренде предыдущего месяца.

Так, кредиторская задолженность на 1 февраля составит 58 тысяч рублей

0+38+20-0-0.

Капитал = капитал за предыдущий период + операционная прибыль предыдущего периода.

Капитал на 1 февраля составляет 65 тысяч рублей. 10+55.

Пассив — это сумма капитала и кредиторской задолженности

Обратите внимание, что дебиторская задолженность будет рассчитываться как дебиторская задолженность за предыдущую дату + отгрузка периода — поступление денежных средств.

Далее финансовую модель можно детализировать. Например, разбить по видам управленческие расходы, расписать зарплаты по сотрудникам, детализировать план продаж.

Финансовую модель можно корректировать, заменять плановые данные фактическими, отслеживать риски и контролировать финансовые результаты.

Узнайте больше о финансовом моделировании в Excel и прогнозировании финансового состояния бизнеса на семинаре в Учебном центре «Финконт».

Пример бизнес-плана с расчетами

Автор: Андрей Дата: 27.09.2017 Рубрика: Бизнес-план — пошаговая инструкция

Короткое видео о том, что из себя представляет моя Финансовая модель в Excel

Скачать Финансовую модель бизнес-плана в формате Excel (версия 3.0)

Последнее обновление модели 09.05.2021г.

Не ищите аналогов, в свободном доступе их нет!

Рассматривать, в качестве примера бизнес-плана, я буду свою финансовую модель, расчеты в которой выполняются в обычном файле Excel 2010, где нет ни макросов, ни сводных таблиц, ни сложных диаграмм. Соответственно, быть продвинутым пользователем Excel вам вовсе и не нужно. Тот минимум, который необходимо знать для работы с финансовой моделью, я вам подробно объясню, и, поверьте, это будет очень просто, а главное полезно для вашей будущей работы в Excel.

Итак, строя финансовую модель бизнеса (будь то производство, продажа товаров или предоставление услуг), мы выполним следующие действия и получим соответствующие таблицы и простые наглядные диаграммы к ним:

1. Определим ставки налогов и сборов, и подумаем над тем, какие варианты организации и развития бизнеса стоит рассматривать. Перейти к инструкции раздела >>

2. Запланируем уровень инфляции и определим ставку дисконтирования (чтобы понять, что это такое, рекомендую посмотреть мой получасовой курс по анализу финансовой деятельности предприятия). Перейти к инструкции раздела >>

3. Распишем затраты на запуск (инвестиционные вложения) и рассчитаем амортизацию приобретаемых основных средств (оборудования) прямолинейным методом (если у вас нет затрат на запуск, тогда просто пропустите этот блок). Перейти к инструкции раздела >>

4. Распределим затраты на запуск между источниками финансирования: собственные средства, средства партнеров и инвесторов, кредитные средства (для кредита спрогнозируем ежемесячные платежи). Перейти к инструкции раздела >>

5. Построим организационную структуру предприятия (управление персоналом), составим график выходов сотрудников, чтобы четко понимать, что персонал планируется правильно и в достаточном количестве, а также рассчитаем фонд заработной платы с учетом начислений и определим периоды приема сотрудников на работу. Перейти к инструкции раздела >>

6. Проработаем маркетинговую программу и распределим затраты на маркетинг по статьям. Перейти к инструкции раздела >>

7. Продумаем план операционных расходов и запланируем постоянные и переменные затраты по месяцам, учитывая при необходимости, закупку материалов или продуктов с предоплатой или отсрочкой платежей. Перейти к инструкции раздела >>

8. Грамотно сформируем отпускную цену на каждый продукт или услугу, учитывая конкурентов, желания потенциальных клиентов и собственные потребности. Перейти к инструкции раздела >>

9. Построим прогноз продаж на три года, с учетом предполагаемых скидок и сезонных колебаний рынка, а также при необходимости учтем продажи наших товаров (услуг) с отсрочкой платежа (в рассрочку) до 5 месяцев. Перейти к инструкции раздела >>

10. Определим точку безубыточности как в количественном выражении (сколько продаж должно быть сделано в месяц для достижения порога безубыточности), так и в денежном (сколько денег нужно, чтобы выйти, как говориться, «в ноль»). Перейти к инструкции раздела >>

11. Проанализируем прогноз прибылей и убытков (доходов и расходов), определив, тем самым, насколько рентабельный бизнес мы планируем. Перейти к инструкции раздела >>

12. Рассчитаем показатели эффективности инвестиционных вложений и посмотрим на изменение прогнозных денежных потоков, а также удостоверимся, проведя анализ по месяцам, в том, что денежных средств хватает на ведение бизнеса или, возможно, в какой-то из месяцев необходимо искать источники дополнительного финансирования. Перейти к инструкции раздела >>

13. Сведем прогнозный баланс за расчетный период (за 3-и года). Перейти к инструкции раздела >>

14. Построим график реализации бизнес-проекта с разбивкой по основным этапам. Перейти к инструкции раздела >>

В модели мы сможем выполнить расчет для трех вариантов развития бизнеса. Это может быть важно для тех, кто делает выбор между несколькими типами оборудования, или хочет посмотреть, как будет изменяться финансовая составляющая бизнеса при пессимистичном, оптимистичном и базовом варианте развития событий. Но если вам более чем достаточно одного варианта, то свою работу, в построении финансового плана, вы порядком упростите.

Пример бизнес-плана с расчетами я вам не только покажу, но и детально расскажу, как и с какой логикой строится каждая из таблиц. И если у вас есть необходимость проанализировать собственный бизнес и найти узкие места в нем, или вы только открываете свое дело и готовите бизнес-план для представления инвестору (кредитору), то вам вполне достаточно будет предлагаемых в модели таблиц. После того, как вы их подготовите, достаточно будет дополнить только описательной частью и план организации и видения бизнеса будет у вас полностью готов. Ну а если вы пишите дипломный проект, то информации вам здесь более чем достаточно, для выполнения финансовой части. Тем более что формат таблиц, которые я предлагаю в своей модели, полностью соответствует стандарту UNIDO, и раннее моя модель уже имела успешное практическое применение не только при подготовке дипломных проектов, но и при защите стартапов, в том числе и в Европе.

Что касается времени, которое вам понадобится для подготовки модели, то здесь однозначно сказать тяжело, т.к. все завит от того, насколько сложный проект вы рассматриваете, какие исходные данные у вас уже собраны и насколько вы располагаете временем. Но могу сказать, что при наличии всех необходимых исходных данных, инвестиционный проект вполне реально рассчитать за один день!

Вот перечень исходных данных, которые вам понадобятся для планирования бизнеса в предлагаемой мной модели (период планирования – 3 года):

— макропоказатели: прогноз инфляции на расчетный период или фактическая инфляция прошлых лет и средняя ставка по банковским депозитам (будем максимально упрощать расчет дисконтирования);

— ставка и периодичность уплаты налога на прибыль или единого налога для предпринимателей, ставка НДС (для платильщиков НДС), ставка таможенных сборов (для ввоза импортного оборудования, товаров или сырья), ставка начислений на фонд оплаты труда (процент начислений, взимаемый с предприятий, а не подоходный и социальный налог с сотрудников));

— полный перечень основных фондов, в которые будут вкладываться инвестиции, с ежемесячной разбивкой затрат;

— предполагаемые суммы и даты получения денежных средств от партнеров, инвесторов или банков, а также ставки вознаграждений инвесторов и проценты за пользование кредитами;

— перечень сотрудников и их предполагаемые оклады или тарифы;

— список маркетинговых мероприятий с разбивкой затрат по месяцам;

— перечень операционных (постоянных и переменных) затрат с ежемесячной разбивкой;

— цена конкурентов (максимальная и минимальная) и цена, которую готов платить потребитель (максимальная и минимальная) по каждому продукту (услуге) или группе товаров;

— прогноз продаж по каждому продукту (услуге) или группе товаров с разбивкой по месяцам;

— основные этапы реализации проекта с указанием сроков начала и окончания по каждому этапу.

Как видите, исходных данных нужно не так уж и много, при этом проект все равно будет проработан глубоко и грамотно.

Как работает моя финансовая модель для планирования бизнеса. Все очень просто. Заполняете только лист «Исходные данные», выбирая с помощью стандартных фильтров Excel необходимый вам блок. Данные нужно вписывать только в ячейки, которые имеют желтую заливку. В ячейках с зеленой заливкой выбираются данные из предложенных системой списков. Внимание, выпадающие списки менять нельзя, т.к. часть списков участвует в формулах модели. Остальные ячейки трогать без особой надобности не нужно, т.к. они имеют формулы или несут исключительно информативный характер. Для удобства печати, все основные таблицы вынесены на отдельные листы, в которые абсолютно все данные подтягиваются автоматически. Для тех, кто не уверенно работает в Excel, ячейки с формулами я закрыл защитой листа, которая не имеет пароля и вы, при необходимости, можете легко ее снять. Как это сделать, я детально объясню вам в одном из следующих постов.

В каком порядке заполнять финансовую модель

Скачать Финансовую модель бизнес-плана в формате Excel (версия 3.0)

Последнее обновление модели 09.05.2021г.

При возникновении вопросов пишите на E-mail: andrei@blogbusiness.com.ua

Перейти к работе над финансовой моделью >>

Модель с гибким горизонтом планирования от 3-х до 10-ти лет представлена здесь >>

Все анонсы новых постов и инструкций после публикации я выставляю на странице блога в Facebook.

Хотите первым узнать о новой публикации на моем блоге, подписывайтесь на страницу блога в Facebook!

Если материал поста был для Вас полезен, поделитесь ссылкой на него в своей соцсети:

При использовании материалов сайта наличие активной ссылки на www.blogbusiness.com.ua обязательно

Хотите просчитать плановые значения выручки, прибыли и денежных потоков? На помощь придет финансовое моделирование в Excel. В статье рассказываем о базовых принципах построения модели и делимся готовым решением. На выходе вы получите прогнозную отчетность. Усильте с ее помощью контроль над процессами в организации.

Финансовая модель бизнеса: что это

Финансовая модель предприятия – это плановые показатели его деятельности по:

- доходам;

- расходам;

- прибыли;

- денежным потокам;

- активам;

- обязательствам.

Этим она похожа на систему бюджетов. Отличается от них бóльшими упрощениями и вариативными параметрами. Последнее объясняется целью создания: быстрая оценка изменений финансовых результатов и имущественного положения под влиянием разных факторов. Например, в результате смены условий расчетов с контрагентами, покупки нового оборудования, повышения зарплаты персоналу и т.п.

Обычно финансовая модель строится в Excel или Google-таблицах. Часть исходных данных вносится вручную (план по объему продаж, месячный фонд оплаты труда, нормы потребления материалов на единицу изделия и т.д.). Зависимые от них показатели задаются с помощью формул. Они обеспечивают моментальный пересчет итоговых значений выручки, операционной прибыли, дебиторки, денежных притоков и т.д.

Итоговый результат финансового моделирования – три формы отчетности:

- баланс;

- отчет о финансовых результатах (ОФР);

- отчет о движении денежных средств (ОДДС).

Скачайте финансовую модель в Excel, о создании которой рассказываем в статье. Файл – Простая финансовая модель для торговли в Excel (Fail-Fin-model-v-Excel)

Финансовое моделирование проекта: что надо знать

Если вы решили самостоятельно построить финансовую модель в Excel, то идите от простого к сложному и от общих моментов к деталям. Так проще не запутаться в большом количестве формул и ссылок.

Вот пошаговый план реализации.

Рисунок 1. Построение финансовой модели: рекомендуемые этапы

Опробуем данный подход на практике. Рассмотрим пример для организации, которая занимается розничной торговлей. Такой выбор не случайный. Любое производство сложнее торговли, так как в нем предполагаются:

- материальные затраты;

- амортизация оборудования;

- возможно, незавершенный производственный процесс на конец месяца, поэтому необходимость разделения затрат и расходов;

- разнородные складские запасы в виде материалов и продукции.

Кроме того, продажи в розницу исключают вариант формирования дебиторской задолженности покупателей, если исходить из того, что отсрочки и рассрочки не предоставляются.

Финансовая модель (ФМ) в Excel: считаем доходы

Отправная точка на данном этапе – объем продаж. Можно пойти простым путем и внести только денежное значение выручки. Позже детализировать его как произведение цены и количества в разрезе номенклатурных позиций.

Мы сразу поступим вторым способом. Это даст количественный параметр, который необходим для корректного подсчета расходов на приобретение товаров.

Основная сложность этапа: откуда взять данные по плану продаж? Все зависит от вашей цели:

- если она пока в том, чтобы построить и «обкатать» работоспособность ФМ, то берите любые данные. Например, за прошлый год или произвольные;

- если вам одновременно нужны и модель, и качественные результаты расчета по ней, то займитесь планированием отдельно.

Мы ратуем за то, чтобы на данном этапе не уходить в детали. Но разумно уже сейчас подумать: чем будете усложнять и этим приближаться к реальности?

Вот два совета.

Первый. Покажите отдельно НДС, который «сидит» в цене реализации. Он приходит в поступлениях от покупателей, но это не доход вашей организации. Добавив его в таблицу, вы посчитаете выручку-нетто или чистый доход. Заодно определите будущие платежи в бюджет по данному налогу*.

____________________

Примечание: в бюджет платится разница между НДС, который начислен к уплате, и тем, который предъявляется к возмещению по собственным закупкам.

____________________

Второй. Введите аналитику по продажам. Самое простое – это номенклатурные позиции. Дополнительно к ним:

- процент возврата товаров;

- категория клиента (физическое лицо или организация);

- номер магазина или наименование региона, если есть несколько точек продаж.

Помним: пока излишняя детализация лишь запутает. Поэтому получаем в Excel простой план по доходам.

Рисунок 2. Упрощенный план по доходам в Excel

Построение финансовых моделей: пример планирования расходов

Определимся с расходами также пока в первом приближении. Обобщим полный перечень трат компании в разрезе элементов. Это будут:

- материальные траты. В упрощенном варианте предположим, что к ним относятся только траты на покупку товара без НДС и что организация продает в течение месяца столько, сколько закупает. Значит, величину определим как произведение цены приобретения и объема продаж;

- зарплата работников. Ограничимся единой суммой фонда оплаты труда за месяц без разбивки по составляющим;

- социальные отчисления. Для них составим формульную зависимость. Обычно это 30% плюс процент взносов «на травматизм» в Фонд социального страхования от начисленной оплаты труда. Данный процент зависит от класса профессионального риска по организации. Мы взяли минимальное значение 0,2%;

- амортизация. Вводим строку в ФМ, если в собственности предприятия есть основные средства и нематериальные активы. Указываем единую сумму для каждого месяца на основе средних фактических или предполагаемых значений;

- прочие расходы. Это отчасти уход в детализацию. Однако если в компании есть постоянные легко планируемые траты, то зафиксируйте их. К ним относятся: арендные платежи, траты на рекламу, на командировки и т.п.

Для упрощенной ФМ такого списка достаточно. А это четыре совета на будущее о том, чем усложнить.

Первый. Введите дополнительные позиции в материальные расходы. Например, такие:

- отопление, водоснабжение, электроэнергия;

- упаковка;

- ГСМ на автотранспорт, если он есть на балансе;

- канцелярские принадлежности и т.п.

Второй. Отдельной строкой покажите входной НДС. Когда ставка – одна (20%), то его сумма – это произведение 20% на совокупные материальные траты без НДС. Когда примешивается еще 10%, тогда:

- либо упрощайте и считайте налог по максимальной ставке;

- либо усложняйте, применяя средневзвешенное значение ставки исходя из доли в закупках с НДС по 20% и 10% в прошлые периоды.

Третий. Разделите оплату труда на составляющие:

- выделите в зарплате продавцов оклад (постоянную часть) и премию, зависящую от объема продаж (переменную компоненту);

- покажите отдельной строкой зарплату других работников, которая не завязана на количественные показатели и является постоянной.

Четвертый. Учтите изменения амортизации, если в планах организации значатся покупка или продажа основных средств и нематериальных активов.

Рисунок 3. Финансовая модель бизнеса в Excel: план по расходам

То, что мы посчитали, является основой для:

- вычисления прибыли/убытка в ОФР;

- корректировки накопленного финансового результата в балансе;

- построения притоков и оттоков в ОДДС.

Перейдем ко второму этапу – обобщению данных в системе финансовых отчетов. Рассмотрим, как это делается.

Составляем плановый отчет о финансовых результатах

Формирование фактической отчетности начинается с подсчета прибыли/убытка за период. Такое же правило действует для моделей и бюджетов. Ведь чтобы заполнить раздел баланса про собственный капитал, нужна величина финансового результата.

Мы подсчитали плановые доходы и расходы по операционной деятельности. Этого достаточно, чтобы составить упрощенный отчет. Вот его возможный вариант.

Рисунок 4. Упрощенный ОФР в Excel-модели

В нем разница между доходами и расходами показывает прибыль или убыток. Мы рассматриваем только основную деятельность без прочей. Поэтому выходим на операционный финансовый результат.

ОФР тесно связан с балансом и ОДДС. Смотрите в таблице, куда и какую информацию он передает.

Таблица 1. Взаимосвязь плановых ОФР, баланса и ОДДС

| Строка ОФР | Связанная строка баланса | Связанная строка ОДДС |

| Операционная прибыль (убыток) | Нераспределенная прибыль (убыток) – добавляется к значениям предыдущего периода | – |

| Выручка (операционные доходы) | – |

Поступления от покупателей и заказчиков – сумма выручки корректируется на авансы полученные и дебиторскую задолженность по формуле: Поступления = Выручка + Авансы полученные – Дебиторская задолженность* |

| Операционные расходы | – |

Платежи по текущей деятельности – сумма денежных** расходов корректируется на авансы выданные и кредиторскую задолженность по формуле: Платежи = Денежные расходы + Авансы выданные – Кредиторская задолженность |

|

Примечание: * в примере ФМ формируется по организации розничной торговли. Поэтому полагаем: авансов и дебиторки от покупателей нет. Значит, поступления равняются выручке; ** денежные расходы – те, которые приводят к оттоку денег (зарплата, налоги, материальные). Для сравнения: к неденежным относится амортизация |

Чтобы плановый ОФР оказался более информативным, дополним строками:

- рентабельность продаж. Это расчетный показатель, который равняется отношению прибыли (в данном случае – операционной) к выручке;

- точка безубыточности в денежном выражении. Для ее расчета предварительно разделили расходы на постоянные и переменные. Об особенностях классификации затрат по такому принципу читайте в статье «Расчет себестоимости».

Формируем плановый отчет о движении денежных средств

Здесь задача:

- обобщить денежные притоки и оттоки;

- рассчитать чистый денежный поток как разницу между ними;

- прибавить его значение к остатку денег на начало периода и вычислить остаток денег на конец. Через эту сумму ОДДС связан с балансом.

Для создаваемой ФМ исходим из допущений:

- организация занимается только основной деятельностью. При этом не покупает оборудование и ценные бумаги, не берет и не дает взаймы, не принимает новых учредителей. Значит, формируется один вид денежных операций – текущий. О двух других – инвестиционных и финансовых – читайте в статье «Анализ движения денежных средств компании»;

- товары оплачиваются поставщику двумя платежами: 60% – аванс в месяце, который предшествует поставке, 40% – окончательный расчет сразу после принятия на склад;

- зарплата выплачивается двумя переводами: 50% – аванс в месяце начисления, 50% – перевод остатка в периоде, который следует за отработанным;

- страховые взносы перечисляются в месяце, идущем за их начислением;

- прочая составляющая расходов по обычным видам деятельности представлена арендой. Платежи по ней производятся в месяце начисления арендной платы.

Получаем вариант ОДДС.

Рисунок 5. Упрощенный отчет о движении денежных средств в ФМ

Сводим плановый баланс

Предположим, что у организации:

- нет входящих остатков по запасам, дебиторской и кредиторской задолженности;

- имущество включает одно основное средство и деньги;

- в пассиве – только уставный капитал и нераспределенная прибыль.

Схема заполнения балансовых строк окажется следующей.

Таблица 2. Техника сведения упрощенного баланса

| Показатель на начало месяца | Расчетная формула | Пояснения |

| Основные средства | Основные средства на начало предыдущего месяца (баланс) – Амортизация за месяц (ОФР) | – |

| Запасы | – | Неизменны и равняются нулю из-за допущения: закупаемые товары полностью распродаются в течение месяца |

| Дебиторская задолженность | Дебиторская задолженность на начало предыдущего месяца (баланс) + Платежи поставщикам за товары (ОДДС) – Материальные расходы (ОФР) | В примере нет дебиторки покупателей, так как организация торгует в розницу |

| Денежные средства | Денежные средства на начало предыдущего месяца (баланс) + Чистый денежный поток за месяц (ОДДС) | – |

| Уставный капитал | – | Неизменен и равняется 1000 тыс. руб. из-за допущения: новых учредителей в течение года не было |

| Нераспределенная прибыль | Нераспределенная прибыль на начало предыдущего месяца (баланс) + Прибыль за месяц (ОФР) | – |

| Кредиторская задолженность | Кредиторская задолженность на начало предыдущего месяца + Начисления по зарплате, социальным отчислениям и аренде (ОФР) – Платежи по зарплате, социальным отчислениям и аренде (ОДДС) | – |

Формат баланса будет таким.

Рисунок 6. Упрощенный баланс в финансовой модели в Excel

Детализация финансовой модели в Excel

О возможных вариантах усложнения исходных данных рассказывали выше. Здесь остановимся на детализации строк плановой отчетности. Вот несколько советов:

- используйте разные группировки расходов в ОФР. Мы обобщили их по элементам. Такой подход называется «по характеру расходов». Но он – не единственный. Можно одновременно с ним или вместо него использовать функциональную классификацию с выделением себестоимости продаж, а также расходов на сбыт и управление. Подробнее про такие варианты читайте в статье «БДР: бюджет доходов и расходов»;

- добавьте другие виды прибыли в ОФР. Например, валовую. Она покажет разницу между продажной и закупочной ценами товаров. Если в организации есть прочие операции, то в отчете не обойтись без чистой прибыли. Читайте о видах финансового результата в материале «Анализ финансовых результатов деятельности компании»;

- включите в ОФР строки для прочих доходов и расходов. Растущая организация не сможет обходиться без них. Например, взятие кредита приведет к появлению процентных платежей по нему. Они – это прочий расход;

- расширьте ОДДС за счет инвестиционных и финансовых операций, если собираетесь приобретать оборудование и брать взаймы. Не смешивайте такие денежные потоки с текущими;

- детализируйте сложносоставные строки в балансе. Например, из запасов выделите товары, материалы, готовую продукцию и незавершенное производство (последние два пункта – неактуальны для торговли). Из состава дебиторки: авансы выданные поставщикам и долги покупателей. По аналогии поступите с кредиторкой и покажите в отдельных статьях: авансы полученные, задолженность перед поставщиками, перед персоналом по оплате труда, по налогам и страховым взносам, перед учредителями по дивидендам.

Не забудьте скачать Excel-файл с полученной финансовой моделью из начала статьи.

Финансовое моделирование в Excel помогает понять:

- как планируемые руководством мероприятия отразятся на величине имущества, капитала, обязательств, доходов, расходов и прибыли;

- какие факторы больше других влияют на прибыль, ликвидность и финансовую устойчивость организации.

Важна роль ФМ и в план-фактном анализе. В течение отчетного периода сравнивайте ожидания из нее с тем, как получилось в реальности. Это хороший способ контролировать ситуацию: понимать суть нарождающихся тенденций и того, к чему они приведут бизнес.