Если вы пользователь Экстерна, то возможности тарифа уже входят в вашу поставку

Узнать больше

В отношении обычных сотрудников, не входящих в органы управления компании, вопрос с НДФЛ при работе за пределами РФ решается просто. Вне зависимости от статуса работника — резидент или нерезидент — организация не должна удерживать НДФЛ с его вознаграждения ровно с того момента, как он начал выполнять обязанности за пределами РФ. И вот почему.

Налоговые резиденты платят НДФЛ со всех своих доходов (ст. 207 НК РФ). При этом механизм уплаты налога отличается в зависимости от того, где получен доход:

- по доходам от российских источников НДФЛ удерживает налоговый агент;

- по доходам от зарубежных источников физлицо платит налог самостоятельно по окончании года на основании декларации (подп. 3 п. 1 ст. 228 НК РФ).

У нерезидентов НДФЛ и вовсе возникает только по доходам, полученным в РФ.

Как бы парадоксально ни звучало, но по правилам гл. 23 НК РФ доходы, которые российские компании и ИП выплачивают своим работникам, выполняющим обязанности за границей, считаются полученными от источников за пределами РФ.

В отношении зарплаты по трудовому договору и вознаграждений по ГПД определяющее значение имеет местонахождения не плательщика (работодателя, заказчика), а самого работника в то время, когда он выполняет рабочие обязанности (подп. 6 п. 1, подп. 6 п. 3 ст. 208 НК РФ).

Вот и получается: если сотрудник, уехавший за границу, статус резидента уже утратил, то его вознаграждение за работу за рубежом НДФЛ не облагается в принципе (п. 1 ст. 207 НК РФ). А если статус резидента у такого работника еще сохранен, то НДФЛ по доходам от выполнения обязанностей за пределами России он должен заплатить самостоятельно (Письмо Минфина от 11.11.2022 № 03-04-05/109842).

Это значит, что с того момента, как сотрудник уедет из РФ и начнет выполнять свои обязанности за границей, у работодателя (заказчика) пропадают обязанности налогового агента по НДФЛ. И это никак не связано с налоговым статусом работника. Удержанный с этого момента НДФЛ следует признать удержанным излишне и вернуть уехавшему (ст. 231 НК РФ).

Налоговыми резидентами признаются те, кто фактически находится в России не менее 183 календарных дней в течение 12 месяцев, следующих подряд (ст. 207 НК РФ). При подсчете учитываются все дни пребывания в РФ за 12 месяцев, включая дни отъезда и приезда, вне зависимости от того, следуют ли они подряд (письма ФНС от 30.08.2012 № ОА-3-13/3157@ и Минфина от 20.04.2012 № 03-04-05/6-534).

К дням пребывания в России приравниваются:

- периоды выезда для краткосрочного (менее 6 месяцев) лечения или обучения;

- время отсутствия в стране из-за выполнения работ (оказания услуг) на морских месторождениях углеводородного сырья.

Российские военнослужащие, проходящие службу за границей, а также сотрудники органов госвласти и органов местного самоуправления, командированные на работу за пределы РФ, считаются резидентами вне зависимости от времени, проведенного за рубежом.

Другие обстоятельства — гражданство, вид на жительство, разрешение на проживание, собственность, банковский счет, трудовые отношения и прочие — для определения резиденства значения не имеют.

Налоговый статус нужно определять каждый раз на дату получения дохода, исходя из количества дней, проведенных в РФ за 12 месяцев, предшествующих этой дате. Обратите внимание: речь идет не о календарных месяцах, а о промежутке времени между соответствующими числами (п. 5 ст. 6.1 НК РФ). Например, если выплата по договору ГПХ проходит 15.01.2023, то нужно считать количество дней, проведенных в РФ за период с 15.01.2022. Этот статус называется предварительным, он нужен только для подсчета НДФЛ по текущей выплате.

По итогам календарного года определяется окончательный налоговый статус с учетом времени, проведенного в РФ за период с 1 января по 31 декабря включительно. На основании этого статуса делают перерасчет НДФЛ по всем доходам, полученным в календарном году (п. 3.2 мотивировочной части Постановления КС от 25.06.2015 № 16-П, письма Минфина от 14.07.2011 № 03-04-06/6-170 и ФНС от 30.08.2012 № ОА-3-13/3157@).

Поскольку для определения резидентства всегда используется промежуток времени в 12 предшествующих месяцев, то с наступлением нового года статус не обнуляется, и физлицо автоматически резидентом не становится. Поэтому заново начинать отсчет 183 дней с 1 января не нужно.

Налоговый статус налоговый агент устанавливает самостоятельно исходя из особенностей каждой конкретной ситуации (письмо Минфина от 16.03.2012 № 03-04-06/6-64). Определить статус можно на основании любых документов, позволяющих установить количество календарных дней пребывания физлица на территории РФ в течение предшествующих 12 последовательных месяцев.

Документы налоговый агент вправе запросить непосредственно у физлиц. Но ответственность за правильность определения налогового статуса физического лица возлагается исключительно на налогового агента (письма Минфина от 22.02.2017 № 03-04-05/10518, от 16.03.2012 № 03-04-06/6-64).

Несколько иначе обстоит дело с «высокопоставленными» сотрудниками, которые входят в органы управления организацией, — руководителями, членами совета директоров. А также с учредителями и участниками, имеющими право на дивиденды. На них не распространяется правило об определении источника вознаграждения в зависимости от местонахождения получателя, а все зависит от места нахождения организации-плательщика.

Это правило действует как в отношении зарплаты, иных вознаграждений директоров и членов других органов управления компании, так и в отношении дивидендов. Если их выплачивает российская компания, они считаются доходом из РФ вне зависимости от того, в какой стране находится руководитель или учредитель (подп. 1, подп. 6 п. 1 ст. 208 НК РФ).

Статус резидента или нерезидента РФ имеет значение для применения налоговой ставки, а также положений международных соглашений об избежании двойного налогообложения. А вот обязанность налогового агента за организацией сохраняется в любом случае.

Так, если получатель вознаграждения или дивидендов — налоговый резидент РФ, то НДФЛ начисляется по общим правилам с применением ставки 13 (15) % и удерживается из выплаты. А если учредитель или директор статус резидента утратил, его доходы облагаются по ставкам из п. 3 ст. 224 НК РФ: 15 % — для дивидендов, 30 % — для зарплаты и прочих вознаграждений, вне зависимости от их совокупного размера, если иное не предусмотрено международным соглашением (п. 1 ст. 7 НК РФ). Но и в этом случае российская компания признается налоговым агентом и обязана исчислить, удержать и перечислить в бюджет НДФЛ (п. 1, п. 2 ст. 226 НК РФ).

Еще проще решается вопрос со страховыми взносами. Заплатить их с вознаграждения уехавшего сотрудника придется вне зависимости от его налогового статуса, занимаемой должности и времени, проведенного за пределами страны.

Дело в том, что п. 5 ст. 420 НК РФ в подобной ситуации освобождает от страховых взносов только выплаты и иные вознаграждения в пользу физлиц-иностранных граждан. Аналогичного положения в отношении граждан РФ гл. 34 НК РФ не содержит.

Следовательно, до тех пор, пока уехавший сотрудник остается гражданином РФ, выплачиваемое ему вознаграждение облагается страховыми взносами.

Заполняйте и сдавайте РСВ через Экстерн: импортируйте данные всех сотрудников в раздел 3 за один клик, используйте фильтры и массовые операции.

Попробовать

Минтруд настаивает на том, что если человек находится за пределами РФ, заключать с ним трудовой договор о дистанционной или надомной работе нельзя. Это связано с тем, что в рамках таких договоров работодатель не сможет обеспечить выполнение всех правил и норм охраны труда, которые в некоторых случаях предусматривают очное присутствие госинспекторов на рабочем месте сотрудника.

Поэтому если работы выполняются за рубежом, придется переводить сотрудников на договоры ГПХ (письма Минтруда от 15.04.2016 № 17-3/ООГ-578, от 09.09.2022 № 14-2/ООГ-5755). Иначе компании может грозить ответственность вплоть до дисквалификации руководителя и приостановки деятельности (ст. 5.27, ст. 5.27.1, ст. 15.34 КоАП РФ).

А можно ли принудительно уволить удаленщика, выехавшего для работы за пределы РФ, если он откажется переоформляться на ГПД? Можно, но не всегда.

Изменение работником местности выполнения трудовой функции — одно из дополнительных оснований расторжения договора с дистанционщиками (ч. 2 ст. 312.8 ТК РФ). Именно его в подобных ситуациях рекомендуют использовать специалисты Роструда. Однако увольнение по ч. 2 ст. 312.8 ТК РФ возможно, только если после выезда за рубеж работник не сможет выполнять обязанности по договору на прежних условиях. Поэтому применить это основание для увольнения можно лишь, когда условие о работе на территории РФ включено в трудовой договор.

Если такого условия нет, то невозможность выполнения обязанностей по трудовому договору возникает исключительно у работодателя: именно он не сможет обеспечить требования охраны труда. Поэтому если в договоре территория нахождения сотрудника не оговорена, не стоит увольнять его по ч. 2 ст. 312.8 ТК РФ. Но можно рассмотреть другие варианты оформления зарубежной работы. Либо искать компромиссы для увольнения по соглашению сторон, а то и полностью прекращать сотрудничество, проводя мероприятия по оптимизации штата (п. 2 ст. 81 ТК РФ).

Как платить зарплату сотруднику за границей. И что делать с налогами

Если сотрудник работает удалённо из-за границы, возникают нюансы по его оформлению, уплате НДФЛ и страховых взносов. Рассказываем, как быть работодателю, работники которого уехали за пределы страны или собираются это сделать.

Какой договор можно заключить с работником, который находится за рубежом

Минтруд несколько раз отмечал, что нельзя заключать трудовой договор с дистанционным сотрудником, который находится за пределами России. Например, в письмах от 07.08.2015 № 17-3/В-410 и от 16.01.2017 № 14-2/ООГ-245.

Чиновники объясняют свою позицию тем, что нормы трудового законодательства действуют только на территории Российской Федерации. Поэтому у работодателя не будет возможности обеспечить безопасные условия труда. Минтруд рекомендует в подобных случаях заключать договор гражданско-правового характера (ГПХ).

В то же время в ТК нет прямого запрета на заключение трудового договора с удалённым сотрудником, который находится за границей.

На это указывает, например, АС Северо-Кавказского округа в постановлении от 24.12.2020 по делу № А20-4914/2019. Поэтому теоретически работодатель может выбрать любой вариант, но стоит учитывать риски, связанные с проверкой трудовой инспекции.

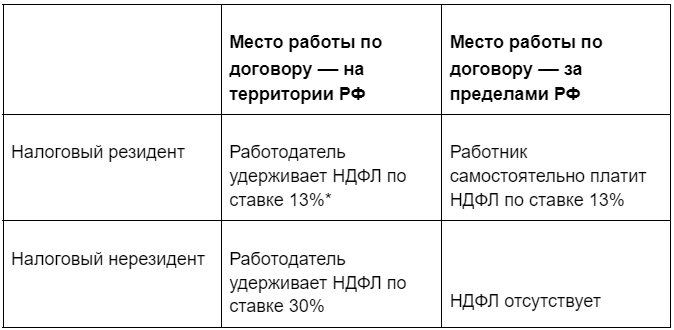

Как платить НДФЛ с выплат работнику, который находится за рубежом

При расчёте НДФЛ нужно учитывать два фактора:

1. Место работы, которое определяют по условиям договора (письмо Минфина от 14.04.2021 № 03-04-06/27827). Если место работы расположено за границей, то все выплаты сотруднику считаются доходами от источников за пределами РФ (пп. 6 п. 3 ст. 208 НК).

2. Статус налогового резидента РФ. Налоговый резидент — это человек, который провел на территории РФ более 183 дней за 12 месяцев подряд (п. 2 ст. 207 НК). Есть исключения для лечения, обучения и т. п. Какое при этом гражданство — не имеет значения.

Налоговые резиденты РФ должны платить НДФЛ со всех своих доходов, а нерезиденты — только с доходов, полученных на территории РФ (ст. 209 НК). Налоговый резидент РФ должен самостоятельно рассчитать и уплатить налог, полученный за пределами РФ (пп. 3 п. 1 ст. 228 НК).

Уплата НДФЛ с доходов работника, который находится за границей

*указаны стандартные ставки НДФЛ для доходов, не превышающих 5 млн руб. в год.

Как платить страховые взносы, если работник находится за рубежом

Для расчёта страховых взносов имеют значение:

1. Гражданство работника.

Застрахованными лицами по пенсионному, медицинскому и социальному страхованию в части больничных и декретных выплат считаются все граждане РФ, а также иностранцы, временно проживающие или пребывающие на территории РФ (п. 1 ст. 7 закона от 15.12.2001 № 167-ФЗ, п. 1 ст. 10 закона от 29.11.2010 № 326-ФЗ, п. 1 ст. 2 закона от 29.12.2006 № 255-ФЗ).

Страхование от несчастных случаев на производстве распространяется на всех граждан РФ и иностранцев, вне зависимости от места их проживания (п. 2 ст. 5 закона от 24.07.1998 № 125-ФЗ).

2. Вид договора.

По трудовым договорам нужно начислять все виды страховых взносов. По договорам ГПХ взносы на страхование на случай временной нетрудоспособности начислять не нужно. Взносы от несчастных случаев начисляют только если это указано в самом договоре.

Таким образом, если работник уехал, но остался гражданином России, по взносам для него ничего не меняется. Если он стал гражданином другого государства, остаются только обязательные взносы на страхование от несчастных случаев по трудовому договору.

Что делать работодателю, если работник уехал или планирует уехать за границу

1. Переоформить договор.

У работодателя в этом случае есть два варианта: оставить действующий трудовой договор, дополнив его положениями об удалённой работе, или оформить новый договор ГПХ.

Договор ГПХ выгоднее для работодателя: не нужно платить страховые взносы в ФСС и снижается вероятность конфликтов с трудовой инспекцией. Однако сотрудник может не согласиться на это.

Если договориться не удастся, можно воспользоваться статьёй 312.8 ТК, по которой у работодателя есть право расторгнуть трудовой договор, если дистанционный сотрудник переехал и после этого он не может исполнять трудовые обязанности на прежних условиях. Что именно делает исполнение трудовых обязанностей после переезда невозможным — в законе не расшифровано.

Судебная практика по применению ст. 312.8 ТК пока не сложилась. Речь может идти, например, о существенной смене часовых поясов.

2. Определить порядок уплаты НДФЛ.

Порядок зависит от того, какое место работы указано в договоре.

Место работы — территория иностранного государства. В этом случае работодатель не должен удерживать НДФЛ с момента переезда.

Если работник за первый календарный год проведет за рубежом менее 183 календарных дней, он должен будет по итогам года сдать декларацию и заплатить НДФЛ по ставке 13%. Работодателю при этом ничего не нужно делать.

Если же работник за первый календарный год проведет за границей более 183 дней, то:

- Работник не должен подавать декларацию и платить НДФЛ со всех доходов после переезда.

- Работодатель должен пересчитать по ставке 30% НДФЛ со всех доходов, которые он выплатил работнику с начала текущего года и до даты переезда (письмо Минфина РФ от 15.03.2017 № 03-04-06/14804). Недоплаченный налог нужно удерживать с текущих выплат в пользу работника до конца года. С каждой выплаты можно удержать не более 20%. Если работодатель не успеет всё удержать в текущем году, он должен сообщить об этом налоговикам до 1 марта следующего года. Тогда ФНС направит работнику уведомление и он должен будет сам доплатить налог до 1 декабря (п. 5 ст. 226 НК РФ, п. 6 ст. 228 НК РФ).

Начиная со второго года пребывания работника за границей, у работника и работодателя не будет никаких обязанностей по оплате НДФЛ.

Место работы — территория РФ. В этом случае работодатель должен удерживать НДФЛ по ставке 13% со всех выплат, пока сотрудник не проживет за границей более 183 дней. Проверять статус налогового резидента нужно при каждой выплате (письмо Минфина РФ от 01.09.2016 № 03-04-05/51258). Для подтверждения времени пребывания за рубежом можно использовать, например, копию страницы загранпаспорта с отметкой о пересечении границы.

Если работник проживёт за рубежом более 183 дней уже в первый год пребывания, то налог по всем выплатам со ставки 13% за первый год нужно пересчитать по ставке 30% и удержать до конца года разницу, как описано в предыдущем разделе. После 183 дней пребывания и в последующие годы нужно удерживать НДФЛ по ставке 30%.

3. Определить порядок начисления страховых взносов.

Порядок зависит от гражданства работника.

Если работник сохранил гражданство РФ или оформил двойное гражданство, нужно начислять все взносы, предусмотренные российским законодательством в зависимости от вида договора: трудовой или ГПХ.

Если работник после переезда стал гражданином иностранного государства, с даты смены гражданства на выплаты в его пользу нужно начислять только «несчастные» страховые взносы: по трудовому договору — в любом случае, а по ГПХ — если это предусмотрено договором.

Пример

Два работника российской ИТ-компании «СуперСофт» с 1 апреля 2022 года переехали в Армению. Петров А. В. оставил российское гражданство, а Петросян Т. С. с 1 июня 2022 года сменил гражданство на армянское. С обоими работниками продолжили действие трудовые договоры, в качестве места работы с 1 апреля 2022 года указаны адреса на территории Армении.

Если Петров и Петросян останутся на территории Армении или других зарубежных стран до конца 2022 года и далее, то обязанности удерживать и платить НДФЛ с доходов, полученных после 1 апреля 2022 года, у работодателя и у самих работников не будет.

Работник, который постоянно живёт за границей, будет платить налоги в соответствии с законами иностранного государства. С какого момента он начнёт это делать и на каких условиях — зависит от страны пребывания и юридического статуса самого работника в этой стране. Например, работник может получить иностранное гражданство или вид на жительство, зарегистрировать местный аналог ИП и т.д. Но российского работодателя это в любом случае не касается.

Работодатель должен будет пересчитать НДФЛ с доходов, выплаченных этим работникам в России за январь-март 2022 года. Сделать это нужно после того, как Петров и Петросян будут находиться за рубежом более 183 дней. Исходя из даты переезда, это произойдет в октябре 2022 года. Поэтому с выплат за октябрь-декабрь 2022 года нужно будет удержать разницу в НДФЛ за январь-март 2022 года, рассчитанному по ставкам 13% и 30%.

Страховые взносы на зарплату Петрова нужно продолжать начислять в течение 2022 года и далее на общих основаниях, как и до переезда. Это же относится к зарплате Петросяна за апрель и май 2022 года. А, начиная с 1 июня 2022 года, на зарплату Петросяна нужно начислять только «несчастные» страховые взносы.

Как перечислять зарплату работникам за рубеж

Из-за санкций с платежами за рубеж возникли сложности, поэтому нужно решить два вопроса: куда перечислять деньги и через какого оператора.

На сегодня карты Visa и Mastercard, выданные в РФ, не работают за границей. Правда, в некоторых странах можно пользоваться российскими картами МИР. Это, например, Белоруссия, Армения, Казахстан, Таджикистан. Но нигде, кроме Белоруссии, нельзя использовать карту МИР без ограничений. Как правило, с неё можно только снимать наличные и рассчитываться в отдельных торговых точках, подключённых к местной платежной системе. Поэтому работнику в большинстве случаев будет удобнее оформить карту иностранного банка.

Работодатель же должен выбрать оператора, через которого будет проходить перевод. Это может быть банк или небанковская платежная система.

Некоторые банки, например, ВТБ, Промсвязьбанк, Совкомбанк попали под блокирующие санкции и не могут переводить деньги за границу.

Если у работодателя открыт счёт только в одном из таких банков, придётся открыть дополнительный счёт в банке, не попавшем под санкции.

Также можно использовать и небанковские платежные сервисы, но здесь нужно учитывать, что многие из них проводят только переводы между физическими лицами. Из крупных платёжных систем с организациями работает, например, Юнистрим.

В любом случае нужно иметь в виду, что условия для переводов за рубеж постоянно меняются. Кроме того, отдельные иностранные банки могут вводить свои ограничения на приём платежей из России. Поэтому перед тем, как открыть счёт в российском банке или заключить договор с платёжной системой, уточните, можно ли будет через них перевести деньги в иностранный банк.

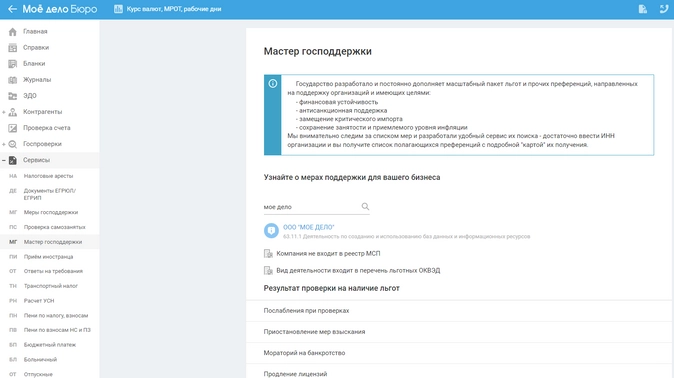

Мы решили помочь бизнесу, и разработали поисковик по мерам господдержки. Введите ИНН вашей компании в специальном сервисе «Моё дело Бюро», и вы получите список полагающихся именно вашей компании преференций с подробными инструкциями по их получению. Сервис бесплатен и доступен каждому зарегистрированному пользователю.

Чтобы получить доступ к сервису, просто заполните заявку.

Работник организации выполняет свои обязанности дистанционно за рубежом. Нужно ли удерживать налог на доходы физических лиц и платить страховые взносы с перечисленных ему выплат? На этот вопрос Минфин ответил в письме от 11.11.22 № 03-04-05/109842.

НДФЛ

Объектом обложения НДФЛ признается доход, полученный налоговыми резидентами РФ как от источников в Российской Федерации, так и от источников за ее пределами, а для физлиц-нерезидентов — только от источников в РФ (п. 2 ст. 209 НК РФ).

Справка

Налоговыми резидентами признаются физлица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Вознаграждение за осуществление трудовых обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ относится к доходам, полученным от источников за пределами РФ (подп. 6 п. 3 ст. 208 НК РФ).

На основании перечисленных норм, в Минфине делают следующий вывод. Если дистанционный работник, который трудится за границей, является резидентом РФ, его доход будет облагаться НДФЛ. Но исчислить, задекларировать и заплатить налог должен сам сотрудник (подп. 3 п. 1 ст. 228 НК РФ).

Получите электронную подпись для входа в личный кабинет налогоплательщика на сайте ФНС

Отправить заявку

Если же дистанционный работник не является налоговым резидентом РФ, то его доход не будет облагаться НДФЛ.

Страховые взносы

Страховыми взносами облагаются выплаты, которые начислены в рамках трудовых отношений в пользу физлиц, подлежащих обязательному социального страхованию в соответствии с федеральными законами о конкретных видах такого страхования (подп. 1 п. 1 ст. 420 НК РФ). Гражданин Российской Федерации, который заключил с российской организацией трудовой договор о дистанционной работе, является застрахованным лицом по обязательному пенсионному, медицинскому и социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Следовательно, выплаты, начисляемые в пользу работника — гражданина РФ, облагаются страховыми взносами, независимо от места выполнения дистанционной работы и его налогового статуса (является он резидентом или нерезидентом).

От места работы зависит налоговый статус сотрудника

Сотрудник, работающий из-за рубежа дольше 183 дней, теряет статус налогового резидента России. От наличия статуса резидента зависит обязанность по уплате НДФЛ и его ставка.

Работник перестает быть резидентом на 184-ый день

Дни пребывания в России надо считать за 12 последних месяцев. Не имеет значения, к одному календарному году эти месяцы относятся или к разным.

Письма Минфина от 01.09.2016 № 03-04-05/51258, от 26.04.2012 № 03-04-06/6-123

Если нерезидент зарабатывает вне России, то НДФЛ в России он не платит

При утрате статуса резидента работником, его доход от источников в России перестает облагаться НДФЛ. Отчитываться о своем доходе в стране проживания он будет самостоятельно.

Доход от российского работодателя при работе из-за рубежа не облагается НДФЛ

Вознаграждения за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами России, относятся к доходам, полученным от источников за ее пределами – пп. 6 п. 3 ст. 208 НК РФ.

Доходы нерезидента, полученные им от источников за пределами России, не являются объектом налогообложения по НДФЛ – п.1 ст.209 НК РФ.

Письмо Минфина от 14.04.2021 № 03-04-06/27827

|

Находится в России |

Находится не в России |

|

|

Резидент |

13 % |

13 % |

|

Нерезидент |

30 % |

Не облагается |

Определять резидент ли работник – обязанность работодателя

Налоговый агент обязан удерживать НДФЛ по верной ставке. Чтобы определить ставку, нужно знать налоговый статус работника. Поэтому определять резидент ли работник – обязанность работодателя.

Сотрудники могут не сообщать об отъезде, но такой аргумент не поможет в споре с налоговой. Переложить ответственность на работника указав, например, в трудовом договоре на его обязанность сообщать о выезде за пределы РФ, тоже не получится.

ИФНС может определить нарушение

Налоговая не раскрывает всех своих возможностей и планов по выявлению работников-нерезидентов. Но способы определить налоговый статус работника и назначить ответственность работодателю у нее явно есть.

— ИФНС увидит отсутствие работника в справке 2-НДФЛ или увидит противоречие между 2-НДФЛ работодателя с кодом 1 и 3-НДФЛ работника;

— автоматические обмены сведениями еще работают. Известно, что налоговая запрашивает информацию у физлиц, у которых шло движение по зарубежным счетам.

При возвращении нерезидента в Россию ставка налога составит 30 %

При возвращении работника в Россию статус налогового резидента он обретет только спустя 183 дня. До тех пор его доходы будут облагаться НДФЛ по ставке 30 %, так как он будет нерезидентом, получающим доходы от источника в России.

Неизвестно, как считать ставку, если нерезидент периодически въезжает в Россию на несколько дней

Проблема, если работник, утративший статус резидента, въезжает в Россию на несколько дней, и потом снова выезжает.

— Ряд коллег считает, что нужно определять статус работника в день выплаты дохода. Если в день выплаты работник находится вне России и не является резидентом, то доходы не облагаются НДФЛ, даже если в этом месяце он въезжал на территорию страны.

— Другие коллеги считают, что считать нужно пропорционально времени. То есть высчитать доход за дни нахождения в России отдельно и обложить его по ставке 30 %. Остальной доход не облагать.

— Часть коллег считает, что если работник въезжал на несколько дней в Россию, то весь его доход в этом месяце нужно обложить по ставке в 30 %.

Если удерживать 30 % у нерезидента, он может их с вас взыскать

Работник может в судебном порядке взыскать сумму удержанного НДФЛ, если его доходы не должны были облагаться налогом.

Заключите с работником допсоглашение к трудовому договору и возьмите сканы загранпаспорта

В трудовом договоре или дополнительном соглашении к нему укажите, что рабочее место работника находится вне места расположения работодателя.

Также сделайте копии или скан-копии страниц загранпаспорта с отметками о пересечении границы. Если работник постоянно живёт за границей, то сделайте копию его вида на жительство.

Предложения Минфина

Минфин предлагает такие доходы дистанционных нерезидентов начать относить к доходам от российских источников.

Если предложения Минфина будут приняты, вероятно, нерезидентам с российской зарплаты придется платить налоги по ставке 30 %. Но также им придется подавать декларацию и платить налог и в стране проживания как налоговому резиденту той страны. Частично помочь могут соглашения об исключении двойного налогообложения.

|

Как сейчас |

Предлагает Минфин |

|

|

Зарплата признается источником дохода |

Зарубежным |

Российским |

|

ДО 183 ДНЕЙ |

Если работник пробыл вне России менее 183 дней, работник – налоговый резидент России |

|

|

Кто перечисляет НДФЛ |

Работодатель |

|

|

Ставка НДФЛ |

13 % |

|

|

ПОСЛЕ 183 ДНЕЙ |

Если работник пробыл вне России более 183 дней, работник не является налоговым резидентом России |

|

|

Кто перечисляет НДФЛ |

Нет обязанности |

Работодатель |

|

Ставка НДФЛ |

30 % |

Однако это еще не известно, так как текст законопроекта не опубликован. Из комментариев Минфина также можно сделать вывод, что при указании в трудовом договоре «нахождения рабочего места в иностранном государстве», доход от российских источников будет считаться доходом, полученным вне страны, как и сейчас.

Взносы на работников нужно платить независимо от места работы и налогового статуса

На всякий случай про страховые взносы. Российская организация при выплате зарплаты гражданам России обязана платить страховые взносы в любом случае. Место работы и налоговое резидентство сотрудника в данном случае значения не имеют.

Минтруд считает, что заключить трудовой договор с проживающим за границей работником невозможно

ТК РФ не позволяет заключать трудовой договор о дистанционной работе с работником, постоянно проживающим на территории другого государства. Отношения с такими сотрудниками следует оформлять договором гражданско-правового характера.

Письмо Минтруда России от 15.02.2022 № 14-4/10/В-1848

Рассмотрим 3 ситуации, когда иностранец работает или оказывает услуги удаленно по договору ГПХ

В конце статьи есть шпаргалка

«Шпаргалка» в конце статьи — это таблица с тарифами страховых взносах, которые следует начислить на выплаты иностранным гражданам, находящимся в РФ, в рамках трудовых отношений.

Ситуация 1. Организация принимает на удаленную работу иностранного гражданина

Как его оформить и нужно ли начислить страховые взносы и НДФЛ

Мнение Минтруда России: нельзя оформить иностранного работника, который осуществляет деятельность удаленно за пределами РФ по трудовому договору:

- работодатель не может в этом случае обеспечить безопасные условия труда дистанционного работника;

- законодательство, регулирующее трудовые отношения, действует только на территории России.

- Минтруд рекомендует оформлять такие отношения договорами ГПХ

(Письма от 16.01.2017 № 14-2/ООГ-245, от 15.04.2016 № 17-3/ООГ-578,

от 09.12.2015 № 17-3/В-606).

Позиция Минфин России: допускается заключать трудовые договоры с иностранными работниками при удаленной работе (Письмо от 26.08.2019 № 03-04-05/65362, в котором рассматривается вопрос о взимании НДФЛ с выплат лицу, работающему за пределами РФ).

Мнения ведомств разошлись.

Как же все-таки оформить иностранца

Правильнее ориентироваться на позицию Минфина и оформлять трудовые отношения.

- Трудовые отношения нельзя заменять гражданско-правовыми. Если иностранный работник придерживается графика работы организации, выполняет задания, которые постоянно меняются, то заключение договора ГПХ просто невозможно. Такие отношения можно оформить только трудовым договором.

- Договор ГПХ можно заключить на конкретный, заранее известный объем работ или услуг. При этом неважно, какое время работник использует для их выполнения. Главное, чтобы оговоренные в договоре работы, услуги были выполнены к назначенному сроку (ст. 702 и 779 ГК РФ).

Это подтверждает и Президиум ВС: трудовые отношения не могут подменяться гражданско-правовыми. В п. 15 Обзора судебной практики ВС РФ № 3 (утв. Президиумом ВС РФ 14.11.2018) указано, что «в случае, если отношения сторон фактически складываются как трудовые, то независимо от их юридического оформления к таким отношениям применяются положения трудового законодательства».

Как было указано выше, Минфин не против оформления трудовых отношений с иностранным гражданином, находящимся в своей стране. Значит, при проверке расходы по трудовому договору с ним налоговики снимать не будут. В Трудовом кодексе нет прямого запрета на заключение трудовых договоров с иностранными гражданами, работающими удаленно.

Про НДФЛ и страховые взносы

- Удерживать НДФЛ с выплат иностранному работнику и начислять на них страховые взносы при удаленной работе не нужно. Подразумевается, что иностранный работник не является резидентом РФ. НК РФ никак не связывает взимание НДФЛ с гражданством физического лица. Порядок налогообложения зависит от того, является физическое лицо резидентом России или нет.

Налоговый нерезидент — это физическое лицо, которое находится в России менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). Им может быть и гражданин России. Это не касается российских военнослужащих, проходящих службу за границей, а также госслужащих, командированных на работу за пределы России. Они независимо от срока нахождения за границей являются резидентами России.

- Подсчет 183 дней делает налоговый агент на каждую дату выплаты физическому лицу дохода. Если за 12-месячный период, предшествующий этой дате, он находился в России более 183 дней, то он резидент, и наоборот.

- Для подтверждения факта нахождения на территории России можно предоставить любые документы. Список их не установлен. Прежде всего, это копии страниц паспорта с отметками о пересечении границы.

- Разъяснения по этим вопросам давала ФНС России в Письме от 06.09.2016 № ОА-3-17/4086.

Поскольку в рассматриваемом случае иностранный работник постоянно осуществляет деятельность в своем государстве, то он не является резидентом РФ.

Любые вознаграждения за выполнение трудовых обязанностей, выполненную работу, оказанную услугу за пределами РФ для целей налогообложения относятся к доходам, полученным от источников за пределами РФ (пп. 6 п. 3 ст. 208 НК). Если такие выплаты получили физические лица, не являющиеся резидентами РФ, то они не облагаются НДФЛ (п. 2 ст. 209 НК РФ, Письмо Минфина России от 26.08.2019 № 03-04-05/65362).

- НДФЛ с выплат, производимых иностранному работнику, проживающему в своей стране, удерживать не нужно. Он должен уплачивать налог в соответствии с законодательством того государства, где проживает.

- Страховые взносы начислять на выплаты, производимые иностранному работнику на удаленке, также не нужно. Согласно законам, по соответствующим видам страхования (пенсионное, социальное, медицинское) застрахованными лицами считаются только те иностранные граждане, которые проживают или пребывают на территории России

(п. 1 ст. 7 Закона № 167-ФЗ от 15.12.2001, п. 1 ст. 2 Закона № 255-ФЗ от 29.12.2006, п. 1 ст. 10 Закона № 326-ФЗ от 29.11.2010).

НК РФ предусмотрено, что страховые взносы не начисляются на выплаты в пользу иностранных граждан, работающих в обособленном подразделении организации, расположенном за границей, а также на выплаты по договорам ГПХ, за работы, услуги, выполненные за пределами РФ.

Годовое обучение для бухгалтера

Профпереподготовка и повышение квалификации. Вебинары. Вопросы экспертам по Карте Школы

Что такое Карта Школы

Хотя в НК РФ и не рассматривается ситуация, когда иностранец осуществляет работу по трудовому договору удаленно, все же его нельзя считать застрахованным лицом. Поэтому начислять страховые взносы на производимые ему выплаты по трудовому договору не следует (Письмо Минфина от 31.03.2020 № 03-04-05/25515).

- Взносы на травматизм нужно начислять по всем трудовым договорам. Это касается и договоров

с иностранными гражданами, работающими удаленно. Исключений нет (ст. 5 Закона № 125-ФЗ от 24.07.1998). Возникает противоречие, так как российский работодатель расследовать несчастный случай за границей не может. Но таковы нормы законодательства.

Ситуация 2. На дистанционную работу приняли гражданина Республики Беларусь

Есть ли какие-то особенности

- НДФЛ: никаких особенностей для граждан Беларуси нет. Их доходы, полученные при работе дистанционно, не облагаются, как и у всех нерезидентов России.

- Страховые взносы:

- по договорам ГПХ не нужно начислять, если работы, услуги выполняются на территории Республики Беларусь.

- особый порядок, если с гражданином Беларуси заключен трудовой договор. Гражданин сам выбирает, по какому законодательству на его зарплату должны начисляться страховые взносы. Это касается взносов на обязательное пенсионное страхование, на случай временной нетрудоспособности и в связи с материнством, на травматизм.

- Работник — гражданин Беларуси трудится на территории своего государства, не подал своему российскому работодателю заявление о выборе законодательства по социальному страхованию — значит, на его зарплату начисляются страховые взносы так же, как и для граждан России.

- Если он подал работодателю заявление о том, что выбрал социальное страхование по законодательству Республики Беларусь, то на производимые ему выплаты по трудовому договору страховые взносы начислять не нужно.

Такой порядок исчисления страховых взносов с выплат, производимых по трудовому договору, в пользу граждан Беларуси, проживающих на ее территории, вытекает из положений пп. 1 п. 2 ст. 5 Договора между Российской Федерацией и Республикой Беларусь от 24.01.2006

«О сотрудничестве в области социального обеспечения». Этот порядок разъяснил Минфин России в Письме от 04.10.2019 № 03-04-06/76243.

- Взносы на обязательное медицинское страхование (ОМС): не начисляются. Гражданин Беларуси не является по ОМС застрахованным лицом (п. 1 ст. 10 Закона от 29.11.2010

№ 326-ФЗ), а положения указанного выше договора на ОМС не распространяются (ст. 3 Договора с Республикой Беларусь от 24.01.2006).

Ситуация 3. Иностранные физические лица оказывают удаленно электронные услуги

Нужно ли исчислить НДС с вознаграждений по договорам ГПХ

Это зависит от места нахождения получателя услуг и статуса лица, которое оказывает эти услуги.

Электронные услуги облагаются НДС, если местом их реализации признается Россия (перечислены в п. 1 ст. 174.2 НК РФ). При оказании электронных услуг место их реализации зависит от места нахождения получателя этих услуг:

- если получатель находится в России — значит, и место их реализации Россия (пп. 4 п. 1 ст. 148 НК РФ). Следовательно, если заказчиком этих услуг выступает российская организация или ИП, то облагаться НДС они должны.

Учитывайте и статус лица, которое оказывает эти услуги:

- если электронные услуги по договору ГПХ оказывает иностранный гражданин, который не имеет статуса ИП, то НДС с производимых ему выплат не исчисляется. Это связано с тем, что плательщиками НДС признаются только организации и ИП. Обычные физические лица плательщиками НДС не являются (п. 1 ст. 143 НК РФ, Письмо Минфина России от 06.03.2017 № 03-07-11/12532).

Бесплатные вебинары в Контур.Школе

Изменения в учете. Практические ситуации. Судебная практика

Расписание вебинаров

НДС придется исчислить, если электронные услуги оказывает иностранный гражданин, зарегистрированный на территории своей страны в качестве ИП. Организация (ИП), которая производит ему выплату вознаграждения, выступает в данном случае в качестве налогового агента и должна удержать НДС с производимой выплаты по расчетной ставке 20/120 % (п. 1 ст. 161, п. 4 ст. 164 НК РФ).

Вставать на налоговый учет в России и самостоятельно уплачивать НДС с вознаграждений за оказанные электронные услуги иностранные ИП не должны. На налоговый учет должны вставать только организации, оказывающие в России электронные услуги (п. 4.6 ст. 83 НК РФ). На ИП-иностранцев этот порядок не распространяется (Письмо Минфина России от 18.05.2021 № 03-07-14/37565).

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

-

Тарифы_Страховые взносы иностранцам

613.7 КБ

Скачать

Дистанционная работа за границей: налоговые последствия для бизнеса

Удаленная работа сотрудников за рубежом: налоговые риски для работодателя

Учет ограничений валютного законодательства РФ

Сотрудники, работающие из-за рубежа, часто обращаются к работодателю с просьбой выплачивать заработную плату в иностранной валюте и на иностранный счет. Данная валютная операция может быть разрешена в некоторых случаях, например, если речь идет об иностранном сотруднике, не имеющим в РФ вида на жительство, или о гражданине РФ, но который выполняет все свои обязанности по трудовому договору за пределами РФ (поэтому правильное оформление документов с точки зрения трудового законодательства очень важно). В остальных случаях данная валютная операция будет запрещена, и нарушение может наказываться штрафом в размере до 100% от суммы незаконной валютной операции.

Смена налогового статуса сотрудников и связанные с этим последствия по НДФЛ

Если выплату заработной платы сотрудникам осуществляет компания в России, то она может признаваться налоговым агентом. В таком случае обязанность по корректному определению налогового статуса лежит на компании — она будет обязана рассчитать, удержать и перечислить НДФЛ в налоговые органы. Поэтому бизнесу, конечно, важно знать, где находятся сотрудники, и вести учет количества дней их пребывания в России для определения налогового статуса.

Если сотрудник работает удаленно из-за рубежа и проводит совокупно менее 183 дней в России в календарном году, он может утратить статус налогового резидента РФ. Это, в свою очередь, означает, что к доходам сотрудника, полученным от российских источников, будет применяться повышенная ставка 30% (вместо ставки 13%/15%, применяемой к доходам налоговых резидентов) с учетом ряда исключений. В случае неуплаты НДФЛ налоговые органы могут начислить пени и штраф именно в отношении компании, а не сотрудников. При этом большое значение будет иметь то, каким образом оформлены трудовые договоры с сотрудниками, в частности, установлен ли в отношении них дистанционный характер работы, что указано в качестве места работы сотрудников и некоторые другие условия.

Правильное оформление удаленной работы

Компании необходимо определить, как именно работа сотрудников за рубежом будет структурирована с точки зрения трудового законодательства РФ, и привести в соответствие кадровые документы. Это может быть дистанционная работа, служебная командировка или служебная поездка. Возможно, стоит заменить трудовой договор на договор гражданско-правового характера. Выбор варианта зависит от многих аспектов, включая периодичность и продолжительность поездок, характер выполняемой работы, структуру вознаграждения и т.д. В свою очередь, выбранный вариант может влиять на налоговые и другие последствия, возникающие для сотрудников.

Вопросы, связанные с миграционным законодательством

Если речь идет об иностранных сотрудниках, компании также необходимо определить, следует ли поддерживать текущее разрешение на работу, выданное для данного сотрудника. С формальной точки зрения, если иностранный сотрудник выполняет все свои трудовые обязанности за пределами РФ, разрешение на работу не требуется. Однако, если он все-таки планирует вернуться в Россию через какое-то время, поддержание текущего разрешения на работу может быть более удобным с практической и административной точки зрения, чем получение нового документа.

Вместе с тем следует помнить, что отсутствие на территории РФ иностранного сотрудника более 6 месяцев является основанием для аннуляции выданного разрешения на работу. Поэтому, если компания планирует сохранить текущее разрешение на работу для иностранного сотрудника, необходимо обеспечить нахождение иностранного сотрудника в РФ в течение какого-то времени, а также выполнять все требования миграционного законодательства. В частности, если иностранный гражданин нанят в качестве высококвалифицированного специалиста, компании необходимо соблюдать требование по размеру выплачиваемой заработной платы и подавать соответствующую отчетность. За нарушение требований миграционного законодательства могут взиматься штрафы до 1 млн рублей в зависимости от выявленных нарушений.

Подписаться на рассылку

Зарегистрируйтесь, если хотите получать наши материалы

Что происходит на российском рынке грузовых автоперевозок?

Мнения и прогнозы трех экспертов и участников отрасли

Добыча в условиях турбулентности: какое будущее ждет НДД?

Как налог на дополнительный доход будет работать с учетом внешних ограничений?

Налоговая реформа в ОАЭ: можно ли говорить о конце офшорной эпохи

Ирина Фадеева о новом корпоративном налоге в ОАЭ и соответствующих перспективах пересмотра налогового соглашения с РФ

Время на прочтение

7 мин

Количество просмотров 133K

В 2022 году очень многие работники IT-отрасли (да и, конечно, не только они) релоцировались из РФ в другие страны (причины очевидны, но о них не будем, Хабр же «не для политики»). При этом многие из релоцировавшихся по тем или иным причинам продолжают удаленно работать на российских работодателей. Казалось бы, год уже заканчивается, и было довольно много времени, чтобы разобраться во всём, однако до сих пор даже тут на Хабре нередко можно встретить сообщения о том, что когда по прошествии 183 дней налоговый статус такого удаленщика изменится на «нерезидента», то он (либо его работодатель) автоматически во всех случаях будет обязан платить НДФЛ по ставке 30% вместо 13%. Сегодня мы вместе разберемся в российском налоговом законодательстве и официальных разъяснениях соответствующих гос. органов, чтобы понять, что это неправда, и при соблюдении пары простых условий налоговая ставка для нерезидентов-удаленщиков будет не 30%, не 13%, а вообще 0%, даже если они продолжают работать на российского работодателя.

Итак, поехали.

Допустим, вы уже пол года живете в другой стране, и по мнению вашего работодателя или вашей налоговой инспекции, у вас изменился налоговый статус и теперь вы стали налоговым нерезидентом РФ. Если заглянуть в статью 224 НК РФ, то там прямо сказано, то для налоговых резидентов ставка НДФЛ будет 13%, а для нерезидентов — 30%. Казалось бы, дело закрыто, да? Ан нет.

Заглянем в статью 207 НК РФ:

Налогоплательщиками налога на доходы физических лиц (далее в настоящей главе — налогоплательщики) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Обратите внимание на выделенное жирным шрифтом. Плательщиками НДФЛ являются только те физические лица, не являющиеся налоговыми резидентами РФ, кто получает доходы от источников в РФ. Читатель, наверняка, возразит и скажет, что этот пункт действует для тех, кто за границей работает на иностранного работодателя — а если ты работаешь на чисто российскую компанию, и у тебя заключен трудовой договор с офисом в условной Москве — то это очевидно будут «доходы от источников в РФ», да?

А вот и нет! Давайте уточним, что же такое «доходы от источников внутри РФ», для этого в налоговом кодексе есть статья 208, которая так и называется: «НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации«. И вот что там говорится подпункте 6 пункта 3:

3. Для целей настоящей главы к доходам, полученным от источников за пределами Российской Федерации, относятся:

…

6) вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами Российской Федерации.

Что это значит человеческим языком: является ли доход «от источника внутри РФ» или не является, определяется не тем, где зарегистрирована компания, которая платит вам зарплату, не тем, со счета в какой стране и на счет в какой стране вы эту зарплату получаете, а физическим нахождением работника внутри границ РФ или за их пределами в то время, когда он выполняет эту работу. Таким образом, даже если вы работаете на российскую компанию, имеете контракт с российской компанией, получаете деньги с российского счета на свой российский счет, но при этом находитесь в другой стране — тогда, будучи налоговым нерезидентом, вы не обязаны платить НДФЛ на такой доход. Отсюда и получаем ставку не 30%, не 13%, а 0%.

Итак, это было то, к чему мы пришли путем анализа законодательства. Теперь же давайте посмотрим, что об этом думают Федеральная Налоговая Служба и Министерство Финансов Российской Федерации. А они, в свою очередь, прямым текстом говорят ровно то же самое.

Позиция Минфина РФ по данному вопросу обозначена в Письме № 03-04-06/27827 от 14.04.2021. На вопрос «Об НДФЛ и страховых взносах с выплат дистанционным работникам — гражданам РФ, выполняющим трудовые обязанности за пределами РФ», Минфин говорит:

В случае если трудовой договор предусматривает определение места работы сотрудника как место нахождения его рабочего места в иностранном государстве, вознаграждение за выполнение трудовых обязанностей за пределами Российской Федерации по такому договору согласно подпункту 6 пункта 3 статьи 208 Кодекса относится к доходам от источников за пределами Российской Федерации.

…

Вышеупомянутые доходы сотрудника организации, не признаваемого налоговым резидентом Российской Федерации в соответствии со статьей 207 Кодекса, полученные от источников за пределами Российской Федерации, с учетом положений статьи 209 Кодекса не являются объектом обложения налогом на доходы физических лиц в Российской Федерации.

Позиция ФНС изложена в Письме ФНС РФ от 15.07.2021 № БС-4-11/9947@. ФНС задали вопрос про «обложение налогом на доходы физических лиц доходов физического лица, полученного от российской организации по трудовому договору о дистанционной работе за пределами Российской Федерации», то есть именно наш случай. ФНС достаточно развернуто отвечает на этот вопрос, и вывод в итоге тот же самый:

Подпунктом 6 пункта 3 статьи 208 Кодекса определено, что вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами Российской Федерации для целей налогообложения относится к доходам, полученным от источников за пределами Российской Федерации.

В этой связи если трудовым договором предусмотрено рабочее место работника в иностранном государстве, то вознаграждение за выполнение трудовых обязанностей за пределами Российской Федерации по такому договору, на основании подпункта 6 пункта 3 статьи 208 Кодекса, относится к доходам от источников за пределами Российской Федерации.

Таким образом, доходы от источников за пределами Российской Федерации, полученные работником, не признаваемым налоговым резидентом Российской Федерации, не являются объектом обложения налогом на доходы физических лиц.

Обратите внимание, важная деталь — и ФНС, и Минфин оговаривают, что для того, чтобы считать работу выполненяемой за пределами РФ, необходимо, чтобы в трудовом договоре с сотрудником (или в допсоглашении к нему) было явно указано про удаленную работу и нахождение в иностранном государстве. Поэтому если вы уехали, работаете удаленно, и у вас скоро наступит налоговое нерезидентство — самое время обсудить с HR и бухгалтерией заключение допсоглашения, чтобы оформить всё как полагается и не переплачивать лишние налоги стране, в которой вы уже не живете (обратите внимание, от уплаты налогов в стране вашего нового резидентства это не освобождает, но это уже совсем другая история).

И бонусом, пройдемся еще по теме, которой тоже пугают уехавших релокантов: налоги от продажи недвижимости в РФ и валютное законодательство. Многие знают, например, о том, что для нерезидентов действуют повышенные ставки при продаже жилья в РФ. Однако не многие знают, что с 2019 стали действовать поправки в статьи закона (п.17.1, ст. 217 НК РФ и п.1, ст.217.1 НК РФ), согласно которым налоговые нерезиденты РФ освобождаются от уплаты налога НДФЛ при продаже недвижимости, если они владели ей дольше установленного срока. Для купленных квартир (если это не единственное жилье) этот срок владения составляет 5 лет, для всех остальных (унаследованных, подаренных, и т.п.) – 3 года.

Теперь про валютное законодательство. Во-первых, не надо путать, валютное и налоговое резидентство — это совершенно разные и независимые вещи. Даже не будучи налоговым резидентом, но оставаясь гражданином РФ, вы в большинстве случаев будете считаться валютным резидентом РФ, даже если живете за бугром уже очень долго. Для валютных резидентов, например, предусмотрена обязанность уведомлять российскую ФНС об открытии счетов в иностранных банках, регулярно подавать отчеты о движении средств по ним, и плюс к этому, запрещены и караются штрафами многие валютные операции. Но… В ФЗ №173 «О валютном регулировании и валютном контроле» есть прекрасная часть 8, которая говорит:

Требования к порядку открытия счетов (вкладов) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, проведения по указанным счетам (вкладам) валютных операций, осуществления переводов денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, а также представления отчетов о движении денежных средств и иных финансовых активов по счетам (вкладам) в банках и иных организациях финансового рынка, расположенных за пределами территории Российской Федерации, и о переводах денежных средств без открытия банковского счета с использованием электронных средств платежа, предоставленных иностранными поставщиками платежных услуг, установленные настоящей статьей, не применяются к … физическим лицам — резидентам, срок пребывания которых за пределами территории Российской Федерации в течение календарного года в совокупности составит более 183 дней, а также к физическим лицам — резидентам, указанным в абзаце первом пункта 4 статьи 207 Налогового кодекса Российской Федерации, в случае признания федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, таких физических лиц не являющимися налоговыми резидентами Российской Федерации в соответствующем налоговом периоде.

То есть, несмотря на то, что валютное и налоговое резидентство — вещи совершенно разные и не связанные, для обязательств и ограничений, связанных с валютными операциями применяется то же самое правило 183 дней. Если ваш срок пребывания за границей составит более 183 дней в году, то уведомлять ФНС об открытии иностранных счетов и движении средств по ним вы не обязаны, и точно так же на вас перестает действовать ряд ограничений по валютным операциям.

На этом все. Как я уже сказал, если вы уехали, работаете удаленно, и у вас скоро наступит налоговое нерезидентство — самое время обсудить с HR и бухгалтерией заключение допсоглашения, чтобы оформить всё как полагается и не переплачивать лишние налоги в стране, где вы больше не живете. Если вы хотите продать недвижимость в РФ, которой давно владеете, проверьте, сколько точно вы уже ей владеете, и продавайте спокойно. Если вы открываете новый счет за границей, и ваш срок пребывания там составит более 183 дней году — не спешите уведомлять о нем российскую налоговую. Если у вас есть знакомые, которые уехали в другие страны и продолжают работать на российские компании — поделитесь с ними всей этой информацией, она для них может оказаться очень полезной.