Продажа доли в уставном капитале — проводки по ней мы приведем в настоящей статье — событие нередкое, но имеющее свои особенности в зависимости от того, кому она продается. Рассмотрим их.

Кому можно продать долю?

Ст. 21 закона «Об ООО» от 08.02.1998 № 14-ФЗ дает право участнику ООО продавать свою долю полностью или частично при условии, что продаваемая часть им оплачена. Возможна ее реализация:

- Иным участникам.

- Сторонним лицам, если устав не содержит запрета на это и ООО или его участники не воспользовались своим приоритетным правом на покупку.

- Самому ООО, если существует запрет на продажу сторонним лицам, не все собственники согласны с продажей стороннему лицу, нет других покупателей, имеет место требование о выкупе со стороны участника или он выходит из этого статуса и ему нужно оплатить стоимость своей доли.

Договор покупки-продажи, заключенный со сторонним лицом, нужно удостоверить нотариально. Обязательным является предварительное информирование иных участников о намерении продать долю сторонним лицам. В случае продажи доли кому-то из участников согласие оставшихся на эту сделку не нужно. Факт приобретения доли обществом регистрируют в ЕГРЮЛ.

Долю можно продать как по ее номиналу, так и по стоимости выше или ниже него. Реализация доли в УК освобождена от НДС (подп. 12 п. 2 ст. 149 НК РФ).

Какие еще операции освобождены от НДС, читайте в статье «Операции, не подлежащие налогообложению НДС: виды и особенности».

Как учитывать продажу доли для налога на прибыль, подробно рассказали эксперты КонсультантПлюс:

Если у вас нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Еще нюансы налогообложения продаваемых долей ищите в статье «Налогообложение продажи доли в уставном капитале ООО».

Покупатели – участники и сторонние лица

Такая сделка осуществляется между продавцом и покупателем без участия того общества, долю которого продают.

Грамотно оформить такую сделку документально вам поможет Путеводитель от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Для самого ООО продажа доли уставного капитала в проводках зафиксируется на дату передачи права на нее аналитическими записями по замене участника:

Дт 80 Кт 80.

Если участник, продающий долю, является юрлицом, то в его учете отразится процесс продажи:

Дт 62 (76) Кт 91 — начислен долг покупателя за проданную долю;

Дт 91 Кт 58 — отражена учетная стоимость проданного вклада в УК.

У покупателя-юрлица возникнут проводки по поступлению доли:

Дт 58 Кт 60 (76) — начислен долг продавцу за купленную долю.

Стоимость купленной доли до ее номинала не корректируют, однако могут переоценивать.

И у покупателя, и у продавца могут присутствовать расходы по покупке или продаже. Такие расходы можно учесть в стоимости финвложения у покупателя и в финрезультате от сделки у продавца.

Покупатель – общество

Когда долю приобретает само ООО, оно учитывает ее с использованием счета 81:

Дт 81 Кт 75 — начислена задолженность выбывающему участнику по выкупной стоимости вклада;

Дт 75 Кт 68 — начислен НДФЛ, если участник — физлицо;

Дт 75 Кт 51 — выплачена стоимость доли выбывшему участнику.

ОБРАТИТЕ ВНИМАНИЕ! Выплата физлицу стоимости доли при выходе из ООО не подлежит обложению НДФЛ при условии, что доля в УК находилась в собственности физлица (непрерывно) более 5 лет (п. 17.2 ст. 217 НК РФ, письмо Минфина России от 22.12.2017 № 03-04-05/86203). Если же условие не соблюдено, ООО выступает налоговым агентом и обязано исчислить и удержать НДФЛ (п. 1 ст. 210, пп. 1, 2 ст. 226 НК РФ).

Далее долю можно:

- Распределить между участниками за счет нераспределенной прибыли:

Дт 75 Кт 81 — распределена выкупленная на общество доля по номинальной ее оценке;

Дт 81 Кт 91 (или Дт 91 Кт 81) — отнесена на финрезультат разница между выкупной и номинальной стоимостью доли;

Дт 82 (83, 84) Кт 75 — начислены дополнительные суммы участникам за счет распределяемой доли;

Дт 80 Кт 80 — скорректирована аналитика по суммам участия.

- Продать участникам или сторонним лицам:

Дт 75 Кт 81 — начислен долг участников или сторонних лиц за проданную им долю;

Дт 81 Кт 91 (или Дт 91 Кт 81) — отнесена на финрезультат разница между выкупной стоимостью доли и ценой, по которой она продана;

Дт 80 Кт 80 — скорректирована аналитика по суммам участия.

- Аннулировать:

Дт 80 Кт 81 — уменьшен УК на номинальную стоимость выкупленной доли;

Дт 81 Кт 91 (или Дт 91 Кт 81) — отнесена на финрезультат разница между выкупной и номинальной стоимостью доли.

Как уменьшить уставной капитал, читайте в этой статье.

У покупателя (участника или стороннего лица, становящегося участником) приобретенную долю учитывают проводкой:

Дт 58 Кт 60 (76).

Итоги

Порядок учета в значительной степени определяется конкретной ситуацией, в которой происходит продажа доли, и во многом зависит от положений устава ООО.

Источники:

- Федеральный закон от 08.02.1998 № 14-ФЗ

- Налоговый кодекс РФ

Вопрос

Организация на УСН (доходы) продала свою долю участия в другой организации за сумму намного меньше, чем была вложена и учитывалась в бухгалтерии.

Как правильно отразить в бухучете? Надо ли платить налог? Является ли это доходом?

Ответ

В бухгалтерском учете продажа своей доли в УК другой организации отражается проводками:

- Дт 76 – Кт 91.1 – отражен прочий доход от продажи доли в другой организации;

- Дт 91.2 – Кт 58. 1 – списана стоимость проданной доли;

- Дт 51 – Кт 76 – получена оплата от покупателя доли.

Доходы от продажи доли в УК другой организации облагаются налогом по УСН. Расходы по приобретению доли (если организация применяет объект налогообложения «доходы минус расходы»), для целей налогообложения не учитываются.

Обоснование

Доля в обществе, учредителем которого является организация, учитывается ею в составе финансовых вложений по первоначальной стоимости, равной сумме вклада в уставный капитал ООО, и отражается на счете 58 «Финансовые вложения», субсчет 58-1 «Паи и акции» (п. п. 2, 3, 8, 9 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного Приказом Минфина России от 10.12.2002 № 126н.

При продаже доли в обществе организация отражает в бухгалтерском учете выбытие финансового вложения и прочий расход от выбытия этого актива в размере его первоначальной стоимости (п. п. 25, 27 ПБУ 19/02, п. 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 № 33н). При этом производится запись по дебету счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы», и кредиту счета 58, субсчет 58-1.

Одновременно организация признает прочий доход от продажи доли в ООО в размере продажной цены доли (п. п. 7, 16 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 № 32н). Данный доход отражается по кредиту счета 91, субсчет 91-1 «Прочие доходы», и дебету счета учета расчетов с покупателем доли, например, 76 «Расчеты с разными дебиторами и кредиторами».

На дату получения денежных средств от покупателя доли организация признает доход (выручку) от реализации доли в обществе в фактически поступившей сумме (п. 1 ст. 346.15, пп. 1 п. 1 ст. 248, п. 1 ст. 346.17 Налогового кодекса РФ). Аналогичный вывод следует из Письма Минфина России от 10.01.2014 № 03-11-11/116. При этом оплаченная стоимость доли в состав расходов не включается, поскольку такой вид расхода не поименован в закрытом перечне расходов, учитываемых при формировании налоговой базы, установленном п. 1 ст. 346.16 НК РФ.

|

На вопрос отвечала: Людмила Михайловна Золина, консультант ИПЦ «Консультант+Аскон» |

Условный пример. Физическое лицо А продает долю 50% в АО другому акционеру физическому лицу Б. Цена пакета акций — договорная (например 500.000 руб).

В оплату за пакет акций в АО, физическое лицо Б уступает право требования по договору займа (займ в сумме 1.000.000 руб.) к ООО физическому лицу А с дисконтом за 500.000 руб.

Участник АО вправе продать свою долю (ее часть) в уставном капитале другим участникам общества или третьим лицам, если ранее она была оплачена (абз. 5 п. 1 ст. 8, п. п. 2, 3 ст. 21 Закона от 08.02.1998 N 14-ФЗ). По общему правилу доходы от реализации долей участия в уставном капитале организаций облагаются НДФЛ (пп. 5 п. 1 ст. 208, ст. 209 НК РФ).

Доходы от реализации доли участия в уставном капитале российских организаций по общему правилу не облагаются НДФЛ, если на момент продажи участник непрерывно владел ею более пяти лет (п. 17.2 ст. 217 НК РФ).

Общество обязано выплатить выходящему участнику действительную стоимость его доли в уставном капитале общества, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества, или с согласия этого участника выдать ему в натуре имущество такой же стоимости.

Действительная стоимость доли участника общества определяется как часть стоимости чистых активов общества, пропорциональная размеру доли этого участника в уставном капитале общества (абз. 2 п. 2 ст. 14 Федерального закона N 14-ФЗ).

Стоимость чистых активов АО определяется в соответствии с Порядком определения стоимости чистых активов, утвержденным Приказом Минфина России от 28.08.2014 N 84н (п. 2 ст. 30 Федерального закона N 14-ФЗ).

Действительная стоимость доли в уставном капитале общества выплачивается участнику за счет разницы между стоимостью чистых активов общества и размером его уставного капитала. Если такой разницы недостаточно, общество обязано уменьшить свой уставный капитал на недостающую для выплаты сумму (абз. 2 п. 8 ст. 23 Федерального закона N 14-ФЗ). В данном случае разницы между стоимостью чистых активов общества и размером его уставного капитала достаточно для выплаты действительной стоимости доли выходящему участнику.

В налоговом учете организации связи операции, связанные с продажей учредителям другим лицам долей в УК, не отражаются. В бухгалтерском учете организация должна сделать записи в аналитическом учете по счету 80 «Уставный капитал». У бывшего учредителя — продавца не возникает налогооблагаемый доход, если он являлся владельцем доли (участником АО) непрерывно в течение срока, превышающего пять лет.

При продаже участником своей доли в уставном капитале АО физическому лицу у организации связи ни в бухгалтерском, ни в налоговом учете доходы и расходы не возникают. Следует только сделать соответствующие записи в аналитическом учете по счету 80 «Уставный капитал», так как он (учет) должен быть организован таким образом, чтобы обеспечивать формирование информации по учредителям организации.

Бухгалтерский учет

Выплата действительной стоимости доли участнику при его выходе из общества является изменением (уменьшением) капитала АО, обусловленным изъятием его части одним из собственников. Такая выплата не признается расходом организации. Это следует из п. 2 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, п. 7.6 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом ИПБ РФ 29.12.1997).

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, для учета приобретенной обществом доли выходящего участника используется счет 81 «Собственные акции (доли)». Инструкцией по применению Плана счетов предусмотрено, что при выкупе обществом у участника принадлежащей ему доли в бухгалтерском учете на сумму фактических затрат делается запись по дебету счета 81 и кредиту счетов учета денежных средств.

Однако, на наш взгляд, такой порядок принятия к учету стоимости доли не вполне корректен. Доля переходит к обществу на дату получения организацией заявления участника о выходе из общества, а фактическая выплата стоимости этой доли участнику может происходить значительно позже. Следовательно, вместо прямой корреспонденции счета 81 со счетами учета денежных средств целесообразно использовать для расчетов с выходящим из общества участником счет 75 «Расчеты с учредителями».

Полагаем возможным закрепить в учетной политике следующий порядок отражения рассматриваемых операций (п. 4 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного Приказом Минфина России от 06.10.2008 N 106н). На дату получения заявления о выходе участника в учете отражается кредиторская задолженность перед ним и производится бухгалтерская запись по дебету счета 81 и кредиту счета 75. На дату перечисления выходящему участнику денежных средств эта задолженность погашается, что отражается записью по дебету счета 75 и кредиту счета 51 «Расчетные счета».

Согласно п. 2 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н, доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

В данном случае организация осуществляет продажу участнику доли в уставном капитале. На наш взгляд, такая операция аналогична внесению участником вклада в уставный капитал, в связи с чем продажная цена доли не должна признаваться доходом организации.

В этом случае стоимость проданной доли списывается со счета 81 на счет 75. Разница между ценой продажи доли участнику и ее стоимостью, учтенной на счете 81, относится на увеличение собственного капитала аналогично эмиссионному доходу, полученному при размещении акций. При этом производится запись по дебету счета 75 и кредиту счета 83 «Добавочный капитал».

Получение денежных средств от участника в оплату проданной доли отражается по кредиту счета 75, субсчет 75-1, и дебету счетов учета денежных средств.

Отметим, что переход доли участника к АО, а также последующая продажа этой доли отражаются также в аналитическом учете по счету 80 «Уставный капитал» (который должен обеспечивать формирование информации по участникам организации) (Инструкция по применению Плана счетов).

Обозначения аналитических счетов, используемые в таблице проводок

К балансовому счету 75:

- 75-А «Расчеты с выходящим участником»;

- 75-Б «Расчеты с участником, приобретающим долю».

|

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

| Отражена задолженность АО по выплате действительной стоимости доли выходящему участнику А | 81 | 75-А | 500 000 |

Заявление участника А о выходе из АО,

Бухгалтерская справка-расчет |

| Отражена продажа доли участнику Б | 75-Б | 81 | 500 000 | Зарегистрированные изменения в учредительных документах участник Б |

| 75-А | 75-Б | 500 000 | Акт зачета взаимных требований в оплату при условии уступки права требования по договору займа |

Уступка права требования по договору займа

Доход физического лица при уступке права требования

В соответствии с п. 1 ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах либо право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

При этом согласно п. 3 ст. 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст. 218 — 221 НК РФ.

Положениями ст. 218 — 220 НК РФ не предусмотрено уменьшение прежним кредитором дохода от уступки права требования по договору займа на сумму выданного должнику займа.

Вместе с тем в силу п. 1 ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций» настоящего Кодекса.

Физическое лицо, выдавшее заем и впоследствии уступившее право его требования новому кредитору за сумму, равную сумме займа, фактически дохода по договору цессии не получает. Если же цена договора цессии превышает сумму выданного займа, то доходом (экономической выгодой) налогоплательщика будет разница между этими суммами.

Однако в связи с отсутствием прямого правового регулирования рассматриваемого вопроса мнения судов и Минфина РФ расходятся (Президиум ВС РФ в Постановлении от 22.07.2015 N 8-ПВ-15, АС Уральского округа Постановление от 01.06.2016 N Ф09-5229/16 по делу N А60-40302/2015).

Особенности определения налоговой базы, исчисления и уплаты налога на доход, полученный налогоплательщиком в результате реализации имущественных прав требования по договорам займа с учетом полученной налогоплательщиком выгоды, налоговым законодательством прямо не урегулированы.

Вместе с тем общие принципы определения доходов приведены в статье 41 НК РФ, согласно которой доходом признается экономическая выхода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц» (глава 23 НК РФ), «Налог на прибыль организаций» (глава 25 НК РФ).

В п. 3, 7 ст. 3 НК РФ установлено, что налоги и сборы должны иметь экономическое основание и не могут быть произвольными, все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Сравнительный анализ указанных выше правовых норм позволяет сделать вывод о том, что доводы о возможности применения к рассматриваемым правоотношениям положений ст. 41 НК РФ являются обоснованными.

Минфин РФ придерживается противоположной позиции.

Так, в письмах от 27.06.2017 N 03-04-05/40392, от 24.03.2016 N 03-04-05/16489 указано:

«подп. 1 п. 1 ст. 220 НК РФ предусмотрено право налогоплательщика на получение имущественного налогового вычета при определении размера налоговой базы в соответствии с пунктом 3 статьи 210 Кодекса при уступке прав требования по договору участия в долевом строительстве (по договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством).

Возможность учета при определении налоговой базы расходов по сделке уступки права требования по иным договорам, включая договор займа, ст. 218 — 220 НК РФ не предусмотрена».

Таким образом, по нашему мнению, в рассматриваемом случае при получении физическим лицом оплаты по договору цессии в сумме, равной сумме ранее выданного должнику займа, дохода, облагаемого НДФЛ, у него не возникает. Однако в связи с тем, что Минфин РФ придерживается иного мнения, не исключено возникновение претензий со стороны налоговых органов.

При этом финансовое ведомство не учитывает положения ст. 41 НК РФ, а также вышеизложенную позицию ВС РФ.

Погашение долга организацией новому кредитору — физическому лицу

Далее ситуация: физическое лицо приобрело право требования по договору займа, а впоследствии должник (юридическое лицо) погасил долг.

В этом случае также нет прямого регулирования налогообложения, что влечет разногласия между судами и контролирующими органами.

Статьями 218 — 220 НК РФ не предусмотрено уменьшение новым кредитором полученного от должника долга по договору займа на цену договора цессии.

Вместе с тем и в этом случае подлежат применению положения п. 1 ст. 41 НК РФ о доходе как экономической выгоде налогоплательщика.

Физическое лицо, приобретшее право требования долга по договору займа и впоследствии получившее от должника задолженность на такую же сумму, фактически дохода не получает. Если же возвращаемый долг превышает цену договора цессии, то доходом (экономической выгодой) налогоплательщика будет разница между этими суммами.

Конституционный Суд РФ в Определении от 27.10.2015 N 2539-О разъяснил следующее:

«доходом для целей обложения налогом на доходы физических лиц федеральный законодатель признает лишь экономическую выгоду в денежной или натуральной форме, возникающую у физического лица при осуществлении им хозяйственной деятельности.

Аналогичной позиции придерживается Президиум Верховного Суда РФ, который в рамках рассмотрения конкретного дела в Постановлении от 22.07.2015 N 8-ПВ-15 пришел к выводу, что доход для целей обложения налогом на доходы физических лиц в случае исполнения обязательства должником перед лицом, которое приобрело право требования к такому должнику, возникнет, если размер расходов на приобретение права требования будет меньше, чем размер исполненного обязательства, и составит разницу соответствующих сумм».

ФНС РФ, упомянув указанное выше Постановление Президиума ВС РФ, в письме от 09.02.2016 N БС-4-11/1889@ разъяснила, что: «расходы, понесенные налогоплательщиком при приобретении права требования дебиторской задолженности, могут быть учтены при определении налоговой базы при получении доходов в виде денежных средств, поступивших от должника».

Вместе с тем Минфин РФ и в этом случае придерживается противоположной позиции.

Так финансовое ведомство указало следующее:

«при уступке требования кредитором (цедентом) другому лицу (цессионарию) подлежащий налогообложению в установленном порядке доход у налогоплательщика — нового кредитора возникает при получении налогоплательщиком от должника денежных средств.

Налог с дохода, выплачиваемого налогоплательщику при погашении долга по договору займа, исчисляется и уплачивается организацией-должником, признаваемой на основании п. 1 ст. 226 НК РФ налоговым агентом.

Из изложенного следует, что налогообложению в установленном порядке подлежит сумма фактически полученных налогоплательщиком — новым кредитором от заемщика (должника) денежных средств при каждой выплате сумм в счет погашения основного долга и процентов по оставшейся задолженности».

Аналогичное мнение отражено в письмах от 25.05.2016 N 03-04-05/30021, от 06.05.2016 N 03-04-05/26432, от 22.04.2016 N 03-04-05/23580.

Однако Минфин РФ и в этом случае не учитывает положения ст. 41 НК РФ и судебные акты, а также положения гражданского законодательства.

Так, в силу п. 1 ст. 382, п. 1 ст. 388 ГК РФ право (требование), принадлежащее на основании обязательства кредитору, может быть передано им другому лицу по сделке (уступка требования) или может перейти к другому лицу на основании закона.

Из положений § 1 гл. 24 «Перемена лиц в обязательстве» ГК РФ следует, что в результате заключения договора цессии происходит перемена лиц в договоре займа на стороне кредитора. При этом правовая природа договора займа не изменяется, цессионарий становится новым заимодавцем в рамках этого договора.

Вывод

- Доходы А от реализации доли участия в уставном капитале не облагаются НДФЛ, если на момент продажи участник непрерывно владел ею более пяти лет.

- Физическое лицо Б, выдавшее заем и впоследствии уступившее право его требования новому кредитору А за сумму, равную сумме займа, фактически дохода по договору цессии не получает. Однако в связи с отсутствием прямого правового регулирования рассматриваемого вопроса мнения судов и Минфина РФ расходятся и возможны налоговые риски.

- Физическое лицо А, приобретшее право требования долга по договору займа и впоследствии получившее от должника задолженность на такую же сумму, фактически дохода не получает. Если же возвращаемый долг превышает цену договора цессии, то доходом (экономической выгодой) налогоплательщика будет разница между этими суммами. В этом случае также нет прямого регулирования налогообложения, что влечет возникновение налоговых рисков.

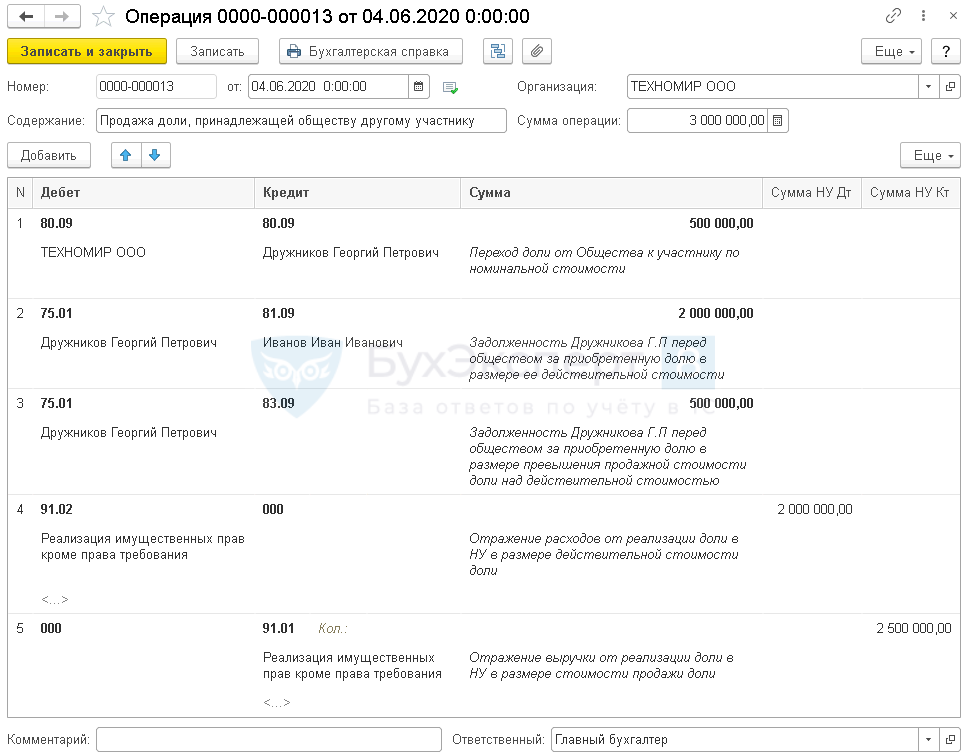

Продолжим разбор ситуации из статьи Выход участника из общества и разберем пошагово, какие действия нужно выполнить в 1С при продаже доли вышедшего участника другим учредителям. А также ответим на сопутствующий вопрос:

- образуются ли доходы и расходы у общества при продаже доли вышедшего участника.

Содержание

- Пошаговая инструкция

- Продажа доли, принадлежащей обществу, другому участнику

- Нормативное регулирование

- Учет в 1С

- Контроль

- Декларация по налогу на прибыль

- Поступление оплаты на расчетный счет за приобретенную долю

Пошаговая инструкция

17 января Иванов И.И., являющийся участником ООО «ТЕХНОМИР» (доля 50% в УК), вышел из Общества. В результате чего, ему была выплачена действительная стоимость доли в размере 2 000 000 руб.

Доля вышедшего участника перешла к Обществу. Уставный капитал ООО «ТЕХНОМИР» составляет 1 000 000 руб., в т.ч. в долях собственников:

- 30% (300 000 руб.) — Дружников Георгий Петрович;

- 20% (200 000 руб.) — ООО «Заря»;

- 50% (500 000 руб.) доля принадлежит самому обществу — ООО «ТЕХНОМИР».

11 мая на общем собрании участников общества установлена цена продажи доли в размере 2 500 000 руб.

ООО «Заря» отказалось от приобретения доли вышедшего участника, ее приобрел Дружников Г. П. В этот же день составлен договор купли-продажи доли.

28 мая Общество подало документы на гос.регистрацию на внесение изменений в Уставный капитал.

04 июня изменения в уставном капитале зарегистрированы в ЕГРЮЛ.

10 июня поступила оплата за проданную долю на расчетный счет.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Продажа доли, принадлежащей обществу, другому участнику

Нормативное регулирование

Доля вышедшего участника по решению общего собрания участников должна быть распределена между всеми участниками общества пропорционально их долям в уставном капитале (УК) или предложена для приобретения участникам или третьим лицам, если это не запрещено уставом общества (п. 1 ст. 20, п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Если продажная цена доли не определена решением общего собрания участников общества, то она не может быть ниже (п. 4 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ):

- ее номинальной стоимости – если доля уставного капитала (УК) не была оплачена участником, до перехода ее к обществу;

- действительной стоимости доли, выплаченной обществом участнику при его выходе.

В бухгалтерском учете операции, связанные с изменением величины уставного капитала, регистрацией изменений в уставе, отражаются на дату внесения записи в ЕГРЮЛ (п. 4 ст. 12 Федерального закона от 08.02.1998 N 14-ФЗ, п. 2 ст. 11 Федерального закона от 08.08.2001 N 129-ФЗ).

БУ

Изменение структуры долей в УК общества не приводит к образованию доходов или расходов, отражается только изменение собственного капитала (п. 5, п. 11 ПБУ 10/99).

Сумма разницы между продажной и действительной стоимостью доли отражается записью по Дт 75.01 и относится на (п. 33 МСФО (IAS) 32):

- нераспределенную прибыль 84;

- добавочный капитал 83;

- резервный капитал 82.

Налог на прибыль

По мнению Минфина РФ, продажа доли, принадлежащей обществу, не является операцией по внесению имущества в УК, а является реализацией имущественного права (Письма Минфина РФ от 30.04.2013 N 03-03-06/1/15198, от 28.01.2011 N 03-03-06/1/32), где:

- доходы (выручка) – стоимость продажи доли;

- расходы – действительная стоимость доли (фактические расходы на ее выкуп).

Но есть другое мнение (Постановление ФАС Волго-Вятского округа от 24.06.2010 по делу N А28-18269/2009): при выходе участника и переходе его доли к обществу, собственная доля не может учитываться обществом как имущественное право, т.к. общество не может быть участником в самом себе и не обладает правами, как другие участники (ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Тогда продажа доли, принадлежащей обществу, классифицируется как оплата УК, а значит доходы и расходы не образуются (пп. 3 п. 1 ст. 251 НК РФ).

В данной статье мы придерживаемся более осторожной позиции и будем руководствоваться разъяснениями Минфина РФ.

НДС

Продажа долей в УК не облагается НДС (пп. 12 п. 2 ст. 149 НК РФ).

УСН

По мнению Минфина РФ, продажа доли выбывшего участника не является операцией по внесению имущества в УК, а является реализацией имущественного права (Письма Минфина РФ от 30.04.2013 N 03-03-06/1/15198, от 28.01.2011 N 03-03-06/1/32). Выручка от реализации имущественных прав признается доходом УСН, а фактические расходы на выкуп доли (действительная стоимость доли) нельзя отнести к расходам УСН, т.к. они не поименованы в закрытом перечне расходов УСН (п. 1 ст. 346.16 НК РФ).

Учет в 1С

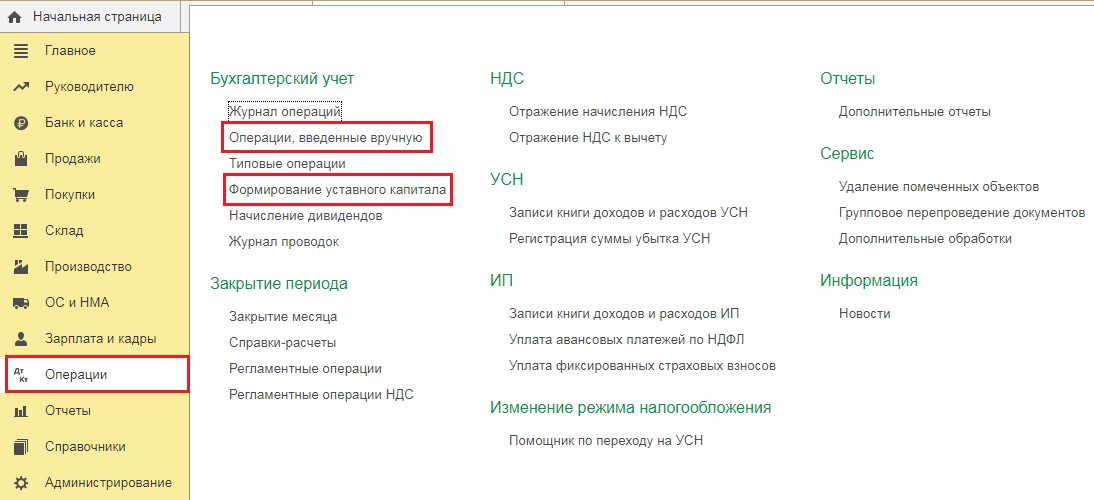

Продажу доли Общества оформите документом Операция, введенная вручную в разделе Операции – Операции.

Укажите:

- Дата – дата внесения изменений в ЕГРЮЛ.

В проводках:

Изменение в структуре УК – смена участника в результате передачи доли, принадлежащей обществу:

- Дебет – 80.09;

- Субконто – наименование ООО, т.е. нашей организации;

- Кредит – 80.09;

- Субконто – наименование участника которому переходит доля;

- Сумма – номинальная стоимость доли, перешедшая участнику.

Отражение задолженности участника, приобретающего долю, в размере действительной стоимости доли:

- Дебет – 75.01;

- Субконто – наименование участника, которому переходит доля;

- Кредит – 81.09;

- Субконто – наименование вышедшего участника, доля которого перешла к обществу;

- Сумма – действительная стоимость доли.

Отражение задолженности участника перед обществом в размере превышения продажной стоимости доли над действительной стоимостью:

- Дебет – 75.01;

- Субконто – наименование участника, которому продана доля;

- Кредит – 83.09;

- Сумма – разница между продажной и действительной стоимостью доли

Отражение расходов от реализации доли в НУ:

- Дебет – 91.02;

- Субконто – Реализация имущественных прав кроме права требования;

- Кредит – 000, вспомогательный счет: в 1С контролируется двойная запись;

- Сумма НУ Дт – действительная стоимость доли, выплаченная выбывшему участнику: расходы Общества на ее приобретение.

Отражение доходов от реализации доли в НУ:

- Дебет – 000, вспомогательный счет: в 1С контролируется двойная запись;

- Кредит – 91.01;

- Субконто – Реализация имущественных прав кроме права требования;

- Сумма НУ Кт – стоимость по которой реализована доля.

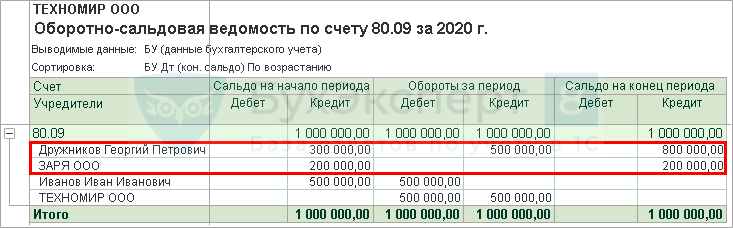

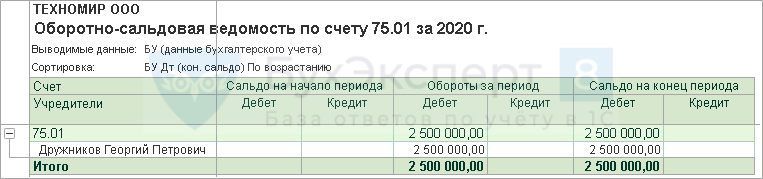

Контроль

Проверим новую структуру УК общества после проведенных изменений Оборотно-сальдовая ведомость по счету 80.09 в разделе Отчеты.

А также образовавшуюся задолженность участника за проданную ему долю по счету 75.01.

Убедимся, что счет 81.09 закрыт.

Декларация по налогу на прибыль

Сумма выручки от реализации доли отражается в составе доходов от реализации имущественных прав:

Лист 02 Приложение N 1:

- стр. 010 «Выручка от реализации — всего» в т. ч.:

- стр. 013 «… выручка от реализации имущественных прав».

PDF

- стр. 013 «… выручка от реализации имущественных прав».

Расходы общества на ее приобретение (действительная стоимость доли) отражается в составе расходов от реализации имущественных прав:

Лист 02 Приложение N 2:

- стр. 059 «Стоимость реализованных имущественных прав».

PDF

Поступление оплаты на расчетный счет за приобретенную долю

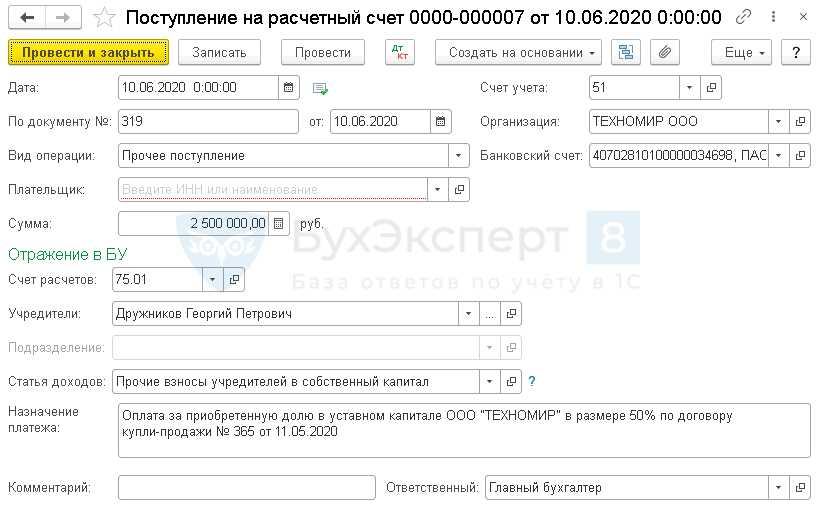

Поступление оплаты на расчетный счет за приобретенную долю оформляется документом Поступление на расчетный счет вид операции Прочее поступление в разделе Банк и касса — Банковские выписки — Поступление.

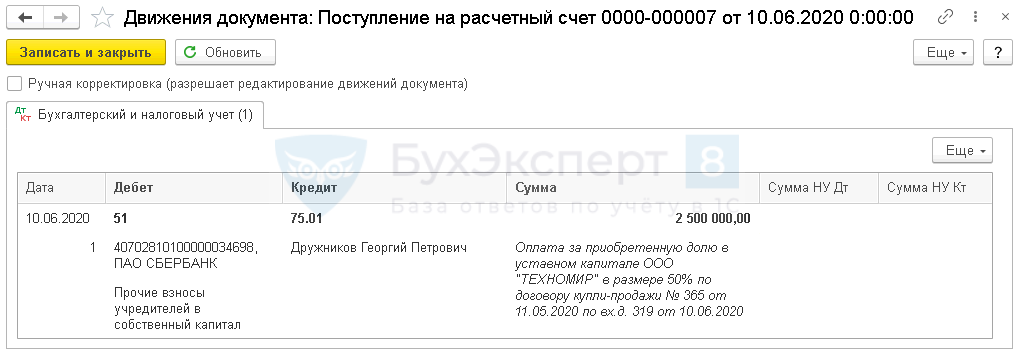

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 75.01 —Поступление денежных средств за приобретенную долю.

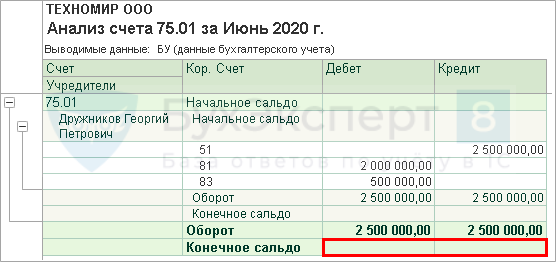

Контроль

Проверим взаиморасчеты с учредителем по приобретению доли с помощью отчета Анализ счета 75.01 в разделе Отчеты – Анализ счета.

Отсутствие дебетового сальдо по счету 75.01 показывает отсутствие задолженности по приобретению доли в УК.

Продолжение примера смотрите в публикации:

- Распределение доли вышедшего участника ООО между другими участниками

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Опубликовано 03.03.2021 15:29

- Автор: Administrator

- Просмотров: 31321

В процессе работы предприятия состав учредителей может меняться несколько раз. Причины на то, самые разнообразные: от банальной ссоры до переезда в другую страну, или даже смерти. При этом, данное действие может повлечь за собой изменение размера уставного капитала. Например, когда один из учредителей выходит из состава, а на замену ему никто не приходит. Мало того, что нужно с юридической стороны всё грамотно оформить, надо еще и в программе 1С: Бухгалтерия предприятия ред. 3.0 корректно ввести эти операции. С последней задачей вы успешно справитесь благодаря этой публикации.

В случае с заменой одного учредителя на другого на факт изменения капитала влияет в какой последовательности производится вывод одного собственника и ввод другого.

Если сначала вводится новый участник, то капитал увеличивается и только после выхода иного участника уменьшается. Поэтому такой вариант считается более энергозатратным и применяется реже.

Во втором случае, учредитель, пожелавший выйти из состава, передаёт свои права и полномочия иному лицу по договору купли-продажи доли. В такой ситуации размер уставного капитала остаётся неизменным.

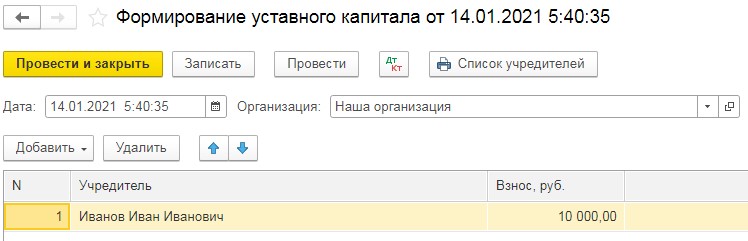

В программном продукте 1С: Бухгалтерия предприятия, редакция 3.0 увеличение уставного капитала формируется при помощи документа «Формирование уставного капитала» или «Операции, введённые вручную» в разделе «Операции».

Рассмотрим на примере первого документа: введём новый документ, установим дату – это дата протокола собрания учредителей, на котором было принято решение о принятии нового собственника. Затем добавим строку и укажем в ней реквизиты нового участника, а также размер взноса в уставный капитал, на который и происходит увеличение.

Проведённый документ создаст проводку: Дт 75.01 Кт 80.09.

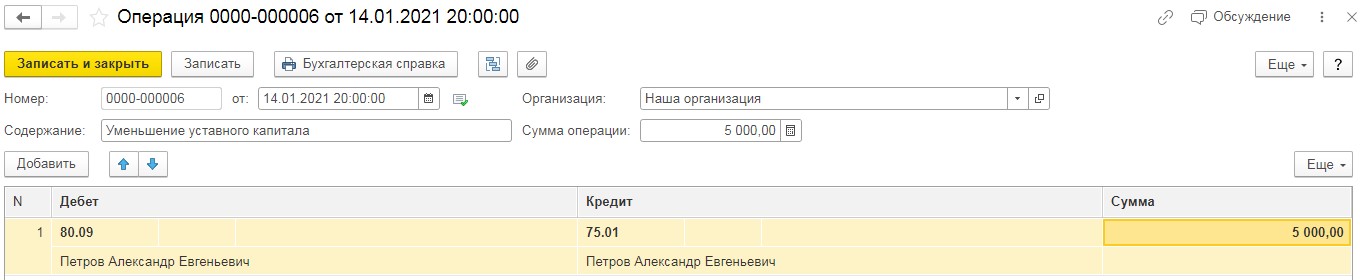

При выходе учредителя из состава необходимо произвести уменьшение капитала при помощи документа «Операции, введённые вручную» в разделе «Операции».

В открывшемся окне следует нажать на кнопку «Создать» и выбрать пункт «Операция». Затем установить дату – дата протокола с решением о выходе учредителя из состава и добавить новую строку. Указать в ней проводку Дт 80 Кт 75 на сумму доли участника, покинувшего общество.

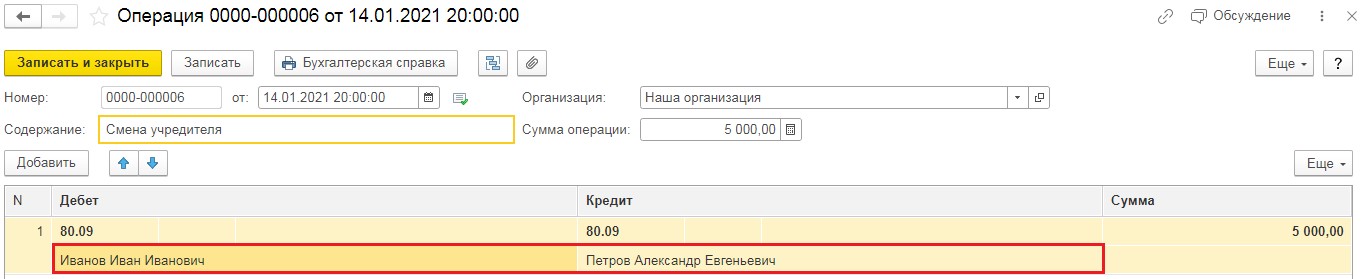

Если же один участник сменяет другого без изменения размера уставного капитала, то делается проводка: Дт 80 в субконто бывший учредитель Кт 80 в субконто новый учредитель.

Важный нюанс! Если у организации меняется единоличный учредитель, то это всегда происходит сначала с вводом нового участника и увеличением капитала, и только потом производится вывод бывшего участника.

Документальное оформление

Первым шагом в оформлении документов является написание заявлений новым и старым учредителями и составление протокола общего собрания учредителей.

На собрании обязательно нужно принять решения о выводе/вводе нового или действующего участника, о размере и стоимости доли, о смене директора, если вдруг выходящий из состава дольщик являлся и руководителем предприятия.

Вторым шагом является подготовка пакета документов, который следует заверить нотариально и предоставить для регистрации изменений в отделение налоговой службы:

— новый устав общества при необходимости;

— отказ других участников от покупки доли выходящего участника;

— квитанция об оплате пошлины;

— заявление по форме Р13001 об увеличении УК (если увеличивается);

— заявление по форме Р14001 о внесении изменений в ЕГРЮЛ;

— протокол общего собрания;

— заявление бывшего учредителя о выходе из общества;

— заявления нового учредителя о вступлении в общество.

Касаемо изменений в уставе однозначно сказать нужно его менять или нет, нельзя. Так как в каждом отдельном случае устав содержит в себе разную информацию. И у одних он будет содержать количество дольщиков, а в другом – нет. Поэтому вам необходимо будет его изучить, чтобы принять такое решение.

На сбор и заполнение вышеперечисленных документов у организации есть один календарный месяц с момента изменений состава.

Выплата действительной части доли

Весь процесс деятельности коммерческого предприятия направлен на одну цель – это получение прибыли.

Соответственно, при выходе учредителя из состава необходимо посчитать сколько уже накопленной за годы его участия прибыли образовалось и произвести соответствующею выплату. Такой момент наступает лишь в той ситуации, когда участник отчуждает свою долю обществу.

Если же он продал своё место в составе учредителей иному лицу, то он получает своё вознаграждение лишь от покупателя по договору купли-продажи.

Согласно статьи 23 Федерального закона №14-ФЗ «Об обществах с ограниченной ответственностью» общество обязано произвести выплату действительной части доли в течение трёх месяцев с момента получения заявления о выходе или в другой срок, предусмотренный уставом, но не более одного года. При этом реальная стоимость доли бывшего учредителя определяется на основании данных бухгалтерской отчётности общества за последний отчётный период, предшествующий дню подачи заявления об исключении из общества.

Важный нюанс! При том, что представление бухгалтерской отчётности в налоговый орган происходит с периодичностью в год, при расчёте действительной части доли используют отчётность на последнюю дату месяца, предшествующую выходу из состава учредителей.

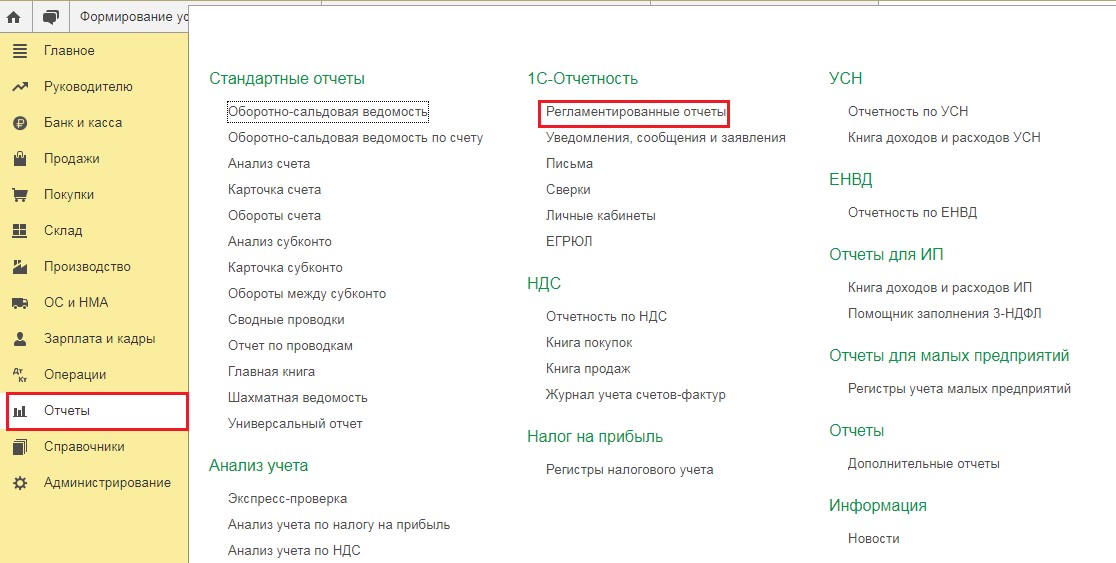

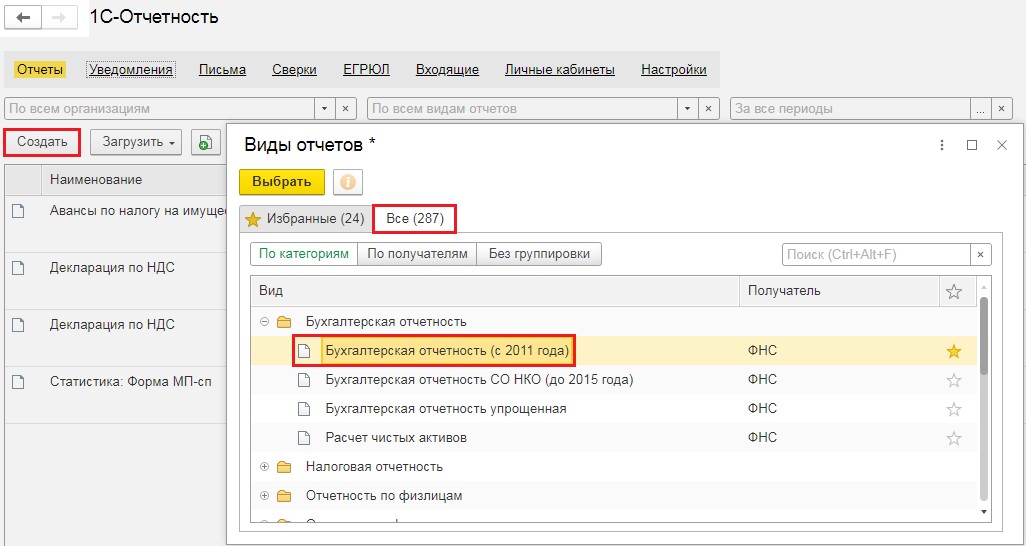

Для формирования бухгалтерской отчётности перейдём в программе в раздел «Отчёты» и выберем пункт «Регламентированные отчёты».

В открывшемся окне нажмём на кнопку «Создать» и выберем пункт «Бухгалтерская отчётность (с 2011 года)».

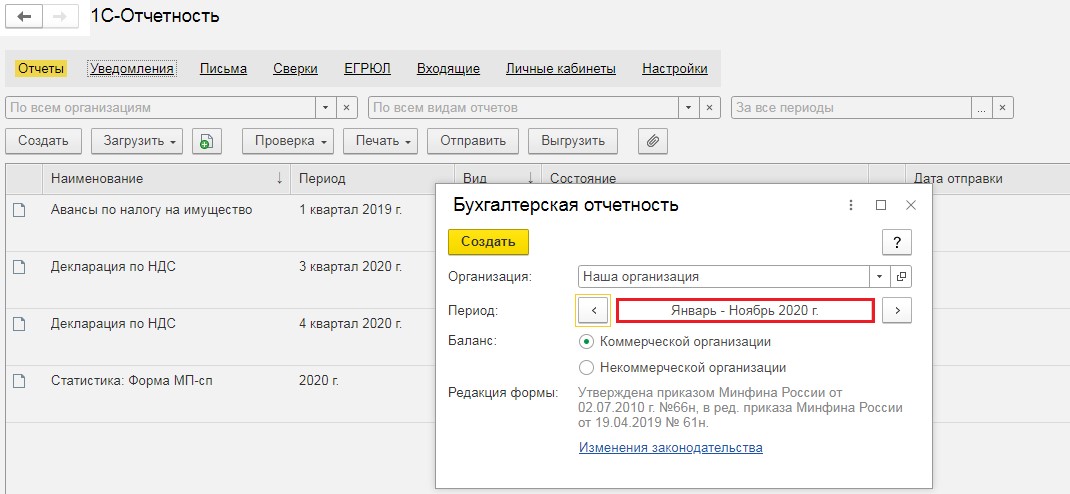

Затем появится новое окно, в котором следует выбрать период, за который формируется отчёт. Если, к примеру, учредитель написал заявление о выходе из состава 15.12.2020 года, то периодом формирования будет Январь – Ноябрь 2020г.

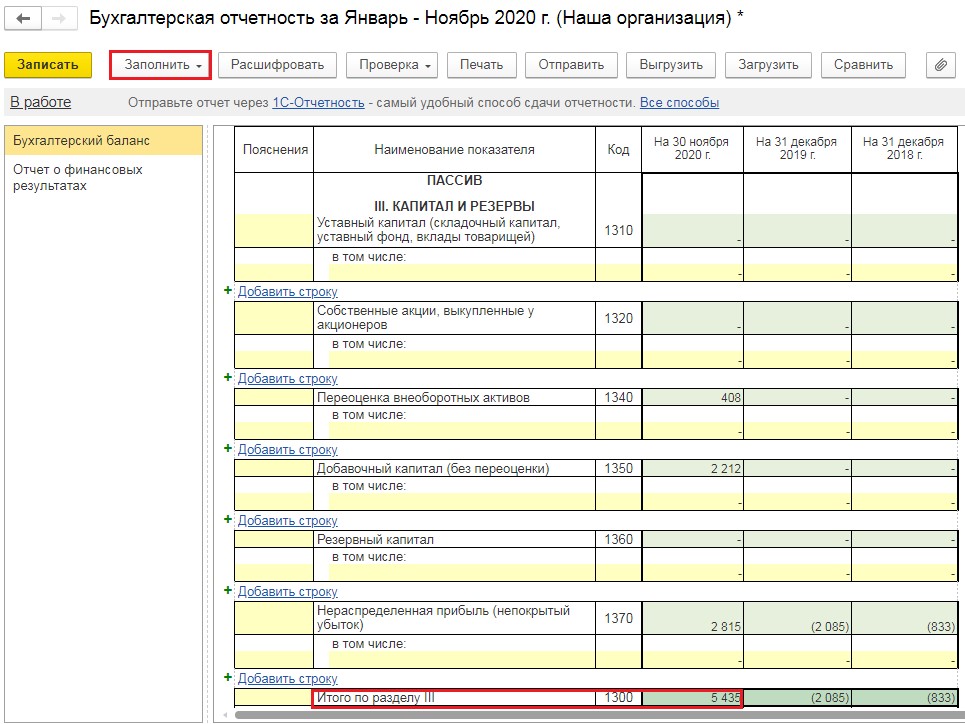

Последним шагом нужно нажать на кнопку «Заполнить» — «Текущий отчёт» в открывшейся форме бухгалтерского баланса.

Перейдём к расчёту.

Сначала посчитаем стоимость чистых активов предприятия. Алгоритм данного расчёта закреплён Приказом Минфина России №10н, ФКЦБ России № 03-6/пз от 29 января 2003 года.

Чистые активы = строка 1300 (итог раздел «Капитал и резервы») + сальдо по счёту 98 – задолженность по взносам в уставный капитал (при наличии).

Если остатка по 98 счёту нет и весь уставный капитал оплачен участниками, то берётся за основу только строка 1300.

Теперь посчитаем сколько из этой суммы принадлежит учредителю, пожелавшему выйти из состава.

Предположим, у нас было 2 учредителя с долями 30/70, размер уставного капитала 10 000 рублей, и тот, у кого был взнос 3 000 рублей покидает состав. В таком случае, номинальную стоимость доли делят на уставный капитал и умножают на чистые активы. В нашем примере это 3 000 / 10 000 * 5 435 000 = 1 630 500 рублей.

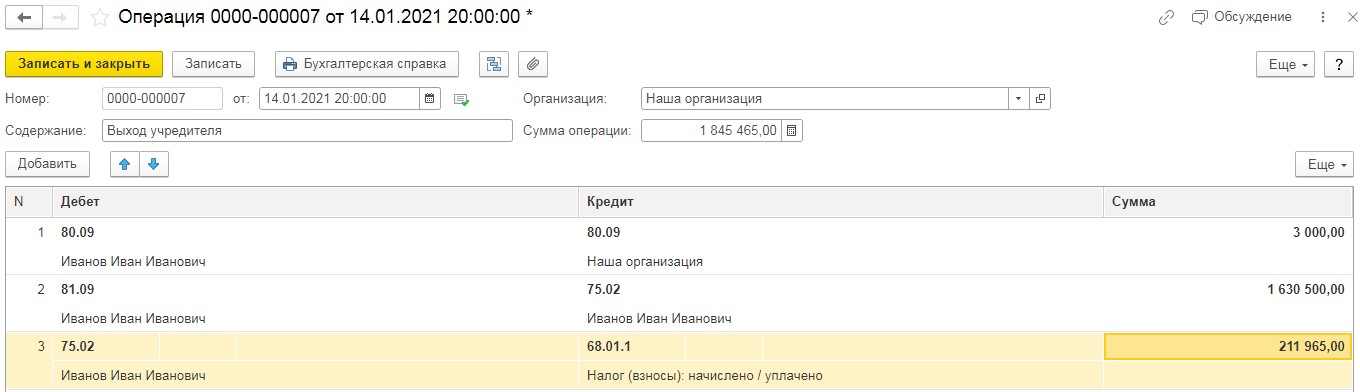

Отразим рассчитанные нами суммы в программе.

Для этого снова обратимся к документу «Операции, введённые вручную». Первой строкой нам нужно отразить факт перехода доли собственника непосредственно обществу. Такая проводка делается на сумму вклада в уставный капитал бывшего участника, по нашему примеру – 3 000 рублей.

Второй строкой отразим задолженность общества перед учредителем в размере действительной части доли.

И, наконец, третьей строкой следует отразить удержание подоходного налога из вознаграждения, получаемого учредителем. Данная выплата облагается только НДФЛ, страховые взносы на такую выплату не начисляются.

Важный нюанс! В течение одного календарного года со дня перехода доли к обществу она должна быть распределена между всеми участниками общества пропорционально их долям в уставном капитале или предложена для приобретения участникам общества или третьим лицам, если это не запрещено уставом общества.

Если год прошёл, а распределение или выкуп не состоялись, то нераспределенная доля должна быть погашена, размер уставного капитала должен быть уменьшен на величину номинальной стоимости.

Если на момент выхода участника из состава, общество не может произвести выплату действительной части доли, в связи с наличием у неё признаков банкротства, то по истечении трёх месяцев со дня истечения срока выплаты, общество обязано восстановить участника и вернуть ему его долю.

Если всё же общество посчитало, что лучшим способом для них будет распределение его доли между участниками, то такие участники признаются получателем дохода, с которого также необходимо будет уплатить подоходный налог.

Согласно подпункта 2 пункта 2 статьи 220 Налогового кодекса РФ с 1 января 2016 года участник при выходе из общества с ограниченной ответственностью имеет право на имущественный налоговый вычет на сумму документально подтверждённых расходов, понесённых в связи с приобретением доли. Это могут быть денежные средства или иное имущество, которое он вносил в общество в качестве вклада в уставный капитал. Но, он не имеет права применить вычет в момент выплаты ему действительной части доли.

Для получения вычета ему необходимо подать декларацию по форме 3-НДФЛ и возместить данный вычет из бюджета. При отсутствии документального подтверждения расходов на приобретение доли в уставном капитале общества имущественный налоговый вычет предоставляется в размере доходов, полученных налогоплательщиком в результате прекращения участия в обществе, не превышающем в целом 250 000 рублей за налоговый период.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Консультация эксперта

При покупке доли в уставном капитале (далее ‒ УК) другой организации бухгалтеру необходимо корректно отразить данную операцию в учёте. Как именно данная операция отражается в учёте у покупателя, рассмотрела наш эксперт Надежда Четвергова.

***

Бухгалтерский учёт у покупателя доли

Начнём со скучной теории. Приобретённая доля в ООО признаётся финансовым вложением на дату внесения соответствующей записи в ЕГРЮЛ (п. п. 2, 3 Положения по бухгалтерскому учёту «Учёт финансовых вложений» ПБУ 19/02, утверждённого Приказом Минфина России от 10.12.2002 № 126н).

Финансовые вложения принимаются к учёту по первоначальной стоимости. Первоначальной стоимостью финансовых вложений, приобретённых за плату, признаётся сумма фактических затрат организации на их приобретение (п. п. 8, 9 ПБУ 19/02). В рассматриваемой ситуации первоначальная стоимость финансового вложения включает в себя сумму, уплачиваемую продавцу, и государственную пошлину за нотариальное удостоверение сделки (абз. 2, 3, 6 п. 9 ПБУ 19/02).

Доля в уставном капитале ООО, принятая к учёту в составе финансовых вложений, в дальнейшем не переоценивается и подлежит отражению в бухгалтерском учёте и бухгалтерской отчётности на отчётную дату по первоначальной стоимости (п. 21 ПБУ 19/02).

Закрепим теорию на практике, приведём пример.

Организация приобрела долю в УК ООО за 350 000 рублей, что превышает номинальную стоимость этой доли. За нотариальное удостоверение сделки купли-продажи доли в уставном капитале ООО организацией уплачена государственная пошлина в размере 1 500 рублей.

В бухгалтерском учёте будут сделаны такие проводки:

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| Уплачена государственная пошлина за нотариальное удостоверение сделки купли-продажи доли в уставном капитале ООО | 68 | 51 | 1 500 | Выписка банка по расчётному счёту |

| Сумма государственной пошлины включена в первоначальную стоимость финансового вложения | 58 | 68 | 1 500 |

Договор купли-продажи доли, бухгалтерская справка |

| Отражены затраты на приобретение доли в уставном капитале ООО | 58 | 76 | 350 000 |

Лист записи ЕГРЮЛ, бухгалтерская справка |

| Перечислены денежные средства продавцу доли | 76 | 51 | 350 000 | Выписка банка по расчётному счёту |

Порядок отражения в бухучёте не зависит от того, кто является продавцом доли в УК ООО – юридическое лицо или физическое.

В статье мы рассмотрели, какие проводки необходимо сделать в учёте при покупке доли в УК организации.

В справочно-правовой системе КонсультантПлюс вы можете ознакомиться с множеством примеров по отражению операций по купле-продаже долей в УК организаций, перейдя по ссылкам:

Корреспонденция счетов: Как отразить в учёте организации приобретение у юридического лица доли в уставном капитале общества с ограниченной ответственностью и её дальнейшую продажу с убытком? (Консультация эксперта, 2021) {КонсультантПлюс}

Корреспонденция счетов: Как отразить в учёте организации приобретение у юридического лица доли в уставном капитале общества с ограниченной ответственностью и её дальнейшую продажу по цене, превышающей затраты на приобретение этой доли? (Консультация эксперта, 2021) {КонсультантПлюс}

Корреспонденция счетов: Как отразить в учёте организации, применяющей УСН (объект налогообложения «Доходы, уменьшенные на величину расходов»), приобретение доли в уставном капитале общества с ограниченной ответственностью у физического лица, если цена её приобретения меньше номинальной стоимости доли? (Консультация эксперта, 2021) {КонсультантПлюс}

Корреспонденция счетов: Как отразить в учёте организации приобретение доли в уставном капитале общества с ограниченной ответственностью у физического лица (налогового резидента РФ), не являющегося работником организации, если цена приобретения больше номинальной стоимости доли? (Консультация эксперта, 2021) {КонсультантПлюс}

Ранее мы рассказывали о правилах проведения общего собрания ООО. Вы узнаете из статьи нашего эксперта о том, какие вопросы относятся к компетенции общего собрания, как его провести и как оформить решение.

Вопрос

Как в налоговом учёте покупателя списывается на расходы уплаченная госпошлина за нотариальное удостоверение сделки купли-продажи доли в уставном капитале ООО?

Ответ

1. Если покупатель на ОСНО и уплачивает налог на прибыль

В целях налогообложения прибыли расходы, возникшие в связи с приобретением доли в УК другой организации, могут быть списаны только при реализации такой доли в последующем (пп. 2.1 п. 1 ст. 268 НК РФ). Таким образом, в момент приобретения стоимость доли не является налоговым расходом.

Сумма государственной пошлины, уплаченной за нотариальное удостоверение сделки (купли-продажи доли), может быть также учтена в соответствии с указанной нормой как расход, связанный с приобретением доли. В то же время государственная пошлина может быть признана расходом в периоде её начисления на основании пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ.

Напомним: если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесёт такие затраты (п. 4 ст. 252 НК РФ).

Организации связи следует решить, затраты по уплате государственной пошлины за удостоверение договора купли-продажи доли относятся к расходам, связанным с приобретением доли, или признаются прочим расходом.

Ранее мы рассказывали, как сдавать налоговую отчётность при реорганизации в форме присоединения.

2. Если покупатель уплачивает налог в связи с применением УСН

Затраты на приобретение доли в уставном капитале ООО не включаются в состав расходов при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН. Это связано с тем, что такой вид расходов не поименован в закрытом перечне, установленном п. 1 ст. 346.16 НК РФ. Аналогичный вывод сделан в Письме Минфина России от 18.04.2018 № 03-11-06/2/25967.

Сумма государственной пошлины за нотариальное удостоверение сделки купли-продажи доли в уставном капитале ООО организация может включить в состав расходов на основании пп. 14 п. 1 ст. 346.16 НК РФ как расходы в виде платы государственному и (или) частному нотариусу за нотариальное оформление документов или на основании пп. 22 п. 1 ст. 346.16 НК РФ как сумму сбора, уплаченную в соответствии с законодательством о налогах и сборах.

Расходами признаются затраты организации после их фактической оплаты (п. 2 ст. 346.17 НК РФ). При этом расходы признаются при условии соответствия их критериям, указанным в п. 1 ст. 252 НК РФ, то есть они должны быть обоснованы и документально подтверждены, что следует из п. 2 ст. 346.16 НК РФ.

Если уплата государственной пошлины производится через подотчётное лицо, условия признания расходов выполняются на дату утверждения авансового отчёта.

Надежда Четвергова, ведущий экономист-консультант ООО «Что делать Консалт»

Типовые ситуации в СПС КонсультантПлюс позволят бухгалтеру быстро решать вопросы, с которыми он сталкивается ежедневно.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru