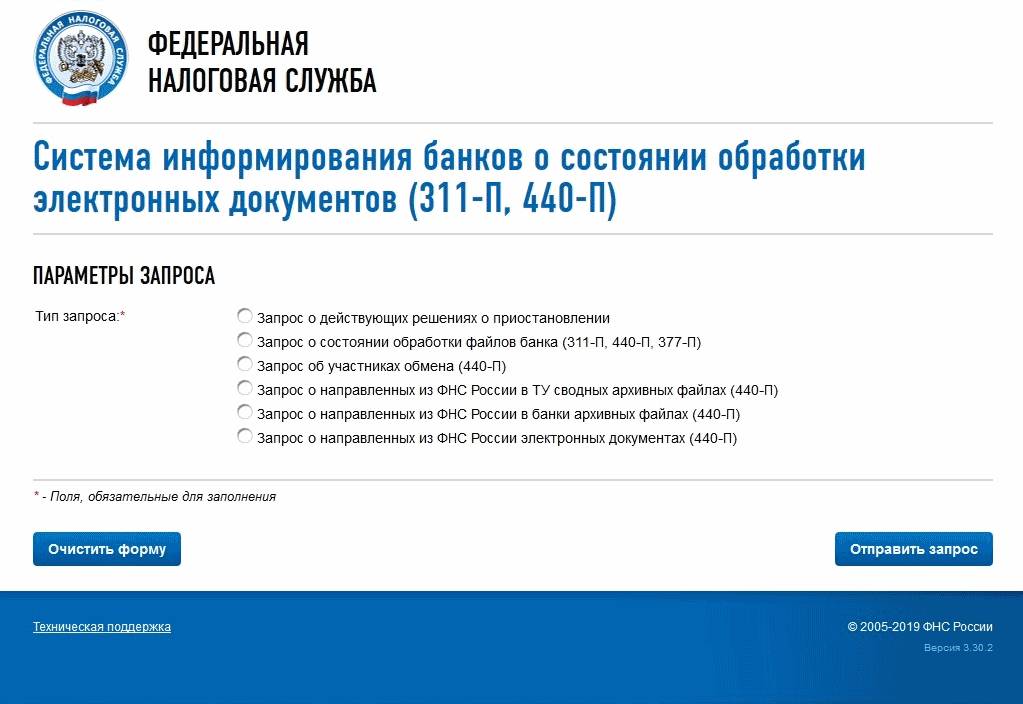

Параметры запроса

Тип запроса:*

Запрос о действующих решениях о приостановлении

Запрос о состоянии обработки файлов банка (311-П, 440-П, 377-П)

Запрос об участниках обмена (440-П)

Запрос о направленных из ФНС России в ТУ сводных архивных файлах (440-П)

Запрос о направленных из ФНС России в банки архивных файлах (440-П)

Запрос о направленных из ФНС России электронных документах (440-П)

Укажите ИНН налогоплательщика.

ИНН:*

Укажите полное значение БИК банка, выполняющего запрос.

БИК:*

Укажите полное наименование файла или архивного файла, или сводного архивного файла.

Имя файла:*

Укажите полное значение БИК кредитной организации.

БИК:*

Укажите код территориального управления по ОКАТО.

Код ТУ:*

Укажите дату отправки сводного архива в ЦИТ.

Дата:*

Укажите полное значение БИК банка.

БИК:*

Укажите дату отправки сводного архива в ЦИТ.

Дата:*

Укажите наименование файла электронного документа налогового органа.

Имя файла:*

* — Поля, обязательные для заполнения

Расскажем, когда налоговики заблокируют счет, как быстро проверить наличие блокировки онлайн, зачем проверять счета контрагентов, и что нужно сделать, чтобы ваш счет заработал.

Когда налоговая блокирует расчетные счета

Перечислим основания, по которым налоговики вправе приостановить операции по счету.

Задолжали бюджету

Если у предприятия возникла задолженность по налогам (сборам, взносам, и т. д.), налоговики направят ему требование. Срок его исполнения — обычно 8 дней (если в самом требовании не указан другой срок). Если по истечении срока платеж не поступил, налоговики вынесут решение о взыскании долга за счет средств на банковских счетах.

В данном случае заморозят только сумму недоимки, средствами сверх этой суммы можно распоряжаться без ограничений.

Могут налоговики заморозить средства на счете и в обеспечение взыскания сумм по результатам налоговой проверки. Это может произойти, если стоимость имущества организации, на отчуждение которого наложен запрет, меньше суммы доначислений.

Не сдали отчетность

Если предприятие просрочит больше, чем на 20 дней, подачу налоговых деклараций, расчета по взносам или формы 6-НДФЛ.

Важно: за непредставление бухгалтерской и промежуточной налоговой отчетности (например: декларации по налогу на прибыль за отчетный период) счет не блокируют (п. 20 письма ФНС от 17.04.17 № СА-4-7/7288@).

Не передали электронную квитанцию

Если налоговики прислали электронным способом требование о пояснениях, представлении документов или уведомление о вызове в инспекцию, а налогоплательщик не выслал квитанцию о приеме в течение 10 дней.

Не подключили электронный документооборот с ФНС

Если предприятие должно отчитываться в инспекцию электронным способом, но не заключило договор с оператором ЭДО, налоговики заблокируют счет через 10 дней после того, как обнаружат нарушение.

Обратите внимание: если налоговая инспекция заблокировала расчетный счет, открыть новый в другом банке не получится.

К каким проблемам приводит блокировка счета

Блокировка счета парализует нормальную работу бизнеса. Если у компании полноценно не работает счет, у нее возникнут серьезные проблемы с исполнением обязательств:

- Не получится вовремя рассчитаться с контрагентами: поставщиками, подрядчиками, арендодателями и т. д. Это может привести начислению штрафов, неустоек, разрыву договорных отношений, коллапсу производственного процесса и непоправимо испортить репутацию компании.

- Возникнут проблемы с выплатой зарплаты. Ведь у требований по выплате заработной платы и требований по уплате налогов одинаковая очередность (ст. 855 ГК). Поэтому выплатить деньги своим работникам с заблокированного счета можно только при наличии одного из следующих документов: исполнительного листа, судебного приказа, решения трудовой инспекции или комиссии по трудовым спорам.

Однако важно отслеживать не только ситуацию внутри своей компании, но и проверять счета контрагентов.

Это нужно, если:

Вы заключаете договор с новым контрагентом

В данном случае вам надо проявить должную осмотрительность. Наличие блокировки на счете потенциального партнера — серьезный повод усомниться в его благонадежности.

Вы собираетесь перевести контрагенту крупную сумму денег.

Доходные операции работают даже при заблокированном счете. Отправленные вами деньги поступят, но воспользоваться ими контрагент не сможет. Это может привести к срыву обязательств с его стороны, а в результате пострадает ваш бизнес.

Контрагент заверяет, что не может выполнить обязательства по причине неожиданной блокировки счета.

Если на самом деле счета партнера функционируют, то, возможно, вы стали жертвой недобросовестного контрагента или мошенника. И чем раньше вы будете в курсе реального положения дел, тем быстрее сможете принять меры по возврату средств.

Как быстро проверить блокировку счета по ИНН

Провести проверку поможет специальный сервис ФНС: Система информирования банков о состоянии обработки электронных документов.

Порядок действий:

1. Переходим по ссылке выше.

2. Щелкаем мышкой на первый пункт списка: Запрос о действующих решениях о приостановлении.

3. Вводим ИНН организации и БИК банка.

4. Нажимаем: «Отправить запрос».

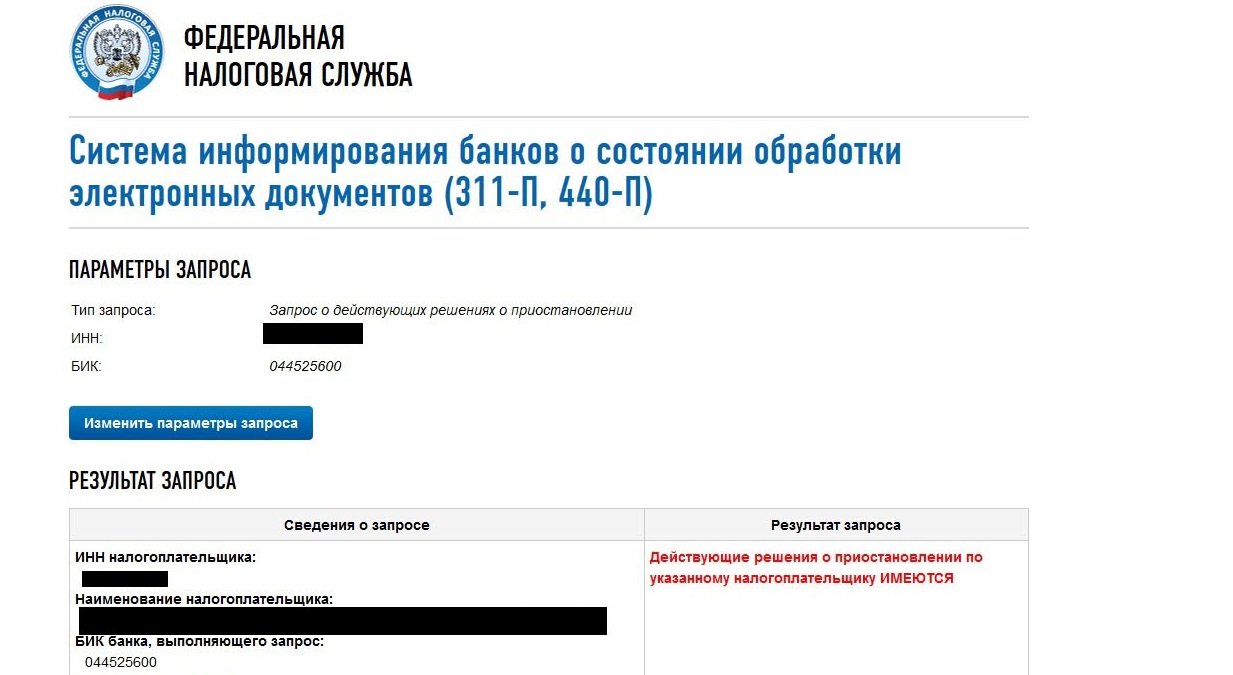

Система выведет на экран результат запроса в табличной форме:

- Сведения о налогоплательщике (ИНН, наименование, БИК банка).

- Имеются ли действующее решение о приостановлении по указанному налогоплательщику.

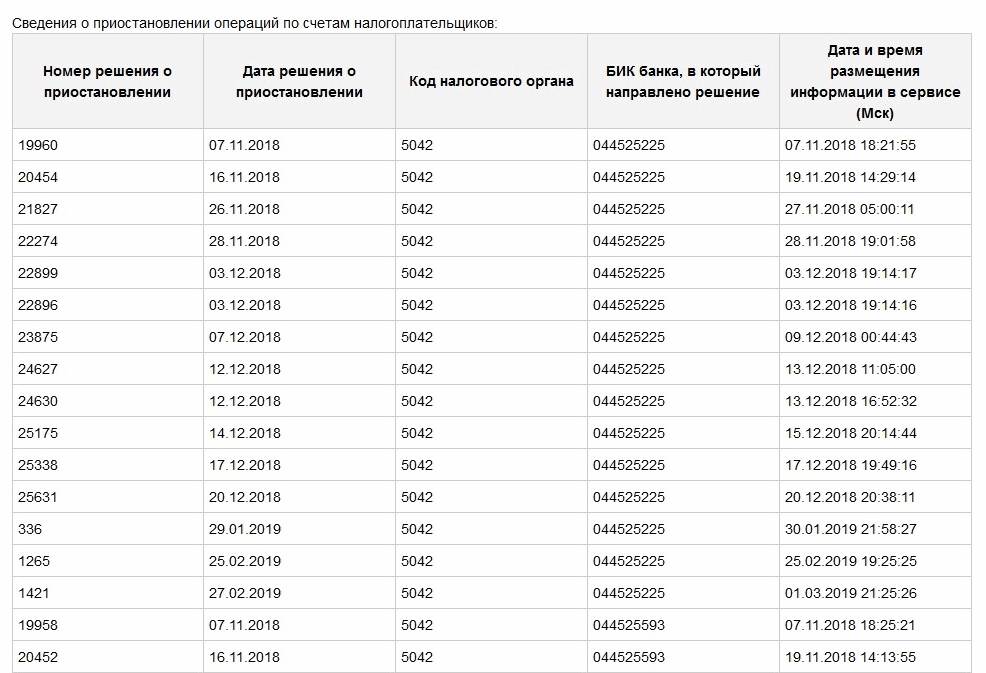

Если решение есть, то в таблице будут указаны:

- его номер и дата;

- код основания (например: «01» — неисполнение требования об уплате налога или иное основание из Справочника «Основания для вынесения решения о приостановлении операций и переводов», информация Банка России от 25.09.2020);

- код налогового органа, который его вынес;

- БИК банка, в который оно было направлено;

- дата и время размещения информации в сервисе.

Что делать, если ваш счет заблокирован

Онлайн-проверка не поможет вам узнать, какую именно декларацию или расчет и за какой период вы не сдали в срок, какую сумму задолжали в бюджет и т. д. Получить эту информацию можно путем обращения в свою инспекцию или банк.

Затем необходимо исправить допущенное нарушение. Например:

- заплатить сумму налога, взносов, штрафа или пени в бюджет;

- сдать расчет или декларацию;

- отправить квитанцию о получении требования и т. д.

Решение об отмене приостановления операций по счетам налоговики примут в течение следующего дня, после получения документов, которые подтвердят, что причина блокировки устранена. Еще один день уйдет на передачу информации в банк налогоплательщика.

То есть, если налогоплательщик выполнил все необходимые действия, то ограничения должны снять через 2 рабочих дня.

Современный бизнес сложно представить без расчетного счета и безналичных расчетов. Даже заработная плата сегодня в большинстве случаев выдается не через кассу, а направляется со счета работодателя напрямую на карточки работников. Поэтому блокировка счета становится большой проблемой. Под удар в такой ситуации попадает значительная часть хозяйственной жизни: нельзя рассчитаться с контрагентами и сотрудниками, заплатить налоги и т.п. Избежать этого можно, если знать, в каких случаях налоговики вправе заблокировать счет в 2022 году, и как правильно действовать, чтобы быстрее снять ограничения.

Как на сайте ФНС проверить наличие ограничений по счету

Вообще-то налогоплательщики должны узнавать о блокировке счетов от налоговиков. Согласно пункту 4 статьи 76 НК РФ, инспекторы обязаны не позднее следующего рабочего дня после вынесения решения о приостановлении операций по счету в банке направить владельцу счета копию соответствующего документа. Сделать это можно по телекоммуникационным каналам связи или через личный кабинет. Также копия может вручаться налогоплательщику (его представителю) лично.

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

Однако на практике ИФНС часто пренебрегает этой обязанностью. Тем более, что никаких негативных последствий за ее неисполнение не предусмотрено. Суды отказываются отменять «блокировочные» решения, о которых инспекторы не уведомили налогоплательщиков в нарушение статьи 76 НК РФ (см., например, постановление ФАС Западно-Сибирского округа от 10.06.10 № А45-23256/2009). Поэтому в большинстве случаев информацию о блокировке счета налогоплательщики получают от своего банка.

Проверить наличие или отсутствие решения налоговиков о блокировке счета (своего или контрагента) можно также при помощи специального сервиса на сайте ФНС.

Для этого нужно выбрать в меню «Тип запроса» вариант «Запрос о действующих решениях о приостановлении». Далее в появившихся ниже полях указывается ИНН организации, а также БИК банка, в котором открыт проверяемый счет (если интересуют сведения о счете контрагента, соответствующие ИНН и БИК можно узнать из заключенного с ним договора). После этого нужно нажать кнопку «Отправить запрос». Результат проверки появится на этой же странице. Если ИФНС приняла решение о блокировке счета, будут указаны реквизиты этого документа.

Причины введения ограничений по счету

Налоговая инспекция может приостановить операции по счету в пяти случаях. Три из них связаны с «документальными» нарушениями, а два — с неуплатой налогов и других платежей.

Начнем с первой группы. ИФНС вправе заблокировать счет, если в течение 20 рабочих дней после окончания установленного срока не сданы декларация по итогам налогового периода, расчет по страховым взносам или 6-НДФЛ (подп. 1 п. 3 и п. 3.2 ст. 76 НК РФ). Существует закрытый перечень причин, по которым отчетность по налогам и взносам не считается представленной (п. 4.1 ст. 80 НК РФ; см. «По каким основаниям налоговики не примут отчетность, сданную после 1 июля»).

Бесплатно сдать отчетность во все контролирующие органы через оператора ЭДО

Важно

За непредставление промежуточной отчетности, даже если она называется декларацией (например, по налогу на прибыль), а также бухгалтерской отчетности счета не блокируются. Об этом неоднократно заявляли чиновники Минфина (письма от 04.07.13 № 03-02-07/1/25590 и от 19.08.16 № 03-11-03/2/48777) и ФНС (п. 20 приложения к письму от 17.04.17 № СА-4-7/7288@).

Отметим также, что ИФНС вправе заранее проинформировать налогоплательщика о риске ареста банковского счета в связи с непредоставлением отчетности (п. 3.3 ст. 76 НК РФ). Уведомление направляется не позднее 14 дней до дня принятия решения о блокировке. Прочитать его можно в личном кабинете налогоплательщика на сайте ФНС (подробнее см. «Блокировать счета за несданную отчетность будут по новым правилам»).

Следующий повод для «заморозки» счета касается лиц, которые обязаны сдавать отчетность в электронной форме по телекоммуникационным каналам связи через оператора ЭДО. Если в течение 10 рабочих дней с даты появления этой обязанности, налогоплательщик не заключил договор, необходимый для электронного документооборота с ИФНС, его счет могут заблокировать (п. 5.1 ст. 23 и подп. 1.1 п. 3 ст. 76 НК РФ).

Справка

К числу лиц, обязанных отчитываться в электронном виде, относятся крупнейшие налогоплательщики, а также организации и ИП, у которых среднесписочная численность работников за предшествующий год превысила 100 человек. Кроме того, это вновь созданные организации со среднесписочной численностью работников более 100 человек (п. 3 ст. 80 НК РФ). Также это почти все организации и ИП, которые сдают декларации по НДС (п. 5 ст. 174 НК РФ). А направлять в электронном виде расчеты по взносам и НДФЛ-отчетность должны те, кто выплачивал за год доходы более чем 10 физлицам (п. 2 ст. 230 и п. 10 ст. 431 НК РФ). Подробнее см. «Электронная отчетность: кто обязан отчитываться в контролирующие органы через интернет».

Еще одно «документальное» нарушение связано с несоблюдением регламента электронного документооборота с инспекцией. Счет могут заблокировать, если налогоплательщик более чем на 10 рабочих дней задержал направление в ИФНС электронной квитанции о приеме по ТКС требования о представлении документов, пояснений или уведомления о вызове в инспекцию (подп. 2 п. 3 ст. 76 НК РФ).

Получать требования и направлять запросы в ИФНС через интернет

Вторая группа оснований для ареста счета включает в себя две ситуации. Первая — вынесение инспекцией решения о взыскании налогов, сборов, взносов за счет денег на банковских счетах (п. 2 ст. 76 НК РФ). Напомним, что ИФНС может вынести такое решение только после того, как истек срок добровольной уплаты, который обозначен в требовании, адресованном налогоплательщику. Вторая ситуация — обеспечение взыскания сумм, указанных в решении по итогам проверки. Такое возможно, если ИФНС уже наложила запрет на отчуждение (передачу в залог) другого имущества, но его «бухгалтерская» стоимость меньше доначисленной недоимки (подп. 2 п. 10 ст. 101 НК РФ).

Чем грозит блокировка расчетного счета

«Заморозка» расчетного счета означает невозможность проводить оплату по сделкам с контрагентами, поскольку расходные операции по счету будут недоступны. Это может привести к просрочке соответствующих обязательств и, как следствие, к появлению требований об уплате установленных договором пеней и штрафов. Также нарушение срока оплаты по договорам может дать контрагенту право отказаться от договора и взыскать с нарушителя убытки.

Трудности в работе возникнут и в том случае, если заблокирован счет поставщика, подрядчика или исполнителя. Хотя доходные операции не «замораживаются», распоряжаться поступающими средствами налогоплательщик не сможет.

Узнайте о налогах, уплаченных контрагентом, и допущенных им нарушениях

Начать проверку

Арест счета может поставить под удар и сотрудников предприятия. Ведь для выплаты заработной платы (в т.ч. наличными через кассу) также необходимо совершить расходную операцию. А требования по выплате заработной платы находятся в одной очереди с требованиями ИФНС по уплате налогов (п. 2 ст. 855 ГК РФ; см. «Очередность платежей в платежном поручении в 2022 году»). Поэтому выплатить заработную плату с «замороженого» счета можно только на основании специального документа: исполнительного листа, судебного приказа, решения трудовой инспекции или удостоверения комиссии по трудовым спорам.

Что делать, если заблокирован расчетный счет

Если операции по счету приостановлены на основании решения ИФНС, нужно обратиться в инспекцию, чтобы выяснить причину блокировки. Как уже упоминалось, налоговый орган обязан направить налогоплательщику копию соответствующего документа не позднее следующего дня после блокировки счета (п. 4 ст. 76 НК РФ). Также право на получение копий решений ИФНС зафиксировано в подпункте 9 пункта 1 статьи 21 НК РФ.

Кроме того, сведения о причине блокировки имеются у обслуживающего банка. Поэтому, возможно, более быстрый путь получить данную информацию — обратиться к менеджерам кредитной организации. Если, конечно, банк сам не уведомил клиента о приостановлении операций по счету (см. «Банкам рекомендовали незамедлительно сообщать клиентам о блокировке счетов»).

После того, как выяснена причина ареста, можно предпринимать меры, направленные на разблокировку счета.

Как разблокировать расчетный счет

В большинстве случаев самый простой способ — совершить те действия, невыполнение которых стало причиной «заморозки». Так, если счет заблокирован за непредставление декларации, РСВ или 6-НДФЛ, то следует направить необходимый отчет. А если причина ареста — неуплата налога или взноса, то нужно перечислить платежи (в т.ч. со счетов третьих лиц; см.: «Как заполнить платежку при уплате налога за иное лицо: пояснения ФНС»), и передать в ИФНС соответствующие сведения.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

По общему правилу, решение об отмене ареста счета принимается инспекцией в течение следующего дня после получения документов, подтверждающих устранение причины блокировки. Еще один день требуется для передачи этого решения в банк. Таким образом, ограничения по счету должны быть сняты через два рабочих дня после того, как налогоплательщик совершил необходимые действия (п. 3.1, 3.2 и 4 ст. 76 НК РФ).

Но в некоторых случаях освободить счет от ареста вышеуказанным способом не получится. Это может быть следствием как специфики причины блокировки, так и неправомерности действий ИФНС. В этих ситуациях нужно поступить следующим образом.

Если причина блокировки — обеспечение решения по проверке, налогоплательщик может получить доступ к счету без обжалования соответствующего решения. Для этого надо пополнить баланс счета, чтобы он превысил доначисленные суммы. И тогда инспекция будет обязана «разморозить» счет в части превышения (п. 9 ст. 76 НК РФ, письмо Минфина от 16.01.13 № 03-02-07/1-10). После этого можно переходить к обжалованию решения ИФНС, если на то есть причины.

Если же арест счета стал следствием ошибок или неправомерных действий инспекции, то единственный способ снять ограничения — обжаловать соответствующее решение.

Как оспорить решение о блокировке счета

Решение ИФНС о приостановлении операций по счету можно обжаловать в вышестоящий налоговый орган, то есть в управление ФНС по субъекту РФ. Для этого надо подготовить письменную жалобу с изложением всех мотивов, которые, по мнению налогоплательщика, свидетельствуют о незаконности решения. В жалобе нужно указать данные о налогоплательщике (ФИО и место жительства — для ИП, наименование и адрес — для организации), и сообщить сведения об обжалуемом решении (дата, номер, данные об ИФНС и о лице, подписавшем решение). Также необходимо отметить, что вы требуете признать решение о блокировке незаконным и отменить его. Помимо этого, нужно обозначить, в каком виде вы хотите получить решение по жалобе: на бумажном носителе, по ТКС или через личный кабинет.

Жалоба подписывается руководителем организации (лично ИП) или другим уполномоченным лицом (по доверенности). Жалоба вместе со всеми прилагаемыми к ней документами (включая доверенность) сдается в инспекцию, которая приняла решение (п. 1 ст. 139 НК РФ). Сделать это можно в том числе в электронном виде через ТКС (п. 13 Порядка, утв. приказом ФНС от 20.12.19 № ММВ-7-9/645@).

Подать жалобу на решение ИФНС через оператора ЭДО

Подать бесплатно

Если решение УФНС не устроит налогоплательщика, можно подать повторную жалобу уже в центральный аппарат ФНС, либо обратиться с заявлением в арбитражный суд. При этом надо учитывать, что досудебное обжалование не приостанавливает действие решения о блокировке счета (п. 5 ст. 138 НК РФ). А вот при судебном обжаловании налогоплательщик уже вправе просить о приостановлении решения и временной «разморозке» счета (п. 4 ст. 138 НК РФ).

Блокировка счета в 2022 году может причинить бизнесу значительные убытки. Не допустить этого поможет знание случаев, когда налоговая вправе «заморозить» счет, а также правил, которых надо придерживаться для скорейшего снятия ареста и получения доступа к денежным средствам. А чтобы оперативно узнать, было ли вынесено решение о приостановлении операций, можно проверить состояние счета на сайте ФНС.

Как проверить на сайте ИФНС блокировку счета:

- Войти на сервис ФНС.

- Заполнить форму в системе информирования банков — требуется ИНН и БИК.

- Отправить запрос.

Законодательная база

Блокировка счетов на сайте ИФНС видна даже в том случае, если в базе судебных приставов информации о долгах нет. Этот орган — один из немногих, кто вправе взыскивать недоимки напрямую. Разберемся, где найти решение по блокировке и как ее снять, — чаще всего все исправляется в режиме онлайн.

Статья 76 НК РФ дает возможность устанавливать ограничения по расходным банковским операциям, если:

- налогоплательщик не оплатил налоги и сборы;

- в результате возникла необходимость взыскания пеней и штрафов;

- не была предоставлена налоговая декларация, отчетность по страховым взносам или расчет 6-НДФЛ (задержка на 20 рабочих дней и более);

- налогоплательщик не исполнил требования по поясняющим документам.

Нарушитель вправе проверить онлайн блокировку расчетного счета налоговой инспекцией уже на следующий день. Постановление органа поступает в банк напрямую и удовлетворяется в третью очередь, но вперед прочих требований той же очереди.

Налогоплательщиков предупредят о приостановлении операции по банковским счетам

По новой редакции статьи 76 НК РФ действуют новые правила приостановления операций по счетам налогоплательщиков и налоговых агентов, которые своевременно не сдали отчетности. До сих пор у органов ФНС не было обязанности сообщать о таком решении. Теперь они должны проинформировать об этом за 14 рабочих дней до применения предупредительной меры. Аналогично направляется требование об уплате задолженности, и только при его неисполнении в установленные сроки применяются блоки ФНС операций по банковским счетам нарушителя.

За отсутствие предупреждения налоговиков не накажут, так что они вправе решать, направить его или нет, хотя норма и прописана в статье 76 НК РФ.

Проверка наличия блокировки: пошаговая инструкция

Чтобы получить информацию о блокировке органами ФНС, воспользуйтесь специальным сервисом. Он не предназначен для налогоплательщиков изначально и носит название «Сервис информирования банков о имеющихся приостановках» и предназначен для предоставления сведений кредитным организациям. Но пользоваться им бесплатно вправе любой желающий.

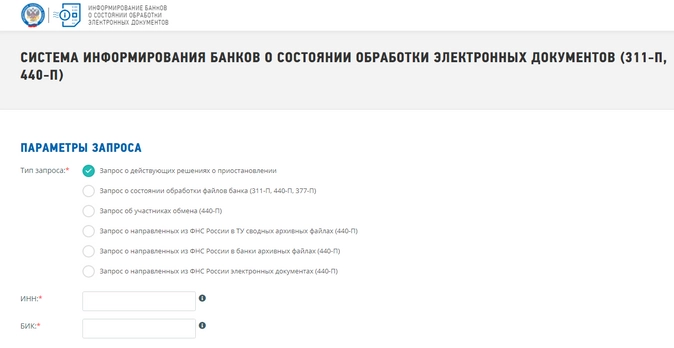

Шаг 1. Вход в систему информирования

Проверка происходит в режиме онлайн за несколько секунд. Для этого в системе информирования необходимо выбрать услугу «Запрос о действующих решениях о приостановлении».

Шаг 2. Заполнение формы и получение результатов

На этой же странице необходимо заполнить форму, чтобы направить запрос в систему. В форме требуется указать:

- ИНН того налогоплательщика, в отношении которого нужна информация;

- БИК любого банка — на результат это не повлияет.

После нажатия на кнопку «Отправить запрос» появятся необходимые сведения.

Как выглядит информация о блокировке

Если приостановлений нет, то упоминанием этого факта все и ограничится, и на этом проверка приостановок на сайте налоговой заканчивается. Если же они имеются, ниже появится таблица. Из нее видна вся история блокировок по этому ИНН:

- Номера решений органа.

- Их даты.

- Коды органов, принявших решения.

- БИК банков, где р/с должника заблокированы.

- Даты и время попадания сведений в систему.

То есть проверка блокировок на сайте налоговой доступна, но нельзя узнать, почему она появилась, и на какую сумму. Эти сведения есть в решении ФНС, которое налоговики обязаны прислать нарушителю. Но обычно документы приходят по почте намного позже.

Действия при наличии ограничений

Расходные операции по заблокированному налоговиками банковскому счету ограничиваются:

- в полном объеме — при нарушении сроков подачи декларации или неисполнении требований;

- в размере суммы недоимки — при взыскании просроченной задолженности.

Узнать о блокировке счета на сайте налоговой — это первый шаг к решению проблемы. Далее надо разбираться, что вызвало такие действия налоговой, особенно если ФНС не прислала официальный документ, где указаны основания и суммы. Существует вероятность ошибок, поэтому после выяснения о наличии ограничений налогоплательщиков интересует, как посмотреть решение налоговой по номеру, — такой возможности нет в открытом доступе. Необходимо обратится в ИФНС лично, тогда налоговики обязаны выдать решение.

В документе указывают причины принятых мер с указанием статей НК РФ, позволяющих прибегать к таким процедурам.

Если налоговики допустили ошибку, ведомству придется возместить убытки пострадавшему. Предусмотрена уплата процентов в размере ставки рефинансирования за каждый день простоя.

Бывает, что ИФНС не направила предварительное требование о добровольном погашении задолженности. Даже если основания для ограничения расходных операций были, без предыдущего шага оно является незаконным. Доказывать свою правоту придется в судебном порядке.

Если санкцию наложили правомерно, необходимо устранить нарушение, и она снимется не позднее следующего рабочего дня. Для этого необходимо:

- оплатить недоимку добровольно или дождаться первых поступлений — средства спишутся автоматически;

- сдать отчетность;

- выполнить требования налоговиков.

Налоговым Кодексом РФ установлено, что ФНС вправе приостанавливать операции по счетам налогоплательщика. Это означает, что будут запрещены любые расходные операции по счету (за некоторым исключением). Запрет устанавливается по строго определенным основаниям. При этом решение налоговой службы направляется юридическому лицу в электронной форме. Дополнительно налогоплательщик сможет самостоятельно узнать о причине блокировки на сайте ФНС.

Основные причины для блокировки расчетного счета ФНС

Как проверить блокировку расчетного счета налоговой инспекцией онлайн

Как выглядит информация о блокировке расчетного счета

Что делать, если операции по расчетному счету приостановлены ФНС

Основные причины для блокировки расчетного счета ФНС

Какие основания для блокировки счета могут быть у ФНС:

- Если налог не уплачен в срок. Решение будет принято в течение 2-х месяцев после установленного срока уплаты налога.

- Не сдана налоговая декларация в установленный срок. Документ может быть представлен в ФНС в 20-дневный срок после срока ее сдачи. Ограничение может быть установлено в течение 3-х лет с момента прохождения этого срока.

- Налогоплательщик нарушил требования по электронному документообороту. Срок предоставления документов – 10 дней с момента установления факта нарушения.

- Налогоплательщик не представил квитанцию о приеме требования о представлении документов в течение 10 рабочих дней со дня истечения установленного срока.

- Не представлен расчет по страховым взносам.

- Для исполнения решения налогового органа по результатам проверки.

Как проверить блокировку расчетного счета налоговой инспекцией онлайн

Решение о блокировке счета будет выслано на электронную почту налогоплательщика. Самостоятельно проверить наличие блокировки можно на сервисе «Личный кабинет налогоплательщика — юридического лица» или на специальном сервисе налоговой службы.

Как проверить блокировку счета юридического лица на сайте ФНС:

- Перейдите по ссылке https://service.nalog.ru/bi.do.

- В параметрах запроса поставьте галочку в графе «Запрос о действующих решениях о приостановлении».

- Введите ИНН юридического лица и БИК банка, в котором открыт его счет.

- Нажмите «Отправить запрос».

В результате вы получите необходимую информацию.

Получить данные можно не только по своему расчетному счету. Если вы знаете реквизиты счета контрагента, вы также сможете проверить по нему наличие или отсутствие ограничений.

Как выглядит информация о блокировке расчетного счета

Система сформирует отчет в виде таблицы, которая будет содержать следующие сведения:

- Номер и дата решения ФНС о блокировке расчетного счета.

- Код подразделения НС.

- В каких банках заблокированы счета.

- Дата и время размещения информации.

Причину и сумму блокировки на сайте ФНС вы не узнаете. Информацию можно получить из извещения налоговой службы или непосредственно в кредитной организации.

Что делать, если операции по расчетному счету приостановлены ФНС

Чтобы разблокировать счет, нужно узнать и устранить причину его блокировки. Например, заплатить налог, сдать налоговую декларацию, отправить электронную квитанцию, предоставить необходимые документы. Все свои действия необходимо подтвердить документально и представить отчет в налоговую службу.

После исправления нарушения и предоставления в налоговую подтверждающих документов, блокировка будет снята в течение следующего дня.

Часто задаваемые вопросы

Должна ли налоговая предупреждать налогоплательщика о блокировке счета?

Да, в течение 14 дней после приятия решения о приостановлении операций по расчетному счету по основаниям: несвоевременная сдача отчетности, неуплата задолженности по налогам и сборам.

Вправе ли налоговая блокировать расчетный счет по другим основаниям?

Нет, если основание блокировки расходятся с установленными в Налоговом Кодексе РФ, нужно связаться со специалистами налоговой и выяснить причину неправомерной блокировки. Если переговоры не дали результата, нужно оспаривать их действия в суде.

Какие санкции предусмотрены для налоговой службы, если блокировка была неправомерной?

За каждый день вынужденного простоя налогоплательщику может быть выплачен процент в размере ставки рефинансирования.

Резюме

Налоговая вправе блокировать счет только в строго установленных случаях.

Проверить ограничения по расчетному счету можно онлайн, на специальном сервисе ФНС, но причину и сумму блокировки вы на нем не узнаете.

Можно проверить ограничения не только по своему расчетному счету, но и по контрагенту, эта информация является открытой.

Узнать причину и сумму можно в банке или в налоговой службе.

Чтобы налоговая не имела к вам претензий, вовремя сдавайте отчёты, платите налоги и наладьте связь с ИФНС по ТКС, если обязаны отчитываться в электронном виде.

Любые неправомерные действия контролирующего органа можно оспорить и взыскать убытки.