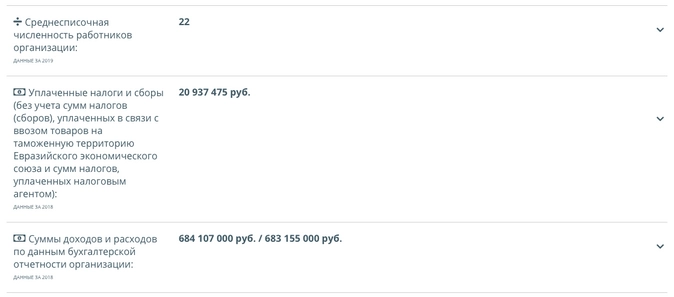

(Количество сотрудников в компании)

Количество сотрудников официально работающих в Юридическом лице – один из самых

важных показателей при проверке Контрагента. В рамках проявления Должной

осмотрительности, необходимо проверять наличие персонала у проверяемого

Контрагента.

После внесения изменений в статью 102 части первой Налогового кодекса Российской

Федерации, сведения о количестве сотрудников перестали составлять налоговую тайну и с

июля 2018 года публикуются в открытых данных ФНС РФ.

На портале ЗАЧЕСТНЫЙБИЗНЕС, Вы можете бесплатно получить

информацию, сколько сотрудников, по данным ФНС, официально работает в

организации.

Данные на портале синхронизируются с реестрами ФНС РФ.

Информацию по среднесписочной численности персонала по данным

налоговой службы, Вы можете получить по ИНН / ОГРН Юридического лица, или

воспользовавшись поиском по всей базе компаний РФ.

Чтобы узнать количество сотрудников, введите ИНН или ОГРН организации:

Для начала разберемся с терминами.

- Средняя численность работников (СЧ). Она складывается из среднесписочной численности работников, средней численности внешних совместителей и средней численности работников по ГПХ. СЧ работников включает данные по всем возможным видам занятости в компании и показывает общее среднее количество сотрудников в организации за определенный период.

- Среднесписочная численность работников (ССЧ). Показывает среднее количество сотрудников, которые работали в организации только по трудовому договору. Внешних совместителей и работников по ГПХ считают отдельно.

- Списочная численность работников. Это общее количество сотрудников, которые работают в организации на конкретный день. Показатель нужен при расчете ССЧ за определенный период.

Узнайте численность сотрудников в Контур.Фокусе

Попробовать бесплатно

При расчете списочной численности работников учитываются две категории сотрудников (абз.3 п.77 приказа Росстата от 24.11.2021 г. № 832):

- наемные работники, с которыми заключен трудовой договор. Учитываются те, кто работает постоянно, временно (до двух месяцев) и сезонно (до шести месяцев из-за природных условий). При этом сотрудник должен проработать как минимум один день;

- собственники организации, которые получают зарплату. Например, Иванову принадлежит 100% доли в ООО «Ромашка». Своим решением он назначил себя директором. «Ромашка» заключила трудовой договор с руководителем Ивановым и платит ему зарплату. В таком случае Иванова необходимо учесть при расчете списочной численности работников.

При расчете списочной численности работников необходимо учесть в том числе тех, кто:

- пришел на работу;

- находится на больничном;

- работает неполное рабочее время;

- проходит испытательный срок;

- работает на дому;

- находится в отпуске, в том числе по беременности и уходу за ребенком;

- совершил прогул.

Полный перечень есть в абз.4 п.77 приказа Росстата № 832.

А вот список тех, кого не нужно включать в расчет при определении списочной численности работников (п.78 приказа Росстата № 832):

- совместители из других организаций;

- работники по ГПХ;

- работники, которые отбывают наказание в виде лишения свободы;

- сотрудники, которых отправили работать за границу или перевели в другую компанию;

- собственники организации, которые не получают зарплату;

- адвокаты;

- военнослужащие и другие.

При расчете списочной численности работников нужно не забыть посчитать и исключить тех, кого в конкретный день приняли на работу или уволили с нее. Расчет должен соответствовать данным табеля учета рабочего времени. В этом документе отмечают явку сотрудников, дни их отдыха, отпуска, больничного.

Количество работников учитывают не только в будние дни, но и выходные и праздничные. Списочная численность работников за выходные и праздничные дни равна последнему рабочему дню. Например, в компании все сотрудники работают с понедельника по пятницу, а в субботу и воскресенье отдыхают.

Если в пятницу насчитали 25 сотрудников, значит, списочная численность за субботу составит также 25 человек. И за воскресенье тоже. Но есть одно исключение. Если сотрудник увольняется, а его последний рабочий день выпадает на пятницу, в субботу и воскресенье его не считают.

Узнайте численность сотрудников в Контур.Фокусе

Попробовать бесплатно

При расчете ССЧ работников учитывают практически все категории сотрудников, которых считают при определении списочной численности.

Дополнительно при расчете ССЧ нужно учесть сотрудников, которых привлекли для работы по специальным договорам с госорганизациями на предоставление рабочей силы. К ним относятся люди, которые отбывают наказание в виде лишения свободы в колонии (п. 79.2 приказа Росстата № 832). Их не учитывают при определении списочной численности, но включают в расчет ССЧ. За один день работы такой сотрудник учитывается как единица.

Нормальная продолжительность рабочего времени составляет 40 часов в неделю. Но есть несколько категорий сотрудников, для которых закон устанавливает сокращенную продолжительность рабочей недели. К ним относятся несовершеннолетние, инвалиды, работники, занятые на вредных и опасных производствах. Несмотря на то что эти сотрудники работают меньше времени, при расчете CCЧ каждый принимается за целую единицу.

Другая ситуация с теми, кто работает неполное рабочее время по штатному расписанию или по договоренности с работодателем. Поскольку сотрудники работают меньше времени, они учитываются по-другому, не как целые единицы. Чтобы посчитать среднюю численность не полностью занятых сотрудников за месяц, воспользуйтесь алгоритмом, который приведен в п. 79.3 приказа Росстата № 832.

Разберем его на примере: посчитаем ССЧ неполностью занятых сотрудников в компании за октябрь 2022 года. В этом месяце 21 рабочий день. Условия такие: в «Ромашке» первый сотрудник отработал 21 день по 4 часа, второй — 15 дней по 6 часов, третий — 10 дней по 7 часов. Обычная продолжительность рабочего дня в компании — 8 часов. Перейдем к расчетам:

Шаг 1. Считаем, как будет учитываться каждый работник за один день. Делим количество отработанных одним человеком часов в день на обычную продолжительность рабочего дня в компании:

- Первый работник: 4 / 8 = 0,5 человека

- Второй работник: 6 / 8 = 0,75 человека

- Третий работник: 7 / 8 = 0,875 человека

Шаг 2. Полученное частное умножаем на количество отработанных дней каждым сотрудником:

- Первый работник: 0,5*21=10,5

- Второй работник: 0,75*15= 11,25

- Третий работник: 0,875*10= 8,75

Шаг 3. Складываем суммы и делим на количество рабочих дней в октябре:

(10,5+11,25+8,75)/21=1,45

Шаг 4. Округляем до десятых. В итоге за октябрь средняя численность не полностью занятых работников компании составила 1,5 человека. Это число нужно будет добавить к среднесписочной численности сотрудников на полном рабочем дне.

Узнайте численность сотрудников в Контур.Фокусе

Попробовать бесплатно

При расчете ССЧ сотрудников не учитываются (п. 79.1 приказа Росстата № 832):

- женщины в отпуске по беременности и родам;

- сотрудники в отпуске по уходу за ребенком;

- работники в отпуске из-за усыновления ребенка;

- сотрудники, которые учатся и взяли отпуск без сохранения зарплаты;

- работники, которые поступают учиться и взяли отпуск для сдачи экзаменов без сохранения зарплаты.

Чтобы посчитать ССЧ работников за месяц, нужно сложить списочную численность сотрудников за все дни периода, а сумму поделить на количество календарных дней в нем.

Например, на 1 октября в «Ромашке» работало 20 человек. 10 октября один работник уволился, а 20 октября приняли два новых сотрудника. Выходит, что с 1 по 9 октября в компании работало 20 человек, с 10 по 19 октября — 19 человек, а с 20 по 31 — 21 человек. Рассчитаем списочную численность работников за октябрь:

20 человек * 9 дней+19 человек * 10 дней+21 человек * 12 дней = 622 человека

Чтобы получить ССЧ работников за месяц, полученную сумму делим на количество дней в октябре:

622/31=20,06

Округляем до десятых, получается 20,1 — это и есть показатель среднесписочной численности работников за октябрь.

Компании и индивидуальные предприниматели должны предоставлять данные о количестве своих работников в налоговую. До 2021 года организации ежегодно сдавали в инспекцию отдельный отчет, в котором указывали только ССЧ сотрудников. Но с 2021 форму отчета отменили. Теперь фирмы отражают ССЧ работников на первой странице расчета по страховым взносам (РСВ). Его сдают четыре раза в год — раз в квартал. Еще ССЧ работников прописывают на титульном листе формы 4-ФСС.

Проверять численность сотрудников контрагента необходимо как минимум по трем причинам:

- Удостовериться, что у бизнес-партнера есть возможность исполнить договор. Например, компания заключает сделку на производство дорогостоящего оборудования. Но при проверке выясняется, что на контрагента работает всего два человека. Стоит выяснить у партнера, как он собирается исполнять условия договора при таком количестве работников.

- Не столкнуться с фирмой-однодневкой. Отсутствие работников может указывать на то, что организация существует лишь для вида, а на деле не бизнес не ведет. Если у юрлица нулевой штат, изучите контрагента и на другие признаки фирмы-однодневки — о них мы подробно писали здесь.

- Избежать проблем с налоговой. Инспекция может признать налоговую выгоду по сделке необоснованной, если посчитает, что фирма выбирала контрагента без должной осмотрительности. Например, при заключении крупной сделки организация не удостоверилась, что у бизнес-партнера достаточно персонала для исполнения договора. Подробнее о должной осмотрительности читайте в статье.

Узнайте численность сотрудников в Контур.Фокусе

Попробовать бесплатно

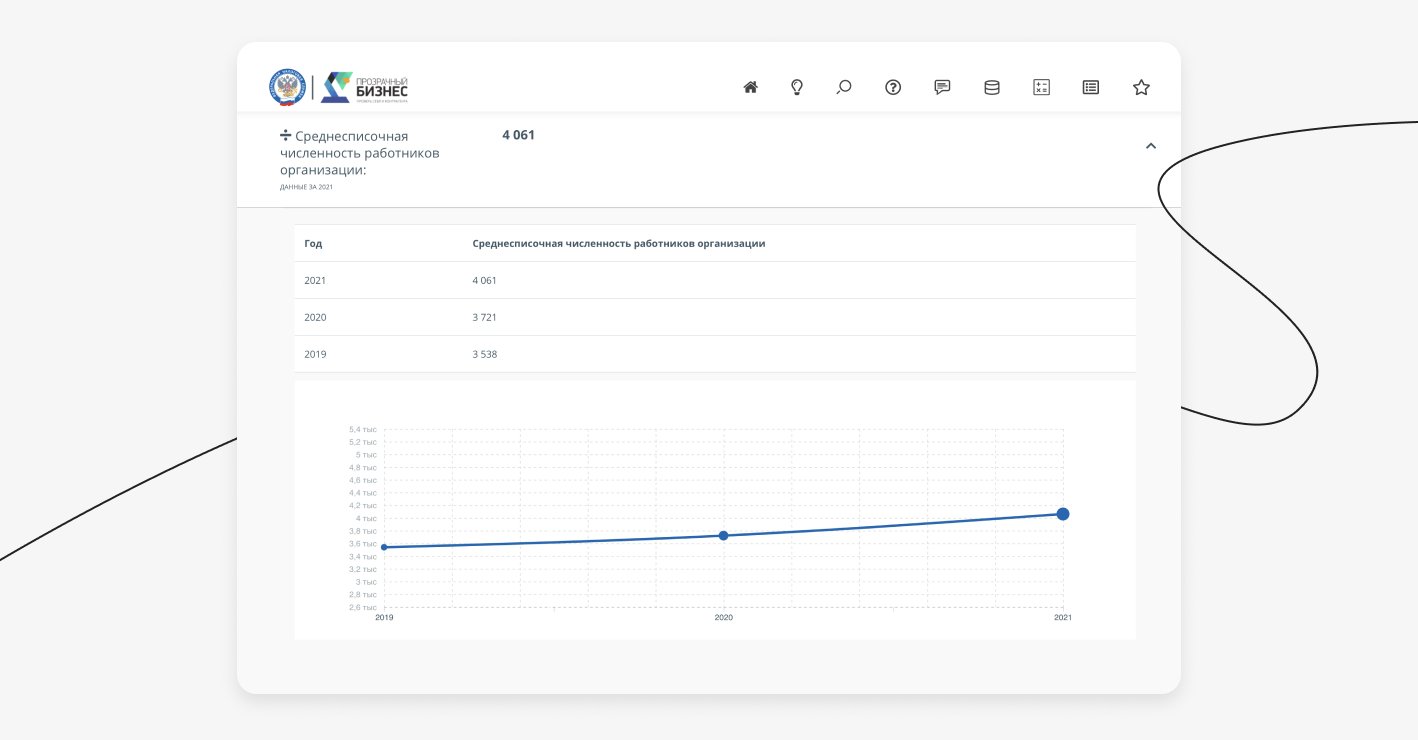

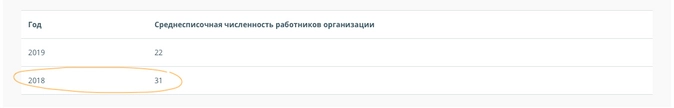

Налоговая публикует данные об ССЧ работников компаний за предыдущий год. Поэтому в 2022 году доступны данные за три прошедших года: 2021, 2020 и 2019.

Чтобы проверить среднесписочную численность работников по ИНН, следуйте алгоритму:

- Зайдите на сайт налоговой «Прозрачный бизнес».

- В строку поиска введите ИНН, ОГРН или наименование юридического лица. Найдите нужную организацию в результатах поиска, откройте ее карточку.

- В карточке фирмы найдите раздел «Среднесписочная численность работников организации». Разверните его, чтобы увидеть данные за предыдущие годы.

Численность сотрудников в сервисе налоговой

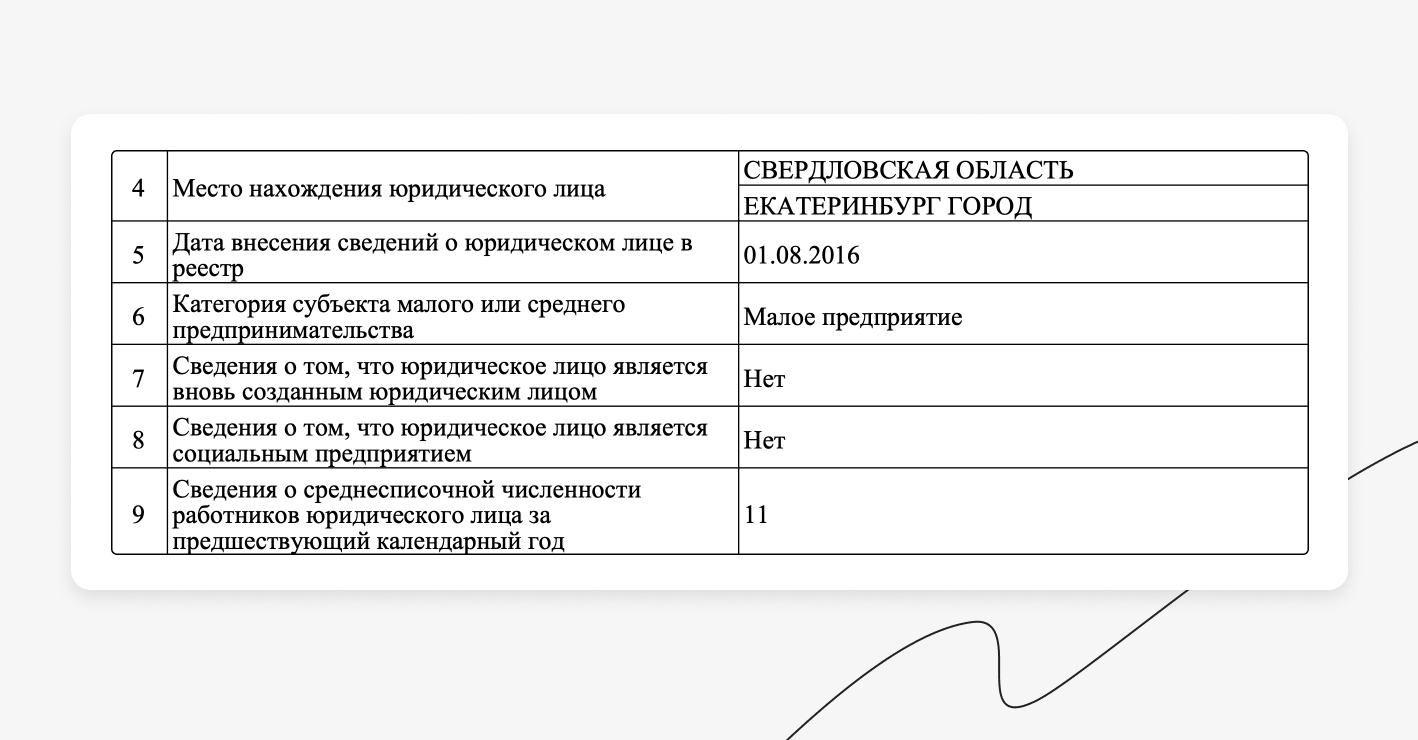

Еще один способ проверить численность сотрудников по ИНН — посмотреть в реестре МСП. Воспользоваться этим вариантом получится только в случае, если контрагент относится к малым, средним или микропредприятиям.

Чтобы узнать сведения о численности сотрудников по ИНН, зайдите на сайт ФНС, найдите фирму по идентификатору и скачайте выписку. Ответ найдете в графе «Сведения о среднесписочной численности работников юрлица за предшествующий календарный год».

Численность сотрудников на сайте ФНС

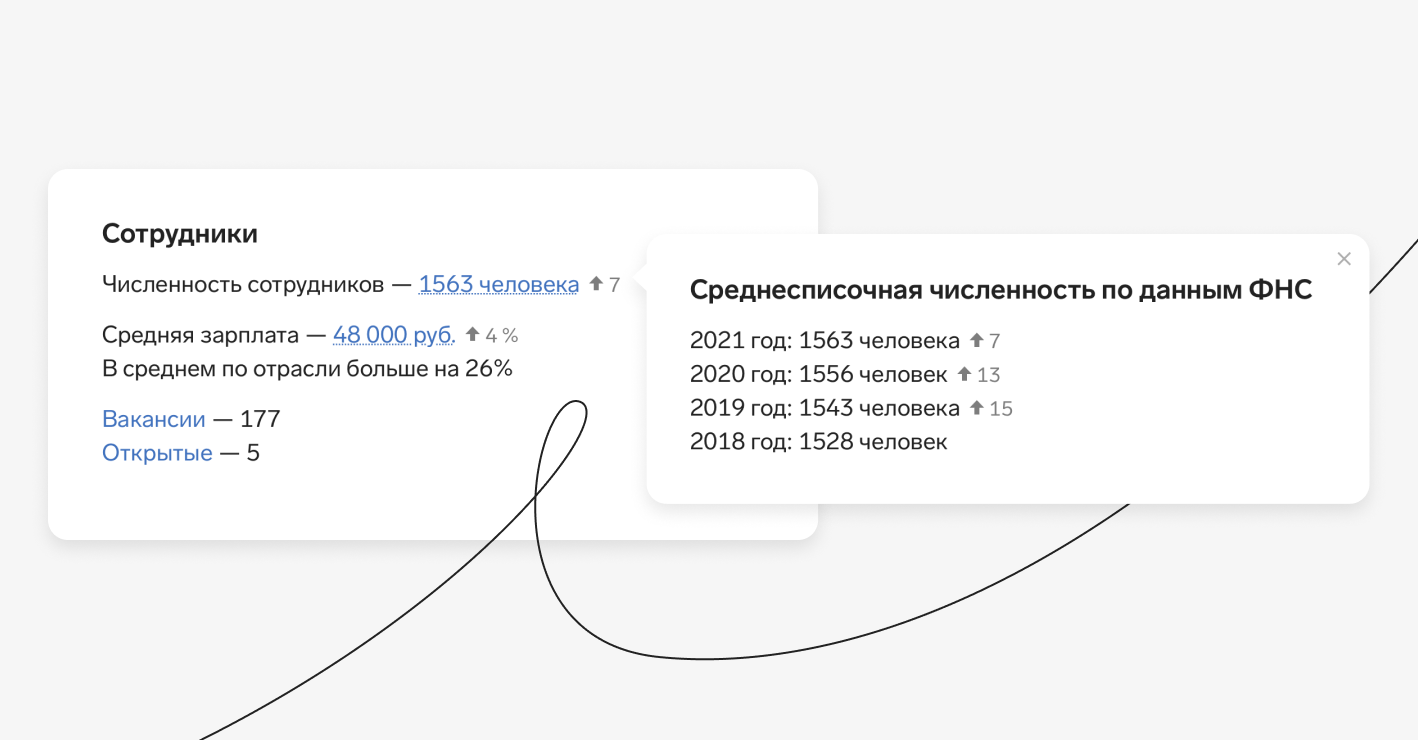

Узнать количество сотрудников в организации по ИНН можно в Контур.Фокусе. Чтобы проверить численность сотрудников, нужно ввести ИНН, ОГРН или название фирмы в строку поиска. В карточке компании найдите раздел «Сотрудники». В этом блоке доступны сведения о численности сотрудников за последние несколько лет. Нажмите на количество работников, чтобы изучить данные за предыдущие годы. Также в разделе можно найти информацию о средней зарплате и вакансиях у контрагента.

Численность сотрудников в Фокусе

Контур.Фокус показывает данные только из официальных источников. Поэтому если контрагент не предоставил сведения в налоговую или ведомство их не опубликовало, проверить контрагента на численность сотрудников не получится.

В статье мы рассказали, как узнать численность сотрудников по ИНН. Используйте советы и инструкции, чтобы проверка контрагента была всесторонней.

Узнайте численность сотрудников в Контур.Фокусе

Попробовать бесплатно

В системе Контур.Фокус пользователь может увидеть среднесписочную численность персонала в интересующей компании. Такая информация в совокупности с данными финансового анализа, сведениями о лизинге движимого и недвижимого имущества, а также проверкой наличия заблокированных счетов, поможет оценить масштабы и эффективность осуществляемой деятельности потенциального контрагента.

Понятие «среднесписочная численность»

Как следует из названия, среднесписочная численность (ССЧ) представляет собой среднюю численность сотрудников компании за определённый период.

Расчётным периодом для данного статистического показателя может выступать месяц, квартал или год. Для целей бухгалтерского и налогового учёта используется годовое значение показателя.

Обязанность по предоставлению среднесписочной численности возложена на все юридические лица и ИП, кроме предпринимателей, у который не было наёмного персонала в отчётном периоде. Такое положение содержится в ст.80 НК РФ.

В соответствии с требованиями действующего законодательством, если у компании численность за предшествующий календарный год составит больше 100 человек, то в текущем году отчётность в ФНС необходимо представлять исключительно в электронной форме.

Вновь созданные компании обязаны дважды представить сведения о среднесписочной численности: первый раз — после создания, второй — по итогам года. К индивидуальным предпринимателям данное требование не относится.

С 2021 года Федеральный закон от 28 января 2020 года № 5-ФЗ отменяет самостоятельный отчёт о ССЧ, теперь информация о численности сотрудников будет передаваться в ИФНС в составе Расчёта по страховым взносам.

В среднесписочную численность (ССЧ) включаются только те сотрудники, для которых компания является основным местом работы. Поэтому из неё исключаются внешние совместители и работники по гражданско-правовым договорам.

За несвоевременное представление сведений о ССЧ предусмотрен штраф в размере 200 рублей, при этом могут быть дополнительно оштрафованы руководитель или главный бухгалтер, размер штрафных санкций для них предусмотрен в пределах от 300 до 500 рублей. При этом оплата штрафа не освобождает от обязанности представить сведения.

Сводная информация о среднесписочной численности

На вкладке «Сводка» в блоке регистрационных данных в карточке компании имеются сведения о среднесписочной численности, которые расположены сразу под наименованием юридического лица.

Если в системе имеются сведения за два года, то показатели среднесписочной численности будут отображены в динамике.

В случае если наблюдается резкое снижение численности персонала, то это может свидетельствовать о финансовых трудностях компании, которой в целях экономии пришлось провести сокращение штата. При этом стабильные показатели или их рост положительно характеризуют потенциального контрагента, потому что могут говорить об увеличении производственных мощностей и эффективности принимаемых управленческих решений.

В системе Контур.Фокус пользователю рекомендуется дополнительно ознакомиться со следующими возможностями: выписка ЕГРИП, плановые и внеплановые проверки, торговые знаки и марки, осмотр зданий.

Источник информации

Сведения о среднесписочной численности компаний поступают на сервер системы Контур.Фокус из базы данных Федеральной налоговой службы РФ.

Периодичность обновления

Показатели среднесписочной численности подлежать ежегодному обновлению на основании представленной налогоплательщиками отчётности.

Доступно на тарифах

Заявка на Контур.Фокус

Заполните все поля заявки, наши специалисты в самое ближайшее время свяжутся с Вами, проведут онлайн презентацию сервиса и помогут выбрать подходящий тариф:

Проверка контрагентов имеет двоякую природу. С одной стороны, проводя её налогоплательщик проявляет должную осмотрительность, о важности которой напомнил Верховный суд в нашумевшем деле «Звёздочки». (Постановление ВС РФ от 14 мая 2020 года по делу № А42-7695/2017). С другой стороны, такая проверка важна с точки зрения оценки предпринимательских рисков.

Долгое время при заключении рядовых сделок данный проверки ограничивались запросом учредительных документов для проверки факта регистрации и наличия полномочий у «подписантов». По настоящему «пощупать» потенциального контрагента могли разве что службы безопасности банков или крупного бизнеса. В среде «равных» финансовую информацию и отчётность показывали неохотно.

Сегодня ситуация изменилась: огромное количество закрытых данных перекочевало в публичное поле, и то, что прежде было труднодоступно, теперь может получить любой желающий. Эксперты TaxCOACH подготовили обзор современных сервисов по проверке контрагентов.

Прибыль, налоги, зарплаты

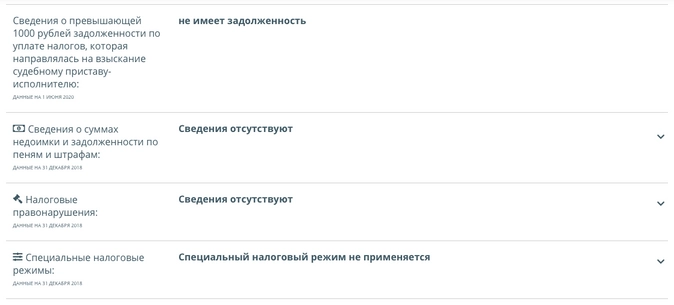

ФНС разработала и внедрила весьма полезный сервис — «Прозрачный бизнес». Пригодится он как для проверки потенциальных контрагентов, так и для самоконтроля. Сервис состоит из двух модулей: информационного и аналитического.

Информационный модуль, наряду с обычными регистрационными данными по компаниям из ЕГРЮЛ, позволяет узнать:

- сведения о налоговых нарушениях, штрафах и недоимках;

- сведения о применении специальных налоговых режимов;

- среднесписочную численность сотрудников;

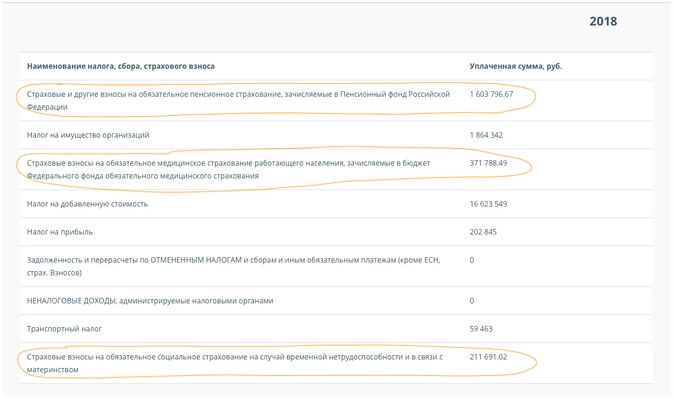

- размер уплаченных налогов и страховых взносов;

- информацию о доходах и расходах.

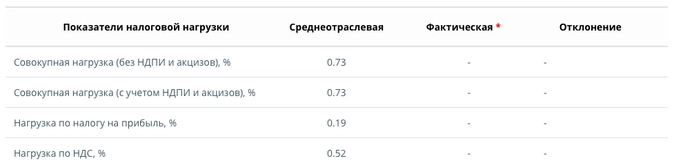

Особый интерес представляют две последние категории — суммы уплаченных налогов, доходов и расходов. С их помощью, обратившись ко второму, аналитическому модулю (налоговому калькулятору), любое заинтересованное лицо может:

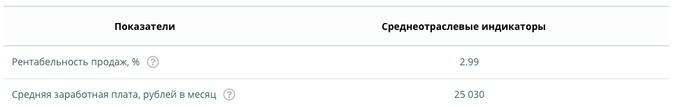

1. Получить данные о среднеотраслевых показателях по налоговой нагрузке определённого ОКВЭДа, с учётом особенностей конкретного региона и «масштабов» деятельности предприятия. Например, вот так выглядят показатели для неспециализированной оптовой торговли по средним предприятиям (выручка от 800 до 2 000 млн. рублей в год) города Екатеринбурга.

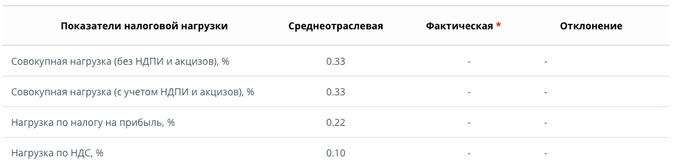

Сменив показатель со среднего на малое ( вданном случае с выручкой от 500 до 800 млн. рублей в год), мы увидим другую картину:

По сравнению со средним предприятием общая налоговая нагрузка упала в два раза, а по НДС в пять раз.

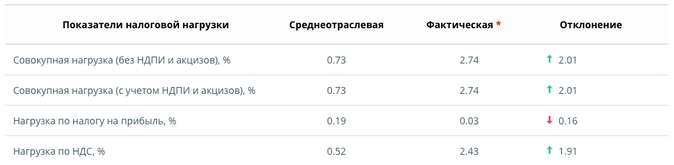

2. Сравнить среднеотраслевые показатели налоговой нагрузки с фактическими показателями самой организации.

Анализ налоговой нагрузки контрагентов позволяет сделать выводы относительно налоговых рисков от сотрудничества. Так, если налоговая нагрузка контрагента существенно ниже среднеотраслевой, это повод задать дополнительные вопросы.

Безусловно, низкая налоговая нагрузка сама по себе не является показателем неблагонадежности. В конце концов, бизнес мог приобретать дорогостоящее оборудование или вкладывать деньги в строительство, за счёт чего и упали показатели. Тем не менее, лучше перепроверить.

Что же касается самоконтроля, то показатели налоговой нагрузки выступают ключевым маркером при планировании выездных налоговых проверок. Соответственно, если ваша организация отстаёт от коллег, необходимо в первую очередь проверить, соответствует ли ваш основной ОКВЭД реальной деятельности.

Ведь если вы по какой-то причине в качестве основного вида деятельности указали «производство», а сами занимаетесь «оптовой торговлей», отставание будет колоссальным.

Например, совокупная налоговая нагрузка для малых предприятий Свердловской области, производящих пищевую продукцию, составляет 7,19, а для оптовой торговли «пищёвкой» — 0,86.

Кроме показателей налоговой нагрузки, калькулятор предоставляет сведения о средней рентабельности продаж и уровню заработной платы. Например, для малых пищевых производств Свердловской области они выглядят вот так:

Ещё одним маркером является среднесписочная численность сотрудников. Юридическое лицо не может работать само по себе, у него должны быть достаточные трудовые ресурсы для ведения деятельности. Конечно, достаточность — это оценочное понятие. Для продажи товара «с колёс» или поиска перевозчиков зачастую и одного директора хватит. Однако, если вы планируете закупить продукцию у производителя, в штате которого 1 сотрудник, то он либо не является производителем, либо оптимизирует «зарплатные налоги».

Кроме того, отсутствие необходимого штата сотрудников для производства продукции или выполнения работ на практике используется как аргумент, подтверждающий, что контрагент не мог выполнить обязательства по договору, а значит их выполнил кто-то иной, ввиду чего в вычетах должно быть отказано.

На основании исследования материалов суд считает, что реальная возможность осуществлять выполнение договорных обязательств у заявленных Обществом контрагентов отсутствовала, поскольку в период совершения спорных хозяйственных операций организации не имели необходимых трудовых ресурсов, имущества и транспортных средств. (Решение Арбитражного суда города Санкт-Петербурга и Ленинградской области от 18 октября 2019 года по делу № А56-50990/2019). Дело прошло три инстанции и устояло в ВС РФ.

Также среднесписочная численность в совокупности с размером уплаченных страховых взносов позволяет прикинуть средние заработные платы в компании конкурента.

В данном случае общая сумма страховых взносов составляет 2185 тыс. рублей, что составляет ≈ 30% от ФОТ. Отсюда получаем примерный ФОТ данного предприятия по году, он равен 7 283 тыс. рублей, а значит на одного работника приходится 234 тыс. на год или 19,5 тыс. в месяц.

У сервиса «Прозрачный бизнес» есть ещё несколько полезных функций. Так, он предупредит вас, если в отношении контрагента внесена запись о недостоверности сведений или его руководитель (участник) является «массовым». Кроме того, есть возможность проверить конкретное физлицо на наличие ограничений для него по государственной регистрации юрлиц.

Бухгалтерская отчетность

Совсем недавно ФНС внедрила ещё один сервис — Государственный информационный ресурс бухгалтерской (финансовой) отчётности. С его помощью налогоплательщик может получить баланс интересующего его контрагента, при условии, что такой контрагент предоставил свою бухгалтерскую отчётность.

Сведения из балансов публиковались Росстатом и раньше, однако происходило это, как правило, в сентябре. Теперь же информация появляется более оперативно. На сегодняшний день в доступе уже имеются данные за 2019 год. При этом отсутствие сданного контрагентом баланса уже само по себе является поводом задаться вопросом.

Анализируя баланс контрагента, стоит обратить внимание на строки «Материальные внеоборотные активы» и «Кредиторская задолженность».

Первая строка указывает на наличие (или отсутствие) у предприятия основных средств. Соответственно, если основные средства есть, беспокоиться, что при проведении налоговой проверки вам «прилетит» за отсутствие у контрагента необходимых ресурсов, можно чуть меньше.

Что касается кредиторской задолженности, тревожным маркером является её «зависание». Если кредиторка перетекает из года в года или даже растёт, стоит задуматься о её природе и налоговых рисках, которые могут быть накоплены таким контрагентом.

Возможность посмотреть баланс ценна и с точки зрения предупреждения предпринимательских рисков.

Например, решая вопрос об отгрузке товара с предоставлением отсрочки платежа, важно иметь представление о структуре баланса, и данные о наличии значительной «кредиторки» или убытков.

Федресурс

Данный ресурс функционирует с 2013 года и содержит в себе огромное количество сведений, часть из которых бизнес обязан публиковать самостоятельно. Для проверки контрагентов ресурс интересен наличием информации:

- о членстве в СРО;

- о выданных (и отозванных) лицензиях;

- о заключенных лизинговых договорах.

Первые два пункта важны при привлечении подрядчиков, для реализации проектов, требующих наличия лицензии или участия в СРО. Приостановление действия лицензии или её аннулирование, а также прекращение членства в СРО в ходе выполнения обязательств по договору безусловно негативно повлияют на право заявить вычеты по НДС.

Информация о заключенном контрагентом лизинговом договоре подтверждает наличие средств производства (оборудования или транспорта). Кроме того, заключая данный договор, лизинговая компания совершенно точно проводила проверку предприятия и, в случае если бы она сочла его неплатёжеспособным, с большой долей вероятности договор с ним не был бы заключен.

Картотека арбитражных дел

Трудно представить реальную, действующую организацию, которая ни с кем никогда не судилась. В ходе проверки контрагентов заглянуть в картотеку необходимо по двум причинам:

- с точки зрения налоговой безопасности, если суды у компании есть, это косвенно свидетельствует о реальности компании и ведении ею деятельности;

- с точки зрения предпринимательских рисков, если к контрагенту предъявлено большое количество претензий, сотрудничество с ним потенциально опасно.

Специализированные сервисы

Многие так или иначе сталкивались со специализированными системами проверки контрагентов. Дополнительно через них можно получить информацию:

- о связанных организациях;

- об участии в гос закупках;

- о размещённых вакансиях;

- об интернет-сайтах;

- о наличии полученных сертификатов и деклараций соответствия на продукцию;

- о наличии товарных знаков.

Первый пункт позволяет оценить возможные действия контрагента исходя из истории жизни связанных с ним организаций.

Например, если руководители компании практиковали техническую ликвидацию юр лиц через присоединение или ранее бросали компании, нельзя исключать, что делали они это ввиду накопленных налоговых рисков, препятствующих добровольной ликвидации. И соответственно, нельзя исключать накопление таких рисков на новой компании.

Участие в госзакупках и размещение вакансий по аналогии с наличием судебных дел косвенно подтверждает ведение контрагентом деятельности.

Что же касается товарных знаков и сертификатов, полагаем, что нагружать таким хозяйством компанию с высокими налоговыми рисками нецелесообразно.

В завершение важно подчеркнуть, что процедура проявления должной осмотрительности не сводится к одному лишь сбору информации о потенциальном контрагенте. На основании полученных сведений налогоплательщик должен сделать адекватный вывод относительно того, стоит ли ему сотрудничать с таким контрагентом или нет.

Соответственно, если по результатам проверки вы установили, что потенциальный подрядчик не имеет строительной техники, в его штате 1 сотрудник, а адрес регистрации очевидно «покупной», но всё же решили заключить с ним договор подряда, не стоит удивляться, что при оспаривании претензий ИФНС относительно предъявленных им (подрядчиком) вычетов по НДС вся проделанная работа по проверке никоим образом не подтвердит проявление должной осмотрительности.

Субъектов:

0

Работников:

0

Сумма среднесписочной численности работников, занятых у субъектов малого и среднего предпринимательства (юридических лиц и индивидуальных предпринимателей, привлекавших в году, предшествующем году формирования реестра, наемных работников), за исключением упомянутых в части 3 статьи 4 Федерального закона от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» вновь созданных юридических лиц (вновь зарегистрированных индивидуальных предпринимателей).

Внимание! В указанную сумму среднесписочной численности работников не включены индивидуальные предприниматели, не привлекавшие работников.

Продукции:

0

Выберите виды продукции из справочника

- Все

- Микро

- Малые

- Средние

- Все

- Вновь созданные

- Все

- ИП

- ЮЛ

Раньше все организации и ИП с работниками были обязаны сообщать в ФНС о том, сколько человек у них работает. Для этого была утверждена специальная форма КНД 1110018 «Сведения о среднесписочной численности работников».

Начиная с отчета за 2020 год, отправлять сведения о среднесписочной численности отдельной формой больше не нужно. Уже по итогам 2020 года эти данные вошли в состав расчета по страховым взносам и стали подаваться ежеквартально. Такой же порядок сохранится и в 2023 году.

В 2022 году среднесписочная численность также указывалась в 4-ФСС, а с 1 квартала 2023 года она переедет в раздел 2 формы ЕФС-1, который заменит прежний отчет по взносам на травматизм.

РСВ со сведениями о среднесписочной численности в 2023 году представляется в следующие сроки:

- за 2022 год — 25 января 2023;

- за 1-ый квартал 2023 года — 25 апреля 2023;

- за первое полугодие 2023 года — 25 июля 2023;

- за 9 месяцев 2023 года — 25 октября 2023;

- за 2023 год — 25 января 2024 года.

Если опоздать или не сдать расчет, ФНС наложит штраф в размере 5 % от неуплаченной в срок суммы за каждый месяц просрочки. Общая величина штрафа не может быть меньше 1 000 рублей и больше 30 % от суммы неуплаченных вовремя взносов. Кроме того, за задержку РСВ на 20 рабочих дней налоговая может заблокировать расчетный счет.

Показатель «среднесписочная численность» в РСВ должны отражать и вновь созданные организации, и предприниматели с работниками.

Отчет 4-ФСС по итогам 2022 года нужно подать до 20 или 25 января — срок зависит от способа представления. С 2023 года расчет 4-ФСС войдет в состав формы ЕФС-1 и будет подаваться ежеквартально до 25 числа месяца, следующего за отчетным периодом.

Заполните и отправьте сведения о среднесписочной численности работников (ССЧ) прямо сейчас! Пользуйтесь Экстерном 14 дней бесплатно!

Попробовать бесплатно

Чтобы посчитать среднесписочную численность (ССЧ) в 2023 году, пользуйтесь указаниями по заполнению формы № П-4, утвержденными приказом Росстата от 24.11.2021 № 832 (далее — Указания). Для расчета численности за 2021 год и более ранние периоды применялся приказ Росстата от 27.11.2019 № 711.

При расчете действуйте в соответствии со следующим алгоритмом.

Этап № 1. Рассчитайте среднесписочную численность (ССЧ) в каждом месяце.

Для этого вычислите, сколько работников числилось за каждый календарный день месяца, включая праздники и выходные, сложите полученные цифры и разделите на число календарных дней в месяце. В выходные и праздники количество сотрудников принимается равным тому, сколько их было в предыдущий рабочий день. Но если сотрудник уволился в пятницу, с субботы его учитывать не нужно.

В расчет берутся все работники на трудовом договоре, в том числе нетрудоспособные из-за болезни, командированные и прочие лица, перечисленные в п. 77 Указаний. Есть и те категории лиц, которые не участвуют в расчете численности, например, исполнители по договорам ГПХ, внешние совместители, сотрудники, переведенные на работу в другую организацию, собственники без зарплаты — полный список дан в п. 78 Указаний.

Кроме того, в среднесписочную численность не включаются:

- женщины в отпусках по беременности и родам и другие лица в отпусках по усыновлению, уходу за ребенком (п. 79.1 Указаний);

- работники, обучающиеся в образовательных организациях или сдающие вступительные экзамены, которые взяли дополнительный отпуск без сохранения зарплаты.

Об особенностях учета мобилизованных читайте в статье «Входят ли мобилизованные сотрудники в среднесписочную численность?».

Пример. У ИП в феврале 2023 года трудилось семь человек. Шестеро отработали все 28 дней, седьмой лишь 18 дней, так как был принят на работу 11.02.2022.

Среднесписочная численность работников в ноябре составит:

(6 × 28) + (1 × 18) = 186 / 28 = 6,64 (округлять не нужно).

Этап № 2. Рассчитайте ССЧ тех, кто работал неполный рабочий день.

Сотрудники с неполным рабочим временем учитываются пропорционально отработанному времени исходя из продолжительности рабочего времени, установленной трудовым договором, штатным расписанием.

Это не касается работников младше 18 лет, вредников, кормящих женщин и других сотрудников, которым сокращенное рабочее время установлено по закону — они учитываются как целые единицы. То же самое относится к лицам, которые работали неполное время по инициативе работодателя.

Расчет производится в таком порядке:

- считаем, как учитывается не полностью занятый работник в одном рабочем дне: делим количество часов в день на нормальную продолжительность рабочего дня;

- находим количество полностью отработанных дней: умножаем предыдущий показатель на количество рабочих дней по календарю в месяце;

- определяем среднюю численность не полностью занятых: делим отработанные дни на число рабочих дней по календарю в месяце.

Важно! За дни болезни, отпуска, неявок (приходящиеся на рабочие дни по календарю) в число отработанных человеко-часов условно включаются часы по предыдущему рабочему дню.

Пример. В ООО «Кот» установлена продолжительность рабочего дня 8 часов. В ноябре был задействован сотрудник на 3 часа работы в течение 11 рабочих дней. Таким образом, всего сотрудник отработал в ноябре 33 часа (11 × 3).

- Как учитывается сотрудник за один день = 3 часа в день / 8 рабочих часов стандартно = 0,375 человека;

- Общее количество отработанных человекодней = 0,375 человека × 11 рабочих дней = 4,13.

- Месячная ССЧ сотрудников, занятых неполный рабочий день = 4,13 человекодня / 21 рабочий день в ноябре = 0,2 человека.

Этап № 3. Рассчитайте ССЧ за отчетный период.

На данном этапе нужно сложить все показатели, полученные на первом и втором этапах. Полученную сумму разделить на количество месяцев в отчетном периоде: 3 месяца для квартала, 6 — для полугодия, 9 — для 9 месяцев и 12 — для года.

Пример. ООО «Санта» среднесписочная численность работников по месяцам 2022 года следующая:

- январь-апрель — по 15 человек;

- май — 14 человек;

- июнь-июль — 15 человек;

- август-декабрь — 18 человек.

Всего — 15 × 4 + 14 + 15 × 2 + 18 × 5 = 194 человека.

Среднесписочная численность за год составила 194 / 12 = 16,16 человек. Ее нужно округлить до целого — 16 человек.

Если организация работала неполный месяц, среднесписочная численность определяется путем деления суммы численности работников списочного состава за все дни работы в отчетном месяце, включая выходные и праздники, на общее число дней в отчетном месяце. Если отработан неполный квартал, то ССЧ определяется путем суммирования ССЧ за все месяцы работы в отчетном квартале и деления суммы на 3. Для неполного года (сезонный характер или создание после января) сумма делится на 12.

В расчете по страховым взносам в поле «Среднесписочная численность (чел.)» укажите сведения о ССЧ.

Если у вашей организации есть обособленные подразделения, их тоже нужно учесть, формируя расчет по месту нахождения головной организации. При этом в РСВ по обособленному подразделению это поле не заполняется.

В разделе 2 формы ЕФС-1 среднесписочная численность указывается в поле «Среднесписочная численность работников». Она рассчитывается за период с начала года и округляется до целого.