Система прослеживаемости товаров, о необходимости которой так долго говорили власти, наконец заработала. Лексикон бухгалтеров обогащается такими терминами, как РНПТ, КНД, недавно введенные формы уже корректируются, а вопросов относительно того, что представляет собой система прослеживаемости, и зачем еще одна система госконтроля меньше не становится. Впрочем, в течение периода адаптации к новой системе — власти отвели на этот процесс год, — наказаний за нарушения в сфере прослеживания не будет. Так что у бизнеса есть время на подготовку.

Чем прослеживаемость отличается от маркировки

Общими у них являются цели, а именно: пресечение незаконных схем, исключение проникновения на рынок контрафактной продукции, недопущение уклонения от уплаты налогов, пошлин и проч. Отличий гораздо больше, вот лишь основные.

Система маркировки требует соответствующего оборудования — принтера этикеток, сканеров штрихкодов и проч. Для работы с прослеживаемыми товарами достаточно настроенного ЭДО.

Актуальную информацию о сроках и правилах маркировки смотрите на сайте МоегоСклада.

Какие товары подлежат прослеживаемости

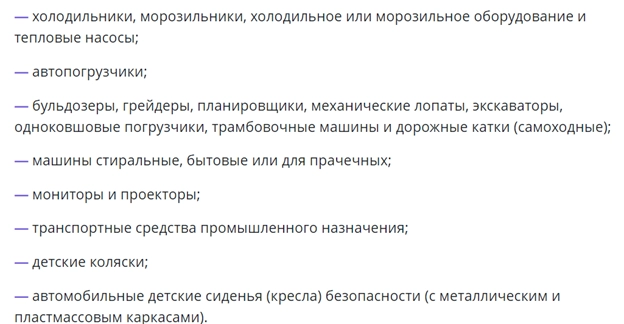

Это партии импортных товаров, которые находятся в собственности организаций или ИП (или приобретены для производственных нужд). Их коды ТН ВЭД ЕАЭС значатся в Перечне, утвержденном правительственным постановлением от 01.07.2021 № 1110):

С 2022 года в этот перечень будут включены срезанные цветы, бутоны для флористики — свежие, засушенные, окрашенные, пропитанные и подготовленные иными способами.

Даже если товар есть в списке, он перестает быть прослеживаемым, если покидает территорию РФ, перестает существовать (утилизация) или передается в производство.

Скачайте постановление № 1110 на сайте.

Как узнать, что товар является прослеживаемым?

Чтобы уточнить, является ли тот товар, который предполагается приобрести, прослеживаемым, достаточно сравнить его код по ТН ВЭД / ОКПД2 с кодами, присутствующими в правительственном перечне. Это самый верный способ, только следует применять корректный код, т.е. тот, что указан в технических документах. Более простой способ: воспользоваться сервисом на сайте nalog.ru, позволяющим не отходя от монитора выяснить, относится ли та или иная товарная позиция к прослеживаемым.

О том, как работает система прослеживаемости импортных товаров в 2021 году, читайте здесь.

Что такое РНПТ, где найти и как получить

Если товар ввозится с территории государств — участников ЕАЭС (Беларусь, Армения, Кыргызстан, Казахстан), то импортер не более чем в пятидневный срок с даты принятия на учет отправляет в ИФНС соответствующее уведомление форма КНД 1169008). Налоговики формируют на этом основании РНПТ для каждой товарной партии и отправляют квитанцию с этим кодом заявителю.

Если товар ввозится из иных стран, то импортеру следует сформировать РНПТ самостоятельно, для этого достаточно использовать номер таможенной декларации и партии товара по схеме:

(1) код таможни, зарегистрировавшей декларацию / (2) ДД.ММ.ГГ регистрации декларации / (3) порядковый номер декларации по журналу регистрации / (4) порядковый номер декларируемого товара

Код РНПТ указывается в универсальных передаточных документах, счетах-фактурах, в разделах 9 деклараций по НДС, в отчетах о прослеживаемых товарах.

Корректность РНПТ можно также проверить на веб-ресурсе налоговой службы.

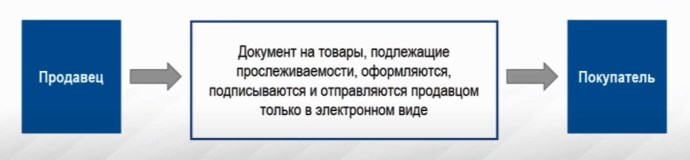

Документооборот (в т.ч. обмен первичкой) осуществляется исключительно в цифровом виде, равно как и передача в ИФНС отчетности, уведомлений по остаткам (см. ниже).

Если на складах имеются остатки прослеживаемых товаров

В случае если в собственности имеются остатки прослеживаемых товаров, то и на них надо получать РНПТ, для чего следует направить в налоговую инспекцию уведомление по форме КНД 1169011. Конкретные сроки для представления такого уведомления не установлены, требуется лишь «снабдить» остатки РНПТ до того, как с ними будет осуществлена какая-нибудь хозяйственная операция, в том числе:

- продажа / вывоз за рубеж;

- реализация на российской территории;

- передача на реализацию;

- безвозмездная передача и проч.

Начиная с 10 сентября 2021 года будет применяться новая форма КНД 1169011. Основанием для составления уведомления станут признаваться не только инвентаризационные, но и иные первичные документы, в т.ч. бухгалтерская справка, УПД со статусом «1». Если же уведомляем о товаре, ввезенном не на основании таможенной декларации, а на основании иных документов, в т.ч. коммерческих, перевозочных и проч., то в строке 4 «Признак уведомления» проставляем «1».

Подробнее о том, как продавать прослеживаемые товары, читайте на сайте МоегоСклада.

Новое в счетах-фактурах

В форме счета-фактуры теперь присутствуют РНПТ, единицы измерений и количество прослеживаемых товаров, регистрационный номер декларации (для товара, произведенного за пределами ЕАЭС), номер записи поставки, идентификационные данные отгрузочного документа, т.е. реквизиты, необходимые для реализации прослеживаемости. РНПТ, единицы измерения и количество товаров, подлежащих прослеживанию, должны присутствовать и в УПД.

По общему правилу счета-фактуры составляются в цифровом виде, за исключением:

- реализации в розницу потребителям, т.е. физическим лицам или самозанятым, но обязательно в бытовых целях;

- экспорта (реэкспорта) за российские пределы;

- продажи и вывоза товаров в страны-участницы ЕАЭС.

Продавец, который не является плательщиком НДС, составляет электронные УПД, которые подписываются УКЭП и передаются покупателям. Счета-фактуры оформляются и для покупателей, которые НДС не платят. В одном счете-фактуре могут быть данные и об обычных, и о прослеживаемых товарах.

Теперь при выбытии товара или приобретении прослеживаемых товаров у лиц, не платящих НДС, налоговики ежеквартально будут ожидать от спецрежимников и плательщиков НДС отчета по операциям с прослеживаемыми товарами.

Будут ли штрафы

В заключение отметим, что до 1 июля 2022 года санкций за нарушение правил о прослеживаемости не последуют. По истечении сроков «гандикапа» нарушителей ожидают следующие штрафы:

- по 1000 рублей за каждый непредставленный или представленный с нарушением документ, а также за ложные данные или отсутствие нужных сведений как в счете-фактуре, так и в УПД;

- по 200 рублей — за те же нарушения за документы в традиционной, бумажной форме.

Начиная с 1 января 2023 года операторы ЭДО обязаны будут передавать налоговикам данные о прослеживаемых товарах из счетов-фактур и УПД. Цена вопроса: 1000 рублей за каждый непереданный документ.

В МоемСкладе можно работать с новыми формами счета-фактуры и корректировочного счета-фактуры. Подключите ЭДО и отправляйте документы буквально в два клика. Зарегистрируйтесь прямо сейчас — это бесплатно!

Попробовать МойСклад бесплатно

Система прослеживаемости — это очередная сложная задача, с которой столкнулись российские бизнесмены. Появились новые правила, которые сложно трактовать. В статье ответим на ваши вопросы и расскажем, как присваивается РНПТ, будут ли прослеживать ноутбуки и можно ли получить вычет без РНПТ.

Кто обязан сдавать отчетность через интернет

Читать статью

Мы самостоятельно присваиваем РНПТ на основании номера ГТД и номера партии товара, вносим их в свою учетную систему. Можем ли мы оставить именно эти номера и почему при отправке уведомлений налоговая в ответ иногда присваивает другие РНПТ?

Если у организации есть номер ГТД и партии товаров, она может самостоятельно сформировать РНПТ. В этом случае при отправке уведомления об остатках в строке «РНПТ, подлежащий прослеживаемости» организация указывает свой номер.

Налоговая проводит форматно-логический контроль указанного РНПТ и сопоставляет его с указанными в учетной системе ФНС номерами ГТД и партии товаров, полученными из таможни. Кроме того, налоговая смотрит, какие товары были ввезены по данным ГТД и подлежат ли они прослеживаемости.

Если все данные сопоставлены, в ответной квитанции налоговая пришлет такой же РНПТ, как указанный организацией в уведомлении. Если какой-то из контролей не пройден, например в ГТД указаны другие коды ТН ВЭД, налоговая направит другой РНПТ, который должна использовать организация.

Подлежат ли прослеживаемости ноутбуки?

ФНС в письме от 11.11.2021 № ЕА-4-15/15809@ разъяснила, что ноутбуки прослеживаемости не подлежат. В соответствии с Решением Совета Евразийской экономической комиссии машины вычислительные портативные массой не более 10 кг, состоящие, по крайней мере, из центрального блока обработки данных, клавиатуры и дисплея, классифицируются кодом ТН ВЭД ЕАЭС 8471 30 000 0. Данный код в перечне прослеживаемых товаров не указан.

Мы организация на ОСНО, платим НДС. Ввезли прослеживаемый товар и оформили таможенную декларацию. Кто должен присвоить товару РНПТ — мы сами или налоговая? В какой именно момент нужно получить РНПТ?

При ввозе подконтрольного товара из стран, не входящих в ЕАЭС, организация самостоятельно формирует РНПТ по номеру таможенной декларации (указан в правом верхнем углу ТД) и номеру партии товара (32 графа ТД) через слеш (/). Например, 10317120/010521/0090100/005. Таможенный орган при оформлении ТД автоматически отправляет все данные в налоговую. Налоговая в свою очередь автоматически формирует карточку на товары с РНПТ. Организации-импортеру дополнительно подтверждать номер не нужно.

Если же товар ввозится из стран ЕАЭС, таможенного декларирования нет. В этом случае организация должна получить РНПТ в налоговой инспекции, направив в нее уведомление о ввозе прослеживаемого товара. В ответ налоговики пришлют квитанцию с присвоенным РНПТ.

Купили мониторы, включенные в перечень прослеживаемых товаров. Продавец не передал РНПТ через счет-фактуру, хотя мониторы куплены после 8 июля. Кто должен присвоить РНПТ и какие последствия могут наступить, если продавец отказывается получать и передавать номер, а мы хотим заявить вычет по НДС?

После вступления в силу системы прослеживаемости обязанность получить РНПТ и передать его при реализации товаров возложена на продавца. Но некоторые этого не делают, потому что штрафов нет — за нарушение правил прослеживаемости начнут штрафовать не ранее 1 июля 2022 года. В настоящий момент законом ситуация не урегулирована.

Отсутствие РНПТ в счете-фактуре не должно влиять на дальнейшую реализацию товара или совершение других операций с ним. Покупателю рекомендуется самостоятельно получить РНПТ, отправив в ИФНС уведомление об остатках прослеживаемых товаров.

Если же продавец ошибочно не передал реквизиты прослеживаемости, он может выставить исправленный счет-фактуру.

Вычет по НДС можно получить, даже если в счете-фактуре нет реквизитов прослеживаемости или они указаны неверно, так как это не препятствует идентификации сделки.

Бухгалтер организации приобрел в магазине монитор за наличные, в бухгалтерию сдал чек. Какие отчеты сформировать в этой ситуации?

Если бухгалтер покупает товар через кассу, продавец выдает один документ — чек, в котором нет реквизитов прослеживаемости.

Продавец считает, что товар приобретен физлицом для собственных нужд, и выводит монитор из системы прослеживаемости. Но бухгалтер передает монитор своей компании, а так как он является подконтрольным, для дальнейших операций с ним нужен РНПТ. Следовательно, покупателю приходится получать новый РНПТ. Если монитор куплен для собственных нужд, получать РНПТ и сдавать отчеты покупателю не нужно.

Пока реквизиты прослеживаемости не добавят в чек, в системе будет разрыв. Она не сможет корректно сопоставлять операции между участниками.

Читайте также

- Прослеживаемость товаров с 2021 года: за чем будут следить и как с этим жить

- Новые счета‑фактуры, декларации и регистры по НДС

- Уведомление об остатках прослеживаемых товаров: когда подать

- Уведомление о ввозе прослеживаемых товаров из ЕАЭС: как заполнить и подать

Ирина Одарич, эксперт по НДС и системе прослеживаемости, СКБ Контур

- Опубликовано 19.11.2021 07:12

- Автор: Administrator

- Просмотров: 42382

С 08 июля 2021 года на территории РФ применяется национальная система прослеживаемости. Ранее мы уже выпускали статьи про прослеживаемые товары: Ввод остатков прослеживаемых товаров в 1С: Бухгалтерии ред. 3.0, Поступление прослеживаемых товаров в 1С: Бухгалтерии предприятия ред. 3.0, Поступление прослеживаемых товаров через подотчетное лицо в 1С: Бухгалтерии предприятия ред. 3.0 и Реализация прослеживаемых товаров в 1С: Бухгалтерии предприятия ред. 3.0. Сегодня мы разберём ещё одну ситуацию, связанную с учётом прослеживаемых товаров – это приобретение прослеживаемого товара для собственных нужд организации.

Поступление прослеживаемого товара

В Приложении 1 к Письму ФНС от 14.04.2021 N ЕА-4-15/5042@ сказано, что если товар используется для собственных нужд, то при списании этого объекта надо указать код вида операции с товаром. Указывается он в документах «Требование-накладная» или «Списание ОС».

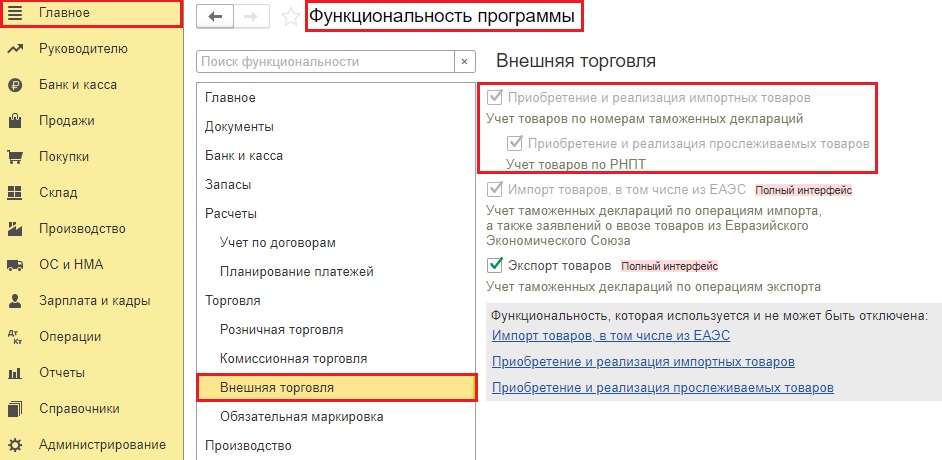

Напоминаем, что для включения учета прослеживаемых товаров в разделе «Главное» — «Функциональность» в пункте «Внешняя торговля» необходимо включить одноименные галочки.

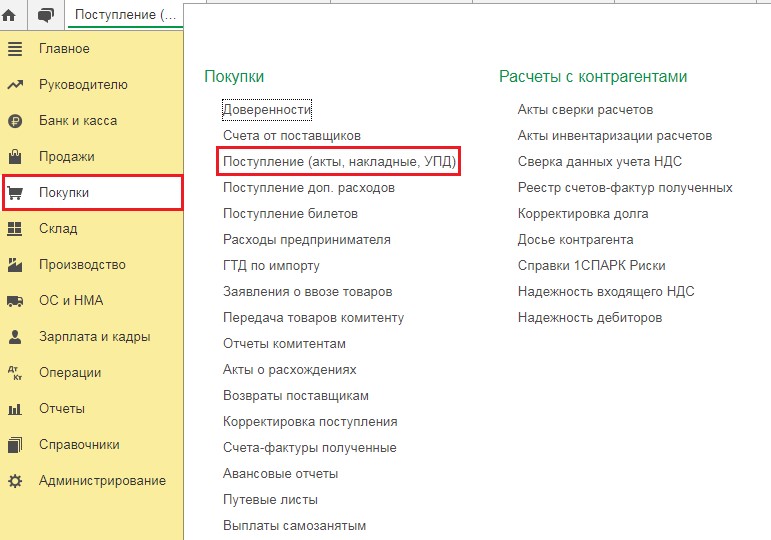

Начнём с приобретения товара, для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)».

Следует отметить, что все участники оборота прослеживаемых товаров при продаже прослеживаемых товаров обязаны составлять документы в электронной форме, содержащие реквизиты прослеживаемости. Для плательщиков НДС таким документом является счет-фактура, а для неплательщиков или освобожденных от обязанностей плательщиков НДС – универсальный передаточный документ (УПД), в том числе исправленный.

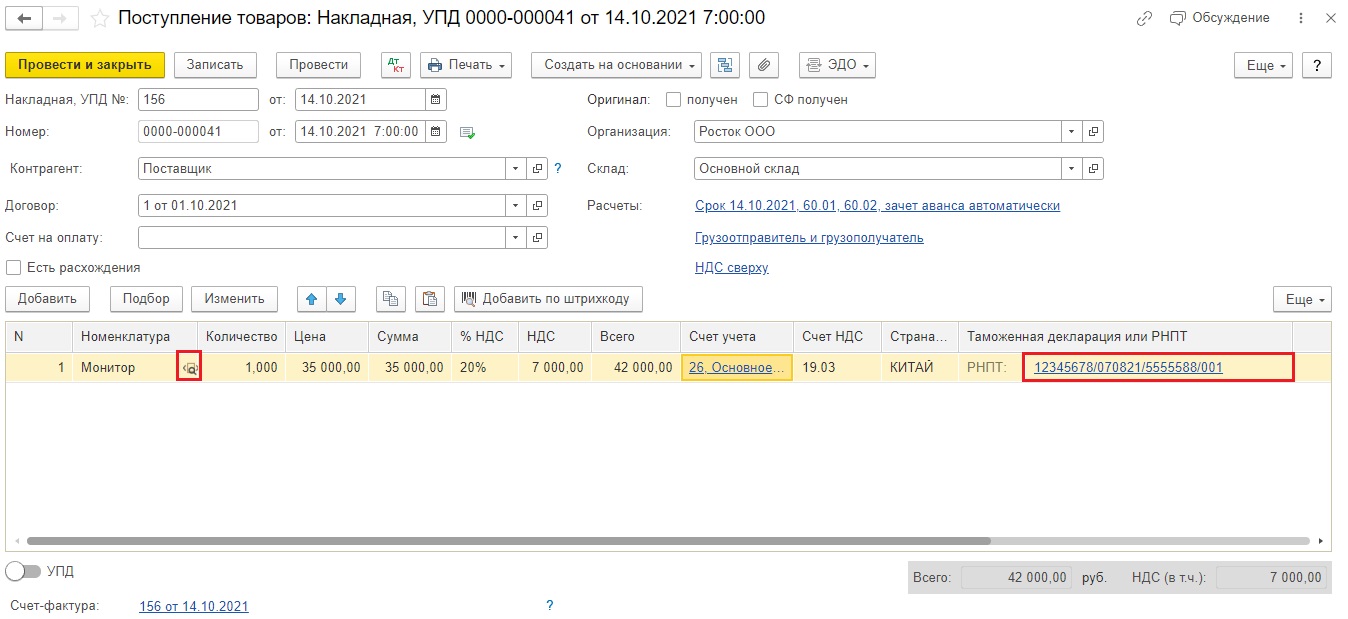

В открывшемся окне выберем пункт «Поступление» и из выпадающего списка «Товары (накладная, УПД)», если приобретается малоценное оборудование, или «Оборудование», если основное средство. В созданном документе необходимо заполнить основные реквизиты покупки: контрагента, договор, заключённый с ним, дату и номер накладной. В табличной части следует указать приобретаемый прослеживаемый товар, его стоимость и РНПТ.

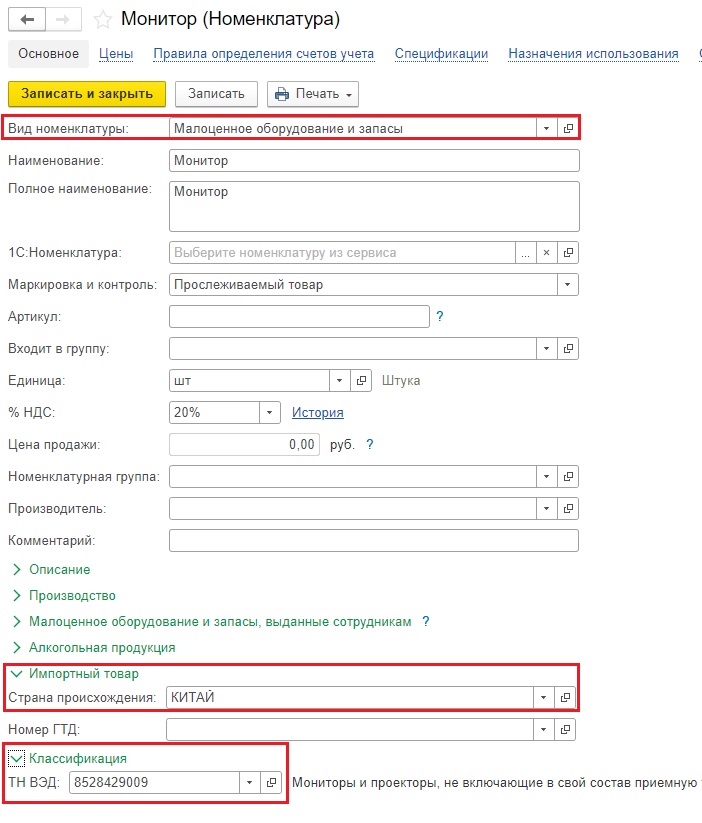

Для того, чтобы в программе всё было корректно отражено, также нужно правильно заполнить карточку номенклатуры. В графе «Маркировка и контроль» нужно указать, что это прослеживаемый товар, заполнить страну происхождения, и в графе «ТН ВЭД» подобрать соответствующий код.

После заполнения документа его необходимо провести и при необходимости зарегистрировать счёт-фактуру в подвале документа.

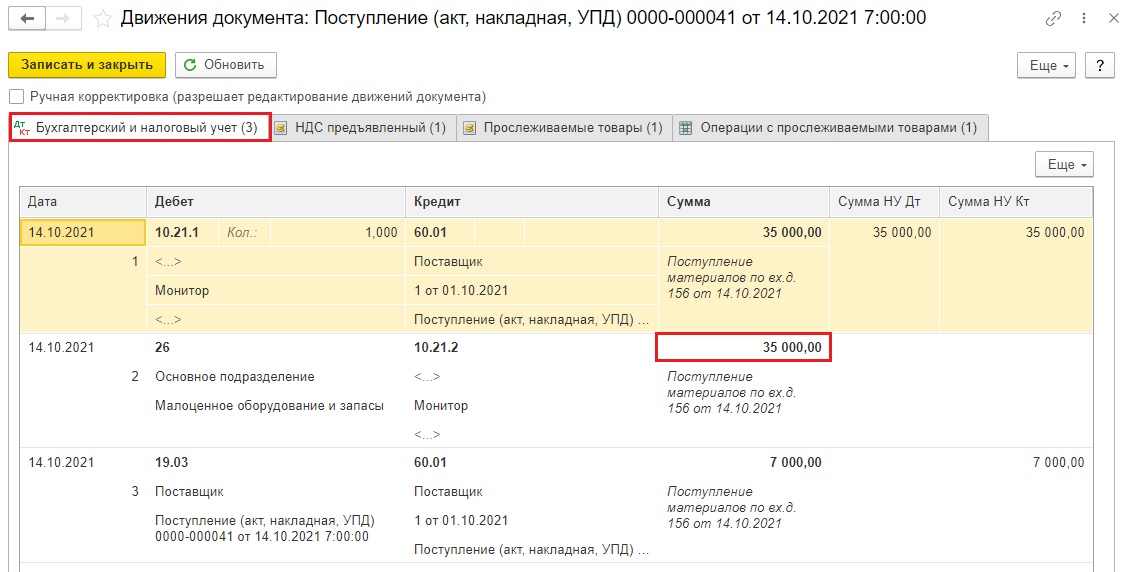

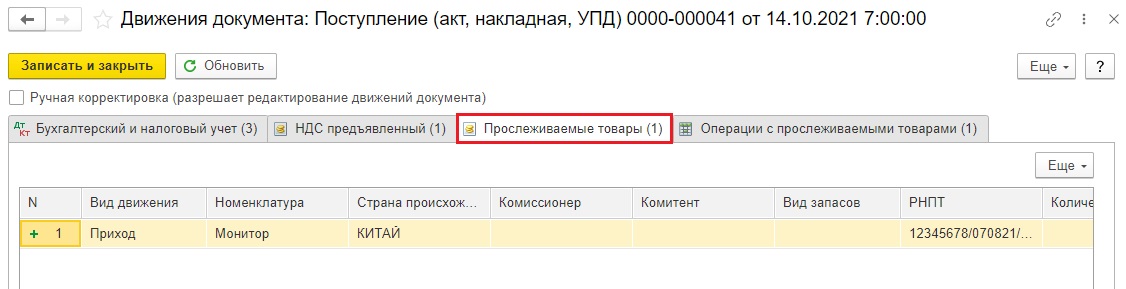

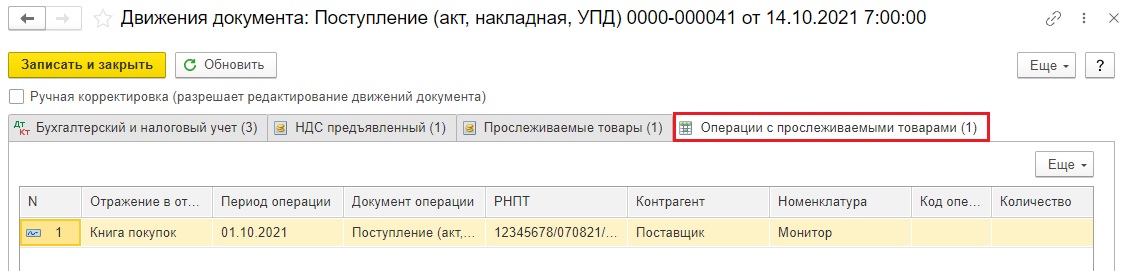

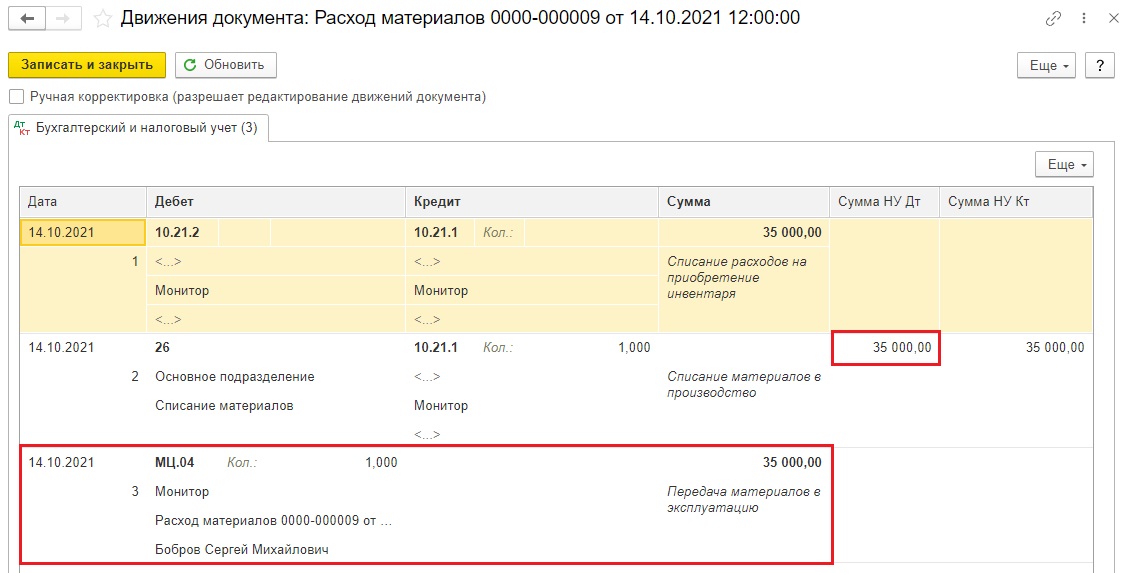

Посмотрим проводки документа:

Стоимость монитора как малоценного объекта в затратах списалась только в бухгалтерском учете.

Также появились регистры учета прослеживаемого товара.

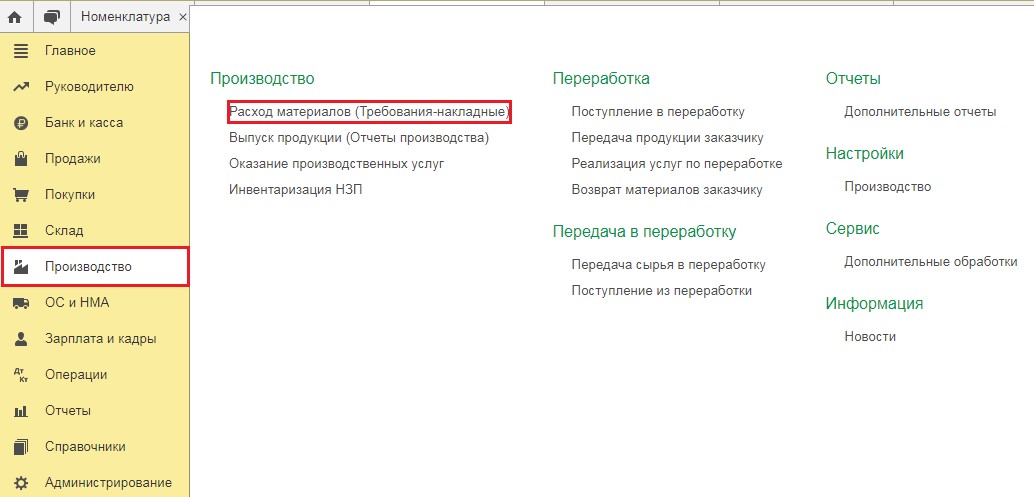

Теперь перейдём к списанию товара в эксплуатацию, для этого перейдём в раздел «Производство» и выберем пункт «Расход материалов (Требования-накладные)».

В открывшемся окне следует нажать на кнопку «Создать» и приступить к заполнению документа.

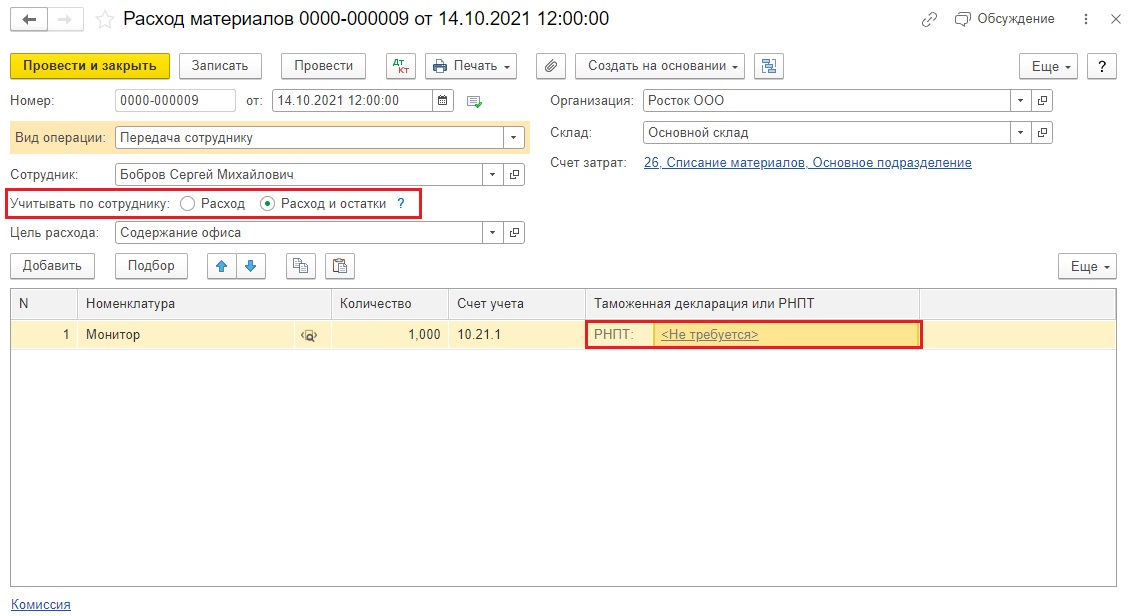

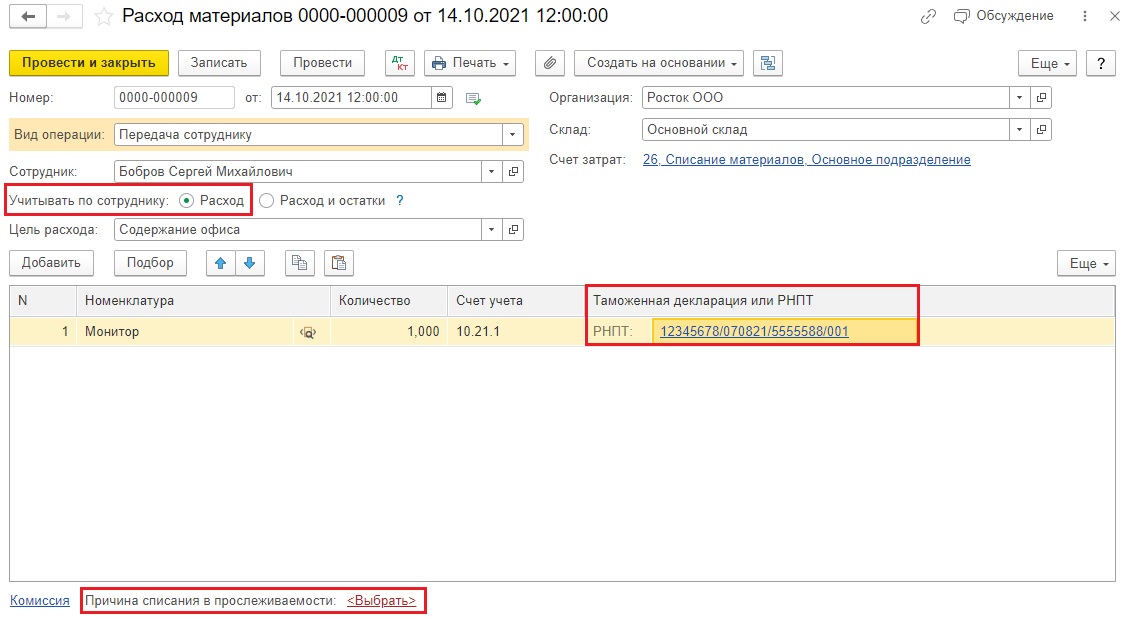

Важный нюанс: при заполнении этого документа вид операции нужно ставить «Передача сотруднику», а в поле «Учитывать по сотруднику» такие ТМЦ необходимо как «Расход и остатки».

Почему? Потому что если были закуплены какие-либо прослеживаемые товары, а потом какие-то из них было решено использовать как малоценные ТМЦ или ОС, то право собственности на этот товар и РНПТ сохраняются до момента выбытия ОС.

Посмотрим проводки документа: монитор теперь числится за конкретным сотрудником на счете МЦ.04, и его стоимость в налоговом учете тоже учтена.

В данном случае прослеживаемый объект не выбывает из организации и системы прослеживаемости, поэтому никаких движений по регистрам прослеживаемости не будет.

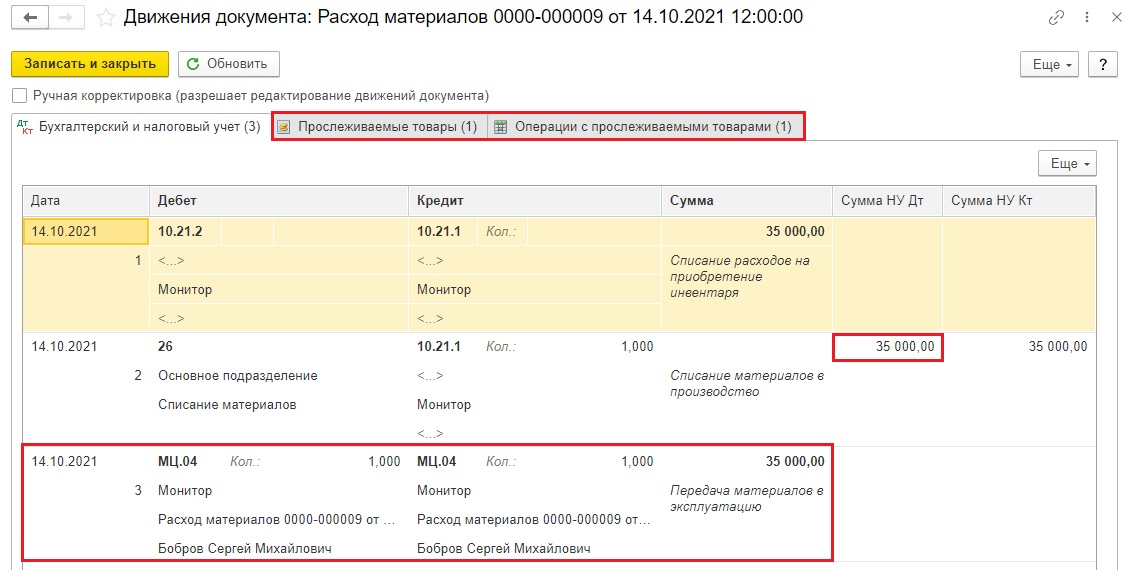

Приведем сразу другой пример. Если вы в поле «Учитывать по сотруднику» установите ползунок в значение «Расход», то программа это расценит как прекращение прослеживаемости. В этом случае она потребует указать необходимый РНПТ, а в подвале документа – подобрать причину списания для составления отчётности.

В этом случае в проводках у нас спишется стоимость монитора в налоговом учете, однако на забалансовом счете МЦ.04 монитор не останется, плюс появятся регистры прослеживаемости.

Как отчитаться по прослеживаемым товарам?

Отчитаться нужно будет в любом случае.

Однако какими документами вы это сделаете зависит от нескольких факторов.

Если вы плательщик НДС, т.е. применяете общую систему налогообложения, то в вашем случае возможны два варианта:

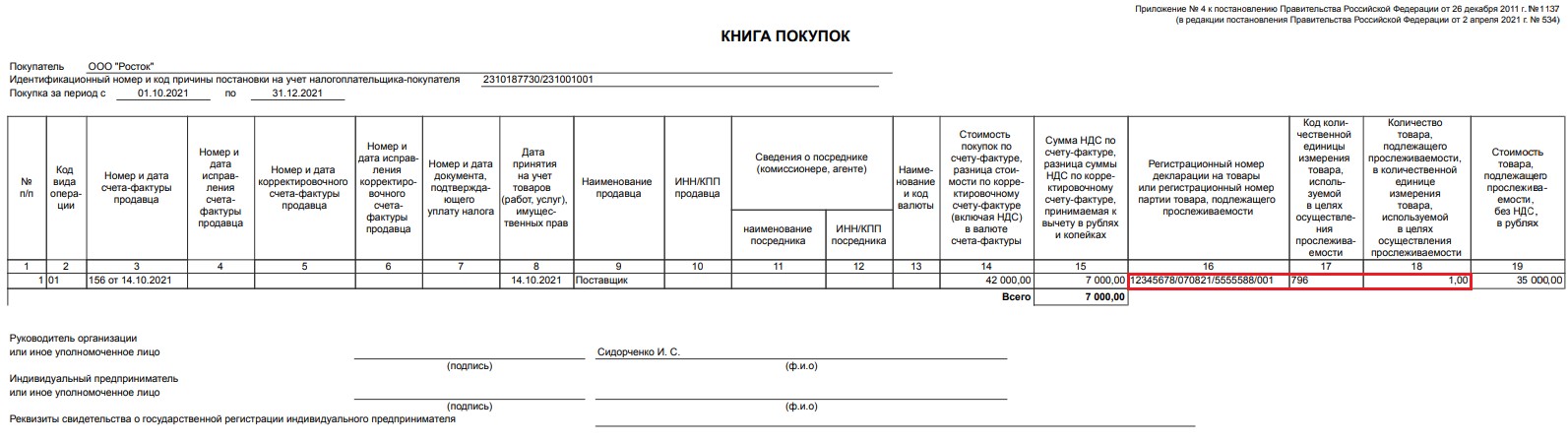

1) если прослеживаемый товар приобретен для собственных нужд у такого же плательщика НДС, то вы получаете от поставщика электронную счет-фактуру с реквизитами прослеживаемости. На основании этого документа данные о прослеживаемости появятся в вашей декларации по НДС. Такая декларация и будет тем видом отчета, который необходимо сдать в отношении приобретенного прослеживаемого товара.

Для того, чтобы проверить отражение прослеживаемого товара из нашего примера в декларации по НДС, сформируем Книгу покупок. Для этого перейдём в раздел «Отчёты» и выберем пункт «Книга покупок». Затем установим необходимый нам период и нажмём на кнопку «Сформировать».

2) если прослеживаемый товар приобретен у неплательщика НДС, то из-за отсутствия НДС такая покупка не попадёт в декларацию НДС, соответственно такую покупку также нужно будет указать в отчёте об операциях с прослеживаемыми товарами.

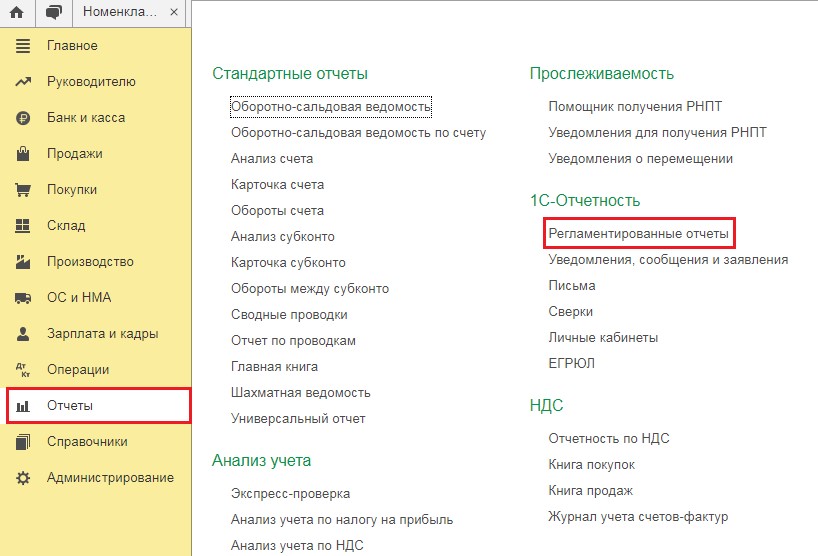

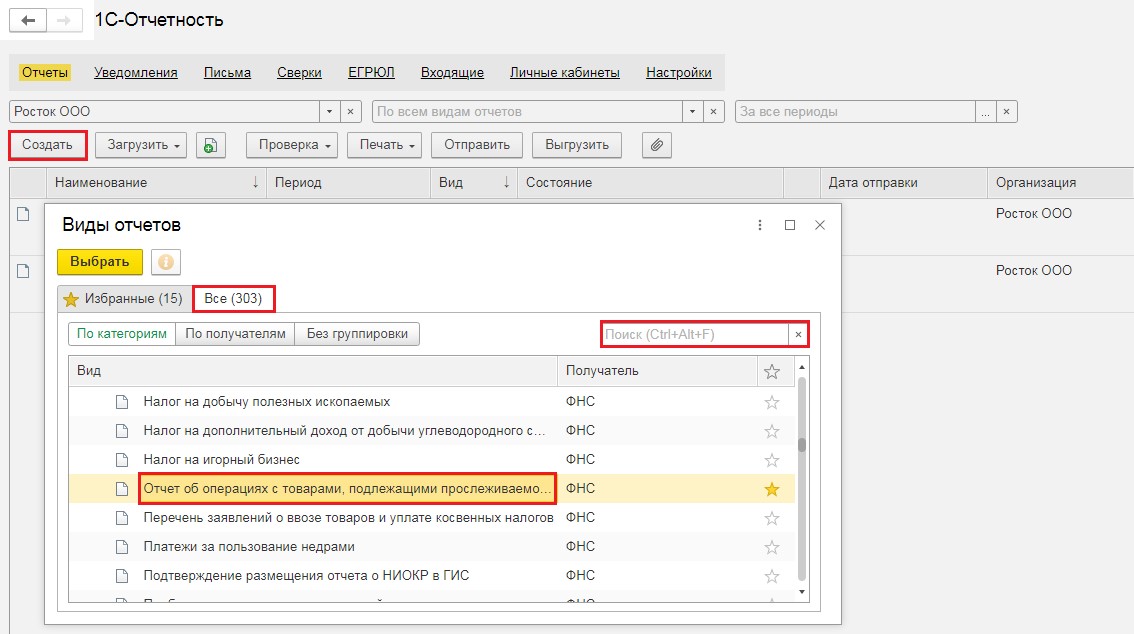

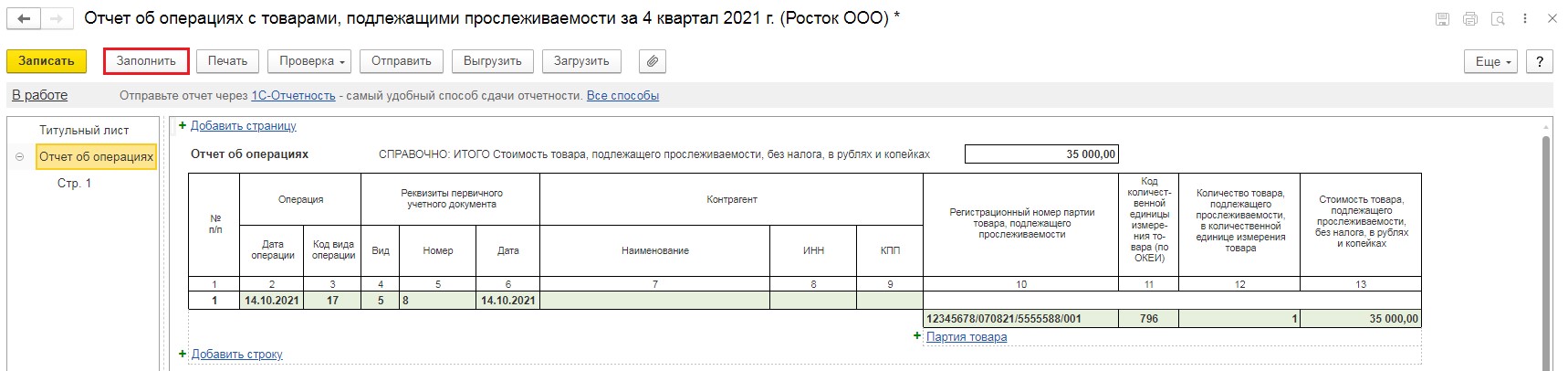

Для формирования такого отчёта следует перейти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

Затем нажать на кнопку «Создать» и в окне «Виды отчётов» перейти на вкладку «Все».

Далее при помощи поисковой строки Вы можете найти необходимый отчёт.

После выбора отчёта также необходимо указать период, за который его требуется заполнить.

Если вы являетесь неплательщиком НДС, т.е. применяете УСН и другие системы налогообложения, отличающиеся от общей системы налогообложения, то вы обязаны включить сведения о приобретении товара в отчёт об операциях с прослеживаемыми товарами.

Алгоритм создания этого отчёта аналогичен действиям, описанным выше в пункте 2.

Срок сдачи декларации по НДС или отчёта об операциях с прослеживаемыми товарами одинаков: не позднее 25-го числа месяца, следующего за истекшим отчетным периодом (кварталом).

В следующей статье мы расскажем о том, как принять к учету прослеживаемый товар, входящий в состав основного средства.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Если прослеживаемый товар приобретен у плательщика НДС, то отчет сдается при выбытии товара.

Если товар приобретен у неплательщика НДС, то отчет сдается и при приобретении товара.

Еще обратите внимание, что надо смотреть перечень кодов вида операции с товаром. Если есть операция, которая под конкретный код попадает, то отражаете в Отчете об операциях с прослеживаемыми товарами. Если нет, то в отчете не отражаете.

Прошу прощения, выше давала общие рекомендации о прослеживаемости товаров, приобретенных для собственных нужд.

Конкретно по монитору есть разъяснения ФНС, что включение монитора в АРМ не является основанием для прекращения прослеживаемости таких товаровованием (Письмо ФНС от 28.06.2021 N ЕА-4-15/9015@). Следовательно, Отчете об операциях с прослеживаемыми товарами сдавать не надо.

Товары, подлежащие прослеживаемости .

С 8 июля 2021 года из-за введения системы прослеживаемости у бизнеса появились новые обязанности при работе с компьютерными мониторами. Теперь нужно ещё внимательнее проверять документы от поставщиков. При покупке или продаже прослеживаемых товаров организации и ИП должны сдавать в налоговую отчёт об операциях, отправлять уведомления, выписывать электронные счета-фактуры с новыми реквизитами. Расскажем, все ли импортные мониторы подлежат прослеживаемости и что делать при их покупке для продажи или собственных нужд.

Какие мониторы относятся к прослеживаемым в 2022 году

В Постановлении Правительства РФ № 1110 от 01.07.2021 приведен список прослеживаемых товаров с кодами ТН ВЭД ЕАЭС. В их числе мониторы и проекторы:

- используемые в системах автоматической обработки данных;

- без встроенной телеприёмной аппаратуры.

Это относится только к импортной продукции. Мониторы российского производства не подлежат прослеживаемости, а например, из Китая – да.

| Наименование товара | Коды ТН ВЭД ЕАЭС | Коды ОКПД 2 |

| мониторы и проекторы, не включающие в свой состав приемную телевизионную аппаратуру | 8528 |

6.20.17 Мониторы и проекторы, преимущественно используемые в системах автоматической обработки данных; 26.40.34 Мониторы и проекторы, без встроенной телевизионной приёмной аппаратуры и в основном не используемые в системах автоматической обработки данных. |

Мониторы могут быть похожи, но один будет прослеживаемым, а другой — нет. Чтобы определить, относится ли конкретный товар к прослеживаемым, ФНС разработала специальный сервис.

Проверять в нём можно по нескольким параметрам:

- по коду ТН ВЭД;

- по коду ОКПД 2;

- по наименованию монитора;

- по номеру декларации на товары.

Основные коды, по которым лучше искать, – ТН ВЭД. Коды по ОКПД2 тоже используют, но только если не смогли определить прослеживаемость по предыдущему параметру.

Функция проверки может быть встроена в вашу бухгалтерскую программу или учётный онлайн-сервис.

Если вы убедились, что монитор прослеживается, это повод потребовать от продавца документы, в которых были бы указаны все нужные реквизиты. Если вы покупаете в розничном магазине, предъявите доверенность от вашей организации или ИП. В этом случае вы получите полный комплект бухгалтерских документов, а не просто товарный чек.

Что делать, если купили прослеживаемый монитор для перепродажи

Весь документооборот в системе прослеживаемости проходит только в электронном виде. И продавец, и покупатель должны быть подключены к ЭДО и иметь электронные подписи. Иначе они не смогут обменяться счетами-фактурами или УПД, то есть не выполнят обязанности участников системы прослеживаемости.

Если вы от имени организации или ИП покупаете монитор для компьютера:

- Заключите со спецоператором договор и подключитесь к электронному документообороту (ЭДО).

- Через бухгалтерскую программу отправьте приглашение контрагенту на обмен данными через ЭДО и получите от него документы.

- В счетах-фактурах или УПД должны быть заполнены реквизиты прослеживаемости. В частности, регистрационный номер партии товара – РНПТ.

- Документы должны быть подписаны обеими сторонами электронной подписью.

- До 25-го числа месяца, следующего за отчётным кварталом, сдайте в налоговую инспекцию отчёт по прослеживаемым товарам. То есть, если приобрели мониторы 21 февраля, отчитайтесь по ним с 1 по 25 апреля 2022 года.

На ОСНО

Если вы работаете на общем режиме налогообложения и покупаете для продажи импортные мониторы, облагаемые НДС:

- Отчёт об операциях подавать не нужно.

- В декларации по НДС отразите реквизиты прослеживаемости – в разделе 8-11 и в приложении № 1 к разделу 8-9.

Благодаря этому товар будет прослеживаться.

Если продавец – физлицо, в том числе самозанятый ИП, подайте в ИФНС уведомление об остатках, чтобы получить РНТП.

Если в счёте-фактуре не заполнены реквизиты прослеживаемости или они указаны некорректно, у покупателя всё равно сохраняется право на вычет по НДС. Но обязанности участников системы не будут выполнены.

На упрощёнке

Если вы не работаете с НДС и купили монитор для перепродажи, действовать надо в зависимости от ситуации:

- Продавец – физлицо или самозанятый ИП. Подайте в ИФНС уведомление об остатках и получите от неё РНТП. Затем сдайте отчёт об операциях с прослеживаемыми товарами.

- Продавец – организация или ИП. Получите товаросопроводительные документы с реквизитами прослеживаемости и сдайте в налоговую отчёт об операциях.

Если купили прослеживаемый монитор для собственных нужд

Когда организация или ИП приобретает импортные мониторы, указанные в Перечне товаров, они подлежат прослеживаемости, даже если используются для собственных нужд компании. Но в этом случае сообщать о покупке в ИФНС не нужно.

Например, ООО или ИП купили монитор для офисного работника. То есть для использования в бизнесе, а не для перепродажи. Никаких специальных отчётов и уведомлений подавать не нужно, так как это не товар. Но только до того момента, пока приобрётенную вещь не решат продать.

Прослеживаемый монитор не надо указывать в отчёте об операциях, если его используют, например, для офисных целей. Если же его продавать или утилизировать, то потребуется отчитаться об этом. Так что надо заранее позаботиться о том, чтобы на все прослеживаемые мониторы, приобретённые для своих нужд, были правильно оформлены электронные документы со специальными реквизитами.

Если в офисе уже есть прослеживаемый монитор

Старые мониторы тоже могут быть прослеживаемыми. Возможно, они уже есть у вас на балансе и сотрудники за ними работают. В этом случае не нужно сдавать отчёт в налоговую.

Отчитаться придётся только когда вы захотите продать, подарить или утилизировать прослеживаемые мониторы. Предварительно сообщите в налоговую инспекцию об их наличии – подайте уведомление по остаткам прослеживаемых товаров. Выяснять все сведения о ГТД не обязательно. Налоговая сама присвоит код и вышлет его вам.

Вообще, отчитаться по остаткам надо было на 8 июля 2021 года. Однако срок для уведомления не установлен. Поэтому, главное – отправить его до того, как продадите, подарите или утилизируете прослеживаемый монитор.

Продажа

Что сделать перед продажей монитора:

- Подайте в налоговую инспекцию уведомление. В строке 18 укажите остаточную стоимость.

- Получите в ответ присвоенный РНПТ.

- Полученный номер укажите в счёте-фактуре и отчётах.

Пример:

На счёте 01 числится монитор с первоначальной стоимостью 20 тыс. руб. На дату продажи по нему начислена амортизация — 15 тыс руб. (счёт 02).

Остаточная стоимость = 20000 — 15000 = 5000 руб. Её нужно указать в строке 18 уведомления об остатках.

Если монитор уже полностью самортизирован, его остаточная стоимость равна нулю. Тогда в строке 18 поставьте 0. Ставить в ней прочерки или оставлять пустой нельзя.

Ремонт

Если вы передаёте монитор в ремонт, отчитываться о прослеживаемой операции не надо. Отчёт необходимо подавать только при передаче монитора в переработку, производство или при утилизации. Эти операции, в отличие от ремонта, прекращают прослеживаемость. Под переработкой понимается изменение первоначальных характеристик товара. При обычном ремонте такого не будет.

Отремонтированный монитор из системы прослеживаемости тоже не выбывает.

Списание прослеживаемых мониторов

Бухгалтерское списание сломанного или морально устаревшего прослеживаемого монитора не прекращает его прослеживаемость. Случаи, при которых она прекращается, перечислены в п. 4 положения, утверждённого постановлением Правительства № 1108 от 01.07.2021.

Списание товара со счетов бухучёта к таким операциям не относится. Следовательно, не нужно включать в отчёт старый монитор, списанный по причине поломки.

Иное дело, если монитор комплектуется в другое изделие и становится единой частью с изменением кода ТН ВЭД. Такая операция признаётся выбытием прослеживаемого товара. Её отражают в отчёте об операциях.

Прослеживаемость монитора в составе компьютера

В бухгалтерском учёте все части компьютера (системный блок, монитор и т. д.) считаются комплексом конструктивно сочлененных предметов. То есть они могут функционировать только вместе. Поэтому составные части компьютера учитывают как один предмет — единый инвентарный объект.

Включение монитора в набор или комплект не отменяет правила прослеживаемости. Налоговики объяснили это тем, что при объединении не происходит переработки товара, его первоначальные физические характеристики остаются прежними, он не становится неотъемлемой частью другого имущества.

Поэтому продажу продукции с прослеживаемым монитором в комплекте необходимо оформлять по всем правилами системы прослеживаемости:

- Счёт-фактуру или универсальный передаточный документ формируют в электронной форме.

- Покупатель тоже должен быть подключён к электронному документообороту (ЭДО). Исключение – физлица и самозанятые ИП.

- В графах 11-13 счёта-фактуры вписывают реквизиты прослеживаемости по каждому товару, включенному в комплект – в подстроках к строке, где указан сам компьютер. Другую информацию, в том числе о стране происхождения монитора, указывать не требуется.

Так как в бухучёте все части компьютера учитывается как единый актив, остаточной стоимости отдельной его части у вас не будет. Поэтому в строке 18 уведомления и в графе 13 отчёта об операциях можно указать рыночную стоимость аналогичного монитора.

Если вместе с прослеживаемым товаром вы продаёте обычные, не обязательно выставлять по ним отдельные счета-фактуры.

Прослеживаются ли телевизоры и ноутбуки

В перечне прослеживаемых товаров указана общая группа ТН ВЭД 8528 «Мониторы и проекторы…». Исключений никаких нет. То есть все товары, у которых код ТН ВЭД начинается с 8528, относятся к прослеживаемым. Коды монитора и телевизора начинаются именно с этих цифр. Значит, если они импортные, то прослеживаются.

С ноутбуком другая ситуация. У них код ТН ВЭД ЕАЭС 8471 30 000 0. В перечне нет группы товаров с кодом ТН ВЭД 8471. Поэтому импортный ноутбук не будет прослеживаемым.