Планирование бизнеса – это подготовка прогнозов развития компании, наиболее вероятных и обоснованных предположений о возможных проблемах в будущем, о необходимых бизнес-решениях и желаемых финансово-экономических показателях. Какие методы прогнозирования существуют, в чем их особенности и какой лучше выбрать, какие риски сопряжены с неправильным подходом к бизнес-прогнозированию, расскажем в статье.

Методы прогнозирования: понятие и сфера применения

Прогнозирование применяется в бизнес-среде для стратегического планирования. Составление финансового прогноза – это определение желаемого финансового результата и наиболее вероятностных путей его достижения на основе накопленного опыта, имеющихся экономических закономерностей, анализа текущих данных, определения возможных перспектив развития и т.д.

Прогнозирование, как процесс предугадывания возможного будущего на основе исходных данных, применяется во многих сферах: демография, экология, генетика, метеорология, социология, и конечно, экономика. Независимо от сферы применения, использование прогнозирования предопределено необходимостью принимать различного рода управленческие решения во избежание значительных неблагоприятных факторов, ошибок либо же достижении желаемых, запланированных показателей.

Выбор методов прогнозирования обусловлен сферой применения, поставленными целями прогнозирования, доступности инструментов и наличия необходимого числа исходных данных.

Отличие прогнозирования от планирования

Прогнозирование и планирование в бизнес-сфере тесно взаимосвязаны, поскольку составление прогнозов дает информацию для эффективного планирования, хотя и не определяет конкретных задач и результатов. В большинстве случаев прогнозы формируются для составления плана, а также помогают оценивать возможные последствия его реализации.

Прогнозирование не носит директивный, обязательный характер – его цель заключается в предопределении возможного исхода развития экономики, поэтому оно должно охватывать не только внутреннюю, но и внешнюю среду. Планирование же ориентировано только на деятельность предприятия и базируется на анализе внутренних факторов бизнеса.

Планирование должно иметь четкие временные рамки, прогнозы же могут составляться и на более долгосрочный период. При этом прогнозирование не подразумевает большой конкретики в достижении конечных результатов.

Для автоматизации прогнозирования и планирования можно использовать решение «1С:ERP Управление предприятием». Например, прогнозы о работе предприятия из следующих отчетов:

- Исполнение плана закупок.

- Исполнение плана продаж.

- Исполнение плана производства.

- Исполнение плана сборки (разборки).

- Плановая потребность в видах РЦ.

- Плановая потребность в материалах.

- Плановая потребность в полуфабрикатах.

- Плановая потребность в трудовых ресурсах.

- Сбалансированность планов.

Подробнее об «1С:ERP Управление предприятием» можно узнать здесь >>>

Этапы прогнозирования

Процесс прогнозирования проходит в несколько этапов:

- Определение цели составления прогноза и постановка конкретных задач. Помимо этого, определяется состав рабочей команды, формулируются задания для них, определяется информационная составляющая (источники данных, какие сведения необходимы).

- Проведение анализа: определяются критерии оценки, качественные и количественные показатели, анализируются внутренние и внешние условия.

- Выбор метода прогнозирования. Начиная от момента сбора необходимых данных, до проведения анализа, расчетов, экспертных оценок.

- Аналитическая оценка полученных результатов.

- Принятие управленческих решений, разработка рекомендаций на основе полученного прогноза.

Основные методы прогнозирования

В экономике существует несколько классификаций методов прогнозирования.

По признаку оценки

Выделяют качественные и количественные методы. Качественные – это, как правило, экспертные оценки, основанные на суждениях и умозаключениях, когда отсутствуют ретроспективные данные для расчетов.

Количественные подразумевают возможность проведения расчетов на основе числовых показателей прошлых и текущего периодов. Базируются на математических методах.

По информационной составляющей

Статические (или формализованные) основаны на использовании сведений о динамике развития явления, наиболее достоверны, имеют короткие сроки выполнения, точность расчетов, минимизируют проблемы при сборе и оценке сведений.

Интуитивные методы основаны на проведении аналогий, оценке имеющихся закономерностей. Необходимость экспертной оценки в соответствующей области. Оцениваются схожие процессы и явления.

По степени охвата задач

Все методы прогнозирования можно условно разделить на общие и специализированные методы. Общие методы применимы для широко спектра проблем и могут применены в различных сферах деятельности. Специализированные методы ориентированы на определенную сферу деятельности и не могут быть применены в иных целях, поскольку не дадут достоверных и точных результатов, либо же необходимы специфические вводные данные.

Характеристика методов прогнозирования

К основным методам относят те, которые можно нашли широкое применение во многих отраслях.

Метод экстраполяции

Часто применяется в продажах. Также называется методом аналогии. Заключается в изучении прошлого опыта, полученные результаты переносятся на будущее. Выявляется общая закономерность, которая независима во времени, сохраняется в долгосрочной перспективе и данные оценки можно проецировать на будущие результаты. Однако следует учитывать несколько нюансов: сезонность продаж некоторых категорий товаров, циклические колебания экономики, уровень инфляции, макроэкономическую среду, влияние внешней среды.

Метод экспертных оценок

Применяется, когда нет возможности провести математические расчеты – например, отсутствуют числовые показатели для оценки в динамике за несколько периодов, в случае нестандартных ситуаций, когда необходима профессиональная оценка опытного эксперта. Основывается на интуитивной оценке на субъективной основе, на проведении тестирования или опроса с последующей оценкой полученных результатов. Минусом можно считать субъективность оценки эксперта, возможный недостаток квалификации и знаний и низкое качество знания проблемы. Достоверность прогноза проверить невозможно, особенно если эксперты не обладают достаточным объемом информации.

Если привлекается один эксперт, то применяются методы построения сценария, интервьюирование, анкетирование. При привлечении команды специалистов используют мозговой штурм, совещания, метод Дельфи, ситуационный анализ.

Моделирование

Связан с построением моделей на основе оценки данных конкретных объектов или явлений, их аналогов. Итогом служит макет, чертеж, формула, схема. Прежде, чем принимать управленческое решение в реальном мире, можно спроецировать его результат на модель. При необходимости в конечную модель вносятся коррективы. Таким образом, повышается шанс избежать неудачного результата, повысить эффективность управленческих решений. Из недостатков – сложности расчета, однако привлечение компьютерных программ значительно упрощает механизм расчета.

Построение матрицы

Матрица представляет специальную таблицу, в которой целевая функция разбивается на несколько функций следующего уровня. Размер матрицы определяется, исходя из перечня подцелей. Исследуемое явление или объект зависят от множества факторов, которые разбиваются на группы по однородному признаку. Эти группы ранжируются по определенному критерию и далее оценивается влияние друг на друга, а также на конечную цель/результат. При оценке применяется балльная система (например, от 1 до 10).

Статистические методы

Данная группа включает методы средних и относительных величин, индексный метод, группировки, построение графиков, корреляционный анализ. Общий фактор – проведение математических расчетов на основе числовых показателей за прошлые и текущий периоды. Эти методы являются наиболее точными при условии полноты и достоверности исходных сведений.

Метод сценариев

Применяется при принятии управленческих решений для оценки вероятностного наступления того или иного события и возможных результатов. При этом анализируется действие управленческого решения на конечный прогнозируемый результат, часто с привлечением экспертов или использованием математических расчетов.

Проблемы прогнозирования

Прогнозирование в бизнесе – это всегда попытка предсказать исход события, однако это жизненно важный процесс, поскольку он дает возможность планировать деятельность предприятия. Тем не менее, существуют некоторые проблемы, которые необходимо учитывать:

- Устаревшие данные. Все сведения, применяемые для расчета, будут считаться историческими, и нет никаких гарантий, что аналогичные тенденции сохраняться в будущем.

- Невозможно учесть абсолютно все факторы, которые смогут повлиять на будущие прогнозные результаты. Так, нельзя предсказать результаты биржевых торгов, рост уровня инфляции, ключевых ставок, процентов по кредитам и вкладам и т.д.

- Существует риск не принять во внимание фактор, который в настоящее время является незначительным или отсутствует вовсе, но уже завтра его влияние окажется значимым и повлияет на итоговый прогнозируемый результат.

Как выбрать подходящий метод

Выбор методов прогнозирования в бизнесе зависит от его целей, наличия и качества исходной информации, опыта экспертов и технических возможностей. Краткосрочные прогнозы не требуют применения большого количества методов или привлечения большого количества специалистов. Для них важна оперативность. В долгосрочной перспективе составление прогноза требует большого числа методов с применением компьютерного моделирования, математических и статистических расчетов.

На практике, при выборе метода следует учитывать несколько моментов:

- Наибольшая точность и достоверность составления прогноза.

- Сроки составления и период прогноза.

- Сокращение затрат на процесс прогнозирования.

Проблема выбора заключается в том, что методов очень много, в них сложно ориентироваться, и трудно подобрать те, которые полностью удовлетворяют целям составления прогноза. Сложность объектов прогнозирования повышается, увеличивается число факторов, влияющие на итоговый ожидаемый результат, необходимо оценивать как внешнюю, так и внутреннюю среду.

Успех составления прогноза зависит от качества, полноты и достоверности исходных данных. При отсутствии информации прогнозирование может стать невозможным.

Результаты прогнозирования должны быть простыми и удобными для анализа и использования, быть своевременными и максимально точными, надежными (дающими наибольшую вероятность достижения).

Финансовое планирование и прогнозирование является неотъемлемой частью ведения финансового учета на предприятии.

Основными целями этого процесса являются:

- установление соответствия между наличием финансовых ресурсов организации и потребностью в них,

- выбор эффективных источников формирования финансовых ресурсов и выгодных вариантов их использования.

Следует также отметить, что финансовое планирование в организациях взаимосвязано с планированием хозяйственной деятельности и строится на основе показателей производственного плана (объема производства, реализации, сметы затрат на производство, плана капитальных вложений и т. д.).

Организация финансового планирования

При организации финансового планирования на предприятии следует руководствоваться следующими 7 основными принципами:

- Приоритезация

- Прогнозирование

- Финансовая безопасность

- Координация и интеграция

- Упорядочение и оптимизация

- Контроль

- Документирование

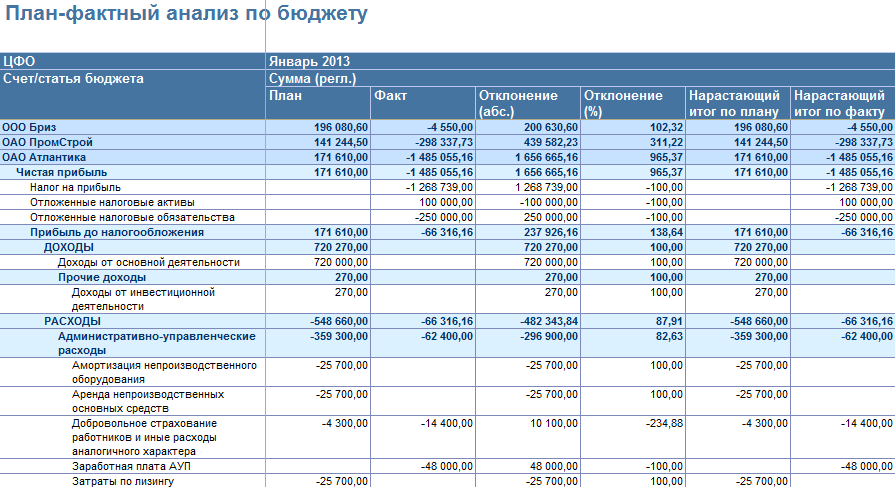

Рассмотрим реализацию данных принципов финансового планирования на примере их автоматизации в программном решении БИТ.ФИНАНС.

1. Приоритезация

Финансовое планирование связано с реально существующей сложностью планируемых объектов и процессов. При финансовом планировании важно выделить наиболее существенные связи и зависимости, объединить их в модули, учитывающие сферы финансовой деятельности организации и являющиеся структурными элементами единого плана.

Такой подход позволяет разбить процесс финансового планирования на отдельные плановые расчеты и упростить процесс разработки и реализации плана, а также контроля за его выполнением.

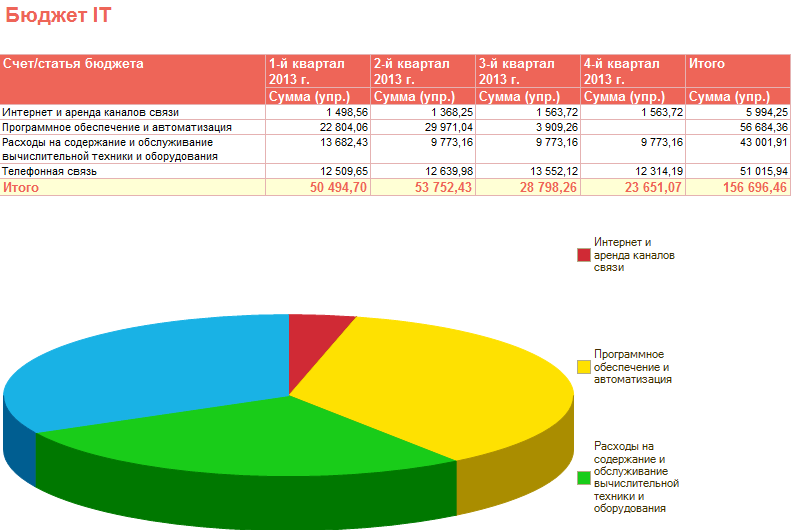

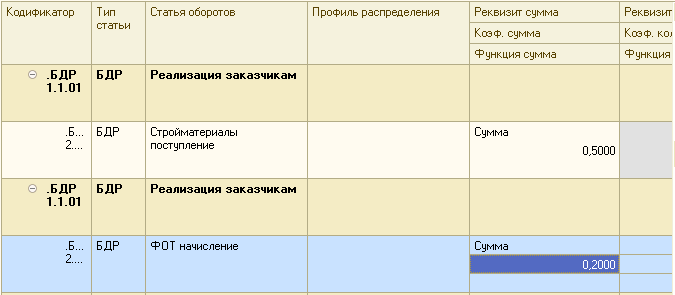

БИТ.ФИНАНС позволяет автоматизировать расчет финансовых показателей посредством установления существенных связей и зависимостей. Например, расчет суммы начисленного ФОТ в зависимости от объема выручки организации:

Планирование финансовых показателей осуществляется в разрезе:

- ЦФО

- Контрагентов

- Договоров контрагентов

- Банковских счетов

- Проектов

- Номенклатурных групп

- И прочих, индивидуально подобранных под процессы предприятия аналитических разрезов

Расчет зависимых финансовых показателей возможен:

- По простым формулам, например, процентное соотношение.

- По периодам, например, с учетом отражения изменений зависимого показателя в следующем планируемом месяце или распределения расчетного значения по нескольким периодам.

- По сложным формулам и зависимостям, которые настраиваются индивидуально.

2. Прогнозирование

Основой финансового планирования является финансовое прогнозирование, т. е. оценка возможных финансовых последствий принимаемых решений и внешних факторов, влияющих на результаты деятельности компании.

Отправной точкой финансового прогнозирования является прогноз продаж и соответствующих им расходов; конечной точкой и целью — расчет потребностей в дополнительном финансировании.

Для расчета потребности в дополнительном финансировании часто используется метод сценариев, когда прогнозируется изменение основных показателей деятельности предприятия (например, согласно методу процента продаж) в трех вариантах развития событий: наиболее вероятный, пессимистический, оптимистический.

БИТ.ФИНАНС в части прогнозирования финансовых показателей позволяет автоматически рассчитать значения статей бюджетов по указанному изменению суммового коэффициента.

Например, при заполненном сценарии наиболее вероятного исполнения бюджета возможно автоматически пересчитать значения статей в зависимости от увеличения или уменьшения процента продаж и получить готовые оптимистический и пессимистический сценарии за период. Программа также предоставляет возможность анализа от двух и более сценариев бюджетирования.

3. Финансовая безопасность

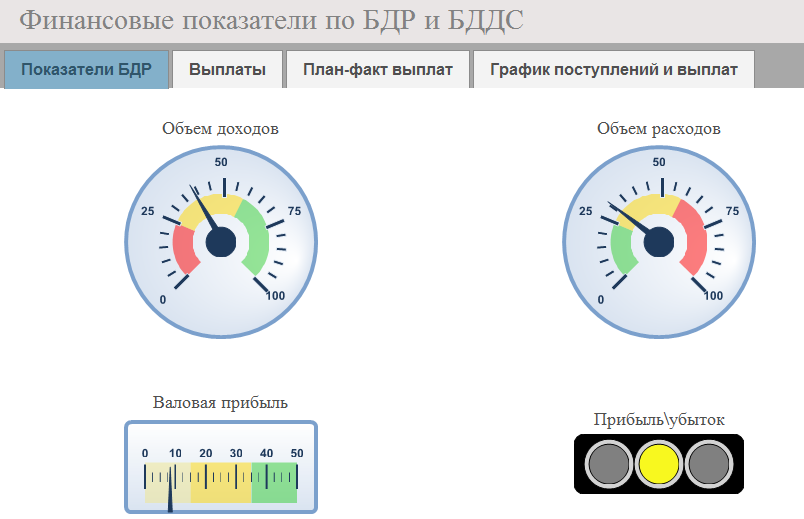

Финансовая безопасность является основным уровнем экономической безопасности предприятия и связана с выявлением и анализом финансовых рисков, связанных с финансовой стабильностью организации.

Обеспечение финансовой безопасности включает в себя мониторинг ключевых показателей деятельности предприятия для принятия управленческих решений в связи с уменьшением финансовых рисков.

В перечень таких показателей включают:

- показатели коэффициентов ликвидности,

- показатели уровня финансового рычага,

- простые показатели доходов и расходов и др.

БИТ.ФИНАНС позволяет настроить произвольную систему индикаторов для контроля финансовой безопасности предприятия в виде всевозможных диаграмм и графиков для удобства владельцев бизнеса.

4. Координация и интеграция

При разработке финансового плана следует учитывать все направления и сферы деятельности организации. Для этого рекомендуется интегрировать данные различных бюджетов между собой в единый финансовый план предприятия с учетом основной, финансовой и прочей деятельности.

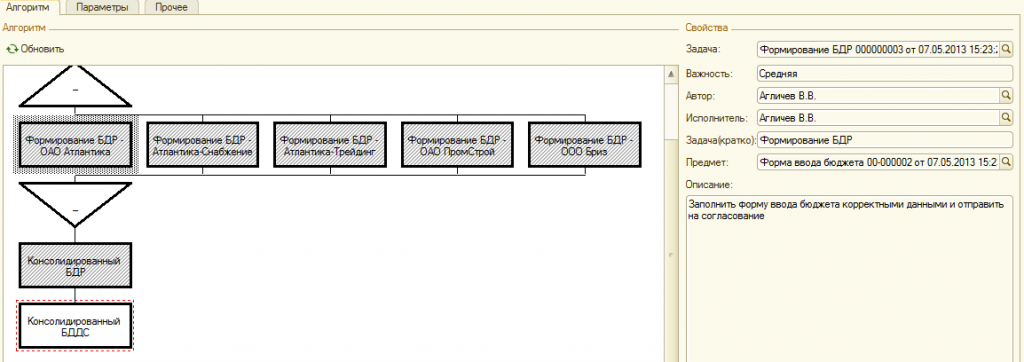

В программном продукте БИТ.ФИНАНС наиболее широко представлен функционал разработки финансового плана различными методами («сверху-вниз», «снизу-вверх»), а также формирования мастер-бюджетов с использованием произвольных формул расчета (EBITDA, рентабельность и т.д.).

Например, при модели «снизу-вверх» формирование бюджетов начинается с бюджетов отдельных ЦФО. В данной части БИТ.ФИНАНС позволяет сохранить произвольное количество вариантов и настроек отчетов для максимально детального анализа.

На конечном этапе программа позволяет автоматически консолидировать данные ранее введенных бюджетов, а также анализировать их исполнение, как в разрезе операционных бюджетов, так и мастер-бюджетов.

5. Упорядочение и оптимизация

Принцип упорядочивания механизма финансового планирования на предприятии подразумевает наличие единой системы ввода информации планирования сотрудниками организации. Таким образом, компания должна разработать единый порядок действий для своих сотрудников.

Например, установить ответственных пользователей за ввод и согласование отдельных блоков финансового планирования и определить максимальное количество времени на выполнение той или иной задачи в целях оптимизации процесса подготовки финансовых бюджетов.

Программный продукт БИТ.ФИНАНС в полной мере решает данные задачи.

В решении представлен функционал разработки бизнес-процессов и алгоритмов согласования документов с возможностью:

- автоматического создания необходимых документов с нужными настройками в момент старта процесса и конкретной задачи,

- оповещения пользователей о поступивших задачах по электронной почте,

- параллельного и последовательного старта нескольких задач и согласования,

- контроля степени завершенности бизнес-процесса.

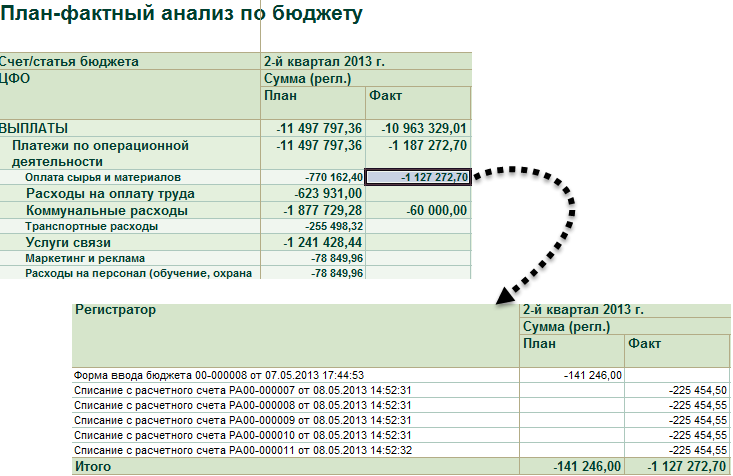

6. Контроль

Финансовое планирование позволяет наладить эффективную систему контроля за производственно-хозяйственной деятельностью, анализ работы всех подразделений организации.

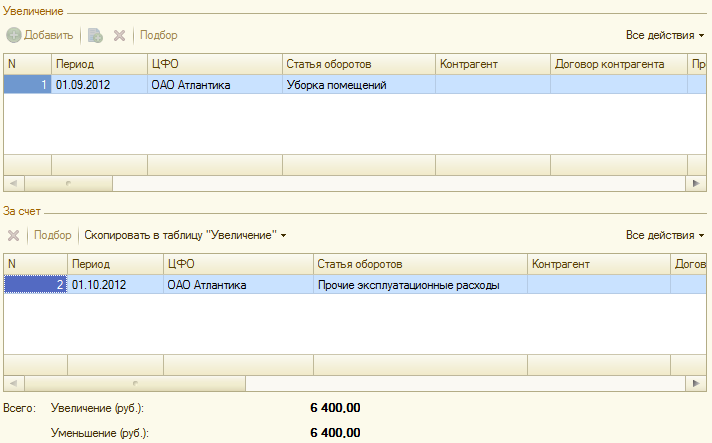

В решении БИТ.ФИНАНС предусмотрены различные степени контроля работы подразделений организации согласно установленным нормам бюджета. Таким образом, осуществляется контроль над превышением сумм бюджета в процессе операционной деятельности.

Также в программном продукте реализована возможность оплаты за счет другой статьи бюджета, другого ЦФО или другого периода без внесения изменений в данные бюджета, в случае если по текущей статье затрат превышен лимит бюджета.

7. Документирование

Финансовое планирование должно обеспечивать документированное представление процесса финансово-хозяйственной деятельности организации.

БИТ.ФИНАНС основан на документированном представлении данных, поэтому у заинтересованных пользователей всегда есть возможность посмотреть каким образом сформировалась та или иная сумма в финансовом плане.

Узнать больше о БИТ.ФИНАНС

и получить демо >>

Смотреть на ИНТУИТ в качестве: низком | среднем | высоком

2.1. Виды планов, содержание и последовательность разработки

В условиях естественного динамичного развития экономики, стохастичности рынка и постоянно нарастающей конкурентной борьбы не изменяются роль и значимость планирования вообще и финансового в частности. Известный специалист в области управления Р. Акофф утверждает, что лучше планировать для себя — неважно, насколько плохо, чем быть планируемым другими — неважно, насколько хорошо. Планирование представляет собой процесс разработки и принятия целевых установок количественного и качественного характера и определения путей наиболее эффективного их достижения. Эти установки, разрабатываемые чаще всего в виде дерева целей, характеризуют желаемое будущее и по возможности численно выражаются набором показателей, являющихся ключевыми для данного уровня управления.

В основе финансового планирования лежат стратегический и производственный планы. Стратегический план подразумевает формулирование цели, задач, масштабов и сферы деятельности компании. Нередко эти цели формулируются на качественном уровне или в виде весьма общих количественных ориентиров. В качестве примера можно привести целевую установку известной компании IBM, сформулированную в 1985 г.: на период до 1995 г. обеспечить ежегодный прирост объемов производства в размере 15%.

Производственные планы составляются на основе стратегического плана и предусматривают определение производственной, маркетинговой, научно-исследовательской и инвестиционной политики.

В рамках стратегического планирования целевые установки могут упорядочиваться различными способами, однако, как минимум, выделяются четыре типа целей:

- рыночные (какой сегмент рынка товаров и услуг планируется охватить, каковы приоритеты в производственно-коммерческой деятельности компании);

- производственные (какие структура производства и технология обеспечат выпуск продукции необходимого объема и качества);

- финансово-экономические (каковы основные источники финансирования и прогнозируемые финансовые результаты выбираемой стратегии);

- социальные (в какой мере деятельность компании обеспечит удовлетворение определенных социальных потребностей общества в целом или определенных его слоев).

В любом случае среди основных целей, ради достижения которых разрабатываются стратегические планы, всегда присутствует комбинация «товар — рынок». Основное предназначение подобного плана — обоснование того, во-первых, какой товар должен производиться и, во-вторых, где он может быть реализован. Естественно, план не ограничивается лишь констатацией целей, он также включает их обоснование, в том числе и ресурсное. Именно поэтому составной частью любого стратегического плана является финансовый раздел.

Термин «стратегический» не равнозначен термину «долгосрочный» — первый гораздо объемнее второго в концептуальном и содержательном смыслах, хотя, безусловно, стратегическое планирование осуществляется с позиции долгосрочной перспективы. Стратегический план может иметь следующую структуру:

Раздел 1. Содержание и целевые установки деятельности фирмы.

Излагаются предназначение и стратегическая цель деятельности фирмы, масштабы и сфера деятельности, тактические цели и задачи.

Раздел 2. Прогнозы и ориентиры.

Приводятся прогноз экономической ситуации на рынках капиталов, продукции и труда, намеченные перспективные ориентиры по основным показателям.

Раздел 3. Специализированные планы и прогнозы.

Производство. Маркетинг. Финансы (финансовый план). Кадровая политика. Инновационная политика (научно-исследовательские и конструкторские разработки). Новая продукция и рынки сбыта.

Финансовый план представляет собой документ, характеризующий способ достижения финансовых целей компании и увязывающий ее доходы и расходы. В процессе финансового планирования: а) идентифицируются финансовые цели и ориентиры фирмы; б) устанавливается степень соответствия этих целей текущему финансовому состоянию фирмы; в) формируется последовательность действий по достижению поставленных целей.

Известны два типа финансовых планов: долгосрочный и краткосрочный. Основное целевое назначение первого — определение допустимых с позиции финансовой устойчивости темпов расширения фирмы; целью второго является обеспечение постоянной платежеспособности фирмы.

Выделяют следующие этапы финансового планирования: а) анализ финансового положения компании; б) составление прогнозных схем и бюджетов; в) определение общей потребности компании в финансовых ресурсах; г) прогнозирование структуры источников финансирования; д) создание и поддержание действенной системы контроля и управления; е) разработка процедуры внесения изменений в систему планов.

С позиций практики рекомендуется готовить несколько вариантов финансового плана: пессимистический, наиболее вероятный и оптимистический. При подготовке плана нужно учитывать: а) наличие ограничений, с которыми сталкивается предприятие (требования по охране окружающей среды; требования рынка по объему, структуре и качеству продукции; технические, технологические и кадровые особенности данного предприятия); б) дисциплинирующую роль плана для работы финансового менеджера; в) условность любых планов в силу естественной неопределенности развития экономической ситуации в глобальном и локальных масштабах.

В наиболее общем виде финансовый план представляет собой документ, содержащий следующие разделы:

-

. Инвестиционная политика.

Политика финансирования основных средств.

Политика финансирования нематериальных активов.

Политика в отношении долгосрочных финансовых вложений.

-

. Управление оборотным капиталом.

Управление денежными средствами и их эквивалентами.

Финансирование производственных запасов.

Политика в отношениях с контрагентами и управление дебиторской задолженностью.

- . Дивидендная политика и структура источников.

-

. Финансовые прогнозы.

Характеристика финансовых условий.

Доходы фирмы.

Расходы фирмы.

Прогнозная финансовая отчетность.

Бюджет денежных средств.

Общая потребность в капитале.

Потребность во внешнем финансировании.

- . Учетная политика.

- . Система управленческого контроля.

Финансовый план достаточно сложен как по структуре, так и по содержанию, для его разработки требуются усилия различных подразделений компании.

2.2. Финансовые показатели в бизнес-планировании

Бизнес-план — это документ, отражающий в концентрированной форме ключевые показатели, обосновывающие целесообразность некоторого проекта, четко и наглядно раскрывающий суть предполагаемого нового направления деятельности фирмы. Отсутствие такого документа приводит к неэффективному распределению ограниченных финансовых и материальных ресурсов; не позволяет сконцентрировать усилия всего персонала на решении наиболее перспективных задач; создает сложности для проведения эффективного контроля из-за отсутствия другого обобщающего документа, позволяющего оценить степень отклонения фактически достигнутых результатов от запланированных.

Бизнес-план разрабатывается на год или на более длительный период в зависимости от масштаба целевого проекта. Чем короче планируемый период, тем более детальной должна быть проработка основных аспектов деятельности. В том случае, если проект рассчитан на несколько лет, ключевые показатели и ориентиры для первого года даются в разбивке по месяцам; для последующих лет обычно ограничиваются годовыми данными.

Бизнес-план должен достаточно четко и убедительно осветить следующие вопросы относительно предполагаемого бизнеса:

- сущность бизнеса (проекта);

- материальное, техническое, ресурсное и технологическое обеспечение;

- мероприятия в области маркетинга;

- организация дела, включая его кадровое обеспечение;

- степень надежности и мероприятия по ее повышению;

- финансовое обеспечение.

Учитывая многоцелевое предназначение бизнес-плана, целесообразно избрать такую его структуру, которая давала бы возможность руководителям всех уровней использовать бизнес-план как ориентир для осуществления деятельности своих подразделений, а сторонним потенциальным контрагентам — понять экономическую привлекательность участия в описываемом проекте.

Примером может служить следующая структура:

Титульный лист.

- Вводная часть.

- Особенности и состояние избранной сферы бизнеса.

- Сущность предполагаемого бизнеса (проекта).

- Ожидаемая квота рынка и обоснование ее величины.

- План основной деятельности (производственный план, план сбыта продукции или предоставления услуг в зависимости от сферы деятельности).

- План маркетинга.

- Администрирование (организационный план).

- Оценка предпринимательских рисков и их страхование.

- Финансовый раздел бизнес-плана.

- Стратегия финансирования.

Особое место в структуре бизнес-плана занимает финансовый раздел, так как он представляет собой обобщение всех предыдущих этапов планирования в денежном выражении. Назначением этого раздела являются:

- определение размера и сроков инвестиций, необходимых для реализации бизнес-плана;

- расчет планируемой прибыли по годам (кварталам);

- определение и прогноз прибыльности представленного варианта бизнес-плана;

- построение прогнозной отчетности.

Источником информации для данного раздела служат данные бухгалтерского учета и отчетности, сведения отдельных разделов бизнес-плана и, прежде всего, прогнозы объемов продаж и издержек производства и обращения. Ключевыми результатами этого этапа планирования, т. е. сутью раздела, являются построенные по годам прогнозные варианты отчета о прибылях и убытках и отчета о движении денежных средств. Техника построения подобных прогнозов будет приведена в последующих разделах учебного пособия. В процессе расчетов используются данные о планируемых объемах реализации, издержках производства в разрезе отдельных статей, коммерческих расходах и т. д. Рекомендуется дополнительно исчислить точку критического объема продаж (окупаемости) проекта. Это позволит установить зависимость между прибылью, объемом реализации и себестоимостью реализованной продукции. Основная идея производимых при этом расчетов заключается в определении минимального объема продаж, обеспечивающего безубыточность производства и реализации данного вида продукции. Расчет может выполняться либо графически, либо аналитическим путем.

Прогноз движения денежных средств необходим, поскольку изменение прибыли необязательно сопровождается соответствующим изменением средств на счете. (Момент реализации продукции не всегда совпадает с реальным поступлением денег; часть платежей осуществляется поквартально или раз в год; амортизация уменьшает прибыль, но на размере денежных средств это не отражается.) Поэтому для эффективного управления важно планировать не только размер прибыли, но и движение наличности. Это позволяет скоординировать реальную потребность в деньгах с их наличием.

Заключительный сводный раздел бизнес-плана — стратегия финансирования. На основе прогнозов финансовых показателей разрабатывается прогноз источников средств для осуществления планируемого бизнеса. Этот раздел должен дать ответы на следующие вопросы:

- сколько средств необходимо для реализации бизнес-плана;

- каковы источники, формы и динамика финансирования;

- каковы сроки окупаемости вложений.

Как отмечалось выше, бизнес-план может использоваться для разных целей, однако основными его пользователями являются: а) потенциальные партнеры и инвесторы; б) собственный управленческий персонал. Использование бизнес-плана в качестве документа, предназначенного заинтересовать потенциальных партнеров и инвесторов в будущих контактах, предопределяет определенные требования к его оформлению. Жесткая регламентация отсутствует, однако все разделы в более сжатой форме должны присутствовать. К ним относятся: описание фирмы и ее потенциала, оценка внутренней и внешней среды в бизнесе, конкретные сведения о развитии бизнеса.