На чтение 6 мин Просмотров 92.7к.

Разберем отечественные модели прогнозирования банкротства, построенные с помощью инструментария множественного дискриминантного анализа (MDA). В прошлой статье мы уже рассказывали о зарубежных моделях банкротства, которые были разработаны в США, Канаде и Великобритании. Российские ученые и эксперты также разрабатывали и разрабатывают свои интегральные модели для оценки и прогнозирования финансовой устойчивости предприятия.

Содержание

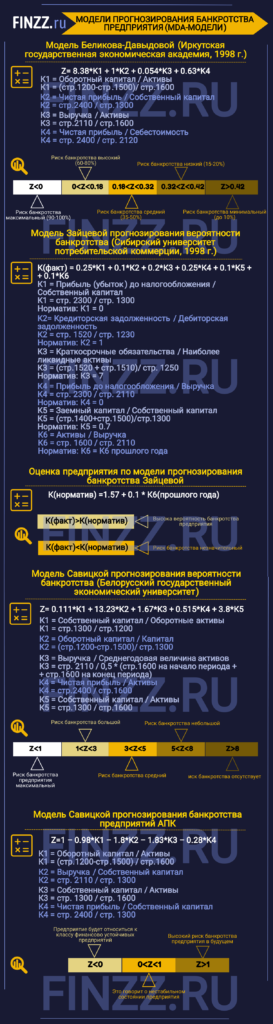

- Инфографика: Модели прогнозирования банкротства предприятия (MDA-модели)

- Модели прогнозирования банкротства

- Модель Беликова-Давыдовой (Иркутская государственная экономическая академия, 1998 г.)

- Модель Зайцевой прогнозирования вероятности банкротства (Сибирский университет потребительской коммерции, 1998 г.)

- Оценка предприятия по модели прогнозирования банкротства Зайцевой

- Модель Савицкой прогнозирования вероятности банкротства (Белорусский государственный экономический университет)

- Оценка предприятия по модели прогнозирования банкротства Савицкой

- Модель Савицкой прогнозирования банкротства предприятий АПК

Инфографика: Модели прогнозирования банкротства предприятия (MDA-модели)

Напомню, что такое MDA-модели прогнозирования банкротства. Данные модели позволяют классифицировать наше анализируемое предприятие в один из двух классов (банкрот/ небанкрот). Если предприятие попадает в класс банкротов, то это означает, что высока вероятность того, что оно станет банкротом через 1 год (как правило, все MDA-модели делают прогнозный вывод на 1 год).

В сущности модели прогнозирования банкротства статистические регрессионные модели, построенные с использованием двух выборок: в первую входят предприятия ставшие банкротами, а во вторую предприятия, которые остались финансово устойчивыми.

Модели прогнозирования банкротства

Ниже приведу наиболее известные модели прогнозирования банкротства для отечественных предприятий и комментарии к ним. Все модели были построены с помощью множественного дискриминантного анализа, но на различных выборках предприятий, а также с использование различных финансовых коэффициентов.

Модель Беликова-Давыдовой (Иркутская государственная экономическая академия, 1998 г.)

Z= 8.38*K1 + 1*K2 + 0.054*K3 + 0.63*K4

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

|

К1 |

К1 = Оборотный капитал / Активы | (стр.1200-стр.1500)/ стр.1600 |

|

К2 |

К2=Чистая прибыль / Собственный капитал |

стр.2400 / стр.1300 |

|

К3 |

К3 = Выручка / Активы |

стр.2110 / стр.1600 |

| К4 | К4 = Чистая прибыль / Себестоимость |

стр. 2400 / стр. 2120 |

Примечание:

Коэффициент К1 в модели Беликова-Давыдовой взят из модели Альтмана, а финансовый коэффициент К3 использовался в модели банкротства Таффлера. Остальные финансовые коэффициенты ранее не использовались зарубежными авторами. Большое значение в определении банкротства предприятия по модели Беликова-Давыдовой имеет первый финансовый коэффициент (К1). Связано это с тем, что у него стоит удельный вес 8,38, что несравненно больше чем у остальных финансовых коэффициентов в модели. Модель была построена на выборке торговых предприятий, которые стали банкротами и остались финансово устойчивыми.

Оценка предприятия по модели прогнозирования банкротства ИГЭА

Если Z<0, риск банкротства максимальный (90-100%).

Если 0<Z<0.18, риск банкротства высокий (60-80%).

Если 0.18<Z<0.32, риск банкротства средний (35-50%).

Если 0.32<Z<0.42, риск банкротства низкий (15-20%).

Если Z>0.42, риск банкротства минимальный (до 10%).

Модель Зайцевой прогнозирования вероятности банкротства (Сибирский университет потребительской коммерции, 1998 г.)

Кфакт = 0.25*К1 + 0.1*К2 + 0.2*К3 + 0.25*К4 + 0.1*К5 + 0.1*К6

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

Норматив |

|

К1 |

К1 = Прибыль (убыток) до налогообложения / Собственный капитал | стр. 2300 / стр. 1300 |

К1 = 0 |

|

К2 |

К2= Кредиторская задолженность / Дебиторская задолженность |

стр. 1520 / стр. 1230 |

К2 = 1 |

|

К3 |

К3 = Краткосрочные обязательства / Наиболее ликвидные активы |

(стр.1520+стр1510)/ стр. 1250 |

К3 = 7 |

|

К4 |

К4 = Прибыль до налогообложения / Выручка |

стр. 2300 / стр. 2110 |

К4 = 0 |

|

К5 |

К5 =Заемный капитал / Собственный капитал |

(стр.1400+стр.1500)/стр.1300 |

К5 = 0,7 |

|

К6 |

К6 = Активы / Выручка |

стр. 1600 / стр. 2110 |

К6=К6 прошлого года |

Примечание:

Коэффициент К1 иногда называют коэффициентом убыточности предприятия. А коэффициент К3 является обратно противоположным коэффициенту абсолютной ликвидности. Финансовый коэффициент К4 в литературе называется коэффициентом финансового рычага или ливериджа, а также коэффициентом капитализации.

Оценка предприятия по модели прогнозирования банкротства Зайцевой

Для определения вероятности банкротства предприятия необходимо произвести сравнение фактическое значение интегрального показателя с нормативным. Кфакт сравнивается с Кнорматив. Нормативное значение Кнорматив рассчитывается по следующей формуле:

Кнорматив = 0.25 * 0 + 0.1 * 1 + 0.2 * 7 + 0.25 * 0 + 0.1 * 0.7 + 0.1 * К6прошлого года

Если все сократить, то получается:

Кнорматив =1.57 + 0.1 * К6прошлого года

Если Кфакт> Кнорматив, то высока вероятность банкротства предприятия. Если наоборот, то риск банкротства незначительный.

Модель Савицкой прогнозирования вероятности банкротства (Белорусский государственный экономический университет)

Z= 0.111*К1 + 13.23*К2 + 1.67*К3 + 0.515*К4 + 3.8*К5

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

|

К1 |

К1 = Собственный капитал / Оборотные активы |

стр.1300 / стр.1200 |

|

К2 |

К2= Оборотный капитал / Капитал |

(стр.1200-стр.1500)/ стр.1300 |

|

К3 |

К3 = Выручка / Среднегодовая величина активов |

стр. 2110 / 0,5 * (стр.1600на начало периода + стр.1600на конец периода) |

|

К4 |

К4 = Чистая прибыль / Активы | стр.2400/стр.1600 |

|

К5 |

К5 = Собственный капитал / Активы | стр.1300 / стр.1600 |

Примечание:

Коэффициент К3 называется коэффициентом оборачиваемости совокупного капитала. В формуле его расчета присутствует усредненное значение величины активов. Берутся значения активов на начало отчетного периода и конец периода и делятся на 2.

В регрессионном уравнении большой вес имеет К2 (13,2). На мой взгляд, это слишком большое значение удельного веса при коэффициенте, и оно может сильно искажать интегральное значение. Получается так, что остальные коэффициенты не сильно влияют интегральный расчет и, по сути, могут быть убраны из формулы.

Оценка предприятия по модели прогнозирования банкротства Савицкой

Z>8, риск банкротства отсутствует,

5<Z<8, риск банкротства небольшой,

3<Z<5, риск банкротства средний,

1<Z<3, риск банкротства большой,

Z<1, риск банкротства предприятия максимальный.

Модель Савицкой прогнозирования банкротства предприятий АПК

Вторая дискриминантная модель оценки финансового состояния предприятия созданная Г.В. Савицкой имеет следующий вид:

Z=1 — 0.98*K1 — 1.8*K2 — 1.83*K3 — 0.28*K4

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

|

К1 |

К1 = Оборотный капитал / Активы |

(стр.1200-стр.1500)/ стр.1600 |

|

К2 |

К3 = Выручка / Собственный капитал |

стр.2110 / стр. 1300 |

|

К3 |

К4 = Собственный капитал / Активы |

стр. 1300 / стр. 1600 |

|

К4 |

К5 = Чистая прибыль / Собственный капитал |

стр.2400/стр.1300 |

Примечание:

Коэффициент К1 также используется в модели Э. Альтмана и в модели ИГЭА. Коэффициент К3 также называется в литературе коэффициентом оборачиваемости собственного капитала. Коэффициент К5 – рентабельность собственного капитала (ROE).

Модель имеет нетипичную форму расчета, поскольку обычно составляющие модели складываются между собой.

Модель создана для прогнозирования банкротства сельскохозяйственных предприятий (АПК).

Помимо представленных двух моделей оценки риска банкротства предприятия Г.В. Савицкая предлагает использовать рейтингово-балльную систему оценку финансовой устойчивости предприятия.

Оценка предприятия по модели прогнозирования банкротства Савицкой

Если Z<0, то предприятие будет относиться к классу финансово устойчивых предприятий.

Если 0<Z<1, то это говорит о нестабильном состоянии предприятия.

Если Z>1, высокий риск банкротства предприятия в будущем.

⊕ читайте статью про модели оценки Украинских и Белорусских предприятий с формулами расчета

Резюме

Итак, мы разобрали наиболее известные отечественные модели прогнозирования банкротства. Все эти модели построены с помощью множественного дискриминантного анализа (MDA-анализ) на различной статистической выборке. Также в процессе описания предприятия использовались разные финансовые коэффициенты. Про другие подходы к прогнозированию финансового состояния предприятия смотрите в статье: «Оценка финансового состояния предприятия».

Спасибо за внимание! Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.

Раскроем самые популярные модели банкротства предприятий. Будем говорить о моделях, построенных с помощью множественного дискриминантного анализа (так называемые MDA-модели). MDA-модели прогнозирования банкротства – это статистические модели, которые строятся на прошлых статистических данных финансовой отчетности предприятий, ставшими банкротами и финансово устойчивыми и которые позволяют спрогнозировать наступление банкротства у предприятия.

Как оценить вероятность банкротства?

Финансовые затруднения на предприятии и увеличивающиеся долговые обязательства перед кредиторами ведут компанию к банкротству и к возможной ликвидации. Предостережению от подобного случая способствует проведение оценки вероятности наступления банкротства.

Предотвращение риска возникновения финансовой неплатежеспособности заключается в изучении некоторых показателей в компании. Определенную долю внимания данным показателям должны уделять руководящие лица на предприятии. Перечень нюансов, которые предшествуют наступлению банкротства:

- значимое уменьшение доходов, то есть не на 3-5%, а больше;

- поступление прибыли от реализации деятельности носит прерывистый (периодический) характер. Иными словами, прибыльность организации не наблюдается в каждом отчетном периоде;

- показатель ликвидности снижается;

- ценные бумаги падают в стоимости;

- кредитные обязательства возрастают значительными темпами.

При своевременном обращении внимания на указанные предвестники банкротства, возникает весомый шанс предотвратить наступление неплатежеспособности.

Оценка вероятности банкротства предприятия проводится:

- с помощью оценивания финансового положения. Оно проводится с помощью расчетов, таких показателей, как рентабельность и платежеспособность компании;

- с помощью установления новых источников, позволяющих восстановить или увеличить экономическую состоятельность и способность оплачивать расходы;

- с помощью установления определенных целей и методов их достижения. Все назначенные цели должны быть направлены на экономическое оздоровление потенциального банкрота.

Анализ вероятности наступления банкротства с определенной точностью проводится с использованием некоторых методик. Представленные методы были разработаны Российскими и зарубежными знатоками экономики:

- методика Альтмана;

- методика Беликова-Давыдовой;

- четырехфакторная модель Таффлера-Тишоу.

Данный перечень методик оценивания вероятности наступления банкротства организации позволяют определить:

- критерии, в связи с которыми появились экономические сложности;

- признаки финансовой несостоятельности, носящие экономический и правовой характер;

- вероятность получения статуса банкрота в будущем;

- установление определенного метода, предназначенного для экономического оздоровления юридического лица.

Российская модель оценки вероятности банкротства

Российская модель оценки вероятности наступления банкротства юридического лица позволяет ознакомиться с ожидаемым финансовым состоянием компании на ближайшие 12 месяцев. Широко распространенной моделью для оценки вероятности неплатежеспособности является модель Беликова-Давыдовой.

Данные отечественные экономические знатоки разработали специальную формулу:

Z= 8.38*K1 + 1*K2 + 0.054*K3 + 0.63*K4

В ней значение «К» — коэффициент, а именно:

- К1 — оборотный капитал / активы;

- К2 — чистая прибыль / собственный капитал;

- К3 — выручка / активы;

- К4 — чистая прибыль / себестоимость.

По настоящей формуле Беликова-Давыдовой, оценка вероятности наступления банкротства определяется в зависимости от полученного результата. А именно, когда полученное значение:

- меньше 0 — наличествует большая вероятность наступления банкротства, примерно 90-100 процентов;

- меньше 0 или до 0,18 — риск составляет 60-80 процентов;

- 0,18 — 0,32 — риск 35-50 процентов;

- 0,32 — 0,42 — вероятность возникновения неплатежеспособности в компании — 15-20%;

- более 0,42 — риск мизерный, примерно 10 процентов.

Особенности методики Альтмана

Одним из удобных способов определения оценки вероятности наступления банкротства на предприятии является методика иностранного экономиста — методика Альтмана. 5-факторная модель определения индекса кредитоспособности позволяет в процентном соотношении узнать есть ли риск.

Метод оценивания вероятного наступления неплатежеспособности заключается в следующем:

Z= 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + X5

Коэффициенты в данной формуле расчета оценки вероятности наступления банкротства означают:

- Х1 — оборотный капитал / активы;

- Х2 — не распределенная прибыль / активы;

- Х3 — прибыль от операционной деятельности / активы;

- Х4 — рыночная стоимость акций / обязательства;

- Х5 — вырученные средства / активы.

Полученное значение в методе Альтмана означает:

- если значение меньше 0, то ожидаемая неплатежеспособность может наступить с вероятностью 50 процентов;

- если более 0 — вероятность более 5 процентов;

- если равно 0, то риск наступления банкротства равен 50 процентам.

Оценка вероятности наступления риска неплатежеспособности организации по методике Альтмана предоставляет данные на ближайшие 12 месяцев. Точность настоящих расчетов составляет 95 процентов. Когда расчеты проводятся на прогнозируемый период в 24 месяца, то точность показателя снижается до 83%.

Недостатком использования методики Альтмана является тот факт, что проведение расчетов возможно только на показателях крупных предприятий, у которых акции котируются на бирже.

Четырехфакторная модель Таффлера-Тишоу

Четырехфакторная модель была разработана британскими профессорами, названа она также в их честь. Экономисты Таффлер и Тишоу изначально разработали двухфакторную модель, а затем 4-факторную. Последняя их разработка представляет возможность более точно определить риск наступления банкротства.

Их разработка представлена в формуле:

T = 0.53*X1 + 0.13*X2 + 0.18*X3 + 0.16*X4

Переменные со значением Х, расшифровываются, как:

- Х1 — прибыль от продаваемой продукции / краткосрочные обязательства;

- Х2 — оборотные активы / обязательства (краткосрочные и долгосрочные);

- Х3 — долгосрочные обязательства / активы всего;

- Х4 — активы / выручку от реализации продукции.

Существует большой риск возникновения банкротства, если итоговый показатель, рассчитанный по формуле Тиффлера-Тишоу, менее 0,2. В случае, если значение более 0,3, то риск наступления банкротства значительно снижается.

Представленная модель, разработанная учеными Британии, предсказывает риск возникновения финансовых затруднений в компании с высокой точностью, а именно 97%. Точный результат зависит от периода, на который проводятся расчеты. Если данная формула будет применяться на показателях за 24 месяца, то точность результата уменьшается до 70 процентов.

При проведении расчетов по представленному четырехфакторному методу, важно вводить в формулу корректные и точные результаты. Так как недостатком этой модели является погрешность в сторону уменьшения или увеличения на 0,65.

Количественные модели банкротства

Двухфакторная модель Альтмана – простая и не требовательная к большому количеству исходной аналитической информации модель, разработанная на основе анализа деятельности 19 американских компаний. Основным учитываемым фактором является возможность прекращения (сокращения) финансирования деятельности компании за счет заемных средств.

Пятифакторная модель Альтмана – разработана для организаций с акционерной формой капитала, акции которых представлены на фондовом рынке. Точность данной модели в перспективе составляет порядка 95% для одного года и 83% на два года, что в принципе является ее достоинством.

Четырехфакторная модель Таффлера — также предназначена для оценки организаций, зарегистрированных как Отрытое Акционерное Общество. В совокупности, коэффициенты данной модели дают объективную картину о риске банкротства в будущем и платежеспособности на текущий момент.

Четырехфакторная модель Спрингейта — разработанная Гордоном Спрингейтом на основе модели Альтмана. Из 19 показателей финансового положения предприятия автором было отобрано 4 основных, которые были включены в расчет. Каждому показателю в данной модели присваивается свой «вес» в итоговой оценке.

Модель несостоятельности Чессера — выведенная Д. Чессером на основе детального анализа 37 успешных и 37 неуспешных ссуд, выданных банком. Проанализировав балансовые показатели заемщиков, Чессер вывел формулу, в 3 из 4 случаев верно определяющую возврат/невозврат ссуды.

Система показателей Бивера — постоена без интегральных показателей и учета веса коэффициентов. Соотвественно, не расчитывается и итоговая оценка. Результатом оценки пяти показателей является присвоенная категория вероятности банкротств предприятия: «Благоприятное состояние», «5 лет до банкротства», «1 год до банкротства».

Формула Альтмана

Э. Альтман считается одним из самых авторитетных ученых в сфере прогнозирования банкротства. С помощью наработок этого специалиста можно рассчитать платежеспособность для разных предприятий. Наиболее известны его формулы для фондовых, непроизводственных и неакционерных компаний. Каждый из расчетов предполагает сумму 5 значений.

Базовая формула выглядит так: Z = X1 + X2 + X3 + X4 + X5, где

Х1 – отношение оборотного капитала к активам;

Х2 – финансовый рычаг;

Х3 – отношение прибыли, включающей налоги, к заемным средствам;

Х4 – отношение своего капитала к заемным средствам;

Х5 – соотношение продаж и активов.

Для разных предприятий используются свои формулы. Для российского бизнеса более всего подходит модель Альтмана 1995 года, разработанная совместно с Хартзеллом и Пеком. Здесь последнее значение заменено на константу:

Z = 6,56 X1 + 3,26 X2 + 6,72 X3 + 1,05 X4 + 3,5

Результаты расчетов:

- менее 1,75 – полный крах компании;

- 1,75-4,5 – кризис, высокий риск банкротства;

- 4,5-5,83 – неопределенность;

- 5,83-8,15 – хорошее состояние фирмы;

- более 8,15 – компания имеет прочное положение и растущую прибыль.

В основном формула применяется для разработки кредитной политики предприятия. Э. Альтманом были разработаны и другие модели, в которых коэффициенты значений отличаются от представленных. Их приводить нет смысла, так как они, во-первых, устарели и не могут в полной мере характеризовать показатели платежеспособности, во-вторых, не подходят для российской экономики.

Этапы в прогнозировании банкротства

Процесс определения рисков потери компанией платёжеспособности и наступления её несостоятельности обусловлен наличием определённых финансовых показателей. Прогнозирование осуществляется в соответствующем порядке.

Условно можно выделить следующие этапы:

- подготовительный (в это время аналитик обязан собрать необходимую информацию о предприятии и аналогичных компаниях, официально признанных банкротами);

- сортировка и структурирование полученных сведений для осуществления прогноза;

- выявление ключевых показателей, характеризующих материального положение анализируемой фирмы;

- создание определённой модели, отражающей вероятность признания предприятия финансово несостоятельным.

Для определения точности полученных данных важно осуществлять перепроверку анализа. Чтобы добиться максимально точного результата, рекомендуется использовать систему критериев, а не применять лишь один показатель.

Каждый из методов прогнозирования не является совершенным и носит рекомендательный характер.

( 1 оценка, среднее 4 из 5 )

Раскроем самые популярные модели банкротства предприятий. Будем говорить о моделях, построенных с помощью множественного дискриминантного анализа (так называемые MDA-модели). MDA-модели прогнозирования банкротства – это статистические модели, которые строятся на прошлых статистических данных финансовой отчетности предприятий, ставшими банкротами и финансово устойчивыми и которые позволяют спрогнозировать наступление банкротства у предприятия.

Применяемые методики и модели оценки вероятности несостоятельности

Банкротство для юридических лиц может закончиться ликвидацией компании. Чтобы обезопасить организацию от ликвидации, следует периодически проводить оценку вероятности возникновения финансовой несостоятельности.

Чтобы предотвратить риск наступления банкротства, руководителям и работникам высшего звена организации следует обращать внимание на некоторые факторы:

- если заметно снижается уровень доходов;

- прибыль поступает, но нестабильно (с заметными перебоями);

- снижение показателя ликвидности;

- уменьшение стоимости на ценные бумаги;

- возникновение большого объема кредитных обязательств.

При расчете данных показателей наглядно можно увидеть риск возникновения банкротства, т. к. все они измеримы в численных мерах.

Среди целей проведения оценки вероятности наступления полной неплатежеспособности выступают:

- проверка финансового положения. Для проведения диагностики необходимо рассчитывать показатели рентабельности и платежеспособности;

- выявление источников восстановления финансовой состоятельности и платежеспособности;

- назначение целей, задач и путей достижения финансового оздоровления организации.

Провести анализ на вероятность возникновения статуса банкрота можно с помощью методик, предложенных зарубежными и отечественными профессорами:

- методики Альтмана;

- четырехфакторной модели Таффлера-Тишоу;

- отечественной модели Беликова-Давыдовой.

По вышеуказанным методикам и моделям оценки банкротства компании можно вычислить:

- причины возникновения финансовых затруднений;

- правовые и экономические признаки банкротства;

- прогнозный вариант наступления банкротства в будущем;

- определение вида и формы проведения финансового оздоровления организации.

Методика Альтмана

Для проведения оценки финансовой несостоятельности используется зарубежная методика Альтмана. Расчеты по данной методике четко показывают риск возникновения банкротства в процентном соотношении.

5-факторная модель определения индекса кредитоспособности:

Z= 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + X5, где:

- X1 — коэффициент, рассчитывается по формуле = оборотный капитал делить на активы;

- X2— коэффициент, его расчет = не распределенная прибыль делить на активы;

- X3— коэффициент, прибыль от операционной деятельности делить на активы;

- X4— коэффициент, рыночная стоимость акций делить на обязательства;

- X5— коэффициент, выручка делить на активы.

Конечный результат пятифакторной шкалы характеризуется:

- если меньше 0, то вероятность возникновения неплатежеспособности менее 50%;

- если больше 0, то более 50%;

- если равно 0, то 50%.

Точность полученного прогноза на предстоящий год по данной методике составляет 95%. Если проводить прогнозирование на два года, то методика предоставляет результат с точностью до 83%. Но у методики Альтмана есть недостаток — ее использовать можно только при расчете оценки вероятности наступления банкротства в крупных компаниях, чьи акции есть в продаже на бирже.

Четырехфакторная модель Таффлера-Тишоу

Таффлер и Тишоу — это британские ученые, разработавшие двухфакторную модель оценки вероятности банкротства. Затем на ее основе была разработана четырехфакторная модель оценки вероятности наступления банкротства компании, которая позволяет более точно определить существующий риск.

Формула расчета возникновения банкротства по их модели:

T = 0.53*X1 + 0.13*X2 + 0.18*X3 + 0.16*X4, где

- X1 рассчитывается по формуле: прибыль от продаж делить на краткосрочные обязательства (КО);

- X2: оборотные активы делить на (КО + долгосрочные обязательства (ДО);

- X3: ДО делить на общую сумму активов;

- X4 общую сумму активов делить на выручку от продаж.

В большей степени, возникновение риска банкротства возникает, если Т меньше 0,2. Если рассчитанный показатель больше 0,3 — меньше вероятность.

При составлении прогноза финансовой несостоятельности на будущий год, модель Тиффлера-Тишоу предоставляет результат с точностью 97%, при составлении на два года определяет результат — 70%. Но у данной модели есть свой недостаток — при проведении расчетов важно учитывать точность и корректность информации, т.к. погрешность составляет ± 0,65.

Отечественная модель оценки вероятности банкротства

Отечественные модели оценки вероятности банкротства рассчитаны, в большинстве случаев, на определения состояния компании на будущий период в 1 год. Например, известная модель Беликова-Давыдовой.

Все прогнозируемые расчеты финансовой несостоятельности проводятся по формуле:

Z= 8.38*K1 + 1*K2 + 0.054*K3 + 0.63*K4, где К — коэффициенты, рассчитываемые по формуле:

- K1 = оборотный капитал делить на активы;

- K2 = чистую прибыль делить на собственный капитал;

- K3 = выручку делить на активы;

- K4 = чистую прибыль делить на себестоимость.

Результаты расчетов по отечественной модели оценки вероятности наступления неплатежеспособности организации означают:

- значение меньше 0 — наличие большого риска наступления финансовой несостоятельности, 90-100%;

- меньше 0, но не более чем 0,18 — 60-80%;

- от 0,18 до 0,32 — 35-50%;

- от 0,32 до 0,42 — 15-20%

- если больше 0,42, то есть минимальный риск до 10%.

Математическая интерпретация модели

Типичная модель для анализа компаний выглядит следующим образом:

Z = 0,53X1 + 0,13X2 + 0,18X3 + 0,16X4

где X1 – прибыль до выплат / текущие обязательства X2 – текущие активы / обязательства X3 – текущие обязательства / общая стоимость активов X4 – интервал кредитования

X1 = ОП / ПЗср

ОП – операционная прибыль (убыток) ПЗсер – средняя величина текущих обязательств

X2 = ОКср / ПЗср

ОКср – средняя величина оборотного капитала

X3 = ПЗср / ВБср

ВБср – средняя величина валюты баланса

X4 = ЧД (В) Р / ВБср

ЧД (В) Р – чистый доход (выручка) от реализации

Если Z> 0,3, то у фирмы хорошие долгосрочные перспективы, а если Z меньше 0,2, то банкротство более чем вероятно.

Методика оценки рисков

Существует два основных подхода для оценки рисков банкротства фирмы в обозримом будущем:

- качественный;

- количественный.

Качественный подход дает оценку рискам банкротства по общим внутренним характеристикам компании и внешним условиям.

К внутренним факторам риска банкротства относят:

- рост кредитной нагрузки;

- снижение ликвидности активов;

- снижение дебиторской задолженности;

- устаревание технологий и оборудования;

- систематическое снижение объема продаж;

- длительные нарушения производственного процесса;

- нехватка квалифицированных кадров;

- повышение себестоимости конечного продукта;

- управленческий кризис.

Рост задолженностей компании по отношению к стоимости активов является основным индикатором грядущего банкротства, тревожным фактором также является замещение краткосрочных займов долгосрочными даже при сохранении суммы долга на одном уровне.

Уменьшение дебиторской задолженности является фактором риска только для исполнимых обязательств, так как уменьшение объема невозвратных долгов в пользу компании является, скорее, положительным признаком.

Внешние качественные факторы риска:

- введение законодательных ограничений (санкций);

- рост обязательных платежей;

- системный кризис отрасли;

- циклические колебания рынков сбыта.

К обязательным платежам относятся налоги, коммунальные расходы и обязательные взносы в ПФР. Кризис отрасли затрагивает все предприятия, производящие сходную продукцию, и может являться следствием законодательных ограничений, например, падение продаж автомобилей всех производителей внутри страны из-за повышения экспортных пошлин.

Количественный подход заключается в оценке измеримых показателей компании (баллов, коэффициентов), на основании которых вероятность банкротства рассчитывается математически. Выделяют следующие типичные методы количественной оценки:

- метод баллов Аргенти;

- модель Альтмана;

- модель Таффлера-Тишоу;

- Иркутская модель.

Метод баллов

В методике Аргенти факторы банкротства разбиты на три группы:

- внутренние недостатки фирмы;

- ошибки;

- симптомы банкротства.

К недостаткам относят проблемы в управлении, отсутствие контроля над расходами и т. д. В группу ошибок входят большая долговая нагрузка, нехватка оборотного капитала и наличие крупного венчурного контракта или проекта, крах которого неизбежно приведет к банкротству. В группу симптомов входят накопление ошибок в системе бухучета, снижение ключевых показателей роста прибыли и других важных факторов.

Каждому элементу группы присваивается определенное количество баллов, общая сумма баллов для всех трех групп равна 100. Успешные компании имеют сумму баллов от 5 до 18, при сумме баллов выше 25 компании грозит банкротство в течение 5 лет, а если сумма баллов превышает 35 – то банкротство наступает в течение года.

Модели Альтмана

Альтман проанализировал деятельность 66 американских фирм в течение 19 лет и обобщил эмпирические показатели в математические модели, в которых вероятность банкротства рассчитывается на основании нескольких факторов (двух, пяти или семи).

В двухфакторной модели Альтмана вероятность банкротства равна:

- А= — 0.39 — 1.073 * х1 + 0,058 * х2.

Х1 – коэффициент текущей ликвидности, равен отношению суммы оборотных активов к объему краткосрочных (менее 3 месяцев) обязательств.

Х2 – коэффициент капитализации, равный отношению суммы всех обязательств к собственному капиталу компании.

Для значений А меньше нуля вероятность банкротства ниже 50%, для значений выше нуля – вероятность банкротства более 50%.

Модель Таффлера

В модели Таффлера используются 4 коэффициента, рассчитанные эмпирически из наблюдений за работой 92 американских компаний:

- Х1 – отношение прибыли к объему краткосрочных займов;

- Х2 – отношение оборотных активов к сумме долгосрочных и краткосрочных обязательств;

- Х3 – отношение объема краткосрочных обязательств к сумме активов;

- Х4 – отношение выручки к сумме активов.

Вероятность банкротства рассчитывается по формуле:

- Z = 0,53 * Х1 + 0,13 * Х2 + 0,18 * Х3 + 0,16 * Х4.

Если значение Z меньше 0,2, то предприятию грозит банкротств в течение 1-3 лет, нахождение Z в промежутке между 0,2 и 0,3 говорит о неопределенности, а если Z больше 0,3, то банкротство компании не грозит.

Иркутская модель

Иркутскими учеными была предложена модель, адаптированная к особенностям российских компаний. Модель использует коэффициенты:

- К1 – отношение объема оборотных средств к собственному капиталу;

- К2 – отношение чистой прибыли к собственному капиталу;

- К3 – отношение чистой прибыли к текущему балансу;

- К4 – отношение прибыли к текущим расходам.

Для расчета вероятности банкротства рассчитывается:

- А = 8,38 * K1 + K2 + 0,054 * K3 + 0,63 * K4.

При значениях А меньше 0,18 вероятность банкротства максимальная, при А в пределах от 0,18 до 0,32 вероятность банкротства средняя, а если А выше 0,32, вероятность банкротства мала.

Модель Бивера

Бивер разработал модель, позволяющую предвидеть банкротство промышленных предприятий, на основе пяти факторов, но не связанных общей формулой, а дающих независимые характеристики финансового состояния компании.

Факторы Бивера:

- рентабельность активов, равная отношению чистой прибыли к стоимости активов;

- кредитный рычаг, равный отношению суммы обязательств к стоимости активов;

- коэффициент покрытия, равный отношению разности капитала и внеоборотных активов к стоимости основных активов;

- показатель текущей ликвидности, равный отношению оборотных активов к обязательствам фирмы;

- коэффициент Бивера, равный отношению суммы прибыли и амортизации фирмы к сумме обязательств.

Вероятность банкротства определяется путем анализа рассчитанных факторов Бивера во взаимосвязи между собой и с учетом особенностей конкретного предприятия.

Метод применяется профессиональными экономистами.

Раскроем самые популярные модели банкротства предприятий. Будем говорить о моделях, построенных с помощью множественного дискриминантного анализа (так называемые MDA-модели). MDA-модели прогнозирования банкротства – это статистические модели, которые строятся на прошлых статистических данных финансовой отчетности предприятий, ставшими банкротами и финансово устойчивыми и которые позволяют спрогнозировать наступление банкротства у предприятия.

Принципы оценки риска банкротства фирмы

Существуют разные модели оценки, насколько вероятно банкротство. Но в этих методиках обычно используются классические принципы оценки, с которыми нужно подробнее разобраться, прежде чем начинать рассчитывать вероятность банкротства. Итак, расчет предполагает использование следующих принципов:

- Создать механизм, с помощью которого контролировать фин. ситуацию станет проще и эффективнее.

- Разработать и ввести систему мер, обеспечивающих безопасность предприятия и снижающих вероятность банкротства.

- Предоставить возможность продолжать эконом. работу в новом формате.

- Создать систему мероприятий, которые помогут возобновить производство и получать прибыль.

- Разработать правовое поле, чтобы защитить предприятие от вероятности несостоятельности.

В итоге, все эти методы помогут не только оценить риск, но и разработать план, как от него избавиться или хотя бы снизить. При этом процесс для компании пройдет по наиболее щадящему сценарию.

Этапы в прогнозировании банкротства

Процесс определения рисков потери компанией платёжеспособности и наступления её несостоятельности обусловлен наличием определённых финансовых показателей. Прогнозирование осуществляется в соответствующем порядке.

Условно можно выделить следующие этапы:

- подготовительный (в это время аналитик обязан собрать необходимую информацию о предприятии и аналогичных компаниях, официально признанных банкротами);

- сортировка и структурирование полученных сведений для осуществления прогноза;

- выявление ключевых показателей, характеризующих материального положение анализируемой фирмы;

- создание определённой модели, отражающей вероятность признания предприятия финансово несостоятельным.

Для определения точности полученных данных важно осуществлять перепроверку анализа. Чтобы добиться максимально точного результата, рекомендуется использовать систему критериев, а не применять лишь один показатель.

Каждый из методов прогнозирования не является совершенным и носит рекомендательный характер.

Понятие банкротства

Определение

Банкротство представляет собой процедуру, которая происходит в арбитражном суде, означает неспособность субъекта к выполнению обязанностей по уплате задолженности.

Замечание

Если предприятие в течение 90 дней не способно выполнять требования кредитора, то это может быть основанием для предбанкротного состояния организации.

Именно после истечения этого срока кредиторы могут подать заявление в арбитражный суд для того, чтобы признать заемщика несостоятельным. Процесс соблюдения дисциплины по платежам очень внимательно контролируется при проведении финансово-экономического анализа, а также при проведении кредитного анализа банка или другого кредитного учреждения.

Методы диагностики банкротства организации и их показатели

Диагностика вероятности банкротства организации базируется на достаточно широком числе коэффициентов, а также на соответствующих производных от активных и пассивных ресурсов. Практически большинство предлагаемых методик содержат в себе одинаковые показатели для проведения анализа финансового состояния организации.

Так, для проверки финансового состояния предприятия потребуется коэффициент текущей ликвидности. Данный показатель предоставляет общую информацию об оценке свойств активов, что позволяет узнать о том, сколько денежных средств (текущих) приходится на 1 рубль задолженности по краткосрочным обязательствам (фактические долги).

При определении вероятности банкротства коэффициент быстрой ликвидности того или иного предприятия формируется в качестве соотношения суммы ликвидных активов и задолженности перед дебиторами к сумме краткосрочных обязательств. Показатель абсолютной ликвидности предприятия определяется как соотношение краткосрочных вложенных денежных средств и суммы финансов к краткосрочным обязательствам.

К основным коэффициентам финансовой устойчивости относятся следующие:

- Показатель независимости определяют отношением собственных денежных средств к соответствующей валюте баланса предприятия.

- Показатель заемных денежных средств содержит в себе определенную долю заемных денег в цене собственности предприятия.

- Коэффициент финансирования предприятия определяет собой соотношение заемных и своих средств.

- Показатель обеспеченности рассматриваемого предприятия своими оборотными средствами.

До 2003 года оформление процедуры банкротства предприятия осуществлялось на основании установленных Постановлением Правительства Российской Федерации критериев. Данная модель создавалась согласно структуре показателей, которые сравнивают с фактическими показателями текущей ликвидности того или иного предприятия, а также с показателями собственных оборотных средств и потери/возобновления платежеспособности компании.

Модель банкротства предприятия идентифицирует два основных состояния:

- Неудовлетворительное.

- Удовлетворительное.

В первом случае прогнозируется возможность устранения угрозы банкротства за счет восстановления уровня платежеспособности. Во втором случае прогнозируется вероятная потеря финансового состояния предприятия в течение ближайших трех календарных месяцев.

В финансовой системе данная модель прогнозирования финансовой несостоятельности обладает определенным рядом недостатков. Так, предприятие с высокой рентабельностью согласно этой модели можно посчитать обанкроченным в том случае, если оно использует высокий уровень заемных средств – несмотря на то, что в реальности такая компания может легко покрывать обязательные платежи из прибыли и избежать банкротства.

Правовые и экономические признаки банкротства

Банкротство предприятия или физического лица подразумевает наличие задолженности, неоплаченной в течение определенного периода времени. Финансовая несостоятельность характеризуется экономическими и правовыми признаками:

- существование долга перед кредиторами;

- физическое или юридическое лицо не может рассчитаться по долговым обязательствам с кредиторами на протяжении трех месяцев. Срок отсчитывается от даты исполнения финансовых обязательств;

- существование долга определенной суммы или выше. Для физического лица сумма должна превышать 10 000 рублей, а для юридического более 100 000 рублей.

По законодательству нашей страны, признаком банкротства для физического лица считается превышение суммы долга над стоимостью принадлежащей ему собственности.

При наличии вышеуказанных признаков банкротства, арбитражный суд вынесет постановление о финансовой несостоятельности гражданина или фирмы. Судейское постановление будет оформлено, если вся поданная документация потенциальным банкротом будет составлена корректно и не будет содержать фальсифицирующих сведений.

Оценки вероятности банкротства

Если проводить соответствующие проверки на регулярной основе, то можно вовремя определить риск надвигающегося банкротства. Это позволит сохранить платежеспособность компании.

К главным задачам проведения оценки вероятности банкротства относятся следующие:

- Осуществление диагностики текущего финансового состояния предприятия.

- Установление всех возможных путей для финансового оздоровления предприятия.

- Нахождение новых источников финансирования для восстановления платежеспособности компании.

Финансовому анализу будут подлежать как активные, так и пассивные ресурсы организации. Оценка финансового положения осуществляется поэтапно.

Какой порядок при проведении оценки риска банкротства должен быть соблюден:

- Определение признаков банкротства.

- Определение причин, согласно которым образовались признаки банкротства.

- Определение вероятности банкротства предприятия.

- Определение формы восстановления платежеспособности компании.

При осуществлении соответствующей проверки оценивается динамика и текущее состояние компании. Данная процедура позволит провести финансовое оздоровление и избежать оформления процедуры банкротства.

К принципам оценивания вероятности банкротства относятся следующие:

- Создание всех необходимых условий для осуществления урегулирования финансового положения фирмы.

- Осуществление мер безопасности для предотвращения финансовой несостоятельности рассматриваемой компании.

- Продолжение экономической деятельности соответствующей компании в новом формате.

- Проведение всех необходимых мер для получения прибыли.

- Остановка потери платежеспособности.

Причины банкротства организации можно разделить на внешние и внутренние:

| Внешние причины | Внутренние причины |

| Внесение изменений в законодательстве государства | Некомпетентность руководителей компании |

| Нестабильная политическая ситуация в государстве | Большой аппарат управления |

| Изменение предпочтений потребителя | Высокая задолженность перед дебиторами |

| Снижение уровня покупательской способности | Высокая задолженность перед кредиторами |

| Снижение конкурентоспособности | Неграмотное вложение денежных средств |

| Наступление банкротства по причине финансовой несостоятельности партнеров компании | Необдуманное открытие новых филиалов организации |

| Спад экономики | Снижение производительности |

| Рост цен на сырье | Износ техники |

| Рост стоимости оборудования | Отсутствие хорошо развитого маркетинга |

| Инфляция | Недостаток сбытовой стратегии |

Модель прогнозирования банкротства предприятия Гордона Спрингейта

Она была создана в университете Саймона Фрейзера канадским учёным Гордоном Спрингейтом в 1978 году. Половина показателей соответствует коэффициентам американского экономиста Эдварда Альтмана.

Для создания формулы определения банкротства Саймон Спрингейт проанализировал 40 организаций. 20 из которых обанкротились, а остальные 20 остались финансово устойчивыми.

Формула модели для определения вероятности наступления банкротства Саймона Спрингейта:

Третий коэффициент имеет наибольшее значение в системе показателей. Также он имеет высокий вклад в интегральный коэффициент несостоятельности организации. Показатель содержит в себе прибыль компании до налоговых сборов.

Определяющим звеном соответствующей формулы являются продажи рассматриваемой организации. Чем больше продаж, тем меньше вероятность обанкротиться.

( 2 оценки, среднее 4.5 из 5 )