© АО «РОСБИЗНЕСКОНСАЛТИНГ», 1995–2023.

Сообщения и материалы сетевого издания «РБК» (зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 03.12.2021 за номером ЭЛ №ФС77-82385) сопровождаются пометкой «РБК».

18+

quote@rbc.ru

Данные предоставлены: Мосбиржа,

Thomson Reuters,

Санкт-Петербургская биржа

Котировки мировых финансовых инструментов предоставлены Reuters

Чтобы отправить редакции сообщение, выделите часть текста в статье и нажмите Ctrl+Enter

На недельном таймфрейме сформировано бычье поглощение 14 июня, показал вертикальной линией. Оно до сих пор не отработано. Считаю, что пойдем выше с текущих значений. Зашел в лонг.

Рекомендация — ЛОНГ

Газпром начинает свое лонговое движение. Ключевые аргументы по нему:

1-На недельном таймфрейме и на месяцах находимся на пересечении двух диагоналей долгосрочного восходящего канала(оранжевая линия) и среднесрочного нисходящего(зеленая линия). Плюс пересечение горизонтального исторического уровня пандемии(синяя линия). Даже ниже. Тем не менее именно с этих цен мы…

Новатэк.

Всем доброго времени суток. Треугольник сформирован. В данной формации 5 волн (ABCDE). 4 волны всегда будут зигзаги, а одна из волн чаще всего усложняется до двойного зигзага или треугольника. В данном случае волна Е усложнилась до треугольника, а волны ABCD зигзаги.

Данный флэт в виде треугольника продолжается более года. Это можно рассматривать как…

Главные факторы роста ВТБ:

1-Вышли из нисходящего клина вверх(синий пунктир) и сделали к нему ретест после пробития.

2-На дневном таймфрейме сформировали самую объемную свечу за всю историю компании.

3-И самое интересное – мы сейчас находимся в точке открытия нашего рынка после его закрытия на новости об СВО. Обозначил оранжевым кругом. Открыли рынок тогда 24…

Попробуем закрепится и прорваться к цене 5,9 где нас ждет сопротивление 200 скользящей. Другие две скользящие боряться между собой. В целом лонговая позиция.

Как и говорили ранее после пробития уровня сопротивления будет импульс роста , ждем дальнейшей отработки , отработка уже идет

04:58

Разбор удачных и неудачных сделок

Юнипро

Лукоил

P.S.

Если понравилось — подпишись!

Все еще не вижу сделок в лонг. Активных продаж тоже. Покупка будет интересна на уровне «buy level».

На этом все.

01 .03.2023 поступил сигнал по моей торговой системе «СВЕТОФОР» на покупку акций ЛУКОЙЛ

Цена входа в ЛОНГ выше 3953,5

СТОП ЛОС ниже 3799

Описание стратегии:

Трендовая среднесрочная торговая система под названием «Светофор». Торговля по данной системе «Светофор» позволила показать отличные результаты на ЛЧИ 2020:

7 место по доходности среди 16 606 участников…

Разбор идеи покупки акций компании по запросу подписчиков

Давненько команда аналитиков Ranks не принималась за такую грязную работенку 🔎

❗️ Ключевые инсайты по компании:

— 💰 Одна из крупнейших российских корпораций

— Основной бизнес — инвестиции в дочерние компании

— Инвестиционная стратегия рискованная — развитие высоких технологий и инноваций

— По последней…

Полюс очень хорошо попадал после 24 февраля. Сильнее остальных бумаг по рынку. Кроме разве что POLY. На данный момент цена находится на глобальной трендовой по недельному таймфрейму. Плюс неплохие лонговые свечи сформировались. Считаю, что сейчас неплохая точка для работы от лонга. Зашел в позицию по 6910.

Рекомендация — ЛОНГ

Как писал ранее в других прогнозах, есть подозрение, что наш рынок потихоньку будут тащить вверх поочередно за счет разных голубых фишек.

Сегодня я на все зашел в лонг Алросы. На данный момент бумага находится на нижней границе своего долгосрочно канала и практически на уровне шипа от 24 февраля. Так же сегодня сформировалась отличная полнотелая свеча на дневном…

если натягивать Фиббоначи от первой волны импульса то на графике видно что есть потенциал роста до 1.618 до 17.606 аж на 26%

рассматривая второй варинт лонга , то еще больше радует рост аж до 20.142 на 42% это по системе ПП

01.03.2023 поступил сигнал по моей торговой системе «СВЕТОФОР» на покупку акций ГАЗПРОМ

Цена входа в ЛОНГ выше 157,2

СТОП ЛОС ниже 151

Описание стратегии:

Трендовая среднесрочная торговая система под названием «Светофор». Торговля по данной системе «Светофор» позволила показать отличные результаты на ЛЧИ 2020:

7 место по доходности среди 16 606 участников ЛЧИ…

06.03.2023 поступил сигнал по моей торговой системе «СВЕТОФОР» на покупку акций АЭРОФЛОТ

Цена входа в ЛОНГ выше 27.2

СТОП ЛОС ниже 3799

Описание стратегии:

Трендовая среднесрочная торговая система под названием «Светофор». Торговля по данной системе «Светофор» позволила показать отличные результаты на ЛЧИ 2020:

7 место по доходности среди 16 606 участников…

20.03.2023 поступил сигнал по моей торговой системе «СВЕТОФОР» на покупку акций ПОЛЮС ЗОЛОТО

Цена входа в ЛОНГ выше 9 443

СТОП ЛОС ниже 9 073

Описание стратегии:

Трендовая среднесрочная торговая система под названием «Светофор». Торговля по данной системе «Светофор» позволила показать отличные результаты на ЛЧИ 2020:

7 место по доходности среди 16 606…

На недельном таймфрейме сформировалось бычье поглощение 14 июня, показал синей вертикальной линией. Поглощение сразу 3-х прошлый красных свечей. Очень сильный сигнал. По факту уже тогда можно было заходить в лонг и вы уже были бы в небольшом плюсе. Сидели бы спокойно практически месяц и не дергались) Можно сказать гарантированно пойдем выше. Зашел в лонг на…

Не хорошо оставлять открытые ГЭПы и после с высоты к ним возвращатся. Может после выплаты дивидендов с уровней 220-240 придется вернутся чтобы заполнить оставшуюся дыру. Сам банк крупный и сильный. Я юуду держать. В районе 223 рублей есть сопротивление 200 скользящей на недельном графике. Удачи в сделках.

Котировки акций Газпром торгуется на уровне 168. Бумага продолжает движение в рамках сильной нисходящей и бычьего канала. Скользящие средние указывают…

Читать полностью

Котировки акций Сбербанк торгуется на уровне 203. Бумага продолжает движение в рамках коррекции и бычьего канала. Скользящие средние указывают на…

Читать полностью

Брокер NPBFX предлагает свежий выпуск аналитики по акциям Pfizer Inc. для лучшего понимания текущей ситуации на рынке и более эффективного трейдинга.…

Читать полностью

Брокер NPBFX предлагает свежий выпуск аналитики по акциям Alphabet Inc. для лучшего понимания текущей ситуации на рынке и более эффективного трейдинга.…

Читать полностью

Котировки акций Газпром торгуется на уровне 175. Бумага продолжает движение в рамках роста и бычьего канала. Скользящие средние указывают на…

Читать полностью

Котировки акций Сбербанк торгуется на уровне 203. Бумага продолжает движение в рамках роста и бычьего канала. Скользящие средние указывают на…

Читать полностью

Брокер NPBFX предлагает свежий выпуск аналитики по акциям The Walt Disney Co. для лучшего понимания текущей ситуации на рынке и более…

Читать полностью

Котировки акций Сбербанк завершают торговую неделю вблизи области 189.27. Бумага продолжает движение в рамках роста и бычьего канала. Скользящие средние…

Читать полностью

Котировки акций компании Газпром продолжает движение в рамках коррекции и нисходящего канала. В момент публикации прогноза цена акций Газпром составляет…

Читать полностью

Брокер NPBFX предлагает свежий выпуск аналитики по акциям Hewlett-Packard Co. для лучшего понимания текущей ситуации на рынке и более эффективного трейдинга.…

Читать полностью

Прогноз по акциям на сегодня, завтра и неделю

В этом разделе наши авторы предлагают технический анализ и прогноз рынка акций на сегодня, завтра и на каждый день. В начале недели публикуются прогнозы фондового рынка на текущую торговую неделю.

Чаще всего это прогнозы и аналитика популярных компаний таких как: СберБанк, ВТБ, Роснефть, Лукойл, Газпром, Яндекс, Полюс Золото, Норильский Никель и другие. Среди зарубежных компаний стоит выделить прогнозы акций Apple, Tesla, Google, Facebook, Amazon и другие.

Здесь также можно найти торговые сигналы и рекомендации с описанием текущей ситуации на фондовом рынке от наших экспертов.

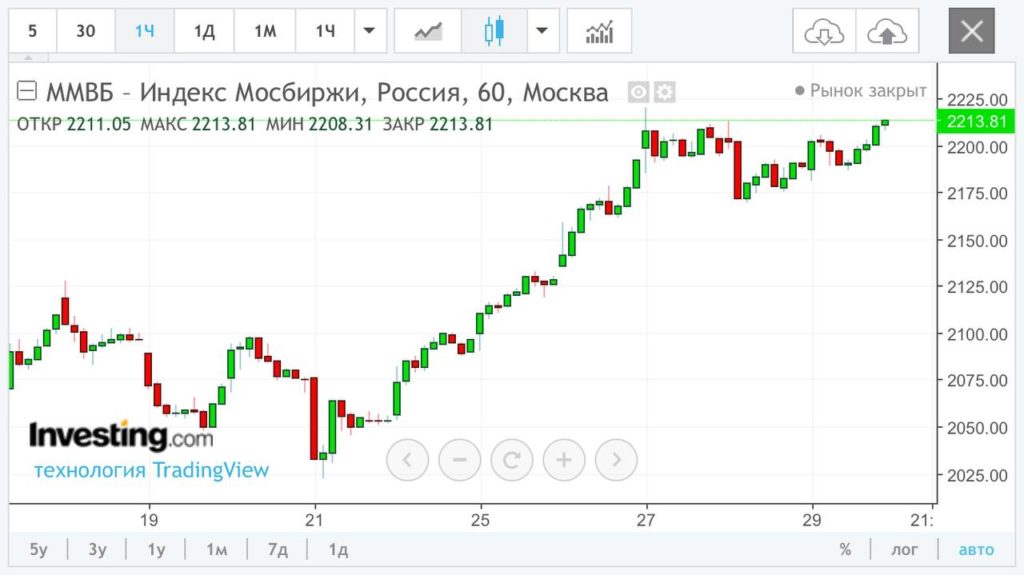

Прошедшая неделя ознаменовалась ростом цен на нефть и ослаблением курса рубля, что должно было стать причиной для роста акций многих российских компаний. Смотрим на график индекса Московской биржи и видим, что так и произошло.

Давайте обсудим, что нас ждет на следующей неделе по конкретным акциям. Сразу стоит отметить, что фондовый рынок – это живой организм, так как все движения связаны исключительно с настроением масс, которые могут меняться очень быстро. И так, что имеем на текущий момент.

АФК Система

На ожиданиях публикации отчета в пятницу акции Системы выросли на 6,15%. Думаю, что отчет озадачил инвесторов: Убыток «АФК Системы» по РСБУ за 6 месяцев 2022 года составил ₽90,655 млрд, против прибыли ₽53,9 млрд в предыдущем году. Выручка увеличилась на 67,7% до ₽28,403 млрд против ₽16,941 млрд годом ранее. Насколько сильно расстроились инвесторы увидим в понедельник. Ожидаю существенного снижения котировок акций.

Московская биржа

Еще один претендент для шорта – акции Московской биржи, так как Банк России готовится к отмене биржевых торгов долларом: Банк России обсуждает с участниками валютного рынка, как определять курс рубля к доллару и евро, если под западные санкции попадут Национальный клиринговый центр и Мосбиржа, выяснил Forbes. При таких санкциях валютные торги будут парализованы, и механизм, который был у ЦБ с 2014 года на случай ограничения обращения валюты, окажется бесполезным.

Торги валютой – один из основных рынков, с которых Московская биржа берёт комиссию за оборот, а риск потери одного из источников дохода может очень больно ударить по котировкам их бумаг (для примера, посмотрите как обвалились на негативных новостях акции СПБ биржи).

Газпром

Плохие новости для акций Газпрома приходят ежедневно. Не будем вспоминать предыдущие (см. на форуме сайта Фондовый рынок: https://инвест-идеи.рф/газпром-обсуждение/ ), смотрим на новые:

По словам зампредседателя правления ПАО «Газпром» Виталия Маркелова, «Газпром» отправил десяток писем представительству Siemens, находящемуся в России. «Компанией устранено не более четверти выявленных неисправностей. По остальным, к сожалению, мы так и не получили конструктивных и достаточных предложений по восстановлению безопасности и надежности двигателей», – сообщил он.

А также: «Газпром» сообщил, что в субботу прекратил поставки газа в Латвию в рамках июльской заявки в связи с нарушением условий отбора газа.

На чем еще держатся котировки Газпрома от обвала непонятно, причин для роста пока нет от слова совсем.

Новатэк

Что плохо Газпрому – хорошо для Новатэка. Высокие цены на газ (из-за политики Газпрома в первую очередь) и сокращение поставок у ближайшего конкурента – подарок для Новатэка и основание для роста акций, что в принципе мы и наблюдали в последнюю неделю.

Сургутнефтегаз

Здесь нет слов, одни эмоции. Обычные акции Сургутнефтегаза — наша радость! В пятницу выросли на 8,83%, что дало возможность заработать около 5% профита за несколько часов.

Если бы не была пятница, то оставил бы позицию на понедельник и не стал фиксировать прибыль.

Кстати, около 6% профита удалось заработать буквально за час торгов и на прошлой неделе (подробнее писал здесь: https://t.me/buryatzoloto/7428 ).

Как и почему растут обычные акции Сургутнефтегаза писал на канале Инвестиционные идеи. Если очень кратко, то так:

- растет цена на нефть – растут котировки акций Сургутнефтегаза;

- падает цена на нефть и для пополнения бюджета снижается курс рубля – растут котировки акций Сургутнефтегаза за счет долларовых резервов;

- растет цена на нефть одновременно со снижением курса рубля – в 2 раза сильнее растут котировки акций Сургутнефтегаза.

По-хорошему здесь жду продолжение роста, возможно через коррекцию, так как спекулятивная ликвидность с утра в понедельник может уйти в металлургический сектор, об этом чуть ниже.

Сбер

Акции Сбера считаю перспективными для роста в ближайшие дни в силу следующего. Недавнее снижение ключевой ставки на 150 б.п. до 8% (уровня конца 2021 г.) может поддержать кредитные выдачи, снижает стоимость привлечения средств и таким образом поддерживает маржинальность. Кроме того, недавно Сбер ввел новые комиссии за переводы денежных средств – не плохой дополнительный источник дохода для крупнейшего банка страны.

Заключение

Подводя итог, хотелось бы также с положительной стороны отметить также акции Магнита и Норильского никеля, у которых на днях вышли хорошие отчеты. Таким образом, смотрятся в шорт акции: АФК Системы, Московской биржи и Газпрома, а в лонг акции: Новатэка, Сургутнефтегаза, Сбера, Магнита и Норильского никеля. Разумеется, это не рекомендация к действию, а мое субъективное мнение.

Кроме того, Путин 1 августа проведет в режиме видеоконференцсвязи совещание по развитию металлургического комплекса, с докладом выступит Мантуров, сообщили в Кремле, т.е. еще ожидаем позитива у акций металлургов (Северсталь, НЛМК, ММК).

Следует отметить, что любой позитив может быть отменен неожиданной плохой новостью, как собственно и негатив нивелирован хорошей. При этом, важно помнить, что на хороших новостях акции растут медленнее, чем падают на плохих, поскольку механизм принятия решений абсолютно разный: хорошая новость сначала перепроверяется, затем начинаются покупки, на плохой новости сначала акции скидываются, а затем происходит анализ.

Всем хорошего настроения и удачных торгов на предстоящей неделе! О моих покупках и продажах Вы можете узнать в режиме реального времени на канале Инвестиционные идеи в Telegram. Ссылка для подписки здесь: https://t.me/+Tj_mQ6qHn3k2Mzli

Если что-то упустил, пишите в комментариях. Репосты приветствуются.

(Прочитали 3 454 всего, 1 прочитали сегодня)

Аналитики выбрали акции крупных российских компаний, которые, на их взгляд, сильнее всех «перепроданы» и имеют высокий потенциал восстановления. В фаворитах — бумаги из металлургического и нефтегазового секторов

Последние месяцы оказались для российских акций беспрецедентными по волатильности. Бумаги многих крупнейших компаний оказались на минимумах за годы, индекс «голубых фишек» Мосбиржи сейчас находится на минимуме с пика пандемии и с худшими перспективами быстрого восстановления. Тем не менее в ряде бумаг, исходя из фундаментальных показателей и рыночной конъюнктуры, остается хорошая возможность для восстановления. Аналитики «Финама» специально для Forbes отобрали акции, которые подешевели сильнее всего и которые в то же время имеют высокий потенциал восстановления.

Как считали

Из 100 самых ликвидных бумаг крупнейших по капитализации компаний, торгующихся на Мосбирже, аналитики определили десятку лидеров, которые подешевели сильнее других, но имеют потенциал восстановления. Потенциал оценивался исходя из консенсуса, в котором учитывались прогнозы аналитиков «Финама», «БКС», «Атона», брокеров ВТБ и Промсвязьбанка.

«Этот критерий отбора (потенциал восстановления) — один из самых важных, так как многие «просевшие» компании на российском рынке имеют сильно ограниченный апсайд (ожидание роста котировок. — Forbes) или не имеют его вовсе», — говорит инвестиционный консультант ФГ «Финам» Сергей Хандохин.

Металлурги

Бумаги одного из крупнейших российских золотодобытчиков, Polymetal сейчас стоят на 73% дешевле, чем год назад. В последнее время на котировки давят, в частности, введенные против российского золота санкции, неопределенность по дивидендам (решение по выплатам за 2021 год будет принято в сентябре). Компания сейчас имеет рекордно низкую мультипликаторную оценку и это хорошая возможность для открытия позиции, считает Хандохин из «Финама».

Polymetal не продает золото Банку России, а поставляет его на зарубежные рынки, преимущественно в Азию, то есть реализует его по более выгодным ценам, поскольку внутри России золото продается с дисконтом, добавляет личный брокер «Открытие Инвестиции» Алексей Петровский. В то же время у Polymetal были трудности с поставками в Азию в апреле-мае из-за коронавирусных ограничений, но сейчас ситуация нормализуется. «Объективные сложности компании в первой половине этого года уже отразились в котировках акций. Потенциал восстановления котировок по мере ослабления рубля и решения логистических проблем достаточно значительный», — считает Петровский.

Акции металлургического гиганта «Норникель» тоже значительно потеряли в цене. За год бумаги подешевели на четверть, при этом по консенсус-прогнозу аналитиков они могут стоить в полтора раза дороже, чем сейчас. «Норникель» играет ключевую роль на мировых рынках никеля и палладия, поэтому санкции в отношении компании маловероятны, говорит начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

В мировой добыче палладия доля «Норникеля» составляет 40%, высокосортного рафинированного никеля — 24%. Заместить этот объем будет сложно и экспорту компании в ближайшие пару лет ничего не грозит, добавляет Сергей Хандохин из «Финама». Кроме того, отдельные страны начали закупаться впрок. Например, Германия в первом квартале увеличила импорт никеля и палладия из России, поскольку от этих металлов значительно зависит автомобильная промышленность страны, добавляет эксперт. Также «Норникель» исправно платит дивиденды. В частности, в начале июня собрание акционеров компании одобрило выплату дивидендов — 1166 рублей на одну акцию. В общей сложности на выплаты будет направлено 178,3 млрд рублей. В то же время риском для «Норникеля» можно считать рецессию в США и развитых странах, которая повлечет снижение cпроса на цветные металлы, добавляет Хандохин.

Компании черной металлургии — ММК и «Северсталь» — потеряли за год 44% и 47% стоимости бумаг соответственно. Основной акционер ММК Виктор Рашников попал под персональные санкции Евросоюза. «Северсталь» и ее основной владелец Алексей Мордашов оказались в санкционных списках США. Обе компании после начала «спецоперации»* России на Украине существенно сократили экспорт, обе решили не выплачивать дивиденды за 2021 год. Рашников в конце июня сетовал на то, что санкции привели к спаду объемов производства и многократному падению рентабельности комбината.

Тем не менее, несмотря на негативный фон, у акций этих компаний есть возможность восстановления. «Фактором восстановления этих компаний может послужить рост привлекательности российского рынка как такового. Учитывая, что, кроме фондового рынка, в России не осталось инструментов для обгона инфляции, скоро мы можем увидеть наплыв инвесторов. Одним из акцентов будет покупка самых перепроданных акций, в число которых входят представители черной металлургии», — полагает Хандохин.

Нефтегазовые компании

Добыча российской нефти в июне составила 9,9 млн баррелей в сутки. Это незначительно ниже февральских показателей — 10,2 млн баррелей в сутки, заявил ранее вице-премьер Александр Новак. Это значит, что российские нефтяные компании смогли перенаправить поставки своей продукции в другие регионы, преимущественно в Азию, говорит Алексей Петровский из «Открытие Инвестиции». Даже с учетом дисконта российская марка нефти Urals торгуется на своих максимумах за восемь лет — $87 за баррель, добавляет брокер. «Акции российских нефтяных компаний выглядят интересными в текущих условиях, в особенности — «Лукойла» и «Роснефти»», — говорит Петровский.

Бумаги «Роснефти» выглядят сильнее рынка, поскольку компания решила выплатить дивиденды, указывает главный аналитик ПСБ Владимир Соловьев. «Цены на нефть остаются высокими и могут продолжить рост в ближайшем будущем. Объемы прокачки нефти трубопроводным транспортом в Китай увеличиваются, а танкерные перевозки переориентируются в азиатские страны. Наша цель по акциям «Роснефти» — 500 рублей за акцию», — говорит аналитик.

В бумагах «Лукойла», по словам Виктора Шастина из «Велес Капитала», есть спекулятивная возможность отыграть будущую выплату дивидендов. На сегодня нефтяной гигант решил не производить выплаты за второе полугодие 2021 года, из-за чего акции сильно просели. Однако компания дала понять, что эта выплата возможна в будущем из нераспределенной прибыли. «Мы считаем, что отмена выплаты связана с тем, что текущие мажоритарные акционеры держали существенные доли через программу депозитарных расписок. Когда вопрос с расконвертацией этих долей будет решен, можно ждать выплату. На таких новостях акции могут очень хорошо подрасти — ждать, по сути, осталось полгода», — говорит Шастин.

Эксперт называет фаворитом нефтегазового сектора бумаги газового гиганта «Новатэка», просевшие за год на 34%. Он объясняет это тем, что компания растет и не отказывается от выплат дивидендов. В частности, к 2024 году «Новатэк» рассчитывает удвоить добычу газа. Дивидендная доходность по акциям компаний за 2022 год может составить 7-9%, что повышает привлекательность этих бумаг.

В то же время планы по росту бизнеса могут быть под угрозой из-за ухудшения отношений с западными странами, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев. «Помочь могло бы расширение сотрудничества с азиатскими странами, привлечение новых инвесторов в проекты, позитивные новости по инвестпрограмме», — поясняет эксперт.

Акции «Сургутнефтегаза» за год потеряли в цене 38%. При этом за минувший квартал снижение было очень сдержанным — всего 2%. 1 июля собрание акционеров «Сургутнефтегаза» подтвердило планы выплатить дивиденды за 2021 год в размере 4,73 рубля на привилегированную акцию и 0,8 рубля — на обыкновенную. Также компания заявила об отказе от моратория на банкротство, что мгновенно подняло цены на ее бумаги на 10% (такой отказ дает сохранение права на выплату дивидендов и проведение байбэка).

В то же время значительно укрепившийся рубль оказывает давление на бизнес компании, говорит Дмитрий Пучкарев из «БКС». При текущем курсе компания по итогам года может получить убыток, это может привести к снижению дивидендов за 2022 год до минимальных значений — 0,6 рубля на акцию. Драйвером роста в такой ситуации может стать устойчивое ослабление рубля, заключает эксперт.

… и другие

Акции продуктового ретейлера Х5 Group за год снизились на 62%. За квартал снижение тоже было существенным — 18%. При этом бумаги, по оценкам аналитика, могут стоить на 45% выше текущих значений. Акции ретейлера сильно просели после новостей о европейских санкциях в отношении НРД, говорит Виктор Шастин из «Велес Капитала». Это связано с тем, что компания имеет иностранную регистрацию и инвесторы опасались полной блокировки торгов расписками. «Но мы считаем, что актив очень интересный. Цена на депозитарные расписки скорректировались на 75% от максимума, притом что выручка компании в первом квартале увеличилась на 20%, рентабельность стабильна и на горизонте не видно рисков для осуществления операционной деятельности», — говорит Шастин. Он считает, что значительным драйвером роста акций могут стать новости о переезде ретейлера из Нидерландов в Россию.

Дмитрий Пучкарев из «БКС» указывает на то, что инвесторы будут смотреть на акции оптимистичнее, если компания определится с дивидендной политикой. Пока ретейлер приостановил инвестпрограмму. Однако 29 июня представитель компании заявила, что Х5 может вернуться к выплате дивидендов «после решения технических проблем и снятия регуляторных ограничений», обусловленных иностранной регистрацией ретейлера. «Если у инвесторов появится понимание дальнейших перспектив, конкретика по дивидендам, бумаги могут начать бурное восстановление», — говорит Пучкарев.

При этом преимуществом компании можно считать ее ориентированность на внутренний рынок, говорит Сергей Хандохин из «Финама».

Еще один актив, который сильно подешевел, но имеет шансы на восстановление, — акции самой Мосбиржи. Годовое общее собрание акционеров биржи решило не выплачивать дивиденды за 2021 год. Однако председатель набсовета «Московской биржи» Сергей Швецов сообщил, что площадка объявит о перспективах выплат в сентябре, добавив, что «дивиденды будут платить рано или поздно». Фактором роста бумаг может стать отсутствие возможности инвестирования в зарубежные активы у подавляющего большинства брокеров, полагает Хандохин из «Финама». «Рано или поздно мы увидим приток средств в российские акции и облигации, что даст возможность стабилизировать устойчивость биржи и обеспечит потенциал восстановления», — говорит он.

Дополнительным драйвером может стать снижение ключевой ставки ЦБ, которое обеспечивает приток частных инвесторов на торговую площадку, говорит Владимир Соловьев из ПСБ. Фактором риска он считает возможные западные санкции по отношению к Национальному клиринговому центру, которые затруднят расчеты в валюте. Тем не менее ближайшая цель по бумагам Мосбиржи — 115 рублей на акцию, резюмирует эксперт.

* Согласно требованию Роскомнадзора, при подготовке материалов о специальной операции на востоке Украины все российские СМИ обязаны пользоваться информацией только из официальных источников РФ. Мы не можем публиковать материалы, в которых проводимая операция называется «нападением», «вторжением» либо «объявлением войны», если это не прямая цитата (статья 57 ФЗ о СМИ). В случае нарушения требования со СМИ может быть взыскан штраф в размере 5 млн рублей, также может последовать блокировка издания.