- Главная

- Правовые ресурсы

- Подборки материалов

- Продажа доли в уставном капитале иностранной компании налогообложение

Продажа доли в уставном капитале иностранной компании налогообложение

Подборка наиболее важных документов по запросу Продажа доли в уставном капитале иностранной компании налогообложение (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2020 год: Статья 252 «Расходы. Группировка расходов» главы 25 «Налог на прибыль организаций» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган установил, что налогоплательщик (российская организация) в 2011 году заключил с иностранной организацией, входящей в тот же холдинг, договор купли-продажи 100 процентов доли в уставном капитале другой российской организации, при этом вместо оплаты доли сторонами было заключено кредитное соглашение. В 2014 году приобретенная компания была присоединена к налогоплательщику. К 2011 году налогоплательщиком была накоплена нераспределенная прибыль, сумма которой значительно снизилась в 2014 году при присоединении приобретенной российской организации. Налоговый орган пришел к выводу, что истинной целью совершенных сделок являлось перечисление сгенерированной на территории РФ прибыли от операционной деятельности в адрес иностранной материнской структуры. Нераспределенная прибыль, подлежащая распределению в пользу участников налогоплательщика, фактически была уменьшена на сумму, соответствующую денежным обязательствам по кредитным нотам, и перечислена в адрес компаний группы, что позволило создать для налогоплательщика искусственный источник расходов по уплате процентов и легализовать вывод с территории РФ прибыли от деятельности без уплаты налогов. Суд пришел к выводу, что нераспределенная прибыль общества была искусственно уменьшена на сумму выплаченных за приобретение актива в отсутствие какой-либо деловой цели денежных средств, которые впоследствии квалифицированы юридическими лицами, участвующими в транзитном перечислении денежных средств, как дивиденды и направлены на финансирование деятельности материнской компании, и признал доказанным налоговым органом «скрытое» распределение обществом прибыли в адрес компаний холдинга без намерения уплатить причитающиеся налоги на территории РФ. Суд поддержал вывод налогового органа о том, что налогоплательщик неправомерно учел в составе расходов проценты по кредитным договорам, заключенным в связи с приобретением доли, а также неправомерно не исчислил, не удержал и не перечислил в бюджет РФ налог на доходы иностранных организаций с перечисленных иностранным организациям денежных средств.

Статьи, комментарии, ответы на вопросы

Нормативные акты

Ответ

Коллегия Налоговых Консультантов

оказывает весь комплекс аудиторских, консультационных и юридических услуг +7915-329-02-05

При продаже доли в уставном капитале иностранной организации выручка от продажи доли может быть уменьшена на цену, уплаченную участником при приобретении доли, а также на расходы, связанные с приобретением доли.

При продаже доли в уставном капитале иностранной компании к налоговой базе может быть применена ставка 0% в том случае, если будут единовременно выполнены следующие условия:

— доля непрерывно принадлежит налогоплательщику на праве собственности более 5 лет;

— не более 50% активов иностранной компании, доля в которой реализуются, прямо или косвенно состоят из недвижимого имущества, находящегося на территории РФ;

— государство постоянного местонахождения иностранной компании не включено в перечень офшорных зон.

Если хотя бы одно из условий не выполняется, налоговая база подлежит обложению налогом на прибыль у ООО по ставке 20%.

При продаже доли в уставном капитале иностранной компании у ООО не возникнет обязанностей по исчислению и уплате НДС.

Обоснование:

Налог на прибыль

На основании пункта 1 статьи 268 НК РФ при реализации имущественных прав налогоплательщик вправе уменьшить доходы от таких операций на стоимость реализованных имущественных прав, определяемую в следующем порядке:

2.1) при реализации имущественных прав (долей, паев) — на цену приобретения данных имущественных прав (долей, паев) и на сумму расходов, связанных с их приобретением и реализацией, а также на величину вклада в виде денежных средств, уменьшенных на сумму денежных средств, указанных в подпункте 11.1 пункта 1 статьи 251 НК РФ, в имущество организаций, доли (паи) которых были приобретены, если иное не предусмотрено пунктом 10 статьи 309.1 или пунктом 2.2 статьи 277 НК РФ[1].

Таким образом, при продаже доли в уставном капитале иностранной организации выручка от продажи доли может быть уменьшена на цену, уплаченную участником при приобретении доли, а также на расходы, связанные с приобретением доли.

В силу пункта 1 статьи 284 НК РФ налоговая ставка устанавливается в размере 20%, если иное не установлено настоящей статьей.

Пунктом 4.1 статьи 284 НК РФ установлено, что к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) долей участия в уставном капитале российских и (или) иностранных организаций, а также акций российских и (или) иностранных организаций, применяется налоговая ставка 0% с учетом особенностей, установленных статьями 284.2 и 284.7 НК РФ, если иное не установлено настоящим пунктом.

Согласно пункту 1 статьи 284.2 НК РФ налоговая ставка 0%, предусмотренная пунктом 4.1 статьи 284 НК РФ, применяется к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) акций (долей участия в уставном капитале) российских и (или) иностранных организаций, при условии, что на дату реализации или иного выбытия (в том числе погашения) таких акций (долей участия в уставном капитале организаций) они непрерывно принадлежат налогоплательщику на праве собственности или на ином вещном праве более пяти лет.

В силу пункта 2 статьи 284.2 НК РФ с учетом требования, предусмотренного пунктом 1 настоящей статьи, налоговая ставка 0%, предусмотренная пунктом 4.1 статьи 284 НК РФ, применяется к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) акций (долей участия в уставном капитале) российских организаций и (или) иностранных организаций, при условии, что эти акции (доли) составляют уставный капитал таких организаций, не более 50% активов которых, по данным финансовой отчетности на последний день месяца, предшествующего месяцу реализации, прямо или косвенно состоит из недвижимого имущества, находящегося на территории РФ, если иное не установлено настоящим пунктом.

Пунктом 4 статьи 284.2 НК РФ установлено, что положения настоящей статьи применяются налогоплательщиком в отношении доходов от операций по реализации или иного выбытия (в том числе погашения) от акций (долей участия в уставном капитале) иностранных организаций только в том случае, если государство постоянного местонахождения указанных иностранных организаций не включено в утверждаемый Минфином РФ перечень государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны).

Коллегия Налоговых Консультантов

оказывает и юридические услуги, в т.ч. по

налоговым проверкам +7915-329-02-05

Отметим, что Перечень государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны), утвержден Приказом Минфина РФ от 13.11.2007 № 108н.

Из приведенных положений следует, что при продаже доли в уставном капитале иностранной компании к налоговой базе может быть применена ставка 0% в том случае, если будут единовременно выполнены следующие условия:

— доля непрерывно принадлежит налогоплательщику на праве собственности более 5 лет;

— не более 50% активов иностранной компании, доля в которой реализуются, прямо или косвенно состоят из недвижимого имущества, находящегося на территории РФ;

— государство постоянного местонахождения иностранной компании не включено в перечень офшорных зон.

Если хотя бы одно из условий не выполняется, налоговая база, определяемая при продаже доли в уставном капитале иностранной компании, подлежит обложению налогом на прибыль у ООО по ставке 20%.

НДС

В силу подпункта 12 пункта 1 статьи 149 НК РФ не подлежит налогообложению (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории РФ долей в уставном (складочном) капитале организаций[2].

На основании изложенного, считаем, что при продаже доли в уставном капитале иностранной компании у ООО не возникнет обязанностей по исчислению и уплате НДС.

Коллегия Налоговых Консультантов, 31 марта 2022 года

Телеграм-канал https://t.me/knk_audit Бухучет, налоги, нововведения, прослеживаемость, иностранные компании, сложные случаи

[1] Величина вклада в виде денежных средств в имущество организации, уменьшающая доходы от реализации долей (паев), рассчитывается пропорционально реализуемым долям (паям) в общей величине долей (паев), принадлежащих налогоплательщику.

[2] долей в праве собственности на общее имущество участников договора инвестиционного товарищества, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов, за исключением базисного актива производных финансовых инструментов, подлежащего налогообложению НДС.

Ответы на самые интересные вопросы на нашем телеграм-канале

knk_audit

Назад в раздел

Вопрос: О налоге на прибыль при продаже иностранной организацией доли в уставном капитале российской организации, более 50% активов которой состоит из недвижимости в РФ.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 15 июля 2016 г. N 03-08-05/41485

Департамент налоговой и таможенной политики в связи с письмом по вопросу налогообложения доходов юридического лица — резидента Германии, не осуществляющего деятельность через постоянное представительство в Российской Федерации, от продажи доли в уставном капитале российской организации, более 50 процентов активов которой состоит из находящегося в Российской Федерации недвижимого имущества, сообщает следующее.

В соответствии со статьями 246 и 247 Налогового кодекса Российской Федерации (далее — Кодекс) иностранные организации, не осуществляющие деятельность через постоянное представительство в Российской Федерации и получающие доходы от источников в Российской Федерации, признаются плательщиками налога на прибыль в Российской Федерации в отношении тех видов доходов, которые определены в пункте 1 статьи 309 Кодекса.

Согласно подпункту 5 пункта 1 статьи 309 Кодекса к доходам иностранной организации от источников в Российской Федерации относятся доходы от реализации акций (долей) организаций, более 50 процентов активов которых прямо или косвенно состоит из недвижимого имущества, находящегося на территории Российской Федерации, а также финансовых инструментов, производных от таких акций (долей), за исключением акций, признаваемых обращающимися на организованном рынке ценных бумаг в соответствии с пунктом 9 статьи 280 Кодекса.

Пунктом 1 и подпунктом 4 пункта 2 статьи 310 Кодекса предусмотрено, что исчисление и удержание суммы налога с доходов, выплачиваемых иностранным организациям, производятся налоговым агентом по всем видам доходов, указанных в пункте 1 статьи 309 Кодекса, во всех случаях выплаты таких доходов, за исключением случаев выплаты доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в Российской Федерации, при условии предъявления иностранной организацией, имеющей фактическое право на получение соответствующего дохода, налоговому агенту подтверждения, предусмотренного пунктом 1 статьи 312 Кодекса.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента

А.С.КИЗИМОВ

15.07.2016

Продажа долей в ООО нерезидентом с сентября 2022 года должна проходить с учетом новых требований из президентского указа № 618. Что это за требования, для чего они вводятся и как оформить продажу доли, расскажем в нашем материале.

Сентябрьские ограничения из указа № 618

Основное требование с сентября 2022 года — некоторым нерезидентам при продаже доли в ООО потребуется получить разрешение от Правительственной комиссии по контролю за осуществлением иностранных инвестиций в РФ.

Из этих правил есть исключения (сделки в финансовой и топливно-энергетической сферах), но большинство ООО они не затрагивают. Тем не менее указом четко определено: если нерезидент относится к категории недружественных, без разрешения комиссии сделка не состоится. Неважно, осуществляется ли продажа доли ООО нерезидентом резиденту или долю в ООО нерезидент продает нерезиденту.

Без разрешения комиссии нельзя проводить такие сделки:

Получается, что в зависимости от положений того или иного соглашения разрешение потребуется получать не только при продаже долей в ООО нерезидентом, но и при заключении корпоративных договоров, опционов, залогов долей.

Причины ограничений

У новых ограничений есть абсолютно понятная цель в условиях нынешней финансово-экономической и политической обстановки — необходимость контроля за выходом с российского рынка иностранных инвесторов или за ликвидацией/заморозкой бизнеса.

С помощью этого инструмента (выдачи разрешений) может быть заблокирован уход иностранного нерезидента или последует требование совершения сделки без ущерба для экономики и на выгодных для российской стороны условиях.

Срок получения разрешения законом не установлен и может занимать от нескольких дней до нескольких месяцев. Это существенно затягивает сроки сделок, в связи с чем возможен отказ от продажи доли в ООО нерезидентом в 2022 году. Кому-то комиссия может вообще не дать согласия на сделку.

Кому и какие разрешения могут потребоваться в различных случаях, узнайте на нашем сайте:

- «Получаем разрешение на работу в районах Крайнего Севера»;

- «Бланк разрешения на работу».

Недружественный нерезидент — это кто?

В указе № 618 речь идет о сделках с недружественными нерезидентами. Разберемся, кто к ним относится.

С актуальным списком недружественных государств можно ознакомиться в системе КонсультантПлюс, бесплатно оформив пробный доступ к онлайн системе.

О том, как оформить продажу доли в уставном капитале нерезидентом, расскажем далее.

Продажа доли: как оформить договор

Договор купли-продажи доли ООО оформляется в виде одного документа, подписание которого должно происходить в присутствии нотариуса, иначе сделка по закону может быть признана недействительной (ничтожной).

Что важно включить в текст договора:

Если не указать предмет договора, документ будет считаться незаключенным. Остальные условия включаются по согласованию сторон.

Детали налогообложения и бухгалтерского учета при продаже доли в уставном капитале ООО раскрываем в материалах на нашем сайте:

- «Налогообложение продажи доли в уставном капитале ООО»;

- «Проводки при продаже доли в уставном капитале в ООО».

Налоговые особенности продажи доли нерезидентом

Налоговые последствия при реализации доли нерезидентом имеют особенности. Разберем их на примере нерезидента-физлица.

В первую очередь следует учесть, что понятие «нерезидент» в налоговом законодательстве определяется следующим образом:

Во-вторых, нужно принять во внимание действующие налоговые правила для нерезидентов при продаже доли и особенности налогообложения таких сделок при наличии соглашений об избежании двойного налогообложения:

Как применять соглашения об избежании двойного налогообложения, расскажут специалисты системы КонсультантПлюс. Готовое решение станет доступным для изучения после оформления бесплатного пробного доступа к системе.

В 2022 году часть международных договоров об избежании двойного налогообложения с недружественными странами Россия приостановила или расторгла. Это обстоятельство необходимо учитывать при определении налоговых обязательств нерезидентов при продаже долей в ООО в 2022 году.

Таким образом, нет единого решения при определении налоговых последствий при продаже доли в ООО нерезидентом — каждый случай требует отдельного анализа и расчетов.

Итоги

С сентября 2022 года при продаже доли в ООО нерезидентом из недружественных государств необходимо запрашивать разрешение у правительственной комиссии. Порядок оформления и отражения в учете операции по продаже доли не изменился. Налоговые последствия такой сделки требуют отдельного изучения и расчетов.

Какие варианты выхода нерезидента из учредителей есть по закону об ООО

Иностранный учредитель может выйти из состава ООО или продать свою долю, если он не является единственным учредителем. Но для этого необходимо убедиться, прописана ли такая возможность в уставе. Если такого пункта нет, придётся сначала внести в устав изменения с согласия всех участников.

Если у вас типовой устав, право участника на выход предусмотрено в № 2, 8, 14, 20, 26, 32. Если при учреждении выбрали другой вариант по приказу № 411, перед выходом участника нужно:

1. Провести общее собрание участников и принять решение по двум вопросам:

- переход с типового устава на индивидуальный;

- утверждение права участника на выход из общества.

По первому вопросу кворум должен быть ⅔ голосов, по второму — единогласно.

2. Зарегистрировать в ФНС новую редакцию устава.

Если у вас индивидуальный устав, но в нём нет разрешения на выход участника, в этом случае также сначала нужно изменить устав. В уставе могут быть прописаны специальные условия для выхода определённых участников, тогда нужно руководствоваться ими.

Как оформить выход нерезидента из ООО с несколькими участниками

Рассмотрим ситуацию, когда иностранец не единственный участник, и он имеет право покинуть общество по уставу.

Шаг 1. Нерезидент пишет заявление о выходе из состава участников ООО и удостоверяет его у нотариуса.

Некоторые сделки с участием представителей недружественных государств можно проводить только с разрешения Правительственной комиссии по контролю за осуществлением иностранных инвестиций. Но на выход из ООО ограничения не распространяются. Нотариус может удостоверить заявление без разрешения комиссии. Федеральная нотариальная палата отдельно разъяснила это в письме № 1176/03-16-3 от 2 марта 2022 г.

Шаг 2. Нотариус удостоверяет заявление, после чего:

- подаёт заявление в ФНС о внесении изменений в ЕГРЮЛ — в течение одного рабочего дня;

- передаёт в ООО удостоверенное заявление участника о выходе и копию заявления в ФНС — в течение двух рабочих дней.

Это одно нотариальное действие по ст. 26 закона № 14-ФЗ, т.е. оплачивать отдельно каждое из них нотариусу не нужно.

Иностранцы за пределами РФ могут обратиться за удостоверением заявления о выходе из ООО в ближайшее российское консульство в соответствии со ст. 26 закона от 05.07.2010 № 154-ФЗ.

Шаг 3. Налоговая инспекция по месту нахождения ООО регистрирует в течение пяти рабочих дней изменения в ЕГРЮЛ и направляет электронную выписку по адресу, который указали в заявлении.

Доля в уставном капитале переходит на баланс общества с даты регистрации изменений в ЕГРЮЛ — п. 7.2 ст. 23 закона № 14-ФЗ.

Как завершить расчёты с бывшим учредителем и распорядиться долей

ООО выплачивает бывшему участнику действительную стоимость доли. Её рассчитывают с разницы между стоимостью чистых активов и уставным капиталом общества по данным бухгалтерской отчётности за период перед подачей заявления о выходе.

Если хотите расплатиться с участником недвижимым имуществом на территории РФ, по указу № 81 для этого нужно получить разрешение Правительственной комиссии. Рассчитаться с участником нужно в течение трёх месяцев после его выхода, если в уставе не прописан другой срок.

Если иностранный участник оплачивал свою долю имуществом, его нужно возвращать только если это прописано в учредительном договоре. Иначе оно остаётся в ООО.

Пример № 1

Иностранный участник с долей 35% подал заявление о выходе из ООО «Весна» 04.04.2022. Данные отчётности за 1 квартал 2022 года:

- уставный капитал — 10 000 руб.

- чистые активы — 12 000 руб.

Действительная стоимость доли: 12 000 руб. х 35% = 4 200 руб.

Разница между ЧА и УК: 12 000 руб. — 10 000 руб. = 2 000 руб.

Здесь действительная стоимость доли оказалась больше той суммы, которой располагает общество для выплаты бывшему участнику. Нужно уменьшить уставный капитал на разницу между ЧА и УК: 4 200 руб. — 2 000 руб. = 2 200 руб.

Но в нашем примере уставный капитал и так минимальный, и уменьшать его нельзя. В этом случае нужно выплатить только разницу между чистыми активами и минимальным уставным капиталом — 2 000 руб.

Продолжаем…

Если на момент выплаты ООО отвечает признакам несостоятельности (банкротства), или попадёт в такое положение после расчётов, придётся восстановить бывшего участника и вернуть ему долю — ч. 5 п. 8 ст. 23 закона № 14-ФЗ.

Долей вышедшего участника общество должно распорядиться в течение года по правилам ст. 24 закона № 14-ФЗ:

- распределить между участниками ООО пропорционально их долям в уставном капитале либо продать;

- погасить долю и уменьшить уставный капитал, если доля не была реализована в течение года.

Все изменения состава участников или размера уставного капитала после таких действий регистрируются в ЕГРЮЛ.

Что делать с налогами при выходе нерезидента из ООО

Налоговые последствия при выплате действительной стоимости доли возникают для ООО и бывшего участника. Удержать налоги нужно до перечисления денег нерезиденту, если он иностранный гражданин или иностранная компания без представительства в РФ. Если этого не сделать, организация должна будет заплатить налоги за свой счёт.

НДС

Если участник получает долю имуществом, по мнению Минфина нужно заплатить НДС с разницы между номинальной стоимостью доли и стоимостью передаваемого имущества, если эта разница положительная.

Пример № 2

Номинальная стоимость доли иностранного участника составляет 350 000 руб. Он подал заявление о выходе. Общество расплачивается с ним имуществом на сумму 420 000 руб. НДС нужно заплатить с разницы: 420 000 руб. — 350 000 руб. = 70 000 руб.

Налог на прибыль

Выплата доли бывшему участнику не относится к расходам компании и не уменьшает базу по налогу на прибыль по ст. 252 НК. С компании, которая получает долю, нужно удержать налог на прибыль по ставке 20%. Базой будет разница между первоначальным взносом и действительной стоимостью доли. Рассчитывается так же, как в примере 2.

НДФЛ

Если долю получает физлицо-нерезидент, нужно удержать и перечислить налог по ставке 30% со всей действительной стоимости доли при выходе из ООО согласно п. 3 ст. 224 НК.

Пример № 3

Действительная стоимость доли иностранного участника-нерезидента составляет 4 200 руб. ООО нужно удержать и перечислить в бюджет НДФЛ: 4 200 руб. х 30% = 1 260 руб. Участник получит 2 940 руб.

Как поступить, если выход нерезидента из ООО невозможен

Так бывает, если иностранец — единственный участник ООО, или если устав не предусматривает выход участника и не получается прийти к согласию, чтобы его изменить. Законный способ в этом случае — продажа доли в ООО.

Нерезидент может:

- когда он не единственный участник — продать свою долю кому-то из участников ООО без согласия других участников, если нет запрета в уставе;

- реализовать её третьим лицам по правилам ст. 21 закона № 14-ФЗ.

Разрешение Правительственной комиссии по указу № 81 на такую сделку нужно только, если вместо денег расплачиваются недвижимым имуществом.

Налоговые последствия при продаже доли нерезидента в ООО

Разберёмся, какие налоги придётся заплатить бывшему участнику.

НДС. Реализация доли в уставном капитале освобождается от НДС по п. 2.12 ст. 149 НК.

Налог на прибыль. Иностранная компания платит налог на прибыль только если больше 50% от балансовой стоимости активов ООО составляет российское недвижимое имущество — п. 1.5 ст. 309 НК. Ей придётся запросить у общества соответствующую справку перед сделкой. Налог по ставке 20% платят с разницы между ценой продажи и суммой первоначального взноса иностранца в уставный капитал.

Пример № 4

Иностранная компания при учреждении внесла в уставный капитал ООО «Весна» 350 000 руб. В апреле 2022 года она продаёт свою долю за 400 000 руб.

Балансовая стоимость активов на дату сделки — 1 200 000 руб., в том числе стоимость административного здания на территории г. Пенза 725 000 руб., что составляет более 50%.

Налог на прибыль для нерезидента составит:

20% х (400 000 руб. — 350 000 руб.) / 100% = 10 000 руб.

НДФЛ. Иностранный гражданин должен заплатить налог по ставке 30% со всей суммы сделки при продаже доли в ООО по п. 3 ст. 224 НК. Налог не нужно платить, если нерезидент владел долей непрерывно больше пяти лет. В этом случае он освобождается от НДФЛ при продаже по п. 17.2 ст. 217 НК. Реализация доли в ООО для нерезидента-физического лица всё равно будет выгоднее, чем выход из общества с оплатой имуществом, поскольку он не будет платить НДС.

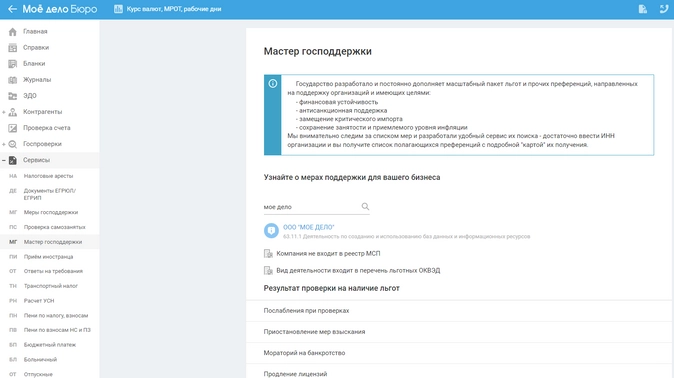

Мы решили помочь бизнесу, и разработали поисковик по мерам господдержки. Введите ИНН вашей компании в специальном сервисе «Моё дело Бюро», и вы получите список полагающихся именно вашей компании преференций с подробными инструкциями по их получению. Сервис бесплатен и доступен каждому зарегистрированному пользователю.

Чтобы получить доступ к сервису, просто заполните заявку.

Cделка купли-продажи доли ООО с иностранной организацией

Купля-продажа доли в уставном капитале ООО иностранной организацией осуществляется по общим правилам, которые установлены федеральным законодательством. Согласно пп. 11-18 ст. 21 ФЗ №14 участники общества (российские и иностранные юридические лица, либо физические лица) имеют преимущественное право ее приобретения, поэтому продавец обязан уведомить их о предстоящей сделке. Если в течение месяца (либо более длительного срока, установленного уставом) никто не выразит желание совершить покупку, договор может быть заключен с третьим лицом (организацией или гражданином, имеющими подданство любого государства). Продажа доли в уставном капитале иностранной компании осуществляется в нотариальной форме.

Договор признается недействительным, если, не соблюдено преимущественное право участников покупки доли.

Необходимо отметить, что если доля в ООО иностранного капитала будет составлять от 10% и более, общество приобретет статус предприятия с зарубежными инвестициями.

Документы для удостоверения купли-продажи доли ООО иностранной компании у нотариуса

Список документов, необходимых для удостоверения купли продажи доли ООО иностранной организацией у нотариуса, — тот же, что и необходим при совершении сделки российским юр лицом.

Если иностранная организация является продавцом, она подает аналогичный пакет документов.

При продаже доли ООО нерезидентом нерезиденту нотариусу нужно предоставить такие же документы.

Порядок нотариального удостоверения

Для нотариального удостоверения договора купли-продажи доли в уставном капитале с иностранным юридическим лицом требуется присутствие сторон, а также руководителей предприятий (их представителей). Согласно пп. 13-15 ст. 21 ФЗ №14 нотариус осуществляет следующие действия:

- проверяет полномочия представителей покупателя и продавца, принадлежность продавцу отчуждаемой доли, а также правильность оформления документов;

- составляет проект договора;

- удостоверяет заявление о смене учредителей ООО для налоговой инспекции;

выдает заверенные договоры; - подает в ИФНС документы для внесения в ЕГРЮЛ необходимых изменений.

Налоговые последствия купли-продажи доли в уставном капитале нерезидентами и резидентами

Согласно ст. 246 НК иностранные предприятия, имеющие доходы от российских источников, должны уплачивать налог на прибыль. При этом его исчисление и уплата может являться обязанностью налогового агента – компании, которая выплатила доход (ст. 24, 309 НК). Необходимо учитывать, что международные соглашения, определяющие порядок налогообложения, имеют приоритет перед российскими законами (ст. 7 НК), и их нормами нужно руководствоваться в первую очередь. Положения этих договоров, которые позволяют избежать двойного налогообложения, распространяются только на резидентов.

Продажа доли в уставном капитале ООО нерезидентом облагается налогом на прибыль согласно ст. 25 НК. Вне зависимости от статуса организации он уплачивается только при соблюдении следующего условия: более половины активов общества, доля которого продана, составляют финансовые инструменты, производные от нее, а также недвижимость, расположенная в РФ (п1. ст.309 НК). В других случаях продажа доли ООО нерезидентами и резидентами налогом на прибыль не облагается.

<< Назад к списку