Библиографическое описание:

Стеба, Н. Д. Проблемы налогового стимулирования малого и среднего бизнеса в России / Н. Д. Стеба, И. Ф. Кильметьев. — Текст : непосредственный // Молодой ученый. — 2017. — № 23 (157). — С. 71-74. — URL: https://moluch.ru/archive/157/44017/ (дата обращения: 24.03.2023).

Одной из важнейших целей достижения сбалансированного социально-экономического развития России является стимулирование малого и среднего бизнеса. Под налоговым стимулированием мы понимаем “целенаправленную деятельность органов государственной власти и местного самоуправления по установлению ими в законодательстве о налогах и сборах налоговых льгот и иных мер налогового характера, улучшающих имущественное или экономическое положение отдельных категорий налогоплательщиков или плательщиков сборов” [1].

Стимулирование и поддержка субъектов малого и среднего бизнеса актуальны на современном этапе развития, потому что они оказывают влияние:

‒ на социальную сферу, которая обеспечивает занятость части населения, создание новых рабочих мест, сглаживании диспропорций развития в благосостоянии различных социальных групп населения;

‒ на финансовую сферу, которая связана с финансовым самообеспечением предпринимательства и членов их семей, оплатой труда наемных работников;

‒ на бюджетную сферу, предполагающую поступление налогов и платежей в бюджетную систему;

‒ на экономико-стимулирующую сферу, которая связана с увеличением числа собственников, для которых малый бизнес становится отправной точкой для дальнейшего развития;

‒ на инновационно-инвестиционную сферу, которая связана с разработкой и внедрением технологических, технических и организационных нововведений и инноваций [2].

Осуществляя поддержку данного субъекта рыночной экономики, Правительство РФ имеет возможность повышать уровень благосостояния населения. Однако, производительность труда малого и среднего бизнеса в РФ, по оценке Министерства экономического развития, ниже уровня развитых стран (США, Японии, стран Европейского союза) в два-три раза. Малое и среднее предпринимательство в России — это в первую очередь микробизнес (95,5 % общего числа субъектов малого и среднего предпринимательства). На малые и средние предприятия приходится только 5–6 % общего объема основных средств и 6–7 % объема инвестиций в основной капитал в целом по стране [3].

Рассмотрим динамику развития субъектов малого и среднего бизнеса на примере Оренбургской области (рисунок 1). При сокращении количества индивидуальных предпринимателей в 2013 г. на 17 % по сравнению с 2012 г. в 2014–2015 гг. наблюдается некоторый рост их числа (5,8 % в 2014 г. и 7,6 % в 2015 г.). Количество микропредприятий на протяжении всего исследуемого периода имеет ежегодную тенденцию к росту (25,3 % в 2015 г. по сравнению с 2012 г.) при одновременном снижении количества малых и средних предприятий. Так, число малых предприятий в 2013 г. сократилось на 13,6 %, в 2014 г. на 2,9 %, в 2015 г., наоборот, их количество выросло на 2,8 %, т. е. динамика неоднозначная. Максимальное снижение количества средних предприятий произошло в 2014 г., на 15,6 %, в 2015 г. их количество снизилось на 6,3 %.

Несмотря на рост абсолютной численности индивидуальных предпринимателей, количество снятых с учета предпринимателей существенно превышает количество зарегистрированных. Статистические данные в отношении количества индивидуальных предпринимателей, зарегистрированных и прекративших деятельность в течение одного отчетного периода, отсутствуют. Но если предположить, что их доля ничтожно мала и принять за внимание количество внесенных записей, отраженных в отчете 1ИП «Сведения о работе по государственной регистрации индивидуальных предпринимателей», можно сделать следующий вывод: количество произведенных записей о постановке на учет в общем объеме снятых с учета в 2014 г. составило 98 %, в 2015 г. — 38 %, в 2016 г. — 36 %. Все эти данные свидетельствуют о достаточно низком уровне «выживаемости» отечественного малого бизнеса.

Рис. 1. Количество субъектов малого и среднего бизнеса в Оренбургской области

Следует отметить, что динамика развития субъектов малого и среднего бизнеса в Оренбургской области схожа с показателями по Российской Федерации. При общем снижении всех рассматриваемых показателей, увеличение происходит лишь в отношении количества микропредприятий, на 47,6 % на всем протяжении исследуемого периода с 2012 г. по 2015 г. Доля малых и средних предприятий в обороте предприятий по экономике в целом поступательно снижается. Около одной пятой ВВП РФ, а во многих субъектах страны треть и более валового регионального продукта создаются такими организациями. Сектор малого предпринимательства сосредоточен в основном в сферах торговли и предоставления услуг населению. Средние предприятия в большей степени представлены в сферах с более высокой добавленной стоимостью — в обрабатывающей промышленности, строительстве, сельском хозяйстве.

Среди отрицательных тенденций в развитии малого и среднего бизнеса можно выделить:

‒ значительное количество зарегистрированных субъектов не приступают к ведению деятельности из-за сложностей в финансировании и достаточно быстро ликвидируются;

‒ низкие темпы развития малых предприятий в сфере промышленности, строительстве, инноваций;

‒ в отдельных регионах не оказывается обязательной поддержки развитию субъектов малого и среднего бизнеса [4];

‒ повышение ставок страховых платежей.

Государство обладает широким выбором применения различных мер налогового стимулирования. Во-первых, меры, которые направлены на снижение налоговой нагрузки (либо налоговых издержек) налогоплательщика, осуществляющих деятельность, поощряемой государством. Во-вторых, возможно создание определенных стимулов для расширения предприятия и производства, обновления основных средств, модернизации производства, дополнительного инвестирования (ускоренная амортизация, вычеты из налогооблагаемой базы на расходы, которые непосредственно связаны с развитием производства). В-третьих, меры могут быть направлены на долгосрочные инвестиции (особые экономические зоны). Доходы инвестора обычно облагаются по пониженным ставкам, однако не смотря на эти понижения, оказывается благоприятный эффект на определенный регион. В-четвертых, нужно выделить такую деятельность налоговой политики как стимулирование добавленной стоимости. Предоставляются определенные льготы предприятиям в прямой зависимости от величины добавленной стоимости, преследуя цель увеличения роста производства, а также ограничения экспорта сырьевых ресурсов. И наконец, необходимо отметить стимулирующие методы в области пожертвования на общеполезные цели (налоговые вычеты). Перечисленные меры по оказанию стимулирующего эффекта являются основными, однако их перечень открыт и государство, используя политику в области налогообложения, достигает поставленные общенациональные цели.

В Налоговом кодексе РФ нет определений понятий «малое или среднее предприятие» и «субъект малого или среднего предпринимательства». По этой причине налоговые льготы для субъектов малого и среднего бизнеса отсутствуют, хотя в кодексе указаны особые нормативно-правовые положения, направленные на стимулирование субъектов малого и среднего бизнеса в России [5].

Налоговое законодательство России характеризуется, с одной стороны, обширным нормативным материалом, с другой — частым внесением разнообразных изменений и дополнений, т. е. нестабильностью. Объемы налоговых поступлений от этой категории экономических субъектов не столь велики, хотя малое и среднее предпринимательство затрагивает интересы весьма широкого круга лиц с точки зрения как места приложения труда и получения заработка, так и предоставления услуг и поставки товаров. От эффективности системы налогообложения зависит стабильность функционирования субъектов предпринимательства, их инвестиционная привлекательность. Таким образом, формирование рациональной системы налогообложения субъектов малого и среднего предпринимательства в настоящее время представляет слабо проработанную область налоговых отношений. В процессе налогообложения субъектов малого и среднего бизнеса не принимаются во внимание финансовые возможности налогоплательщиков. При взимании налогов в рамках общего режима не в должной мере реализуется стимулирующая функция налогообложения. Специальные налоговые режимы не учитывают специфику отраслевых особенностей экономики регионов, оказывающие существенное влияние на формирование налоговой базы субъектов малого предпринимательства. Существующий механизм налогообложения субъектов малого и среднего бизнеса не соответствует современным целям и задачам налоговой политики РФ, которые в первую очередь связаны с инновационным развитием. Помимо этого, требуют дальнейшего исследования особенности налогообложения субъектов малого и среднего бизнеса на региональном уровне.

Малый и средний бизнес нуждается в поддержке со стороны государства, которая в том числе должна предусматривать и эффективные налоговые инструменты по следующим причинам. Во-первых, у хозяйствующих субъектов, относящихся к среднему и малому бизнесу, издержки, связанные с уплатой налоговых платежей выше, чем у других категорий налогоплательщиков, если их исчислить на единицу полученного дохода. Во-вторых, данные субъекты экономики быстрее приспосабливаются к постоянным изменениям конъюнктуры рынка, а поэтому у них большее внимание уделяется краткосрочному, чем средне- и долгосрочному планированию. В-третьих, именно малому бизнесу принадлежит приоритет в решении проблем снижения безработицы и в формировании «среднего» класса независимых, самодостаточных граждан [4]. Таким образом, состояние и темпы развития малого и среднего бизнеса во многом зависят от налогообложения, поэтому на современном этапе назрела необходимость формирования рациональной и эффективной системы налогообложения, способствующей усилению их экономической активности и росту налоговой базы.

Литература:

- Корень А. В., Краубергер Ж. Ю. Специальные налоговые режимы в реализации государственной политики по поддержке малого и среднего бизнеса // Международный журнал прикладных и фундаментальных исследований. — 2015. — № 6–3. — С. 479–483.

- Дорошенко А. С. Налоговое стимулирование малого бизнеса в России: оценка результатов // Вестник Томского государственного университета. — 2010. — № 339.

- Премьер-министр РФ Дмитрий Медведев утвердил Стратегию развития малого и среднего бизнеса (МСБ) в РФ на период до 2030 года //http://www.dairynews.ru/news/medvedev-podpisal-strategiyu-razvitiya-malogo-i-sr.html

- Воронина Л. И. Теоретические и прикладные аспекты организации и ведения бухгалтерского учета субъектами малого предпринимательства // Аудитор — 2016. — N 6. С. 38–49.

- Митрофанова, И. А. Налоговые льготы как форма государственной поддержки малых инновационных предприятий / И. А. Митрофанова, Ю. И. Волкова // Финансовая аналитика: проблемы и решения. 2011. — № 48. — С. 39–45.

Основные термины (генерируются автоматически): среднее, бизнес, малый бизнес, Оренбургская область, Россия, субъект малого, динамик развития субъектов малого, малое предпринимательство, налоговое стимулирование, общий объем.

В кризисные времена «выживает» тот, кто умеет просчитывать риски, оптимизировать денежные потоки и грамотно снижает финансовую нагрузку на бизнес, но при этом делает все, чтобы сохранить профессиональную команду и прочные отношения с клиентами. Как выстоять в 2022 году с помощью господдержки и получить новые возможности для развития?

Налоговые льготы и послабления в законодательстве

Пожалуй, самый обширный пакет преференций, которые призваны в 2022-2023 годах значительно облегчить жизнь малому российскому предпринимательству (см. закон № 67-ФЗ от 26 марта 2022) коснулся именно налогообложения.

Перечислим основные льготы.

Снижен размер пени для организаций

С 9 марта 2022 года до 31 декабря 2023 года налоговые пени, начиная с 31 дня просрочки, рассчитываются для компаний как 1/300 ставки рефинансирования (до этого было 1/150).

Нулевая ставка НДС для гостиниц

Ставка НДС для гостиничного и туристического бизнеса снижена до 0%. Льгота будет действовать с 1 июля 2022 года следующие пять лет.

Ставка налога на прибыль также снижена до 0% для IT-компаний

Раньше такие юрлица платили налог по ставке 3 процента.

Возмещение НДС в ускоренном порядке

Налог на добавленную стоимость в 2022 и 2023 гг. планируется возмещать в ускоренном порядке, то есть до окончания камеральной проверки.

В среднем, на получение денежных средств уйдет 7-8 календарных дней. Но если возмещение заявлено неверно, после камералки деньги все-таки придется вернуть в бюджет вместе с начисленными пени.

Изменился расчет транспортного налога

Повышающий коэффициент теперь будет применяться к автомобилям стоимостью более 10 млн. рублей.

Налоговые каникулы для новых ИП

Регионы смогут устанавливать режим налоговых каникул для вновь зарегистрированных предпринимателей вплоть до конца 2024 года.

Разрешено перейти на ежемесячные авансы по налогу на прибыль

Субъекты, которые платили авансовые платежи по налогу на прибыль ежемесячно (каждый месяц в пределах квартала), в течение 2022 года вправе перейти на уплату платежей, исходя из фактической прибыли. Для этого необходимо внести изменения в учетную политику и отправить уведомление в ИФНС.

Кадастровая стоимость имущества для расчета налога «заморожена»

В случаях, когда кадастровая стоимость имущества или участка изменится в течение 2022 и 2023 года, налог все равно будет рассчитываться от стоимости на начало 2022 года. Исключение — изменение характеристик объекта

Отмена плановых проверок

- В отношении субъектов малого и среднего бизнеса до конца 2022 года отменены плановые проверки (например: санитарно-эпидемиологического, ветеринарного и пожарного контроля). На налоговые проверки льгота не распространяется.

- Также с 1 марта 2022 года не должны проводиться плановые проверки онлайн-касс.

- ФНС заявила, что не станет блокировать до 01 июня 2022 г. расчетные счета компаний, которые задолжали бюджету денежные средства, а кроме того, подавать иски о банкротстве таких должников.

- Приостановлены проверки соблюдения валютного законодательства по закону № 173-ФЗ. Однако обратите внимание, что это правило не касается новых ограничений, связанных с контрсанкциями, например, указа Президента от 18.03.2022 № 126.

Параллельный импорт

Юридические лица и ИП могут легально ввозить на территорию РФ приобретенную за границей оригинальную продукцию зарубежного производства. При этом разрешение производителя-правообладателя не требуется (постановление Правительства от 29.03.2022 № 506). Перечень товаров утвержден приказом Минпромторга от 19.04.2022 № 1532. Например, в список вошли, автомобили Land Rover, Jeep, принтеры, сканеры Huawei и Lenovo.

Рекомендуем не пренебрегать мерами государственной поддержки. Налоговые послабления, льготные кредиты и гранты способны неплохо снизить финансовую нагрузку компании.

Если ваше предприятие производит или готово производить продукцию для импортозамещения, рассмотрите проект Мануфактура от Модульбанка.Выберите удобный для вас вариант:

- Льготный кредит с быстрым, без бюрократии оформлением (менеджер приедем к вам сам).

- Инвестирование от Модульбанка на индивидуальных условиях.

Продление лицензий и разрешений

Лицензии и другие разрешительные документы, срок действия которых истекал с 14 марта до 31 декабря 2022 года, были продлены автоматически на 12 месяцев. Однако эта преференция коснулась не всех малых предприятий, а только некоторых отраслей.

Например, продолжают действовать:

- лицензии на продажу алкоголя в ресторанах и кафе,

- разрешительная документация для перевозчиков пассажиров и багажа легковым такси,

- свидетельства о государственной регистрации племенных стад,

- аккредитация частных агентств занятости по предоставлению труда работников.

Полный перечень отраслей приведен в постановлении Правительства от 12.03.2022 № 353.

Перенос сроков по обязательной маркировке

Также на 12 месяцев вперед перенесли обязанность предпринимателей внедрить в 2022 году обязательную маркировку питьевой воды и молочной продукции. Под вопросом пока остаются другие запланированные группы товаров: рыба, отдельные виды алкоголя (в том числе вино), консервы, корма для животных.

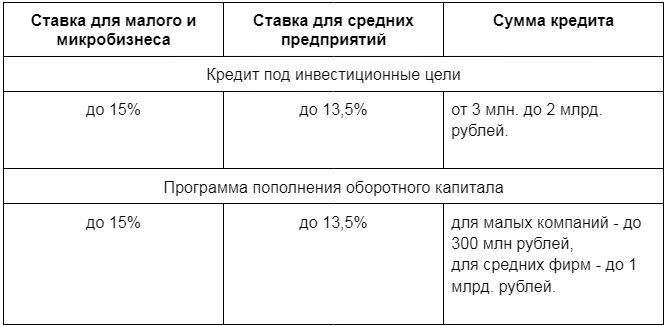

Льготные кредиты для малого и среднего бизнеса

Льготное кредитование субъектов малого предпринимательства в 2022 году предусмотрено под различные цели: инвестиционные, антикризисные и пополнение оборотного капитала. Это программы Центробанка, Корпорации МСП и Минэкономразвития.

Специальные условия кредитования предусмотрены в 2022 году для IT-сектора: для таких компаний ставка не превысит 3%.

Компании и ИП могут получить консультацию в своем обслуживающем банке по выбору подходящего кредита с господдержкой. Модульбанк предлагает не только льготные кредиты по развитию бизнеса в соответствии с программами льготного кредитования, но и собственные решения для бизнеса любого масштаба. Например:

- кредит от 0% для бизнеса на маркетплейсах;

- инвестирование в производство с проектом Мануфактура.

Кредитные каникулы

Также субъекты МСП вправе до 1 сентября 2022 года претендовать на кредитные каникулы. Это значит, предприниматели вправе обратиться в свой банк с просьбой:

- снизить сумму ежемесячного платежа,

- взять на полгода отсрочку по платежам,

- реструктуризировать долг.

Гранты

Гранты предоставляются аккредитованным ИТ-компаниям. В этом году денежные дотации от государства могут покрыть до 80% стоимости отечественных проектов. Ранее данный показатель не поднимался выше ½. (см. постановления Правительства от 06.04.2022 № 598, от 06.04.2022 № 599, от 06.04.2022 № 601).

В Москве власти готовы выделить средства (до 100 млн. рублей) предприятиям любой отрасли, производящим услуги или товары для населения. Данная мера направлена на качественное импортозамещение, поэтому, полагаем, что инициативу грантов для отечественных производителей поддержат и другие регионы страны.

Субсидия для работодателей

Работодатели, которые принимают на работу молодежь до 30 лет, смогут получить за каждого трудоустроенного по 3 МРОТ с учетом страховых взносов и районного коэффициента (см. постановление Правительства № 362 от 13 марта 2021 года).

Однако, чтобы субсидию не пришлось возвращать, необходимо сохранить 100% трудоустроенных в штате до конца установленного периода. Также если сотрудник в течение полугода получит больничные от ФСС, часть субсидии придется вернуть.

УДК 336.225

НАЛОГОВОЕ СТИМУЛИРОВАНИЕ РАЗВИТИЯ МАЛОГО БИЗНЕСА В РФ

Ивашинникова Е.А.1, Голояд А.Н.1

1Владивостокский государственный университет экономики и сервиса

Аннотация

С появлением рыночной экономики в Российской Федерации полностью поменялась экономическая система страны. Налоги стали основным источником дохода государственного бюджета. Поэтому правительство стало уделять большое внимание не только системе налогообложения в стране, но и источникам налога. Одним из источников налога является малый бизнес. Развитие малого бизнеса в стране способствует снижению безработицы в стране, увеличению поступлений налогов и сборов в бюджет страны, насыщению рынка товарами высокого качества, увеличению покупательной способности населения. Кроме того, малый бизнес лучше адаптируется под изменение внешней среды, такие как санкции со стороны других стран, что является немаловажным фактором в наши дни. Исходя из этого, правительство старается стимулировать развитие малого бизнеса в стране различными методами, в которые входит налогообложение.

Ключевые слова: единый налог на вмененный доход, единый сельскохозяйственный налог, малый бизнес, налог, налоговое стимулирование, налоговые льготы, налоговые режимы, патент, упрощённая система налогообложения

TAX STIMULATION OF SMALL BUSINESS DEVELOPMENT IN RUSSIA

Ivashinnikova E.A.1, Goloyad A.N.1

1Vladivostok State University of Economics and Service

Abstract

With the advent of the market economy in the Russian Federation has completely changed the economic system of the country. Taxes became the main source of income of the state budget. Therefore, the government began to pay great attention to not only the taxation system in the country, but also the sources of tax. One source of tax is the small business. The development of small business in the country contributes to the reduction of unemployment in the country, increased taxes and fees into the budget, market saturation with high quality goods, increasing purchasing power of the population. In addition, small business better adapt to the changing environment, such as sanctions by other countries, which is an important factor in our day. On this basis, the government tries to encourage the development of small business in the country by various methods, which include taxation.

Keywords: simplified tax system, single agricultural tax, single tax on imputed income, small business, tax, tax benefits, tax incentives, tax regimes

Рубрика: 08.00.00 ЭКОНОМИЧЕСКИЕ НАУКИ

Библиографическая ссылка на статью:

Ивашинникова Е.А., Голояд А.Н. Налоговое стимулирование развития малого бизнеса в РФ // Современные научные исследования и инновации. 2016. № 1 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/01/62400 (дата обращения: 24.02.2023).

Налоговое стимулирование является важнейшим инструментом повышения привлекательности ведения малого бизнеса в стране. Под налоговым стимулированием мы понимаем целенаправленные действия органов государственной власти и местного самоуправления по установлению в законодательстве о налогах и сборах и реальному предоставлению налоговых льгот и иных мер налогового характера, улучшающих имущественное или экономическое положение отдельных категорий налогоплательщиков или плательщиков сборов для создания экономической заинтересованности осуществления ими общественно полезной или иной поощряемой деятельности [3].

Основным законом, определяющим общие положения государственной поддержки малого бизнеса, а также устанавливающим формы и методы государственного стимулирования и регулирования малого бизнеса, является Федеральный закон от 24 июля 2007 года «О развитии малого и среднего предпринимательства в Российской Федерации».

Основные налоговые меры, которое государство приняло для стимулирования малого бизнеса, являются:

1) Упрощенная система ведения бухгалтерского учета

2) Льготные налоговые режимы

3) Налоговые каникулы

4) Рассрочка или отсрочка по уплате налога

Упрощенная система ведения бухгалтерского учета позволяет предприятию сэкономить на таком специалисте как бухгалтер, поскольку налогоплательщику не обязательно обладать углубленными знаниями бухгалтерского учета, а это существенно облегчает условия ведения бизнеса.

Если говорить про специальные налоговые режимы, то на данный момент существует 4 вида налоговых режимов для малого бизнеса: упрощенная система налогообложения (УСН), патентная система налогообложения (ПСН), единый сельскохозяйственный налог (ЕСХН), единый налог на вмененный доход (ЕНВД).

Упрощенная система налогообложения – один из самых распространенных режимов налогообложения малого бизнеса. Но применять его можно только при соблюдении определенных критериев таких как годовой доход, средняя численность работников, остаточная стоимость основных средств предприятия[6]. При выборе такой системы налогообложения ставка налога будет зависеть от следующих факторов:

1) При выборе налогоплательщиком объекта налога «Доходы», налоговая ставка составит 6%

2) При выборе налогоплательщиком объекта налога «Доходы минус Расходы» ставка налога составит от 5 до 15%, в зависимости от субъекта РФ.

При выборе налогового объекта «Доходы», налогоплательщик вправе уменьшить налоговую базу на сумму уплаченных им страховых взносов за своих сотрудников, а также пособий по временной нетрудоспособности, но не более 50% от налоговой базы для организаций. Для ИП ограничений по уменьшению налоговой базы нет [7].

Применение УСН организациями освобождает их от уплаты следующих налогов:

- Налог на прибыль организаций;

- Налог на имущество организаций;

- Налог на добавленную стоимость.

Применение УСН индивидуальными предпринимателями освобождает их от уплаты следующих налогов:

- Налог на доходы физических лиц по предпринимательской деятельности;

- Налог на имущество физических лиц по имуществу, которое используется для предпринимательской деятельности;

- Налога на добавленную стоимость.

Патентная система налогообложения (ПСН) в общем случае предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения.

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. В частности, под патентную систему подпадают:

— ветеринарные услуги;

— розничная торговля через объекты стационарной торговой сети с площадью торгового зала не более50 кв. мпо каждому объекту организации торговли;

— услуги общественного питания, оказываемые через объекты общественного питания с площадью зала обслуживания не более50 кв. м;

— парикмахерские и косметические услуги;

— оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом.

При выборе ПСН налоговым объектом будет величина не полученного дохода, а потенциально возможного дохода, предусмотренного законами субъектов РФ. При использовании ПСН, налогоплательщики также как и при УСН освобождаются от уплаты ряда налогов [4; 5].

Единый сельскохозяйственный налог имеет самую низкую налоговую ставку 6% от прибыли предприятия. Главным критерием применения ЕСХН является ведение сельского хозяйства в качестве основного вида деятельности предприятия. При использовании ЕСХН, налогоплательщик также освобождается от уплаты ряда налогов.

Единый налог на вмененный доход может применяться только для определенного перечня видов деятельности, указанных в ст. 346.26 Налогового кодекса РФ. Налоговая ставка при выборе ЕНВД равна 15% от вмененного дохода. Вмененный доход в свою очередь равен: Базовая доходность по определенному виду деятельности × К1 × К2 × Величина физического показателя по определенному виду деятельности, где:

К1 – коэффициент-дефлятор – отражает влияние инфляции, то есть изменения потребительских цен на товары (работы, услуги), за несколько лет.

К2 – коэффициент, который учитывает особенности ведения предпринимательской деятельности. В частности, ассортимент товаров (работ, услуг), сезонность, режим работы, величину доходов, особенности места ведения предпринимательской деятельности и пр.

Физический показатель – количественный, характеризует деятельность налогоплательщика и различается в зависимости от ее вида (количество работников при оказании бытовых услуг; общая площадь стоянки при хранении автотранспортных средств и пр.). При использовании ЕНДВ, налогоплательщик освобождается от уплаты ряда налогов. [1]

Еще одной государственной льготой малому бизнесу является предоставление налоговых каникул – освобождение организации или индивидуального предпринимателя от уплаты налогов в течение некоторого периода [2; 3]. В РФ налоговыми каникулами вправе воспользоваться организации и ИП с момента их регистрации в налоговом органе и в течение 2-х последующих лет, а также основной вид деятельности должен попадать в список 4 пункта статьи 346.20 НК РФ. Доход организации или ИП не должен быть менее 70 процентов по основному виду деятельности.

Если налогоплательщик по каким-либо причинам не в состоянии заплатить налог в определенный промежуток времени, он вправе запросить у налогового органа рассрочку или отсрочку по уплате налогов. Для этого необходимо подать соответствующие заявление в ИФНС. В результате рассмотрения этого заявления, будет вынесено решение о предоставлении рассрочки или отсрочки налогоплательщику.

Таким образом, при выборе того или иного специального налогового режима, предприятие освобождается от уплаты различных налогов, таких как налог на прибыль организаций, НДС и другие, вместо них, оно платит один единственный налог, что определенно снижает налоговую нагрузку малого бизнеса и упрощает его ведение. Все вышеперечисленные государственные налоговые льготы существенно стимулируют развитие бизнеса на территории Российской Федерации.

Библиографический список

- Корень А.В., Гулян В.А. Сравнительная характеристика основных преимуществ и недостатков реформы единого налога на вменённый доход // Современные научные исследования и инновации. – 2014. – № 5-2 (37). – С. 8.

- Корень А.В., Краубергер Ж.Ю. Формирование и перспективы развития эффективной налоговой политики в сфере налогообложения микробизнеса // Экономика и предпринимательство. – 2014. – № 12-2. – С. 78-80.

- Корень А.В., Краубергер Ж.Ю. Специальные налоговые режимы в реализации государственной политики по поддержке малого и среднего бизнеса // Международный журнал прикладных и фундаментальных исследований. – 2015. – № 6-3. – С. 479-483.

- Корень А.В., Лещенко Р.И. Механизмы и направления налогового планирования в малом бизнесе // Современные проблемы науки и образования. – 2014. – № 3. – С. 361.

- Корень А.В., Лещенко Р.И. Налоговые платежи организации и пути их оптимизации // Экономика и менеджмент инновационных технологий. – 2014. – № 4 (31). – С. 24.

- Лян М.А., Корень А.В. Налоговое планирование как элемент финансового менеджмента // Современные научные исследования и инновации. – 2014. – № 5-2 (37). – С. 7.

- Чие Е.Э., Корень А.В. Анализ направлений эффективного использования упрощённой системы налогообложения // Современные научные исследования и инновации. – 2014. – № 5-2 (37). – С. 6.

Количество просмотров публикации: Please wait

Все статьи автора «Ekaterin@»