Курсовая работа: Налогообложение субъектов малого предпринимательства: проблемы и пути их решения

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

Уральский государственный экономический университет

Кафедра финансов, денежного обращения и кредита

ДИПЛОМНАЯ РАБОТА

на тему:

НАЛОГООБЛОЖЕНИЕ СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА: ПРОБЛЕМЫ И ПУТИ ИХ РЕШЕНИЯ

Факультет ________________________________________________

Исполнитель: ______________________________________________

Направление (Специальность)_________________________________

(ФИО, подпись)____________________________________________

Группа ___________________________________________________

Специализация_____________________________________________

Кафедра __________________________________________________

Руководитель: ______________________________________________

Дата защиты________________________________________________

Оценка ___________________________(должность, звание, подпись)

Нормоконтролер: __________________________________________

(ФИО, должность, звание, подпись)

Рецензент: _________________________________________________

(ФИО, подпись)

Екатеринбург 2009

СОДЕРЖАНИЕ

Введение

1. Теоретические аспекты налогообложения субъектов малого предпринимательства

1.1 Экономическое содержание, функции и признаки налогов, принципы налогообложения

1.2 Характеристика налоговой системы Российской Федерации 15

1.3 Особенности налогообложения субъектов малого предпринимательства Российской Федерации

2. Анализ влияния уровня налогообложения, налоговая нагрузка ООО«АвтоПромСтрой»

2.1Общая характеристика организации и основных видов ее деятельности

2.2Анализ финансового состояния ООО «АвтоПромСтрой»

2.3 Анализ структуры налоговых обязательств и налоговой нагрузки предприятия в динамике с 2007 по 2008 год 61

3. Проблемы налогообложения субъектов малого предпринимательства и пути их решения

3.1 Роль налогового планирования для субъектов малого предпринимательства

3.2 Альтернативные варианты налогообложения ООО «АвтоПромСтрой»

Заключение

Список использованной литературы

ВВЕДЕНИЕ

Развитие малого предпринимательства в России является одним из важнейших направлений решения экономических и социальных проблем на федеральном и региональном уровне. Малый бизнес занимает особое место в экономике, так как это одна из сил, которая помогает продвигать экономику любой страны. Малый бизнес решает проблему занятости, создает устойчивое экономическое развитие государства. Сегодня малое предпринимательство развито крайне плохо в России. Малый бизнес это всего 12 % ВВП России, в то время как в Европе уровень развития малого бизнеса в несколько раз выше. Таким образом, рассматриваемая тема имеет исключительную важность и актуальность в деле обеспечения устойчивого экономического роста в Российской Федерации. Проблемы малого бизнеса нельзя рассматривать вне общего контекста экономических и социальных преобразований.

Особенности состояния и развития малого бизнеса на нынешнем этапе определяются, прежде всего, результатами экономической политики государства и состоянием соответствующего ей хозяйственного права.

Последние решения по малому бизнесу, принятые высшим руководством страны, носят в основном конструктивный и комплексный характер. Сделан существенный шаг вперед в понимании сути экономических проблем малого бизнеса. Основные формы его поддержки выявлены и обозначены, а приоритеты избраны — изменения в налоговой системе, выделение кредитных ресурсов из федерального бюджета, государственное страхование программ с высокой степенью риска, обеспечение гарантий для иностранных инвестиций, использование опыта и привлечение зарубежных специалистов.

Большое влияние на развитие малого предпринимательства оказывает налогообложение. Определяя объём взимаемых налогов с субъектов малого предпринимательства, государство оказывает воздействие на объем финансовых ресурсов, используемых субъектами малого предпринимательства, на простое или расширенное воспроизводство, на уровень занятости, а также на уровень поступлений налогов в бюджет.

В этой связи изучение проблем налогообложения субъектов малого предпринимательства позволяет проанализировать и оценить влияние налоговой политики государства на субъекты малого предпринимательства и на основе обобщения и анализа опыта налогообложения субъектов малого предпринимательства определить пути решения данных проблем. Необходимость углубления теоретических исследований и практических разработок по налогообложению субъектов малого предпринимательства обуславливает актуальность темы, предопределяет цель и задачи исследования.

Целью исследования является разработка комплекса научных предложений и практических рекомендаций по совершенствованию налогообложения субъектов малого предпринимательства в России. В силу поставленной цели намечены главные задачи работы:

1. Дать оценку действующей системе льготного налогообложения малого бизнеса; определить принципы, преимущества и недостатки данных режимов налогообложения;

2. Изучить практику применения специальных режимов налогообложения субъектов малого предпринимательства в РФ (упрощенной системы налогообложения, системы единого налога на вмененный доход для отдельных видов деятельности), общего режима налогообложения, выявить их особенности, разработать направления их совершенствования;

3. Проанализировать и обобщить опыт налогообложения субъектов малого предпринимательства в зарубежных странах, определить возможности использования зарубежного опыта в России;

4. Проанализировать результаты взимания минимального налога по упрощенной системе налогообложения, определить целесообразность и перспективность применения данного метода налогообложения;

5. Проанализировать порядок распределения косвенных расходов (на отопление, на освещение, на аренду имущества и др.) для малых предприятий, уплачивающих единый налог на вмененный доход по одному или нескольким видам предпринимательской деятельности в случае применения данными малыми предприятиями упрощенной системы налогообложения в отношении иных видов предпринимательской деятельности

Объектом исследования является действующая система налогообложения субъектов малого предпринимательства в Российской Федерации и пути её совершенствования.

Предметом исследования являются региональные особенности применения общего режима и специальных режимов субъектов малого предпринимательства, направления совершенствования данных режимов налогообложения.

Теоретической основой исследования послужили работы ведущих отечественных и зарубежных ученых и практических работников в области налогообложения субъектов малого предпринимательства. Основу исследования также составили часть 1 и 2 Налогового кодекса РФ, Гражданский кодекс РФ, Федеральные законы РФ, нормативно-правовые документы министерств и ведомств, а также материалы судебной практики по вопросам применения субъектами малого предпринимательства общего режима налогообложения и специальных режимов налогообложения.

Исследование базируется на данных Федеральной налоговой службы Российской Федерации, Министерства финансов Российской Федерации, Управления Федеральной налоговой службы Российской Федерации по Свердловской области, Государственного комитета по статистике Российской Федерации. Также были использованные данные бухгалтерской и статистической отчетности субъектов малого предпринимательства.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГООБЛОЖЕНИЯ СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА

1.1 Экономическое содержание, функции и признаки налогов, принципы налогообложения

Экономическая мысль не выработала до настоящего времени единого толкования понятия налога, независимо от политического и экономического строя общества, природы и задач государства. Ведь необходимость налогов предопределяется непосредственно функциями государства. Как отмечал Ж. Прудон: в сущности, вопрос о налоге есть вопрос о государстве. Теория налога и практика налогообложения развивались вместе с теорией государства и практикой его функционирования. Одновременно налоги были и остаются основообразующими источниками государственных доходов.

Исторические направления основных теоретических представлений сущности налогов приведены на рис. 1.

| Аванс части состояния граждан | Средство обеспечения расходов государства |

Рисунок 1. — Исторические направления основных теоретических представлений сущности налогов

Теоретически экономическая сущность налогов заключается в определении источника налогообложения и того влияния, которое оказывает налог на макро и микроэкономические процессы. Впервые экономическая сущность была исследована в работах Давида Риккардо, последователя Адама Смита. Налоги, писал он, составляют ту долю труда и продукта страны, которая идёт на пополнение доходов бюджета и в конечном счете, они всегда уплачиваются из доходов страны. В настоящее время нет единой точки зрения на экономическую сущность налогов. Например, профессор Родионова считает, что экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами в процессе уплаты налогов. Наиболее распространенной точкой зрения является понимание экономической сущности, как изъятие государством определенной части ВВП в виде обязательного взноса.

В соответствии с Налоговым кодексом под налогом понимается обязательный индивидуально-безвозмездный платеж, взимаемый с юридических и физических лиц в форме отчуждения принадлежащих им на праве собственности хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований.

Исходя из этого, выделяют следующие характерные черты налога:

1. Обязательный взнос: носит характер принуждения, которое обеспечивается силой государства в лице правоохранительных и налоговых органов;

2. Индивидуальная безвозмездность: характеризуется односторонностью, безэквивалентностью и безвозвратностью налогов. Обязательства по уплате налогов являются односторонними, т.к. в налоговых правоотношениях есть только одна обязательная сторона – налогоплательщик. Государство, получая налоги в бюджет, не принимает на себя каких-либо встречных обязательств перед налогоплательщиком и не должно что-либо сделать в его пользу. В свою очередь налогоплательщик, уплатив налоги, не приобретает дополнительных прав. Налоги безэквивалентны и пользование общественными благами никак не пропорционально сумме уплаченных налогов. Налоги подлежат возврату только в случае их переплаты в бюджет или законно установленной льготы;

3. Отчуждение денежных средств: предусматривает переход права собственности от налогоплательщика государству;

4. Направленность на финансирование деятельности государства любого уровня.

Экономическая сущность налогов проявляется через их функции. Рассмотрение вопроса о функциях налога является дискуссионным. Исследования в развитых зарубежных странах показывают, что идет противостояние кейнсианской и неоклассической школы. Теоретические споры ведутся в основном с той ролью, которую играют налоги в экономике их стран. Представители первого направления считают, что налоги – это самый важный инструмент государственной политики, поэтому они выполняют регулирующую роль. Их противники считают, что государственное регулирование должно быть минимальным, а налоги – это только фискальный инструмент. Схематично функции налога приведены на рис. 2.

| Фискальная | Распределитель-ная | Стимулирующая | Контрольная |

Рисунок 2 – функции налога []

1. Фискальная функция является основной функцией налога, носит всеобъемлющий характер, распространяется на все физические и юридические лица, которые согласно действующему налоговому законодательству обязаны платить налоги.

2. Распределительная функция наиболее тесно связана с фискальной функцией, выражающая экономическую сущность налога как особого централизованного, фискального инструмента распределительных отношений. Суть данной функции заключается в том, что с помощью налогов через бюджет и установленные законом внебюджетные фонды государство перераспределяет финансовые ресурсы из производственной сферы в социальную, осуществляет финансирование крупных межотраслевых целевых программ, имеющих общегосударственное значение.

3. Стимулирующая функция налогов реализуется через систему налоговых ставок и льгот, налоговых вычетов и налоговых кредитов, финансовых санкций и налоговых преференций.

4. Контрольная функция налогов тесно связана с фискальной и распределительной функциями. Механизм этой функции проявляется, с одной стороны, в проверке эффективности хозяйствования и, с другой стороны, в контроле за действенностью проводимой экономической политики государства.

Однако, в России в настоящее время каждый ученый в числе налоговых функций использует отдельную компоновку из них (Таблица 1)

Таблица 1

Компоновка функций налогов в России

| Профессор | Точка зрения компоновки функций налогов |

| Заяц | 1. Распределительная – посредством которой происходит формирование доходной базы бюджета, а затем направление этих доходов в целях выполнения государством своих функций |

| Профессор | Точка зрения компоновки функций налогов |

|

2. Контрольная – посредством которой оценивается эффективность каждого налогового платежа и налоговой системы в целом, вносятся изменения в законодательство |

|

| Родионова | 1. Фискальная |

|

1. Экономическая: а. регулирующая б. стимулирующая |

|

| Юткина | 1. Фискальная |

| 2. Регулирующая |

Наиболее распространенными точками зрения являются выделение двух функций налогов:

1. Фискальная – посредством которой происходит формирование денежных фондов государства в целях его материального обеспечения;

2. Регулирующая – посредством которой налоги используются в качестве важнейшего финансового регулятора всех перераспределительных процессов в обществе, активно воздействующего на состояние экономики в целом.

Таким образом, можно сформулировать следующие выводы. Налог – обязательный индивидуально безвозмездный, относительно регулярный и законодательно установленный государством платеж, уплачиваемый организациями и физическими лицами в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Он является одновременно экономической, финансовой и правовой категорией. Налог характеризуется основными признаками и элементами. Сущность налогов в условиях формирования рыночных отношений проявляется через фискальную, распределительную, стимулирующую и контрольную функции.

Принципы налогообложения возникли в период возникновения государственности и господства натурального хозяйства, с превращением налогов в главный источник государственных доходов, что поставило задачу исследования природы налогов, в том числе источников и принципов налогообложения.

В основу современной мировой налоговой системы положены принципы налогообложения, разработанные А. Смитом и дополненные А. Вагнером. Основоположник классической политической экономии шотландский экономист А.Смит в своем труде «Исследование о природе и причинах богатства народов», изданном в 1776 г., впервые сформулировал четыре основных правила налогообложения. Суть их состоит в следующем.

Правило равномерности гласит, что подданные всякого государства обязаны участвовать в поддержке правительства по возможности сообразно со своими средствами, т.е. соответственно тем доходам, которые получает каждый под покровительством правительства.

Суть правила определенности , или известности, состоит в том, что налог, который должен уплачивать каждый, должен быть точно определен, а не произвольно. Время его уплаты, способ и размер налога должны быть ясны и известны как самому плательщику, так и всякому другому.

Правило удобства означает, что каждый налог должен взиматься в такое время и таким способом, какие удобны для плательщика. Это правило означает необходимость устранения формальностей и упрощение акта уплаты налогов.

Исходя из правила экономности каждый налог должен быть устроен так, чтобы он извлекал из кармана населения возможно меньше сверх того, что поступает в казну государства. Этот принцип налогообложения утверждает необходимость рационализации системы налогового администрирования и сокращения расходов на его осуществление.

В отличие от А. Смита, считавшего налоги источником покрытия непроизводительных расходов государства, немецкий экономист А. Вагнер исходил из теории коллективных потребностей. В соответствии с этой теорией он дополнил принципы налогообложения, изложенные А. Смитом, новыми принципами, в основу которых положил интересы государства. Предложенные принципы налогообложения А.Вагнер в конце ХIХ в. изложил в девяти основных правилах, которые он объединил в четыре группы.

1. Финансовые принципы:

— достаточность налогообложения;

— эластичность, т.е. подвижность налогообложения.

2. Экономико – хозяйственные принципы:

— надлежащий выбор источника налогообложения (доход или капитал);

— разумность построения системы налогов, считающейся с последствиями и условиями их предложения.

3. Этические принципы, или принципы справедливости:

— всеобщность налогообложения;

— равномерность налогообложения.

4. Принципы налогового администрирования:

— определенность налогообложения;

— удобство уплаты налога;

— максимальное уменьшение издержек внимания.

Таким образом, в теории налогообложения была заложена основа системы принципов налогообложения, сочетающей интересы как государства, так и налогоплательщиков.

Между тем налоговая теория не ограничивается этими классическими принципами и правилами. По мере развития и совершенствования налоговых систем развивалась и финансовая наука, уточняя старые и выделяя новые принципы налогообложения.

Разработанные в ХVII-ХIХ вв. и уточненные в ХХ в. с учетом реалий экономической и финансовой теории и практики принципы налогообложения в настоящее время сформулированы в определенную систему. Указанную систему принципов можно объединить в три направления налогообложения (рис. 3):

| Экономические | Организационные | Юридические |

Рисунок 3 – Принципы построения системы налогообложения

Экономические принципы :

1. Равенства и справедливости;

2. Эффективности;

3. Соразмерности;

4. Множественности;

5. Всеобщности.

Организационные принципы :

1. Универсализации;

2. Удобства и времени взимания налогов;

3. Разделения налогов по уровням власти;

4. Единства налоговой системы;

5. Эффективности (в части налогового администрирования);

6. Гласности;

7. Определенности;

8. Однородности обложения.

Юридические принципы :

1. Законодательная форма установления налога;

2. Равенство и справедливость (в части отношений государства и налогоплательщика);

3. Приоритетность налогового законодательства.

Содержание как всей системы принципов в целом, так и каждого направления не является общепринятым в мировой теории и практике. Вместе с тем существуют принципы, которые являются неоспоримыми и признаются в качестве аксиомы, и принципы, которые не являются бесспорными, поскольку они или вытекают из какого-либо общепризнанного принципа, или же дополняют его.

В то же время приведенные принципы налогообложения представляют собой ключевые положения, которыми необходимо руководствоваться при формировании и совершенствовании налоговой системы с учетом конкретных экономических, политических и социальных условий развития общества.

Отдельные принципы налогообложения, такие как множественность налогов, удобство, экономность и некоторые другие, достаточно легко выполнимы и даже обязательны. Абсолютное же соблюдение других принципов, например равенства и справедливости, соразмерности и некоторых других, практически невозможно, но государство обязано стремиться к их соблюдению при построении налоговой системы.

Нередко теоретики и практики налогообложения выделяют также и другие принципы. В частности, к числу таких принципов налогообложения нередко относят принцип федерализма, принцип плавности, принцип единства налоговой и финансовой политики, принцип равноправия субъектов Федерации в сфере налогообложения, принцип социальной направленности, принцип разделения законодательной и исполнительной ветвей власти и т.д. Нетрудно заметить, что указанные правила представляют собой по существу составную часть приведенных выше организационных, экономических или правовых принципов, и поэтому придавать им статус самостоятельного принципа налогообложения вряд ли целесообразно.

Неслучайно поэтому экономическая наука к настоящему времени так чётко и не определила принципы налогообложения.

Резюмируя вышеизложенное, необходимо отметить, что исторически основополагающими положениями налогообложения являются правила, разработанные А. Смитом и дополненные А. Вагнером. Современные принципы построения систем налогообложения объединяют в экономические, организационные и юридические направления. Важнейшим экономическим принципом налогообложения является принцип равенства и справедливости. При формировании налоговых систем должны применяться помимо экономических также организационные и юридические принципы.

1.2 Характеристика налоговой системы Российской Федерации

Налоговая система возникала и развивалась с момента образования государства. Развитие и изменение форм государственного устройства неизменно влекли преобразование налоговой системы. С развитием государства налоги постепенно стали главным источником пополнения государственной казны.

Социально-экономическая сущность, роль и назначение налогов определяются экономическим и политическим строем общества, природой и задачами государства, а также историей становления системы налогов.

Налоги направляются на финансирование расходов, связанных с обеспечением защиты страны (содержание армии, военного, морского и воздушного флота), защиты граждан (финансовое обеспечение полиции, пожарных, служб по ликвидации чрезвычайных ситуаций), созданием системы здравоохранения, образования, культуры, науки, содержанием органов управления и т.д.

Соотношение налогов, уплачиваемых юридическими и физическими лицами, в различных странах неодинаково. В России на современном этапе основная часть поступлений в бюджет обеспечивается налоговыми платежами юридических лиц. Удельный вес налогов с граждан еще недостаточно высок ввиду низких доходов большей части населения и отсутствия накопленного имущества. Но постепенно в налоговой системе России, как и большинства развитых стран, происходит перенос налогового бремени с организаций на физических лиц.

С 1992 г. в России действует новая налоговая система, основные принципы которой определил Закон «Об основах налоговой системы в РФ» от 27.12.91г. Им установлен перечень идущих в бюджетную систему налогов, сборов, пошлин и других платежей; определены плательщики, их права и обязанности, а также права и обязанности налоговых органов. С 1 января 2001 г. вступила в действие специальная часть НК РФ, которая регламентирует вопросы конкретного применения налогов.

Налоговый кодекс устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации, в том числе:

1. виды налогов и сборов, взимаемых в Российской Федерации;

2. основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

3. принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов РФ и местных налогов и сборов;

4. права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

5. формы и методы налогового контроля;

6. ответственность за совершение налоговых правонарушений;

7. порядок обжалования актов налоговых органов и действий (бездействия) и их должностных лиц.

Основные положения о налогах в Российской Федерации закреплены в Конституции РФ (п. 3 ст. 57, 71, 132). В этих статьях изложены основополагающие положения, касающиеся налогообложения и сборов в РФ. Развитие этих положений содержится в принятых Государственной Думой налоговых законах. Основными из них являются Налоговый кодекс РФ, Федеральные законы «О налоге на добавленную стоимость» и «Об акцизах», законы РФ «О налоге на прибыль предприятий и организаций», «О подоходном налоге с физических лиц», «О налоговых органах РФ» и другие законы и подзаконные акты.

На этих конституционных положениях базируется и Налоговый кодекс Российской Федерации. Согласно п. 1, 4 и 5 ст. 1 части первой НК РФ понятие «законодательство о налогах и сборах» охватывает, во-первых, законодательство РФ о налогах и сборах, которое состоит из НК РФ и принятых в соответствии с ним федеральных законов; во-вторых — законодательство субъектов РФ о налогах и сборах, которое состоит из законов и иных нормативных правовых актов о налогах и сборах, принятых законодательными (представительными) органами власти субъектов РФ. Наконец, это понятие охватывает нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления.

Налоговые отношения регулируются не только законами, но и подзаконными актами. Однако только закон налагает на налогоплательщика соответствующие обязанности. Поэтому федеральные органы исполнительной власти, органы исполнительной власти субъектов Федерации, исполнительные органы местного самоуправления, а также органы государственных внебюджетных фондов издают нормативные правовые акты по вопросам, связанным с налогообложением и сборами, только в случаях, предусмотренных законодательством о налогах и сборах. Эти акты не могут изменять или дополнять законодательство о налогах и сборах.

Вопрос о налоговом законодательстве — это не только вопрос о видах нормативных правовых актов, но и об отношениях, подлежащих урегулированию именно актами конкретного вида. По форме налоговое законодательство является совокупностью актов законодательных (представительных) органов. По содержанию налоговое законодательство является совокупностью норм, регулирующих вопросы налогообложения и сборов, отнесенные Конституцией РФ к ведению законодательных (представительных) органов власти.

Таким образом, налоговое законодательство состоит из комплекса налоговых норм, которые в совокупности образуют сложную систему, включающую акты федерального налогового законодательства, налогового законодательства субъектов РФ, налоговые нормативные правовые акты органов местного самоуправления. Акты органов исполнительной власти не составляют законодательства о налогах и сборах.

С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса.

Современное российское законодательство дает определение налога в Налоговом кодексе РФ (гл.1 ст.8)

Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и муниципальных образований.

Однако данное определение характеризует налог, а сбор имеет свое определение.

Сбор — обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или задачу разрешений (лицензий).

Общие условия установления налогов и сборов определены в ст.17 НК РФ. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

· объект налогообложения;

· налоговая база;

· налоговый период;

· налоговая ставка;

· порядок исчисления налога;

· порядок и сроки уплаты налога.

Дополнительными элементом налогообложения является налоговая льгота.

Согласно НК РФ — льготы по налогам и сборам — это преимущества, предоставляемые отдельным категориям налогоплательщиков или плательщиков сборов по сравнению с другими налогоплательщиками или плательщиками сборов. Льготы, в частности, могут выражаться в предоставлении возможности не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Налоговый кодекс Российской Федерации – это единый, взаимосвязанный и комплексный документ, учитывающий всю систему налоговых отношений в РФ. С его принятием в России окончательно сформирована единая налоговая система.

Налоговая система – это совокупность предусмотренных налогов, принципов, форм и методов их установления, изменения или отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности за нарушение налогового законодательства.

Возглавляет налоговую систему Федеральная налоговая служба РФ, которая входит в систему центральных органов государственного управления России, подчиняется Президенту РФ и правительству и возглавляется руководителем в ранге министра.

Главная задача Федеральной налоговой службы РФ — контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты государственных налогов и других платежей, установленных законодательством. Согласно ст.57 Конституции РФ каждый обязан платить законно установленные налоги.

Законом «Об основах налоговой системы в Российской Федерации» впервые в России вводится трехуровневая система налогообложения.

1. Федеральные налоги взимаются по всей территории России. При этом все суммы сборов от 6 из 14 федеральных налогов должны зачисляться в федеральный бюджет Российской Федерации.

2. Республиканские налоги являются общеобязательными. При этом сумма платежей, например, по налогу на имущество предприятий, равными долями зачисляется в бюджет республики, края, автономного образования, а также в бюджеты города и района, на территории которого находится предприятие.

3. Из местных налогов (а их всего 22) общеобязательны только три: налог на имущество физических лиц, земельный, а также регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью.

И еще один важный в условиях рынка налог — на рекламу. Его должны платить юридические и физические лица, рекламирующие свою продукцию по ставке до 5% стоимости услуг по рекламе.

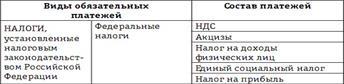

В первую очередь систему налогов РФ необходимо характеризовать как совокупность федеральных, региональных и местных налогов. Первой частью НК РФ установлено в целом пятнадцать видов налогов и сборов, в том числе девять федеральных, три региональных и два местных налогов. Кроме того, НК РФ предусмотрена возможность применения специальных налоговых режимов, при которых устанавливаются соответствующие федеральные налоги с одновременным освобождением от уплаты отдельных федеральных, региональных и местных налогов. В настоящее время в российской налоговой системе установлены четыре вида таких налогов:

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

К федеральным налогам и сборам относятся (НК РФ ст.13 гл.1):

1. налог на добавленную стоимость;

2. акцизы;

3. налог на доходы физических лиц;

4. единый социальный налог;

5. налог на прибыль организаций;

6. налог на добычу полезных ископаемых;

7. водный налог;

8. сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

9. государственная пошлина.

К региональным налогам относятся (НК РФ ст.14):

1. налог на имущество организаций;

2. налог на игорный бизнес;

3. транспортный налог.

К местным налогам относятся (НГ РФ ст.15):

1. земельный налог;

2. налог на имущество физических лиц.

По объекту обложения налоги также подразделяются на несколько видов. Среди прямых налогов в российской налоговой системе выделяются реальные (имущественные), ресурсные (рентные), личные, вмененные и налоги, взимаемые с фонда оплаты труда.

По способу обложения налоги российской налоговой системы классифицируются по трем группам в зависимости от способов взимания налогового оклада: «у источника», «по декларации» и «по кадастру».

В зависимости от применяемых ставок налогообложения налоги подразделяются на прогрессивные, регрессивные, пропорциональные и кратные минимальному размеру оплаты труда

Российская система налогообложения в части соотношения косвенного и прямого налогообложения замысливалась исходя из того, что фискальную задачу должны выполнять преимущественно косвенные налоги, в то время как прямые налоги – роль экономического регулятора доходов корпораций и физических лиц.

Самой сложной проблемой при разработке новой налоговой системы была необходимость, как минимум, сохранения сложившегося ранее уровня доходов государства, поскольку объективно нельзя было сразу отказаться от финансирования из-за целого ряда социальных расходов, мероприятий по поддержке отдельных и сфер жизнеобеспечения. Решение этой задачи усложнялось, с одной стороны, падением производства и сужением в связи с этим налоговой базы, а с другой — необходимостью для государства нести бремя дополнительных расходов, иных с компенсацией социальных издержек реформ.

Сохранению минимально необходимого уровни государственных доходов способствовали введение налога на добавленную стоимость с весьма высокой по международным меркам налоговой ставкой, очень жесткий, негибкий режим налогообложения прибыли, предусматривающий дополнительное налогообложение повышенных расходов на оплату труда, а также отсутствие механизмов компенсации потерь налогоплательщиков в связи с проявлением в условиях высокого уровня инфляции эффекта так называемого «инфляционного налога».

С учетом накапливавшегося опыта применения новой налоговой системы, в налоговое законодательство вносилось значительное количество различных изменений и дополнений.

Этот пакет налоговых законов, составивших федеральное налоговое законодательство, включает в себя, прежде всего, базовый Закон «Об основах налоговой темы в Российской Федерации», определяющий общие принципы построения налоговой системы, ее структуру, организацию сбора налогов и контроля за их взиманием, права и обязанности налогоплательщиков, перечень налогов и сборов и ряд иных основополагающих положений налоговой системы.

Предусмотренные налоговой системой различные формы налоговых изъятий зависят от источников и видов доходов: прибыль, заработная плата, дивиденды и т.п.; объекта налогообложения (различные виды имущества, в том числе земля, другие виды недвижимости; товарно-материальные ценности, движение товаров за границу и т.п.); категорий плательщиков (юридические и физические лица; высоко- и низкооплачиваемые работники; резиденты и нерезиденты и т: п.).

Приступая к реформе налоговой системы, правительство учло исключительную болезненность для большинства бывших государственных предприятий процесса коренной ломки сложившегося хозяйственного уклада. Кардинально изменились вся система экономических приоритетов и стимулов, сопровождающихся падением производства и платежеспособного спроса. Резко уменьшился государственный заказ, открылись внешние границы для товарной интервенции из-за рубежа. Производители сырья и энергии установили ценовой диктат.

В связи с этим в рамках новой налоговой системы были временно сохранены определенные элементы старого хозяйственного механизма, включая некоторые нерыночные инструменты: налогообложение расходов предприятий, использованных на оплату труда работников сверх законодательно установленного уровня. В качестве базы налогообложения искусственно рассчитывались «рыночные цены». Облагалась НДС так называемая «финансовая помощь» и штрафы. Были сохранены малооправданные с точки зрения создания эффективной конкурентной среды налоговые льготы).

Для действующей в Российской Федерации в 90-е годы налоговой системы характерны были следующие особенности. Весьма высокий удельный вес косвенных налогов, в частности, пошлин и акцизных сборов. Относительно небольшая доля прямых налогов и сборов. Ориентация при выборе приоритетов между объектами налогового изъятия, прежде всего на обложение предприятий и организаций и в меньшей степени — на физических лиц. Расширялась база налогообложения в результате привлечения к уплате налогов ранее освобожденных юридических и физических лиц. Введен ряд новых налоговых платежей, вовлекших в орбиту обложения такие объекты, как имущество, наследства, операции с ценными бумагами, особые виды деятельности, использование престижных наименований и некоторые другие. На федеральном уровне введен широкий перечень разнообразных налоговых льгот, ориентированных преимущественно на стимулирование производства жизненно важных товаров для населения, и т.п.

Естественно, накопившиеся проблемы потребовали очередных шагов в направлении совершенствования российской налоговой системы, которые нашли отражение в Налоговом кодексе РФ. В современных условиях все промышленные предприятия всех форм собственности должны платить налог на прибыль по единой ставке 20% (до того ставка налога на прибыль составляла 35%). Одновременно отменены многочисленные налоговые льготы.

Введена единая ставка подоходного налога с физических лиц — 13%. Сторонники этого подхода считают это большим прогрессом и фактором, который будет сдерживать увод доходов «в тень». Противники утверждают, что вопрос о снижении налоговой нагрузки в условиях России не является очевидным. В странах с высокой налоговой нагрузкой на крупные доходы обеспечиваются более высокие социальные стандарты. С этим связаны появившиеся предложения о введении в России корпоративного социального налога, то есть перенесении налоговой нагрузки, связанной с образованием, здравоохранением и т.п. с физических лиц на предпринимательский сектор.

Налоговая система России в настоящее время по своей общей структуре, принципам формирования и перечню налоговых платежей в основном соответствует системам налогообложения, действующим в странах с рыночной экономикой. Основным ее недостатком являются устойчивые тенденции увеличения доли косвенного налогообложения.

1.3 Особенности налогообложения субъектов малого предпринимательства в Российской Федерации

Под субъектами малого предпринимательства понимаются хозяйствующие субъекты (юридические лица и индивидуальные предприниматели), отнесенные к малым предприятиям, в том числе к микро предприятиям, и средним предприятиям.

Для того чтобы организация считалась субъектом малого предпринимательства, должны быть выполнены следующие условия:

— организация должна быть только коммерческой;

— доля участия Российской Федерации, субъектов Российской Федерации, общественных и религиозных организаций, благотворительных и иных фондов в уставном капитале организации не должна превышать 25%;

— доля в уставном капитале, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, так же не должна превышать 25%;

— средняя численность работников за отчетный период не должна превышать допустимую среднюю численность для соответствующего вида деятельности.

Если организация не будет соответствовать хотя бы одному из условий, она не может быть признана субъектом малого предпринимательства.

Коммерческими организациями признаются: «организации, преследующие извлечение прибыли в качестве основной цели своей деятельности».

Коммерческие организации могут создаваться в виде:

— хозяйственных товариществ и обществ;

— производственных кооперативов;

— государственных и муниципальных унитарных предприятий.

Гражданский кодекс РФ предусматривает возможность создания:

— хозяйственных товариществ в форме:

а. полного товарищества;

б. товарищества на вере;

— хозяйственных обществ в форме:

а. общества с ограниченной ответственностью;

б. акционерного общества;

в. общества с дополнительной ответственностью.

Как было отмечено выше, для каждого вида деятельности предусмотрена допустимая средняя численность работников в отчетном периоде. Средняя численность работников определяется в этом случае с учетом всех работников малого предприятия, в том числе работающих по договорам гражданско-правового характера и по совместительству с учетом реально отработанного времени, а так же работников представительств, филиалов и других обособленных подразделений указанного юридического лица.

Таким образом, организация с численностью 100 человек, имеющая огромную выручку, сточки зрения законодательства будет относиться к малым предприятиям и вправе претендовать на государственную поддержку.

Если малое предприятие осуществляет несколько видов деятельности (многопрофильное), то оно относится к таковым критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объёме прибыли.

Кроме организаций под субъектами малого предпринимательства понимаются так же физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица.

Для того чтобы начать предпринимательскую деятельность, субъекту малого предпринимательства необходимо, прежде всего, зарегистрироваться и получить лицензию на отдельные виды деятельности (если выбранный вид деятельности подлежит лицензированию).

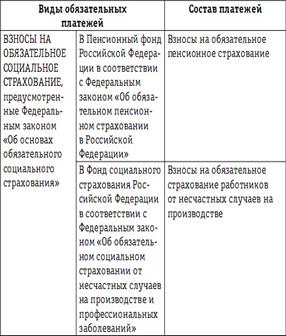

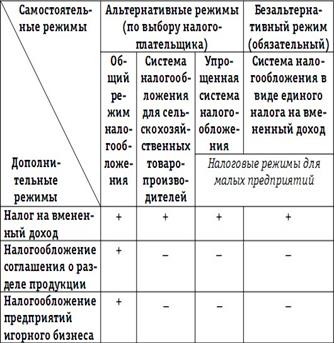

В России действуют два вида налоговых режимов для субъектов малого предпринимательства: общий и специальный.

Юридические лица, имеющие статус субъектов малого предпринимательства, могут применять общий режим налогообложения, так же как и предприниматели, в добровольном порядке. Исключение составляют виды деятельности, подлежащие обложению единым налогом на вменённый доход.

Общую систему налогообложения юридические лица вправе применять в отношении, как всех видов деятельности организации, так и отдельных видов в случае, когда по одному из видов деятельности субъект уплачивает ЕНВД.

Под общим режимом налогообложения понимаются федеральные, региональные, местные налоги и сборы, предусмотренные для налогоплательщиков Налоговым кодексом Российской Федерации.

К федеральным налогам и сборам относятся:

1. Налог на добавленную стоимость;

2. акцизы;

3. налог на доходы физических лиц;

4. единый социальный налог;

5. налог на прибыль организаций;

6. налог на добычу полезных ископаемых;

7. водный налог;

8. сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

9. государственная пошлина.

К региональным налогам относятся:

1. налог на имущество организаций;

2. налог на игорный бизнес;

3. транспортный налог.

К местным налогам относятся:

1. земельный налог;

2. налог на имущество физических лиц.

Можно отметить, что если в отношении индивидуальных предпринимателей законодательство не требует ведения бухгалтерского учёта, то в отношении организаций такое требование является обязательным.

Основным нормативным документом, регулирующим бухгалтерский учёт, является Закон о бухгалтерском учёте.

Бухгалтерский учёт представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учёта всех хозяйственных операций.

Бухгалтерский учёт обязаны вести все организации независимо от организационно – правовой формы. В настоящее время от обязанности ведения бухгалтерского учёта освобождены только организации, перешедшие на упрощённую систему налогообложения (за исключением учёта основных средств и нематериальных активов), которые ведут учёт доходов и расходов и физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, которые ведут только учёт доходов и расходов в порядке, установленном налоговым законодательством Российской Федерации.

Кроме того, в учётной политике организации должны быть утверждены:

— рабочий план счетов бухгалтерского учёта;

— формы первичных документов, применяемые организацией для оформления хозяйственных операций;

— порядок проведения инвентаризацией и методы оценки имущества и обязательств;

— правила документооборота и порядок обработки учётной информации;

— другие решения, необходимые для организации бухгалтерского учёта.

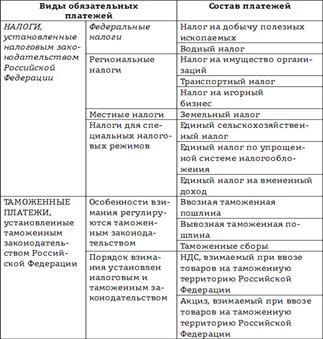

Специальные налоговые режимы введены Федеральным законом от 29 декабря 2001 г. и включены в раздел VIII Налогового кодекса РФ. Они предусматривают особый порядок исчисления и уплаты налогов, в том числе замену совокупности налогов одним налогом.

Малого бизнеса непосредственно касаются главы 26.2 «Упрощенная система налогообложения» (введена Федеральным законом от 24.07.2002 г. № 104-ФЗ), 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (введена тем же Федеральным законом), 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)» (введена Федеральным законом от 11 ноября 2003 г. № 147-ФЗ).

Специальные налоговые режимы – это особый порядок налогообложения и (или) особый вид федерального налога, переход на исчисление и уплату которых освобождает от обязанности по уплате отдельных федеральных налогов и сборов, региональных и местных налогов.

Специальные налоговые режимы получили право на освобождение от налогов:

— для организации – на прибыль организаций, на имущество организаций, а также ЕСН и НДС (кроме НДС при ввозе товаров на таможенную территорию РФ), которые им заменены единым налогом, исчисленным по результатам хозяйственной деятельности за налоговый период;

— для индивидуальных предпринимателей – на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности), на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности), а также ЕСН (с доходов, полученных от предпринимательской деятельности, выплат и иных вознаграждений, исчисляемых ими в пользу физических лиц) и НДС (за исключением НДС при ввозе товаров на таможенную территорию РФ). Указанные налоги заменены единым налогом, исчисленным по результатам хозяйственной деятельности за налоговый период.

Кроме того, индивидуальные предприниматели уплачивают страховые сборы на обязательное пенсионное страхование.

Все остальные действующие налоги и сборы оплачиваются субъектами в соответствии с общим режимом налогообложения.

Упрощенная система налогообложения. Упрощенная система налогообложения (УСН) действует с 1 января 2003 г. и регулируется ст. 346.11-346.25 гл. 26.2 НК РФ.

При переходе организаций и индивидуальных предпринимателей установлены следующие ограничения:

1. Для организаций их доход от реализации за 9 месяцев того года, когда подается заявление о переходе, не должен превышать 11 млн руб. (без НДС).

2. Средняя списочная численность работников организаций и индивидуальных предпринимателей за отчетный (налоговый) период не должна превышать 100 человек.

3. Остаточная стоимость основных средств и нематериальных активов у организаций, определяемых в соответствии с законом о бух. учете, не должна превышать 100 млн руб.

Налогоплательщики УСН – организации, в том числе предприятия малого бизнеса, и индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения и применяющие её в установленном порядке.

Объектом налогообложения признаются либо доходы, либо доходы, уменьшенные на величину расходов. Налогоплательщики самостоятельно выбирают объект налогообложения.

К доходам организации для целей налогообложения относят доходы от реализации и внереализационные. При определении объектов налогообложения индивидуальные предприниматели учитывают доходы от предпринимательской деятельности.

Для всех плательщиков единого налога, работающих по УСН, датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав (кассовый метод).

Расходами признаются обоснованные, экономически оправданные и документально подтвержденные затраты, осуществленные налогоплательщиком; по общему правилу расходами налогоплательщиков признаются затраты после их фактической оплаты.

Налоговая база зависит от выбранного объекта налогообложения. Если объектом являются доходы организации и индивидуальных предпринимателей, то налоговой базой признается денежное выражение этих доходов. Если объектом выбраны доходы, уменьшенные на величину расходов, то налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов.

Налоговым периодом признается календарный год, а отчетным периодом – первый квартал, полугодие и 9 месяцев календарного года.

Налоговые ставки по единому налогу для налогоплательщика, применяющего УСН, установлены: 6% на доходы и 15% на доходы, уменьшенные на величину расходов.

По истечении налогового периода налог уплачивается не позднее подачи декларации:

— налогоплательщиками-организациями не позднее 31 марта

— налогоплательщиками – индивидуальными предпринимателями по месту жительства не позднее 30 апреля года, следующего за налоговым периодом.

Единый налог на вмененный доход. Вмененный доход – это потенциально возможный доход налогоплательщика, рассчитанный с учетом совокупности факторов, непосредственно влияющих на его получение, и используемых для расчета единого налога по установленной ставке. Единый налог на вмененный доход (ЕНВД) с 1 января 2003 г. регулируется гл. 26.3 НК РФ.

В соответствии с законодательством с 1 января 2006 г. порядок введения ЕНВД, виды предпринимательской деятельности и коэффициент К устанавливается нормативно-правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга.

Налогоплательщиками ЕНВД признаются организации и индивидуальные предприниматели, которые осуществляют на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, где введен ЕНВД.

Объектом налогообложения признается вмененный доход налогоплательщика. Для исчисления суммы ЕНВД в зависимости от вида предпринимательской деятельности, используются физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц. Установленная базовая доходность умножается на корректирующие коэффициенты, которые показывают степень влияния того или иного фактора на результат предпринимательской деятельности, облагаемой единым налогом.

Налоговая ставка составляет 15% вмененного дохода.

Налогоплательщики обязаны уплачивать ЕНВД по итогам налогового периода (квартала) не позднее 25 числа первого месяца следующего налогового периода.

Налоговая декларация представляется налогоплательщиком по итогам налогового периода (квартала) в налоговые органы не позднее 20 числа первого месяца следующего налогового периода.

Суммы налога зачисляются на счета органов Федерального казначейства.

Единый сельскохозяйственный налог. Единый сельскохозяйственный налог (ЕСХН) вступил в силу с 1 января 2004 г.

Налогоплательщиками ЕСХН признаются организации и индивидуальные предприниматели, перешедшие на уплату ЕСХН, которые производят сельскохозяйственную продукцию и (или) выращиваю рыбу, осуществляют последующую ее промышленную переработку и реализацию.

Объектом налогообложения признаются доходы, уменьшенные на величину расходов. Расчет доходов и расходов аналогичен расчету доходов и расходов по налогу на прибыль организаций.

Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и имущественных прав (кассовый метод). Расходы налогоплательщика – это затраты после их фактической оплаты.

Налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов. При определении налоговой базы доходы / расходы учитываются нарастающим итогом с начала налогового периода.

Налоговым периодом признается календарный год, отчетным периодом – полугодие.

Налоговая ставка устанавливается в размере 6%.

По истечении налогового периода представляют в налоговые органы налоговые декларации:

— организации – по своему местонахождению в срок не позднее 31 марта, следующего за истекшим налоговым периодом.

— индивидуальные предприниматели – по месту своего жительства не позднее 30 апреля, следующего за истекшим налоговым периодом.

Налоговые декларации организациями и индивидуальными предпринимателями по итогам отчетного периода представляются не позднее 25 дней со дня окончания отчетного периода.

Таким образом, резюмируя вышеизложенное, можно сделать вывод о том, что субъекты малого предпринимательства в Российской Федерации имеют право на применение как общего, так и специального режима налогообложения, правильный выбор которого влияет как на порядок ведения бухгалтерского учета, так и на общую налоговую нагрузку предприятия.

2. АНАЛИЗ ВЛИЯНИЯ УРОВНЯ НАЛОГООБЛОЖЕНИЯ, НАЛОГОВАЯ НАГРУЗКА ООО «АВТОПРОМСТРОЙ »

2.1 ОБЩАЯ ХАРАКТЕРИСТИКА ОРГАНИЗАЦИИ И ОСНОВНЫХ ВИДОВ ЕЕ ДЕЯТЕЛЬНОСТИ

Общество с ограниченной ответственностью «АвтоПромСтрой», создано для оказания услуг и выполнения работ в целях удовлетворения общественных потребностей. Полное фирменное наименование – Общество с ограниченной ответственностью «АвтоПромСтрой», сокращенное фирменное наименование ООО «АвтоПромСтрой». Общество создано в соответствии с гражданским кодексом РФ. ФЗ Российской Федерации об Обществах с ограниченной ответственностью, другими законодательными актами РФ и настоящим Уставом.

ООО «АвтоПромСтрой» приобретает права юридического лица с момента его государственной регистрации, обладает самостоятельным балансом, имеет расчетный счет в банке, круглую печать со своим наименованием, бланки со своим фирменным наименованием и другие необходимые для его функционирования реквизиты, может создавать филиалы и открывать представительства как на территории Российской Федерации, так и за ее пределами.

Общество имеет арендованное имущество (офисное помещение), может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. ООО «АвтоПромСтрой» имеет гражданские права и несет гражданские обязанности необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами, если это не противоречит предмету и целям деятельности, определено ограниченным Уставом Общества.

Место нахождения органа управления и почтовый адрес: 620089, г. Екатеринбург, ул.Онежская, 9, 226.

Участники Общества отвечают по его обязанностям и несут риск убытков, связанных с деятельностью Общества, в пределах стоимости внесенных ими вкладов. Участники Общества, внесшие вклады в Уставный капитал Общества полностью несут солидарную ответственность по его обязательствам в пределах стоимости оплаченной части каждого из участников Общества. Участники общества имеют право:

— участвовать в управлении делами общества;

— получать информацию о деятельности общества и знакомиться с его бухгалтерскими книгами и иной документацией;

— принимать участие в распределении прибыли;

— продать или иным образом уступить свою долю в уставном капитале общества либо ее часть одному или нескольким участникам данного общества в порядке, установленном Уставом общества;

— в любое время выйти из общества независимо от согласия других его участников;

— получить в случае ликвидации часть имущества общества, оставшегося после расчета с кредиторами, или его стоимость.

Участники общества обязаны:

— вносить вклады в уставный капитал общества;

— не разглашать конфиденциальную информацию о деятельности общества.

Учредителями Общества являются: Большаков Александр Сергеевич.

Предмет и цели деятельности общества:

Общество создано для удовлетворения общественных потребностей, а также для получения прибыли в соответствии с действующим законодательством. В соответствии с поставленными перед собой целями Общество осуществляет следующие виды деятельности:

1. Возведение несущих и ограждающих конструкций зданий и сооружений

2. Работы по устройству наружных инженерных сетей и оборудования

3. Работы по защите конструкций и оборудования

4. Работы по отделке конструкций и оборудования

5. Работы по благоустройству территории

6. Контроль качества работ

7. Осуществление функций генерального подрядчика

ООО «АвтоПромСтрой» обладает полной хозяйственной самостоятельностью в вопросах принятия хозяйственных решений, оказания услуг, установления цен, оплаты труда, и распределения чистой прибыли. Общество вправе совершать на территории России и за её пределами сделки и иные юридические акты с юридическими и физическими лицами, а также участвовать в аукционах, торгах, ярмарках, конкурсах, на рынке ценных бумаг, биржах как на территории России, так и за её пределами.

Целью деятельности ООО «АвтоПромСтрой» является создание высокоэффективного производства общестроительных работ и получение прибыли от нее.

Численность работающего персонала в момент организации предприятия составляла 15 человек, на сегодняшний день она составляет 23 человека. Рост численности обусловлен расширением производства, а также увеличением клиентской базы.

Административный комплекс предприятия находится на арендованной площади офисного здания в г. Екатеринбурге общей площадью 50 кв. метров.

Структура предприятия – это состав и соотношение его внутренних звеньев: отделов, подразделений и других компонентов, составляющих единый хозяйственный объект. Структура предприятия определяется следующими основными факторами:

— размером предприятия;

— отраслью производства;

— уровнем технологии и специализации предприятия.

Какой-либо устойчивой стандартной структуры не существует. Она постоянно корректируется под воздействием производственно – экономической конъектуры, научно – технического прогресса и социально – экономических процессов.

Наряду с этим при всем многообразии структур все производственные предприятия имеют идентичные функции, главные из которых – оказание услуг и выполнение работ. Чтобы каждый работник в любой отрезок времени делал именно то, что необходимо остальным и всему предприятию в целом, нужны управляющие органы, на которые возлагаются определение долгосрочной стратегии, координация и контроль текущей деятельности персонала, а также найма, оформление и расстановка кадров. Все структурные звенья предприятия, таким образом, связанны между собой с помощью системы управления, которая становится его головным органом.

Организационная структура управления на предприятии обеспечивает маневренность производства, необходимость которой может быть обусловлена изменением уровня спроса или действием конкурентов: снижением цен, падением доли организации на рынке.

В ООО “АвтоПромСтрой” существует линейно – штабная структура управления. Данная структура образуется путем создания специальных служб при каждом линейном руководителе.

Структура управления на предприятии ООО «АвтоПромСтрой» выглядит следующим образом:

1. Директор

2. Строительный отдел:

2.1. Заместитель директора по строительству

2.2. Специалист по организации труда

2.3. Инженер по снабжению

2.4. Бригадир

2.5. Плотник

2.6. Штукатур – маляр

2.7. Электрик

2.8. Сварщик

2.9. Плиточник

2.10. Маляр

3. Бухгалтерия

3.1. Экономист

3.2. Бухгалтер

4. Коммерческий отдел

4.1. Коммерческий директор

Управление предприятием осуществляется в соответствии с законодательством и Уставом. Высшим органом управления ООО “АвтоПромСтрой” является его руководитель (директор). Директор представляет интересы ООО, заключает договора, трудовые соглашения, открывает в банках расчетные счета, распоряжается средствами организации, утверждает штаты и должностные инструкции, издает приказы и дает обязательные для всех работников указания.

Коммерческий директор организует обеспечение предприятия всеми необходимыми для его производственной деятельности материальными ресурсами (строительными материалами, сырьем, топливом и т.п.), также занимается формированием пакета заказов.

Заместитель директора по строительству обеспечивает рациональную организацию производства, качество выполняемых работ и обеспечение их техническими условиями, нормами и требованиями технической эстетики. Осуществляют руководство и организацию конструкторско-технологических работ.

Начальники подразделений (специалист по организации труда, бригадир) осуществляют руководство производственно-хозяйственной деятельностью подразделения. Обеспечивают выполнение заданий в установленные сроки, эффективное использование основных и оборотных фондов. Проводят работу по совершенствованию организации производства, его технологии, механизации и автоматизации производственных процессов, а также по повышению производительности труда и рентабельности производства, снижению трудоемкости и себестоимости продукции.

Бухгалтерский учет в ООО «АвтоПромСтрой» ведется уполномоченной бухгалтерией на основании договора по ведению бухгалтерского учета, возглавляемой директором, на которого возложены функции главного бухгалтера. Уполномоченная бухгалтерия несет ответственность за формирование учетной политики, ведение бухгалтерского финансового учета, своевременное представление полной и достоверной бухгалтерской отчетности. Также договором предусматривается обеспечение ООО «АвтоПромСтрой» уполномоченной бухгалтерией потребности в кадрах. На бухгалтера, числящегося в штате ООО «АвтоПромСтрой» возложена ответственность за своевременное и качественное оформление учетных документов, передачу их в установленные сроки для принятия к бухгалтерскому учету, достоверность содержащихся в документах данных, составление, визирование и утверждение учетных документов. Контроль за соответствием учетной документации требованиям учетных стандартов осуществляется директором Уполномоченной бухгалтерии и директором ООО «АвтоПромСтрой».

Наиболее многочисленной категорией работников предприятия, принимающих непосредственное участие в производственном процессе, являются рабочие (плотники, маляры, штукатуры-маляры, электрик, сварщик, плиточник). Работники каждой профессии и специальности различаются по квалификации. Уровень квалификации рабочих определяется разрядами, которые им присваиваются в зависимости от теоретической и практической подготовки.

Эффективность использования трудовых ресурсов предприятия характеризует производительность труда, которая определяется затратами труда на единицу выполненной работы.

За период с 01.01.2007г. по 31.12.2008г. масштабного увольнения работников или вновь принятых не наблюдалось.

Отсутствие текучести кадров на предприятии говорит о том, что работа с кадрами поставлена хорошо, это связано с:

— хорошие условия труда и его оплаты;

— максимально полное использование способностей работников;

— совершенствование коммуникаций и обучения;

— проведение эффективной политики социальных (корпоративных льгот);

— постоянный анализ и корректировка кадровой политики и заработной платы.

Заработная плата является формой вознаграждения за труд и важным стимулом работников предприятия, поскольку выполняет воспроизводственную и стимулирующую (мотивационную) функции.

В основу организации оплаты труда на предприятии положены следующие основные принципы:

— осуществление оплаты в зависимости от количества и качества труда;

— дифференциация заработной платы в зависимости от квалификации работника, условий труда, отраслевой и региональной принадлежности предприятия;

— систематическое повышение реальной заработной платы, т. е. превышение темпов роста номинальной заработной платы над инфляцией;

— превышение темпов роста производительности труда над темпами роста средней заработной платы.

Организация оплаты труда непосредственно на предприятии состоит из следующих основных элементов:

• формирование фонда оплаты труда;

• нормирование труда;

• установление тарифной системы;

• определение формы и системы заработной платы.

На ООО «АвтоПромСтрой» в 2005 г. было утверждено положение об оплате труда работников.

Настоящее положение вводится с 1 июля 2005 года с целью повышения материальной заинтересованности работников в увеличении объема производства и качества выпускаемой продукции. В положении определяется оплата труда для рабочих-сдельщиков в виде сдельных расценок на единицу продукции с корректированием заработной платы до средней, также определяется оплата труда для административно-управленческого персонала, как оплата по должностным окладам. Предусмотрено премирование работников (в зависимости от вида выполняемых работ), а также различные надбавки, компенсации, районные коэффициенты к заработной плате.

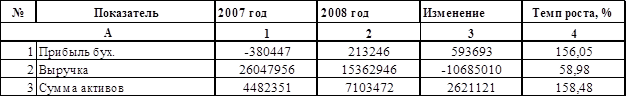

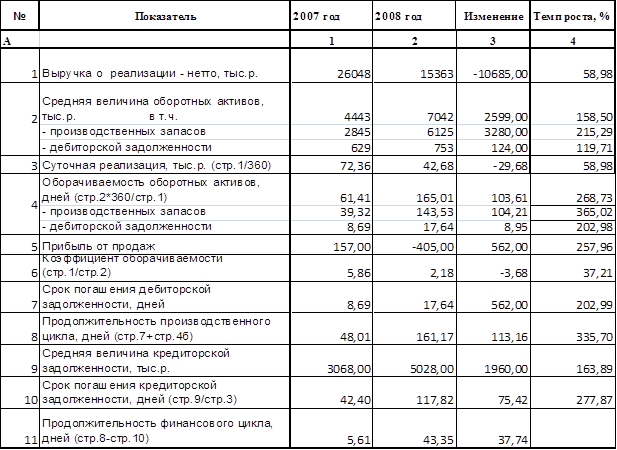

2.2 Анализ финансового состояния ооо «Автопромстрой»

Предварительная оценка финансового состояния и анализ баланса предприятия. Для того чтобы сформировать первоначальное представление о деятельности организации, проведем предварительную оценку ее финансового состояния по бухгалтерскому балансу. Для этого проанализируем изменения по основным статьям бухгалтерского баланса этого предприятия.

Увеличение стоимости основных средств в отчетном периоде свидетельствует об расширенных возможностях и сильной заинтересованности предприятия во вложениях в свои основные фонды для дальнейшего расширения масштабов своей деятельности.

Уменьшение затрат на незавершенное строительство можно оценить положительно, т.к. оно характеризует увеличение затрат на приобретение зданий и иных материальных объектов длительного пользования, а также об увеличении объектов, строительство которых завершено.

В отчётном периоде произошло увеличение объёмов запасов сырья и материалов. В данном случае этот факт можно оценить как положительно, так и отрицательно, поскольку они занимают значительную долю в имуществе предприятия и, возможно, речь идет о увеличении излишков производственных запасов.

Рост дебиторской задолженности в отчетном периоде отчасти может быть связан с увеличением числа покупателей вследствие расширения деятельности предприятия. Однако оценивается этот рост отрицательно, т.к. средства извлечены из оборота и переданы дебиторам «бесплатно», а это может привести к неплатежеспособности предприятия.

Снижение денежных средств на снегах в банке оценивается отрицательно и свидетельствует об ослаблении финансового состояния предприятия, поскольку их сумма должна быть такой, чтобы обеспечить погашение всех первоочередных платежей.

В отчетном году произошло уменьшение нераспределенной прибыли, этот факт оценивается отрицательно, т.к. указывает на снижение эффективности деятельности предприятия.

Долгосрочные обязательства в отчетном периоде отсутствуют.

За отчётный период образовались краткосрочные кредиты и займы. Это с одной стороны, свидетельствует о доверии банков (предприятий) данной организации, но, с другой стороны, возрастает финансовая зависимость предприятия, снижается устойчивость его финансового положения, возрастают затраты по выплате процентов.

Отрицательным моментом является увеличение кредиторской задолженности предприятия перед поставщиками и подрядчиками, задолженности организации перед бюджетом, по уплате налогов и сборов, а также прочими кредиторами. Необходимо отметить снижение задолженности предприятия перед своим персоналом по оплате труда, перед государственными внебюджетными фондами.

Положительной оценки заслуживает увеличение валюты баланса предприятия.

Увеличение источников имущества предприятия было обеспечено увеличением собственного капитала и снижением обязательств предприятия.

Больший объём собственного капитала по сравнению с внеоборотными активами предприятия означает, что в наличии у предприятия имеются собственные источники средств для авансирования их в оборотные активы. Поэтому можно говорить, что организация обладает определённой степенью финансовой устойчивости и независимости.

Превышение оборотных активов предприятия над его краткосрочными обязательствами свидетельствует о ликвидности организации, т.е. её способности рассчитаться по своим краткосрочным обязательствам, что позволяет оценить анализируемую организацию как платёжеспособную.

После предварительного рассмотрения баланса предприятия, необходимо провести горизонтальный и вертикальный анализ его активов и пассивов, т.е. проанализируем показатели, характеризующие наличие имущества и источников его формирования, выявим изменения, происшедшие в стоимости и структуре имущества и финансового капитала предприятия.

Вначале дадим общую оценку имущественного состояния предприятия. Структура и динамика активов ООО «АвтоПромСтрой» представлена в таблице 2:

Таблица 2.

Анализ структуры актива

| Активы | 2007 год | 2008 год | Изменение | Темп роста. % | |||

| тыс.р. | % к итогу | тыс.р. | % к итогу | тыс.р. | % к итогу | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Внеоборотные активы : | 39 | 0,87 | 61 | 0,86 | 22 | -0,01 | 156,41 |

| в т.ч.: — основные средства | 39 | 0,87 | 61 | 0,86 | 22 | -39 | 156,41 |

| 2. Оборотные активы : | 4443 | 99,13 | 7042 | 99,14 | 2599 | 0,01 | 158,50 |

| в т.ч.: 2.1 запасы: | 2845 | 63,48 | 6125 | 86,23 | 3280 | 22,75 | 215,29 |

| — сырьё, материалы и др. | 2646 | 59,04 | 6108 | 85,99 | 3462 | 26,95 | 230,84 |

| — затраты в незавершенном производстве | 186 | 4,15 | — | — | -186 | -4,15 | — |

| — расходы буд. периодов | 13 | 0,29 | 17 | 0,24 | 4 | -0,05 | 130,77 |

| 2.2. Дебиторская задолженность | 629 | 14,03 | 753 | 10,6 | 124 | -3,43 | 119,71 |

| 2.3 денежные средства: | 969 | 21,62 | 164 | 2,31 | -805 | -19,31 | 16,92 |

| Баланс | 4482 | 100.00 | 7103 | 100.00 | 2621 | — | 158,48 |

Валюта баланса к 2008 году повысилась на 2,621 млн.р.(58,48%) и составила 7 103 млн. руб. Изменение структуры активов произошло за счет:

— увеличения внеоборотных активов на 56,41% (22 тыс.р.), что обусловлено увеличением основных средств в 2007г., в связи с выполненными и принятыми по фактической себестоимости работами по неотделимым улучшениям (реконструкция, модернизация;

— увеличения оборотных активов на 58,50 % (2,6 млн.р.) в основном за счет статьи «сырье, материалы и др.».

Таким образом, имущественная масса увеличилась в основном за счет увеличения внеоборотных активов. В разрезе вертикального анализа нужно отметить, что доля внеоборотных средств в структуре значительно увеличилась. В 2007 году структура активов характеризовалась высокой долей оборотных средств (99,13%), в 2008 году продолжилась положительная динамика, и удельный вес этих активов увеличился до 99,14%.

Резкий отток денежных средств (805 тыс.р.) указывает на то, что в дальнейшем у предприятия могут появиться проблемы с мгновенной ликвидностью. Кроме того, имело место увеличение дебиторской задолженности на 19,71%, что является следствием недостижения 100% уровня реализации.

Стоит также сказать, что величина оборотных активов изменялась более высокими темпами, чем внеоборотные активы, что может являться признаком «хорошей» структуры баланса.

После анализа актива баланса предприятия необходимо изучить изменение источников средств, вложенных в его имущество, с целью оценки рациональности формирования источников финансирования деятельности организации и её рыночной устойчивости.

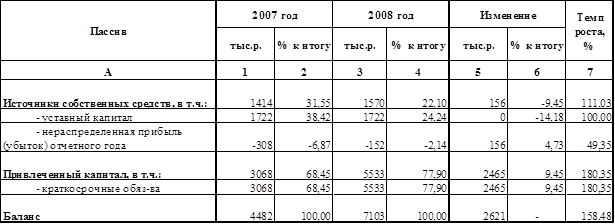

В таблице 3 представлена структура и динамика пассивов ООО «АвтоПромСтрой»

Таблица 3

Анализ структуры пассива

Анализ пассивной части баланса показывает, что валюта баланса увеличилась на 58,48%, данное изменение произошло за счет:

— резкого увеличения доли привлеченного капитала на 80,35% (2,465 млн.р.);

— увеличения доли собственных средств на 11,03% (156 тыс.р.).

Увеличение привлеченных средств в 2008 году было связано с притоком краткосрочных заемных источников на 2,465 млн.р. (80,35%). Удельный вес источников собственных средств к 2008 году понизился на 9,45%, в том числе за счет увеличения нераспределенной прибыли на 4,73%. В 2008 году доля собственного капитала в структуре составляла 22,1% при нормативе не менее 50%, а доля привлеченного капитала составила 77,90%. Иными словами, увеличение объема финансирования деятельности предприятия было обеспечено увеличением привлечении заемных средств, что говорит о недостаточной независимости предприятия от внешних ресурсов и об уменьшении его финансовой устойчивости. Таким образом, определив, что предприятие существенно увеличило присутствие привлеченного капитала, в таблице 4 проведем подробный анализ состава и структуры заемных средств.

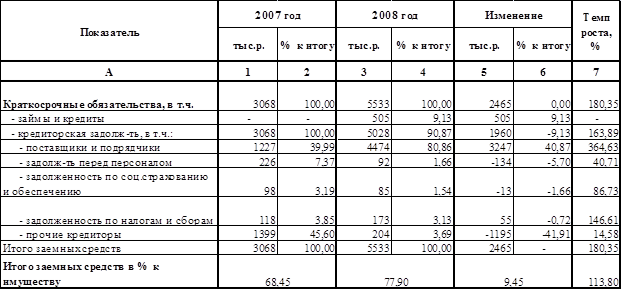

Таблица 4

Анализ состава и структуры заемных средств

Из приведенной выше таблицы видно, что структура источников заемных средств предприятия характеризуется преобладающим удельным весом краткосрочных обязательств (100% по состоянию на конец 2007 и 2008 гг.)

На 31.12.08 г. происходит повышение обязательств компании на 2,465млн. руб. к уровню 2007 года за счет краткосрочных обязательств, а именно:

— резкого повышения кредиторской задолженности на 1,960 млн. руб., в основном перед поставщиками и подрядчиками.

Кроме того, имело место увеличение ссудной задолженности (по типу кредитная линия) перед банками на 505 тыс. руб., в целях пополнения оборотных средств. Кредиторская задолженность по оплате труда, перед бюджетом является текущей.

Следует обратить внимание на то, что величина кредиторской задолженности значительно больше объема кредитования, которое предприятие предоставило своим покупателям (сумме дебиторской задолженности), это свидетельствует о возможных трудностях предотвращения проблем, касающихся нехватки средств для покрытия обязательств. После анализа активов и пассивов баланса рассчитаем величину чистых активов предприятия за два года и определим её влияние на степень надёжности организации (таблица 5).

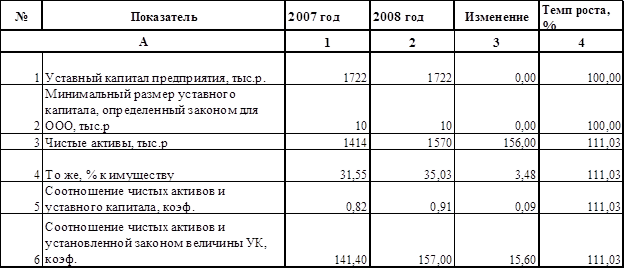

Таблица 5

Анализ чистых активов

В 2008 году по сравнению с 2007 годом чистые активы предприятия возросли на 156 тыс.р. (11,03%)» их доля в имуществе увеличиласьна 3,48% и составила 35,03%, что является признаком хорошей финансовой, устойчивости предприятия и его потенциальной платежеспособности. Что касается размера уставного капитала предприятия, то необходимо отметить, что он за анализируемый период не претерпел изменений и составляет 1722 тыс.р., что значительно превышает размеры уставного капитала, установленного по законодательству. Чистые активы в 2008 году не превысили размер уставного капитала, при этом их доля по сравнению с 2007 годом увеличилась на 0,09 пункта.

Таким образом, доля чистых активов в имуществе за анализируемый период занимает относительно небольшую долю, а это означает, что после расчетов по всем обязательствам останется всего 35,03% валюты для осуществления производственно-хозяйственной и финансовой деятельности, что заслуживает отрицательной оценки, т.к.свидетельствует о слабой финансовой устойчивости организации.

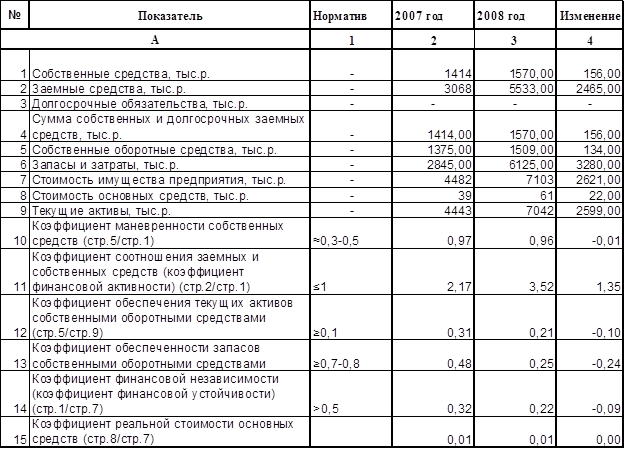

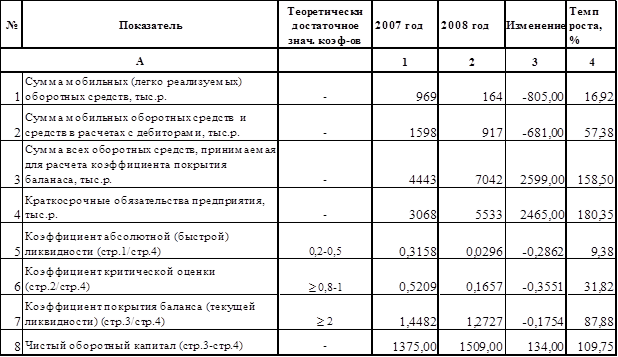

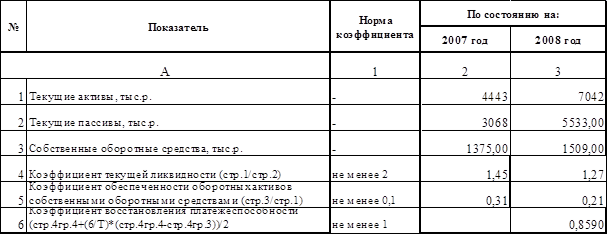

Анализ финансовой устойчивости предприятия. Финансовая устойчивость предприятия — одна из важнейших характеристик его финансовой деятельности. Она характеризуется состоянием собственных и заёмных средств и анализируется с помощью системы финансовых коэффициентов с установленными базисными величинами, а также изучения динамики их изменений за определённый период. Проведём оценку финансовой устойчивости ООО «АвтоПромСтрой» сначала с помощью коэффициентного метода (таблица 6).

Таблица 6.

Оценка финансовой устойчивости предприятия

На начало анализируемого периода доля собственного капитала составила 31,55% в имуществе предприятия, к концу периода она повысилась до 35,03%, т.е. на 3,48%. Поскольку значения коэффициента финансовой устойчивости меньше минимально рекомендуемого 0,5, то это означает, что за анализируемый период все свои обязательства предприятие могло не покрыть собственными средствами. Причём снижение значения этого коэффициента свидетельствует об уменьшении финансовой независимости предприятия, увеличении риска финансовых затруднений в будущие периоды. Показатель коэффициента устойчивости имеет большое значение не только для самого предприятия, но и для его кредиторов и его отрицательная динамика, наблюдавшаяся в течение анализируемого периода, с точки зрения кредиторов понижает гарантии погашения предприятием своих обязательств.

Не удовлетворяет принятым нормативам и коэффициент финансовой активности предприятия. Так на каждый рубль собственных средств, вложенный в активы па начало года приходилось 2,17 рублей заёмных средств, а на конец года -3,52 рубля. Повышение данного показателя в динамике свидетельствует о снижении уровня финансовой устойчивости организации.

Коэффициент маневренности на начало анализируемого периода составил 0,97 и к концу периода понизился па 0,01 до 0,96, т.е. его значение превышает норму. Это свидетельствует о том, что на конец периода 96% собственного капитала организации направлено па финансирование текущей деятельности, а 4% — капитализировано, таким образом 96% ее собственных средств находится в гибкой форме, что вполне достаточно для свободного маневрирования этими средствами. Необходимо отметить, что высокий уровень этого показателя в дальнейшем будет способствовать улучшению структуры баланса и повышению уровня финансовой устойчивости.

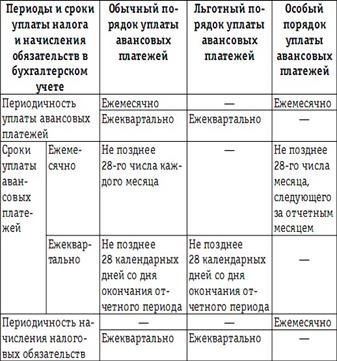

Положительной оценки заслуживает значение коэффициента обеспеченности текущих активов собственными оборотными средствами, который в 2007 году составил 0,31, а в 2008 году хоть и понизился на 0,10 и составил 0,21, тем не менее не отстает от нормативного значения. Это говорит о том, что предприятию удалось за отчетный период нарастить возможности обеспечения потребности в собственных оборотных средствах. Отрицательная динамика этого показателя позволяет сделать вывод о наметившейся тенденции ухудшения финансового состояния предприятия.