Ольга Гаврилова,

генеральный директор ООО «Центр

профессиональной

подготовки и консалтинга «Фин-Мастер»

Для современных компаний актуальной задачей является внедрение и развитие

системы бюджетного управления. Однако, даже в тех фирмах, где процесс бюджетирования

достаточно развит, сотрудники нередко совершают ошибки. Поэтому «узкие места»

важно выявить и вовремя исправить.

Обычно перед компанией встает вопрос: как сделать систему бюджетного управления

(СБУ) максимально эффективной? Для этого необходимо выяснить, что представляет

собой система бюджетного управления, каково ее назначение и условия успешного

функционирования. Системный подход к этому вопросу позволит избежать многих

ошибок при постановке и совершенствованию СБУ в компании.

Типичные ошибки, допускаемые на предприятиях при бюджетировании, можно подразделить

на:

— концептуальные;

— методологические;

— управленческие.

Концептуальные погрешности

Мы говорим о бюджетировании как об инструментарии, который используется в

системе управления. Предполагается, что в компании развиты все функции, присущие

данной системе: планирование, организация, мотивация, контроль и анализ.

Довольно часто бюджеты не связаны со стратегией развития бизнеса в силу отсутствия

такой стратегии у компании. Это в корне неверно. На момент внедрения системы

бюджетного управления фирма должна иметь хорошо проработанную миссию и стратегию

развития. Причем стратегию важно выбрать в правильном направлении.

Например, одна из компаний, занимающаяся реализацией авиабилетов и использующая

при этом интернет-технологии, считает, что ее миссией является продвижение

интернет-технологий. Бюджеты этой фирмы содержат значительные затраты на разработку

программного продукта, покупку компьютеров. Ей же для того, чтобы быть успешной

и конкурентоспособной, в первую очередь необходимо ориентировать свои процессы

на привлечение клиентов. Именно эти затраты должны содержать ее бюджеты. В

данной ситуации, очевидно, что компания неверно выбрала стратегию. Следовательно,

она нерационально использует свои бюджеты.

Бюджетное управление необходимо сделать децентрализованным. Начальники подразделений

не должны отвечать за ресурсы, которыми они не распоряжаются и за результаты,

на которые они не влияют. Другими словами, важно правильно определить центры

финансовой ответственности за результаты деятельности. Для этого руководители

всех уровней должны участвовать в разработке бюджетов.

Методологические недочеты

Управленческие решения руководство принимает на основании информации об отклонениях

от бюджета. Отклонения рассчитывают как бюджетные данные минус фактические

данные. Фактические можно получить только из управленческого учета.

Следует заметить, что бюджеты сами по себе управленческой ценности не представляют.

Бывают случаи, когда финансовые специалисты компании с гордостью говорят: «В

этом году мы разработали бюджеты, а в следующем будем ставить управленческий

учет». Это очевидно неправильный подход. Важно знать каково отклонение от бюджета,

а только потом на основании анализа этой информации принимать управленческие

решения.

Из вышесказанного можно сделать вывод, что наличие системы управленческого

учета – это необходимое условие функционирования системы бюджетного управления.

Типичной ошибкой является использование фактических данных бухгалтерского

учета. Информацию, представленную в бухгалтерской отчетности, невозможно использовать

для бюджетного управления по двум основным причинам. Во-первых, она не оперативна,

а во-вторых, в ней отсутствует нужное аналитическое представление, например,

по центрам финансовой ответственности.

Таким образом, планирование и контроль должны осуществляться только на основе

данных управленческого учета.

Управленческие ошибки

Чтобы механизм бюджетного управления эффективно функционировал, им необходимо

управлять. Для этого компания разрабатывает регламенты, которые содержат правила,

последовательность и логику управления. Также регламенты задают динамику процесса

бюджетирования, накапливают в себе опыт компании.

Как правило, система регламентов в компании состоит из:

- регламента разработки и внедрения системы бюджетного управления (на этапе

создания СБУ); - регламента разработки и корректировки бюджетов;

- регламента текущего управления на основе разработанных бюджетов;

- регламента улучшения бюджетного процесса.

Правильно разработанный регламент должен иметь определенный формат. Он включает

в себя назначение, описание и сроки представления как входной, так и выходной

информации, этапы выполнения регламента, перечисление подразделений, участвующих

в управлении, ответственные лица.

Следует отметить, что регламент разработки и корректировки бюджетов обязательно

должен содержать сроки, когда подразделения получают свои целевые показатели

и ресурсные ограничения. Ведь без этого они не могут начать разработку своих

бюджетов.

Также нужно обязательно указать сроки, когда подразделения представляют запланированные

бюджеты. Обратите внимание, что такие сроки должны быть оптимальными и продуманными.

Например, при разработке годового бюджета не следует использовать данные, предоставленные

в августе прошедшего года. Ведь за 4 месяца до исполнения бюджета произойдет

много событий, некоторые из которых могут существенно повлиять на его содержание.

К сожалению, подобная практика часто встречается на российских предприятиях.

Финансовые руководители некоторых компаний заявляют, что у них есть бюджетирование,

правда, горизонт планирования пока только месяц. Но тогда это не СБУ, а просто

удовлетворение любопытства руководства о том, что может произойти через месяц.

Опыт свидетельствует, что средний срок выхода системы на эффективное функционирование

составляет 3 года.

Типичной ошибкой являются частые пересмотры бюджетов или, наоборот, их неизменная

форма. Разрабатывая СБУ, нужно обязательно указать, при каких условиях бюджеты

корректируются, и кто именно имеет право это делать. В одних случаях это может

быть менеджер бюджетного процесса, в других – только Бюджетный комитет.

Принципиальное руководство бюджетным процессом осуществляет Бюджетный комитет.

Его наличие или отсутствие определяет степень зрелости бюджетирования в компании.

В функции данного комитета входит: преобразование стратегии в тактические планы,

обсуждение и утверждение бюджетов, разработка и постоянное обновление бюджетных

регламентов.

Каждый сотрудник должен понимать, что бюджеты нужны не для того, чтобы наказывать

за их невыполнение. На их основе необходимо извлекать урок из собственного

опыта. Однажды на семинаре один из финансовых директоров процитировал слова

своего топ-менеджера: «Если бюджеты будут плохими, и не будут выполняться,

ответят финансисты». Такой подход является заведомо ошибочным.

На предприятии должно регулярно улучшаться качество бюджетного процесса. Все

его участники по окончании бюджетного периода должны анализировать все плюсы

и минусы разработанных бюджетов, вносить изменения в регламенты и бюджетную

модель.

Резюмируя вышесказанное, следует отметить, что наиболее распространенной ошибкой

является отсутствие организованного бюджетного процесса и управления им. Если

абстрагироваться от теории, то необходимость системы бюджетирования можно иллюстрировать

так. Представьте себе автомобильную дорогу, на которой отсутствуют правила

движения и регулировщик. В такой ситуации автомобилисту добраться до цели будет

весьма затруднительно. Таким образом, в первую очередь нужно организовывать

управление самим бюджетным процессом.

СБУ является сложным механизмом, и не все, что называют бюджетированием, является

им на самом деле. Тем не менее, сейчас российские компании активно осваивают

эту технологию управления, учась и на собственном опыте, и на чужих ошибках.

Оптимальное содержание регламента

Желательно, чтобы регламент разработки системы бюджетного управления содержал

следующие этапы:

1. определение целей и задач СБУ;

2. определение центров финансовой ответственности и построение финансовой

структуры компании;

3. разработка бюджетной модели компании, то есть видов бюджетов для центров

финансовой отчетности и учета. В регламенте нужно отразить логику взаимосвязи

бюджетов, а также логику построения бюджетов верхнего уровня;

4. разработка технологии обеспечения пользователей план-фактной информацией;

5. создание системы документооборота;

6. отладка работы системы в тестовом режиме;

7. обучения персонала;

8. выбор и внедрение системы автоматизации.

«Без логичного бюджета не обойтись…»

Рекомендациями для финансистов и особенностями бюджетирования в своей организации

поделился Андрей Крючков, консультант фирмы «ПАКК».

— Андрей, каковы, на Ваш взгляд, типичные ошибки бюджетирования

в российских фирмах? С чем они связаны?

Я бы выделил два главных недостатка существующих систем планирования российских

предприятий:

Первый — управленческие решения, закладываемые на этапе планирования, зачастую

не обоснованы. Это неизбежно, если структура планируемой информации не соответствует

учетной или отсутствует связь между собираемыми данными и реальными потребностями

управления.

Второй фактор более очевиден, но в тоже время труднее поддается корректировке.

Даже хорошо продуманный бюджет оказывается несостоятельным в организациях,

где отсутствует порядок распределения функций между подразделениями и ответственности

между руководителями. В таких условиях качественное планирование не может существовать

в принципе. Причина проста: лиц, содержательно владеющих информацией и готовых

принимать решения, просто не существует. Таким образом, без построения логичной

системы управления в этом случае не обойтись.

— Есть ли какие-то проблемы бюджетирования, которые на данный

момент наиболее актуальны?

К наиболее важным проблемам я бы отнес оптимальное распределение ресурсов

и контроль результатов работ. Кроме того, есть и частные нюансы. Например,

в консалтинговых компаниях дополнительная сложность заключается в том, что

сотрудники долгое время находятся в командировках, не имея доступа к постоянному

рабочему месту. Поэтому передача информации может задерживаться во времени.

Решить эту проблему можно при помощи технологий удаленного доступа и защиты

информации.

— Что Вы порекомендуете компаниям для минимизации ошибок при

планировании?

Для совершенствования процесса в первую очередь необходимо прояснить управленческий

смысл каждой единицы информации. Наряду с этим, следует адаптировать учетные

системы под нужды планирования, а планирование – под возможности информационной

системы. Большой эффект может дать подбор технологий планирования, соответствующих

масштабу организации, условиям ее существования и перспективам развития. Не

последнюю роль играет выбор и адаптация средств автоматизации.

— Как Вы считаете, каков оптимальный срок для планирования

бюджета?

Иногда рационально совместить процесс бюджетирования с периодом составления

бухгалтерской отчетности. Например, месяц и год, или квартал и год. Для оперативного

управления финансами (разработка бюджета движения денежных средств или платежного

календаря) можно использовать меньший период: неделю или декаду. Долгосрочное

планирование (составление бюджета развития и инвестиционной программы) выполняется

на 3 — 5 лет.

Тема грамотного, эффективного бюджетирования и финансового анализа для российских компаний не нова. В ряде фирм и крупных холдингов этот бизнес-процесс давно автоматизирован, реализован (в том числе с помощью нашей компании) и успешно используется. Однако остается очень много организаций, в которых о профессиональном бюджетировании и не задумываются.

Рисунок 1 — Проблемы при формировании бюджетов

Проведя анализ рынка информационных технологий (в целом) и сегмента автоматизации бюджетирования на предприятиях (в частности), используя накопленный внедренческий опыт нашей компании EFSOL и отталкиваясь от потребностей бизнеса, мы данной статьей открываем цикл аналитических материалов. В них мы расскажем о том, что такое «полноценное бюджетирование», «управленческий учет» и «профессиональный финансовый анализ». Опишем трудности, с которыми сталкиваются компании, желающие внедрить у себя системы бюджетирования, автоматизировать данную задачу, а также представим возможные способы решения возникающих проблем.

Что следует понимать под бюджетированием?

Бюджетирование — это производственно-финансовое планирование деятельности предприятия путем составления общего бюджета предприятия, а также бюджетов отдельных подразделений с целью определения их финансовых затрат и результатов.

Какие задачи выполняет бюджетирование на предприятии?

Среди основных целей и задач:

- Повышение управляемости компании

- Увеличение финансового результата

- Создание базы данных для принятия управленческих решений

- Повышение эффективности расходов и капиталовложений – в разрезе их влияния на производительность труда, снижение себестоимости продукции, увеличение объема продаж и т.д.

- Возможность эффективно управлять ресурсами компании

Как видно из задач, выполняемых бюджетированием, при его внедрении компания получает дополнительные инструменты для повышения прибыли и роста.

Почему многие предприятия до сих пор не используют бюджетирование?

Можно выделить несколько основных причин:

- Непонимание что такое бюджетирование, для чего вообще нужно бюджетное планирование.

- Незнание, какими средствами автоматизации, с помощью каких информационных систем можно реализовать бюджетирование на предприятии (в компании, холдинге и т.п.).

- Нежелание тратить время и средства на внедрение и дальнейшее использование бюджетирования.

- Нежелание и всякое противодействие внедрению бюджетирования со стороны рядовых сотрудников и руководителей отделов и филиалов, которые будут задействованы в процессе планирования бюджета и реализации поставленных задач.

Как бороться с данными проблемами?

Первые две причины упираются в недостаточную информированность.Для их решения достаточно выделения небольшого количества времени на поиск информации по данному вопросу, например, в Интернете, или уделить время на общение с представителями IT-разработчиков, профессионально занимающихся внедрением бюджетирования на предприятиях. Эксперты помогут провести автоматизацию бюджетирования в компании, помогут построить или усовершенствовать бизнес-процессы управления компанией и принятия финансовых решений. При необходимости они также помогут скорректировать структуру компании для более эффективной работы.

В третьем случае самостоятельно или, опять-таки, при помощи компаний, профессионально занимающихся внедрением бюджетирования, необходимо определить, какие выгоды (а их очень много!) получит предприятие от данного внедрения. Полученные данные помогут убедиться в необходимости внедрения и автоматизации бюджетирования.

С четвертой же причиной необходимо бороться «волевым решением» руководства компании, без которого, как показывает практика, никакое внедрение пройти не может. И это касается не только бюджетирования, но и большинства других внедрений новых информационных систем. Эта причина обусловлена, во-первых, тем, что добавляется работа по планированию, которую сотрудники, ответственные за бюджет, не хотят выполнять хотя бы по тому, что при этом на них возлагается дополнительная ответственность за выполнение поставленных планов. Во-вторых, при отсутствии бюджетирования процессы выполнения даже краткосрочных планов остаются непрозрачными (а это на руку недобросовестным сотрудникам, у которых появляется возможность «свалить вину» на другое подразделение, сотрудника или филиал за невыполненные планы,. В-третьих, в ряде случаев речь идет о желании работать «не напрягаясь», и не делая никаких попыток повышения эффективности своей работы.

Внедрение бюджетирования

Необходимо понимать, что внедрение бюджетирования на предприятии – это не тот процесс, который можно выполнить в течении дня или недели, установив «какую-то программку» для работы с бюджетами. Внедрение бюджетирования – это серьезный трудоемкий процесс разработки механизмов планирования и прогнозирования работы компании и средств контроля, а также масштабная реализация этих планов. В данном процессе должны участвовать не только топ-менеджеры, которых интересует компания и ее результаты в целом, но и те, кто непосредственно будет строить эти планы в разрезе отдельных статей бюджетов, для конкретных отделов и филиалов или по конкретным проектам.

Для каждого предприятия построение бизнес-процессов финансового планирования и выполнения планов, а также мер, которые принимаются для обеспечения их выполнения и повышения эффективности работы, являются уникальными. Однако есть общие понятия, рекомендации и инструменты, позволяющие стандартизировать эти процессы и добиться максимальных результатов. Для этого системному интегратору, выполняющему внедрение, необходимо изучить и четко понимать специфику работы автоматизируемой компании. С этой целью обязательно привлечение сотрудников компании, участвующих в автоматизируемых процессах на том или ином этапе. После чего будет проведен анализ текущих бизнес-процессов и выработаны рекомендации. Нередко при внедрении бюджетирования предприятие не только получает новые схемы взаимодействия между подразделениями, отделами и филиалами, но и четко распределяет права и обязанности между подразделениями, получив важную и полезную дополнительную информацию на основе проведенного обследования.

Рисунок 2 — Элементы бюджетирования

Функции бюджетирования и финансового анализа

Чтобы лучше понять полноценную систему бюджетирования, ее возможности и выгоды, которые она несет в себе, рассмотрим, какие функции она выполняет:

| Функции | Описание задач |

| Аналитическая |

|

| Мотивационная |

|

| Координационная | координация функциональных блоков оперативного планирования. |

| Коммуникационная |

|

| Финансовое планирование | составление планов и прогнозов на будущие периоды. |

| Финансовый учет |

|

| Финансовый контроль |

|

Этапы внедрения бюджетирования

В общем случае внедрение системы бюджетирования обычно разделяется на этапы, представленные на рисунке 2.

Рисунок 3 — Этапы бюджетирования

1

Этап 1. Формирование финансовой структуры

На первом этапе формируется финансовая структура предприятия.

Для планирования и контроля производственной и финансовой деятельности предприятия его разделяют на Центры финансовой ответственности (ЦФО). За каждым таким ЦФО закрепляются определенные функции (бюджеты) и возлагаются определенные обязанности. Очень часто ЦФО соответствуют отделам или подразделениям предприятия, однако в ряде случаев в один ЦФО может входить несколько подразделений или наоборот, одно подразделение может входить в несколько ЦФО. Примерами ЦФО можно назвать:

- Центр затрат (ЦЗ). В него может входить несколько подразделений, которые не приносят прибыли, а только являются потребителями ресурсов, например, производственные цеха, бухгалтерия, отдел кадров и т.д.

- Центр доходов (ЦД), непосредственно принимающий участие в получении прибыли. Характерным представителем ЦД являются службы сбыта, отделы продаж и т.п.

При необходимости в один ЦФО может входить несколько подразделений, которые даже территориально располагаются в разных местах, например в разных городах, однако выполняют одинаковые функции.

Но, как это было сказано ранее, в большинстве компаний один ЦФО соответствует одному подразделению или филиалу компании – так проще для небольших компаний контролировать исполнение бюджетов и делегировать ответственность непосредственно тем, кто воплощает построенные планы в жизнь.

2

Этап 2. Формирование структуры бюджетов

На втором этапе формируется структура бюджетов предприятия, с учетом всех нюансов и аналитик по которым в дальнейшем будет проводиться планирование, лимитирование и производиться анализ исполнения планов.

3

Этап 3. Разработка учетно-финансовой политики

На третьем этапе формируется учетно-финансовая политика организации, т.е. правила ведения и консолидации бухгалтерского, производственного и оперативного учета в соответствии с ограничениями, принятыми при составлении и контроле выполнения бюджетов.

4

Этап 4. Подготовка регламента планирования

На четвертом этапе производится разработка регламентов планирования, определяющих процедуры планирования, мониторинга и анализа причин невыполнения бюджетов, а также текущей корректировки бюджетов.

5

Этап 5. Операционный и финансовый бюджет

На пятом этапе выполняются работы по составлению операционного и финансового бюджетов на планируемый период, проведению сценарного анализа, корректировке системы бюджетирования по результатам анализа ее соответствия потребностям.

Внедренная система бюджетирования в действии

Давайте представим, что все работы по внедрению были успешно пройдены. У компании появилась автоматизированная информационная система бюджетирования и финансового анализа. Какие проблемы она поможет решить предприятию?

Прежде всего, система поможет значительно сократить длительность бюджетного планирования. Она поможет повысить прозрачность финансово-экономической деятельности предприятия, улучшить контроль управления ресурсами компании, позволит видеть где можно высвободить дополнительные ресурсы и куда их необходимо «влить», что, в свою очередь, приведет к росту капитала компании и т.д. Как итог – значительно сократятся непредвиденные потери средств, начнет расти рентабельность и прибыльность бизнеса.

О других возможностях системы бюджетирования внедренной на базе 1С:Предприятие и проблемах, которые она помогает решить, мы расскажем в следующих аналитических статьях данного цикла.

Читать продолжение

МАТЕРИАЛЫ ПО ТЕМЕ:

- Объединение баз данных 1С для создания многофирменного учета

- Автоматизация документооборота

- Формирование управленческого баланса на примере действующей компании

- Автоматизация финансовых задач

- Автоматизация бюджетирования

Анализ бюджетирования на примере: как провести оценку системы и что влияет на ее эффективность

Бюджетирование может вывести компанию на сверхрезультаты, а может и вовсе не работать на благо бизнеса. Чтобы понять, насколько успешно бюджетирование в компании — нужна диагностика всей системы.

В статье разбирались с экспертами, когда и как проводится анализ системы бюджетирования, что оценивается при проверке и кто этим занимается в компании. А также по каким причинам система бюджетирования может быть неэффективной и как лучше выстроить бюджетный процесс на предприятии.

С чего начать анализ бюджетирования

Бюджетирование — это инструмент управленческого контроля и оценки финансовых результатов работы компании. Финансовый план помогает руководству увидеть, достигает ли компания своих целей, куда она идет и как управляет своими ресурсами.

Каждый бюджет и показатель в этой системе должен работать на цели компании. Если бюджеты подписывают, чтобы просто положить в стопку, они не будут работать. Также бюджетирование не будет эффективным, если оно начинается не со стратегии управления предприятием, а сразу с планирования бюджетов.

Надежда Розумеенко

МВА, CFO, финансовый консультант:

“Управлять предприятием нужно таким образом, чтобы оно достигло поставленных целей в меняющихся условиях внешней среды, не теряя устойчивости. Как правило, цели перед предприятием ставят его владельцы. Заключаются они в получении прибыли, в росте продаж и захвате определенной доли рынка. Либо в повышении эффективности бизнес-процессов и увеличении стоимости компании.

Одно из условий эффективности системы планирования — взаимосвязь стратегических целей компании с долгосрочными и краткосрочными планами.

- Долгосрочное планирование — это общий прогноз деятельности предприятия на 3-5 лет, постановка показателей достижения стратегических целей, планирование инвестиций и источников их финансирования.

- Краткосрочное планирование — детальный прогноз всех сфер деятельности предприятия на ближайший год, квартал, месяц и даже неделю, составленный в виде бюджетов.

Следовательно, управлять предприятием нужно так, чтобы сохраняя устойчивость одних показателей деятельности (производительности труда, торговой наценки и пр.), добиваться роста других показателей: объемов продаж, активов предприятия, прибыли.

Руководителям жизненно важно понимать, что относится к этим ключевым показателям. Какие их оптимальные и минимально допустимые значения на данном этапе деятельности компании. Какие ресурсы и когда понадобятся предприятию, чтобы предвидеть неблагоприятные ситуации, анализировать и упреждать возможные риски, добиваться эффективного использования привлеченных, заемных средств.

Для этого и существует бюджетирование — система комплексного, «сквозного» планирования, анализа и контроля деятельности предприятия, поставленная на регулярную основу”.

Чтобы система бюджетирования работала эффективно, ее построение нужно начинать не только с целей и задач бюджетного управления.

Но также важно определить:

- систему сбалансированных показателей, по которым можно будет оценить результаты бюджетирования;

- финансовую структуру и бюджетную модель;

- ответственных за исполнение бюджетов в ЦФО (Центрах финансовой ответственности);

- структуру бюджетов;

- регламент процессов бюджетирования;

- схемы мотивации исполнителей.

Если же изначально непонятно, какие задачи руководство компании собирается решать с помощью бюджетирования и на основании чего планируют принимать управленческие решения — система бюджетов будет малоэффективна или вовсе не сможет работать.

Когда нужен анализ системы бюджетирования

По каким причинам финансовое управление может давать сбой и когда необходим анализ всей системы бюджетирования?

— Анализ системы бюджетирования в компании проводится, если предприятие не достигает поставленных целей, — объясняет Надежда Розумеенко. — А данные в бюджетах не могут предоставить факторный анализ причин этого.

Во многих компаниях есть 2 распространенные проблемы в бюджетном управлении:

- отсутствие связи между долгосрочным и краткосрочным планированием. При текущем планировании деятельности на ближайший год не учитываются долгосрочные цели компании, маркетинговые исследования рынка. Прогноз делается только на основании статистических данных прошлых периодов и на ничем не обоснованных эмоциях сотрудников.

- отсутствие бюджетирования по количественным показателям деятельности — когда бюджеты строятся только по денежным показателям. Отсюда в бюджетах может присутствовать недостаточная обоснованность прогнозных денежных сумм, и недостаточная взаимосвязь с маркетинговыми и производственными планами предприятия.

Чтобы не допустить этого, к бюджетному управлению необходимо подходить системно.

Бюджетирование не должно быть зоной ответственности только финансового руководителя, так как это — связующий процесс взаимодействия всех ключевых сотрудников и руководителей ЦФО компании. Финансовый руководитель, кроме разработки бюджета своего финансового департамента, должен выступать координатором процесса и интегратором всех бюджетов в сводный бюджет компании.

По словам эксперта, для практического внедрения системы бюджетирования на предприятии также необходимы такие обязательные компоненты, как методология, учетные системы, организационно-финансовая структура и программное обеспечение.

Что еще необходимо учесть при построении бюджетирования, чтобы оно было эффективным — разбирали в статье «Бюджетирование на предприятии: что включает и как организовать».

Александр Сандульский

руководитель проекта Финоко

“Как показывает наш опыт, компании задумываются об анализе системы бюджетирования, когда она начинает давать сбои. Под анализом мы понимаем изучение процессов, каким образом бюджет готовится и как контролируется его выполнение.

Главный метод анализа системы бюджетирования — это аудит, подразумевающий сравнение установленных регламентов, в частности, положения о бюджетировании, с реальными действиями людей. Сплошь и рядом встречается ситуация, когда регламенты лежат «мертвым грузом», а компании ставят перед собой совершенно нежизнеспособные планы. При этом, ошибки, как правило, исправляются в пожарном порядке — вот здесь и сейчас нас беспокоит конкретный документ или статья расходов. И подход такой: давайте мы это приведем в порядок, а потом, может быть, подумаем над первопричинами возникновения проблемы.

Аудит системы бюджетирования состоит из двух компонентов.

- 1. Работа с документами — анализ положений о бюджетировании, финансовой структуре, бизнес-процессов и пр.

- 2. Глубинные интервью с людьми, которые занимаются формированием бюджетов.

В итоге — либо приводим в соответствие регламентам действия сотрудников, либо даем рекомендации по приведению положений в соответствие с реалиями.

Оценки эффективности бюджета бывают количественными и качественными. И более важные тут качественные оценки, они не измеряются конкретными цифрами. Из количественных можно отметить разве что скорость — бюджет до пятого числа, следующего за отчетным периодом.

Конечно, можно анализировать и отклонение бюджета от бухгалтерского учета. Однако понять это можно только с задержкой в несколько месяцев. В этом случае отчет о подобных отклонениях рискует стать своего рода свидетельством о смерти компании, когда уже невозможно что-то сделать с этими отклонениями”.

Анализ бюджетирования на примере торговой организации

При диагностике системы бюджетирования обычно рассчитывают эффективность разработанных бюджетов, успешность их выполнения и затраты на их разработку. Оценивают качество информации, используемой при составлении бюджетов, а также обоснованность и реалистичность бюджетных показателей.

Посмотрим на примере, как может выглядеть анализ бюджетирования в торговой компании, где ведут 2 группы бюджетов: финансовый и операционный.

Продиагностировать такую систему бюджетирования можно по двум направления:

- 1. эффективность разработанных бюджетов — тут необходимо проанализировать, насколько успешно будет работать компания при достижении запланированных показателей;

- 2. анализ организации процесса бюджетирования — оценить, насколько целесообразна разработка бюджетов на предприятии.

Вначале нужно рассчитать эффективность отдельно каждой группы бюджетов:

- операционный бюджет — по показателям рентабельности финансовых планов продаж, закупок, административных расходов и пр.;

- финансовый бюджет — на основе показателей прибыльности, коммерческой рентабельности, оборачиваемости денежных средств, финансовой устойчивости, ликвидности, и т.д..

Показателями эффективности бюджетирования в торговой организации может быть прибыльность товарооборота, денежных средств и капитала.

Чтобы рассчитать целесообразность самого процесса бюджетного управления, нужно посмотреть, сколько времени потратили сотрудники на бюджетирование и какую долю их заработная плата занимает в ФОТ (Фонде оплаты труда). А также сравнить отклонение фактических показателей от запланированных, чтобы понять насколько все эти затраты были оправданы.

Кто обычно занимается анализом системы бюджетирования в компании и какие решения принимаются по итогам такого анализа?

— Как правило, анализ системы проводит финансовый директор, — рассказывает Надежда Розумеенко. — Или может быть бюджетный контролер, если это крупная компания.

Анализ проводится на соответствие действующей системы бюджетирования установленным требованиям. По итогам анализа принимаются решения о возможной доработке структуры бюджетов, методики планирования показателей, учетной системы — например, введение новых аналитик для корректности проведения план-факт анализа. А также решается, что нужно изменить в финансовой структуре ЦФО, в зонах ответственности ключевых сотрудников и т.д.

Как правило, все изменения и улучшения вносятся в систему бюджетирования перед началом бюджетного процесса следующего периода. Оформляются внутренними распорядительными документами, с которыми должны быть ознакомлены все участники бюджетного процесса.

От чего зависит эффективность бюджетирования на предприятии

Успех бюджетирования зависит от поставленных целей перед системой, выбранной бюджетной модели и грамотно выстроенной финансовой структуры. А еще от слаженной работы менеджмента и мотивации персонала. Ведь составить бюджеты в планово-экономическом отделе — это полдела. То, как эти бюджеты примут в подразделениях к исполнению, играет не меньшую роль.

От чего еще зависит эффективность бюджетирования на предприятии и по каким причинам оно может не работать? Рассказывает Надежда Розумеенко:

MBA, CFO, финансовый консультант

“Эффективность системы бюджетирования зависит от наличия четко сформулированных и озвученных целей: стратегических и текущих.

От правильно построенной системы бюджетирования:

- разработана ли правильная финансовая структура компании по ЦФО;

- разработан и утвержден процесс бюджетирования по срокам и ответственным;

- разработана система бюджетов ЦФО, методика планирования показателей;

- разработаны бюджеты в нескольких сценариях: оптимистический, пессимистический, средне-реалистичный;

- гибкость бюджетных моделей (быстрая перестройка при изменении ключевых показателей);

- применяется ли план-факт анализ, факторный анализ отклонений, корректирующие меры по мере выполнения бюджета.

Эффективность бюджетирования также зависит от того, насколько информативна система управленческого учета. Она должна быть «зеркальной» — сопоставимой относительно системы бюджетов (какое место занимает бюджетирование в системе управленческого учета — можно почитать в статье «Бюджетирование в системе управленческого учета» — прим. ред.).

И от мотивации ключевых сотрудников и руководителей ЦФО на своевременную разработку бюджетов и выполнение плановых показателей.

Бюджетирование работает правильно, если компания достигает поставленных целей, оцифрованных в бюджетах, с возможными отклонениями в пределах статистических погрешностей.

По каким причинам система бюджетирования может быть неэффективной?

- В условиях повышенной «турбулентности» и непредсказуемости бизнес-среды в обозримом будущем. Например, в связи с пандемией COVID-19 и в условиях неопределенности дальнейших путей и темпов развития экономик, по всему миру становится неактуальным долгосрочное планирование. Многие компании планируют деятельность только в краткосрочной перспективе.

- Технология бюджетирования в ее классическом варианте может быть неэффективна в компаниях, в которых нет исторически накопленных статистических данных своей деятельности. Например, в стартапах, или при выходе компании в «голубые океаны».

“Есть три подхода к бюджетированию, — считает Павел Вешаев:

1. «Считайте сами»

Собственники дают задание, финансисты составляют бюджет. В итоге он получается удобным для сотрудников, но не для бизнеса. Показатели занижены, поэтому никаких сверхрезультатов компания при таком бюджетировании не достигнет.

2. «Я за вас посчитаю»

Собственник сам считает план и спускает его сверху. Показатели часто завышены, в них сотрудники не верят, а потому планы остаются просто на бумаге.

3. «Давайте вместе»

Руководство дает что-то вроде бюджетного послания, где говорит, сколько хочет заработать и каких объемов достичь. Детальные показатели для достижения и планы по выполнению предлагает считать на местах. Это оптимальный вариант для развития бизнеса, при котором и интересы собственника учитываются, и цели бизнеса будут выполняться, и сотрудники будут чувствовать себя вовлеченными в процесс.

Однако одного бюджета не достаточно. Рассчитав бюджет, рекомендую дальше поработать с финансовой моделью, чтобы посмотреть, как показатели текущего периода будут работать на будущее компании и к каким решениям могут привести.

Правильная система бюджетирования отвечает двум критериям:

- ведет к целям бизнеса и собственника;

- за счет выстраивания хорошей «управленки» позволяет четко понять, где бизнес находится сейчас.

Считаю, что бюджет должен быть выстроен не только по деньгам, но и по другим показателям — количество произведенной продукции, обслуженных клиентов и пр. То есть давать представление, сколько усилий нужно приложить, чтобы получить запланированный результат в деньгах. Это позволяет говорить с другими нефинансовыми подразделениями на одном языке, а бюджет перестает быть сухим и непонятным”.

«Эффективный бюджет дает честный ответ на вопрос собственников, как обстоят дела в компании на данный момент, — дополняет Александр Сандульский. — По моему мнению у бюджета есть две важнейшие характеристики — быстрота и точность. Если его получить с большим опозданием, то принимать управленческие решения на его основе будет уже поздно.

При этом бюджет должен быть с приемлемым уровнем точности. Не обязательно считать его до копейки, как в бухгалтерии. Ряд операций можно проигнорировать. Главное — чтобы бюджет давал адекватное представление о происходящем с бизнесом.

Уровень точности бюджета во многом зависит от размера компании. Мы иногда встречаемся с ситуацией, когда маленькое предприятие стремится поставить себе большую систему автоматизации с детальной аналитикой. Это большая ошибка. Все эти отчеты с огромным числом показателей не помогут принимать управленческие решения. Впрочем бывает и обратная ситуация — слишком большой уровень обобщения также способен исказить картину происходящего в компании. Поэтому важную роль при анализе бюджетирования играет оптимизация статей доходов и расходов. Для компании среднего размера их должно быть не более десятка. Важно выделить те, которыми можно управлять.

Когда компания выходит на серьезный уровень, становится невозможно вести аналитику в электронных таблицах. Хорошо автоматизированное бюджетирование позволит прогнозировать выполнение бюджета до окончания отчетного периода. И избежать еще одной болезни, с которой сталкиваются многие компании — двойного ввода первичных данных. Когда сначала данные фиксируются в бухгалтерии, а затем дублируются в системе управленческого учета. Мало того, что это потеря времени, так еще и чревато ошибками, которые могут повлиять на качество бюджетирования”.

Анализ системы бюджетирования позволит грамотно организовать бюджетный процесс на предприятии, эффективно управлять ресурсами и даже пересмотреть стратегию бизнеса в целом. Проводить его стоит тогда, когда компания не достигает намеченных целей, и когда есть ключевые показатели для диагностики системы.

Неэффективным бюджетное управление может быть по многим причинам: от неверно выбранной модели бюджетирования, из-за непрофессионализма персонала или негибкой стратегии бизнеса. Поэтому при оценке системы бюджетирования берутся во внимание все факторы: как внутренняя готовность компании к бюджетированию, так и ее способность быстро адаптироваться к внешним обстоятельствам бизнес-среды.

Научитесь выстраивать бюджетный процесс и анализировать его эффективность, обучаясь по собственному графику, на тренинге «Практика бюджетирования в компании: от составления до контроля за исполнением».

Проводится ли в вашей компании анализ бюджетирования?

ТИПИЧНЫЕ ОШИБКИ СТАДИИ РАЗРАБОТКИ СИСТЕМЫ БЮДЖЕТИРОВАНИЯ

Разработка системы бюджетирования — начальная стадия проекта постановки бюджетирования в компании. Это наиболее ответственная часть проекта, поскольку нужно определить цели, задачи, принципы и методологию работы будущей системы бюджетирования. Одновременно это самая критичная стадия проекта, так как допущенные здесь ошибки транслируются на следующие стадии и существенно снижают эффективность всей системы.

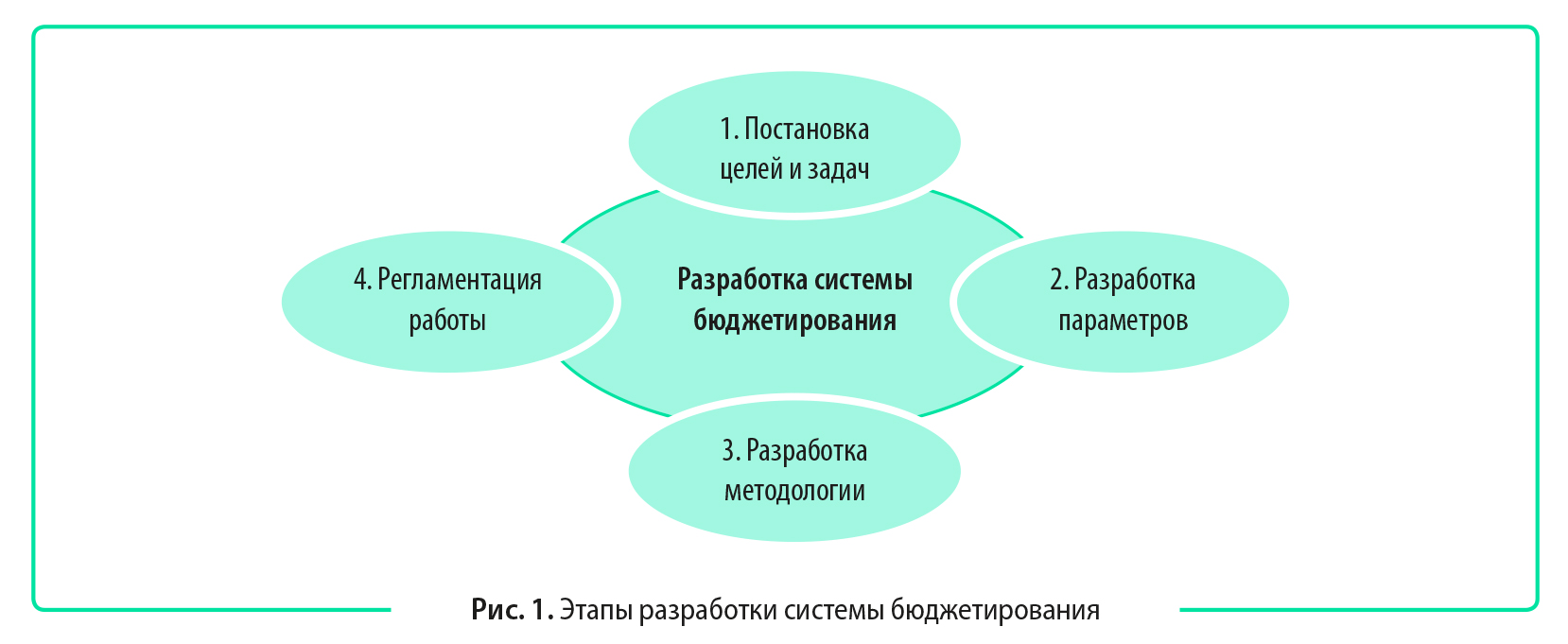

Разработка системы бюджетирования включает несколько этапов (рис. 1).

Как показывает практика, на каждом этапе разработки системы бюджетирования появляются свои специфичные ошибки. Рассмотрим самые распространенные и существенные.

Ошибки при постановке целей и задач системы бюджетирования

Руководство и топ-менеджеры компании не принимают активного участия в определении целей и задач будущей системы бюджетирования

Ошибка существенная, негативно влияет на качество разработки будущей системы бюджетирования. Эту ошибку допускают в компаниях, руководство которых воспринимает бюджетирование как улучшенную систему планирования и не готово делегировать функции управления ресурсами руководителям подразделений.

Руководитель финансово-экономической службы как инициатор проекта постановки системы бюджетирования обязательно должен презентовать руководству и топ-менеджменту компании преимущества бюджетирования, принципы его работы, выгоды от реализации проекта.

Выгоды должны быть достаточно весомыми, чтобы оправдать затраты на постановку системы бюджетирования. К таким выгодам можно отнести:

- рост продаж;

- снижение себестоимости;

- минимизацию остатков запасов товарно-материальных ценностей (ТМЦ) и просроченной дебиторской задолженности;

- рост рентабельности бизнеса и др.

Руководству компании нужно объяснить следующее: если отдать часть оперативного управления компанией менеджерам, появится дополнительное время на решение стратегических задач развития бизнеса.

Топ-менеджерам важно пояснить, что с внедрением бюджетирования возрастет их статус, расширятся полномочия, появится возможность повысить мотивацию своих подчиненных за счет экономических выгод использования бюджетирования.

То есть руководство и топ-менеджмент нужно заинтересовать в постановке системы бюджетирования, вовлечь их в работу по определению целей и задач данной системы. Это позволит ускорить срок реализации проекта, избежать многократных согласований и корректировок параметров системы в ходе реализации проекта.

У проекта постановки системы бюджетирования нет официального статуса и команды

Эта ошибка почти всегда приводит к тому, что систему бюджетирования персонал компании воспринимает как проект финансовой службы, который отнимает у всех подразделений время и усложняет их работу. Поэтому важно, чтобы старт проекта по постановке системы бюджетирования был оформлен приказом и официально представлен коллективу руководителем компании.

В приказе следует обозначить руководителя проекта и участников его команды. Участниками проекта должны быть все топ-менеджеры компании. Тогда их подчиненные будут понимать, что проект важный, необходим всем подразделениям организации.

Не утвержден план-график реализации проекта по постановке в компании системы бюджетирования

Казалось бы, наличие в компании графика реализации работ по постановке системы бюджетирования подразумевается само собой, однако чаще всего такой документ руководитель проекта не разрабатывает.

В итоге всю работу по проекту его участники ведут по остаточному принципу: сначала решаем важные текущие дела, а бюджетированием займемся, когда будет свободное время. Это снижает качество работ по проекту.

В результате руководство компании если и не принимает решение об остановке проекта, то фактически перестает в нем участвовать. Поэтому очень важно сразу установить сроки реализации проекта и его ключевых этапов, определить состав участников каждого этапа.

На основе этих данных составляют план-график реализации проекта. После утверждения плана-графика руководителем компании его обязаны исполнять все участники проекта.

Ошибки при разработке параметров системы бюджетирования

Бюджетная структура компании не соответствует организационной структуре

Нередко можно наблюдать ситуацию, когда при разработке параметров системы бюджетирования создают центры финансовой ответственности (ЦФО), которые не соответствуют организационной структуре компании. Из-за этого в дальнейшем возникают проблемы при планировании и контроле исполнения бюджетов.

Например, в организационной структуре компании есть отдел продаж и отдел маркетинга, руководители которых подчиняются директору компании. При разработке бюджетного устройства компании создается один функциональный ЦФО «Сбыт продукции», куда включают оба отдела. Такой подход сразу закладывает проблемы с планированием и контролем выполнения бюджета созданного ЦФО, так как непонятно, кто будет его владельцем в бюджетной структуре.

Аналогичная проблема возникает, когда из одного подразделения в системе бюджетирования формируют несколько ЦФО. Поскольку в учетной базе компании отражаются расходы только по одному подразделению, появляются сложности, связанные с учетом расходов по этим ЦФО.

Такой ошибки можно избежать, если:

• бюджетная структура компании будет полностью идентична организационной;

• изменить организационную структуру в соответствии с создаваемой бюджетной структурой.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 1, 2022.

#статьи

- 2 фев 2023

-

0

Главное о бюджетировании: что это, как его организуют и какие бывают бюджеты

Бюджетирование есть в любом бизнесе. Прочитайте этот гайд, чтобы разобраться в том, как оно устроено.

Иллюстрация: Оля Ежак для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Автор статьи

Почётный член ACCA — международной ассоциации бухгалтеров. Профессиональный финансист с опытом более 20 лет в бухгалтерском учёте, аудите, финансовом и кредитном анализе. Руководила отделом кредитного анализа крупного бизнеса в международном банке. Приглашённый преподаватель в РЭУ имени Плеханова. Автор курсов по финансовому и кредитному анализу для сотрудников финансовой сферы и собственников бизнеса.

Соавтор и преподаватель курсов Skillbox «Финансовый аналитик» и «Финансовый менеджер».

После того как компания определила свои стратегические цели, встаёт вопрос о том, как воплотить их в жизнь. Один из инструментов, которые помогают решить эту задачу, — бюджетирование.

Составление бюджетов помогает разложить по шагам достижение поставленных целей и задач компании и отслеживать их выполнение.

В этой статье для Skillbox Media разберёмся в основах бюджетирования.

- Что такое бюджетирование

- Какие цели и задачи есть у бюджетирования

- Какие есть виды бюджетов

- На каких принципах должно быть построено бюджетирование

- Какие подходы и методы применяют при бюджетировании

- Как организовать процесс бюджетирования в компании

Бюджетирование — процесс составления, исполнения, контроля и анализа исполнения бюджетов организаций. Бюджет — это план доходов и расходов в денежном или натуральном выражении, который составляют на нужный период.

Горизонт планирования бюджета зависит от долгосрочности целей компании. Чаще всего бюджет составляют на один год, с разбивкой по кварталам и месяцам.

Бюджет можно составлять как для всей компании, так и для её отдельных подразделений, функций или продуктов. Например, может быть бюджет доходов и расходов компании, бюджет производства, бюджет продаж.

Состав и структура бюджетов зависят от специфики бизнеса, поэтому индивидуальны для каждого случая. Подробнее о видах бюджетов и их составе мы говорим ниже.

Важно понимать, что бюджетирование не обязательный процесс — компании занимаются им добровольно. Но наличие бюджетов существенно облегчает управление бизнесом.

Бюджетирование помогает предсказывать результаты деятельности компании. Главная цель бюджетирования — повысить эффективность работы компании на каждом этапе.

Грамотно составленные бюджеты помогают:

- планировать и контролировать доходы и расходы компании, её отдельных направлений или продуктов;

- эффективно распределять и использовать ресурсы — финансовые, материальные, трудовые;

- вовремя исполнять обязательства компании — например, рассчитываться с поставщиками, платить кредиты, налоги, зарплаты сотрудникам;

- предупреждать кассовые разрывы — ситуации, когда денег на счетах компании не хватает для погашения текущих расходов. Такое может возникнуть, например, при работе по предоплате или с отсрочкой платежа;

- координировать действия самостоятельных подразделений компании;

- контролировать достижение поставленных целей. Для этого сравнивают планы компании и их фактическое исполнение и выясняют причины их расхождений.

Необходимость управлять доходами, расходами и денежными потоками компании появляется в самом начале её работы. Пока в компании не так много операций, она часто обходится без составления специальных бюджетов. Например, руководитель держит в голове или фиксирует в заметках ожидаемую прибыль по каждой сделке, график поступления платежей и платы по счетам.

По мере роста компании — числа операций, количества контрагентов, новых товаров и услуг — появляется необходимость упорядочить и систематизировать всю эту информацию.

Чтобы успешно развиваться и дальше, бизнесу нужно планировать движение денег, прогнозировать результаты работы и ставить долгосрочные цели. Все эти задачи помогает решить бюджетирование.

Обучение в Skillbox

- «Профессия Финансовый менеджер» — понять, как управлять финансовым состоянием бизнеса и оценивать инвестпроекты.

- «Финансовый аналитик» — глубже погрузиться в финансовый анализ и научиться увеличивать прибыль бизнеса.

- «Финансовое моделирование» — научиться составлять финансовые модели для компаний из разных отраслей.

Как мы говорили выше, бюджет могут составлять как для всей компании в целом, так и для её отдельных подразделений, проектов, продуктов и так далее. Все бюджеты делят на два основных вида:

- функциональные, или операционные, бюджеты;

- финансовые, или мастер-бюджеты.

Операционные бюджеты. Их составляют в финансовых и/или натуральных показателях — например, в количестве произведённой продукции — по каждому бизнес-процессу, виду продукции, направлению деятельности компании.

К таким бюджетам относят, например, бюджет продаж, бюджет производства, бюджет запасов, бюджет затрат на оплату труда, инвестиционный бюджет, бюджет управленческих расходов.

Они показывают отдельные виды доходов и расходов, платежей и поступлений средств.

Финансовые бюджеты. В них объединяют информацию из операционных бюджетов и отражают итоговые финансовые показатели всей компании.

К таким бюджетам относят:

- Бюджет доходов и расходов. Он показывает ожидаемую выручку, затраты и прибыль. Все доходы и расходы здесь группируют по видам продукции, направлениям деятельности, видам доходов и затрат с нужной степенью детализации. Этот бюджет позволяет заранее определить ожидаемый уровень рентабельности бизнеса и контролировать его.

Бюджет доходов и расходов составляют по методу начисления. Это значит, что все доходы и расходы попадают в него в момент возникновения, вне зависимости от фактического получения денежных средств или оплаты. Поэтому недостаточно использовать только эту форму бюджета — она не даёт информации о фактическом движении денежных средств в компании и возможных кассовых разрывах.

- Бюджет движения денежных средств. Он показывает ожидаемые поступления денежных средств и платежи по всем видам деятельности компании. Его составляют по графикам поступлений средств и платежей компании — например, согласно договорам с поставщиками, покупателями, сотрудниками, кредиторами, требованиям налогового законодательства.

Этот бюджет помогает определить периоды, когда у компании не будет денег, чтобы оплачивать обязательства. Исходя из этого рассчитать размер необходимых ресурсов и заранее накопить или привлечь их со стороны — например, в виде дополнительных средств от собственника или кредитов.

Бюджет движения денежных средств помогает сбалансировать поступления и платежи и эффективно управлять платёжеспособностью компании.

- Прогнозный баланс. Он помогает планировать активы и пассивы компании, учитывая имеющиеся остатки — например, запасы, дебиторскую или кредиторскую задолженность.

Кроме того, все бюджеты разделяют на фиксированные, гибкие и комбинированные — в зависимости от возможности их корректировки после утверждения.

Фиксированным называют бюджет, который нельзя изменять после его утверждения. Гибкий бюджет можно корректировать в соответствии с меняющимися условиями работы компании.

Комбинированный бюджет объединяет в себе фиксированный и гибкий подходы к бюджетированию. Такой бюджет фиксируют в начале периода, но затем могут периодически корректировать, чтобы адаптировать его к новым условиям.

Самая высокая точность прогноза — у комбинированных бюджетов. Но на их ведение нужно гораздо больше трудозатрат, чем на ведение фиксированных.

Вне зависимости от вида и масштабов бюджетов, они должны быть построены на основании общих принципов. Это помогает оптимизировать работу команды и сделать бюджетирование эффективнее.

Вот основные принципы бюджетирования:

Единство бюджетной системы. Все подразделения компании должны использовать единые формы бюджетов, единую классификацию и кодировку доходов и расходов, единый подход к формированию бюджетов.

Полнота информации. В бюджеты нужно вносить данные обо всех доходах и расходах. Кроме того, их нужно детализировать — чтобы отслеживать направления денежных потоков и виды затрат компании.

Сбалансированность и бездефицитность. Доходы и расходы компании должны быть в балансе и соответствовать друг другу. Запланированный объём расходов не должен превышать объём доходов, включая дополнительное финансирование, которое необходимо для покрытия дефицита бюджета.

Целевой характер расходов. Бюджетные средства нужно расходовать строго по назначению.

Достоверность. Плановые данные, которые вносят в бюджет, должны быть надёжными и обоснованными. Это позволит избежать больших расхождений с фактическими показателями.

Есть два основных подхода к организации бюджетного процесса: сверху вниз и снизу вверх. Они определяют, кто в компании инициирует подготовку плановых данных для бюджета.

Сверху вниз. При таком подходе бюджетирование начинается с высшего руководства. Топ-менеджмент разрабатывает укрупнённые бюджеты для всей компании, а затем спускает их нижестоящим руководителям. Они, в свою очередь, детализируют укрупнённые бюджеты и превращают их в операционные.

Стратегические цели компании учитывают сразу. Это сокращает время на дальнейшее согласование бюджетов с руководством.

Чаще всего подход «сверху вниз» применяют в крупных компаниях и холдингах.

Снизу вверх. При этом подходе, наоборот, бюджетирование начинают руководители на местах. Они разрабатывают детальные операционные бюджеты для своих подразделений и направляют их вышестоящему руководству. Руководство утверждает эти бюджеты — обычно спустя несколько итераций — и формирует сводные стратегические бюджеты для всей компании.

Подход «снизу вверх» увеличивает вовлечённость нижестоящих руководителей в планирование и исполнение бюджетов компании.

Методы бюджетирования зависят от того, какую базу компании используют для подготовки бюджетов. Расскажем о двух основных — приростном бюджетировании и бюджетировании «с нуля».

Приростное бюджетирование. При этом подходе отправная точка для новых бюджетов — бюджетные или фактические показатели предыдущих периодов. Их корректируют с учётом ожидаемых изменений в работе компании. Например, с учётом роста объёмов производства, продаж, цен и так далее. Это самый распространённый метод разработки бюджетов.

Бюджетирование «с нуля». При этом подходе бюджеты формируют с чистого листа, без учёта данных предыдущих периодов. Цель этого метода — критически рассматривать все показатели компании (особенно расходы) и включать в бюджет только те, что действительно необходимы компании.

Процесс бюджетирования можно условно разделить на шесть этапов.

На первом этапе руководство определяет стратегические цели компании и разрабатывает стратегический план. На этом же этапе определяют центры финансовой ответственности, которые будут контролировать отдельные виды доходов и расходов, отвечать за формирование и исполнение операционных бюджетов. Как правило, это подразделения или отделы компании.

На втором руководство разрабатывает структуру бюджетов и систему показателей в каждом бюджете. Затем закрепляет операционные бюджеты за ответственными финансовыми центрами. В это же время важно согласовать единые правила и инструкции по работе с бюджетами. Так у всех финансовых центров будет один подход к формированию бюджетов.

На третьем финансовые центры составляют проекты бюджетов. Каждый бюджет может включать в себя несколько сценариев развития событий — например, базовый, оптимистичный и пессимистичный сценарии.

На четвёртом готовые проекты обсуждают и защищают на встрече бюджетного комитета — дают обоснования всем планируемым доходам и расходам. При необходимости бюджеты могут направить на доработку.

На пятом бюджеты после утверждения направляют всем ответственным подразделениям для исполнения. В течение всего периода важно осуществлять контроль за исполнением бюджетов — сравнивать бюджетные показатели с фактическими результатами и анализировать отклонения.

На шестом этапе в конце отчётного периода подводят итоги исполнения бюджета и выясняют причины отклонений. Эти причины учитывают при подготовке бюджетов на следующие периоды.

В бюджетирование вовлечены руководители и сотрудники всех подразделений компании. Руководит всем процессом, как правило, финансовый директор.

При разработке бюджетов важно, чтобы планируемые показатели были реалистичными и достижимыми. Если они завышены, это снижает мотивацию ответственных подразделений — они считают такие показатели недостижимыми в текущих условиях и даже не пытаются их достичь. Если плановые показатели, наоборот, необоснованно низкие, это снижает мотивацию руководящего звена — они не ищут для бизнеса лучших решений.

- Бюджетирование — процесс составления, исполнения, контроля и анализа исполнения бюджетов организаций.

- Бюджет — финансовый план компании, выраженный в денежных и/или натуральных показателях. Чаще всего бюджеты составляют на год, с разбивкой по кварталам и месяцам.

- Главная цель бюджетирования — повысить эффективность работы компании. Хорошо проработанные бюджеты помогают грамотно управлять её доходами, расходами и денежными потоками.

- Бюджеты делят на операционные и финансовые. Операционные показывают виды доходов/расходов и движения денежных средств по каждому направлению деятельности компании. Финансовые бюджеты отражают итоговые финансовые показатели по всей компании в целом.

- При разработке бюджета нужно убедиться, что он сформирован в соответствии со стратегией компании и работает на достижение её долгосрочных целей.

- Важно, чтобы планируемые показатели бюджетов были реалистичными и достижимыми. Завышенные показатели снижают мотивацию исполнителей. Заниженные показатели негативно влияют на развитие компании.

Редакция «Управление» Skillbox Media рекомендует

Как узнать больше о бюджетировании и финансовом планировании

- Бюджетирование — одна из главных функций финансового менеджмента. В этой статье Skillbox Media рассказали главное о том, что такое финансовый менеджмент и как компании управляют финансами.

- Важный инструмент финансового планирования — финансовые модели. С помощью них можно оценить несколько сценариев развития бизнеса, рассчитать точку безубыточности, увидеть, за счёт чего можно увеличить прибыль. В этом материале Skillbox Media объяснили, как разработать финансовую модель для любого бизнеса.

- За бюджетирование может отвечать финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей в месяц. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджеты, оценивать бизнес, анализировать рабочий капитал и многому другому.

Эти материалы Skillbox Media могут быть вам полезны

- Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты

- Какие виды прибыли есть в бизнесе и что о них нужно знать каждому менеджеру или финансисту

- Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать

- OPEX и CAPEX: что это такое простыми словами, чем они различаются и как их применять

- Отчёт о финансовых результатах: что это такое и как его составить

- Отчёт о движении денежных средств: что это такое и как его составить

Научитесь: Профессия Финансовый менеджер

Узнать больше

Как повысить эффективность системы бюджетирования. Не ждите кризиса!

Валентина Денисова,

Руководитель практики управленческого консультирования МАГ КОНСАЛТИНГ,

Материалы инфодня «Современные технологии управления компанией»

Неустойчивое состояние рынка и растущая жесткая конкуренция приводят к тому, что компании все чаще сталкиваются с проблемами нехватки денежных средств (так называемый, кризис платежеспособности) или с неожиданным снижением рентабельности бизнеса. Кто в этом виноват и что делать? Подобные вопросы рано или поздно встают перед каждым руководителем или собственником, но не каждый сможет дать на них ответ.

В результате анализа деятельности ряда российских компаний было выявлено, что очень многие проблемы скрываются внутри самой компании, в ее системе управления, и решить большинство из них можно с помощью бюджетирования. Чем же бюджетное управление может помочь компании? Ответ на этот вопрос ищите в этой статье.

Бюджетировать или нет? Вот в чем вопрос.

Очевидно, что без планирования или хотя бы отдельных его элементов вести бизнес невозможно. По оценкам специалистов, компании теряют до 20% своих доходов из-за нерационального использования средств, в частности привлекая кредиты там, где возможно было бы использовать внутренние ресурсы, выявить которые помогла бы система бюджетирования.

Несмотря на очевидные преимущества системы бюджетирования далеко не все компании используют ее или планируют использовать. Среди причин обычно называют:

- дефицит времени;

- отсутствие квалифицированных кадров;

- отсутствие видимой необходимости;

- негативное отношение к планированию деятельности вообще (объясняя это «особенностями бизнеса»);

- и другие причины.

Бюджетирование или гадание на кофейной гуще?

Необходимость планирования деятельности единогласно признается всеми собственниками и менеджерами. Но не все они используют планирование для управления компанией, многие останавливаются лишь на прогнозировании определенных результатов, причем на достаточно короткий интервал времени (в основном на месяц). Примечательно, что во многих компаниях анализ исполнения бюджетов сводится к фиксированию факта: «угадал — не угадал» и не влечет за собой никаких управленческих решений и действий. Это не бюджетирование, скорее это похоже на гадание или предсказание.

Настоящее бюджетирование является системой управления компанией, и управленческие решения принимаются на основе утвержденных бюджетов и результатах анализа их исполнения.

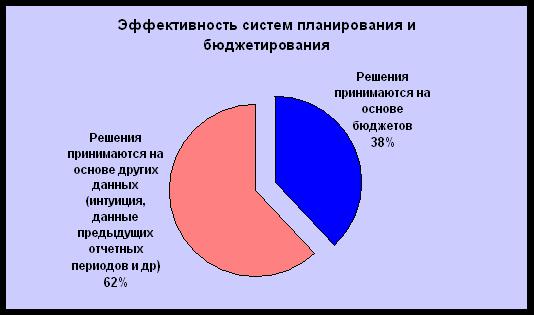

Мы попросили менеджеров, регулярно составляющих планы и бюджеты, оценить эффективность системы планирования/бюджетирования в их компаниях с точки зрения частоты принятия управленческих решений на основе данных бюджетов. На диаграмме представлены результаты по оценке самих участников опроса (оценки МАГ КОНСАЛТИНГ намного критичнее)

Действительно эффективная система бюджетирования позволяет руководителю заранее оценить эффективность управленческих решений, оптимальным образом распределить ресурсы между подразделениями, наметить пути развития и избежать кризисной ситуации.

Полнофункциональное бюджетирование или «эконом-вариант»?

Наш опыт показывает, что специалисты различных компаний по-разному понимают термин «бюджетирование». В первом приближении более чем 2/3 менеджеров компаний заявляют, что бюджетирование у них в компании есть. Однако при более детальном рассмотрении, оказалось, что полнофункциональное бюджетное управление (то есть, когда бюджеты являются основой для принятия управленческих решений) есть не более чем в 10% исследуемых компаний.

Многие специалисты под термином бюджетирование понимают лишь планирование денежных средств, упуская из виду такие показатели как:

- маржинальная прибыль

- рентабельность

- оборачиваемость

- и другие показатели, важные для принятия управленческих решений.

Ведь часто случается так, что вроде бы прибыльный изначально проект, имеющий на протяжении достаточно долгого времени положительный денежный поток за счет поступающих авансов и кредитной линии поставщиков, в один момент превращается в убыточный, и на «латание» бюджетной дыры в нем требуется немалое количество средств.

Специфика некоторых видов бизнеса, например, строительного, такова, что «замораживать проект» часто оказывается еще дороже, чем его продолжать. Поэтому необходимо срочно искать деньги на покрытие бюджетного дефицита: влезать в кредиты, изымать деньги с других проектов, задерживать выплаты сотрудникам и контрагентам. А ведь всего этого можно было бы избежать, если изначально планировать не только движение денег, но и доходы и расходы по проекту по методу начисления.

Очень часто в компании планируются и контролируются только расходы, причем ни объем расходов, ни период их совершения зачастую не связаны с доходами. Получается, что доходы и расходы в компании живут своей собственной жизнью. Может случиться так, что бюджеты расходов исполнены с точностью до копейки или даже не исполнены полностью, а компания осталась без прибыли или имеет отрицательный денежных поток в этом периоде. Причина в том, что планируемые и производимые расходы никак не зависели от объема предполагаемых и полученных доходов. Именно поэтому во многих компаниях финансирование расходов никак не связана с бюджетом расходов, то есть решение о выплате денежных средств принимается в каждом случае финансовым директором отдельно в зависимости от состояния расчетного счета. Составление бюджетов в таком случае не имеет практической ценности, превращаясь в своеобразное упражнение по математике. За исполнение или неисполнение такого бюджета нельзя поощрить или наказать его владельца, да и владельцем-то в полном смысле слова этого сотрудника назвать нельзя.

И даже при планировании доходов решение об оплате счета часто принимается на основе фактических данных, а не бюджетных. Одной из причин такого состояния бюджетного процесса во многих компаниях является нежелание руководства компании передать часть своих полномочий «владельцам» бюджета с одной стороны и боязнь принять на себя ответственность со стороны «владельцев» бюджетов. Другой причиной является низкое качество планирования, когда расхождения с фактическими данными достигают 150 %.

Проблему низкого качества первичного планирования можно преодолеть, усовершенствовав подходы к составлению бюджетов. Ниже вы найдете некоторые рекомендации, основанные на нашем опыте реализации ряда проектов, по повышению эффективности системы управления.

Расширяйте горизонты!

В большинстве компаний бюджетный период составляет месяц. Для эффективного управления и полного контроля над ситуацией этого явно недостаточно. Буквально, это означает «не видеть дальше своего носа», а соответственно и не иметь возможности принимать правильные тактические и стратегические бизнес — решения. В такой ситуации менеджеры могут погрязнуть в решении оперативных задач, а компания будет развиваться не в направлении достижения стратегических целей, а в том направлении, куда ее выведут решения текущих проблем.

Опираясь на обширную проектную практику компании МАГ КОНСАЛТИНГ, можно утверждать что эффективным бюджетное управление компании становится тогда, когда бюджетный период соответствует сроку достижения поставленных стратегических целей и никак не меньше срока завершения долгосрочных проектов, находящихся в работе у компании.

На долгосрочную перспективу (> 2 лет) составляются бюджеты с укрупненными статьями, данные которых содержат в себе отражение стратегических планов компании.

Среднесрочные бюджеты (от 0,5-1 года до 2 лет) должны иметь большую детализацию и отражать тактические планы компании. Бюджеты на ближайшие полгода – год должны отражать оперативный план действия компании и иметь разбивку по календарным периодам вплоть до декады.

Составление краткосрочных и долгосрочных бюджетов должно быть единым процессом, в ходе которого краткосрочные бюджеты составляются в рамках долгосрочного, то есть конкретизируют его, а долгосрочный бюджет постоянно корректируется по прошествии каждого краткосрочного периода и продлевается на такой же период вперед.

Скользящие и гибкие бюджеты.

Описанный выше метод составления бюджетов называется «скользящим» бюджетированием. Он эффективен, но на практике его применение затруднено, поскольку отнимает у менеджеров достаточно много времени на составление и корректировки бюджетов. Решением проблемы может стать применение специального программного продукта, автоматизирующего данный процесс.

Другой методикой составления бюджетов, которая значительно повысит эффективность бюджетного управления, является так называемое «гибкое» бюджетирование. При составлении «гибкого» бюджета расходы ставятся в зависимость от какого-либо параметра, обычно характеризующего продажи или объем производства. По такой методике мы рекомендуем составлять бюджеты накладных расходов, а также управленческих и заработной платы. В таком случае будет организован контроль над целесообразностью осуществления расходов: расходы должны быть направлены на получение дохода.

Меняйте подход!

Существуют два основных подхода к составлению бюджетов: «сверху вниз» и «снизу вверх».

Подход «сверху вниз» состоит в том, что бюджеты составляются руководством компании и передаются на нижние уровни для исполнения. Тем самым обеспечивается согласованность всех бюджетов и соответствие их стратегическим планам компании. Однако этот подход имеет существенные недостатки: он требует от руководства детального понимания особенностей деятельности компании и «погруженности» в ее текущие проблемы, что занимает много времени и отвлекает от решения стратегических задач. Кроме того, бюджеты, составленные таким образом, могут оказаться неисполнимыми, поскольку у руководства имеется далеко не вся информации, необходимая для планирования оперативной деятельности.

Подход к составлению бюджетов «снизу вверх» заключается в том, что бюджеты составляются на уровне исполнителей нижнего уровня и предоставляются руководству компании для консолидации и утверждения. Руководитель каждого ЦФО при составлении бюджета преследует свои собственные цели и зачастую не учитывает цели других подразделений и компании в целом. Поэтому при таком подходе очень много времени уходит на согласование бюджетов различных ЦФО, корректировка их в соответствии со стратегическими планами. Скорректированные бюджеты возвращаются для исполнения в ЦФО, причем часто расходные статьи оказываются урезанными, а доходные увеличенными по сравнению с первичными. Подобная ситуация может привести к тому, что в первоначальных бюджетах менеджеры будут сознательно искажать данные бюджетов: завышать расходы и занижать доходы, а подобное грозит срывом всей системы бюджетного управления.

Исходя из анализа бюджетных систем в исследуемых компаниях и накопленного проектного опыта МАГ КОНСАЛТИНГ, мы рекомендуем использовать «смешанный» подход, который сочетает в себе элементы и «сверху вниз» и «снизу вверх». Преобладание того или иного подхода зависит от особенностей самой компании и сложившейся системы управления. К примеру, возможен такой вариант: для ЦФО «сверху» задаются показатели деятельности, такие как объем освоенных инвестиций, объем освоенных работ по договорам, рентабельность, лимиты определенных затрат и другие, а ЦФО планирует свою деятельность исходя из заданных показателей и закрепляет их в соответствующих бюджетах. В этом случае за руководством остается лишь разработать систему показателей, взаимоувязывающую деятельность всех ЦФО и стратегию компании. В этом могут помочь современные технологии стратегического управления, например BSC (Balanced Scorecard или Сбалансированная Система Показателей)

Не упускайте из виду!

Бюджетное управление предполагает не только составление и исполнение бюджетов, но также контроль над их исполнением и план-факт анализ по завершении отчетного периода.

Финансовая дисциплина и контроль над исполнением бюджетов является залогом их исполнения и достижения стратегических целей. Поощряя менеджеров ЦФО за исполнение бюджетов и, соответственно, наказывая за неисполнение, руководство компании может дополнительно мотивировать сотрудников на реализацию стратегии компании.

План-факт анализ необходимо использовать для анализа деятельности за прошедший отчетный период и корректировки деятельности на будущие периоды. При этом используются все возможные методики финансового анализа. Фактические данные для анализа берутся из системы управленческого учета, поэтому необходимо привести в соответствие учетную политику и справочники двух систем: учета и бюджетирования.

Кроме того, для повышения эффективности бюджетного процесса в компании необходима его четкая регламентация. Крайне важным является обеспечить единое понимание целей и задач бюджетирования всеми участниками, координацию действий между участниками и организацию информационных потоков. Для этих целей в компании разрабатываются документы, описывающие:

- концепцию бюджетирования (основные определения и используемые подходы и методики);

- регламент бюджетного процесса (процедуры составления, согласования, утверждения, корректировки бюджетов, контроль и анализ их исполнения);

- распределение функций и задач между службами, участвующими в процессе бюджетирования, сфер их компетенции;

- функции, полномочия, задачи и ответственность подразделения и сотрудников, ответственных за бюджетный процесс в компании.

Все эти документы целесообразно разрабатывать в рамках единой системы внутренних регламентирующих документов – корпоративных стандартов, имеющих определенную структуру, порядок разработки, утверждения, пересмотра и проч.

Кто предупрежден, тот вооружен!

В нашей практике мы многократно убеждались в том, что компании, имеющие систему бюджетирования более эффективны. Не зря древние римляне говорили «Кто предупрежден, тот вооружен». Бюджетное управление направлено на планирование деятельности компании с прицелом на достижение определенного заданного результата, координируя при этом деятельность всех подразделений. Имея сценарий действий в виде набора бюджетов (а в случае «продвинутости» системы бюджетирования и несколько сценариев), компания имеет возможность вовремя принять эффективные меры по устранению негативных последствий со стороны внезапно возникших или изменившихся внешних и внутренних факторов, мгновенно перестроить деятельность подразделений, максимально эффективно перераспределив ресурсы и избежать кризиса.