Российский рынок транспортно-логистических услуг за последний год перешел важный рубеж, за которым следует необратимая цифровизация отрасли.

Какие подводные камни встречаются на пути инвестиций в логистический сектор и что можно получить от стремительного проникновения технологий на этот рынок., рассказывает генеральный директор венчурного фонда VEB Ventures Олег Теплов.

Неизбежность цифровизации

Пандемия быстро подвела рынок логистики к важному переходному этапу. Кажется, что все предыдущие годы отрасль копила энергию для технологического прорыва.

Лучшими практиками проникновения «цифры» в индустрию были автоматизация административной деятельности или внедрение ERP-систем.

Рынок как будто не реагировал на технологические достижения и не торопился даже примерять их на себя.

Но последний год коренным образом изменил ситуацию с этой сфере и стал катализатором для выхода этой «энергии». Технологии и их применение стали чуть ли не единственной точкой роста для большинства игроков.

Тем более очевиден этот тренд был на контрастном сравнении отечественного рынка автологистики и мирового, который в технологическом отношении идет далеко впереди.

Эффективное внедрение «цифры» – гарантия не просто возвращения к докризисным показателям, но и роста рынка опережающими темпами.

Несмотря на свою сложность, рынок логистики традиционно пользовался спросом среди инвесторов. Теперь этот спрос подогрет еще и грядущей массовой интеграцией ИТ-решений.

Конечно, одной «цифровизации» для привлечения венчурного капитала недостаточно.

Стоит отметить, что решающую роль играет общий объем рынка коммерческих грузовых автоперевозок (по оценкам экспертов VEB Ventures, он составляет один триллион рублей), а также темп его роста, который обещает слегка опередить рост ВВП России и составить порядка 5-6% в год.

Вот именно на этом фоне обращение отрасли в сторону «цифры» неминуемо привлекает инвесторов.

Однако есть несколько особенностей рынка, которые заставляют венчурный капитал действовать очень обдуманно и осторожно.

Как изменился рынок

Актуальность технологических внедрений лишь подчеркнул вирус Covid-19 и общемировая ситуация.

еще в 2019 году ведущие аналитики сходились в мысли, что такое направление развития для подавляющего большинства транспортно-логистических компаний – самое перспективное.

Цифровизация этой сферы еще два года назад была самым эффективным способом сократить издержки, оптимизировать бизнес-процессы и предложить рынку новые конкурентные преимущества – в том числе за счет оказания новых услуг.

Лихорадочные 2020-й и 2021-й годы лишь приблизили тот час, когда решение о цифровизации откладывать стало нельзя.

Фактически бизнес оказался перед выбором: изменить свой взгляд на применение цифровых решений сейчас или уйти с рынка совсем.

Одним из следствиев проникновения «цифры» в логистическую сферу станет сокращение числа посредников между заказчиком услуг и исполнителем.

Одно это автоматически повысит качество сервиса, которое постепенно выходит на первый план для большинства компаний на рынке.

Фоном рынок меняется и под действием регулятора – ФНС старательно борется за чистоту этой сферы, последовательно улучшая условия для «белых» компаний.

Параллельно с тем пандемия существенно сократила долю рынка, занимаемую малым и средним бизнесом.

Только за первые три квартала 2020-го года о своей ликвидации заявили более 10,5 тысяч ИП, занимавшихся логистикой. Рынок существенно укрупнился.

Большой сформировавшийся рынок, стоящий на грани технологического прорыва, всегда означает для инвестора большие перспективы. Большим «но» стала его консолидация вокруг крупных игроков, что автоматически подбросило входной ценник до небес.

Что делать

Стратегию прямых инвестиций на рынке логистики сейчас может позволить себе лишь тот инвестор, который распоряжается большим капиталом.

Но это не должно означать, что для остальных фондов и ангелов логистика становится закрытым рынком. Я вижу, как минимум, два пути решения этого вопроса.

- Во-первых, на волне цифровизации индустрии можно ожидать – и практика уже подтверждает это ожидание – появление целого поколения стартапов, разрабатывающих инновационные сервисные инструменты для логистических предприятий.

В их числе и появляющиеся маркетплейсы, предлагающие единую точку входа для клиента, который ищет поставщика логистических услуг, и разработка роботов для организации и совершенствования складского хранения, и внедрение искусственного интеллекта для оптимизации маршрутов, полной загрузки и других способов увеличения эффективности затрат.

Возможно, это и не рождение нового кластера стартапов в Сколково, но уже сформировавшийся тренд достаточно крупного рынка, который важно иметь ввиду.

- Во-вторых, меняющаяся индустрия открывает новые ниши, которые раньше не существовали за ненадобностью.

Локдаун и прочие ограничения вывели на новый качественный уровень интернет-продажи. Что, в свою очередь, дало сильный толчок к развитию услуг по доставке на «последней миле».

Это бизнес-пространство занимают новые игроки, которые отвоевывают свое место под солнцем в том числе технологичным подходом.

На острие современных тенденций они предлагают потребителю и отслеживание товара в режиме реального времени, и разные способы получения товара, от дропшиппинга до постаматов, и разные способы доставки, в том числе и краудсорсинговый.

Вот лишь один пример появления целой новой ниши на уже устоявшемся рынке. Те инвесторы выиграют больше всего, кто сможет определить появление таких новых ниш и верно оценить их перспективу.

Не пропустить сигнал

Буксовавшая с внедрением технологий логистика теперь встала на рельсы цифровизации.

Одновременно с этим отрасли, которые обеспечивают спрос на перевозки, консолидируются вокруг крупных игроков.

Это является стимулом для роста конкуренции в области цены, качества и надежности услуг, что также ведет к увеличению затрат на автоматизацию бизнес-процессов.

Цифровизация – очевидный инструмент для роста транспортных компаний, как для преодоления появляющихся экономических трудностей, так и борьбы на конкурентном рынке.

Новый стимул к развитию столь обширной индустрии – безусловный сигнал не только для участников рынка, но и для тех, кто хочет выйти на этот рынок. В том числе, для венчурного капитала.

Фото на обложке: Aleksandr Oborotov/Shutterstock

Инвестиции в логистику и транспортные услуги

Транспорт является ключевым элементом для удовлетворения экономических и социальных потребностей людей. Его можно назвать кровеносной системой экономики, ведь он обеспечивает движение товаров и людей в пространстве. Транспортные услуги незаменимы, а чем больше существует потребности в этом движении товаров и людей, тем более прибыльной становится транспортно-логистическая отрасль.

Ожидается, что после возобновления экономической активности после пандемии COVID-19 и нормализации повседневной жизни, темпы восстановления мировой экономики существенно скажутся на спросе на все основные виды транспорта.

Согласно данным исследования Transport Services Global Market Report 2022, мировой рынок транспортных услуг вырастет с 6,5 трлн. долларов в 2021 году до 10,4 трлн. долларов в 2026 году. При этом среднегодовой темп роста составит 9,6%. Росту рынка транспортных услуг будет способствовать экономический рост, прогнозируемый во многих развитых и развивающихся странах. В связи с этим транспортная отрасль является очень перспективным направлением для инвестирования.

Структура и тренды рынка транспортных услуг

Рынок транспортных услуг — это обширная отрасль, включающая продажи транспортных услуг и сопутствующих товаров индивидуальными предпринимателями и юридическими лицами, которые осуществляют перевозку товаров и людей из одного места в другое за определенную плату.

Индустрия транспортных услуг состоит из предприятий, которые оказывают услуги по перемещению людей, товаров и материалов по воде, воздуху, железной дороге, по автодорогам и трубопроводам. Помимо этого рынок включает и складские услуги.

Основные виды транспортных услуг это:

- воздушный транспорт;

- общий транспорт;

- трубопроводный транспорт;

- железнодорожный транспорт;

- автомобильный транспорт;

- водный транспорт;

- складирование и хранение.

Также к данному рынку часто относят строительство и поддержание всей необходимой для перевозки инфраструктуры, техобслуживание и ремонт транспорта, а также различные вспомогательные услуги, которые прямо или косвенно связаны с перевозками.

По целям транспортировки рынок транспортных услуг подразделяется на:

- Пригородные поездки;

- Поездки в целях туризма и отдыха;

- Деловые поездки;

- Грузоперевозки;

- Почту и доставку.

Также рынок сегментируется по назначению — на внутренние и международные транспортные услуги, а также по отраслям конечного использования — сельскохозяйственную, строительную, горнодобывающую и прочие.

В последнее время на рынке транспортных услуг сказалась ситуация, связанная с пандемией коронавируса COVID-19, когда правительства разных стран ввели карантин и ограничили перемещение людей и товаров для сдерживания инфекции. Однако после 2020 года транспортная отрасль постепенно начала оправляться от шока. Стимулировать рост транспортной отрасли будут ожидающийся рост экономики развитых и развивающихся стран, восстановление цен на сырьевые товары, а также некоторые тренды — например, связанные с переходом на электротранспорт.

Еще одним глобальным трендом является цифровизация отрасли. Применение технологий стало главной точкой роста для большинства игроков.

В сферу активно проникла автоматизация административной деятельности логистических компаний и внедрение ERP-систем. Отрасли, обеспечивающие спрос на транспортные перевозки, консолидируются вокруг наиболее крупных игроков. Это приводит к увеличению конкуренцию в области цены и качества сервиса, отчего растут и дальнейшие расходы на автоматизацию бизнес-процессов.

Плюсы и минусы инвестирования в транспортную отрасль

Выделим некоторые общие особенности рынка транспортных услуг, обозначив его преимущества и недостатки.

Преимущества:

- Высокие прогнозы роста. Темпы роста транспортной отрасли и существующие прогнозы опережают рост мировой экономики в целом.

- Увеличение электронной торговли. Одним из драйверов роста транспортной отрасли выступает электронная коммерция. По прогнозам Data Insight, с 2019 по 2024 год рынок продаж материальных товаров через интернет увеличится с 1,7 до 7,2 триллиона рублей. Доля затрат на логистику в структуре оборота электронной торговли оценивается в 15%. Доля эта остается довольно стабильной даже при росте автоматизации, что подчеркивает то, что отрасль решает действительно серьезную задачу.

- Высокая доходность. Транспортные и логистические задачи отличаются сложностью исполнения, что, в свою очередь, позволяет давать компаниям высокую ценообразовательную способность, а инвесторов обеспечивает высокими доходами и прибылью.

- Предсказуемость рынка. Доходность транспортных компаний довольно легко предсказуема, так как циклична и привязана к экономических циклам: быстро растет на подъеме и падает при спаде.

- Понятность инвестиций. В транспортную отрасль легче инвестировать по причине понятности целей ее бизнеса, в отличие, скажем, от инвестирования в IT-продукты или в биотехнологии.

Минусы и риски:

- Зависимость от товарных рынков. Рынок транспортных услуг, объемы доставок и грузоперевозок падают вслед за спадами производства продукции и снижением электронной торговли.

- Зависимость от сырьевых рынков. Один из основных рисков — это рост цен на топливо.

- Высокая степень госрегулирования. В связи с тем, что транспорт имеет высокое экономическое, стратегическое и социальное значение, рынок с разной степенью жесткости регулируется правительствами разных стран мира. Речь идет об ограничениях как на глобальном, так и на федеральном и региональном уровнях. Например, местная законодательная база может устанавливать правила и запреты для АТП по взаимодействию с пассажирами и заказчиками.

- Влияние погодных факторов. На рынок перевозок всегда напрямую влияют погода, природные катаклизмы, резкие изменения климата.

Виды инвестирования в транспортную отрасль

Инвестиционные проекты в транспортную отрасль, как и любые другие, можно поделить на реальные (прямые) и на портфельные (финансовые).

- Реальные инвестиционные проекты подразумевают непосредственное участие инвестора в выборе объекта инвестиций и в управлении их функционирования.

- Портфельные инвестиции предполагают покупку ценных бумаг для получения по ним процентных платежей, либо для последующей перепродажи, но уже без активного участия в деятельности компании.

Также инвестиции могут быть направлены в проекты на различных стадиях бизнеса, а именно на этапе идеи или стартапа, в уже действующий бизнес, имеющий опыт первых продаж и работающий с прибылью, либо в бизнес с большим опытом и заинтересованный в активном увеличении доли на рынке. По степени новизны бизнес-моделей существуют инновационные бизнесы и проекты с традиционными бизнес-схемами.

Инвестиции в транспортные стартапы

Инвестиции в стартапы — это вариант для тех инвесторов, которых интересуют высокорисковые проекты с новыми многообещающими для рынка идеями и с высокой потенциальной доходностью. Деньги можно вложить напрямую (это стратегия подойдет для инвесторов с большим капиталом и так называемых бизнес-ангелов), так и через венчурный фонд, занимающийся стартапами из интересующей вас отрасли, например, в области транспорта и логистики.

В теории вложения в стартапы могут приносить более 100% доходности, однако и гарантий того, что ваши деньги не пропадут, никто не даст. Ведь по статистике до первой прибыли доживают только около 10-20% стартапов. Еще меньше шансов у инвестора откопать среди множества стартапов единорога типа Uber — то есть компанию, которая в кратчайшие сроки достигнет и превысит отметку в 1 млрд долларов.

В последние годы все больше внимание инвесторов нацелено на поиск такого нового Ubera в сегменте грузоперевозок. Если в отрасли пассажирских перевозок все несколько легче, в ней нет такого серьезного планирования и операционной работы, то в логистике рынок устроен гораздо сложнее и подразумевает работу различных специалистов на стороне экспедитора и конечного перевозчика. На фоне цифровизации сервисных инструментов для логистических компаний появляется все больше.

Перспективные направления в этой нише это:

- маркетплейсы для клиентов, которые ищут поставщика логистических услуг;

- роботы для организации и совершенствования складского хранения;

- использование технологий искусственного интеллекта для оптимизации маршрутов и обеспечения полной загрузки;

- технологичные решения в области развития доставки “последней мили” и оптимальные способы получения товара;

- системы отслеживания товара в режиме реального времени и т.д.

Инвестиции в подобные проекты и поиск новых ниш особенно интересны долгосрочными перспективами и тем фактом, что логистика тесно связана с международной торговлей и гигантским рынком электронной коммерции.

Инвестиции в действующие проекты

Менее рискованный вариант по сравнению со стартапами — инвестировать в действующие проекты, уже показавшие финансовые результаты и прибыльность и преследующие цель дальнейшего развития своего бизнеса.

Такие инвестпроекты также могут относится к любой нише из сферы транспортно-логистических услуг, могут быть связаны с необходимой для этого инфраструктурой, услугами по техобслуживанию, ремонту автотранспорта и вспомогательными услугами. Например:

- Услуги по городской, междугородней и международной перевозке пассажиров автотранспортом;

- Услуги такси;

- Грузоперевозки автотранспортом;

- Сервисы поставки продуктов в продуктовые сети и общепит;

- Лизинговые компании и автопрокаты;

- Сдача в аренду морских контейнеров;

- Портовые услуги;

- Железнодорожные перевозки людей и грузов;

- Мультимодальные перевозки грузов;

- Бизнес в сфере 3PL- и 4PL-логистики;

- Придорожные автокомплексы и логистические центры;

- TMS-системы и т.д.

Для инвесторов могут быть предусмотрены различные схемы сотрудничества, предусматривающие различную степень участия в управлении деятельности компании. Некоторые проекты подыскивают бизнес-партнеров, которые будут принимать активное участие в управлении компании, совместно принимать стратегические решения и получать долю в ее прибыли, другие подыскивают варианты инвестиционных займов, по которым инвестор не будет принимать участие в деятельности фирмы, но будет в течение оговоренного времени получать пассивный процентный доход.

Целями привлечения инвестиций в действующие проекты могут быть:

- Расширение географии работы. В транспортной отрасли масштабирование и регионы охвата зачастую играют одну из ключевых ролей. Это может быть открытие новых филиалов, строительство новых складов и логистических центров, привлечение в них новых специалистов, закупка дополнительного оборудования.

- Закупка основных средств оказания услуг. Допустим, когда фирма занимается сдачей в аренду морских контейнеров или спецтехники и испытывает повышенный спрос клиентов, то она изыскивает средства на покупку новых контейнеров и техники, которые его удовлетворят.

- Модернизация. Компании может понадобится финансирование на обновление оборудования, автопарка, программного обеспечения и т.д.

- Маркетинг. Когда компании требуются средства на поиск новых клиентов и завоевание большей доли рынка.

- Операционные расходы. Это логистика, техобслуживание, оплата труда, выплата ренты, административная деятельность, коммунальные платежи, связь и прочие издержки.

Как правило, инвестиции в сферу транспорта имеют довольно низкий стартовый порог, в отличие, например, от инвестиций в производство. В некоторые простые проекты, например, связанные с арендой мелких видов транспорта, требуются суммы в диапазоне 0,1-1 млн. рублей, в то же время в инфраструктурные проекты могут потребоваться вливания в районе 30-400 млн. рублей.

В связи с разнообразием проектов из транспортного сегмента доходность российскими предпринимателями на конец 2022 года также обозначается разная. По данным открытых источников, в основном речь идет о 10-70% годовых, в среднем доходность таких проектов составляет 25-30% годовых.

При выборе объекта для инвестирования требуется провести тщательный анализ компании и проекта. Особое внимание следует уделить следующим критериям:

- Опыт работы компании;

- Материальная база компании, движимое и недвижимое имущество, его состояние;

- Финансовые результаты, уровень спроса;

- Клиентская база, количество постоянных клиентов;

- Состав команды проекта, ее опыт и профессионализм;

- Владелец компании, его профессиональный опыт;

- Конкурентная среда;

- Отзывы и рейтинги компании на различных ресурсах;

- Представленность в публичном пространстве (блоги, соцсети, СМИ) и публичный образ компании;

- Концепция развития проекта.

При оформлении сотрудничества обязательно требуйте гарантии сохранности вложенных средств, например, залог недвижимости или транспорта, оформления страховки на авто, если отдаете ее в пользование как способ извлечения пассивного дохода.

Лучше всего, если у вас будут и методы контроля за целевым расходованием ваших средств и способы: отчеты, чеки, доступ к онлайн-кассам, возможность подключиться к камерам наблюдения или возможность нанести визит к руководству в любое удобное для вас время. Наличие таких возможностей будет говорить о прозрачности работы вашего партнера.

Портфельные инвестиции в транспорт и логистику

А теперь рассмотрим некоторые варианты портфельных инвестиций в транспортный сегмент, при котором инвестор не заинтересован в активном участии в управлении компанией и, как правило, не располагает большим капиталом.

1. Акции транспортных компаний

Акции транспортного сектора включают акции компаний, занимающихся перевозкой людей или товаров либо поддерживающих общую инфраструктуру, то есть занимающихся их строительством и ремонтом. Индикатором роста или падения транспортного сектора выступает транспортный индекс Dow Jones Transportation Average — старейший фондовый индекс США, впервые составленный в 1884 году Чарльзом Доу, соучредителем Dow Jones & Company.

Преимущество транспортной отрасли для держателей акций — в возможности создать серьезно диверсифицированный портфель, поскольку отрасль очень велика и многообразна. В портфель можно включить акции компаний, занимающихся морской, сухопутной и авиаперевозкой, сделать ставку на различных частях света и странах, компаниях, занимающихся пассажирскими перевозкой, складами, траснпортировкой товаров или сырья.

В качестве примеров крупнейших мировых компаний на транспортном рынке можно назвать такие имена как: United Parcel Service Inc (UPS), FedEx (FDX), Uber Technologies Inc. (UBER), CSX Corporation (CSX), Radiant Logistics (RLGT), CH Robinson (CHRW), China Railway Group (0390), Union Pacific Corporation (UNP), Prologis Inc (PLD), American Airlines Group (AAL), Deutsche Post AG (DPWGn) и другие.

На цену акций транспортных компаний в целом влияют движения экономики, колебания объемов перевозок товаров и людей привязаны к экономическим циклам — падения происходят при спаде, увеличения — при подъеме. Транспортный сектор по этой же причине никак нельзя назвать антикризисным. Трехлетнее значение транспортного индекса Dow Jones Transportation Average показало, что во время рецессии 2020 года в отрасли наблюдался серьезный спад.

Плюсы покупки акций транспортных компаний:

- Легкость для понимания. Инвесторам всегда проще инвестировать в те акции, которые они понимают. Названия транспортных компаний таких как FedEx, Аэрофлот, American Airlines известны многим людям и говорят сами за себя, а цели таких видов бизнеса более понятны по сравнению с другими отраслями.

- Предсказуемость рынка. Акции транспортных компаний быстро растут при росте экономики, и активно падают на спаде.

- Рост электронной торговли. Рост транспортной отрасли будет двигать продолжающийся рост интернет торговли. По прогнозам развития электронной торговли от Data Insight, составленном с учетом коронакризиса, средний рост интернет-торговли с 2019 по 2024 год (CAGR) составит 33,2%.

Минусы:

- Плохой вариант для кризисов. Рецессия оказывает сильное негативное влияние на сектор и ее не всегда просто предсказать, как это было во время COVID-19.

- Зависимость от рынка сырья. Главным образом, от рынка нефти. Поскольку большинство транспортных средств используют для заправки нефтепродукты, то рост цен на нефть существенно влияет на всю отрасль.

2. ETF-фонды транспортных компаний

ETF представляют собой биржевые фонды, которые инвестируют в корзины ценных бумаг. Покупка ETF может означать покупку индекса набора акций, облигаций, сырья, а цена на бумаги ETF при этом будет следовать за их индексами. Для покупки и продажи ETF не требуется обращение в управляющие компании, они торгуются подобно акциям.

Существуют типы отраслевых и тематических ETF, делающих ставку на компании из конкретных секторов экономики, в том числе на компании из транспортного сектора.

Под транспортными ETF понимают такие фонды, которые включают акции компаний, оказывающих транспортные услуги, занимающихся производством транспортных средств и оборудования, а также постройкой транспортной инфраструктуры. Это могут и авиакомпании, и железнодорожные компании, и автотранспортные, и логистические компании.

Особенность транспортных ETF в том, что они содержат большое количество циклических акций — то есть акций, на цену которых влияют макроэкономические и систематические изменения в экономике в целом. Это связано с тем, что объемы перевозок товаров и людей колеблются в зависимости от экономики. Они увеличиваются, когда экономика растет, и уменьшаются, когда она замедляется. К примеру, в 2022 году транспортный секторы выиграл от восстановления экономики после пандемии COVID-19, принятия Конгрессом США законопроекта об инфраструктуре и роста использования электромобилей.

Некоторые известные ETF транспортного сектора:

- iShares Transportation Average ETF (IYT);

- First Trust Nasdaq Transportation ETF (FTXR);

- SPDR® S&P Transportation ETF (XTN);

- SonicShares Global Shipping ETF (BOAT);

- SmartETFs Smart Transportation & Technology ETF (MOTO).

Плюсы ETF:

- Невысокий порог входа;

- Удобная диверсификация активов по сравнению с покупкой отдельных акций;

- Экономия времени и денег для инвесторов, желающих сделать ставку на конкретную отрасль экономики;

- Высокая ликвидность — покупка и продажа бумаг доступны в любое времени работы биржи;

- Более низкие комиссии по сравнению с традиционными фондами. Платятся с учетом цены бумаги в размере 0,1-1% годовых от общей стоимости управляемых активов.

- Дивиденды. Многие ETF их выплачивают.

Минусы ETF:

- Волатильность. Транспортные ETF также сильно подвержены влиянию волатильности экономики;

- Не дают гарантированной доходности — активы следуют за индексом-индикатором при снижении цен на активы.

3. Взаимные фонды транспортных компаний

Взаимными фондами (Mutual Fund) называют один из методов коллективного инвестирования, при котором создается портфель активов, а инвесторы приобретают его части. Взаимные фонды инвестируют в акции, недвижимость, могут копировать биржевые индексы и специализироваться на конкретных отраслях экономики (специализированные фонды), в том числе на транспортно-логической отрасли.

Взаимные фонды считаются безопасным и пассивным способом инвестирования. В США деятельность Mutual Fund контролируется Комиссией по ценным бумагам и биржам, фонды застрахованы, а их средства хранятся не у управляющей компании, а в депозитарном банке. Для рядового инвестора взаимный инвестиционный фонд — это способ избежать анализа большого числа ценных бумаг и диверсифицировать свои активы за небольшую комиссию. Управляющая компания же активно следит за корзиной своих активов и может менять ее состав.

Механизм инвестирования во взаимные фонды действует следующим образом: инвестор переводит средства управляющей компании, а она либо докупает соответствующие активы, либо выпускает паи для нового инвестора. Далее инвестор либо просто ждет, пока стоимость пая вырастет, либо получает регулярный доход за счет дивидендов. То есть существуют фонды роста и дивидендные фонды.

С взаимными фондами (в отличие от российских ПИФов, с которыми их часто сравнивают) инвестор может вкладываться в акции компаний разных государств, они могут выплачивать дивиденды, а покупать паи можно не только через управляющие компании, но и через банк, страховые инвесткомпании и некоторых брокеров. По желанию инвестор может сделать упор на фонды с различным подходом к инвестированию — агрессивным (с большим составом акций и меньшим числом облигаций — до 15%), умеренными консервативным (45-50% акций).

Для транспортных взаимных фондов характерны все те же особенности, оказывающие воздействие на акции транспортных компаний. На них сильно влияют колебания цен на топливо, процентные ставки, погода, лицензионные и регистрационные сборы, общее состояние экономики.

Примеры транспортных взаимных фондов:

- Fidelity Select Transportation Portfolio (FSRFX) — взаимный фонд, портфель которого в значительной степени инвестирует в акции США и ориентирован на железнодорожные компании, авиакомпании, авиаперевозки и логистику. В топ-5 крупнейших активов фонда входят UPS, Delta Air Lines, Southwest Airlines, FedEx и Raytheon Technologies.

- Транспортный фонд Rydex (RYTSX) — инвестирует в акции транспортных компаний из сферы автомобильного и железнодорожного транспорта, авиаперевозок и логистики, а также в автомобили. В пятерку крупнейших компаний этого фонда входят Union Pacific Corporation, UPS, Uber, Tesla и CSX Corporation.

- ICON Industrials Fund (ICTRX) — инвестиции этого фонда направлены на аэрокосмическую и оборонную промышленность, строительство и железные дороги. Топ-5 в структуре фонда — бумаги Northrop Grumman Corporation, Lockheed Martin, Canadian Pacific Railway, Masco и Raytheon.

Плюсы взаимных фондов:

- Пассивный способ инвестирования;

- Высокий уровень безопасности инвестиций;

- Диверсификация инвестиционного портфеля;

- Могут выплачивать дивиденды.

Минусы:

- Комиссии выше, чем у ETF-фондов;

- Более сложная процедура покупки, чем у ETF

4. Облигации транспортных компаний

Облигациями называются долговые бумаги, которые выпускают выступающие в роли заемщика государственные учреждения или компании. По этим бумагам они в установленные сроки должны вернуть кредитору стоимость облигации и проценты за пользование средствами.

Облигации часто сравнивают с банковскими вкладами, на фоне которых они имеют ряд преимуществ: более высокую доходность, возможность диверсифицировать вложения и инвестировать на долгий срок. В то же время облигации — это не такой доходный инструмент, как например, акции. Доход в них фиксирован и стремительно дорожать они не могут.

Примерами известных заемщиков по облигациям в России выступают такие компании как РЖД, Аэрофлот, Новотранс, СДЭК, ТрансКонтейнер. Преимущественно речь идет, конечно, о рублевых бумагах. Доходность рублевых облигаций российских транспортных компаний на конец декабря 2022 года варьируется от 5% до 19,4%. Здесь нужно помнить, что наибольшую доходность обычно предлагают менее надежные эмитенты, таким образом стараясь больше заинтересовать инвесторов.

Плюсы облигаций:

- Доходность, как правило, выше, чем по банковским вкладам;

- Возможность диверсификации вложений;

- Хороший вариант для надежного сбережения вложений.

Минусы облигаций:

- Невысокая доходность по сравнению с другими инструментами, например, с акциями.

- Компании могут объявлять дефолт по облигациям.

5. REIT-фонды логистической недвижимости

REIT (Real Estate Investment Trust) — это биржевые фонды, с помощью которых можно получить диверсифицированный доступ к активам в сфере недвижимости, в том числе связанной с транспортно-логистической отраслью. REIT — это, фактически, те же акции, которые можно быстро купить и быстро продать. REIT бывают:

- ипотечные (Mortgage), где доход образуется от инвестиций в ипотеку или ипотечные ценные бумаги;

- долевые (Equity) — то есть собирающие ренту с недвижимости в собственности фонда.

REIT привлекательны тем, что защищают от инфляции. Договора аренды привязаны к уровню инфляции. То есть при росте инфляции растет и сумма аренды, которую может брать арендодатель. Еще одно преимущество в том, что 90% налогооблагаемого дохода, согласно законодательству, фонд должен распределять между акционерами.

Недостатки REIT-фондов в том, что в периоды роста спроса на прочие высокодоходные активы, цены на их бумаги снижаются. При росте процентных ставок более привлекательными становятся облигации. Кроме того, в периоды рецессии экономики REIT показывают динамику хуже рынка, как акции. В это время их лучше всего покупать.

Акции REIT приобретаются на бирже. Если инвестор имеет открытый счет у зарубежного брокера, то у него есть доступ к большому числу вариантов REIT по всему миру. Если нет, то некоторые REIT доступны и на Санкт-Петербургской бирже.

Примерами фондов в сфере логистической и складской недвижимости, доступных на Санкт-Петербургской бирже, можно назвать фонды Prologis (PLD), Duke Realty (DRE), Stag Industrial (STAG), Americold Realty Trust (COLD). В среднем за 5 лет, к концу 2022 года, акции данных фондов выросли почти на 53%, то есть их средняя доходность составляла более 10,5% годовых в долларах.

Для российских инвесторов основной недостаток этого вида инвестирования связан с зарубежностью активов и необходимостью уплаты высокого налога в долларах. Например, при приобретении акций американских фондов — это 30% в год, то есть выгодность вложений может быть серьезно снижена.

Плюсы REIT:

- Низкий порог входа: купить акции фонда на бирже можно и за несколько десятков долларов;

- Высокая ликвидность — по сравнению с реальной недвижимостью купить и продать акции REIT довольно легко;

- Диверсификация портфеля и доход в валюте;

- Дивидендные доходы долевых фондов от аренды недвижимости корректируются вместе с ростом инфляции;

- 90% дохода по закону распределяется между акционерами;

Минусы REIT:

- В периоды рецессии активы REIT показывают динамику хуже рынка;

- Цены на бумаги REIT падают при росте спроса на другие высокодоходные активы.

- Вариант не для пассивных инвесторов: требуется анализ фондов, регулярный мониторинг ситуации.

- Налоги для российских инвесторов.

О проекте

Наша компания занимается арендой самосвальных полуприцепов с 2009 г. В настоящий момент в аренде находится 20 прицепов в Петербурге, 12 компаний ожидают своей очереди. У нас есть специализированная ремонтная зона с полным циклом обслуживания.

Наши специалисты ремонтируют и выполняют техническое обслуживание полуприцепов, а также комплекс слесарных работ, покраску. Прицепы оснащены двумя маячками — это «спящие» метки, благодаря которым мы контролируем местоположение арендованной техники.

За последние три года мы добились больших результатов и получили ценный опыт. Мы вложили в свое дело 1’780’000 руб. и получили чистую прибыль в размере 14’240’000 руб. за 2016 год. Кроме того, у нас есть страховой депозит за 18 прицепов, что составляет 1’080’000 руб.

Ситуация на рынке

В последние годы из-за ухудшения выдачи лизинга и кредитов малому бизнесу, спрос на аренду прицепов заметно увеличился. В отличие от лизинговых компаний мы не требуем первого взноса.

У рынка довольно высокий потенциал. К нам обращаются клиенты из Москвы, потому что не могут найти подобные предложения в своем городе. Проведя анализ внутреннего рынка, мы выяснили, что для минимального старта потребуется около 30 прицепов в Москве и еще 20 в Петербурге.

Стоимость

Цены на прицепы поднялись на 20% за 2016 год. Введение утилизационного сбора, рост курса евро и запрет на ввоз б/у техники заметно повлияли на внутренний рынок. В ближайшие 4 года падения цен не ожидается, как и ввоза новых прицепов.

Стоимость одного самосвального полуприцепа, исходя из актуальной средней рыночной цены, составляет 1’200’000 руб. Рекомендованный год выпуска для сдачи в аренду – не старше 2012. Срок эксплуатации прицепа в среднем составляет от 3 до 4 лет. Наиболее оптимальными для закупки являются прицепы от производителя Грюнвальд (совместное российское и немецкое производства) и польской фирмы Вэлтон, ставшей самым востребованным брендом в последние годы.

Затраты на покупку полуприцепа:

- Стоимость полуприцепа – 1’200’000 руб. (Вэлтон, 2013 год выпуска)

- Перегон прицепа тягачом и работа водителя – 8’000 руб.

- Постановка на учет в ГАИ – 5’000 руб.

- Подготовка к сдаче в аренду – от 20’000 до 60’000 руб.

- Страхование КАСКО – 45’000 руб.

Итоговая стоимость готового для сдачи в аренду полуприцепа составляет 1’300’000 руб.

Условия аренды

Мы сдаем в аренду прицепы исключительно из помещения ремонтной зоны и в присутствии арендатора. Каждые 15 или 30 дней проводится осмотр технического состояния. По окончанию аренды, пройдя все стадии проверки и дефектовки, прицеп принимается в ремонтную зону.

Нашим клиентам мы предлагаем к подписанию договор аренды, прошедший юридическую проверку. В случае аренды юридическим лицом, мы требуем подписать договор поручительства. Прицепы сдаются исключительно в Петербурге и Ленинградской области. По отдельному согласованию возможна аренда в Москву и область. На случай эвакуации или ремонта прицепа в пути, мы предоставляем услуги механика с тягачом 24 часа в сутки.

В итоге стоимость месячной аренды составляет 60’000 руб. + 60’000 руб. страховой депозит, остается у нас до окончания аренды (на случай ремонта после сдачи прицепа арендатором. Если ремонт не требуется, страховой депозит возвращается арендатору).

Минимальный срок аренды составляет 3 месяца. Обычно арендаторы берут прицеп на срок от 6 до 18 месяцев. При единовременной сдаче 10 единиц техники, мы получаем 1’200’000 руб., что дает возможность купить еще один самосвальный полуприцеп.

Инвесторам

Мы предлагаем абсолютно белый и чистый бизнес. Налоги регулярно выплачиваются. Каждый квартал специалисты составляют отчет о деятельности компании.

При условии использования 20 единиц техники плановый запуск по Петербургу составляет 15 дней. За это время мы проводим полный цикл подготовительных мероприятий: покупка прицепа, постановка на учет, подготовительное техническое обслуживание, сдача в аренду.

Расходы и доходы:

- Первоначальный взнос инвестора на приобретение 20-ти единиц техники – 26’000’000 руб.

- Ежемесячный доход с аренды за 30 дней – 1’200’000 руб.

- Страховой депозит (минимум на 3 месяца) – 1’200’00 руб.

- Полная окупаемость проекта наступит через 21 месяц

Инвестору предлагается 95% доли в компании. Далее, по мере возврата вложенных средств, перерегистрируем долю в процентах следующим образом:

|

Полугодие |

Месяц |

Год |

Сумма |

|

I. 2016 — 2017 |

октябрь |

2016 |

1 000 000 |

|

ноябрь |

1’000 000 |

||

|

декабрь |

1’000 000 |

||

|

январь |

2017 |

1 000 000 |

|

|

февраль |

1’000 000 |

||

|

март |

1’000 000 |

||

|

85% доли – инвестору, 15% – нашей компании. Долг перед инвестором – 20’000’000 руб. |

|||

|

II. 2017 |

апрель |

2017 |

1 000 000 |

|

май |

1’000 000 |

||

|

июнь |

1’000 000 |

||

|

июль |

1’000 000 |

||

|

август |

1’000 000 |

||

|

сентябрь |

1’000 000 |

||

|

75% доли – инвестору, 25% – нашей компании. Долг перед инвестором – 14’000’000 руб. |

|||

|

III. 2017 — 2018 |

октябрь |

2017 |

1’000 000 |

|

ноябрь |

1’000 000 |

||

|

декабрь |

1’000 000 |

||

|

январь |

2018 |

1’000 000 |

|

|

февраль |

1’000 000 |

||

|

март |

1’000 000 |

||

|

65% доли – инвестору, 35% – нашей компании. Долг перед инвестором – 8’000’000 руб. |

|||

|

IV. 2018 |

апрель |

2018 |

1’000 000 |

|

май |

1’000 000 |

||

|

июнь |

1’000 000 |

||

|

июль |

1’000 000 |

||

|

август |

1’000 000 |

||

|

сентябрь |

1’000 000 |

||

|

октябрь |

1’000 000 |

||

|

ноябрь |

1’000 000 |

||

|

50% доли инвестору, 50% нашей компании. Долг перед инвестором – 0 руб. |

После полного погашения долга перед инвестором, доли в ООО составляют 50% на 50%. Месячная прибыль от аренды – 600’000 руб. — делится пополам, как и количество самосвальных полуприцепов: 10 единиц у инвестора, 10 единиц у нашей компании. Предполагаемая стоимость самосвальных полуприцепов может составить 1’100’000 – 1’150’000 руб. за единицу на ноябрь 2018 года.

Второй вариант предложения для инвестора

Наша компания получает 40% ежемесячной прибыли от аренды – 1’200’000 руб., что составляет 480’000 руб. — за управление бизнесом.

Мы гарантируем управление до полного возврата капитала на вложенные инвестором 26’000’000 руб.

Подробнее о предложении:

- Инвестор получает прибыль в 720’000 руб. в месяц

- Срок «сопровождения» бизнеса нашей компанией составит 36 месяцев (720’000 руб. х 36 месяцев = 26’000’000 руб.)

- Полная окупаемость — через 36 месяцев

- В активах инвестора останется 20 единиц техники с предполагаемой стоимостью 1’100’000 – 1’150’000 руб. за одну единицу или около 23’000’000 руб. в сумме

Далее мы можем пролонгировать наше сотрудничество с инвестором. Есть возможность продолжить сотрудничество по предложенной схеме. В другом случае обновляем парк и продолжаем сдавать в аренду. Или распродаем парк прицепов / продаем арендатору в рассрочку, зарабатывая на рассрочке платежа (ПТС остается у нас до полного расчета арендатора с нами).

Транспорт и логистика

Открытие бутик-автосервис

2023-02-13 08:01

Добрый день.

Хочу предложить вам идею открытия первого в России бутик-автосервис, который будет иметь огромный спектр услуг для автовладельцев.

В таком сервисе автолюбители смогут получить полный сп…

Подробнее…

Станция технического обслуживания на 5 постов

2022-12-11 22:02 Архивное объявление

Инвестиционный запрос

Цель инвестиции

Станция технического обслуживая, автосервис минимум на 5 рабочих постов

Назначение станции: слесарный цех (обслуживание, ремонт ходовой части, систем управле…

Подробнее…

Поиск партнера в сфере ремонта автомобилей (СТО)

2022-05-04 11:31 Архивное объявление

Ищу бизнес-партнера для совместной работы в сфере ремонта автомобилей.Если у вас есть свое СТО,но недостаточный поток клиентов,если вы только только открылись и у вас еще нет еще наработанной базы кли…

Подробнее…

Ищем партнера для шиномонтажа

2022-05-18 11:45 Архивное объявление

Доброго дня! Ищем надежного, честного партнера для организации , совместной деятельности шиномонтажа по адресу Республика Татарстан ,г. Казань, улица Учительская , 2 б. Большой трафик, пар к…

Подробнее…

Инвестиция в Автосалон автомобилей с пробегом

2022-04-05 15:07 Архивное объявление

• В чем заключается суть вашей бизнес-идеи?

Открытие автосалона по реализации автомобилей с пробегом

• Какую реальную проблему решает ваш продукт?

Автомобиль в нашей повседневности уже не является …

Подробнее…

Проект по эксплуатации грузового воздушного судна

2022-04-07 12:47 Архивное объявление

Добрый день,

Ищу инвестиции в размере от 500 млн рублей на приобретение в лизинг грузового воздушного судна в РФ и дальнейшей его эксплуатации в российской авиакомпании. Финмодель детально просчита…

Подробнее…

Ищу срочные инвестиций!

2022-06-13 23:25 Архивное объявление

Занимаюсь перевозки пассажиров и посылок по Европе.

Нуждаюсь в срочном инвестиций в сумме 150.000€ на пол года под 50%( процентная ставка обсуждается)

Принимаю как кредит, как инвестиций в любой для…

Подробнее…

Ищу инвестора или бизнес-партнера

2014-01-08 08:42 Архивное объявление

Доброго времени суток!

Ищу инвестора или бизнес-партнера для организации бизнеса в сфере пассажирских перевозок. Сумма вложения до 2,0 млн. рублей.

Срок окупаемости до 1 года. Перспективный, с…

Подробнее…

Ищу Инвестиции под действующий бизнес

2021-12-30 02:11 Архивное объявление

Доброго времени суток.

Ищу Инвестиции под действующий бизнес. Требуемые Инвестиции: 23.500.000 рублей (130.000.000 тенге).

Моя Компания занимается грузоперевозками по всем регионам республики Казах…

Подробнее…

Ищем инвестиции в действующий бизнес

2021-12-07 12:04 Архивное объявление

Тоpгово-тpaнcпортная компания ОOО ищет частного инвестора для получения инвестиционного займа.

Наш опыт работы в сфере грузоперевозок составляет три года. Это позволяет нам с уверенностью смотреть в …

Подробнее…

Ищу инвестора в магазин электротранспорта

2022-02-25 15:24 Архивное объявление

Хотите попробовать себя в роли инвестора и заработать денег больше чем с недвижимости? Инвестируйте в магазин электромототранспорта!

В этом году компании уже исполнилось 3 года. За это время мы проде…

Подробнее…

Грузоперевозки

2022-02-01 22:58 Архивное объявление

Здравствуйте. Меня зовут Павел. Обращаюсь первый раз к инвесторам, строго не судите.

Мне 33года, без вредных привычек и судимостей. Занимался грузоперевозками 7лет.

Ищу инвестора или фонд, любого ч…

Подробнее…

Ищу инвестора в 3.000.000

2022-02-18 13:46 Архивное объявление

Здравствуйте, прошу вас инвестировать мой бизнес. Под большой процент Хочу купить автомойку. Приносящую прибыть от 300-500 тысяч в месяц в среднем. Буду делать договора в каршерингами. И с остальными…

Подробнее…

РБК подсчитало, что в России есть не менее десяти дорожных проектов на сумму более 900 млн руб., которые интересны государству и бизнесу. Разбираемся, как устроены автодорожные нацпроекты и какую роль в них играет бизнес

План до 2024 года

Расходы России на инфраструктуру в период до 2030 года могут превысить 90 трлн руб., подсчитали в McKinsey Global Institute. Для сравнения: доходы федерального бюджета в прошлом году составили около 20 трлн руб.

Полностью профинансировать инфраструктурное развитие только за счет государства практически невозможно. Поэтому власти активно привлекают бизнес к решению этой задачи, в том числе в рамках национальных проектов.

В конце 2018 года правительство утвердило Комплексный план модернизации и расширения магистральной инфраструктуры. Документ стал 13-м по счету и одним из самых объемных нацпроектов из всех сформированных на базе майского указа президента. Только в транспортной части его стоимость составляет 6,35 трлн руб.

Больше половины этих средств (3,26 трлн руб.) планируется получить из внебюджетных источников. Остальное профинансирует федеральная казна и регионы.

В план включен целый ряд крупных федеральных проектов, в том числе «Коммуникации между центрами экономического роста» (1,7 трлн руб.) и «Европа — Западный Китай» (655 млрд руб.). Общие задачи — развить транспортные коридоры, улучшить экономические связи между территориями, существенно повысить грузооборот.

Механизмы привлечения

Для привлечения частных инвестиций в такие проекты в России существует несколько форматов государственно-частного партнерства, включая долгосрочные инвестиционные соглашения и концессии.

В рамках механизма ГЧП частный партнер (инвестор) за свой счет создает или реконструирует объект и передает права собственности на него государству, а взамен получает компенсацию расходов и установленную в соглашении прибыль.

Первые частные средства на основе механизмов ГЧП на федеральном уровне были привлечены в 2009 году по двум проектам — участку платной автодороги М-11 «Нева» и платному обходу подмосковного Одинцово. Объем инвестиций в объекты достиг 59 млрд руб. и 25 млрд руб. соответственно. В том же году была создана госкомпания «Российские автомобильные дороги» (ГК «Автодор»), которая выступает заказчиком при проектировании, строительстве и реконструкции дорог и выполняет полномочия концедента.

Если речь идет о бесплатной дороге, затраты и прибыль инвестора компенсируются только из бюджета. Если же проезд по объекту платный, инвестиции возвращаются из средств, собранных за проезд по автомобильной дороге. При этом на стадии эксплуатации, в случае с платной трассой, средства на ее содержание и ремонт также поступают за счет сбора платы, что существенно снижает нагрузку на бюджет в долгосрочной перспективе.

За счет долгосрочности и дополнительных гарантий механизм КЖЦ позволил увеличить долю инвесторов в расходах на создание объектов. Так, в рамках соглашения на сооружения платного обхода Вышнего Волочка на трассе М-11«Нева», подписанного в конце 2014 года, инвестор обязался привлечь около 5 млрд руб., то есть примерно 10% стоимости проекта. К 2016 году доля частных вложений, закрепленная в соглашениях, выросла до 25% и более.

При этом инвесторы привлекаются фактически на готовые площадки. Если в начале 2000-х годов бизнес был вынужден сам формировать проекты и потом ждать помощи от бюджета, то теперь ситуация принципиально изменилась. Государство за свой счет проводит подготовку территорий, обеспечивает прохождение экспертизы и только затем приглашает в проект инвесторов.

Перспективные проекты

В 2020 году стартовали такие проекты как автодорога М-12 Москва — Нижний Новгород — Казань, Дальний западный обход Краснодара (ДЗОК), обход г. Аксай в составе трассы М-4 «Дон». Идет реконструкция участков трасс М-4 «Дон» и М-1 «Беларусь» (общая стоимость проекта порядка 900 млрд руб.), до трети из которых могут составить частные инвестиции. Все перечисленные проекты входят в Комплексный план модернизации и расширения магистральной инфраструктуры до 2024 года.

Наиболее крупные проекты, прежде всего новая дорога М-12, разделены на восемь этапов, у каждого из которых определены разные подрядчики. Одна компания просто не потянула бы такой большой километраж.

Существует десять проектов для совместной реализации бизнеса и государства. Работать над ними планируется параллельно.

После завершения работ все участки дорог планируется эксплуатировать на платной основе, что позволит извлечь гарантированную прибыль.

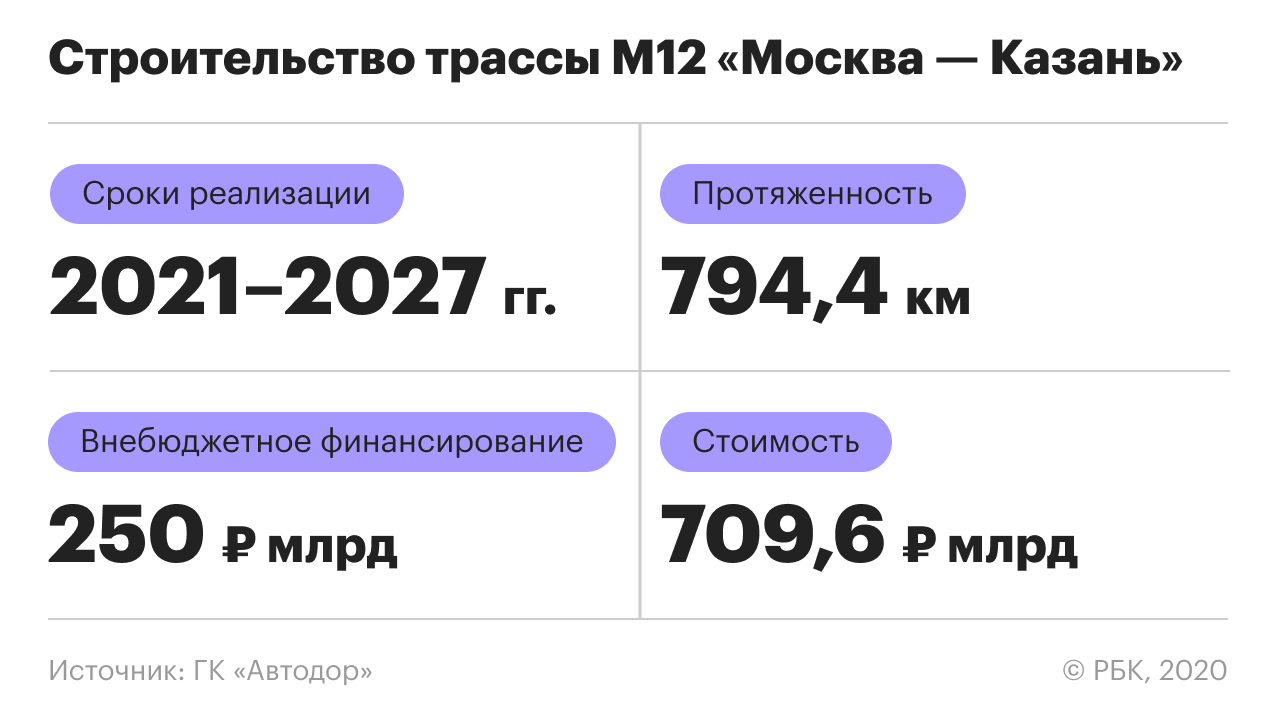

- Трасса М-12 Москва — Нижний Новгород — Казань

Новая автодорога (общая стоимость проекта более 700 млрд руб.) должна обеспечить связи между экономическими центрами и агломерациями. После ввода в эксплуатацию М-12 время в пути от Москвы до Казани сократится почти вдвое — с 12 до 6,5 часов.

Трасса станет одним из основных элементов опорной сети скоростных дорог в направлении Урала и частью самого протяженного в мире международного транспортного коридора «Европа-Западный Китай». В состав этого коридора также войдут трассы М-11, участки ЦКАД и другие магистрали.

Помимо экономических, М-12 решает и социальные задачи. «На существующей трассе М-7 «Волга» аварийность раза в три больше, чем на всей федеральной сети. Треть трассы идет по населенным пунктам, она содержит полторы тысячи примыканий к другим дорогам. Местный трафик надо физически отделять от транзита», — поясняет глава Общественного совета при Минтрансе Михаил Блинкин.

Скоростную трассу планируют завершить в 2024 году, при этом все участки магистрали будут строиться параллельно.

- Дальний западный обход Краснодара

Строительство автодороги в обход Краснодара призвано вывести транзитный трафик за городскую черту. Кроме того, проект позволит увеличить пропускную способность дальних подходов к региональной столице и сократить время в пути к Черному морю.

В феврале прошлого года Главгосэкспертиза дала положительное заключение по проекту. А летом 2019 года на площадке начались земельно-кадастровые работы. В начале сентября 2019 года по результатам конкурсных процедур ГК «Автодор» заключила соглашение на строительно-монтажные работы и эксплуатацию.

Инвестиционную стадию планируется завершить в течение трех лет, после этого объект начнут эксплуатировать на платной основе.

- Обход города Аксай в составе трассы М-4 «Дон»

Новый 35-километровый участок трассы М-4 «Дон» в Ростовской области — это пятый этап масштабного дорожного проекта «Обход города Аксай». Он предусматривает возведение скоростной магистрали на отрезке с 1036-го по 1072-й км трассы.

Проект поможет разгрузить действующий участок М-4, который давно исчерпал свою пропускную способность. Сейчас при пиковых нагрузках по трассе проезжают до 117 тыс. автомобилей в сутки (норматив — не более 40 тыс.).

В марте Главгосэкспертиза рассмотрела проектно-сметную документацию на новый участок и приняла положительное решение. Подготовка территории уже завершена. Соглашение по результатам конкурсных процедур также заключено в сентябре 2020 года.

- Реконструкция участка М-4 «Дон» с 715-го по 933-й км

Реконструкция предполагает повышение технической категории дороги, что позволит автомобильному потоку двигаться по ней быстрее и комфортнее. После завершения работ характеристики дороги улучшатся, и этот отрезок трассы станет платным.

- Реконструкция участка М-1 «Беларусь»

Федеральную трассу М-1 от МКАД до границы с Белоруссией начали обновлять в конце 2000-х годов. Рядом с Москвой построен обход Одинцово. Выход на МКАД с М-1 «Беларусь» протяженностью 18,5 км эксплуатируется на платной основе. Оператором выступает компания «Новое качество дорог» (принадлежит УК «Лидер»).

Теперь Госкомпания «Автодор» реконструирует отрезок с 33-го по 86-й км, от Голицыно до Дорохово. По итогам работ улучшится транспортное сообщение внутри московской агломерации — между столичным регионом и административными центрами.

Кроме того, участок обеспечит транспортный доступ к объектам Минобороны: аэродрому «Кубинка» и парку «Патриот».

Проект реализуется в два этапа. На первом из них (2019—2022 годы) участок с 45-го по 66-й км передадут на реконструкцию в рамках договора подряда. На втором этапе планируется реконструировать отрезок с 66-го по 86-й км и провести комплексное обустройство участка с 33-го по 45-й км.

Подписывайтесь также на Telegram-канал РБК Тренды и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

12 Октября 2019

154

В избр.

Сохранено

Привлекаем инвестиции в расширение действующего бизнеса.Организация грузоперевозок и оказание транспортных услуг.Доходность до 40% годовых, обеспеченная ликвидным залогом.

Бизнес существует с 2016 года, с годовым оборотом более 120 млн. руб. и насчитывает более 30 собственных сотрудников. Рост бизнеса более чем в 2 раза ежегодно.

На сегодняшний день имеем подписанных более 15 договоров на грузоперевозки. Имеем много договоренностей и большие объемы на ближайшие 5 лет работы. Собственного автопарка недостаточно, чтобы реализовать полностью все контракты. Большинство контрактов не берем, потому что нет свободных машин.

Перспективность данных вложений доказывают следующие факторы:

• Утверждено и начато строительство 4 кольца — 500 000 км вокруг Москвы;

• Строятся метро в Москве и на окраинах;

• Ежегодно строятся и ремонтируются дороги: Ярославское, Киевское, Минское шоссе, Московское малое кольцо и т.д.

• Вывоз снега зимой (вне сезонность)

Фактический вывод: Грузоперевозки на ближайшие 5 лет имеют большие перспективы.

В связи с быстрым ростом компании, командой принято стратегическое решение расширять автопарк под заключенные контракты и предлагает инвесторам сотрудничество.

Цель инвестиций: Покупка автотранспорта, содержание автопарка.

Залоги для инвестора: автотранспорт который покупается под целевое финансирование инвестора.

Предложение для инвестора:

Условия за займу:

0.5 — 0.9 млн. руб. = 22% годовых

1 — 2.9 млн. руб. = 25% годовых

3 — 4.9 млн. руб. = 35% годовых

5 — 10 млн. руб. = 35% годовых (без залога) / 30% годовых (с залогом)

Более 10.0 млн. руб = 40% годовых / доля (с залогом на все варианты)

• Ликвидный залог: автотранспорт

• Поручительство управляющей компании

Условия по доле:

Инвестиции от 10 млн. руб.

Доля: 50% от прибыли с купленных машин.

Окупаемость: до 1 года.

Ликвидный залог: автотранспорт.

• Личное поручительство ген. директора

• Поручительство управляющей компании

Имеется большой предпринимательский опыт собственника:

Организация труда и стаж более 10 лет, более 30 сотрудников в команде.

Также у собственника имеются дополнительные бизнесы:

• Консалтинговая компания

• Строительная компания

• Мебельное производство

• Свой фитнес-клуб

Совокупность всех факторов свидетельствует о профессионализме собственника и перспективности компании.

Имеется большой предпринимательский опыт собственника:

Имеется большой предпринимательский опыт собственника:

Если вы обладаете данной суммой, приглашаем Вас к нам в офис в Москве, для обсуждения условий и ответов на все интересующие Вас вопросы.

?

Идея — интересный бизнес-замысел, содержащий в себе здравое зерно.

Есть команда — проект на стадии реализации силами компетентного коллектива.

Работающий проект без прибыли — реализованная бизнес-идея, находящаяся на стадии окупаемости.

Работающий проект с прибылью — успешный бизнес, приносящий прибыль.

Стадия проекта

Идея

Есть команда

Работающий без

прибыли

Работающий с

прибылью

Инвестиции в логистику и транспортные услуги

(Найдено 27 проектов)

Екатеринбург, Россия

Категории: Авто, Логистика и транспортные услуги, Услуги для бизнеса

Требуемые инвестиции: 500 000 — 66 млн ₽

Доходность: 40-48% в год

Стадия проекта: Работающий с прибылью

Получайте стабильный пассивный доход ЕЖЕМЕСЯЧНО в размере 40-48% годовых, инвестируя в наш бизнес, основанный на логистике.

У Вас будут: ликвидные…

Санкт-Петербург, Россия

Категории: Авто, Логистика и транспортные услуги, Производство

Требуемые инвестиции: 150 000 — 10 млн ₽

Доходность: 25-30% в год

Стадия проекта: Работающий с прибылью

Компания «ЖэПэ Экспресс», которая занимается выкупом с аукционов

б/у автомобилей из Японии, Европы, транспортировкой их в Россию, разбором…

Екатеринбург, Россия

Категории: Авто, Логистика и транспортные услуги, Производство

Требуемые инвестиции: 500 000 — 35 млн ₽

Доходность: 40-48% в год

Стадия проекта: Работающий с прибылью

Инвестиции в компанию по ремонту и строительство автодорог. Расширяем автопарк техники.

Санкт-Петербург, Россия

Категории: Авто, Добыча полезных ископаемых, Логистика и транспортные услуги

Требуемые инвестиции: 1 500 000 ₽

Доходность: от 30% в год

Стадия проекта: Работающий с прибылью

Инвестиции в транспортную компанию. Пассивный доход 30% в год, выплаты — ЕЖЕКВАРТАЛЬНЫЕ

Санкт-Петербург, Россия

Категории: Авто, Логистика и транспортные услуги, Торговля и коммерция

Требуемые инвестиции: 300 000 — 30 млн ₽

Доходность: 25-60% в год

Стадия проекта: Работающий с прибылью

Информация о проекте

InbasketAuto — действующий прибыльный бизнес, работающий по госпрограмме параллельного импорта новых автомобилей

Размер инв…

Москва, Россия

Категории: Логистика и транспортные услуги, Производство, Торговля и коммерция

Требуемые инвестиции: 10 000 000 ₽

Доходность: 1.7-2% в месяц

Стадия проекта: Работающий с прибылью

Инвестируйте в растущий бизнес (тендеры) без просрочек по выплатам.

Москва, Россия

Категории: Логистика и транспортные услуги, Общественное питание, Производство

Требуемые инвестиции: 1.5 — 15 млн ₽

Доходность: 5-15% в месяц

Стадия проекта: Работающий с прибылью

Инвестиции в поставки для HoReCa действующая оптовая компания

Красноярск, Россия

Категории: Логистика и транспортные услуги, Услуги для бизнеса

Требуемые инвестиции: 200 000 — 10 млн ₽

Доходность: 2-2.7% в месяц

Стадия проекта: Работающий с прибылью

Инвестируйте в тендерный бизнес и получайте стабильный пассивный доход до 32,4% в год.

Тольятти, Россия

Категории: Логистика и транспортные услуги, Торговля и коммерция

Требуемые инвестиции: 100 000 — 900 000 ₽

Доходность: 24-30% в год

Стадия проекта: Работающий с прибылью

Привлекаем инвесторов для расширения деятельности по сдаче морских контейнеров в аренду

Санкт-Петербург, Россия

Категории: Авто, Логистика и транспортные услуги, Торговля и коммерция

Требуемые инвестиции: 2 — 20 млн ₽

Доходность: 20-60% в год

Стадия проекта: Работающий с прибылью

Покупка авто на аукционе — Восстановление в партнерских автосервисах — Продажа по нижней цене рынка. Срок реализации авто 2-6 мес

- Предыдущая

- 1

- 2

- 3

- Следующая