Задания Д26 C4 № 515

Укажите три источника финансирования бизнеса и проиллюстрируйте каждый из них примером. (Каждый пример должен быть сформулирован развёрнуто).

Спрятать пояснение

Пояснение.

Содержание верного ответа (допускаются иные формулировки ответа, не искажающие его смысла).

В ответе могут быть приведены следующие примеры:

1) Часть прибыли фирмы (внутренний источник). Например, хозяин автомастерской направил часть полученной прибыли на приобретение нового оборудования;

2) Кредит в банке (внешний источник). Например, владелец сети продовольственных магазинов взял в банке кредит и использовал его для покупки современной холодильной установки;

3) Государственная дотация (внешний источник). Например, фермер получил средства из государственного фонда поддержки малого бизнеса для закупки дополнительной партии кормов.

Могут быть приведены и иные примеры.

Спрятать критерии

Критерии проверки:

| Критерии оценивания выполнения задания | Баллы |

|---|---|

| Приведены три примера | 3 |

| Приведены два примера | 2 |

| Приведен один пример | 1 |

| Ответ неправильный | 0 |

| Максимальный балл | 3 |

miizamova2011

+10

Решено

8 лет назад

Обществознание

10 — 11 классы

2. Приведите три примера, отражающие различные источники финансирования бизнеса

Смотреть ответ

1

Ответ проверен экспертом

4

(9 оценок)

24

BackOlga

8 лет назад

Светило науки — 8 ответов — 0 раз оказано помощи

Внутреннее (прибыль фирмы + амортизационные отчисления)

Внешние (банковские кредиты + средства различных финансовых учреждений + государственные и региональные фонды поддержки малого предпринимательства)

Примеры:

Кредитование в банке.

Частные вложения.

Зарубежное инвестирование.

(9 оценок)

https://vashotvet.com/task/6207514

- /

- /

13 МАЯ 2022

Разбираем имеющиеся возможности

Автор: Наталья Джораева, эксперт по корпоративным финансам и инвестициям, основатель информационного сервиса Get-Investor.ru. Опыт работы в финансах более 15 лет, руководящие должности в группе АФК Система и штаб-квартире Евросети. Консультант 300+ стартапов и компаний малого бизнеса. Эксперт года по версии StartHub-2021 (Агентство инноваций г. Москвы), преподаватель образовательных программ «GenerationS» и StartHub.

Вы основатель стартапа или владелец давно работающей на рынке компании? На какой бы стадии развития ни находился бизнес, вопрос привлечения внешнего финансирования будет актуален всегда. Ведь именно с помощью инвестиций вы сможете кратно ускорить развитие компании и в разы увеличить продажи и прибыль. Давайте разберемся, какие бывают источники финансирования бизнеса и какой лучше всего подойдет именно вам. Даже если часть из них не актуальна для вас прямо сейчас, вы будете иметь в виду возможности, которые откроются на следующем этапе развития компании.

Источники:

1. Собственные средства основателя компании

2. Ближний круг – друзья и знакомые

3. Краудфандинг

4. Гранты и субсидии

5. Бизнес-ангелы

6. Венчурные фонды

7. Банковский кредит

8. Факторинг

9. Лизинг

10. Товарный кредит

1. Собственные средства основателя компании

Что это?

По статистике каждый третий стартап запускается на средства своих основателей. И это не обязательно только деньги – инвестицией может быть ваша экспертиза, ноу-хау или, как минимум, время, которое вы вкладываете в проект, не получая на первых порах никакой финансовой отдачи.

Когда актуально?

Конечно, основатель может проинвестировать в собственный бизнес на любой стадии его развития, но все-таки в большинстве случаев это происходит на самом старте, когда компания только открылась. На этом этапе продаж еще нет, но появляются первые расходы – на разработку продукта, найм первых сотрудников, маркетинговые эксперименты и так далее. Эти расходы вам и нужно покрыть на первых порах, пока бизнес не выйдет на безубыточность или не появится внешний инвестор. Кстати, для инвестора тот факт, что вы вложили в проект не только свое время, но и сбережения, будет позитивным сигналом. Ведь кому захочется рисковать, инвестируя в проект, в который даже его основатель не рискнул вложить свои деньги?

2. Ближний круг – друзья и знакомые

Что это?

Этот источник первых инвестиций в мире венчура называют 3F: friends, family, fools (друзья, семья, дураки). Ближний круг – первые люди, к которым можно обратиться за деньгами: в долг или за небольшую долю в вашем проекте. Обычно они бывают готовы профинансировать ваш проект не потому, что хорошо разбираются в бизнесе и, тем более, инвестировании, а потому, что верят в вас как в человека или предпринимателя. Поэтому важно учитывать риск испортить с ними отношения, если проект «не выстрелит», а вернуть долги быстро не получится.

Когда актуально?

Этот источник финансирования используется для покрытия расходов на самом начальном этапе, когда вашей главной задачей будет разработать продукт и постараться довести его до первых продаж. Как только готов прототип или базовая версия продукта и получена позитивная обратная связь от покупателей – можно переходить к профессиональным инвесторам.

3. Краудфандинг

Что это?

Краудфандинг – это способ привлечения в проект небольших денег от множества частных лиц через специализированные онлайн-площадки. В данном случае, о покупке доли в компании речь не идет. Это скорее способ проверить свою идею на жизнеспособность: если концепция продукта понравится пользователям площадки – они поддержат его личными средствами.

Когда актуально?

Краудфандинг актуален для стартапов на начальной стадии развития, особенно в нише В2С, ориентированной на широкую аудиторию.

4. Гранты и субсидии

Что это?

Это инструмент безвозмездного финансирования перспективных проектов от государственных или коммерческих фондов по итогам конкурсного отбора. В России гранты выдаются такими организациями, как Минэкономразвития РФ, Минцифра, Фонд президентских грантов, Фонд содействия инновациям, Национальная технологическая инициатива (НТИ), фонд «Сколково» и другими. Чтобы получить грант, проект должен соответствовать требованиям фонда. Для участия в конкурсе необходимо подготовить пакет документов и подать заявку. Перечень документов у каждого фонда свой, но везде придется представить бизнес-план и учредительные документы компании.

Когда актуально?

Этот вид финансирования подходит компаниям на любой стадии развития, начиная от этапа идеи и заканчивая миллиардными оборотами, главное – выбрать соответствующую своей стадии программу. Помните, что после выдачи гранта фонд будет отслеживать использование денег по назначению: компания-получатель должна регулярно отчитываться о своих тратах и подтверждать их документами.

5. Бизнес-ангелы

Кто это?

Бизнес-ангел – это частный инвестор, который финансирует проекты на начальной стадии за долю в компании. Его цель – заработать на перепродаже этой доли, когда компания вырастет, или на части будущей прибыли компании в виде дивидендов. Бизнес-ангелы могут инвестировать как единолично, так и через синдикаты – объединившись с несколькими другими инвесторами.

Когда актуально?

Бизнес-ангелы, как правило, инвестируют в проекты на предпосевной и посевной стадиях, когда у проекта нет регулярных продаж и значительной выручки. Идеальный вариант для стартапа – привлечь бизнес-ангела с опытом и связями в той же отрасли, в которой развивается проект, что значительно повысит шансы на его успех.

6. Венчурные фонды / Private equity

Что это?

Private equity – это собирательное название профессиональных инвестиционных фирм, которые инвестируют в частные компании, не котирующиеся на фондовой бирже. Венчурный капитал (VC) – это тип прямых инвестиций, который ориентирован на высоко рискованные инвестиции в компании на ранней стадии развития с многократным потенциалом роста.

Когда актуально?

Венчурный капитал в основном подходит для компаний, которые уже прошли «посевную» стадию, разработали продукт и вывели его на рынок, то есть начали продажи. Таким образом, этот тип финансирования предназначен для того, чтобы помочь компаниям расти быстрее, чем если бы они росли органически, за счет более существенных вливаний в маркетинг и/или усиление команды.

Преимущество венчурных фондов заключается в том, что они могут профинансировать несколько раундов для одной и той же компании, тогда как бизнес-ангел, например, не всегда может это сделать из-за более ограниченного бюджета. Венчурные фонды часто имеют конкретную отраслевую направленность и хорошие связи в своей нише.

7. Банковский кредит

Что это?

Банк – первое, что приходит в голову, когда заходит речь о финансировании бизнеса. Главное преимущество банковского кредита в том, что основателю в обмен на деньги не нужно отдавать долю в компании, а это значит, что в долгосрочной перспективе это может оказаться гораздо более дешевым способом финансирования, чем инвестиции от бизнес-ангела или венчурного фонда. Но, к сожалению, банки – большие консерваторы, поэтому они финансируют не стартапы, а уже доказавший свою устойчивость бизнес: торговые, производственные, строительные и подобные компании. Кредиты чаще всего выдаются на пополнение оборотных средств, приобретение оборудования или строительство под залог конкретного имущества или обязательство о поддержании определенных оборотов по счетам в банке-кредиторе.

Когда актуально?

Как уже упоминалось, банки готовы брать на себя гораздо меньший риск, чем венчурные фонды и бизнес-ангелы. Этот источник финансирования подходит компании, если она генерирует стабильные денежные потоки доходов и органически растет уже в течение нескольких лет.

8. Факторинг

Что это?

Факторинг – это финансовая услуга для компаний, работающих на условиях отсрочки платежа. С ее помощью продавец получает деньги за товар сразу после отгрузки, может устранить кассовые разрывы и пополнить оборотный капитал. Например, если вы поставщик продуктов питания и работаете с крупной торговой сетью, стандартная отсрочка оплаты может составлять от 60 дней. Чтобы не ждать так долго, а уже сейчас получить живые деньги и снова запустить их в оборот, вы можете «продать» этот счет факторинговой компании. Конечно, с определенной скидкой, на которой в результате факторинговая компания и заработает.

Когда актуально?

Вы будете желанным клиентом для факторинговых компаний, если ваш бизнес удовлетворяет большинству таких требований: компания “старше” 6 месяцев, работает преимущественно с коммерческими, а не государственными клиентами, среди которых есть крупные, известные бренды, и сумма средней поставки одному клиенту составляет не менее 3 млн рублей.

9. Лизинг

Что это?

Лизинг – это долгосрочная аренда имущества с возможностью его выкупа в дальнейшем, и в этом его ключевое отличие от обычной аренды или единовременной покупки. С помощью лизинга компании могут распределять платежи на более длительный период времени вместо того, чтобы полностью оплачивать в момент приобретения. Например, можно арендовать у лизинговой компании автомобиль в течение 2-3 лет, а потом выкупить его по остаточной стоимости. Или взять в лизинг оборудование для нового производства, и если бизнес «не пошел» – просто вернуть оборудование лизинговой компании.

Когда актуально?

Лизинг, в первую очередь, актуален для компаний, которым для работы необходимо дорогостоящее оборудование, транспорт, спецтехника или производственная недвижимость, но нет средств для ее приобретения прямо сейчас.

10. Товарный кредит / поставщики

Что это?

Товарный кредит – это предоставление поставщиком определенного товара или услуги с отсрочкой платежа. Если ваша бизнес-модель предусматривает отсрочки получения оплаты от покупателей или длинный цикл продажи, стоит попытаться договориться о более длительных сроках оплаты и с поставщиками, чтобы не столкнуться с кассовым разрывом. Идеальная ситуация – когда срок расчетов с поставщиками равен или даже превышает срок получения оплаты от ваших покупателей.

Когда актуально?

Проще всего договориться о товарном кредите, если у вас сильная переговорная позиция: например, вы являетесь крупным/важным клиентом для вашего поставщика. Если поставщик не готов предоставлять длительную отсрочку платежа, обсуждайте хотя бы скидку за то, что так быстро с ним рассчитываетесь.

Подведем итоги

Как мы видим, есть много форм финансирования, доступных для предпринимателей. Поэтому не зацикливайтесь исключительно на продаже доли или банковском кредите, смотрите шире, чтобы выбрать источник финансирования, который лучше всего подходит для вашей ситуации и стадии развития бизнеса.

Нужна помощь в разработке стратегии финансирования бизнеса и поиске финансовых партнеров? Свяжитесь с нами:

Подписывайтесь на еженедельную рассылку с обзорами событий венчурного рынка и новых публикаций на Get-Investor.ru.

Присоединяйтесь к нам в telegram и вконтакте.

Узнавайте первыми

Подпишитесь и раз в неделю получайте подборку полезных материалов

Задание 19 в ЕГЭ по обществознанию стоит 3 балла. Оно может быть представлено в двух моделях, которые мы последовательно рассмотрим дальше.

Модель 1

Начнем с первой модели. Она самая разнообразная с точки зрения формулировок, а по сути, сводится к приведению примеров к разным теоретическим положениям.

Давайте посмотрим на первое задание.

Пример 1

Проиллюстрируйте на трех примерах значение налоговой системы в жизни государства и общества. (Каждый пример должен быть сформулирован развёрнуто.)

Образец рассуждения:

В задании требуется с помощью ТРЕХ примеров проиллюстрировать значение налоговой системы в жизни государства и общества. В ответе должно быть ровно три позиции. Проще говоря, нам требуется вспомнить функции налогов, а затем составить конкретные примеры к каждой функции. В самом ответе теория не нужна, но чтобы привести примеры, нам нужно ее вспомнить.

Первая функция – фискальная. Ее суть состоит в формировании доходов государственного бюджета. Приведем пример: в РФ существует подоходный налог с граждан, равный 13%, который поступает в государственный бюджет, затем эти деньги используются, например, для научного развития. Это уже будет конкретный пример, за который на экзамене дадут 1 балл.

Следующая функция – распределительная. Допустим, в государстве повысили подоходных налог с граждан с заработной платой выше 100000 рублей, полученные деньги были использованы для увеличения пенсий.

Давайте возьмем еще социально-воспитательную функцию. Государство увеличило налог на табачную продукцию, в результате это помогло сократить ее потребление вдвое.

Итоговый ответ:

Примеры, раскрывающие значение налоговой системы в жизни государства и общества:

-

В РФ подоходный налог с граждан, равный 13%, поступает в государственный бюджет, затем эти деньги используются для научного развития.

-

В государстве повысили подоходных налог с граждан с заработной платой выше 100000 рублей, затем полученные деньги были использованы для увеличения пенсий.

-

Государство увеличило налог на табачную продукцию, в результате это помогло сократить ее потребление вдвое.

Обратите внимание на то, как сформулированы примеры. В задании есть точное указание на то, что примеры должны быть развернутыми. Это значит, что в первом примере мы не можем просто написать «подоходный налог», такой пример будет оцениваться в 0 баллов. Примеры могут быть самые разные и нет универсального рецепта для их составления, но почти всегда пример будет иметь определённую структуру:

-

конкретный субъект (кто-то или что-то)

-

выполняет конкретные действия,

-

которые дают конкретный результат

(в конкретных обстоятельствах, условиях; в конкретном месте; в конкретное время и т.д.)

Модель 2

Это более сложная модель задания, но по сути своей работа с ней похожа на работу с первой моделью. Помимо приведения примеров, нам необходимо обязательно указать то теоретическое положение, которое мы иллюстрируем. В данном случае сложность состоит в том, что 1 балл ставится только за комбинацию «теоретическое положение + пример». Если теоретическое положение ошибочно или пример не соответствует положению, то за весь подобный элемент задания выставляется 0 баллов.

Давайте посмотрим на пример.

Пример 2

Приведите три примера, отражающие различные источники финансирования бизнеса. Сначала укажите источник, а потом приведите соответствующий пример. (Каждый пример должен быть сформулирован развернуто.)

Образец рассуждения:

В задании требуется с помощью ТРЕХ примеров проиллюстрировать различные источники финансирования бизнеса, но не просто проиллюстрировать, а сначала указать этот источник. В ответе должно быть ровно три позиции, каждая из которых выглядит как связка «теоретическое положение + пример». В данном случае нам снова требуется вспомнить теорию по источникам финансирования бизнеса, а затем привести конкретные примеры. В отличии от первой модели, где мы вспоминали теорию чтобы привести примеры, здесь мы эту теорию обязательно должны указать в ответе.

Из теории мы знаем, что источник финансирования бизнеса – это источник снабжения финансовыми ресурсами (деньгами) для организации, запуска, поддержания или расширения производственного процесса (то, откуда предприниматель берет деньги для финансирования своего предприятия).

Все источники финансирования бизнеса делятся на внутренние (собственные средства, прибыль, резервные фонды и др.), которые находятся в собственности самой фирмы или предпринимателя, и внешние (банковский кредит, инвестиции, государственная поддержка и др.), которые фирма или предприниматель привлекают со стороны для финансирования своей деятельности. В данном случае нет точного указания каким именно источники необходимо проиллюстрировать, поэтому мы можем приводить примеры как внешних, так и внутренних источников.

Теперь возьмем три любых источника и проиллюстрируем их конкретными примерами, придерживаясь той структуры примера, которую мы рассмотрели ранее.

Итоговый ответ:

Примеры, отражающие различные источники финансирования бизнеса:

-

Прибыль. Владелец сети продовольственных магазинов направил полученную от продажи пищевой продукции прибыль на закупку новых холодильных установок.

-

Банковский кредит. Хозяин мебельной фабрики направил полученный в банке кредит на строительство нового производственного цеха.

-

Государственная поддержка. Фермер получил средства из государственного фонда поддержки предпринимательства для закупки дополнительной партии кормов.

Задание C6 по предмету Обществознание (№184)

Обществознание 2013 год |

||

| Раскрытие теоретических положений на примерах | ||

C6 |

Приведите три примера, отражающие различные источники финансирования бизнеса. | |

| За правильный ответ 3 балл(ов) | ||

|

Правильный ответ: Могут быть приведены и иные примеры. Показать ответ |

||

Ещё задания

-

Смотрите больше заданий C6 ЕГЭ 2013 по обществознанию в разделе «Задания»

-

Или пройдите весь тест ЕГЭ 2013 по обществознанию в разделе «Тесты»

Комментарии

Назад

Задача финансового директора любой компании – организовать поиск ресурсов для финансирования деятельности предприятия. Необходимо разбираться в различных источниках финансирования, особенностях их функционирования в экономике, после чего выбрать наиболее подходящий исходя из сложившихся обстоятельств. Обычно предприятия становятся банкротами из-за нехватки финансовых ресурсов. Стлит разобраться, какие же существуют источники финансирования предпринимательской деятельности, есть ли у них преимущества и недостатки.

Определение финансирования бизнеса

Финансирование бизнеса – обеспечение предпринимательства денежными средствами. Чтобы решить, какие источники финансирования наиболее подходящие, необходимо выполнить следующие действия:

- установить, для каких целей необходимы средства, в каком объеме, на какой период времени, есть ли возможность предоставить обеспечение;

- составить список возможных источников;

- распределить источники финансового обеспечения по стоимости обслуживания каждого из них – от минимальной к более высокой;

- рассчитать степень эффективности проекта при каждом источнике финансирования (или при сочетании нескольких источников) – от более дешевых к дорогостоящим;

- выбрать источники финансирования, исходя из степени результативности проекта и стоимости компании.

Виды источников финансирования

Источники финансирования бизнеса – это уже существующие или возможные потоки получения денежных средств. Компания может потратить эти средства на строительные или реконструкционные работы, модернизацию, приобретение основных фондов.

Источники финансирования бизнеса делятся на внутренние и внешние. Каждый из них причисляется к платному финансированию (кредитование, займы, ссуды) или к бесплатному (субсидии, пожертвования, дотации).

Внутренние

Внутренние источники финансирования – накопление ресурсов предприятия, грамотное использование прибыли и резервов. К ним причисляются следующие:

- прибыль от ведения деятельности;

- амортизационные отчисления (фонд, направленный на ремонт оборудования с высокой степенью износа);

- управление кредиторской задолженностью;

- резервы предстоящих расходов;

- доходы будущих периодов.

Внешние

Внешние источники финансирования – денежные средства, полученные предприятием из внешней среды. Это могут быть:

- банковские кредиты и займы;

- лизинг;

- финансовые вложения со стороны государства;

- доходы с продаж ценных бумаг;

- финансовые вложения со стороны партнерских компаний.

Опора на внутренние источники финансирования – более безопасный и экономный способ достижения финансовой устойчивости предприятия по сравнению с внешними. В то же время далеко не каждое предприятие обладает возможностью своими силами обеспечить функционирование, особенно это касается капиталоемких производств.

Обратите внимание! Направленность на использование только внутренних ресурсов – не всегда грамотный путь для финансового директора.

Положительные и отрицательные стороны источников финансирования

Каждый из источников финансирования обладает как достоинствами, так и недостатками

Внутренние источники финансирования

Внутренние источники часто являются показателями рентабельности бизнеса.

Чистая прибыль предприятия

Среди преимуществ этого источника следует отметить:

- уменьшение налоговой нагрузки на бизнес;

- отсутствие процентной нагрузки на использование чистой прибыли для инвестирования.

Недостаток состоит в том, что чем больше прибыли используется для финансирования, тем меньше доля дивидендов, в то время как главная цель предприятия – увеличение дивидендов его владельцев.

Есть 3 направления политики предприятия:

- конечная сумма дивидендов не оказывает влияния на рыночную стоимость предприятия, вследствие чего инвестиционные интересы предприятия главнее интересов акционеров;

- сумма дивидендов оказывает непосредственное влияние на стоимость акций;

- оптимизация налога на прибыль вне зависимости от того, как распределяются дивиденды и инвестиции.

Амортизационные отчисления

Преимущество состоит в том, что этот источник всегда находится в распоряжении компании, вне зависимости от ее финансового положения. Если амортизационная политика подобрана правильно, то можно рефинансировать приблизительно 70-80% основных фондов посредством амортизационных отчислений.

Управление кредиторской задолженностью

При повышении кредиторской задолженности компания получает возможность воспользоваться такими преимуществами:

- повышение доли свободной денежной массы;

- экономный аналог кредита.

В то же время специалисты выделяют и недостатки:

- финансовая устойчивость слабеет;

- вероятно увеличение закупочных цен.

Рекомендуется определить экономическую выгоду по каждому контракту и выбрать максимально прибыльный вариант.

При использовании кредиторской задолженности возникают определенные риски. Примеры: деловая репутация предприятия ухудшилась, контрагент приостановил поставку продукции из-за несвоевременной оплаты (в последнем случае контрагент согласно ГК РФ вправе потребовать погашения штрафов и пеней в принудительном порядке).

Резервы предстоящих расходов

Такие резервы формируются под запланированные в будущем обязательства. Если будет разработан план по управлению резервами правильно, то компания в течение определенного периода времени получит возможность использовать остаток средств, не обремененный обязательствами для финансирования бизнеса.

Обратите внимание! Благодаря резервам предстоящих расходов достигается экономически целесообразное и равномерное распределение затрат во времени.

Недостатки следующие:

- ограничение сумм, которые допускается определить в качестве резервов на законодательном уровне;

- строгий контроль со стороны проверяющих органов.

Доходы будущих периодов

Недостаток этого способа состоит в его недоступности для многих компаний. В основном, доходы будущих периодов представлены целевым финансированием (как государственным, так и негосударственным), обеспечительными платежами и предоплатами.

Внешние источники финансирования

Внешние источники делятся на долговые и долевые.

Долговой источник финансирования – платное возвратное финансирование. У данного источника есть несколько направлений, например, оформление кредитования, получение долговых ценных бумаг, лизинг.

Долевой источник финансирования – это договоры, которые устанавливают право на долю активов компании после вычета ее обязательств. К таким договорам относятся акции и доли в капитале непосредственно самой компании.

Кредитование

Наиболее распространенный способ финансирования компании – это кредит.

К его преимуществам относятся следующие:

- получить кредит сегодня можно быстро и легко, он предоставляется на любые цели;

- обычно кредитором выступает только одна организация, благодаря чему достигается простое обслуживание;

- если у компании хороший кредитный рейтинг, то она вправе претендовать на сниженные ставки и более выгодные условия обслуживания в целом.

Недостатки:

- необходимо выплачивать проценты по кредиту, в результате чего это не самый экономный вариант финансирования;

- банковские организации требуют предоставления гарантий возврата кредита;

- на начальном этапе развития бизнеса предприниматель может сталкиваться с отказами от банков.

Лизинг

По сравнению с кредитованием, это более экономный вариант финансирования бизнеса.

Преимущества лизинга:

- поскольку оборудование является залогом, к компании предъявляются более лояльные требования;

- вероятна ускоренная амортизация, что оказывает непосредственное влияние на налоговую нагрузку, способствует улучшению результатов амортизационной политики;

- по сравнению с кредитованием сроки финансирования увеличиваются.

Недостатки лизинга:

- компания сталкивается с ограничениями при эксплуатации имущества по условиям соглашения, поскольку собственником выступает лизингодатель;

- если у лизингодателя появятся проблемы, то кредиторы могут вынести претензии, согласно которым имущество компании перейдет им.

Долговые ценные бумаги

К ним относятся сертификаты, облигации, векселя. Это альтернативный вариант кредиту.

Преимущества:

- невысокий размер купонного дохода, если сравнивать с кредитными ставками;

- можно использовать привлеченные средства долгое время.

Обратите внимание! Привлечь финансовые средства с помощью выпуска долговых ценных бумаг крайне сложно, особенно, если компанию на рынке мало кто знает.

Доли в капитале компании

Их возможно продать имеющимся пайщикам и внешним финансовым или стратегическим инвесторам. Первые планируют максимально увеличить свою прибыль, обеспечив высочайшую стоимость предприятия на дату выхода из проекта. Стратегические инвесторы желают получить дополнительные выгоды от контроля предприятия – они не собираются выйти из бизнеса в ближайшее время.

Преимущества следующие:

- финансы привлекаются в крупных суммах и на долгосрочный период времени;

- выплаты по капиталу необязательны.

Недостаток состоит в том, что собственники бизнеса полностью или частично лишаются контроля над ним, а также части прибылей в последующем.

Выпуск акций

Этот источник финансирования бизнеса рискованный и трудный, но в то же время перспективный.

Преимущества:

- компания привлекает крупные суммы на долгосрочный период времени;

- компания повышает свою рыночную стоимость, капитализацию;

- кредитный рейтинг, репутация компании улучшаются;

- лояльность подчиненных повышается;

- собственники компании не рискуют лишиться контроля, который был бы передан инвесторам;

- при желании собственники имеют возможность выйти из бизнеса;

- есть возможность реализовать акции на вторичных рынках – если инвестор выйдет из бизнеса, то его финансирование при этом не снизится.

Однако есть и недостатки:

- выпуск акций – сложное мероприятие, которое требует времени, денежных вложений, а также высокой квалификации менеджеров, их усилий и опыта;

- деятельность компании становится прозрачной, работу предприятия проверяют все чаще;

- один из инвесторов получает возможность выкупить контрольный пакет акций;

- чтобы поддерживать стоимость акций, компании придется бороться за ежеквартальную прибыль.

Верные суждения о вложении в бизнес

Финансирование часто вызывает у предпринимателей затруднения. Владельцы бизнеса сталкиваются с дилеммой: или ожидать, пока деятельность компании принесет достаточную прибыль, после чего направить ее на дальнейшее развитие, или обратиться, к кредитным средствам, погасить долг с процентами, одновременно получив прибыль и повысив стоимость компании.

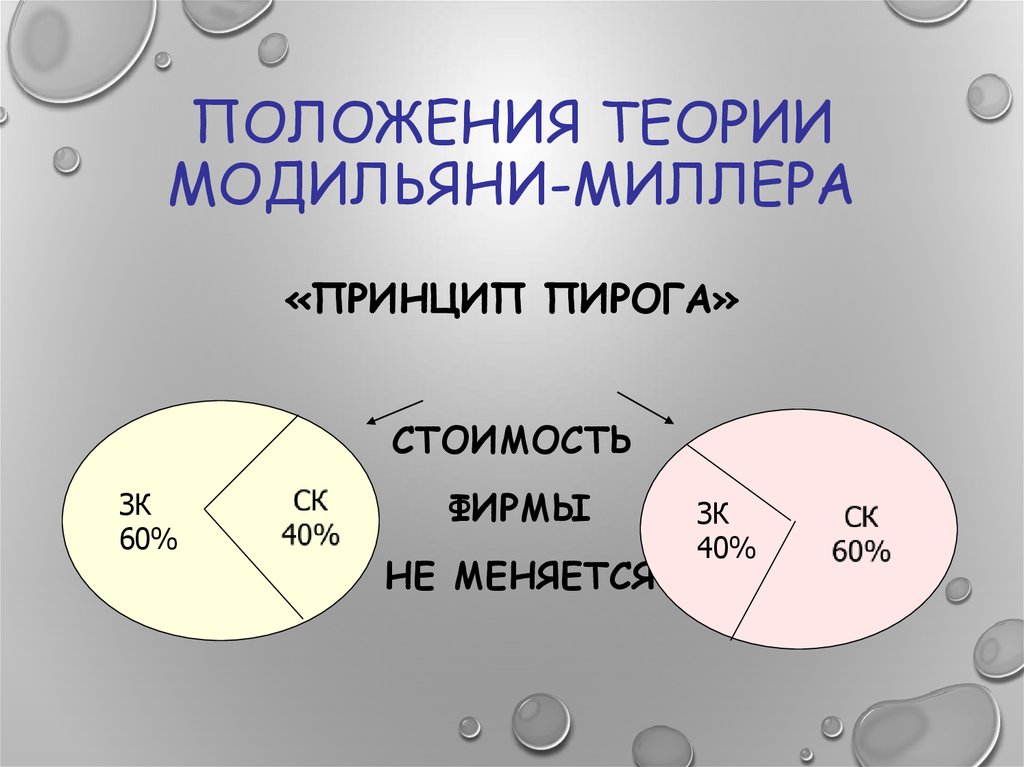

Для решения такой проблемы используется теорема Модильяни-Миллера. Кратко ее определение звучит так: финансирование активов предприятия не оказывает влияния на его рыночную стоимость при неизменных планируемых финансовых потоках. Стоимость предприятия не зависит от объема заемного финансирования.

Важно! Повышенный риск акционеров, возникающий из-за высокого объема заемных средств, компенсирует увеличившаяся доходность, и на стоимость это влияния не оказывает.

Активы предприятия формируют финансовые потоки, а от последних зависит непосредственно его стоимость. При наличии у предприятия активов оно берет на себя обязательства. Активами называют единственные составляющие стоимости. Пока планируемые финансовые потоки неизменны, стоимость не меняется.

Единственно правильной схемы поступления финансовых средств не существует. Для каждого нового состояния рынка, для каждой компании основные средства должны быть созданы повторно с учетом конкурентной политики и увеличения стоимости предприятия. При выборе оптимального источника финансирования необходимо определить, прежде всего, результативность будущего проекта.

2.7 Основные источники финансирования бизнеса

I. Внутренние источники финансирования бизнеса (чистая прибыль, амортизационные отчисления)

II. Внешние источники финансирования бизнеса (банковские кредиты, инвестиции и др.)

Финансирование — пополнение денежных средств предприятия.

Источники финансирования бизнеса:

1) Внутренние (накопленная прибыль, амортизация, доходы от собственности, дополнительные вложения)

2) Внешние (банковский кредит, инвестиции, продажа акций/облигаций, бюджетные средства)

-При выборе источников финансирования осуществляется прогнозирование возможных изменений в составе активов и капитала предприятия.

-Государство вправе финансировать частный бизнес.

I. Внутренние источники финансирования бизнеса.

Внутренними источниками могут служить чистая прибыль фирмы и амортизационные отчисления.

Их использование носит название «самофинансирование», т. е. финансирование за счёт собственных средств. Самофинансирование присуще в основном мелким предприятиям, которым трудно достать деньги из других источников.

Прибыль у этих предприятий небольшая, поэтому с её помощью расширить производство удаётся крайне редко. Остаётся ещё один источник самофинансирования — амортизационные отчисления.

Рассмотрим возможности их использования на условном примере.

Предположим, что предприниматель купил станок за 150 тыс. р., срок службы которого равен 5 годам. Значит, годовая норма амортизационных отчислений составит 30 тыс. р. (150 ООО : 5). Амортизационные отчисления входят в затраты на производство и реализацию товара, поэтому если предприятие производит в год 300 изделий, то в цену каждого изделия войдёт 100 р. (30 000 : 300). Через 5 лет предприниматель накопит 150 тыс. р. и должен будет купить новый станок. Но поскольку технический прогресс не стоит на месте, через 5 лет аналогичный станок нового поколения может стоить дороже и денег придётся добавить.

I. Внешние источники финансирования бизнеса.

Внешние источники разделяются на две группы: долговое финансирование и безвозмездное финансирование.

Безвозмездное финансирование является представлением денежных средств в виде безвозмездных благотворительных пожертвований, помощи, субсидий.

К долговому финансированию относится заемный капитал. В состав заемного капитала входят: краткосрочные кредиты и займы; долгосрочные кредиты и займы; кредиторская задолженность.

Внешними источниками являются банковские кредиты, средства бюджетов разных уровней, средства внебюджетных фондов, средства населения.

Примеры внешних источников финансирования бизнеса:

— совместный бизнес, партнёры получают возможность расширить свои финансовые ресурсы за счёт эффекта экономии на масштабе;

— продажа акций — способ привлечь финансы извне;

— торговый (или товарный) кредит (продажа товаров с отсрочкой платежа);

— государственное бюджетное финансирование: прямые капитальные вложения (государственные предприятия); субсидии (частичное финансирование деятельности фирм) выдаются и государственным, и частным фирмам; государственный заказ (государство не финансирует затраты, а заранее обеспечивает фирме доход от продажи товаров).

— банковский кредит;

Банковский кредит (наиболее распространенная форма финансирования) — денежная сумма, выдаваемая банком на определённый срок на условиях возвратности и оплаты определённого процента.

Кредиты бывают двух видов — краткосрочные и долгосрочные. Краткосрочные кредиты выдаются на срок не более одного года, а долгосрочные — более одного года.

Инвестиции — долгосрочные вложения капитала с целью получения дохода. Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговорённые сроки независимо от прибыльности проекта.

Условия, обеспечивающие эффективность инвестирования:

1) Инвестирование имеет смысл, если рентабельность инвестиций превышает темпы инфляции

2) Инвестирование целесообразно только тогда, когда от этого можно получить большую чистую прибыль (за вычетом налогов), чем от хранения денег в банке.

3) Инвестирование возможно только в наиболее рентабельные проекты.

Не следует путать инвестирование и финансирование.

Финансирование — выделение средств или ресурсов для достижения намеченных целей. Если целью финансирования является получение прибыли, тогда финансирование превращается в инвестирование.