Что такое акция?

Согласно действующему законодательству РФ акция — это эмиссионная ценная бумага, закрепляющая определенные права ее владельца (акционера). Все эмиссионные ценные бумаги в настоящее время являются бездокументарными. Роскошные бумаги с красивым гербовым бланком на сегодняшний день не более чем кинематографический и литературный стереотипы, отголоски прошлого, когда акции выпускались в документарной форме.

Учет ценных бумаг ведут профессиональные участники рынка — регистраторы и депозитарии. Указанные организации должны иметь лицензию на осуществление такого вида деятельности, выданную Банком России.

Корпоративные права владельцев на эмиссионные ценные бумаги удостоверяются в системе ведения реестра:

- записями на лицевых счетах держателя реестра или в случае учета прав на ценные бумаги в депозитарии;

- записями по счетам депо в депозитариях.

Права акционеров

Независимо от категории (типа) акций у акционера есть право владеть, пользоваться и распоряжаться ими.

Владение означает числиться в реестре акционеров эмитента или на лицевом счете номинального держателя в качестве обладателя акции.

Пользование — возможность извлекать из акции полезные свойства любым не противоречащим закону способом, в том числе получать дивиденды, ликвидационную стоимость акций и иное.

Распоряжение — право акционера определить юридическую судьбу акции (например, продать).

Виды акций

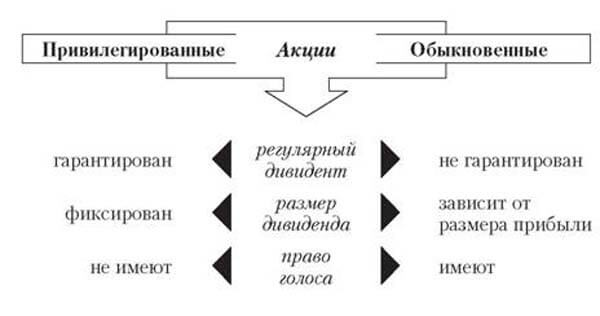

В зависимости от способа реализации прав акционеров акции бывают обыкновенными и привилегированными.

Обыкновенные акции

Обыкновенные акции — самый распространенный вид акций.

Законодатель закрепил за акционерами — владельцами обыкновенных акций следующие права:

- участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции;

- получать дивиденды — часть прибыли акционерного общества (если принято решение об их выплате);

- получить часть имущества компании в случае ликвидации общества.

Резюмируя вышеизложенное, можно сказать, что обыкновенные акции всегда дают право голоса на собрании акционеров, но не гарантируют дивиденды.

Голосующей обыкновенная акция становится только после ее оплаты, за исключением случая, если уставом общества предусмотрено право голоса неоплаченных акций, приобретенных учредителями при создании акционерного общества.

Привилегированные акции

По общему правилу, привилегированные акции не предоставляют акционеру право голоса на общем собрании акционеров (если иное не предусмотрено Федеральным законом от 26.12.1995 № 208-ФЗ «Об акционерных обществах» (далее — Закон об акционерных обществах) и (или) уставом непубличного акционерного общества), но зато дают ряд привилегий:

- право получать фиксированный доход;

- право на первоочередное получение дивидендов (по сравнению с обыкновенными акциями) в случае, если принято решение о выплате дивидендов;

- право на приоритетное участие в распределении имущества акционерного общества при ликвидации (ст. 23 Закона об акционерных обществах), в частности, на получение выплаты начисленных, но невыплаченных дивидендов по привилегированным акциям и определенной уставом общества ликвидационной стоимости по привилегированным акциям.

В настоящее время законодателем определено несколько видов привилегированных акций.

Привилегированные акции определенного типа (A, B, С, D, иные) дают право голоса в случаях, предусмотренных ст. 32 Закона об акционерных обществах (например, при решении вопроса о реорганизации и ликвидации акционерного общества; о внесении изменений и дополнений в устав общества, ограничивающих права акционеров — владельцев привилегированных акций определенного типа, и т.д.).

По всем вопросам компетенции общего собрания акционеров (ОСА) право голоса приобретается начиная с собрания, следующего за годовым общим собранием акционеров (ГОСА), на котором не было принято решение о выплате дивидендов или было принято решение о неполной выплате дивидендов и до момента первой выплаты дивидендов в полном размере.

В отношении каждого типа размер дивиденда и (или) ликвидационной стоимости устанавливается в уставе акционерного общества в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций или если уставом установлен порядок их определения или минимальный размер дивиденда, в том числе в процентах от чистой прибыли общества.

Очередность получения выплаты устанавливается уставом эмитента.

- Привилегированные кумулятивные акции

Привилегированные кумулятивные акции дают владельцам право участвовать в ОСА с правом голоса по всем вопросам его компетенции начиная с собрания, следующего за ГОСА, на котором должно было быть принято решение о выплате по этим акциям в полном размере накопленных дивидендов, если такое решение не было принято или было принято решение о неполной выплате дивидендов. Указанное право прекращается с момента выплаты всех накопленных по указанным акциям дивидендов в полном размере.

Невыплаченный или не полностью выплаченный дивиденд по привилегированным акциям определенного типа, размер которого определен уставом (определяется как для привилегированных акций определенного типа), накапливается и выплачивается не позднее срока, определенного уставом. Размер ликвидационной стоимости определяется в порядке, установленном для привилегированных акций определенного типа.

Очередность получения выплаты устанавливается уставом эмитента.

- Привилегированные акции с преимуществом в очередности получения дивидендов

Привилегированные акции с преимуществом в очередности получения дивидендов дают владельцам право голоса только при решении вопроса о ликвидации общества.

Изменение прав по привилегированным акциям с преимуществом в очередности получения дивидендов после размещения первой такой привилегированной акции и уменьшение уставного капитала общества путем уменьшения номинальной стоимости таких привилегированных акций не допускаются.

Размер дивиденда определяется в твердой денежной сумме или в процентах к номинальной стоимости таких акций. Не имеют ликвидационной стоимости. Дивиденды по этим акциям всегда выплачиваются в первую очередь.

- Привилегированные акции с особыми правами

В отношении непубличного акционерного общества законодателем установлена возможность определить в уставе один или несколько типов привилегированных акций, предоставляющих права, отличные от установленных Законом об акционерных обществах (п. 6 ст. 32 Закона об акционерных обществах).

- Привилегированные конвертируемые акции

Уставом общества может быть предусмотрена конвертация привилегированных акций определенного типа в обыкновенные акции или привилегированные акции иных типов по требованию акционеров — их владельцев или конвертация всех акций этого типа в срок, определенный уставом общества. В этом случае уставом общества до регистрации выпуска конвертируемых привилегированных акций должны быть определены порядок их конвертации, в том числе количество, категория (тип) акций, в которые они конвертируются, и иные условия конвертации. Изменение указанных положений устава акционерного общества после размещения первой конвертируемой привилегированной акции соответствующего выпуска не допускается.

Кроме этого, законодателем установлен запрет конвертации привилегированных акций с преимуществом в очередности получения дивидендов в обыкновенные акции и привилегированные акции иных типов.

Законодателем предоставлены акционерам также следующие права:

- преимущественное право приобретения всех отчуждаемых одним из акционеров непубличного акционерного общества акций;

- в определенных случаях — преимущественное право приобретения размещаемых дополнительных акций или эмиссионных ценных бумаг, конвертируемых в акции. Важно отметить, что уставом непубличного акционерного общества, утвержденным всеми акционерами единогласно, может быть предусмотрено, что акционеры не имеют преимущественного права в случае принятия эмитентом решения о размещении дополнительных акций или эмиссионных ценных бумаг, конвертируемых в акции;

- информационные права;

- иные права (например, право внести вопросы в повестку дня годового общего собрания акционеров и выдвинуть кандидатов в совет директоров / ревизионную комиссию / коллегиальный исполнительный орган и иные). Объем прав акционера зависит от того, какой пакет голосующих акций ему принадлежит.

Какие виды акций лучше приобретать?

Подводя итоги, можно сделать следующий вывод: если в приоритете стоит участие в управлении акционерным обществом — приобретать следует обыкновенные акции. Если важен доход — привилегированные акции ваш выбор. Однако, поскольку привилегированные акции имеют разновидности, до их приобретения следует внимательно ознакомиться с правами, которые такие акции предоставляют, закрепленными в зарегистрированном решении об их выпуске и уставе акционерного общества.

Уставный капитал акционерных обществ состоит из акций, которые бывают разных видов, в частности обычными и привилегированными. О том, чем они отличаются и какие особые права дают владельцам, читайте далее.

Что такое привилегированные акции

Акция — это именная ценная бумага, которая удостоверяет обязательственные права ее собственника по отношению к акционерному обществу (п. 1 ст. 2 ст. 25 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ и ст. 143 ГК РФ).

Обладатель акций имеет право:

- получать доходы в виде дивидендов;

- участвовать в управлении акционерной компанией;

- претендовать на долю имущества, оставшегося после ликвидации компании.

Акции бывают различных видов, в том числе обычными и привилегированными (ст. 32 закона № 208).

Обычные акции:

- дают право голоса на общем собрании акционеров по любым вопросам;

- не гарантируют получение прибыли в виде дивидендов.

Привилегированные акции:

- дают право на получение дивидендов;

- в большинстве случаев не дают права голоса на общем собрании акционеров.

В «КонсультантПлюс» есть готовые решения, в том числе о том, что такое обыкновенные акции, чем они отличаются от привилегированных акций. Если у вас еще нет доступа к системе, оформите пробный онлайн-доступ бесплатно. Вы также можете получить актуальный прайс-лист К+.

Виды привилегированных акций

Привилегированные акции делятся на виды:

- Кумулятивные. Дивиденды накапливаются, а выплаты производятся в срок, который закрепляется в уставе (п. 2 ст. 32 закона № 208).

- Преимущественные. Прибыль по таким акциям можно получить раньше других акционеров, в том числе собственников привилегированных акций другого типа. Однако не гарантированы выплаты при ликвидации компании.

- Конвертируемые. Этот тип ценных бумаг может быть преобразован в обыкновенные акции.

- Акции с неопределенным размером дивиденда. Если уставом не утвержден размер прибыли, выплачиваемой на основании ценной бумаги, ее обладатель вправе получать деньги наравне с владельцами обыкновенных акций и по такой же величине.

Преимущества и недостатки привилегированных акций

Можно выделить положительные и отрицательные моменты привилегированных акций.

Плюсы:

- Порядок выплат и размер прибыли для привилегированных акций определяется уставом общества и не зависит от того, какое решение будет принято на общем собрании акционеров. Доход может выплачиваться в форме процентов от номинальной стоимости акций или в фиксированной денежной сумме (пп. 10.1 и 11.1 ст. 48 закона № 208).

- Есть возможность получить прибыль за предыдущий отчетный период (месяц, квартал), когда она не производилась.

- В случае ликвидации компании привилегированные акционеры обладают преимуществом в очередности получения оставшихся дивидендов и денег по итогам процедуры (ст. 23 закона № 208);

- Если после оплаты долгов у АО останутся финансовые накопления, в первую очередь они делятся пропорционально между привилегированными акционерами, а уже потом — между владельцами обычных акций.

Минусы:

- В уставном капитале ограничен процент участия владельцев привилегированных акций — не более 25%.

- Владельцы привилегированных акций не могут принимать решения по большинству вопросов, относящихся к компетенции общего собрания акционеров (ч. 1 ст. 32 закона № 208).

Уставом общества предусматриваются дополнительные преимущества для привилегированных акций разного типа.

Особые права владельцев привилегированных акций

Основное право — право на получение дивидендов в порядке, определенном уставом. Кроме того, обладатели привилегированных акций вправе участвовать в голосовании:

- о прекращении публичного статуса общества;

- об освобождении АО от обязанности раскрывать информацию о ценных бумагах;

- по иным вопросам, решение по которым принимается всеми акционерами.

Если на общем собрании компаньонов рассматривается вопрос об ограничении полномочий привилегированных акционеров, они также вправе участвовать в голосовании.

Порядок выплаты дивидендов по привилегированным акциям

Устав организации должен предусматривать размер прибыли, выплачиваемойобладателям привилегированных ценных бумаг. Выплата определяется в твердой денежной сумме или в процентном соотношении от номинальной стоимости привилегированных акций.

Если устав предусматривает несколько привилегированных акций разного типа и соответствующие размеры дивидендов, также должны быть установлены порядок и очередность выплаты по ним. Аналогичные требования распространяются на ликвидационную стоимость и ее отчисления.

Дивиденды могут выплачиваться по итогам первого квартала, полугодия, 9 месяцев или года. Чаще всего решение о выплате принимается общим собранием акционеров, по результатам которого составляется протокол. После того как решение принято, в течение 25 рабочих дней с этой даты дивиденды должны быть выплачены.

Обратите внимание! В конкретной организации порядок может быть серьезно скорректирован уставом, поэтому для получения точной информации о порядке распределения прибыли нужно ознакомиться с этим документом.

Конвертация привилегированных акций

Уставом может быть определена возможность конвертации привилегированных акций в обыкновенные. Порядок конвертации привилегированных акций определяется решением об их выпуске.

Требования, предъявляемые к решению о выпуске конвертируемых в акции эмиссионных ценных бумаг акционерного общества, установлены в положении, утвержденном Банком России 19.12.2019 № 706-П.

Конвертация акций проводится по требованию акционеров — их владельцев.

Итоги

У привилегированных акций есть очевидный плюс — возможность гарантированного получения дивидендов. В то же время эти ценные бумаги лишают их обладателя возможности участвовать в решении большинства вопросов, отнесенных к компетенции общего собрания АО.

1. Оставшееся после завершения расчетов с кредиторами имущество ликвидируемого общества распределяется ликвидационной комиссией между акционерами в следующей очередности:

в первую очередь осуществляются выплаты по акциям, которые должны быть выкуплены в соответствии со статьей 75 настоящего Федерального закона;

во вторую очередь осуществляются выплаты начисленных, но не выплаченных дивидендов по привилегированным акциям и определенной уставом общества ликвидационной стоимости по привилегированным акциям;

в третью очередь осуществляется распределение имущества ликвидируемого общества между акционерами — владельцами обыкновенных акций и всех типов привилегированных акций.

2. Распределение имущества каждой очереди осуществляется после полного распределения имущества предыдущей очереди. Выплата обществом определенной уставом общества ликвидационной стоимости по привилегированным акциям определенного типа осуществляется после полной выплаты определенной уставом общества ликвидационной стоимости по привилегированным акциям предыдущей очереди.

Если имеющегося у общества имущества недостаточно для выплаты начисленных, но не выплаченных дивидендов и определенной уставом общества ликвидационной стоимости всем акционерам — владельцам привилегированных акций одного типа, то имущество распределяется между акционерами — владельцами этого типа привилегированных акций пропорционально количеству принадлежащих им акций этого типа.

ВОПРОС

У акционерного общества акционеры — физические и юридические лица. Юридическое лицо-акционер ликвидировано. Запись внесена в ЕГРЮЛ. В реестр акционеров изменения не внесены. В реестре акционеров числится ликвидированное юридическое лицо. Сведений о новых владельцах акций нет. Что происходит с акциями ликвидированного юридического лица–акционера?

ОТВЕТ

При ликвидации юридического лица за счет продажи акций могут быть удовлетворены требования кредиторов ликвидируемого лица. Если все требования кредиторов удовлетворены за счет иного имущества, то оставшиеся акции передаются его учредителям (участникам).

Если в процессе ликвидации юридического лица акционер-юридическое лицо не решил вопрос о юридической судьбе принадлежащих ему акций, то после того, как юридическое лицо было исключено из ЕГРЮЛ, они могут быть переданы кредитору, чьи требования остались без удовлетворения, либо бывшим владельцам компании. Однако в этом случае указанным лицам необходимо обратиться в суд с соответствующим заявлением.

ОБОСНОВАНИЕ

Абзацем 5 статьи 2 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг» установлено, что акция – это эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом на часть имущества, остающегося после его ликвидации. Акция является именной ценной бумагой.

Согласно п. 1 ст. 213 ГК РФ объектом права собственности может выступать любое имущество, за исключением отдельных видов имущества, которые в соответствии с законом не могут принадлежать гражданам или юридическим лицам.

Таким образом, акции акционерного общества являются собственностью акционера, в том числе юридического лица.

При ликвидации юридического лица требования кредиторов удовлетворяются за счет его имущества (ст. 64 ГК РФ).

Согласно п. 4 ст. 63 ГК РФ, если имеющиеся у ликвидируемого юридического лица (кроме учреждений) денежные средства недостаточны для удовлетворения требований кредиторов, ликвидационная комиссия осуществляет продажу имущества юридического лица (в том числе акций), на которое в соответствии с законом допускается обращение взыскания, с торгов, за исключением объектов стоимостью не более ста тысяч рублей (согласно утвержденному промежуточному ликвидационному балансу), для продажи которых проведение торгов не требуется.

В соответствии с п. 6 ст. 63 ГК РФ после завершения расчетов с кредиторами ликвидационная комиссия составляет ликвидационный баланс, который утверждается учредителями (участниками) юридического лица или органом, принявшими решение о ликвидации юридического лица. В случаях, установленных законом, ликвидационный баланс утверждается по согласованию с уполномоченным государственным органом.

Согласно п. 8 ст. 63 ГК РФ оставшееся после удовлетворения требований кредиторов имущество юридического лица передается его учредителям (участникам), имеющим вещные права на это имущество или корпоративные права в отношении юридического лица, если иное не предусмотрено законом, иными правовыми актами или учредительным документом юридического лица. При наличии спора между учредителями (участниками) относительно того, кому следует передать вещь, она продается ликвидационной комиссией с торгов.

Не исключены ситуации, когда акционер-юридическое лицо ликвидируется в установленном порядке, но в самой процедуре ликвидации вопрос о юридической судьбе принадлежащих данному юридическому лицу акций не решается.

Кредиторы исключенной из ЕГРЮЛ компании, чьи требования остались без удовлетворения, могут воспользоваться механизмом распределения обнаруженного имущества, предусмотренным п. 5.2 ст. 64 ГК РФ. Сделать это вправе любой из кредиторов независимо от вида и размера обязательства и вида имущества (в том числе ценные бумаги (акции)).

При отсутствии у ликвидированного юридического лица кредиторов на его имущество вправе претендовать бывшие владельцы компании пропорционально размеру своих долей или в соответствии с достигнутым между ними соглашением по этому поводу. Единственный участник общества вправе поставить вопрос о признании за ним права собственности на соответствующие акции.

Иск владельца ликвидированной компании о признании за ним права собственности на оставшееся после ее закрытия имущество является надлежащим способом защиты его законных интересов, который способствует реальному восстановлению прав собственника.

Привилегированные акции (АП, префы, preferred stocks) — тип ценных бумаг, у владельца которых нет права голосовать на собрании акционеров, но есть привилегии. Основная из них – приоритетное получение дивидендных выплат. Если у компании нет средств на то, чтобы выплачивать деньги держателям префов, такие акционеры получают возможность участвовать в голосовании на собраниях. Это право утрачивается с момента, когда выплаты произведены.

В чем привилегии таких акций?

Кроме стабильного дивидендного дохода, preferred stocks предоставляют акционерам и другие преимущества:

- право на получение доли акционерного капитала при ликвидации общества;

- возможность конвертации бумаг в обыкновенные акции — «голосующие»;

- возможность участвовать в управлении компанией путём голосования при ликвидации АО, реструктуризации и реорганизации компании, если это прописано в уставе.

Ликвидационная стоимость, которая выплачивается держателям preferred stocks, прописывается в уставе компании.

Виды привилегированных акций

Префы подразделяются на кумулятивные, конвертируемые, некумулятивные, неконвертируемые, с покупкой доли и т. д.

Кумулятивные

Кумулятивные привилегированные акции предоставляют владельцам гарантированное право дивидендных выплат. Если у компании нет средств, дивиденды накапливаются до тех пор, пока не улучшится финансовое состояние компании, и выплачиваются в течение периода, определённого уставом. В период задержек владелец кумулятивных бумаг имеет право голоса.

Важно! Отличие некумулятивных привилегированных бумаг в том, что долг перед держателем за разные годы не суммируется.

Другие виды привилегированных акций

По возможности смены на бумаги другого статуса префы делятся на конвертируемые привилегированные и неконвертируемые. Первые могут быть конвертированы в АП другого типа или в обычные акции. Конвертация привилегированных бумаг в обычные акции должна быть предусмотрена уставом.

- С опционом на продажу. Покупатель вправе продать акции по страйк-цене в определённое договором время. Это не означает обязанности эмитента выкупить их.

- С долей участия. Держатель привилегированных акций имеет право получать дополнительный доход в виде дивидендов сверх стандартных обязательных выплат.

- Отзывные. С правом срочного или бессрочного выкупа эмитентом по фиксированной стоимости.

- Гарантированные. Бумаги с гарантированной доходностью. Гарантом выступает третья сторона: корпорация, банк.

- Учредительские. Распространяются среди учредителей АО. В основном компании выпускают привилегированные бумаги, чтобы привлечь средства, при этом владельцы не имеют права голоса, в отличие от обычных акционеров.

Преимущества и недостатки

У владельцев АП есть преимущество перед держателями обычных (простых) бумаг. Выплачивается фиксированный доход, не зависящий от размера прибыли компании. Но если АО сработало в убыток, дивиденды не выплачиваются. Другие привилегии зависят от подвида акций. В уставе компании могут прописываться дополнительные права держателей префов.

Минусы привилегированных ценных бумаг:

- Эмитент имеет право потребовать у акционера бумаги, не объясняя причины. Ущерб при этом компенсируется.

- Отсутствие права голоса (почти всегда). Держатель не участвует в управлении акционерным обществом, обсуждении важных вопросов и принятии решений.

- Фиксированные дивиденды. Доходность таких акций снижается, когда увеличивается прибыльность бизнеса.

Совет! Начинающим инвесторам стоит покупать привилегированные акции, если нужен небольшой, но стабильный дополнительный доход.

Ставки по привилегированным акциям

Ставка дивидендов — это доход на одну акцию за установленный период. Может выражаться в числах или в процентах. Решение об увеличении или уменьшении ставок принимается с учётом следующих факторов:

- прибыль компании за год или квартал;

- дивидендная политика;

- цели акционерного общества и акционеров.

Молодые развивающиеся компании могут назначать минимальные ставки, чтобы направлять больше прибыли на развитие. Когда нужно привлечь инвесторов, этот показатель увеличивают.

Виды ставок:

- Меняющиеся. Могут изменяться в зависимости от стратегических целей организации.

- Фиксированные со стабильными выплатами. Не подлежат уменьшению и увеличению в течение всего времени, пока ценная бумага находится в обращении.

Размер устанавливают на общем собрании акционеров. Поводом к изменению могут послужить заявления от участников собрания или других акционеров. Ставка начисляются только на размещённые и полностью оплаченные бумаги, т. е. на те, по которым владелец произвёл стопроцентную оплату.

Дивиденды привилегированных акций

В уставе или дивидендной политике прописывается минимальный размер дивидендов. Они могут быть привязаны к объёму прибыли, номиналу акции или установлены в фиксированной сумме.

Пример расчёта

Допустим, что «Сургутнефтегаз» направляет на выплаты 10% чистой прибыли, а «Сбербанк» гарантирует дивидендную доходность не менее 15% от номинальной стоимости акции, которая составляет 3 рубля.

При этом одна акция «Сбербанка» на «МосБирже» стоит около 300 рублей.

Формула просчёта ставки дивидендов

Чтобы рассчитать дивидендную ставку, используют формулу Rd = Div / P * 100%, в которой Div — сумма дивидендных выплат на одну акцию, P — её текущая стоимость.

Держатель привилегированной акции приобрёл её за 3 000 руб. Выплаты по дивидендам составили 300 руб. Расчёт ставки: Rd = 300 / 3000 * 100%. Если известны ставка и стоимость акции, можно посчитать размер выплат: Div = P*Rd или Div = 3 000*10% = 300.

Ограничения

Ситуации, когда общество не может устанавливать ставку, начислять и выплачивать дивиденды:

- уставный капитал акционерного общества не оплачен полностью;

- акции не выкуплены эмитентом по требованию акционеров;

- после выплаты дивидендов предприятие может оказаться банкротом;

- размер чистых активов ниже минимально допустимого.

Ставка по акциям не устанавливается, если они:

- не выпущены и не размещены, а только планируется эмиссия ценных бумаг;

- приобретены эмитентом и находятся на его балансе;

- находятся на балансе компании, потому что покупатель нарушил обязательство по оплате.

По таким ценным бумагам дивиденды не выплачиваются.

Сроки выплаты дивидендов

Сроки выплат могут определяться уставом акционерной компании или решением собрания. Во втором случае эмитент выплачивает дивиденды не позже 2 месяцев с того дня, когда было принято решение.

Обыкновенные и привилегированные акции, в чем разница

Выгода держателя привилегированной акции — в гарантированном получении дохода в виде выплат по дивидендам. В некоторых случаях размер выплат по АП меньше, чем по обычным акциям, и тогда акционеры получают доплату.

При ликвидации АП владелец привилегированных акций получает выплаты в первую очередь после кредиторов, а держателю обыкновенных может не хватить денег.

Preferred stocks стоит приобретать тем, кого не интересует участие в управлении компанией, главное — получение дивидендов. Опытные инвесторы приобретают префы с высокой доходностью. Оценить выгоду от покупки ценных бумаг можно по совокупности параметров:

- текущие котировки;

- динамика — рост, падение, частые и резкие колебания или плавный график;

- номинал;

- дивидендная ставка — вид и размер;

- надёжность компании.

Привилегированные ценные бумаги могут быть голосующими, если это прописано в уставе. В таком случае держатель получает дополнительное преимущество от покупки префов.

Популярные вопросы

В чем отличия АП от облигаций?

Облигация — это форма займа. Владелец получает купонный доход, а в установленный срок компания возвращает номинальную стоимость бумаги. Акция — это право на долю в бизнесе, помимо дивидендов. Держателю облигаций доход выплачивается до вычета налогов, по акциям — после, и в целом у собственников привилегированных бумаг меньше гарантий. Конвертируемые облигации можно обменивать на акции.

Можно ли продать привилегированные акции?

Да, привилегированные ценные бумаги можно продавать на фондовых биржах, через брокера (номинального держателя) или напрямую. Порядок продажи обыкновенных и привилегированных бумаг зависит от того, каким способом владелец их получил (бесплатно, по наследству, купил).

Чем отличаются привилегированные акции Сбербанка?

У АП «Сбербанка» есть 2 минуса: они менее ликвидны по сравнению с обычными, хотя одни из самых ликвидных на «МосБирже», и по ним ниже объём торгов.

Что значит слово дивиденды?

Дивиденды — это небольшая часть прибыли, которая распределяется между держателями ценных бумаг пропорционально их количеству.

Главное

Hide

- Понятие привилегированных акций

- Отличие префов от обычных акций

- Виды привилегированных акций

- Права владельцев

- Достоинства и недостатки АП

- Какой тип акций предпочтительней для инвестирования

Инвесторы, обладающие хотя бы небольшой практикой покупки акций, знают, что существует отдельный их подвид — привилегированные акции. Но далеко не все в курсе, чем эта категория бумаг отличается от обычных акций. И это в то время как данный инструмент представляет большой интерес для инвестиций! Сегодня мы разберемся в специфике привилегированных акций и выясним, чем они привлекательны для вложений.

Понятие привилегированных акций

Привилегированные акции — особый тип акций. Они предоставляют ряд дополнительных прав своим держателям, одновременно накладывая некоторые ограничения.

Обычно преимущественными правами являются:

- повышенные дивиденды;

- гарантия их выплаты;

- приоритетное место в очереди кредиторов в случае банкротства эмитента.

Ограничения, как правило, состоят в отсутствии права голоса на общем собрании акционеров компании.

Таким образом, привилегированные акции — это своего рода гибрид между акциями и облигациями. На биржевом сленге данную категорию бумаг именуют «префами» — от английского термина «preference stock». Также в литературе встречается сокращение АП — акции привилегированные. Аналогичным образом сокращают акции обыкновенные — АО.

В США, где сложилась практика выпуска ценных бумаг разных классов — A, B и C, — к привилегированным относится класс A. Хотя в отдельных компаниях индивидуальный подход к маркировке, например, у компании Google свойствами привилегированных бумаг обладает класс C.

Компании могут проводить эмиссию как обыкновенных, так и привилегированных акций — в зависимости от тактических целей своего развития. В России выпуск «префов» ограничен привязкой к уставному капиталу: они не должны превышать четвертую часть от него.

Отличие префов от обычных акций

Для большей наглядности представим различия в характеристиках обыкновенных и привилегированных акций в форме таблицы:

| Параметры | АО | АП |

| Участие в общем собрании акционеров и голосовании по управленческим вопросам | Владельцы обыкновенных акций допускаются к участию в общем собрании акционеров и имеют право голосовать на нем. | Держатели привилегированных акций допускаются к участию в собрании. Но не имеют права голосовать на нем, исключение составляют вопросы управления, затрагивающие их личные интересы, например, вопрос об ограничении их прав, реорганизационных или ликвидационных действиях в отношении фирмы. |

| Выплата дивидендов | Минимальный размер дивидендов не фиксируется. Выплаты могут не проводиться, если у фирмы не будет прибыли или если ее руководство решит не поощрять держателей бумаг. | Дивидендная политика четко определяет минимальный размер дивидендов по АП. Традиционно выплаты по АП выше, чем по АО. Выплаты проводятся почти всегда. Даже если дивиденды будут отменены или урезаны, владельцев АП это не затронет вовсе или затронет в меньшей степени. |

| Права при банкротстве и ликвидации организации | При банкротстве фирмы владельцы АО, претендующие на долю ее имущества, оказываются последними в очереди кредиторов. В соответствии со своей долей они получают часть средств, оставшихся после полной распродажи имущества (если таковые средства найдутся). | В случае банкротства собственники АП попадают в очередь кредиторов на третье место — после основных кредиторов, держателей облигаций и перед обладателями АО. Для АП определен размер ликвидационной выплаты. Их владельцы получат ее и часть средств, которые останутся после распродажи имущества. |

| Возможности конвертации | Конвертация не допускается. | Допускается конвертирование АП в АО или в другой подтип АП. |

| Рыночная стоимость | Более высокая | Более низкая |

При составлении таблицы мы использовали «усредненные», наиболее распространенные на практике характеристики привилегированных бумаг. Более точные свойства каждой конкретной бумаги описываются в уставе и дивидендной политике компании-эмитента. У разных фирм характеристики АП могут различаться. Так, например, в США и Европе «префы» больше похожи на облигации: владеющим ими акционерам гарантированы дивидендные выплаты при любых условиях. В России же они в меньшей степени схожи с облигациями, поскольку по уставу большинства организаций окончательное решение о том, платить дивиденды или нет, в том числе и по АП, принимает очередное собрание акционеров. Хотя дивидендной политикой компании определен минимальный размер дивидендов по АП, выплату в отдельных случаях могут отменить.

В российской практике сложилась ситуация, при которой рыночная цена привилегированных акций чаще всего ниже цены обыкновенных. Такой дисконт связан с меньшей доступностью и ликвидностью АП, а также с периодическим массовым выкупом эмитентом голосующих АО у акционеров, не согласных с каким-либо лобби.

Виды привилегированных акций

Две наиболее распространенные классификации связаны с объемом прав привилегированных акций. Они делят «префы» на следующие виды:

- Кумулятивные и некумулятивные АП. Решением руководства компании выплату дивидендов по АП в отчетном периоде могут отменить из-за отсутствия прибыли или направления ее в полном объеме на развитие. Однако по кумулятивным «префам» обязательство по выплате сохраняется даже в этом случае. Просто платеж переносится на будущее, когда финансовое положение организации стабилизируется. Таким образом, происходит накопление дивидендов в следующих расчетных периодах. При отмене периодической выплаты владельцы кумулятивных АП временно приобретают право голоса, вплоть до погашения обязательств компании за отчетный период. По некумулятивным бумагам отмененные платежи не накапливаются.

- Конвертируемые и неконвертируемые АП. Конвертируемые «префы» возможно обменивать на обыкновенные акции или «префы» другого типа. При эмиссии определяется временной интервал для обмена, курс бумаг и пропорция, по которой их допустимо заменить на другие акции. Для неконвертируемых АП возможность обмена не предусмотрена.

Существует классификация в соответствии со способом начисления дивидендов. Она выделяет АП:

- с фиксированными выплатами;

- плавающим дивидендом;

- корректируемым дивидендом;

- долей участия (правом на получение дополнительных платежей).

Также встречаются и другие типологии, выделяющие отзывные, гарантированные, учредительские и прочие «префы».

Права владельцев

Главными правами обладателей привилегированных акций являются:

- Преимущественное право на получение дивидендов. Детальные особенности этого права описывает дивидендная политика каждого отдельного эмитента.

- Получение дивидендов фиксированного размера. Он может быть привязан к проценту от номинальной цены бумаг или чистой прибыли фирмы, а также иметь конкретное денежное выражение.

- Право на приоритетное место в очереди кредиторов при банкротстве фирмы и получение фиксированной ликвидационной выплаты.

Эмитент может предусмотреть для своих АП дополнительные возможности помимо перечисленных.

Достоинства и недостатки АП

В сравнении с обычными акциями привилегированные обладают следующими преимуществами:

- фиксированная прибыль и приоритет ее получения;

- более низкая рыночная стоимость;

- меньшая волатильность;

- приоритет при распределении имущества эмитента-банкрота и гарантия возврата ликвидационной стоимости бумаги;

- наличие периодических оценок рейтинговых агентств, свидетельствующих об уровне надежности бумаг.

Есть у привилегированных бумаг и недостатки:

- отсутствие права голоса;

- невысокая ликвидность;

- возможность внезапного отзыва бумаг эмитентом (если АП отзывные);

- иногда при увеличении чистой прибыли дивиденды по АО могут превысить фиксированные платежи по АП.

Наиболее значительный недостаток «префов» — отсутствие права участия в голосовании и принятии управленческих решений. Однако для частных инвесторов, вкладывающих капитал для получения прибыли, а не управленческих полномочий, этот минус является незначительным.

Какой тип акций предпочтительней для инвестирования

Однозначного ответа на вопрос о том, какие бумаги — АП или АО — лучше для вложения средств, нет. Все определяют текущие обстоятельства, особенности эмиссии каждого конкретного выпуска и конечные цели инвестора.

К примеру, обычные бумаги при наличии позитивных факторов могут расти в цене гораздо интенсивней привилегированных, и тогда прибыль при их реализации способна перекрыть высокий дивидендный доход и дисконт «префов». Хотя формально АП считаются более выгодным вложением с точки зрения получения дивидендов.

По общему правилу, покупка привилегированных бумаг предпочтительна тогда, когда их рыночная стоимость как минимум в 1,2 раза ниже стоимости простых акций, а размер дивидендов при равных дивидендных условиях для АП и АО составляет не менее 3%. Так доходность «префов» в долгосрочной перспективе будет выше.

Как и из любого правила, из него есть исключения. Так, оно может не работать, если при эмиссии размер выплат по АП был привязан к объему чистой прибыли. Рассматривая подобные инструменты, необходимо опираться на прогнозы по финансовой прибыли за предстоящие отчетные периоды.

В целом при выборе между АО и АП одной компании инвесторам рекомендуется обращать внимание на следующие аспекты:

- общий анализ эмитента;

- размер дивидендов по обоим типам бумаг;

- история платежей;

- размер спреда в стоимости АО и АП;

- наличие в дивидендной политике оговорки о том, что размер дивидендов по АП выше, чем по АО;

- наличие дополнительных условий получения дивидендов.

Всю эту информацию можно найти на сайте выпустившей акции компании и профессиональных сторонних ресурсах. После тщательного изучения этих данных можно принять решение о целесообразности покупки того или иного типа акций.

Акционер — это лицо, владеющее акциями.

Объем прав акционеров зависит от количества и категории принадлежащих акций (основные права у владельцев обыкновенных акций). Непосредственно свои права по управлению (например, по избранию органов управления обществом, одобрению крупных сделок) акционер осуществляет только в том случае, если он один. Если акционеров два и более, то свои права по управлению акционеры реализуют посредством участия в общем собрании акционеров.

Кроме того, в непубличном акционерном обществе права акционера (собрания акционеров) могут быть расширены уставом (например, определение приоритетных направлений деятельности общества, вопросы создания филиалов и т.д.).

- Кто признается акционером

Акционер — это лицо, обязательственные права которого по отношению к обществу удостоверены акциями (п. 1 ст. 2 Закона об АО).

Данные права возникают у лица с даты внесения записи (ст. 29 Закона о рынке ценных бумаг):

- по счету депо, если учет прав на акции осуществляется депозитарием;

- по лицевому счету, если учет прав на акции осуществляется реестродержателем.

В этих случаях для подтверждения своих прав акционер вправе запросить соответствующую выписку (ст. 46 Закона об АО).

Кроме того, акционером может быть лицо без записи по лицевому счету (счету депо), но права на акции которого подтверждены судебным актом (Постановления ФАС Центрального округа от 21.04.2011 по делу N А14-4486/2009/145/29; ФАС Московского округа от 24.09.2009 N КГ-А41/8951-09 по делу N А41-22462/08).

- Какие акционеры вправе управлять обществом

Правом на управление обладают, как правило, акционеры — владельцы обыкновенных акций.

Владельцы привилегированных акций могут обладать правом на управление только в ограниченных случаях (п. 2 ст. 31, п. 1 ст. 32 Закона об АО). Например, при решении вопросов о реорганизации, ликвидации.

Однако если таким акционерам не выплачены дивиденды, то они получают право участвовать в управлении наравне с владельцами обыкновенных акций (п. п. 4, 5 ст. 32 Закона об АО).

Владельцы привилегированных акций с преимуществом в очередности получения дивидендов, реализуя право на управление обществом, могут голосовать на общем собрании только по вопросам ликвидации общества, назначения ликвидационной комиссии и утверждения промежуточного и окончательного ликвидационных балансов (п. 2.1 ст. 32 Закона об АО).

Для непубличных АО, выпускающих акции в виде цифровых финансовых активов, предусмотрены особенности участия в общем собрании. Так, лицо, которому открыт лицевой счет (счет депо) цифровых финансовых активов, может участвовать в общем собрании, если обладатели цифровых финансовых активов дали указания голосовать на собрании определенным образом и обществу предоставлена информация о таких лицах и количестве ценных бумаг, права в отношении которых удостоверяются цифровыми финансовыми активами, которыми владеет каждый из них (п. 1 ст. 8.10 Закона о рынке ценных бумаг, п. 1 ст. 25 Закона об АО). Особенности осуществления прав по акциям, которые учитываются на лицевом счете (счете депо) цифровых финансовых активов, может определить Банк России (п. 3 ст. 8.10 Закона о рынке ценных бумаг).

- Как акционеры осуществляют управление обществом

Порядок управления обществом зависит от количества акционеров в АО:

- один акционер сам принимает все управленческие решения в рамках компетенции общего собрания акционеров (п. 3 ст. 47 Закона об АО);

- два акционера и более управляют обществом через участие в общем собрании акционеров и голосование по вопросам повестки дня (п. 2 ст. 31, п. 1 ст. 47 Закона об АО).

- Какими правами по управлению обществом обладают акционеры

Акционер, независимо от того, один он в обществе или их несколько, вправе управлять АО только в рамках вопросов, отнесенных к компетенции общего собрания акционеров.

Если в обществе два акционера и более, то они дополнительно вправе при наличии у них определенного процента голосующих акций:

- предлагать собранию вопросы для рассмотрения и выдвигать кандидатов в органы АО — нужно 2% голосующих акций (п. 1 ст. 53 Закона об АО);

- требовать проведения внеочередного собрания — нужно 10% голосующих акций (п. 1 ст. 55 Закона об АО).

4.1. Какие управленческие вопросы в рамках компетенции общего собрания может решать акционер (собрание акционеров)

В рамках компетенции собрания акционер или собрание может принимать следующие управленческие решения:

- о реорганизации общества (пп. 2 п. 1 ст. 48 Закона об АО);

- о ликвидации общества, назначении ликвидационной комиссии и утверждении промежуточного и ликвидационного баланса (пп. 3 п. 1 ст. 48 Закона об АО);

- об избрании органов общества (пп. 4, 8, 9 и 13 п. 1 ст. 48 Закона об АО);

- об уменьшении или увеличении уставного капитала (пп. 6 и 7 п. 1 ст. 48 Закона об АО);

- об утверждении годового отчета и годовой бухгалтерской отчетности (пп. 11 п. 1 ст. 48 Закона об АО);

- о заключении крупных сделок и сделок с заинтересованностью (пп. 15 и 16 п. 1 ст. 48 Закона об АО);

- об участии в финансово-промышленных группах, ассоциациях и иных объединениях коммерческих организаций (пп. 18 п. 1 ст. 48 Закона об АО).

Однако в непубличном АО можно расширить компетенцию, указав в уставе АО, что собранию дополнительно переданы такие вопросы, как (п. 4 ст. 48 Закона об АО):

- определение приоритетных направлений деятельности общества (пп. 1 п. 1 ст. 65 Закона об АО);

- использование резервного фонда и иных фондов общества (пп. 12 п. 1 ст. 65 Закона об АО);

- определение цены и приобретение выпущенных ценных бумаг в установленных случаях (пп. 7 и 8 п. 1 ст. 65 Закона об АО);

- создание филиалов и представительств (пп. 14 п. 1 ст. 65 Закона об АО).

Материал статьи взят из открытых источников

Остались вопросы к адвокату по данной тематике?

Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Дата актуальности материала: 13.09.2021