Что такое Реструктуризация?

Реструктуризация – это действие, предпринимаемое компанией для значительного изменения финансовых и операционных аспектов компании, как правило, когда бизнес сталкивается с финансовым давлением. Реструктуризация – это тип корпоративных действий, которые включают в себя значительное изменение долга, операций или структуры компании как способ ограничения финансового ущерба и улучшения бизнеса.

Когда компания испытывает трудности с выплатами по своему долгу, она часто консолидирует и корректирует условия долга в ходе реструктуризации долга , создавая способ выплатить держателям облигаций. Компания также может реструктурировать свои операции или структуру, сократив расходы, такие как фонд заработной платы, или уменьшив свой размер за счет продажи активов.

Ключевые моменты

- Реструктуризация – это когда компания вносит значительные изменения в свою финансовую или операционную структуру, как правило, под финансовым давлением.

- Компании также могут реструктурироваться при подготовке к продаже, выкупу, слиянию, изменению общих целей или передаче права собственности.

- После реструктуризации компании следует оставить более гладкую и экономически обоснованную деятельность.

Понимание реструктуризации

Существует множество причин, по которым компании могут реструктурироваться, включая ухудшение основных финансовых показателей , низкие показатели прибыли, невысокую выручку от продаж, чрезмерную задолженность, а также то, что компания больше не конкурентоспособна, или в отрасли существует слишком большая конкуренция.

Компания может реструктуризоваться как средство подготовки к продаже, выкупу , слиянию, изменению общих целей или передаче родственнику. Например, компания может решить провести реструктуризацию после того, как ей не удастся успешно запустить новый продукт или услугу, в результате чего она окажется в положении, когда она не сможет генерировать достаточный доход для покрытия заработной платы и выплат по долгам.

В результате, в зависимости от соглашения между акционерами и кредиторами, компания может продать свои активы, реструктурировать свои финансовые механизмы, выпустить акции для уменьшения долга или подать заявление о банкротстве, поскольку бизнес поддерживает операции.

Как работает реструктуризация

Когда компания реструктурируется изнутри, операции, процессы, отделы или собственность могут измениться, что позволит бизнесу стать более интегрированным и прибыльным. Финансовых и юридических консультантов часто нанимают для обсуждения планов реструктуризации. Части компании могут быть проданы инвесторам, и новый главный исполнительный директор (CEO) может быть нанят для помощи во внедрении изменений.

Результаты могут включать изменения в процедурах, компьютерных системах, сетях, местах и юридических вопросах. Поскольку должности могут совпадать, рабочие места могут быть сокращены, а сотрудники уволены.

Реструктуризация может быть бурным и болезненным процессом, поскольку внутренняя и внешняя структура компании корректируется, а рабочие места сокращаются. Но как только она будет завершена, реструктуризация должна привести к более плавным и экономически выгодным операциям. После того, как сотрудники приспособятся к новой среде, компания может оказаться в лучшем положении для достижения своих целей за счет повышения эффективности производства.

Однако не все корпоративные реструктуризации заканчиваются хорошо. Иногда компании может потребоваться признать свое поражение и начать продажу или ликвидацию активов, чтобы рассчитаться с кредиторами, прежде чем окончательно закрыться.

Краткая справка

Компания проводит реструктуризацию, чтобы изменить финансовый или операционный аспект своего бизнеса, обычно в случае финансового кризиса.

Особые соображения

Затраты на реструктуризацию могут быстро накапливаться для таких вещей, как сокращение или ликвидация продуктовых или сервисных линий, расторжение контрактов, ликвидация подразделений, списание активов, закрытие предприятий и перемещение сотрудников. Выход на новый рынок, добавление продуктов или услуг, обучение новых сотрудников и покупка недвижимости также приводят к дополнительным расходам. Новые характеристики и суммы долга часто возникают независимо от того, расширяется или сокращается бизнес.

Примеры реструктуризации

Ниже приведены два примера корпоративных реструктуризаций, один из которых связан с реструктуризацией долга через частный капитал, а другой – путем банкротства.

Savers Inc.

По сообщению Bloomberg, в конце марта 2019 года Savers Inc., крупнейшая сеть коммерческих благотворительных магазинов в США, достигла соглашения о реструктуризации, которое снизило ее долговую нагрузку на 40%, и ее перекупили Ares Management Corp. и Crescent Capital Group LP. .

Внесудебная реструктуризация, одобренная советом директоров компании, включает рефинансирование ссуды в размере 700 миллионов долларов с правом первого залога и снижение процентных расходов ритейлера. По условиям сделки нынешним держателям срочных займов компании выплачиваются выплаты в полном объеме, а держатели старших облигаций обменивают свои долги на акции.

Arch Coal Inc.

В июле 2016 года Arch Coal, Inc. завершила расчет с Официальным комитетом необеспеченных кредиторов (UCC), при этом некоторым из ее приоритетных обеспеченных кредиторов принадлежит более 66% ее срочной ссуды с первым залогом. В рамках плана реструктуризации компании Arch подала измененный План реорганизации, предусматривающий урегулирование, и соответствующее Заявление о раскрытии информации в Суд по делам о банкротстве США Восточного округа штата Миссури. После утверждения Заявления о раскрытии информации Arch планирует получить одобрение кредитора и запросить подтверждение плана в суде по делам о банкротстве в соответствии с графиком, указанным в Глобальном соглашении об урегулировании.

Для чего проводится реструктуризация и о каких рисках нужно помнить при ее проведении?

Как выбрать оптимальный способ реструктуризации?

Как разработать план реструктуризации?

Как минимизировать риски, связанные с проведением реструктуризации?

Реструктуризация используется для повышения эффективности бизнеса. Но надо учитывть, что законодательство рассматривает реструктуризацию в основном с точки зрения решения финансовых проблем предприятия (погашение кредитов и дебиторской задолженности, уплаты налогов и т. д.), а налоговые и судебные органы достаточно часто трактуют мероприятия по реструктуризации как способы ухода от налогообложения или вывода активов предприятия. Поэтому поговорим о целях реструктуризации компаний, способах и этапах ее проведения.

Определяем цель реструктуризации компании и выбираем оптимальный способ ее проведения

Чтобы выбрать самый эффективный для конкретной компании способ реструктуризации, сначала нужно определить главную цель ее проведения. По своей сути любая реструктуризация — это целенаправленное изменение организационной и процессной структуры компании, которое должно обеспечить достижение определенных целей для ее владельцев и/или топ-менеджеров. Целей может быть и несколько, но всегда есть основная, ради которой и затевается этот достаточно сложный, а часто и рискованный проект.

Цели реструктуризации можно сгруппировать так:

- защита интересов собственников компании;

- улучшение финансово-экономического положения компании;

- повышение конкурентоспособности компании на рынке;

- развитие бизнеса компании.

В первую группу войдут такие цели, как увеличение стоимости (капитализация активов) компании и минимизация риска потери собственниками контроля над управлением компанией.

Во второй группе целей отметим направления по повышению рентабельности и финансовой устойчивости бизнеса компании, к которым прежде всего относятся оптимизация затрат, налогообложения и минимизация рисков банкротства.

К третьей группе целей можно отнести рост объемов продаж, снижение рисков невыполнения обязательств по дебиторской и кредиторской задолженностями, а также избавление от нерентабельных направлений бизнеса и оптимизацию ценообразования на реализуемую продукцию.

Для четвертой группы характерны цели по объединению капиталов и повышению привлекательности компании для инвесторов и кредиторов.

После того как собственники и руководство компании утвердили основную цель проводимых структурных изменений, выбирают способ реструктуризации, который позволит достичь эту цель.

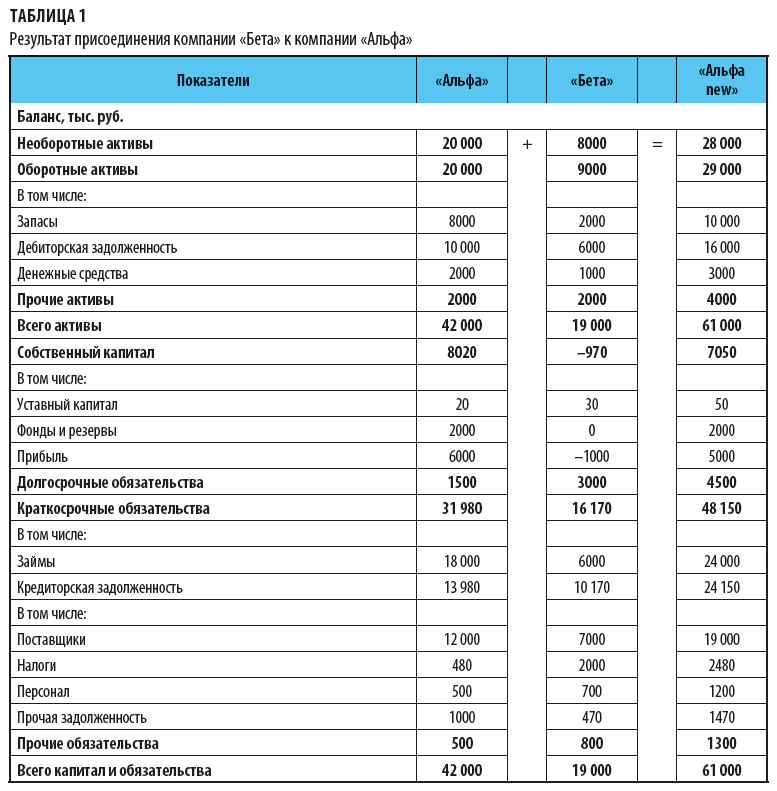

Присоединение

При присоединении имущество, права и обязанности одного юридического лица переходят к другому юридическому лицу. При этом первая организация прекращает свою деятельность, а вторая продолжает работать.

Пример присоединения — в табл. 1. Компания «Альфа» принимает по передаточному акту на свой баланс имущество, права и обязательства компании «Бета», после чего компания «Бета» юридически прекращает свое существование и исключается из ЕГРЮЛ.

Данный вариант реструктуризации чаще всего используется для того, чтобы закрыть нерентабельную компанию без погашения требований кредиторов, выполнения налоговых обязательств и проведения налоговой проверки финансовой отчетности. Ведь по действующему законодательству добровольная ликвидация компании, имеющей задолженности перед бюджетом и внебюджетными фондами, невозможна. И даже если у компании нет таких задолженностей, то при подаче заявления о добровольной ликвидации налоговые органы производят проверку деятельности компании, в ходе которой вполне могут быть начислены какие-либо доначисления или пени по налогам.

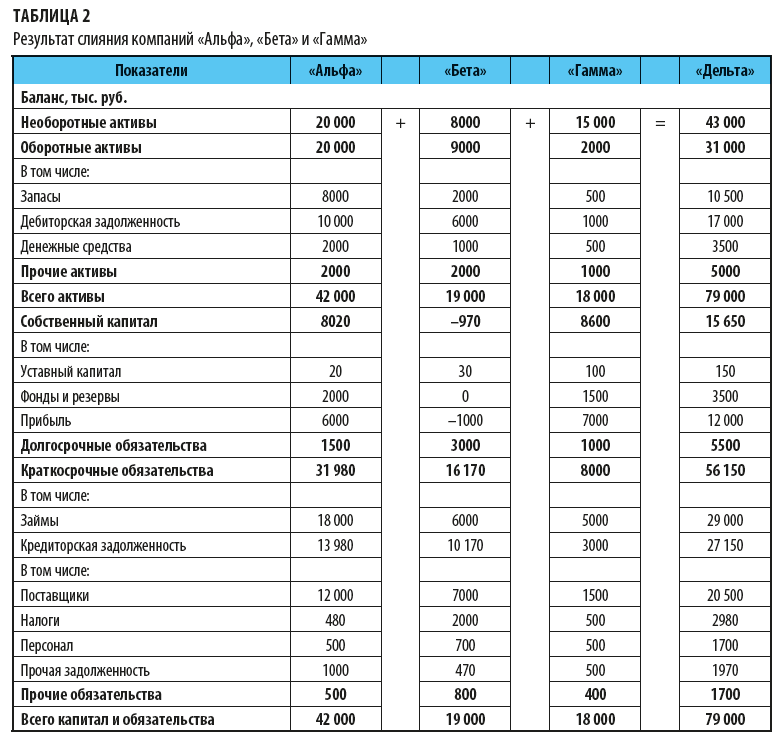

Слияние

Слияние означает объединение имущества, прав и обязательств нескольких юридических лиц в одну общность — создается новое юридическое лицо, а прежние юридические лица закрываются.

Пример слияния компаний — в табл. 2. Компании «Альфа», «Бета» и «Гамма» объединяют свое имущество, права и обязанности, регистрируется новое юридическое лицо — компания «Дельта», которое является правопреемником первых трех компаний. Соответственно, эти компании после подписания передаточных актов ликвидируются, а компания «Дельта» начинает свою деятельность как правопреемник ликвидированных компаний.

Слияние можно использовать в целях: ликвидации убыточной компании, концентрирования имущества и улучшения рентабельности бизнеса для повышения инвестиционной привлекательности, оптимизации бизнес-процессов и снижения затрат на операционную деятельность за счет исключения дублирующих функций и звеньев управления бизнесов и т. д.

Разделение

Разделение — это способ реструктуризации бизнеса, при котором одно юридическое лицо преобразуется в несколько юридических лиц, которые распределяют между собой имущество, права и обязательства первоначального юридического лица, которое прекращает свою деятельность.

Выделение

В этом случае создается новое юридическое лицо, которому переходит часть имущества, прав и обязательств первоначального юридического лица, которое, в свою очередь, продолжает свою деятельность.

Преобразование

Преобразование заключается в том, что предприятие меняет свою организационно-правовую структуру и перерегистрируется как новое юридическое лицо.

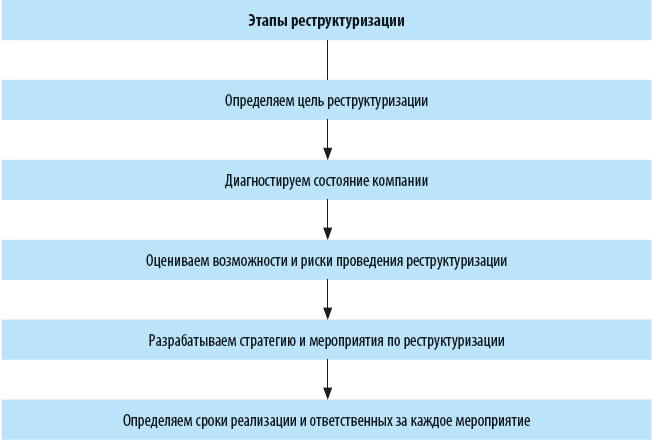

Разрабатываем план реструктуризации компании

Чтобы реструктуризация компании была эффективной и с наименьшим уровнем рисков, нужно заранее проработать и утвердить план ее проведения.

На первом этапе собственники и топ-менеджмент компании выбирают главную цель реструктуризации, формируют план по ее осуществлению, формулируют задачи для каждого из топ-менеджеров, которые должны быть выполнены.

По итогам этого этапа формируется видение о том, какие результаты принесет компании ее реструктуризация. Если эти результаты удовлетворяют все заинтересованные стороны, переходят к следующему этапу.

На втором этапе диагностируется текущее состояние компании, оцениваются ее технологические, финансово-экономические и организационно-структурные возможности по проведению реструктуризации. Кроме того, анализируются варианты оптимизировать существующую структуру бизнеса без реструктуризации, за счет внутренних резервов.

Главная задача на данном этапе — обосновать необходимость проведения реструктуризации и подтвердить отсутствие у компании возможности добиться принятой на первом этапе цели без реструктуризации.

Третий этап, без сомнения, самый ответственный, так как в ходе его реализации собственники и топ-менеджмент компании должны в первую очередь правильно оценить плюсы и минусы проводимой реструктуризации, различного рода риски (правовые, налоговые и финансовые, технологические и т. д.), связанные с осуществлением поставленных задач. Также здесь необходимо проанализировать сильные и слабые стороны компании с точки зрения проведения реструктуризации, чтобы оценить, насколько выгоды от нее превышают возможные риски для дальнейшего функционирования бизнеса.

Только в том случае, если реализация второго этапа покажет явную эффективность осуществления реструктуризации, следует переходит к следующему этапу.

На четвертом этапе разрабатывается уже конкретный план реструктуризации компании. В нем должен содержаться полный перечень действий по проведению реструктуризации и ожидаемые результаты. Желательно предусмотреть в данном плане и альтернативные варианты по реализации намеченных мероприятий.

Заключительный, пятый этап формирования плана реструктуризации — привязка разработанных мероприятий к конкретным сотрудникам компании и определение сроков реализации каждого мероприятия.

Минимизируем риски, связанные с проведением реструктуризации

Чтобы реализовать любой из рассмотренных способов реструктуризации компании, необходимо оформить соответствующие документы в контролирующих органах, а значит, всегда есть риски проверки действий по реструктуризации на предмет ухода от налогов и нарушений действующего законодательства. Следовательно, для минимизации таких рисков компания должна обращаться к законодательной базе и готовить пакет документов по реструктуризации с учетом действующих требований.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 1, 2019.

Зачем нужна реструктуризация

На практике мы часто встречаемся с бизнесами, в которых одна компания является учредителем другой, а та, в свою очередь, образует фирмы следующего уровня, и так далее.

При этом не всегда очевидна польза от такой многоуровневой структуры. Скорее наоборот — управление и содержание становится дорогим и неповоротливым. Даже если операционные процессы настроены хорошо, юридическая структура может мешать быстрому и правильному развитию.

В чем причина возникновения таких неповоротливых «матрешек»? Как правило, это связано с историческим развитием бизнеса за счет приобретения конкурентов и консолидации рынка.

Покупка группы компаний — самый распространенный способ в сделках слияния-поглощения (M&A). Конечно, бывают случаи приобретения предприятий как имущественных комплексов или ключевых активов бизнеса, но это не типичные случаи.

С ростом количества компаний увеличиваются издержки на их содержание: бухгалтерию, документооборот, юридическое сопровождение, аренду помещений и т.д. Также пропорционально возрастает количество проверок со стороны государственных органов, в том числе налоговой инспекции.

В последнем случае налоговые инспекторы могут стать вашими постоянными гостями, переходя с проверкой из одной структуры в другую. Кроме того, не стоит забывать о лицензиях и членстве в саморегулируемых организациях.

Если компания одна, вы платите один раз, а если их много, много раз. И здесь значение имеют не столько финансовые затраты, сколько время и ресурсы, которые будут потрачены на получение и сбор необходимых документов.

Также громоздкая структура создает неудобства при получении кредита, так как банк оценивает показатели не одного юридического лица, а всей группы в целом. Чем больше уровней у такой структуры, тем дольше и тщательнее идет проверка со стороны кредитной организации.

Согласование документов в такой сделке будет долгим и дорогим, а условием предоставление займа — кросс-дефолт по любой из компаний группы.

Тем не менее в некоторых случаях увеличение структуры будет оправдано, допустим, если вы начинаете новый бизнес или выходите на другой территориальный рынок. При этом главной целью увеличения числа компаний будет защита основного актива. Например, если выход на новый рынок с новыми рисками будет неудачным, наличие отдельной компании защитит основную структуру от финансовых и репутационных потерь.

Также создание новых компаний будет оправдано, когда непрофильные или неприбыльные активы выставляются на продажу.

Что важно при реструктуризации

Решить, какое количество компаний вам необходимо

Начать процесс реорганизации необходимо с определения того, какое количество компаний действительно необходимо бизнесу. Например, нельзя однозначно сказать, что нужно иметь три юридических лица: держателя активов, продающую и операционную компанию.

В каждом конкретном случае решение принимается индивидуально и зависит от видов бизнеса, количества партнеров, региональных представительств и т.д. Решение должно обсуждаться и приниматься всеми топ-менеджерами, а не только юридическим департаментом, который видит ситуацию лишь со своей стороны.

Учитывать сроки оформления прав и лицензий

При составлении плана по реорганизации необходимо учитывать временные рамки регистрационных действий. Например, регистрация транспорта, недвижимости, опасных промышленных объектов (ОПО) и т.п. занимает много времени. Это надо просчитывать, потому что вряд ли кто-то захочет, к примеру, останавливать производство из-за того, что новая компания, создаваемая в результате слияния двух старых, еще не получила права на транспортные средства или подъемные механизмы.

Аналогична ситуация с допусками СРО, аттестацией рабочих мест и т.д. Оформление ОПО может занять до месяца при правильной постановке работы, аттестация рабочих мест зависит от их количества. А еще зачастую крупные заказчики требуют наличие сертификации по ISO, что требует тщательной подготовки и также может занять до одного месяца.

Соблюдать сроки проведения корпоративных процедур

Любая юридическая реорганизация потребует принятия корпоративных решений. Необходимо обратить внимание на сроки при соблюдении корпоративных процедур, особенно если в структуре участников и партнеров есть иностранные компании для получения документов, от которых требуется их легализация (апостиль или консульская легализация).

Не стоит также забывать о том, что проведение собрания акционеров требует соблюдения минимально установленного законодательством времени на уведомление всех акционеров (от 20 календарных дней и более, в зависимости от повестки дня) и уменьшить его невозможно.

Также акционеры или участники могут находиться в разных городах и странах и далеко не везде можно без проблем сделать доверенность на участие в собрании. Где-то (например, Сингапур) для этого придется обращаться в российское посольство, запись в которое может быть растянута на несколько месяцев. Особенно важно понимать это сейчас. В связи с пандемией коронавируса очереди на оформление документов могут быть увеличены.

Помнить про кредитные обязательства

Также изменение корпоративной структуры, количества собственников и т.д. придется согласовывать с банком, если у компании есть невыплаченные кредиты. Многие юридические лица не задумываются об этом, когда решаются на реорганизацию и сталкиваются с проблемами, когда процесс уже запущен и поворачивать назад слишком неоправданно и дорого.

Основная проблема заключается в том, что не всегда финансовая служба способна правильно оценить последствия юридической реорганизации, а юридический департамент не может верно оценить требования к финансовым обязательствам (ковенантам), установленным кредитным договором.

Поэтому только их слаженная совместная работа поможет заранее определить, какие именно условия необходимо согласовать с банком до начала реорганизации. Например, в большинстве кредитных договоров сам факт принятия решения уполномоченным органом без согласования с банком о реорганизации является основанием для досрочного погашения кредита.

Не стоит забывать и про необходимость регистрации изменений в залогах, если в результате реорганизации предполагается смена собственников, которые станут правопреемниками заложенного имущества.

Учитывать наличие госконтрактов

Кроме того, при реорганизации компании необходимо обратить внимание на ключевые контракты и условия их изменения. В случае, если заключены госконтракты или договоры на использование государственной или муниципальной собственности, необходимо найти решения, при которых держатель ключевого контракта не будет затронут реорганизацией.

Например, у ООО «Василек» заключен договор на использование муниципальной собственности. Помимо данного юрлица в группе присутствует еще пять компаний. В таком случае реорганизация не должна затронуть ООО «Василек», а включает только оставшиеся пять компаний, чтобы не нарушить условия договора.

Учитывать требования антимонопольного законодательства

Особое внимание нужно обратить на соблюдение антимонопольных требований к реструктуризации. В последнее время размер активов и выручки компаний, подпадающих под согласование антимонопольного ведомства, значительно повысился. Поэтому надо верно оценить, до каких именно размеров вы выросли, кто именно входит в группу компаний, поскольку перечень оснований для определения группы лиц достаточно сложный, хотя и понятный с точки зрения логики.

Часто проблемы возникают при определении перечня лиц, входящих в органы управления организаций: кого-то периодически забывают, и уже в процессе согласования с антимонопольной службой выясняется, что еще какие-то компании входят в группу лиц по признаку совпадающего состава коллегиальных органов или по признаку избрания директора по предложению миноритарного акционера (участника) (ст.9 ФЗ «О защите конкуренции»).

Мы не будем останавливаться на обычных юридических формальностях, таких как сроки уведомления кредиторов, возможность предъявления ими требований, содержание договоров о присоединении, слиянии и содержание передаточных актов или ликвидационных балансов. Как правило, в их подготовке нет сложностей — нужно лишь четко следовать срокам и выполнять требования законодательства.

Из всего сказанного можно сделать вывод о том, что определение оптимальной структуры группы компании — не столько юридическая, сколько бизнес-задача, решать которую необходимо на уровне руководства компании.

Во многих случаях громоздкие «матрешки» могут стать обузой, но в некоторых ситуациях дробление просто необходимо. При этом надо помнить о том, что реорганизация — это проектная работа, которая имеет свою цель, график и управленческие особенности, которые отличаются от процессов работающего бизнеса.

Фото на обложке: Missarabika/shutterstock.com

Реструктуризация — это корректировка структуры и элементов организации через преобразования разного типа (производственного, технического, финансового) для повышения конкурентоспособности, адаптации и эффективного функционирования в изменяющихся условиях внешней среды.

Вопрос: Предположим, что при реструктуризации нескольких организаций произошло их слияние. Рассмотрим вопрос о том, имела ли право вновь созданная в рамках реструктуризации организация учитывать переданные ей объекты недвижимого имущества в составе вложений во внеоборотные активы и не включать их в состав подлежащего обложению налогом на имущество организаций имущества до момента государственной регистрации прав на указанные объекты.

Посмотреть ответ

Основные причины осуществления реструктуризации

Необходимость корректировочных процедур чаще возникает в кризисной обстановке или в условиях, когда существующее положение организации признается приемлемым, но прогнозные показатели его функционирования выглядят проблематично из-за снижения объемов реализации и увеличения накладных расходов, уменьшения производственной рентабельности, неблагоприятных изменений конъюнктуры рынка.

Реструктуризация может потребоваться и прибыльным, развивающимся организациям.

В этом случае процедура является свидетельством дальновидности руководства, признающего необходимость изменения методов управления растущей компанией.

Вопрос: В организации в середине года произошла реструктуризация структурных подразделений (отделов), в ходе которой созданы новые отделы и работники распределены между ними. Нужно ли оформлять новый график отпусков с учетом новой структуры либо вносить изменения в прежний? Что делать, если отпуска по ранее запланированному графику неблагоприятно скажутся на рабочем процессе новых структурных подразделений?

Посмотреть ответ

К внутренним причинам, тормозящим развитие компании, относятся:

- несовременный тип организационной структуры, не соответствующий внутренней среде предприятия и внешним факторам;

- неопределенность целей деятельности, отсутствие стратегии развития, низкая эффективность систем ответственности, недостаточность контроля исполнения решений по управлению;

- неразвитость информационных взаимоотношений внутри организации, нехватка данных для принятия обоснованных решений;

- слабый показатель компетентности сотрудников, отсутствие современных навыков и знаний, необходимого уровня взаимодействия между службами (производственными, маркетинговыми);

- низкая заинтересованность сотрудников в результатах деятельности, преобладание материальных способов стимулирования труда.

Но чаще решение о реструктуризации принимается из-за внешних факторов (изменение конъюнктуры рынка, появление новых научных и технических разработок).

Что такое реструктуризация организации?

Цели реструктуризации

В числе целей процедуры выделяют:

- улучшение финансовых, производственных, экономических показателей работы организации;

- оптимизацию финансовых потоков и налогообложения, повышение эффективности системы правового контроля;

- усиление конкурентоспособности производимого/реализуемого товара (услуг);

- расширение существующего и/или выход на новые рынки, освобождение от неликвидных активов.

Любые изменения структуры компании направлены в итоге на достижение ее эффективного прибыльного функционирования при обеспечении:

- согласованности интересов всех участников (компании, контрагентов, потребителей);

- сохранности существующего производственного, научного и технического уровня и кадрового потенциала;

- решения вопросов гашения долга перед кредиторами и увеличения поступлений в бюджет.

Достижение поставленных задач является длительным процессом, состоящим из нескольких этапов, осуществляемых при привлечении к исполнению специалистов разных профилей и соблюдении принципов:

- Системности, позволяющего концентрироваться на главном моменте, определять связи, сопоставлять качественные характеристики.

- Последовательности, предусматривающего ведение исследований по специальной технологии, когда предыдущий этап представляет исходную базу для следующего.

- Целенаправленности, в соответствие с которым каждое изменение имеет заранее определенную цель, определяющую выбор и очередность решений.

- Корпоративности, проявляющегося в понимании всеми работниками компании поставленных целей, интеграции социальных, психологических и деловых отношений.

- Концептуальности, согласно которому проводимая реструктуризация должна отличаться концептуальным единством, базироваться на целях, единых для всех подразделений и управленческих процессов.

- Стабильности и управляемости, по которому изменения в ходе процедуры должны быть продуманы, ограничены во времени и управляемы на любом этапе.

Кстати! Длительность процедуры приводит к застойным и плохо управляемым ситуациям, препятствующим достижению успешных изменений в деятельности организации.

Виды реструктуризации

Определение видов процедуры зависит от интересов и внутренних резервов компании, а также от внешних обстоятельств. Направления изменений касаются сферы деятельности организации, внутренней структуры предприятия, структуры капитала и контроля.

Классификации видов реструктуризации разделяются по разным критериям, в том числе по:

- Стадии развития предприятия:

- оперативная (при необходимости выхода организации из кризисной ситуации);

- стратегическая (для поддержания функционирования организации).

- Инициатору:

- пассивная, связанная с внешними обстоятельствами, при которых предприятие заинтересовано в структурных преобразованиях;

- активная, когда инициатором является сама компания.

- По степени взаимодействия с внешним окружением:

- внешняя, нацеленная на изменение взаимоотношений с внешней средой;

- внутренняя, направленная на внутренние корректировки и прямо не касающаяся изменения внешней среды.

- Охвату видов деятельности организации:

- комплексная (для всех сторон деятельности);

- поэлементная (для отдельных элементов — производства, финансов, управленческой системы);

- многоэлементная (для комплекса ряда элементов системы).

- По времени проведения:

- краткосрочная;

- среднесрочная;

- долгосрочная.

- По степени подотчетности и привлекаемым средствам:

- централизованная, проводимая в компании по решению и под контролем государственных (муниципальных) структур за счет привлеченных средств;

- децентрализованная, осуществляется предприятием самостоятельно (собственными средствами);

- смешанная при использовании собственного и привлеченного финансирования.

- По количеству проводимых операций (этапов):

- одноэтапная;

- многоэтапная.

- По темпам проведения процедуры:

- последовательная;

- скачкообразная.

Кстати! Разнообразие видов процедуры не имеет строгих разграничений, в некоторых из них присутствуют пересечения либо дублирование действий на определенных этапах исполнения.

Порядок проведения реструктуризации

Не существует единой методики или плана проведения процедуры для всех организаций. С учетом специфики предприятия, его потенциала, позиции на рынке, в каждой конкретной ситуации могут различаться не только выбранные методы воздействия, но и сама последовательность проводимых этапов.

При проведении процедуры выделяются несколько основных этапов:

Этап 1. Определение целевых установок. Руководство компании определяет цели и задачи, которые следует решить для изменения текущего положения компании. От грамотного определения необходимых структурных изменений зависит результат выполнения программы.

Этап 2. Диагностика. При этом выявляются проблемы организации, целесообразность дальнейшего инвестирования в действующий бизнес, перспективы расширения. В качестве инструментов используется анализ финансового состояния компании, анализ налоговой и операционной деятельности.

Этап 3. Подготовка стратегии и программы. По данным диагностических мероприятий составляются альтернативные варианты развития, вычисляются прогнозные показатели и потенциальные риски, объемы необходимых ресурсов. С учетом различных критериев руководством компании осуществляется выбор варианта, на основе которого вырабатывается программа реструктуризации с уточненными стратегическими направлениями, детализацией параметров (качественных, количественных), достижение которых планируется. Основным документом при осуществлении изменений принимается программа проведения корректировок. У каждого предприятия программа носит индивидуальный характер.

Руководство предприятия может обратиться к помощи консалтинговых фирм для проведения оценки состояния предприятия, разработки стратегии и необходимых мероприятий, либо действовать на основе разработок собственных подразделений по стратегическому развитию.

Этап 4. Проведение реструктуризации согласно принятой программе. В ходе последовательного исполнения данного этапа уточняются запланированные целевые критерии, при отклонении от которых выполняется корректировка программы.

Этап 5. Сопровождение программы, оценивание итогов. На завершающем этапе ведется контроль исполнения целевых показателей, анализируется полученная информация и результаты деятельности, составляется итоговый отчет о выполненной работе.

Важно! Постоянный мониторинг экономических и финансовых параметров деятельности предприятия, а также состояния на рынке требуется для своевременного диагностирования необходимости процедуры реструктуризации. Запаздывание с проведением необходимых изменений может привести к негативному развитию ситуации, потребовать больших объемов затрат ресурсов или не позволить достичь желаемых целей.

Возможные риски

Несмотря на эффективность реструктуризации, ряд факторов может противодействовать ее проведению или понизить экономические результаты.

- Нельзя недооценивать влияние социального фактора. Резкое изменение политики занятости, особенно ставшей причиной сокращения штатов, может вызвать в коллективе социальную напряженность, отразиться на структуре занятости.

- Признанный неэффективным существующий механизм хозяйствования меняется новой моделью функционирования, что при нестабильной экономической ситуации может привести к итогам, не отвечающим в полной мере или даже противоположным ожидаемым.

- Могут тормозить процесс изменений субъективные обстоятельства в виде ограниченности государственной поддержки реформ, недостаточной обеспеченности квалифицированными специалистами и собственными материальными ресурсами, критического финансового положения предприятия.

Библиографическое описание:

Аслаева, А. Г. Реструктуризация предприятий на примере ГУП «Тавакан» / А. Г. Аслаева. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы VI Междунар. науч. конф. (г. Санкт-Петербург, декабрь 2017 г.). — Санкт-Петербург : Свое издательство, 2017. — С. 129-132. — URL: https://moluch.ru/conf/econ/archive/263/13377/ (дата обращения: 23.03.2023).

На сегодняшний день к реструктуризации бизнеса обращаются немалое количество предприятий. В широком значении под реструктуризацией подразумевается процесс комплексного изменения методов функционирования и управления предприятий на основе адаптации к условиям и потребностям рынка. [3, с.14]. В особенности одним из методов реструктуризации являются слияния. При слиянии два или несколько предприятий прекращают свою деятельность с передачей всех прав и обязанностей вновь создаваемому предприятию. Состав юридических лиц при этом полностью обновляется. Слияние предприятий может происходить в разных странах, регионах, областях.

Ключевые слова: реструктуризация, предприятие, задолженность, имидж, перспектива, стоимость, экономические показатели

В современном мире практически все ведущие крупные компании, международные интеграции — результат слияния двух или более организаций. Соответственно данная процедура имеет множество положительных аспектов, в числе которых увеличение прибыльности, повышение имиджа, формирование бренда, выход их кризисных ситуаций, а также ситуаций неплатежеспособности.

Для подробного рассмотрения данного вопроса необходимо обратиться к практической части и рассмотреть эффект синергии от слияния компаний. Важно отметить, что эффект синергизма — комбинированная стоимость обеих фирм. Синергия выступает как потенциальная дополнительная стоимость, появляющаяся в результате объединения двух фирм. Эффект синергизма может быть достигнут только с помощью предположительных (прогнозируемых) оценок.

Для практического исследования приведем пример слияния двух организаций Государственное унитарное предприятие «Тавакан» (далее ГУП «Тавакан») и АО «Давлекановская молочная компания» (далее АО «ДМК»). Деятельность данных предприятий направлена на производство молочной продукции на территории Башкортостана и в других областей России. АО «ДМК» является более известной компанией молочной продукции, которая распространена на большие радиусы и обладает большим спросом, а ГУП «Тавакан» обладает большим объемом ресурсов. Их объединение может увеличить общую прибыльность и распространение по другим регионам России. Итак, необходимо перейти к практической части данной работы.

Как правило, анализ синергетического эффекта предполагает в первую очередь сравнение. То есть сравнение показателей до и после реструктуризации путем слияния, который показан на таблице 1. Все приведенные расчеты были взяты из официального источника Росстата двух организаций за 2016 год.

Таблица 1

Показателей до ипосле объединения компаний

|

Показатель |

До объединения |

После объединения |

|

|

ГУП «Тавакан» |

АО «ДМК» |

||

|

Выручка, в тыс. руб. |

204970 |

1392413 |

1693612 |

|

Себестоимость продаж, тыс. руб. |

203478 |

1209303 |

1320122 |

|

Прибыль (убыток) от продаж, тыс. руб. |

1492 |

96799 |

101855 |

|

Основные средства, тыс. руб. |

836254 |

182354 |

455121 |

|

Итого оборотных активов, в тыс. руб. |

214985 |

423982 |

294512 |

|

Величина капитала, тыс. руб. |

263389 |

150 |

1087 |

|

Поступления от инвестиционных операций, тыс. руб. |

268491 |

11021 |

45696 |

Как видно из данной таблицы, показатели после слияния организаций являются предположительными. Необходимо заметить, что АО «ДМК» имеет значительное превосходство в имидже и покупательной способности, что доказывает больший объем прибыли и выручки. После объединения заметно увеличивается выручка и общий объем прибыли (в тыс. руб.). ГУП «Тавакан» имеет большие поступления от инвестиционных операций и после объединения наблюдается значительное ее снижение.

Также для анализа синергетического эффекта по реструктуризации слияния предприятий можно произвести расчет по будущему финансовому состоянию, то есть по основным экономическим коэффициентам. Данное описание можно отобразить в виде следующей таблицы 2, в котором также представлены показатели по двум анализируемым предприятиям ГУП «Тавакан» и АО «ДМК».

Таблица 2

Показатели эффективности до ипосле слияния компаний

|

Показатель |

До слияния |

После слияния |

|

|

ГУП «Тавакан» |

АО «ДМК» |

||

|

Показатель общей платежеспособности, в % |

3,01 |

4,00 |

3,5 |

|

Рентабельность собственного капитала, в % |

0,4 |

0,89 |

0,9 |

|

Коэффициент капитализации, в % |

0,11 |

1,15 |

1,6 |

|

Коэффициент обеспеченности собственными средствами, в % |

0,53 |

1,01 |

1,00 |

|

Коэффициент финансовой устойчивости, в % |

0,9 |

1,23 |

1,2 |

Методика данного расчета заключается в следующем. До момента слияния определяется рейтинговое число для каждого предприятия, которое предполагается включить в состав интегрированной компании. При этом рассчитываются финансовые показатели, входящие в состав расчетной формулы. Затем рейтинговые числа предприятий суммируются. После этого определяются финансовые показатели вертикально интегрированной компании, образованной в результате слияния исходных предприятий, и рассчитывается рейтинговое число. Если рейтинговое число превышает значение суммарного рейтингового числа отдельно взятых предприятий до их слияния, то объединение эффективно. Если нет, то объединение нецелесообразно.

Как видно из таблицы 2, что рейтинговое число превышает значение суммарного рейтингового числа, значит объединение целесообразно.

Итак, необходимо дать вывод по вышеуказанным вычислениям, именно по реструктуризации организации путем слияний. ГУП «Тавакан» в случае слияния с закрытым акционерным обществом «ДМК» может получить значительные выгоды (синергетический эффект):

- значительное повышение выручки и чистой прибыли предприятия;

- уменьшение долгов организации, в особенности по налогам и сборам;

- повышение имиджа предприятия;

- распространение продукции в другие города Российской Федерации;

- увеличение платежеспособности предприятия;

- увеличения значения рентабельности и нормализация финансовой устойчивости.

В рамках темы реструктуризации предприятия можно исследовать направление — реструктуризация задолженности.

Мероприятия, направленные на исполнение обязательств перед кредиторами в полном объёме при помощи восстановления платёжеспособности, называют реструктуризацией задолженности.

Методология реструктуризации задолженности организации должника, которая проводится на стадиях предупреждения банкротства, финансового оздоровления и внешнего управления, может состоять из следующих этапов:

- определение и анализ состава кредиторской задолженности;

- выбор наиболее рациональных способов (методов, направлений) реструктуризации кредиторской задолженности организации;

- разработка плана погашения имеющихся и оплаты новых возникающих обязательств, а также подготовка соответствующей документации по соглашениям с кредиторами и их реализация.

Исходя из вышеуказанной теории, предложим мероприятия по снижению задолженности также на примере организации ГУП «Тавакан».

Первая стадия — это расчет кредиторской задолженности. Данные таблицы взяты из официального источника Росстата. Ее можно представить в виде следующей таблицы 3.

Таблица 3

Расчет кредиторской задолженности ГУП «Тавакан»

|

Вид задолженности |

Значение |

|

Поставщики и подрядчики, тыс. руб. |

3816 |

|

Задолженность по налогам и сборам, тыс. руб. |

1732 |

|

Задолженность перед государственными внебюджетными фондами, тыс. руб. |

11 |

|

Прочие кредиторы, тыс. руб. |

3578 |

|

Итого |

9137 |

То есть общая сумма задолженности за 2016 год составляет 9137 тыс. руб.

Предлагается реструктуризировать данную сумму задолженности.

То есть, если предприятие погашает сумму этой задолженности, из неё недоимка по налогам и сборам в 2017 году составляет 51 % или 4659,87 тыс. руб., в течение трех лет, то ему полностью спишут задолженность по пени и штрафам, сумма которых составляет 9137–4659,87 = 4477,13 тыс. руб. То есть необходимая к выплате сумма будет составлять 4659,87 тыс. рублей. График погашения задолженности за установленный период можно оформить в виде таблицы 4.

Таблица 4

График погашения задолженности ГУП «Тавакан» за 2016 год

|

Сумма платежа, вруб. |

Срок платежа |

|

767150 |

01.04.2017 |

|

753200 |

01.09.2017 |

|

478000 |

01.01.2018 |

|

910000 |

01.07.2018 |

|

751000 |

01.12.2018 |

|

1000520 |

01.05.2019 |

Также более подробный расчет можно оформить в виде следующей подробной таблицы 5, в котором рассматривается эффективность и сравнение до проведения реструктуризации и после. Все числовые значения в тыс.руб.

Таблица 5

Расчёт эффективности после проведения реструктуризации кредиторской задолженности

|

Показатель |

До внедрения |

После внедрения |

Изменения |

|

Объем реализуемой продукции |

71167 |

100345 |

+29178 |

|

Себестоимость реализованной продукции |

203478 |

295412 |

+91934 |

|

Затраты на 1 рубль реализованной продукции |

0,86 |

0,86 |

— |

|

Прибыль от реализованной продукции |

1492 |

6523 |

+5031 |

|

Чистая прибыль |

2968 |

3612 |

+644 |

|

Рентабельность продаж |

0,4 |

1,25 |

0,85 |

|

Кредиторская задолженность |

2496 |

1547 |

-949 |

По данным таблицы 5 можно сказать, что реализовав данное мероприятие в ГУП «Тавакан» его кредиторская задолженность снизится на 38 %. Объём реализованной продукции увеличится на 30 %, или на 29178 тыс. руб., затраты на 1 рубль реализованной продукции останутся на прежнем уровне и составят 0,86 рубля. Прибыль от реализованной продукции увеличится на 5031 тыс. руб., или на 77 %, а прибыль, остающаяся в распоряжении предприятия после уплаты налогов, составит 3612 тыс. руб. Рентабельность продаж значительно увеличится и составит 1,25. В целом данное мероприятие является эффективным, так как способствует изменению условий выплаты, погашения долга и процентов по нему в сторону их смягчения. Была произведена оценка по реструктуризации в результате слияния ГУП «Тавакан» и АО «ДМК». И в результате слияния ГУП «Тавакан» может получить значительные выгоды (синергетический эффект): значительное повышение выручки и чистой прибыли предприятия; уменьшение долгов организации, в особенности по налогам и сборам; повышение имиджа предприятия; распространение продукции в другие города Российской Федерации; увеличение платежеспособности предприятия; увеличения значения рентабельности и нормализация финансовой устойчивости. По кредиторской задолженности, которая присутствует на предприятии ГУП «Тавакан», в случае ее реструктуризации может произойти увеличение объема выпуска продукции на 30 % и снижение задолженности на 77 %. То есть в целом данное мероприятие является эффективным, так как способствует изменению условий выплаты, погашения долга и процентов по нему в сторону их смягчения.

Итак, реструктуризация в той или иной области предприятия — это многоэтапный процесс и требует не мало усилий и средств. Однако при его проведении предприятие получает новые возможности, новые пути своего развития, а также обеспечивает конкурентоспособное положение.

Литература:

- Тавакан — натуральные продукты // Тавакан. URL: http://tavakan-np.ru/ (дата обращения: 26.11.2017).

- Группа компаний «ДАВЛЕКАНОВО» современное производство молочной продукции // АО «Давлекановская молочная компания». URL: http://www.davlekanovo.ru/ (дата обращения: 26.11.2017).

- Безпалов В. В. Реструктуризация системы управления предприятия. — М.: КноРус, 2015. — 280 с.

Основные термины (генерируются автоматически): кредиторская задолженность, реализованная продукция, ГУП, предприятие, результат слияния, рейтинговое число, синергетический эффект, таблица, объединение, финансовая устойчивость.

Похожие статьи

Влияние ужесточения денежно—кредитной политики ЦБ на…

банк, слияние, присоединение, синергетический эффект, принятие решения, сделка слияния, реорганизация банка, объединение ресурсов, банковский сектор, увеличение капитала.

Управление кредиторской задолженностью производственного…

Таблица 3. Анализ кредиторской задолженности производственного предприятия с использованием финансовых коэффициентов.

применять форвардные контракты на поставку продукции стабильным заказчикам

Оценка финансовой устойчивости торговой компании с целью…

Таблица 1. Типы финансовой устойчивости предприятия [7].

Основные термины (генерируются автоматически): актив, собственный капитал, средство, кредиторская задолженность, дебиторская задолженность, финансовая устойчивость, запас…

Оценка финансовой устойчивости коммерческого банка и пути…

В итоге, финансовая устойчивость коммерческих банков, то есть способность своевременно выполнять все

Таблица 2. Сравнительная характеристика методик оценки финансовой устойчивости вРФ.

Просроченная задолженность. Объём принятого обеспечения.

Финансовая устойчивость сельскохозяйственных организаций…

– коэффициент оборачиваемости дебиторской задолженности(Kodz)

На основе полученных результатов, используя рейтинговую оценку финансовой устойчивости организаций

Крылов Э. И. Анализ финансовых результатов предприятия: учеб. пособие / Э. И. Крылов, В…

Методологические основы анализа финансовой устойчивости…

Ключевые слова: предприятие, организация, финансовая устойчивость, анализ, методологические основы. Актуальность исследования вопросов анализа финансовой устойчивости заключается в том, что в период кризисных явлений…

Показатели, оценивающие финансовую устойчивость…

То есть, если значение коэффициента независимости свыше 0,5, то предприятие сможет погасить свою задолженность перед кредиторами, реализовав свои собственные активы.

Таблица 1. Коэффициенты финансовой устойчивости.

Финансовая устойчивость — фактор эффективности производства

При абсолютной финансовой устойчивости предприятие имеет достаточно высокую

Увеличивается оборачиваемость запасов, предприятие всю произведенную продукцию

Кредиторская задолженность слишком велика, а деятельность предприятия не способна…

Роль баланса при анализе финансового состояния предприятия

Методика анализа финансовой устойчивости предприятия… финансовая устойчивость, собственный капитал, финансовая устойчивость предприятия

актив, готовая продукция, средство, дебиторская задолженность, финансовый план, оборотный капитал, кредиторская…

Предложите, как улучшить StudyLib

(Для жалоб на нарушения авторских прав, используйте

другую форму

)

Ваш е-мэйл

Заполните, если хотите получить ответ

Оцените наш проект

1

2

3

4

5