В статье рассматриваются теоретические аспекты и практическое применение метода рынка капитала в рамках реализации сравнительного подхода при оценке стоимости телекоммуникационной компании ПАО «Ростелеком».

Ключевые слова: корпоративные финансы, оценка стоимости бизнеса, метод рынка капитала, мультипликаторы, телекоммуникации, операторы сотовой связи

Как известно, в оценке стоимости бизнеса, так же, как и в оценке любых других объектов, используются несколько подходов — доходный, затратный и сравнительный. Метод рынка капитала, который относится к методологии сравнительного подхода, является одним распространенных способов оценки крупных компаний, и именно его применение будет рассмотрено в данной статье.

Сравнительный подход не является основным для оценки бизнеса и применяется лишь в определенных ситуациях. Он основывается на принципе замещения — в рамках данного подхода предполагается, что стоимость объекта оценки может быть определена с помощью сформированного финансового рынка, на котором объект может быть продан (при наличии такого рынка). В этом случае цена продажи бизнес-аналога может считаться наиболее вероятной величиной стоимости объекта оценки, которая фиксируется в рыночных условиях при проведении сделки. Пункт 10 ФСО № 8 регламентирует требования к применению сравнительного подхода при оценке стоимости бизнеса. [2]

Сравнительный подход используется в следующих ситуациях:

− необходимость быстрой упрощенной оценки;

− недостаток данных для доходного подхода (метод дисконтированных денежных потоков) или сложность прогнозирования деятельности компании;

− необходимость в альтернативном способе расчета в целях повышения объективности процесса оценки.

Помимо метода рынка капитала, сравнительный подход включает в себя метод сделок и метод отраслевых коэффициентов.

Метод рынка капитала — в своей основе использует сравнение с реальными ценами, выплаченными за акции бизнес-аналогов на фондовом рынке. После применения корректировок величина стоимости объекта оценки может быть определена на основе данных сопоставимых аналогичных компаний. В данном методе используются фактические данные — необходимо наличие достоверной финансовой и рыночной информация об объекте оценки и о его компаниях-аналогах. С помощью метода рынка капитала определяется стоимость бизнеса на уровне неконтрольной доли акций (миноритарный пакет).

Необходимая информация для реализации метода может быть получена из следующих источников: www.akm.ru; www.rbc.ru; www.skrin.ru; ОАО «Московская биржа»; информационный бюллетень «Государственное имущество»; база данных СПАРК (Интерфакс) и прочие.

При подборе сопоставимых аналогов оценщик должен руководствоваться четкими критериями отбора, которые зависят от условий оценки, наличия сведений об объектах и используемых методов. Одним из важнейших критериев является отраслевое сходство — различные отрасли кардинально отличаются друг от друга по параметрам доходности, капиталоемкости, темпов роста, в связи с чем компании-аналоги должны принадлежать той же отрасли, что и объект оценки. Тем не менее, в этом случае также должны быть учтены многие факторы:

− уровень диверсификации производства;

− характер взаимозаменяемости производимой продукции;

− состав экономических факторов, оказывающих влияние.

− этап экономического развития компании.

Среди важнейших критериев отбора также выделяют сходство выпускаемой продукции, размер компании и перспективы её роста. Данные о размерах аналога могут подвергаться корректировкам в отличие от информации о сходстве продукции (если существуют различия по этому критерию). Критерий о размере включает в себя данные об объемах реализованной продукции, объемы прибыли, структура и количество филиалов и другие. При этом оценщик должен учитывать географическую диверсификацию, количественные скидки при закупке крупных объемов сырья, ценовые различия по аналогичным товарам.

Таблица 1

Перечень использованных при проведении оценки источников информации по аналогам

|

Данные для оценки |

Источник получения |

|

Финансовая отчетность ПАО «Мегафон» |

http://megafon.ru |

|

Финансовая отчетность ПАО МГТС |

http://mgts.ru |

|

Финансовая отчетность ПАО «МТС» |

http://mts.ru |

|

Финансовая отчетность ПАО «ВымпелКом» |

http://beeline.ru |

|

Финансовая отчетность ПАО «Ростелеком» |

http://rt.ru |

|

Котировки акций объекта оценки и аналогов |

http://moex.com |

|

Финансовый анализ объекта оценки и аналогов |

Расчеты автора |

Проведем оценку рыночной стоимости ПАО «Ростелеком» методом рынка капитала в рамках сравнительного подхода. Для реализации метода были подобраны компании-аналоги: ПАО «Мегафон», ПАО МГТС, ПАО «МТС». Также, была рассмотрена компания ПАО «Вымпелком» (бренд «Билайн»), однако, она является дочерней компанией зарубежного холдинга VEON Ltd. и её акции не обращаются на российском фондовом рынке.

В целях определения финансовых рисков и структуры капитала проводится финансовый анализ аналогичных компаний (на основе финансовых коэффициентов, средних арифметических и медианных значений, возможно применение рейтинговой оценки), позволяющий оценить:

− соотношение собственных и заемных средств;

− ликвидность и платежеспособность;

− кредитоспособность (привлечение заемных средств на выгодных условиях).

При оценке рисков также используется критерий качества менеджмента и фактор корпоративного управления, формируемые на основе косвенных данных: качество отчетности, возраст руководящего звена, его опыт, уровень образования, заработная плата.

К перечисленным критериям на усмотрение оценщика можно добавить критерии репутации компании, опыт сотрудников, характер конкуренции, дивидендная политика, балансовая стоимость компании. После предварительного анализа оценщик делает вывод о сопоставимости аналога с объектом оценки по определенному набору критериев и использует его для расчета мультипликаторов. Или, в обратном случае, при недостаточности сопоставимых качеств такой аналог исключается из процесса оценки.

Таблица 2

Структура балансовых показателей объекта оценки ианалогов по итогам 2018г. (млн руб.)

|

Организация-аналог |

Единицы измерения |

Всего активов |

Основные средства |

Оборотные активы |

Запасы |

Дебиторская задолженность |

|

Мегафон |

млн руб. |

582 062 |

177 674 |

88 519 |

962 |

28 789 |

|

% |

100 |

30,52 |

15,21 |

0,17 |

4,95 |

|

|

МТС |

млн руб. |

844 811 |

173 851 |

141 130 |

460 |

30 502 |

|

% |

100 |

20,58 |

16,71 |

0,05 |

3,61 |

|

|

МГТС |

млн руб. |

105 307 |

47 421 |

29 896 |

790 |

6 203 |

|

% |

100 |

45,03 |

28,39 |

0,75 |

5,89 |

|

|

Среднее |

% |

100 |

32,04 |

20,10 |

0,32 |

4,82 |

|

Медиана |

% |

100 |

30,52 |

16,71 |

0,17 |

4,95 |

|

Ростелеком |

млн руб. |

602 685 |

339 088 |

82 758 |

7 132 |

57 659 |

|

% |

100 |

56,26 |

13,73 |

1,18 |

9,57 |

Источник: megafon.ru, mts.ru, mgts.ru, rt.ru

Таблица 3

Структура балансовых показателей объекта оценки ианалогов по итогам 2018г. (продолжение, млн руб.)

|

Организация-аналог |

Единицы измерения |

Денежные средства |

Собственный капитал |

Всего обязательства |

Долгоср. обязательства |

Краткосрочные обязательства |

|

Мегафон |

млн.руб. |

24 863 |

146 885 |

435 177 |

328 911 |

106 266 |

|

% |

4,27 |

25,24 |

74,76 |

56,51 |

18,26 |

|

|

МТС |

млн.руб. |

69 147 |

107 428 |

737 383 |

556 107 |

181 276 |

|

% |

8,18 |

12,72 |

87,28 |

65,83 |

21,46 |

|

|

МГТС |

млн.руб. |

375 |

80 117 |

25 189 |

13 152 |

12 037 |

|

% |

0,36 |

76,08 |

23,92 |

12,49 |

11,43 |

|

|

Среднее |

% |

3,86 |

32,49 |

67,51 |

48,57 |

18,94 |

|

Медиана |

% |

3,44 |

20,58 |

79,42 |

57,99 |

19,86 |

|

Ростелеком |

млн.руб. |

11 329 |

247 452 |

355 234 |

211 407 |

143 827 |

|

% |

1,88 |

41,06 |

58,94 |

35,08 |

23,86 |

Источник: megafon.ru, mts.ru, mgts.ru, rt.ru

Как показал анализ структуры баланса и других показателей, наиболее близким аналогом ПАО «Ростелеком» является ПАО «Мегафон». Сходство компаний проявляется в следующих аспектах:

− сопоставимые величины активов;

− сопоставимые величины оборотных активов;

− близкая структура капитала компании;

− схожий уровень выручки;

− сопоставимый уровень чистой прибыли;

− более близкие значения коэффициентов автономии, рентабельности продаж и плеча финансового рычага, чем у других аналогов.

Таблица 4

Финансовые результаты объекта оценки ианалогов по итогам 2018г. (млн руб.)

|

Организация-аналог |

Выручка от продаж |

Прибыль от продаж |

Прибыль до налогообложения |

Налог на прибыль |

Чистая прибыль |

||||

|

млн руб. |

% |

млн руб. |

% |

млн руб. |

% |

млн руб. |

млн руб. |

% |

|

|

Мегафон |

305 426 |

100 |

49 531 |

16,2 |

20 609 |

6,8 |

2 840 |

16 430 |

5,4 |

|

МТС |

331 236 |

100 |

94 258 |

28,5 |

20 302 |

6,1 |

12 369 |

9 160 |

2,8 |

|

МГТС |

38 722 |

100 |

10 084 |

26,0 |

22 539 |

58,2 |

3 640 |

19627 |

50,7 |

|

Среднее |

225 128 |

100 |

51 291 |

23,6 |

21 150 |

23,7 |

6 283 |

15 072 |

19,6 |

|

Медиана |

305 426 |

100 |

49 531 |

26,0 |

20 609 |

6,8 |

3 640 |

16 430 |

5,4 |

|

Ростелеком |

305 939 |

100 |

24 041 |

7,9 |

7 515 |

2,5 |

3 193 |

5 381 |

1,8 |

Источник: расчеты автора

Таблица 5

Финансовые коэффициенты объекта оценки ианалогов на конец 2018г.

|

Организация—аналог |

Коэф. текущей ликвид-ности |

Коэф. быстрой ликвидности |

Доля ОС ввалюте баланса |

Коэф. автономии |

Рент. продаж |

Плечо рычага |

Рент. СК |

|

Мегафон |

0,83 |

0,23 |

0,31 |

0,25 |

0,16 |

2,96 |

0,11 |

|

МТС |

0,78 |

0,38 |

0,21 |

0,13 |

0,28 |

6,86 |

0,09 |

|

МГТС |

2,48 |

0,03 |

0,45 |

0,76 |

0,26 |

0,31 |

0,24 |

|

Среднее |

1,37 |

0,22 |

0,32 |

0,38 |

0,24 |

3,38 |

0,15 |

|

Медиана |

0,83 |

0,23 |

0,31 |

0,25 |

0,26 |

2,96 |

0,11 |

|

Ростелеком |

0,58 |

0,08 |

0,56 |

0,41 |

0,08 |

1,63 |

0,02 |

Источник: расчеты автора

На основе полученных мультипликаторов был проведен расчет стоимости, где в качестве аналога был выбран ПАО «Мегафон».

Метод рынка капитала предполагает использование ценовых мультипликаторов — коэффициентов, показывающих отношение рыночной цены акции (P, рыночная капитализация компании) или стоимости всего инвестированного капитала (EV, полная стоимость компании) компании-аналога к какому-либо финансовому или нефинансовому показателю этого предприятия. [3, c. 590] Мультипликаторы классифицируются следующим образом:

− финансовые (доходные и балансовые) и натуральные;

− моментные и интервальные.

Знаменатель финансовых мультипликаторов состоит из показателей финансовой отчетности в стоимостном выражении. Доходные финансовые мультипликаторы содержат такие параметры, как прибыль, денежный поток, дивиденды, выручка от продаж и прочие. Балансовые мультипликаторы включают в себя стоимость активов, стоимость чистых активов и другие. Знаменатель же натуральных мультипликаторов состоит из количественных показателей хозяйственно-экономической деятельности компании в натуральных единицах.

Наиболее распространенными финансовыми доходными мультипликаторами являются:

− P/E (Рыночная цена акций/Чистая прибыль);

− P/S или EV/S (Рыночная цена акций/Выручка или Стоимость компании/Выручка);

− P/CF (Рыночная цена акций/Денежный поток);

− P/DIV (Рыночная цена акций/Дивиденды);

− EV/EBITDA (Стоимость компании/Прибыль до выплаты процентов, налогов и амортизации).

Величина стоимости всего инвестированного капитала или полная стоимость бизнеса (E/V) определяется по формуле:

Рыночная капитализация компании + Рыночная стоимость долгосрочных обязательств — Наиболее ликвидные активы (денежные средства и ликвидные ценные бумаги).

Наиболее распространенными финансовыми балансовыми мультипликаторами являются:

− EV/BV (также EV/B, EV/BVA) — «Стоимость компании/Балансовая стоимость активов»;

− P/BV (также P/B, P/BVE) — «Рыночная цена акций/Балансовая стоимость акционерного капитала» или «Рыночная цена акций/Балансовая стоимость чистых активов»;

− P/BE — «Рыночная цена акций/Стоимость внеоборотных активов»;

− Q (мультипликатор Q или Q Тобина) — «Рыночная цена акций/Стоимость замещения чистых активов».

При выборе тех или иных мультипликаторов оценщик обязан обосновывать их применение. Для получения объективного результата необходимо соблюдать следующие правила использования мультипликаторов:

- Используемые мультипликаторы должны быть сопоставимы в плане расчета числителя и знаменателя.

- В связи с влиянием конъюнктуры рынка расчет мультипликаторов должен быть произведен на один и тот же момент времени.

- Кроме отраслевого сходства, компании-аналоги должны иметь сходный потенциал рост и уровень риска.

Таблица 6

Расчет стоимости ПАО «Ростелеком» (млн руб.)

|

Организация-аналог |

Сред. цена акции, руб. |

Кол-во обыкн. акций, млн шт. |

Баланс. стоимость акции, руб. |

EPS*, руб. |

Выручка на акцию, руб. |

Мультипликаторы |

||

|

P/S |

P/E |

P/BV |

||||||

|

Мегафон |

647,8 |

620 |

236,91 |

26,50 |

492,62 |

1,32 |

24,45 |

2,73 |

|

МТС |

260,75 |

1 998,38 |

53,76 |

4,58 |

165,75 |

1,57 |

56,89 |

4,85 |

|

МГТС |

1780 |

79,71 |

1005,12 |

246,23 |

485,79 |

3,66 |

7,23 |

1,77 |

|

Среднее |

896,18 |

899,36 |

431,93 |

92,44 |

381,39 |

2,18 |

29,52 |

3,12 |

|

Медиана |

647,80 |

620,00 |

236,91 |

26,50 |

485,79 |

1,57 |

24,45 |

2,73 |

|

Ростелеком |

72,25 |

2574,91 |

96,10 |

2,09 |

118,82 |

0,61 |

34,57 |

0,75 |

|

Стоимость по мультипликаторам |

— |

— |

— |

— |

— |

402 311 |

131 549 |

676 621 |

|

Весовые коэффициенты |

— |

— |

— |

— |

— |

0,33 |

0,33 |

0,33 |

|

Стоимость ПАО «Телеком» до поправок |

403 494 |

|||||||

|

Применение корректировок (премия за контроль — 31,87 %) |

532 087 |

|||||||

|

Поправка на недостаток/ избыток ЧОК |

-96 771 |

|||||||

|

Поправка на избыточные активы |

529 |

|||||||

|

Итоговая стоимость |

435 845 |

|||||||

*EPS — чистая прибыль на одну акцию.

Формирование итоговой величины стоимости включает в себя следующие этапы.

- Выбор величины мультипликатора и включение его в расчет. Это наиболее сложный момент, так как требуется четкое обоснование, которое будет отражено в дальнейшем в отчете. При согласовании мультипликаторов аналогов необходимо учитывать проблемы:

− сравнительной оценки мультипликаторов: должны быть исключены экстремальные значения мультипликаторов и рассчитаны их средние и медианные значения. Подобная процедура проводится и с финансовыми показателями, позволяющая определить близость аналогов;

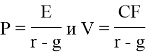

− взаимосвязь фундаментальных переменных величин (риск, рост и потенциал роста для генерирования денежных потоков) объекта оценки и его рыночных цен акций. Возможно использование модели Гордона как ориентир получения стоимости на основе доходных финансовых мультипликаторов:

- Анализ полученного результата величины стоимости. Важно учитывать, что при применении метода рынка капитала определяется стоимость неконтрольной доли акции (миноритарный пакет), а при применении метода сделок определяется стоимость контрольной доли (мажоритарный пакет).

- Внесение итоговых поправок. К их числу относятся корректировки в случае наличия непроизводственных и нефункционирующих активов, при наличии недостатка чистого оборотного капитала и потребности в срочных капитальных вложений — данные величины должны быть вычтены.

При проведении оценки контрольного пакета акций и стоимости всего бизнеса необходимо применение премии за контроль. Премия за контроль представляет собой стоимостное выражение преимущества, связанного с владением контрольной доли в бизнесе.

По данным исследования величин премий за контроль, проведенного Федотовой М. А. и Евстафьевой Е. М. в статье «Премия за контроль и скидка за размер пакета: практическое применение отечественной статистики», средний уровень премии за контроль в российской практике колеблется в интервале 30–60 %.

Также, согласно результатам исследования, среднее арифметическое значение премии за контроль при сделках с пакетами (доля свыше 50 %) составляет 63,04 %; среднее медианное значение соответственно составляет 31,87 %. Результаты исследования Федотовой М. А. и Евстафьевой Е. М. приведены в таблице ниже.

Среднее арифметическое значение премии за контроль с пакетами свыше 50 % (63,04 %) выходит за интервалы 30–60 % и не применяется.

Таблица 7

Результаты исследования ФедотовойМ.А. иЕвстафьевойЕ.М. величин премий за контроль по данным отечественного рынка

|

Размер пакета |

Значения премии за контроль |

Значения премии за контроль (для сделок спремиями от 0% до 100%) |

||

|

Среднее |

Медианное |

Среднее |

Медианное |

|

|

Все |

29,00 % |

14,84 % |

19,05 % |

14,18 % |

|

Сделки с пакетами свыше 50 % |

63,04 % |

31,87 % |

30,69 % |

23,82 % |

|

Сделки с пакетами свыше 25 % |

59,13 % |

30,76 % |

31,56 % |

25,18 % |

На основании этого в качестве премии за контроль оценщиком применяется среднее медианное значение в размере 31,87 %.

В рамках сравнительного подхода стоимость ПАО «Ростелеком» составила 435 844 508 000 рублей.

Результаты сравнительного подхода и метода рынка капитала в частности являются лишь частью комплексной оценки стоимости бизнеса. Для получения итоговой рыночной стоимости компании необходимо согласование полученных данных с результатами доходного и затратного подхода, если возможно их применение.

Литература:

- Федеральный закон от 29.07.1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» (ред. от 03.08.2018 г.)

- Приказ Минэкономразвития России от 01.06.2015 г. № 326 «Об утверждении Федерального стандарта оценки «Оценка бизнеса» (ФСО № 8)».

- Косорукова И. В. Оценка стоимости ценных бумаг и бизнеса / И. В. Косорукова, С. А. Секачев, М. А. Шуклина; под ред. И. В. Косоруковой. — М.: Московский финансово-промышленный университет «Синергия», 2016. — 904 с. (Университетская серия)

- Селезнева Н. Н. Финансовый анализ. Управление финансами [Электронный ресурс]: учебное пособие для вузов/ Селезнева Н. Н., Ионова А. Ф.— Электрон. текстовые данные.— М.: ЮНИТИ-ДАНА, 2017.

- Федотова М. А., Евстафьева Е. М. Премия за контроль и скидка за размер пакета: практическое применение отечественной статистики / «Оценочная деятельность» № 1, 2008 г. — с. 67–71.

Основные термины (генерируются автоматически): рыночная цена акций, сравнительный подход, метод рынка капитала, финансовая отчетность, мультипликатор, оценка, EPS, контроль, среднее, чистая прибыль.

Tatyana Bobrova

Эксперт по предмету «Финансы»

Задать вопрос автору статьи

Сущность понятия «капитал»

Развитие человеческого общества неизбежно связано с развитием хозяйственной деятельности. Одной из стадий развития общества является стадия капиталистических отношений. Эта фаза развития общества получила свое название от слова «капитал».

Среднестатистический гражданин имеет очень приблизительное понятие о значении (правильном определении) данного термина. В современной экономической теории также нет единства в его определении. Аксиомой является тот факт, что капитал является основой развития рыночной экономики. К определению его сущности подходят либо с вещной, либо с монетарной позиций.

Определение 1

Капиталом называют всю совокупность средств производства, также капиталом называется та часть денежных средств, которая используется в экономической деятельности предпринимателем с целью получения прибыли.

Сделаем домашку

с вашим ребенком за 380 ₽

Уделите время себе, а мы сделаем всю домашку с вашим ребенком в режиме online

В первом случае речь идет о средствах производства в виде различного оборудования, материалов и сооружений. Во втором случае имеются ввиду деньги, валюта и ценные бумаги.

Общее понятие о рынке капитала

Развития капиталистических отношений неразрывно связано с рыночной экономикой. Поэтому, если речь идет о капитале, то следует определиться и с термином «рынок капитала». Так как в экономической науке нет единства в определении термина «капитал», то и определение понятия «рынок капитала» также получает двоякое толкование.

Определение 2

Рынок капитала представляет собой рынок факторов и средств производства, на котором товаром (предметом купли-продажи) являются физические объекты (средства и факторы производства): станки, всевозможные машины и механизмы, сырье и полуфабрикаты, различного рода сооружения в их стоимостном выражении.

Рынок капитала – это совокупность финансового рынка и рынка ссудного капитала, на которых продается и покупается денежный капитал в виде денег, валюты и ценных бумаг, используемый в дальнейшем с целью получения дохода.

«Методы рынка капитала» 👇

Несмотря на различия в трактовке и определениях выше указанных понятий, специалисты выделяют несколько видов мировых рынков капитала:

- валютный рынок;

- рынок деривативов;

- страховой рынок;

- рынок кредитных операций;

- фондовый рынок и фондовые биржи;

- инвестиционный рынок и инвестиционные банки.

Методы оценки бизнеса

Как уже упоминалось выше, главная задача капитала в любой форме – обеспечить предпринимателю получение прибыли. Поэтому при использовании капитала закономерно возникает желание наиболее эффективного его применения. Для оценки эффективности функционирования любого бизнеса используются различные группы методов.

Наиболее часто применяются сравнительные подходы для определения экономического содержания предприятия или бизнеса, акции которого имеют определенную рыночную котировку или которое (предприятие) было недавно продано. Суть сравнительного подхода заключается в сравнении показателей анализируемого предприятия с показателями предприятия-аналога.

Замечание 1

Соотношение показателей цены продажи предприятия и основными его финансовыми показателями называется оценочным мультипликатором.

Бизнес (предприятие) может подвергаться анализу и оценке с различными целями. В зависимости от них и от условий оценивания допускается использование следующих методов сравнительного подхода:

- метод рынка капитала (метод компании-аналога);

- метод сделок;

- метод отраслевых коэффициентов.

Метод сделок применяют для оценки общей стоимости всего предприятия или контрольного пакета акций. Метод отраслевых коэффициентов базируется на применении рекомендуемых соотношений между ценой продажи предприятия (акций, бизнеса) и важнейшими его финансовыми показателями. Данные коэффициенты определяются методом расчета на основе долговременных статистических наблюдений. Они имеют место в малом и среднем бизнесе, имеющем довольно узкий спектр предлагаемых товаров и услуг. Для применения данного метода обязательным условием является наличие достаточной информации.

Метод рынка капитала

Для оценки стоимости одной акции или пакета акций (неконтрольного) может быть использован метод рынка капитала. Его еще называют методом компании-аналога.

Определение 3

Методом рынка капитала называют метод оценки, который применяется в рамках сравнительного экономического подхода, и в котором стоимость предприятия (фирмы, компании, бизнеса) определяют на основе информации о ценах за акции аналогичных компаний.

Поэтому за данным методом закрепилось и второе название – метод компании-аналога. Оценка в данном случае происходит на основе оценивания единичной акции компании-аналога и единичной акции анализируемой компании. Подобным образом можно оценивать и пакты акций (неконтрольные).

Для эффективности данного метода необходим доступ к достоверной информации о предприятиях-аналогах, чьи акции имеются на фондовом рынке. При этом учитывается дата купли-продажи данных акций и динамика изменений их котировок. Применение метода рынка капитала предполагает следующие этапы (стадии) проведения:

- этап сбора достоверной информации;

- этап отбора предприятий-аналогов;

- этап финансового анализа;

- этап расчетов оценочных мультипликаторов;

- этап определения величины мультипликатора;

- этап определения итоговой величины стоимости предприятия;

- этап оформления отчетов и рекомендаций для принятия управленческого решения.

Этап сбора информации является необходимым начальным этапом в любой экономической и коммерческой деятельности. Он позволяет получить сведения о финансовом состоянии анализируемого предприятия по сравнению с подобными предприятиями отрасли и мира. Для анализа берется определенный временной интервал (до 5 лет).

Отбор предприятий-аналогов происходит на основе собранной на предыдущем этапе информации и в соответствии с целью анализа. Финансовый анализ оценивает структуру капитала, его ликвидность, состояние бухгалтерской отчетности. В качестве показателей для определения мультипликаторов используют соотношения цены с прибылью, денежным потоком, дивидендами выплат и пр.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

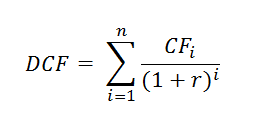

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.