Работаем правильно

25.01.2022

Выставляем счёт на оплату в приложении «Мой налог»

Самозанятый в работе с юридическим лицом должен заключить договор, выдать чек и иногда — счёт на оплату. В последнем заинтересована бухгалтерия компании-заказчика. Но как самозанятому выставить счёт и зачем он нужен?

Содержание

Что такое счёт на оплату

Это документ, по которому покупатель (заказчик) переводит деньги за товар или услугу. Счёт на оплату — это подтверждение, что компания оплатила работу контрагента, а не поездку начальника на Мальдивы.

В законе №422-Ф3 и в письме ФНС нет упоминаний о том, какие документы сопровождают расчёты между самозанятым и юрлицом (кроме чека). Поэтому ориентируемся на порядок расчета между юрлицом и физлицом:

- Договор, который закрепляет условия оплаты, способ и порядок расчётов, гарантии и ответственность сторон. Договор не нужен, если сделка немедленная: например, юрлицо покупает у самозанятого связанные вручную варежки и оплачивает их на месте. В этом случае понадобится только чек от самозанятого.

- Счёт на оплату, который служит обоснованием оплаты услуг или товаров самозанятого заказчиком.

- Назначение платежа, которое формирует заказчик.

- Чек от самозанятого.

Самозанятый может найти заказчика не только в России, но и за рубежом. Сервис Jooble ежедневно агрегирует вакансии со всего мира. Самозанятому нужно лишь вбить в поисковой строке интересующий запрос и тип занятости.

Зачем нужен счёт на оплату

Бизнесу

В первую очередь он нужен бухгалтерии заказчика. Налоговая отчётность для юрлиц строже, чем для самозанятых. Поэтому все операции, которые проходят по расчётному счёту компании, должны быть обоснованы документами.

Самозанятому

Самозанятые имеют право получить оплату без выставления счёта. Но если заказчик попросит такой документ, лучше бы знать, как правильно его составить.

Отказывая заказчику в этом документе, самозанятый может потерять клиента, и не одного.

Как выставить счёт на оплату

До недавнего времени самозанятому нужно было своими руками искать шаблон документа и заполнять все поля:

- ФИО и реквизиты самозанятого,

- дата и номер счёта,

- название и реквизиты организации-плательщика (должны быть прописаны в договоре),

- список всех работ и услуг с ценами,

- общая сумма счета,

- подпись самозанятого.

С 2021 счёт на оплату можно выставить из приложения «Мой налог». Это удобно, потому что самозанятому нужно лишь заполнить поэтапно все данные – приложение само сформирует документ.

Как выставить счёт на оплату в приложении «Мой налог»: рассказываем и показываем в скриншотах

1. Открываем приложение «Мой налог»

2. Проверяем, настроен ли в приложении способ безналичной оплаты

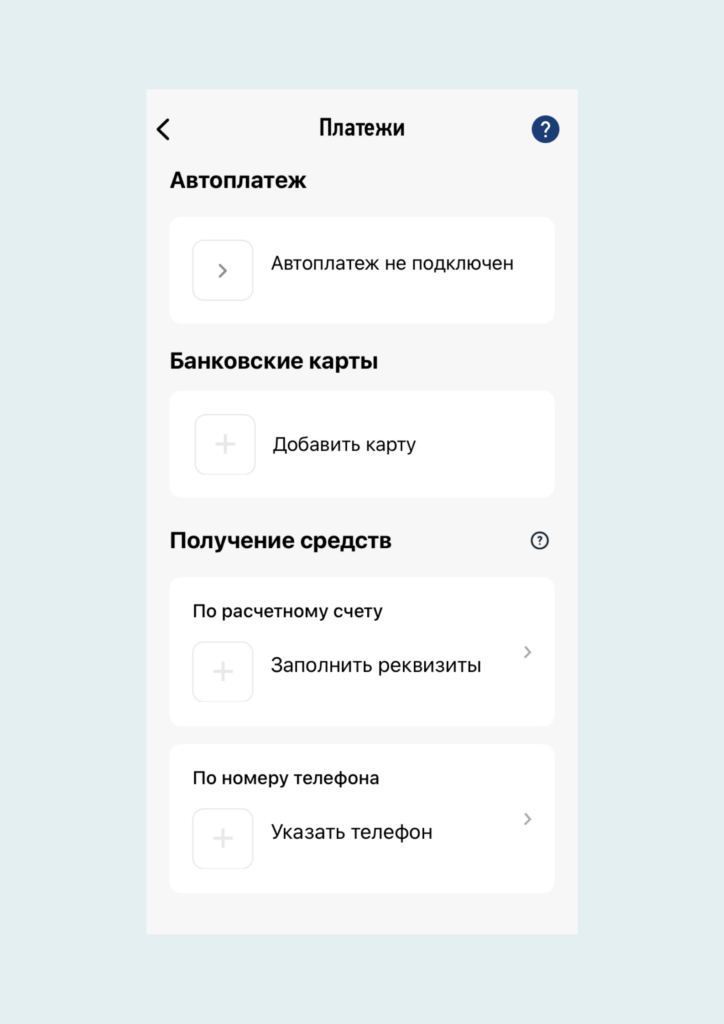

Для этого зайдите в раздел «Настройки» → «Платежиё и убедитесь, что в пункте «Получение средств» указан корректный способ.

«По расчётному счёту» для ИП на НПД и «По номеру телефона» для остальных. Во втором случае вы указываете номер, который привязан к системе быстрых платежей в конкретном банке.

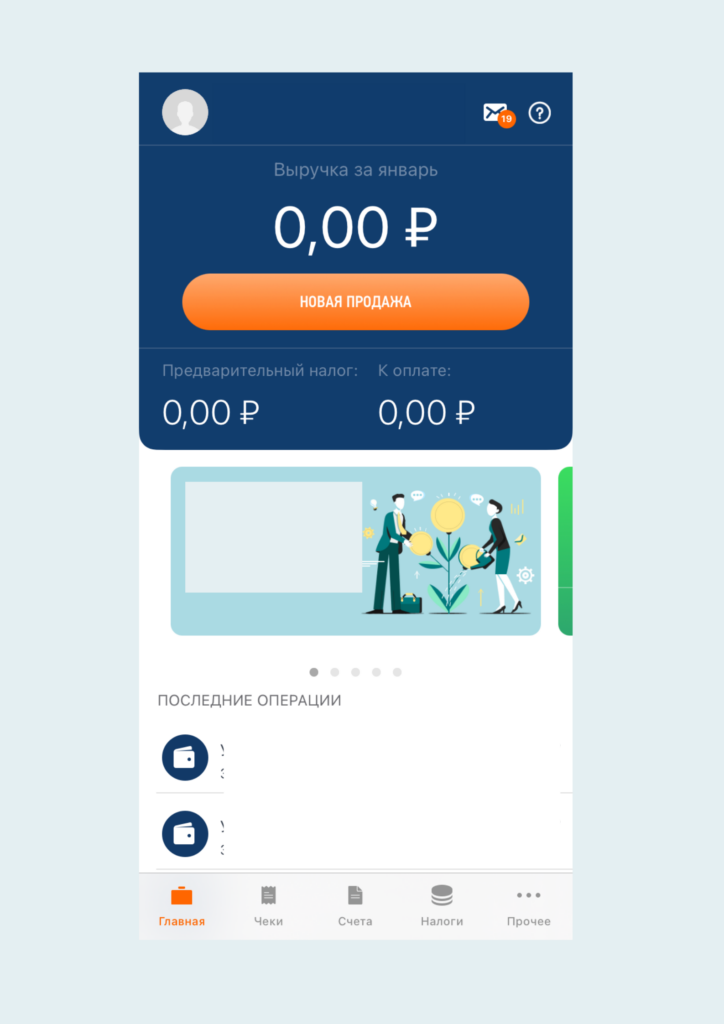

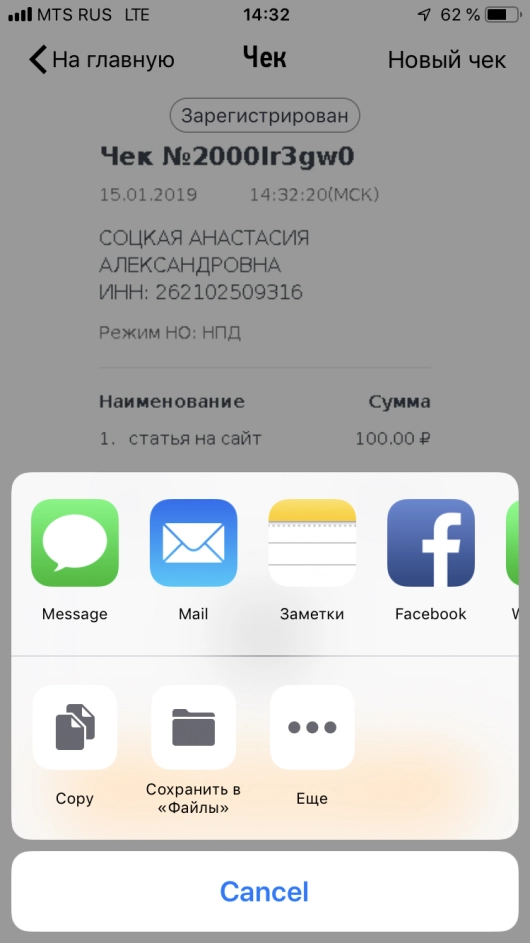

3. Возвращаемся на главный экран и нажимаем на кнопку «Новая продажа»

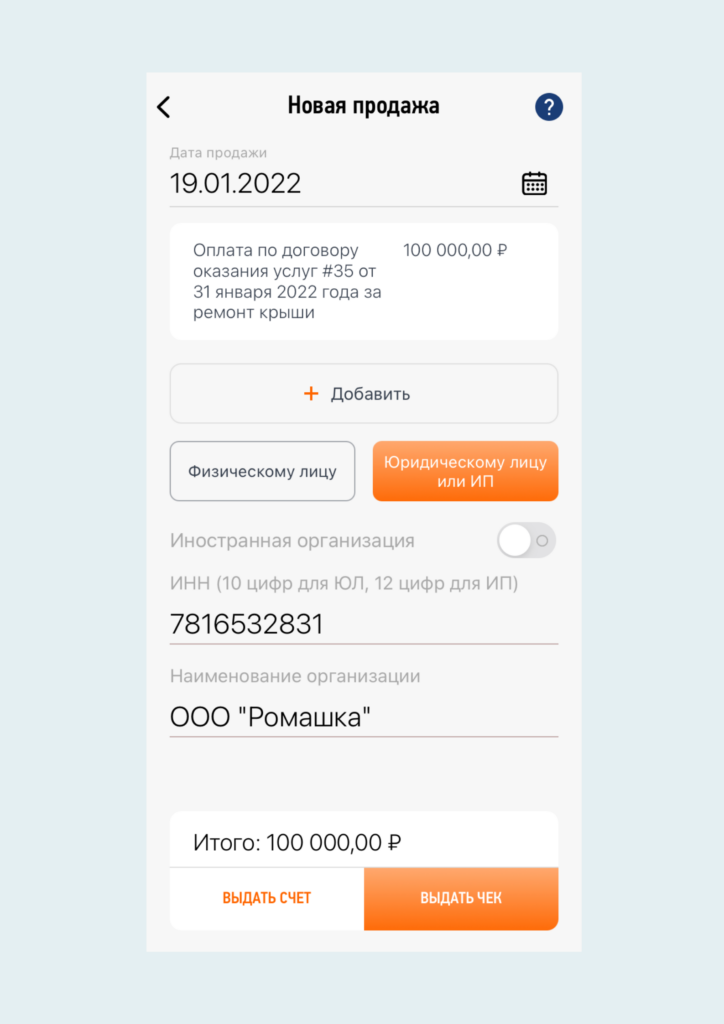

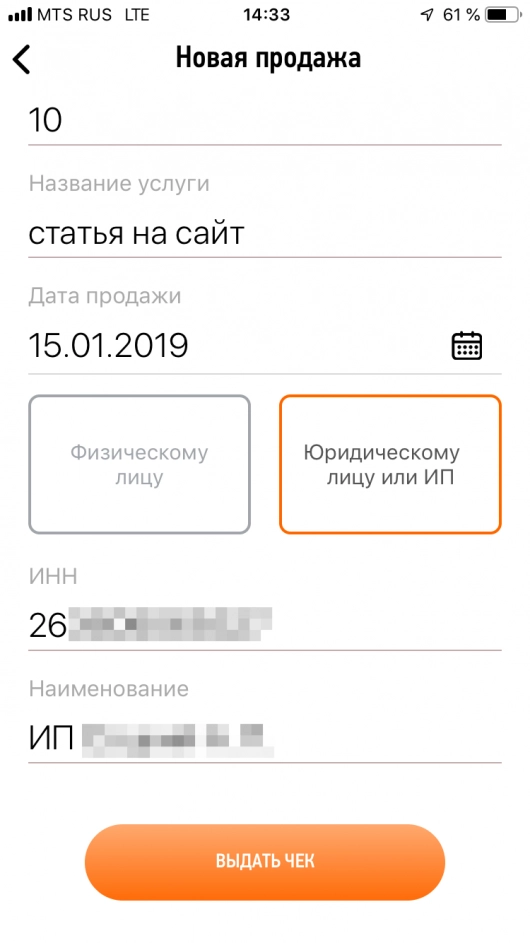

4. Заполняем поля:

- Наименование товара или услуги (какую работу вы выполнили), если заключён договор, то вписать туда же номер договора и дату его подписания. Нажимаем кнопку «Добавить», если услуг было несколько.

- Стоимость (сколько вам должны заплатить).

5. Ниже выбираем «Юридическому лицу или ИП» и заполняем поля с ИНН и наименованием организации

6. Проверяем правильность введённых данных и нажимаем кнопку «Выдать счёт»

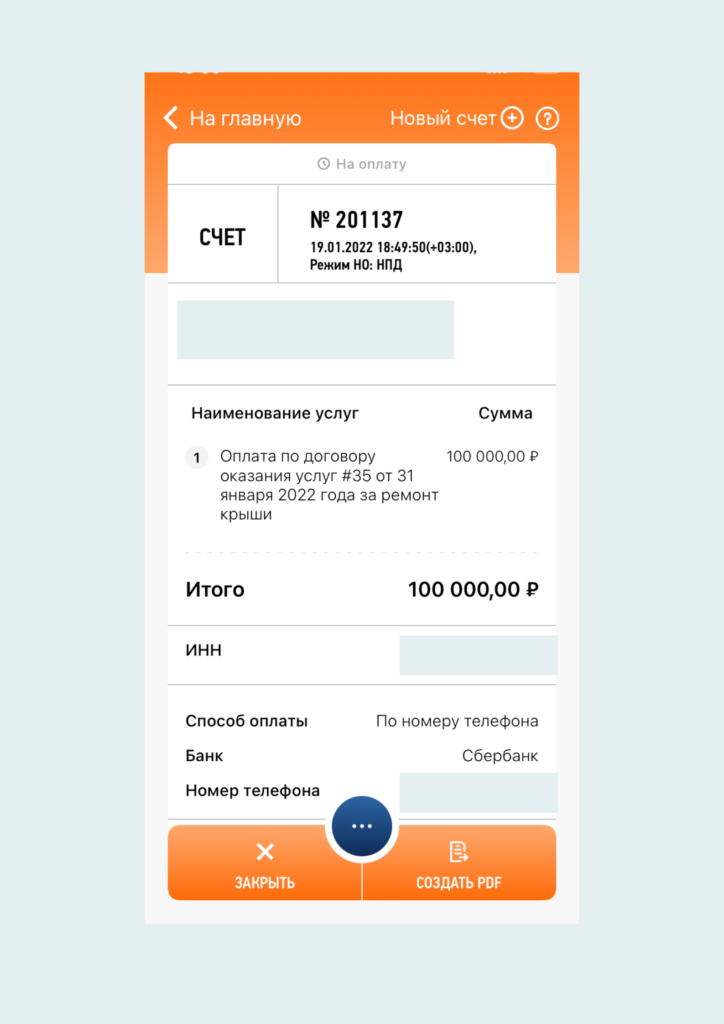

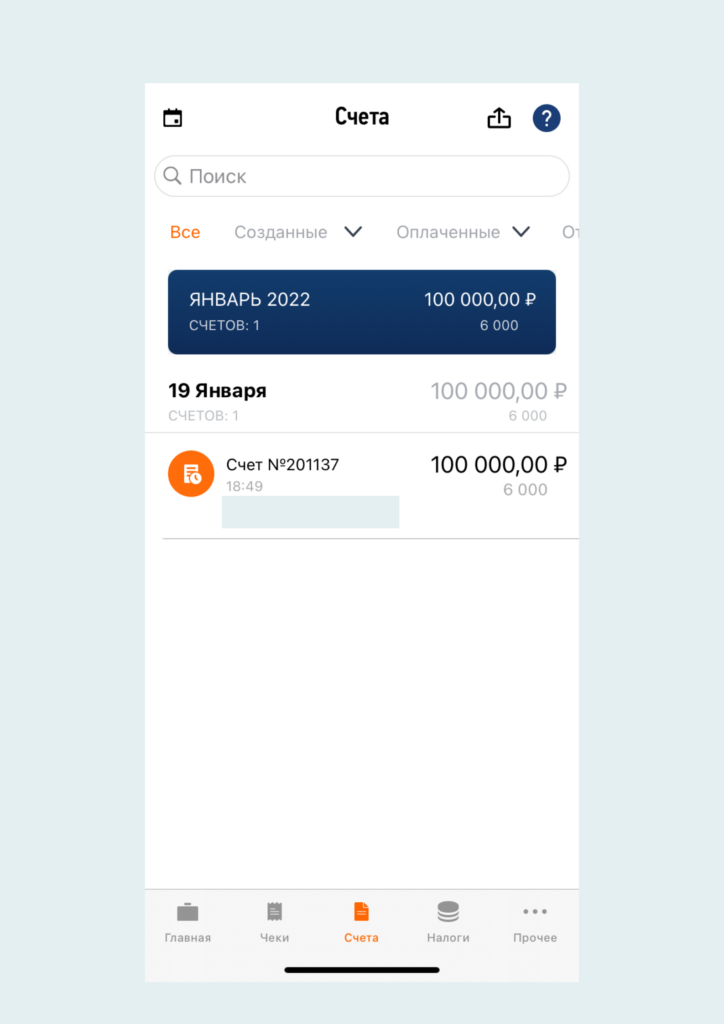

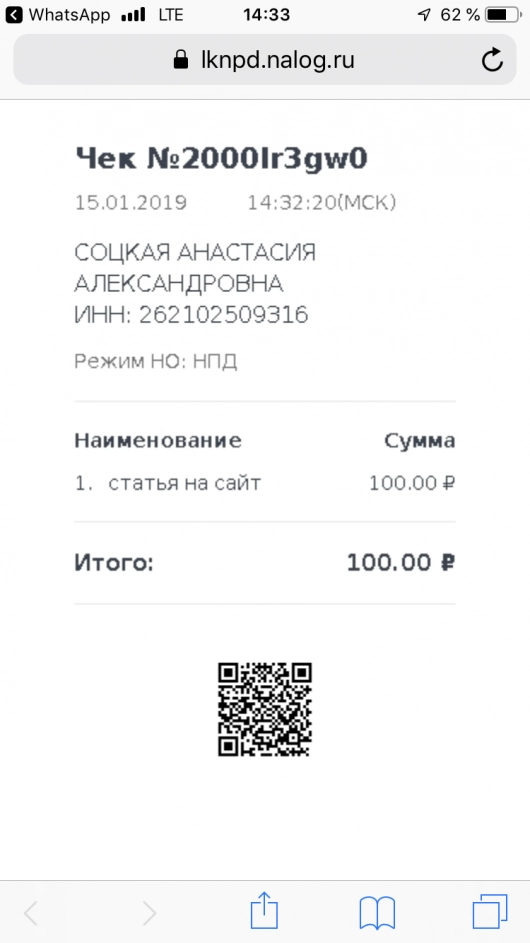

7. Перед вами готовый счёт на оплату

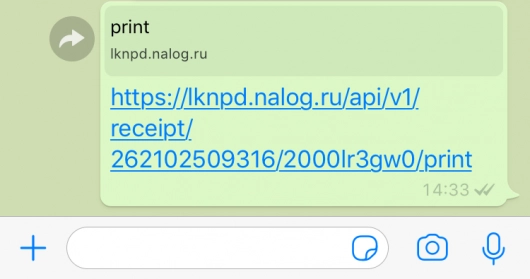

Теперь его можно сохранить в PDF или тут же отправить заказчику. Для этого нажмите на синюю кнопку с тремя точками и в открывшемся меню «Отправить ссылку на счёт». Выбираете способ отправки, нажимаете «Отправить» и вуаля – ваш счёт у заказчика.

Счёт необязательно отправлять сразу. Все сформированные документы будут храниться в разделе «Счета», сгруппированные по месяцам.

Там же вы можете редактировать документы: удалять ненужные и восстанавливать обратно, если передумаете.

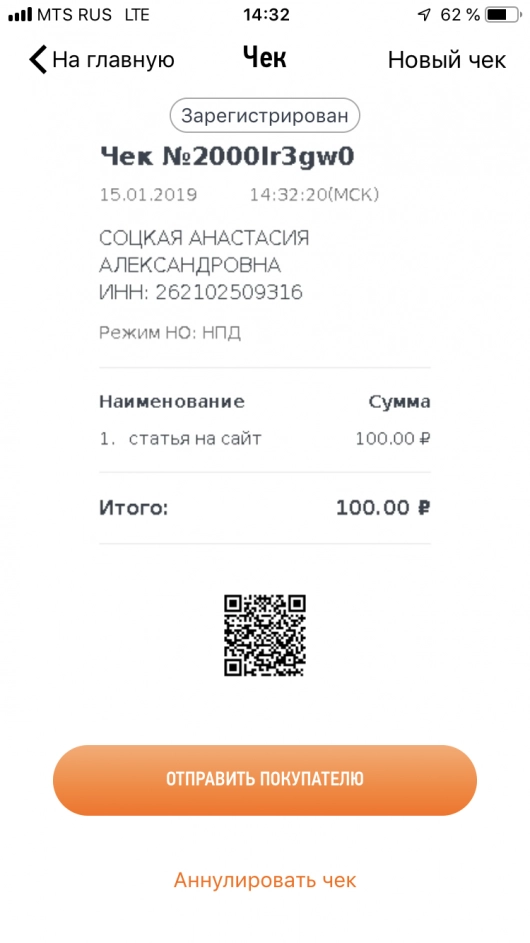

Напоминаем, что счёт на оплату не заменяет чек.

Его можно сформировать прямо из счета: открываем нужный документ, находим меню с тремя точками и выбираем «Создать чек».

В этот момент средства выставленного и уже оплаченного счёта появятся в доходе самозанятого.

Понравилась статья?

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь

материалом в

социальных сетях — так о нюансах НПД узнает больше людей ❤️

Приложение изначально включало функции, которые максимально облегчают работу самозанятых. Оно не просто позволяет зарегистрироваться в качестве плательщика налога на профессиональный налог, но и обеспечивает взаимодействие между самозанятыми и налоговыми органами, при этом заменяет кассу и отчетность. Опции приложения постоянно обновляются и расширяются.

На сегодняшний день льготный налоговый режим для самозанятых действует по всей России. Зарегистрироваться в качестве самозанятого и легально вести бизнес можно с помощью приложения «Мой налог», которое доступно в GooglePlay и App Store. Также можно воспользоваться личным кабинетом «Мой налог».

- Порядок использования мобильного приложения «Мой налог»

- Регистрация в приложении «Мой налог»

- Функции приложения

- Как контролировать доходы и начисления

В феврале 2022 года ФНС выпустила Приказ от 14.02.2022 № ЕД-7-20/106@, в котором определила порядок использования мобильного приложения «Мой налог». В нем поэтапно описаны все сценарии работы с сервисом:

- при постановке на учет в качестве налогоплательщика;

- при снятии физлица с учета в качестве налогоплательщика;

- для определения состава передаваемых в налоговый орган сведений о расчетах и порядок их передачи;

- для корректировки ранее переданных сведений о сумме расчетов;

- для уплаты сумм налога;

- для уплаты страховых взносов;

- порядок направления налогоплательщикам документов (информации), сведений при использовании приложения.

Чтобы официально стать самозанятым, нужно выбрать один из способов регистрации в приложении: по паспорту РФ или через личный кабинет, который используется для доступа на сайт nalog.ru.

Регистрация через личный кабинет физического лица

Производится с помощью ИНН и пароля. На сайте ФНС уточняется, как стать пользователем личного кабинета, если вы не используете сайт nalog.ru: нужно обратиться в любую налоговую инспекцию для получения учетной записи (на эту процедуру уйдет не более 15 минут).

Процедура состоит из четырех шагов:

- Указывается номер телефона (лучше вводить номер, которым пользуетесь и имеете доступ), получаете код по СМС и с его помощью подтверждаете номер.

- Указывается регион, в котором осуществляется деятельность (может отличаться от региона, где вы живете и физически находитесь).

- Вводится ИНН и пароль, который используется для доступа в личный кабинет налогоплательщика на сайте nalog.ru.

- Придумывается пин-код для входа в приложение.

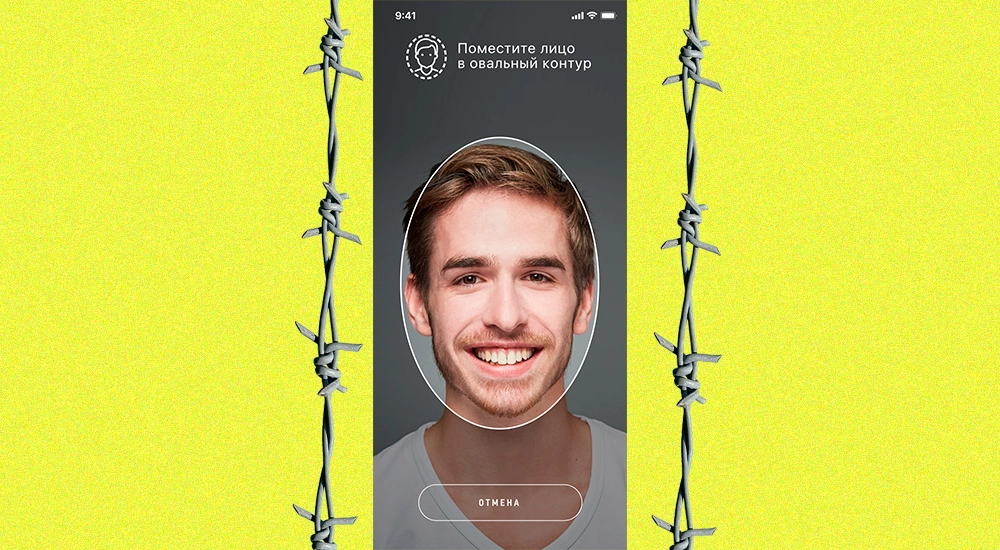

Регистрация по паспорту

Схема удобна для тех, у кого нет доступа к личному кабинету. Достаточно отсканировать паспорт через приложение (документ помещается в обозначенный контур, затем нажимается кнопка «Распознать»). Также нужна фотография — ее можно сделать на камеру смартфона.

Процедура включает пять этапов:

- С помощью кода по СМС подтверждается номер телефона.

- Указывается регион, в котором осуществляется деятельность.

- Сканируется паспорт через камеру телефона. Программа распознает данные для заполнения заявления.

- Делается фотография на камеру телефона, с которого осуществляется регистрация.

- Заявление уходит в налоговую.

Мобильное приложение «Мой налог» позволяет не только зарегистрироваться с телефона. С его помощью можно легко сформировать и отправить клиенту чек, отслеживать начисление налогов, получать уведомления о сроках уплаты. Это приложение заменяет кассу и отчетность.

В приложении доступна функция автоплатежа — можно настроить списание налога с привязанной банковской карты. Обратите внимание, что привязанная карта предусмотрена только для уплаты налога на профессиональный доход. ФНС уверяет, что не отслеживает операции по счетам этих карт.

В приложении «Мой налог» есть и другие удобные функции:

- просмотр истории платежей;

- справочник видов деятельности (не нужно искать вид деятельности в длинном перечне, так как он разбит на категории, при выборе которых появляется список профессий).

Безналичная оплата товаров и услуг самозанятого

В феврале 2022 года в приложении «Мой налог» появилась опция, которая упрощает взаимодействие самозанятых с клиентами, — это возможность проводить оплату товаров и услуг самозанятого безналично. Теперь налогоплательщик может сформировать счет, а покупатель его оплатит в режиме онлайн.

Перед подключением опции нужно в приложении в разделе «Платежи» ознакомиться с условиями по услугам эквайринга от банков — партнеров ФНС. После подключения при формировании счета в разделе «Новая продажа» станет доступен способ оплаты «Онлайн-оплата».

При оплате средства автоматически поступают от платежного агента на счет в банке по номеру телефона самозанятого через систему СБП.

ФНС предупреждает, что размер комиссии и условия проведения платежей определяются платежными агентами. С ними можно ознакомиться в разделе «Платежи» в профилях платежных агентов.

По безналичной оплате товаров и услуг самозанятого ФНС выпустила специальную памятку.

Уплата взносов в Пенсионный фонд

Плательщики налога на профессиональный доход не уплачивают фиксированные страховые взносы на обязательное пенсионное страхование. Однако при желании они могут уплачивать добровольные взносы в Пенсионный фонд. Это можно делать, как и всё остальное, через приложение «Мой налог». Достаточно подать соответствующее заявление через приложение (лично обращаться в региональное отделение ПФР не нужно).

Формировать отчисления можно:

- единовременным платежом;

- произвольной суммой.

При уплате страховых взносов не менее фиксированного размера в страховой стаж засчитывается один календарный год. В 2022 году сумма составляет 34 445 руб. за полный календарный год.

На сайте ФНС уточняется, что расчет размера стоимости страхового года производится с даты регистрации в ПФР до конца календарного года. При уплате страховых взносов, не превышающих минимального размера, в стаж будет засчитан период пропорционально произведенному платежу.

В приложении «Мой налог» можно мониторить состояние своего лицевого счета в ПФР.

Как отправить чек

Для этого вам потребуется номер телефона или электронная почта покупателя. Нужно указать, какую сумму и за что вы получили, наименование товара или услуги (должно соответствовать реально оказанной услуге или проданному товару). После этого выбирается плательщик — физлицо или юрлицо (в этом случае потребуется ИНН).

На сумму в чеке автоматически начисляется налог.

Что делать, если чек формируется при отсутствии интернета

Согласно п. 3 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ (далее — Закон № 422-ФЗ), самозанятый обязан сформировать и передать покупателю чек в момент расчета наличными денежными средствами или с использованием электронных средств платежа. При расчетах в безналичном порядке чек нужно сформировать и передать не позднее 9 числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

Сформировать и передать чек можно:

- в электронном виде;

- на бумажном носителе (например, распечатать на принтере).

Если покупатель предоставил номер телефона или адрес электронной почты, то чек можно направить туда.

В Письме ФНС РФ от 27.07.2020 № АБ-3-20/5461@ разъясняется, что в момент отсутствия подключения к интернету у налогоплательщика при совершении расчетов есть возможность сформировать чек в мобильном приложении. Причем в реквизитах чека будут указаны дата и время фактического формирования.

Как только подключение к интернету появится, сформированные чеки будут отправлены в налоговый орган.

В приложении есть возможность просмотра всех выставленных чеков за любой период и начисленных сумм налога.

При начислении налога появится напоминание о сроке уплаты — до 25 числа следующего месяца. При нарушении срока уплаты возникает задолженность, о чем налогоплательщик тоже ставится в известность с помощью уведомления.

Для удобства уплаты налога можно привязать банковскую карту к приложению. Также есть возможность платить по квитанции, то есть формировать платежный документ.

Для удобства взаимодействия между плательщиками налога на профдоход и ИФНС разработано приложение «Мой налог». С его помощью самозанятый может встать на учет, а также сделать другие необходимые действия, в том числе отразить полученный от профдеятельности доход. Как это сделать, разберем в этой статье.

Возможности приложения «Мой налог»

С помощью данного приложения плательщик налога на профдоход (НПД) может встать на учет, задекларировать свой доход перед государством, выдать чек покупателю, ознакомиться с суммой налога за каждый налоговый период, получить реквизиты для уплаты налога, контролировать применение налогового вычета, сняться с учета как плательщик налога на профдоход.

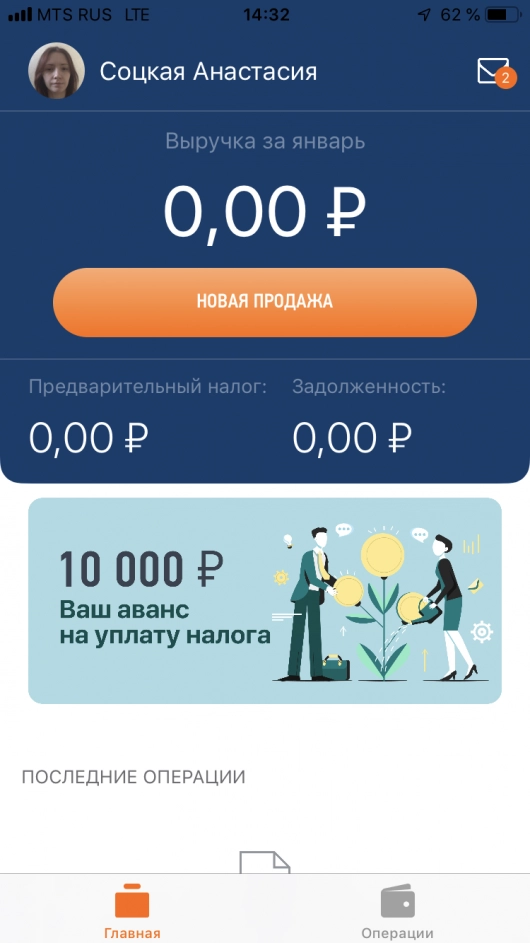

А теперь посмотрим, как показать в приложении «Мой налог» доход, полученный плательщиком НПД.

Как ввести доход самозанятого в приложениие «Мой налог»

Чтобы зарегистрировать доход в приложении, нужно открыть само приложение и нажать кнопку «Новая продажа»:

Открывается окно, где вы вводите стоимость услуги, ее наименование, дату продажи и выбираете, кому — физлицу или юрлицу/ИП — предназначен чек.

Если физлицу, то больше ничего вводить не нужно, нажимаете «Выдать чек»:

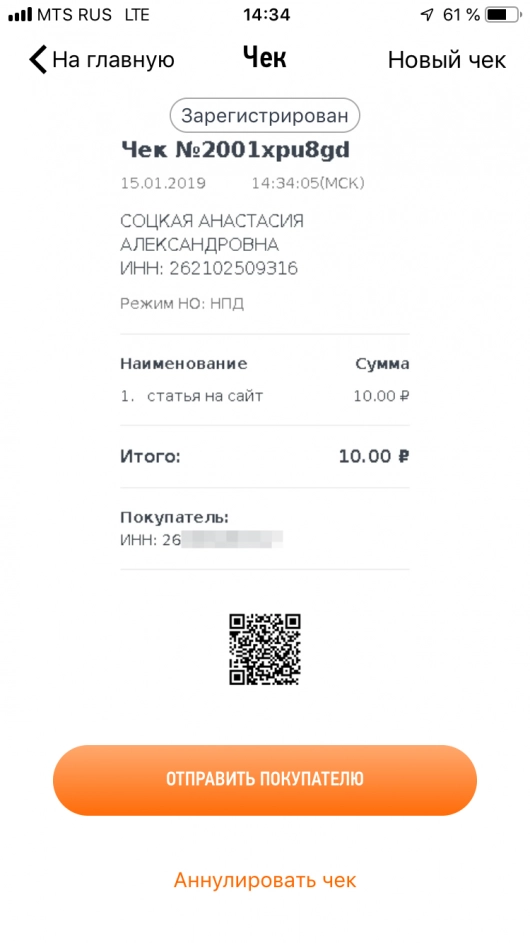

Далее откроется окно с чеком, где указано, что он зарегистрирован:

Вы можете отправить чек покупателю — через сообщение, электронную почту, мессенджеры:

Клиенту придет ссылка, открыв которую он попадет на сайт плательщика НПД и сможет распечатать чек…

…либо сохранить его как изображение:

Если чек предназначен юрлицу/ИП , то при выборе соответствующей кнопки в интерфейсе приложения у вас появятся поля для ИНН клиента и его наименования:

Вводите эти данные в соответствующие поля и нажимаете «Выдать чек». После этого появится зарегистрированный чек, который отличается тем, что в нем содержится строка «Покупатель», содержащая ИНН клиента (покупателя). Вы теми же способами можете отправить чек покупателю или аннулировать его.

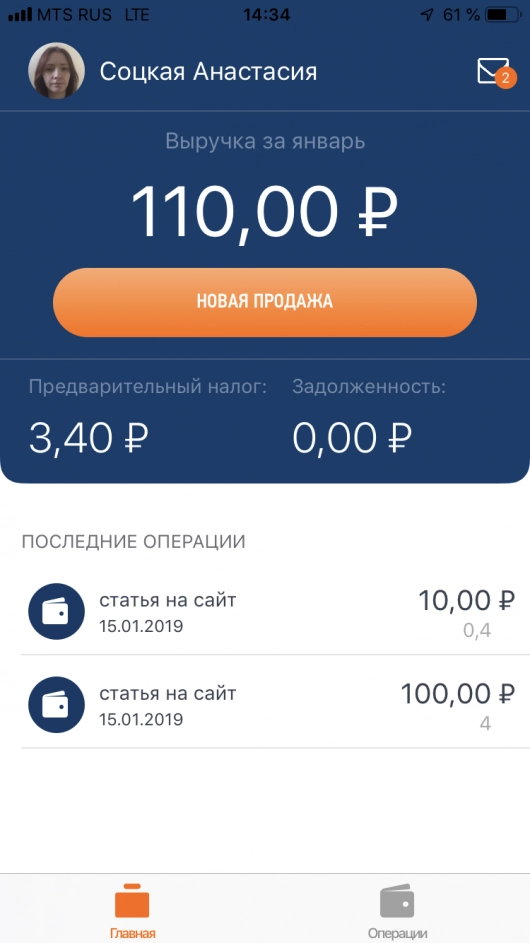

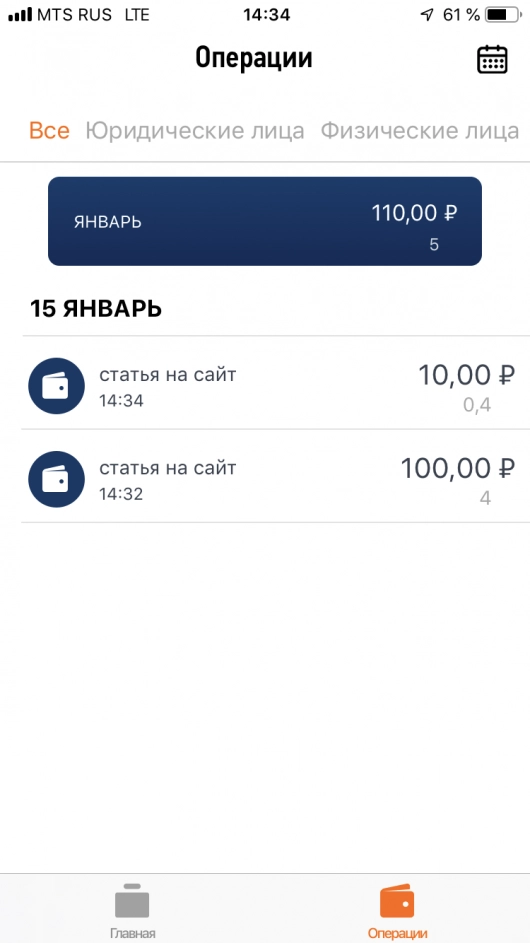

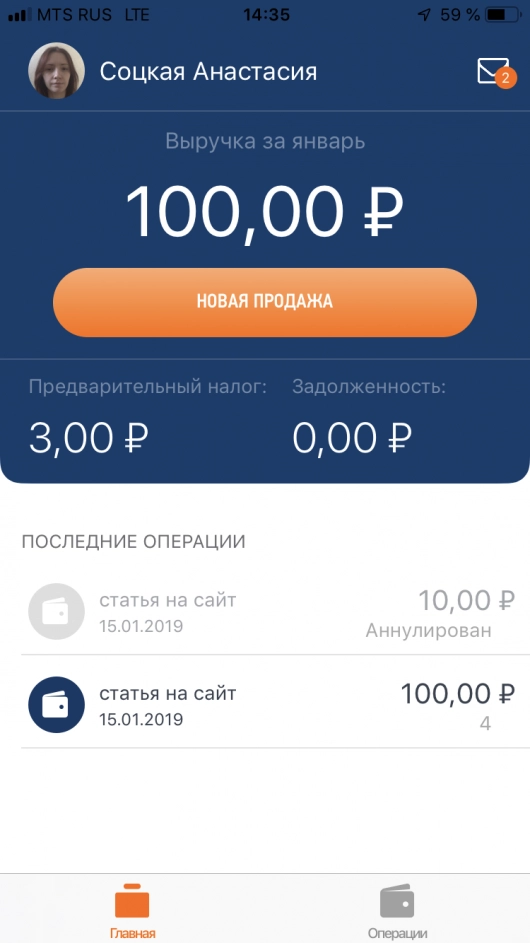

В приложении после регистрации дохода отобразится выручка за месяц (в данном случае — за январь) и предварительная сумма налога:

В разделе приложения «Операции» можно посмотреть наш доход за январь и перечень услуг с датой операции, кратким описанием услуги или товара, суммой дохода и суммой налога. Есть разбивка по клиентам: отдельно выделяются юрлица (туда же входят и ИП) и отдельно — клиенты-физлица.

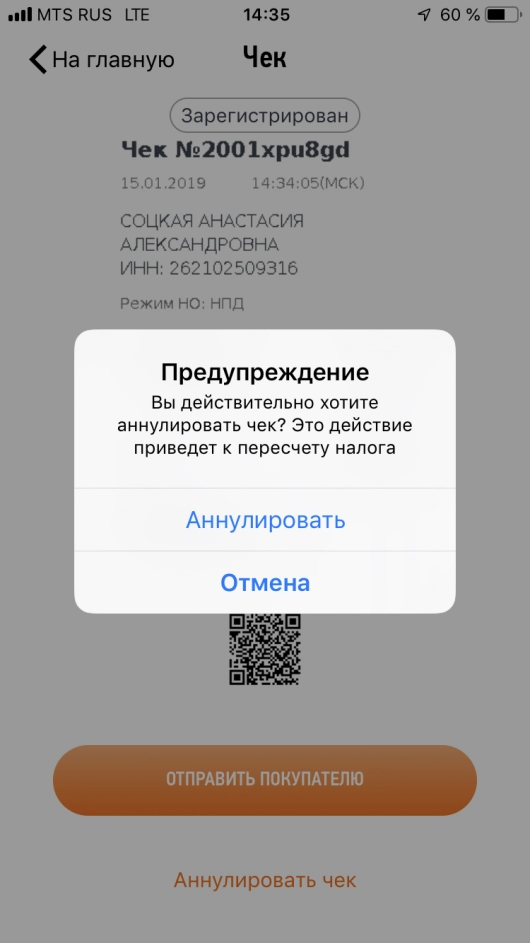

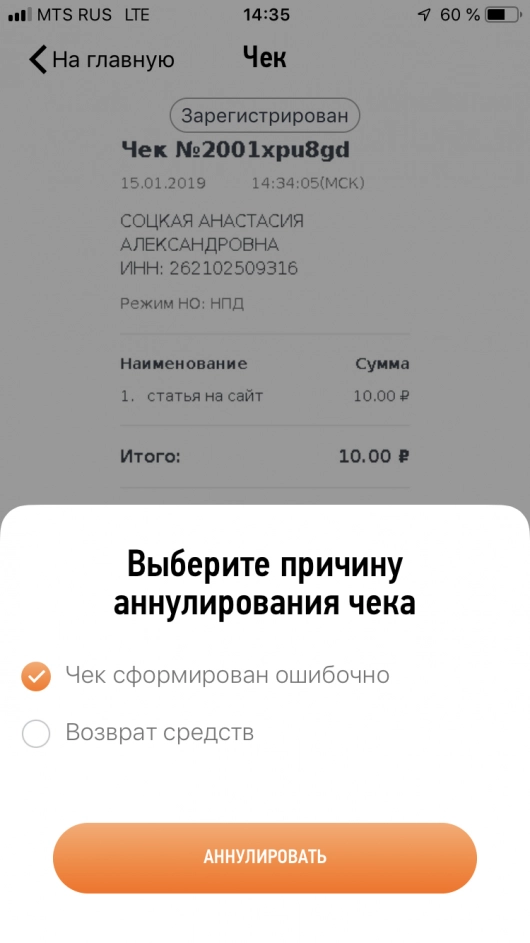

Чек можно аннулировать: сразу после его формирования или позднее, нажав на соответствующую операцию. На экране появится предупреждение — действительно ли вы хотите аннулировать чек:

Если аннуляция нужна, то следующий этап — выбор ее причины: чек сформирован ошибочно или вы получили возврат средств.

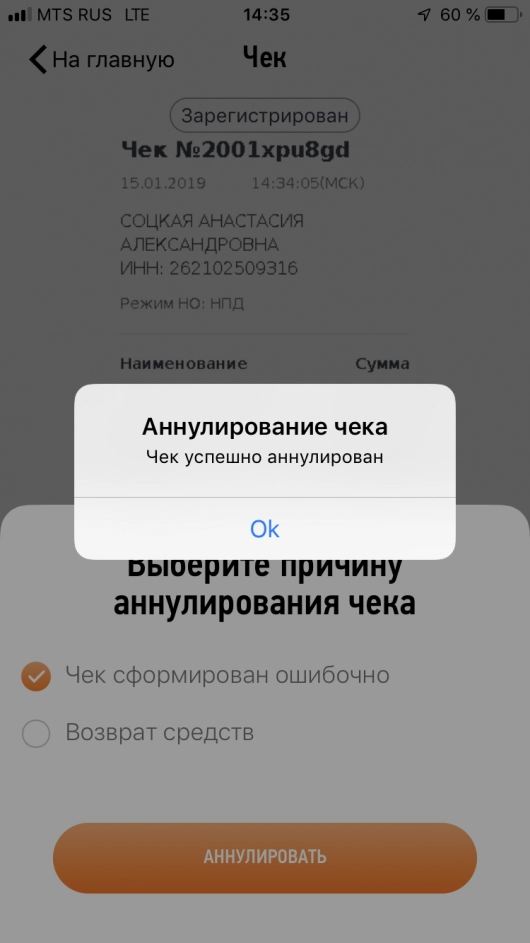

После нажатия кнопки «Аннулировать» появится окно «Чек успешно аннулирован»:

На главной странице приложения отобразится пересчитанная выручка и налог, а также будет указано, что чек был аннулирован:

Как видим, приложением очень удобно пользоваться. Доход моментально отображается в интерфейсе «Мой налог», а покупатель сразу же получает чек в электронном виде. Он может его распечатать, либо сохранить в электронном виде.

Подводим итоги

- Полученный от профессиональной деятельности доход самозанятый самостоятельно вносит в приложение «Мой налог».

- При внесении дохода необходимо указать от кого он получен, за какую услугу, в какой сумме.

- Если средства поступили от организации или ИП дополнительно потребуется внести ИНН клиента и его название (ФИО ИП).

- Если данные внесены ошибочно сформированный чек можно аннулировать.

Какие есть реквизиты у самозанятого

Поскольку режим НПД задумывался максимально доступным и простым любому гражданину, работающим на нем лицам разрешили принимать безналичные платежи от заказчиков за свои товары, работы или услуги на личную банковскую карту.

Открывать расчетный счет, который используют компании и ИП для своей деятельности, нет необходимости. К тому же для рядового плательщика НПД, как физического лица, такая возможность вовсе не предусмотрена. Открыть расчетный счет могут, хоть и не обязаны, только самозанятые, зарегистрированные как ИП. Он будет полезен при оказании услуг компаниям, поскольку последним удобнее переводить деньги именно на расчетный счет. Переводы же на карту физлица связаны с дополнительными рисками и необходимостью подтверждать перечисление денег именно для оплаты услуг/работ по договору. В связи с этим некоторые компании предпочитают работать именно с самозанятыми ИП, у которых есть расчетный счет.

Самозанятые, не зарегистрированные как ИП, могут открывать только текущий счет, предназначенный для граждан, к которому привязывается банковская карта (номер карты и счета не совпадают). Для удобства это может быть отдельная карта, на которую будут поступать только платежи от клиентов.

Перечень реквизитов плательщика НПД для проведения платежа зависит от статуса заказчика. Если это:

- Физическое лицо – достаточно номера банковской карты, чтобы клиент мог перевести деньги с карты на карту.

- Юридическое лицо – в этом случае для перевода вознаграждения одного номера карты недостаточно. Нужно знать полные реквизиты, которые будут включать ФИО получателя (плательщика НПД), ИНН, номер счета (или банковской карты), БИК, корреспондентский счет, ИНН и КПП банка.

Где посмотреть реквизиты самозанятого

Единственный вариант для клиента узнать реквизиты – запросить у плательщика НПД. Открытых источников с этой информацией не существует. Тот, в свою очередь, может узнать их только в своем банке – взять реквизиты самозанятого в мобильном приложении «Мой налог» или еще где-либо не получится. Для этого можно:

- Обратиться в ближайшее отделение своего банка. Сведения может получить только владелец счета при предъявлении паспорта или другого документа, удостоверяющего личность. Информация будет предоставлена на бумаге в виде выписки.

- Воспользоваться приложением банка или личным кабинетом на сайте. Например, чтобы посмотреть реквизиты самозанятого в Сбербанк Онлайн, нужно авторизоваться в личном кабинете, найти на главной странице нужную карту и выбрать для нее опции «Информация по карте» – «Реквизиты для перевода». Будет сформирован документ, который можно сохранить в памяти устройства, переслать на электронную почту или в виде смс-сообщения на номер телефона.

Чтобы каждый раз не задаваться вопросом поиска банковских реквизитов для проведения выплаты, можно указать эти сведения в договоре, рядом с общими реквизитами сторон. Чтобы не искать перед каждым переводом средств договор и максимально облегчить процесс выплат самозанятым можно использовать сервис Рокет Ворк. Он будет автоматически проверять актуальность статуса плательщика НПД и проводить оплату буквально в пару кликов. Исполнители в свою очередь смогут избавиться от необходимости вручную формировать счета на оплату (по запросу заказчика) и обязательные чеки, чтобы зафиксировать свой доход.

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

Вход в личный кабинет налогоплательщика для самозанятых граждан

Пользование приложением Мой налог для самозанятых

Мобильное приложение Мой Налог для самозанятых граждан

Что делать, если приложение Мой Налог не работает?

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

Заранее отметим одну важную деталь: личный кабинет самозанятого могут регистрировать не только граждане России, но и граждане Армении, Беларуси, Киргизии и Казахстана. Гражданам России доступны 2 метода регистрации (личный кабинет физлица и паспорт), граждане соседних стран могут регистрироваться только по личному кабинету.

Через личный кабинет физического лица

В ФНС (на сайте nalog.ru) любое физическое лицо может создать личный кабинет, в котором отражаются налоги, прибыль и другая информация (в том числе ИНН). Этот ЛК можно использовать для регистрации в качестве самозанятого.

Что делать:

- Заходим на lknpd.nalog.ru

- Жмем на «Зарегистрироваться».

- Жмем «Далее».

- Ставим 2 галочки, жмем «Согласен», еще раз «Согласен» (если вы принимаете документы и предупреждения, конечно).

- Вводим ИНН и пароль.

- (если регистрируетесь через мобильное приложение) Придумываем пин-код.

- Готово.

Получить доступ к личному кабинету физлица можно либо в налоговой, либо в Госуслугах (при наличии подтвержденного аккаунта).

По паспорту

Зарегистрироваться по паспорту можно только в мобильном приложении (где скачать – укажем в соответствующем разделе). Что делать:

- Запускаете приложение.

- Вводите номер телефона, получаете СМС с одноразовым кодом, вводите код.

- Выбираете регион.

- Далее в приложении откроется камера. Вам нужно будет поместить в прямоугольник разворот паспорта и нажать на кнопку «Распознать». Когда программа распознает информацию, вас перенаправит на экран с вашими паспортными данными. Внимательно проверьте написанное. Если все правильно – Жмите «Подтвердить». Если нет – распознайте еще раз. Качество распознания зависит от вашей камеры – если ничего не получается, протрите ее стекло.

- На следующем экране тоже камера, но вместо прямоугольника – овал. Вам нужно поместить в этот овал свое лицо и сделать фото.

- Наконец, завершающий этап. На финальном экране будет ваше фото, Ф.И.О. и ИНН. Если вы по каким-то причинам передумали – нажмите на «Отказаться от постановки на учет». Если хотите закончить регистрацию – нажмите на «Подтверждаю».

Вход в личный кабинет налогоплательщика для самозанятых граждан

Все 3 способа крайне просты и требуют буквально 1-2 действия. Ссылка для входа – lknpd.nalog.ru/auth/login

По логину и паролю

- Выбираем «ИНН и пароль» (обычно этот вариант выбран по умолчанию).

- Вводим данные, входим.

По номеру телефона

Чтобы войти таким образом, нужно иметь привязанный к аккаунту номер телефона. Проще всего привязать номер, скачав приложение и зарегистрировавшись в нем.

- Выбираем «Номер телефона».

- Вводим номер.

- Получаем СМС с одноразовым паролем, вводим его, входим.

Через Госуслуги

Чтобы зайти через Госуслуги, нужно иметь подтвержденный аккаунт. Чтобы подтвердить его (если вы еще не делали этого), нужно прийти с паспортом в отделение ЕСИА.

- Выбираем «Госуслуги».

- Жмем «Войти».

- В открывшемся окне заходим в личный кабинет Госуслуг.

- Подтверждаем привязку учетной записи.

Восстановление пароля

С восстановлением пароля все не очень просто – вы могли заметить, что «привычной» для многих сервисов кнопки «Восстановить пароль» здесь нет. Почему так? Потому что для входа в кабинет самозанятого вы используете ИНН и пароль от кабинета физлица налоговой службы, и восстанавливать нужно именно эти данные.

Что делать? Есть 2 варианта: если вы подключали функцию «Восстановление пароля через электронную почту» и если вы этого не делали. Если функция не подключена – идете в налоговую с паспортом и просите восстановить пароль, другого варианта нет. Если подключали восстановление по почте, сделайте следующее:

- Заходите на lkfl2.nalog.ru/lkfl/login

- Жмете «Забыли пароль?».

- Вводите ИНН, почту и кодовое слово.

- Жмете «Восстановить пароль».

- Получаете на почту новый пароль для входа.

Как подключить восстановление через электронную почту:

- Заходите в ЛК физлица, идете в настройки.

- В разделе «Контактная информация» ставите галочку «Разрешить восстановление по адресу почты».

- Чуть ниже задаете секретное слово.

- Заходите в программу.

- Жмете на «Новая продажа» на главной странице.

- Указываете цену, наименование (здесь жестких требований нет, главное – чтобы было понятно, что вы продали/сделали), дату (обратите внимание – можно указывать уже прошедшую дату), кому оказываете услугу. Если речь о юридическом лице – нужно его ИНН и название.

- Жмете «Выдать чек».

- На следующей странице перед вами встает выбор – завершить регистрацию чека или отменить его. В первом случае жмете «Отправить покупателю», во втором – «Аннулировать».

- Нажмите на «Справка о постановке».

- Нажмите на «Отправить», отправьте туда, куда нужно.

- Жмем на одноименный пункт.

- Указываем адрес получателя, выбираем период.

- Жмем «Сформировать».

- Справка приходит на указанный электронный адрес.

Функции и возможности приложения Мой Налог для самозанятых

На онлайн-работу без походов в налоговую и подключения дополнительного оборудования делался большой упор, поэтому в приложении есть абсолютно все, что нужно для ведения деятельности. Оказали услугу? В одно нажатие открываете форму заполнения чека, указываете данные, регистрируете факт совершения операции. Чек нужен покупателю? Отправляете на почту, по Wi-Fi или Bluetooth, если у него есть смартфон и он стоит рядом с вами – даете ему считать QR-код прямо с экрана. Хотите посмотреть, сколько заработали и сколько нужно будет заплатить в бюджет? Второе есть прямо на центральном экране, первое – в «Статистике». Юридическое лицо, которому вы оказываете услугу, хочет получить документы? Формируете справку о регистрации. Хотите взять кредит, и банк требует справку о доходах? Формируете справку о доходах за необходимый (любой) период, отправляете в банк.

Оплата налога тоже максимально упрощена – прямо в приложении можно привязать банковскую карточку или получить все реквизиты для банковского перевода.

Пользование приложением Мой налог для самозанятых

Сразу отметим, что весь функционал доступен именно в мобильном приложении (сайт – «запасной вариант»), поэтому рассматривать будем именно версию для смартфонов.

Как формируется чек в приложении Мой налог?

Кстати, если нужно отменить операцию после того, как она финализирована, выберите ее в «Истории операций» (внизу на главном экране) и отмените.

Контроль доходов и налоговых начислений

С налоговыми начислениями все просто – узнать, сколько придется заплатить в следующем месяце, можно на главном экране, в разделе «Предварительный налог».

Если хотите посмотреть, сколько нужно заплатить сейчас (налог за прошлый месяц), перейдите во вкладку «Операции» внизу – откроется окно оплаты, по центру будет сумма к оплате. Внизу будут показаны все продажи – так вы можете контролировать свои доходы.

Справка о доходах и регистрации самозанятого

Обе справки можно получить в «Настройках».

Для справки о самозанятости:

Справка о доходах:

Снятие самозанятого лица с налогового учёта

Еще одно отличное свойство этой системы налогов – сняться с учета так же просто, как и зарегистрироваться. Перейдите в настройки, внизу нажмите на большую оранжевую кнопку, затем подтвердите операцию.

После этого основной экран будет выглядеть так:

Если хотите обратно стать на учет – нажмите на красный текст.

Как оплатить налог?

В «Операциях» нажмите на сумму задолженности. Откроется окно оплаты.

Проще всего оплатить налог карточкой – вводите ее данные, подтверждаете транзакцию. При желании можно создать квитанцию и уплатить налог по реквизитам.

Мобильное приложение Мой Налог для самозанятых граждан

Как установить приложение на iOS?

Название в Apple Store – «Мой налог». Ссылка: apps.apple.com/ru/app/мой-налог/id1437518854

Требуемая версия iOS: 9 и выше.

Как установить приложение на Андроид?

Название в Google Play – «Мой налог». Ссылка: play.google.com/store/apps/details?id=com.gnivts.selfemployed&hl=ru

Требуемая версия Android: 4.4.4 и выше.

Что делать, если приложение Мой Налог не работает?

Систему запустили в 2019 году, а это значит, что она – «свежая», а любой недавно выпущенный продукт обладает багами, массовыми сбоями и прочими неприятными вещами. К счастью, этот момент прописан в законе – если произошел массовый сбой, никого (из самозанятых) за задержки в оплате и проводке чеков наказывать не будут, если проблемы возникли именно на вашей стороне – все исправят, пересчитают и вернут при необходимости.

Но эти хорошие новости не помогают, когда перед вами в ожидании чека стоит клиент, а вы не можете его оформить из-за неработающей программы. Итак, что делать? В первую очередь идем по этой ссылке: npd.nalog.ru/breakdown/ и смотрим, что написано на странице. Если там написано «С такого-то числа такого-то времени по такое-то число такое-то время идут технические работы» или «Известно о перебоях в работе приложения» – значит, проблемы на стороне серверов, ждите, когда все восстановят.

Если вы впервые установили приложение, и оно не хочет запускаться – проверьте, соответствует ли ваша операционная система минимальным требованиям (указаны в предыдущем разделе). Если соответствует – удалите приложение, перезагрузите телефон и снова его установите.

Если есть другая проблема или «удалить – перезагрузить – установить» не помогает, вам сюда: nalog.ru/rn77/service/service_feedback/?service=62 По этой ссылке можно написать письмо в техподдержку, которая будет разбираться с вашим случаем. Обратите внимание – в тикете (обращении) обязательно нужно указывать свой ИНН.

Если вы беспокоитесь по поводу того, что не выдадите чек покупателю и попадете под штраф – можете не волноваться. Согласно закону о самозанятости, чеки можно оформлять и отправлять покупателю не только во время сделки, но и после. Главное правило – чек должен быть оформлен не позднее 9-го числа месяца, следующего за месяцем совершения сделки.

Что самозанятому делать после регистрации в приложении «Мой налог», мы рассказываем в рассылке про самозанятость. Вы узнаете всё о подводных камнях налогового режима и сможете воспользоваться бонусами от разных сервисов, площадок, банков, государства. Подписывайтесь, чтобы разобраться в теме самозанятости и получать максимум от этого статуса.

Содержание

- Как зарегистрироваться в качестве самозанятого

- Где зарегистрировать деятельность

- Сколько налогов платит самозанятый

- Как формируется оплата налога

- Что будет с пенсионными начислениями

- Есть ли налоговые вычеты у самозанятых

- Что такое приложение «Мой налог» и как оно работает

- Что делать, если под рукой нет смартфона на базе Android или iOS

- Как пользоваться приложением «Мой налог»: инструкция для самозанятых граждан

- Личный кабинет

- Главная

- Операции

- Налоги

- Статистика

- Настройки

- Как оформить новую продажу

- Как оплатить налог самозанятому через приложение

- Что делать, если приложение не работает

- Памятка о порядке уплаты налога для самозанятых

- Регистрация в приложении

- До уплаты НПД

- Зачем нужно приложение «Мой налог»?

- Функции приложения

- 1. Регистрация самозанятости.

- 2. Фиксация дохода и расчёт налога.

- 3. Просмотр статистики доходов и уплаченных налогов.

- 4. Подключение к добровольному пенсионному страхованию.

Совсем недавно самозанятых выявляли и штрафовали за неуплату налогов. Начиная с января 2019 г., эти люди могут ходить с гордо поднятой головой. Их назвали плательщиками НПД (налога на профессиональный доход), посчитали будущую прибыль и обязали платить с нее взносы в бюджет.

Итак, кто считается самозанятым и сколько такие люди должны платить налогов? А главное — зачем нужно это делать?

Термина «самозанятый» в законе нет. Есть название — налог на профессиональный доход, и определена категория лиц, которые должны его платить. Например, это необходимо делать, если вы:

- работаете не по трудовому договору, но получаете доход с какой-либо деятельности;

- работаете по трудовому договору, параллельно что-то изготавливаете и получаете с этого доход;

- что-то производите своими руками, головой (не перепродаете готовый товар!);

- не нанимаете рабочих, все делаете сами;

- являетесь ИП, решили перейти в режим самозанятости, не являетесь работодателем и соблюдаете условия закона 422-ФЗ.

Деятельность, которая регламентируется этим законом, может быть любой. Это оказание услуг, производство товаров, проведение праздников, написание сценариев и многое другое. Например, Мария Ивановна работает вахтером в общежитии и получает зарплату.

У нее много свободного времени, и она увлекается вязанием смешных котов. Их с удовольствием покупают жильцы и гости.

Она должна зарегистрироваться в налоговой инспекции в качестве самозанятой и платить налог с дохода от продажи котов. Вы скажете — зачем ей это надо? Отвечаем — если бы она их дарила, это было бы просто хобби и никому бы не было до этого дела. Но она их продает, и это — незадекларированный доход.

Если об этом узнает налоговая, Марию Ивановну оштрафуют.

Как зарегистрироваться в качестве самозанятого

Налоговики понимают, как не хочется простому человеку приходить в инспекцию. Плательщики НПД могут вообще туда не заходить. Регистрация и учет дохода, формирование налога и его оплата будут идти онлайн — в специальном приложении. Есть три варианта регистрации бизнеса:

- установить мобильное приложение «Мой налог» на телефон;

- в веб-кабинете, который размещен на сайте налогового ведомства;

- через онлайн-кабинет банка, взаимодействующего с ФНС в целях исполнения ФЗ-422. Например, для этого подойдет Сбербанк-Онлайн.

Авторизация в приложении «Мой налог» и есть регистрация в качестве самозанятого. Учтите, регистрировать деятельность можно только в одном из четырех регионов: Москве, Татарстане, Московской и Калужской областях. Если вы зарегистрированы на сайте ФНС в личном кабинете, то просто входите в приложение, заполнив ИНН и введя пароль от аккаунта.

Если такой регистрации нет, вам придется отсканировать паспорт и сделать фото.

Где зарегистрировать деятельность

Местом деятельности самозанятого является не место его проживания/регистрации, а тот регион, где он оказывает услуги. Что делать, если вы работаете в интернете, а ваши клиенты разбросаны по всей России? Местом деятельности признается одна из обозначенных в 422-ФЗ территорий, указывать можно только один регион. Изменить место регистрации можно только один раз в год.

При выборе ориентируйтесь на следующие параметры:

- если ваши клиенты находятся в одном из четырех участвующих в эксперименте регионов, указываете его при регистрации;

- если среди территорий есть как попадающие в эксперимент, так и не обозначенные в законе, вы можете указать тестовую область.

Приведем пример. Предположим, слух о вязаных котах Марии Ивановны разлетелся по всей России. Тогда:

- если среди клиентов будут люди, проживающие в Татарстане, Москве, Калуге, она сможет зарегистрировать бизнес;

- если среди клиентов есть люди, проживающие в этих и в других регионах России — она сможет зарегистрировать бизнес;

- если среди клиентов не будет людей из Татарстана, Москвы или Калуги — она не сможет зарегистрировать бизнес.

Пока так. Будем надеяться на изменения или разъяснения от ФНС.

Сколько налогов платит самозанятый

Налог на профессиональный доход (ПД) отнесен к специальным налоговым режимам. Его также считают льготным. Во-первых, он самый маленький из всех. Во-вторых, плательщики не вносят страховых взносов. Вообще никаких и никуда.

Ставки по налогу на ПД зависят только от категории вашей клиентуры. Если клиенты — физические лица, налог платят из расчета 4 %, если юридические или ИП — 6%. Данный налоговый спецрежим действует до тех пор, пока общая сумма дохода не превысила 2 400 000 руб.

Это учитывает приложение. Как только сумма перейдет за номинальную, налог с разницы от общей суммы и минимума (2,4 млн) надо будет платить в другом режиме.

Если вы физлицо — подавайте декларацию и оплачивайте налог на доходы физических лиц. Если ИП — выбирайте подходящий режим налогообложения и платите по нему. Не забудьте про формальности — вам надо будет написать заявление о переходе на другую систему оплаты налога.

Со следующего года вы снова можете платить НПД. Теперь вам надо сделать все наоборот — отказаться от выбранного режима и снова зарегистрироваться в «Моих налогах» как самозанятый и оплачивать НПД.

Как формируется оплата налога

Узнать, как формируется оплата, можно все из того же приложения «Мой налог». Вы оказываете услуги — вам платят деньги. Но это не все. Вы обязаны после каждой оплаты за выполненную услугу или проданный товар выдавать чек. В приложении вы сами формируете чеки и отправляете их клиентам по телефону или на мейл.

Самозанятого плательщика налога не обязывают использовать контрольно-кассовую технику (ККТ) для приема оплаты. Вы вручную вводите сумму и категорию клиента — ИП или физлицо. Не нужно проводить через приложение все ваши денежные поступления.

Если вам отдали долг — это не доход. Фиксируйте только доходы от деятельности. Например, если Мария Ивановна получила 300 рублей за кота и 1500 р.

ей подарили на день рождения, налоговикам будут интересны 300 рублей.

Они, конечно, надеются на вашу честность и не будут проверять все денежные движения по вашим картам, но могут и прийти с проверкой. Тогда банк должен будет передать информацию обо всех начислениях. Лучше не обманывать.

Если вас поймают на сокрытии налогооблагаемой суммы дохода — штраф будет равен 20% от нее. За повторное нарушение в течение 6 мес. вас оштрафуют на полную сумму дохода.

Сумма, отраженная в приложении, и будет объектом налогообложения. С нее вы должны оплачивать налог. Печально, но размер затрат, которые могут возникнуть при осуществлении деятельности, не учитывается и не вычитается.

Если Мария Ивановна, чтобы связать кота, купила нитки на 200 руб., она никак не сможет оформить этот расход. Платить налоги придется с трехсот руб.

Небывалое новшество — никаких налоговых деклараций! Вам не надо высчитывать налог и нести расчет в инспекцию. Приложение само формирует сумму налога, реквизиты для его оплаты и напоминает вам о нем каждый месяц. Уведомление приходит в приложение не позже 12 числа.

Оплачивать налог вы можете:

- в самом приложении;

- подключить автоплатеж;

- в банках по квитанции;

- в личных кабинетах уполномоченных банков: через тот же Сбербанк-Онлайн.

Платить налог самозанятому надо не позднее 25 числа каждого месяца. Если сумма ежемесячного налога будет меньше 100 руб., оплачивать ее надо в следующем месяце.

Что будет с пенсионными начислениями

В области социального обеспечения наши законодатели написали столько законов и положений, чем окончательно запутали граждан. Мы вам сейчас все объясним.

Плательщики налога на профессиональную деятельность не платят страховые взносы. Примерно одна треть из налога самозанятого уходит в фонд ОМС. В пенсионный фонд не идет ничего.

Ни пенсионного стажа, ни накоплений при этом налоговом режиме не формируется. Вы можете сами добровольно перечислять взносы в ПФР, чтобы накопить пенсионные баллы и трудовой стаж. Тогда вы будете иметь право на государственную пенсию.

Для начисления полного страхового года надо перечислить в ПФР около 30 000 руб. В противном случае, вы выйдете по возрасту на минимальную социальную пенсию. Это новшество 2019 г., принятое 422-ФЗ и действующее 10 лет до 2028 г.

Напоминаем, местом регистрации бизнеса могут быть только четыре региона, входящие в эксперимент: Татарстан, Москва, Калужская и Московская области.

Самозанятые, получившие налоговые каникулы — это совсем другая категория людей. Это не плательщики НПД. В 2017 г., чтобы вывести таких людей из тени, правительство предложило ввести налоговые каникулы и дать возможность 3 года не оплачивать налог на доходы:

- няням;

- помощникам по дому;

- репетиторам;

- сиделкам.

В 2020 году они должны будут заплатить за медицинское страхование 8426 руб. (ФЗ-6) за 2019 год и в дальнейшем самостоятельно оплачивать этот взнос.

Резюмируем: самозанятые, которые зарегистрировались в 2017–2019 гг. в качестве получателя дохода от другого лица за оказание услуг для личных или домашних нужд (уход за детьми и пожилыми, репетиторы, помощники по домашнему хозяйству) не платят налог на доходы до конца 2019 г. Что будет дальше, мы пока не знаем — налоговая молчит.

Как узнаем — сразу вам расскажем. До 2019 года медицинскую страховку за них платило государство. В 2020 г.

они заплатят ее сами за себя.

Налогоплательщики, зарегистрированные в специальном налоговом режиме — НПД — с 2019 г. не оплачивают страховые взносы, но каждый месяц платят налог с дохода. Этот экспериментальный налоговый режим, принятый 422-ФЗ, действует с 2019 г.

по 2028 г. Условия, перечисленные в законе, не могут ухудшиться в течение 10 лет. Пенсионные накопления и стаж в обоих режимах плательщики формируют себе сами.

Есть ли налоговые вычеты у самозанятых

Обязав самозанятых платить налоги, ФНС дала и небольшой бонус — налоговый вычет. В течении года налоговая сумма уменьшается на 1%, пока вычет не достигнет 10 000 руб. Если вы работаете с ИП или ООО, вычет составит 2%, но тоже только до 10 000 руб.

Предоставляется он один раз — до исчерпания лимита. На следующий год вычет не возобновляется — налог оплачивают полностью.

Что такое приложение «Мой налог» и как оно работает

Приложение «Мой налог» — это разработка ФНС России.

Оно вышло в 2019 году, когда в четырех регионах РФ в тестовом режиме запустили новый специальный налоговый режим «Налог на профессиональный доход» (НПД). Разработчики выпустили мобильное приложение для самозанятых на базе iOS и Android, а также создали веб-кабинет на сайте ФНС.

«Мой налог» призван облегчить взаимодействие граждан с налоговыми органами.

В личном кабинете приложения для самозанятых начинающие предприниматели могут:

- встать на учет в качестве плательщика НПД;

- фиксировать доходы по каждой сделке;

- формировать чеки для клиентов, не используя ККТ (контрольно-кассовую технику);

- уплачивать налоги в пару кликов;

- отслеживать статистику по доходам;

- получить справку о постановке на учет и справку о доходах;

- сняться с учета, если отпадет необходимость быть самозанятым.

Таким образом, ФНС избавила самозанятых граждан от беготни по инстанциям и лишней бумажной волокиты. Все необходимое для ведения бизнеса в белую можно сделать дистанционно — в интерфейсе веб-кабинета или мобильного приложения «Мой налог».

Прямые ссылки для скачивания приложения «Мой налог» размещены на сайте ФНС.

Помимо этого, приложение легко найти через поиск Google Play и App Store по соответствующему запросу.

Название тоже играет роль. Некоторые начинающие предприниматели умудряются скачивать другие приложения — например, «Личный кабинет предпринимателя» или «Налоги ФЛ». Не найдя в них нужных функций, пользователи начинают размещать в сети негативные отзывы о приложении «Мой налог».

Все, что вы видите на скриншоте — это НЕ приложения для самозанятых. Будьте внимательными.

На скачивание и установку уйдет пару минут. После этого вам нужно будет авторизоваться в приложении или зарегистрироваться в качестве самозанятого, если вы еще не встали на учет.

Что делать, если под рукой нет смартфона на базе Android или iOS

ФНС разработала мобильное приложение «Мой налог» под два типа ОС — Android и iOS. Если на вашем смартфоне стоит другая операционка, например, Windows Phone, используйте веб-кабинет «Мой налог». У него такой же набор возможностей, как и у мобильного приложения.

Чтобы использовать веб-версию, перейдите в кабинет налогоплательщика НПД. Если вы уже зарегистрированы в качестве налогоплательщика НПД, войдите в личный кабинет по ИНН и паролю, номеру телефона или с помощью данных аккаунта на портале Госуслуги.

Если вы только планируете встать на учет, придется принять правила пользования приложением, дать согласие на обработку персональных данных, указать ИНН и придумать пароль для входа.

Пару кликов — и вы станете плательщиком НПД.

Интерфейс веб-кабинета «Мой налог». Запутаться в меню невозможно — все просто и понятно.

После регистрации вы сможете детально изучить разделы личного кабинета, зафиксировать первую продажу, указать в настройках виды деятельности и т. д.

Важно! Граждане Беларуси, Армении, Казахстана и Киргизии тоже могут стать плательщиками НПД в мобильном приложении или веб-кабинете «Мой налог». Для них доступна регистрация только по ИНН и паролю.

Как пользоваться приложением «Мой налог»: инструкция для самозанятых граждан

Личный кабинет

Перед тем как начать пользоваться приложением «Мой налог», ознакомьтесь с интерфейсом личного кабинета. В нем всего пять разделов: главная, операции, налоги, статистика и настройки. Давайте посмотрим, что находится в каждом разделе.

Главная

На главной странице вы увидите выручку за текущий месяц, промежуточную сумму начисленного налога, задолженность. Под иконкой с изображением конверта в правом верхнем углу скрыты уведомления. Не забывайте про этот раздел, чтобы не пропустить важные сообщения от ФНС.

Чуть ниже на главной странице находится блок с важными уведомлениями, информацией об оставшихся бонусах на уплату налога (налоговый вычет), ссылка на страницу с вопросами и ответами.

Рекомендую досконально изучить блок «Вопросы и ответы» — там ФНС рассказывает абсолютно все про новый налоговый режим, а также разбирает конкретные случаи, например, кому можно и нельзя быть самозанятым, в какие сроки и как лучше платить налоги, что дает налоговый вычет и т. д.

В нижней части главной страницы будет отображаться информация о последних операциях.

Операции

В этом разделе вы увидите информацию по всем сделкам, которые проводили через приложение «Мой налог». Данные можно представить в виде сводки за конкретный месяц или вручную заданный период. В последнем случае нужно нажать на иконку с изображением календаря в правом верхнем углу, выбрать точные даты и задать временной диапазон.

Операции можно отсортировать и по статусу клиентов, чтобы посмотреть сделки только с физлицами, юрлицами или иностранными организациями.

Налоги

В разделе «Налоги» вы увидите сумму начисленного налога к уплате.

Статистика

В разделе «Статистика» вы сможете ознакомиться с информацией о доходах и начисленных налогах в виде сводки или за конкретный период.

Настройки

Обратите внимание, что там же есть раздел для выбора вида деятельности. Вы можете указать сразу несколько вариантов, если оказываете клиентам разные услуги.

Здесь же можно посмотреть остаток налогового бонуса, сформировать справки о постановке на учет и доходах, изучить программы партнеров.

В нижней части раздела «Настройки» есть ссылка для обращения в техподдержку и кнопка для снятия с учета (если вы вдруг решите перестать быть самозанятым).

Теперь вы знаете, где и что искать. Перейдем к обзору конкретных действий — как фиксировать новые продажи в приложении «Мой налог», формировать и отправлять чеки клиентам, уплачивать налоги.

Как оформить новую продажу

Чтобы зафиксировать новую продажу в мобильном приложении «Мой налог», перейдите на главную страницу и нажмите на кнопку «Новая продажа». В открывшемся окне введите информацию по сделке:

Укажите стоимость и наименование товара/услуги, статус клиента — физлицо или юрлицо/ИП. Последний параметр важен, так как по нему рассчитывается ставка по налогу к уплате.

Важно! Для сделок с юрлицами и индивидуальными предпринимателями необходимо вводить ИНН и наименование организации. Если вы сотрудничали с иностранной организацией, достаточно указать только ее наименование.

Если вы оказывали несколько услуг (продали несколько товаров), перечислите их списком. Нажмите на кнопку «Добавить», укажите наименование и стоимость. Добавленные по ошибке позиции можно удалить — просто кликните по крестику, и они пропадут из списка.

Вы можете провести продажу в приложении «Мой налог» задним числом, но это может вызвать перерасчет налога за предыдущие периоды. Если клиенты рассчитываются с вами до 9-го числа текущего месяца за предыдущий месяц, фиксируйте продажи в приложении «Мой налог» последним числом предыдущего месяца.

Пример: В начале января вы нашли нового клиента, составили с ним договор на оказание услуг, указали в документе сроки выполнения работ дату взаиморасчетов — допустим, 8 февраля. Работу выполнили до конца января, но деньги, как и было прописано в договоре, получили только в феврале. В таком случае вам нужно создать по этой сделке новую продажу, а в графе «Дата продажи» указать 31 января.

Как оплатить налог самозанятому через приложение

ФНС напоминает самозанятым о сроках уплаты налога до 12 числа месяца, следующего за истекшим налоговым периодом. Вам нужно оплатить налоги в течение двух недель — до 25-го числа.

Если не успеете, то за каждый календарный день просрочки на сумму налога будет начисляться пеня. Задолженность продолжит увеличиваться до тех пор, пока вы не переведете оплату.

Чтобы оплатить налог через мобильное приложение для самозанятых, перейдите в раздел «Налоги» и нажмите на кнопку «Оплатить». Выберите удобный способ — с карты или по квитанции — и проведите оплату.

Налог можно оплатить частями или же внести всю сумму одним платежом. Главное, чтобы к 25-му числу за вами не было задолженности.

Что делать, если приложение не работает

Большинство наших коллег по цеху, которые стали самозанятыми или перешли на НПД с других налоговых режимов, отмечают корректность работы приложения. На, например на смартфон — Huawei Prime Y6 — мобильное приложение «Мой налог» тоже встало ровно, работает без нареканий и глюков больше двух недель. Однако без ложки дегтя все же не обошлось.

При регистрации нам не удалось с первого раза нормально отсканировать паспорт. Пришлось делать это трижды, прежде чем в системе отобразились корректные данные. Описание такой же проблемы встречалось в отзывах о приложении «Мой налог» на Google Play.

Но ошибки при сканировании документов и идентификации личности по фото — это не единственное слабое место продукта.

После январского обновления появилась куча уязвимостей, которые, как пишут разработчики, сейчас стараются в спешном порядке исправить.

Вот список популярных глюков:

- выдает ошибку «неверный код ОКТМО» при выборе регионов, которые были подключены к программе в 2020 году;

- не приходят SMS с кодом подтверждения номера телефона;

- не получается сформировать справку о постановке на учет и справку о доходах;

- приложение виснет или закрывается на версиях Android до 4.4.4;

- не получается оплатить пеню;

- не приходят уведомления о необходимости уплаты налога;

- в приложении не отображаются данные об уплаченных через банки налогах (с привязанной карты).

У разработчиков на все один ответ: пишите о возникших проблемах в техподдержку через раздел «Настройки — Обратиться в техподдержку» в самом приложении или в веб-кабинете.

Вы можете помочь разработчикам сделать приложение для самозанятых «Мой налог» лучше. Если вам не хватает каких-либо функций или у вас есть предложения, примите участие в развитии проекта, обратившись через форму на этой странице сайта ФНС. Показала на скриншоте, куда жать

Памятка о порядке уплаты налога для самозанятых

Регистрация в приложении

Для регистрации в качестве плательщика НПД скачайте мобильное приложение «Мой налог» на телефон или планшет.

Приложение для системы андроид скачивается в Google play по ссылке

Для айфонов в AppStore по ссылке

До уплаты НПД

Самозанятый формирует чек на полученную сумму и передает его покупателю (заказчику) в момент расчета наличными и (или) с использованием электронных средств платежа. При иных формах расчетов в безналичном порядке чек формируется и передается покупателю не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

За нарушение плательщиком НПД установленных ФЗ № 422 сроков передачи в ФНС сведений о расчетах предусмотрен штраф в размере 20 % от суммы такого расчета. Если нарушение совершить повторно в течение полугода, штраф взыщут в размере полной суммы расчета (ст.129.13 НК РФ).

При регистрации в приложении предоставляется бонус в размере 10 000 рублей, потратить его можно только на уплату НПД. Бонус автоматически уменьшает налоговую ставку с 4% до 3% при работе самозанятого с физическими лицами, и с 6% до 4% при работе с компаниями. Плательщик НПД получает бонус единожды, после его израсходования ставки вернутся на уровень 4% и 6%.

Пример: доход за месяц составил 10 000 рублей, и весь этот доход самозанятый получил от физических лиц. В этом случае сумма налога составляет 400 рублей. С помощью бонуса сумма снизится до 300 рублей, так как 100 рублей спишут автоматически. При этом остаток бонуса будет уменьшен с 10 000 рублей до 9900 рублей.

Зачем нужно приложение «Мой налог»?

С помощью приложения самозанятый может легально вести бизнес:

После прохождения регистрации сразу предоставляется возможность получить справку о постановке на учёт в качестве самозанятого, чтобы отправить заказчику услуг или работ, если он об этом попросит.

Получив оплату, самозанятый вносит в приложение свой доход, а ФНС рассчитывает налог. Можно подключить автоплатежи, привязав банковскую карту, каждый раз оплачивать самостоятельно через приложение или формировать квитанцию на оплату.

После внесения оплаты самозанятый получает чек, который направляет заказчику.

С помощью приложения также легко выйти из статуса самозанятого: для этого необходимо войти в профиль и нажать кнопку «Сняться с учёта НПД».

Функции приложения

Пользоваться мобильным приложением для самозанятых достаточно просто и удобно. И если раньше у пользователей было много жалоб по поводу зависания приложения, то сейчас оно работает бесперебойно, а ФНС постоянно работает над улучшением его функциональности. Так, например, в феврале 2022 года появилась возможность настройки безналичной оплаты товаров, работ или услуг самозанятого.

Рассмотрим основные функции приложения:

1. Регистрация самозанятости.

При регистрации в приложении одновременно осуществляется постановка на учёт в качестве плательщика НПД. Зарегистрироваться можно тремя способами:

По паспортным данным (для этого нужно заранее приготовить паспорт, чтобы в ходе регистрации отсканировать вторую и третью страницы, а также сделать селфи для идентификации).

С помощью логина и пароля к личному кабинету налогоплательщика (доступ к ЛК можно получить в любом налоговом органе, за исключением территориальных органов ФНС России, к функциям которых не относится взаимодействие с физическими лицами).

С помощью логина и пароля к личному кабинету на Едином портале государственных и муниципальных услуг (при этом учётная запись в ЕСИА должна быть подтверждённой).

В Приказе № ЕД-7-20/106@ от 14.02.2022 ФНС даёт подробные разъяснения по каждому способу регистрации, а также устанавливает правила пользования приложением «Мой налог».

Окончательным шагом регистрации, независимо от выбранного способа, является формирование ПИН-кода, который потом будет использоваться для входа в приложение.

2. Фиксация дохода и расчёт налога.

Чтобы зафиксировать доход, необходимо на главной странице приложения нажать кнопку «Новая продажа». Далее нужно выставить дату продажи, указать название услуг/работ/товаров, сумму и покупателя. Если услуги предоставляются по договору, то название может быть таким — «Услуги IT-специалиста по договору (номер) от (дата)».

Юридические лица всё чаще стали заключать с самозанятыми договоры на оказание услуг, хотя закон этого не требует. Современные онлайн-сервисы помогают им организовать удобный электронный документооборот с самозанятыми и хранить все документы в одном месте.

Если покупателем является юридическое лицо, то нужно указать его ИНН и наименование организации. Кстати, удобно то, что при первичном вводе приложение запоминает наименования продажи и данные юридического лица, а при повторном вводе аналогичной продажи срабатывает автозаполнение, и можно выбрать нужные данные из сохранённых. Затем нужно выбрать одну из предложенных кнопок — «Выдать чек» или «Выдать счёт».

Если нажать «Выдать чек», на экране появится сформированный чек, который приложение предложит отправить покупателю разными способами, сохранить на устройстве или распечатать.

Выдать счёт покупателю можно только в том случае, если к приложению привязана банковская карта.

Как привязать карту?

Для этого в разделе «Платежи» необходимо добавить данные банковской карты. Привязать можно любую банковскую карту, даже ту, на которую периодически приходят деньги не только за работу (например, переводит родственник или друг). Налоговая не будет автоматически засчитывать все поступления в доход — его пользователь сам вносит в приложение, формируя новую продажу.

Как выставить счёт?

Когда появится налог в приложении?

Расчёт налога ФНС производит в конце месяца по всем зафиксированным продажам (доходам). Уведомление об исчисленной сумме должно появиться в приложении до 9 числа месяца, следующего за отчётным. А оплатить налог нужно до 25 числа.

3. Просмотр статистики доходов и уплаченных налогов.

В разделе «Статистика» представлены сведения о доходах и уплаченных налогах за все года с начала деятельности в качестве самозанятого. Можно просмотреть общую сумму за год или по периодам.

4. Подключение к добровольному пенсионному страхованию.

У самозанятых нет обязательных взносов в ПФР, но они могут подключиться к добровольному пенсионному страхованию и в приложении контролировать уплату взносов. Как подключиться: в нижнем меню нужно нажать «Прочее» и выбрать «Пенсионное страхование». Далее — «Подать заявление».

Подробно о страховых взносах самозанятого мы уже рассказывали в блоге.