Бизнес приносит убытки, а вы не понимаете нужно больше продавать или пора закрывать лавочку. Покупатель просит скидку, а вы не знаете можно ли ее дать. Директор по развитию сервиса управления финансами Genplace Алексей Иванов рассказывает как рассчитать маржинальный доход и точку безубыточности, чтобы избежать таких ситуаций.

Продолжаю транслировать серию постов о том, как путем нехитрых расчетов можно использовать бухгалтерский учет и отчетность для принятия решений в бизнесе, из моего телеграм-канала «Переводчик с бухгалтерского». Финансовый учет и анализ — штука сложная, но даже без фундаментальных бухгалтерских знаний можно научиться пользоваться отдельными приемчиками. Если вам знакомы ситуации, когда:

- бизнес приносит убытки, а вы не понимаете нужно больше продавать или пора закрывать лавочку;

- инвестор хочет получить конкретную сумму прибыли, а вам непонятно какие продажи для этого придется сделать;

- покупатель просит скидку, а вы не знаете можно ли продать по такой цене и не скатиться в убытки.

Значит, пора считать маржинальный доход и точку безубыточности — для этого не нужно быть бухгалтером. Но немного теории освоить придется.

Постоянные и переменные затраты

Для решения разных задач финансовые аналитики используют несколько классификаций затрат. Одна из важнейших — по отношению к объему производства. В ней выделяют два вида затрат:

1. Переменные.

2. Постоянные.

Переменные затраты (Variable Cost) прямо зависят от объема производства. Чем больше объем производства — тем больше переменные затраты и наоборот. Например, это:

- стоимость сырья, из которого изготовлена продукция;

- стоимость энергоресурсов, потраченных производством;

- сдельная зарплата работников, которые произвели продукцию;

- социальные отчисления с этой зарплаты.

Постоянные затраты (Fixed cost) не зависят от объема производства. Даже если вы ничего не произведете в текущем месяце, они все равно будут. С другой стороны, при увеличении объема производства они останутся прежними. Например, это:

- затраты на содержание офиса: коммуналка, аренда, канцтовары;

- имущественные налоги: на имущество, транспортный, земельный;

- повременная зарплата управленческого и производственного персонала;

- социальные отчисления с этой зарплаты.

Пример 1.

Кондитерская производит тортики. Для производства одного тортика требуются продукты на 100 руб. Зарплата кондитера социальные отчисления с нее — еще 100 руб. На каждый следующий произведенный тортик компания потратит 200 руб. Это — переменные затраты. Но кроме этих затрат компания ежемесячно должна платить за 20 000 руб. за аренду и 10 000 руб. за рекламу тортиков в Инсте. Это — постоянные затраты. Если компания произведет 100 тортиков, то переменные затраты составят 20 000 руб. (200 руб. * 100 тортиков). Постоянные — 30 000 руб. Если компания произведет 120 тортиков, то переменные затраты составят 24 000 руб. (200 руб. * 120 тортиков). Постоянные — по-прежнему 30 000 руб.

В чистом виде постоянные затраты — это сферический конь в вакууме. В теории управленческого учета обычно используется термин «условно-постоянные затраты». Они не зависят от небольшого изменения объема производства. При существенных изменениях постоянные расходы утрачивают свое постоянство.

Пример 2.

Реклама в Инсте неожиданно стрельнула, и все захотели купить тортик. В компанию прилетело 500 заказов на тортики. Чтобы выполнить их все, нужно нанять еще двух поваров (переменные затраты), арендовать более просторную кухню за 50 000 руб. и нанять оператора для обработки заказов за 25 000 руб. В результате постоянные затраты вырастут на 75 000 руб. и зафиксируются на этом уровне пока объем производства будет примерно таким. Если спрос снова снизится до 100 тортиков — придется уволить лишний персонал и переехать обратно.

Постоянные затраты при этом снизятся. Деление затрат на постоянные и переменные позволяет рассчитывать два показателя, без знания которых собственник не понимает стоит наращивать объем продаж или выходить из бизнеса:

1. Маржинальный доход.

2. Точку безубыточности.

Маржинальный доход

Маржинальный доход (Profit Margin) — типичный пример неправильного перевода английской терминологии. Правильно — маржинальная прибыль, но буду оперировать устоявшимся словосочетанием.

Зачем мне считать маржинальный доход?

Расчет маржинального дохода позволяет понять максимальный уровень постоянных расходов, которые компания может себе позволить. Маржинальный доход покрывает постоянные расходы и прибыль до налогообложения.

Если он меньше нуля, то не отбиваются даже расходы на производство. Это значит, что каждая произведенная единица продукции увеличивает убытки, и ситуацию не спасет ни классный маркетинг, ни крутейшая команда управленцев. Нужно либо пересматривать производственный процесс, либо переключаться на другую продукцию.

Если маржинальный доход больше нуля, то нужно наращивать объем продаж. Каждая проданная единица продукции будет приносить деньги, которые можно потратить на хранение, рекламу и управление

Как считать?

Это разница между выручкой и переменными расходами за период.

Пример 3.

Кофейня за месяц продала 1000 стаканчиков кофе по 100 руб. Стоимость зёрен на один стаканчик и самого стаканчика — 25 руб. Зарплата баристы с отчислениями в социальные фонды — 45 тыс. руб. Аренда точки с кофемашиной — 40 тыс. руб. То есть на каждом проданном стаканчике владелец кофейни терпит убыток 10 руб. Что ему нужно сделать, чтобы максимально улучшить финансовый результат: удвоить продажи, уполовинить продажи или закрыть кофейню?

Нужно рассчитать маржинальный доход при разных стратегиях продаж. Стоимость зёрен на один стаканчик и самого стаканчика — переменные расходы. Они увеличиваются на 25 руб. при каждой продаже. Зарплата баристы и аренда — постоянные расходы. Они останутся неизменными, если объем продаж увеличится или уменьшится.

Маржинальный доход при текущем положении дел = 1000 стаканчиков * (100 руб. — 25 руб.) = 75 руб. Значит, на покрытие постоянных расходов остается 75 тыс. руб. Неплохо, но постоянные расходы составляют 85 тыс. руб., поэтому владелец кофейни терпит убытки.

Вариант 1: удвоить продажи.

Маржинальный доход = 2000 стаканчиков * (100 руб. — 25 руб.) = 150000 руб. Из них 85 тыс. руб. уйдет на покрытие постоянных расходов, оставшиеся 65 тыс. руб. — прибыль.

Вариант 2: уполовинить продажи.

Маржинальный доход = 500 стаканчиков * (100 руб. — 25 руб.) = 37500 руб. Постоянные расходы никуда не делись, поэтому убыток увеличится до 47500 руб.

Вариант 3: закрыть кофейню. Маржинальный доход = 0 руб. Постоянные расходы = 0 руб. Финансовый результат = 0 руб.

Таким образом, кофейне стоит увеличивать объем продаж. Конечно, 65 тыс. руб. может оказаться недостаточно, чтобы удвоить его. Тогда нужно понять какие вложения приведут к росту продаж, достаточному для покрытия постоянных расходов.

Пример 4.

Маркетинговое агентство обещает за 100 тыс. руб. обеспечить дополнительный приток 2000 клиентов в месяц.

Маржинальный доход = 3000 стаканчиков * (100 руб. — 25 руб.) = 225000 руб.

На покрытие постоянных расходов уйдет 85 тыс. руб. 100 тыс. руб. = 185 тыс. руб.

Оставшиеся 40 тыс. руб. — прибыль.

Главное — не забывать, что постоянных расходов в реальном мире не существует. Есть условно-постоянные, которые при значительном росте объемов производства тоже будут увеличиваться.

Где взять исходные данные?

К сожалению, здесь бухгалтерская отчетность не всегда выручает. Грубый аналог маржинального дохода — валовая прибыль (ст. 2100 отчета о финансовых результатах). Но для точного определения маржинального дохода нужно:

- взять аналитику по счетам учета затрат (счета 20-29, 44);

- определить какие затраты переменные, а какие постоянные;

- пересчитать себестоимость продаж (счет 90.2), очистив ее от постоянных расходов;

- вычесть эту сумму из выручки.

Точка безубыточности

Точка безубыточности (Break-even Point) — это объем продаж, при котором компания не получает ни прибыли ни убытков. Доходы в точке безубыточности равны расходам. Точка безубыточности определяется в натуральном и денежном выражении.

Зачем мне считать точку безубыточности?

Точка безубыточности позволяет понять каков должен быть минимально возможный объем продаж. Если продажи будут ниже точки безубыточности, компания понесет убытки. Если выше — получит прибыль. Расчет точки безубыточности отвечает на вопросы:

- Насколько можно увеличить расходы без сваливания в убытки? Например, если нужно понять можете ли вы позволить себе нанять дополнительный персонал или приобрести новое оборудование.

- Насколько можно уменьшить доходы без сваливания в убытки? Например, если нужно понять какую скидку вы можете дать покупателю или возможно ли предложить цену ниже рыночной.

- Сколько нужно продать для получения заданного уровня прибыли? Например, если нужно понять реальны ли ожидания инвестора.

Как считать?

ТБ в натуральном выражении = Постоянные расходы / (Цена единицы продукции — Переменные расходы на единицу продукции)

Кстати, показатель в знаменателе — это уже знакомый вам маржинальный доход на единицу продукции.

ТБ в стоимостном выражении = ТБ в натуральном выражении * Цена единицы продукции

Пример 5.

Вернемся к задачке с кофейней. В ноябре продажи не удались: было куплено лишь 1000 стаканчиков кофе. Собственник решил поучаствовать в Черной Пятнице и предложил скидку 50%. Сколько стаканчиков ему нужно продать сегодня, чтобы закончить месяц без убытка? В субботу кофейня не работает, поэтому продаж в ноябре больше не будет.

Стоимость зерен на один стаканчик и самого стаканчика (25 руб.) — это переменные расходы. Остальные расходы (85 тыс. руб.) — постоянные. Если бы мы считали точку безубыточности в начале месяца, то расчет выглядел бы так:

ТБ = 85 000 руб. / (100 руб. — 25 руб.) = 1134

То есть при продаже стаканчика кофе за 100 руб. кофейня начнет приносить прибыль с 1135-го стаканчика. Но большая часть месяца уже прошла. До Черной Пятницы уже было продано 1000 стаканчиков. Это позволило получить 75 тыс. руб. маржинального дохода. Поэтому за день нужно отбить лишь оставшиеся 10 тыс. руб. постоянных расходов. Но и цена уже не 100 руб. за стаканчик, а 50 руб.

ТБ1 = 10 000 руб. / (50 руб. — 25 руб.) = 400

Зная точку безубыточности, владелец кофейни должен задать себе вопрос: «Реально ли при такой цене продать столько кофе?». Если да, то скидку нужно делать. Если нет — надо сравнить какой вариант принесет меньше убытка.

Пример 6.

Собственник считает, что за полцены реально продать 100 стаканчиков. А без скидки — 20.

Маржинальный доход со скидкой = (50 руб. — 25 руб.) * 100 = 2500 руб. Убыток 7500 руб.

Маржинальный доход без скидки = (100 руб. — 25 руб.) * 20 = 1500 руб. Убыток 8500 руб.

Значит, скидку надо дать.

Пример 7.

Владелец кофейни хочет получить от акции прибыль не меньше 5 тыс. руб.

Значит, выручка должна покрыть не только постоянные расходы, но и желаемую прибыль.

ТБ с прибылью = (10 000 руб. 5 000 руб.) / (50 руб. — 25 руб.) = 600

Думаю, бариста не вывезет. Может, пообещать ему премию?

Пример 8.

За дополнительные 10 тыс. руб. бариста клянется умереть на работе. Значит, выручка должна покрыть еще и эту сумму.

ТБ с прибылью и премией = (10 000 руб. 5 000 руб. 10 000 руб.) / (50 руб. — 25 руб.) = 1000

Умрет, но не продаст. Останавливаемся на реалистичном варианте с продажей 200 стаканчиков за полцены.

Где взять исходные данные?

Здесь справедливо все то, что я писал для маржинального дохода. Бухгалтерский учет содержит необходимую информацию, но ее нужно извлечь со счетов 20-29, 44, 90. Ваш бухгалтер должен это знать и уметь, если обладает хотя бы средней квалификацией.

Точка безубыточности (ТБУ) — это объем производства или продаж, при котором доходы равны расходам, а бизнес работает «в ноль». Рассчитать точку безубыточности можно в деньгах или штуках. Для этого нужно знать цену готового изделия или услуги, постоянные и переменные расходы. Если в компании большой ассортимент, для расчета может понадобиться количество продаж разных групп товаров или их доли продаж в общем объеме.

Постоянные расходы не зависят от количества произведенной продукции. Обычно к ним относятся аренда, охрана, коммунальные платежи, фиксированные траты на рекламу. Они рассчитываются на определенный период, например, месяц. На самом деле, эти расходы тоже могут меняться. Вырос объем производства, потребовался большой склад, из-за этого увеличилась аренда. Поэтому правильнее назвать их условно-постоянными.

Переменные расходы меняются в зависимости от объема производства. Это материалы, затраты на упаковку и доставку. Этот показатель рассчитывается на единицу продукции.

Дорогостоящие вложения на расчет точки безубыточности не влияют, они возвращаются собственнику после того, как бизнес начал генерировать прибыль. Если предприниматель купил станок, машину или помещение для бизнеса, он не должен учитывать эти расходы в расчете.

Маржинальность = (Цена — Переменные расходы) / Цена х 100%

Точка безубыточности = Постоянные расходы / Маржинальность

Результатом этого расчета станет точка безубыточности в деньгах. Для расчета ТБУ в натуральном выражении нужно разделить получившуюся сумму на цену продукта.

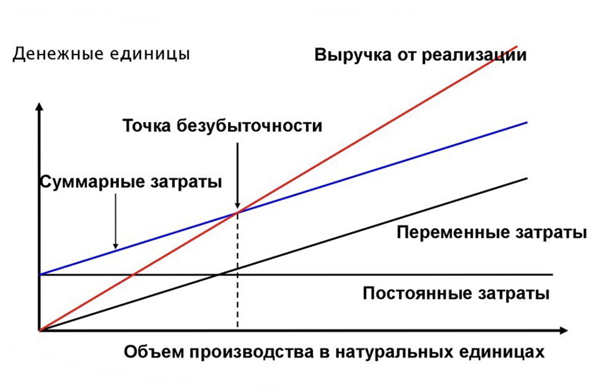

На графике хорошо понятно, почему этот показатель называется точкой безубыточности: в ней линия выручки пересекает линию расходов. После прохождения этой точки сумма выручки становится больше суммы расходов, бизнес выходит в плюс.

В каждой компании список постоянных и переменных расходов разный.

Елена решила открыть цветочный магазин и оформила патент. Сумма патента относится к постоянным расходам — от количества проданных букетов налог не меняется. А если бы она выбрала упрощенную систему налогообложения, платить налог пришлось бы с каждого проданного букета. Это уже переменные расходы.

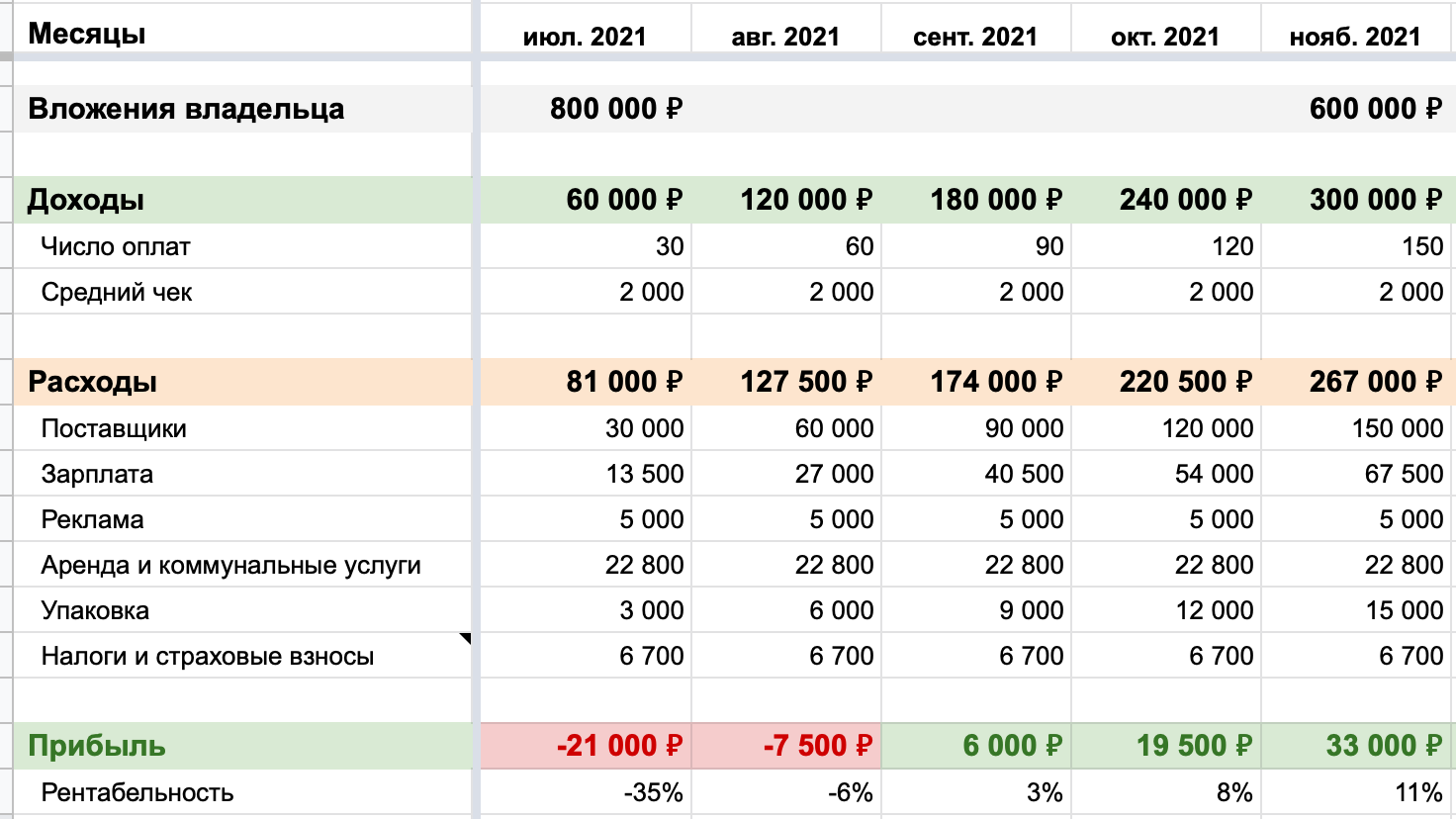

Елена планирует продавать букеты со средней ценой 2 000 рублей. Переменные расходы составляют 1 550 рублей. Это закупочная стоимость цветов, зарплата флориста и упаковка. Постоянные расходы — 34 500 рублей.

Маржинальность букета = (2000 — 1550) / 2000 х 100% = 22,5%

Точка безубыточности = 34 950 / 22,5% = 153 333 (руб.)

150 000 / 2 000 = 76,7 (шт.)

Для выхода «в ноль» Елене нужно продать 77 букетов на 153 333 рублей в месяц. Это приблизительно 3 букета в день. При разработке бизнес-плана и заполнении финансовой модели она прогнозирует увеличение потока от 30 до 90 заказов в течение трех месяцев. Именно столько времени займет выход магазина на безубыточность.

Проще всего маржинальность для бизнеса с одним товаром, но на практике такое редко. Если компания продает несколько товаров, рассчитывается общая маржинальность.

Предположим, компания продает кофе.

Переменные расходы для каждого вида кофе разные: у капучино 30 рублей, у латте 33, у гляссе 40. Как узнать средние переменные затраты? Сложить все и разделить на количество видов кофе?

(30 + 33 + 40) / 3 = 34,33 (руб.)

Нет, эта формула была бы актуальна, если бы все виды кофе покупались поровну. Но, если покупают больше капучино, средние затраты будут ниже, а если преобладает дорогое в производстве гляссе, то выше. Поэтому для подсчета среднего количества нужно знать количество продаж каждого продукта.

Капучино покупают 30 раз в месяц, латте — 15, а гляссе — 5. Пересчитываем затраты по корректной формуле:

Общие переменные затраты = (30 х 30 + 33 х 15 + 40 х 5) / 50 = 31,9 (руб.)

Цена тоже отличается. Капучино стоит 150 рублей, латте — 160, гляссе — 180.

Средняя цена = (150 х 30 + 160 х 15 + 180 х 5) / 50 = 156 (руб.)

Средняя маржинальность = (156 — 31,9) / 156 х 100% = 79,6%

Точка безубыточности = 115 000 / 79,6% = 144 561 (стакан) или 927чиков кофе.

Расчет точки безубыточности будет проще со специальной таблицей . В нее можно внести данные по затратам, выручке и количеству продаж, чтобы рассчитать общую точку безубыточности для бизнеса.

Зачем нужен расчет точки безубыточности

1. Открытие нового бизнеса

Расчет точки безубыточности дает реальное понимание объема продаж для получения прибыли при запуске нового проекта.

2. Анализ текущего бизнеса

Все расходы в бизнесе могут меняться, это будет влиять на маржинальность товара и двигать точку безубыточности, поэтому ее периодически нужно корректировать. Прибыли, которую генерирует бизнес, может быть мало для покрытия всех затрат.

3. Вывод компании из кризиса

Точка безубыточности показывает, какой минимальный объем продукции нужно реализовать. На ее основании строится план продаж, ниже которого бизнес становится убыточным. Выполнение плана тоже нужно отслеживать.

Евгения Анисова, владелец прачечной «Чисто-Быстро»:

«При создании бизнес-плана мы сначала рассчитали точку безубыточности.

Постоянные расходы составили 48 000 рублей в месяц. Это аренда помещения 40 кв.м, со средней ценой по району 700 рублей за кв.м, реклама и налоги.

Переменные расходы, коммунальные платежи и расходы на моющие средства меняются в зависимости от степени загрязнения вещи, режима стирки и сушки, дополнительных услуг. При средней цене стирки 300 рублей, 65 приходится на переменные расходы. Маржинальность составляет 78%.

ТБУ = 48 000 / 0,78 = 61 303 (руб.)

В месяц нужно «продать» клиенту минимум 61 303 / 300 = 205 стирок.

Объем вполне реален с расположением в самом центре района с населением 170 000 человек, учитывая востребованность услуги.

Это в теории. Что же на практике? До ТБУ мы дошли не в первые месяцы работы, ее реальная величина оказалась очень близка к расчетной. Сейчас уже в середине месяца можно понять, сколько «стирок» нам не хватает до прибыли и принять меры по увеличению продаж»

Как быстрее достигнуть точки безубыточности

Предприниматель может использовать два пути:

1. Снизить расходы

Это относится и к постоянным и к переменным расходам. От чего можно отказаться? На чем сэкономить? Что оптимизировать? Мы подготовили 16 способов по сокращению расходов, которые подойдут для любого бизнеса.

Сначала нужно понять, у каких расходов самый большой вес. Можно отказаться от доставки воды в офис и сохранить 500 рублей в месяц, а можно арендовать помещение дешевле и сэкономить несколько тысяч рублей. Также и с переменными расходами.

2. Увеличить цену

Не самая популярная мера, но иногда выживание бизнеса зависит от правильной цены на товары и услуги. Если компания оказывает услуги отличного качества, производит хороший товар, выполняет обязательства в срок, работает лучше конкурентов, цену можно повышать.

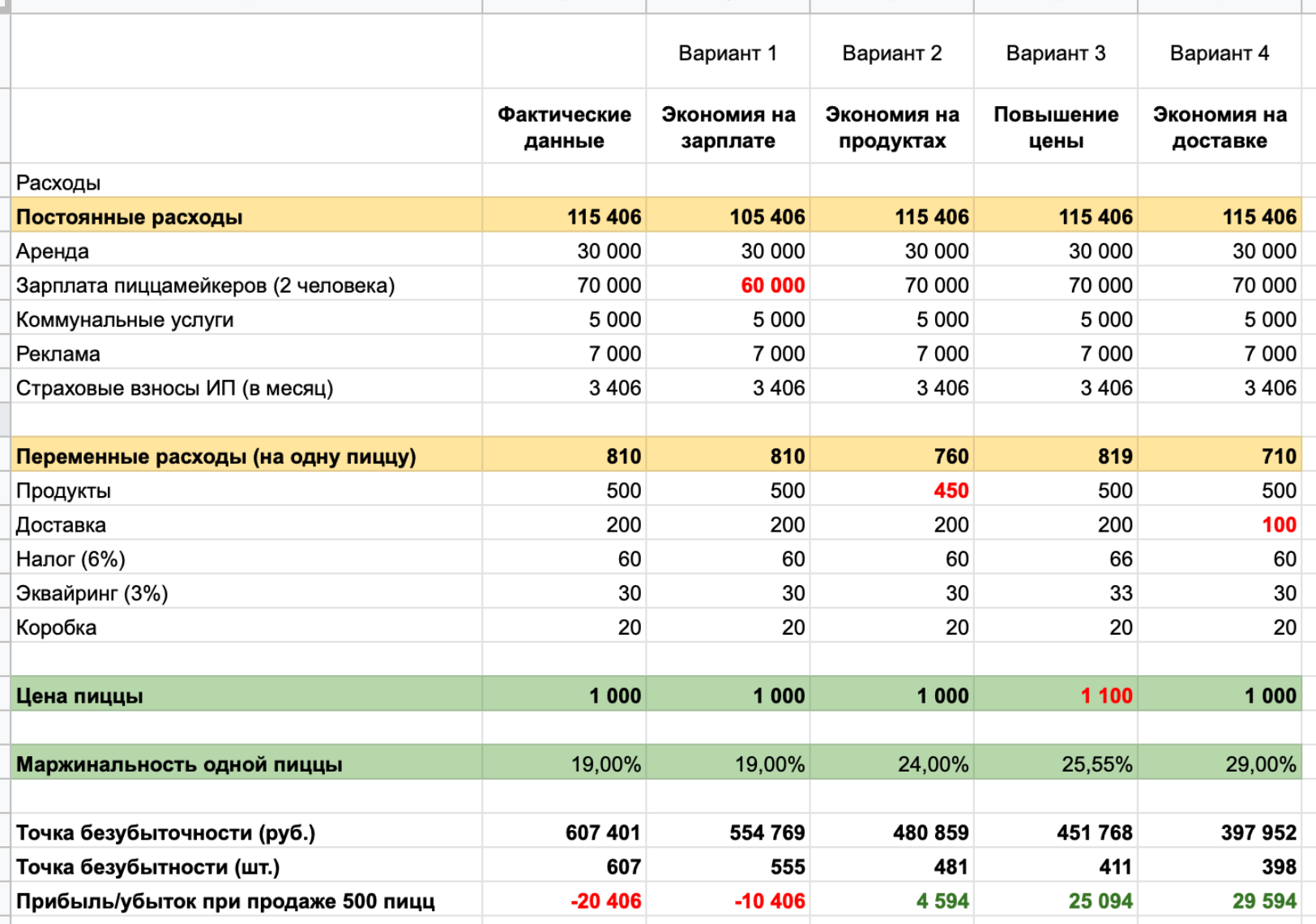

У Дениса пиццерия, много заказов, постоянный доход, но денег почему-то нет. Постоянные кассовые разрывы, пусть и небольшие. То на аренду не хватает, то на закупку продуктов.

Объем продаж — 500 пицц в месяц, заказы и оплаты идут через сайт, для доставки пользуются сервисом такси. Денис сделал расчет точки безубыточности и очень удивился. Оказывается, для выхода в плюс ему нужно продать 607 пицц, а сейчас компания генерирует убыток больше 20 000 рублей!

Для выхода из кризиса Денис разработал несколько сценариев:

Вариант 1

В постоянных расходах самая большая статья — зарплаты. Что будет, если уменьшить их на 10 000 рублей? Этого недостаточно даже для выхода на безубыточность. Плюс у сотрудников упадет мотивация.

Вариант 2

Может быть, стоит уменьшить переменные затраты? Например, покупать продукты подешевле или класть меньше начинки. Экономия продуктов на 50 рублей даст небольшую прибыль, но появляется риск потерять постоянных клиентов.

Вариант 3

А если поднять цену на те же 100 рублей? Точка безубыточности снизится до 411 единиц, пиццерия будет приносить больше прибыли, но цена может стать неконкурентоспособной. К тому же увеличение цены ведет за собой повышение суммы налога и эквайринга.

Вариант 4

Следующая по величине статья переменных расходов — доставка. Можно отказаться от сторонних услуг и нанять курьера в штат. Стоимость доставки составит 100 рублей. Точка безубыточности снизится до 398 пицц в месяц. Если объем продаж останется прежним, прибыль составит 29 594 рубля.

Так расчет точки безубыточности помог Денису вовремя скорректировать работу и избежать банкротства.

Евгений Чернышов, генеральный директор ООО «МКК Главный займ»:

«При запуске новых проектов мы ориентируемся на три ключевых показателя — периоды выхода на безубыточность, норму чистой прибыли и окупаемость инвестиционных расходов. Например, в норме период выхода «в ноль» для офиса составлял 6 месяцев. В проекте онлайн займов на безубыточность мы вышли за 4 месяца.

ТБУ помогает оценить эффективность проекта, целесообразность его развития и возможность масштабирования. Мы оцениваем результаты и показатели ежемесячно. Это помогает оперативно корректировать работу по проекту, концентрировать внимание на тех показателях, которые «не в плане» и мешают достижению нормы рентабельности.

Например, уровень платежной дисциплины клиентов в проекте онлайн займов на начальном этапе был улучшен с помощью ужесточения скоринга; слишком высокая стоимость привлечения – с помощью корректировки маркетинговых каналов, повышения конверсии сайта. Если ориентироваться только на срок выхода на безубыточность через условные 4-8 месяцев и не начать контролировать влияющие на него показатели уже в первый месяц, достижение нормы рентабельности может стать проблематичным»

Расчет точки безубыточности — простая методика, которая позволяет оценить эффективность бизнеса. Компания может производить много товаров, иметь огромную выручку, но фактически быть убыточной из-за неправильного расчета точки безубыточности. Расходы бизнеса все время меняются, поэтому ТБУ нужно периодически корректировать. Это позволит контролировать работу компании и оперативно реагировать на изменения.

«Чем больше продашь, тем больше заработаешь» — эту формулу понимает любой предприниматель. Однако не все рассчитывают, сколько именно нужно продать, чтобы как минимум выйти в ноль и не получить убыток. Зная объем продаж, при котором бизнес работает в ноль — или точку безубыточности — можно эффективнее планировать цены, объем рекламы, KPI и вознаграждение сотрудникам, а также многое другое. Первое, что нужно посчитать, чтобы узнать точку безубыточности вашего бизнеса, — это переменные и постоянные издержки.

Переменные издержки

Переменные издержки — это затраты бизнеса, объем которых зависит от производства единицы продукции или от оказания услуги. Переменные они потому, что будут меняться при изменении объема производства. Сюда, как правило, попадают закупка сырья, оплата работы субподрядчиков или персонала на сдельной оплате, транспортные расходы.

Для лучшего понимания всех расчетов рассмотрим небольшое мебельное производство «Добрый бук», которое изготавливает корпусную мебель под заказ. Подведя итоги месяца работы, мы видим, что выполнив 15 заказов и получив выручку в 150 000 рублей, компания потратила 30 тысяч рублей на закупку сырья. Еще 45 тысяч рублей было выплачено в качестве сдельной оплаты мастерам. Эти расходы были непосредственно связаны с выполнением заказов и потому составили переменные издержки. Общая сумма составила 75 тысяч рублей — или 50% от выручки. Для наглядности будем вести учет всех сумм в таблице Excel.

Внимательно посмотрите на затраты в вашем бизнесе и просчитайте переменную часть. Если вы занимаетесь торговлей, сюда войдут расходы по закупке товара. Если у вас студия разработки сайтов, дизайн-студия или любая проектная организация, в переменную часть стоит включить все выплаты по проекту.

Если мы из выручки вычтем прямые переменные расходы, то получим показатель, который называется маржинальная или валовая прибыль. Этот индикатор говорит об эффективности бизнеса, поэтому важно его считать. Если у вас несколько направлений в бизнесе, считайте маржинальную прибыль для каждого, оценивайте и сравнивайте их по данному параметру.

В «Добром буке» маржинальная прибыль равна 75 тысяч рублей. Выраженную в процентном значении по отношению к выручке маржинальную прибыль называют моражинальностью. В нашем примере она будет равна 50%. Расчет маржинальности нам пригодится для определения точки безубыточности.

Постоянные издержки

Помимо расходов, которые вошли в переменную часть, у предприятия могут быть и другие: аренда офиса, склада или производственных площадей, фиксированные зарплаты сотрудникам, реклама своих товаров или услуг. Все это — постоянные или косвенные постоянные издержки, то есть те затраты бизнеса, которые нельзя прямо отнести к реализации конкретной продукции, партии, услуге или проекту. А постоянными эти расходы называют потому, что если в каком-то месяце компания не заключит ни одного контракта, то она все равно будет вынуждена их нести.

Посмотрим, какие постоянные издержки есть у нашей компании «Добрый бук». На аренду помещения ушло 30 тысяч рублей, оклады мастерам и руководителю компании в сумме составили 55 тысяч рублей и еще 10 тысяч рублей потратили на рекламу. Итого постоянные издержки в отчетном месяце составили 95 тысяч рублей или 63.3% от выручки. Запишем все в таблицу:

Точка безубыточности

Теперь, когда у нас есть информация о переменных и постоянных издержках, мы можем рассчитать точку безубыточности. Точка безубыточности — это такой объем продаж, при котором бизнес ничего не зарабатывает, но и не работает в убыток. 100% полученной от клиентов выручки за этот объем заказов покрывают переменные и постоянные затраты, а на прибыль ничего не остается. Точка безубыточности может быть выражена в денежном или натуральном эквиваленте. Для большинства компаний малого бизнеса точку безубыточности лучше рассчитывать на месяц.

Точка безубыточности = Постоянные расходы / Маржинальность

Маржинальность — это отношение разницы выручки и переменных расходов к выручке, выраженное в процентах.

Маржинальность = (выручка − переменные расходы) / выручка × 100

Рассчитаем точку безубыточности для нашей компании.

Шаг 1. Маржинальность = 150 000 рублей (выручка) – 75 000 рублей (переменные расходы)) / 150 000 рублей (выручка) х 100% = 50%

Шаг 2. Точка безубыточности = 95 000 рублей (постоянные расходы) / 50% (маржинальность) = 190 000 рублей.

Итак, точка безубыточности для нашей компании составляет 190 тысяч рублей в денежном эквиваленте. Именно эту сумму выручки нужно получать, чтобы не работать в убыток при текущем уровне затрат.

Очевидно, что «Добрый бук» в этом месяце работал в убыток: количество полученных заказов не принесло нужного объема выручки на покрытие всех расходов.

Давайте попробуем изменить ситуацию, увеличив бюджет на рекламу, чтобы привлечь больше заказов. Предположим, что мы увеличим на 5 тысяч рублей рекламный бюджет и в итоге получим на пять заказов больше. Это увеличит постоянные издержки, но даст прирост выручки до 200 тысяч рублей. Если мы сохраним тот же уровень маржинальности, тополучим следующую структуру расходов и доходов:

Еще раз посчитаем точку безубыточности на февраль:

ТБ = 100 000 рублей (постоянные расходы) / 50% (маржинальность) = 200 000 рублей.

Итого в текущих условиях при выручке в 200 тысяч рублей наше производство выйдет на точку безубыточности. В натуральном эквиваленте для «Доброго бука» — это 20 заказов по 10 тысяч рублей.

Анализ точки безубыточности можно провести в графиках. Если по оси ординат отложить объем выручки, а по оси абсцисс — количество продукции/заказов, то получится график, иллюстрирующий соотношение выручки, постоянных и суммарных издержек: переменные + постоянные.

Точка безубыточности на графике — это точка пересечения выручки и суммарных затрат.

Графики показывают, как при росте количества заказов меняется разница между выручкой и суммарными затратами. Это разница и есть операционная прибыль организации.

Зная точку безубыточности можно управлять бизнесом: повышать объем продаж, увеличивать средний чек, менять что-то в переменных и постоянных затратах. Чем выше выручка от уровня точки безубыточности, тем больше у бизнеса запас прочности и тем он устойчивее.

Знать точку безубыточности важно и полезно: вы в любой момент времени можете определить, привлек ли бизнес необходимый объем заказов или продаж, чтобы обеспечить свои потребности. И если нет, то сколько ему осталось продать, чтобы выйти в прибыль.

Выводы: что дает знание точки безубыточности

- Легче определить, за какие цены продавать товары или услуги, исходя из издержек.

- Легче планировать объем продаж в каждый конкретный момент времени и отвечать на вопрос «Сколько нужно продать, чтобы выйти на безубыточность?».

- Можно следить за изменением точки безубыточности, чтобы находить узкие места в бизнесе.

- Можно проанализировать устойчивость компании в цифрах.

Учимся определять точку безубыточности

Точка безубыточности определяет порог прибыльности от реализации товара и означает уровень цены, объема продаж и себестоимости продукта, при которых все издержки компании будут равны выручке от реализации (т.е. прибыль = 0).

- Аналитика бизнеса

- Методы анализа данных Анализ данных

- Учимся определять точку безубыточности

Оглавление

Точка безубыточности определяет порог прибыльности от реализации товара и означает уровень цены, объема продаж и себестоимости продукта, при которых все издержки компании будут равны выручке от реализации (т.е. прибыль = 0). Точка безубыточности предприятия является контрольной точкой для разработки стратегии ценообразования, установления цены на товар, значений максимальных скидок и проведения ценовой дискриминации. Понятие точки безубыточности производства широко используется для защиты инвестиционных проектов, утверждения бизнес плана компании. По факту точка безубыточности показывает, каким должен быть объем продаж компании при прогнозируемом уровне затрат для получение нулевой прибыли от проекта.

При расчете точки безубыточности вы должны определить ее значение в денежном выражении (объем продаж или выручка) и в натуральном выражении (в единицах продукции). Иногда рассчитывают необходимый уровень маржинальной прибыли в точке безубыточности, который означает рентабельность продаж при текущих переменных затратах на производство.

В данной статье мы рассмотрим подробно понятие «точки безубыточности производства», покажем как найти и определить точку безубыточности предприятия на простом примере, а также раскроем особенности расчета точки безубыточности для непроизводственных видов деятельности: торговли и сферы услуг.

Как рассчитать точку безубыточности

Универсальная формула для расчета точки безубыточности выглядит следующим образом: P*X = FC+VC(X) и означает равенство выручки от реализации фактическим затратам компании. Описание основных показателей для расчета точки безубыточности:

|

Показатель в формуле

|

Описание

|

|---|---|

|

P |

фактическая цена продажи товара покупателю, может быть средней ценой продажи продукта (в случае, когда рассчитывается точка безубыточности для группы товаров) |

|

X |

количество единиц продукции, которое необходимо произвести для достижения порога безубыточности продаж; другими словами это объем производства в натуральном выражении (в штуках, литрах, килограммах и т.п.) |

|

FC |

постоянные затраты — затраты, которые несет компания вне зависимости от того, какой объем товара она производит, такие затраты не изменяются при изменении объема производства; это все затраты, которые в любом случае будет нести компания (даже при нулевом объеме продаж); к ним относятся затраты на персонал (окладная часть), аренда помещений и любые организационные расходы компании; планируемый рекламный бюджет на развитие проекта, страховка, налоги и т.п. |

|

VC(X) |

переменные затраты — затраты, которые необходимо понести компании для производства 1 единицы товара. Переменные издержки напрямую зависят от объема производства и изменяются при изменении объема продаж; это могут быть затраты на сырье и упаковку продукта, затраты на обслуживание производственных мощностей при их работе (электроэнергия), затраты на приобретение товара (для магазинов), транспортные расходы, сдельная заработная плата и % от продаж, премии сотрудникам, акции по стимулированию продаж, и т.п. |

Существует несколько вариантов расчета точки безубыточности по данной формуле. Рассмотрим наиболее часто применяемые способы.

Первый вариант расчета: знаем затраты и объем продаж

На основе указанной формулы вы можете вычислить цену, при которой компания сможет достигнуть нулевой прибыли при имеющемся уровне затрат и плановом объеме продаж. В таком случае вы определите минимальный порог цены, который вам обеспечит достижение точки безубыточности проекта. Для того, чтобы рассчитать точку безубыточности таким способом, вам необходимо знать: постоянные расходы вашей компании, (переменную) себестоимость производства 1 единицы продукции и объем продаж, который вы планируете производить. Пороговое значение цены для нахождения точки безубыточности вы можете определить по формуле:

P = (FC+VC(X)) / Х, где VC(x) — это произведение себестоимости 1 единицы продукции и целевого объема продаж.

Приведем пример того, как рассчитать точку безубыточности первым способом: Мы разработали продукт с себестоимостью 5 руб и в ходе исследования рынка определили, что спрос на него составит 200 штук в месяц при условии, что стоить он будет 19 рублей. Именно такая цена является привлекательной для нашей целевой аудитории. Но нам необходимо понять, сможем ли получать доход от такой продажи? Нам необходимо рассчитать цену в точке безубыточности для проекта, зная что постоянные затраты будут составлять 1500 рублей.

Подставив в формулу имеющиеся данные мы получим: Минимальная цена = (1500+5*200)/200 = 12,5 рублей. Таким образом, при цене в 12,5 рублей наш проект станет безубыточным. Это значит, что цена в 19 рублей позволит получать нам дополнительную прибыль с продаж и будет выгодной для компании.

Второй вариант расчета: знаем цену и затраты

Данный вариант является наиболее распространенным в мировой практике. Чаще всего компания при запуске проекта знает цену, по которой рынок готов купить товар и по которой товар будет соответствовать своему рыночному позиционированию; а также знает постоянные и переменные затраты на развитие проекта. В таком случае нам необходимо определить объем, который позволит выйти на нулевую прибыль при имеющемся уровне затрат.Найти точку безубыточности в таком случае поможет формула:

X = FC / (P-VC), где VC — себестоимость 1 единицы продукции, Р — цена 1 единица товара, а FC — постоянные затраты проекта.

Приведем пример, как провести расчет точки безубыточности по второму способу в Excel. Предположим, мы открываем компанию по производству яблок. Мы знаем, что постоянные затраты нашего производства составят 1500 рублей, себестоимость 1 единицы будет 7 рублей, а цена отгрузки — 15 рублей. Нам необходимо рассчитать объем производства в точке безубыточности проекта — используем для этого формулу выше.

Подставив в формулу имеющиеся данные, мы получим: Объем производства в натуральном выражении= 1500 / (15-7) = 188 единиц. Умножив получившееся значение на цену — мы получим выручку, при которой наш проект станет безубыточным.

Третий вариант расчета: для сферы услуг и торговли

Данный вариант поможет определить точку безубыточности для сферы торговли (оптового, розничного, интернет — магазина) или для отрасли услуг. Если компания не является производственным предприятием, то рассчитать себестоимость 1 единицы товара для нее либо сложно, либо эти значения слишком разные, чтобы брать по ним среднее значение. Когда у торгового предприятия 1000 наименований по совершенно разной входящей цене, удобнее учитывать в расчетах целевую рентабельность продаж, а не фактические показатели себестоимости. Для отрасли услуг также удобнее рассчитывать точку безубыточности на основе целевой рентабельности работы.

Рентабельность продаж — это установленное соотношение между ценой товара и его себестоимостью. Другими словами компания определяет норму прибыли, которую он планирует зарабатывать с продажи товара (наценку на его себестоимость). Зная целевую рентабельность и постоянные затраты, можно определить необходимый размер выручки в точке безубыточности по следующей формуле:

S = FC / R, где S — выручка от продаж за период, R — целевая рентабельность продаж, а FC — постоянные затраты проекта.

Разберем на примере такой вариант расчета. Предположим мы решили открыть компанию по оказанию консалтинговых услуг. В связи с широтой понятия наших услуг нам очень сложно определить себестоимость 1 проекта, поэтому нам проще заложить в бизнес план целевую рентабельность по проекту. Мы решили установить норму рентабельности продаж на уроне 57%. Мы прогнозируем, что наши постоянные затраты в месяц будут составлять 280 000 рублей, а средняя цена услуги будет составлять 8 000 рублей.

Таким образом, используя нашу формулу мы можем определить точку безубыточности проекта: Целевой объем продаж = 280 000 / 57% = 491 228 рублей. Предположив, что средняя цена нашей услуги будет составлять 8 000 рублей, нам для окупаемости проекта необходимо получать по 61 клиенту в месяц (491228 / 8000 = 61).

График точки безубыточности

Определить точку безубыточности проекта можно также графическим методом. Для того, чтобы построить график для нахождения точки безубыточности вам необходимо знать: уровень постоянных затрат, себестоимость 1 единицы товара и цену продажи 1 единицы товара. Затем вы должны построить 2 кривых. Первая кривая будет являться суммой всех издержек компании (и зависеть от объема производства): y = FC+VC(x). Вторая кривая будет означать выручку от продажи товара, которая будет зависеть от объема производства компании: y = px.

Пересечение двух данных кривых и будет являться точкой безубыточности проекта.

Примеры линейной регрессии

Если вы считаете регрессионное моделирование недоступным для понимания, или если у вас были проблемы с …

Почитать еще

ETL процессы

Если вы знакомы с базами данных, хранилищами данных, концентраторами данных или озерами данных, значит, вы

Что такое анализ PESTLE?

В современном мире перед нами так много примеров успешных организаций. Каждая организация, от небольших стартапов

Несколько видео о наших продуктах

Проиграть видео

Презентация аналитической платформы Tibco Spotfire

Проиграть видео

Отличительные особенности Tibco Spotfire 10X

Проиграть видео

Как аналитика данных помогает менеджерам компании

Задачи по УСН с приведенными их решениями помогут вам на практике понять, как рассчитывается единый налог для налогоплательщиков, работающих на упрощенке. В данной статье вы найдете примеры расчета упрощенного налога как при объекте «доходы», так и «доходы минус расходы».

Задача № 1

Руководство небольшой строительной фирмы ООО «Дорстрой 10» решило поберечь свои с трудом заработанные деньги и не выплачивать многочисленные налоги, а перейти в 2023 году с общего режима на более выгодный УСН.

Подсчитанная выручка за объекты, сданные заказчикам с января по сентябрь 2022 года, равна 99 млн руб., включая НДС. Средняя численность работающих с января по сентябрь — 70 человек. Остаточная стоимость основных средств — 68 млн руб. Филиалов у ООО «Дорстрой 10» нет.

Вопрос

Может ли ООО «Дорстрой 10» перейти на УСН с 2023 года?

Решение и ответ

ООО «Дорстрой 10» отвечает всем требованиям, которые нужно соблюсти для перехода на упрощенку (ст. 346.12 НК РФ), а именно:

- на предприятии трудится 70 работников, что значительно меньше 100;

- остаточная стоимость ОС в размере 68 млн руб. < 150 млн руб.;

- доход в сумме 99 млн рублей < 123,3 млн руб.;

- филиалов у фирмы нет;

- специфика деятельности ООО «Дорстрой 10» не подпадает под перечень ограничений, приведенных в ст. 346.12 НК РФ.

Следовательно, ООО «Дорстрой 10» может отказаться от ранее используемой системы ОСНО и перейти на более выгодную УСН начиная с января 2023 года.

Подробнее о стандартных и повышенных лимитах доходов и соответствующих ставках по налогу рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ и переходите в Готовое решение, чтобы узнать все подробности нововведений.

Задача № 2

Предприятие на УСН ООО «Формула» имеет следующие показатели:

|

Период |

Доход, руб. |

Расход, руб. |

Ставка УСН,% |

|

2022 год |

49 000 000 |

10 000 000 |

15 |

Вопрос

Как правильно рассчитать единый налог за 2022 год?

Решение и ответ

Сумма налога за год = (доход – расход) × 15% = (49 000 000 — 10 000 000) × 0,15 = 39 000 000 × 0,15 = 5 850 000 руб.

Нюансы расчета налога при УСН «доходы-расходы» см. в материале «Порядок расчета УСН «доходы минус расходы» (15 процентов)».

Задача № 3

Предприятие ООО «Надежный выбор» имеет следующие показатели:

|

Период |

Доход, руб. |

Расход, руб. |

Ставка УСН,% |

|

2022 год |

49 000 000 |

49 000 000 |

15 |

Вопрос

Может ли ООО «Надежный выбор» не платить единый налог, если разница между доходом и расходом равна нулю?

Решение и ответ

Сумма налога = (доход – расход) × 15% = (49 000 000 – 49 000 000) × 0,15 = 0 руб.

Несмотря на то, что налоговая база от деятельности ООО «Надежный выбор» в 2022 году отсутствует, фирма обязана уплатить минимальный налог, равный 1% от полученных доходов.

Налог min = доход за 2022 год × 1% = 49 000 000 × 0,01 = 490 000 руб.

Как рассчитать минимальный налог, см. здесь.

О том, как и какие расходы учитываются при упрощенке, читайте в статье «Принимаемые расходы при УСН».

Задача № 4

Предприятие ООО «Рассвет», рассчитывающее и уплачивающее 15% с доходов, уменьшенных на величину подтвержденных расходов, имеет следующие показатели:

|

Период |

Доход, руб. |

Расход, руб. |

Ставка УСН,% |

|

2022 год |

49 000 000 |

48 700 000 |

15 |

Вопрос

Какой налог должно уплатить ООО «Рассвет» за 2022 год?

Решение и ответ

Налог, рассчитываемой с базы «доходы минус расходы» будет равен:

(49 000 000 – 48 700 000) × 15% = 300 000 × 0,15 = 45 000 руб.

Что меньше минимального налога, который равен:

49 000 000 × 0,01 = 490 000 руб.

Поскольку «упрощенец» должен внести в бюджет налог не ниже минимального, ООО «Рассвет» по итогам 2022 года обязано заплатить налог в сумме 490 000 руб.

В каком порядке уплачивать авансовые платежи и налог УСН, а также что будет за неуплату, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Задача № 5

ИП Кузьмин А. С., имеющий работников, рассчитывающий и уплачивающий 6% с доходов, имеет следующие показатели.

|

Период |

Доход, руб. |

Расход, руб. |

Ставка УСН,% |

Уплаченные страховые взносы (в т. ч. за работников и фиксированный взнос ИП), руб. |

Выплаты больничных за счет работодателя, руб. |

|

1 квартал 2022 год |

11 000 000 |

Не учитывается |

6 |

100 000 |

26 000 |

Вопрос

Как рассчитать авансовый платеж за 1 квартал 2022 года?

Решение и ответ

- Налог = доход × 6% = 11 000 000 × 0,06 = 660 000 руб.

- «Упрощенцам», выбравшим налоговый объект «доходы», можно уменьшить единый налог на размер уплаченных страховых взносов и выплат больничных пособий за счет работодателя. При наличии работников по таким выплатам действует ограничение — не более 50% от суммы налога.

Сумма взносов и больничных = 100 000 + 26 000 = 126 000 руб.

- Внимательно проверим максимально возможный размер уменьшения авансового платежа или налога:

Налог × 50% = 660 000 × 0,5 = 330 000 руб.

- Так как уплаченные страховые взносы меньше максимально возможной суммы уменьшения налога (126 000 руб. < 330 000 руб.), то налог за 1 квартал 2022 года можно уменьшить на всю сумму уплаченных предпринимателем взносов и больничных.

Итого налог за 1 квартал 2022 года составит:

Доход × 6% – (взносы + больничные) = 660 000 – 126 000 = 534 000 руб.

Об актуальных изменениях по упрощенному режиму на доходах см. в этом материале.

Итоги

Приведенные примеры являются ответами на наиболее простые, но в то же время распространенные вопросы по переходу на упрощенную систему налогообложения и расчету налога и авансовых платежей. Более подробно с особенностью перехода на УСН и расчета единого налога можно ознакомиться в статьях из рубрик нашего сайта:

- «Переход на УСН в (заявление, сроки, условия)»;

- «УСН доходы минус расходы (КБК, расчет и др.)».

Какое учитывается соотношение доходов и расходов при планировании бизнес-процессов?

Как оценить влияние этого соотношения на прибыль, рентабельность и затраты?

Как рассчитывать точку безубыточности при планировании продаж?

Как оценить финансовое состояние компании, отследив динамику соотношения себестоимости к выручке, прибыли к выручке и прибыли к расходам?

Цель любой коммерческой организации — получить доход. Выполнение работ, услуг, производство продукции, продажа товаров связаны с затратами: покупка материалов, их доставка, выплата заработной платы сотрудникам, аренда, уплата налогов, расходы на рекламу и предпродажную подготовку и т. д. Чем меньше затраты, тем выше прибыль, так как прибыль от продаж — это как раз разница между доходом от продаж и расходами организации.

Когда доходы и расходы растут пропорционально, то можно сказать, что финансовое состояние компании стабильно. Доходы растут, а затраты сокращаются — это идеальная ситуация, которая на практике встречается редко. А если расходы растут быстрее, чем доходы, это неблагоприятная ситуация. Может привести даже к банкротству.

Финансовое состояние компании, в том числе рентабельность, определяется по данным бухгалтерского учета. Поэтому сначала рассмотрим, что включается в доходы и расходы для целей бухгалтерского учета.

Доходы и расходы организации в бухгалтерском учете подразделяются на:

- доходы и расходы от обычных видов деятельности (основной деятельности);

- прочие доходы и расходы.

Доходы и расходы организации от основной деятельности

Доходами организации в соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным Приказом Минфина России от 06.05.1999 № 32н (в ред. от 06.04.2015; далее — ПБУ 9/99) признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Не относятся к доходам следующие виды поступлений:

- полученные по договорам комиссии, подлежащие перечислению принципалу;

- авансы, полученные в счет предстоящих поставок продукции, товаров, выполнения работ, оказания услуг;

- суммы полученных задатков и залогов;

- суммы, полученные в счет погашения кредита (займа), предоставленного ранее заемщику.

Расходами организации в соответствии с ПБУ 10/99 — это уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой-организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Не признаются расходами:

- вклады в уставные (складочные) капиталы других организаций, приобретение акций и иных ценных бумаг не с целью перепродажи;

- перечисления по договорам комиссии, агентским и иным аналогичными договорам в пользу комитента, принципала и т. п.;

- предварительные оплаты поставщикам и подрядчикам за материально-производственные запасы, ОС, НМА, работы, услуги;

- перечисления в счет задатков и гарантий по договорам поставок;

- погашение кредитов и займов, полученных организацией.

Расходы по обычным видам деятельности для анализа финансовых результатов можно сгруппировать на переменные и постоянные.

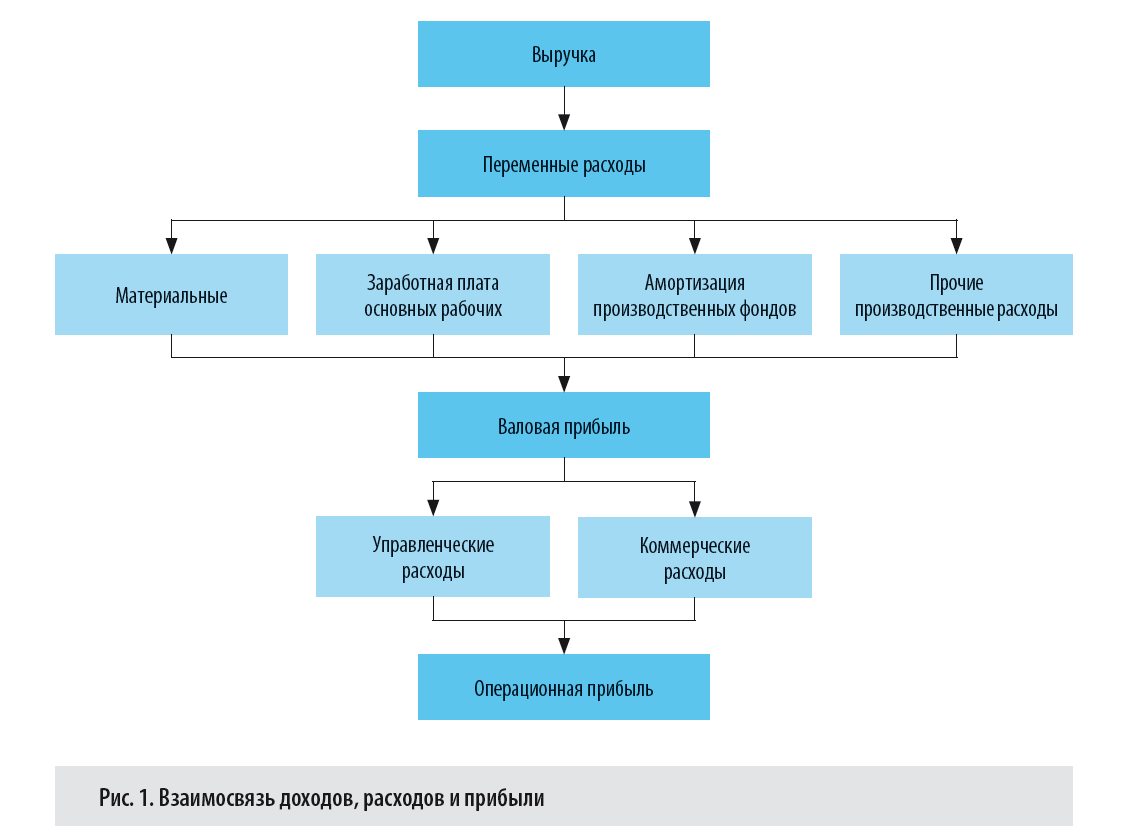

К переменным относятся материальные затраты, затраты на оплату труда производственных рабочих, отчисления на социальные нужды, амортизация производственных фондов, прочие затраты, непосредственно связанные с производством. Переменные расходы прямо пропорциональны объему выпускаемой продукции.

Постоянные расходы делятся на управленческие и коммерческие. Управленческие расходы косвенно связаны с производственным процессом и включают затраты на содержание административного персонала производственного предприятия, командировочные и представительские расходы, затраты на связь, интернет, аренду офисов и т. п.

Коммерческие расходы связаны с предпродажной подготовкой, рекламой, продвижением товара.

Постоянные расходы не зависят от объема производства.

Переменные расходы формируют неполную себестоимость продукции. Выручка за минусом переменных расходов образует валовую (маржинальную) прибыль.

Показатель валовой прибыли не зависит от изменений объема выпускаемой продукции (другими словами, доля валовой прибыли на единицу и на весь объем реализованного продукта будет одинаковой).

Переменные и постоянные расходы образуют полную себестоимость продукции. товаров, работ, услуг.

Выручка за минусом полной себестоимости — это операционная прибыль.

Взаимосвязь доходов, расходов и прибыли представлена на рис. 1.

Прочие доходы и расходы

Прочие доходы и расходы не связаны с основной деятельностью компании.

К прочим доходам относятся:

- доходы, полученные не от основной деятельности, например, от сдачи имущества в аренду, за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- доходы от продажи основных средств и нематериальных активов, иных материальных ценностей;

- проценты, полученные организацией за предоставленные кредиты и займы, а также проценты банка, начисленные им за пользование денежными средствами, находящимися на счете организации в этом банке;

- штрафы, пени, неустойки за нарушение условий договоров (присужденные или признанные);

- активы, полученные безвозмездно, в том числе по договору дарения (принимаются к учету по рыночной стоимости на дату принятия актива к бухгалтерскому учету).

Прочими расходами являются:

- расходы, не связанные с основной деятельностью организации, например, от сдачи имущества в аренду;

- расходы, связанные с участием в уставных капиталах других организаций;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств, НМА, ТМЦ;

- проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- штрафы, пени, неустойки за нарушение условий договоров, возмещение убытков по выставленным претензиям или по решению суда.

Показатели эффективности компании

Эффективность хозяйственной деятельности можно проследить по показателям рентабельности продаж и затрат, а также удельного веса затрат в выручке.

Рентабельность определяется как отношение прибыли к определенному показателю (выручке, затратам, активам и т. п.). Например, рентабельность продаж рассчитывается как отношение прибыли к выручке, рентабельность затрат — как отношение прибыли к затратам на производство готовой продукции, приобретение товаров, выполнение работ, услуг.

В расчете рентабельности может использоваться маржинальная, операционная или чистая прибыль.

Формулы для расчета показателей эффективности финансовой деятельности компании:

- маржинальная прибыль (Пмарж):

Пмарж = ВР – Зпер;

- операционная прибыль (Попер):

Попер = ВР – Зпер – Зпост,

где ВР — выручка от реализации продукции, товаров, работ, услуг:

ВР = Объем продаж (кол-во в шт., кг, м и т. д. ) × Цена продажи единицы продукции (товаров, работ, услуг);

Зпер — переменные затраты:

Зпер = Объем продаж × Переменные затраты на ед/;

Зпост — все постоянные затраты предприятия за определенный период времени;

- рентабельность продаж по операционной прибыли (РПопер):

РПопер = ПРопер / ВР × 100 %,

где ПРопер — операционная прибыль;

- рентабельность затрат по основной деятельности (РЗосн):

РЗосн = ПРопер / (Зпер + Зпост) × 100 %.

Долю затрат в выручке определяют следующим образом:

Кз = Зпер + Зпост / ВР × 100,

где Кз — коэффициент, показывающий удельный вес затрат в выручке.

Рентабельность затрат от основной деятельности

Рентабельность затрат от основной деятельности — важный показатель для анализа финансовых результатов компании. Он показывает, сколько прибыли приходится на 1 рубль расходов, и отражает эффективность финансовой деятельности компании.

Пример 1

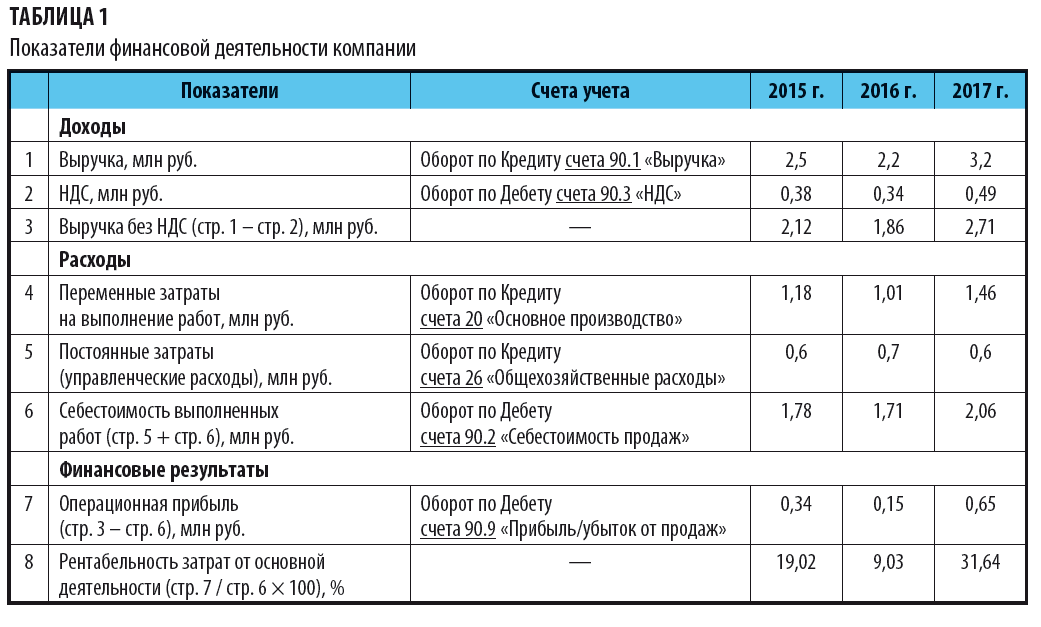

Компания выполняет строительно-монтажные работы по договору подряда.

В себестоимость работ входят переменные и постоянные затраты. Показатели финансовой деятельности компании за 3 года представлены в табл. 1.

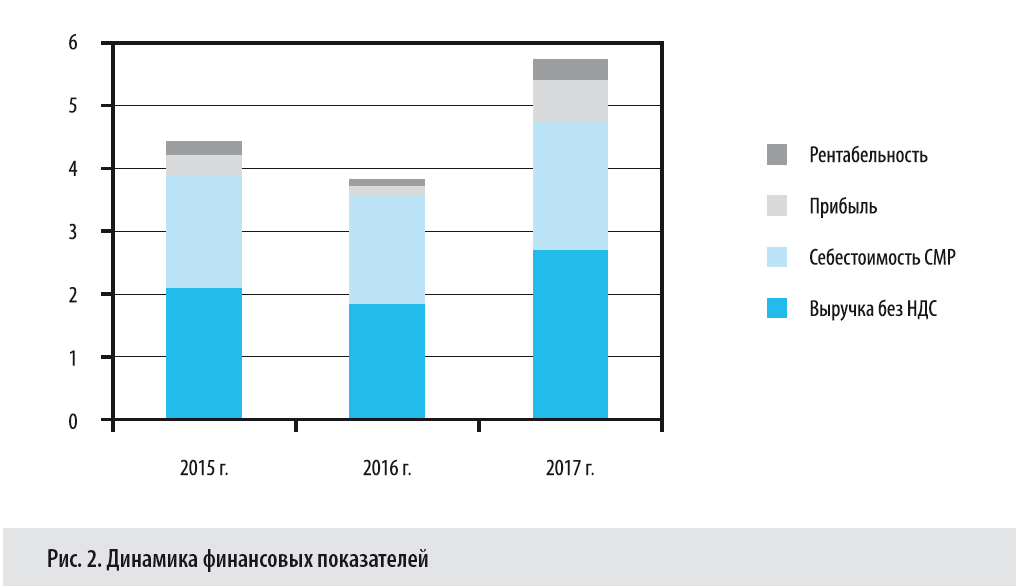

Проследим динамику соотношений себестоимости, доходов, прибыли и рентабельности затрат за три года деятельности строительной компании.

Самая высокая рентабельность затрат от основной деятельности — в 2017 г.: на 1 руб. расходов пришлось 0,32 руб. прибыли.

В 2016 г. рентабельность по сравнению с 2015 г. упала на 9,9 %, а в 2017 г. снова выросла: по сравнению с 2016 г. — на 22,61 %., а по сравнению с 2015 — на 12,62 %.

Высокая рентабельность затрат в 2017 г. обеспечена прибылью в сумме 650 000 руб. (самой большой по сравнению с 2015 и 2016 гг.).

Прибыль получена в результате снижения себестоимости выполненных работ, сокращения управленческих расходов и экономии на материалах, а также повышения сметной стоимости выполняемых работ.

В 2016 г. прибыль снизилась по сравнению с 2015 г. на 180 000 руб. из-за снижения объемов продаж и роста цен на основные строительные материалы. В 2017 г. прибыль увеличилась по сравнению с 2016 г. на 500 000 руб.

Динамика финансовых показателей за 3 года представлена на рис. 2.

Рентабельность продаж

Рентабельность продаж зависит от продажных цен, объема реализации и доли затрат в общем объеме проданной продукции. Показывает, какую часть выручки организации составляет прибыль.

Прибыль, в свою очередь, зависит от того, насколько выручка от продаж покрывает произведенные затраты. Иными словами, чем выручка больше, а затрат — меньше, тем выше прибыль, следовательно, эффективнее хозяйственная деятельность.

Выручка может увеличиваться за счет наращивания объема продаж или повышения цены на продукцию, товары, работы, услуги. Сократить затраты можно благодаря эффективному использованию ТМЦ (соблюдение норм расходов, сокращение отходов и брака), оптимизации расходов на содержание административного персонала и т. п.

Пример 2

Производственная компания выпускает три вида продукции.

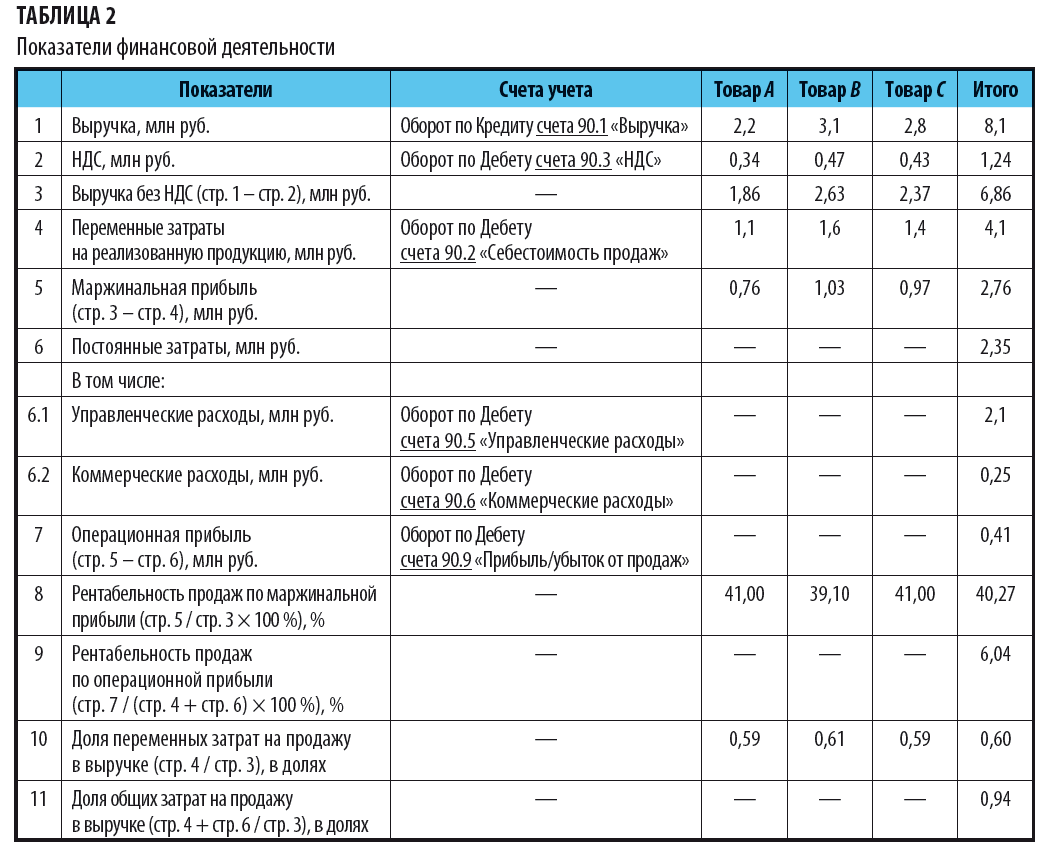

Значения показателей финансовой деятельности — в табл. 2.

Проанализируем рентабельность продаж.

Их представленных в табл. 2 данных следует, что самыми рентабельными по продажам являются товары А и С — маржинальная рентабельность продаж составила 41 % (обеспечена низкими переменными затратами).

Далее идет товар В, маржинальная рентабельность продаж которого равна 39,10 %.

Общая рентабельность продаж по маржинальной прибыли — 40,27 %, по операционной прибыли — 6,04 %. Такая разница между рентабельностью по маржинальной и операционной прибыли объясняется высокой долей постоянных расходов на содержание персонала, рекламу.

Общая доля затрат в выручке — 94 %. Это много, поэтому компания не получила большой прибыли от продаж. Операционная прибыль составила 410 000 руб. При доходе от продаж в 8 млн руб. такую прибыль можно назвать скромной, но она покрыла все затраты компании.

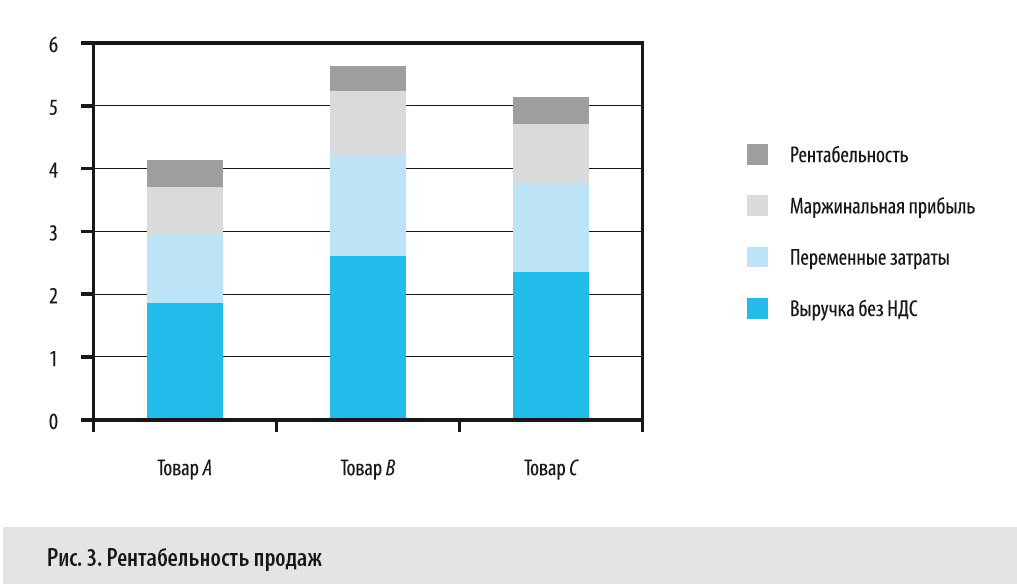

Рентабельность продаж по видам продукции представлена на рис. 3.

Точка безубыточности

Компания может не получать прибыли, но и не нести убытков. Такую «золотую середину» отображает точка безубыточности (критическая точка).

Критическая точка показывает, до какого предела может упасть выручка, чтобы не было убытка. Равенство доходов и расходов в этом случае можно записать следующим уравнением:

ВРКТ = Зпер + Зпост

или:

Объем продаж × Цена реализации единицы продукции (работ, услуг) = Объем продаж × Зпер./ед. + Зпост.

Минимальный (критический) объем реализации может быть рассчитан с помощью маржинальной прибыли — как объем реализации, при котором маржинальная прибыль равна постоянным затратам:

Пмарж = ВР – Зпер = Зпост.

Находим критическую точку объема продаж, т. е. определяем, сколько единиц продукции нужно продать, чтобы не получить убытка:

Критическая точка (в ед. продаж) = Зпост / Пмарж = Зпост / (Цена за ед. – Зпер./ед.).

Такой расчет можно производить на весь ассортимент и для отдельных видов продукции.

Пример 3

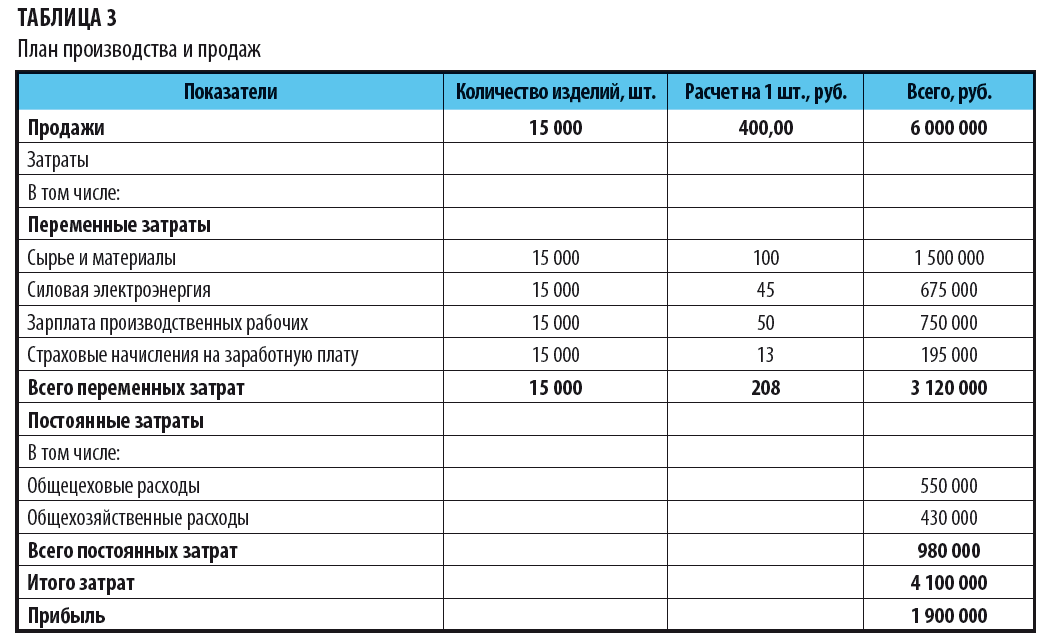

Производственная компания выпускает пластмассовые изделия. Количественный учет объема продаж ведется в штуках.

По плану выпуск изделий — 15 000 шт., продажная цена за 1 шт. — 400 руб.

Определим, сколько пластмассовых изделий нужно продать, чтобы доход от продажи покрыл все расходы, т. е. определим точку безубыточности.

План производства и продаж представлен в табл. 3.

Критическая точка = 876 000 руб. / (400 руб. – 208 руб.) = 5104 шт.

Вывод

Компании нужно произвести 5104 пластмассовых изделия, чтобы покрыть все затраты. Если объем продаж будет ниже, компания получит убыток.

Используя взаимосвязь постоянных расходов и маржинальной прибыли на единицу продукции, можно выяснить, возмещаются ли постоянные затраты и получить информацию о величине маржинальной прибыли для каждого вида продукции.

Изменяя величину постоянных затрат или цену продаж, можно спланировать минимальный объем выпуска продукции.

Пример 4

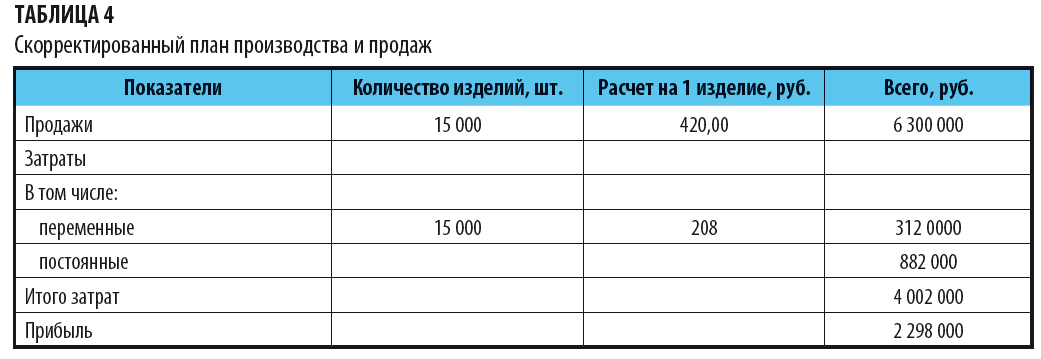

Воспользуемся исходными данными примера 3.

Руководство компании решило сократить общехозяйственные расходы на 10 % и увеличить цену продаж на 5 %.

Тогда постоянные затраты будут равны:

980 000 руб. – 10 % = 882 000 руб.,

а цена продаж за 1 шт.:

400 руб. + 5 % = 420 руб.

Определим минимальный объем продаж (критическую) точку в этом случае.

Скорректированный план производства и продаж представлен в табл. 4.

Критическая точка объема продаж:

882 000 руб. / (420 руб. – 208 руб.) = 4160 шт.

До оптимизации критический объем продаж составлял 5104 шт. А теперь компании нужно произвести всего 4160 шт. изделий, чтобы не быть в убытке.

Вывод

При такой оптимизации затрат и роста продажной цены:

- планируемая прибыль увеличится на 398 000 руб. (2 298 000 руб. – 1 900 000 руб.), темп прироста составит 17,32 % ( 2 298 000 руб. – 1 900 000 руб.) / 2 298 000 руб. × 100 %);

- объем продаж в точке безубыточности снизился на 944 шт. (5104 шт. – 4160 шт.), или на 18,5 % ((5104 шт. – 4160 шт.) / 5104 шт. × 100 %).

Анализ соотношений доходов и расходов в производственных планах позволяет рассчитать нужную величину прибыли. В этом случае используется следующее соотношение:

ВР = Зпер + Зпост + Прибыль (целевая величина).

Объем реализации в количественном отношении (натуральных единицах — кг, м, шт. и т. п.), который будет обеспечивать получение целевой величины прибыли, можно вычислить по формуле:

Vпродаж, ед. = Зпост + Прибыль (целевая) / (Цена 1 ед. – Зпер./ед.).

Если в формулу поставить значение маржинальной прибыли, то формула будет иметь вид:

Vпродаж, ед. = (Зпост + Прибыль (целевая)) / Пмарж/ед.

Пример 5

Компания установила размер плановой прибыли от продаж — 100 000 руб.

Продажная цена 1 изделия — 400 руб.

Постоянные затраты за период — 980 000 руб., а переменные затраты на единицу изделия — 208 руб.

Рассчитаем, сколько изделий необходимо продать, чтобы получить запланированную прибыль:

1. Находим маржинальную прибыль на 1 изделие:

400 руб. – 208 руб. = 192 руб.

2. Определяем необходимый объем продаж в штуках

(980 000 руб. + 100 000 руб.) / 192 руб. = 5625 шт.

Вывод

Чтобы получить прибыль в 100 000 руб., компания должна реализовать 5625 изделий.

Пример 6

Данные для расчета:

доход от реализации — 6 000 000 руб.;

цена 1 изделия — 400 руб.;

переменные затраты на 1 шт. — 208 руб.;

постоянные затраты за период — 980 000 руб.;

маржинальная прибыль на единицу — 192 руб. (400 руб. – 208 руб.).

Рассчитаем соотношение валовой прибыли к выручке и определим прибыль от продаж:

1. Находим процентное соотношение маржинальной прибыли на единицу изделия и его продажной цены:

192 руб. / 400 руб. × 100 % = 48 %.

2. Определяем совокупную валовую прибыль:

6 000 000 руб. × 48 % = 2 880 000 руб.

3. Определяем прибыль от продаж — вычитаем из совокупной валовой прибыли сумму постоянных расходов и получаем операционную прибыль компании:

2 880 000 руб. – 980 000 руб. = 1 900 000 руб.

Вывод

Взаимосвязь доходов и расходов надо отслеживать не только для анализа фактического результата финансовой деятельности компании. Она нужна при составлении бизнес планов. Например в плане продаж определяются цена и объемы продаж, желаемая прибыль компании. При определении цены учитываются не только конъюнктура рынка и покупательский спрос, но и предстоящие расходы на выпуск и реализацию продукции, выполнение работ, оказание услуг.

Статья опубликована в журнале «Справочник экономиста» № 10, 2017.

Дорогие студенты! Мы подготовили для вас обучающие видео,

которые помогут вам подготовиться к экзамену по Экономике предприятия. Также вы можете пройти тест и порешать задачи, чтобы проверить свои знания.

Эффект финансового рычага

Рентабельность и оборачиваемость

Связь между рентабельностью активов и рентабельностью продаж 1

Связь между рентабельностью активов и рентабельностью продаж 2

Запас финансовой прочности

Дополнительный объём производства

Ответ на вопрос о целесообразности продолжения производства

Связь операционного рычага и запаса финансовой прочности

1. Предприятие, имеющее активов на сумму 700 тыс. руб., добилось их чистой рентабельности в размере 40%. Оборачиваемость активов составила 2,0. Ставка налога на прибыль — 30%. Внереализационная прибыль составила 15% общей. Определить рентабельность продаж.

Предприятие, имеющее активов на сумму 500 тыс. руб., добилось их чистой рентабельности в размере 36%. Оборачиваемость активов составила 5,0. Ставка налога на прибыль — 10%. Внереализационная прибыль составила 16,7% общей. Определить рентабельность продаж.

Предприятие произвело и реализовало за год продукцию на 1 млн.руб. Рентабельность продаж составила 10%. Коэффициент оборачиваемости активов равнялся 2,5. Ставка налога на прибыль – 30%. Чистая рентабельность активов – 21%. Определить, какую долю в общей прибыли составила прибыль от внереализационных операций.

Предприятие произвело и реализовало за год продукции на 1 млн.руб. Рентабельность продаж составила 10%. Коэффициент оборачиваемости активов – 2,5. Доля прибыли от внереализационных операций в общей – 16,7%. Чистая рентабельность активов – 21%. Определить ставку налога на прибыль.

Предприятие произвело и реализовало за год продукции на 2000 тыс.руб. Рентабельность продаж составила 10%. Коэффициент оборачиваемости активов – 2. Доля прибыли от внереализационных операций в общей – 20%. Чистая рентабельность активов – 19%. Определить ставку налога на прибыль.

Чистая рентабельность продаж составила 10%, выручка 2100, оборачиваемость активов 1,4. Налог на прибыль 30%. Доля внереализационной прибыли в общей 20%. Определите общую прибыль и чистую рентабельность активов.

Чистая рентабельность активов составила 25%. Выручка – 2000. Коэффициент оборачиваемости активов -2. Рентабельность продаж – 15%. Доля внереализационной прибыли в общей – 4%. Определите ставку налога на прибыль и чистую рентабельность продаж.

Чистая рентабельность продаж составила 10%, выручка 2000, оборачиваемость активов 2. Чистая рентабельность активов равна 20%. Общая прибыль равна 300. Определите ставку налога на прибыль и долю внереализационной прибыли в общей.

Предприятие, имеющее активов на сумму 1000 тыс. руб., добилось рентабельности продаж в размере 10%. Оборачиваемость активов составила 4,0. Ставка налога на прибыль — 30%. Внереализационная прибыль составила 20% общей. Определить общую прибыль и чистую рентабельность активов.

Чистая рентабельность продаж составила 10%, выручка 5000, оборачиваемость активов 2. Налог на прибыль 20%. Прибыль от реализации составила 95% общей. Определите общую прибыль и чистую рентабельность активов.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 24.0% рентабельность собственного капитала — 64.88% рентабельность активов равна 40.0%. Определить величину собственного капитала данного предприятия, если заемный капитал составил 14 млн.руб.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 19.0% рентабельность собственного капитала — 48.74% рентабельность активов равна 40.0%. Определить величину капитала данного предприятия, если заемный капитал составил 5 млн.руб.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 24.0% рентабельность собственного капитала — 25.42% рентабельность активов равна 25.0%. Определить долю собственного капитала.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 22.0% рентабельность собственного капитала — 33.69% рентабельность активов равна 30.0%. Определить величину собственного капитала данного предприятия, если заемный капитал составил 6 млн.руб.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 13.0% рентабельность собственного капитала — 88.63% рентабельность активов равна 45.0%. Определить величину капитала данного предприятия, если заемный капитал составил 15 млн.руб.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 50 млн.руб. под 5.0% годовых и 100 млн.руб. под 18.0% годовых. Определите рентабельность активов, если известно, что собственный капитал предприятия равен 50 млн.руб., а его рентабельность составила 79.02%.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 40 млн.руб. под 9.0% годовых и 40 млн.руб. под 16.0% годовых. Определите величину собственного капитала, если его рентабельность составила 100.02%, а рентабельность активов — 50.0%.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 40 млн.руб. под 5.0% годовых и 30 млн.руб. под 20.0% годовых. Известно, что рентабельность собственного капитала составила 51.5%, а рентабельность активов — 35.0%. Определить величину капитала данного предприятия.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 90 млн.руб. под 18.0% годовых и 70 млн.руб. под 20.0% годовых. Определите рентабельность активов, если известно, что собственный капитал предприятия равен 70 млн.руб., а его рентабельность составила 88.29%.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 40 млн.руб. под 9.0% годовых и 50 млн.руб. под 20.0% годовых. Определите величину собственного капитала, если его рентабельность составила 112.82%, а рентабельность активов — 50.0%.

Предприятие увеличило за год стоимость активов на 10%, их рентабельность возросла с 20 до 25%, а рентабельность продаж на 12,5%. На сколько процентов изменился объем продаж предприятия, если оно имеет прибыль только от реализации продукции?

Рентабельность активов некоторого предприятия сократилась в 2001 г. на 20% по сравнению с 2000 г. Оборачиваемость активов при этом поднялась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна рентабельность продаж, если ранее она была 10%?

Предприятие уменьшило рентабельность продаж в 2000 г. по сравнению с 1999 г. на 25%. Оборачиваемость активов при этом поднялась на 20%, а доля внереализационной прибыли в общей снизилась с 20% до 10%. Чему стала равна рентабельность активов, если ранее она была 20%?

Предприятие увеличило рентабельность продаж в 2000 г. по сравнению с 1999 г. на 20%. Оборачиваемость активов при этом поднялась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна рентабельность активов, если ранее она была 20%?

Предприятие, имеющее прибыль только от реализации продукции, увеличило рентабельность продаж на 25%. Оборачиваемость активов при этом снизилась на 12,5%. Чему стала равна рентабельность активов, если ранее она была 20%.

Предприятие уменьшило рентабельность продаж в 2000 г. по сравнению с 1999 г. на 25%. Оборачиваемость активов при этом сократилась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна рентабельность активов, если ранее она была 20%?

Рентабельность активов некоторого предприятия сократилась в 2001 г. на 20% по сравнению с 2000 г. Оборачиваемость активов при этом поднялась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна рентабельность продаж, если ранее она была 10%?

Предприятие уменьшило рентабельность продаж в 2000 г. по сравнению с 1999 г. на 25%. Оборачиваемость активов при этом поднялась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась на 12,5%. Чему стала равна рентабельность активов, если ранее она была 20%?

Рентабельность активов некоторого предприятия сократилась в 2001 г. на 20% по сравнению с 2000 г. Рентабельность продаж при этом сократилась на 25%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна оборачиваемость активов, если ранее она была 3?

Предприятие, имеющее прибыль только от реализации продукции, увеличило рентабельность продаж с 12 до 16%. Оборачиваемость активов при этом снизилась на 12,5%. Чему стала равна рентабельность активов, если ранее она была 20%?

Прибыль предприятия составила 200, а операционный рычаг 2,5. Чему равны постоянные затраты?

У некоторого предприятия постоянные затраты в 3 раза больше прибыли. Как должна измениться выручка этого предприятия, чтобы прибыль выросла на 20%?

Предположим у некоторого предприятия операционный рычаг в 2019 году был равен 4. В 2020 году объем продаж предприятия вырос на 10%, а в 2021 еще на 20%. На сколько процентов прибыль в 2021 году была больше, чем в 2019?

Предположим у некоторого предприятия операционный рычаг в 2019 году был равен 4. В 2020 году объем продаж предприятия вырос на 10%, а в 2021 еще на 20%. На сколько процентов прибыль в 2021 году была больше, чем в 2020?

Пусть у некоторого предприятия при росте объема продаж на 10% в 2021 г. по сравнению с 2020 г. прибыль увеличилась на 20%. Рентабельность продаж 2021 г. составила 25%. Определить долю переменных затрат в себестоимости в оба года.

Пусть у некоторого предприятия при росте объема продаж в 2021 году по сравнению с 2020 годом на 10% прибыль увеличилась на 20%. Рентабельность продаж в 2020 году составляла 25%. Определить долю переменных затрат в себестоимости в обоих годах.

В 2021 г. выручка уменьшилась (по сравнению с 2020 г.) на 10%, а прибыль – на 20%. В 2020 г. доля переменных затрат в себестоимости составляла 60%. Определите рентабельность продаж 2020 и 2021 гг.

В 2021 г. выручка уменьшилась (по сравнению с 2020 г.) на 10%, а прибыль – на 30%. В 2020 г. доля переменных затрат в себестоимости составляла 60%. Определите рентабельность продаж обоих годов.

Рентабельность продаж составила 20%. Доля переменных затрат в себестоимости составила 40%. Как изменится прибыль, если объем продаж увеличится на 15%? Чему будет равна рентабельность?

При увеличении объема выпуска на 15% в 2021 г. по сравнению с 2020 г. прибыль увеличилась на 45%. Рентабельность продаж 2020 г. составляла 10%. Чему равна доля постоянных затрат в себестоимости в обоих годах.

Пусть некоторое предприятие в июле произвело и реализовало продукции на 50 млн.руб. с рентабельностью продаж 20,0%. В августе это предприятие выпустило и реализовало продукции на 60 млн.руб., а рентабельность продаж оказалась равна 25,0%. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 200 млн.руб. с рентабельностью продаж 25,0%. В августе это предприятие выпустило и реализовало продукции на 250 млн.руб., а затраты оказались равны 180 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 60 млн.руб., а затраты составили 70 млн.руб. В августе это предприятие выпустило и реализовало продукции на 100 млн.руб., а затраты оказались равны 85 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 140 млн.руб., а затраты составили 120 млн.руб. В августе это предприятие увеличило объем реализации продукции на 43%, а затраты оказались равны 160 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 18 млн.руб., а затраты составили 16 млн.руб. В августе это предприятие увеличило объем реализации продукции на 66,7%, а затраты выросли на 25,0% Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 90 млн.руб. с рентабельностью продаж 20,0%. В августе это предприятие выпустило и реализовало продукции на 100 млн.руб., а рентабельность продаж оказалась равна 22,0%. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 100 млн.руб. с рентабельностью продаж 20,0%. В августе это предприятие выпустило и реализовало продукции на 120 млн.руб., а затраты оказались равны 85 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 180 млн.руб., а затраты составили 160 млн.руб. В августе это предприятие выпустило и реализовало продукции на 200 млн.руб., а затраты оказались равны 175 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 90 млн.руб., а затраты составили 75 млн.руб. В августе это предприятие увеличило объем реализации продукции на 25,0%, а затраты оказались равны 85 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 95 млн.руб., а затраты составили 80 млн.руб. В августе это предприятие увеличило объем реализации продукции на 20,0%, а затраты выросли на 10,0% Чему равен запас финансовой прочности в оба месяца?

Тест

Проверьте свои знания!

Мы подготовили для вас тест из нескольких вопросов, чтобы вы могли проверить свои знания.

Как изменится точка безубыточности предприятия, если оно при прочих равных условиях уменьшит объем производства на 5%?

Уменьшится более чем на 5%

Уменьшится менее чем на 5%;

Увеличится более чем на 5%

Увеличится менее чем на 5%

Как изменится запас финансовой прочности предприятия, если оно при прочих равных условиях уменьшит объем производства на 10%?

При прочих равных условиях операционный рычаг тем больше, чем больше

переменные затраты предприятия

постоянные затраты предприятия

выручка от реализации продукции

У прибыльного предприятия всегда

Маржинальный доход больше выручки

Маржинальный доход больше постоянных затрат

Маржинальный доход больше переменных затрат

Валовая выручка больше валового дохода

Валовой доход больше маржинального дохода

Возможно ли такое: при прочих равных условиях объем производства и реализации продукции предприятия растет и одновременно увеличивается убыток?

так бывает всегда, если переменные затраты больше выручки

так бывает всегда, если удельные переменные затраты больше цены

так бывает всегда, если постоянные затраты больше прибыли

так бывает всегда, если маржинальный доход меньше постоянных затрат

Поздравляем! Кажется, вы хорошо разбираетесь в экономике предприятия!