По мнению ряда экономистов, в том числе Эдварда Мейсона и Роджера Харрисона, оценка компании всегда является неточной и субъективной и может рассматриваться как «произвольная», «неофициальная» и принятая «по договоренности сторон». Почему предприниматель и инвестор по-разному оценивают одну и ту же компанию? Как определить, сколько действительно стоит ваш бизнес?

Точная оценка непубличной компании, чьи акции не торгуются на фондовой бирже, — всегда нетривиальный вопрос. Каждое заинтересованное в сделке лицо может применять свои методы оценки и спорить с другими, отстаивая правильность собственных вычислений. Универсального рецепта здесь нет.

Современные методы оценки компаний, надо признаться, недалеко ушли от классических книжных истин, прописанных Мейсоном и Харрисоном. Бизнес-ангелы, частные инвесторы, венчурные фонды и предприниматели по-прежнему используют для оценки бизнеса коэффициенты и мультипликаторы, дисконтированные денежные потоки и чистые активы. Но какой метод подходит вам?

Общие положения

Оценка стоимости компании предполагает ряд допущений, в частности, реальный объем рынка (особенно тяжело «оцифровать» молодые, формирующиеся отрасли), а также финансовый прогноз. Нередко бизнес-планы предпринимателя могут не совпадать с видением инвестора.

Еще один субъективный показатель — это требуемая инвестором степень доходности, покрывающая все его риски. Чем раньше инвестор «заходит» в компанию, тем большую доходность он требует. На самой ранней стадии развития только одна компания из десяти проинвестированных оказывается прибыльной, отмечает Константин Фокин, президент Национальной ассоциации бизнес-ангелов. «Я плотно работаю с компаниями, потому что хочу, чтобы доходность моего портфеля была ваше средней, я рассчитываю, что две компании из десяти портфельных смогут быть успешными»,- рассказывает о реалиях высоко рискового инвестирования бизнес-ангел Александр Бородич.

При оценке рынка и компаний предприниматели опираются на уже прошедшие аналогичные сделки, которые позволят им и получить примерный мультипликатор, и понять объем рынка. Окончательное решение о стоимости инвестор принимает, опираясь не только на данные похожих сделок, но и на собственную интуицию и результаты «торгов» с предпринимателем.

На самой ранней стадии развития компании инвестор особое внимание уделяет анализу и другим показателям компании: команде, потенциальному спросу на технологию, системным рискам, связанным с общим экономическим и политическим фоном, а также возможным барьерам для входа на рынок конкурентов.

На стадии идеи очень сложно дать даже примерную оценку будущей компании — это уравнение с множеством переменных.

Но инвестора такой ответ вряд ли устроит. «Бизнес-ангелы вкладывают деньги в бизнесы, финансированием научно-исследовательских проектов они не занимаются»,- констатирует Игорь Пантелеев, исполнительный директор Национального содружества бизнес-ангелов. Чаще всего частные инвесторы отказывают стартапам как раз по причине отсутствия у молодой компании продаж.

Метод дисконтированных денежных потоков

Подходит: для быстрорастущих стартапов, находящихся на начальных стадиях развития, с малым доходом или вообще без него.

Не применяется: к техническим компаниям.

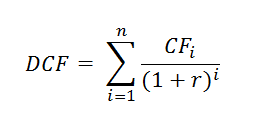

Основание оценки: стоимость компании определяется из суммы свободного денежного потока будущих периодов. Величина потока дисконтируется с учетом рисков будущих лет. Ставка дисконтирования определяется исходя из средневзвешенной стоимости капитала.

Минусы: завышенная оценка реальной стоимости компании, неточные допущения (выручка компании в будущие периоды, темпы роста продаж, риски, ставка дисконтирования).

Метод мультипликаторов и коэффициентов

Подходит: для солидных и прибыльных компаний со скромными активами.

Основание оценки: сравнение с котирующими на бирже компаниями с аналогичной операционной и финансовой структурой. Оценка стоимости основывается на нескольких показателях: оборот, EBITDA, EBIT, годовой прирост. Во внимание принимаются сделки с похожими компаниями, которые были проданы стратегическим или финансовым инвесторам. Большое значение в этом методе играет соотношение рыночной цены акции компании и ее чистой прибыли в расчет на акцию. В оценке определяется потенциал развития компании или отрасли в целом, в итоге инвестор или предприниматель оценивает стратегическую стоимость компании.

Минусы: сложности в поиске подходящего аналога, закрытость аналогичных сделок, сложный процесс сбора данных.

Метод чистых активов

Подходит: для крупных компаний с весомыми базовыми активами.

Не подходит: для сектора малых и средних предприятий.

Основания для оценки: балансовые показатели компании. Важный плюс данного метода — возможность качественно проверить полученную стоимость бизнеса исходя из его официальных бухгалтерских документов.

Минусы: сложно оценить интеллектуальную собственность.

Другие методы оценки стоимости компаний

Правило третей Люциуса Кэри: компания делится на три части между инвестором, учредителем/директором и руководством.

Правило компетенций: оценка доли каждой стороны проходит по профессиональным навыкам и компетенциям участников компании.

Коэффициент жадности: сумму инвестиций, умноженную на долю директора бизнеса, делят на инвестиции самого директора, умноженные на долю инвестора. Если полученный коэффициент от 5 до 8, оценка компании адекватна, если больше 10 — предприниматель жадничает и отдает инвесторам слишком маленькую долю.

Реальный опыт

Сергей Топоров, старший менеджер по инвестициям фонда LETA Capital:

Мы используем разные методы оценки — начиная от дисконтированных денежных потоков и заканчивая методом сравнения проектов по метрикам и прогнозирования будущей стоимости компании. На нашей стадии инвестирования наиболее применимо, конечно, прогнозирование будущей стоимости с дисконтированием на текущий момент.

Откройте счет в Эльба|Банке и пользуйтесь встроенной бухгалтерией и отчетностью. Корпоративная карта и электронная подпись — бесплатно. До 5% на остаток.

Узнать больше

Самый эффективный метод оценки — это метод переговоров. Мы понимаем минимальную, комфортную и максимальную для нас оценку проекта. Далее общаемся с проектом и соотносим эту оценку с ожиданиями основателей. Та цифра, на которой остановились, и есть реальная стоимость проекта сегодня.

Маргарита Власенко, куратор проектов ИТ-парка г. Набережные Челны:

Мы используем доходный метод при оценке стоимости ИТ-проектов. В российских реалиях сравнительный метод использовать крайне затруднительно. Сложно найти аналогичные бизнесы и практически невозможно получить доступ к реальным цифрам. Отрицательная сторона затратного метода заключается в том, что он не учитывает стоимость интеллектуальной собственности, «горящие глаза» команды и прочие нематериальные ценности. А ведь на начальном этапе именно от них зависит дальнейший успех проекта. На практике доходный метод дает самые достоверные данные по стартапу. Но здесь тоже нужно понимать, что ни один из подходов не дает объективную оценку, если мы говорим о начинающем бизнесе в ИТ. По стартапам невозможно делать долгосрочные прогнозы, так как иногда проекты терпят серьезные изменения в своих бизнес-процессах в первый год существования.

Данила Некрылов, аналитик фонда Bright Capital:

Традиционные подходы к оценке компаний (сравнительный, затратный, доходный) для определения прединвестиционной стоимости (pre-money valuation) венчурного проекта практически не используются. Связано это с высокой степенью неопределенности касательно будущих денежных потоков проекта, часто отсутствием компаний-аналогов в России и в мире. А оценка проекта по его ликвидационной стоимости часто приводит к такой цифре, что продолжать проект для основателя не имеет в дальнейшем никакого смысла.

В венчурном бизнесе оценка стоимости проекта — это результат переговоров основателя компании с инвесторами. Часто венчурный фонд делает оценку проекта на основании своего предыдущего опыта инвестирования в проекты той же стадии развития.

Если, предположим, в одном венчурном проекте за $1 млн инвестор получил 30%, а вы за точно такую же сумму можете предположить ему только 10%, то у инвестора возникнет много вопросов, чем ваш проект лучше аналога.

Также в качестве определения диапазона оценки проекта используется следующая схема:

- Венчурным фондом определяется «комфортная» для него доля в инвестиционном проекте, обычно она лежит в диапазоне 15-45% и зависит от стадии проекта и наличия других инвесторов. Контроль фонды, как правило, не интересует.

- Соответственно, если инвестор за требуемый проектом объем инвестиций не получит свою комфортную долю в проекте, это послужит началом долгих переговоров. Переменных в данной модели две — это размер инвестиций и прединвестиционная оценка проекта самими основателями.

При подготовке статьи использовались материалы образовательной программы для профессиональных частных инвесторов Ready for Equity

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Бизнес можно рассматривать с разных позиций. И, если для наемного сотрудника – это место, где он работает, выполняя определенный функционал за некую плату, то владелец смотрит шире. Помимо развития, управления и непосредственно деятельности в выбранной отрасли, бизнес представляет собой ценность для инвесторов. Предприниматель должен понимать, какими ресурсами он обладает и сколько стоит его компания. Существует несколько способов определения стоимости предприятия.

Один из них – затратный подход, который применим и к работающим сегодня фирмам, и к только что созданным компаниям, и даже к организациям, которые готовятся к ликвидации. Преимуществом затратного подхода считается доступность информации – оценка акций компании, её активов и пассивов происходит на основе достоверных данных, получаемых из бухгалтерской документации.

Основа затратного подхода оценки компании

Часто такой подход к оценке бизнеса называют имущественным, так как используется принцип разделения активов и пассивов фирмы на обособленные компоненты, чтобы выявить их реальную стоимость по отдельности. Итоговая стоимость складывается из суммы цен всех активов за минусом текущих и долговых обязательств. Специалист по оценке принимает во внимание затраты на замещение активов и пассивов фирмы, а также вложение средств на обеспечение нормального функционирования компании. Таким образом, затратный подход предполагает прохождение нескольких шагов:

- определение накопленных активов;

- корректировка оценки по бухгалтерскому балансу или по принципу учёта чистых активов;

- выявление ликвидационной стоимости;

- замещение (по аналогии) активов.

Специалист по оценке просчитывает расходы на создание аналогичной фирмы. Так как на метод замещения влияют такие факторы, как инфляция, ситуация на рынке и применение различных схем учёта к оценке активов и пассивов, итоговая стоимость может существенно отличаться от балансовой или рыночной. С учётом этих факторов цена хозяйствующего объекта может меняться в течение всего периода его деятельности.

Методики затратного подхода к оценке бизнеса

Метод учёта чистых активов основан на оценке следующих позиций:

- нежилой недвижимости;

- материальных ценностей (земельных участков, оборудования, движимого имущества, товарно-сырьевых запасов);

- финансового капитала (ценные бумаги, депозиты в банках, кассовая наличность и т.п.);

- нематериальной собственности (патенты, авторские права, рацпредложения, торговый бренд и т.п.).

Рыночную стоимость материальных активов корректируют с учётом физического износа (не путать с амортизационными поправками), из-за которого ликвидная цена становится меньше.

Метод оценки бизнеса по его ликвидационной стоимости схож по принципу выявления реальной рыночной цены с методикой учёта чистых активов. Он применяется, как правило, для оценки компаний, продающихся или ликвидируемых. Этот метод предполагает учёт периода, за который предприятие должно быть реализовано. Применение методики оценки бизнеса по ликвидационной цене предполагает учёт следующих моментов:

- необходимость корректировки стоимости в сторону уменьшения в процессе функционирования компании в период её реализации – за счёт текущих расходов на производство, прямых затрат, связанных с ликвидацией хозяйствующего объекта, преимущественных прав (оплата труда рабочих, кредитные обязательства и т.д.);

- изменение цены за счёт операционной прибыли или убытков, полученных в период ликвидации или продажи компании.

Преимущества затратного подхода к оценке бизнеса:

- возможность учёта различных факторов на изменение стоимости;

- использование данных учётных и финансовых документов фирмы;

- применение корректировок на износ технологического оборудования, строений и т.д.

Недостатки также присутствуют:

- невозможность учёта рисков и перспектив развития компании;

- статичность (нет связи с настоящими и будущими результатами деятельности).

Главным достоинством метода затратного подхода является то, что полученная стоимость бизнеса основана на реальных ценностях, находящихся в собственности предприятия. Это позволяет проводить оценку даже при отсутствии ретроспективных данных.

Если вам необходима помощь в оценке бизнеса, вы можете обратиться к нам, заполнив заявку на нашем сайте. Первая консультация бесплатная.