Рассмотрим основные формы собственности, подходящие для малого бизнеса: ИП, ООО, акционерное общество.

Если цель вашего бизнеса — получение прибыли, количество учредителей не превысит 50 и среди них нет государственных или муниципальных предприятий, рассмотрите три вида организационно-правовой формы: ИП, самозанятость, ООО и непубличное акционерное общество.

Индивидуальный предприниматель (ИП)

Особенность этой организационно-правовой формы в том, что ИП — физическое, а не юридическое лицо. ИП нанимают работников, выступают в роли заказчиков и подрядчиков, но ограничены по видам деятельности.

Преимущества ИП

- для регистрации нужен только паспорт и ИНН,

- открыть ИП — дешево (800 рублей пошлина),

- единолично управляет бизнесом и распоряжается выручкой,

- ИП может вести учет в упрощенном порядке и применять специальные режимы налогообложения,

- ИП легко ликвидировать.

Недостатки

- ИП не получают лицензии на некоторые виды деятельности (производство и продажа алкогольной продукции и лекарств, охранная деятельность, работа с оружием),

- отвечает по обязательствам всем своим имуществом (жилье, автомобили, предметы домашней обстановки и пр.), лично несет административную и уголовную ответственность,

- бизнес ИП ограничен в росте,

- продать ИП невозможно.

Итог: ИП подходит для небольших коммерческих предприятий, но не для бизнеса с серьезными перспективами. Это вариант для новичков, не уверенных в успехе. Или для тех, кто не готов вкладывать в бизнес много денег.

Самозанятый (НПД)

Вообще-то самозанятость или налог на профессиональный доход — это налоговый режим. Самозанятым может быть как ИП, так и физическое лицо без статуса ИП. Остановимся именно на втором варианте.

Особенность самозанятых в том, что они не могут нанимать работников по трудовым договорам и строго ограничены в выручке. А еще они могут только продавать товары собственного производства или оказывать услуги.

Преимущества

- можно зарегистрироваться онлайн через приложение«Мой налог» на телефоне — достаточно скана паспорта и ИНН, нет госпошлин;

- не нужно платить фиксированные страховые взносы, как у ИП;

- низкие налоги: 4 % с доходов при работе с физлицами и 6 % при работе с организациями и ИП;

- нет никакой отчетности;

- не нужны онлайн кассы, вместо этого самозанятые формируют в приложении чеки и передают своим клиентам;

- нет ответственности по обязательствам собственным имуществом (чаще всего оплата поступает по факту продажи товара/ выполнения работы/ оказания услуги);

Недостатки

- нельзя нанимать работников по трудовым договорам, только по гражданско-правовым;

- доход сильно ограничен — максимум 2,4 млн рублей в год;

- нельзя перепродавать товары, продавать подакцизные и маркированные товары, работать по агентским договорам, добывать полезные ископаемые и осуществлять некоторые другие виды деятельности;

- нет выбора системы налогообложения.

Итог: самозанятость подойдет тем, кто собирается только попробовать свои силы в бизнесе. Если начинающий предприниматель захочет пригласить на работу помощника, зарабатывать больше денег, заниматься перепродажей товаров, то нужно будет переходить на следующую ступень — ИП или ООО.

Общество с ограниченной ответственностью (ООО)

ООО — это юридическое лицо. Его работу регулируют учредительные документы. У ООО есть расчетный счет, печать и уставный капитал (минимальный размер 10 000 рублей).

Особенность ООО — учредители: от 1 до 50 человек или других компаний с разными долями в уставном капитале. Отсюда минус: чем больше учредителей, тем больше времени занимает согласование документов и принятие управленческих решений. Вам придется информировать регистрирующий орган о смене учредителей или перераспределении долей уставного капитала.

Преимущества ООО

- нет ограничений по видам деятельности,

- можно применять специальные режимы налогообложения,

- по обязательствам ООО учредители отвечают только своей долей в уставном капитале,

- потенциал для роста компании,

- бизнес продается и покупается,

- можно привлекать инвесторов.

Минусы ООО

- сложная регистрация: требуется много документов, достаточно крупная пошлина (4000 рублей), юридический адрес, устав и пр.

- минимальный уставный капитал 10 000 рублей должен быть внесен деньгами;

- высокие штрафы и серьезная ответственность за уголовные и административные нарушения;

- обязательно нужны расчетный счет и онлайн-касса;

- необходимо вести бухгалтерский учет и периодически сдавать в госорганы отчетность;

- сложно распоряжаться выручкой в собственных целях — дивиденды и зарплата облагаются налогами;

- субсидиарная ответственность.

Итог: ООО подходит тем, кто собирается открыть бизнес с партнерами и активно его развивать.

Непубличное акционерное общество

В непубличном акционерном обществе уставный капитал выражен не долями участников, а акциями. Государство регистрирует акции и регулирует деятельность акционерного общества законодательством о рынке ценных бумаг.

Как у ООО, у акционерного общества нет ограничений по видам деятельности. Учредители отвечают по долгам в рамках доли в капитале. Дополнительное преимущество: продать акции легче, чем переоформить долю ООО. Это позволяет быстро сменить собственника компании без изменения учредительных документов и делает бизнес более конфиденциальным (сделка происходит в простой письменной форме, а изменения в реестр акционеров вносит само общество).

Недостаток: одна группа акционеров может принимать решения вопреки интересам другой группы.

В ООО и АО заложен потенциал для роста компании. Самая популярная форма бизнеса в России — ООО, самая простая — самозанятость, а самая защищенная — непубличное акционерное общество.

Если вы зарегистрировали ООО не больше 3 месяцев назад, мы подарим вам квартал работы в Контур.Бухгалтерии.

Выберите верные утверждения:

1. В случае банкротства АО лучше защитит состояние владельцев, чем ПБОЮЛ

2. Главная причина распада товарищества — это низкая квалификация сотрудников

3. Двойной налог означает, что акционер платит налог на дивиденд в двойном размере

4. Из всех форм бизнеса легче организовать АО

5. Так как индивидуальных предпринимателей больше, то и оборот их капитала тоже больше

6. Самый большой срок существования могут иметь АО

7. Самая высокая опасность конфликтов — в товариществах

8. Так как единоличнику легче управлять делом, его фирма имеет высокую финансовую устойчивость.

9. ПБОЮЛ имеют самый высокий риск вложения капитала, поскольку у них неограниченная ответственность

10. Легче всего передать права владения фирмой единоличнику

11. На собрании акционер имеет столько голосов, сколько у него акций

12. Банкротство грозит только мелким фирмам

13. Высшим органом управления АО является президент фирмы

14. В случае банкротства АО акционеры должны погасить его долги

15. Владельцем акционерного общества является тот, кто имеет контрольный пакет акций

16. В случае банкротства единоличник может лишиться своего личного имущества.

Когда лучше открыть фирму

Это самый сложный вариант для новичков, поэтому взвесьте все за и против прежде, чем на него решиться.

Очень подробно о том, что такое ООО, как его регистрировать и какие обязанности есть у владельцев, мы рассказали в этой статье. Здесь опишем ключевые причины открыть ООО, когда другие варианты не подойдут:

Вкладываетесь в бизнес совместно с партнерами. Например, три человека совместно открывают производство, каждый вкладывает свои деньги на покупку оборудования, мебели, помещения, и каждый хочет иметь свою долю прибыли. Чтобы официально зафиксировать вложения каждого, а потом совместно управлять бизнесом и распределять прибыль между учредителями, им нужно открыть ООО. В долю могут войти до 50 участников.

Если зарегистрировать бизнес на имя ИП, он будет единолично владеть всеми активами и прибылью. Зафиксировать чьё-то еще участие в бизнесе и право на прибыль будет сложнее. Например, можно оформить договор простого товарищества, но это вариант не для новичков и без специалиста не обойтись.

Собираетесь вести деятельность, запрещённую для ИП. Для некоторых видов деятельности нужна лицензия, которую выдают только организациям. Если это ваш случай, нужно открывать фирму.

Без регистрации ООО вы не сможете вести бизнес в таких сферах:

- производство алкоголя, оптовая и розничная торговля алкоголем (за исключением розничной торговли спиртосодержащей непищевой продукцией, пивом, напитками основе пива, сидром и медовухой);

- негосударственная (частная) охранная деятельность;

- деятельность по организации и проведению азартных игр;

- деятельность, связанная с трудоустройством граждан России за пределами России;

- деятельность по выявлению электронных устройств, предназначенных для негласного получения информации;

- разработка и производство лекарственных средств (фармацевтических препаратов);

- телевизионное вещание и радиовещание;

- разработка, производство, испытания, ремонт, техническое обслуживание авиационной техники (самолеты, вертолеты, ракеты);

- разработка, производство, испытания, хранение, реализация и утилизация боеприпасов;

- разработка, производство, испытания, установка, монтаж, техническое обслуживание, ремонт, утилизация и продажа вооружения и военной техники;

- разработка, производство, испытания, хранение, ремонт и утилизация оружия, патронов к нему и основных частей огнестрельного оружия, торговля оружием;

- деятельность в области использования генерирующих источников ионизирующего излучения (за исключением использования в медицинской деятельности);

- космическая деятельность;

- работы по активному воздействию на гидрометеорологические и геофизические процессы и явления;

- деятельность, связанная с обращением взрывчатых материалов промышленного назначения;

- производство, поставки электрической энергии, продажа ее гражданам, а также деятельность по оперативно-диспетчерскому управлению в электроэнергетике;

- хранение, перевозки и уничтожение радиоактивных отходов;

- деятельность инвестиционных фондов, негосударственных пенсионных фондов;

- банковская деятельность (ст. 1 Закона РФ № 395-1 от 2 декабря 1990 г.).

Не имеете образования для получения лицензии. Есть виды деятельности, для которых лицензию может получить и индивидуальный предприниматель. Например, медицинская, фармацевтическая, образовательная, детективная и т.д.

Но в правилах получения лицензии может быть требование для руководителя организации или индивидуального предпринимателя иметь соответствующее образование. Например, такое требование есть для лицензии на фармацевтическую и медицинскую деятельность. Если аптеку или клинику хочет открыть ИП, он сам должен иметь соответствующее образование. А руководитель организации — это не обязательно учредитель ИП. Учредитель может и без образования получить лицензию, если наймет руководителя с таким образованием.

Изучите порядок лицензирования, прежде чем определиться с организационной-правовой формой.

Планируете в будущем продать бизнес, подарить или передать по наследству. Бизнес, оформленный как ООО, продать легко. Вы продаёте целиком долю в ООО — и вот у него уже новый владелец. Нужно будет только внести изменения в учредительные документы. Всё имущество, которое числится на фирме, все её активы будут принадлежать новому владельцу. То же самое с сотрудниками — они как числились в фирме, так и останутся в ней.

Все имущество ИП принадлежит ему лично, сотрудники тоже оформлены на него. Поэтому передать все это другому человеку сложнее. Нужно отдельно продавать новому владельцу имущество, права, перезаключать договоры с сотрудниками и контрагентами.

Будете привлекать инвесторов. Например, вы хотите расшириться, открыть новый цех или купить дорогостоящее оборудование. Есть человек, готовый вложиться в это, а вы готовы за это делиться с ним прибылью. Для этого вы можете продать ему долю в фирме, после чего он станет участником и будет иметь право на долю в прибыли, а в будущем при желании свою долю в фирме может продать.

ИП так сделать не сможет, ему остаётся только оформить займ у инвестора или оформить договор простого товарищества.

Это случаи, когда без ООО не обойтись. Во всех остальных случаях у ООО и ИП примерно одинаковые возможности и если нет крайней необходимости открывать сразу ООО, лучше начать с ИП, потому что с ООО у вас появится много дополнительных сложностей и хлопот:

- сложная процедура регистрации и ликвидации;

- больше отчётов;

- больше сумма штрафов за одни и те же нарушения;

- сложнее и дороже выводить прибыль;

- меньше налоговых режимов на выбор. ООО могут применять только общую и упрощенную системы налогообложения, для сельхозпроизводителей есть ещё ЕСХН;

- нужно вести бухгалтерский учёт.

Есть неочевидные преимущества ООО перед ИП, с которыми можно поспорить:

Не нужно платить страховые взносы за себя, если приостановил деятельность. Да, ИП должен платить за себя страховые взносы пока не закроется, независимо от того, ведет ли деятельность и получает ли прибыль. Но это совсем не повод вместо ИП открывать ООО, потому что цена вопроса — чуть больше 40 тысяч рублей в год. Это не та сумма, из-за который стоит вешать на себя сложности с ООО, потому что в итоге это обойдётся гораздо дороже.

У ИП больше ответственности, т.к. он рискует всем своим имуществом, а владельцы ООО только своей долей. Если вы планируете вести высокорисковый бизнес, набрать больших кредитов и бездумно их потратить, наделать больших долгов перед поставщиками, то да — можно всё потерять. Но и владельцы ООО не защищены полностью от такого исхода, потому что есть такое понятие, как субсидиарная ответственность. Стоит вашим кредиторам доказать в суде, что вы виноваты в крахе бизнеса — и на погашение долгов пойдет и ваше личное имущество, а не только имущество фирмы.

С ООО охотнее работают контрагенты и заключают госконтракты. Это «тараканы» отдельно взятых руководителей, потому что никакой разницы с кем работать для них нет. Недобросовестным может оказаться как ИП, так и директор фирмы. Отказать в госконтракте из-за того, что вы ИП, тоже не имеют права, только если речь не идёт о закупках для гособоронзаказа.

Когда лучше открыть ИП

Для новичков это всегда лучше, если нет веских причин открывать ООО, описанных в предыдущем разделе.

ИП платит все те же налоги, что и ООО, кроме НДФЛ на общей системе налогообложения, где ставка для ИП всего 13 % против 20 % налога на прибыль для ООО.

Какие ещё «плюшки» есть у ИП по сравнению с ООО:

- Не надо вести бухучёт и сдавать баланс с приложениями. Если ИП работает один, то и отчёты за работников сдавать не нужно. А вот для ООО и бухотчётность, часть отчётов для работодателей обязательны.

- Проще открыть и закрыть бизнес, бумажной волокиты в обоих случаях меньше, а госпошлина ниже.

- Больше вариантов для налогообложения. Кроме ОСНО, УСН и ЕСХН многие предприниматели могут работать ещё на патенте или как самозанятые (плательщики налога на профессиональный доход), а это самые выгодные режимы, где платят меньше всего налогов и совсем не сдают отчёты.

- Проще и дешевле выводить прибыль, а точнее для этого вообще не нужно ничего делать. Все деньги, которые есть у ИП, он в любой момент может тратить на свое усмотрение никак не отчитываясь. Нужно только следить, чтобы оставались деньги на налоги и на расчёты с поставщиками и сотрудниками.

- В некоторых регионах при определённых видах деятельности можно воспользоваться налоговыми каникулами и не платить налог с доходов первые два года.

ИП как и владелец фирмы может быть работодателем и нанимать сотрудников. Обязанности по платежам и отчётам перед сотрудниками у него будут такие же, как и у организаций, но есть и послабление: при закрытии ИП или сокращении не нужно платить сотрудникам выходное пособие.

Когда выгоднее стать самозанятым

Это самый простой и выгодный вариант для бизнеса и если возможность выбрать его, то смело выбирайте. Вот только подходит он далеко не всем, а только мелким бизнесменам, которые работают в одиночку.

Ограничений довольно много:

- нельзя нанимать сотрудников по трудовым договорам;

- нельзя иметь доход больше 2,4 млн руб. в год;

- продавать можно только свои товары, но не чужие. Вы можете шить кукол, делать табуретки или печь тортики и всё это продавать, но не получится открыть магазин с чужими товарами, которые вы просто перепродаёте. Так же нельзя продавать подакцизные товары и подлежащие обязательной маркировке;

- нельзя оказывать услуги бывшим работодателям, если после увольнения не прошло двух лет;

- нельзя работать как агент.

Можно оказывать любые услуги юридическим и физическим лицам и продавать то, что сделали сами.

Если это ваш случай, регистрируйте самозанятость и платите раз в месяц минимум налогов: всего 4 % с платежей от физлиц и 6 % от организаций и ИП. При этом нет обязательных страховых взносов, не нужно покупать кассу и сдавать декларацию о доходах.

Можно работать как самозанятый без регистрации ИП, а можно быть одновременно и ИП, и самозанятым. Разница лишь в том, что как ИП вы сможете иметь расчётный счёт в банке и заключать договоры добровольного страхования с ФСС. Еще без статуса ИП не обойтись, если нужна лицензия, например, на грузопервозки. Но помните, что самозанятый-ИП может быть только плательщиком налога на профессиональный доход и не может применять другие налоговые режимы: ОСНО, УСН, ПСН и ЕСХН.

Бесплатная консультация по регистрации бизнеса

Перезвоним и расскажем, как выгоднее и проще оформить

Заказать консультацию

Средний бизнес не может успешно существовать в рамках одного юридического лица. Всегда требуется группа субъектов, иначе решить отдельные вопросы имущественной, управленческой и иной безопасности, а также владельческого контроля — невозможно. Но построение правильной (читай: законной, комплексной и результативной) структуры — занятие трудоемкое и требует порой специальных знаний, а самое главное, опыта.

Чтобы носить гордое имя «группа компаний», совокупность нескольких юридических субъектов должна позволить:

- сохранить привычную и пригодную для систему принятия управленческих решений;

- не разрушить работающие связи между людьми в организации;

- сохранить при этом систему мотивации и выплаты вознаграждений;

- обеспечить интересы собственника (контроль, наследование, официальные доходы);

- решить вопросы имущественной безопасности;

- получить доступ к механизмам регулирования отношений между сособственниками и т.п.

Первый шаг на этом пути — выбор организационно-правовых форм, оценка их плюсов и минусов.

Наиболее популярными формами ведения среднего бизнеса являются: индивидуальный предприниматель и общество с ограниченной ответственностью (ООО), в меньшей степени акционерные общества (АО). Выбор небольшой. Мы его расширим профессиональными инструментами с экспертами TaxCoach.

Индивидуальный предприниматель

Эта форма организации бизнеса (назовем именно так) остается очень популярной, поскольку позволяет:

- снизить ставку налога на прибыль по общей системе налогообложения с 20 % (ставка налога на прибыль для организаций) до 15 (13) % (НДФЛ) при сохранении НДС;

- не вести бухгалтерский учет;

- применять патентную систему налогообложения;

- воспользоваться налоговыми каникулами;

- фактически вести кассовый учет (фактически полученных доходов и фактически произведенных расходов);

- максимально свободно в сравнении с юридическими лицами использовать полученные денежные средства.

Привлекательно? Несомненно. Но за это ИП платит ответственностью всем принадлежащим ему имуществом по своим обязательствам. При этом не имеет значение, как оформлено право собственности: на ИП или на него, но как на физлицо (т.е. личным имуществом тоже). Хотя на сегодняшний день и владелец компании в случае банкротства по ее долгам тоже может ответить всем своим имуществом.

Одновременно у ИП есть существенные послабления в иных видах ответственности. Например, уклонение от уплаты налогов физическими лицами (ст.198 УК РФ) в сравнении с юридическими (ст.199 УК РФ) относится к преступлениям небольшой тяжести, что сказывается как на строгости наказания, так и на давности привлечения к ответственности. Хотя Следственный комитет РФ уже выступил с инициативой уровнять здесь ИП и юр.лиц.

Нередки случаи, когда, начав бизнес как индивидуальный предприниматель, собственник бизнеса концентрирует на себе и активную операционную деятельность, и функцию владельца активов. А это уже свидетельствует о крайне низком уровне имущественной безопасности бизнеса, поскольку предъявление любых претензий может поставить под угрозу существование бизнеса и имущественного комплекса. Кроме того, это препятствует принятию полноценных партнеров в бизнес — с юридически зафиксированными объемом прав и обязанностей, долями в бизнесе, порядком распределения прибыли.

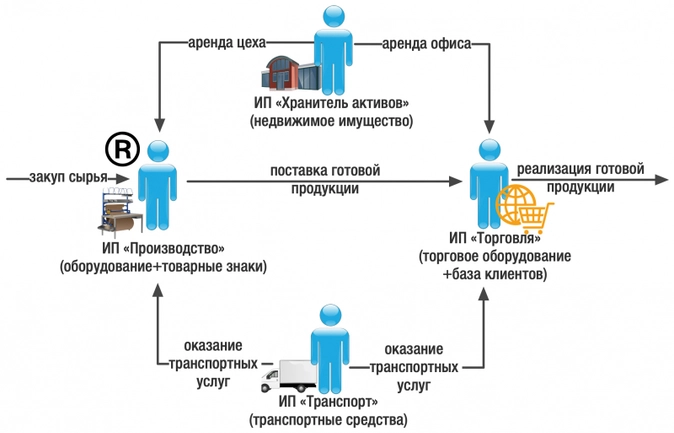

В нашей практике был случай, когда посредством перекрестного распределения активов и хозяйственных функций между четырьмя партнерами, имевшими статус ИП, было достигнуто равновесие в бизнесе, своего рода система сдержек и противовесов.

Такая сложившаяся на этапе зарождения модель бизнеса спустя 15 лет его существования стала давать сбои: партнеры захотели определить свою долю в совместно накопленном имуществе, в получении доходов от каждого из направлений операционной деятельности (без планов на прекращение совместного бизнеса).

Таким образом, участие в бизнесе собственника в статусе индивидуального предпринимателя может быть оправдано в случае владения недвижимым или иным ценным имуществом с последующим его использованием операционными субъектами. Это дает контроль над имущественным комплексом (то есть реализуется одна из трех степеней владельческого контроля…но лишь одна!). А также обеспечивает источник официальных доходов собственника.

В случае с интеллектуальной собственностью ИП бывает и вовсе незаменим в связи с особенностями процедуры регистрации в Роспатенте или, например, доменных имен в Руцентре. У ИП без его ведома подобные активы отнять не получится, а у ООО иногда можно.

Но, ИП = собственник имущество — это максимально открытое участие в бизнесе. Кроме того, при низкой степени конфиденциальности не забывайте, что любой ИП — смертен. И как справедливо отмечено у Булгакова — «внезапно смертен». Это имеет значение даже больше, если речь идет об ИП — сторонних лицах, особенно друзьях и не очень близких родственниках.

Кроме того, действующее законодательство на 6 месяцев после смерти ИП — бессильно. Никакой возможности обеспечить плавную передачу предпринимательской деятельности иному лицу нет. Трудовые договора прекращаются, банковские счета блокируются и т.д.

Не забывайте о разводах и разделах имущества. Ну и в дополнение, ИП имеет крайне низкую репутацию в некоторых отраслях. Не может заниматься отдельными видами деятельности (продажа алкоголя, например).

Но все же ведение предпринимательской деятельности в статусе ИП выгодно по большинству параметров. Особенно, если его хозяйственные риски минимизированы за счет структурного подхода ко всей модели бизнеса.

Общество с ограниченной…безответственностью?

Очевидно, что ООО пользуется наибольшей популярностью в бизнес-среде. И заслуженно. Ведь для его регистрации достаточно минимального уставного капитала в 10.000 рублей и 3 рабочих дня.

Между тем, ООО — не такая уж простая игрушка как кажется на первый взгляд.

Предполагается, что учредители ООО (правильно их называть — участники) принимают участие не просто капиталом, но и лично, деятельно так сказать. От этого посыла и было выстроено законодателем все регулирование (местами устаревшее на текущий момент).

Итак, чем еще может быть интересно ООО в целях структурирования бизнеса?

- Участники общества как между собой, так и с третьими лицами вправе заключать договор об осуществлении прав участников (=корпоративный договор), по условиям которого они могут установить порядок принятия тех или иных решений на общих собраниях, закрепить особые условия отчуждения долей и т.п. По общему правилу, содержание договора третьим лицам не раскрывается. За исключением ситуации, когда по его условиям объем прав участника не соответствует размеру его доли, а также когда установлены ограничения по распоряжению долями в уставном капитале. В этих случаях необходимо сделать соответствующие пометки в ЕГРЮЛ;

- возможно устанавливать дополнительные права и обязанности для одного или несколько участников — это так же эффективная вещь для регулирования нестандартных договоренностей между сособственниками. Однако в этом случае сведения о дополнительных правах и обязанностях обязательно отражаются в Уставе;

- возможно создание Совета директоров и, в отличие от акционерных обществ, самостоятельно отрегулировать его компетенцию (исключительно внутренними документами) таким образом, чтобы использовать как инструмент «прикрытого владения» или «владельческого контроля»;

- да и вообще в ООО компетенции органов управления регулируются относительно гибко, что в конечном счете дает возможность в уставе компании отразить реальную управленческую структуру бизнеса, зафиксировать зоны ответственности управленцев, создать, если требуется, систему сдержек и противовесов;

- в отношении обществ Налоговый кодекс предусматривает дополнительные льготы при корпоративном финансировании (безналоговые вклады в имущество, например);

- в отношении ООО можно затеять процедуру реорганизации «на третье (иногда кажется совершенно постороннее) лицо» — и это среди прочего можно использовать как в процедуре трансформации бизнеса, так и в целях безналоговой консолидации активов;

- теперь есть возможность гибкого регулирования процедуры выхода из общества. Такое право возможно не для всех и/или при наступлении заранее согласованных событий, обстоятельств.

А теперь о минусах.

Минусы, как и плюсы ООО обусловлены спецификой участия — предполагается, что участвуют учредители не только (и может быть даже не столько) капиталом, сколько лично.

В ООО, как следствие, очень сложно принудительно исключить участника (за нехорошее поведение, например. за то, что он параллельно еще одно ООО открыл и занимается тем же самым, создавая конкуренцию). Кроме того, некоторые решения в силу закона принимаются единогласно (к таким относятся и решения о реорганизации). Да и вообще излишняя прямолинейность законодателя иногда создает головную боль, особенно, если по сложившейся в России практике используется устав, бездумно скопированный из Интернета или правовых справочных систем…

Акционерные общества

Акционерные общества предполагают обезличенное участие, а потому и не предоставляют, например, возможности выйти из общества, забрав часть его имущества. Какие-либо активы компании можно получить только при ее ликвидации.

Учитывая существующий порядок отчуждения акций, акционерное общество может пригодиться для реализации «прикрытого владения», поскольку актуальный реестр акционеров ведет специализированный реестродержатель. Он же и отражает переход права на акции. Иными словами, АО — привлекательнее в сравнении с ООО, если владелец бизнеса ни при каких обстоятельствах не хочет или не может открыто светиться в юридических собственниках. Поскольку сведения в ЕГРЮЛ имеются только в отношении акционеров, учредивших АО, последующая смена акционеров в реестре не видна.

Из плюсов также возможность гибкого регулирования отношений акционеров посредством акционерного соглашений (= корпоративный договор), возможность внесения вкладов в имущество.

Из минусов:

- жесткое императивное регулирование ряда вопросов. Миноритарии порой защищены больше мажоритариев;

- наличие пристального контроля со стороны Центрального банка РФ. Избыточно формальный подход к контролю со стороны чиновников приводит к наложению очень крупных штрафов (до 1 млн рублей) за незначительные нарушения процедуры (непредоставление информации одному из акционеров, нарушение порядка раскрытия публичной информации), включая подачу «нулевой» акционерной отчетности. Особенно вопиюще это смотрится, когда в составе АО всего один акционер;

- прикрытое владение корреспондирует риску отсутствия информации у наследников об акциях.

Производственный кооператив

Производственный кооператив (ПК) — это объединение лиц (не менее 5) для трудового и иного участия. Количество не участвующих трудом лиц не может составлять более 25% от общего количества членов кооператива. При этом членами кооператива могут быть и юридические лица, а учитывая, что последние не могут нести «трудовые повинности», то и на участие юридических лиц распространяется ограничение в 25%.

В кооперативе могут быть и наемные работники (не члены), но их не может быть более 30% от общего количества членов. На эту роль отлично подходит низкооплачиваемый и быстро меняющийся персонал.

Поскольку ПК — это коммерческая организация и, как следствие, нацелена на зарабатывание прибыли, то встает вопрос как ее распределять, имея ввиду, что кто-то из членов участвует своим трудом, а кто-то, возможно, внес только денежный пай.

Поэтому предусмотрены две формы получения пайщиками дохода:

- оплата труда как таковая, с которой уплачиваются 13% НДФЛ и взносы во внебюджетные фонды;

- распределение прибыли в соответствии:

- с размером пая (не более 50% от всей прибыли);

- в соответствии с трудовым участием. Эта доля облагается страховыми взносам, поскольку идет увязка с трудовой функцией. Что бы не говорили другие консультанты, суды и налоговые органы считают именно так;

- в соответствии с иным участием. Но тут встает вопрос, что под этим иным участием в каждом конкретном бизнесе можно понимать.

Также из плюсов — возможность создания неделимого фонда, на имущество которого не облагается взыскание по личным долгам пайщиков. А также возможность гибкой регламентации условий включения/исключения пайщиков из кооператива.

Важные минусы: нет возможности заключения корпоративного договора или аналогичного соглашения и не все налоговые льготы при корпоративном финансировании распространяются на кооперативы.

Полное товарищество

Если образно описать суть полного товарищества, то выйдет следующее: 2 и более лица, каждый из которых ведет свою собственную коммерческую деятельность (поэтому участниками товарищества могут быть только ИП или юридические лица), имеют непреодолимое желание работать под единой вывеской, получая экономический эффект от объединения усилий. С течением времени участники могут меняться, а товарищество с накопленным опытом остается.

А что за статус у этой «общей вывески»? В отличие от простого товарищества (это договор и не более), полное товарищество — это юридическое лицо, порядок деятельности и структура которого гибко определяется исключительно учредительным договором между участниками. Это и делает полное товарищество весьма любопытной конструкцией с точки зрения группы компаний.

Из экономической сути такого объединения выросло и правило субсидиарной (дополнительной) ответственности участников по обязательствам товарищества. По этой же причине, с точки зрения налогообложения, налог на доходы должен образовываться на уровне участников товарищества, а не на уровне товарищества. Вместе с тем, учитывая, что полное товарищество это отдельная организация, налоги с доходов платит и само товарищество, и товарищи. По своей ставке.

Хозяйственное партнерство

Симпатичная форма организации юридических лиц, регулируемая Федеральным законом от 03.12.2011 № 380-ФЗ «О хозяйственных партнерствах».

Такая коммерческая организация должна иметь по меньшей мере двух партнеров (как физические так и юридические лица, в том числе и иностранные), а раздуть его можно — аж до 50.

Создать партнерство можно только «с нуля», из уже имеющегося юридического лица реорганизация в партнерство запрещена законом. В свою очередь само партнерство может реорганизоваться только в акционерное общество.

Партнеры вправе условия сотрудничества, какими бы те ни были «хитрыми», заключить в объятия гибкого соглашения об управлении партнерством. Такое соглашение имеет юридический приоритет над уставом и может предусматривать интересные штуки:

- разный статус у партнеров (например, бизнес может создаваться финансовыми усилиями одного и идейными усилиями другого партнера, не имеющими строгой денежной оценки в настоящее время…и не надо, главное — закрепить ценность этих идей в соглашении);

- порядок входа в состав партнеров и выхода из него (можно даже предусмотреть принудительный выкуп долей при наступлении определенных событий или заготовить «парашют» в виде отчуждения доли на заранее установленных условиях);

- закрепление разного объема прав и обязанностей партнеров (причем зависимость можно определить самостоятельно, например, от того, чем внесена доля, от времени вхождения после начала деятельности и т.п.);

- может накладывать запрет на занятие партнерами конкурирующей деятельностью «на стороне» и т.д. и т.п.

К особым свойствам хозяйственного партнерства относится и система, структура и полномочия его органов управления. Поскольку все это, а также порядок осуществления и прекращения ими деятельности определяются исключительно соглашением об управлении партнерством! И это просто роскошно. Если бы не несколько минусов:

- партнерство не может рекламировать свою деятельность;

- партнерство не может быть участником других юридических лиц. А следовательно, реальная возможность масштабного использования соглашения об управлении партнерством, где бы собственники отразили все правила игры между собой и далее транслировали бы их на дочерние компании — отсутствует;

- соглашение и все изменения в нем подлежат нотариальному удостоверению, что может создавать определенные сложности, когда партнеры находятся в разных регионах. Все члены партнерства в обязательном порядке отражаются в ЕГРЮЛ.

На этом с перечислением субъектов для вашей группы компаний пока (именно пока) все! Ведь есть еще некоммерческие организации, у которых тоже бывают существенные преимущества и налоговые льготы. Но с ними нужно разбираться отдельно.

Остается напомнить, что окончательное решение при выборе набора субъектов зависит от совершенно конкретной совокупности факторов:

- Что этот субъект делает в ГК? Активная операционная деятельность (оптовая и розничная торговля, производство), хранение активов, сопутствующие услуги (транспортные, услуги складирования или хранения) и т.п.;

- Возможность дополнительно обеспечить удобные налоговые последствия при наличии законных оснований для этого (банальный пример: ведение деятельности в статусе индивидуального предпринимателя на общей системе налогообложения позволяет снизит ставку налога с доходов с 20 % до 15 (13) %);

- Необходимость уменьшить возможность для административного давления, захвата бизнеса именно на этом участке «фронта»;

- Оптимальное владение партнерами совместно накопленным имуществом;

- Формат владения имуществом и бизнесом;

- Отношения между собственниками, включая функциональное разделение между партнерами, совместное принятие стратегических решений, совместный контроль за бизнесом и друг другом, безопасное получение доходов и порядок их распределения от текущей операционной деятельности и владения имуществом, возможное вмешательство «родственных» отношений в бизнесе;

- Потребуется ли вам на данном участке привлекать инвестора (или дополнительное финансирование);

- Сколько у вас направлений в бизнесе и потребуется ли реинвестирование денежных средств из «зарабатывающих» направлений в дотационные;

- Финансовые вопросы: где центр аккумулирования финансового результата, как относительно свободно распорядиться денежными средствами;

- Обеспечение возможности разделения бизнеса или, наоборот, обеспечение его неизменной целостности, а также вход (выход) из бизнеса.

Чем точнее будет определен набор свойств для каждого субъекта, тем, конечно, будет меньше пространства для будущего маневра, но тем экономичнее и устойчивее группу компаний в конечном счете можно получить. А главное — тем прозрачнее. В которой менеджменту среднего звена будет сложнее ловить свою «рыбку». Оно, конечно, можно круглый год на «всесезонке» ездить. Но со специализированной летней и зимней — получается и динамичнее, и безопаснее.