Добавить в «Нужное»

Соотношение дебиторской и кредиторской задолженности

В ходе управления предприятием необходимо поддерживать баланс между размерами различных видов задолженности, так как несоблюдение оптимальных размеров соотношения может свидетельствовать о неэффективном использовании имеющихся средств предприятия. И поэтому так важно контролировать соотношение дебиторской и кредиторской задолженности.

Как рассчитать соотношение

В процессе ведения бизнеса у предприятия возникают различные виды задолженности, когда предприятие оказывается должно поставщикам, персоналу и прочим кредиторам, но и различные контрагенты имеют задолженность перед предприятием (подотчетные лица, покупатели).

Коэффициент, показывающий, каково соотношение между суммами задолженности дебиторов и обязательств перед кредиторами рассчитывается как частное от деления, где в числителе отражается сумма всей имеющейся у данного хозяйствующего субъекта дебиторской задолженности, а в знаменателе – сумма всех имеющихся обязательств перед кредиторами. Формулу для расчета коэффициента, по которому производится расчет соотношения дебиторской и кредиторской задолженности, можно представить в виде формулы 1.

К = сумма дебиторской задолженности / сумма кредиторской задолженности (1)

Что показывает и каков оптимальный показатель соотношения

Показатель, рассчитанный на основании формулы 1, показывает, какая сумма дебиторской задолженности приходится на один рубль обязательств перед кредиторами.

Оптимальным считается показатель, равный единице, что означает равенство между задолженностью дебиторов хозяйствующему субъекту и обязательствами перед кредиторами.

В качестве оптимального допускается значение показателя равным 0,9, что означает, что обязательства перед кредиторами могут быть не более 10% дебиторской задолженности.

Если соотношение отклоняется от оптимального. Что это значит?

Получение коэффициента менее единицы означает превышение кредиторской задолженности над дебиторской. Если коэффициент, учитывающий соотношение данных видов задолженности, получается более единицы, то это свидетельствует о превышении дебиторской задолженности над обязательствами перед кредиторами.

Отклонения в ту или иную сторону от оптимального показателя соотношения могут создавать угрозу для финансового положения предприятия:

- в случае получения коэффициента более единицы, свидетельствующего о том, что на предприятии на конкретную дату сумма дебиторской задолженности больше, чем сумма кредиторской задолженности, означает то, что происходит отвлечение денежных средств из оборота предприятия. Это влечет за собой риск необходимости привлечения кредитов и займов при нехватке средств для обеспечения деятельности хозяйствующего субъекта. Кредиты банков или займы могут быть дорогостоящими, что отрицательно может повлиять на финансовое состояние предприятия;

- в случае получения коэффициента менее единицы, свидетельствующего о том, что на предприятии на конкретную дату сумма кредиторской задолженности больше, чем сумма дебиторской задолженности, создает угрозу финансовому положению предприятия за счет вероятности невозможности погашения своих обязательств ввиду отсутствия средств.

Пример расчета соотношения

Приведем пример расчета соотношения между различными видами задолженности на основе ООО «Микрон» за 2014 – 2016 гг.

Данные для расчета представлены в таблице 1.

Таблица 1. Расчет соотношения различных видов задолженности ООО «Микрон» за 2014 – 2016 гг.

| Показатель | 2014 г. | 2015 г. | 2016 г. | Изменения | |

|---|---|---|---|---|---|

| 2015 г. к 2014 г. |

2016 г. к 2015 г. |

||||

| Задолженность дебиторов, тыс. р. | 17890 | 20167 | 16432 | +2277 | —3735 |

| Обязательства перед кредиторами, тыс. р. | 19567 | 18348 | 37564 | —1219 | +19216 |

| Соотношение дебиторской и кредиторской задолженности, р. | 0,91 | 1,09 | 0,43 | +0,18 | —0,66 |

Как видно из представленных данных в таблице 1, задолженность дебиторов в ООО «Микрон» в 2014 году составляла 17890 тыс. р., а обязательства перед кредиторами – 19567 тыс. р. Коэффициент, отражающий соотношение между этими видами задолженности в 2013 году, составляет: 17890 / 19567 = 0,91. Полученный результат означает, что на 1 рубль задолженности кредиторов приходится 0,91 рубля дебиторской задолженности и данный показатель находится в рамках оптимального соотношения.

В 2015 году задолженность дебиторов составляет 20167 тыс. р., обязательства перед кредиторами – 18348 тыс. р., соотношение между ними составляет: 20167 / 18348 = 1,09. Полученный результат свидетельствует о том, что в 2015 году задолженность дебиторов превышает обязательства перед кредиторами и на один рубль кредиторской задолженности приходится 1,09 рубля дебиторской.

В следующем, 2016 году соотношение между задолженностью дебиторов и обязательствами перед кредиторами составляет 16432 / 37564 = 0,43, что намного ниже приемлемого значения, которое находится в диапазоне от 0,9 до 1. В 2016 году на один рубль обязательств перед кредиторами приходится всего 0,43 р. дебиторской задолженности, что создает угрозу финансовому положению предприятия за счет вероятности невозможности погашения своих обязательств ввиду отсутствия средств.

КРЕДИТоРСКАЯ ЗАДОЛЖЕННОСТЬ: ОБЩАЯ ХАРАКТЕРИСТИКА

Как известно, больше всего на деятельность предприятия влияют внутренние факторы. Среди них особое место занимает кредиторская задолженность.

Кредиторская задолженность — это задолженность предприятия контрагентам, индивидуальным предпринимателям, физическим лицам, собственным сотрудникам, образовавшаяся при расчетах за приобретаемые производственные и материальные запасы, работы, услуги, а также при расчетах с бюджетом и по оплате труда. Другими словами, кредиторскую задолженность составляют финансовые обязательства предприятия, которые возникают в ходе его текущей производственной деятельности.

Образование кредиторской задолженности предприятия признается в бухгалтерском учете, если одновременно соблюдаются следующие условия:

- задолженность образуется в соответствии с конкретным договором, требованием законодательства и нормативных актов, условиями делового оборота;

- величину задолженности можно количественно измерить;

- образование задолженности уменьшит экономические выгоды предприятия.

Кредиторская задолженность учитывается в том отчетном периоде, в котором она должна быть признана, независимо от времени фактической выплаты денежных средств и иной формы выполнения организацией своих обязательств.

При ведении финансово-хозяйственной деятельности кредиторская задолженность образуется почти у каждой организации. Чтобы не возникали проблемы с задолженностью, нужно своевременно рассчитываться с контрагентами. Контроль и анализ кредиторской задолженности предполагает применение организацией наиболее подходящих форм и сроков расчетов с контрагентами для сохранения своей финансовой стабильности при снижении дефицита оборотных средств. Эффективное управление долгами во многом определяется избирательным подходом к контрагентам и гибкой системой расчетов с ними.

В состав кредиторского долга относят задолженность организации:

- поставщикам и подрядчикам за товары, работы или услуги, срок которых еще не наступил;

- поставщикам и подрядчикам за товары, работы и услуги, которые в срок не оплатили;

- по полученным авансам;

- по расчетам оплаты труда сотрудникам, включая депонированную зарплату;

- по страховым выплатам;

- по расчетам с бюджетом (налоги);

- по внутриведомственным расчетам и другим текущим обязательствам.

ОБРАТИТЕ ВНИМАНИЕ

Соотношение между отдельными видами кредиторской задолженности каждая организация определяет индивидуально в зависимости от факторов, влияющих на ее деятельность.

На величину долговых обязательств организации оказывают влияние следующие факторы:

- общий объем закупок и доля в нем приобретения товаров (работ, услуг) на условиях последующей оплаты;

- политика погашения кредиторской задолженности в конкретной организации;

- условия расчетов с поставщиками и подрядчиками;

- условия отгрузки и оплаты, указанные в заключенных договорах поставки;

- качество анализа и контроля кредиторской задолженности и последовательность в исполнении результатов.

АНАЛИЗ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Кредиторская задолженность занимает большой удельный вес в составе источников средств организации, поэтому нужно систематически анализировать долги, изучать состав и структуру кредиторской задолженности, сроки возникновения и причины отклонения срока по погашению долга.

Чтобы оценить влияние «кредиторки» на финансовое состояние организации, необходимо:

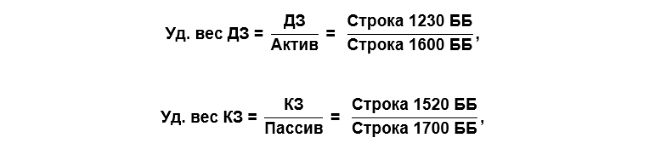

- определять удельный вес каждого вида задолженности в общей величине имущества и источников его образования;

- оценивать темпы роста задолженностей, их влияние на финансовое положение организации.

Анализ кредиторской задолженности включает:

- проверку достоверности сведений о сроках и видах долга (для этого изучают контракты и договоры о заключенных обязательствах организации);

- изучение состава и структуры долга по бухгалтерским счетам, на которых отражается кредиторская задолженность, а также анализ баланса организации;

- определение удельного веса каждого вида долга в общей сумме;

- оценку условий задолженности, сроков погашения, возможности привлечения дополнительных денежных ресурсов;

- формирование отчетов по расчетам в соответствии с плановым графиком. В результате сравнительного анализа определяют отклонения в структуре кредиторской задолженности, устанавливают причины отклонений и изменений отдельных составляющих;

- разработку мер по регулированию кредиторской задолженности, особенно таких составляющих, которые негативно влияют на работу организации в целом и на ее финансовый результат.

Кредиторская задолженность по доходам

Если организация, предоставляя услуги или выполняя работы, получает от контрагентов-заказчиков предоплату в виде авансовых платежей, у нее возникает кредиторская задолженность по доходам. Погашение такой задолженности происходит путем последующего оказания услуг, выполнения работ своим заказчикам. Эта группа кредиторов занимает наибольший удельный вес в объеме всех долговых обязательств организации, оказывающей большую номенклатуру услуг или работ.

Важная деталь: кредиторскую задолженность по доходам показывают в активе баланса с отрицательным знаком.

Кредиторская задолженность по доходам возникает у организации в момент оплаты товаров, работ, услуг заказчиком и погашается через отгрузку ему товаров, выполнение работ, оказание услуг. Подтверждающими документами являются:

- при отгрузке товаров — товарная накладная;

- при выполнении работ и услуг — акт выполненных работ (услуг).

Сроки исполнения работ и услуг регулируются договором.

Сотрудники финансово-экономической службы обязаны отслеживать состояние кредиторской задолженности, вести оперативный учет.

ЭТО ВАЖНО

Необходимо систематически анализировать договоры, заключенные с контрагентами, и контролировать своевременное исполнение обязательств, оговоренных в договоре.

Счета формируют на основании договора и календарного плана (приложение к договору), где указываются сроки исполнения.

Чтобы проконтролировать выполнение договора, находим в программе «1С» нужный договор по номеру. В найденном договоре открывается несколько предъявленных заказчику счетов. По каждому из них видны период, сумма счета, а также состояние текущего договора и выставленных счетов (табл. 1).

По выбранному договору № 523 от 01.01.2017 открывается несколько счетов, сформированных по месяцам. По каждому счету отображены период, сумма, состояние текущего договора и выписанных счетов:

- по счету № 1470 за июль полностью произведена оплата, исполнитель работу выполнил (гр. 5). Реализация подтверждается актом выполненных работ;

- по счету № 1861 за август реализованы услуги на сумму 9370 руб., но оплата от контрагента еще не поступила;

- по счету № 2047 за сентябрь поступила оплата в сумме 28 314 руб., а реализация (выполнение работ) не произведена. В итоге по договору № 523 у организации образовалась кредиторская задолженность по реализации в размере 18 944 руб.

По договору № 668 от 01.01.2017 образовалась кредиторская задолженность по доходам в размере 15 920 руб.

Аналогично проводим анализ по всем заключенным договорам с заказчиками, определяем кредиторскую задолженность по каждому договору и общую по организации, сопоставляем сроки исполнения обязательств. Если в сроках есть расхождения планового графика с фактическим исполнением, нужно выяснить причины отклонений и принять меры к их устранению.

Для оперативного контроля кредиторской задолженности по доходам формируем отчет по предъявленным счетам контрагентам на основе заключенных договоров. Для этого выполняем следующие действия:

- создаем реестр выписанных счетов по структурным подразделениям организации;

- задаем определенный период;

- выбираем оплату счетов в разрезе каждого контрагента-заказчика и проверяем реализацию за определенный период.

Сформированный файл по задолженности сохраняем в программе Excel и передаем в структурные подразделения организации. В данном реестре отслеживается состояние счета: оплачен или нет, выполнена работа по счету или нет.

В реестре анализируют задолженность организации перед клиентами. Если от заказчиков по предъявленному счету поступила оплата на расчетный счет в виде авансового платежа, а работу организация не выполнила, то анализируют сроки исполнения обязательств. Если сроки нарушены, выясняют причины и принимают меры к их устранению.

Оперативный анализ позволяет эффективно контролировать кредиторскую задолженность при работе с заказчиками. Соответственно, организация должна своевременно выполнять перед ними свои обязанности (на основании договора и графика, установленного календарным планом).

В учетной политике организации прописано отражение полученных доходов методом начисления. Следовательно, доходы формируются не по оплате, а по выполненным услугам и работам. Фактом их подтверждения является двухсторонний акт выполненных работ.

Сформируем реестр предъявленных счетов, определим состояние счетов, их оплату и реализацию услуг (табл. 2).

Из таблицы 2 видно, что за третий квартал по структурному подразделению ОФНПП (отдел факторного надзора продуктов питания) образовалась кредиторская задолженность перед заказчиками в сумме 153 973 руб.

В целом по организации следует анализировать кредиторскую задолженность по доходам по счету 205.30 (табл. 3). На этом счете отражают:

- по кредиту — авансы, полученные от заказчиков в счет предстоящих услуг и работ;

- по дебету — авансы, закрытые актами выполненных работ в соответствующем периоде.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 10, 2017.

Анализ дебиторской и кредиторской задолженности помогает понять, устойчиво ли финансовое состояние компании и какие факторы негативно на него влияют. Детальный анализ задолженности позволит определить слабые места, устранение которых поможет компании нарастить прибыльность и устойчивость.

Как поэтапно провести анализ задолженности дебиторов и кредиторов?

Анализ дебиторской и кредиторской задолженности требует тщательнейшего подхода, поэтому финансисты для его проведения разрабатывают стратегический план. Этот план является универсальным и помогает всесторонне изучить влияние текущего состояния долгов компании и ее контрагентов на ее финансовую стабильность.

Для проведения анализа дебиторской и кредиторской задолженности необходимо придерживаться подробного плана, основные элементы которого:

- Анализ дебиторской задолженности, который включает изучение размера долгов покупателей, их составных элементов и динамики. Полученные расчеты лучше оформить в виде таблицы или графика, тогда наглядно будет видно, какие изменения произошли за отчетный период.

На этом этапе особо важно определить, каков удельный вес долгосрочных долгов дебиторов и как менялся их объем. Увеличение этого показателя негативно влияет на финустойчивость предприятия из-за того, что из оборота изымаются денежные ресурсы на более длительный срок.

- Анализ кредиторской задолженности, включающий изучение ее размера, изменений в динамике, структуры. Особо важно определить, как изменились краткосрочные долги перед кредиторами (в сумме, доле). При росте удельного веса этого показателя в общем объеме задолженности перед кредиторами увеличиваются финансовые риски компании, поскольку такие долги требуется быстрее погашать.

- Анализ дебиторской и кредиторской задолженности на их сбалансированность. Этот этап очень важен, ведь долги перед кредиторами являются источником финансирования отсрочки платежа, предоставляемой покупателям.

Для проведения анализа дебиторской и кредиторской задолженности с целью установления баланса составляется таблица, в одной части которой отображается пассивное сальдо (когда сумма долга перед кредиторами выше, чем должны покупатели) на конец и начало года, а также выводится размер произошедших изменений. В другой части таблицы высчитывается активное сальдо, демонстрирующее, насколько долги дебиторов больше, чем кредиторская задолженность.

|

Статьи дебиторской задолженности |

На начало периода, тыс. рублей |

На конец периода, тыс. рублей |

Изменение, тыс. рублей |

Статьи кредиторской задолженности |

На начало периода, тыс. рублей |

На конец периода, тыс. рублей |

Изменение, тыс. рублей |

|

Итого |

Итого |

||||||

|

Пассивное сальдо |

Активное сальдо |

||||||

|

Баланс |

Баланс |

Обе табличные части уравновешиваются после занесения значений активного/пассивного сальдо путем добавления к значению активного/пассивного сальдо итоговой суммы кредиторской/дебиторской задолженности.

Идеальным считается вариант, при котором размеры долгов кредиторов и дебиторов равны. Вызывающая опасение ситуация — когда имеется активное сальдо. Это свидетельствует о том, что для обеспечения потребностей дебиторов компания привлекает дополнительные средства, поскольку источника в виде задолженности кредиторам уже недостаточно.

- Анализ средних сроков погашения кредиторской и дебиторской задолженности. Для проведения анализа дебиторской и кредиторской задолженности в части установления сроков погашения проводится сравнение рассчитанных на предприятии данных с общеотраслевыми.

Так, рост срока оплаты долгов дебиторами говорит о внедрении в компании либеральной кредитной политики. В идеале она должна привести к увеличению объема реализации, при этом риск роста безнадежных долгов возрастает.

Увеличение среднего срока возврата долгов кредиторам свидетельствует об ухудшении платежеспособности компании. Но также это может свидетельствовать и о росте эффективности финансово-хозяйственной деятельности предприятия, ведь у него на более долгий срок сохраняются в обороте средства, предназначенные для погашения долгов.

Идеальным вариантом для компании будет ситуация, когда сроки погашения обоих видов задолженностей равны.

- Оценка влияния изменений сумм кредиторской и дебиторской задолженности на финансовое состояние компании. Для проведения анализа дебиторской и кредиторской задолженности в данном разрезе определяются такие важные показатели, как финустойчивость компании, имущественное положение, деловая активность, ликвидность и платежеспособность.

Показатели при проведении анализа задолженности предприятия

При проведении анализа дебиторской и кредиторской задолженности определяются следующие показатели:

- Динамика — изменение величины долга за определенный период.

- Состав задолженности в разрезе должников/кредиторов.

- Сроки возникновения долгов.

Анализируя долги дебиторов, следует уделить повышенное внимание просроченной задолженности, а особенно неоправданной. К последней относят долги, образованные в результате:

- недостач (хищений);

- превышений сумм затрат на капстроительство в виде нарушений финансово-сметной дисциплины;

- несвоевременной оплаты покупателями отгруженной продукции.

Просроченной является задолженность, по которой завершился срок обращения в суд для ее истребования. Такая дебиторская задолженность списывается компанией как убыток.

Больше информации о порядке списания таких долгов вы найдете в нашей статье «Порядок списания дебиторской задолженности».

Анализ кредиторской задолженности предприятия требуется также начинать с выделения неоправданной задолженности. Такой вид долгов перед кредиторами, как правило, возникает при:

- проведении неотфактуренных поставок;

- пропуска срока оплаты по расчетным документам.

Обычно неоправданные долги появляются, если компания своевременно не получает от поставщиков расчетные документы либо если не были переданы в срок платежные документы в банк для проведения платежей.

Важно посчитать и размер невостребованной кредиторами в срок задолженности. Если по таким долгам прошли сроки исковой давности, то их сумма целиком ложится на прибыль компании, которая подлежит налогообложению.

Советуем изучить правила, которые помогут управлять долгами перед кредиторами — их можно найти в статье «Основные правила управления кредиторской задолженностью».

Для проведения анализа дебиторской и кредиторской задолженности применяется выборочный или сплошной метод. Выбор метода зависит от целей анализа, сжатости сроков на проведение исследования и количества контрагентов.

С целью анализа дебиторской и кредиторской задолженности рассчитывается ряд абсолютных и относительных показателей:

- абсолютный показатель просроченных долгов дебиторов/кредиторов — его можно найти в прилагаемых к балансу и отчету о финрезультатах пояснениях (разд. 5);

Приказ Минфина РФ «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н. Приложение № 3 «Пример оформления пояснений к бухгалтерскому балансу и отчету о финансовых результатах».

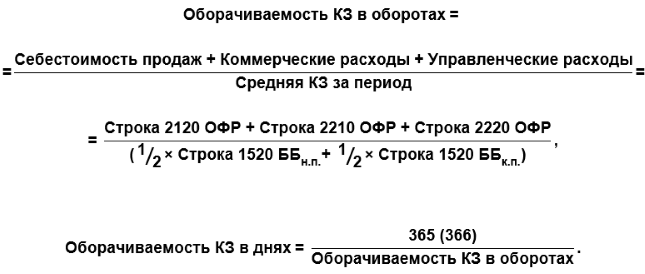

- коэффициент оборачиваемости задолженностей, который указывает на число оборотов каждой из них в год;

- период погашения долгов, рассчитываемый в днях.

Изучить нюансы оборачиваемости задолженностей и активов вы сможете путем ознакомления с нашими материалами:

- «Оборачиваемость кредиторской задолженности (нюансы)»;

- «Оборачиваемость активов — формула по балансу (нюансы)».

Итоги

Нельзя недооценивать необходимость проведения анализа дебиторской и кредиторской задолженности. Его следует проводить не меньше чем раз в год на основании данных из баланса предприятия. Рассчитанные в ходе анализа показатели как нельзя лучше продемонстрируют картину о финансовом положении (устойчивости) предприятия, о его платежеспособности и имущественном положении.

При этом некоторые показатели в разрезе долгов перед дебиторами и кредиторами следует рассчитывать намного чаще. Это позволит вовремя скорректировать выявленные отклонения.

Данные, полученные при анализе дебиторской и кредиторской задолженности, затем используются при составлении финансового плана (а также бизнес-планов) компании на следующий год или иной период. Также эти данные важны при утверждении кредитной политики компании, которая выражается в установлении приемлемых сроков отсрочки покупателям, что прямо влияет на изменение объемов продаж.

Компания «Дельта» ведет бизнес в долг: товар получает с отсрочкой платежа, оплачивает через месяц и заказывает опять. Налоговой тоже должны — срок уплаты налога за 2021 год наступит только в конце апреля, а пока деньги находятся «в обороте». Даже зарплату сотрудникам платят через две недели после ее начисления. Наверное, у бизнеса дела идут не очень? Вовсе нет.

Когда компания должна контрагентам — это нормально, главное, не допускать просрочки платежа, чтобы не испортить деловую репутацию и не получить штраф. Почти в каждом бизнесе есть кредиторская задолженность — долги компании перед контрагентами. По сути, это деньги, которые бизнес получил взаймы, но не платит за них проценты, в отличие от кредита.

Источники кредиторской задолженности

Кредиторская задолженность может возникнуть перед:

- клиентами — компания получила предоплату, но не поставила товар или не оказала услуги;

- поставщиками — товар или услуга получены, а деньги за них еще не перечислены;

- сотрудниками — зарплата начислена, но еще не выплачена;

- бюджетом — начисленные, но неуплаченные налоги и сборы;

- учредителями — в период, когда дивиденды начислены, но еще не оплачены.

Оптимального соотношения между долями нет. Для каждой компании пропорция разная. Какие-то источники могут отсутствовать, например, компания все покупает по предоплате, поэтому задолженности перед поставщиками не будет.

Типы кредиторской задолженности

- материальная (товарный кредит) — компания получает товар от поставщика в долг с отсрочкой. За это время продает его с наценкой и возвращает деньги. Она не вкладывает свои деньги, но получает прибыль.

- денежная — полученные авансы от покупателей. Это заемные средства, которые можно использовать в бизнесе: оплачивать рекламу, аренду, закупать сырье. Главное, удержаться от соблазна и не потратить все предоплаты от клиентов, иначе не на что будет выполнять заказы.

Виды кредиторской задолженности

По сроку погашения:

- краткосрочная — до 12 месяцев;

- долгосрочная — больше 12 месяцев.

По источнику возникновения:

- внутренняя — перед сотрудниками;

- внешняя — перед поставщиками и клиентами.

По возможности погашения:

- основная — фирма собирается погасить долг;

- безнадежная — по задолженности истек срок давности, кредитор простил долг или прекратил деятельность.

Плюсы кредиторской задолженности

- Это бесплатный источник финансирования — компании не нужно брать кредит на закупку товара и платить банку проценты. В этом главный плюс кредиторской задолженности.

- Получить отсрочку платежа проще, чем кредит в банке. Да, поставщику нужно предоставить документы, подтверждающие платежеспособность, но обычно решение принимается быстрее, не нужно платить комиссию, оформлять страховку или залог.

- Деньги можно использовать по своему усмотрению.

Минусы кредиторской задолженности

- Для бизнеса это может стать «плохой привычкой». В ситуации, когда рынок нестабилен, и курс непредсказуемо растет, поставщики просят внести полную предоплату за товар. Для компании, которая работает исключительно «в долг», это может стать фатальным.

- Управление кредиторской задолженностью требует дополнительных затрат времени и ресурсов. Но если ее не контролировать, можно получить штраф, судебный иск или разрыв отношений с партнером. Нужно проводить сверку расчетов с поставщиками, чтобы видеть состояние кредиторской задолженности и не допускать просрочки.

Управление кредиторской задолженностью

Основной показатель правильного управления кредиторской задолженностью — способность компании бесперебойно работать. Если постоянно задерживать оплату поставщикам, они могут ухудшить условия поставки, перестать предоставлять отсрочку платежа или вовсе отказаться от сотрудничества. Неуплата налогов влечет за собой штрафы и блокировку счета, что может резко остановить работу. Задержка поставок клиентам приведет к тому, что они уйдут к конкурентам. А невыплата заработной платы — к текучести кадров и проблемам с трудовой инспекцией.

Кредиторская задолженность как атомная энергия — при грамотном управлении дает компании широкие возможности, но стоит ослабить контроль, последствия станут разрушительными для бизнеса.

Признаки рационального управления кредиторской задолженностью:

- компания не отказывается от возможностей отсрочки платежа, чтобы повысить свою эффективность;

- компания не допускает просрочек платежей и поставок;

- длительность оборота кредиторской задолженности выше, чем у дебиторской.

Управление включает в себя функции мониторинга, прогнозирования и анализа кредиторской задолженности. Каждую из этих функций помогает реализовать определенный инструмент.

Список кредиторов

Для мониторинга кредиторской задолженности можно использовать список кредиторов. Это таблица, в которой перечислены кредиторы, размер долга и срок уплаты. Вести ее можно так, как удобно предпринимателю. Ее цель — собрать все данные о кредиторах в одном месте и напоминать собственнику об обязательствах.

| Контрагент | Срок | Сумма, руб. | Обязательства |

| Налоговая | 30 апреля | 10 000 | налог по упрощенной системе |

| Клиент ИП Иванов | 15 марта | 5 000 | отгрузить товар |

| Поставщик ООО «Альфа» | 20 марта | 50 000 | перечислить оплату за товар |

Недостаток этой таблицы — она не показывает, будут ли 20 марта у компании деньги на оплату поставщику, а 25 апреля — на уплату налогов. С этим может помочь платежный календарь.

Платежный календарь

Платежный календарь — это перечень предстоящих платежей и поступлений с разбивкой по датам. Этот инструмент показывает кому, когда и сколько нужно заплатить. Плюс в нем отражены возможные поступления средств. С его помощью собственник может увидеть, сколько денег нужно компании для погашения текущих обязательств. Календарь также помогает компании прогнозировать кассовые разрывы, чтобы вовремя принять меры: попросить клиентов заплатить пораньше или договориться о переносе платежа с поставщиками.

Платежный календарь можно вести даже в обычном блокноте, но ПланФакт значительно облегчает этот процесс.

Марина Шершнева, генеральный директор «АудитКонсалт»:

«Управление кредиторской задолженностью в компании можно разделить на четыре основных процесса:

1. Учет кредиторской задолженности и ее анализ.

2. Оплата задолженности с учетом возможных штрафов и пеней.

3. Переговоры по переносу выплат, если компания не может выполнить свои обязательства.

4. Списание кредиторской задолженности, если компании простили долг или компания-кредитор ликвидирована»

Показатели кредиторской задолженности

Для анализа кредиторской задолженности важно периодически рассчитывать показатели оборачиваемости и соотношения дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости

Показывает, сколько оборотов успевает сделать кредиторская задолженность за период. Рассчитывается как отношение выручки к среднему размеру кредиторской задолженности.

Выручка — это деньги, полученные компанией от основной деятельности: продажи товаров и оказания услуг.

Коэффициент оборачиваемости КЗ = Выручка : Кредиторская задолженность (ср)

Кредиторская задолженность (ср) = (КЗ на начало периода + КЗ на конец периода) : 2

Длительность оборота = Период : Коэффициент оборачиваемости

Рассчитать можно как оборачиваемость в целом по бизнесу, так и по конкретному поставщику.

Пример

У компании «Дельта» размер кредиторской задолженности на начало года — 100 000 рублей, на конец года — 60 000 рублей, выручка — 800 000 рублей.

Кредиторская задолженность (ср) = (100 000 + 60 000) : 2 = 80 000 (руб.)

Коэффициент оборачиваемости = 800 000 : 80 000 = 10 (раз)

Длительность оборота = 365 : 10 ≈ 37 (дней)

Показатели оборачиваемости кредиторской задолженности не имеют какой-то нормы, их нужно отслеживать в динамике. Увеличение коэффициента оборачиваемости говорит о том, что компания быстрее платит кредиторам. Уменьшение коэффициента показывает как сложности с оплатой обязательств, так и то, что компании удается договориться о большей отсрочке или увеличить предоплаты от клиентов.

Соотношение дебиторской и кредиторской задолженности

Дебиторская задолженность — это деньги, которые должны компании контрагенты. Более подробно о ней рассказано в этой статье. Оптимально, если дебиторская и кредиторская задолженность одинаковы по размеру и показатель равен единице. Для расчета соотношения дебиторская задолженность, как и кредиторская, берется в среднем за период.

Соотношение = Дебиторская задолженность (ср) : Кредиторская задолженность (ср)

Если показатель больше единицы, это говорит о том, что оборотный капитал «уходит» из компании. Если меньше — существует угроза финансовой устойчивости бизнеса.

Пример

Дебиторская задолженность компании «Дельта» в среднем за год составляет 100 000 рублей.

Соотношение = 100 000 : 80 000 = 1,25.

Объем дебиторской задолженности на 25% превышает кредиторскую. Финансовое положение бизнеса неустойчиво.

Матвей Лассаль, основатель компании KIMI:

«В нашей компании специалисты получают зарплату два раза в месяц: пятнадцатого и тридцатого числа. Пятнадцатого — за проекты, выполненные в первой половине прошлого месяца, а тридцатого — за вторую половину прошлого месяца. Таким образом, кредиторская задолженность по зарплате в нашей компании равна одному месяцу. Это дает возможность сокращать риски: несмотря на возможные задержки от клиентов, мы не попадаем в кассовые разрывы, и в течение месяца можем ждать деньги от клиента. Благодаря этому у нас нет задержек по зарплате.

Главная цель кредиторской задолженности в нашем бизнесе — сократить риски по выплатам дебиторской задолженности.

Оборачиваемость дебиторки должна быть короче, чем у кредиторки. Нужно добиться того, чтобы компания сначала получала деньги, а потом оплачивала расходы, входящие в себестоимость. Нашим клиентам мы рекомендуем брать отсрочку по платежам перед поставщиками, чтобы компании сначала продавали товар, а потом платили поставщику. Когда у нас есть отсрочка перед поставщиком, на масштабирование уходит меньше ресурсов»

Резюмируем

- Кредиторская задолженность — это долг компании перед контрагентами: клиентами, поставщиками, бюджетом и другими.

- Грамотное управление кредиторской задолженностью позволяет в полной мере использовать ее плюсы (получение бесплатных денег для бизнеса) и избежать возможных рисков (санкций из-за несвоевременной оплаты долга).

- Управление кредиторской задолженностью включает мониторинг, прогнозирование и анализ ее влияния на деятельность компании.

Можно ли узнать про особенности расчетов с контрагентами в организации, ни один договор которой вы не видели? Вполне. Делается это на основе открытых данных – финансовой отчетности. А нужно, чтобы еще до начала партнерских отношений представлять, кто перед вами: вовремя платящий клиент или любитель пожить за чужой счет. В статье приводим этапы анализа, делимся формулами и примером.

Методика анализа дебиторской и кредиторской задолженности (ДЗ и КЗ)

Сразу оговоримся: финансовый анализ – это всегда некое усреднение и обобщение:

- во-первых, расчет индикаторов проводится либо за целый период (допустим, год), либо на две его крайние даты. Характеристика состояния конкретного дня прячется где-то внутри;

- во-вторых, цифры коэффициентов и реальная жизнь – не всегда одно и то же. Предприятие с абсолютно ликвидным балансом может не заплатить поставщику вовремя. Тогда как контрагент с неидеальными показателями закроет долг в оговоренный день.

Это мы к тому, что методика из статьи даст общее представление о потенциальном партнере, но не гарантии его финансовой устойчивости и «порядочности» с точки зрения оплаты.

И еще момент: ДЗ и КЗ включают не только остатки по расчетам с покупателями и поставщиками. Там еще находятся работники, учредители, бюджет, внебюджетные фонды и т.д. В статье же сделаем бóльший упор на первых. Под ДЗ и КЗ в рамках данного материала будем понимать, прежде всего, не вообще всю их величину, а ту часть, которая приходится на покупателей/заказчиков, поставщиков/подрядчиков.

Для изучения системы расчетов понадобятся:

- остатки ДЗ и КЗ;

- информация о просроченных, списанных и обеспеченных долгах;

- показатели, которые инициируют появление задолженности. Это доходы и расходы.

На схеме показали, где взять нужные цифры. А еще предлагаем скачать Excel-файл. Введите в отмеченные ячейки исходные данные, и он сам рассчитает показатели из статьи.

.png)

Рисунок 1. Финансовый анализ дебиторской и кредиторской задолженности: информационная основа

Этапы анализа предлагаем такие:

- изучение структуры ДЗ и КЗ;

- сравнение остатков ДЗ и КЗ промеж собой;

- оценка динамики;

- расчет оборачиваемости.

Сначала разберем каждый шаг в теории. Потом реализуем на практике.

Этап 1. Анализ структуры дебиторской и кредиторской задолженности

Самый простой способ узнать об особенностях системы расчетов у контрагента – определить удельные веса ДЗ и КЗ в валюте баланса по простым формулам:

де ББ – бухгалтерский баланс.

Норматива для значений нет. Зато есть обычная логика, которая подсказывает: слишком большие величины – это плохо:

- когда существенная часть актива складывается из долгов дебиторов, то велик риск не получить имущество вовремя (деньги от покупателя по отсроченным долгам или ресурсы от поставщика по выданным авансам);

- если велика доля кредиторки в пассиве, то повышается вероятность попасть в долговой коллапс. За ним может последовать банкротство.

От общей структуры в балансе переходим к оценке состава самих долгов. Вспомним, какими они бывают.

Таблица 1. Виды задолженности

|

Название |

Характеристика |

|

Долго- и краткосрочные |

· В финансовой отчетности водораздел по сроку проходит на 12 месяцах. Все, что свыше, относится к долгосрочным долгам. · Заметьте, речь не идет о просрочке. Это значит, что задолженность с договоренностью о погашении через 2 месяца, которую просрочили на 1,5 года, все равно останется краткосрочной. · В балансе нет специальных строк для долгосрочных ДЗ и КЗ. Те, что показываются во II и V разделах, считаются краткосрочными по умолчанию. Организация должна сама вводить подобные статьи, если у нее есть «долгие» средства в расчетах и обязательства |

|

Текущие и просроченные |

· Если ДЗ и КЗ не закрыты в договорной срок, то они становятся просроченными. · В балансе эти суммы не увидеть. Ищите их в пояснениях. Приказ Минфина РФ «О формах бухгалтерской отчетности организаций» рекомендует для них таблицы 5.2 и 5.4. Однако предприятия вправе иначе раскрыть данные значения |

|

Обеспеченные и без обеспечения |

· Залог, поручительство и банковская гарантия – то, что формирует обеспечение долга по ГК РФ. А еще по бухгалтерским правилам к ним относятся выданные и полученные векселя. Вероятность погашения обеспеченной задолженности увеличивается, значит, ее качество растет. · Суммы приводятся в таблице 8 пояснений к балансу и отчету о финансовых результатах |

|

Сомнительные и безнадежные |

· Термины применяются к ДЗ. Логично, ведь в своих долгах сомневаться не будешь, и теряет надежду на их получение кто-то другой. · Сомнительная – это просроченная и ничем необеспеченная ДЗ. Сюда же причисляется текущая, по которой высока вероятность неполучения средств вовремя. К безнадежной относится с истекшим сроком исковой давности. · По первой создается резерв по сомнительным долгам. Он минусует ее суммы из балансовой строки. Вторая списывается на прочие расходы. Выходит, в балансе нет ни той, ни другой. · Приводятся в столбцах таблицы 5.1 пояснений. Сомнительная – там, где величина резерва. Безнадежная – в колонке «Списание на финансовый результат» |

Идеальная ситуация – это лишь краткосрочные и текущие долги, да еще с обеспечением. Очевидно, такое бывает крайне редко. Поэтому, чтобы оценить отклонение от идеала и всю сложность ситуации с расчетами на предприятии, считайте долю задолженности:

- долгосрочной. По ДЗ – крайне негативное явление, ведь организация, по сути, добровольно выводит из своего оборота средства на срок свыше 12 месяцев. По КЗ – напротив, мечта. Отыскать поставщика/подрядчика, который позволит пользоваться ресурсами и расплачиваться за них через год, – весьма сложная задача;

- просроченной. Она еще хуже долгосрочной, ведь означает срыв договоренности о времени платежа или поставки. Когда ее много, то это значит: дела с расчетной дисциплиной на предприятии хромают;

- необеспеченной. Текущая необеспеченная – нормально. Просроченная необеспеченная – плохо, ведь тогда нет гарантий возврата средств в оборот. Жаль только, что зачастую из финансовой отчетности не узнать, под какие именно долги получены залоги, поручительства и банковские гарантии. Это так еще и потому, что стандартный вариант раскрытия информации в пояснениях из приказа Минфина РФ не предполагает отслеживание подобного момента;

- безнадежной. Такая ДЗ – прямые финансовые потери предприятия в виде уменьшения прибыли до налогообложения и чистой. А еще показатель отсутствия претензионно-исковой работы в отношении нерасплатившихся вовремя контрагентов. Конечно, если списывается долг организации-банкрота, то тут мало что сделаешь. А когда в прочие расходы уходит задолженность с истекшим сроком исковой давности от контрагента, который продолжает существовать, то это свидетельство несогласованной работы бухгалтерии и юристов.

По итогам первого этапа анализа рассчитываются девять удельных весов. Смотрите перечень на схеме. С их помощью можно значительно продвинуться в понимании характера расчетов внутри исследуемой компании.

.png)

Рисунок 2. Показатели первого этапа анализа

Этап 2. Сравнительный анализ дебиторской и кредиторской задолженности

Выражается в одной формуле. Вот такой:

Соотношение КЗ и ДЗ = КЗ / ДЗ ≈ 1,1.

Ее логика проста: хорошо, когда обязательства самой организации больше, чем долги перед ней. В идеале примерно на 10%. Корректный расчет предполагает исключение из числителя и знаменателя просроченных сумм.

Предприятия, работающие по такой схеме, умело пользуются ресурсами контрагентов. Получают от них материальные ценности, работы и услуги и при этом выторговывают отсрочку платежа бóльшую, нежели предоставляют своим покупателям. Обычно это характеристика эффективной системы расчетов потенциального партнера. Правда, эффективной, прежде всего, для него самого.

Этап 3. Анализ динамики дебиторской и кредиторской задолженности

На данном этапе предлагаем рассчитать темпы роста для ДЗ и КЗ, а затем сравнить их:

- друг с другом;

- с относительным изменением валюты баланса;

- с темпом роста выручки для ДЗ;

- с темпом роста денежных расходов для КЗ.

Напомним, как рассчитывается темп роста:

.png)

Рассмотрим, о чем расскажут полученные цифры.

Тр ДЗ и КЗ. Здесь работает та же логика, что на предыдущем этапе. Если в числе долгов нет просроченных, то превалирующий рост кредиторки по сравнению с дебиторкой – положительная характеристика.

Тр ДЗ, активов и выручки. Выше уже отмечали: дебиторская задолженность в активах – неотъемлемый, но не самый желательный элемент. Поэтому если ее прирост обгоняет увеличение имущества, то доля отсроченных (иначе – выведенных из оборота) средств растет.

Чтобы понять возможные причины ситуации, сравните также Тр для ДЗ и выручки. Когда они примерно равны, то увеличение/уменьшение долгов дебиторов связано с ростом/снижением продаж компании. Если же дебиторка существенно обгоняет выручку, значит, дело в изменении схемы расчетов с контрагентами. Организация стала предоставлять отсрочку покупателям/заказчикам на более долгий период. Ну или еще вариант: увеличились объемы выданных авансов поставщикам и подрядчикам. Они ведь тоже находятся в ДЗ.

Тр КЗ, пассивов и неденежных расходов. Про оптимальное соотношение кредиторки и пассива определенно не скажешь. С одной стороны, ее превышающий рост по сравнению с источниками говорит, что оборот предприятия увеличивается за счет средств чужого бизнеса. Это хорошо. С другой, возникает вопрос: а точно ли это не начало будущего краха – невозможности разобраться с целой горой долгов и последующее банкротство?

Поэтому дополнительно обращайте внимание на долю просроченной задолженности. Если ее изменение согласуется с динамикой общей суммы КЗ, то, по сути, ситуация остается подконтрольной. Это так даже при значимом росте кредиторки.

А еще сравнивайте темпы роста КЗ и неденежных расходов, чтобы понять, менялось ли что-то в расчетах с поставщиками и подрядчиками. Здесь появляется вопрос: почему неденежных? Потому что в расходах значимую часть может занимать амортизация. За нее не надо никому платить. Исключите ее из вычислений, и сравнение станет корректнее.

Логика сопоставления цифр остается такой же, как для Тр ДЗ и выручки. Если темпы роста КЗ и неденежных расходов примерно равны, значит, существенных изменений не было. Отсрочка от поставщиков предоставляется в том же объеме. Если расходы обгоняют, то контрагенты стали менее лояльными и сократили период для постоплаты.

Как использовать информацию данного этапа при выборе потенциального партнера? Возможные выводы смотрите в таблице.

Таблица 2. Выводы о контрагенте по динамике ДЗ и КЗ

|

Характерный признак |

Потенциальный покупатель |

Потенциальный поставщик |

|

Значительный рост ДЗ |

У возможного партнера могут начаться проблемы с деньгами. Это так называемая техническая неплатежеспособность, когда организации много кто должен, но на данный момент денег для оплаты своих счетов нет |

Организация, вероятнее всего, предоставляет отсрочку платежа покупателям. Можно попробовать выторговать выгодные условия оплаты по факту поставки |

|

Значительный рост КЗ |

Полная аналогия написанного выше. Только причина ситуации иная. Обязательства предприятия уже велики. Ваша компания в очереди кредиторов, ожидающих оплату, будет явно не первой. Сумеют ли с вами рассчитаться вовремя? |

Большая кредиторка поставщика, как кажется, не играет роли для покупателя. Однако косвенная связь есть. Вполне возможна такая последовательность событий: · непокрытый долг потенциального контрагента сформировался перед его основным поставщиком материалов; · эта организация приостанавливает дальнейшую отгрузку; · ваш поставщик прекращает производственный процесс из-за отсутствия материалов; · вы не получаете товары, работы или услуги вовремя |

Этап 4. Анализ оборачиваемости дебиторской и кредиторской задолженности

Оборачиваемость оценивается двумя видами показателей:

- количеством оборотов за анализируемый период. В статье будем ориентироваться на год;

- продолжительностью оборота в днях.

Их формулы связаны между собой. Расчет одного значения поможет легко получить на его основе другое. Рассмотрим по отдельности для ДЗ и КЗ.

Оборачиваемость ДЗ. Дебиторка обычно формируется в результате реализации*. Это, по сути, неоплаченный покупательскими деньгами доход продавца. Чтобы понять, сколько раз за год обернется каждый рубль средств в расчетах, разделите выручку на ДЗ. Формула такая:

.png)

где ОФР – отчет о финансовых результатах;

н.п. – начало периода;

к.п. – конец периода.

________________________

Примечание: *говоря о том, что ДЗ формируется при реализации, переходим в упрощенно-условную плоскость финансового анализа, о которой писали в начале статьи. Причина: если поставщику перечислить аванс, то тоже сформируется дебиторка. Но не в результате продажи, а из-за покупки.

________________________

Заметьте: в знаменателе формулы используется средняя величина долгов дебиторов за период. Это так, потому что ДЗ приводится в ББ, который составляется на дату. А выручка находится в ОФР, формируемом за период. Для корректной состыковки моментальной и периодической величин ДЗ усредняют, превращая в некий аналог значения за год.

Чтобы посчитать продолжительность одного оборота, разделите количество дней в периоде на количество оборотов. Будет так:

.png)

О чем расскажут полученные цифры в отношении контрагента? О примерной продолжительности срока, по истечении которого закрываются долги перед ним. Какое отношение это имеет к вашему предприятию? Большое. Если средний период поступления денег на счета свыше, например, полугода, то резонны вопросы:

- сумеет ли возможный покупатель своевременно рассчитаться по сделке с вами при столь нерегулярных поступлениях?

- не сорвет ли потенциальный поставщик оплату по своим долгам перед ключевыми партнерами, из-за чего сам останется без материалов или услуг от них, а вы – без его продукции?

- предоставят ли вашей организации отсрочку платежа на несколько месяцев, если возможный поставщик уже работает по такой схеме со своими нынешними покупателями?

Оборачиваемость КЗ. Здесь все по аналогии с дебиторкой. Только вместо выручки используются расходы. Причина состоит в допущении: кредиторская задолженность появляется в связи с формированием затрат или расходов. По большей части это справедливо. Исключение: КЗ в результате полученных от покупателей авансов. Но здесь опять исходим из присущих анализу условностей.

И еще момент: какие расходы включать в расчет? Есть несколько вариантов:

- от обычных видов деятельности, но только в основной части. Это себестоимость продаж;

- от обычных видов деятельности целиком, то есть вместе с накладной составляющей. Это себестоимость продаж плюс коммерческие и управленческие расходы;

- подходы № 1 или № 2 за вычетом неденежных трат (амортизации).

Любой из способов имеет право на существование. Мы остановимся на синтезе второго и третьего вариантов. В итоге расчетный алгоритм для оборачиваемости кредиторки окажется таким:

Для самогó потенциального партнера малое количество оборотов кредиторки за год и длительный период в днях выгодны. С точки зрения вашего предприятия – не очень. Почему? Потому что такая организация:

- либо сидит в долговой яме. Если речь про потенциального покупателя, то это катастрофа;

- либо требует аванс/предоплату, при том, что цикл производства у нее долгий. Для возможного поставщика не лучший вариант.

Как узнать о наличии просроченной задолженности у клиентов в «1С:ERP Управление предприятием»

Наличие или отсутствие просроченной задолженности — важный критерий оценки соблюдения клиентами платежной дисциплины. В «1С:ERP Управление предприятием» есть специальный отчет, который показывает информацию о просроченной задолженности «Платежная дисциплина клиентов». Он покажет список клиентов с указанием суммы просроченной задолженности. При необходимости можно расшифровать сумму задолженности.

Подрбнее о возможностях «1С:ERP Управление предприятием» смотрите здесь >>

Анализ дебиторской и кредиторской задолженности на примере

Давайте применим теорию на практике. Воспользуемся финансовой отчетностью ПАО «Синарский трубный завод» (ПАО «СинТЗ») за 2019 год. Пройдемся по всем четырем этапам. В таблице 3 смотрите расчеты для первого.

Таблица 3. Анализ структуры ДЗ и КЗ

|

Показатель, % |

31.12.2017 |

31.12.2018 |

31.12.2019 |

Темп роста, % |

|

|

2017-2018 |

2018-2019 |

||||

|

Для дебиторской задолженности доля: |

|||||

|

– в активе |

43,25 |

38,90 |

10,71 |

89,96 |

27,54 |

|

– долгосрочной |

0,00 |

0,04 |

2,61 |

× |

6 162,51 |

|

– просроченной |

0,01 |

0,01 |

0,24 |

147,79 |

2 222,18 |

|

– обеспеченной |

× |

× |

× |

× |

× |

|

– безнадежной |

0,17 |

0,00 |

0,05 |

0,00 |

× |

|

Для кредиторской задолженности доля: |

|||||

|

– в пассиве |

35,45 |

46,72 |

43,66 |

131,77 |

93,45 |

|

– долгосрочной |

0,48 |

0,19 |

0,00 |

38,85 |

0,00 |

|

– просроченной |

1,64 |

2,07 |

4,82 |

126,71 |

232,51 |

|

– обеспеченной |

× |

× |

× |

× |

× |

Вот краткие выводы:

- с точки зрения ДЗ дела в компании явно стали лучше. Об этом говорит сокращение ее удельного веса. На конец 2017-го почти каждый второй рубль актива составляли средства в расчетах. По завершении 2019-го – только каждый десятый. Выходит, оборот пополнился деньгами. А еще сократилась доля долгов дебиторов, которые пришлось списать на расходы с 0,17 до 0,05%;

- из негативного для самого предприятия: значительно выросли долгосрочная и просроченная составляющие дебиторки. Первая почти в 62 раза, вторая – в 22. Особую тревогу вызывает просрочка. Выходит, у ПАО «СинТЗ» есть явные трудности с платежно-расчетной дисциплиной покупателей. Зато ясно: организация иногда готова предоставлять возможность оплачивать продукцию более, чем через год с момента отгрузки. Для нее хорошего в этом мало. А для потенциальных покупателей – подсказка о возможности выторговать для себя похожие условия в договоре;

- по КЗ ситуация стала хуже. Доля кредиторки в пассиве хоть и не стабильна, но с общей динамикой к росту. Однако проблема, прежде всего, в другом. На конец 2019 года поставщики не предоставляли возможность платить спустя год с лишним с даты отгрузки ценностей, как это было на предыдущие две отчетные даты. Выходит, ПАО лишилось долгих кредиторов, зато обрело долгих дебиторов. Для денежного оборота это плохо. Возможно, с этим связан рост просроченной КЗ. За 2019-й он составил 2,3 раза;

- по полученным и выданным обеспечениям нет подробной информации в финансовой отчетности общества. Поэтому оценить качество обязательств и средств в расчетах не получится.

Теперь сравним ДЗ и КЗ друг с другом, в том числе в разрезе кратко- и долгосрочной составляющих.

Таблица 4. Сравнительный анализ ДЗ и КЗ

|

Показатель, ед. |

31.12.2017 |

31.12.2018 |

31.12.2019 |

|

Соотношение КЗ и ДЗ, в том числе по: |

0,820 |

1,201 |

4,075 |

|

– краткосрочной |

0,816 |

1,199 |

4,185 |

|

– долгосрочной |

× |

5,329 |

0,000 |

Ситуация резко меняется от года к году, но в сторону улучшения для ПАО «СинТЗ». На 31.12.2019 г. на один рубль долгов дебиторов приходилось 4 рубля обязательств перед кредиторами. Выходит, предприятие активно пользуется чужими средствами в своем обороте, не в пример к концу 2017-го.

Для потенциальных покупателей это означает: общество с меньшей готовностью предоставляет отсрочку по своим отгрузкам. Зато ищет поставщиков, согласных подождать с оплатой после поставки.

Анализ по темпам роста (этап 3) проведем графическим способом. Результаты вышли такими.

.png)

Рисунок 3. Анализ по темпам роста

Рассмотрим, что они значат для ДЗ и КЗ:

- активы снижаются на фоне еще большего снижения дебиторки. Как отмечали выше, ситуация хороша для предприятия и его поставщиков, но плоха для потенциальных покупателей продукции. Причина: денег в обороте стало больше, но отсрочку платежа для клиентов явно урезали по времени;

- это же подтверждается соотношением Тр для ДЗ и выручки. Продажи растут, а остатки средств в расчетах уменьшаются. Значит, ПАО «СинТЗ» в 2019 г. пересмотрело условия договоров поставки в части оплаты;

- КЗ снизилась чуть больше пассивов. Выходит, участие этого источника в формировании имущества сокращается. Для пополнения ресурсной базы это плохо. С другой стороны, снижается долговая нагрузка на бизнес. И это хорошо;

- неденежные расходы за 2019 год почти не изменились. Снижение составило лишь 0,4%. Большее уменьшение кредиторки (на 23%) говорит о том, что поставщики стали менее лояльны в плане предоставления отсрочки.

Завершим анализ расчетом значений оборачиваемости.

Таблица 5. Анализ оборачиваемости ДЗ и КЗ

|

Показатель |

2018 |

2019 |

Темп роста, % |

|

Для дебиторской задолженности: |

|||

|

– количество оборотов за год, ед. |

3,31 |

6,15 |

1,86 |

|

– продолжительность оборота, дни |

110,18 |

59,34 |

0,54 |

|

Для кредиторской задолженности: |

|||

|

– количество оборотов за год, ед. |

3,17 |

3,15 |

1,00 |

|

– продолжительность оборота, дни |

115,29 |

115,83 |

1,00 |

Получили еще одно подтверждение сделанных ранее выводов:

- в 2018 году дебиторы рассчитывались с обществом в среднем через 110 дней после отгрузки. В 2019 год– через 60;

- по кредиторке изменений будто бы не было. Это не стыкуется с анализом темпов роста выше. Однако есть простое объяснение. Тр мы считали не по средним цифрам задолженности, а соотнося остатки на конец года с начальными. Для оборачиваемости же использовались среднегодовые величины КЗ, которые и стерли разницу по годам.

Итак, мы не видели ни одного договора ПАО «СинТЗ» с его покупателями и поставщиками. Но это не помешало понять, какие изменения происходят в системе расчетов предприятия. А еще осознать потенциальные риски и возможности при сотрудничестве с данной компанией. Применяйте методику из статьи в отношении будущих контрагентов и тоже сумеете заранее оценить ситуацию.

Автор: Юрий Смирнов, специалист отдела аудита департамента финансового консультирования, аудита и МСФО КСК ГРУПП

Попробуем разобраться, что представляет собой оценка и анализ кредиторской задолженности и каким образом данный показатель может помочь предприятию на пути безопасного и устойчивого развития.

На всех этапах развития организации, начиная от становления и заканчивая периодом замедления роста, одним из самых жизненно важных элементов финансового анализа деятельности предприятия является оценка и анализ состояния кредиторской задолженности.

Недостаток работы с данным показателем может привести в «лучшем» случае к появлению кассовых разрывов, а в худшем привести предприятие к полноценному банкротству. И наоборот, наблюдение и постоянный анализ кредиторской задолженности позволит предприятию с наибольшей для себя выгодой распоряжаться как привлеченными ресурсами кредиторов, так и собственными денежными средствами.

В широком смысле слова кредиторская задолженность – это те счета, которые наше предприятие должно оплатить. Но, помимо счетов, кредиторская задолженность это еще и неоплаченные налоги и сборы, задолженность перед персоналом по оплате труда, а также любые другие виды обязательств, непогашенные предприятием (за исключением разве что кредитов и займов – их принято отражать в балансе отдельно от кредиторской задолженности).

Классификация и анализ кредиторской задолженности

Одним из основных этапов анализа кредиторской задолженности является ее классификация на виды и источники возникновения. По моему мнению, основную классификацию кредиторской задолженности можно разделить на пять видов:

Долгосрочная и краткосрочная

Как правило, в классическом, бухгалтерском представлении, кредиторская задолженность бывает либо долгосрочной, либо краткосрочной. Чтобы понимать, к какому типу задолженности отнести кредиторскую задолженность, необходимо знать в течение какого времени (по отношению к отчетной дате) она должна быть погашена:

- в течение 12 месяцев, после отчетной даты;

- либо через 12 месяцев после отчетной даты.

Если при составлении бухгалтерского баланса, например, на 31 декабря 2016 года, задолженность необходимо погасить в апреле 2017 года, т.е. в течение 12 месяцев после отчетной даты, то она должна быть отнесена в состав краткосрочной.

И наоборот, если, например, задолженность необходимо погасить аж в 2018 году, то ее необходимо отразить в составе долгосрочной.

Конечно, собственник либо руководитель в целях управленческого учета может избрать и иные временные отрезки для классификации кредиторской задолженности, но приведенные выше примеры считаются общепринятыми.

Важность понимания того, когда и в какие сроки необходимо оплатить кредиторскую задолженность – позволяет более эффективно распоряжаться денежными ресурсами предприятия. Любой финансист подтвердит, что лучше всего погасить задолженность в последний возможный день оплаты, предусмотренный договором, чем перечислить все и сразу. Оставленные в организации денежные средства можно смело «пустить в оборот».

По источникам возникновения

Кредиторка по источникам возникновения это:

- задолженность перед поставщиками и подрядчиками;

- перед персоналом организации;

- перед государственными внебюджетными фондами;

- задолженность по налогам и сборам;

- прочие кредиторы.

Классификация кредиторской задолженности по источникам возникновения также необходима для понимания дальнейших действий. Например, задолженность перед персоналом и бюджетом во избежание штрафных санкций лучше гасить своевременно, тогда как с поставщиками вы можете договориться о небольшой отсрочке платежа без каких-либо последствий для организации.

По видам имущества

Здесь имеется в виду задолженность либо от поставщиков за уже поставленные материальные ценности (сырье, товары) или оказанные услуги, либо за полученные от покупателей авансы в виде денежных средств.

Понимание того, задолженность за какой вид имущества преобладает на предприятии в данный момент времени, может повлиять на последующие управленческие решения. Например, если соотношение кредиторской задолженности за поставленное сырье от поставщиков существенно выше кредиторской задолженности за авансы, полученные от покупателей, то данная тенденция может в скором времени привести к кассовым разрывам, а значит и к необходимости привлечения заемных средств.

Появление кассового разрыва может привести и к более печальным последствиям, чем привлечение заемных средств. Постоянная просрочка платежей может «хорошенько» подмочить деловую репутацию компании. Вследствие чего вам могут перестать предоставлять скидки ваши поставщики или, что самое худшее, ваша кампания может ославиться с помощью различных реестров недобросовестных контрагентов.

Не лишним стоит упомянуть и то что, при составлении годовой бухгалтерской отчетности, бухгалтеру необходимо раскрыть в пояснениях (к годовой бухгалтерской отчетности) информацию о видах кредиторской задолженности компании имеющей место на начало и на конец финансового года.

По видам валют, в которых выражено обязательство

Если с задолженностью, выраженной в российских рублях, все более-менее понятно (разве что помним золотое правило финансового анализа, согласно которому деньги сегодня стоят дороже, чем завтра, а значит гасить кредиторскую задолженность нужно в последний возможный момент), то с иностранной валютой дело обстоит как с «пороховой бочкой». Здесь как раз таки золотое правило финансового анализа может сыграть злую шутку. Ведь ни для кого не секрет, что в России действует режим плавающего валютного курса, а значит, каждый день необходимо отслеживать курс рубля по отношению к иностранной валюте, в которой выражено обязательство. И чем крепче становится наш рубль, тем увереннее нужно гасить задолженность перед нашим контрагентом.

Текущая и просроченная

Еще одна классификация, наверное, одна из самых важных, т.к. отсутствие представления о том в каком состоянии находится кредиторская задолженность, может существенно повлиять на настоящее и на будущее организации.

Особенно важно понимать какую угрозу может таить в себе просроченная кредиторка. Например, если вы не оплатили в установленные сроки задолженность поставщику, то в силу может вступить ст. 3 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)», и в отношении компании может быть инициирована процедура банкротства.

Еще один подводный камень, который может содержать в себе просроченная кредиторская задолженность – это так называемый срок исковой давности. Согласно пункту 1 статьи 196 Гражданского кодекса РФ он равен трем годам. Согласно пункту 18 части 2 статьи 250 Налогового кодекса РФ суммы кредиторской задолженности (обязательств перед кредиторами), списанные в связи с истечением срока исковой давности или по другим основаниям, признаются внереализационным доходом.

Т.е. возможно такое развитие событий, при котором налоговые органы отнесут кредиторскую задолженность с истекшим сроком исковой давности, в состав доходов, а значит доначислять налог на прибыль в размере 20% от суммы кредиторской задолженности, а также начислят штраф в размере 20% от суммы недоначисленного налога на прибыль.

Коэффициент оборачиваемости и период оборота кредиторской задолженности

Помимо возможных классификаций приведенных выше, для полноценного анализа состояния кредиторской задолженности можно применить коэффициент оборачиваемости кредиторской задолженности. Рассчитывается он как отношение выручки от реализации к средней за период величине кредиторской задолженности:

Кокз = В / ((КЗнп + КЗкп) / 2)

где КЗнп, КЗкп – кредиторская задолженность на начало и конец периода.

Данный коэффициент показывает, сколько раз в году организация оплачивает среднюю величину своей кредиторской задолженности.

Также можно рассчитать период оборота кредиторской задолженности (оборачиваемость кредиторской задолженности в днях). Данный показатель отражает средний срок возврата долгов предприятия (за исключением обязательств перед банками и по прочим займам):

Пкз = 365 / Кокз

Период оборота кредиторской задолженности отражает среднюю продолжительность отсрочки платежей, предоставляемой предприятию поставщиками.

Чем период оборота кредиторской задолженности больше, тем активнее предприятие финансирует свою деятельность за счет привлеченных средств (например, за счет использования отсрочки оплаты по счетам).

С другой стороны зная, например, что в среднем отсрочка оплаты поставщикам по договору составляет 30 дней, а показатель периода оборота кредиторской задолженности составил 40 дней, не лишним будет спросить у финансового директора, кем и когда было принято решение отсрочить уплату задолженности поставщикам. Ведь просрочка платежа может привести к последствиям, описанным в пункте 5.

И в заключение несколько слов владельцам и управляющим компании: уважаемые собственники, руководители и сотрудники финансовых служб, весь перечисленный выше анализ можно уместить в одну «экселевскую» табличку, которую может вести средней руки специалист финансовой службы. Наличие же подобной таблички, с аналитическими процедурами позволит избежать организации сложностей на тех участках учета, где их, по идее, быть не должно.

Источник: Финансовый директор.

-

Что такое кредиторская задолженность предприятия

-

Виды кредиторской задолженности

-

Соотношение ДЗ и КЗ организации

-

Методы управления кредиторской задолженностью

-

Особенности списания кредиторской задолженности

Нет времени заниматься бухгалтерской отчётностью?

Команда специалистов «Моё дело» возьмёт эту обязанность на себя, чтобы вы могли заняться более важными делами.

Оставить заявку

Что такое кредиторская задолженность предприятия

Кредиторская задолженность представляет собой долг компании перед кредиторами. В роли последних могут выступать поставщики, арендодатели, работники, различные фонды и даже покупатели, если ими уплачен аванс в счёт только предстоящих поставок. Рассмотрим источники возникновения кредиторской задолженности подробнее:

- поставщики — компания уже получила товар/услугу от поставщика, однако деньги перевести не успела;

- работники — компания начислила зарплату сотрудникам, но ещё не выплатила;

- бюджет — налоги начислены, но не уплачены, средства все ещё задействованы «в обороте».

- учредители — дивиденды начислены, но не выплачены.

- клиенты — заказчики перечислили аванс, но компания ещё не осуществила поставку / не оказала услугу.

Соотношение долей источников кредиторской задолженности зависит от вида деятельности компании. Кроме того, в списке кредиторов не обязаны фигурировать все вышеперечисленные источники. Каждая компания в зависимости от деятельности и формы ведения бизнеса сталкивается с различными операциями кредиторского долга.

Структура кредиторской задолженности

hidden>

Положение кредиторской задолженности многое говорит о деятельности компании. Отслеживание данной суммы помогает спрогнозировать дальнейшее развитие бизнеса. Важно понимать, что кредиторская задолженность чаще всего используется как источник финансирования деятельности компании. Однако, чтобы не допустить негативного исхода, не стоит бездумно заигрывать с данным инструментом.

Эффективное управление кредиторской задолженностью компании позволит структурирование информации. Все платежи, имеющие пометку «кредит», распределяются по следующим группам:

- срочные и важные;

- важные;

- основная масса;

- иные обязательства.

Структура кредиторской задолженности — это только макет общей картины долга. Чтобы ситуация стала более менее понятной, следует распределить долги по видам.

Виды кредиторской задолженности

Кредиторская задолженность подразделяется по видам, в зависимости от сроков, источника и возможностей.

По сроку погашения КЗ:

- краткосрочную — до одного года;

- долгосрочную — от одного года.

По источнику возникновения КЗ:

- внешняя — перед заказчиками, клиентами, арендодателями, налоговой и т. д.;

- внутренняя — перед сотрудниками.

По возможности погашения:

- основная — фирма погасит долг;

- безнадежная — истёк срок давности, кредитор простил долг, кредитор больше не ведёт свою деятельность.

Соотношение ДЗ и КЗ организации

Анализ кредиторской задолженности организации обычно рассматривается в соотношении с дебиторской задолженностью. Финансисты составляют подробный план, в котором расписывают текущее состояние долгов компании и контрагентов, на основе которого уже можно оценивать финансовое состояние предприятия.

Идеальным считается соотношение, при котором отсрочка платежа по договорам с дебиторами опережает отсрочку по договорам с кредиторами. То есть, дебиторский долг должен закрыться раньше, чем кредиторский. Такая система позволит избежать штрафов и неустоек за просроченные долги компании перед кредиторами, а также обеспечить достаточный запас материалов и товаров.

Однако на практике предусмотреть данный аспект без конкретного плана действий затруднительно, поскольку организация заключает большое количество договоров и с той, и с другой стороной. Причем соглашения могут быть наполнены различными коммерческими условиями.

Урегулировать вопрос позволяет расчёт оборачиваемости дебиторской и кредиторской задолженностей. Этот метод позволит вычислить предельную величину отсрочки платежа для покупателей. Однако, выставляя данные клиентам, важно не перегнуть с усечением отсрочки платежа, чтобы не проиграть конкурентам.

Управление внутренней кредиторской и дебиторской задолженностями — многослойный процесс, для которого недостаточно обобщённых данных. Для качественного контроля показателей необходимо оценивать состояние КЗ совместно с ДЗ.

Методы управления кредиторской задолженностью

Кредиторская задолженность обычно имеет значительный удельный вес в составе бюджета организации. Игнорирование этого вида долговых обязательств чревато проблемами и банкротством, а избежать негативных последствий позволит систематический анализ КЗ и грамотное управление средствами компании.

Управление кредиторской задолженностью предполагает:

- определение рациональной структуры долга;

- анализ оборачиваемости дебиторской и кредиторской задолженностей;

- отслеживание сроков погашения кредитов;

- анализ соотношения видов обязательств;

- корректировка коммерческих условий ДЗ и КЗ;

- инвентаризация ДЗ и КЗ.

Вышеперечисленные принципы представляют основные этапы управления кредиторской задолженностью, которые подходят предприятию практически с любой специализацией. Однако в зависимости от сферы деятельности предприятия и особенностей ведения бизнеса список методов управления кредиторской задолженностью может пополняться.

Так, например, если компания проводит часть сделок или все в валюте, то к методам управления КЗ добавляется хеджирование валютных рисков.

Анализ кредиторской задолженности

hidden>

Одним из ключевых этапов управления кредиторской задолженностью является анализ долгов. Он позволяет определить удельный вес каждой задолженности, обозначить источники её образования, а также наглядно продемонстрирует темпы роста задолженностей и даст оценку финансовому положению предприятия.

Основными методами управления кредиторской задолженностью предприятия являются:

- проверка информации о сроках и видах долга;

- изучение структуры задолженности по бухсчетам;

- анализ баланса предприятия;

- определение удельного веса каждой задолженности.

На основе этих данных уже разрабатываются:

- план со сформированным графиком, который позволит отслеживать отклонения в показателях и причины этих отклонений;

- меры по урегулированию задолженности, включая устранение негативных факторов.

Мы кратко рассказали об управлении кредиторской задолженностью. Теперь покажем, как вести мониторинг данного ресурса.

Как отслеживать КЗ

hidden>

Вести учёт кредиторской задолженности удобнее всего в виде таблицы со сведениями о кредиторах, сумме долга, сроках уплаты и так далее.

| Контрагент | Сумма | Срок уплаты | Обязательства |

|---|---|---|---|

| Поставщик ООО «А» | 100 000 рублей | 25 июня 2022 год | Перечислить оплату за поставку |

| Заказчик ИП Иванов | 27 000 рублей | 13 июля 2022 год | Доставить товар |

| Налоговая | 10 000 рублей | 30 июня | Уплатить налог |

Однако такой таблицы недостаточно для совершенствования управления кредиторской задолженностью предприятия. Приведённые сведения не рассказывают о том, будут ли у компании средства на оплату услуг поставщика 25 июня и уплату налога — 30 июня. Решить эту задачу анализа позволит платёжный календарь, в котором содержатся данные не только о долгах компании, но и о поступлениях:

| Движение средств | 24 июня 2022 | 25 июня 2022 | 26 июня 2022 | 28 июня 2022 | 29 июня 2022 | 30 июня 2022 |

|---|---|---|---|---|---|---|

| Доходы | 500 000 | 250 000 | ||||

| Расходы | 100 000 | 20 000 | 10 000 | |||

| Чистая прибыль | 500 000 | -100 000 | -10 000 | |||

| Нераспределенная прибыль | 500 000 | 400 000 | 380 000 | 630 000 | 630 000 | 620 000 |

Для получения более точной картины движения платежных средств компании, графу «Расходы» в платёжном календаре следует представить не только в обобщённом варианте, но и в расширенном, добавив туда пункты:

- закупка сырья;

- хозрасходы;

- налоги;

- выплаты сотрудников;

- уплата процентов;

- и другое.

Как рассчитать показатели КЗ?

hidden>

Как мы уже говорили выше, кредиторскую задолженность следует отслеживать вместе с дебиторской. Для полного анализа задолженностей обоих видов нужно знать данные оборачиваемости и соотношения ДЗ и КЗ. Рассчитываются они по следующим формулам:

Коэффициент оборачиваемости КЗ = Выручка / ((КЗ на начало периода + КЗ на конец периода) / 2)

Длительность оборота = Период / Коэффициент оборачиваемости

Соотношение ДЗ и КЗ = ДЗ (среднее) / КЗ (среднее)

Например, компания «Солнце» имеет кредиторскую задолженность на начало 2022 года в размере 300 000 рублей, а на конец года — 125 000 рублей. При этом сумма выручки компании составляет — 1 000 000 рублей, а средняя сумма дебиторской задолженности — 100 000 рублей.

Коэффициент оборачиваемости = 1 000 000 / ((300 000 + 125 000)/2) = 1 000 000 / 212 500 = 4,7 раз

Длительность оборота = 365 / 4,7 = 77,6 дней

Соотношение ДЗ и КЗ = 100 000 / 212 500 = 0,47.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Особенности списания кредиторской задолженности

Бывает возникают ситуации, при которых кредиторская задолженность требует списания. Тогда долг признается внереализационным доходом и не учитывается при списании налога на прибыль. Такой расклад возможен в двух случаях:

- Истёк срок давности долга;

- Организация-кредитор ликвидирована.

Законодательство РФ чётко определяет срок исковой давности — он ограничен тремя годами со дня возникновения обязательства. Однако иска можно избежать, если:

- должник признал претензию кредитора (направляется соответствующее письмо);

- должник подписал допсоглашение к договору о признании долга (и, например, дальнейшей рассрочки);

- одна из сторон изменила условия договора;

- стороны подписали акт сверки.

Вышеприведенные элементы также выступают вариантами управления кредиторской задолженностью.

Важно отметить, что подача иска в суд о взыскании задолженности чревато дополнительными расходами для компании.