Кондратьев Владимир Борисович – доктор экономических наук, профессор, руководитель Центра промышленных и инвестиционных исследований Института мировой экономики и международных отношений РАН

Машиностроение лидирует среди других отраслей промышленности в использовании высоких технологий. Обычно его считают менее наукоемким сектором по сравнению с такими инновационными отраслями, как ИКТ или фармацевтика. Однако именно машиностроению принадлежит ключевая роль в распространении передовых машин, оборудования и производственных процессов в других отраслях экономики. Большая часть био- и нанотехнологий, производства современных материалов, микро- и фотоэлектроники в значительной степени зависит от инноваций в машиностроении.

Примерно с 1970-х годов машиностроение стало лидировать среди других отраслей промышленности в развитии и использовании высоких технологий. Производя машины, оборудование и комплектующие для них, эта отрасль имеет также тесные связи со сферой услуг, особенно с такими ее сегментами, как монтаж обрабатывающих систем, ремонт и техническое обслуживание и даже финансовые операции. Все это вносит вклад не только в повышение производительности, но и в сокращение издержек производства.

Примерно треть продукции машиностроения в качестве промежуточных товаров поставляется в другие сегменты отрасли, такие как электронное машиностроение, автомобилестроение, производство медицинского оборудования, производство инструмента и т. п. Существует, например, целая группа производств, которые специализируются на автомобильной промышленности и выпускают компоненты, необходимые для функционирования транспортного оборудования.

Большая часть продукции машиностроения относится к инвестиционным товарам, необходимым для осуществления капитальных вложений в широком спектре отраслей экономики. Отдельные подотрасли машиностроения обеспечивают инвестиционными товарами такие отрасли промышленности, как текстильная, целлюлозно-бумажная, добывающая, а также строительство и сельское хозяйство. Некоторые из этих отраслей (текстильная, целлюлозно-бумажная и др.) подвержены достаточно глубоким инвестиционным циклам, что создает значительные проблемы для развития машиностроения. Часть поставщиков инвестиционных товаров обеспечивают сразу несколько отраслей экономики, что снижает угрозу сокращения производства; к таким относятся, например, предприятия, выпускающие подъемно-транспортное оборудование – краны и конвейеры.

Машиностроение подвержено колебаниям экономической конъюнктуры в значительно большей степени, чем другие отрасли экономики. Оно сильно зависит от инвестиционной активности компаний, покупающих машины и оборудование. Такая односторонняя зависимость постоянно подвергает машиностроение циклическим изменениям спроса. В результате машиностроение оказывается в центре процесса чередования кризисов и экономических подъемов.

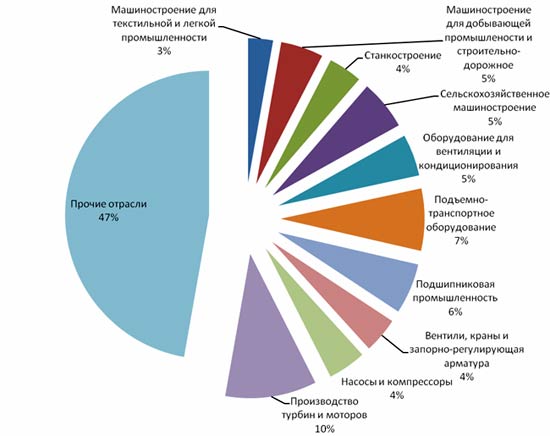

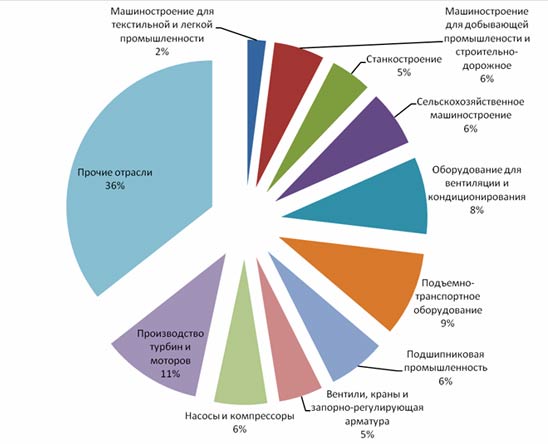

Представление об общей структуре этой диверсифицированной отрасли промышленности с многочисленными субсекторами и о ее изменениях дают рис. 1 и 2.

Рис. 1. Отраслевая структура машиностроения в 1995 – 2000 гг., %

Рис. 2. Отраслевая структура машиностроения в 2008 – 2012 гг., %

Как видно из представленных рисунков, наиболее крупными сегментами машиностроительной отрасли являются производство турбин и моторов, производство подъемно-транспортного оборудования и оборудования для вентиляции и кондиционирования воздуха. При этом за последние 10 – 15 лет выросло значение оборудования для вентиляции и кондиционирования (с 5 до 8%), подъемно-транспортного оборудования (с 7 до 9%) и производства турбин и моторов (с 10 до 11%).

Обычно машиностроение классифицируют как отрасль со средневысоким уровнем наукоемкости. При этом основываются на том факте, что доля затрат на НИОКР составляет около 2% стоимости продукции и остается на этом уровне уже более десяти лет. По сравнению с другими инновационными отраслями, такими как ИКТ или фармацевтика, этот показатель выглядит сравнительно низким. Более того, технологии, используемые в машиностроении, часто оцениваются как «зрелые» [1].

Такая точка зрения не учитывает «обеспечивающий» характер машиностроения. Отрасль является ключевой для распространения передовых машин, оборудования и производственных процессов в других отраслях экономики. Большая часть био- и нанотехнологий, производства современных материалов, микро- и фотоэлектроники – всего того, что обеспечивает конкурентоспособность, – в значительной степени зависит от инноваций в машиностроении.

Тут необходимо принимать во внимание следующее. Инновационные продукты выпускаются с использованием машин и оборудования, поставляемого машиностроением, для чего необходимо тесное взаимодействие между производителями машин и потребляющими отраслями. Новые производственные технологии разрабатываются компаниями на основе ключевых «обеспечивающих» технологий совместно с производителями оборудования и поставщиками необходимых материалов. Занимая в данном случае верхние сегменты цепочек добавленной стоимости, машиностроение обеспечивает производственными ноу-хау заказчиков, находящихся на нижних этажах таких цепочек. При этом широкое использование в экономике этих ноу-хау требует машиностроительных предприятий, которые разрабатывают специфические решения для определенных отраслей или даже конкретных компаний.

Крупнейшими мировыми центрами машиностроения в настоящее время являются Европейский союз, Китай, США и Япония (табл. 1).

Таблица 1. Мировые центры машиностроения, 2012 г.

|

Показатели |

ЕС |

Китай |

США |

Япония |

|

Валовой объем выпуска, млрд долл. |

502,1 |

480,6 |

221.6 |

151,9 |

|

Условно-чистая продукция, млрд долл. |

157,5 |

161,4 |

103,0 |

66,2 |

|

Число занятых, тыс. чел. |

2900 |

6113 |

1130 |

685 |

|

Уровень производительности (учп/занятые, долл.) |

54290 |

26399 |

91125 |

96700 |

|

Удельные трудовые издержки (учп на 1 долл. трудовых издержек, долл./долл.) |

0,61 |

0,14 |

0,44 |

0,34 |

Источник: Eurostat, national Statistical bureau, Ifo Institute.

Европейский союз остается пока крупнейшим мировым центром машиностроения по общему валовому выпуску продукции. Однако ему на пятки наступает Китай, который за последние 10 лет вырвался в число лидеров, а по произведенной условно-чистой продукции даже занял первое место в мире. В этот же период среднегодовые темпы прироста выпуска машиностроительной продукции в ЕС составили лишь 1,1%, а в США и Японии даже наблюдалось падение (на 1,1 и 3,1% соответственно). Если занятость в отрасли в 2000 – 2012 гг. в развитых странах сокращалась (в США – на 2,6% в год, в Японии – на 3,3%, в ЕС – на 1,5% в год), то в Китае она росла ежегодно на 5,8%, достигнув 6 млн чел. и тем самым в два раза превысив показатель занятости в странах Евросоюза. Это отражало общий процесс переноса машиностроительных мощностей с Запада на Восток. Причина в том, что удельные трудовые издержки в Китае в два раза ниже, чем в Японии, в три раза ниже, чем в США, и почти в пять раз ниже, чем в Европейском союзе.

Конкурентные позиции европейских стран в области машиностроения ослаблены еще и сравнительно более низким показателем производительности труда, который составляет 54 тыс. долл. (в США – 91 тыс. долл., в Японии – 97 тыс. долл.). Это можно объяснить разнородным характером экономик стран, входящих в ЕС. Однако даже в ведущей стране Западной Европы – Германии производительность труда в машиностроении составляет только 70 тыс. долл.

Хотя Китай пока продолжает отставать от других мировых центров машиностроения по производительности труда (50% от уровня ЕС), ежегодные темпы прироста этого показателя в 2000 – 2012 гг. составили более 10%, в то время как в ЕС – 1,5%, США – 0,8%, а в Японии наблюдалось падение. По нынешнему уровню производительности труда в машиностроении Китай сравним с такими странами, как Польша, Чехия и Словакия, где трудовые издержки существенно выше китайских. Кроме того, названные страны больше внимания уделяют абсолютным объемам выпуска, чем инвестициям в НИОКР, проектированию и маркетингу. Эти обстоятельства дают Китаю существенные конкурентные преимущества.

Усиление позиций Китая в качестве ведущей машиностроительной державы выразилось и в резком повышении его удельного веса в мировой торговле продукцией данной отрасли. Этот показатель всего за 12 лет вырос с 3% в 2000 г. до 13% в 2012 г. Доля США в мировой торговле за тот же период снизилась с 25 до 17%, а Японии – с 21 до 16%. И лишь позиции Европейского союза остались достаточно прочными: на него в конце 2000-х годов приходилось 37% глобальной торговли машиностроительной продукцией, что на три процентных пункта выше уровня 2000 г.

Германия

Германия является по уровню развития машиностроения одной из ведущих стран мира и крупнейшей державой Западной Европы (табл. 2).

Таблица 2. Удельный вес стран Европейского союза в развитии машиностроения, %

|

Страна |

Производство |

Условно-чистая продукция |

Занятость |

|

Германия |

38 |

41,5 |

34,1 |

|

Италия |

19,1 |

15,6 |

15,1 |

|

Франция |

7,9 |

7,9 |

8,6 |

|

Великобритания |

6,3 |

7,1 |

6,6 |

|

Испания |

3,9 |

3,9 |

4,1 |

|

Польша |

1,9 |

2,3 |

4,8 |

|

Чехия |

2,0 |

1,9 |

4,5 |

|

Словакия |

0,5 |

0,4 |

1,3 |

Источник: Eurostat, IFO Institute.

Обращает на себя внимание, что по уровню развития машиностроения Германия практически в два раза опережает идущую за ней Италию, хотя доля Германии в европейском машиностроении за последние десятилетия и уменьшилась (с 42% в 1990-х годах до 38% в 2012 г.).

В самой Германии машиностроительные предприятия сконцентрированы в земле Северный Рейн-Вестфалия – традиционном регионе тяжелого машиностроения, в Баден-Вюртенберге и Баварии. После объединения Германии к этой региональной группе присоединилась и Саксония.

Машиностроение занимает ведущее положение в экономике страны: на него приходится 13% всего производства обрабатывающей промышленности (в среднем по странам Евросоюза – 9%). Германское машиностроение известно широким разнообразием продукции. В то же время последние 15 лет здесь усиливалась специализация. На ведущие 10 подотраслей машиностроения в 1995 г. приходилось 48% продукции отрасли, а в 2012 г. – уже 63%. Удельный вес станкостроения вырос с 3 до 6%. Более высокими темпами развивалась подшипниковая промышленность, доля которой выросла с 5,6 до 8%. Обе подотрасли имеют тесные нисходящие связи с инвестиционными отраслями, и прежде всего с автомобильной промышленностью, которая составляет мощный общеевропейский индустриальный кластер. Значение этих подотраслей машиностроения в Германии существенно выше, чем в среднем по ЕС (где имеем 4% для станкостроения и 6% для подшипниковой промышленности).

Другим важным сектором остается энергетическое машиностроение. Его доля в общей продукции отрасли в середине 2000-х годов достигала в Германии 17%. Позже этот показатель снизился до 14%. Такая волатильность объясняется особенностью контрактов на производство больших турбин для электростанций, выполнение которых имеет длительный временной лаг. Германия с такими крупными производителями, как «Siemens», занимает заметный сегмент глобального рынка турбин.

Компаниям в стране предоставлены очень благоприятные условия для исследований и разработок, производства важнейших технических компонентов. Созданная в Германии инфраструктура, включающая налоговые льготы, признана экспертами Евросоюза в качестве «наилучшей практики». Тем не менее машиностроительные компании сталкиваются с проблемами структурных сдвигов и высокой заработной платы. Традиционно в этой отрасли делался упор на производстве внутри страны в рамках одной корпорации. В 1990-х годах ситуация стала меняться. Многие компании превратились в глобальных игроков, имеющих производственные площадки на наиболее важных зарубежных рынках.

Длительный процесс консолидации отрасли сопровождался в Германии активными слияниями и поглощениями. Это привело к прекращению деятельности ряда крупных корпораций. Так, корпорация «Mannesmann» была поглощена в 1999 г. британской телекоммуникационной компанией «Vodafone». Дочерние компании корпорации, такие как «Mannesmann Rexroth» (производитель гидравлического оборудования) и «Demag Cranes», были проданы. Через некоторое время обе эти компании вошли в состав «Siemens». А еще позже «Rexroth» была приобретена компанией «Bosh», а «Demag Cranes» в 2002 г. перешла под контроль американской машиностроительной компании «Terex».

В 1990-х годах в машиностроительную отрасль стали активно вкладываться финансовые инвесторы, способствуя, таким образом, процессу консолидации. Мелкие компании со своими дополняющими производственными программами были вынуждены присоединяться к большим промышленным группам, чтобы обеспечить комплексные решения для крупных клиентов, таких как «MAG Powertrain» и «Schleifring Group».

Германскому машиностроению присущи тесные связи компаний вдоль всей цепочки добавленной стоимости. Такая особенность базируется не только на долговременной и надежной кооперации, но и на обмене технологиями, а также стандартами качества. Это способствовало сохранению стабильного сотрудничества даже в эпоху тотальной глобализации. Крупные компании демонстрируют большую заинтересованность в поддержке своих национальных поставщиков.

Со времени падения «железного занавеса» страны Центральной и Восточной Европы стали частью цепочек добавленной стоимости германских машиностроительных компаний. Германские компании активно инвестировали в этот регион. Большое внимание уделяется связям и с другими странами и регионами. Это позволяет, с одной стороны, использовать более низкие трудовые издержки для эффективной финальной сборки оборудования в самой Германии, а с другой – организовывать производство и финальную сборку на важных региональных рынках с целью более быстрого доступа туда германского оборудования.

США

В 2012 г. по валовому выпуску машиностроительной продукции (220 млрд долл.) США были третьими в мире после Европейского союза и Китая. Однако в последнее десятилетие американское машиностроение росло сравнительно низкими темпами – менее 1,5% в год. В результате объем произведенной условно-чистой продукции в 2012 г. в постоянных ценах был на 17% ниже уровня 2000 г., а численность занятых в отрасли сократилась за эти годы с 1,5 млн до 1,1 млн чел.

В то же время уровень производительности труда в американском машиностроении остается одним из самых высоких в мире, составляя 91 тыс. долл., что выше западноевропейского показателя почти на 70%. В настоящее время около 60% производимой в США продукции машиностроения направляется на внутренний рынок. Экспорт растет более быстрыми темпами, чем импорт. В 2012 г. положительное сальдо в торговле машиностроительной продукцией составило 13 млрд долл. (в 2000 г. – 5 млрд долл.). Основные направления экспорта – страны НАФТА, Канада и Мексика. Традиционно сильные позиции американская машиностроительная продукция занимает в странах Южной Америки. В последние годы важным рынком сбыта стали страны Азии, особенно Китай.

Машиностроение в США является высоконаукоемкой отраслью. На него приходится до 20% всех американских НИОКР и 17% численности ученых и инженеров. В то же время нарастает дефицит в торговле наукоемкой продукцией. Так, в 2008 г. впервые в истории более половины американских патентов было выдано компаниям из других стран. В связи с этим правительство предпринимает усилия по стимулированию развития наукоемких технологий. Внимание уделяется, в частности, использованию малых высокоемких батарей, современным композитным материалам, биоинженерии и альтернативным источникам энергии; сокращению времени на разработку и внедрение в производство передовых материалов; инвестициям в новое поколение робототехники; разработке инновационных производственных процессов и материалов для снижения энергозатрат.

Япония

Общий объем производства продукции машиностроения в Японии составил в 2012 г. 152 млрд долл. Это четвертое место в мире. В отрасли здесь занято примерно 700 тыс. человек. В 2000 – 2012 гг. машиностроение в Японии развивалось сравнительно медленными темпами, в результате чего производство условно-чистой продукции в постоянных ценах снизилось по сравнению с 2000 г. на 30%, а численность занятых сократилась на 200 тыс. человек. В стране достигнут наивысший уровень производительности труда в машиностроении – 97 тыс. долл., что на 80% превышает западноевропейский уровень. Япония является крупнейшим после США экспортером машиностроительной продукции. Что касается импорта, он в последние годы рос довольно быстрыми темпами – на 2% в год. Однако большую часть его составляла продукция японских же компаний, перенесших свое производство в страны с более низкими издержками. Исторически продукция иностранных компаний занимает незначительную долю внутреннего рынка Японии. Страна обладает одним из самых больших положительных сальдо в международной торговле машиностроительной продукцией: около 65 млрд долл.

Япония относится к наиболее технологически развитым странам мира: валовые расходы на НИОКР к ВНП составляют 3,3% (третье место в мире после Финляндии и Швеции). Тем не менее, после почти 20 лет экономической стагнации, правительство вынуждено было разработать и принять в 2010 г. «Новую стратегию роста», направленную на более широкое использование в экономике технологических и образовательных инноваций. Были определены восемь важнейших направлений дальнейшего развития: 1) наука о жизни; 2) информационные технологии; 3) окружающая среда; 4) нанотехнологии и материалы; 5) энергетика; 6) производственные технологии; 7) социальная инфраструктура;

Китай

До конца прошлого столетия большинство китайских машиностроительных компаний представляли собой государственные предприятия, как правило, отстающие в технологическом и управленческом отношении от своих международных конкурентов. Во многих секторах у Китая не было собственных прав интеллектуальной собственности, и внутренний спрос удовлетворялся преимущественно за счет импорта. Китайское правительство приняло стратегию импорта наиболее передового оборудования для повышения эффективности собственного производства, организуя совместные предприятия, в которых у иностранцев был только миноритарный пакет акций.

В первом десятилетии нынешнего века благодаря иностранным инвестициям было подготовлено достаточное количество квалифицированной рабочей силы, чтобы резко улучшить управление компаниями. Правительство стало придерживаться политики «рынок в обмен на технологии», перенеся акцент с импорта машин на импорт капитала. Многие иностранные компании приобрели акции китайских предприятий.

Размеры и темпы роста китайского рынка создавали благоприятные условия для развития крупных компаний, которые могли лучше использовать эффект от масштабов производства, чем их зарубежные конкуренты. Так, в производстве портовых кранов шанхайская компания «Zhenhua Heavy Industry» стала мировым лидером, опередив германскую «Demag Cranes» и финскую «Kone».

В последние годы усилилась инвестиционная активность китайских компаний за рубежом. Они стали покупать иностранные компании в высокотехнологичных секторах экономики. По данным китайского Совета по продвижению международной торговли, на долю машиностроения приходится 17% китайских прямых зарубежных инвестиций в развитых странах и 20% – в развивающихся странах. Представление о китайских прямых иностранных инвестициях, вкладываемых в высоконаукоемкие отрасли, дает табл. 3.

Таблица 3. Важнейшие проекты с участием прямых китайских инвестиций в наукоемких отраслях экономики

|

Покупаемая компания или СП |

Продукция |

Вид сделки |

Год |

Китайская компания-покупатель |

|

«Mitsubishi» (Япония) «Wartsila» (Финляндия) |

Судовые дизельные двигатели |

СП |

2006 |

«China Shipbuilding Industry Corporation» |

|

KSB (Германия) |

Насосы, трубопроводная арматура |

СП |

2009 |

SEC |

|

«Duerkopp-Adler» (Германия) |

Оборудование для легкой промышленности |

поглощение |

2005 |

«ShangGong Group» |

|

«Topcut-bullmer» (Германия) |

Оборудование для легкой промышленности |

поглощение |

2006 |

«New jack Sewing Machine» |

|

FACC AG (Австрия) |

Углепластики |

поглощение |

2009 |

«Xi’an Aircraft Industry» |

|

ELKEM (Норвегия) |

Композитные материалы |

поглощение |

2011 |

«Bluestar Group» |

Источник: An Introduction to Mechanical Engineering: Study on the Competitiveness of the EU Mechanical Engineering Industry, Munich 2012.

Китайские инвестиции в производство оборудования для легкой промышленности являются естественным продолжением процесса консолидации отрасли, которая происходит уже более двадцати лет. Движущим мотивом покупок зарубежных компаний в этой сфере является стремление приобрести новейшие технологии и известные бренды.

Покупка компаний FACC и ELKEM представляет собой попытку китайских компаний войти в верхние сегменты цепочек добавленной стоимости. Австрийская FACC AG имеет сильные международные позиции в производстве композитных углепластиков, применяемых в авиакосмической промышленности. Норвежская ELKEM – известный производитель субстанций на основе силикона и углеродных сплавов, используемых в электронной промышленности и металлургии (для производства материалов с заранее заданными свойствами).

За последнее десятилетие машиностроение Китая развивалось исключительно высокими темпами. В 2012 г. общий объем производства составил 480 млрд долл., а по объемам условно-чистой продукции страна стала мировым лидером. В постоянных ценах среднегодовые темпы прироста составили 20%. Темпы прироста рабочей силы в отрасли составили за тот же период 6% в год, а численность занятых более чем удвоилась, достигнув 6 млн человек. Эта тенденция резко контрастирует с ситуацией в США, Японии и ЕС, где происходило сокращение рабочих мест. Глобальный финансовый кризис практически не затронул китайское машиностроение.

Хотя производительность труда в машиностроительной отрасли Китая еще существенно ниже, чем в развитых странах (около 50% от уровня ЕС), темпы ее роста составляли в 2000 – 2012 гг. более 12% в год, а абсолютный показатель вырос с 8 тыс. до 26 тыс. долл.

В настоящее время китайское машиностроение ориентировано в основном на потребности внутреннего рынка, куда направляется 85% валовой продукции отрасли. Доля импорта во внутреннем потреблении составляет только 15%. Этот показатель намного ниже, чем в Японии, ЕС и США, где доля импортных машин и оборудования достигает 38%. Причем значение импорта все время снижается: в 2000 г. его удельный вес составлял 36%. В период с 2000 по 2012 г. экспорт машин и оборудования в Китае рос гораздо более высокими темпами, чем импорт, что снизило дефицит в торговле продукцией машиностроения с 70 млрд до 5 млрд долл.

Технологическая и профессиональная квалификация китайских машиностроительных компаний все время повышается. В некоторых областях они уже находятся на уровне японских и европейских компаний. Китайские фирмы не только научились копировать существующие продукты, но и разрабатывают свои собственные машины и оборудование. Они становятся все более амбициозными, все чаще выходят на глобальный рынок. В 2006 г. китайские компании приобрели 20 компаний из развитых стран, в 2007 г. – уже 33, в 2008 г. – 38, в 2010 г. – 50 компаний [2].

Приход иностранных инвесторов в Китай все еще приветствуется, однако ограничения на возможность покупки ими контрольного пакета акций китайских компаний становятся жестче. Китайское правительство делает акцент на передаче технологий, а не на импорте машин и капитала. Тем не менее в ближайшие годы страна все еще будет зависеть от компонентов, станков и оборудования специального назначения, производимых за ее пределами. В этой связи в 2010 г. были аннулированы импортные пошлины на некоторые виды машин и оборудования, такие как турбины, компрессоры, оборудование для металлообработки, строительное оборудование и сельскохозяйственные машины [3].

В марте 2011 г. в Китае был принят 12-й пятилетний план (на 2011‒2015 гг.), основной целью которого объявлялось создание новой экономической модели развития страны. Суть этой модели – в переходе от инвестиций в капитальные активы к технологическому совершенствованию, инновациям и потреблению в качестве основных факторов роста. Кроме того, устойчивому росту должны поспособствовать энергосбережение и использование экологически эффективных технологий.

Для машиностроения особое значение имеют следующие установленные в пятилетнем плане цели: снижение энергоемкости ВНП на 16%; снижение выбросов углекислого газа на 17%; увеличение доли альтернативных видов топлива с 8,3 до 11,4%; сокращение потребления водных ресурсов в производственных процессах на 30%.

Кроме того, Китай наметил семь стратегических нарождающихся отраслей в качестве объектов для промышленной политики и капиталовложений: 1) биотехнологии; 2) новые источники энергии; 3) производство оборудования высокого технического уровня; 4) энергосбережение и защита окружающей среды; 5) экологически чистые транспортные средства; 6) новые материалы; 7) следующее поколение информационных технологий. На эти отрасли к 2015 г. должно приходиться до 8% ВНП страны.

Такая концепция развития позволит китайским предприятиям конкурировать на глобальном рынке в высокотехнологичных отраслях с высокой добавленной стоимостью. Конечная цель заключается в формировании полных производственных цепочек, от базовых разработок до коммерческого использования продукции [4].

Развитие семи стратегических отраслей тесным образом связано с инновациями. Основой исследований и разработок китайских национальных компаний должны стать внутренние инновации. Национальные расходы на НИОКР, по плану, достигнут к 2015 г. 2,2% ВНП (в 2007 г. они составляли 1,7%), а число патентов – 3,3 на 10 тыс. населения. Задачей китайской промышленной политики становится сдвиг от «сделано в Китае» к «разработано в Китае», что означает движение вверх по цепочкам добавленной стоимости. К специфическим промышленным целям такой стратегии, затрагивающей и машиностроение, относятся:

выведение из производства избыточных мощностей, устаревших технологически или загрязняющих окружающую среду;

оптимизация промышленной структуры с целью достижения максимальной эффективности вдоль всей цепочки добавленной стоимости;

стимулирование промышленной консолидации, слияний и поглощений (в таких отраслях, как автомобильная промышленность, фармацевтика и др.) для формирования национальных чемпионов;

совершенствование трудоемких отраслей и стимулирование экспорта машин и оборудования, а также высокотехнологичных продуктов.

Китайские НИОКР жестко привязаны к национальной промышленной политике, которая направлена не только на догоняющее развитие и достижение уровня развитых стран в области технологий и передовых продуктов.

Россия

На глобальном рынке Россия выступает в качестве чистого импортера машиностроительной продукции. Объем отраслевого импорта составляет 15 млрд долл., экспорта – всего 2 млрд долл. В 2000 – 2008 гг. (до кризиса) темпы прироста импорта достигали 25% в год. Основным торговым партнером России выступают страны Европейского союза, на которые приходится до 90% машиностроительного импорта.

В особенно тяжелом положении находится российское станкостроение. Уровень производства станков упал в России с 70 тыс. штук в 1991 г. до 3 тыс. в 2012 г., то есть более чем в 20 раз [5]. Физическая и моральная изношенность основных фондов, в первую очередь металлообрабатывающего оборудования, достигает 70%. А ведь советское станкостроение в свое время находилось на миром уровне: с 1984 по 1990 г. только в ФРГ было экспортировано 45 тыс. единиц станков и кузнечно-прессового оборудования.

Если вплоть до начала 1990-х годов лидерами станкостроения были США, СССР, ФРГ и Япония, то к 2012 г. безусловным лидером в производстве станков стал Китай, а за ним (с большим отрывом) следуют Япония, Германия, Италия, Южная Корея и Тайвань. Правда, Япония, Германия и Италия первенствуют в производстве наиболее сложных и точных машин. США спустились на 7-е место в мире, а Россия – на 21-е. (Китай стал лидером и в импорте станков: по их потреблению он превосходит все остальные страны.)

Особенно сильно пострадало станкостроение Москвы, где новые собственники закрыли почти все заводы и научные институты, на месте которых теперь склады, офисные или торговые центры.

Резкое сокращение станкостроительной промышленности вынудило некоторые крупнейшие машиностроительные заводы развивать станкостроение на собственной базе. После принятия программы технического перевооружения предприятий ОПК затраты на металлорежущее оборудование в России возросли с 1,2 млрд долл. в 2010 г. до 1,3 млрд долл. в 2011 г. Этих сумм достаточно на поставку примерно 30 тыс. ед. не самого современного оборудования. Даже если считать, что парк станков в России составляет 900 тыс. ед., при таких темпах обновления на полную модернизацию потребуется около 30 лет. Это означает, что до реального технического перевооружения нашей промышленности все еще далеко.

* * *

Производство двигателей и турбин

В этом секторе производятся машины и оборудование, генерирующие и использующие механическую энергию. Наиболее важными товарами являются двигатели внутреннего сгорания (ICE), выпускаемые для автомобильной промышленности, судов, локомотивов и мобильных строительных машин. Водяные, паровые и газовые двигательные установки и турбины используются для выработки электричества. Применение ветровой энергии стало особо важным сегментом для данного сектора машиностроения в последнее десятилетие.

Большая часть продукции этой подотрасли машиностроения поставляется другим производителям инвестиционных товаров, которые используют ее в строительстве, сельском хозяйстве и судостроении. Существуют крупные производители ICE, такие как германская «Deutz» и американская «Cummins», продающие свои двигатели другим машиностроительным компаниям.

Большая часть двигателей внутреннего сгорания являются серийными изделиями [6] и выпускаются в больших объемах. Глобальные игроки здесь занимают обширные рыночные сегменты. Только очень крупные дизельные двигатели, которые устанавливаются на суда или используются для выработки электроэнергии, производятся (как и турбины) в единственном экземпляре или небольшими сериями.

В отличие от ряда других секторов машиностроения, производство турбин и двигателей сосредоточено в немногочисленных крупных компаниях. Преимущество в издержках достигается за счет масштабного серийного производства. Что касается выпуска единичных экземпляров или малых партий, размер таких изделий также предполагает крупные предприятия. Это, как правило, проектный бизнес, требующий особых передовых технологий и значительных финансовых ресурсов. Данный сектор получает импульс для инноваций от стремления потребителей к энергоэффективности и минимизации воздействия на окружающую среду.

Наиболее технологически важная продуктовая группа этого сектора – большие газовые турбины для выработки электроэнергии. Лишь ограниченное число производителей в Западной Европе и США обладает необходимыми знаниями в производстве таких турбин. Для товарной группы паровых турбин ситуация несколько иная, хотя и здесь необходимы соответствующие ноу-хау и финансовые возможности. В этой рыночной нише успешно осваиваются компании Китая и Бразилии. Хотя их продукция пока уступает продукции известных мировых поставщиков из развитых стран в энергоэффективности, для многих рынков такое отставание не является критическим.

Процесс слияний и поглощений наиболее заметен в производстве двигателей. Так, американская «Caterpillar» купила германскую компанию MWM, производящую автомобильные двигатели для ряда известных международных корпораций, таких как «Volkswagen», «Chevrolet», «Nissan» и «Ford», а также американскую компанию EMD, специализирующуюся на производстве двигателей для локомотивов. Германская «Daimler AG» и британская «RollsRoyce» совместно приобрели германский концерн «Tognum», производящий дизельные двигатели для судов, промышленности и энергетики. Итальянская «Lombardini», один из крупнейших производителей серийных дизельных двигателей мощностью от 10 до 100 кВт для аграрного сектора, была куплена американской «Kohler Group» – промышленной корпорацией, специализирующейся на производстве двигателей.

Компоненты для производства двигателей и турбин поставляются специализированными компаниями металлообработки. Среди наиболее важных – головки блока цилиндров, поршни, кованые шатуны и др. Некоторые производители двигателей предпочитают изготавливать эти детали сами.

Долгосрочные перспективы для производителей турбин выглядят достаточно позитивно. Глобальный спрос на энергию стабильно растет, при этом еще быстрее растет спрос на расширение мощностей по выработке электроэнергии. Большая часть инвестиций будет направляться в традиционные виды выработки энергии, а также в производство возобновляемой энергии.

Рынок тяжелых машин и переносного оборудования зависит от экономического развития различных секторов экономики, таких как добывающая промышленность, лесное хозяйство, агробизнес, строительство и т. п. Перспективы роста этих секторов имеют региональный характер и наиболее благоприятны в развивающихся странах.

На рынке инфраструктурных проектов (таких как строительство трубопроводов) находят широкое применение компрессорные станции, работающие с использованием турбин малой мощности или двигателей внутреннего сгорания. В больших объемах выходит на глобальный уровень производство двигателей малой мощности. Такие компании, как германская «Stihl», японская «Yanmar» и шведская «Husqvarna», продают свое оборудование по всему миру.

Станкостроение

Станкостроение играет стратегическую роль в повышении конкурентоспособности всей экономики. Продукция этой подотрасли представляет собой инвестиционные товары, предназначенные для отраслей, также производящих инвестиционные товары. Важнейшими потребителями продукции станкостроения являются:

производители машин и оборудования; электротехническая промышленность;

производители транспортного оборудования, автомобилей, судов, локомотивов и самолетов;

производители оборудования для выработки и передачи электроэнергии, обычные и атомные электростанции, а также станции по выработке ветровой, солнечной, гидро- и геотермальной энергии;

производители инструмента, медицинской техники, бытовых приборов, оптики, ювелирных изделий и часов, оборонная промышленность и др.

Особенно большое значение имеет автомобильная промышленность, которая на протяжении двух десятков лет росла высокими темпами, обеспечивая стабильный спрос на продукцию станкостроения. Дополнительный спрос возник в связи с развитием электромобилей. Важным генератором инноваций выступает авиационная промышленность. Продукция станкостроения широко используется в цветной и черной металлургии и металлообработке.

На долю станкостроения приходится примерно 5% всей продукции машиностроения. Последние 10 – 15 лет подотрасль росла темпами, существенно превышающими средние по отрасли. Здесь интенсивно развивались процессы аутсорсинга и специализации, в результате чего производительность труда увеличивалась быстрее, чем в других сегментах машиностроения.

Исторически станкостроением занимаются предприятия средних размеров, часто семейные компании, специализирующиеся в определенных сегментах рынка. В Испании весьма развиты станкостроительные кооперативы. К ним относятся, в частности, такие крупные фирмы, как «Donobat» и «Mondragon».

В 1990-х годах начался процесс интенсивной консолидации и международных слияний и поглощений, который изменил структуру отрасли. Поглощенные компании стали поставщиками определенных технологий и комплексных обрабатывающих систем, как, например, германские «MAG Powertrain» и «Schleifring Group». Итальянская транснациональная группа «Comau», производящая оборудование для автоматизации производства и робототехнику, скупила ряд предприятий в Германии, Франции, Испании, Румынии и Швеции. В настоящее время у нее 15 станкостроительных заводов в 13 странах мира и 3 исследовательских центра. Продукцией этой группы пользуются почти все крупнейшие автомобильные компании в странах Европы, Америки и Азии.

В результате слияния компаний «Georg Fischer» и «AGIEGCharmilles» была образована французско-шведская группа, специализирующаяся на производстве высокоточного инструмента и специального обрабатывающего оборудования. Германская «StarragHeckert AG» сформировалась как крупный холдинг, поглотивший ряд станкостроительных компаний в разных странах Европейского союза.

В последние годы все более активными поставщиками компонентов для станкостроения выступают азиатские страны, которые теснят конкурентов из развитых стран, предлагая более низкие цены на свою продукцию.

В сфере контрольно-измерительного и высокотехнологичного оборудования важными глобальными игроками являются германская «Siemens» и японская «Fanuc» (один из крупнейших в мире производителей промышленных роботов). Тайвань и Южная Корея специализируются на производстве электроники, сенсорных устройств и механических частей.

Долговременный спрос на продукцию станкостроения обеспечивается высокими темпами развития основных потребляющих отраслей. Кроме того, движение обрабатывающих систем в сторону более высокого уровня точности (мезо-микро и нанообработки) для обслуживания потребностей электроники, компьютерной и биотехнологической отраслей открывает перед станкостроением новые рынки и возможности, также как и сдвиг в сторону использования возобновляемых источников энергии (ветра, солнца, геотермальной и т. п.).

Другой технологией, способной оказать влияние на развитие станкостроения, являются углепластики – полимерные композитные материалы, армированные углеродным волокном, которые находят широкое применение в самолетостроении (а в ближайшем будущем станут использоваться и в автомобильной промышленности).

В 2000 г. на Западную Европу приходилось от 40 до 50% мирового спроса на продукцию станкостроения, на страны Азии – около 25%. С тех пор это соотношение коренным образом изменилось. К 2012 г. доля Европы упала до 25%, в то время как на страны Азии пришлось две трети мирового спроса. Эксперты предсказывают углубление этого тренда. Высокими темпами будет расти спрос в России, Индии, а также Бразилии и других латиноамериканских странах. Перспективными регионами являются Турция и Северная Африка. Развитые же страны, в том числе США и Япония, продолжат терять свои позиции.

Выделяется по размерам станкостроение Китая. Однако здесь упор пока делается на производстве оборудования среднего уровня качества и точности. Оно поставляется предприятиям, находящимся на нижних уровнях цепочек добавленной стоимости. Китайское правительство прилагает активные усилия для совершенствования своего станкостроения, постоянно увеличивая затраты на НИОКР. Импорт станков в страну ограничивается только теми видами, которые не могут быть произведены на территории Китая. Для китайских компаний, стремящихся инвестировать в комплексные системы оборудования, поставляемые из-за рубежа, существенно ограничивается доступ к финансовым источникам. Иностранные экспортеры отмечают заметное ухудшение условий ведения бизнеса по сравнению с предыдущими годами, когда импорт современного оборудования поощрялся китайскими властями в целях повышения технического уровня отраслей обрабатывающей промышленности. Аналогичные тенденции наблюдаются в Бразилии и Аргентине.

Подъемно-транспортное оборудование

Можно выделить четыре рыночных сегмента для продукции этой подотрасли машиностроения. Первый включает в себя оборудование для подъема и транспортировки материалов в добывающей промышленности – например, большие ленточные транспортеры для перемещения угля и других минералов. Второй – лифты, подъемники и пассажирские транспортеры, например, для аэропортов. Третий сегмент – складское и транспортное оборудование для обрабатывающих предприятий. Четвертый – подъемно-транспортное оборудование для сферы услуг и складского хозяйства.

Компаниями этой подотрасли осуществляется также контроль над материальными потоками и запасами, что образует современную «интралогистическую» систему, под которой понимается интеграция различных типов погрузочно-разгрузочного оборудования в единую систему управления потоками материалов на предприятии.

Важным потребителем подъемно-транспортного оборудования является сфера услуг, прежде всего торговля. Сюда поставляется складское оборудование, электрокары, погрузчики и погрузо-разгрузочные платформы. Кроме проектирования складов и поставок оборудования, эта подотрасль машиностроения предлагает специальное программное обеспечение для таких работ.

На подъемно-транспортное оборудование приходится около 9% продукции всего машиностроения (в 1995 г. было 7%, что означает ускоренное развитие этого сегмента отрасли).

Для таких отраслей, как добывающая промышленность или портовое хозяйство, производится тяжелое оборудование. Глобальным лидером на этом рынке является финская компания «Kone», успешно работающая в 100 странах мира; она специализируется на производстве лифтов, кранов, эскалаторов, предназначенных для жилых зданий, офисов и внутризаводского транспорта. В своей области «Kone» конкурирует с «Otis» (дочерняя компания американской UTC) и германской «Thyssen-Krupp».

В последнее десятилетие в подотрасли происходил заметный процесс консолидации. В эпицентре этого процесса находилась германская компания «Linde». В 2006 г. произошло слияние брендов «Linde», «Still» и OM и образована холдинговая компания KION, специализирующаяся на производстве гидравлического погрузо-разгрузочного оборудования.

Компании, производящие подъемно-транспортное оборудование для горной промышленности и портового хозяйства, нуждаются в поставках крупногабаритных частей и комплектующих. Традиционно эти элементы производились на основных предприятиях. Однако в последние десятилетия здесь произошли заметные сдвиги, связанные прежде всего с поставками из стран Азии. В 1990-х годах изготовление многих компонентов было перенесено в Венгрию, Польшу, Чехию и Словакию. Когда издержки в этих странах выросли, производство стало перемещаться в Румынию и Болгарию, а в последние годы – в Белоруссию и Украину. Впрочем, производство наукоемких компонентов продолжает оставаться внутризаводским.

Для компаний, которые стали производителями компонентов, существенную роль играет программное обеспечение, позволяющее принимать правильные логистические решения. Большая часть такого программного обеспечения производится материнскими компаниями, но разработка некоторых модулей отдается на аутсорсинг из Западной Европы в страны Балтии и Болгарию. В качестве субподрядчиков выступают и индийские компании.

Основными рынками сбыта для подъемно-транспортного машиностроения являются страны Азии: на них приходится до 40% мировых продаж, в то время как доля Западной Европы составила лишь 28% (табл. 4).

Таблица 4. Региональная структура продаж подъемно-транспортного оборудования в 2012 г., %

|

Регион |

Доля в глобальных продажах |

|

Западная Европа |

28 |

|

Восточная Европа |

5 |

|

Северная Америка |

15 |

|

Центральная Америка и страны Карибского бассейна |

1 |

|

Южная Америка |

4 |

|

Средний Восток |

3 |

|

Азия |

40 |

|

Африка |

2 |

|

Океания |

2 |

Источник: An introduction to mechanical Engineering: Study on the competitiveness of the EU Mechanical Engineering Industry.

Перспективы роста спроса в Азии значительно более благоприятны, чем в Европе, поскольку многие страны, такие как Индия, следуют в русле китайской индустриализации и становятся все более важными рынками для подъемно-транспортного оборудования. Быстрыми темпами растет потребление такого оборудования в странах Южной Америки, особенно в Бразилии: доля этого региона за 2000 – 2012 гг. выросла в три раза. Еще быстрее растут продажи в Турции, которая стала вторым после России восточно-европейским рынком сбыта.

Оборудование для охлаждения и кондиционирования воздуха

Большая часть продукции этой подотрасли машиностроения потребляется в жилищном и офисном строительстве, а также в производственных помещениях. Специализированные субподрядчики поставляют системы кондиционирования воздуха для автомобильной промышленности и транспортного машиностроения. Еще одна сфера применения связана с оборудованием для очистки помещений на предприятиях по производству интегральных схем и чипов, где требуется высокая чистота воздуха.

В последнее десятилетие этот сегмент машиностроения развивался быстрыми темпами, а его доля в общих объемах машиностроительной продукции возросла с 5 до 8%. Долгосрочным фактором выступала растущая потребность в улучшении условий работы в офисных помещениях и на промышленных предприятиях. Еще один фактор – потребности в более высоких стандартах комфорта в жилых помещениях.

Подотрасль нуждается в широком наборе промежуточных компонентов, таких как вентиляторы, фильтры, трубы, краны, манометры, контрольная аппаратура и т. п. Большая часть такой продукции поставляется европейскими компаниями. Электронные компоненты и сенсорные устройства производятся в странах Азии. Американские компании имеют прочные позиции в производстве систем контроля. Так, «Honeywell» и «Johnson Controls» заняли крупные сегменты рынка в странах Западной Европы, открыв там свои производственные и исследовательские центры. Многие компоненты, такие как трубопроводы, производятся на месте.

Перспективы развития машиностроения

В среднесрочной перспективе, согласно прогнозам экспертов, в мировом машиностроении будет происходить усиление позиций развивающихся стран, особенно Китая (табл. 5). Общий объем произведенной машиностроительной продукции возрастет с 530 млрд долл. в 2010 г. до 930 млрд долл. к 2025 г., что соответствует ежегодному приросту в 3,8%.

Таблица 5. Прогноз выпуска условно-чистой продукции машиностроения, млрд долл.

|

2000 г. |

2005 г. |

2012 г. |

2015 г. |

2020 г. |

2025 г. |

|

|

Бразилия |

11,0 |

13,2 |

14,2 |

18,8 |

22.6 |

27,2 |

|

Китай |

28,2 |

58,4 |

161,4 |

248,0 |

329,4 |

410,1 |

|

Индия |

6,3 |

8,4 |

12,8 |

19,3 |

26,0 |

34,4 |

|

Япония |

89,7 |

96,2 |

66.2 |

75.4 |

81.0 |

86,3 |

|

Россия |

9,8 |

10,8 |

12,1 |

14,9 |

17,6 |

20,8 |

|

США |

123,7 |

124,5 |

103,0 |

115,5 |

129,7 |

144,9 |

|

ЕС |

158,0 |

160,8 |

157,5 |

178,3 |

193,2 |

204,7 |

Источник: IMF World Economic Outlook, Goldman Sacks.

Обращает на себя внимание, что Россия будет продолжать отставать по общим объемам выпуска машиностроительной продукции от всех ведущих стран мира, а от стран БРИКС – и по темпам прироста (табл. 6).

Таблица 6. Среднегодовые темпы прироста продукции машиностроения, %

|

2000-2005 гг. |

2005-2012 гг. |

2012-2015 гг. |

2015-2020 гг. |

2020-2025 гг. |

|

|

Бразилия |

3,8 |

1,4 |

5,8 |

3,8 |

3,7 |

|

Китай |

15,7 |

22,5 |

9,0 |

5,8 |

4,5 |

|

Индия |

6,0 |

8,7 |

8,7 |

6,1 |

5,7 |

|

Япония |

1,4 |

-7,2 |

2,6 |

1,4 |

1,3 |

|

Россия |

1,9 |

2,2 |

2,3 |

3,4 |

3,4 |

|

США |

0,1 |

-3,7 |

2,3 |

2,4 |

2,2 |

|

ЕС |

0,7 |

-0,4 |

2,5 |

1.6 |

1,2 |

Источник: IMF World Economic Outlook, Goldman Sacks.

Таким образом, Китай фактически превратится в неоспоримого единоличного лидера глобального рынка.

Примечания:

[1] European Industry in a Changing World. Commission of the European Communities (2009).

[2] C. Wanner. Stille Riesen. Manufacturing Now. Stuttgart. 2010.

[3] VR China. Maschinren und Anlagenbau. Germany Trade and Invest. Koeln 2010.

[4] The 12th Five-Year Plan: China’ Economic Transition, Economist Corporate Network. Shanghai. 2011.

[5] Эксперт, № 30‒31, 29 июля ‒ 11 августа 2013 г.

[6] Стандартными товарами, изменения в характеристиках которых определяются исключительно производителем, а не потребителем. (Примеч. автора.)

Читайте также на нашем портале:

«Глобальная горнодобывающая промышленность» Владимир Кондратьев

«Глобальная металлургия: тенденции и перспективы развития» Владимир Кондратьев

«Глобальная оборонная промышленность» Владимир Кондратьев

«Глобальная обрабатывающая промышленность» Владимир Кондратьев

«Глобальная фармацевтическая промышленность» Владимир Кондратьев

«Автомобильная промышленность в развивающихся странах» Владимир Кондратьев

«Автомобильная промышленность: перспективы развития после кризиса » Владимир Кондратьев

«Важнейшие сектора мировой экономики в 2013 г.» Владимир Кондратьев

«Конкурентоспособность России: альтернативный взгляд» Владимир Кондратьев

«Конкурентоспособность российских корпораций на глобальных рынках» Владимир Кондратьев

«Мировая химическая промышленность» Владимир Кондратьев

«Отраслевая промышленная политика как мотор модернизации экономики» Владимир Кондратьев

«Перспективы развития основных секторов мирового хозяйства после кризиса» Владимир Кондратьев

«Производство продовольствия на экспорт как стратегия России в глобальной экономике?» Александр Акимов

«Промышленная политика: выращивание «национальных чемпионов»» Владимир Кондратьев

«Россия: автомобильный рынок или автомобильная промышленность?» Владимир Кондратьев

«Ядерные технологии – гарант стабильности развития России» Виктор Мурогов, Николай Пономарев-Степной

«Энергетический баланс России: анализ и оценка» Леонид Григорьев, Марсель Салихов

«Экономический механизм сырьевой модели развития» Сергей Гуриев, Александр Плеханов, Константин Сонин

Преимущества:

1) на крупных предприятиях эффективность

производства выше, чем на мелких. Это

связано с тем, что на крупных предприятиях

оборудования всегда больше единичной

мощности.

2) увеличение единиц

мощности всегда сопровождается

интенсификацией производства (рубль

затрат дает больше отдачи), т.к вес и

габариты агрегата растут в меньшей

степени, чем его мощность – ЗАКОН

РАЗВИТИЯ ТЕХНИКИ. При увеличении единиц

мощности количество персонала остается

неизменным. Начинает расти производительность

труда, т.к используется современное

мощное оборудование, то более экономично

используется сырье, материалы, топливо.

3) на крупных

предприятиях с мощными агрегатами

выпускается более качественная продукция,

чем на мелких.

4) крупные предприятия

являются проводниками НТП. Только на

крупных предприятиях имеется возможность

проведения НИОКР ( научно – исследовательские

и опытно – конструкторские разработки)

по созданию новой техники и технологии,

т.к они имеют помещения, средства,

оборудование, приглашают специалистов,

имеется производственная база.

5) крупное предприятие

способно инвестировать производство

за счет собственных средств и меньше

обращаться в банк. При обращении в банк

доверие к крупным предприятиям больше,

чем к мелким.

Недостатки:

1) строительство крупных предприятий

требует значительного периода времени.

2) требуются большие

капитальные вложения.

3) крупное предприятие

требует большое количество рабочей

силы, создание социальных условий.

4) крупное предприятие

оказывает негативное влияние на экологию.

5) усложняется

процесс управления.

НЕДОСТАТКИ КРУПНЫХ

ПРЕДПРИЯТИЙ – ЭТО ДОСТОИНТСВА МЕЛКИХ

И НАОБОРОТ.

13 Вопрос. Факторы, влияющие на оптимальные размеры предприятия.

Оптимальные размеры

предприятия зависят от множества

факторов, одни из них являются всеобщими,

т.е действуют во всех отраслях, другая

группа факторов является специфической,

которые действуют только в отдельных

отраслях. Оптимальный размер предприятия

не абсолютен по своей природе, а потому

не может устанавливаться вне конкретного

времени и района размещения.

К общим факторам

относят: 1)

спрос на данный вид продукции.

2) состояние и

развитие НТП в стране.

3) транспортный

фактор. Его влияние: с увеличением

размеров предприятия увеличиваются и

транспортные расходы на подвоз сырья,

материалов, готовой продукции,

увеличивается радиус перемещения

грузов.

4) дорожный фактор

или фактор наименьших путей. Могут быть

водные, ж/д, воздушные.

5) специализация

и комбинирование производства.

Специфические

факторы:1)

факторы, действующие в добывающей

промышленности. Оптимальный размер

определяется количеством и качеством

месторождений полезных ископаемых и

экономически целесообразным сроком их

эксплуатации.

2) отрасли

обрабатывающей промышленности,

изготовляющие однообразную простую

продукцию (черная и цветная металлургия

и другие). Оптимальные размеры определяются

единичной мощностью основных агрегатов.

3) отрасли

обрабатывающей промышленности,

изготовляющие большую номенклатуру

изделий (машиностроение). Оптимальный

размер определяется путем установления

целесообразного набора цехов и

производств.

4) отрасли

перерабатывающие и производящие с/х

сырье (пищевая промышленность, с/х).

Оптимальные размеры определяются зоной

потребления продукции, плотностью

сырьевой базы и средним радиусом

перевозки грузов.

Определение

оптимальных размеров – это не только

экономическая задача, но и сложная

математическая, т.е необходимо использовать

экономико – математические методы, т.к

для определения должны учесть множество

различных факторов. Оптимальный размер

предприятия должени обеспечить максимум

прибыли или минимум затрат. П=З+Еn*K→MIN.

П – ПРИВЕДЕННЫЕ ЗАТРАТЫ (КАПИТАЛЬНЫЕ

ВЛОЖЕНИЯ ПРИВОДЯТСЯ В СООТВЕТСТВИИ С

ТЕКУЩИМИ ГОДОВЫМИ ЗАТРАТАМИ), З – ТЕКУЩИЕ

ГОДОВЫЕ ЗАТРАТЫ (ЗАТРАТЫ НА СЫРЬЕ, НА

САМО ПРОИЗВОДСТВО, ЗАТРАТЫ СВЯЗАННЫЕ

С РЕАЛИЗАЦИЕЙ ГОТОВОЙ ПРОДУКЦИИ И ДР).

К – КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ, НЕОБХОДИМЫЕ

ДЛЯ РАСШИРЕНИЯ РАЗМЕРОВ ПРЕДПРИЯТИЯ.

Еn

– НОРМАТИЫНЙ КОЭФФИЦИЕНТ ЭФФЕКТИВНОСТИ

КАПИТАЛЬНЫХ ВЛОЖЕНИЙ (ПРИБЛИЗИТЕЛЬНО

0,16).

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Предприятия машиностроительной отрасли имеют длинный производственный цикл, при этом требуются значительные финансовые ресурсы. В кризисных проявлениях российской экономики происходит резкое падение спроса на подавляющем большинстве рынков и в подавляющем большинстве отраслей, в т. ч. и машиностроении, и, как следствие, рост конкуренции функционирующих машиностроительных предприятий. При этом конкуренция проявляется как на этапе сбыта готовой продукции, так и на этапе привлечения финансовых ресурсов. Выживаемость и конкурентоспособность машиностроительного предприятия на данном этапе может быть обеспечена путем разработки эффективных управленческих решений.

Оценка конкурентных позиций и ключевых факторов успеха машиностроительного предприятия осуществляется путем сопоставления сильных и слабых сторон самого предприятия и его конкурентов в отрасли.

Факторы, которые обеспечивают машиностроительному предприятию высокие достижения, должны быть увязаны со стратегическими целями предприятия. Благодаря таким факторам предприятие может удерживать свои позиции на рынке более длительное время, чем конкуренты. Р. Грант так определяет конкурентное преимущество: когда два предприятия конкурируют (т. е. когда они ориентированы на один рынок и способны обслужить одних и тех же потребителей), одно из них имеет конкурентное преимущество перед другим, если оно достигает или имеет потенциал достижения более высокого уровня прибыльности [1].

Таким образом, ключевые факторы успеха (конкурентные преимущества) можно определить как характерный для определенной отрасли перечень факторов, которые дают ей преимущества перед другими отраслями, а также одним предприятием отрасли перед другими. Эти факторы могут быть непостоянными, они изменяются в зависимости от особенностей отрасли, обслуживаемых сегментов рынка, а также от времени и этапа «жизненного цикла» отрасли и предприятия.

В специальной литературе содержатся различные классификации указанных факторов. А. Томпсон и А. Стрикленд, авторы одной из наиболее обстоятельных классификаций, разграничивают обычные и так называемые ключевые факторы успеха (КФУ) и выделяют следующие типы ключевых факторов успеха, а именно [2]:

- КФУ, зависящие от технологии.

- КФУ, относящиеся к производству.

- КФУ, относящиеся к маркетингу.

- КФУ, относящиеся к профессиональным навыкам.

- КФУ, связанные с организационными возможностями.

- Прочие КФУ: благоприятный имидж/репутация предприятия у покупателей; общие низкие затраты (не только производственные); выгодное расположение; приятные в общении, доброжелательные служащие; доступ к финансовым рынкам; наличие патентов.

Г. Н. Азоев и А. П. Челенков [3] относят к факторам успеха, наряду с некоторыми результатами деятельности предприятия (качество продукции, выгодное местонахождение предприятия, разнообразие моделей товаров, аккуратное исполнение заказов покупателей), оцениваемыми в сопоставлении с аналогичными показателями компаний-конкурентов, и отдельные элементы их затрат (низкие расходы, низкая себестоимость, высокая производительность труда). Следует отметить, что к ключевым факторам успеха деятельности предприятия не отнесен уровень цен на продукцию, работы, услуги. С одной стороны, можно согласиться с авторами, что сам по себе низкий или высокий уровень цен еще не гарантирует спроса, так как важен не столько сам их уровень, сколько соотношение цена-качество. С другой стороны, в условиях, когда рынок уже занят главными представителями бизнеса в той или иной сфере, включая машиностроение, предлагающими аналогичную продукцию, мы не можем не учитывать уровень цен при оценке ключевых факторов успеха. Ведь возможность поддерживать более низкий уровень цен без риска ухудшения финансового состояния могут только действительно успешные предприятия.

Выделенные элементы классификации могут считаться показателями конкурентных преимуществ предприятия весьма условно. Для объективности таких показателей необходим сравнительный анализ каждого из названных выше параметров деятельности с аналогичными показателями конкурентов.

Специфика деятельности предприятия машиностроительной отрасли находит свое отражение в системе показателей, характеризующих его деятельность. Так, для баланса машиностроительного предприятия характерно следующее:

− наличие высокой доли внеоборотных активов (основные средства и нематериальные активы, долгосрочные финансовые вложения, НИОКР и т. д.);

− основная часть оборотных активов – дебиторская задолженность и запасы сырья;

− основная часть обязательств – кредиторская задолженность и долгосрочные займы и кредиты.

Поскольку деятельность машиностроительного предприятия направлена на производство и сбыт товаров, оказание предпродажных и послепродажных услуг, конкурентные преимущества проявляются в следующих основных результатах деловой деятельности машиностроительного предприятия:

− способность продукции удовлетворять ожидания потребителей;

− широкий ассортимент продукции, наладочных работ, дополнительных услуг, когда предложение способствует развитию спроса;

− превышение уровня качества продукции над ожиданиями потребителей по отдельным элементам;

− достаточность объема производимой продукции, его соответствие заказам потребителей;

− качественная логистика, совершенствование технологий доставки продукции потребителям, наличие предпродажного и послепродажного сервиса;

− сбалансированный уровень цен, удовлетворяющий потребности предприятия и способствующий развитию спроса на продукцию;

− разнообразие скидок, премий, предлагаемых потребителям продукции;

− надежная деловая репутация предприятия как платежеспособного контрагента;

− способность идти на компромисс и находить взаимоприемлемые решения в стандартных и нестандартных ситуациях;

− степень общественной значимости машиностроительного предприятия [4].

Перечисленные выше результаты деловой деятельности машиностроительного предприятия превращаются в конкурентные преимущества в том случае, когда их уровень окажется более высоким, чем у прямых конкурентов. Поэтому конкурентные преимущества целесообразно выделять путем сопоставления результатов деловой деятельности исследуемого предприятия с результатами прямых конкурентов.

Анализ ключевых факторов успеха машиностроительного предприятия может включать следующие стадии:

− анализ конкурентоспособности;

− анализ коэффициентов локализации;

− анализ структурных сдвигов.

Начальным этапом оценки ключевых факторов конкурентоспособности предприятия является оценка внешней и внутренней среды.

Для оценки внешних факторов может быть проведен PEST-анализ (табл. 1). Примером послужило ОАО «ЯЗДА» – Ярославский завод дизельной аппаратуры.

Из табл. 1 следует, что общее воздействие макроэкономической среды на деятельность предприятия является отрицательным, причем наибольшее отрицательное воздействие оказывают экономические факторы. Высокий уровень инфляции, снижение доходов и платежеспособность потребителей, сокращение объемов производства в условиях развивающегося финансового кризиса и кризиса перепроизводства влияют на уровень продаж предприятия и, соответственно, на его доходы. Потребительские предпочтения смещаются в сторону более дешевых (и, как правило, менее качественных) аналогов производимой предприятием продукции, зачастую выбор падает на дешевые аналоги выпускаемой ОАО «ЯЗДА» продукции таких стран, как Китай и Индонезия.

Второй группой по степени значимости являются политические факторы. Мы видим, что они в целом оказали отрицательное влияние на деятельность исследуемого предприятия.

Положительным влиянием на деятельность предприятия можно считать влияние научно-технического прогресса. Широкое внедрение автоматизированных систем упрощает и улучшает качество учета, ведения и контроля производственных процессов, что ведет к снижению издержек предприятия. Появление новых технологий по хранению и транспортировке продукции дает возможность расширения ассортимента, стимулирует интерес потребителя и его покупательскую активность.

Таким образом, результаты оценки внешней среды ОАО «ЯЗДА» позволили выделить следующие положительные факторы внешней среды предприятия:

1) высокий уровень технологического развития способствует восприятию новых технологий;

2) соотношение сил на рынке в условиях импортозамещения способствует активному росту доходов предприятия.

Таблица 1

PEST-анализ факторов макросреды ОАО «ЯЗДА» (баллы)

|

Факторы макросреды (PEST-факторы) |

Влияние фактора на отрасль |

Влияние фактора на предприятие |

Направленность влияния фактора (±) |

Оценка характера и степень влияния факторов на предприятие |

|

1. Политико-правовые: 1.1. Отношение правительства к предпринимательству. 1.2. Антимонопольная политика. 1.3. Налоговая политика. 1.4. Сертификация продукции и услуг. 1.5. Политика государства в области импортозамещения и поддержки отечественного производителя |

2 2 2 2 3 |

2 0 1 2 3 |

– + – – + |

-4 0 -2 -4 6 |

|

Итого |

-4 |

|||

|

2. Экономические: 2.1. Уровень платежеспособности потребителя. 2.2. Инфляция и стоимость кредитных ресурсов. 2.3. Уровень затрат предприятия (энергетика, коммуникации и пр.). 2.4. Спрос на продукцию. 2.5. Повышение цен поставщиков |

3 3 3 3 3 |

3 3 3 3 3 |

– – – – – |

-6 -6 -6 -6 -6 |

|

Итого |

-30 |

|||

|

3. Технологические: 3.1. Широкое распространение средств автоматизации производства. 3.2. Появление принципиально новых аналогов выпускаемой продукции у конкурентов. 3.3. Новые технологии хранения, транспортировки продукции |

2 3 3 |

2 2 2 |

+ – + |

4 -5 5 |

|

Итого |

4 |

|||

|

ВСЕГО |

–30 |

Угрозами развития ОАО «ЯЗДА» являются: проблемы в экономической ситуации страны; постоянные изменения в законодательстве и налогообложении; ужесточение требований стандартизации и сертификации к продукции; высокий уровень инфляции и стоимости кредитных ресурсов; низкая покупательная способность и платежеспособность потребителей; появление более дешевых аналогов выпускаемой продукции иностранных производителей (Китай, Индонезия).

Таким образом, руководство ОАО «ЯЗДА», учитывая возможности и опасности влияния макросреды на деятельность предприятия, должно разработать направления по нивелированию отрицательных факторов.

Основными ключевыми факторами успеха, характеризующими внутреннюю среду предприятия, являются: ассортимент выпускаемой продукции, цена на отдельные виды продукции, качество продукции и послепродажный сервис, технологические процессы, продвижение продукта (реклама, система сбыта), взаимоотношения с покупателями и торговыми посредниками, персонал и специалисты, финансовое положение и репутация предприятия. Дадим оценку каждому фактору конкурентоспособности на примере ОАО «ЯЗДА».

Ассортимент. ОАО «ЯЗДА» производит: топливоподающие системы, запасные части для топливоподающих систем, прецизионные гидравлические компоненты (гидроопора и гидронатяжитель), клапанные пружины для «АвтоВАЗ» и «ЗМЗ», тепловую энергию для сторонних потребителей, прочее (экспериментальная продукция, ТНП). Ассортимент производимой продукции постоянно увеличивается. Новые продукты создаются на основе изучения предпочтений потребителей конкретного рынка. ОАО «ЯЗДА» занимает лидирующие позиции на рынке производства топливной аппаратуры к дизельным двигателям в РФ. ОАО «ЯЗДА» наращивает выпуск запасных частей и сохраняет долю на рынке производства запасных частей более 35%.

Цена. При разработке и обосновании цен учитываются: соотношение и динамика цен на продукцию, динамика цен на аналогичную продукцию конкурентов, цены на импортные аналоги, себестоимость продукции, рост цен на покупные полуфабрикаты и материалы поставщиков, уровень инфляции, конкурентная среда.

Средние цены на выпускаемую ОАО «ЯЗДА» продукцию выше в среднем на 4–5% цен конкурентов. В целом уровень спроса и рыночная доля формируются не за счет ценового фактора. Напротив, завоевывая рынки, компания не стремится адаптировать свои цены к рыночной ситуации. Умело используя агрессивную систему продвижения продукции и обеспечивая ее высокое качество, ОАО «ЯЗДА» может позволить себе устанавливать цены, которые будут выше, чем у обычных национальных производителей.

Качество. В 2011 г. система менеджмента качества завода сертифицирована по ГОСТ Р ИСО/ТУ 16949-2009. ОАО «ЯЗДА» – лауреат премии Ярославской области «За лучшую работу в области качества». ОАО «ЯЗДА» присвоено почетное звание лауреата конкурса «Российский лидер качества». Производство продукции осуществляется по стандартам корпоративной системы менеджмента качества. Вся продукция предприятия, выпускаемая под товарными знаками ОАО «Ярославский завод дизельной аппаратуры», соответствует не только стандартам корпоративной системы качества, но и международным стандартам качества ISO. Товарный знак ОАО «ЯЗДА» имеет широкую известность и положительный имидж в России, СНГ и странах экспорта автомобилей и двигателей. Продукция конкурентоспособна по техническому уровню, качеству и цене. Вся выпускаемая предприятием продукция имеет патентный уровень.

Технологические процессы и материальная база завода. Завод имеет большую производственную площадь, включающую 10 цехов основного производства и семь цехов вспомогательного производства общей площадью 1964 кв. м. Производство оснащено современным высокотехнологичным оборудованием, все процессы автоматизированы.

Продвижение продукта (реклама, система сбыта). У ОАО «ЯЗДА» сложились устойчивые связи с покупателями. Компания постоянно проводит PR-акции и является участником множества общественных конкурсов и грантов.

Взаимоотношения с поставщиками. Более 70% сырья и материалов, необходимых для производства продукции, предприятие приобретает у российских поставщиков. По некоторым видам материалов и сырья закупки на 100% российские. В различных регионах ОАО «ЯЗДА» помогает своим подрядчикам налаживать производство (например, инвестированы средства в заводы по производству металлопроката), повышать качество сырья (такие проекты были реализованы для поставщиков машинного масла), повышать качество производимых товаров до уровня международных стандартов (производителям технического масла помогает проводить аудит на сертификацию производства).

Взаимоотношения с покупателями. Это направление работы (программы лояльности) считается самым важным в маркетинговой политике предприятия. Помимо традиционных маркетинговых стратегий (бонусы, подарки) ОАО «ЯЗДА» постоянно проводит промоакции, направленные на поддержание имиджа компании.

Особенностью взаимоотношений ОАО «ЯЗДА» с покупателями является разветвленность рынка сбыта продукции по регионам и географическим точкам (регионы РФ и СНГ). В системе распределения продукции в ОАО «ЯЗДА» за каждым региональным сегментом закреплен один менеджер, что позволяет своевременно отслеживать спрос и сбыт, а также исключает задержки с поставками продукции компании до потребителя.

Персонал, специалисты. Штат предприятия укомплектован полностью, текучесть персонала низкая. Персонал предприятия ежегодно проходит курсы повышения квалификации.

Финансовое положение компании и целевые ориентиры. По состоянию на конец 2014 г. на предприятии сохраняется неустойчивое финансовое положение. Данное финансовое состояние характеризуется наличием нарушений финансовой дисциплины, перебоями в поступлении денежных средств на расчетный счет, снижением доходности деятельности предприятия.

Таким образом, по результатам оценки факторов внутренней и внешней среды деятельности исследуемого машиностроительного предприятия можно сделать выводы, что отрицательно внутреннюю и внешнюю среду ОАО «ЯЗДА» характеризуют следующие факторы:

1) нестабильность экономической среды в стране, высокий уровень инфляции и снижение потребительской активности;

2) рост конкуренции со стороны иностранных производителей;

3) неустойчивое финансовое положение ОАО «ЯЗДА», снижение платежеспособности и рентабельности деятельности;

4) цены на выпускаемую продукцию по ряду позиций товарной номенклатуры выше конкурентов, что обусловлено высокими затратами предприятия.

В составе положительных факторов следует учесть, что ОАО «ЯЗДА» удерживает более 55% рынка топливоподающих систем для дизельных двигателей РФ и СНГ. Конкурентов «ЯЗДА» в производстве ТПС для дизельных автомобильных двигателей в РФ и СНГ нет. Основа успеха концерна в России – высокое качество производимой продукции и сильная логистика.

Анализ критериев конкурентоспособности – важнейший этап анализа ключевых факторов успеха предприятия в сравнении с конкурентами (табл. 2).

Каждому обозначенному фактору конкурентоспособности была дана оценка по десятибалльной шкале. Оценка выставлялась исходя из основных показателей деятельности конкурентов ОАО «ЯЗДА» и конкурентов на рынке.

Данные, полученные при анализе, представлены в табл. 3. Для перевода показателей в относительные величины была использована следующая система оценки: 5 баллов – оценивается показатель, имеющий значение хуже, чем базовый; 7 баллов – на уровне базового; 10 баллов – лучше, чем базовый.

При сравнительном анализе конкурентных преимуществ ОАО «ЯЗДА» и заводов-конкурентов можно сделать вывод, что главным конкурентом ОАО «ЯЗДА» является Концерн «BOSCH». Данному концерну ОАО «ЯЗДА» уступает 7 баллов.

Таблица 2

Ключевые факторы успеха ОАО «ЯЗДА»

в сравнении с показателями конкурентов

|

Показатель |

ОАО «ЯЗДА» |

Конкуренты |

|||

|

Концерн «BOSCH» |

Концерн «Delpi»; ПА «Motorpal» |

ОАО «НЗТА»; ОАО «АЗТН»; ЗАО «АЗПИ» |

ПАО «ЧТА», АО «Белорусский автоагрегатный завод» |

||

|

Ассортимент выпускаемой продукции |

Предлагает продукцию современной конструкции, широкой номенклатуры, которая отличается от аналогов техническим уровнем |

Предлагает продукцию широкой номенклатуры, отличающуюся высоким качеством и инновациями |

Продукция широкой номенклатуры, среднего качества и технологического уровня |

Продукция широкой номенклатуры, среднего качества и технологического уровня |

Продукция широкой номенклатуры, среднего качества и технологического уровня |

|

Цена на отдельные виды продукции |

Выше средней на рынке |

Выше средней на рынке |

Ниже средней на рынке |

Среднеотраслевые цены |

Среднеотраслевые цены |

|

Качество продукции |

Используется система качества серии ISO, внедрена система менеджмента качества, ГОСТ |

Используется система качества серии ISO, внедрена система менеджмента качества |

Используется система качества серии ISO, внедрена система менеджмента качества |

Качество отвечает предъявляемым требованиям, ТУ, ГОСТ |

Качество отвечает предъявляемым требованиям, ТУ |

|

Технологические процессы |

Современная материально-техническая база, непрерывное воспроизводство основных фондов; используется высококачественное сырье |

Современная материально-техническая база, инновационное оборудование; используется высококачественное сырье |

Современная материально-техническая база, непрерывное воспроизводство основных фондов; сырье сомнительного качества |

Современная техническая база, непрерывное воспроизводство основных фондов |

Современная техническая база, непрерывное воспроизводство основных фондов |

|

Продвижение продукта |

Региональная диверсификация, применяются методы поощрения постоянного клиента, проведение промоакций |

Широкая логистика, региональная диверсификация, эффективная система продвижения продукта |

Широкая логистика, региональная диверсификация, эффективная система продвижения продукта |

Слабодивер-сифицированные рынки покупателей, неэффективная система сбыта и продвижения продукта |

Ориентация на ограниченное число покупателей, неэффективная логистика, отсутствие системы поощрения покупателей |

|

Взаимоотношения с покупателями и торговыми посредниками |

Наработанная клиентская база, ориентация на ее расширение |

Наработанная клиентская база, завоевание новых рынков |

Наработанная клиентская база, завоевание новых рынков |

Наработанная клиентская база, ориентация на ее расширение |

Наработанная клиентская база, ориентация на ее расширение |

|

Персонал и специалисты |

Наличие высококвалифицированных специалистов |

Наличие высококвалифицированных специалистов |

Наличие высококвалифицированных специалистов |

Наличие высококвалифицированных специалистов |

Наличие высо-коквалифици-рованных специалистов |

|

Финансовое положение и репутация |

Известный бренд, репутация как надежного партнера, неустойчивое финансовое положение |

Известный бренд, репутация как надежного партнера, устойчивое финансовое положение |

Неизвестный бренд, устойчивое финансовое положение |

Неизвестный бренд, устойчивое финансовое положение |

Известный бренд, неустойчивое финансовое положение |

Полученные результаты оценки ключевых факторов успеха ОАО «ЯЗДА» свидетельствуют о том, что, в сравнении с конкурентами в отрасли, основными проблемами предприятия являются:

1) цены на реализуемую продукцию выше среднеотраслевых (уступают китайским и индонезийским производителям);

2) неустойчивое финансовое положение предприятия, что снижает инвестиционные возможности предприятия.

В целях усиления ключевых факторов успеха и повышения уровня конкурентоспособности ОАО «ЯЗДА» необходимо разработать направления по укреплению финансового состояния предприятия и снижению цен на реализуемую продукцию до среднеотраслевого значения. ОАО «ЯЗДА» можно предложить следующие направления по усилению ключевых факторов успеха:

1) реструктуризация обязательств по краткосрочным кредитам и по расчетам с поставщиками;

2) увеличение собственного капитала за счет дополнительной эмиссии акций;

3) высвобождение неиспользуемых основных средств;

4) в целях улучшения финансового состояния рекомендуется снизить запасы до их соответствия плановым потребностям.

Таблица 3

Оценка ключевых факторов успеха машиностроительного предприятия

ОАО «ЯЗДА»

|

Критерий конкурента |

Характеристика и оценка фактического состояния по 10-балльной шкале |

||||

|

ОАО «ЯЗДА» |

Концерн «BOSCH» |

Концерн «Delpi»; ПА «Motorpal» |

ОАО «НЗТА»; ОАО «АЗТН»; ЗАО «АЗПИ» |

ПАО «ЧТА», АО «Белорус-ский автоагрегатный завод» |

|

|

Ассортимент выпускаемой продукции |

10 |

10 |

8 |

5 |

5 |

|

Цена на отдельные виды продукции |

8 |

8 |

10 |

9 |

9 |

|

Качество продукции |

10 |

10 |

7 |

8 |

8 |

|

Технологические процессы |

9 |

10 |

8 |

8 |

8 |

|

Продвижение продукта |

9 |

10 |

8 |

8 |

8 |

|

Взаимоотношения с покупателями и торговыми посредниками |

10 |

10 |

8 |

9 |

9 |

|

Персонал и специалисты |

10 |

10 |

10 |

10 |

10 |

|

Финансовое положение и репутация |

5 |

10 |

10 |

8 |

7 |

|

Итого |

71 |

78 |

69 |

65 |

64 |