Здравствуйте, друзья!

В мире есть старейшая ценная бумага, которую считают прародительницей других инструментов. А мы еще ее не обсуждали в статьях. Непорядок. Исправляемся. В этой статье разберемся, что такое вексель, каких видов он бывает и где применяется.

Определение и виды

Если совсем упрощать, то это обещание заплатить. Предметом вексельного обязательства являются только деньги.

Понятие известно еще с начала нашей эры (VII век). Вексельная система была разработана для ускорения процесса торговли и обеспечения безопасности торговых сделок. Купцы Италии, например, заводили в гавань свои корабли, груженные товаром. Продавали его. И вместо наличных денег, с которыми было небезопасно, получали векселя, которые при возвращении предъявляли к оплате.

Законодательство, регулирующее обращение документа, конечно, не такое старое, но возраст тоже впечатляет. В 1930 году был принят специальный закон на Женевской конференции. В России пользуются федеральным законом от 1997 года, который отсылает к Постановлению 1937 года.

Но в обоих документах говорится, что они вводятся ввиду присоединения нашей страны к Международной конвенции, поэтому практически повторяют закон 1930 года. Получается, что обращение этой ценной бумаги регулируется не гражданским, а международным законодательством, что повышает ее надежность.

- Простой. Его признаком является участие двух сторон. Плательщиком или должником является тот человек, кто выписал документ. Его называют векселедателем. Пример: Алексей хочет открыть свой бизнес, ему требуется для этого 500 тыс. рублей. Он обращается к Николаю с просьбой одолжить деньги. Николай соглашается и получает статус векселедержателя. Алексей выписывает вексель. В зависимости от прописанных условий Николай предъявляет вексель к оплате в определенный срок. Возвращает деньги Алексей.

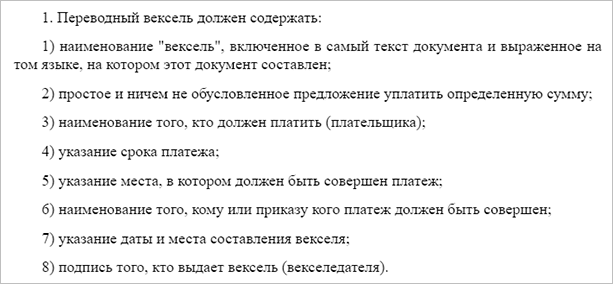

- Переводной или тратта. Участвуют 3 стороны. В описанный пример добавляется Сергей. Именно его в качестве плательщика долга указал Алексей в выписанном векселе. Николай требует деньги уже с Сергея. Естественно, Сергей должен дать согласие (акцепт) в момент оформления ценной бумаги на выплату денег.

Есть и другие классификации. По способу получаемого дохода:

- Дисконтный. Имеет номинальную стоимость. Например, должник Алексей выписывает документ Николаю (векселедержателю) на сумму 500 тыс. рублей. Но Николай передает только 450 тыс. рублей Алексею. Сумма к погашению потом будет все равно 500 тыс. рублей. Разница – это доход Николая.

- Процентный также имеет номинал, но доход векселедержателю выплачивается в процентах.

- с указанием конкретной даты;

- с погашением сразу при предъявлении ценной бумаги или через конкретное время.

По гарантии оплаты:

- авалированный, т. е. когда третья сторона (например, банк) поручается за должника, что он выплатит долг своевременно и в полном объеме, в этом случае они несут солидарную ответственность;

- не авалированный – без поручительства.

Аваль – это вексельное поручительство, по которому третья сторона принимает на себя ответственность по обязательствам векселедателя.

По праву передачи:

- по индоссаменту – первый векселедержатель может передать вексельное право другому лицу;

- именной – нет права передачи другому лицу;

- на предъявителя – документ может переходить из рук в руки неограниченное число раз.

На сайте Сбербанка четко указано, что он не авалирует векселя, выданные сторонними эмитентами, с которыми состоит в партнерских отношениях.

Банковский вексель не участвует в программе страхования вкладов, поэтому в случае отзыва лицензии или банкротства векселедержатель сможет вернуть свои деньги только после реализации активов банка. Кроме того, он выступает не только эмитентом ценной бумаги, но и векселедержателем, скупая их у других лиц.

Отличие от других долговых документов

Главным отличительным свойством векселя по сравнению с другими долговыми ценными бумагами является то, что в нем не указывается причина, по которой одна сторона обязана передать деньги другой стороне. Если бумага заполнена правильно, то в суде условия сделки не обсуждаются и не оспариваются. Они просто должны быть выполнены. По сути, вексель – это подтверждение факта наличия самого долга, неважно за что.

Отличительные характеристики:

- Оформляется только на бумажном носителе. В основном на специальном бланке с элементами защиты, содержащем необходимые реквизиты.

- Предусмотрена солидарная ответственность всех лиц, поставивших подпись на документе.

- Регулируется международным правом (Женевской конвенцией).

- Векселедержатель может меняться.

- Используется в различных сферах деятельности.

- Упрощенная процедура взыскания в случае отказа векселедателя оплатить долг. У нотариуса оформляется протест. После этого суд без судебного разбирательства выпускает приказ о взыскании. Начинается исполнительное производство.

- Не требует госрегистрации.

Сроки платежа

Различают векселя:

- По предъявлении – оплачивается при предъявлении, которое должно произойти в течение 1 года после составления. Может быть оговорен конкретный срок, раньше которого документ к оплате не предъявят.

- В какое-то время от предъявления. Например, через 15 дней, 2 месяца и пр.

- В какое-то время от составления.

- На определенный день.

Векселедержатель должен предъявить документ к оплате либо в тот же день, какой прописан, либо в течение двух рабочих дней после указанной даты. Векселедатель при передаче денег может потребовать расписку.

Сферы применения

Для чего нужен вексель:

- при кредитовании физических и юридических лиц он считается надежным обеспечением кредита, заемщик выдает его своему кредитору;

- для привлечения капитала, например, банками и предприятиями не надо проходить сложную процедуру по эмиссии акций или облигаций, если потребовались средства на развитие;

- для взаиморасчетов между предприятиями с возможностью зачета взаимных требований;

- для оплаты сделок безналичным путем;

- выступает самостоятельным объектом купли-продажи;

- для отсрочки платежа покупатель выписывает документ продавцу товаров и услуг.

Обязательные реквизиты и исключения из правил

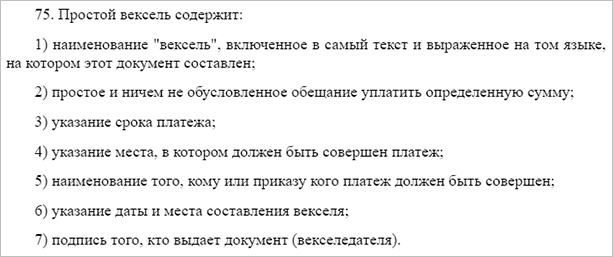

Рассмотрим, как правильно оформлять вексельную ценную бумагу. В Положении от 1937 года указано, что реквизитами простого векселя являются:

Переводной содержит:

Отличие только в пункте об указании плательщика. В первом случае он отсутствует, во втором – это обязательный элемент.

Есть исключения из правил:

- Срок платежа может быть не указан, тогда долг должен быть оплачен по предъявлении.

- Если место платежа не указано, считается, что это надо сделать в месте составления документа по месту жительства векселедателя.

В переводной ценной бумаге могут быть оговорены проценты, если она выдана со сроком погашения по предъявлении или с оплатой через какое-то время от предъявления.

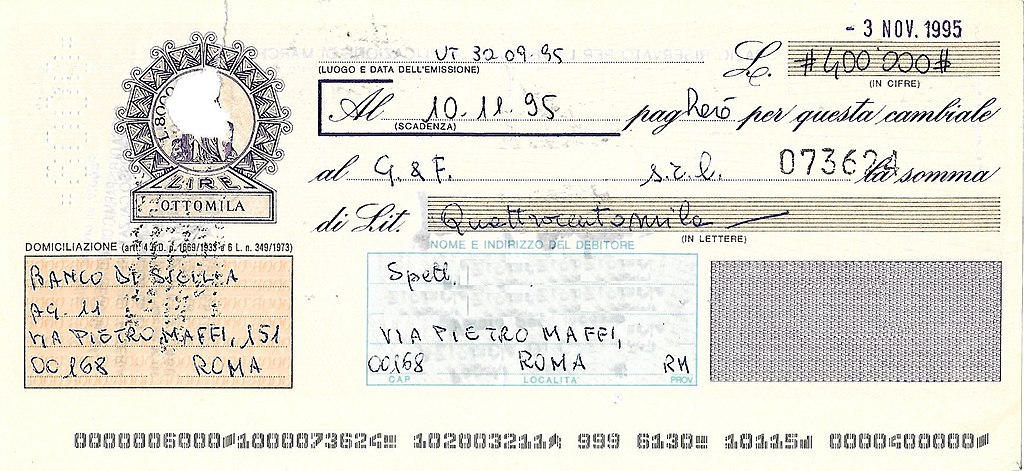

Два основных вида векселей выглядят следующим образом:

Банковский вексель на примере Сбербанка

Крупнейшим эмитентом векселей является Сбербанк. Он оформляет их на бланке с высокой степенью защиты. Выдает простые векселя двух видов: процентные и дисконтные.

Оплата долга производится путем безналичного перечисления средств на счет векселедержателя. Еще раз обращаю внимание, что сумма задолженности не попадает под государственное страхование вкладов.

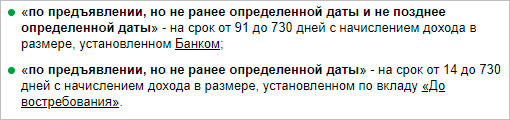

Процентные по срокам погашения:

Дисконтные по срокам погашения:

Заключение

Вексель – ценная бумага, которая прошла проверку временем. Он доказал свою эффективность и надежность. Простота оформления, международное регулирование и широкие возможности использования позволили этому документу пережить не только мировые кризисы и реформы в отдельно взятой стране, но также уход одних цивилизаций и приход других. Так что знать, что это такое, не будет лишним.

Термины, используемые в вексельном обращении

1. Вексель — документ, составленный по установленной законом форме и содержащий безусловное абстрактное денежное обязательство; ценная бумага; разновидность кредитных денег. Различают вексель простой и переводной. Простой вексель представляет собой ничем не обусловленное обязательство векселедателя уплатить по наступлении срока определенную сумму денег держателю. Переводной вексель (тратта) содержит письменный приказ векселедателя (трассанта), адресованный плательщику (трассату), об уплате указанной в векселе суммы денег третьему лицу — держателю векселя (ремитенту). Трассат становится должником по векселю только после того, как акцептирует вексель, то есть согласится на его оплату, поставив на нем свою подпись (акцептованный вексель).

Акцептант переводного векселя так же, как векселедатель простого векселя, является главным вексельным должником, он несет ответственность за оплату векселя в установленный срок.

Форма векселя, порядок его выставления, оплаты, обращения, права и обязанности сторон и все иные вексельные отношения регулируются нормами вексельного законодательства.

Вексель — строго формальный документ: отсутствие любого из обязательных реквизитов, предусмотренных вексельным законом, лишает его силы векселя.

Вексель — безусловное денежное обязательство, так как приказ трассанта переводного векселя и обязательство векселедателя простого векселя не могут быть ограничены никакими условиями.

Вексельное обязательство носит абстрактный характер: в тексте векселя не допускаются никакие ссылки на основание его выдачи.

Поэтому добросовестному держателю векселя, как правило, не могут быть противопоставлены возражения, вытекающие из того договора (сделки), который лежит в основе выдачи или переуступки векселя.

Предметом вексельного обязательства могут быть только деньги.

В процессе обращения вексель передается от одного держателя другому посредством передаточной надписи — индоссамента (именного или бланкового). Каждый индоссант так же, как и векселедатель, несет ответственность за акцепт и платеж по векселю. Вексельные обязательства плательщика, векселедателя и индоссантов могут быть дополнительно гарантированы полностью или в части вексельной суммы посредством аваля — вексельного поручительства. Вексель как ценная бумага для его оплаты должен быть предъявлен в месте платежа плательщику или третьему лицу, которому поручено оплатить вексель — домицилиату. Надлежащая оплата векселя в установленный срок погашает все вексельные обязательства. В случае отказа от платежа векселедержатель может предъявить в суде прямой иск к акцептанту (векселедателю по простому векселю). Кроме того, если вексель не акцептован или не оплачен, он имеет право требовать оплаты векселя в порядке регресса (обратного требования) от других ответственных лиц (векселедателя, индоссантов, авалистов), солидарно обязанных перед векселедержателем. Регрессивный иск может быть предъявлен ко всем этим лицам вместе и к каждому в отдельности, однако только в том случае, если отказ в акцепте или платеже был удостоверен актом протеста или иным способом, предусмотренным вексельным законодательством.

Векселедержатель по иску имеет право требовать сумму векселя, проценты и пеню за задержку платежа, а также понесенные издержки.

Вексельным законодательством предусмотрены особые сроки исковой давности.

Вексель — орудие кредита, это его основная экономическая функция. Посредством векселя можно оформить различные кредитные обязательства: оплатить купленный товар или предоставленные услуги на условиях коммерческого кредита, возвратить полученную ссуду, предоставить кредит и т.д.

Векселя, основывающиеся на указанных реальных сделках, отличают от так называемых «дружеских» или «бронзовых» векселей, не имеющих товарного покрытия и взаимно выставляемых друг на друга с целью получения по ним банковских ссуд. Векселя, основанные на торговых сделках, носят название коммерческих.

Такие векселя, если они отвечают определенным требованиям (являются краткосрочными, с двумя и более подписями), могут приниматься банками к учету или в залог как обеспечение предоставляемых клиентам ссуд.

Коммерческие банки могут переучитывать краткосрочные векселя в центральных банках.

Аваль — вексельное поручение, в силу которого лицо (авалист), совершившее его, принимает ответственность за выполнение обязательств каким-либо из обязанных по векселю лиц — акцептантом, векселедателем, индоссантом; оформляется либо гарантийной надписью авалиста на векселе или дополнительном листе (аллонж), либо выдачей отдельного документа. Объем и характер ответственности авалиста соответствует объему и характеру ответственности лица, за которого дан аваль. Авалист, оплативший вексель, имеет право требовать возмещения платежа с того лица, за которое он дал аваль, а также с лиц, ответственных перед последними. Аваль увеличивает надежность векселя и тем самым способствует вексельному обращению.

Аллонж — дополнительный лист бумаги, прикрепленный к векселю, на котором совершаются передаточные надписи, если на оборотной стороне векселя они не умещаются. На аллонже может быть совершен также аваль.

Акцептованный вексель — вексель, имеющий акцепт (согласие) плательщика (трассата) на его оплату. Акцепт оформляется надписью на векселе («акцептован», «принят», «обязуюсь заплатить» и т.д.) и подписью трассата.

Одна подпись плательщика на лицевой стороне векселя также имеет силу акцепта.

Посредством акцепта лицо, указанное на векселе в качестве плательщика (трассата), становится акцептантом — главным вексельным должником. Акцептованные векселя, основанные на торговой сделке, принимаются коммерческими банками к учету (покупаются), а также в обеспечение предоставляемых кредитов и могут переучитываться в центральных банках.

Бронзовый вексель — вексель, не имеющий реального обеспечения, выписанный на вымышленное лицо.

Дружеский вексель — вексель, выдаваемый одним лицом другому без намерения векселедателя произвести по ним платеж, а лишь с целью изыскания денежных средств путем взаимного учета этих векселей в банке. Дружеские векселя выдаются людьми, безусловно доверяющими друг другу.

Бланковый индоссамент — передаточная надпись на предъявителя, может состоять из одной лишь подписи индоссанта. Лицо, владеющее документом по бланковому индоссаменту, имеет право заполнить бланк от своего имени или имени другого лица, индоссировать документ посредством полного или бланкового индоссамента, передать новому держателю простым вручением.

Векселедержатель — владелец векселя, имеющий право на получение указанной в нем суммы денег. Векселедержатель, обозначенный в качестве получателя в самом векселе, называется первым векселедержателем (ремитентом).

При передаче векселя законным векселедержателем является лицо, основывающее свое право на непрерывном ряде индоссаментов.

Векселедержатель имеет право на сам вексель; он обязан отдать его тому, кто лишился владения векселем, лишь в том случае, если приобрел вексель недобросовестно или, приобретая, совершил грубую неосторожность. Векселедержатель имеет право на получение платежа по векселю от акцептанта (векселедателя простого векселя), а также в порядке регресса от всех других ответственных лиц (индоссантов, авалистов). Векселедержателю принадлежит также ряд других прав (совершения протеста, предъявления судебных исков и т.п.), предусмотренных вексельным законодательством.

Вексельная метка — один из реквизитов переводного векселя: включенное в текст наименование «вексель», написанное на том языке, на котором составлен документ.

Грационные дни — предусмотренные вексельным законодательством ряда стран льготные дни, на которые удлиняется срок платежа, обозначенный на векселе. Так, английским законодательством установлены 3 грационных дня, т.е. вексель может быть оприходован лишь через три дня по истечении его срока. В странах, присоединившихся к Женевской вексельной конвенции 1930 года, грационные дни не применяются.

Дисконт векселей — в банковской практике учетный процент, взимаемый банками при учете векселей, представляет собой выраженную в процентах разницу между суммой векселя и суммой, уплачиваемой банком при покупке векселя до наступления срока платежа.

Дисконт, взимаемый Центральным Банком с кредитных учреждений при переучете коммерческих векселей, является официальной учетной ставкой.

Домицилированный вексель — вексель, имеющий оговорку о том, что он подлежит оплате третьим лицом (домицилиатом) в месте жительства плательщика или в другом месте.

Такая оговорка проставляется на векселе векселедателем. Если домицилиат в ней не указан, он может быть назван плательщиком при акцепте.

Домицилированный вексель предъявляется к оплате домицилиату, который не является ответственным по векселю лицом, а лишь своевременно оплачивает вексель за счет плательщика, предоставившего в его распоряжение необходимые средства.

Индоссамент — передаточная надпись на ценной бумаге, векселе, чеке, коносаменте и т.п., удостоверяющая переход прав по этому документу к другому лицу. Проставляется обычно на оборотной стороне документа или на добавочном листе. Лицо, совершающее индоссамент, называется индоссантом.

Индоссамент может содержать указание лица, в пользу которого переводится документ (полный или именной индоссамент), быть на предъявителя или состоять из одной лишь подписи индоссанта (бланковый индоссамент). Лицо, владеющее документом по бланковому индоссаменту, имеет право заполнить бланк от своего имени или имени другого лица, индоссировать документ посредством полного или бланкового индоссамента, передать новому держателю простым вручением. Кроме передаточной функции, индоссамент на векселе и чеке выполняет также гарантийную функцию: каждый индоссант по векселю отвечает за акцепт и за платеж, индоссант по чеку — за платеж. Индоссант несет солидарную ответственность вместе с векселедателем (чекодателем), авалистом и плательщиком (хотя и может снять с себя эту ответственность посредством индоссамента с оговоркой «без оборота»).

Индоссамент на векселе должен быть простым и ничем не обусловленным, частичный индоссамент недействителен.

На векселе разрешается проставлять так называемый препоручительный индоссамент с оговоркой «валюта на инкассо» или «как доверенному». Собственником документа при этом остается индоссант, а держатель выступает в роли его поверенного и может совершать любые действия, необходимые для получения платежа. На векселе допускается также проставление индоссамента с оговоркой «валюта в залог», то есть вексель передается держателю не в собственность, а в залог.

Инкассо — банковская операция, посредством которой банк по поручению своего клиента получает на основании расчетных документов предприятий, объединений, организаций, учреждений за отгруженные в их адрес товарно — материальные ценности и оказанные услуги и зачисляет эти средства на его счет в банке.

Обеспечительский вексель.

В условиях, когда задолженность существует уже длительное время, а заемщик необязателен и ненадежен, от него может быть потребован обеспечительский вексель. В данном случае вексель используется как обеспечение ссуды. Вексель хранится на депонированном счете заемщика и не предназначается для дальнейшего оборота. Если платеж совершается в срок, то вексель погашается. Если же выплата ссуды задерживается, то должнику предъявляются претензии.

Облиго (от латинского obligo — обязывать).

1) Задолженность по вексельным обязательствам.

2) Книги, журналы и т.п., в которых банки отражают задолженность банку со стороны лиц, обязанных по учетным векселям.

Онкольные ссуды (от англ. on call — по требованию) — ссуды банков, которые могут быть востребованы в любое время (ссуды до востребования), в связи с чем от степени ликвидности являются первоклассными активами. Такие ссуды в банковской мировой практике представляются под обеспечение векселями, товарами и ценными бумагами.

Регресс — обратное требование о возмещении уплаченной суммы, предъявляется одним физическим или юридическим лицом к другому обязанному лицу. Регресс применяется при протесте векселя или чека.

Индоссант, оплативший опротестованный вексель (чек), имеет право обратного требования к предыдущим индоссантам и векселедателю (чекодателю), которые несут по векселю солидарную

ответственность.

Ректа — вексель, или именной вексель.

На именном векселе, как правило, стоит отметка «не приказу», превращающая оборотный документ в необоротный. Эти векселя не могут индоссироваться.

Ремитент — лицо, в пользу которого выписан переводной вексель (тратта), первый векселедержатель. В качестве ремитента может выступать как третье лицо, так и векселедатель. Указание ремитента — обязательный реквизит векселя по женевскому Единообразному вексельному закону.

Соло — вексель: 1) то же, что и простой вексель; 2) вексель, на котором имеется только одна подпись лица, обязанного совершить платеж.

Сроки давности по вексельным требованиям.

Срок давности претензий к акцептанту составляет 3 года, к индоссантам и выставителю векселя — 1 год. Срок давности требований одного из индоссантов, оплатившего вексель, к трассанту и другим лицам, совершившим передаточные надписи, составляет 6 месяцев.

Прима — вексель (первый вексель) — это обозначение на тратте (переводном векселе) ставится в тех случаях, когда вексель составляется по требованию первоприобретателя в нескольких экземплярах одинакового содержания, именуемых образцами. Причем все вексельные образцы составляют единый вексель и вместе с тем в каждом из них воплощается полностью вексельное обязательство.

Протест векселя — действия уполномоченного государственного органа (нотариуса, судебного исполнителя), официально подтверждающие факты, с которыми вексельное законодательство связывает наступление определенных правовых последствий, оформляется составлением акта протеста. Актом протеста могут быть удостоверены: отказ плательщика от акцепта или оплаты векселя (протест в неакцепте или неплатеже); отказ акцептанта проставить дату акцепта (протест в недатировании акцепта); отказ депозитария векселя от его выдачи собственнику (протест о невручении).

Наиболее распространены факты протеста в неакцепте и неплатеже векселей.

Опротестованные векселя не принимаются банками к учету и в обеспечение выдаваемых кредитов, не могут служить средством платежа. Протест в неплатеже свидетельствует, как правило, о финансовых трудностях плательщиков.

Секунда — вексель — второй экземпляр выпущенного переводного векселя (см. прима — вексель).

Тратта — переводной вексель.

В современной банковской и коммерческой практике, а также юридической и экономической литературе тратта — синоним термина «переводной вексель».

Трассант — векселедатель переводного векселя (тратты). Отвечает за акцепт и платеж по векселю. Подпись трассанта является обязательным реквизитом переводного векселя. Трассант может сложить с себя ответственность за акцепт, однако всякое условие, по которому он слагает с себя ответственность за платеж, считается ненаписанным.

Трассат — плательщик по переводному векселю (тратте). Указание трассата является обязательным реквизитом переводного векселя. Трассат становится ответственным лицом только после акцепта векселя, в силу которого он принимает на себя обязательство оплатить его в установленный срок.

Цессия — уступка требования в обязательстве другому лицу, передаче кому-либо своих прав на что-либо. Переуступающий свое право — цедент, приобретающий это право — цессионарий.

Вексель — первая ценная бумага в истории и единственная, которую может выпустить обычный человек

Вексель — первый известный вид ценной бумаги в истории

В этой статье:

- Что такое вексель

- Виды

- Кто может выдать

- Погашение

- Протест векселя

- Риски

Что такое вексель

Вексель (от нем. Wechsel — «обмен, мена») — это документарная

ценная бумага

, в которой в письменном виде закреплено обещание одной стороны выплатить другой стороне определенную сумму денег либо по требованию последней, либо в указанную дату. Основная экономическая функция векселя — кредитная. С помощью векселя оформляются различные кредитные обязательства: оплата товара или услуги, возврат полученного кредита, предоставление кредита, обеспечение ссуды и т. д. Особое значение вексель в части этой функции имеет для покупателя, так как он дает ему возможность получить кредит от продавца без посредничества банков и других финансовых институтов.

Вексель обычно используется в бизнесе как средство краткосрочного финансирования. Например, компания продала товары, но еще не получила плату за них, соответственно, у нее нет наличных денег, чтобы расплатиться со своими кредиторами. В этом случае компания может выпустить вексель, по которому кредиторы компании смогут получить деньги после того, как с ней расплатятся должники. В вексельной схеме может принять участие и банк: в обмен на вексель компания получает наличные у банка и расплачивается со своими кредиторами, а перед банком гасит задолженность позже, когда получает средства от покупателей, первоначально взявших товар без оплаты.

Вексель может выписать и физическое лицо другому физическому лицу, но, как правило, они не пользуются этим правом ввиду сложности оформления документа по всем требованиям закона. Чаще всего население участвует в обращении векселей в качестве их покупателя у банков для сохранения и приумножения денежных средств — по таким бумагам предусмотрена выплата процентов.

Векселя занимают промежуточное место между неформальностью долговой расписки и юридической строгостью кредитного договора. Обычно вексель хранится у стороны, которой должны деньги, и возвращается

эмитенту

после оплаты.

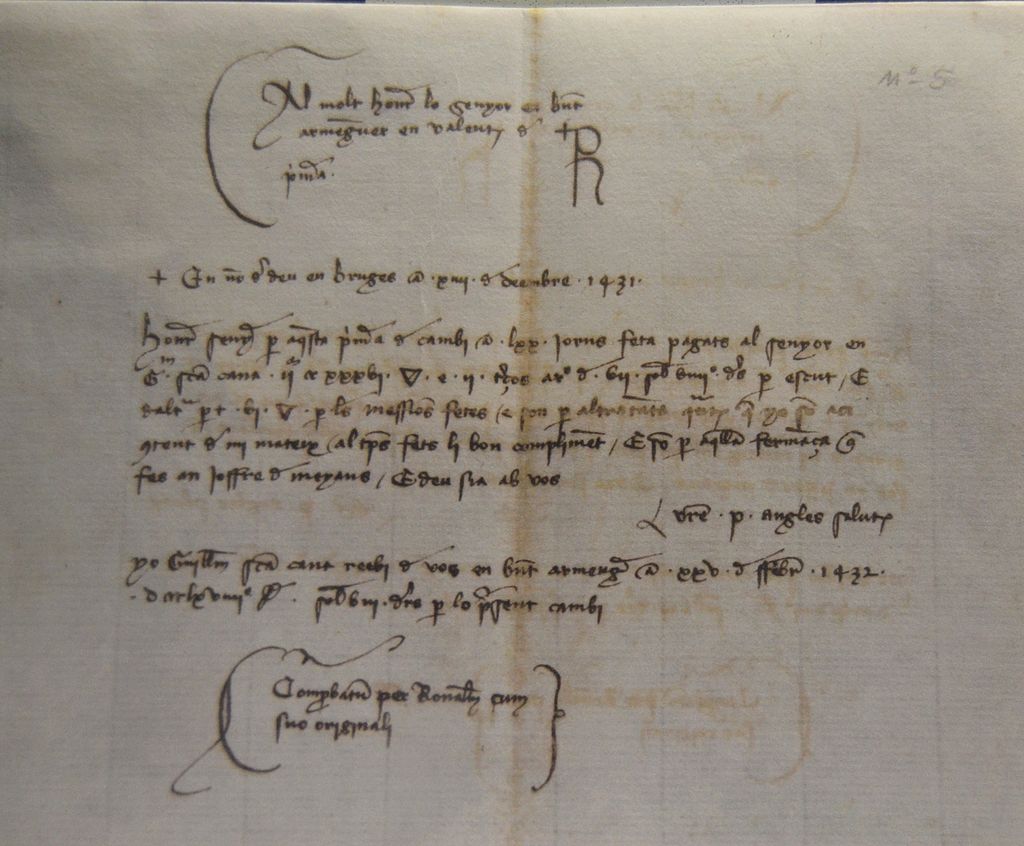

Рукописное обменное письмо, Италия, 1431 год. Переводной вексель был создан для того, чтобы избежать опасностей, связанных с перевозкой денег в монетах

(Фото: Музей истории Валенсии / Wikimedia Commons)

Словарь «РБК Инвестиций»: Ценная бумага

Вексель — первая форма ценной бумаги. Исторические данные свидетельствуют о появлении прототипов векселя во времена древнего Вавилона. Развитие торговли вызывало потребность как в безопасном переводе средств из одного места, так и в коммерческих кредитах. В эпоху средневекового феодализма в XII–XIV веках стали формироваться элементы вексельного обращения в том понимании, которое дошло до современности. В то время валюты не были свободно конвертируемыми — государства обладали «правом чеканки», которое запрещало обращение иностранных монет внутри одной страны и вывоз собственных в другие. Переселенцы и торговцы для перевода денег из одной местности в другую стали использовать «обменные письма». Они выдавались в одной стране в обмен на наличные деньги, а в другой вновь обменивались на наличные через менял, которые имели своих представителей, партнеров и контрагентов в различных государствах. Со временем векселя стали общепринятым платежным средством за поставленный товар.

В 1848 году прусским правительство приняло Общегерманский вексельный устав, который был взят за основу вексельного законодательства в нескольких европейских государствах. В 1930 году в Женеве была принята конвенция «О единообразном законе о переводном и простом векселе», унифицировавшая основные нормы международного вексельного права, которые действуют и по сей день.

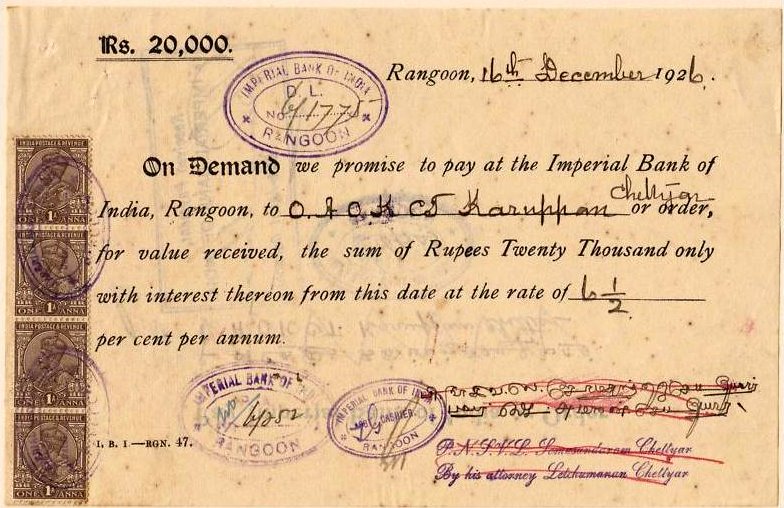

Вексель от Императорского банка Индии, Рангун, Бирма, 1926 год

(Фото: Imperial Bank of India / Wikimedia Commons)

В России векселя регулируются в соответствии с международными нормами, что отражено в Федеральном законе от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе».

Статус векселя как одного из основных экономических видов российских ценных бумаг, а также правовые последствия утраты векселя и порядок восстановления прав по утраченному векселю закреплены в Гражданском кодексе Российской Федерации. Операции с векселями для целей налогообложения рассматриваются как операции с ценными бумагами со всеми вытекающими из этого последствиями.

Вексель — единственный вид ценной бумаги, обязательства по которой, согласно российскому законодательству, могут нести не только юридические лица, но и обычные граждане (физические лица).

Виды векселей

Право на вексель, то есть на получение указанной в нем суммы денег, имеет векселедержатель.

Вексель относится к долговым ценным бумагам: товарный вексель — представитель капитала в товарной форме, финансовый вексель — в денежной форме.

Виды векселей по эмитенту:

- казначейские — правом выпуска обладают Центральный банк России и Минфин;

- муниципальные — правом выпуска обладают местные органы власти и управления при согласовании с правительством;

- частные — правом выпуска обладают юридические и физические лица.

Виды векселей по экономической сущности:

- коммерческие — вексель используется для отсрочки платежа по товарной сделке или в качестве коммерческого кредита;

- финансовые — вексель выступает гарантом возврата полученной ссуды. Дисконтный финансовый вексель — номинал возвращается при гашении, доход не выплачивается. Процентный финансовый вексель — номинал возвращается при гашении, доход выплачивается только при гашении;

- банковские — вексель используется банками для привлечения свободных денежных средств с выплатой определенного вознаграждения;

- фиктивные — в основе нет ни движения товара, ни движения денег. К фиктивным векселям относят: бронзовый, дружеский, встречный. Бронзовый — вексель, не имеющий реального обеспечения, плательщиком по нему является либо вымышленное лицо, либо заведомо неплатежеспособное. Дружеский — вексель, который выдает одно платежеспособное лицо другому неплатежеспособному как средство платежа или изыскания денежных средств путем учета векселя в банке. Встречный вексель — два лица выставляют векселя друг другу, после чего учитывают их в разных банках. При наступлении срока платежа они вновь обмениваются векселями и учитывают их в других банках.

Виды векселей по плательщику:

- простые (соло) — тот, кто выдал вексель (векселедатель), тот по нему и платит (плательщик). Обязательства векселедателя (должника) ничем не обусловлены, то есть он не может отказаться по нему уплатить определенную сумму денег в установленный срок и в конкретном месте векселедержателю или по его приказу;

- переводные (тратта) — векселедатель и плательщик — разные лица. Необходимо согласие плательщика быть плательщиком — главным должником по векселю. Плательщик — должник векселедателя, векселедатель — должник первого векселедержателя. Переводной вексель (тратта) содержит письменный приказ векселедателя (трассанта), адресованный плательщику (трассату), об уплате указанной в векселе суммы денег третьему лицу — держателю векселя (ремитенту). Трассат становится должником по векселю только после того, как акцептирует вексель, то есть согласится на его оплату, поставив на нем свою подпись (акцептованный вексель).

Простой вексель, Италия, 1995 год

(Фото: Wikimedia Commons)

Виды векселей по сроку платежа:

- определенно срочные — установлена конкретная дата оплаты;

- неопределенно срочные — день платежа заранее не определен и зависит в основном от векселедержателя.

Виды векселей по наличию залога:

- обеспеченные — вексель гарантирован залогом, который остается в распоряжении кредитора до полной оплаты долга;

- необеспеченные — вексель не гарантирован залогом.

Виды векселей по возможности передачи другому лицу:

- индоссируемые — по индоссаменту могут передаваться другому лицу, свободно обращаются;

- неиндоссируемые — именные, передача другому лицу невозможна, делается оговорка «не приказу».

Виды векселей по месту платежа:

- домицилированные — место платежа не совпадает с местонахождением плательщика, первого держателя или с местом выдачи векселя. Указано в векселе дополнительно;

- недомицилированные — местом платежа является место нахождения трассата (переводной вексель), векселедателя (простой вексель), ремитента (первого получателя) или место выдачи векселя.

В настоящее время в России наибольшей популярностью среди бизнеса и банковских учреждений пользуются простые векселя (соло).

Кто может выдать вексель

Вексель может выдать как юридическое лицо, в том числе индивидуальный предприниматель, так и физическое лицо, достигшее возраста 18 лет.

Что такое погашение векселя

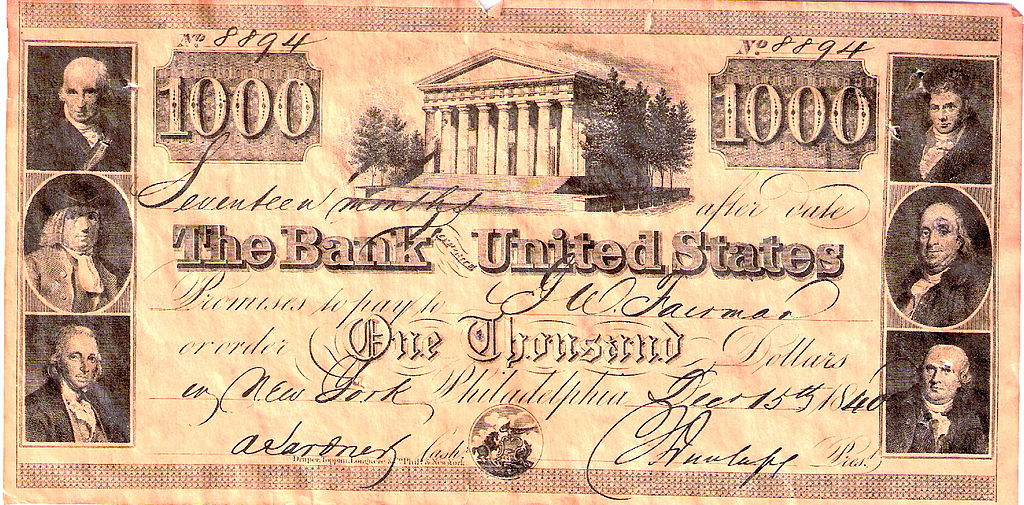

Простой вексель, США, 1840 год

(Фото: Wikimedia Commons)

Погашение векселя — это платеж по нему в установленный срок.

Процедура платежа по векселю строго стандартизирована:

- вексель предъявляется к оплате в месте нахождения плательщика, если в векселе не указано иное место;

- плательщик должен осуществить платеж немедленно по предъявлении векселя, если предъявление последнего своевременно. Отсрочка платежа по векселю допускается только в случае возникновения обстоятельств непреодолимой силы;

- при исчислении срока погашения векселя не учитывается день, в который он выписан. В случае когда день погашения приходится на нерабочий день, вексель погашается в ближайший рабочий день;

- предъявление векселя к оплате до срока его погашения не обязывает должника платить по нему, равно как и не может быть удовлетворено требование должника к векселедержателю принять платеж до срока погашения векселя;

- должник может оплатить в день погашения векселя только часть суммы, а векселедержатель не имеет права не принять платеж. В подобных случаях на лицевой стороне векселя делается отметка о погашении части вексельной суммы. Векселедержатель имеет право опротестовать неоплаченную сумму и предъявить иск к любому из всех обязанных по векселю лиц в размере неоплаченной суммы. На практике возникают такие обстоятельства, когда необходимо продлить срок платежа. В этом случае на лицевой стороне векселя делается запись «срок платежа продлен до…» и ставятся подписи всех обязанных по векселю лиц.

Бланк-образец простого векселя Сбербанка, 2022 год

(Фото: Сбербанк)

Вексель может быть не принят к платежу или к акцепту на следующих основаниях:

- по указанному адресу невозможно отыскать плательщика;

- смерть плательщика;

- несостоятельность плательщика;

- в векселе указано «не акцептован» или «не принят»;

- запись об акцепте зачеркнута.

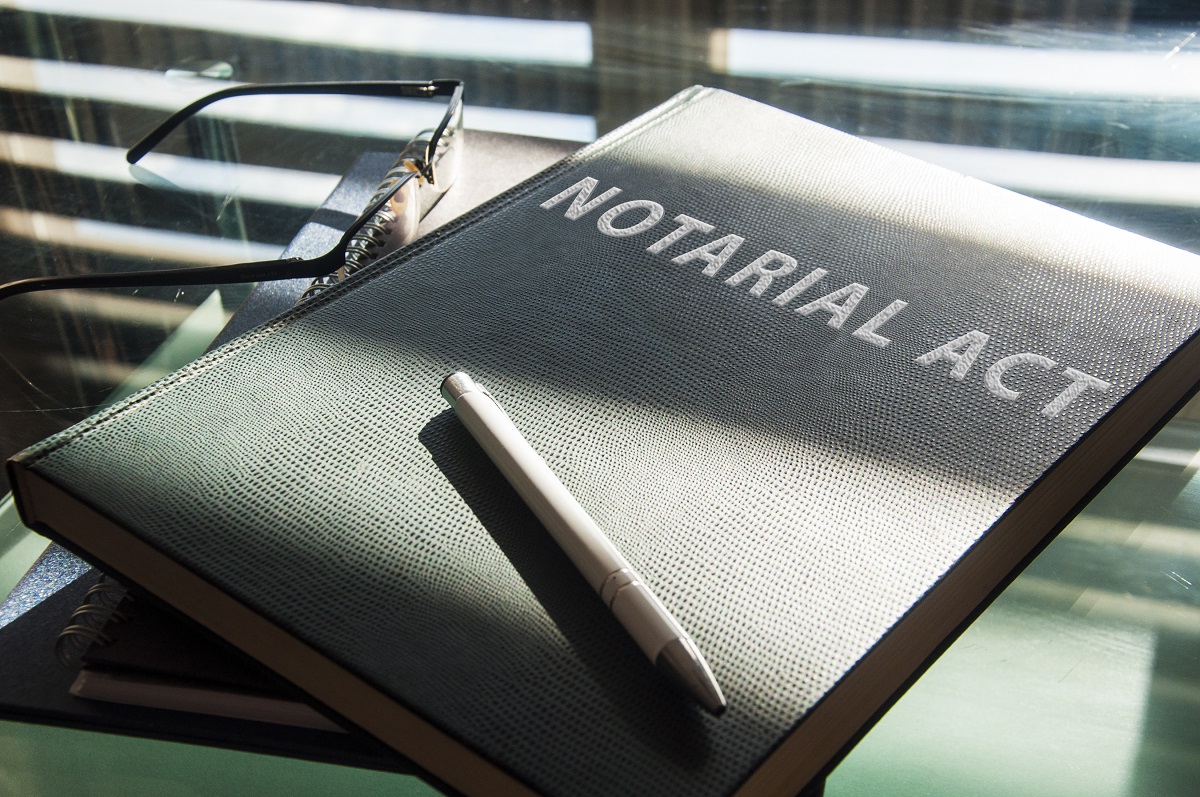

Что такое протест векселя

Фото: Shutterstock

Протест векселя — это письменно оформленный нотариусом акт протеста, в котором прописаны факты отказа плательщика от акцепта или оплаты векселя (протест в неакцепте или неплатеже), отказ акцептанта проставить дату акцепта (протест в недатировании акцепта), отказ депозитария векселя от его выдачи собственнику (протест о невручении).

Векселедержатель или его уполномоченное лицо должны предъявить неоплаченный вексель в нотариальную контору по месту нахождения плательщика или признанного им согласно условиям векселя. При невозможности установить место нахождения должника протест векселя совершается без предъявления требования о платеже или акцепте.

Если должник в досудебном порядке удовлетворит требования нотариуса, вексель возвращается взыскателю без совершения протеста. При этом на векселе проставляется отметка о получении платежа.

Если на этапе совершения протеста векселя должник отказывается удовлетворить требования кредитора, то последний имеет право обратиться в суд. При этом векселедержатель вправе требовать с должников лиц не только сумму долга по векселю, но и понесенные издержки на услуги нотариуса и судебный процесс.

В случае истечения сроков, установленных для совершения протеста в неакцепте или неплатеже, векселедержатель теряет свои права против индоссантов, векселедателя и других обязанных лиц, за исключением акцептанта.

При своевременном совершении протеста векселедержатель имеет право взыскания причитающейся ему суммы в судебном порядке в течение определенного срока, называемого вексельной давностью.

В случае если векселедержатель надлежащим образом не опротестует вексель, он потеряет право требования долга по вексельному праву, которое подразумевает безусловное обязательство должника совершить платеж независимо от наличия нарушений условий основной сделки. Тем не менее у векселедержателя, не оформившего акт протеста, остается право обратиться в арбитражный суд с исковым заявлением против должника, но решение суда будет приниматься, исходя из условий основной сделки, а не вексельного права.

У должника есть право в судебном порядке оспорить протест векселя.

Риски векселя

Основной риск при приобретении векселя — это неплатежеспособность векселедателя, то есть отсутствие выплаты по нему в срок и полном объеме. Важно также помнить, что средства физического лица, направленные на приобретение векселя, не подлежат обязательному страхованию в соответствии с Федеральным законом от 23.12.2003 N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

В вексельном обращении Росфинмониторинг и Банк России также усматривают риск использования этого вида ценных бумаг в схемах по отмыванию преступных доходов. В сентябре 2019 года Банк России рекомендовал кредитным организациям воздержаться от выдачи векселей при наличии подозрений, что вексель может быть использован в схемах, конечной целью которых является обналичивание денежных средств либо незаконный вывод денежных средств за рубеж.

«В настоящее время отмечается общее снижение использования векселей в теневых схемах, в том числе связанные с выводом денежных средств за рубеж, — сообщили «РБК Инвестициям» в пресс-службе Росфинмониторинга. — Полагаем, что на снижение существенным образом повлияла концентрация внимания кредитных организаций на операциях с векселями в связи с выпуском Банком России методических рекомендаций от 16.09.2019 № 26-МР «О повышении внимания кредитных организаций к операциям с векселями». Росфинмониторингом фиксируются неоднократные отказы банков в проведении операций с векселями на значительные суммы в связи с наличием подозрений в том, что целью их совершения является легализация (отмывание) доходов, полученных преступным путем».

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Все ценные и долговые бумаги на территории Российской Федерации регулируются теми или иными законодательными актами. Например, основным законом в этой нише является закон «О рынке ценных бумаг». Но на вексель он не распространяется. Для этого понятия существует отдельный федеральный закон — «О простом и переводном векселе», который создан на основе ещё Женевской конвенции, подписанной аж в 1930 году («О единообразном законе о переводных и простых векселях»).

Но всё же для простого жителя, для простого обывателя и труженика понятие вексель, если и знакомо, то в сознании, как правило, чрезвычайно размыто. Вы могли слышать слово вексель наряду с названиями других долговых бумаг, таких как расписка, договор займа, кредитный договор. А что же оно означает и какие характеристики имеет — вот вопрос в котором порой лучше разбираться, чем просто игнорировать. Так давайте же разберёмся.

Что такое вексель и откуда он взялся

Вексель — подписанная бумага из разряда долговых. Она обозначает право того, кто является держателем векселя, спустя время потребовать сумму долга у человека, который этот вексель выдал. Причём и время, по прошествии которого появляется право, и сумма, и даже место требования оговаривается заранее.

Но это не кредитный договор. Это не расписка. Вексель обозначает, что есть долг выписывающего вексель перед получающим вексель. Место, которое в нём прописывается — обычно банк, где открыт расчётный счёт выдающего эту бумагу. И когда истекает оговорённый срок, получающий право по векселю может прийти в этот банк и запросить определённую ранее сумму. Важно, что нет необходимости присутствовать при этом самому выдающему вексель. Банк будет сам выплачивать с обозначенного счёта долг. Главное, чтобы были все нужные документы и данные.

Само понятие векселя используется уже на протяжении нескольких веков. Пришло оно из Европы. И уже с того самого времени вексель как долговая бумага расценивался выше остальных вариантов, типа долговой расписки. По векселям происходило кредитование населения, уплата личных долгов, оплата товарных наименований и услуг. Причём когда мы говорим про серьёзное отношение к векселю, действительно имеется ввиду полная серьёзность. И если у того, кто должен был выплачивать не находилось средств в обозначенное время, то фактически доходило до продажи его имущества. Всё, чтобы исполнить вексельное обязательство.

Но, как и у любой ценной или долговой бумаги, у векселя свои особенности применения, на которые нельзя обращать меньше внимания, чем на само понятие.

Особенности векселя

Кто может выписывать вексель

Основное понятие в этом вопросе — вексельная дееспособность. То есть выпуском векселей не сможет заняться абсолютно каждый. По законодательству РФ, выделяется две группы факторов, определяющих вексельную дееспособность:

- Вексель могут выпустить совершеннолетние физические лица

- Могут выпускать юрлица

Госорганы исполнительной власти такого права не получают!

Именно поэтому, векселя чаще всего встречаются в обиходе частников, ну либо госорганизаций, которые не имеют отношения к властям.

Виды векселей

Есть несколько разновидностей, о которых мы отдельно поговорим в этой статье:

- Простой вексель

- Переводной

- Именной

- Ордерный

- Банковский

- Простой и переводной вексель

Основным принципом различия векселей считается форма уплаты долга по этому бумаге. Поэтому выделяют две основные разновидности:

Простой вексель

Чаще всего встречающийся вид бумаги. Должник в случае простого векселя — лицо, которое этот вексель выпустило.

Переводной вексель

Как несложно догадаться из названия, эта бумага переводит отношение долга. И здесь уже подключается третье лицо, которое и есть должник. То есть долг у этого третьего лица перед тем, кто выписывает вексель. А тот, кто вексель получает и будет являться его держателем потребует в обозначенное время вернуть долг именно с этого третьего лица, а не с выпускающего вексель.

Примечание: если есть долг, зафиксированный распиской или другим долговым договором, его можно перевести в долг по переводному векселю. Но нужно знать все нюансы.

Вексельный долг, как уже было замечено выше, самый серьёзный долг. Соответственно есть вариант, что должник не будет соглашаться на условия переводного векселя. И это самая главная особенность такой бумаги. Поэтому всегда помните:

Переводной вексель будет иметь силу только тогда, когда на нём будет стоять согласие на условия и обязательства (акцепт) лица, которое должно будет этот долг выплачивать.

Если такой подписи нет, то вексель также будет считаться действительным, но обязанности выплаты долга будут ложиться на того, кто этот вексель выдаёт. И это переведёт бумагу уже в разряд простого векселя.

Именной и ордерный вексель

Здесь уже речь идёт о различии по держателю векселя.

Именной вексель. Подразумевает, что в бумаге отражено конкретное лицо, которое получит право на требование долга.

Ордерный вексель. Лицо, являющееся держателем векселя, не указывается. Остаётся закреплённым только лицо, его выдающее — то есть тот, кто будет расплачиваться. Ну, и естественно все остальные данные — сумма, время, место. А права на вексель могут переходить от одного лица к другому. На момент указанного к возврату долга срока тот, кто будет иметь право на вексель и будет получать долг.

Именной вексель тоже можно передать другому лицу специальным способом.

Чтобы реализовать эту процедуру, нужно воспользоваться полем на обратной стороне вексельной бумаги. Надпись, которая там делается, носит название «индоссамент». Её назначение — обозначить лицо, которое следующим получает право на вексель. Обязательным условием будет подпись предыдущего владельца («индоссата»).

В случае смены владельца ордерного векселя, индоссамент не требуется. Но сделать его можно. И если надпись всё-таки была зафиксирована, все последующие передачи данного векселя уже должны ей сопровождаться. А сам вексель переходит при первичной записи в разряд именных бумаг.

Очень важно! Ответственно по векселю ложиться на каждое лицо, которое было его держателем. В случае неспособности заплатить долг векселедателя, владелец бумаги имеет право требовать возврат средств с любого из индоссатов.

Простыми словами: Долг по векселю должен заплатить Ваня, а за определённое время право на вексель переходило от Пети к Игорю, потом — к Вове, а потом — к Диме. И на данный момент Дима — и есть держатель векселя. Теперь он требует с Вани вернуть долг. Но у Вани денег нет. Дать он ничего не может. Тогда Дима обращается к последнему (чаще всего так) держателю векселя — к Вове. Вова тоже платить не может. Поэтому Вова обращается к Игорю, а тот — к Пете. До Пети никто вексель не держал. А значит, он и обязан вернуть долг Диме.

Чем больше было держателей векселя, тем большую силу он приобретает. Когда должников много, вернуть долг всегда легче. А последний держатель векселя может потребовать это с любого предыдущего. Потому что для него все предыдущие также являются должниками.

Такая интересная схема вышла из особенности употребления векселей. Дело в том,что часто эти бумаги были средством расчёта в предпринимательской среде. Ими расплачивались как за товар, так и за собственные долги. А тот человек, кто принимал к оплате вексель по-хорошему должен быть уверенным в том, что свои деньги он всё-таки назад получит. Так и появилось обязательство всех держателей одного векселя исполнять гарантии перед действующим владельцем.

Если бы такой системы не выстроили, мошеннические схемы полностью бы уничтожили любой вексельный оборот.

Банковский вексель

В современно мире, банковские организации также занимаются продаже векселей. Делается для привлечения дополнительного капитала. Ситуация очень схожа с договором вклада, но есть и свои особенности.

Вексель от банка не имеет поддержку от государства. Он не застрахован. То есть, в случае, когда банк становится банкротом и теряет способность платить по обязательствам, держатель банковской бумаги не получит ничего. Но! Опять же имеет смысл значимость векселя по сравнению с другими ценными бумагами. И в нашем случае, после банкротства, когда будет распродаваться имущество должника (банка), в первую очередь вырученные средства будут использованы для погашения задолженностей по вексельным бумагам. А уж потом — по договорам вкладов.

Но банки не только продают свои векселя. Они также занимаются скупкой векселей у других лиц. И соответственно, имеют право продавать векселя всем остальным. И как мы уже разобрали, в этих случаев, ответственных по выплате за вексель становится больше, что хорошо для держателя, который может потребовать возврата, в том числе и от самого банка.

Но как всегда в случае действий банка, менять шило на мыло никто не будет. И по факту банк будет платить меньшую сумму человеку, которому он продаёт вексель. Связано это с процентной ставкой организации и сроком, указанным в векселе. Давайте разберёмся.

Цена векселя, который продаёт вам банк рассчитывается по следующей формуле:

Сумма задолженности выдавшего вексель минус такая же сумма умноженная на время до конца срока выплаты умноженное на кредитную ставку, которую назначает банк.

Пример: стоимость векселя на право получения ста тысяч рублей через полтора года такова:

100 000 — 100 000 * 1,5 (время) * 0,25 (годовая ставка — 25%) = 62 500 рублей.

Получается, чем больше времени остаётся до конца срока выплаты по векселю, тем меньше стоит вексель. Максимальную цену можно получить в последний день перед выплатой по векселю. Ставка банка назначается индивидуально. И если вексель выдаётся крупной фирмой или богатым частным лицом, то банк может и снизить проценты.

На цену влияет и итоговое количество владельцев векселя. Но она не поднимется выше указанной изначально суммы задолженности никогда.

Где применяют векселя

По сути, вексель — это письменное подтверждение долга. На него никак не влияют обстоятельства, при которых он выписывается и характеристики сделки. Если нужно указать дополнительный условия — например, продажа товара, предоставление кредита и так далее, то между сторонами заключается дополнительный договор.

В основном вексельные бумаги применяются в:

- В кредитовании. В качестве кредитора или заёмщика может действовать любое лицо. Это могут быть частник, кредитная организация, любое юрлицо — все кроме государства! Как мы говорили вначале статьи, органы власти не вправе выписывать такие бумаги. Причём, как и раньше, кредит по векселю будет расцениваться как более надёжный для того, кто его выдаёт. Собственно по векселям погашают и свои долги, и продают долги другим лицам.

- Предпринимательство. В основном, продавцы, таким образом, дают возможность клиенту отсрочить платёж. Стандартно такие сделки идут без процентов.

- Привлечение капитала. В основном этим занимаются банковские организации. Но, в отличие от первого варианта, речь не идёт о кредитовании. Потому что в этом случае, вексельные обязательства схожи с банковскими вкладами. Помимо банков таким способом увеличивать оборот могут и крупные компании и инвесторы.

- Денежная сфера. Иными словами, иногда векселя выступают заменой деньгам. Эти бумаги используют для того, чтобы оплатить задолженность. А сделать это можно почти перед любым лицом. В первую очередь речь о нишах бизнеса. В обиходе простых граждан вы вряд ли встретите вексели.

Отличия векселя от долговой расписки

- Оформление. Вексель нельзя оформлять в свободной форме. Он должен содержать все необходимые реквизиты сторон. Чаще всего он выпускается на специальной бумаге, которая имеет защиту от подделки. Но оформленный на стандартном листе, он также будет действительным.

- Вексель, как уже было сказано не раз, накладывает строжайшую ответственность. И расписка с ним не сравнится.

- Один вексель может применять в совершенно различных ситуациях и сферах деятельности, потому что не привязывается к условиям сделки. Он является собой гарант долга.

- Вексель как ценная бумага имеет международный уровень и регулируется отдельным законом, одинаковым во всех странах, подписывавших ту самую конвенцию тридцатого года.

Напоследок ещё раз напомним особенности векселя — применять его можно в различных сферах — от уплаты собственных долгов, до продажи банковским организациям. А ценность этой бумаги становится выше по мере приближения обозначенного срока уплаты долга.