- Главная

- Правовые ресурсы

- Подборки материалов

- Сделки с офшорными компаниями

Сделки с офшорными компаниями

Подборка наиболее важных документов по запросу Сделки с офшорными компаниями (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы

Статья: Офшорные зоны

(Подготовлен для системы КонсультантПлюс, 2023)Контроль за такими сделками осуществляют налоговые органы. Его суть состоит в том, чтобы отслеживать соответствие цен в сделках взаимозависимых лиц (и в приравненных к ним сделках) рыночным ценам. Если будет выявлено различие в ценах, то суммы сделок могут быть пересчитаны, а налоги доначислены. Проверка полноты и правильности исчисления налогов по сделкам с офшорными компаниями производится на основании уведомления налоговых органов самим налогоплательщиком в соответствии со ст. 105.16 НК РФ либо по результатам выездной или камеральной проверок. Объектом контроля служит правильность исчисления налога на прибыль, НДФЛ, НДПИ, НДС.

Нормативные акты

1. Правовое регулирование предпринимательской деятельности в оффшорных зонах (общий взгляд на проблему)

1.1. Общий взгляд на оффшорные зоны

Термин «offshore» стал использоваться в конце 50-х годов и в переводе с английского буквально означает «в открытом море», «за морем». Первоначально он употреблялся в отношении правительственных закупок США за границей в рамках политики международной помощи. [16, С. 293]. Затем его начали применять в широком смысле для обозначения оффшорных компаний, которые размещаются вне страны, гражданами которой являются их владельцы. [16, С. 294]. Территории, на которых регистрируются данные компании, называли оффшорными зонами и оффшорными юрисдикциями.

Ряд островных государств (в частности, бывшие британские колонии), не располагая достаточными экономическими возможностями, вынуждены были принимать правовые акты о льготном налогообложении и упрощенной системе организации и деятельности оффшорных компаний, учредителями (участниками) которых выступали иностранные граждане и юридические лица. На наш взгляд, именно использование «гибкого» законодательства в предпринимательской сфере позволило этим странам в короткие сроки ощутить серьезные преимущества проводимых реформ.

Так, в 90-е годы на Британских Виргинских островах был введен закон о деятельности компаний, который создал условия для регистрации в течение одного года более 30000 новых фирм. В рамках этого закона к 1995 году там было зарегистрировано около 170000 компаний [160, С. 16]. Это создало большие возможности для бюджетных поступлений от регистрации и ежегодной перерегистрации фирм.

В Лихтенштейне доход от деятельности 40 тысяч оффшорных компаний составляет около 30 % бюджетных поступлений. На Кипре к середине 90-х годов в казну государства от регистрации оффшорных структур ежегодно поступало примерно 200 млн. долл. США. На Бермудских островах — 250 млн. долл., а все доходы от международной финансовой деятельности здесь составили около 40 % валового внутреннего продукта страны. На островах Терке и Кайкос зарегистрировано свыше 7 тыс. оффшорных компаний. [153, С. 18]

С начала 80-х годов в оффшорных зонах резко возросло количество регистрируемых банков, страховых и перестраховочных компаний. На Каймановых островах зарегистрировано свыше 500 оффшорных банков, в том числе отделения или дочерние банки имеют 43 из 50 крупнейших банков мира. Депозитные вклады банковских отделений на Каймановых островах в середине 90-х годов превысили сумму 150 млрд. долл. В Гонконге зарегистрировано свыше 300 банков с генеральной лицензией и свыше 1,5 тыс. отделений иностранных банков, 160 депозитных и 250 страховых компаний. На Багамских островах на банковский и финансовый сектор приходится около 8 % валового внутреннего продукта страны. На острове Гернси зарегистрировано около 50 банков. На Бермудских островах зарегистрировано свыше 1300 страховых компаний различных типов; на Каймановых островах — 360 страховых компаний и отделений иностранных страховых компаний; на острове Гернси — около 200 страховых компаний. [153, С. 19]

Показательными являются и данные по жизненному уровню населения ффшорных юрисдикций. Валовой национальный продукт на душу населения острова Аруба составляет 15000 долларов США в год, Багамских островов — 12000, Каймановых островов — 22000, Бермудских островов — 35650 и т. д. [160, С. 194]

На современном этапе международных экономических отношений предпринимателями используются преимущества многих государств, которые можно отнести к оффшорным зонам. [38, С. 50]. Среди них можно выделить:

— в Европе и Ближнем Востоке: Австрия, Андорра, Бахрейн, Венгрия, Горней, Гибралтар, Дания, Джерси, Израиль, Ирландия, Кампионе Д.Италия, Кипр, Латвия, Лихтенштейн, Ливан, Люксембург, Мадейра, Мальта, Монако, Нидерланды Олдерни, Российская Федерация, Сарк, Оман, остров Мэн, Соединенное Королевство Великобритании и Северной Ирландии, Франция, Швейцария и др.;

— в Карибском регионе: Антигуа и Барбуда, Аруба, Ангилья, Багамские острова, Барбадос, Белиз, Бермудские острова, Британские Виргинские острова, Каймановы острова, Невис и Сент-Китс, острова Сент-Винсент и Гренадины, Гренада, остров Монтсеррат, Нидерландские Антильские острова, Панама, острова Терке и Кайкос.

— в Тихоокеанском регионе: Вануату, Гонконг, Западное Самоа, острова Кука, Лабуан, Науру, Маршаловы острова.

— в Северной и Центральной Америке: Вануату, Гонконг, Канада, Западное Самоа, острова Кука, Лабуан, Науру, Маршаловы острова; США и др.;

— в Африке: Джибути, Либерия, Маврикий, остров Мадейра, Канарские острова, Сейшельские острова, Тунис, Южно-Африканская Республика. [38, С. 50]

Количество государств, которые предоставляют преимущества по ведению предпринимательской деятельности, постоянно растет. Можно предположить, что разворачивается активная конкурентная борьба за иностранными инвестициями. По данным МВФ, доля активов оффшорных финансовых центров составила на начало 1998 года 54,2 % от суммы всех международных активов [143, с. 11]. Только «чистых» оффшорных зон, т. е. стран, которые целенаправленно создают на своей территории льготные условия для международной экономической деятельности, около 80. [73, C. 29]

По материалам компании International Companies Services Limited, лидерами оффшорного сообщества по числу зарегистрированных компаний являются: Панама (337 004 компании в реестре страны), Британские Виргинские острова (208 000 компаний), Ирландия (150 000 компаний). Ежегодный прирост составляет примерно 40 000 компаний. Распределение числа зарегистрированных компаний по регионам выглядит следующим образом: страны Карибского бассейна — 28 %, страны ЮВА — 26 %, Европа (без островных государств) — 23 %, страны Центральной Америки — 18 %, другие страны — 5 %.[143, с. 12]

Налоговая служба США приводит список, куда входят порядка 30 территорий, являющихся наиболее известными «налоговыми убежищами». Всего на налоговой карте мира насчитывается более 300 юрисдикций, представляющих интерес с точки зрения налогового и финансового планирования международных операций. [42, С. 15–17]

Перечень указанных государств определяется, как правило, в специальных списках, составляемых Национальным банком страны. Получается, что те страны, которые не указаны в этом списке и предоставляют право иностранцам регистрировать организационно-правовые формы оффшорного типа, не являются оффшорными зонами. Это свидетельствует о том, что необходимо на законодательном уровне вырабатывать общие подходы, позволяющие обеспечить, с одной стороны, интересы отдельных государств без ущерба другим субъектам международного сообщества; с другой стороны, права и интересы предпринимателей.

Страны СНГ являются полноценными субъектами международных экономических отношений. Располагая выгодным географическим положением и другими важными преимуществами, они могут претендовать на достойное место в Европе и Азии в области торговли и привлечения иностранных капиталов. Использование опыта других государств в этом процессе имеет большое значение.

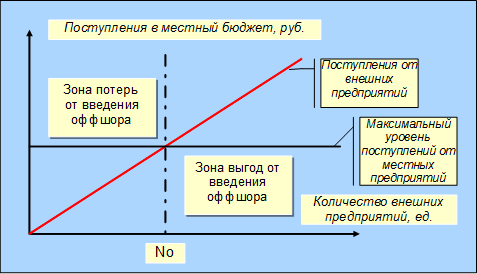

Российская Федерация уже имеет опыт использования преимущества оффшорных зон. Первый оффшорный центр Российской Федерации был создан в Республике Ингушетия. Начало этому положил Указ Президента Российской Федерации от 25 февраля 1993 г. «О неотложных мерах по государственной поддержке становления и социально-экономического развития Ингушской Республики». Для достижения этой цели была образована на территории республики зона экономического благоприятствования (ЗЭБ) «Ингушетия» [114], основными целями которой явились социально-экономическое развитие Ингушской Республики и привлечение отечественного и иностранного капитала [128]. Однако меры, которые были приняты в этой области, привели к определенным потерям федерального бюджета Российской Федерации [11]. В 1996 г. Правительство Российской Федерации продлило своим Постановлением [116] срок деятельности зоны и предприняло попытку перекрыть один из каналов перемещения российских налогоплательщиков в Ингушетию. В частности, запрещалась перерегистрация предприятий, ранее зарегистрированных на территории других субъектов Российской Федерации. Однако все это не запрещало российским предпринимателям регистрировать в Ингушетии вновь созданные предприятия и при вступлении с ними в деловые отношения оставлять основной объем прибыли. Как отмечает Г.В. Песчанских, проблемы нормативно-правовой базы следует решать законотворческими мерами, а не управленческими, вводя особый порядок исполнения действующих законов и постановлений правительства. Это не решает проблемы и сильно увеличивает объем и сложность подзаконных актов [128]. В июле 1997 г. правительство России [115] прекратило деятельность ЗЭБ «Ингушетия» и признало нецелесообразным создание зон экономического благоприятствования.

В 1996 г. на основании Федерального закона Российской Федерации № 16-ФЗ от 30 января 1996 г. «О центре международного бизнеса «Ингушетия»[123] был образован Центр международного бизнеса (ЦМБ) «Ингушетия», правовой статус которого обладает всеми признаками оффшорной зоны и нацелен на создание компаний международного бизнеса (КМБ) — нерезидентов России. За период деятельности зоны экономического благоприятствования (ЗЭБ) и Центра развития предпринимательства (ЦРП) в льготном режиме работало около 7000 предприятий. Это создало базу для лучшего развития региона и повышения благосостояния людей. Было возведено свыше 100 различных объектов на территории республики, введены в эксплуатацию два корпуса Ингушского госуниверситета, лечебно-оздоровительный комплекс «Джейрах» и т. д.

Это свидетельствует о том, что проводить любые реформы в области инвестиционной деятельности необходимо взвешенно и постепенно.

Можно отметить, что для отечественного законодательства оффшорные зоны — явление новое и мало изученное. В научной литературе отсутствуют единое понимание и однозначные определения в данной области. Основная масса научных исследований касается экономических аспектов существования оффшорных юрисдикций и практических советов предпринимателям по поводу их использования.

Так, Л.П. Ануфриева отмечает, что для Российской Федерации понятия «оффшорный бизнес», «оффшорная компания» — сравнительно новые в некоторых отношениях спорные. Она акцентирует внимание на законодательном закреплении термина «оффшорная компания» во многих государствах.[8]

До сих пор имеют место случаи неверного толкования термина «оффшор». Э.М. Сердинов приводит пример, когда крупная американская корпорация дает ошибочное определение оффшорной компании: «Оффшорная компания в широком смысле — это компания, созданная «за берегом», т. е. вне страны постоянного пребывания заказчика для ведения деятельности на международном рынке». Американская корпорация видит основное предназначение оффшорной компании не в том, что она создана «вне страны постоянного пребывания заказчика» (которая, кстати, может и не иметь берегов), а в том, что она действует за пределами страны регистрации, представляющей собой небольшое островное государство. [143]

Некоторые специалисты рассматривают образование оффшорных структур как противозаконный инструмент в международных экономических отношениях.

Однако необходимо учитывать, что большим достижением (завоеванием) современности является закрепление на международном и национальном уровне принципа уважения прав человека [99, С. 21, 28,103,121,]. Исходя из данного принципа, предприниматель получает возможность на свободное осуществление прав: собственности, равноправия, недискриминации, свободы передвижения, выбора места жительства и др. Государство в соответствии со своими международными обязательствами обязано гарантировать и обеспечивать права гражданам и юридическим лицам, находящимся в пределах его юрисдикции.

При отсутствии четких предписаний государства на запрет или разрешение заниматься той или иной деятельностью большое значение имеют следующие принципы гражданского права:

— осуществление гражданских прав не должно противоречить общественной пользе и безопасности, наносить вред окружающей среде, историко-культурным ценностям, ущемлять права и защищаемые законом интересы других лиц (принцип приоритета общественных интересов);

— равенство правового режима для всех субъектов;

— недопустимость произвольного вмешательства в частные дела;

— неприкосновенность собственности;

— свобода договора;

— беспрепятственное осуществление гражданских прав;

— всемерная охрана гражданских прав и др. [43. С. 49–3; 46. С. 11]

Они применяются, если есть пробелы в гражданском законодательстве и возникает необходимость использования аналогии права. [43. С. 23; 44. С. 4; 140;150]

Образуется вполне предсказуемая закономерность — законопослушный предприниматель ищет наиболее благоприятные условия для ведения своей деятельности, а государство, конкурируя на международных рынках, стремится привлечь финансовые и материальные потоки за счет привлекательности своего законодательства в сфере предпринимательской деятельности и, в первую очередь, в инвестиционной сфере. Очевидно, что только в гармонии интересов государства и предпринимателя возможен серьезный экономический эффект.

Можно предположить, что некоторые страны на каком-то этапе сдерживают отток капиталов и не заинтересованы в распространении деятельности своих субъектов предпринимательства за пределами государственной границы. Но закон не может предусмотреть команды на все случаи жизни.

На наш взгляд, необходима средняя идеология, которая соединила бы ценности нормативного права и естественно-правовой традиции. Р.З. Лившиц пишет: «Право характеризуется своим гуманистическим демократическим содержанием… право есть нормативно закрепленная и реализованная справедливость… несправедливый закон не есть право». [88, С. 32–33]

А. Зинченко, Л. Куралин, М. Живовая, М. Крокин, С. Логачев, Н. Низовцов, А. Троценко указывают ряд существенных особенностей современных экономических отношений с использованием оффшорных юрисдикций. К ним относятся:

— оффшор — это многогранное явление, к которому неоднозначно относятся многие государственные и общественные деятели;

— экономический рост государства вряд ли возможен, если нет свободы. [165]

Д.Л. Ушаков рассматривая основные виды оффшорной деятельности и оффшорных территорий, разработал критерии оценки привлекательности основных оффшорных центров. В его работах все экономические преимущества рассматриваемых центров напрямую зависят от разработанности правового регулирования. Он использует понятие налоговые юрисдикции и проводит их деление по способу предоставления налоговых льгот при обложении доходов резидентов:

1. Юрисдикции, которые не устанавливают обложение доходов какими-либо налогами. Страны этого типа характеризуются как «чисто оффшорные» («полностью оффшорные») и деятельность компаний, зарегистрированных в них, ни при каких условиях не приведет к налогообложению доходов в этой стране. К ним относятся Анкилла, Багамы, Бермуды, Каймановы острова, Науру, Острова Терке и Кайкос.

2. Юрисдикции, которые предоставляют полное освобождение от налогообложения для определенных видов деятельности и видов предприятий. Налоговая юрисдикция этого типа предоставляет возможность полного освобождения от налогообложения доходов компаний, которые осуществляют свою деятельность за ее пределами. Как правило, запрет на деятельность в данной стране зафиксирован в законодательстве, регулирующем деятельность оффшорных компаний, и в учредительных документах оффшорных компаний. Принципиальной разницы между юрисдикциями первой и второй групп не приводится. В странах, имеющих налоговую юрисдикцию второго типа, при нарушении каких-либо обязательных условий деятельности возможно налогообложение доходов в стране регистрации, а также применение штрафных санкций за нарушение налогового и гражданского права. К таким странам относятся следующие: Олдерни, Антигуа, Аруба, Белиз, Британские Виргинские острова, Канарские острова — Испания, Острова Кука, Гибралтар, Гренада, Гернси, остров Мэн, Государство Израиль, Джерси, Королевство Иордания, Либерия, Лихтенштейн, Мадейра — Португалия, Маршалловы острова, Маврикий, Княжество Монако, Черногория, Монсерат, Нидерландские Антильские острова, Невис, Найю, Ингушетия — Российская Федерация, Сент-Китс, Сент-Винсент, Сейшельские острова, Виргинские острова — США, Вануату, Западное Самоа.

3. Юрисдикции, которые устанавливают пониженный уровень ставок налогообложения доходов от отдельных видов предпринимательской деятельности. Для одних видов доходов предусматривается полное освобождение от налогообложения, а для других видов доходов устанавливается пониженный уровень налоговых ставок. Поэтому в данную группу включаются отдельные страны и территории, включенные во вторую группу. К странам третьей группы, в частности, относятся: Барбадос, Бельгия, Кипр, Дублин — Ирландия, Гибралтар, Гернси, остров Мэн, Израиль, Джерси, Лабуан — Малайзия, Мадейра — Португалия, Мальта, Маврикий и Швейцария. Приведенный список стран не следует считать исчерпывающим. В него могут включаться и другие страны, а также свободные экономические зоны, в которых устанавливается особый режим налогообложения отдельных видов доходов резидентов. Из бывших социалистических стран в эту группу может быть включена Венгрия. Юрисдикции, которые предоставляют специальный (льготный) режим налогообложения для холдинговых компаний. В эту группу включаются налоговые юрисдикции тех стран, которые предоставляют специальные режимы налогообложении для холдинговых компаний. В странах, входящих в эту группу, как правило, установлен общий высокий уровень налогообложения доходов компаний резидентов, но при этом для холдинговых компаний сделано исключение — им либо предоставлена возможность обложения доходов по пониженным ставкам, либо доходы от участия в капитале компаний, зарегистрированных в других странах, налогами не облагаются. К странам этой группы относятся Австрия, Германия, Дания, Испания, Люксембург, Нидерланды, Соединенное Королевство Великобритании и Северной Ирландии, Франция, Швеция.

4. Юрисдикции, которые устанавливают стандартный или высокий уровень налогообложения доходов, но при этом для юридических лиц — нерезидентов предоставляются дополнительные льготы. При определенных условиях компания, зарегистрированная в данной стране, для целей налогообложения может не рассматриваться в качестве резидента, что вытекает из особенностей налогового законодательства, основные принципы которого заимствованы из налогового законодательства Соединенного Королевства Великобритании и Северной Ирландии. К указанным странам относятся Барбадос, Британские Виргинские острова, Гибралтар, Гренада, Ирландия, Сингапур и Свазиленд. С учетом определенных условий и оговорок в эту группу стран включают и само Соединенное Королевство Великобритании и Северной Ирландии.

5. Юрисдикции, которые используют территориальный принцип налогообложения. Доходы, полученные резидентами этих стран за их пределами, не облагаются налогами. К таким юрисдикциям относятся Коста-Рика, Гонконг, Ливан, Малайзия, Панама, Сингапур и Южно-Африканская Республика.

Основным критерием деления компаний Д.Л. Ушаков использует налоговый статус. По его мнению, организационно-правовые формы предпринимательской деятельности в оффшорных зонах делятся на:

— национальные (обычные, зарегистрированные без присвоения особого статуса);

— национальные со специальным налоговым статусом (международные деловые компании IBC, оффшорные компании и т. п.); и

— нерезидентные. [153, С. 22–25]

А.Р. Горбунов проводит сравнительный анализ популярных операций предпринимателей в оффшорных зонах. Он делит все страны мира с точки зрения налоговых условий, различающиеся по уровню налогообложения и государственного контроля за коммерческой деятельностью, а также по размеру затрат на создание дочерних фирм.

1. Крупнейшие промышленно развитые страны, в т. ч. США, ФРГ, Япония, Великобритания, Франция, Италия. Налог на прибыль в них может составлять 40–50 % чистой прибыли. Деятельность хозяйственных субъектов строго регламентирована. Имеются специальные правовые нормы, ограничивающие проведение внутрифирменных операций и использование зарубежных фирм с целью уклонения от налогов. Законы этих стран обычно устанавливают большой минимальный уставный капитал для акционерных обществ.

2. Юрисдикции, где при высоком уровне подоходного налога и жестких аудиторских правилах применяется система специальных налоговых льгот. Они касаются в первую очередь деятельности холдинговых, финансовых и торговых компаний. Налоги, взимаемые в этих странах при вывозе и репатриировании дивидендов, банковских процентов, платежей роялти и некоторых других видов дохода, обычно значительно снижены. Страны этой группы отличаются либеральным режимом проведения платежей, а также дополнительными возможностями по созданию специализированных предприятий: оперативных холдингов, финансовых компаний и льготных торговых фирм. Этими обстоятельствами определяется «специализация» льготных дочерних фирм. Они здесь не столько ведут свою предпринимательскую деятельность, сколько отвечают за «транзит» товаров, капиталов и доходов от них. Эти фирмы обслуживают деятельность других иностранных компаний материнской фирмы. Примером стран с умеренной налоговой системой служат Нидерланды, Швейцария, Ирландия, Люксембург, с определенными оговорками — Австрия, Лихтенштейн, Дания и др.

3. Государственные образования и административные территории, в которых предельно упрощен порядок регистрации юридических лиц и значительно снижены (или отсутствуют вообще) налоги на прибыль. Они обычно называются «налоговыми гаванями» или «налоговым раем». Как правило, это карликовые государства Европы, бывшие колониальные владения или обособившиеся от развитых стран самоуправляемые территории. Аналогичные условия существуют в «свободных экономических зонах», созданных для привлечения иностранных инвестиций, а также в отдельных штатах, округах, кантонах и других административных образованиях, обладающих признаками «налоговых гаваней». Примером «налоговой гавани» в Европе являются: Гибралтар (Великобритания); Остров Мэн; Нормандские острова Джерси и Гернси; «микрогосударства» Европы Лихтенштейн, Мальта, Андорра и Монако. Большое количество «налоговых гаваней» имеется в «третьем мире». Среди них — Панама, Коста-Рика, Аруба, Барбадос, Бермудские и Каймановы острова, Невис, Либерия, Западное Самоа, Вануату, Багамы и др.

На наш взгляд, с точки зрения налоговых условий страны СНГ можно отнести к группе стран с высокими налогами.

Традиционным признаком организационно-правовой формы в оффшорной зоне А.Р. Горбунов указывает ее нерезидентность по отношению к юрисдикции, где она зарегистрирована. (Нерезидентной считается компания, фактический центр управления и контроля которой находится за рубежом.) Вместе с тем этот критерий не является единственным и абсолютным. Появляется все больше различных форм предпринимательской деятельности оффшорного типа, допускающих отступление от классической парадигмы. [41, С. 15–17]

По мнению ряда специалистов, оффшорные зоны — это: «специфические, существующие наряду с другими видами, свободные экономические зоны» [142], «вид СЭЗ», «особый класс среди свободных экономических зон» [49, C. 18], «форма свободных экономических зон», относящаяся к «числу сервисных зон» [2], имеют «различие условное» со свободными экономическими зонами, член «мирового семейства» свободных экономических зон».

Свободные экономические зоны — один из важных элементов стратегии экспортной ориентации. СЭЗ создаются для привлечения местного и иностранного капитала, расширения экспорта, роста валютных доходов, получения доступа к новым технологиям, улучшения состояния платежного баланса и, в конечном счете, для развития национальной экономики и ее более эффективной интеграции в мировую экономику [73, C. 22]

В международной правовой практике, согласно VII Киотской Конвенции 1973 г. по упрощению и согласованию таможенных процедур [120, С. 50–51], под свободной экономической зоной понимается часть национальной территории (иногда выделенной из общей таможенной черты государства), имеющей расширенную самостоятельность в решении хозяйственных вопросов, особый режим управления и преференциальные условия экономической деятельности для иностранных и национальных предпринимателей. [7, С. 467]

Получив широкое распространение в мировой хозяйственной практике, свободные экономические зоны имеют много разновидностей (количество СЭЗ равняется приблизительно 700, из них различают более 20 видов). [139, С. 67]

В.В. Ивченко, Л.Б. Самойлова рассматривают классификацию и зарубежный опыт создания свободных экономических зон, анализируют опыт, правовые основы СЭЗ,[68] оффшорных зон и особых экономических зон в России.

Они предлагают все имеющиеся зоны классифицировать по следующим критериям:

— по степени интегрированности в мировую и национальную экономику (выделяются два типа зон: экстравертивный — имеющий анклавный характер, ориентированный на внешний рынок; интравертивный-интегрированный в национальную экономику);

— по отраслевому признаку (промышленные; научно-промышленные и др.);

— по характеру собственности (государственные, частные и смешанные);

— по экономической мотивации их создания (предпринимательские зоны и свободные экономические зоны). [68, С. 13–14]

Для реализации целевых установок по созданию свободных экономических зон приводится достаточно широкий набор льгот и стимулов иностранным инвесторам, который носит специфические оттенки в каждой зоне, но, как правило, везде предусматривается:

— отмена полная (частичная) таможенных пошлин на определенный срок;

— освобождение полное (частичное) от налогов как федеральных, так и региональных на определенный срок;

— свободный перевод прибыли и капитала для иностранных инвесторов из зоны;

— отмена налогов полная (частичная) на доход иностранного персонала, работающего в зоне;

— дебюрократизация создания предприятий в зоне;

— создание специальных органов управления зоны, компетентных в области внешнеэкономической деятельности;

— предоставление льготных кредитов;

— предоставление в аренду земли, помещений, различных услуг по льготным тарифам;

— наличие необходимой инфраструктуры как для обеспечения функционирования деятельности в зоне, так и для проживания.

Авторами отмечается, что для ряда иностранных инвесторов льготные стимулы не имеют такого решающего значения, а предпочтение многие из них отдают политической и экономической стабильности в принимающей стране, правовым гарантиям частной собственности, наличию международных соглашений и т. п. Результаты деятельности свободных экономических зон, существующих в Ингушетии, подтверждают данный тезис.

Среди свободных экономических зон в настоящее время приводятся: свободные таможенные зоны; зоны экспортного производства; технико-внедренческие зоны; особые экономические зоны. [68, С. 18]

Отличительными особенностями оффшорных зон выделяются:

— осуществление инвесторами коммерческой деятельности за пределами той территории, где они официально зарегистрированы;

— использование льготного налогового статуса;

— плата фиксированного сбора за свой статус.

Именно первый признак и определяет понятие «оффшор», т. е. ведение коммерческой деятельности «вне побережья» (вне территории), где осуществлена официальная регистрация компании. Очевидно, это продиктовано соображениями защиты собственного (местного) предпринимательства. [68, С. 55]

Э.М.Сердиновым анализируется деятельность в оффшорных зонах транснациональных корпораций, банков, инвестиционных и страховых компаний, других коммерческих структур. Делается вывод, что в условиях свободного доступа к информации, оффшорной деятельностью может заниматься практически любое лицо, имеющее свое дело или располагающее свободными денежными средствами.

В качестве отличительной особенности предпринимательской деятельности в оффшорных зонах приводится то, что она все активнее аккумулируется в тех финансовых центрах, которые располагают всеми необходимыми условиями для проведения международных финансовых операций. [143, С. 11]

Л.С.Кабир раскрывает организационно-правовые принципы предпринимательства в оффшорных зонах: принцип юридического лица; принцип ограниченной ответственности; принцип открытости. [73, С. 44]. Автор использует термин оффшорный бизнес и подтверждает, что — это бизнес, осуществляемый за пределами данной юрисдикции, имеющий зарубежные по отношению к ней источники дохода и поэтому подлежащий в ней льготному налогообложению. [73, С. 49]

Большое количество материалов по эффективному воздействию законодательства оффшорных центров можно найти в глобальной сети Internet. Например, на таких адресах как:

http://www.trensis.ru/barbados.htm;

http://www.ocra.com;

http://www.club.sundial.ru;

http://www.offshore.ru;

http://freya.ru/eng/attorney.htm;

http://www.bankingoffshore.com;

http://www.trensis.ru/offshore.htm;

http://offshoreprofit.com/offshore;

http://www.samara.ru/ и др.

1.2. Особенности правового регулирования предпринимательской деятельности в оффшорных юрисдикциях

Под правовым регулированием в научной и учебной литературе, как правило, понимают воздействие права как системы правовых норм посредством юридических средств на поведение людей, на общественные отношения в целях их упорядочения и развития. В частности, А.Ф. Вишневский, Н.А. Горбаток, В.А. Кучинский и многие другие правоведы рассматривают правовое регулирование, прежде всего, с точки зрения использования совокупности юридических средств и способов реализации позитивного права. По их мнению, правовое регулирование — это воздействие норм права на поведение людей посредством юридических способов и средств в целях упорядочения и совершенствования общественных отношений. Правовое регулирование предполагает наличие четко обозначенных правотворческими органами целей, средств и способов воздействия на субъектов права. В связи с этим нередко высказывается мнение, что при недостижении поставленных целей, а тем более при получении результатов, противоположных ожидаемым, такое правовое воздействие нельзя считать правовым регулированием. Например, нельзя признавать правовым регулированием негативное воздействие налогового законодательства на развитие частного предпринимательства. Но признать такое мнение обоснованным вряд ли представляется возможным. Речь в подобных случаях должна, видимо, идти о неудачном, плохом правовом регулировании, а не об отсутствии его. [33, С. 462–463]

На наш взгляд, правовое регулирование должно отвечать и естественным потребностям людей, основываться на принципах международных отношений. Основные права человека закреплены в международно-правовых актах, которые принято называть международными стандартами. Они отражают уровень развития человеческих отношений. Эти стандарты предполагают определенное качество правового регулирования, способного обеспечить гармоничное существование и развитие человека в обществе. В век бурного развития технологий предприниматели получают большое количество информации о возможностях развития своего бизнеса.

Оффшорные юрисдикции в современном мире показывают пример динамичного развития при использовании универсального правового регулирования. Маленькие страны, которые становились на путь самостоятельного развития после колониальной зависимости, вынуждены были максимально осторожно принимать законодательные акты. Как правило, это были малоразвитые и небогатые полезными ископаемыми территории. Единственный путь, который мог принести им успех — это привлечение и использование иностранных капиталов. А для этого необходима соответствующая правовая база. Большинство подобных государств стали использовать правовые модели наиболее развитых стран — Англии, Соединенных Штатов Америки, Франции, Германии и др., создавая при этом правовые основы для экономически привлекательной деятельности иностранных компаний. Для многих становится очевидным, что большая заслуга в этом процессе принадлежит законодательным органам и органам, которые принимают соответствующие нормативные правовые акты.

В качестве предмета правового регулирования предпринимательской деятельности в оффшорных зонах можно выделить три вида общественных отношений:

1. Отношения в оффшорных зонах между субъектами предпринимательской деятельности и государственными органами, которые санкционируют, регулируют и контролируют эту деятельность различными способами.

2. Отношения субъектов предпринимательской деятельности в оффшорных зонах с субъектами других государств.

3. Отношения субъектов, зарегистрированных в оффшорной зоне, с субъектами предпринимательской деятельности государства, которое создало данную оффшорную юрисдикцию.

На наш взгляд, целями правового регулирования предпринимательской деятельности в оффшорных зонах являются:

— обеспечение интересов государства за счет привлечения иностранных капиталов. Это позволяет решать следующие задачи: улучшение бюджетного баланса государства; увеличение экспортных валютных поступлений; стимулирование реформ; развитие регионов и страны в целом посредством передачи передовой зарубежной технологии и опыта управления; создание дополнительных рабочих мест; привлечение финансовых возможностей эмиграции; укрепление имиджа надежного партнера и т. д.;

— предоставление благоприятных возможностей для ведения предпринимательской деятельности иностранцами (выгоды в определенном регионе; гарантии защиты собственности и активов от любого посягательства; конфиденциальность; уменьшение потерь и др.).

Статус субъектов в оффшорных юрисдикциях, содержание их прав и обязанностей закрепляются правотворческими органами в нормативных правовых актах.

По нашему мнению, субъектами предпринимательской деятельности в оффшорных юрисдикциях являются:

— государство и его органы управления, которые регистрируют различные оффшорные организационно-правовые формы.

— физические и юридические лица (инвесторы — субъекты предпринимательства), которым предоставляются права на получение национальности в государстве регистрации и осуществление предпринимательской деятельности за его пределами.

Организационно-правовые формы, используемые в оффшорных зонах, условно можно разделить на две группы:

— классические оффшорные компании островного или англо-американского типа (например, IBC и другие);

— компании (общества) на континенте (например, в форме общества с ограниченной ответственностью), которые обладают специальным налоговым статусом.

Нередко их объединяют в одно название — «оффшорные» компании, хотя каждая из этих компаний имеет свои особенности.

В отношении классических оффшорных компаний островного типа законодательство, как правило, предоставляет следующие преимущества: по общему правилу, они не платят налоги вообще или платят, но очень низкие; установлен упрощенный порядок предоставления финансовой отчетности; информация о деятельности таких компаний, как правило, никому не предоставляется; допускается упрощенные процедуры инкорпорации (регистрации) и т. п. К их существенным недостаткам относятся: негативное отношение со стороны государств, граждане которых являются владельцами этих компаний; недоверие партнеров; по общему правилу запрещена деятельность с налоговыми резидентами страны регистрации (исключение составляют специальные зоны свободной торговли); одна и та же компания может продаваться много раз и т. д.

Преимуществами компаний на континенте, обладающих специальным налоговым статусом, являются: освобождение от налогов или снижение налоговых ставок только в определенных случаях; наличие счетов в престижных банках; возможность полноценно использовать рынок развитых государств и др. Недостатки их следующие: повышенные требования к предоставлению ежегодной финансовой отчетности; аудиторские проверки; помещение сведений о владельцах в госреестре, к которому имеет доступ широкий круг лиц, и т. п.

Способы правового регулирования предпринимательской деятельности в оффшорных зонах определяют особенности правовых норм и их структуру.

В юридической науке отмечаются три основных способа правового регулирования:

— предоставление субъектам правоотношений определенных субъективных прав;

— исполнение обязанностей в ходе осуществления прав;

— запрет на совершение каких-либо действий.

Аналогичные способы, с некоторыми особенностями, характерны и для правового регулирования оффшорного типа. Субъектам оффшорных правоотношений предоставляются права на получение национальности государства, в котором регистрируется оффшорная компания, и занятие предпринимательской деятельностью за его пределами.

Оффшорным компаниям предоставляются права полноценно осуществлять те или иные сделки наравне с другими и соответствующие обязанности. Например, в качестве контрагента по гражданско-правовым договорам; инвестора, когда иностранная компания создает на другой территории коммерческие организации, вкладывая ресурсы в их уставные капиталы, и осуществляет инвестиции в ценные бумаги; в качестве владельца недвижимого и движимого имущества, прав, патентов, лицензий и т. п.; в иных формах (например, в качестве простого держателя счета, работодателя, помощника для получения кредита в иностранном банке и т. д.).

В качестве основных источников правового регулирования предпринимательской деятельности в оффшорных зонах на современном этапе можно выделить специальные акты внутреннего законодательства рассматриваемых юрисдикций и международные договоры. Во многих странах в качестве источников применяются обычаи и судебный прецедент.

При формировании правового регулирования в оффшорных зонах важное значение имеет определение сферы действия и компетенции государственных органов, которые взаимодействуют с оффшорными коммерческими организациями. В юридической науке для этого часто используется термин «юрисдикция». В отношении же понятия «оффшорная юрисдикция» полной ясности нет и, на наш взгляд, необходимо его конкретизировать.

В современной юридической и экономической литературе применяются следующие понятия: «оффшорная юрисдикция», «оффшорная зона», «налоговая гавань» [61] и др. Например, в «Энциклопедии оффшорных зон» Эдуард Шамбост использует термины «оффшорная зона» и «оффшорная юрисдикция» [160].

К сожалению, употребляемые термины в основном характеризуются экономическими и географическими категориями, что приводит к ряду проблем и разночтению с практической и научной точек зрения. Так, в соответствии с законодательством большинства стран СНГ, используется понятие «оффшорная зона». К таким зонам относятся страны и территории, указанные Национальным (Федеральным) банком, в которых действует льготный налоговый режим и не предусматриваются раскрытие и предоставление информации о финансовых операциях. В основу указанного понятия положены географическое расположение, льготный налоговый режим и конфиденциальность информации.

В правовом понимании «юрисдикция» — не новое понятие. В международном праве термин «юрисдикция» (jurisdictio) равнозначен термину «imperium» и означает сферу суверенной власти государства по законодательству, суду, управлению [91. С. 808; 55. C. 346]. В некоторых источниках отмечается, что юрисдикция — это область отношений, на которую распространяется предусмотренное законом или иным правовым актом правомочие государственного органа давать оценку действию физического или юридического лица как правомерному или неправомерному, разрешать юридические споры, применять санкции за невыполнение юридических обязательств или совершение правонарушений [12. C. 529].

В ст. 5 Конвенции об открытом море 1958 г. говорится о национальности судна, при определении которой должна учитываться реальная связь между государством и судном [77]. В качестве признака такой связи указывается следующее: «…государство должно эффективно осуществлять в области технической, административной и социальной свою юрисдикцию и свой контроль над судами, плавающими под его флагом». В этой же Конвенции сообщается о подчинении судна в открытом море исключительной юрисдикции государства, под флагом которого судно плавает (ст. 6); о полном иммунитете от юрисдикции какого-либо государства, кроме государства флага, для военных кораблей (ст.

В соответствии с Конвенцией по облегчению международного морского судоходства 1965 г., на иностранные невоенные суда, находящиеся во внутренних водах и портах, распространяется юрисдикция прибрежного государства. Гражданская юрисдикция предполагает право судебных органов прибрежного государства рассматривать имущественные иски в отношении иностранных судов, в том числе в случае загрязнения внутренних вод, и выносить по ним решения. В целях обеспечения гражданского иска на судно может быть наложен арест. Капитан судна и члены экипажа могут быть также привлечены к ответственности. Иммунитетом от юрисдикции прибрежного государства пользуются государственные некоммерческие и военные суда [100. С. 486–487].

Чаще всего термин «юрисдикция» употребляется в смысле международной подсудности, т. е. компетенции судебного аппарата данного государства по разрешению определенного рода гражданских дел с иностранным элементом. Вопрос о юрисдикции в этом смысле ставится, например, в случаях, когда решается, может ли суд данной страны рассматривать иск в отношении ответчика, не имеющего места жительства внутри страны.

Однако понятие юрисдикции в международном частном праве шире понятия международной подсудности, так как оно охватывает не только подсудность, но и компетенцию административных органов (нотариата, органов записи актов гражданского состояния и др.) [91. С. 810].

В зарубежной литературе оффшорные центры чаще всего объединяются под одним названием «оффшорные юрисдикции» [10, С. 49]. Следует отметить, что именно понятие «оффшорная юрисдикция» характеризует особенности возникающих правоотношений между субъектами предпринимательской деятельности в оффшорных зонах и соответствующих государственных органов.

Основываясь на положениях международного частного права, внутреннего законодательства оффшорных зон и практики, предлагается авторское определение понятия «оффшорная юрисдикция». Его целесообразно разделить на две составляющие:

1) это государство или территория внутри государства, правовое регулирование которого устанавливает специальный правовой режим для иностранных инвесторов, осуществляющих предпринимательскую деятельность за пределами данной территории;

2) это компетенция органов государства (в том числе законодательных, административных и судебных) в области создания, деятельности, рассмотрения споров и ликвидации оффшорных коммерческих организаций.

На наш взгляд, понятие «оффшорная юрисдикция» в правовом понимании шире понятия «оффшорная зона».

Анализ опыта оффшорных юрисдикций показывает, что их правовое регулирование предпринимательской деятельности в основном следует двум моделям:

1) правовой модели, основанной на англо-американской правовой системе;

2) правовой модели, основанной на европейском (континентальном) праве;

Используются и смешанные варианты.

Представляется, что моделирование является основой правотворческой деятельности в оффшорных зонах на современном этапе. К моделям сводятся гипотезы и аналогии. Модель (лат. modulus — мера) — это объект-заместитель объекта-оригинала, который при моделировании находится в некотором соответствии с другим объектом-моделью. Причем, модель способна в том или ином отношении замещать оригинал на некоторых стадиях.

Стадии познания, на которых происходит такая замена, а также формы соответствия модели и оригинала могут быть различными, например:

— моделирование как познавательный процесс, содержащий переработку информации, поступающей из внешней среды, о происходящих в ней явлениях, в результате чего в сознании появляются образы, соответствующие объектам;

— моделирование, заключающееся в построении определенной системы-модели (второй системы), связанной с системой-оригиналом (первой системой). При этом выявляется зависимость между двумя системами, а не результат непосредственного изучения поступающей информации [144. С. 6–7].

Как отмечает В.А. Витушко, «схемы (модели) корреспондирующих, симметричных и взаимосвязанных прав и обязанностей надлежит учитывать в правотворческой и правоприменительной практике. Тогда в самой сложной ситуации всегда отыщутся позитивные решения. Исходя из минимально допустимого числа противоположных правовых режимов типа общих дозволений и общих запретов, можно составить минимум две модели гражданских правоотношений: одна с позиций общих дозволений, а другая — с позиций общих запретов» [31. С. 338].

«Все способы воздействия на поведение субъектов гражданских правоотношений закрепляются в законодательстве, других источниках права, договорах, презумпциях, правовых средствах в виде прав и обязанностей» [31. С. 339].

На наш взгляд, именно методы моделирования при формировании правового регулирования деятельности оффшорных коммерческих организаций позволяют использовать огромное число конкретных деталей и вступать в диалог не только с лицами, ответственными за принятие решений на самом общем уровне, но и с лицами, ответственными за принятие решений на начальной стадии экспериментов. Моделирование дает возможность определить степень влияния различных норм принятия решений на многочисленные элементы поставленной проблемы и, следовательно, выбрать из всех заранее намеченных вариантов тот, который позволит добиться наилучших результатов [16. С. 528].

Правовые модели, которые используются в оффшорных юрисдикциях, целесообразно именовать оффшорными правовыми моделями. Под оффшорной правовой моделью следует понимать совокупность (схему) закономерно связанных друг с другом и взаимозависимых модельных правовых норм, принципов и правовых институтов, на основе которых формируется и реализуется правовое регулирование предпринимательской деятельности в оффшорных юрисдикциях.

1.3. Сущность и понятие организационно-правовой формы предпринимательской деятельности в оффшорных зонах

Понятие «организационно-правовая форма юридических лиц» недавно вошло в законодательство и практику и широко используется для характеристики организаций со статусом юридических лиц — самостоятельных субъектов экономической деятельности. Оно характеризует существенные организационные и правовые признаки, являющиеся общими для юридических лиц, предпринимательских организаций различных видов [55. С. 131].

С.Н. Братусь пишет, что «обособление определенной группы людей в целях обеспечения и осуществления тех или иных, продиктованных данными общественными условиями интересов, должно вылиться в надлежащую организационную форму. Эта организационная форма создает для данного общественного образования единство и порядок в его деятельности, делает его организацией» [24. С. 45]. В данном контексте речь идет об исходных началах юридического лица, как общественного образования. Его основой являются люди, вступающие в определенные отношения для достижения общей цели.

Ю.К. Толстой отмечает, что в юридической науке под организационно-правовой формой юридического лица следует понимать «совокупность конкретных признаков, объективно выделяющихся в системе общих признаков юридического лица и существенно отличающих данную группу юридических лиц от других. Поэтому, если особенности организационной структуры юридического лица, способов обособления его имущества, ответственности, способов выступления в гражданском обороте выделяют его из числа остальных, то мы имеем дело с самостоятельной организационно-правовой формой юридического лица. В противном случае речь идет об отдельных разновидностях организаций в рамках одной и той же организационно-правовой формы» [43. С. 173–174].

В данной монографии мы не ставим перед собой задачу изложить и проанализировать все теории юридического лица. Мы исследуем общие вопросы функционирования коммерческих организаций в различных организационно-правовых формах, которые характерны для предпринимательской деятельности в современных условиях.

В современной литературе понятие «организационно-правовая форма» употребляется в отношении юридических лиц и, когда речь заходит о предпринимательской деятельности с образованием юридического лица, можно говорить о предпринимательской деятельности в различных организационно-правовых формах [29. С. 30].

Для того чтобы понять сущность организационно-правовой формы предпринимательской деятельности, необходимо раскрыть некоторые особенности, присущие ей как юридическому лицу.

Согласно положениям современного гражданского права, «юридическими лицами признаются организации, которые имеют в собственности, хозяйственном ведении или оперативном управлении обособленное имущество, несут самостоятельную ответственность по своим обязательствам, могут от своего имени приобретать и осуществлять имущественные и личные неимущественные права, исполнять обязанности, быть истцом и ответчиком в суде. Юридическое лицо должно иметь самостоятельный баланс или смету» [46. С. 36; 49].

Юридические лица как участники гражданско-правовых отношений значительно отличаются от физических лиц. Например, юридические лица не имеют прав, присущих по природе только физическим лицам (пол, возраст и др.). Они не могут быть наследодателями по закону или по завещанию. Ответственность юридического лица ограничена наличием у него имущества, обособленного от имущества физического лица. По своим обязательствам юридическое лицо может нести ответственность, вплоть до ликвидации. У физического же лица в случае обращения взыскания на его имущество обязательно остается необходимый минимум, который не подлежит конфискации [32. С. 444; 167]. Дееспособность юридических лиц ограничена не только законом, но и волей учредителей. В отличие от физических лиц статус юридических лиц может передаваться при реорганизации и т. п. [32. С. 445; 179].

Правовое положение юридических лиц в международном частном праве часто раскрывается через категории «национальность юридического лица» и «личный статут».

Под национальностью юридического лица обычно понимают принадлежность юридического лица тому или иному государству. Этот термин, как правило, используется для определения правовой связи юридического лица с государством (например, при отчислении налогов; создании со стороны государства правового регулирования в отношении тех вопросов, которые составляют содержание личного статута и т. п.). В случае, если, например, юридическое лицо является белорусским, то личный статут его будет определяться белорусским правом; для французского юридического лица — французским правом. Л.П. Ануфриева отмечает, что понятие «национальность» применительно к юридическим лицам является «условной, неточной, используемой в определенной мере лишь в целях удобства, краткости, обиходного употребления». Указанной правовой категорией обычно оперируют в качестве понятия, когда говорят о физических лицах. Тем не менее, если стоит задача отграничения отечественных право субъектных образований от иностранных, ее использование не вызывает возражений [8. С. 39–40].

Понятие «личный статут» юридического лица, в первую очередь, указывает тот правопорядок, в силу предписаний которого появилось данное образование, и в качестве юридического лица осуществляет деятельность. Нормы этого правопорядка санкционируют его возникновение и ликвидацию [8. С. 42]. В содержание этого понятия включаются вопросы взаимоотношений между учредителями, порядка получения и распределения прибыли, расчетов с бюджетом и др.

В каждой правовой системе личный статут имеет свое содержание и чаще всего закрепляется в гражданском законодательстве. Законом юридического лица считается право страны, где это юридическое лицо учреждено [46. С. 661]. Таким образом, вопрос о том, что подразумевается под статутом иностранного юридического лица, решается по материальному праву соответствующего иностранного государства.

На наш взгляд, понятия «личный статут» и «национальность» взаимосвязаны и взаимообусловлены. Например, национальность юридического лица обусловливает его личный статут. В каждой правовой системе существуют свои критерии установления национальности и содержатся разные коллизионные нормы, определяющие гражданскую правоспособность (личный статут) юридических лиц.

Следует выделить наиболее распространенные критерии определения национальности юридического лица:

— критерий инкорпорации (учреждения). Он означает, что юридическое лицо имеет национальность государства, в котором оно зарегистрировано. На наш взгляд, это положение свойственно оффшорным зонам, применяющими англо-американскую правовую модель (США, Великобритания, государства, входящие в Британское Содружество наций, Кипр и др.). Содержание теории и самого критерия инкорпорации сводится к тому, что компания (применительно к США — корпорация), которая учреждена в соответствии с законодательством страны, регулирующим ее создание, будет считаться принадлежащей к ее правопорядку. Иными словами, компания, образованная по английскому закону и существующая на основании его предписаний, будет признаваться английской компанией в тех государствах, правовые предписания которых в этой области строятся на принципах инкорпорации. Скандинавские страны придерживаются того, что компания подчиняется закону той страны, в которой сделана первая запись о ее регистрации (была занесена в реестр);

— критерий оседлости. Государства, которые применяют данный критерий, называемый часто критерием «эффективного пребывания», определяют, что юридическое лицо (компания, корпорация, товарищество и т. д.) имеет национальность государства, где находятся правление или главные органы управления юридического лица (совет директоров, правление и т. п.). К числу государств, которые стоят на таких позициях, относятся Франция, ФРГ, большинство других стран Европейского Союза, Люксембург и др.;

— критерий деятельности (центра эксплуатации). Смысл использования данного критерия заключается в том, что юридическое лицо имеет национальность того государства, в котором оно осуществляет свою деятельность (извлекает прибыль, получает доходы, производит налоговые отчисления) и др. Такой порядок вводят многие так называемые развивающиеся страны с целью объявления «своими» всех коммерческих организаций, которые ведут свои деловые операции на территории данного государства. Следует обратить внимание, что именно эта группа стран заинтересована в привлечении иностранного капитала для развития национального хозяйства и, следовательно, в создании соответствующих отечественных организационно-правовых форм. С другой стороны, поскольку за счет повышенной нормы прибыли функционирование в пределах их юрисдикции является достаточно выгодным и для иностранных контрагентов, их приток оказывается весьма существенным. Что же касается обеспечения контроля со стороны национальных органов государства пребывания за подобными юридическими лицами, то «привязку» их к отечественному правопорядку развивающееся государство может осуществить наиболее простым образом — с помощью критерия «центр эксплуатации». Так, Закон Индии о компаниях 1956 г. в особом разделе, посвященном иностранным компаниям, особо оговаривает, что компания, учрежденная в соответствии с законами иностранного государства, может зарегистрироваться в Республике Индия как «иностранная компания, имеющая местом осуществления бизнеса Индию» [8. C. 47].

Наиболее распространенными в настоящее время являются критерии «инкорпорации» и «оседлости». Однако необходимо отметить, что чаще всего они используются в различных сочетаниях. Так, согласно ст. 50 Гражданского кодекса Республики Беларусь, место нахождения юридического лица определяется местом его государственной регистрации, если в соответствии с законодательными актами в учредительных документах юридического лица не установлено иное [46. С. 41]. Правоспособность иностранного юридического лица определяется по праву страны, где учреждено юридическое лицо [46. С. 661]. Таким образом, основным критерием считается критерий инкорпорации (регистрации) коммерческой организации. Вместе с тем, внутренним законодательством государств СНГ государственная регистрация субъектов хозяйствования производится по месту их нахождения.

Видовое деление юридических лиц также может осуществляться по разным критериям: по форме собственности на капитал, на основе которого создано данное юридическое лицо; по организационно-правовой форме, по целям деятельности и т. д. [32. С. 454].

На наш взгляд, организационно-правовой форме юридического лица присущи определенные признаки. Их можно объединить в две группы:

1) организационно — правовые формы, которые отражают организационную связь любого юридического лица с правом;

2) организационно-правовые формы, которые отражают имущественный статус юридического лица.

К первой группе можно отнести следующие признаки:

1. Создание юридического лица должно соответствовать действующему законодательству, в противном случае его деятельность будет лишена правовых последствий. О.С.

Иоффе отмечает, что «юридическое лицо — это признанный гражданским законом, организованный как единое целое коллектив трудящихся» [70. С. 131]. Так, в оффшорной зоне любая коммерческая организация в соответствующей организационно-правовой форме создается согласно с действующему порядку и, прежде чем осуществлять свою предпринимательскую деятельность, она должна выполнить оговоренные законом требования и получить соответствующее подтверждение о ее регистрации. По нашему мнению, только после этого оффшорная коммерческая организация становится полноценным субъектом предпринимательской деятельности.

2. Юридические лица могут образовываться только в тех организационно-правовых формах, которые установлены законодательством. К ним относятся хозяйственные товарищества и общества, производственные кооперативы и унитарные предприятия.

Обратим внимание, что в оффшорных зонах могут использоваться различные организационно-правовые формы предпринимательской деятельности, такие, как партнерства (товарищества); компании (общества, корпорации) с ограниченной ответственностью, акционерные общества и др. Специфическими организационно-правовыми формами являются: IBC (международные деловые компании), LLC (компании с ограниченной ответственностью) и т. п. Ко всем указанным организационно-правовым формам в соответствии с оффшорным законодательством применяется специальный правовой режим предпринимательской деятельности, и они не имеют права осуществлять коммерческую деятельность на территории государства, создавшего оффшорную юрисдикцию. В противном случае они будут рассматриваться как обычные национальные коммерческие организации [51,60, 67,89, 94, 109].

3. Юридическое лицо имеет право осуществлять предпринимательскую деятельность в пределах, установленных законодательством для данной организационно-правовой формы, в которой данная коммерческая организация создана. Если, например, в оффшорной зоне устанавливается специальный правовой режим предпринимательской деятельности для международных деловых компаний, то другие организационно-правовые формы не смогут использовать его преимущества.

4. Все юридические лица, к какой бы организационно-правовой форме они не относились, должны соблюдать законность [55. С. 131–132].

Вторая группа признаков организационно — правовой формы отражает имущественный статус юридического лица. «Имущественная обособленность (точнее, определенная ее степень или мера), закрепленная внутренним устройством коллективного образования (организационным единством), обеспечивающим его вступление во вне в качестве субъекта гражданского права, является важнейшим признаком юридического лица» [145. С. 52]. Именно организационно-правовая форма показывает источник происхождения имущества юридического лица и дает ответ на вопрос, на какой форме собственности или на базе какого вещного права осуществляет свою деятельность организация. В основе хозяйственных товариществ и обществ, производственных кооперативов, частных унитарных предприятий лежит частная форма собственности. То же самое следует отнести и к оффшорным коммерческим организациям.

Организационно-правовая форма закрепляет внутренние имущественные отношения юридического лица (состав имущества, отношение к нему учредителей, порядок распоряжения им и т. п.).

Вкладом в имущество коммерческих организаций, как правило, могут быть деньги, ценные бумаги, другие вещи или имущественные права либо иные отчуждаемые права, имеющие денежную оценку. Денежная оценка вклада производится по соглашению между учредителями и в случаях, предусмотренных законодательством, подлежит независимой экспертизе. Вместе с тем необходимо отметить, что в качестве минимально установленного вклада в уставный фонд юридического лица, если таковой имеется, в оффшорных зонах, как правило, выступают только денежные средства. Причиной этому является особый характер деятельности оффшорных коммерческих организаций.

В хозяйственных товариществах и обществах уставный фонд разделен на доли (вклады) учредителей. Созданное за счет вкладов участников имущество, а также приобретенное и произведенное принадлежит товариществу или обществу на праве собственности. «Наличие обособленного имущества — предпосылка самостоятельной имущественной ответственности юридического лица. По своим обязательствам юридическое лицо отвечает принадлежащим имуществом, на которое по закону может быть обращено взыскание» [150. С. 62–63].

По общему правилу порядок распоряжения имуществом юридических лиц определяется в учредительных документах. Соответствующими полномочиями наделяются сами участники (учредители), общие собрания учредителей (акционеров), исполнительные органы и т. п.

Управление деятельностью хозяйственных товариществ (партнерств), включая распоряжение имуществом, осуществляется, как правило, по общему согласию всех полных товарищей (общих партнеров). В хозяйственных обществах (обществах с ограниченной ответственностью, обществах с дополнительной ответственностью, акционерных обществах) данные функции принадлежат органам этих коммерческих организаций (общему собранию акционеров /участников/, правлению и т. п.) в соответствии с их учредительными документами.

Следовательно, по организационно-правовой форме можно определить, каким имуществом отвечает юридическое лицо по своим обязательствам. По общему правилу коммерческие организации отвечают по обязательствам всем принадлежащим им имуществом [55. С. 42]. Участники хозяйственных товариществ (партнерств) — полные товарищи — несут ответственность по обязательствам своим собственным имуществом. Участники обществ с дополнительной ответственностью солидарно друг с другом несут ответственность по обязательствам своим личным имуществом в пределах, оговоренных учредительными документами общества. Необходимо отметить, что участниками оффшорных коммерческих организаций могут являться так называемые «номинальные акционеры», роль которых на практике часто выполняют специальные консультационные и секретарские организации. В данном случае необходимо четко определить, кто и какую имущественную ответственность будет нести по обязательствам соответствующей организационно-правовой формы.

Предположим, что «номинальный» участник не заинтересован нести ответственность по обязательствам соответствующего юридического лица. Тогда в учредительных документах организационно-правовой формы следует указать подробный порядок разграничения ответственности между акционерами (участниками), которые выступают в качестве собственников юридического лица. В случае предъявления претензий со стороны кредиторов к данной коммерческой организации «номинальный» участник должен предоставить информацию о реальных собственниках и направить им (акционерам) уведомление.

Обратим внимание на создание оффшорной коммерческой организации. Приняв решение о ее создании, будущим предпринимателям необходимо провести важную подготовительную работу. Они должны выбрать необходимую для своей предпринимательской деятельности организационно-правовую форму в соответствии с законодательством оффшорной зоны, подготовить учредительные документы, в которых определяются права и обязанности участников и другие базовые вопросы существования.

Представляется, что оффшорные правовые модели имеют многие общие начала, характерные для создания коммерческих организаций в соответствующих организационно-правовых формах:

1. Учредительными документами коммерческих организаций являются устав и — для отдельных организационно-правовых форм — учредительный договор. В этих документах определяются: предмет и цель деятельности; название юридического лица; место нахождения; организационная структура и вопросы управления; порядок формирования уставного фонда и распределения прибыли; положения о создании, реорганизации и ликвидации юридического лица и т. п.

2. Учредительный договор коммерческой организации заключается, а устав утверждается учредителями. Для создания товарищества (партнерства), как правило, требуется заключение учредительного договора, который подписывается полными товарищами (партнерами). Если товарищество создается в форме коммандитного товарищества (ограниченного партнерства), то привлекаемые участники-коммандиты (ограниченные партнеры), учредительный договор не подписывают. В договоре определяется порядок привлечения вкладов и выплаты по ним дивидендов. При создании общества с ограниченной ответственностью (компании, корпорации) и общества с дополнительной ответственностью учредители подписывают учредительный договор и утверждают устав. Когда общество учреждается одним лицом (например, унитарное предприятие), то его учредительным документом является устав. Учредители акционерного общества заключают между собой договор, определяющий условия осуществления ими совместной деятельности по созданию общества, размер уставного фонда, порядок подписки на акции и др. Учредительным документом акционерного общества является его устав, утвержденный учредителями. Акционерное общество не может иметь в качестве единственного акционера другое хозяйственное общество, состоящее из одного лица.

3. Выбор организационно-правовой формы зависит от целей и финансовых возможностей учредителей. Если учредители могут рассчитывать на увеличение объемов своей коммерческой деятельности, то целесообразно создавать открытое акционерное общество, число акционеров которого не ограничено.

4. Порядок определения наименования организационно-правовой формы должен соответствовать законодательству. Кроме того, если при создании коммерческой организации неправомерно используется уже зарегистрированное фирменное наименование, то по требованию обладателя права на фирменное наименование она обязана прекратить его использование и возместить причиненные убытки.

5. Правоспособность коммерческих организаций в соответствующих организационно-правовых формах (признанная законом способность юридических лиц иметь гражданские права и обязанности) возникает с момента утверждения устава юридического лица. Если устав должен быть зарегистрирован, то с момента регистрации устава правоспособность и дееспособность юридического лица возникают одновременно [150. С. 46]. Перед каждой коммерческой организацией ставятся определенные задачи в области предпринимательской деятельности, для выполнения которых ему необходимы лишь определенные права и обязанности. Если бы юридическое лицо начало приобретать любые гражданские права и обязанности, то это отвлекло бы его от задачи, ради которой оно было создано. Таким образом, в отличие от граждан юридические лица обладают не общей, а специальной гражданской правоспособностью [70. С. 135–136; 71]. При определении правоспособности коммерческих организаций в международном частном праве должны учитываться критерии «национальности» и «личного статута» юридического лица.

6. Для государственной регистрации соответствующей организационно-правовой формы учредители подают в компетентный государственный орган заявление по установленной форме, документ, подтверждающий оплату регистрационных пошлин, учредительные документы и т. п.

7. Государственная регистрация коммерческих организаций производится органами государственной власти. В юридической науке принято различать три разных порядка образования юридических лиц — распорядительный, разрешительный и нормативно-явочный [32, С. 460]. Это деление производится в зависимости от функций органов, на которые возлагается ответственность за создание юридических лиц. При этом учитываются юридически значимая инициатива в образовании юридического лица; проверка целесообразности его создания; проверка законности его образования. Если юридически значимая инициатива исходит от органа, ответственного за учреждение юридических лиц, порядок образования считается распорядительным. Этот орган осуществляет проверку целесообразности и законности формирования юридического лица и принимает решение о его образовании. Если юридическое лицо создается по инициативе других лиц, являющихся его учредителями, оно считается образованным в разрешительном или нормативно-явочном порядке[145. С. 90–91] Переход от разрешительного порядка к явочному на современном этапе свидетельствует о том, что изменившиеся общественные условия позволяют изменить форму государственного признания юридической личности за теми или иными общественными образованьями. Например, переход к явочному порядку по общему правилу связан с демократизацией общественного устройства [24. С. 71].

Таким образом, понимание сущности организационно-правовых форм предпринимательской деятельности в оффшорных зонах позволяет наиболее полно оценить все оффшорные коммерческие организации, определить особенности их правового статуса и юридической ответственности, сравнить между собой и сделать обоснованные выводы. Так, участники предпринимательской деятельности могут выбирать себе более надежных партнеров, а государственные органы вывести на новый качественный уровень правовое регулирование отношений в данной области.

Как отмечает В.А. Витушко, правильный выбор партнера по критериям его организационно-правовой формы, личной имущественной ответственности учредителей по долгам играет важную роль в процессе осуществления гражданских прав. Определенный уровень правовой культуры кредиторов в этом вопросе снимает многие негативные проблемы [32, C. 459].

Конец ознакомительного фрагмента.

Библиографическое описание:

Гордиенко, А. С. Международно-правовое регулирование офшорного бизнеса / А. С. Гордиенко. — Текст : непосредственный // Молодой ученый. — 2019. — № 49 (287). — С. 303-305. — URL: https://moluch.ru/archive/287/64959/ (дата обращения: 22.03.2023).

Общей проблемой для многих государств является вывоз капитала, который в большинстве своем осуществляется через офшорные зоны. По числу оффшорных компаний мировыми лидерами являются: Антильские острова, Бермудские острова, Британские Вирджинские острова, Каймановы острова, Кипр, Лихтенштейн [1, с.321]. Так, по подсчетам исследовательской группы Tax Justice Network на счетах в офшорных зонах хранится от 21 до 32 трлн долларов, 47 % из которых принадлежит частным лицам, а 53 % корпорациям [2]. Перед мировым сообществом встал вопрос о регулировании и ограничении офшорного бизнеса. На сегодняшний день созданы международные организации, занимающиеся проблемой «нечестной» налоговой конкуренции- Организацией экономического сотрудничества и развития (ОЭСР) и проблемой отмывания криминальных денег Группа разработки финансовых мер борьбы с отмыванием денег (ФАТФ) [3,с.220].

Однако, несмотря на эффективное функционирование международных организаций в области офшорного регулирования, большинство стран принимают акты внутри страны, усложняющие деятельность офшорного бизнеса. Например, в Российской Федерации в 2014 году был принят Федеральный закон «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)» от 24.11.2014 N 376-ФЗ, который часто именуется антиофшорным. Данный закон ввел понятие контролируемых иностранных компаний и обязал контролирующих лиц оповещать налоговую службу об участии в капитале контролируемых иностранных компаний, тем самым был создан механизм налогообложения прибыли контролируемых иностранных компаний. Не менее важной мерой является ограничение льгот по соглашениям об избежании двойного налогообложения, так, согласно данному закону льготы могут использованы по отношению к иностранным лицам, имеющим фактическое право на получение доходов [4].

Реализация данного закона значительно осложнило ведение бизнеса на офшорных зонах, но данные меры не позволяют в полной мере контролировать отток капитала. Проблемой на практике для РФ является то, что при отсутствии заключенного договора об обмене налоговой информацией налоговая служба РФ не имеет возможности проверить информацию, предоставленную резидентами, что значительно осложняет работу налоговых органов и позволяет компаниям использовать различные схемы по уклонению от налогов. О данной проблеме свидетельствует судебная практика. На практике распространена следующая схема по уклонению от уплаты налога с помощью использования резидентов: в качестве фактического получателя дивидендов заявляется Кипрская организация, которая на самом деле используется как промежуточное звено, не являющееся конечным выгодоприобретателем по полученному на его счет доходу, который затем транзитом перечисляется в адрес организаций, зарегистрированных на Британских Виргинских Островах, с Правительством которых у Российской Федерации отсутствует международное соглашение об избежании двойного налогообложения [5].

Более эффективным, по Мнению Руйга И. Р. и Шрейдер А. С., представляется опыт США по внедрению закона «О налогообложении иностранных счетов» (Foreign Account Tax Compliance Act, далее -FATCA) [6, с. 3]. Согласно положениям данного закона от зарубежных компаний требуется предоставление информации о счетах американских налогоплательщиков в специальную службу по названием Служба внутренних доходов США (Internal revenue service). Целью данного закона является предотвращение уклонения от уплаты налогов с доходов, получаемых американскими гражданами и резидентами за пределами США. FATCA предусматривает удержание 30 % от суммы платежа со стороны американских налоговых резидентов в случае невыполнения требований закона. Положения данного закона действительно позволяют эффективно контролировать налогоплательщиков, поскольку информация получается напрямую от зарубежных компаний, а не от налогоплательщиков. Несмотря на эффективность данного закона, его положения воспринялись негативно мировым сообществом, поскольку зачастую разглашение данной информации противоречило внутреннему законодательству. Закон США «О налогообложении иностранных счетов» привлек внимание ОЭСР и организацией было предложено создать глобальную систему FATCA.

На сегодняшний день успешно функционирует автоматический обмен финансовой информацией (CRS), с помощью которого возможно получить информацию о движении средств компаний, прибыль от продажи акций, инвестиционные доходы и т. д. 29 октября 2014 года Россия подписала Соглашение об автоматическом обмене финансовой информацией. В течение 2019 года ФНС РФ сравнит данные, полученные с помощью обмена информацией с отчетами налогоплательщиков. По мнению начальника управления международного сотрудничества и валютного контроля ФНС Дмитрий Вольвача доля несоответствий составит 10–15 %. Количество стран, изъявивших желание участвовать в автоматическом обмене финансовой информацией, постепенно растет. Так, из «черного» списка РФ ФНС исключила острова Мэн и Гернси, Сент-Китс и Невис, Монако, Лихтенштейн, Белиз, а также Объединенные Арабские Эмираты, Бразилия, Сейшелы, Уганда, которые согласились участвовать в обмене финансовой информацией [7]. На данный момент в перечне государств, не обеспечивающих обмен информацией для целей налогообложения с РФ, находится 100 государств и 18 территорий.

На данный момент однозначно прослеживается положительная динамика в регулировании офшорного бизнеса. Все больше стран присоединяются к обмену финансовой информацией, что способствует развитию честного офшорного бизнеса. Но в не исключена вероятность того, что некоторые государства по-прежнему будут отказываться от обмена, что означает, что различные схемы уклонения от налогов продолжат существовать.По моему мнению, на сегодняшний день для решения проблемы создания различных схем для уклонения от налогов необходимо налаживать связи для сотрудничества со странами, отказывающимися от обмена финансовой информацией с РФ и ужесточать законодательство за уклонение от налогов.

Литература:

- Забелова Л. Б. Международное частное право: Курс лекций. М.: Эксмо, 2010.238с.

- The Price of Offshore Revisited / The Tax Justice Network website / пер. с англ.: авторы. — URL: http://www.taxjustice.net.

- Международное частное право: учебник для магистров / И. В. Гетьман-Павлова. М.: Издательство Юрайт, 2013. 959 с.

- Федеральный закон «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)» от 24.11.2014 N 376-ФЗ.

- Определение Верховного Суда Российской Федерации от 18.01.2019 N 304-КГ18–22775 по делу N А27–331/2017 ООО «Краснобродский Южный» к Межрайонной ИФНС России N 3 по Кемеровской области, определение Верховного Суда Российской Федерации от 25.12.2017 N 304 КГ17–17349 по делу N А27–20527/2015, определение Верховного Суда Российской Федерации от 25.12.2017 N 304-КГ17–19528 по делу N А27–16584/2016.

- Руйга И. Р., Шрейдер А. С. Международное и национальное регулирование офшорного бизнеса в условиях глобализации мировой экономики // Концепт. — 2015. — № 05.

- Приказ Федеральной налоговой службы от 04.12.2018 № ММВ-7–17/786@ «Об утверждении Перечня государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с Российской Федерацией».

Основные термины (генерируются автоматически): FATCA, финансовая информация, автоматический обмен, офшорный бизнес, Российская Федерация, РФ, CRS, двойное налогообложение, Лихтенштейн, мировое сообщество.

Похожие статьи

Закон США о налогообложении иностранных счетов (FATCA)…