Бухучет в транспортной компании имеет свои особенности. Рассмотрим, в чем они выражаются и чем обусловлены.

Чем примечательна деятельность по перевозкам

Транспортную компанию отличает следующее:

- В ней на каких-либо основаниях (в собственности, аренде, лизинге) имеются транспортные средства, при помощи которых происходит оказание услуг по перевозкам.

- Существенную часть штата работников составляют сотрудники, управляющие транспортными средствами, причем условия допуска их к работе и ее режим подчиняются определенным правилам.

- Наличие особого набора затрат, необходимых как для появления права на оказание услуг по перевозкам (регистрация транспортных средств, их страхование, наличие специально подготовленных людей для управления), так и для обеспечения функционирования транспортных средств (специальные материалы, регулярное техническое обслуживание).

- Необходимость начисления и уплаты являющегося дополнительным к прочим обязательным налогам особого транспортного налога, в целом подчиняющегося правилам НК РФ (гл. 28), но имеющего особенности в каждом из регионов.

ВАЖНО! До 2021 г. одним из самых популярных режимов налогообложения, используемых транспортными компаниями, был ЕНВД. Однако с 01.01.2021 данный режим на территории России отменен. Очень близкой к ЕНВД по смыслу является патентная система налогообложения, однако она доступна лишь индивидуальным предпринимателям.

- Обязательность применения в работе ряда специальных документов: путевой лист (для автотранспорта), товарно-транспортная накладная, железнодорожная или авиагрузовая накладная, коносамент, документы о перегрузке с одного вида транспорта на другой.

Об оформлении путевых листов подробнее читайте в материалах:

- «Путевой лист грузового автомобиля в бухучете (бланк)»;

- «Путевой лист легкового автомобиля по форме 3 в бухучете»;

- «Путевой лист автобуса необщего пользования — форма 6»;

- «Какие особенности у путевого листа для легкового такси?»;

- «Особенности путевого листа на месяц — образец».

Эксперты «КонсультантПлюс» в Путеводителе по сделкам собрали основные операции у грузоперевозчика и разъяснили, как правильно выстроить учет в такой фирме. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Бухгалтерский учет услуг по перевозкам: особенности

Деятельность транспортной компании расценивается как оказание услуг и подчиняется общим правилам их документального оформления и отражения в бухучете. Однако в зависимости от особенностей предоставления услуг, включенных в договор, они могут иметь такие разновидности:

- Услуга по перевозке оказывается либо сама по себе, либо выделена отдельно в договоре на поставку товаров. В этом случае перевозки должны отражаться в доходах-расходах как отдельный вид деятельности:

- выручка от реализации:

Дт 62 Кт 90,

- НДС от реализации:

Дт 90 Кт 68,

- прямые затраты по оказываемым услугам:

Дт 20 Кт 10, 60, 69, 70,

- косвенные затраты:

Дт 26 Кт 02, 04, 10, 60, 68, 69, 70, 71, 76,

- затраты учтены в финрезультате:

Дт 90 Кт 20, 26.

- Если по условиям договора поставки товара продавец своими силами осуществляет его доставку покупателю и стоимость этой услуги входит в цену товара, то в доходах перевозка как отдельный вид не показывается, а расходы, возникающие в связи с доставкой, формируют расходы по продаже (коммерческие):

- учтены затраты на доставку:

Дт 44 Кт 10, 60, 69, 70;

- затраты отнесены на финрезультат:

Дт 90 Кт 44.

Об особенностях обложения услуг по перевозкам НДС читайте в статье «Какой порядок обложения НДС транспортных услуг».

Специфика затрат при перевозках

При учете затрат, связанных с перевозками, внимания заслуживают следующие вещи:

- Используемые транспортные средства должны обязательно найти отражение в учете. Это касается как собственных средств, так и находящихся в лизинге, а также арендованных. Причем учет арендованного /лизингового имущества с 2022 г. ведется в соответствии с положениями ФСБУ 25/2018.

Как арендатору вести учет арендованного автомобиля в соответствии с ФСБУ 25 расскажем в этой статье.

- Должна иметь место регистрация транспортных средств за перевозчиком: постоянная, если средства в собственности, или временная, если они арендованы или взяты в лизинг. Наличие этой регистрации (даже когда она временная) обязывает перевозчика к начислению и уплате транспортного налога.

Как рассчитать транспортный налог, узнайте по ссылке.

ВНИМАНИЕ! С января 2021 года, начиная с платежа за 2020 год, налоговики самостоятельно рассчитают сумму налога для вашей компании. Декларацию по транспортному налогу сдавать больше не нужно. Подробности — здесь.

Что делать, если с расчетом налоговой вы не согласны, описано в типовой ситуации от КонсультантПлюс. Получите бесплатный демо-доступ к справочно-правовой системе, чтобы узнать все подробности данной процедуры.

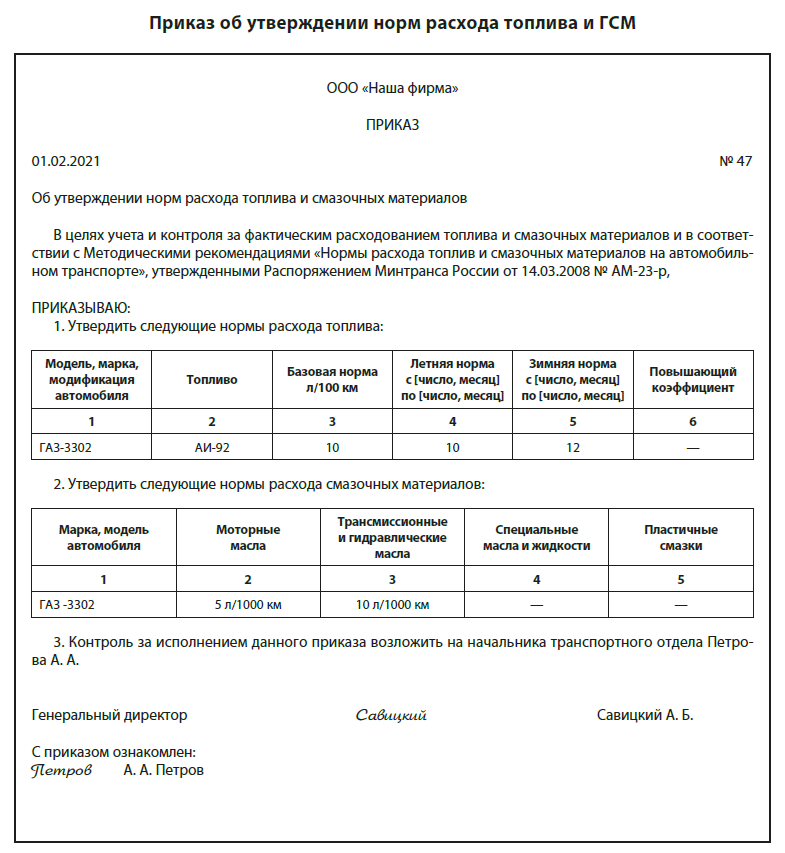

- Отнесение в затраты ГСМ, необходимых для работы транспортных средств, производится в соответствии с утвержденными нормами их списания. Эти нормы либо утверждены законодательно (и должны применяться для определенных отраслей), либо разрабатываются компанией самостоятельно. Это требует организации учета расхода ГСМ по каждому из транспортных средств и применения соответствующего алгоритма списания с отнесением излишков расхода в затраты, не уменьшающие базу по прибыли.

Порядок учета и списания ГСМ см. здесь.

- Безопасность работы автотранспорта в зимних условиях зависит от применения специальных шин, рассчитанных не на одну зиму. Необходимой станет организация не только неоднократной выдачи этих шин со склада, но и приема их на хранение на летний период с соответствующим отражением этих операций в учете.

- Непременными составляющими затрат станут расходы:

- на страхование транспортных средств, которое будет включаться в затраты частями в течение времени действия страхового полиса;

- периодический технический осмотр транспорта;

- проведение регулярного технического обслуживания;

- обязательные первичные (при приеме на работу) и предрейсовые медосмотры лиц, управляющих транспортными средствами;

Нюансы медосмотров для работников транспортной компании узнайте из материала «Предрейсовый медицинский осмотр водителей».

- оплату специальных перерывов в работе, предназначенных для отдыха, для лиц, управляющих транспортом;

- услуги по погрузо-разгрузочным работам, взвешиванию груза, очистке транспортных средств;

- оплату проезда по платным дорогам, за въезд на территорию предприятий, хранение грузов, использование подъездных путей, подачу вагонов.

Итоги

Бухучет в транспортной компании отличается рядом особенностей, обусловленных спецификой осуществляемой деятельности. Эта специфика влияет не только на учет доходов и расходов, но и на налогообложение.

Сдать отчетность транспортной организации в срок и без ошибок.

Попробовать

Расходы можно рассмотреть с двух сторон: прямые (непосредственно связанные с перевозками) и косвенные. К первым относятся траты на приобретение и страхование транспорта, ГСМ, техобслуживание, медосмотры водителей и т.п.

Существует другая часть расходов, которые напрямую не связаны с основной деятельностью. Например, доставка воды для сотрудников.

Так как перевозка — основной вид деятельности, прямые расходы учитываются на счете 20. Косвенные расходы собираются на счете 26. С 2021 года затраты, собранные на счете 26, списываются в дебет счета 90.08 (п. 26 ФСБУ 5/2019).

Для перевозок обычно используют собственный транспорт. В некоторых случаях организация может взять машину в аренду. Например, для перевозки крупногабаритного груза. Арендная плата составляет часть расходов и отражается на счете 20 (25, 26).

Автомобиль для перевозок можно приобрести в лизинг. Если транспорт учитывается на балансе лизингополучателя (транспортной компании), бухгалтер отразит операции проводками:

- Дебет 08 Кредит 76 — автомобиль поступил от лизингодателя.

- Дебет 01 «Имущество, полученное в лизинг» Кредит 08 — оформлен ввод в эксплуатацию.

- Дебет 76 «Арендные обязательства» Кредит 76 «Задолженность по лизинговым платежам» — начислены лизинговые платежи.

- Дебет 20 (25, 26) Кредит 02 «Амортизация имущества, полученного в лизинг» — начислена амортизация.

Для лизингового имущества можно применять ускоренную амортизацию с коэффициентом до 3. Чтобы не возникли налоговые разницы, лучше применять одинаковый «ускоряющий» коэффициент в бухгалтерском и налоговом учете (п. 2 ст. 259.3 НК РФ).

Если автомобиль выкупит лизингополучатель, следует сформировать проводки внутри счетов:

- Дебет 01 «Собственное имущество» Кредит 01 «Имущество, полученное в лизинг».

- Дебет 02 «Амортизация имущества, полученного в лизинг» Кредит 02 «Амортизация собственного имущества».

Если автомобиль учитывается на балансе лизингодателя, проводки будут отличаться от указанных выше:

- Дебет 001 — автомобиль учтен на забалансовом счете по договорной стоимости.

- Дебет 20 (25, 26) Кредит 76 «Задолженность по лизинговым платежам» — отражен лизинговый платеж.

После выкупа автомобиль списывается с забалансового учета (делается запись по кредиту счета 001). В рамках балансовых счетов выкуп автомобиля у лизингодателя нужно отразить проводкой: Дебет 01 Кредит 02.

Оказание транспортных услуг оформляется стандартными проводками. Выручка записывается как Дебет 62 Кредит 90, НДС с выручки — Дебет 90 Кредит 68. Затраты компании на оказание услуги перевозки списываются в дебет счета 90.

Если организация помимо перевозок занимается продажей товаров, то проводки могут быть иными. Когда в договоре зафиксировано, что продавец осуществляет доставку товара своими силами и стоимость транспортировки входит в цену товара, бухгалтер делает запись: Дебет 44 Кредит 10 (60, 69, 70 и т.д.) — отражены затраты на доставку. Здесь можно учесть зарплату водителя, бензин, израсходованный на транспортировку и т.п. Дебет 90 Кредит 44 — затраты списываются на себестоимость.

| Дебет | Кредит | Содержание операции |

|---|---|---|

| 08 | 76 | Поступление автомобиля по договору лизинга (учет на балансе лизингополучателя) |

| 01 | 08 | Ввод в эксплуатацию |

| 20 | 02 | Начисление амортизации |

| 001 | Лизинговый автомобиль учтен на забалансовом счете по договорной стоимости (учет на балансе лизингодателя) | |

| 20 | 76 | Отражен в составе затрат ежемесячный лизинговый платеж (учет на балансе лизингодателя) |

| 001 | Лизинговый автомобиль списан с забалансового учета (выкуплен или истек срок договор) | |

| 01 | 02 | Автомобиль выкуплен после лизинга и поставлен на баланс |

| 62 | 90 | Отражена выручка компании при оказании услуг |

| 90 | 68 | Выделен НДС с оказанной услуги |

| 20 (25, 26) | 60 | Списана арендная плата по транспорту, взятому в аренду |

| 19 | 60 | Отражен НДС по аренде (если обе стороны работают на ОСНО) |

| 20 (25, 26) | 68 | Начислен транспортный налог |

| 68 | 51 | Налог перечислен в ФНС |

| 002 | Принятие груза на ответственное хранение |

Основной штат сотрудников составляют водители. Персонал должен проходить медосмотры, в том числе перед выходом в рейс. Кроме того, водителям при длительных поездках положены перерывы на отдых. Медицинские осмотры, перерывы и т.п. оплачиваются компанией.

Что взять под контроль транспортной организации? Выделим основные моменты:

- Транспорт должен быть учтен: на балансе или за балансом в зависимости от ситуации. Тогда затраты можно принять к учету обоснованно.

- Автотранспорт должен пройти регистрацию в ГИБДД.

- Необходимо платить транспортный налог.

- Обязательный учет и контроль ГСМ. Списание по нормам, утвержденным законодательством и нормативными актами компании.

- Ведется учет не только транспорта, но и запчастей. Например, важно организовать учет зимней и летней резины.

- Транспорт должен быть застрахован. Сумма по полису включается в затраты равными частями ежемесячно.

- Необходимо проходить техосмотры и периодическое обслуживание транспорта.

- Нужно оформлять путевые листы на поездки.

Компании, занимающиеся перевозками, могут работать на ОСНО или УСН. У индивидуального предпринимателя есть дополнительный выбор — работа на патенте (ПСН).

Налоги транспортной организации в целом не отличаются от налогов любой другой компании. У перевозчиков в силу специфики возникает обязанность по уплате транспортного налога. Особенности расчета и уплаты прописаны в ст. 356-363 НК РФ. ФНС самостоятельно рассчитывает сумму налога, компании остается ее перечислить. Декларацию сдавать не нужно. Налог по итогам года бухгалтер перечислит до 1 марта. Регионы вправе установить отчетные периоды, тогда в течение года организация обязана уплачивать авансовые платежи.

Отслеживайте сроки и статусы уплаты налогов и сдачи отчетности в онлайн-таблице Контур.Экстерна

Узнать больше

Все затраты должны быть документально подтверждены и обоснованы, иначе ФНС может аннулировать такие расходы и доначислить налог на прибыль.

ГСМ списывают согласно нормам, учитывая данные путевых листов. Существуют летние и зимние нормы расхода. Всё, что сверх установленных лимитов, списывается за счет прибыли (т. е. не уменьшает налогооблагаемую базу). Лимиты расходования ГСМ утверждает руководитель, издав приказ.

В расходах с целью уменьшения налоговой базы можно учесть проезд по платным дорогам (ст. 264 НК РФ). Такие траты должны быть обоснованы: необходима ускоренная доставка скоропортящихся товаров, такие правила установлены в договоре и т.д.

Налоговая отчетность зависит от системы налогообложения. На ОСНО сдают декларации по прибыли, НДС, 6-НДФЛ. Компании на упрощенке сдают декларацию по УСН. Специальной налоговой и бухгалтерской отчетности у транспортной компании нет. Бухгалтерский и налоговый учет ведется согласно требованиям и нормам ПБУ, Закона № 402-ФЗ и НК РФ.

Чтобы контролировать работу водителей, начислять зарплату и списывать ГСМ, бухгалтеры используют путевые листы (Федеральный закон от 08.11.2007 № 259-ФЗ). Порядок заполнения путевых листов утвержден Приказом Минтранса РФ от 11.09.2020 № 368. На любую перевозку груза, багажа или пассажиров нужно выписать путевой лист. Срок документа зависит от продолжительности рейса.

Организация должна вести журнал учета путевых листов. Разрешено вести записи вручную на бумаге, при этом пронумеровав и прошнуровав листы. Также предусмотрен электронный вариант журнала, в котором сведения нужно заверять усиленной квалифицированной электронной подписью.

При перевозке грузов следует оформлять договор и транспортную накладную (Постановление Правительства РФ от 21.12.2020 № 2200). С 2022 года транспортную накладную можно составлять и подписывать в электронном виде. Документ содержит 17 разделов, стоимость перевозок указывается в рублях. Транспортная накладная подтверждает расходы в рамках главы 25 НК РФ (письмо ФНС РФ от 02.07.2019 № СД-4-3/12855@).

Некоторые перевозчики прикладывают к грузам товарно-транспортную накладную, но она не является обязательной.

Учет в транспортных организациях имеет свои особенности. Чтобы подтвердить расходы, придется позаботиться о специальных документах. Их отсутствие при проверке повлечет штрафы и снятие расходов.

Подготовить, проверить и сдать отчетность транспортной организации через интернет.

Узнать больше

4 особенности бухучета в транспортной компании в 2020-2021

30 Декабрь 2020

Любой отраслевой учет специфичен. Деятельность по осуществлению перевозок, грузовых и пассажирских, накладывает на бухгалтерию определенный отпечаток. Особенности бухучета у перевозчика обусловлены наличием транспортных средств, которые стоят или не стоят на балансе, могут находиться в собственности, в аренде, в пользовании по договору лизинга. Также имеют значение затраты, связанные с регистрацией автомобилей, страхованием, подготовкой водителей, медобслуживанием и профосмотрами. Добавьте к этому затраты на специальные материалы, от ГСМ до запчастей. И о транспортном налоге забывать не стоит. Он начисляется по нормам, закрепленным в 28 главе НК РФ, но имеет региональные особенности.

Отметим также актуальную для перевозчиков необходимость смены режима налогообложения. Это касается только пользователей ЕНВД, который прекращает свое действие в 2021 году. Это влечет за собой коррекцию бухгалтерского, налогового учета.

Что касается непосредственных особенностей бухучета у перевозчика, давайте рассмотрим ТОП-5.

Специфическая первичка

Специальные документы являются обязательными к применению в транспортном секторе. Многие из них имеют значение для бухгалтерии. Если речь об автоперевозках, бухгалтерам приходится работать с товарно-транспортными накладными, путевыми листами. Для отдельных перевозчиков актуальны авиагрузовые и железнодорожные накладные. Другие специфические документы также могут попадать в руки к бухгалтеру.

Вся первичка подлежит проверке. Что интересует бухгалтера прежде всего? Обязательные реквизиты, актуальные суммы, количество товара и наименование товара или услуг. Также имеет значение НДС, если речь идет о налогооблагаемых операциях.

Стандартной первички в транспортной компании тоже хватает. Подтверждение расходов и обоснование доходов имеет значение для налогоплательщика на УСН и ОСНО.

Оказание услуг

Деятельность перевозчика классифицируется как оказание услуг. Последние могут оказываться по-разному. От этого будет зависеть специфика отражения финансово-хозяйственных операций в учете.

Если услуги доставки выделяются в отдельную категорию при заключении договора поставок, бухгалтеру транспортной компании предстоит отражать в учете:

— Выручку от реализации – Дт62 Кт90.

— НДС – Дт90 Кт68.

— Прямые затраты по услуге – Дт20 Кт70, 69, 60, 10.

— Косвенные затраты – Дт26 Кт76, 71, 70, 69, 68, 60, 04, 02, 10.

Все затраты должны быть учтены в финансовом результате.

Если доставка включена в цену товара, в доходных статьях учета транспортировка отдельно не указывается. Но расходы, ассоциированные с оказанием услуги, налогоплательщик отразить обязан. Их обычно включают в состав коммерческих расходов, расходов на продажу товара. В этом случае бухгалтеру предстоит сделать всего две проводки:

— Учет затрат на транспортировку – Дт44 Кт70, 69, 60, 10.

— Отнесение затрат на финансовый результат – Дт90 Кт44.

Такие разные затраты

Учет затрат у перевозчика осуществляется в соответствии с ПБУ и требованиями НК РФ. Но есть вещи, на которые бухгалтеру компании следует обратить особое внимание:

Учет транспортных средств. Он будет отличаться в зависимости от того, находятся ли машины в собственности, они взяты в лизинг с отражением на балансе лизингодателя или самой транспортной компании. Если учет машин ведется некорректно, затраты по его содержанию могут быть необоснованными. Стоит ли говорить о том, что такие ошибки могут дорого обойтись. Налоговая не преминет сделать доначисления и оштрафовать за занижение налоговой базы.

Регистрация транспорта, для которого эта процедура является обязательной. И начисление, уплата транспортного налога. За 2020 год платеж налоговики рассчитают самостоятельно. Если вы не согласны с расчетом, начисление можно оспорить. Чтобы избежать юридических ошибок и сэкономить время, обратитесь для решения проблемы к специалистам!

Нормы списания ГСМ. Горючка, необходимая для работы транспорта, относится в затраты. Но при этом важно соблюдать установленные нормы. Они могут определяться законодательно (актуально для отдельных отраслей) или локально, то есть самими перевозчиками. В том и другом случае без грамотной организации учета расхода ГСМ по каждой единице техники не обойтись. А бухгалтеру следует учитывать специфику отнесения излишнего расхода в затраты без уменьшения базы по прибыли.

Есть в транспортном секторе и другие расходы, которые включаются в состав затрат и влияют на налогообложение прибыли. Страхование техники и периодический техосмотр мы уже упоминали. Остановимся на расходах, связанных с профильным персоналом. В учете бухгалтерия транспортной компании должна отражать затраты на первичные, предрейсовые медосмотры водителей. Также в расходную статью следует включить оплату обязательных перерывов в работе, предусмотренных ТК РФ для таких сотрудников.

На этом затратная специфика не заканчивается. Есть еще оплата услуг сторонних исполнителей, которые организовывают и проводят погрузку, разгрузку, взвешивание грузов, очистку транспорта и т.п. Также в расходную статью включается платный въезд на определенные территории, плата за использование подъездного пути и другое.

Отраслевая специфика требует от бухгалтера соответствующих компетенций. Без опытного специалиста грамотно организовать и корректно вести учет у перевозчика невозможно.

Транспортная экспедиция и посредничество

Экспедиция в транспортной компании может быть самостоятельной и посреднической услугой. Вид услуги определяет особенности бухучета.

Если имеет место посреднический договор, перевозка осуществляется по поручению заказчика. Фактически это означает, что действует компания от имени клиента. Это касается всего, от оплаты сборов до страховки и хранения груза. Кстати, при получении последнего доход у перевозчика не возникает.

Приведем пример отражения услуги в бухучете у экспедитора-посредника:

- Дт51 Кт62 – предоплата за услуги перевозки груза.

- Дт002 – принятие груза на ответхранение.

- Дт76 Кт50 – оплата перевозчиком складских услуг.

- Кт002 – передача груза клиенту.

- Дт62 Кт91.1 – выручка от оказания услуг.

- Дт90.2 Кт20 – списание себестоимости перевозки.

- Дт51 Кт76 – компенсация затрат на аренду склада.

Посреднический договор об экспедиции позволяет поставщику услуг привлекать к перевозке третьих лиц. Если используются ресурсы другой фирмы, в первичном документе (счете-фактуре) в обязательном порядке указываются реквизиты фактического исполнителя (перевозчика).

Бухгалтерский учет в транспортной компании имеет и другие особенности. Они касаются налогообложения отдельных видов деятельности, совмещения режимов, осуществления кассовых операций, расчета налогов. Особого внимания также требует инвентаризация.

Профессиональный подход к организации, ведению бухгалтерского учета позволяет перевозчику и поставщику экспедиционных услуг минимизировать налоговые риски, получить и сохранить впоследствии репутацию добросовестного налогоплательщика.

Количество показов: 18300

Теги данной публикации: бухучеттранспортучет по отраслям

Другие материалы категории «Статьи»

Читать все статьи категории «Статьи»

Владельцы автотранспорта несут затраты на эксплуатацию автомобилей, а владельцы грузов — на расчеты с перевозчиками. Кроме того, подлежат учету перевозимые товарно-материальные ценности. У грузоотправителя они подлежат списанию, у грузополучателя — оприходованию. Разберем, как правильно оформлять первичные документы при автомобильных грузоперевозках.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Грузоперевозки и ведение учета

Основа бухгалтерского учета — документирование фактов хозяйственной жизни. Представить себе хозяйственную деятельность без автомобильных грузоперевозок невозможно. Поэтому практически не найдется бухгалтера, которого бы не интересовали проблемы оформления документов при транспортировке грузов.

Рекомендуем вебинар по этой теме в Школе бухгалтера «Как оформить первичные документы при транспортных перевозках»

Владелец транспорта

Чтобы разобраться в принципах учета, сначала следует определить, кто является владельцем транспорта, перевозящего груз. Таким лицом может быть грузоотправитель. Следовательно, плату за перевозку он не вносит.

Автотранспорт может принадлежать грузополучателю. При таких обстоятельствах он осуществляет самовывоз груза.

В перевозке могут участвовать три разных лица — грузоотправитель, грузополучатель и перевозчик, привлеченный для оказания услуги по транспортировке на возмездной основе. При этом отношения с перевозчиком регламентирует гражданское законодательство. Если договор на перевозку заключает грузоотправитель, то применяется глава 40 «Перевозка» ГК РФ и Федеральный закон от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта».

Если же заказчиком перевозки выступает грузополучатель, то он заключает с перевозчиком договор транспортной экспедиции (п. 2 ст. 801 ГК РФ). В таком случае надлежит руководствоваться главой 41 «Транспортная экспедиция» и Федеральным законом от 30.06.2003 № 87-ФЗ «О транспортно-экспедиционной деятельности». К названным федеральным законам изданы подзаконные акты:

- Правила перевозок грузов автомобильным транспортом (утв. постановлением Правительства РФ от 15.04.2011 № 272).

- Правила транспортно-экспедиционной деятельности (утв. постановлением Правительства РФ от 08.09.2006 № 554).

Наконец, грузоотправитель и грузополучатель могут совпадать в одном лице. В этом случае с владельцем транспорта заключается договор перевозки груза (ст. 785 ГК РФ). Такая перевозка не сопровождается изменением собственника перевозимых ТМЦ.

Переход права собственности

Следующий момент, который необходимо уяснить бухгалтеру для организации правильного документооборота, — о переходе права собственности на груз. Очевидно, у перевозчика или у экспедитора груз числится в забалансовом учете — на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Передача ТМЦ от грузоотправителя грузополучателю (через перевозчика) не обязательно сопровождается переходом права собственности на активы. Например, к грузополучателю товары могут поступать для последующей реализации по договору комиссии, материалы — в качестве давальческого сырья для дальнейшей переработки. А объекты основных средств могут транспортироваться для передачи в аренду. Иными словами, нужно уяснить характер отношений (вид сделки) между отправителем и получателем груза.

Если между отправителем и получателем заключен договор купли-продажи, то в результате ТМЦ сменит собственника. Однако момент перехода права собственности может быть определен по-разному. Статья 458 (п. 2) ГК РФ гласит: в случаях, когда из договора не вытекает обязанность продавца по доставке товара или передаче товара в месте его нахождения покупателю, обязанность продавца передать товар покупателю считается исполненной в момент сдачи товара перевозчику для доставки покупателю, если договором не предусмотрено иное.

С точки зрения учета это означает: если право собственности на товар перешло к покупателю-грузополучателю при передаче товара перевозчику, то соответствующие ТМЦ подлежат списанию с баланса продавца-грузоотправителя в этот же момент. Одновременно продавец может признать затраты на доставку, перевозку он не контролирует.

Если же право собственности на ТМЦ переходит к покупателю при их вручении (п. 1 ст. 223, п. 1 ст. 224 ГК РФ), то для списания активов с баланса продавцу необходимо документальное подтверждение такого вручения. Исходя из всех этих обстоятельств определяется надлежащий документооборот.

Учет грузоперевозок: признание расходов

Оформление первичных документов интересует бухгалтеров в первую очередь в целях налогообложения (абз. 2 п. 1 ст. 172, абз. 9 ст. 313 НК РФ). Затраты производственной организации на перевозку грузов внутри организации и доставку готовой продукции покупателям в соответствии с условиями договоров относятся к материальным расходам (пп. 6 п. 1 ст. 254 НК РФ). Они отражаются в налоговом учете на основании акта приемки-передачи услуг, подписанного налогоплательщиком (п. 2 ст. 272 НК РФ). А вот что это за акт — ни налоговое, ни гражданское законодательство не проясняют…

Торговые организации руководствуются другой нормой. А именно: при реализации имущества продавец вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с такой реализацией, в частности на расходы по транспортировке реализуемого имущества (п. 1 ст. 268 НК РФ). Однако из письма МНС РФ от 17.06.2004 № 22-1-14/1058@ следует, что затраты на транспортировку в торговле материальными расходами не считаются. Поэтому их правомерно классифицировать как прочие расходы, связанные с производством и (или) реализацией (пп. 49 п. 1 ст. 264 НК РФ). Такие затраты принимаются в расходах на дату расчетов в соответствии с условиями заключенных договоров перевозки или на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов (пп. 3 п. 7 ст. 272 НК РФ).

Что касается расходов на реализацию ТМЦ, то они признаются на дату реализации, то есть перехода права собственности к покупателю (п. 1 ст. 39, пп. 1 и пп. 3 п. 1 ст. 268, п. 2 ст. 318 НК РФ). Разумеется, такой переход требует документального подтверждения (п. 1 ст. 252 НК РФ).

Документы для грузоперевозок. Первичные учетные документы

Как видно, задача для организации учета вырисовывается непростая. Ее решение требует от бухгалтера тщательного анализа условий каждой перевозки или блока однотипных перевозок.

Универсальный рецепт выдать затруднительно. Ситуация усугубляется еще и тем, что в связи с изменением законодательства о бухгалтерском учете с 1 января 2013 г. пришлось пересмотреть требования к оформлению «первички». Такой тезис может удивить читателя — ведь базовые требования к первичным документам федеральных законов «О бухгалтерском учете» — от 21.11.1996 № 129-ФЗ и от 06.12.2011 № 402-ФЗ — сохранились в прежнем виде.

Причина кроется в формулировке другой нормы. Старый и новый подходы отражены в таблице.

Законодательство о бухгалтерском учете включает:

| до 1 января 2013 г. – согласно Закону № 129-ФЗ (ст. 3): | с 1 января 2013 г. – согласно Закону № 402-ФЗ (ст. 4): |

| все федеральные законы, указы Президента РФ и постановления Правительства РФ | все федеральные законы и принятые в соответствии с ними нормативные правовые акты |

Рекомендуем по теме документирования грузоперевозок:

Видеолекция «Документооборот при перевозках грузов автомобильным транспортом» – относится к периоду применения Закона № 129-ФЗ.

Видеолекция «Как оформить первичные документы при транспортных перевозках» – здесь разобраны особенности документирования грузоперевозок в условиях действия Закона № 402-ФЗ.

В чем же именно проявляется разница?

Начиная с 1 января 2013 г. в целях бухучета признаются лишь те нормативные акты, которые были приняты в соответствии с федеральными законами. Законодатель прямо оговорил этот нюанс. В противном случае не имело бы смысла специально акцентировать внимание на этих источниках правового регулирования. Ведь подзаконные акты по сути являются неотъемлемой частью законов, конкретизируя их применение.

К данной категории не относятся Общие правила перевозок грузов автомобильным транспортом, утвержденные Минавтотрансом РСФСР 30 июля 1971 г., а также Инструкция Минфина СССР № 156, Госбанка СССР № 30, ЦСУ СССР № 354/7, Минавтотранса РСФСР № 10/998 от 30 ноября 1983 г. «О порядке расчетов за перевозки грузов автомобильным транспортом». Дело в том, что они приняты не в соответствии с федеральными законами, а в период существования СССР. Вообще говоря, эти документы по-прежнему считаются действующими в части, не противоречащей современному законодательству (основание — ст. 4 Закона РСФСР от 24.10.1990 № 263-1 «О действии актов органов Союза ССР на территории РСФСР» с учетом Закона РСФСР от 25.12.1991 № 2094-1 «Об изменении наименования государства Российская Советская Федеративная Социалистическая Республика»), но вне области бухгалтерского учета.

По этой причине товарно-транспортная накладная в качестве обязательного первичного документа активно обсуждалась до 1 января 2013 г., а вот после этой даты в официальных разъяснениях не упоминается.

Отметим, что в 2016 году выездные проверки 2012 года еще возможны. А уж «первичка», подтверждающая годовой убыток, попадает под налоговый контроль на протяжении 10 лет (п. 4 ст. 89, п. 2 и п. 4 ст. 283 НК РФ). Кстати, необходимость следования в бухучете до 1 января 2013 г. Инструкции № 156 поддержана определением ВАС РФ от 25.04.2012 № ВАС-4429/12.

Важно! В ноябре 2016 года появилось новое правило оформления документов для грузовых перевозок автотранспортом. Правительство РФ своим Постановлением от 24.11.2016 г. № 1233 упростило для грузоперевозчиков порядок оформления документов. В соответствии с ним, с 8 декабря 2016 года отменено проставление печатей в заказе-наряде, сопроводительной ведомости и письменной претензии. До вступления в силу этого документа грузоперевозчики обязаны были заверять печатью все эти документы.

Как вести учет грузоперевозок. Официальные разъяснения

В период действия Закона № 402-ФЗ разъяснения контролирующих органов немногочисленны. Среди из них — письмо Минфина России от 06.11.2014 № 03-03-06/1/55918 о документировании договора перевозки груза в целях налога на прибыль.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации (п. 1 ст. 252 НК РФ). Но из этой формулировки не следует, что для признания расходов на перевозку необходим договор или документ, подтверждающий его заключение, в качестве которого выступает транспортная накладная. В силу прямого указания законодателя подтверждением данных налогового учета являются первичные учетные документы (ст. 313 НК РФ). Как отмечено выше, на основании договора (с приложением документа, подтверждающим его заключение, в случае необходимости такого подтверждения) признаются прочие расходы, предусмотренные пунктом 1 статьи 264 Налогового кодекса. В иных аспектах транспортная накладная используется в учете как перевозочный документ. Ведь груз, на который не оформлена транспортная накладная (за отдельными исключениями), перевозчиком для транспортировки не принимается (п. 2 ст. 2, п. 3 ст. 8 Закона № 259-ФЗ).

Транспортная накладная — первичный документ, в обязательном порядке подтверждающий оказание услуг по перевозке ТМЦ. Если накладной нет, при налоговой проверке ждите проблем не только с признанием расходов на перевозку, но и со списанием и оприходованием ТМЦ.

А вот само по себе отсутствие договора (или документа, подтверждающего его заключение) признанию материальных расходов и даже прочих расходов (в последний день отчетного или налогового периода!) не препятствует. Иное мнение является расширительным толкованием налогового законодательства, которое недопустимо (п. 6 и п. 7 ст. 3 НК РФ).

Отметим еще один принципиальный момент. В соответствии с Законом № 402-ФЗ (п. 8 ст. 3) фактом хозяйственной жизни признается операция, которая в будущем способна оказать влияние на финансовое положение компании, финансовый результат ее деятельности и (или) движение денежных средств. Так вот одна лишь передача ТМЦ перевозчику в перспективе, при условии доставки ТМЦ, «способна оказать влияние» на экономические показатели участников сделки. Так что транспортная накладная — полноценный первичный учетный документ (п. 1 ст. 9 Закона № 402-ФЗ).

Бухгалтер — профессия творческая

В современном учете немало вопросов, которые напрямую властными предписаниями не регулируются. Вопрос оформления автомобильных грузоперевозок характеризует способность бухгалтера к профессиональному суждению. Рекомендуем видеосеминары по этой непростой теме, которые это суждение помогут сформировать:

- «Документооборот при перевозках грузов автомобильным транспортом» (по правилам, действовавшим до 1 января 2013 г.).

- «Как оформить первичные документы при транспортных перевозках» (начиная с 1 января 2013 г.).

Подчеркнем: формирование учетной политики в отношении транспортировок невозможно без оперирования нормами гражданского законодательства. Необходимость правовых знаний установлена профессиональным стандартом «Бухгалтер» (утв. приказом Минтруда России от 22.12.2014 № 1061н).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Виды транспортных расходов

Учет транспортных расходов

Контроль транспортных расходов

Расскажем, как отражать расходы в зависимости от вида деятельности организации, принятой учетной политики, а также исходя из условий доставки товара, как оформлять необходимые документы.

УЧЕТ ТРАНСПОРТНЫХ РАСХОДОВ

Транспортные расходы — составная часть общей величины затрат организаций. В их состав входят расходы, связанные с транспортировкой груза или сотрудников. В российском законодательстве нет индивидуальных правил учета этих расходов, поэтому каждая организация самостоятельно разрабатывает свой вариант учета транспортных расходов.

Бухгалтерский учет транспортных расходов

Общие требования к составу затрат, признаваемых расходами в бухгалтерском учете, содержатся в ПБУ 10/99 «Расходы организации»[1]. Для их учета используют счета:

20 «Основное производство»;

26 «Общехозяйственные расходы»;

44 «Расходы на продажу».

В течение месяца транспортные расходы могут быть отражены полностью или частично на счетах:

23 «Вспомогательное производство»;

25 «Общепроизводственные расходы»

с последующим списанием на счет 20 «Основное производство».

К сведению

Организация вправе утвердить порядок распределения транспортных расходов в подобной ситуации самостоятельно, закрепив его в учетной политике.

Например, транспортные расходы могут распределяться пропорционально стоимости приобретенных товаров, их количеству, весу или другим подходящим для конкретного вида товара характеристикам.

При доставке материалов или товаров необходимо учитывать п. 11 ФСБУ 5/2019 «Запасы»[2], предписывающий учитывать транспортные расходы в себестоимости полученных ТМЦ. Этот порядок применяют, если по документам можно установить сумму транспортных расходов, понесенных на доставку конкретных ТМЦ.

Транспортные расходы могут отражаться в стоимости товара либо в текущих расходах организации. Рассмотрим примеры отражения транспортных расходов в бухгалтерском учете.

Отражение транспортных расходов в стоимости товара

Торговая организация приобрела у поставщика товары на условиях самовывоза. Собственного автотранспорта у организации нет, и она заключила договор с транспортной организацией на доставку этого товара со склада поставщика на свой склад.

Так как в этом случае транспортные расходы связаны с доставкой товара, то они учитываются в стоимости доставленного товара.

Отражение в бухгалтерском учете:

1. Товар получен и доставлен на склад торговой организации (НДС не облагается):

Дебет счета 41 «Товары» субсчет «Центральный склад» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 500 000 руб.

2. Услуги транспортной организации за доставку товара (без учета НДС) отражены в стоимости доставленного товара:

Дебет счета 41 «Товары» субсчет «Центральный склад» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — 10 000 руб.

3. Отражена сумма НДС от стоимости услуг транспортной организации:

Дебет счета 19 «НДС по приобретенным ценностям» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — 2000 руб.

4. Товар передан в магазин на продажу по фактической себестоимости:

Дебет счета 41 «Товары» субсчет «Склад магазин» Кредит счета 41 «Товары» субсчет «Центральный склад» — 510 000 руб. (500 000 + 10 000).

Отражение транспортных расходов в текущих расходах организации

Производственное предприятие купило пиломатериалы на 200 000 руб. и вывезло их со склада поставщика собственным автотранспортом.

Автотранспорт предприятия регулярно совершает рейсы по доставке приобретенных материалов от поставщиков и изготовленной продукции — покупателям.

Исходя из учетной политики транспортные расходы учитываются по фактическим расходам — 35 000 руб. — по счету 26 «Общехозяйственные расходы».

Отражение в учете:

1. Получен материал от поставщика:

Дебет счета 10 «Материалы» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 200 000 руб. (НДС не облагается).

2. Отражены транспортные расходы:

Дебет счета 26 «Общехозяйственные расходы» субсчет «Транспортные расходы» Кредит счета 02 «Амортизация основных средств»; счета 10 «Материалы» субсчет «ГСМ» — 35 000 руб.

Налоговый учет транспортных расходов

Для налогового учета транспортных расходов необходимо определить в учетной политике, будут они отражаться в составе прямых или косвенных расходов.

К сведению

Организация вправе учесть транспортные расходы в текущих налоговых расходах, если выполняются требования ст. 252 Налогового кодекса РФ (далее — НК РФ) — расходы экономически оправданы, обоснованы и документально подтверждены первичными документами.

Торговые организации отражают транспортные расходы согласно ст. 320 НК РФ: налогоплательщик имеет право сформировать стоимость приобретения товаров с учетом расходов, связанных с их приобретением. Эта стоимость учитывается при реализации товаров (подп. 3 п. 1 ст. 268 НК РФ). Так, расходы, связанные с приобретением товаров, могут:

• включаться в стоимость покупных товаров

• или учитываться как издержки обращения и в стоимость покупных товаров не включаться.

Налогоплательщик имеет право выбрать один из предложенных способов учета расходов на доставку покупных товаров до склада. Порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике для целей налогообложения и применяется в течение не менее двух налоговых периодов.

Если транспортные расходы оплачиваются сверх цены товара по договору либо доставку осуществляет сторонняя организация, то для целей налогового учета транспортные расходы, связанные с приобретением товаров, всегда включаются в расходы на продажу (ст. 320 НК РФ).

Если транспортные расходы выделены в договоре отдельной строкой, их нужно учитывать отдельно от цены товара.

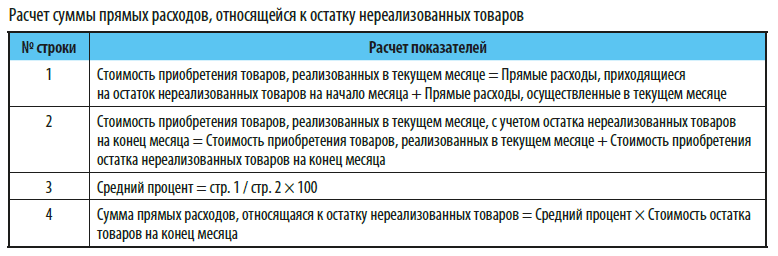

При учете транспортных расходов, относящихся к остаткам нереализованных товаров, их налоговый расход определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке (см. таблицу).

При этом сумма транспортных расходов распределяется не на фактические остатки товаров на складе, а именно на остатки товаров, право собственности на которые еще не перешло к покупателю.

Расчет остатка транспортных расходов на конец отчетного периода

В налоговом учете компании числятся:

800 000 руб. — общая стоимость проданных товаров в октябре;

150 000 руб. — стоимость нереализованных товаров на конец октября;

100 000 руб. — сумма транспортных расходов за октябрь;

30 000 руб. (сальдо счета 44) — сумма прямых транспортных затрат, приходящихся на остаток товаров на начало октября.

Расчет налоговых расходов:

• сумма прямых транспортных расходов, подлежащих списанию в октябре:

100 000 руб. + 30 000 руб. = 130 000 руб.;

• сумма товаров, реализованных в октябре, плюс сумма не реализованных на конец этого же месяца товаров:

800 000 руб. + 150 000 руб. = 950 000 руб.

Определим средний процент как отношение суммы прямых расходов к стоимости товаров:

130 000 руб. / 950 000 руб. × 100 % = 13,68 %.

Чтобы определить сумму прямых расходов, относящихся к остатку нереализованных товаров, умножим средний процент на стоимость остатка товаров на конец октября:

150 000 руб. × 13,68 % = 20 520 руб. Эту сумму не учитываем в налоговых расходах за октябрь.

Рассчитаем сумму транспортных расходов, которые будут учитываться в составе прямых налоговых расходов за октябрь:

130 000 руб. – 20 520 руб. = 109 480 руб.

Если компания реализует несколько видов товаров, то сумма транспортных расходов, которая относится к нереализованным товарам, определяется по общему остатку товаров. Распределять транспортные расходы по видам товаров Налоговый кодекс РФ не требует.

Условия отражения в учете транспортных расходов

Итак, порядок учета транспортных расходов зависит от вида деятельности организации, принятой учетной политики, а также условий доставки по каждой сделке. Но при этом важно также выяснить, имеет ли организация право отражать в своем учете понесенные транспортные расходы.

В договоре купли-продажи оговаривается, какая сторона несет расходы по доставке товаров до склада покупателя. Такое же условие должно быть отражено в счете-оферте или договоре публичной оферты.

В договоре может быть установлено, что расходы по транспортировке товаров несет продавец товаров, который и доставляет товар до склада организации. В этом случае у покупателя нет оснований отражать в учете связанные с доставкой товара транспортные расходы.

Доставку товаров может осуществлять покупатель, если право собственности на товар переходит к нему не на его территории, а, к примеру, на складе продавца. Покупатель может воспользоваться собственными транспортными средствами либо услугами специализированной транспортной организации, но в любом случае транспортные расходы будут отражены на его балансе и в составе его расходов.

Виды транспортных расходов

Для анализа, планирования и учета транспортных расходов необходимо их сгруппировать по видам, например:

• транспортные услуги сторонних организаций;

• расходы по содержанию собственного автотранспорта;

• использование личного автотранспорта сотрудников;

• аренда автотранспорта с экипажем и без экипажа.

Кроме этого, в зависимости от вида деятельности организации и объема выручки внутри каждого вида на практике применяют дополнительный аналитический классификатор учета транспортных расходов исходя из требований локального технологического процесса.

Например, в торговле можно применить классификатор в зависимости от конечного пункта назначения:

• расходы, связанные с закупкой товаров (доставка приобретенных товаров до склада торговой компании);

• расходы, связанные с транспортировкой товаров между подразделениями компании (со склада на склад);

• расходы, связанные с продажей товаров (доставка проданных товаров покупателю).

Проанализируем два наиболее используемых вида транспортных расходов.

Услуги сторонней транспортной организации

Чтобы отразить в учете такие услуги, необходимо иметь следующий комплект документов:

1. Договор или счет на перевозку грузов.

2. Акты сдачи-приемки оказанных услуг.

Составляются ежемесячно в произвольной форме в двух экземплярах, по одному для каждой из сторон. Акт сдачи-приемки оказанных услуг — основание для отнесения на себестоимость затрат по договору перевозки, а также для составления подрядчиком счета-фактуры для расчетов по НДС. Необходим в тех случаях, когда в стоимость услуг, кроме транспортных, входят оплату дополнительных услуг, например: обеспечение постоянной готовности транспортных средств для ускоренной подачи их по заявке организации и др. Реквизиты акта должны соответствовать ст.9 ФЗ «О бухгалтерском учете» № 402-ФЗ от 06.12.2011г.

3. Товарно-транспортные накладные (ТТН) на перевозку грузов, принадлежащих организации.

ТТН выполняет, главным образом, две функции:

• во-первых, она служит доказательством наличия правоотношений между грузоотправителем и перевозчиком по перевозке груза и, соответственно, средством правовой защиты интересов сторон при возникновении спора;

• во-вторых, она регулирует отношения сторон по договору перевозки груза, определяя условия перевозки. При приеме груза перевозчик вправе сделать оговорки в транспортной накладной, в частности, касающиеся недостатков упаковки груза. Если договором предусмотрено, что товар доставляется на склад покупателя автомобильным транспортом, помимо накладной формы ТОРГ-12 (или УПД) оформляется еще и ТТН по форме 1-Т[3] независимо от того, кто доставляет товар — покупатель, продавец или специализированный перевозчик[4].

При этом если доставку товара осуществляет поставщик и стоимость доставки выделяется отдельной строкой, такой договор поставки будет являться смешанным (продажа товара и его доставка, которая регулируется правилами, применяемыми к договорам перевозки). Следовательно, у покупателя тоже должна быть товарная накладная (оформляется поставщиком) и ТТН.

Если доставку товара организует экспедитор, кроме транспортной накладной, ТТН (если покупатель является грузополучателем) необходимо наличие поручения экспедитору и экспедиторской расписки[5].

Если надлежаще оформленной транспортной накладной не будет, факт принятия груза перевозчиком и оказания им услуг перевозки может быть признан судом недоказанным. В этом случае наличие между сторонами договорных отношений может подтверждаться иными доказательствами.

4. Счета-фактуры. Они выставляются транспортной фирмой на организацию согласно требованиям ст. 169 НК РФ, составляются в течение пяти дней с даты составления акта сдачи-приемки оказанных услуг и на основании данного акта.

Счета-фактуры — основание для оприходования НДС, уплаченного подрядчику, а также для принятия его к зачету при соблюдении условий, установленных Налоговым кодексом РФ.

Таким образом, если вы планируете использовать услуги сторонней транспортной организации, позаботьтесь о том, чтобы у вас были оформлены первичные документы. И если у вас будет правильно оформленная документации, вам будет проще контролировать целесообразность данных расходов. Кроме того, так вы сведете к минимуму налоговые риски при проверке контролирующего органа.

Расходы по содержанию собственного автотранспорта

К данным расходам, в частности, относятся:

• расходы на ГСМ (все виды топлива — газ, бензин, дизтопливо, масла и смазки и пр.);

• расходы на технический осмотр;

• расходы на покупку «зимней» резины;

• затраты на мойку автомобиля;

• плата за хранение автомобиля на платной стоянке и др.

Такие расходы относятся к расходам по обычным видам деятельности[6]. Расходы на содержание служебного транспорта отражаются по соответствующей статье затрат — как правило, в составе общехозяйственных расходов по дебету счета 26 «Общехозяйственные расходы» и кредиту счетов 10, 69, 70 и др.

Сумма расходов по ГСМ в учете отражается на основании данных о пробеге автомашины, указанных в путевых листах, по нормам расходования ГСМ, утвержденным организацией.

Сумма расхода отражается по дебету счета учета затрат в корреспонденции с кредитом счета 10 субсчет «Топливо».

Основной документ для учета использования ГСМ — путевые листы, которые не только обосновывают расходы на ГСМ, но и в целом подтверждают экономическую обоснованность и производственную направленность затрат, связанных с использованием автотранспорта.

К сведению

Актуальные обязательные реквизиты и порядок заполнения путевых листов утверждены Приказом Минтранса России от 11.09.2020 № 368, который применяется организациями и ИП, эксплуатирующими легковые автомобили.

Организации, не относящиеся к транспортным, могут разработать собственную форму путевого листа с учетом требований Приказа № 368 и обязательных реквизитов, указанных в ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (в ред. от 26.07.2019).

Сверхнормативный расход топлива в бухгалтерском учете включается в состав прочих расходов, а в налоговом не уменьшает налоговую базу. Базовые нормы расхода ГСМ установлены Методическими рекомендациями[7]. В то же время в письме от 22.06.2010 № 03-03-06/4/61 Минфин России разрешил налогоплательщику руководствоваться технической документацией и (или) информацией, предоставляемой изготовителем автомобиля, до принятия приказа организации, утверждающего нормы, разработанные в установленном порядке.

Расчет расходов по ГСМ

Организация закупает ГСМ для служебных автомобилей. В течение августа топливо заправлялось в бак автомобиля трижды (все цены указаны без НДС):

• 2 августа — 70 л по цене 20 руб. за 1 л на сумму 1400 руб.;

• 10 августа — 60 л по цене 19 руб. за 1 л на сумму 1140 руб.;

• 20 августа — 70 л по цене 22 руб. за 1 л на сумму 1540 руб.

Согласно путевым листам и нормам, установленным в организации, за август израсходовано 170 л бензина.

Согласно учетной политике списание производится по средней себестоимости.

Рассчитаем количество ГСМ, подлежащих списанию в августе месяце.

Сначала определяем среднюю себестоимость единицы материалов (1 л):

(1400 руб. + 1140 руб. + 1540 руб.) / (70 л + 60 л + 70 л) = 20,4 руб.

Тогда стоимость бензина, подлежащая списанию, составит:

20,4 руб. × 170 л = 3468 руб.

Отражение в учете:

Дебет счета 20 Кредит счета 10 субсчет «Топливо в баках» — 3468 руб. — списана стоимость ГСМ за август месяц.

Контроль транспортных расходов

При планировании расходов на содержание служебного автотранспорта рекомендуется сопоставить:

• сумму инвестирования денежных средств в покупку новых автомашин (при необходимости);

• плановую сумму затрат по их эксплуатации (с учетом транспортного налога);

• плановый объем их ежемесячных поездок;

• ликвидную стоимость автомашин

и среднюю стоимость аренды автотранспорта или услуг транспортных организаций.

На основе полученных результатов можно будет сделать вывод об эффективности использования или уровне потребности в наличии собственного автотранспорта.

Расходы на собственный автотранспорт организация должна систематически контролировать. Это позволит выявлять непроизводственные расходы и факты хищения имущества организации при эксплуатации собственного автопарка.

Возможные варианты непроизводственных потерь:

• поездки по личным нуждам;

• завышение норм расхода топлива;

• открытый слив ГСМ;

• махинации на топливных складах предприятий и т. п.

Первоочередная задача контроля — предотвратить как разовые прецеденты, так и систематические действия. О хищениях могут свидетельствовать:

• систематический необоснованный перерасход ГСМ;

• указание маршрутов в путевом листе, не соответствующих производственным целям;

ە время и даты заправок машины, не соответствующие рабочему времени.

При контрольных действиях маршруты должны быть проверены на правильность километража и рациональность.

Если окажется, что непроизводственные потери возникли по вине работника, взыскать сумму ущерба можно с его согласия. Если работник не согласен добровольно возместить ущерб, его можно взыскать только через суд, доказав, что есть вина работника в этом перерасходе.

Вполне обоснованной будет и позиция организации, согласно которой виновник должен не только возместить покупную стоимость ГСМ, но и компенсировать расходы, связанные с его доставкой, хранением: работник обязан возместить работодателю причиненный ему прямой действительный ущерб, который регламентирует данный случай (с. 238 Трудового кодекса РФ).

Потери не по вине работников списываются в состав прочих расходов в периоде их выявления на основании решения руководителя о источнике их списания.

Важный блок контрольных мероприятий — проверка наличия в организации и правильного заполнения следующих документов:

1) при списании ГСМ:

• приказы руководителя организации, утверждающие нормы расхода топлива (см. пример);

• путевые листы;

• документы об оплате топлива или авансовые отчеты, если топливо приобреталось через подотчетное лицо;

• акты о списании материальных запасов.

2) при списании расходов по хранению автотранспортных средств на платных стоянках:

• договор на хранение (сохранная расписка (квитанция) — при кратковременной (разовой) постановке автомототранспортного средства на автостоянку (на срок не более суток));

• документы, подтверждающие оплату услуг (платежное поручение, выписка банка по расчетному счету, чеки ККТ, товарные чеки, БСО);

3) при списании расходов на оказание услуг по мойке, техобслуживанию транспортных средств:

• договор, акт об оказании услуг;

• чеки ККТ, товарные чеки, квитанции, БСО (при оплате наличными денежными средствами).

Резюме

Если у организации есть транспортные расходы, нужно учитывать все составные части этих расходов: расчет норм ГСМ, запчасти, амортизация, оформление путевых листов, текущий и капитальный ремонт автотранспорта, оплата транспортного налога, стоимость услуг транспортных организаций, размер арендной платы при аренде или лизинге автотранспорта.

Все эти показатели должны быть изначально учтены в бизнес-планировании деятельности организации. Все эти показатели нужно систематически мониторить.

[1] Утверждено Приказом Минфина России от 06.05.1999 № 33н (в ред. от 06.04.2015; далее — ПБУ 10/99).

[2] Утвержден Приказом Минфина России от 15.11.2019 № 180н

[3] Утверждена Постановлением Госкомстата России от 28.11.1997 № 78.

[4] Письмо Минфина России от 20.07.2015 № 03-03-06/1/41407, п. 2 ст. 785 Гражданского кодекса РФ.

[5] Письмо УФНС России по г. Москве от 27.09.2011 № 16-15/093505.

[6] Пункты 5, 7 ПБУ 10/99.

[7] Утверждены Распоряжением Минтранса России от 14.03.2008 N АМ-23-р (в ред. от 20.09.2018).

Статья опубликована в журнале «Справочник экономиста» № 7, 2021.

-

Что такое транспортные расходы в бухгалтерском учёте

-

Транспортные расходы на доставку основных средств

-

Как рассчитать транспортные расходы

-

Примеры расчётов и проводок в бухгалтерском учёте

-

Как списывать транспортные расходы в торговле

Оптимизировать налоги — легко!

Максимально полные рекомендации по снижению расходов от команды специалистов сервиса «Моё дело»

Узнать подробнее

Что такое транспортные расходы в бухгалтерском учёте

Видов затрат на услуги транспорта довольно много, но их можно объединить в три основные группы:

- расходы на доставку приобретаемых объектов имущества (основных средств, сырья, материалов);

- расходы на доставку собственной продукции, товаров, услуг до покупателей и клиентов;

- расходы на содержание парка транспортных средств (ГСМ, техобслуживание, ремонт, аренда).

В зависимости от направления бизнеса, транспортные расходы в составе затрат могут существенно колебаться. Например, в консалтинговых фирмах их доля мизерная, а в экспедиционных компаниях может достигать и 90%.

Чем больше затрат на логистику, тем пристальнее внимание налоговой инспекции к их отражению в учёте.

Организация в своей учётной политике должна предусмотреть распределение транспортных расходов на прямые и косвенные. Есть исключения для двух типов компаний:

- которые применяют кассовый метод учёта (например, при УСН). У них деления на прямые и косвенные затраты нет, так как все расходы учитываются при их оплате;

- которые оказывают услуги. Они могут учитывать все затраты в период их осуществления (п.2 статьи 318 НК РФ).

Прямые расходы ложатся непосредственно на себестоимость продукции и учитываются по мере её реализации. Косвенные расходы учитываются в составе прочих затрат и списываются сразу. Какие расходы и куда относить, организация определяет самостоятельно. Но налоговая инспекция может не согласиться с методикой отнесения на косвенные расходы и доначислить налог на прибыль.

Какие транспортные расходы обычно включают в прямые, а какие в косвенные:

| Прямые расходы | Косвенные расходы |

|---|---|

| доставка ОС | доставка товаров покупателям |

| доставка товаров, сырья и материалов от поставщика | доставка собственной продукции покупателям и заказчикам |

| ГСМ на технологический транспорт и транспорт для доставки имущества | ГСМ на транспорт для перевозки сотрудников |

| аренда транспорта для технологических целей или доставки имущества | аренда транспорта для перевозки сотрудников |

| — | техобслуживание, ремонт, страхование любого вида транспорта |

| — | компенсация расходов сотрудника за использование личного транспорта |

Транспортные расходы на доставку основных средств

Пункты 9, 10 ФСБУ 26/2020 устанавливают, что суммы, уплаченные по доставке ОС, должны включаться в состав затрат на его приобретение или сооружение. При этом не важно как ОС получены — по договору купли-продажи, безвозмездно или построены хозяйственным способом.

Они учитываются как затраты капитального характера и отражаются по дебету счета учёта капитальных вложений (08)

- Дт 08 — Кт 60 — учтена стоимость ОС без НДС;

- Дт 08 — Кт 60(76) — учтены расходы на транспортировку ОС;

- Дт 01 — Кт 08 — объект ОС введён в эксплуатацию.

Затраты на перемещение ОС внутри организации относятся к издержкам текущего периода, не включаются в капитальные вложения (п. 16 ФСБУ 26/2020) и к первоначальной стоимости не добавляются.

То же самое касается строительной техники (экскаваторы, краны, бетономешалки, и т.д) при их доставке и монтажу на объекты строительства.

Транспортные расходы на доставку товара

hidden>

Товар — это вид материально-производственных запасов (МПЗ), приобретаемый с целью дальнейшей перепродажи. Учёт запасов регулируется ФСБУ 5/2019. Расходы на доставку товара до организации-продавца увеличивают фактическую стоимость товара.

Состав затрат, которые можно учитывать как транспортные расходы, законодательно не определён. Поэтому бухгалтеры ориентируются по перечню торгово-заготовительных расходов (ТЗР), указанных в п.11 ФСБУ 5/2019

К ТЗР относятся расходы по:

- погрузке и транспортировке МПЗ;

- содержанию заготовительно-складского аппарата;

- содержанию складов, баз, заготовительных пунктов;

- надбавкам и вознаграждениям организациям-посредникам;

- хранению МПЗ в местах приобретения, ж/д станциях, портах;

- командировкам по непосредственному заготовлению МПЗ;

- процентам за кредиты и займы по приобретению МПЗ;

- недостаче и порче в пределах естественной убыли;

- другим аналогичным причинам.

Торговая организация в своей учётной политике может прописать один из двух вариантов списания транспортных расходов:

- включение их в фактическую себестоимость (п.11 ФСБУ 5/2019);

- отнесение затрат к расходам на продажу (п.21 ФСБУ 5/2019).

В зависимости от выбранного варианта, транспортные расходы будут аккумулироваться на разных счетах бухучёта — 41 (Товары) при отнесении на фактическую себестоимость, и 44 (Расходы на продажу) при их отделении от стоимости товара.

Транспортировка товаров до покупателя тоже имеет свои особенности учёта. Договор купли-продажи определяет, как будет оплачиваться услуга:

- как доплата к цене товара;

- как отдельная услуга.

Применяемая корреспонденция у продавца будет та же (Дт 90 — Кт 44). Разница только в списании расходов. В первом случае она распределится по стоимости реализованной продукции по итогам месяца, во втором — спишется сразу.

Транспортные расходы в налоговом учёте

hidden>

Отражение транспортных расходов в налоговом учёте зависит от условий договора. Для покупателя они будут прямыми, если не включены в стоимость товара. Для продавца — косвенными.

| Договор (условия) | Учёт продавца | Учёт покупателя |

|---|---|---|

| Продавец доставляет товар на склад покупателя. Расходы — в цене товара. Обязанность по оплате доставки отдельно не оговорена. Право собственности переходит к покупателю после доставки на его склад | Доход от доставки отдельно не учитывается | Прямых расходов по доставке нет |

| Продавец доставляет товар на склад покупателя. Расходы на доставку в договоре не указаны. Право собственности переходит к покупателю с момента отгрузки на складе продавца | Доход от доставки отражается отдельно, так как право собственности переходит сразу после отгрузки. Сумма транспортных расходов в первичке пишется отдельной строкой. | Учитываются прямые расходы по доставке товара. Сумма расхода распределяется на остаток товаров на складе. |

| Продавец доставляет товар на склад покупателя. Расходы на доставку указаны отдельно от стоимости товара. Право собственности переходит к покупателю после доставки на его склад | Кроме продажи товара продавец оказывает отдельную услугу по доставке товара. Доход от доставки учитывается отдельно. | Учитываются прямые расходы по доставке товара, так как они оплачиваются сверх стоимости товара. |

Список прямых и косвенных затрат организация определяет самостоятельно и прописывает его в своей налоговой политике.

- В целях расчёта налога на прибыль:

- продавец полностью списывает свои затраты в период реализации;

- покупатель распределяет прямые ТР на остаток товаров на складе.

Как рассчитать транспортные расходы

В статье 320 НК РФ установлены правила расчёта прямых расходов. Они считаются по среднему проценту за отчётный месяц. Порядок подсчёта следующий:

- определяем прямые транспортные расходы (ПТР) на остаток товаров в начале месяца и на реализованные товары в течение месяца;

- определяем стоимость приобретения товаров, проданных в текущем месяце, и стоимость приобретения остатка непроданных товаров на конец месяца;

- считаем средний процент — пункт 1 делим на пункт 2 (отношение ПТР к стоимости товаров);

- считаем сумму ПТР, относящихся к остатку товаров на складе по формуле:

- Средний % = (ПТРн + ПТРо) / (СТо + СТк),

- ПТРост = Средний % х СТк, где:

- ПТРост — сумма ПТР относящихся к остатку товаров на складе;

- ПТРн — сумма ПТР, относящихся к остатку товаров на складе на начало месяца;

- ПТРо — сумма ПТР в отчётном месяце;

- СТо — стоимость товаров проданных в отчётном месяце;

- СТк — стоимость остатка товаров на складе на конец месяца

Примеры расчётов и проводок в бухгалтерском учёте

Как распределить транспортные расходы на стоимость товара покупателю товара.

Пример 1

Бухгалтеру ООО «Альфа» нужно рассчитать и отнести на товар прямые транспортные расходы (ПТР) по итогам июня 2021 года. Организация приобретает товары для последующей перепродажи на условиях доставки до своего склада силами продавца. ТР оплачиваются как отдельная услуга. Право собственности к покупателю переходит после доставки на его склад.

На 1 июня сумма ПТР на остаток на складе (ПТРн) составила 12 тыс. руб.;

сумма полученных ПТР в течение июня (ПТРо) — 56 тыс. руб.;

остаток товара на складе на 1 июля (СТк) — 112 тыс. руб.;

стоимость реализованных в июне товаров (СТо) — 845 тыс. руб.

Считаем средний процент:

(12 тыс.руб. + 56 тыс. руб.) / (845 тыс.руб. + 112 тыс.руб.) = 7%

Считаем ПТР по остатку на складе:

7% х 112 тыс.руб. = 7,8 тыс. руб.

Считаем сумму ПТР, которую можно принять к затратам июня:

(ПТРн + ПТРо) — ПТРост = (12 тыс.руб. + 56 тыс.руб.) — 7,8 тыс.руб. = 60,2 тыс. руб.

В учёте операции отражаются следующими проводками:

- Дт 62 — Кт 90 — отражена выручка от реализации товаров в июне;

- Дт 90 — Кт 41 — отражена себестоимость проданных товаров (845 тыс.руб.);

- Дт 62 — Кт 90 — отражена выручка от транспортных услуг по доставке товара;

- Дт 90 — Кт 44 — в себестоимость товаров включены распределённые ПТР (60,2 тыс.руб.).

Как списывать транспортные расходы в торговле

Покажем на примерах, как списываются транспортные расходы в зависимости от принятого варианта учёта (в фактической себестоимости или в расходах на продажу):

Пример 2.

ООО «Дельта» занимается продажей компьютерной техники. В июне 2021 года пришёл товар на сумму 980 тысяч рублей. Расходы на доставку и разгрузку составили 52 тысячи рублей. Компания работает на ОСНО, товар облагается НДС. В соответствии с учётной политикой, транспортные расходы включаются в фактическую себестоимость на счёте 41 — Товары.

- Дт 60 — Кт 51 — товар оплачен на сумму 980 тыс. руб., в т.ч. НДС 163,33 тыс. руб.;

- Дт 41 — Кт 60 — товар оприходован на сумму 816,67 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60— выделен НДС по товару (163,33 тыс. руб.);

- Дт 60 — Кт 51 — оплачена доставка товара на сумму 52 тыс. руб., в т.ч. НДС 8,67 тыс. руб.;

- Дт 41 — Кт 60 — учтена стоимость доставки 43,33 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по доставке (8,67 тыс. руб.);

- Дт 90 — Кт 41 — списание себестоимости части товаров (с учётом ТР) после её реализации (860 тыс.руб.).

Пример 3.

ООО «Гамма» продаёт автозапчасти. В июне 2021 года пришёл товар на сумму 430 тысяч рублей. Расходы на доставку и разгрузку составили 8 тысяч рублей. Компания работает на ОСНО, товар облагается НДС. В соответствии с учётной политикой, стоимость доставки относится на расходы по продажам. Используется счёт 44 — Расходы на продажу.

ПТР на остаток на складе (ПТРн) — 4 тыс. руб.;

остаток товара на складе на 1 июля (СТк) — 261 тыс. руб.;

стоимость реализованных в июне товаров (СТо) — 612 тыс. руб.

- Дт 60 — Кт 51 — товар оплачен на сумму 430 тыс. руб., в т.ч. НДС 71,67 тыс. руб.;

- Дт 41 — Кт 60 — товар оприходован на сумму 358,33 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по товару (71,67 тыс. руб.);

- Дт 60 — Кт 51 — оплачена доставка товара на сумму 8 тыс. руб., в т.ч. НДС 1,33 тыс. руб.;

- Дт 44 — Кт 60 — учтена стоимость доставки 6,67 тыс. руб. (за минусом НДС);

- Дт 19 — Кт 60 — выделен НДС по доставке (1,33 тыс. руб.);

- Дт 90 — Кт 41 — списание себестоимости части товаров после её реализации (358,33 тыс.руб.);

- Дт 90 — Кт 44 — принятая к затратам стоимость ПТР по доставке товаров, реализованных в июне (8,41 тыс.руб.), на основании расчёта:

(4 тыс.руб. + 8 тыс.руб.) / (261 тыс.руб. + 612 тыс.руб.) = 1,4%

1,4% х 261 тыс.руб. = 3,59 тыс.руб.

(4 тыс.руб. + 8 тыс.руб.) — 3,59 тыс.руб. = 8,41 тыс.руб.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Часто задаваемые вопросы

Отражение транспортных расходов в бухгалтерском учёте при реализации готовой продукции и товаров одинаково?

Разницы в учёте нет. Если цена доставки входит в стоимость ГП или товара, все затраты будут собираться на 41 счёте и списываться в дебет счёта 90. Если цена доставки выделена, то затраты по доставке ГП или товара отразятся на 44 счёте и спишутся в дебет счёта 90.

При отнесении ТР на прямые затраты при покупке товаров методика расчёта очень сложная. Могу ли я все ТР относить к косвенным расходам?

Транспортные расходы будут считаться прямыми при доставке товаров до склада покупателя, если они не включены в цену приобретения (Письмо Минфина РФ от 17.08.2012 № 03-03-06/1/420). Во всех остальных случаях — это косвенные расходы. Так что можете регулировать условиями договора купли-продажи.

В настоящее время достаточно распространена деятельность, связанная с оказанием транспортно-экспедиционных услуг. Как показывает практика, при заключении договоров, связанных с перевозкой грузов, оформлении заказов на транспортировку возникает много нарушений и неточностей. Из этой статьи вы узнаете о том, какими документами оформляются эти операции, как избежать ошибок при отражении операций в бухгалтерском учете и при налогообложении.

Правовые основы

Транспортно-экспедиционная деятельность регулируется главой 41 ГК РФ, а также Федеральным законом от 30.06.2003 № 87-ФЗ «О транспортно-экспедиционной деятельности» (далее – Закон № 87-ФЗ).

Услуги, оказываемые транспортным экспедитором, можно разделить на основные (связанные с перевозкой груза) и дополнительные, которые могут содержаться в договоре, а могут и отсутствовать в нем.

К числу основных услуг относятся: заключение по заданию клиента договоров об организации перевозок соответствующим видом транспорта или в смешанном сообщении; оформление заказов и заявок на подачу транспортных средств под погрузку; оплата провозных платежей; заключение договоров перевозки, договоров фрахтования, обеспечение отправки и получения груза и т.п.

В качестве дополнительных услуг экспедитор может взять на себя получение требующихся для экспорта и импорта документов, растаможку грузов, а также может осуществлять проверку количества и состояния груза, его погрузку и выгрузку, хранение груза, его получение в пункте назначения, маркировку и затаривание груза, проверку состояния упаковки, складирование, а также совершение других операций с грузом (п. 1 ст. 801 ГК РФ) .

Клиент может предоставить экспедитору право заключать договоры как от собственного имени, так и от имени клиента. Последний должен выдать экспедитору доверенность, если она необходима для выполнения его обязанностей (п. 2 ст. 802 ГК РФ).

Клиент обязан предоставить экспедитору полную, точную и достоверную информацию об особенностях груза, об условиях его перевозки, иные сведения, а также документы, необходимые для осуществления таможенного, санитарного и других видов государственного контроля (ст. 804 ГК РФ, ст. 5 Закона № 87-ФЗ).

В свою очередь экспедитор обязан сообщить клиенту об обнаруженных недостатках полученной информации, а в случае неполноты информации запросить у клиента дополнительные данные. Лучше предоставлять информацию в письменном виде (п. 2 ст. 804 ГК РФ).

Клиент в порядке, предусмотренном договором транспортной экспедиции, обязан уплатить причитающееся экспедитору вознаграждение, а также возместить понесенные им расходы в интересах клиента (п. 2 ст. 5 Закона № 87-ФЗ).

Документальное оформление

Документация, подтверждающая исполнение договора транспортной экспедиции, зависит от вида оказываемых услуг.

В соответствии с п. 5 Правил транспортно-экспедиционной деятельности, утвержденных Постановлением Правительства РФ от 08.09.2006 № 554, экспедиторскими документами являются:

- поручение экспедитору (определяет перечень и условия оказания экспедитором клиенту транспортно-экспедиционных услуг в рамках договора транспортной экспедиции);

- экспедиторская расписка (подтверждает факт получения экспедитором для перевозки груза от клиента либо от указанного им грузоотправителя);

- складская расписка (подтверждает факт принятия экспедитором у клиента груза на складское хранение).

Экспедиторские документы являются неотъемлемой частью договора транспортной экспедиции.

В зависимости от характера транспортно-экспедиционных услуг, в том числе при перевозках груза в международном сообщении, сторонами договора транспортной экспедиции может быть определена возможность использования экспедиторских документов, не указанных в п. 5 Правил транспортно-экспедиционной деятельности.

Нелишним также будет оформить такой документ, как отчет экспедитора. В нем экспедитор может указать: суммы, перечисленные в счет заключенного по поручению клиента договора перевозки; документы, подтверждающие перевозку до пункта назначения; сумму своего вознаграждения.

К отчету должны быть приложены первичные перевозочные документы или их копии.

Если экспедитор оказывает услуги по перевозке лично, то он обязан передать клиенту перевозочные документы (товарно-транспортные накладные, авианакладные, коносаменты и др.), подтверждающие оказание этих услуг. Стороны подписывают акт сдачи-приемки.

Для подтверждения выполнения других видов услуг (погрузки, затаривания, маркировки и т.п.) стороны подписывают акт об оказании возмездных услуг с указанием конкретных видов услуг и их стоимости.

Унифицированные формы отчета экспедитора и акта сдачи-приемки оказанных услуг не установлены. Поэтому стороны вправе самостоятельно определять форму и содержание этих документов.

В соответствии с п. 2 ст. 9 Федерального закона от 21.11.1996 № 29-ФЗ «О бухгалтерском учете» документы, унифицированная форма которых не предусмотрена, должны содержать следующие обязательные реквизиты:

- наименование и дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции (в натуральном и денежном выражении);

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления

- личные подписи и их расшифровки.

Таким образом, для принятия к бухгалтерскому и налоговому учету акт должен содержать все обязательные реквизиты.

Целесообразно описывать содержание хозяйственной операции более подробно, а не ограничиваться словами «работы выполнены в полном объеме» и т.п. Кроме того, в документах, подтверждающих факт оказания транспортно-экспедиционных услуг, необходимо сделать ссылку на договор и заявку.

В пакет документов для организации перевозки собственным автомобильным транспортом экспедитора входят:

- договор на транспортно-экспедиционное обслуживание;

- акт выполненных работ;

- отрывной талон путевого листа автомобиля;

- третий экземпляр товарно-транспортной накладной (форма № 1-Т) (далее – ТТН);

- счет-фактура экспедитора.

Эти документы должны содержать сведения о маршруте и расстоянии перевозки, наименовании и количестве груза, марке и модели автотранспортного средства.

Если для перевозки автотранспортом будут привлекаться перевозчики, то помимо договора на транспортно-экспедиционное обслуживание, отчета экспедитора и счета-фактуры экспедитора в пакет документов включаются: копия договора, заключенного экспедитором с перевозчиком; копия ТТН; копия счета-фактуры перевозчика.

Для организации железнодорожной перевозки необходимы:

- копия договора, заключенного экспедитором с ОАО «Российские железные дороги»;

- копия железнодорожной накладной;

- копия счета-фактуры ОАО «РЖД»;

- копии железнодорожных квитанций разных сборов.

Бухгалтерский учет перевозок

Денежные средства, полученные по договору транспортной экспедиции от клиента для оплаты транспортных услуг, не признаются доходами экспедитора (п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 № 32н).

Выплаты, произведенные организацией в адрес третьих лиц, привлеченных для исполнения договора транспортной экспедиции, за счет клиента, не признаются расходами организации на основании пунктов 2, 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 № 33н. В момент оказания таких услуг их стоимость относится на расчеты с клиентом по договору транспортной экспедиции.

На дату подписания документа, подтверждающего факт оказания экспедиторских услуг, в учете экспедитора признается выручка от оказания данных услуг (вознаграждение за оказание экспедиторских услуг), являющаяся для него доходом от обычных видов деятельности на основании п. 5 ПБУ 9/99.