Любой вопрос, который начинается со слов «куда вложить» (причем независимо от суммы инвестиции), вызывает встречный вопрос — скучный, но очень правильный: «А каковы цели инвестирования?» И без ответа на него вложения лучше не начинать. Рассказываем, что такое инвестиционный план и каковы его основные цели и задачи.

Сущность, задачи и правила инвестиционного планирования

Инвестиционное планирование – это разработка программы мероприятий или плана действий, которые позволят инвестору с максимальной эффективностью вложить имеющиеся денежные средства в существующие на финансовом рынке активы.

Планирование будущих вложений – это одна из наиболее сложных стратегических задач, без решения которой невозможно успешно заниматься инвестиционной деятельностью. Данное утверждение работает не только на микро, но и на макроэкономическом уровне. Другими словами, составлять инвестиционный план нужно любому субъекту процесса инвестирования: частному инвестору, предприятию, муниципалитету, региону и государству.

Занимаясь планированием, инвестор должен принимать во внимание текущее состояние экономики, существующую инфляцию, особенности системы налогообложения, перспективы развития финансовых рынков и другие существенные показатели.

Базовые правила

Для того сделать планирование будущих капиталовложений по-настоящему эффективным, инвестору следует придерживаться свода базовых правил.

- Прежде чем принимать конкретные решения по инвестированию денежных средств, инвестору необходимо разобраться с целеполаганием. Другими словами, он должен сформулировать четкую однозначную цель, на достижение которой будут направлены инвестиции. Без этого невозможно запустить успешный инвестиционный проект. Ведь понимание цели позволяет выбрать оптимальный способ для ее реализации.

- Уже на начальной стадии инвестиционного планирования до старта проекта инвестору следует не только представлять себе затраты на приобретение выбранного актива. Следует смотреть на перспективу. Таким образом, можно точно спрогнозировать дальнейшие траты, которые могут понадобиться в будущем. Давайте рассмотрим пример. Если в качестве инвестиционного актива будет выбран объект недвижимости, то в дальнейшем за него нужно будет ежегодно платить налоги. В случае если инвестор вложит деньги в драгоценные металлы или произведения искусства, то у него автоматически возникнут траты, связанные с их безопасным хранением. Например, ежемесячная оплата банковской ячейки.

- Прибыльность долгосрочных вложений будет зависеть от огромного количества переменных факторов. Инвестору следует отдавать себе отчет в том, что прошлый успешный опыт инвестирования в любой сфере может не принести желаемого эффекта при реализации следующего проекта. В такой ситуации просто необходимо уметь с помощью анализа основных тенденций развития экономики производить качественное прогнозирование инвестиций.

- Неотъемлемой частью любого проекта является график инвестиций. То есть инвестор должен заранее определить объем трат денежных средств и распределить их по конкретным периодам осуществления вложений.

- Риски являются составной частью процесса инвестирования. Чем продолжительнее срок окупаемости проекта, тем более рискованным он является. Таким образом, на стадии планирования обязательно нужно принимать во внимание временной фактор.

Основные задачи

Составление инвестиционного плана предусматривает практическое решение следующих задач:

- определить потребность по привлечению в проект дополнительных источников финансирования;

- определить стратегию взаимодействия со сторонними инвесторами;

- оценить рентабельность проекта и возможность рассчитаться за привлечённый капитал;

- подготовить финансовый расчет эффективности вложений, принимая во внимание возврат заемных денег;

- разработать подробный бизнес-план, который может предоставляться для ознакомления потенциальным инвесторам.

Качественное планирование позволяет успешно решить все перечисленные задачи, в кратчайшие сроки привлечь недостающие денежные средства и запустить инвестиционный проект.

Планирование на предприятии

Перед руководством предприятия всегда стоят несколько параллельных инвестиционных проектов. В связи с этим работа по планированию одного проекта должна учитывать и все остальные. Для успешного решения такой задачи необходимо создать их иерархию. То есть следует определить какой проект является первостепенным и будет осуществляться в приоритетном порядке. Как правило, на него будет направлена большая часть инвестиционных ресурсов компании.

В каждом отдельном случае составляется свой бизнес-план. Именно на основании этого внутреннего документа и будет происходить реализация каждого из проектов. В случае когда доходность инвестиций ниже чем средняя по стране ставка банковского депозита, то бизнес-план подлежит доработке.

Проведение ранжирования инвестиционных проектов производят по нескольким ключевым параметрам. Главными из них являются сроки окупаемости и чистая приведенная стоимость.

Бизнес-план

Любой инвестиционный проект должен иметь собственный бизнес-план. Он представляет собой аналитический документ с описательной и расходной частью.

Описательная часть включает в себя характеристику компании, специфику проекта инвестирования, текущее состояние соответствующего рынка, производственную программу, особенности управленческой структуры и другие параметры.

Расчетная часть включает в себя предусмотренный объем финансирования проекта, расчеты основных финансовых индексов, показатели экономической целесообразности и эффективности.

Непосредственно перед расчетной частью, как правило, помещают таблицу, содержащую основные данные по рассматриваемому проекту. В ней содержится информация отражающая, текущую и будущую инфляцию, биржевую динамику цен на национальную валюту, ключевую процентную ставку ЦБ, кредитную ставку банка, привлеченного к финансированию проекта, ставку дисконтирования и прочие данные.

Завершает бизнес-план конкретный вывод, который показывает рентабельность и целесообразность реализации инвестиционного проекта.

Цели и принципы составления инвестиционного бизнес-плана

Основным назначением и задачей инвестиционного бизнес-плана является целостная системная оценка условий, перспектив, экономических и социальных результатов реализации проекта. Бизнес-план необходим для:

- Инвестора, поскольку позволяет определить экономическую целесообразность вложения средств;

- Органов управления осуществлением инвестиционного проекта, т.к. с его помощью вырабатывается программ действий и руководство процессом реализации;

- Кредиторов, т.к. принятие решения о кредитовании проекта происходит после оценки эффективности бизнес-проекта и возможностей возврата заемных средств;

- Органов государственного управления, поскольку бизнес-план позволяет регулировать и контролировать экономические отношения в области льготного кредитования и бюджетного финансирования проектов.

Основным требованием, предъявляемым к инвестиционному бизнес-плану, является обеспечение полноты информации, которая содержится в нем. Кроме того, все данные и расчетные показатели должны быть достоверными.

Принципы составления инвестиционного бизнес-плана:

- Наличие объективных и надежных входных и выходных данных;

- Наличие необходимых и достаточных параметров выходной и промежуточной информации для принятия рациональных решений по бизнес-проекту на всех этапах его реализации;

- Комплексный и системный подход к рассмотрению влияния факторов и условий на реализацию и итоги инвестиционного проекта;

- Краткость. В обычных случаях инвестиционный бизнес-план должен состоять из 15-20 страниц, проект по сложным сферам бизнеса может достигать 40 страниц. Основной текст должен содержать только итоговые данные и показатели, а обосновывающие материалы следует располагать в приложении;

- В бизнес-плане следует выделять привлекательные и доказанные преимущества проекта;

- Недопустимы общие и неконкретные формулировки, приукрашивания и искаженная интерпретация данных, оказывающих влияние на принятие решения по бизнес-проекту.

Состав инвестиционного бизнес-плана и степень его развернутости зависят от масштабов инвестиционного проекта, а также сферы бизнеса.

Структура бизнес-плана для инвестора

Инвесторы неоднородны в своих требованиях:

- Стратегическим инвесторам важны потенциал роста выручки, рентабельность, доходность, окупаемость – показатели, которые используются для сравнительного анализа. Если доходность проекта выше аналогов, это весомый аргумент для принятия решения об инвестировании.

- Для банков первостепенны условия возврата кредитов (сроки, возможности рефинансирования); покрытие рисков и обеспечение (залоги, поручительства, гарантии). Среди финансовых показателей – коэффициенты ликвидности, платежеспособности, автономии, специфические отраслевые показатели – такие, как LLCR для жилого строительства.

- В зависимости от важности информации для определенного инвестора в содержании бизнес-плана вносятся акценты.

- Рассмотрим структуру бизнес-плана по методике SCORE – некоммерческой организации бизнес-наставников, ресурсного партнера Управления по делам малого бизнеса США, рекомендованную для стартапов.

- В качестве примера используем бизнес-план строительства загородного отеля, для финансирования которого планируется привлечь соинвестора.

Основные разделы бизнес-плана:

- Резюме проекта.

- Описание компании.

- Продукты и услуги.

- Маркетинговый план.

- Операционный план.

- Управление и организация.

- План расходов и инвестиций.

- Финансовый план.

Общий подход: изложение от общего к частному, сверху вниз. Начинаем с резюме проекта, включающего краткие тезисы разделов, ключевые показатели, цели. Далее движемся в описании от рыночных возможностей к их поэтапной реализации.

Инвестиционные бизнес-планы в российском бизнесе

Подготовка инвестиционных бизнес-планов российскими предприятиями ведется для:

- Приспособления зарубежной практики разработки инвестиционных проектов к отечественным условиям ведения бизнеса;

- Осуществления реальной оценки проекта с позиций окупаемости и рентабельности;

- Получения за рубежом кредитных средств;

- Убеждения инвесторов в перспективности и выгоде сотрудничества;

- Для использования внутри компании с целью предоставления персоналу информации об общих целях предприятия и методах их достижения;

- Документального обоснования потребностей компании в оборудовании, которое предоставляется по договору лизинга и др.

Обычно, инвестиционный бизнес-план необходим компаниям, которые уже закрепили свое положение на рынке. Они могут выдержать конкуренцию, использовать новые технологии, развиваться во многих направлениях.

Инвестиционное бизнес-планирование является относительно новым явлением в российском бизнесе. Его появление произошло в начале 1990-х годов в условиях смены одного режима другим, когда роль экономики существенно увеличилась при снижении государственного влияния. Отечественные компании были вынуждены осуществлять поиск финансирования за границей, вследствие чего был необходим инвестиционный бизнес-план, без которого не было возможности получить кредит за рубежом. Из-за отсутствия опыта у большинства организаций в разработке подобных документов, появилось множество компаний, предлагающих услуги по составлению бизнес-планов.

С течением времени инвестиционное бизнес-планирование в России стало нормой деятельности предприятий. Инвестиционные бизнес-планы играют важную роль в планировании и прогнозировании деятельности компаний самых разных уровней и профилей. С его помощью руководители снижают финансовые риски, справляются с высокой конкуренцией, имеют своевременное представление о ходе выполнения плана и его успехах.

Самыми типичными ошибками при составлении инвестиционных бизнес-планов являются:

- Несоответствие исходных данных, используемых в расчетах, данным, отраженным в текстовой части и таблицах инвестиционного бизнес-плана;

- Необходимо с осторожностью относиться к выбору длительности горизонта и интервалов планирования, поскольку инвесторы могут посчитать, что компания при больших сроках проекта будет осуществлять деятельность не в полную силу и его финансирование будет связано с большими рисками;

- Нечеткое объяснение выбора того или иного метода расчета, особенно в отношении ставки дисконтирования, параметров производства и объемов сбыта, поскольку инвесторы отдают предпочтение тем бизнес-планам, в которых выбор всех элементов обоснован.

Логика выбора инвестиционных инструментов

Определившись с суммой, пополнением и стратегией инвестирования, нужно выбрать подходящие инвестиционные инструменты. На что стоит обратить внимание?

- Законность. Используйте только легальные, регулируемые инструменты. Новичкам, которые слабо ориентируются в зарубежных рынках, регуляторах и т. д., лучше работать через брокеров, банки и управляющие компании с лицензией ЦБ РФ, которую необходимо проверить на cbr.ru.

- Адекватная доходность. Не верьте обещаниям доходности выше ключевой ставки — это явное мошенничество. Выбирайте ценные бумаги крупнейших компаний, бизнес которых вы понимаете. Вероятность, что они выстоят в любой кризис, довольно высока.

- Диверсификация. Не надо вкладывать все в один инструмент, одну страну, одну компанию, одну отрасль. Каждая компания должна занимать в инвестиционном портфеле не более 5 %, а лучше — до 2 % всей инвестируемой суммы.

- Уровень риска. Чем меньший риск вы выбираете, тем выше в вашем портфеле должна быть доля консервативных инструментов — облигаций надежных компаний, срок погашения которых укладывается в ваш горизонт инвестирования.

Если вы готовы рискнуть, добавляйте в портфель акции, причем чем больше их доля, тем выше риск. Учтите, что акции мало подходят для инвестиций на срок 1–2 года: это весьма рискованный инструмент, и если он покажет просадку, то на таком коротком сроке не успеет ее отыграть. - Личное участие. Если вы готовы сами управлять портфелем, получать стабильный поток купонов и дивидендов, выбирать конкретные бумаги, платить налоги и отчитываться по дивидендам иностранных компаний, имеет смысл покупать акции и облигации через брокерский счет.

В противном случае и при сумме инвестиций до 100 тыс. руб. лучше работать через инвестиционные фонды под управлением компаний с лицензией ЦБ РФ или зарубежного регулятора (соблюдая правило диверсификации). При выборе из нескольких фондов с одинаковой стратегией отдайте предпочтение тому, где ниже комиссия.

Те, кому интересна активная торговля, но они не готовы сами принимать каждое решение, могут обратить внимание на робоэдвайзинг, автоследование.

Если же вы хотите делать ставки на отдельные инвестиционные идеи, но подстраховаться на случай, если они не сработают, рассмотрите структурные продукты. - Налоговая оптимизация и защита капитала.При инвестициях на срок больше 3 лет имеет смысл использовать хотя бы для части вложений ИИС. Если параллельно стоит задача защитить капитал от взыскания, например, при разводе и обеспечить его комфортное наследование, можно рассмотреть программы страхования жизни.

Сколько инструментов вам нужно

От вариантов на финансовом рынке действительно разбегаются глаза. В этом случае возникает справедливый вопрос: надо выбирать только один инструмент, скажем, один фонд, или можно использовать несколько?

В поисках ответа помните про диверсификацию по странам, отраслям и компаниям. В принципе, этому требованию соответствует фонд глобальных акций, но тогда в портфеле не будет облигаций, которые поддержат ваши инвестиции в период просадок. А если вы будете использовать один фонд со смешанной стратегией, возникнет риск управляющего. Грубо говоря, если вы вложите все средства в один фонд со смешанной стратегией, это означает, что вы доверите свои деньги одному управляющему. Это рискованно, потому что управляющий может сменить место работы, его стратегия может утратить эффективность и т. д. Поэтому нужно использовать хотя бы по одному продукту из каждого класса активов: акций, облигаций, драгметаллов и т. д.

Кроме этого, инвестиционный портфель можно разбить по странам или блокам стран (развитые и развивающиеся) и наряду с классическим инвестированием в акции и облигации с мировой диверсификацией попробовать инструменты, иногда способные переиграть рынок, такие как фонды активного управления, структурные продукты, робоэдвайзинг и т. д.

И основное правило: сохраняйте спокойствие и следуйте своей стратегии, ни на кого не оглядываясь. У всех свои цели, вот и вам важно придерживаться собственного плана инвестирования. Не паникуйте при малейших колебаниях: ваш горизонт инвестирования лежит дальше, чем завтрашний день, а просадка — отличная возможность докупить бумаги дешевле.

Источники:

- https://www.raiffeisen-media.ru/money/kak-sostavit-plan-investirovaniya-i-realizovat-ego/

- https://InvestorIQ.ru/teoriya/investitsionnoe-planirovanie.html

- https://spravochnick.ru/biznes-planirovanie/investicionnyy_biznes-plan/

- https://get-investor.ru/struktura-biznes-plana-dlya-investora

Для принятия различных решений по проекту инвестору и другим участникам целесообразно иметь компактный документ, в котором отражены основные, достаточные для принятия решений, показатели. Такой документ называется бизнес-планом.

Бизнес-план — форма представления инвестиционного проекта в виде компактного документа, составленного на этапе предварительного технико-экономического оборудования, содержащего основные сведения об условиях инвестирования, целях и масштабах проекта, потребляемых ресурсах, намечаемой к выпуску продукции, программу действий, возможные результаты проекта.

Бизнес-план необходим:

1) инвестору — для определения экономической целесообразности вложения инвестиций;

2) органу управления проектом — для выработки программы действий и для руководства реализацией проекта;

3) кредиторам — для принятия решений, по условиям кредитования проекта исходя из оценки вероятности возврата кредита;

4) органам власти — для регулирования и контроля проекта, обоснования выделения льготных кредитов, государственной поддержки проекта.

Основные требования к бизнес-плану — все содержащиеся в нем материалы, расчетные показатели и обосновывающие данные должны быть достоверны и обеспечивать полноту информации для участников инвестиционного проекта.

При составлении бизнес-плана руководствуются следующими принципами:

1) объективность и надежность входной и выходной информации;

2) необходимость и достоверность параметров выходных данных для принятия обоснованных решений по проекту на всех этапах его реализации;

3) комплексность и системность рассмотрения влияния всех факторов и условий, на результаты осуществления проекта;

4) возможная кратность бизнес-плана (обычно 15-20 страниц, для сложных проектов — 40-50 страниц).

Все обосновывающие материалы приводятся в приложении, а в основном тексте — только итоговые показатели;

5) выделение конкретных преимуществ объекта. Типовой бизнес-план состоит из таких разделов:

1) общие сведения;

2) резюме;

3) описание предприятия и отрасли;

4) сущность инвестиционного проекта;

5) оценка рынка сбыта и конкурентов;

6) план маркетинга;

7) инвестиционный план;

9) организационный план;

10) финансовый план и показатели эффективности проекта;

11) анализ рисков проекта;

12) выводы и предложения. Рассмотрим их подробнее:

Общие сведения содержат данные о предприятии, которое реализует проект, его месторасположении, руководителя, отраслевой принадлежности, организационно-правовой форме деятельности. Здесь же указываются цели инвестиционного проекта, намечаемая к производств, ее конкурентоспособность, возможность продажи на российском и зарубежном рынке, общие сведения об инвестиционные затраты, другие основные данные, например, структура капитала предприятия, финансовая устойчивость.

Резюме является кратким отображением сути и возможных экономических, социальных и экологических результатов проекта с указанием его преимуществ. Оно отвечает и требованием рекламы инвестиционного проекта, возникает необходимость в привлечении компаньонов, других инвесторов, кредиторов. В резюме указываются:

1) преимущества создаваемого объекта по сравнению с достигнутым уровнем производства и качества выпускаемой продукции на других существующих предприятиях;

2) данные о потребностях в финансовых и других ресурсах для реализации инвестиционного проекта;

3) экономические, социальные, экологические и финансовые результаты, которые ожидают получить (валовая и чистая прибыль, рентабельность капитала, срок окупаемости инвестиций, увеличение числа рабочих мест, снижение загрязнений природной среды и т.д.);

4) данные об объемах намечаемой к выпуску продукции, объемах продаж, затратах на производство.

Резюме пишется после составления всех разделов бизнес-плана и проведения всех обоснований и расчетов.

Описание предприятия и отрасли содержит:

1) анализ текущего состояния и перспектив развития производства намечаемой к выпуску продукции в отрасли; тенденции развития отрасли;

2) данные об объемах производства продукции в отрасли, доле объема производства создаваемого (реконструируемого) предприятия в общем объеме по отрасли;

3) описание места и положения предприятия — инициатора проекта — в отрасли;

4) состояние отраслевого рынка, включая перечень потенциальных покупателей, фактический объем продаж, объем неудовлетворенного спроса, тенденции рыночного спроса;

5) динамику продаж отдельных товаропроизводителей, возможности появления на рынке новых вкладов продукции; близкой к намечаемой …. по своим потребительским свойствам.

Цель данного раздела — раскрыть потребность в продукции на общем фоне развития отрасли и ее способности наполнить рынок.

Сущность инвестиционного проекта включает в себя:

1) описание продукции, намечаемой к производству в результате осуществления проекта, а именно: ее функциональное назначение, свойства (в т.ч. достоинства), соответствие стандартам, стоимость и

др.

2) Изложение этапов развития проекта — идея, эскизный проект, рабочий проект, опытная партия продукции, массовое производство; организация гарантийного оборудования; данные о возможностях экспорта продукции; решения по организации сбыта (создание дилерской сети).

3) изложение отличий предполагаемой к выпуску продукции от аналогичной отечественной и импортной.

4) аргументацию, обосновывающую успешное осуществление проекта. Это один из ключевых разделов.

Оценка рынка сбыта и конкурентов содержит сведения:

1) об основных потребителях продукции;

2) об объеме и ценах продаж, перспективах расширения сбыта продукции;

3) о размерах и тенденциях развития рынков сбыта с отражением трудности проникновения на рынки;

4) о путях выхода на рынки, экспортном потенциале проекта;

5) о стратегии сбыта, продвижения продукции на рынки, включая обоснование цены, организацию рекламы, сервисного обслуживания;

6) о потенциальных и действующих конкурентах, их доле на рынках, финансовом положении, применяемой или технологии, имидже.

План маркетинга тесно связан с предыдущим разделом и иногда их объединяют. Он включает в себя:

1) мероприятия по максимальному удовлетворению требований покупателей в результате осуществления проекта;

2) мероприятия по организации рекламы и затраты на нее;

3) перечень конкретных покупателей продукции;

4) методы стимулирования продаж;

5) организацию предпродажной подготовки и послепродажного обслуживания. Инвестиционный план представляет собой план реализации важнейших этапов осуществления инвестиционного проекта во времени от начала до вывода предприятия (производства, технологической

линии или другого объекта) на расчетную величину производственной мощности. Инвестиционный план формируется в форме календарного плана. В нем отражаются следующие данные:

1) перечень конкретных этапов предпроизводственной фазы;

2) сроки проведения работ по этапам, в т.ч. аренды земельного участка, проведения изыскательских и проектных работ, выполнения строительных и монтажных работ, пуско-колодочных работ;

3) перечень необходимого и другого оборудования, инструмента, специальных материалов, сроки их поставки;

4) программа работ по подготовке кадров;

5) прогнозируемые затраты по предпроизводственной фазе в целом;

6) план вывода производства на проектную мощность;

7) потенциальные источники и условия привлечения финансовых средств. Производственный план разрабатывается для проектов, связанных с организацией производства и

выпуском продукции. Его цель — определить обеспеченность проекта с производственной и технологической стороны, показать всем участникам реальность производства продукции в необходимом количестве, требуемого качества и в планируемый срок. Производственный план включает в себя:

1) основные требования к технологии и организации производственного процесса;

2) описание применяемой технологии и технологии производства, в т.ч. размеры затрат на приобретение новых технологий, лицензий на право производство продукции;

3) объем производства и обоснование производственной базы (расчеты объемов выпуска по годам, обеспеченности имеющегося оборудования, возможности увеличения выпуска продукции);

4) потребность в сырье, материалах, энергии, комплектующих изделиях по периодам осуществления проекта и их расчетная стоимость;

5) обеспечение выпуска продукции (т.е. схемы обеспечения производства ресурсами, источники их получения по поставщикам); мероприятия по улучшению качества и потребительских свойств продукции; техники, технологии и организации производства;

6) издержки производства (постоянные и переменные затраты, статьи расходов, приводятся расчеты затрат с указанием применяемых норм расхода и цен потребляемых ресурсов);

7) экологическая безопасность (мероприятия по оздоровлению окружающей природной среды, затраты на их осуществление и их эффективность);

Производственный план необходим для обоснования эффективности проекта, оценки его надежности, и влияет на решения потенциальных инвесторов, кредиторов. Организационный план обычно состоит из подразделов:

1) организационная структура управления проектом (структурная схема, состав подразделений и их функции, взаимосвязь и координация, распределение обязанностей между отделами и исполнителями);

2) требования к управленческому персоналу и сведения о нем по специальностям, возрасту, стажу работы, образованию, владению акциями предприятия;

3) система материального стимулирования и поощрения руководителей и специалистов.

Финансовый план отражает предстоящие финансовые затраты, источники их покрытия, ожидаемые финансовые результаты. Он необходим для контроля финансового обеспечения проекта на всех этапах его реализации.

Финансовый план состоит из:

1) плана доходов и расходов;

2) плана денежных поступлений и выплат;

3) сводного баланса активов и пассивов.

План доходов и расходов содержит такие показатели: инвестиционные затраты, ожидаемая выручка от продажи, себестоимость продукции, эксплуатационные затраты, сумма валовой прибыли, налоговые и другие платежи.

План денежных поступлений и выплат составляется для прогноза сальдо реальных денег у инвестора по периодам осуществления проекта. Сальдо накопленных реальных денег должно быть положительным в каждый год.

Если оно отрицательное, то необходимо в соответствующий период времени взять кредит, а если значительная положительная сумма, то ее необходимо вложить в какие-либо финансовые инструменты, дать в кредит под проценты или положить в банк под депозитный процент.

Сальдо реальных денег следует отличать от прибыли. Прибыль — это разность между выручкой от продажи продукции (включая дебиторскую задолженность) произведенными затратами, т.е. потенциальные денежные средства. Сальдо (остаток) накопленных реальных денег — это накопленная разность между фактическим поступлением денежных средств и произведенными платежами, т.е. это фактические суммы денег на расчетном счете в банке.

В свободном балансе активов и пассивов отражаются все средства, вкладываемые инвестором в инвестиционный проект, нераспределенная прибыль, получаемая от его реализации. Он составляется на основе плана доходов и расходов, а также плана денежных поступлений и выплат.

Оценка эффективности инвестиционного проекта содержит показатели эффективности проекта (ЧДД, ИД, ВИД, срок окупаемости), а также показатели финансовой устойчивости, рентабельность активов предприятия. На основании оценки эффективности инвесторы и другие участники принимают решения об инвестировании средств в проект, выходе из него, корректировке параметров проекта, возможных путях повышения эффективности проекта.

Анализ рисков по проекту. В данном разделе бизнес-плана производится оценка степени неопределенности и риска достижения запланированных экономических показателей проекта. Определяются конкретные возможные причины неблагоприятных последствий, например, изменение рыночного спроса, инфляция, повышение налогов и др. Разрабатываются мероприятия по возможному снижению финансовых потерь, определяются затраты на страхование.

Выводы и предложения составляются по результатам бизнес-плана, должны быть четкими, достаточными для общей оценке сущности, целей, задач и результатов осуществления инвестиционного проекта.

В приложении приводятся паспортные характеристики применяемого оборудования, технологических процессов, копии лицензий, контрактов, сертификатов, экспертные заключения по отдельным техническим и операционным решениям, а также данные расчетов, не вошедшие в основной текст бизнес-плана.

Дата добавления: 2014-01-27; просмотров: 1052; Опубликованный материал нарушает авторские права? | Защита персональных данных | ЗАКАЗАТЬ РАБОТУ

Лучшие изречения: При сдаче лабораторной работы, студент делает вид, что все знает; преподаватель делает вид, что верит ему. 9707 — | 7429 — или читать все…

Чтобы оценить экономическую целесообразность реализации инвестиционного проекта, оформляют такой документ, как инвестиционный бизнес-план проекта. Поскольку нормативного регулирования по созданию бизнес-планов не существует, компаниям бывает сложно создать самостоятельно бизнес-план, в котором учтены все нюансы финансирования и реализации проекта. В статье расскажем о структуре бизнес-плана, представим методологию его разработки.

НАЗНАЧЕНИЕ БИЗНЕС-ПЛАНА ИНВЕСТИЦИОННОГО ПРОЕКТА И МЕТОДОЛОГИЯ ЕГО РАЗРАБОТКИ

Бизнес-план инвестиционного проекта является технико-экономическим обоснованием предполагаемого инвестирования средств в развитие бизнеса компании. Его формирование позволяет решить важные задачи:

- документально обосновать необходимость инвестирования средств в бизнес компании;

- спрогнозировать этапы и сроки реализации инвестиционного проекта;

- оценить рентабельность и окупаемость инвестиционного проекта;

- спрогнозировать необходимый для успешной реализации проекта объем инвестиций и определить источники их финансирования;

- убедить внешних инвесторов проекта в успешности его реализации и выгодности инвестирования в него своих средств;

- дать представление менеджерам и персоналу компании о целях, сроках и способах реализации инвестиционного проекта.

Поскольку разработка качественного бизнес-плана инвестиционного проекта требует значительных трудозатрат и нужно привлекать функциональных менеджеров и специалистов компании, в полном формате его составляют в трех основных случаях:

1) предприятие занимает прочные позиции на рынке сбыта своей продукции, и для их поддержания ему требуется модернизация или реконструкция основных производственных фондов;

2) предприятие имеет устойчивые тенденции наращивания объемов бизнеса, ему требуются новые производственные мощности, чтобы обеспечить рост производства продукции;

3) предприятие планирует выходить на новые направления развития бизнеса, что дает возможности роста масштабов деятельности, но несет значительные риски противодействия со стороны конкурентов и убыточности работы по новым направлениям.

В остальных случаях бизнес-планы инвестиционных проектов могут разрабатываться в сокращенных вариантах.

Бизнес-план инвестиционного проекта не имеет законодательно установленной формы, его можно составлять в произвольном порядке. Однако в любом случае этот документ должен давать объективное представление о всех важных аспектах инвестиционного проекта, быть понятным для его пользователей.

Практика бизнеса выработала некоторые общие подходы к методологии составления такого бизнес-плана. Его структура в подавляющем большинстве случаев содержит следующие разделы:

1. Общие сведения об инвестиционном проекте.

2. Маркетинговый план проекта.

3. Инвестиционный план проекта.

4. Производственный план проекта.

5. Финансовый план проекта.

6. Риски реализации проекта.

Раздел 1. Общие сведения об инвестиционном проекте

В первый раздел бизнес-плана включают несколько основных подразделов:

- Резюме проекта.

- Информация об инициаторе и участниках инвестиционного проекта.

- Описание продукции.

Рассмотрим указанные подразделы более подробно.

Резюме проекта

Резюме инвестиционного проекта содержит:

• описание сути проекта, обоснование целесообразности его реализации;

• результаты анализа потенциала компании и рынка сбыта ее продукции;

• сроки и этапы реализации проекта;

• прогнозную стоимость реализации проекта, общую потребность в финансировании и предполагаемые источники финансирования инвестиций;

• целесообразность и предполагаемые условия участия в проекте внешних инвесторов, основные факторы успеха и риски реализации проекта;

• другую важную информацию по проекту.

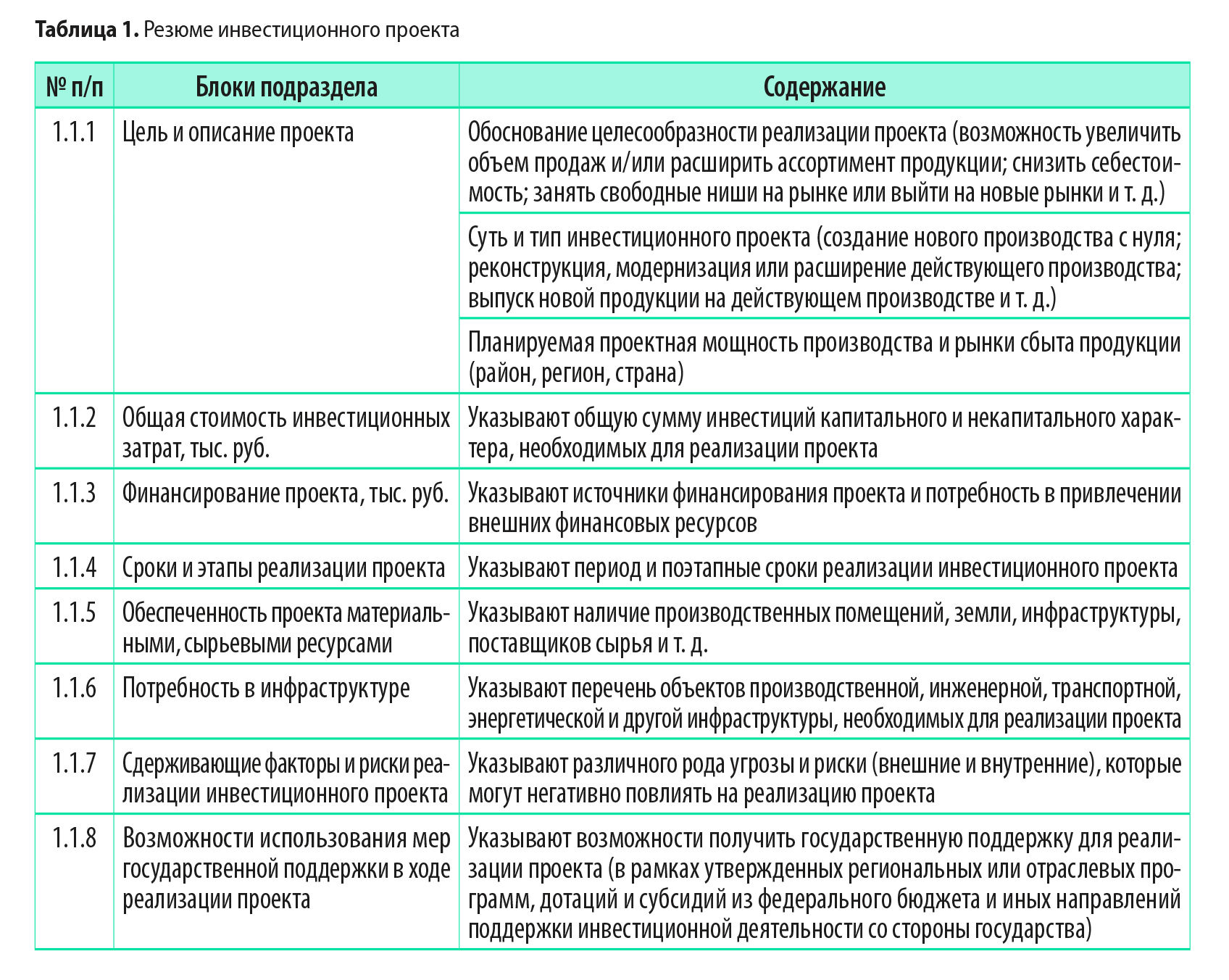

Структура и содержание резюме инвестиционного проекта представлены в табл. 1.

Информация об инициаторе и участниках инвестиционного проекта

Подраздел содержит информацию об инициаторе проекта и иных лицах, предполагаемых к участию в его реализации. В нем прописывают роль каждого участника проекта и порядок их взаимодействия друг с другом в рамках проекта, указывают наличие опыта работы в отрасли и другую существенную информацию об участниках проекта.

В данном подразделе следует:

• кратко изложить историю развития компании — инициатора проекта, описать характер и направления деятельности;

• указать сведения о местоположении инициатора и участников проекта;

представить ключевую финансовую информацию по инициатору проекта в динамике за последние несколько лет.

Если инициатор проекта входит в группу компаний, целесообразно представить в графическом виде организационную структуру группы или ее фрагмент, включив туда основных участников проекта, входящих в группу.

Описание продукции

Подраздел содержит характеристики и потребительские свойства планируемой к производству продукции, анализ ее конкурентных преимуществ и недостатков.

Здесь уместно отразить анализ полезности продукции для потребителей, указать целевую аудиторию потенциальных потребителей, возможные продукты-заменители и сопутствующие товары и услуги, провести анализ жизненного цикла продукта, указать на планируемые изменения в ассортименте и предполагаемую модернизацию продукта в будущем.

Следует указать степень готовности продукта к выпуску и реализации на момент начала инвестиционного проекта (отметить, на какой стадии развития находится продукт — концепция, опытный образец, готовый рыночный продукт), привести информацию, реализовывался ли данный продукт ранее на российском или зарубежном рынке.

Раздел 2. Маркетинговый план проекта

Этот раздел является одной из важнейших частей бизнес-плана, поскольку демонстрирует, как создаваемый или модернизируемый с помощью инвестиций бизнес будет воздействовать на рынок, чтобы обеспечить рост объемов сбыта продукции.

Степень детализации данных раздела зависит от следующих факторов:

• масштабов роста производства и реализации продукции за счет реализации инвестиционного проекта;

• позиции инициатора проекта на рынке сбыта (компания начинающая, выходит на новые рынки или расширяет свою долю существующего рынка);

• ассортимента продукции (увеличение объемов выпускаемой продукции или проект подразумевает запуск производства новых видов продукции).

Маркетинговый план может быть представлен в различных форматах. Рекомендуем предусмотреть в нем следующие подразделы:

2.1. Анализ рынка сбыта продукции — в нем описывают рынок сбыта, для которого предназначена продукция, предусмотренная инвестиционным проектом, дают прогнозы развития рынка на ближайшую перспективу. Поэтому в данном разделе должна быть информация о таких рыночных аспектах:

2.1.1. Размеры рынка сбыта продукции и описание его основных сегментов.

2.1.2. Уровень и тенденции развития рынка сбыта (текущий и прогнозный объем рынка, степень насыщенности рынка, появление новых игроков, динамика объема продаж, ключевые изменения и тенденции, текущая стадия жизненного цикла рынка, информация о сезонности спроса или предложения).

2.1.3. Порядок ценообразования, динамика цен на продукцию за последние 5 лет и прогнозы ее изменения.

2.1.4. Барьеры входа на рынок (ограничения доступа к ключевым ресурсам, законодательные ограничения, ограничения по масштабу производства) и специфические особенности рынка.

2.1.5. Предполагаемая доля рынка, которую займет продукция предприятия, выпускаемая в рамках инвестиционного проекта, с учетом ее экспортного потенциала.

2.1.6. Степень государственного регулирования рынка (отрасли).

В данный раздел можно включить прогноз объема продаж или другого показателя спроса по рынку в целом и по отдельным сегментам, в которых будет позиционироваться продукция, предназначенная к реализации по инвестиционному проекту (период прогноза составляет не менее 3–5 лет).

2.2. Характеристика потребителей продукции — дается по сегментам (конечные потребители продукции, оптовые покупатели, производители другой продукции и т. д.) и географическому расположению потребителей.

2.3. Характеристика конкурентов предприятия — содержит анализ уровня конкуренции в отрасли, перечень предприятий основных конкурентов с указанием их сильных и слабых сторон и доли в обороте рынка. В данном подразделе рассматривают сбытовые технологии и маркетинговые стратегии, используемые основными конкурентами компании, их конкурентные преимущества и недостатки в стратегиях конкурентной борьбы и т. д.

2.4. Стратегия компании по выводу продукции на рынок сбыта — в данный подраздел вносят расчет и обоснование цены реализации продукции, описание сбытовой политики, прогноз каналов продаж и методов стимулирования сбыта продукции (реклама, сервисное и гарантийное обслуживание и т. д.). Тут размещают план и бюджет маркетинговых мероприятий, которые должны способствовать продвижению продукции на рынке сбыта.

2.5. План реализации продукции, выпускаемой в рамках проекта, — в нем расшифровывают предполагаемые объемы и суммы продаж в следующих группировках:

- временные периоды (месяцы, кварталы, годы);

- виды выпускаемой продукции;

- каналы сбыта (сети, опт, розница и т. д.).

План реализации продукции служит основой для формирования производственного плана выпуска продукции.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 2, 2022.