7. Денежные потоки организации подразделяются на денежные потоки от текущих, инвестиционных и финансовых операций.

8. Денежные потоки организации классифицируются в зависимости от характера операций, с которыми они связаны, а также от того, каким образом информация о них используется для принятия решений пользователями бухгалтерской отчетности организации.

9. Денежные потоки организации от операций, связанных с осуществлением обычной деятельности организации, приносящей выручку, классифицируются как денежные потоки от текущих операций. Денежные потоки от текущих операций, как правило, связаны с формированием прибыли (убытка) организации от продаж.

Информация о денежных потоках от текущих операций показывает пользователям бухгалтерской отчетности организации уровень обеспеченности организации денежными средствами, достаточными для погашения кредитов, поддержания деятельности организации на уровне существующих объемов производства, выплаты дивидендов и новых инвестиций без привлечения внешних источников финансирования. Информация о составе денежных потоков от текущих операций в предыдущих периодах в сочетании с другой информацией, представляемой в бухгалтерской отчетности организации, обеспечивает основу для прогнозирования будущих денежных потоков от текущих операций.

Примерами денежных потоков от текущих операций являются:

а) поступления от продажи покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

б) поступления арендных платежей, роялти, комиссионных и иных аналогичных платежей;

в) платежи поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

г) оплата труда работников организации, а также платежи в их пользу третьим лицам;

д) платежи налога на прибыль организаций (за исключением случаев, когда налог на прибыль организаций непосредственно связан с денежными потоками от инвестиционных или финансовых операций);

е) уплата процентов по долговым обязательствам, за исключением процентов, включаемых в стоимость инвестиционных активов в соответствии с Положением по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), утвержденным Приказом Министерства финансов Российской Федерации от 6 октября 2008 г. N 107н (зарегистрирован в Министерстве юстиции Российской Федерации 27 октября 2008 г., регистрационный номер 12523) с изменениями, внесенными Приказами Министерства финансов Российской Федерации от 25 октября 2010 г. N 132н (зарегистрирован в Министерстве юстиции Российской Федерации 25 ноября 2010 г., регистрационный номер 19048), от 8 ноября 2010 г. N 144н (зарегистрирован в Министерстве юстиции Российской Федерации 1 декабря 2010 г., регистрационный номер 19088) (далее — ПБУ 15/2008);

ж) поступление процентов по дебиторской задолженности покупателей (заказчиков);

з) денежные потоки по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе (как правило, в течение трех месяцев).

10. Денежные потоки организации от операций, связанных с приобретением, созданием или выбытием внеоборотных активов организации, классифицируются как денежные потоки от инвестиционных операций.

Информация о денежных потоках от инвестиционных операций показывает пользователям бухгалтерской отчетности организации уровень затрат организации, осуществленных для приобретения или создания внеоборотных активов, обеспечивающих денежные поступления в будущем.

Примерами денежных потоков от инвестиционных операций являются:

а) платежи поставщикам (подрядчикам) и работникам организации в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов, в том числе затраты на научно-исследовательские, опытно-конструкторские и технологические работы;

б) уплата процентов по долговым обязательствам, включаемым в стоимость инвестиционных активов в соответствии с ПБУ 15/2008;

в) поступления от продажи внеоборотных активов;

г) платежи в связи с приобретением акций (долей участия) в других организациях, за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

д) поступления от продажи акций (долей участия) в других организациях, за исключением финансовых вложений, приобретенных с целью перепродажи в краткосрочной перспективе;

е) предоставление займов другим лицам;

ж) возврат займов, предоставленных другим лицам;

з) платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

и) поступления от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам), за исключением финансовых вложений, приобретенных с целью перепродажи в краткосрочной перспективе;

к) дивиденды и аналогичные поступления от долевого участия в других организациях;

л) поступления процентов по долговым финансовым вложениям, за исключением приобретенных с целью перепродажи в краткосрочной перспективе.

11. Денежные потоки организации от операций, связанных с привлечением организацией финансирования на долговой или долевой основе, приводящих к изменению величины и структуры капитала и заемных средств организации, классифицируются как денежные потоки от финансовых операций.

Информация о денежных потоках от финансовых операций обеспечивает основу для прогнозирования требований кредиторов и акционеров (участников) в отношении будущих денежных потоков организации, а также будущих потребностей организации в привлечении долгового и долевого финансирования.

Примерами денежных потоков от финансовых операций организации являются:

а) денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия;

б) платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников;

в) уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников);

г) поступления от выпуска облигаций, векселей и других долговых ценных бумаг;

д) платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг;

е) получение кредитов и займов от других лиц;

ж) возврат кредитов и займов, полученных от других лиц.

12. Денежные потоки организации, которые не могут быть однозначно классифицированы в соответствии с пунктами 8 — 11 настоящего Положения, классифицируются как денежные потоки от текущих операций.

13. Платежи и поступления от одной операции могут относиться к разным видам денежных потоков. Например, уплата процентов является денежным потоком от текущих операций, а возврат основной суммы долга является денежным потоком от финансовых операций. При погашении кредита в денежной форме обе указанные части могут выплачиваться одной суммой. В этом случае организация делит единую сумму на соответствующие части с последующей раздельной классификацией денежных потоков и раздельным отражением их в отчете о движении денежных средств.

Добавить в «Нужное»

Виды денежных потоков для целей заполнения Отчета о движении денежных средств

По итогам 2021 года многие коммерческие организации будут заполнять Отчет о движении денежных средств или ОДДС (п. 1 ПБУ 23/2011). В нем отражаются денежные потоки организации по их видам. Рассмотрим, какие виды денежных потоков бывают, как распределить платежи и поступления по видам денежных потоков.

Что такое денежные потоки

Понятие «денежный поток» приведено в п. 6 ПБУ 23/2011 «Отчет о движении денежных средств», утв. приказом Минфина от 02.02.2011 № 11н.

Денежные потоки – это платежи организации и поступления в организацию денежных средств и денежных эквивалентов.

Денежные эквиваленты – это высоколиквидные финансовые вложения, то есть такие вложения, которые могут быть легко конвертированы в заранее известную сумму денег и которые подвержены незначительному риску изменения стоимости (п. 5 ПБУ 23/2011). При нестабильной экономической ситуации, когда рыночная цена многих финансовых вложений скачет, трудно сказать, какие именно активы можно считать денежными эквивалентами. В частности, к денежным эквивалентам можно отнести депозиты до востребования, облигации Сбербанка или же векселя со сроком погашения до 3-х месяцев.

Что не является денежным потоком

К денежным потокам не относятся такие платежи организации и поступления в организацию, которые меняют состав денежных средств или денежных эквивалентов, но не меняют их общую сумму. Это к примеру (п. 6 ПБУ 23/2011):

- платежи, связанные с инвестированием их в денежные эквиваленты (к примеру, перечисление денег на депозит);

- поступление денег от погашения денежных эквивалентов (например, деньги от погашения облигаций). Правда, начисленные по финансовым вложениям проценты будут создавать денежный поток;

- валютно-обменные операции (например, продажа долларов с валютного счета). А вот потери и выгоды от валютно-обменных операций будут создавать денежные потоки;

- обмен одних денежных эквивалентов на другие за исключением потерь и выгод от операции;

- иные платежи внутри организации, например, получение наличных со счета в банке в кассу, перечисление денег с одного расчетного счета организации на другой или передача наличной выручки из кассы обособленного подразделения в кассу головной организации.

Виды денежных потоков

Денежные потоки организации подразделяют на 3 вида в зависимости от характера операций, с которыми они связаны, а также от того, каким образом информация о них используется для принятия решений руководством и собственниками организации (пп. 7, 8 ПБУ 23/2011). Это денежные потоки:

- от текущей деятельности;

- от инвестиционной деятельности;

- от финансовой деятельности.

Денежные потоки от текущих операций

Это операции, связанные с ведением обычной деятельности организации, приносящей выручку. Денежные потоки от текущих операций формируют прибыль (убыток) организации от продаж (п. 9 ПБУ 23/2011). Это в частности:

- выручка от продажи товаров, работ, услуг, продукции;

- поступления от аренды, роялти, комиссионные платежи;

- платежи поставщикам за сырье, материалы, работы, услуги;

- оплата труда работников. Сразу скажем, что в Отчете о движении денежных средств НДФЛ и страховые взносы отдельно не отражаются, их надо показать по строке 4122 «В связи с оплатой труда работников»;

- уплата текущего налога на прибыль;

- уплата процентов по кредитам, займам, иным долговым обязательствам. Правда, если кредит взят на приобретение инвестиционного актива, то проценты по нему относят уже к инвестиционной деятельности (то есть эти платежи формируют инвестиционный денежный поток);

- поступление процентов по дебиторской задолженности от покупателей;

- денежные потоки по краткосрочным финансовым вложениям, для которых период между покупкой и продажей не превышает 3-х месяцев.

Информация о текущих денежных потоках:

- показывает уровень обеспеченности организации деньгами, достаточными для поддержания существующих объемов производства, для погашения кредитов, для выплаты дивидендов, для новых инвестиций без привлечения внешних источников финансирования;

- является основой для прогнозирования будущих текущих денежных потоков.

Сразу скажем, что если бухгалтер сомневается, к какому виду деятельности отнести тот или иной поток, то его нужно отнести к текущей деятельности (п. 12 ПБУ 23/2011).

Отметим, что при существенности сумм денежных потоков в пояснениях к бухгалтерской отчетности надо раскрыть отдельно (п. 25 ПБУ 23/2011):

- сумму денежных потоков, связанных с поддержанием деятельности на уровне существующих объемов производства;

- сумму денежных потоков, связанных с расширением масштабов этой деятельности.

Денежные потоки от инвестиционной деятельности

Это потоки, связанные с приобретением, созданием или выбытием внеоборотных активов организации (п. 10 ПБУ 23/2011). Информация об инвестиционных денежных потоках важна для оценки уровня затрат организации на приобретение и создание внеоборотных активов, обеспечивающих будущие денежные поступления.

Перечислим, что можно отнести к денежным потокам от инвестиционной деятельности:

- платежи поставщикам в связи с приобретением, созданием, модернизацией, реконструкцией, подготовкой к использованию внеоборотных активов. Сюда же можно отнести платежи по научно-исследовательским, опытно-конструкторским, технологическим работам;

- оплата труда работников, занятых в создании, модернизации, реконструкции внеоборотных активов;

- платежи в связи с приобретением акций (долей участия) в других организациях, кроме краткосрочных финансовых вложений, названных выше;

- поступления от продажи акций (долей участия) в других организациях;

- выдача займов другим лицам;

- возврат предоставленных займов;

- платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств);

- полученные дивиденды и иные поступления от долевого участия в других организациях;

- поступления процентов по долговым финансовым вложениям.

Денежные потоки от финансовой деятельности

Это потоки, связанные с привлечением организацией финансирования на долговой или долевой основе. Такие потоки приводят к изменению величины и структуры капитала и заемных средств организации (п. 11 ПБУ 23/2011).

Что можно отнести к потокам от финансовой деятельности:

- денежные вклады участников общества, поступления от выпуска акций, увеличения долей участия;

- платежи собственникам (участникам) в связи с выкупом у них акций или в связи с выходом их из участников общества;

- уплата дивидендов и иных платежей по распределению прибыли в пользу участников общества;

- поступления от выпуска облигаций, векселей, иных долговых ценных бумаг;

- платежи в связи с погашением (выкупом) векселей и иных долговых бумаг;

- получение кредитов и займов от других лиц;

- возврат кредитов и займов, полученных от других лиц.

То есть информация о денежных потоках от финансовой деятельности помогает прогнозировать требования кредиторов и участников общества по будущим потокам организации, а также будущие потребности организации в привлечении долгового и долевого финансирования.

Что важно знать при классификации платежей и поступлений

Платежи и поступления от одной операции вполне могут попасть в разные денежные потоки. Например, организация взяла кредит. Основная сумма кредита – это поток от финансовой деятельности. Когда организация будет возвращать кредит, сумма платежа тоже должна попасть в денежный поток от финансовой деятельности. А вот проценты по кредиту – это денежный поток от текущей деятельности. То есть в ОДДС сумма кредита и сумма процентов будут показаны по разным строкам.

В принципе организация может прописать в учетной политике используемые подходы для отделения денежных эквивалентов от других финансовых вложений, для классификации денежных потоков, для пересчета в рубли денежных потоков в иностранной валюте (п. 23 ПБУ 23/2011).

Заполнение отчета о денежных средствах

Отчет о движении денежных средств – это обобщенные данные о денежных средствах и денежных эквивалентах. Отчет о движении денежных средств за 2021 г. можно подать по форме, утв. Приказом Минфина от 02.07.2010 № 66н (форма по ОКУД 071005).

Этот отчет подают все коммерческие организации, кроме малых предприятий, которые вправе применять упрощенные способы ведения бухучета и формировать бухгалтерскую отчетность по упрощенной системе.

В ОДДС отражаются:

- все поступления и все платежи организации за 2021 г.

- остатки денежных средств и денежных эквивалентов на 01.01.2021 и на 31.12.2021.

Не нужно отражать только те поступления и платежи, которые производятся внутри организации, в частности приобретение или обмен денежных эквивалентов на деньги, валютно-обменные операции (п. 6 ПБУ 23/2011).

При этом в ОДДС все денежные потоки разделяются на потоки от текущих, инвестиционных и финансовых операций (п. 14 ПБУ 23/2011). Кроме того, идет более детальное разделение по видам операций. Например, поступления в рамках текущей деятельности предлагается разделить на:

- выручку от продажи товаров, продукции, работ, услуг;

- доходы от аренды, роялти, лицензионных платежей;

- доходы от перепродажи финансовых вложений;

- прочие поступления.

Безусловно, организация может и сама выделить существенную сумму денежного потока от какого-либо вида поступлений или платежей и показать ее по отдельной строке.

В отдельных случаях поступления с платежами можно показывать в Отчете о движении денежных средств свернуто. Такое возможно, если потоки характеризуют не столько деятельность организации, сколько деятельность ее контрагентов. Другая ситуация – когда поступления от одних лиц обуславливают выплаты другим лицам. Приведем примеры таких ситуаций (п. 16 ПБУ 23/2011):

- денежные расчеты в рамках договора комиссии или агентского договора между комитентом (принципалом) и посредником за исключением платы за сами услуги;

- НДС в составе поступлений от покупателей и в составе платежей поставщикам и платежей в бюджет или возмещение из бюджета. Подробнее об НДС скажем чуть ниже;

- поступления от арендатора в счет возмещения коммунальных платежей и осуществление коммунальных платежей в рамках арендных отношений;

- оплата транспортировки груза и получение такой же компенсации от покупателя.

Еще один случай, когда потоки можно отражать свернуто, это если потоки отличаются быстрым оборотом, большими суммами и короткими сроками возврата. Это, например, покупка и перепродажа финансовых вложений, краткосрочные финансовые вложения (до 3-х месяцев) за счет заемных средств, взаимно обусловленные платежи и поступления по расчетам с использованием банковских карт (п. 17 ПБУ 23/2011).

Отдельно отражаются существенные денежные потоки организации между (п. 20 ПБУ 23/2011):

- организацией и организациями, которые являются по отношению к этой организации дочерними, зависимыми или основными;

- организацией и другими лицами.

О том, как составить отчет о движении денежных средств для управленческих целей, читайте в отдельной статье.

НДС как денежный поток

Поступления от покупателей и платежи поставщикам в ОДДС показываются без учета НДС. А вот НДС по всем операциям отражается в ОДДС свернуто. Он рассчитывается по следующей формуле (п. 16 ПБУ 23/2011):

НДС в ОДДС = НДС, полученный от покупателей – НДС, уплаченный поставщикам – НДС, уплаченный в бюджет + НДС, возмещенный из бюджета

Положительный результат отражается по строке 4119 «Прочие поступления», а отрицательный в скобках – по строке 4129 «Прочие платежи».

О том, как отразить в ОДДС отдельные операции, вы можете прочитать в нашем журнале.

Денежные потоки в иностранной валюте

ОДДС заполняется в рублях. Поэтому если у организации есть поступления или платежи в валюте, то их нужно пересчитать в рубли. Пересчет делается по курсу ЦБ на дату осуществления или поступления платежа. При несущественном изменении курса по однородным операциям можно сделать пересчет по среднему курсу, исчисленному за месяц или более короткий период (п. 18 ПБУ 23/2011).

Если валюта продается сразу после поступления на валютный счет, то допустимо отразить в ОДДС сумму фактически полученных от продажи валюты рублей без промежуточного пересчета иностранной валюты в рубли. И наоборот, если организация меняет рубли на валюту и практически сразу делает платеж в валюте, то допустимо отразить денежный поток в сумме фактически уплаченных за валюту рублей без промежуточных пересчетов валюты в рубли.

Остатки денежных средств и денежных эквивалентов в иностранной валюте на начало и на конец периода отражаются в ОДДС в рублях по курсу ЦБ на соответствующую дату. А разница, возникающая в связи с пересчетом денежных потоков и остатков, показывается в ОДДС отдельно по строке 4490 «Величина влияния изменений курса иностранной валюты по отношению к рублю» (п. 19 ПБУ 23/2011).

Откуда брать данные о денежных потоках для заполнения ОДДС

Данные для Отчета о движении денежных средств можно взять из бухучета, проанализировав обороты по счетам 50, 51, 52, 55, 58.

Отчёт о движении денежных средств — форма бухгалтерской отчётности, которая включает в себя поступления и выбытия денежных средств и денежных эквивалентов организации. Рассказываем, как заполнить эту форму за 2021 год по данным бухгалтерского учёта.

В конце статьи подарки: видео с вебинара Алексея Иванова и Людмилы Архипкиной по составлению годовой бухгалтерской отчётности и практическое пособие для главбуха.

Отчёт о движении денежных средств — форма бухгалтерской отчётности, которая раскрывает поступления и выплаты денежных средств и денежных эквивалентов организации. Как устроен отчёт о движении денежных средств мы рассказывали в этой статье. Российские компании должны заполнять отчёт о движении денежных средств по форме, утверждённой приказом Минфина РФ от 02.07.2010 № 66н. Порядок заполнения этого отчёта установлен ПБУ 23/2011.

Отчёт о движении денежных средств следует заполнять прямым методом, т.е. брать информацию непосредственно с бухгалтерских счетов, которые предназначены для учёта денег. В отчёт не нужно включать следующие обороты (п. 6 ПБУ 23/2011):

- Платежи и поступления, связанные с переводом денежных средств в денежные эквиваленты и обратно. Денежные эквиваленты — это активы, которые можно в любой момент приобрести или реализовать по заранее известной цене. Например, краткосрочные государственные ценные бумаги или депозиты до востребования. Есть исключение — если при реализации денежных эквивалентов были начислены проценты, то их нужно включить в отчёт.

- Операции по обмену одних денежных эквивалентов на другие по номиналу. Если компания при такой операции получает доход или несёт убытки, то в отчёт нужно включать только сумму дохода или убытка.

- Операции по обмену валюты. В отчёт в данном случае нужно включать только курсовые разницы, если они возникли.

- Внутренние обороты, например, перевод между двумя счетами организации или снятие наличных со счёта для помещения в кассу.

Если компания работает с НДС и (или) платит акцизы, то суммы поступлений от покупателей и выплат поставщикам нужно указывать без этих налогов. НДС и акцизы следует отражать отдельно и в свёрнутом виде (п. 16 ПБУ 23/2011).

Это значит, что нужно вычесть из всех поступлений по этим налогам все платежи по ним. Если в итоге получится положительный результат, то его следует учесть в составе прочих поступлений от текущих операций, а если отрицательный — в составе прочих текущих выплат.

Также в свёрнутом виде нужно включать в отчёт следующие денежные потоки:

- Поступления и расходы у комиссионера или агента: средства, полученные от покупателей и переведённые комитенту или принципалу. Отдельно в отчёте следует отражать только вознаграждение за посреднические услуги.

- Оплату коммунальных платежей при аренде и их компенсацию арендодателем.

- Оплату за доставку грузов и её компенсацию контрагентом.

Отчёт о движении денежных средств включает в себя данные за отчётный период, а также за соответствующий период прошлого года. Форма состоит из следующих разделов:

- Денежные потоки от текущих операций. Это все обороты по счетам и кассе, связанные с текущей деятельностью компании. Сюда следует относить поступления за продукцию, товары или услуги, расчёты с поставщиками, выплату зарплаты, налогов и т.п.

- Денежные потоки от инвестиционных операций. Это все поступления и расходы, связанные с куплей-продажей внеоборотных активов, а также с вложениями средств в другие компании и предоставлением займов под проценты.

- Денежные потоки от финансовых операций. Здесь следует отражать расчёты с учредителями, а также получение и возврат заёмных средств без учёта процентов.

- Сводные и справочные показатели.

Как заполнить денежные потоки от текущих операций

В строке 4110 «Поступления – всего» нужно указать итоговую информацию обо всех поступлениях от текущей деятельности компании:

Стр. 4110 = стр. 4111 + ст. 4112 + стр. 4113 + стр. 4119.

В строке 4111 «Поступления от продажи продукции, товаров, работ и услуг» отражают кредитовый оборот по счёту 62 «Расчёты с покупателями и заказчиками» в корреспонденции с дебетом следующих счетов:

- 50 «Касса»;

- 51 «Расчётные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках».

Для розничных продавцов, которые принимают оплату с помощью банковских карт, нужно добавить обороты ещё по одной проводке:

Дт 51 Кт 57 «Переводы в пути».

Эту проводку нужно делать при зачислении на счёт компании денег, полученных от покупателя в рамках процедуры эквайринга.

В строке 4112 «Поступления от арендных платежей, лицензионных платежей, роялти, комиссионных и других аналогичных платежей» отражают поступления денежных средств по указанным видам операций. Информацию следует брать с кредита счетов 62 и 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4113 «Поступления от перепродажи финансовых вложений» отражают указанный вид поступлений. Источник информации — обороты по кредиту счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4119 «Прочие поступления» указывают все остальные денежные поступления, связанные с основной деятельностью компании. Это, например, возврат переплаты по налогам или подотчётных средств. Также здесь следует отразить «свёрнутые» НДС и акцизы, если поступления по этим налогам за отчётный период превысили расходы.

Данные нужно брать из дебетовых оборотов по счетам 50, 51, 52, 55 в корреспонденции с кредитом счетов:

- 68 «Расчёты по налогам и сборам»;

- 69 «Расчёты по социальному страхованию и обеспечению»;

- 71 «Расчёты с подотчётными лицами»;

- 73 «Расчёты с персоналом по прочим операциям»;

- 91.1 «Прочие доходы».

В строке 4120 «Платежи – всего» отражают общую сумму выплат, которые связаны с текущей деятельностью компании. Сумму в этой строке, а также другие показатели расходов, следует указывать в круглых скобках:

Стр. 4120 = стр. 4121 + стр. 4122 + стр. 4123 + стр. 4124 + стр. 4129.

В строке 4121 «Платежи поставщикам (подрядчикам) за сырьё, материалы, работы, услуги» отражают дебетовый оборот по счёту 60 «Расчёты с поставщиками и подрядчиками и счёту 76 в корреспонденции с кредитом счетов 50, 51, 52, 55.

В строке 4122 «Платежи в связи с оплатой труда работников» указывают суммы выплат, связанных с оплатой труда. Это дебетовый оборот по счету 70 «Расчеты с персоналом по оплате труда» в корреспонденции с кредитом счетов 50 и 51.

В строке 4123 «Платежи процентов по долговым обязательствам» нужно отразить уплаченные за отчётный период проценты по кредитам и займам, полученным для пополнения оборотных средств. Это дебетовые обороты по счетам 66 «Расчёты по краткосрочным кредитам и займам» и 67 «Расчёты по долгосрочным кредитам и займам» в корреспонденции с кредитом счетов 50, 51 и 52.

Если у компании есть кредиты, проценты по которым включены в стоимость инвестиционных внеоборотных активов (п. 10 ФСБУ 26/2020 и п. 10 ПБУ 14/2007), то уплату этих процентов не нужно включать в строку 4123. К инвестиционным относятся внеоборотные активы, которые требуют длительного времени и существенных затрат для подготовки к эксплуатации. Это, например, объекты незавершенного строительства или сложное оборудование, которое требует монтажа.

В строке 4124 «Платежи налога на прибыль организаций» указывают суммы налога, перечисленные в бюджет: дебетовый оборот по счету 68.4 «Налог на прибыль» в корреспонденции с кредитом счёта 51.

В строке 4125 «Прочие платежи» нужно отразить все иные выплаты, связанные с текущей деятельностью компании, которые не вошли в строки 4121—4214. Это, например, налоги (кроме налога на прибыль), страховые взносы, средства, выданные в подотчёт. В частности, в этой строке нужно отразить «свёрнутую» сумму по НДС и акцизам, если выплаты по этим налогам за период превысили поступления.

Информацию нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов 57, 68 (кроме субсчёта 68.4), 69, 71, 73, 76, 91.2 «Прочие расходы».

В строке 4100 «Сальдо денежных потоков от текущих операций» указывают разность между всеми поступлениями и всеми выплатами по текущей деятельности:

Стр. 4100 = стр. 4110 – стр. 4120.

Если сальдо получилось отрицательным, то его нужно указать в круглых скобках. Это же относится ко всем сальдо по остальным разделам формы и по отчёту в целом.

Как заполнить денежные потоки от инвестиционных операций

В строке 4210 «Поступления — всего» нужно отразить общую сумму денежных средств, которая поступила в связи с инвестиционными операциями:

Стр. 4210 = стр. 4211 + стр. 4212 + стр. 4213 + стр. 4214 + стр. 4219.

В строке 4211 «Поступления от продажи внеоборотных активов (кроме финансовых вложений)» нужно указать суммы, которые поступили от реализации основных средств и нематериальных активов.

Данные следует брать с кредита счетов 62 и 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4212 «Поступления от продажи акций других организаций (долей участия)» отражают суммы, которые компания получила от указанных операций. Информацию нужно взять с кредита счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4213 «Поступления от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам)» указывают суммы, которые поступили в организацию в результате всех перечисленных операций. Это дебетовый оборот по счетам 50, 51, 52, 55 в корреспонденции с кредитом следующих счетов:

- 73 «Расчёты с персоналом по прочим операциям» — в части займов, предоставленных сотрудникам;

- 58.3 «Предоставленные займы» — в части займов, выданных юридическим лицам и физическим лицам, которые не работают в компании;

- 76 «Расчёты с разными дебиторами и кредиторами» — в части иных операций, относящихся к данной строке, например, при продаже прав требования.

В строке 4214 «Поступления дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях» нужно отразить все поступления на счета и в кассу компании от указанных операций.

Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 76 в соответствующей части. Если у компании подобные виды доходов возникают регулярно, то для их учёта обычно открывают отдельный субсчёт 76.3 «Расчёты по причитающимся дивидендам и другим доходам».

В строке 4219 «Прочие поступления» следует указать все суммы, зачисленные на счёт компании, которые можно отнести к инвестиционной деятельности, кроме тех, что уже отражены в строках 4211-4214. Например, сюда нужно включить доходы от участия в совместной деятельности.

Данные нужно брать с кредита счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4220 «Платежи – всего» следует отразить общую сумму выплат компании, связанных с инвестиционной деятельностью:

Стр. 4220 = стр. 4221 + стр. 4222 + стр. 4223 + стр. 4224 + стр. 4229.

В строку 4221 «Платежи в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» нужно включить все выплаты компании по данным видам операций. Исключение — проценты по кредитам и займам, которые включаются в стоимость инвестиционных активов. Для этого показателя предусмотрена отдельная строка.

Данные следует брать с дебета счетов 60 и 76 в корреспонденции с кредитом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4222 «Платежи в связи с приобретением акций других организаций (долей участия)» нужно отразить все выплаты организации, связанные с покупкой этих активов.

Информацию нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов:

- 58.1 «Паи и акции»;

- 58.4 «Вклады по договору простого товарищества».

В строке 4223 «Платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставлением займов другим лицам» следует отразить все выплаты компании по перечисленным операциям.

Сведения нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов:

- 58.2 «Долговые ценные бумаги»;

- 58.3 «Предоставленные займы» — по всем займам, за исключением средств, выданных сотрудникам;

- 73 «Расчёты с персоналом по прочим операциям» — в части займов для сотрудников;

- 76 «Расчёты с разными дебиторами и кредиторами» — по иным подобным операциям, например, при покупке прав требования.

В строке 4224 «Платежи процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива» нужно указать суммы процентных выплат по кредитам, если они включены в стоимость приобретённых или созданных компанией объектов.

Данные следует брать с дебета счетов 66 и 67 в корреспонденции с кредитом счетов 50, 51, 52, 55. Речь идёт только о тех суммах процентов, которые ранее были начислены на счетах 66 и 67 в корреспонденции со счётом 08 «Вложения во внеоборотные активы»

В строке 4229 «Прочие платежи» отражают все выплаты компании, которые относятся к инвестиционной деятельности и не были отражены в строках 4221-4224.

Данные нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счёта 76 в соответствующей части.

В строке 4200 «Сальдо денежных потоков от инвестиционных операций» следует отразить разность между всеми поступлениями и выплатами, которые относятся к инвестициям компании:

Стр. 4200 = стр. 4210 – стр. 4220.

Как заполнить денежные потоки от финансовых операций

В строке 4310 «Поступления – всего» нужно указать общую сумму средств, поступивших в компанию от финансовых операций:

Стр. 4310 = стр. 4311 + стр. 4312 + стр. 4313 + стр. 4314 + стр. 4319.

В строку 4311 «Получение кредитов и займов» включают информацию обо всех полученных компанией заёмных средствах, вне зависимости от срока погашения. Это дебетовые обороты по счетам 50, 51, 52, 55 в корреспонденции с кредитом счетов 66 и 67 в части полученных кредитов и займов

В строке 4312 «Поступление денежных вкладов собственников (участников)» нужно указать все вклады владельцев бизнеса в имущество компании, не связанные с пополнением уставного капитала. Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 75.3 «Прочие расчёты с учредителями».

В строке 4313 «Поступления от выпуска акций, увеличения долей участия» отражают суммы, которые внесли участники и акционеры компании при покупке акций или долей в уставном капитале. Это дебетовый оборот по счетам 50, 51, 52, 55 в корреспонденции с кредитом счёта 75.1 «Расчёты по вкладам в уставный (складочный) капитал».

В строке 4314 «Поступления от выпуска облигаций, векселей, других долговых ценных бумаг» нужно указать суммы, которые компания получила от указанных операций. Сведения нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции со счетами 66 и 67 в части выпуска собственных долговых ценных бумаг.

В строке 4319 «Прочие поступления» следует отразить все суммы, которые относятся к финансовой деятельности, не учтённые в строках 4311—4314.

Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 76 в соответствующей части.

В строке 4320 «Платежи – всего» нужно указать все выплаты организации, связанные с финансовой деятельностью:

Стр. 4320 = стр. 4321 + стр. 4322 + стр. 4323 + стр. 4329.

В строке 4321 «Платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выхода из состава участников» следует отразить все выплаты компании в пользу участников, которые полностью выходят из бизнеса либо уменьшают свою долю в уставном капитале.

Сведения следует брать с кредитового оборота по счетам 50, 51, 52, 55 в корреспонденции с дебетом счёта 75.1.

В строку 4322 «Уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» включают суммы всех указанных выплат.

Данные нужно взять с кредитового оборота по счетам 50, 51, 52, 55 в корреспонденции с дебетом счёта 75.2 «Расчеты по выплате доходов».

В строке 4323 «Платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» отражают все выплаты, которые связаны с указанными операциями.

Это кредитовый оборот по счетам 50, 51, 52, 55 в корреспонденции с дебетом счетов 66, 67 и 76 в соответствующей части

Уплаченные проценты по кредитам в этой строке отражать не нужно, так как они уже учтены в строках 4123 и 4224.

В строку 4329 «Прочие платежи» нужно включить все иные выплаты по финансовой деятельности, которые не вошли в строки 4321—4323.

Сведения нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счёта 76 в соответствующей части.

В строке 4300 «Сальдо денежных потоков от финансовых операций» отражают разность между всеми поступлениями и расходами по данному разделу:

Стр. 4300 = стр. 4310 – стр. 4320.

Как заполнить итоговые и справочные строки

В строке 4400 «Сальдо денежных потоков за отчётный период» следует указать разность между всеми поступлениями и всеми расходами денежных средств. Для этого нужно сложить сальдо по трём разделам отчёта, сохранив их знаки:

Стр. 4400 = +- стр. 4100 +- стр. 4200 +- стр. 4300.

В строку 4450«Остаток денежных средств и денежных эквивалентов на начало отчётного периода» нужно включить суммарное сальдо по счетам 50, 51, 52, 55, 57 на указанную дату.

Строка 4500 «Остаток денежных средств и денежных эквивалентов на конец отчётного периода» должна быть равна остатку на начало с учетом сальдо:

Стр. 4500 = стр. 4450 +- стр. 4400.

Показатели в строках 4450 и 4500 не могут быть отрицательными.

Значение строки 4450 должно быть равно показателю строки 1250 бухгалтерского баланса «Денежные средства и денежные эквиваленты» на начало отчётного периода. Значение строки 4500 должно быть равно показателю строки 1250 баланса на конец отчётного периода.

Строка 4490 «Величина влияния изменений курса иностранной валюты по отношению к рублю» содержит справочную информацию. Это разность за отчётный период между положительными и отрицательными курсовыми разницами, связанными с учётом денежных средств и денежных эквивалентов в иностранной валюте.

Положительные курсовые разницы учитываются по кредиту счёта 91.1, а отрицательные — по дебету счёта 91.2.

Подарок для наших читателей — запись вебинара по применению ФСБУ 25/2018. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Деньги представляют собой важнейший стратегический актив компании. Это общепризнанное средство платежа, принимаемое в обмен на товары и услуги, а также при погашении долгов. Деньги способны легко трансформироваться в иной вид ресурсов и максимально быстро принести компании экономические выгоды. Деньги являются тем показателем, за которым внимательно следят инвесторы и аналитики, когда хотят оценить способность компании вести и расширять бизнес. Информацию о наличии и движении денег компании раскрывает отчет о движении денежных средств (ОДДС).

Отчет о движении денежных средств имеет не меньшее значение для пользователей отчетности, чем бухгалтерский баланс и отчет о прибылях и убытках. Баланс, являясь статичной формой отчетности, представляет информацию об активах, обязательствах и капитале отчитывающейся организации по состоянию на отчетную дату, ОДДС дополняет данные о наличии денежных активов сведениями об их движении внутри отчетного периода. Отчет о прибылях и убытках содержит информацию о доходах, расходах и финансовом результате деятельности компании за отчетный период. Но в его основе лежит метод начисления, и без ОДДС он не способен ответить на извечный сакральный вопрос об отсутствии денег при наличии прибыли и наоборот — откуда у компании взялись деньги, если бизнес понес убытки. В отличие от баланса и отчета о прибылях и убытках, в отчете о движении денежных средств представлены только точные данные, неподверженные влиянию учетных политик. Независимость денежных потоков является неоспоримым достоинством ОДДС, и его показатели отражают реальную картину бизнеса лучше, чем другие отчеты.

ОДДС должен удовлетворять общим требованиям к бухгалтерской отчетности, которые содержит Федеральный закон №402-ФЗ О бухгалтерском учете. Положения закона расширяет ПБУ 4/99 Бухгалтерская отчетность. Документ определяет состав и содержание бухгалтерской отчетности, включая требования к оценке статей, и устанавливает порядок ее представления за отчетный и промежуточные периоды. Правила представления информации о денежных потоках отчитывающейся организации находятся в ведении ПБУ 23/2011. Из всех форм бухгалтерской отчетности только у отчета о движении денежных средств есть собственный стандарт.

Отчет о движении денежных средств аккумулирует информацию не только о деньгах, но и о финансовых инструментах, эквивалентных деньгам. В качестве денежных эквивалентов квалифицируются только высоколиквидные финансовые вложения с низким риском инвестирования.

Все денежные поступления и выплаты в ОДДС отражаются в разрезе текущей, инвестиционной и финансовой деятельности. Такое представление позволяет пользователям оценить способность отчитывающейся компании генерировать денежные потоки по основной доходообразующей деятельности, а также ее инвестиционные возможности и политику в области финансирования в целом. Некоторые денежные потоки в отчете представляются в свернутом виде. Вместе с ПБУ 3/2006 Учет активов и обязательств, стоимость которых выражена в иностранной валюте стандарт определяет порядок пересчета валютных остатков и денежных потоков в иностранной валюте для целей представления в ОДДС. Формирование показателей отчета производится по данным учетных регистров по бухгалтерским счетам учета денежных средств и денежных эквивалентов.

В завершение стандарта приводится перечень дополнительных раскрытий к ОДДС, которые должна представить отчитывающаяся организация в пояснениях к бухгалтерской отчетности.

Приказ Минфина России от 02.02.2011 N 11н

Структура документа

ОБЩИЕ ПОЛОЖЕНИЯ

1. Настоящее Положение устанавливает правила составления отчета о движении денежных средств коммерческими организациями (за исключением кредитных организаций), являющихся юридическими лицами по законодательству Российской Федерации (далее — организации).

2. Настоящее Положение применяется для составления отчета о движении денежных средств в случаях, когда составление, и (или) представление, и (или) публикация данного отчета предусмотрены законодательством Российской Федерации или нормативными правовыми актами, а также когда организация добровольно приняла решение о представлении и (или) публикации такого отчета.

Настоящее Положение не применяется при составлении отчетности организации для внутренних целей, отчетности, составляемой для государственного статистического наблюдения, отчетной информации, представляемой кредитной организации в соответствии с ее требованиями, и отчетной информации для иных специальных целей, если в правилах составления такой отчетности и информации не предусматривается применение настоящего Положения.

3. Отчет о движении денежных средств входит в состав бухгалтерской отчетности организации.

4. Отчет о движении денежных средств составляется на основании общих требований к бухгалтерской отчетности организации, установленных нормативными правовыми актами по бухгалтерскому учету, и требований, установленных настоящим Положением.

5. Отчет о движении денежных средств представляет собой обобщение данных о денежных средствах, а также высоколиквидных финансовых вложениях, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (далее — денежные эквиваленты). К денежным эквивалентам могут быть отнесены, например, открытые в кредитных организациях депозиты до востребования.

6. В отчете о движении денежных средств отражаются платежи организации и поступления в организацию денежных средств и денежных эквивалентов (далее — денежные потоки организации), а также остатки денежных средств и денежных эквивалентов на начало и конец отчетного периода.

Денежными потоками организации не являются:

а) платежи денежных средств, связанные с инвестированием их в денежные эквиваленты;

б) поступления денежных средств от погашения денежных эквивалентов (за исключением начисленных процентов);

в) валютно-обменные операции (за исключением потерь или выгод от операции);

г) обмен одних денежных эквивалентов на другие денежные эквиваленты (за исключением потерь или выгод от операции);

д) иные аналогичные платежи организации и поступления в организацию, изменяющие состав денежных средств или денежных эквивалентов, но не изменяющие их общую сумму, в том числе получение наличных со счета в банке, перечисление денежных средств с одного счета организации на другой счет этой же организации.

КЛАССИФИКАЦИЯ ДЕНЕЖНЫХ ПОТОКОВ

7. Денежные потоки организации подразделяются на денежные потоки от текущих, инвестиционных и финансовых операций.

8. Денежные потоки организации классифицируются в зависимости от характера операций, с которыми они связаны, а также от того, каким образом информация о них используется для принятия решений пользователями бухгалтерской отчетности организации.

9. Денежные потоки организации от операций, связанных с осуществлением обычной деятельности организации, приносящей выручку, классифицируются как денежные потоки от текущих операций. Денежные потоки от текущих операций, как правило, связаны с формированием прибыли (убытка) организации от продаж.

Информация о денежных потоках от текущих операций показывает пользователям бухгалтерской отчетности организации уровень обеспеченности организации денежными средствами, достаточными для погашения кредитов, поддержания деятельности организации на уровне существующих объемов производства, выплаты дивидендов и новых инвестиций без привлечения внешних источников финансирования. Информация о составе денежных потоков от текущих операций в предыдущих периодах в сочетании с другой информацией, представляемой в бухгалтерской отчетности организации, обеспечивает основу для прогнозирования будущих денежных потоков от текущих операций.

Примерами денежных потоков от текущих операций являются:

а) поступления от продажи покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

б) поступления арендных платежей, роялти, комиссионных и иных аналогичных платежей;

в) платежи поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

г) оплата труда работников организации, а также платежи в их пользу третьим лицам;

д) платежи налога на прибыль организаций (за исключением случаев, когда налог на прибыль организаций непосредственно связан с денежными потоками от инвестиционных или финансовых операций);

е) уплата процентов по долговым обязательствам, за исключением процентов, включаемых в стоимость инвестиционных активов в соответствии с Положением по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008);

ж) поступление процентов по дебиторской задолженности покупателей (заказчиков);

з) денежные потоки по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе (как правило, в течение трех месяцев).

10. Денежные потоки организации от операций, связанных с приобретением, созданием или выбытием внеоборотных активов организации, классифицируются как денежные потоки от инвестиционных операций.

Информация о денежных потоках от инвестиционных операций показывает пользователям бухгалтерской отчетности организации уровень затрат организации, осуществленных для приобретения или создания внеоборотных активов, обеспечивающих денежные поступления в будущем.

Примерами денежных потоков от инвестиционных операций являются:

а) платежи поставщикам (подрядчикам) и работникам организации в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов, в том числе затраты на научно-исследовательские, опытно-конструкторские и технологические работы;

б) уплата процентов по долговым обязательствам, включаемым в стоимость инвестиционных активов в соответствии с ПБУ 15/2008;

в) поступления от продажи внеоборотных активов;

г) платежи в связи с приобретением акций (долей участия) в других организациях, за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

д) поступления от продажи акций (долей участия) в других организациях, за исключением финансовых вложений, приобретенных с целью перепродажи в краткосрочной перспективе;

е) предоставление займов другим лицам;

ж) возврат займов, предоставленных другим лицам;

з) платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

и) поступления от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам), за исключением финансовых вложений, приобретенных с целью перепродажи в краткосрочной перспективе;

к) дивиденды и аналогичные поступления от долевого участия в других организациях;

л) поступления процентов по долговым финансовым вложениям, за исключением приобретенных с целью перепродажи в краткосрочной перспективе.

11. Денежные потоки организации от операций, связанных с привлечением организацией финансирования на долговой или долевой основе, приводящих к изменению величины и структуры капитала и заемных средств организации, классифицируются как денежные потоки от финансовых операций.

Информация о денежных потоках от финансовых операций обеспечивает основу для прогнозирования требований кредиторов и акционеров (участников) в отношении будущих денежных потоков организации, а также будущих потребностей организации в привлечении долгового и долевого финансирования.

Примерами денежных потоков от финансовых операций организации являются:

а) денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия;

б) платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников;

в) уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников);

г) поступления от выпуска облигаций, векселей и других долговых ценных бумаг;

д) платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг;

е) получение кредитов и займов от других лиц;

ж) возврат кредитов и займов, полученных от других лиц.

12. Денежные потоки организации, которые не могут быть однозначно классифицированы в соответствии с пунктами 8 — 11 настоящего Положения, классифицируются как денежные потоки от текущих операций.

13. Платежи и поступления от одной операции могут относиться к разным видам денежных потоков. Например, уплата процентов является денежным потоком от текущих операций, а возврат основной суммы долга является денежным потоком от финансовых операций. При погашении кредита в денежной форме обе указанные части могут выплачиваться одной суммой. В этом случае организация делит единую сумму на соответствующие части с последующей раздельной классификацией денежных потоков и раздельным отражением их в отчете о движении денежных средств.

ОТРАЖЕНИЕ ДЕНЕЖНЫХ ПОТОКОВ

14. Денежные потоки организации отражаются в отчете о движении денежных средств с подразделением на денежные потоки от текущих, инвестиционных и финансовых операций.

15. Каждый существенный вид поступлений в организацию денежных средств и (или) денежных эквивалентов отражается в отчете о движении денежных средств отдельно от платежей организации, если иное не установлено настоящим Положением.

16. Денежные потоки отражаются в отчете о движении денежных средств свернуто в случаях, когда они характеризуют не столько деятельность организации, сколько деятельность ее контрагентов, и (или) когда поступления от одних лиц обусловливают соответствующие выплаты другим лицам. Примерами таких денежных потоков являются:

а) денежные потоки комиссионера или агента в связи с осуществлением ими комиссионных или агентских услуг (за исключением платы за сами услуги);

б) косвенные налоги в составе поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам и платежей в бюджетную систему Российской Федерации или возмещение из нее;

в) поступления от контрагента в счет возмещения коммунальных платежей и осуществление этих платежей в арендных и иных аналогичных отношениях;

г) оплата транспортировки грузов с получением эквивалентной компенсации от контрагента.

17. Денежные потоки отражаются в отчете о движении денежных средств свернуто в случаях, когда они отличаются быстрым оборотом, большими суммами и короткими сроками возврата. Примерами таких денежных потоков являются:

а) взаимно обусловленные платежи и поступления по расчетам с использованием банковских карт;

б) покупка и перепродажа финансовых вложений;

в) осуществление краткосрочных (как правило, до трех месяцев) финансовых вложений за счет заемных средств.

18. Показатели отчета о движении денежных средств организации отражаются в валюте Российской Федерации — рублях.

Величина денежных потоков в иностранной валюте пересчитывается в рубли по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком Российской Федерации на дату осуществления или поступления платежа. При несущественном изменении официального курса иностранной валюты к рублю, устанавливаемого Центральным банком Российской Федерации, пересчет в рубли, связанный с совершением большого числа однородных операций в такой иностранной валюте, может производиться по среднему курсу, исчисленному за месяц или более короткий период.

В случае если незамедлительно после поступления в иностранной валюте организация в рамках своей обычной деятельности меняет полученную сумму иностранной валюты на рубли, то денежный поток отражается в отчете о движении денежных средств в сумме фактически полученных рублей без промежуточного пересчета иностранной валюты в рубли. В случае если незадолго до платежа в иностранной валюте организация в рамках своей обычной деятельности меняет рубли на необходимую сумму иностранной валюты, то денежный поток отражается в отчете о движении денежных средств в сумме фактически уплаченных рублей без промежуточного пересчета иностранной валюты в рубли.

19. Остатки денежных средств и денежных эквивалентов в иностранной валюте на начало и конец отчетного периода отражаются в отчете о движении денежных средств в рублях в сумме, которая определяется в соответствии с Положением по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006);

Разница, возникающая в связи с пересчетом денежных потоков организации и остатков денежных средств и денежных эквивалентов в иностранной валюте по курсам на разные даты, отражается в отчете о движении денежных средств отдельно от текущих, инвестиционных и финансовых денежных потоков организации как влияние изменений курса иностранной валюты по отношению к рублю.

20. Существенные денежные потоки организации между ней и хозяйственными обществами или товариществами, являющимися по отношению к организации дочерними, зависимыми или основными, отражаются отдельно от аналогичных денежных потоков между организацией и другими лицами.

РАСКРЫТИЕ ИНФОРМАЦИИ В БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

21. В случае если к какому-либо показателю отчета о движении денежных средств организация представляет в своей бухгалтерской отчетности дополнительные пояснения, то соответствующая статья отчета о движении денежных средств должна содержать ссылку на эти пояснения.

22. Организация раскрывает состав денежных средств и денежных эквивалентов и представляет увязку сумм, представленных в отчете о движении денежных средств, с соответствующими статьями бухгалтерского баланса.

23. Организация раскрывает в составе информации о принятой ею учетной политике используемые подходы для отделения денежных эквивалентов от других финансовых вложений, для классификации денежных потоков, не указанных в пунктах 9 — 11 настоящего Положения, для пересчета в рубли величины денежных потоков в иностранной валюте, для свернутого представления денежных потоков, а также другие пояснения, необходимые для понимания информации, представленной в отчете о движении денежных средств.

24. Организация раскрывает имеющиеся по состоянию на отчетную дату возможности привлечь дополнительные денежные средства, в том числе:

а) суммы открытых организации, но не использованных ею кредитных линий с указанием всех установленных ограничений по использованию таких кредитных ресурсов (в том числе о суммах обязательных минимальных (неснижаемых) остатков);

б) величину денежных средств, которые могут быть получены организацией на условиях овердрафта;

в) полученные организацией поручительства третьих лиц, не использованные по состоянию на отчетную дату для получения кредита, с указанием суммы денежных средств, которые может привлечь организация;

г) суммы займов (кредитов), недополученных по состоянию на отчетную дату по заключенным договорам займа (кредитным договорам) с указанием причин такого недополучения.

25. Организация раскрывает с учетом существенности следующую информацию:

а) имеющиеся существенные суммы денежных средств (или их эквивалентов), которые по состоянию на отчетную дату недоступны для использования организацией (например, открытые в пользу других организаций аккредитивы по незавершенным на отчетную дату сделкам) с указанием причин данных ограничений;

б) сумму денежных потоков, связанных с поддержанием деятельности организации на уровне существующих объемов производства, отдельно от денежных потоков, связанных с расширением масштабов этой деятельности;

в) денежные потоки от текущих, инвестиционных и финансовых операций по каждому отчетному сегменту, определенному в соответствии с Положением по бухгалтерскому учету «Информация по сегментам» (ПБУ 12/2010);

г) средства в аккредитивах, открытых в пользу организации, вместе с информацией о факте исполнения организацией по состоянию на отчетную дату обязательств по договору с использованием аккредитива. В случае если обязательства по договору с использованием аккредитива организацией исполнены, но средства аккредитива не зачислены на ее расчетный или иной счет, то раскрываются причины и суммы незачисленных средств.

СРАВНИТЕЛЬНАЯ ХАРАКТЕРИСТИКА МСФО и РСБУ

| МСФО | РСБУ | |

| Стандарт | МСФО (IAS) 7 Отчет о движении денежных средств | ПБУ 23/2011 Отчет о движении денежных средств |

| Сфера применения | Все организации | Коммерческие организации, за исключением кредитных организаций |

| Денежные средства | Деньги в кассе и депозиты до востребования | Деньги в российской и иностранных валютах, находящиеся в кассе, на расчетных, валютных и других счетах, открытых в кредитных организациях на территории страны и за ее пределами |

| Денежные эквиваленты | Краткосрочные высоколиквидные финансовые вложения, легко обратимые в заранее известные денежные суммы и подверженные незначительному риску изменения стоимости | Высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости |

| Срок погашения инвестиции, классифицированной как денежный эквивалент | Три месяца и менее | — |

| Цель вложения денежных средств в денежные эквиваленты | Урегулирование краткосрочных денежных обязательств | — |

| Классификация депозитов до востребования | Денежные средства | Денежные эквиваленты |

| Классификация банковских овердрафтов | Денежные эквиваленты, если являются инструментом управления денежными средствами компании | — |

| Классификация денежных потоков | Операционная деятельность Инвестиционная деятельность Финансовая деятельность |

Текущая деятельность Инвестиционная деятельность Финансовая деятельность |

| Операционная или текущая деятельность | Основная приносящая доход деятельность организации и прочая деятельность, отличная от инвестиционной или финансовой деятельности

|

Обычная деятельность организации, приносящая выручку, и прочая деятельность, которая не может быть однозначно отнесена к одному из видов операций по инвестиционной и финансовой деятельности

|

| Инвестиционная деятельность | Приобретение и выбытие долгосрочных активов и других инвестиций, не относящихся к эквивалентам денежных средств | Приобретение, создание или выбытие внеоборотных активов организации |

| Условие отнесения денежных выплат к инвестиционной деятельности | Связь с затратами, ведущими к признанию актива в отчете о финансовом положении | — |

| Финансовая деятельность | Деятельность, которая приводит к изменениям в размере и составе внесенного капитала и заемных средств организации | Деятельность, связанная с привлечением финансирования на долговой или долевой основе, приводящая к изменению величины и структуры капитала и заемных средств организации |

| Классификация денежных потоков по уплаченным процентам | Элемент учетной политики

|

Текущая деятельность, за исключением процентов, капитализированных в стоимости инвестиционного актива, уплата которых классифицируется как инвестиционная деятельность |

| Классификация денежных потоков по выплаченным дивидендам | Элемент учетной политики

|

Финансовая деятельность |

| Классификация денежных потоков по полученным процентам и дивидендам | Элемент учетной политики

|

Инвестиционная деятельность, за исключением процентов по дебиторской задолженности покупателей и процентов по финансовым вложениям, приобретенным для продажи в краткосрочной перспективе

|

| Классификация денежных потоков по приобретению и продаже основных средств | Инвестиционная деятельность, за исключением выплат по приобретению и поступлений от продажи объектов основных средств, указанных в п.68А МСФО (IAS) 16 Основные средства

|

Инвестиционная деятельность |

| Классификация денежных потоков, связанных с затратами на создание нематериальных активов | Денежные затраты на стадии исследования – операционная деятельность

|

Инвестиционная деятельность |

| Классификация денежных потоков по налогу на прибыль | Операционная деятельность, за исключением случаев, когда налог на прибыль может быть непосредственно соотнесен с финансовой и инвестиционной деятельностью | Текущая деятельность, за исключением случаев, когда налог на прибыль непосредственно связан с денежными потоками от инвестиционных или финансовых операций |

| Классификация денежных потоков, возникающих в результате приобретения или потери контроля над дочерними компаниями | Инвестиционная деятельность | — |

| Классификация денежных потоков, возникающих в результате изменения долей владения в дочерней организации, которые не приводят к приобретению или потере контроля | Финансовая деятельность | — |

| Отражение денежных потоков в нетто-оценке | Элемент учетной политики

|

В обязательном порядке |

| Денежные потоки, показываемые в свернутом виде | Денежные поступления и выплаты от имени клиентов, когда движение денежных средств отражает деятельность клиента

|

Денежные поступления и выплаты, характеризующие не столько деятельность организации, сколько деятельность ее контрагентов, и (или) когда поступления от одних лиц обусловливают соответствующие выплаты другим лицам

|

| Представление денежных потоков по косвенным налогам | Элемент учетной политики

|

Свернуто |

| Отдельное представление денежных потоков, выплаченных или полученных в качестве возмещения при приобретении или потере контроля над дочерней организацией или другими бизнесами | За вычетом денежных средств и их эквивалентов, приобретенных или выбывших в рамках таких сделок | — |

| Представление денежных потоков между компанией и ее дочерними и зависимыми организациями | — | Отдельно от денежных потоков с прочими сторонами |

| Метод составления отчета | Элемент учетной политики

|

Прямой независимо от вида деятельности |

| Инструменты хеджирования | Денежные потоки по инструменту хеджирования классифицируются так же, как и движение денежных средств по хеджируемой позиции | — |

| Пересчет денежных потоков и денежных остатков в валюте | По обменному курсу | По курсу, установленному Банком РФ |

| Обязательное раскрытие информации | Критерии определения состава денежных средств и их эквивалентов

|

Используемый подход для отделения денежных эквивалентов от других финансовых вложений, для классификации прочих денежных потоков, для пересчета в рубли валютных денежных потоков, для представления денежных потоков в нетто-оценке

|

| Добровольное раскрытие информации | Неиспользованные заемные средства, доступные для получения организацией

|

Прочая информация |

Руководители компаний заинтересованы в финансовой безопасности и стабильности бизнеса, которая во многом определяется генерируемым денежным потоком. Денежный поток («кэш-флоу») – это сумма поступлений и платежей за определенный период времени, который разбивается на отдельные интервалы.

Денежные потоки служат для обеспечения функционирования компании фактически во всех аспектах. Чтобы достичь требуемых целей в бизнесе, обеспечить стабильный рост, финансовому менеджеру необходимо оптимально организовать управление денежными потоками. С этой целью удобно классифицировать денежные потоки на виды.

Классификация денежных потоков на виды

1. По направленности движения:

- Положительный денежный поток, сумма поступлений денежных средств от всех видов операций (иногда пользуются термином «приток денежных средств»).

- Отрицательный денежный поток, сумма выплат денежных средств по всем видам его операций (иногда пользуются термином «отток денежных средств»).

Взаимосвязь этих видов достаточно высока. Если в течение определенного периода времени один из этих видов потоков сокращается, то это, скорее всего, повлечет за собой сокращение и второго вида. Поэтому в финансовом менеджменте два этих вида рассматривают как комплексный объект управления.

2. По уровням управления: ЦФО, проектам, видам деятельности позволяет оценить наиболее узкие места управления финансами и своевременно предпринять меры:

- Денежный поток компании в целом. Этот денежный поток включает в себя все остальные виды и обслуживает бизнес в целом.

- Денежный поток отдельных структурных подразделений, центров финансовой ответственности (ЦФО) предприятия.

- Денежный поток по отдельным операциям. Это первичный объект самостоятельного управления.

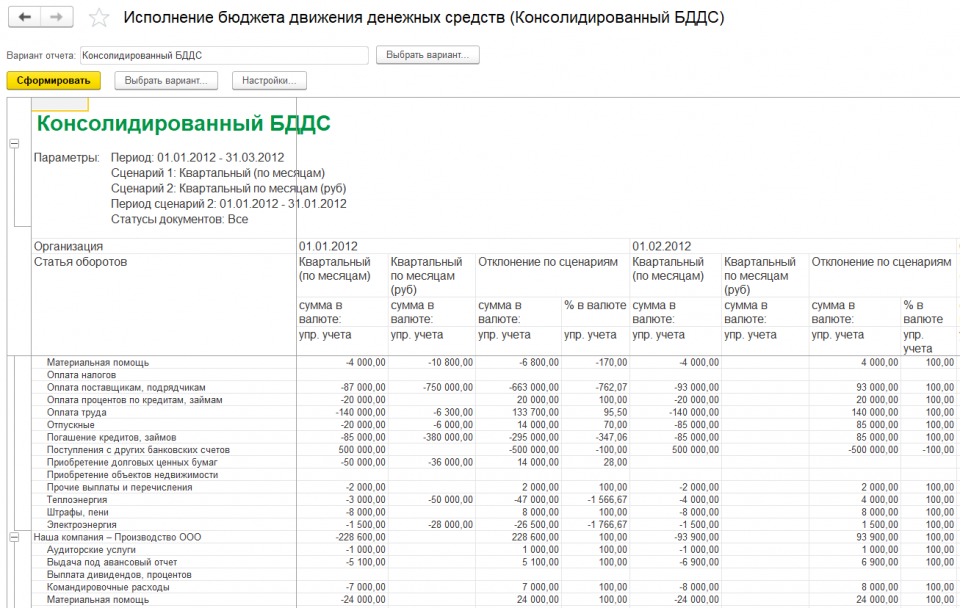

Рисунок 1. Виды денежных потоков на примере программного продукта «WA: Финансист»: Консолидированный отчет о движении денежных средств по стандартам МСФО.

3. По видам деятельности:

- Денежный поток по текущей деятельности. Включает в себя поступления от продажи по основной деятельности, авансы от покупателей, выручку по вспомогательной деятельности и погашение задолженности поставщикам, заработной платы, налоговых платежей в бюджетный фонд.

- Денежный поток по инвестиционной деятельности. Например, включает в себя денежный оборот, связанный с приобретением имущества или продажей долгосрочных активов.

- Денежный поток по финансовой деятельности. Включает в себя поступления кредитов и займов, погашения процентов, выплаты дивидендови т. д.

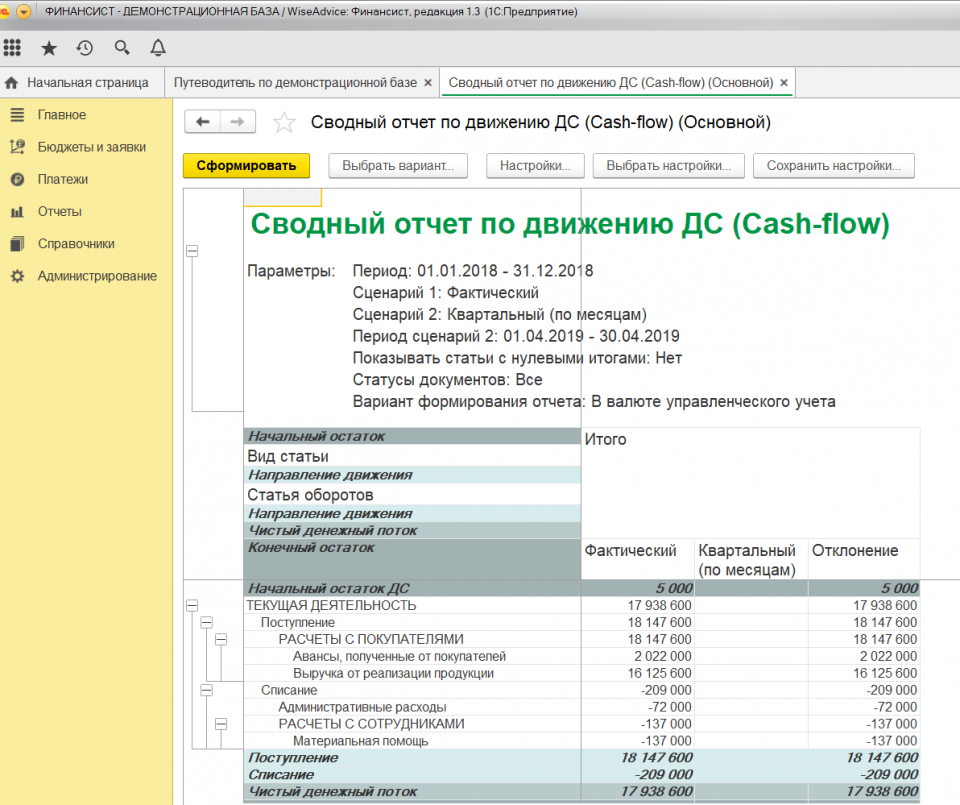

Рисунок 2. Виды денежных потоков на примере программного продукта «WA: Финансист». Сводный отчет по движению денежных средств.

4. По отношению к компании:

- Внутренний денежный поток. Движение денежных средств в рамках компании.

- Внешний денежный поток. Движение денежных средств между компанией и ее контрагентами.

5. По методу исчисления:

- Совокупный денежный поток — вся сумма поступлений или выплат денежных средств за период времени по интервалам.

- Чистый денежный поток (ЧДП) — разность между положительным и отрицательным кэш-флоу за период времени по интервалам. ЧДП – это значимый результат бизнеса, который определяет его рыночную стоимость и финансовое положение.

Формула расчета ЧДП как по компании в целом, так и по отдельным ЦФО:

Сумма чистого денежного потока за период = Сумма положительного денежного потока (поступлений денежных средств) за период — Сумма отрицательного денежного потока (выплат денежных средств) за период.

Сумма ЧДП может быть как положительной, так и отрицательной. Этот показатель влияет на размер денежных активов компании.

6. По уровню достаточности:

- Избыточный денежный поток. В этом случае, поступления значительно выше реальной потребности компании в их расходовании. Показателем избыточности является высокая положительная величина ЧДП.

- Дефицитный денежный поток. В этом случае, поступления значительно ниже реальной потребности компании в их расходовании. При этом сумма ЧДП может быть положительной, но она не обеспечивает все потребности компании по расходованию денежных средств. Отрицательный ЧДП автоматически означает дефицит.

7. По уровню сбалансированности:

- Сбалансированный денежный поток. Может быть рассчитан как для компании в целом, так и для отдельного ЦФО, отдельной операции.

Формула баланса между отдельными видами денежных потоков за период:

Сумма положительного денежного потока = Сумма отрицательного денежного потока + Предусмотренный прирост суммы запаса денежных средств.

- Несбалансированный денежный поток. В этом случае, равенство не обеспечивается. Несбалансированным является как дефицитный, так и избыточный совокупный денежный поток.

8. По периоду времени:

- Краткосрочный денежный поток. Период от начала поступлений денежных средств (или выплат) до конца не более 1 года.

- Долгосрочный денежный поток. Период от начала поступлений денежных средств (или выплат) до конца более 1 года.

Обычно эти виды денежных потоков используются для отдельных операций компании: краткосрочный денежный поток обычно связан с текущей и частично с финансовой деятельностью, долгосрочный денежный поток – связан с инвестиционной и частично с финансовой деятельностью (например, долгосрочными кредитами и займами).

9. По значимости в формировании финансовых результатов деятельности:

- Приоритетный денежный поток — формирует высокий уровень чистого денежного потока (или чистой прибыли). Например, поступления от реализации товаров.

- Второстепенный денежный поток — по своей функциональной направленности или незначительному объему не оказывает существенного влияния на формирование финансовых результатов. Например, выдача под отчет денежных средств.

10. По методу оценки во времени:

- Текущий денежный поток — сопоставимая сумма, приведенная по стоимости к текущему моменту времени.

- Будущий денежный поток — сопоставимая сумма, приведенная по стоимости к конкретному будущему моменту времени.

Обычно такая классификация применяется при дисконтировании.

11. В соответствии с международными стандартами учета, денежные потоки разделяют также по видам хозяйственной деятельности:

- Денежный поток по операционной деятельности характеризуется выплатами поставщикам сырья и материалов; сторонними исполнителями отдельных видов услуг, которые обеспечивают операционную деятельность.

- Денежный поток по инвестиционной деятельности характеризуется платежами и поступлениями средств, взаимодействующие с осуществлением реального и финансового инвестирования.

- Денежный поток по финансовой деятельности характеризуется поступлениями и выплатами средств, которые связаны с привлечением акционерного или иного капитала, с приобретением долгосрочного и краткосрочного кредита и займа.

С учетом приведенной классификации организуются различные виды финансового планирования и управления денежными потоками. Таким образом, классификация видов денежных потоков помогает осуществлять учет, анализ и планирование движения денежных средств в компании.

1. Базовые определения

Денежные средства — наличные средства и депозитные вклады, выдаваемые по требованию.

Эквиваленты денежных средств – краткосрочные, высоколиквидные инвестиции, которые легко могут быть конвертированы в заранее известное количество денежных средств и риск изменения ценности которых невысок .

ПРИМЕР – Эквиваленты денежных средств

Если вы держите денежные средства у себя, то они не приносят вам процентов. Для получения доходов на имеющиеся денежные средства ваша компания внесла их на краткосрочный банковский депозит. Ежедневно вы вносите на депозит полученные средства и снимаете деньги, необходимые для выплат кредиторам.

Потоки (движение) денежных средств – притоки (поступления) и оттоки (выплаты) денежных средств (и их эквивалентов).

Операционная деятельность – основной вид деятельности, создающий выручку компании, а также прочая деятельность за исключением инвестиционной или финансовой деятельности.

ПРИМЕР- Операционная деятельность

Регулярные продажи и покупки, затраты труда, а также общие накладные расходы входят в состав операционной деятельности.

Инвестиционная деятельность – приобретение и выбытие внеоборотных активов (и прочих инвестиций, не включенных в категорию эквивалентов денежных средств).

Финансовая деятельность – это деятельность, в результате которой изменяется величина (и структура) собственного капитала компании и ее кредитов и займов.

2. Денежные средства и эквиваленты денежных средств

Эквиваленты денежных средств в большей степени предназначены для погашения краткосрочных обязательств, нежели для инвестирования.

Инвестиции могут классифицироваться как эквивалент денежных средств только в том случае, если они легко конвертируемы в заранее известное количество денежных средств и характеризуются невысоким риском изменения ценности.

Обычно инвестиции относятся к эквивалентам денежных средств только в том случае, если срок их погашения не превышает трех месяцев с момента их приобретения.

Инвестиции в собственный капитал других компаний не относятся к категории эквивалентов денежных средств, если только они не являются таковыми по своей сущности, например в случае приобретения привилегированных акций с коротким сроком погашения (и с установленной датой выкупа).

ПРИМЕР- Приобретение привилегированных акций с коротким сроком выкупа

В январе вы приобретаете определенное количество привилегированных акций крупной включенной в листинг компании. Акции в полном объеме будут выкуплены эмитентом в марте. Они могут рассматриваться как эквиваленты денежных средств.

Банковские кредиты обычно относятся к финансовой деятельности. Однако в некоторых странах банковские овердрафты (подлежащие выплате по требованию) составляют неотъемлемый компонент управления денежными потоками компании.

При таких обстоятельствах банковские овердрафты включаются в категорию денежных средств (и их эквивалентов). Сальдо банковского счета часто колеблется, переходя от дебетового значения к кредитовому.

ПРИМЕР — Овердрафт

Ваша хозяйственная деятельность носит сезонный характер. В течение первого полугодия у вас формируется дебетовое сальдо по денежным средствам, размещенным на краткосрочном депозите. Во втором полугодии сальдо по денежным средствам становится кредитовым, и ваша деятельность финансируется за счет банковского овердрафта. Такой овердрафт отражается как эквивалент денежных средств.

При отражении денежных потоков движение между статьями, классифицируемыми как денежные средства (или эквиваленты денежных средств), не учитывается, так как указанные потоки в большей степени связаны с управлением денежными средствами, нежели с операционной, инвестиционной и финансовой деятельностью. Управление денежными средствами включает инвестирование свободных денежных средств в эквиваленты денежных средств.

3. Представление информации в отчете о движении денежных средств

В отчете о движении денежных средств должны отражаться денежные потоки отчетного периода с их разделением по операционной, инвестиционной и финансовой деятельности.

Компания представляет движение денежных средств в результате ведения операционной, инвестиционной и финансовой деятельности в такой форме, которая наиболее адекватна специфике ее хозяйственной деятельности.

Классификация потоков по категориям деятельности обеспечивает представление информации, позволяющей пользователям оценить влияние каждого вида деятельности на финансовое положение компании и на сумму денежных средств (и их эквивалентов). Данная информация может также использоваться для анализа связи между указанными категориями деятельности.

Одна и та же операция может приводить к образованию потоков денежных средств, которые будут классифицироваться по-разному.

ПРИМЕР — Одна и та же операция – как операционная, так и финансовая деятельность

Погашение займа путем перечисления денежных средств предусматривает выплату как процентов, так и основной суммы долга, при этом элемент «проценты» может классифицироваться по категории операционная деятельность, а элемент «основная сумма долга» -по категории финансовая деятельность.

Операционная деятельность

Сумма денежных средств, возникающая в результате операционной деятельности, является важнейшим показателем того, создает ли данная категория деятельности достаточно денежных средств для погашения займов, поддержания производительной способности компании, выплаты дивидендов (и осуществления новых инвестиций) без привлечения внешних источников финансирования.

ПРИМЕР – Операционная деятельность, не создающая денежные средства

Ваша производственная деятельность не создает денежные средства в связи с быстрым приростом запасов и чрезмерно высоким уровнем кредитования клиентов. До тех пор пока не будут предприняты корректирующие меры, вам будет требоваться все больше денежных средств от банков или инвесторов.

Если же такое положение дел предусмотрено, то финансовые потребности следовало планировать заранее.