#статьи

- 31 авг 2022

-

0

Финансовая модель: для чего она нужна и как её разработать

Что такое финансовая модель? Какие показатели в неё включать? Какую форму использовать? Как сделать финмодель понятной и читаемой?

Фото: zeljkosantrac / Getty Images

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Финансовая модель — инструмент для управления бизнесом или проектом. С её помощью прогнозируют развитие компании и оценивают эффективность принимаемых решений.

Например, с помощью финмодели можно понять, за счёт чего увеличить прибыль или стоит ли запускать новое направление бизнеса.

Также финмодель часто запрашивают банки, инвесторы и контрагенты. На основании неё они принимают решение, стоит ли сотрудничать с компанией или финансировать её работу.

В статье разберёмся:

- что такое финансовая модель и для чего она нужна;

- с помощью каких инструментов можно построить финмодель;

- какие показатели она включает и по какой форме её составляют;

- как разработать хорошую финансовую модель;

- как узнать больше о финансовом планировании бизнеса.

Финансовая модель — таблица, в которой объединяют показатели доходов, расходов, прибыли компании и показывают связи между ними.

Финансовая модель помогает:

- увидеть, какую прибыль получит компания при текущем уровне доходов и расходов;

- увидеть, за счёт чего можно увеличить прибыль;

- оценить, как изменится финансовый результат компании, если изменить некоторые показатели — например, снизить себестоимость продукции на 5%;

- принимать управленческие решения на основе этих данных.

При этом решения могут быть разными: от воплощения финансовой модели в жизнь до закрытия компании. Закрытие возможно, если модель показывает неудовлетворительный финансовый результат и нет никаких способов сделать его приемлемым.

Финансовые модели могут быть любой сложности. Их используют как для глобальных расчётов, так и для отдельных проектов. Например, бюджет компании на несколько лет вперёд — пример глобального применения финансовых моделей. Пример отдельного проекта — расчёт чистой прибыли от новой услуги компании или изменения прибыли после увеличения цен на продукт.

Как строят финансовые модели? Обычно финансовые модели собирают в Microsoft Excel или «Google Таблицах». Некоторые компании используют для этого специализированные программы. Как правило, эти программы заточены под одну цель.

Основное преимущество Microsoft Excel или «Google Таблиц» — их гибкость. С помощью формул можно смоделировать и рассчитать любые сценарии. Также они позволяют настроить отображение результатов в удобном формате.

Финансовые модели бизнеса или проектов необходимы внутренним и внешним пользователям.

Внутренние пользователи — собственники компании и менеджеры. С помощью финмодели они могут:

- смоделировать несколько сценариев развития проекта или бизнеса;

- определить, сколько денег нужно вложить, чтобы получить нужный результат;

- определить, сколько денег можно получить при заданном уровне вложений;

- рассчитать точку безубыточности.

Внешние пользователи — банки или кредиторы, контрагенты, инвесторы. Им финансовая модель нужна, чтобы:

- оценить бизнес — насколько он прибыльный сейчас и чего от него можно ожидать через несколько лет;

- определить кредитоспособность компании;

- понять, когда инвестиции в бизнес могут вернуться в виде прибыли.

Мы определили, что такое финансовая модель и чем она полезна бизнесу. Дальше разберём, какие показатели она в себя включает и по какой форме её составляют.

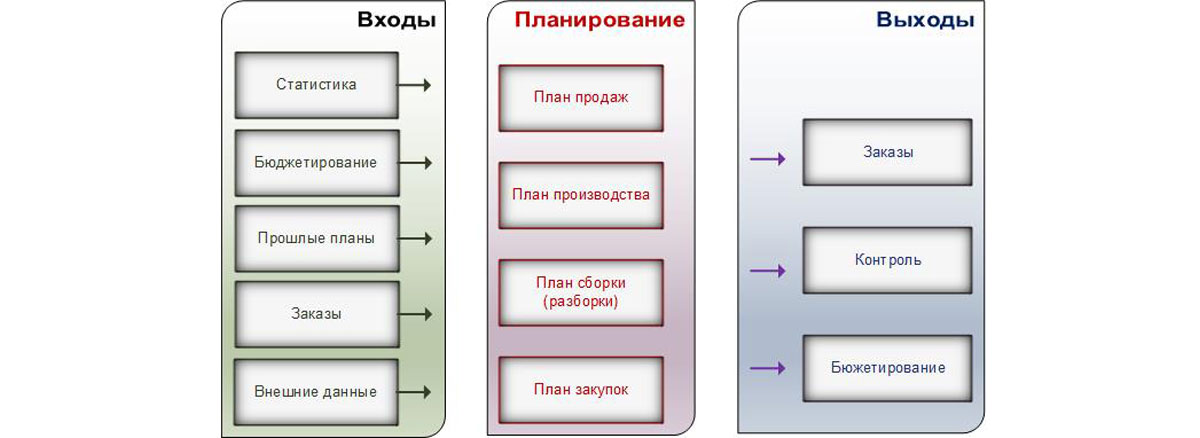

Финансовые модели в компаниях и проектах могут быть разными, но, как правило, структура у них одна. Все финмодели состоят из трёх блоков: входные данные, расчёты и выходные данные.

Блок входных данных. В эту часть вбивают все данные для расчётов, которые нужно заложить в модель.

Основные показатели, которые нужно сюда включить:

- капитальные вложения — например, затраты на покупку недвижимости, оборудования, транспорта с учётом амортизации;

- расходы компании — например, на аренду, зарплаты сотрудникам, закупку материалов, маркетинг, услуги подрядчиков, платежи по кредитам, налоги;

- прогнозы финансовых показателей — например, количество покупателей, размер среднего чека, прогноз изменения цен;

- финансирование — например, вложения собственников, инвесторов, кредиторов.

Блок входных данных позволяет управлять всей финансовой моделью: изменяя нужные параметры, можно добиться изменения результатов в нужную сторону.

Входные данные можно менять, объединять в сценарии — рассчитывать модель сразу в нескольких вариантах.

Блок расчётов. Этот блок связывает формулами все параметры, которые задали в блоке входных данных.

Здесь проводят все необходимые расчёты. Цель — получить итоговый прогноз операционной и чистой прибыли компании.

Для внешних пользователей финмодели блок расчётов может быть «чёрным ящиком» — они не обязаны разбираться в том, как работает финансовая модель. Главное, что нужно понимать, — изменение входных данных влияет на выходные данные через формулы блока расчётов.

Блок выходных данных. Этот блок собирает все данные, которые получили в блоке расчётов, и показывает результаты.

Форма вывода результатов может быть разной — в зависимости от предпочтений пользователей модели. Например, данные могут быть представлены в таблицах, графиках или их комбинациях.

Подробно о том, как составлять финмодели, проводить их анализ и интерпретировать результаты, — на курсе Skillbox «Финансовое моделирование».

Здесь можно посмотреть и скачать упрощённый шаблон финансовой модели от сервиса «ПланФакт».

Более развёрнутую форму финмодели разработали в «Нескучных финансах». Её можно посмотреть и скачать здесь.

Как мы говорили выше, финансовая модель может понадобиться не только собственникам или менеджерам компании, но и внешним пользователям. Они также должны ориентироваться в ней без проблем.

Поэтому важно сделать так, чтобы финмодель была понятна всем заинтересованным лицам. Вот несколько рекомендаций, как организовать структуру модели, сделать её читаемой и простой в восприятии.

- Чётко обозначьте, где входные данные, где расчёты, а где выводы. Для этого в электронных таблицах удобно использовать разные листы и разноцветные ярлыки для них.

- Внутри блока делайте отдельные разделы для каждой области вводных или расчётов. Например, выручку лучше считать не в том же разделе, в котором считали расходы.

- Не используйте одну и ту же строку модели для разных данных. По возможности соблюдайте принцип: «одна строка — одна формула». Это позволит растягивать формулы на любые периоды.

- Если под данные каждого месяца отводится отдельный лист, используйте одну структуру колонок для всех листов. Один и тот же показатель на разных листах должен находиться в одном и том же столбце. Это также упростит расчёты в следующих периодах.

- Все строки и столбцы должны быть подписаны. Любой пользователь должен понимать, о чём идёт речь в каждом блоке.

- Не забывайте оформлять блок расчётов. Чаще всего внешние пользователи изучают только блоки входа и выхода. Но в некоторых случаях — например, при выдаче кредитов или долгосрочном финансировании — пользователей может заинтересовать, каким образом компания пришла к таким цифрам. В этом случае блок расчётов будет для них самым интересным, поэтому все данные в нём должны быть также подписаны.

- Указывайте единицы измерения каждой величины. Хотя бы там, где могут возникнуть сомнения.

- Числа в модели должны иметь 3–4 значащие цифры — остальное лучше убрать с экрана. Для этого используйте форматирование ячеек — не нужно менять значения ячейки вручную или с помощью формул.

- Визуально отделяйте блоки друг от друга заголовками и «подсвечивайте» важные строки отдельными цветами. Лучше всего использовать для этого стили отображения таблиц.

- Не стремитесь рассчитывать показатели максимально точно. У финмодели нет цели отразить реальность на 100%. При необходимости точность расчётов можно будет увеличить на более поздних этапах.

- Не используйте сложные формулы. Модели с простыми формулами проще читать самим и проще объяснять другим.

- Финансовая модель — таблица, в которой объединены показатели доходов, расходов и прибыли компании. Она показывает связь между ними и помогает прогнозировать развитие компании, оценивать эффективность принимаемых решений.

- Финмодели используют как собственники и управленцы компании, так и внешние пользователи — например, банки, инвесторы и контрагенты.

- Чтобы финансовой моделью могли пользоваться все заинтересованные лица, важно позаботиться о её читаемости и простоте.

- Единой структуры у финмоделей нет. Каждая компания может разработать свою форму.

- Чаще всего финансовые модели собирают в Microsoft Excel или в «Google Таблицах».

- Если вы только начинаете разбираться в финансовом планировании, прочитайте нашу статью — «Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты».

- Научиться анализировать финансовое состояние бизнеса и оценивать инвестиционные проекты можно на курсе Skillbox «Профессия Финансовый менеджер».

- Научиться составлять финансовые модели для компаний из разных отраслей, проводить финансовый анализ и интерпретировать результаты можно на курсе Skillbox «Финансовое моделирование».

- Ещё в Skillbox есть курс «Финансы для предпринимателя». Подойдёт тем, кто хочет создать прозрачную систему финансов компании, понимать, на что идут расходы и сколько зарабатывает бизнес.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Современная

финансовая модель компании предлагает

принятие оперативных и стратегических

решений в области операционной,

инвестиционной и финансовой деятельности

с использованием учетной и финансовой

модели анализа.

Использование

каждой модели формирует определенное

видение компании и выявляет основные

показатели измерения.Рассмотрим

содержание, преимущества и недостатки

этих моделей.

Учетная

модель базируется на изучении форм

финансовой отчетности, акцент делает

на показателях прибыли и предлагает

анализ системы разнообразных финансовых

коэффициентов.

Эта

модель показывает наличие или отсутствие

превышения выручки над фактическими

расходами и отражает результат

единственного избранного варианта

развития.

Такая

модель эффективна, как контроль над

текущими операциями.

Учетная

модель не анализирует проблему риска.

В центре внимания учетной модели

показатели прибыли: маржинальной,операционной,

до уплаты налогов и чистой.

Деньги

рассматриваются, как определенный

инструмент измерения результата

деятельности компании, и используется

номинальный подход с возможной коррекцией

на инфляцию.

В

этой модели не учитывается интеллектуальный

капитал, не отраженный в балансе: клиенты,

персонал,инфраструктура.

Количественное

отражение результата отражаются в росте

чистой прибыли, в том числе на одну долю

в капитале, росте рентабельности.

Главная

цель развития компании в росте этих

показателей, обеспечивающих оперативный

контроль и принятие текущих решений.

Главными

недостатками учетной модели анализа

компании являются:

отражение

показателей эффективности только

прошлой деятельности;

ориентация

на внутреннюю среду компании и

игнорирование внешних процессов;

отсутствие

показателей качественной оценки риска,

связанного с получением доходов;

возможность

манипулирования с использованием

различных способов учета;

затруднения

в сравнении показателей компаний,

существенно различающихся принятой

учетной политикой;

недоучет

значения и стоимости интеллектуального

капитала в современной экономической

среде.

Финансовая

модель анализа позволяет учитывать

риски, доходность, потоки денежных

средств и стоимость компании. Она

основывается на оценке и управлении

стоимостью компании и ориентирует

менеджмент на принятие решений позволяющих

получать экономическую прибыль.

Ключевыми

элементами финансовой модели являются:

учет

многих вариантов развития компании и

упущенной выгоды в использовании

ресурсов;

учет

рисков деятельности;

акцент

на анализе денежных потоков;

учет

материальных ресурсов и интеллектуального

капитала;

учет

интересов всех заинтересованных стран,

связанных с деятельностью компании.

Финансовая

модель основана на рассмотрение

фактического и потенциального развития

ресурсов. Определяет потенциально

возможные доходы, которые не были

получены.

Экономическая

прибыль определяется как превышение

не только фактических, но и неявных

издержек.

Финансовая

модель эффективна при анализе

стратегических решений.

Компания

считается прибыльной, если ее доходы

не только покрывают производственные

и операционные расходы, но и достаточны

для обеспечения их владельцам требуемой

отдачи на инвестированный капитал.

Экономическая

прибыль является основной для разработки

новых моделей и методов оценки,

используемых при управлении стоимостью

компании.

где

— экономическая добавленная

стоимость;

—

средневзвешенные затраты на капитал;

—

инвестированный капитал;

-рентабельность

инвестированного капитала;

—

чистая операционная прибыль за вычетом

скорректированных налогов.

В

финансовой модели риск трактуется, как

неопределенность в получении ожидаемого

результата и выражается в виде либо

абсолютных или относительных показателей.

Для

анализа риска определяются его причины,

вероятность выражается количественно

и соединяется с доходностью.

Требуемая

норма доходности равна риску и выражается:

ставкой

прибыли на инвестиции в компанию,

отражающую свойственной им риск по

сравнению с другими альтернативами;

аналитической

ставкой, определяемой самостоятельно

компанией;

барьерной

ставкой, определяющей критерии

эффективности решений по финансовому

управлению в сфере инвестиций и

финансирования.

Требуемую

доходность некорректно сводить к

показателям рентабельности активов

(ROA)

и рентабельности собственного капитала

(ROE).

В

центре внимания финансовой модели

–свободный денежный поток, который

можно распределить между инвесторами

без ущерба дальнейшего функционирования

компании.

Поток

свободных денежных средств, для всех

инвесторов (FCFF)определяется

по алгоритму:

Поток

свободных денежных средств, для акционеров

FCFE,определяется

по алгоритму:

В

финансовой модели деньги являются

инвестиционным ресурсом, имеют стоимость

во времени и корректируется номинальная

сумма с учетом группы факторов.

Финансовая

модель предполагает, что сегодняшние

деньги – растущие потоки, а будущие

деньги – частично утраченные из-за

потери инвестиционного дохода.

Дисконтирование

– это процедура пересчета,приведения

будущих сумм к нулевому периоду на

основе анализа риска и процедура его

инкорпорирования в анализ.

Ставка

дисконтирования это:

вознаграждение

за риск операций, требуемая ставка

доходности инвестиций;

типичная

ставка доходности инвестиций в

альтернативных вариантах сопоставимых

по уровню риска.

Ценность

денег во времени определяется по формуле:

где

— приведенная

стоимость денег;

—

будущая стоимость денег;

—

ставка дисконтирования;

—

количество временных периодов.

Количественное

выражение результата и цели развитии

компании, проявляется в увеличении

инвестиционной привлекательности,

путем роста потоков свободных денежных

средств и удовлетворение требований

инвесторов по доходности.

Стоимость

является стратегическим показателем,

который основан на прогнозируемой в

долгосрочной перспективе деятельности

компании. Управление стоимостью имеет

следующие преимущества:

учитывает

будущую динамику основных факторов

бизнеса, их оптимальное сочетание для

увеличения стоимости компании;

не

зависит от методов учета и отражает

только реальные события;

позволяет

учитывать финансовые и нефинансовые

показатели;

повышает

привлекательность компании для

инвесторов;

оптимизирует

размещение ресурсов между подразделениями;

позволяет

достигать компромиссов между

заинтересованными в компании сторонами.

В

корпоративных финансах оперируют

следующими видами стоимости: обоснованной,

внутренней, рыночной, инвестиционной

и балансовой. На стоимость оказывают

влияние внутренние и внешние факторы.

К

внутренним факторам относятся:клиентская

база, производственные мощности,

рентабельность операций и структура

себестоимости. Эффективность оборотного

капитала, структура капитала, репутация

капитала и ее перспектива, оценка

качества управления.

Внешние

факторы связаны с динамикой рынка

капитала, макроэкономической конъюнктурой,

отраслевыми особенностями,системой

налогообложения, политической обстановкой

и психологией инвесторов. Сопоставление

двух моделей анализа можно представить

в виде таблицы.

Таблица

1.1

Сопоставление

двух моделей анализа компании: учетной

и стоимостной

|

Точка |

Учетная |

Стоимостная |

|

Цели |

Оперативное |

Стратегическое |

|

Внешние |

Отсутствие |

Ограниченность |

Продолжение

таблицы 1.1

|

Точка |

Учетная |

Стоимостная |

|

Фиксация |

Используемые |

Привлеченные |

|

Признание |

Учет |

Принятие |

|

Учет |

Риск |

Выделяются |

|

Расчет |

Выручка |

Выручка |

|

Трактовка |

Акцент |

Сегодняшние |

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Библиографическое описание:

Колочева, З. В. Финансовая модель анализа компании / З. В. Колочева, Е. А. Багардынова. — Текст : непосредственный // Молодой ученый. — 2016. — № 26 (130). — С. 318-319. — URL: https://moluch.ru/archive/130/36179/ (дата обращения: 23.03.2023).

В данной статье рассмотрена финансовая модель анализа компании ее цель и задачи, а также выявлены особенности и этапы при ее составлении в программе Excel.

Ключевые слова:финансовая модель компании, финансовая модель в Excel, прогнозы деятельности компании, внутренние и внешние факторы деятельности компании

Для поддержания деловой активности компании следует учитывать все показатели, влияющие на результаты его деятельности. Существует две модели анализа компании — учетная и финансовая. Учетная модель базируется на изучение форм финансовой отчетности.

Финансовая модель компании, которая вытекает из корпоративных финансов требует анализировать экономическую прибыль компании. Другими словами, это совокупность взаимосвязанных показателей, которые описывают деятельность компании. Она измеряет результаты потоков денежных средств, а также анализирует требуемую за риск доходность капитала.

Целью данной модели является возможность сделать анализ показателей и итог их изменения, которые влияют на финансовое состояние и результаты его деятельности.

Исходя из цели, основной задачей финансового моделирования деятельности компании является установка связи между эндогенными и экзогенными переменными с помощью математических зависимостей. Получается, что данная модель показывает процесс формирования прибыли, денежного потока, активов и капитала определенного периода.

Финансовое моделирование необходима для нахождения показателей будущего периода и рисков, для контроля за деятельностью компании в производственно-технических процессах, а также для оптимизации экономических последствиях их использования.

Финансовая модель предполагает:

– учет многовариантности анализа компании;

– учет рисков деятельности;

– анализ денежных потоков;

– учет материальных ресурсов;

– учет всех заинтересованных групп.

Для составления финансовой модели компании используют программу Excel или покупают специальные программы. В моделировании должна быть четко детализирована деятельность компании, для точности выявления результатов в моделировании. Строение модели должна быть структурной. Следовательно, в программе должны быть представлены исходные данные и результаты его расчетов по финансовой модели: финансовые прогнозы, промежуточные расчеты, результаты финансовых прогнозов. Соответственно, данные элементы должны быть связаны между собой расчетными формулами.

При построении финансовой модели компании можно начать принципом индукции, т. е. переход от частного к общему для воссоздания целостной картины деятельности компании. Другими словами, минимум показателей, которые обеспечивают максимальную информативность. Также можно составить финансовую модель принципом дедукции, т. е. переход от общего к частному.

Для создания модели с минимальным количеством элементов следует установить связь между внешними и внутренними факторами деятельности компании.

К внешним факторам относятся спрос на продукцию, стоимость ресурсов, поставщики и т. д., к внутренним — выручка, затраты, денежные потоки и т. д. Данные факторы формируют прогнозы, т. е. при их изменении составляются сценарии развития бизнеса. По этим прогнозам, моделируются текущая и сопутствующая деятельности компании, вносятся расчеты ожидаемых доходов, расходов и прибыли.

Далее по результатам моделирования оценивается деловая активность компании, а также составляется рыночная стратегия компании. В результате сформированной модели определяются схема распределения прибыли компании, источники привлечения средств и пр.

Важно отметить, что не все полученные расчеты соответствуют прогнозам, так как это связано с неопределенностью о будущих событиях и тем дальше будет прогнозная точка, тем более будут искажаться результаты. Следовательно, при составлении модели следует выделить два периода: плановый и прогнозный.

Плановый период — это ближайший отрезок времени, на котором у предприятия имеется план или могут быть сформированы будущие показатели его деятельности. В этом периоде будущие планы и показатели не имеют большой погрешности.

Прогнозный период сложно найти и вычислить, поэтому для ее определения нужны профессионалы, которые обладают стратегическим мышлением и дальновидностью. Формирование планов и показателей в данном периоде обладает высокой степенью неопределенности и носит обобщенный характер.

В начале моделирования должны быть сформированы независимые переменные, которые являются входящими данными для уравнений модели. Входящие данные могут быть изменяемые и неизменными.

Очевидно, изменяемые данные можно изменять, это может быть количество выпуска продукции, цена и т. д. В свою очередь неизменные данные состоят из внешних экономических факторов: инфляция, цены поставщиков, курсы валют и т. д.

Для формирования условий развития компании используются финансовая отчетность предприятия за прошедшие, текущие, плановые и прогнозные годы, а также управленческие решения.

У любой компании существует основная деятельность, инвестиционная деятельность и деятельность по финансированию. По перечисленным деятельностям постоянно происходит кругооборот денежных средств: приток и отток. Следовательно, модель предусматривает изменения собственного капитала, а также привлечение или погашение кредитов и займов. Планы по этим изменениям должны быть в нормативных значениях, т. е. минимизация финансового риска, предотвращение дефицита финансирования и пр.

Таким образом, формирование модели состоит из пяти этапов:

- Формирование модели на основе входных данных;

- Классификация издержек (индивидуальные, общественные, производственные);

- Анализ финансовых результатов;

- Анализ чувствительности;

- Внесение таких модулей как «Структура компании», «Стартовый баланс», «Налоги», «Заработная плата персонала» и пр.

Исходя из вышенаписанного, финансовая модель должна допускать внесение изменений, чтобы можно было приступить к выстраиванию различных сценариев, сделать выводы и предложения по повышению эффективности каких-либо показателей.

Необходимо отметить, что на каждом конкретном предприятии могут существовать свои особенности финансово-хозяйственной деятельности. Поэтому система базовых уравнений приведенного выше комплекса финансовых моделей при разработке финансовой модели для реального хозяйствующего субъекта может быть дополнена или подвергнута соответствующей модификации для учета особенностей конкретного сегмента отрасли и специфики конкретного бизнеса. Однако структура модели, а также общие принципы и подходы к ее формированию остаются неизменными [2].

Литература:

- Герасимова Е. Б. Финансовый анализ. Управление финансовыми операциями. Учебное пособие // Е. Б. Герасимова, Д. В. Редин. — М.: ФОРУМ: ИНФРА-М; 2014 г. — 208 с.

- Жданчиков П. А. Казначейство. Автоматизированные бизнес-технологии управления финансовыми потоками // П. А. Жданчиков — М.: Издательство «Высшая школа экономики», 2010 г. — 363 с.

- Ивашковская И. В. Финансовые измерения корпоративных стратегий: аудит и финансовый анализ — 2007 г. — 150–163 с.

Основные термины (генерируются автоматически): финансовая модель, деятельность компании, данные, финансовая модель компании, деловая активность компании, деятельность, показатель, прогноз, формирование модели.

Этот отчёт важно формировать по направлениям. Если мы говорим про прямые расходы, то надо анализировать не только себестоимость продукции, а все затраты, которые относятся к выбранному направлению.

Например, у компании есть несколько каналов продаж, один из которых — сайт. По этому направлению будут расходы на таргетолога, SEO-специалиста, директолога, которых не будет, например, при продаже через Ozon. Поэтому важно выделить доходы и прямые расходы именно по направлениям.

Рассмотрим другой пример. У компании есть 3 товара, которые вместе приносят выручку в 8 миллионов рублей. При этом на товар № 3 приходится больше 4-х миллионов, а на товар № 2 — только 1,5 млн. Однако рентабельность маржи у товара № 2 выше — 70% против 10% у № 3. Так благодаря раздельному учёту доходов и расходов, мы можем понять, какое направление нужно развивать, а какое сокращать.

После того, как вы расписали доходы и расходы по направлениям, не забудьте добавить косвенные расходы компании, чтобы увидеть конечный финансовый результат и оценить рентабельность бизнеса в целом.

Финансовая модель – схематичное представление о состоянии экономического объекта или его элементах (компании целиком или ее отделов), включающее финансовые и нефинансовые показатели аналитики. Модель позволяет спрогнозировать будущее состояние бизнеса, его изменение и оценить текущее, в пределах заданного временного промежутка.

Она базируется на финансовых показателях, но может включать и натуральные – объемы производства или реализации, нормы по расходованию полуфабрикатов и т.д.

Функции финансовой модели

Финансовое моделирование дает возможность получить максимально точную аналитику по сложным и неоднозначным ситуациям, связанным с принятием управленческих решений

Помимо этого:

- Анализ финансовой модели предприятия, оценка настоящего и будущего финансового положения, сопоставление ожиданий и факта, возможность согласовать работу отделов для достижения зафиксированных целей;

- Анализ ситуации и определение возможностей более эффективного использования ресурсов, находящихся в распоряжении компании;

- Выявление критичных показателей, при которых экономические объекты или их элементы (компания или бизнес) находят или утрачивают экономический ценность (рентабельность, точки безубыточности и пр.);

- Оценка уровня рисков и выявление критичных показателей бизнеса для их контроля;

- Выявление направления оперативного реагирования на изменение внешних и внутрикорпоративных факторов;

- Анализ эффективности внедрения новых областей бизнеса и существенных инвестиционных кампаний (IRR, NPV, PB и т.д.);

- Понимание общей цены бизнеса.

Сфера применения финмоделей очень широка:

- проектное финансирование;

- бюджетирование и менеджмент финансов;

- венчурные сделки;

- M&A и Private Equity;

- управление активами;

- личные инвестиции;

- аудит;

- продажи (B2B);

- маркетинг;

- стратегический менеджмент;

- предпринимательство.

Бесплатно подберем программу 1С для финансового моделирования

Виды финансовых моделей

Существует много вариантов построения фин. моделей. Их наполнение зависит от многих факторов: целей проекта, масштаба, типа инвесторов, сферы деятельности, стадии проекта, и т.д. Большинство классификаций группируют их на основании временных признаков, свойств моделируемых объектов, отраслей применения и т.п.

Еще один вариант группировки опирается на метод финанализа. Для каждой группировки характерны свои способы анализа бизнес-процессов предприятия. Наиболее часто берут нормативные, предикативные и дескриптивные модели.

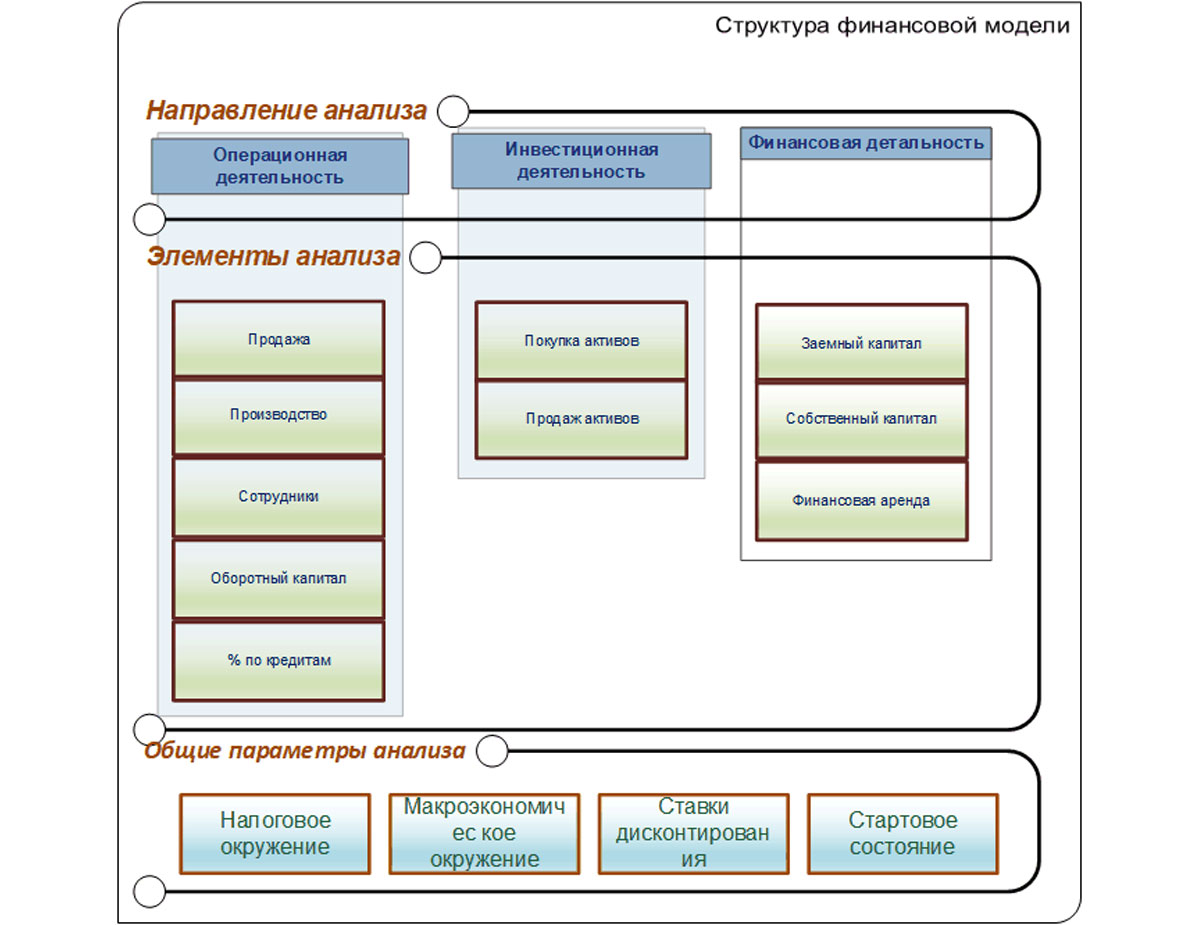

Структура финансовой модели

Анализ бизнеса производится обычно в трех направлениях – по операционной, инвестиционной и финансовой деятельности. Каждое направление описывает свои объекты анализа. Дополнительно в модели могут описывать внешнее окружение экономического объекта. Комплекс этих элементов наиболее полно описывает финансово-хозяйственную деятельность предприятия.

Каждый элемент модели представлен набором объектов, являющихся предметом финансового анализа и моделирования.

Таблица 1. Объекты финансового анализа

|

Элемент финансовой модели |

Объект анализа |

|

Операционная деятельность |

|

|

Продажи |

Объемы и цены продаж, номенклатура, акцизы, наличие (отсутствия) НДС, экспортных пошлин и прочих налогов с продаж |

|

Производство |

Удельные затраты материалов и внешних услуг на производство товаров и услуг в разрезе номенклатуры товаров и услуг раздела «Продажи», наличие в них входящего НДСа и импортных пошлин |

|

Сотрудники |

Штатная численность, размеры ФОТ, график работы, размеры налогов с ФОТ (мед. страхование, отчисление в ПФР и другие, если предусмотрено законодательством) |

|

Оборотный капитал |

Нормативы дебиторской и кредиторской задолженности по поставщикам и покупателям, длительность производственного цикла (расчет незавершенного производства), объем оборотного капитала, необходимого для работы организации |

|

Проценты по займам и кредитам |

Проценты по полученным и выданным займам, которые отражаются в отчете о прибылях и убытках |

|

Инвестиционная деятельность |

|

|

Покупкапродажа активов |

|

|

Финансовая деятельность |

Графики получения и возврата займов, как полученных, так и выданных; схемы финансирования деятельности (за счет собственного и заемного капитала или лизинга) |

|

Общие параметры модели |

|

|

Налоговое окружение |

Налоги, налоговые базы, ставки, способы распределения и получения налоговых платежей, например, региональный или федеральный бюджет (может понадобиться для подготовки бизнес-плана в государственные структуры, например, для получения субсидий) |

|

Макроэкономическое окружение |

Ставки инфляции, обменные курсы валют и прогноз их изменения |

|

Ставки дисконтирования |

Расчеты стоимости денег во времени, используя ставки дисконтирования |

|

Стартовое состояние |

Стартовое состояние бизнеса (баланс), если финансовая модель составляется для уже функционирующего бизнеса |

Исходя из функций основных фин. моделей, выделяют два направления работы с ней: планирование фин- и хоздеятельности на разных ее уровнях и сопоставление полученных данных с фактическими. Модели этих двух плоскостей идентичны по структуре, отличаются лишь источниками получения информации.

Данные для построения: План продаж, План найма, План закупок, p&l, cf и пр.

Если рассматривать плоскость планирования бизнес-процессов предприятия, моделирование можно представить как взаимосвязь планов/бюджетов, описывающих разные уровни планирования, отталкиваясь от длины срока.

Каждый уровень имеет характерные особенности.

Таблица 2. Уровни планирования ФХД

|

Уровень |

Действия |

Срок |

|

Стратегия бизнеса |

Постановка целей «надолго», исходя из внешних и внутренних возможностей и рисков |

5-10 лет |

|

Стратегическое планирование |

Отображение решений и инициатив предыдущего этапа в денежном и натуральном выражении. Укрупненный план без конкретики |

5-10 лет |

|

Среднесрочное |

Укрупненный план без конкретики с уточнением раз в год |

1-3 года |

|

Краткосрочное |

Обеспечение ликвидности бизнеса. |

год |

|

Оперативное (объемно-календарное) |

План сводный, по продуктовым категориям с конкретизацией до номенклатуры |

Квартал (иногда год) |

|

Операционное |

Постановка четких задач сотрудникам |

Четкие даты исполнения |

Основные параметры выделения уровней – период планирования, степень конкретизации и цель составления модели. Комплексная финмодель не что иное, как иерархия уровней планирования, где каждый из них можно рассматривать как отдельную подсистему (модель).

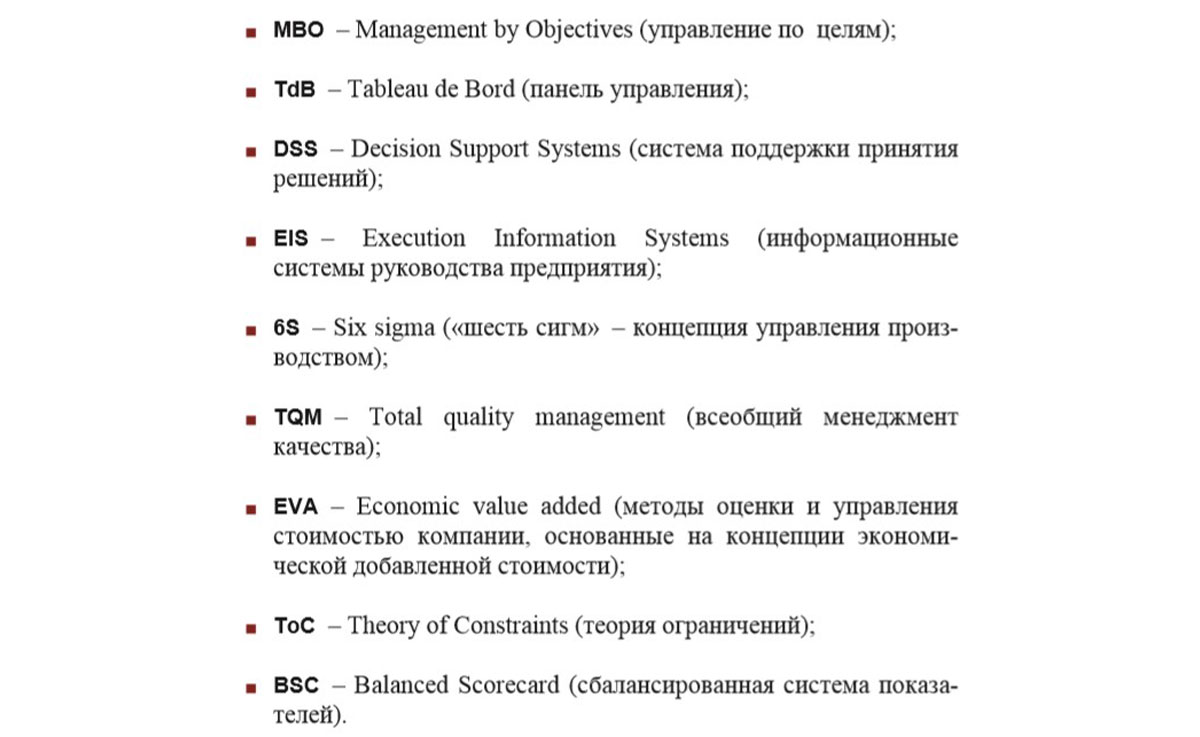

Инструменты финансового моделирования представлены программными средствами, используемыми для получения управленческой отчетности. Они делятся по уровням автоматизации – от электронных таблиц, до специализированных решений, автоматизирующих весь круг финансовых задач на предприятии.

Одним из комплексных инструментов управления, с помощью которого выполняют построения финансовых моделей, является 1С:ERP. Данная система представляет широкие возможности для построения комплексных финансовых моделей, описывающих все уровни планирования.

Построение финансовых моделей в 1С:ERP для эффективных управленческих решений

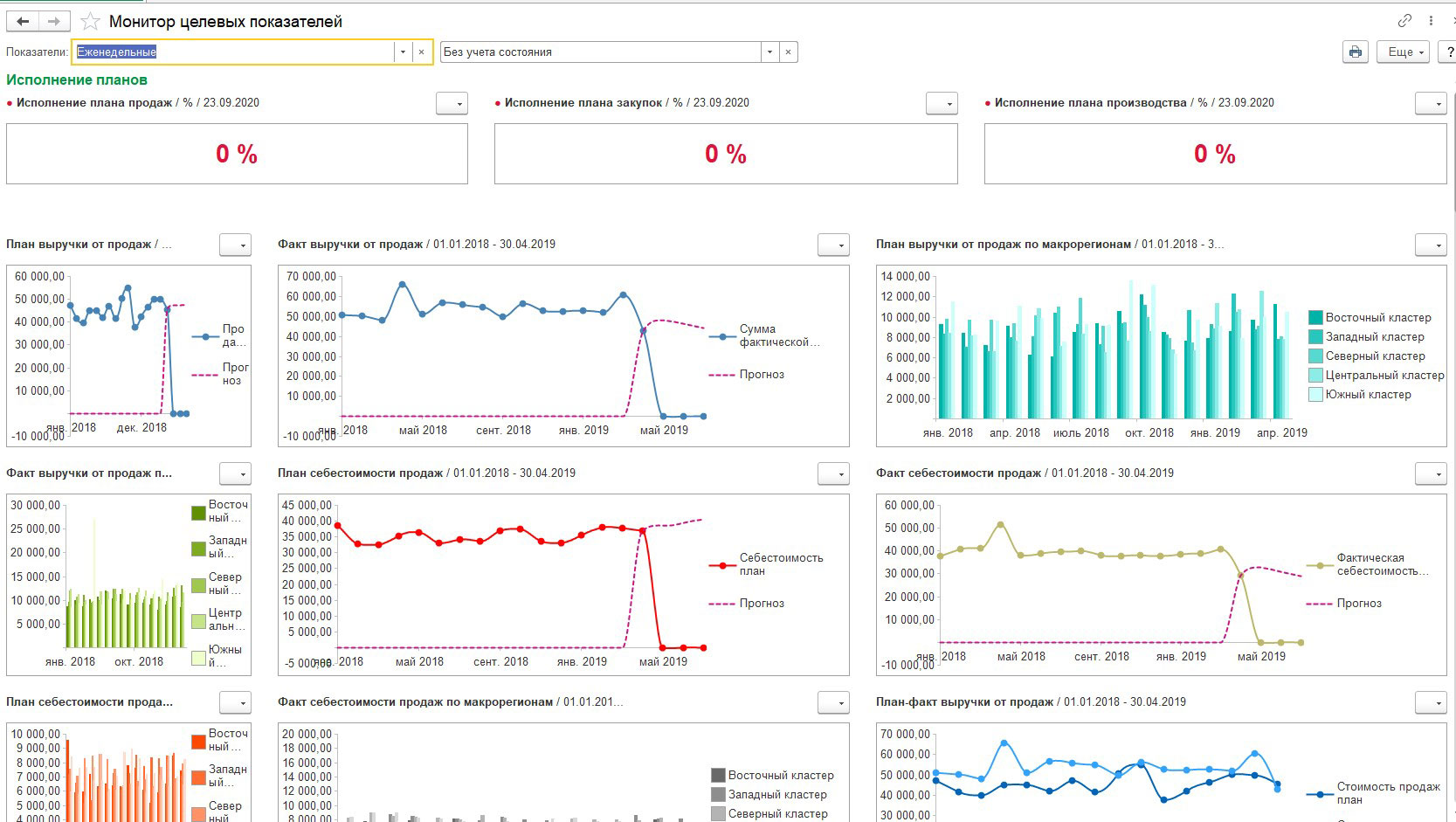

Ниже представлена схема уровней планирования, наложенная на возможности инструментария бюджетирования, планирования и Монитора целевых показателей (МЦП), реализованная на базе 1С:ERP.

Таблица 3. Инструментарий 1С:ERP для всех уровней планирования

|

Уровень планирования |

Инструменты 1С:ERP |

|

Стратегия бизнеса |

Не подлежит автоматизации |

|

Стратегическое планирование |

Блок «Бюджетирования» с консолидированными бюджетами без конкретизации по аналитикам |

|

Среднесрочное |

Блок «Бюджетирования» с консолидированными бюджетами без конкретизации по аналитикам и МЦП |

|

Краткосрочное |

Блок «Бюджетирования» и МЦП |

|

Оперативное (объемно-календарное) |

МЦП и планы продаж по категориям и по номенклатуре, а также планы закупок, производства и сборкиразборки (блок «Планирование») |

|

Операционное |

Документы заказов клиента, поставщикам, производству, на перемещение, внутреннее потребление, сборку и разборку, а также ремонт |

Для каждого уровня в 1С:ERP предусмотрен свой набор механизмов построения финансовых моделей. Стратегический, среднесрочный и краткосрочный уровни представлены возможностью формирования бюджетов различной степени детализации. Оперативные и операционные уровни представлены планам различной функциональности и документами заказов. Все эти элементы совместно позволяют создавать комплексные финансовые модели.

О других возможностях построения системы бюджетирования также можно прочитать на нашем сайте.

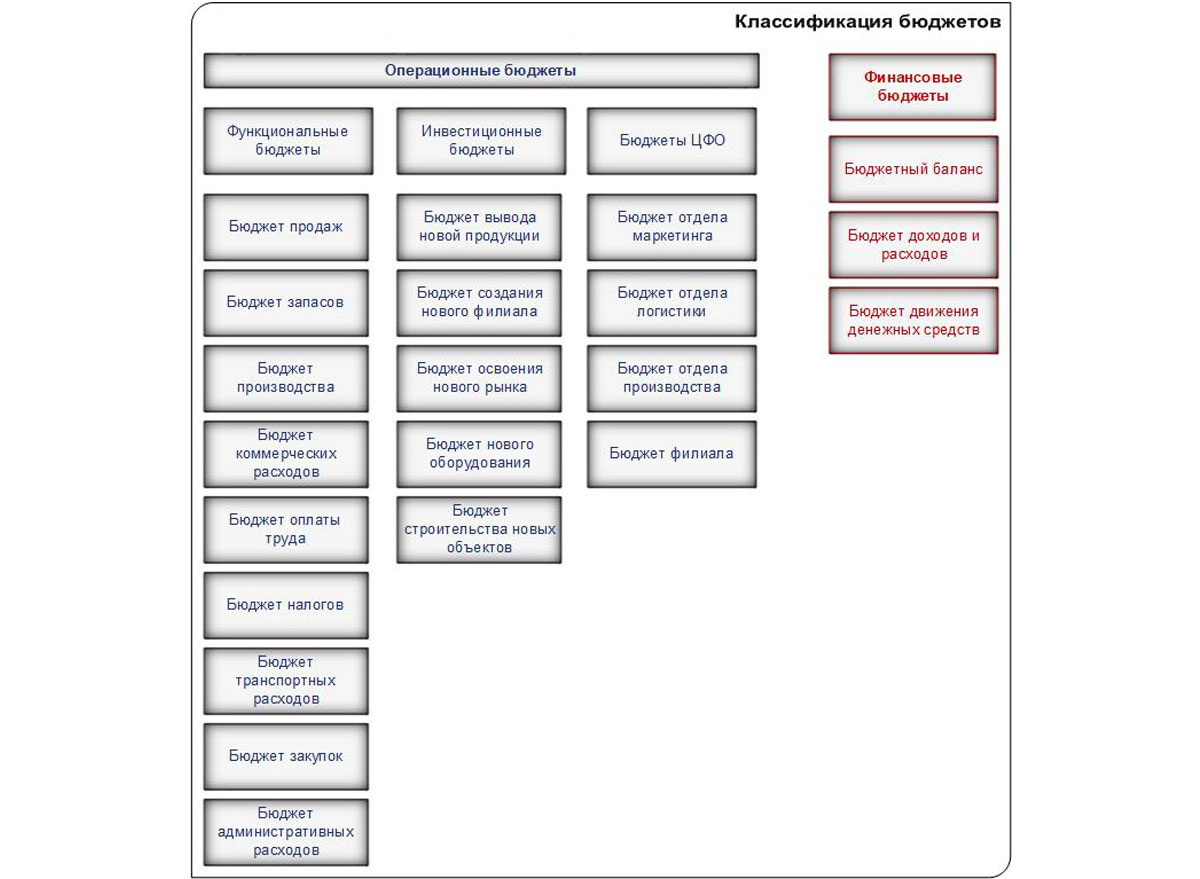

Все бюджеты системы делятся на: операционные (функциональные, инвестиционные, бюджеты ЦФО) и финансовые.

Каждый тип бюджетов предназначен для реализации конкретной цели предприятия.

Таблица 4. Классификация бюджетов.

|

Тип бюджета |

Объект анализа |

Цель моделирования |

|

Операционные |

||

|

Функциональные |

Бизнес-процессы |

Совокупность финансовых бюджетов (текущие дела) и рост эффективности бизнес-процессов |

|

Инвестиционные |

Проекты развития компании |

Совокупность финансовых бюджетов (инвестиционная деятельность) и управление инвестициями |

|

Бюджеты ЦФО |

ЦФО |

Рост эффективности ЦФО и мотивация сотрудников |

|

Финансовые (мастер бюджеты) |

||

|

Бюджетный баланс |

Компания/Группа |

Описывает прогноз по активам и пассивам и их трансформацию |

|

БДР |

Прогнозирует финансовый результат и раскрывает его содержание |

|

|

БДДС |

Прогнозирует движение потоков финансов |

Бюджеты составляются и для отделов, и для фирмы в целом (на среднем и краткосрочном уровне). Бюджеты отделов собирают в единый бюджет по компании с разрезами по отделам и общим итогом или без детализации по отделам. В обоих случаях они представляют собой комплексную финмодель, описывающую стратегический уровень планирования. Информацию для бюджетов транслируют из оперативных планов и заказов. Каждый элемент данной системы представляет собой отдельную модель – оперативный и операционный уровни планирования.

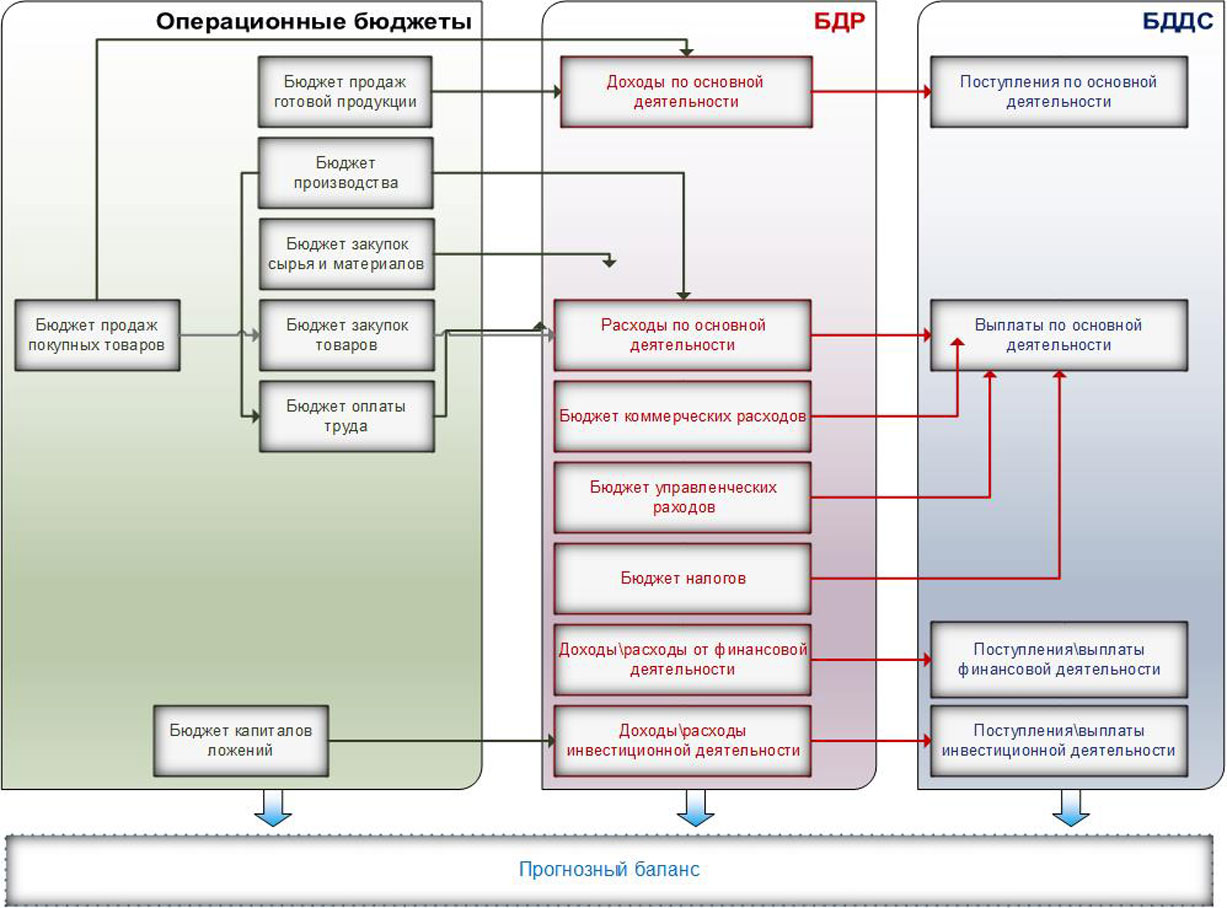

Итоговые или мастер-бюджеты (уровень стратегического планирования) любого предприятия – БДР и БДДС, и операционные бюджеты строятся на основании данных предоставленных бюджетами нижестоящих уровней. Причем часть операционных бюджетов входит в БДР в виде статей, влияя в итоге на денежные потоки и БДДС. И уже на основании данных мастер-бюджетов происходить построение прогнозного баланса.

Схема построена бюджетной модели представлена тремя элементами – входящими источниками данных, процессом построения бюджетов и обработкой результатов построения модели.

Источники данных блока «Бюджетирования» представлены инструментарием операционного и оперативного (объемно-календарного) планирования. Последнее использует на входе фактические показатели учета, оперативные планы продаж, закупок, на производство и т.д. прошлых периодов, а также информацию по заказам и планы бюджетирования. На выходе планирование формирует заказы для исполнения, а также заполненные данные планов в статьи бюджетов, и обеспечивает инструментарий контроля и анализа через план-факт.

Бюджетная модель – это один из вариантов построения комплексных финансовых моделей. Она позволяет реализовывать основную функцию финансового моделирования – управлять производительностью предприятия, посредством чего осуществляется процесс планирования, организации выполнения, контроля и анализа. В основе построения финансовой модели лежит оценка различных показателей деятельности предприятия (финансовые, нефинансовые, суммовые, количественные и пр.).

Финансовые метрики

Управление производительностью строится на базе методик управления по финансовым метрикам —механизмом, который позволяет оценить эффективность того или иного бизнес-процесса. Метриками выступают ключевые характеристики деятельности или эффективности процессов, отделов и работников.

Такой вид управления позволяет повысить управляемость бизнеса за счет комплексного планирования и контроля его деятельности на всех горизонтах (от стратегии до оперативного плана).

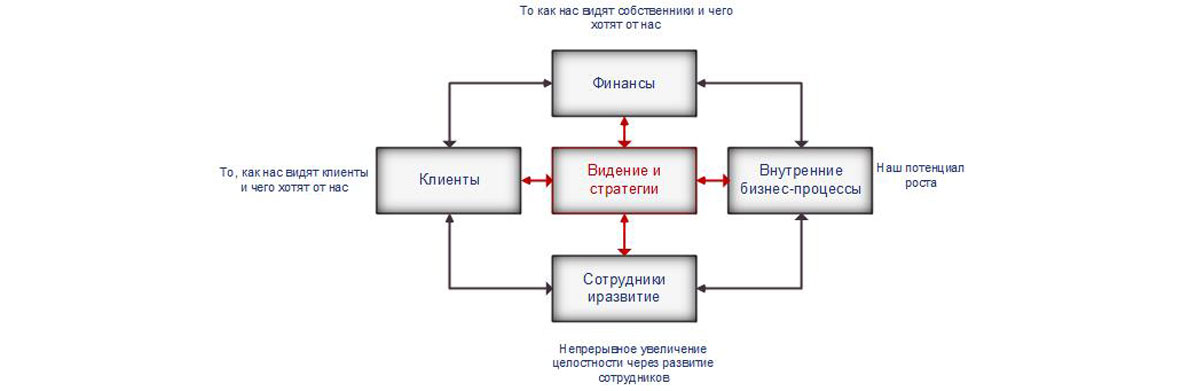

Сегодня наиболее востребована методика – Balansed Scorecard (DSC), или сбалансированная система показателей (ССП). Она описывает системный подход к измерению эффективности предприятия и его деятельности через построение системы показателей, разделенных на несколько составляющих (перспектив).

Согласно теории, все цели делят на четыре перспективы: финансы, внутренние бизнес-процессы, клиенты, сотрудники и развитие. Исходя из целей предприятия, количество составляющих может быть увеличено. Предполагается, что все цели компании и показатели перспектив связаны между собой и работают одновременно.

В 1С:ERP данный функционал реализован через подсистему «Монитор целевых показателе», где перспективы из ССП – «Категория цели», используются как визуализация группировки целевых показателей.

Здесь можно построить моделей с иерархией целей и целевых показателей, предоставляется возможность для их мониторинга, расшифровки до аналитик, а также визуализации на панели показателей для вывода их на монитор руководителя. Он графически отображает информацию о текущем состоянии и динамике целевых показателей. Состав и внешний вид показателей настраивается исходя из целей пользователей и требований к визуализации показателя.

Монитор поддерживает несколько уровней визуализации: графическое представление, семафорная система, табличная форма и расшифровка данных.

Целевые показатели монитора представлены иерархической структурой – структурой целей. Для каждой задается алгоритм расчета. На верхних уровнях расположены стратегические цели, на нижних– соответственно, среднесрочные, краткосрочные, операционные и т.д.

Для каждой высокоуровневой цели выделяют подцели, успешное выполнение которых обеспечит достижение вышестоящих.

Таким образом, подсистемы бюджетирования и планирования, а также монитор целевых показателей, представляют собой комплексную систему инструментария 1С:ERP, которая позволяет формировать полноценные финансовые модели бизнес-процессов предприятия любого типа и уровня иерархии. Помимо 1С:ERP данная функциональность представлена и в других решениях 1С. Например, о возможностях блока Бюджетирования в 1С:Управление холдингом также можно прочитать на нашем сайте.

Как построить финансовую модель – пример

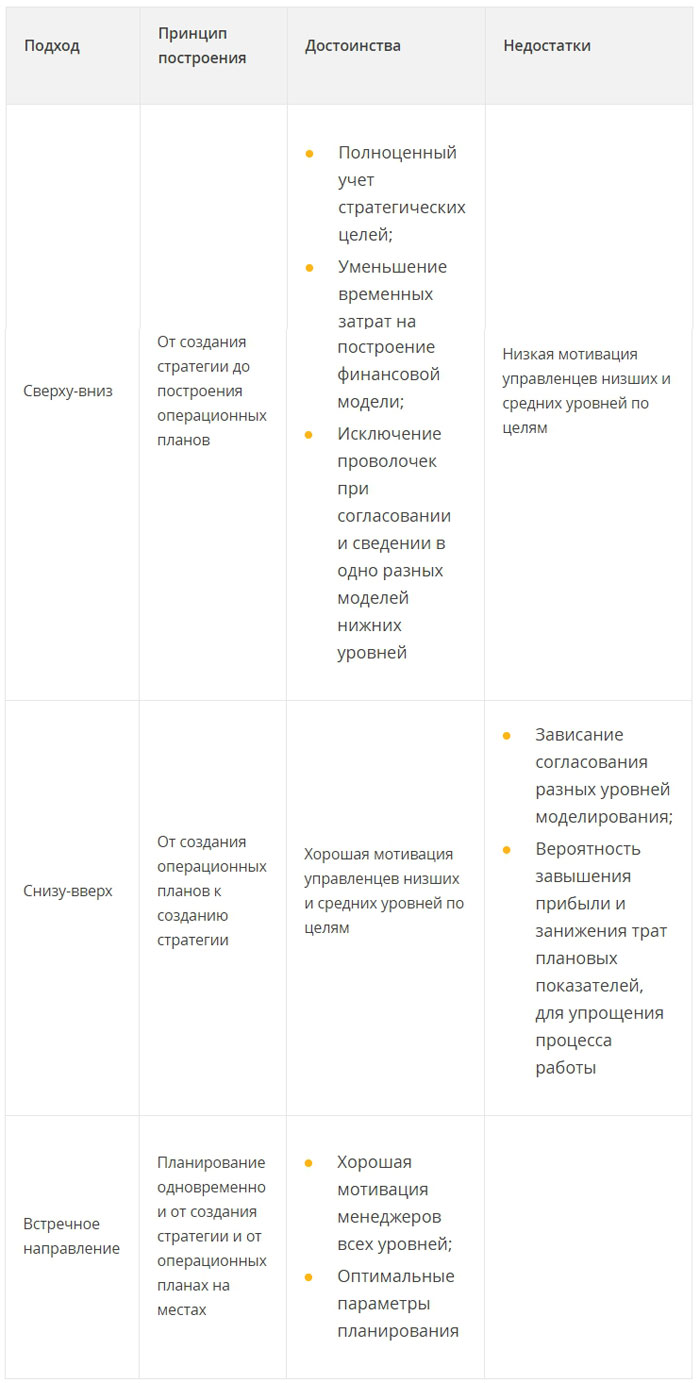

Существует несколько методик построения финансовых моделей. Принцип построения методики зависит от выбора направления движения в иерархии уровней планирования. Для получения комплексных моделей необходима разработка системы взаимосвязанных моделей для всех уровней планирования от стратегического до операционного или наоборот. Выделяют следующие варианты процесса построения модели:

- Сверху-вниз (top-down);

- Снизу-вверх (botton-up);

- Встречное направление.

У каждого подхода есть свои достоинства и недостатки.

Таблица 5. Достоинства и недостатки методик построения финансовых моделей

Построение финансовой модели методом встречного направления наиболее эффективно. Данный метод является наиболее уравновешенный и исключает негативные стороны двух предыдущих методов. При данном способе менеджмент озвучивает общие рекомендации в части целей бизнеса и задает планируемые значения показателей. Менеджеры нижнего и среднего звеньев составляют модели своих уровней, ориентируясь на цели, заданные топами. При этом подходе все уровни работают, исполнители понимают свои планы, поскольку участвуют в их составлении. Руководство понимает обоснованность всех показателей после итерации (снизу-вверх), и у него нет завышенных ожиданий.

Автоматизация финансового моделирования в холдингах на базе 1С:Управление холдингом

На сегодняшний день существует много программных продуктов, которые позволяют полностью автоматизировать процесс построения финансовых моделей. Они дают возможность формирования комплексных моделей, которые охватывают все уровни планирования, и позволяют гибко настраивать аналитические разрезы и степень детализации. Помимо этого, они поддерживают механизмы сравнения плана и факта, обеспечивая балансировку бизнес-процессов для повышения их эффективности, а также позволяют производить оперативный контроль текущей ситуации посредством системы настраиваемых финансовых метрик, предоставляя данные для заинтересованных пользователей любого ранга.