ВВОДНАЯ ЧАСТЬ

Любая предпринимательская деятельность начинается с денежных вложений, то есть существует определенная величина денежных средств, за счет которых в будущем будет приобретено необходимое количество ресурсов для производства продукции и организован процесс производства. Именно поэтому вместо термина «оборотный капитал» чаще слышим «оборотные активы» или «оборотные средства».

Когда предприятие приобретает необходимое оборудование, инструменты и материалы, формируется некий запас. Часть средств в виде запасов поступает в производство, часть денежных средств расходуется на выплату заработной платы, оплату налогов, страховых платежей и др. Результат данного оборота денежных средств — выпуск готовой продукции, которая в дальнейшем должна быть реализована. Получив денежные средства от реализации своей продукции, предприятие вновь вкладывает их в дальнейшую деятельность.

Чем быстрее капитал сделает такой оборот, тем больше предприятие получит и реализует продукции при одной и той же сумме капитала за определенный отрезок времени. Аналогичен и обратный вывод: задержка движения средств на любой стадии замедляет оборачиваемость капитала, что требует привлечения дополнительных финансовых ресурсов. Это может негативно сказаться на финансовом состоянии предприятия в целом.

Эффект, достигнутый в результате ускорения оборачиваемости, выражается в первую очередь в увеличении выпуска продукции без дополнительного привлечения денежных средств.

За счет ускорения оборачиваемости капитала растут объемы прибыли. Это обусловлено тем, что после завершения всех этапов кругооборота денежные средства, вложенные в производство продукции, возвращаются в большой сумме, то есть с прибылью (если производство продукции не убыточно).

ОБОРОТНЫЙ КАПИТАЛ: КРАТКАЯ ХАРАКТЕРИСТИКА

Оборотный капитал представляет собой производственные средства, необходимые предприятию для выпуска и реализации продукции.

Оборотный капитал принято делить на две большие группы:

1) оборотные производственные фонды:

– производственные запасы — предметы труда, подготовленные для запуска в производственный процесс;

– незавершенное производство — предметы труда, которые вступили в процесс производства, но продукция пока не выпущена, находится на разных стадиях обработки;

– расходы будущих периодов;

2) фонды обращения:

– готовая продукция на складах;

– денежные средства на расчетных счетах компании и в кассе;

– дебиторская задолженность.

Основная отличительная особенность оборотного капитала — непрерывность изменения его материальной формы в процессе производства.

К оборотному капиталу относят следующие активы предприятия: сырье, основные и вспомогательные материалы, покупные комплектующие изделия, топливо и горюче-смазочные материалы, запасные части и тару, незаконченную продукцию (незавершенное производство), полуфабрикаты собственного производства, готовую продукцию, продукцию отгруженную, но еще не оплаченную заказчиком (покупателем), деньги на расчетных счетах и др.

Некоторые экономисты считают, что определяющим признаком для отнесения средств к категории оборотных является время их обращения в средства платежа (степень ликвидности и срок использования или обращения). Это позволяет включать в состав оборотного капитала краткосрочные финансовые вложения, осуществляемые в процессе финансовой деятельности организации, которые реализуются в следующем виде:

- предоставление займов другим организациям;

- приобретение ценных бумаг с целью их продажи в течение года;

- покупка собственных акций у акционеров;

- инвестиции в зависимые общества и т. д.

Этот подход расширяет сферу деятельности компании и способствует ее выживанию.

Таким образом, оборотные средства — это денежные средства, авансируемые на покрытие текущих расходов компании, связанные с производством продукции и финансовой деятельностью. Определяющий признак для отнесения средств к оборотным — срок кругооборота и ликвидность. При таком подходе понятие «оборотные средства» становится адекватным понятию «оборотные активы», которое используют в бухгалтерском учете.

Существует три основных источника формирования оборотных средств предприятия:

- собственные:

– прибыль;

– амортизационные отчисления;

– средства от продажи ценных бумаг;

– паевые и другие взносы юридических и физических лиц;

– другие поступления денежных средств;

- заемные:

– кредиты;

– займы и др.;

- привлеченные — не принадлежат предприятию, получены им со стороны, но временно используются в обороте:

– кредиторская задолженность предприятия поставщикам;

– задолженность по оплате труда перед работниками и др.

Выбор способа финансирования потребности фирмы в оборотном капитале всегда предполагает выбор между риском и прибыльностью. Если фирма формирует оборотный капитал за счет собственных ресурсов и концентрирует их в ликвидных активах, то снижается вероятность оказаться неплатежеспособной. Однако, отвлекая значительные собственные ресурсы в оборотные средства, фирма упускает возможность более выгодного альтернативного вложения, что снижает рентабельность деятельности.

УПРАВЛЕНИЕ ЗАПАСАМИ КОМПАНИИ

Политика управления запасами предполагает установление рационального объема запасов с целью сокращения расходов на хранение при обеспечении высококачественного выполнения работ (предоставления услуг) и бесперебойной работы предприятия. В результате правильно реализованной политики управления запасами должна повыситься рентабельность и скорость обращения вложенных финансовых средств.

Запасы на складах формируются в следующем виде:

- запасы сырья, материалов, покупных комплектующих (эта группа предполагает исходные сырье и материалы, которые используются в процессе производства);

- запасы незавершенного производства (НЗП);

- запасы готовой продукции.

Формирование запасов каждой из этих групп преследует свою цель. Например, запасы сырья создают для подстраховки в случае возникновения сбоев в поставках или с целью защиты от повышения цен поставщиками.

Запасы готовой продукции и НЗП формируют, чтобы обеспечить бесперебойность производственного процесса, но здесь есть свои подводные камни:

- при избытке запасов готовой продукции увеличиваются расходы на их хранение;

- если спрос падает, готовая продукция может вообще оказаться невостребованной. Ситуация усугубится, если продукция скоропортящаяся, имеет определенный срок годности.

Политика управления запасами должна устанавливать оптимальный объем запасов, который соответствовал бы потребностям потребителей (в случае запасов готовой продукции и НЗП) и производственного процесса (в случае запасов сырья и материалов), учитывая при этом расходы на их содержание.

Основные методы формирования запасов

1. Консервативный метод предусматривает формирование большого объема запасов на случай перебоев в поставках сырья и материалов, резкого роста цен, изменения спроса и т. д. При таком подходе возрастают расходы на содержание запасов и падает рентабельность предприятия.

2. Умеренный метод направлен на создание небольших резервов на случай изменения ситуации. При такой политике показатели рентабельности на среднем уровне, риски предприятия умеренные.

3. Агрессивный метод заключается в минимизации размера запасов вплоть до их полного отсутствия. В данном случае максимальный уровень риска, но наивысшие показатели эффективности деятельности при отсутствии непредвиденных обстоятельств.

Управление оборотным капиталом, в том числе запасами готовой продукции, сырья, материалов, незавершенного производства, начинается с планирования. Весь процесс планирования взаимосвязан:

- планирование материальных расходов невозможно без формирования плана производства;

- планирование запаса готовой продукции невозможно без плана производства, плана продаж и т. д.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 9, 2018.

В предыдущей статье мы говорили об оборотном капитале, теперь поговорим об управлении им. Сначала напомню немного теории.

Оборотный капитал и чистый оборотный капитал

Оборотный капитал — это наиболее подвижная часть капитала предприятия, которая, в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить:

- денежную наличность;

- легкореализуемые ценные бумаги;

- материально-производственные запасы;

- нереализованную готовую продукцию;

- краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства — это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

Под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Управление оборотным капиталом: принципы

Управление оборотным капиталом (ОК), а также чистым оборотным капталом (ЧОК) осуществляется в меняющихся условиях макроэкономической и микроэкономической среды и направлено на достижение поставленных меняющихся краткосрочных, долговременных долгосрочных, а также стратегических целей.

Как правило, цели формализуются в виде целевых показателей, планов и т.д.. Однако малый и средний бизнес зачастую обходится умозрительным принципом поддержания положительных трендов своего существования.

Вместе с тем, формализация принципов управления ОК и ЧОК даже для целей принятия решений в условиях «ручного» управления может быть полезна. Поэтому рассмотрим эти принципы.

Цель управления ОК и ЧОК можно сформулировать следующим образом: это установление оптимального уровня инвестиций в оборотные активы и структуры источников их финансирования, или удержание оптимального соотношения краткосрочной и долгосрочной задолженностей.

Принципы управления оборотным капиталом можно описать через достижение ряда требований. Их список может быть расширен. Приведем лишь основные:

- текущие активы должны быть минимальными, но достаточными для осуществления бесперебойной хозяйственной детальности организации;

- недопущение просроченных взаимных обязательств, как по дебиторской, так и по кредиторской задолженностям;

- недопущение неликвидных запасов;

- точная оценка ликвидности текущих активов, т.е. исключение из них нереальной к взысканию дебиторской задолженности, неликвидных запасов и т.д.;

- мониторинг и контроль показателей ликвидности, в первую очередь показателя динамической ликвидности;

- своевременное возмещение НДС по приобретенным ценностям;

- обеспечение непрерывного финансирования операционной деятельности;

- минимизация стоимости финансирования оборотного капитала;

- достижение оптимального баланса между рентабельностью активов и ликвидностью организации.

Достижение этих требований предполагает формирование стратегии управления оборотными активами, которая определяется и реализуется на фоне ряда факторов, влияющих в конечном итоге на выбор типа стратегии.

Перечень факторов также может быть значительно расширен и конкретизирован, назовем основные:

- общая макроэкономическая ситуация — наличие сезонных колебаний спроса на оказываемые работы и услуги; степень удовлетворенности спроса; наличие потребности в стимулировании спроса; наличие достаточного объема предложений на рынках закупаемых товаров, работ, услуг; возможность замены поставщиков; стоимость капитала на финансовых рынках;

- наличие (отсутствие) задания производственной программы по наращиванию объемов;

- наличие потребности финансирования инвестиционной деятельности и социальных программ;

- наличие проблем, связанных с недостаточной эффективностью использования оборотных активов — излишние запасы, низкая оборачиваемость дебиторской задолженности и т.п.

Постановка параметров для целей управления чистым оборотным капиталом на конкретный период осуществляется на основе анализа потребности в оборотных средствах и возможностях ее финансирования.

При этом, как правило, следует принять критерии достижения поставленной цели, что подразумевает конкретизацию и формализацию ответов, например, на такие вопросы:

- Какой рост выручки вы планируете и как вы оцениваете дополнительные вложения в оборотные активы для достижения цели?

- Какова структура необходимых вложений в оборотный капитал?

- Имеет ли место неравномерность потребности в оборотных средствах, например сезонные колебания?

- Какие резервы по снижению уровня материально-производственных запасов и дебиторской задолженности выявлены?

- Определены ли у вас пределы по показателям рентабельности активов и оборачиваемости текущих активов?

- Определен ли у вас нижний предел показателя ликвидности и имеются ли у вас надежные источники покрытия недостатка ликвидности?

- Имеется ли возможность привлечения долгосрочного финансирования с целью пополнения оборотного капитала, какова его структура и стоимость привлечения?

- Имеется ли возможность привлечения краткосрочного финансирования с целью пополнения оборотного капитала, какова его структура и стоимость привлечения?

- Существуют ли ограничения по привлечению финансирования для покрытия недостатка оборотного капитала?

Это лишь часть вопросов, перечень вопросов может быть существенно расширен.

Модели управления чистым оборотным капиталом

Методологической основой разработки стратегии управления оборотными активами является выбор той или иной модели управления чистым оборотным капиталом.

Обычно различают три основные модели (или политики):

- консервативную;

- агрессивную;

- умеренную.

Формирование модели управления чистым оборотным капиталом предполагает поиск решений по двум направлениям:

- соотношение текущих активов и текущих обязательств;

- источники формирования текущих активов (собственные, долгосрочные заемные, краткосрочные заемные, текущие обязательства).

Увеличение оборотных средств по сравнению с оптимальной потребностью приводит к замедлению их оборачиваемости, а занижение их величины к недостатку денежных средств и возможным перебоями в операционном цикле. Рассмотрим эти модели и основания их применения.

Консервативная модель (политика) состоит в обеспечении постоянной и сезонной потребности в оборотных средствах большей частью за счет собственных источников.

В период спада операционной активности излишки оборотных средств размещаются в краткосрочные финансовые вложения, в период сезонного и иного повышения спроса финансовые вложения реализуются и полученные средства направляются на финансирование операционной деятельности.

Сезонная потребность в оборотном капитале финансируется за счет собственного капитала, в ряде случаев для создания «рычага» могут привлекаться краткосрочные заемные средства.

Консервативную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА

ЧОК > 0;

где:

- ИА — инвестиционные активы;

- ИК — инвестированный капитал;

- ЧОК — чистый оборотный капитал.

При использовании консервативной модели управления чистым оборотным капиталом действует правило: срочность пассивов равна ликвидности активов.

Для формирования оптимальной структуры платных источников финансирования необходимо сравнивать значение чистого оборотного капитала с объемом краткосрочных кредитов и займов.

Величина краткосрочных кредитов и займов не должна быть больше положительного значения чистого оборотного капитала. В этом случае, расчет чистого оборотного капитала необходим и для определения предельного размера кредитного портфеля, который может себе позволить компания при выполнении прочих условий.

Сезонное увеличение чистого оборотного капитала финансируется за счет краткосрочных займов или текущих обязательств, так как такая потребность носит краткосрочный характер и должна покрываться пассивами, аналогичными по сроку погашения.

Постоянная составляющая чистого оборотного капитала финансируется за счет собственного капитала и долгосрочных обязательств.

В случае реализации задачи, направленной на существенный рост производственной программы, данная модель будет характеризоваться высоким уровнем наращивания вложений в оборотные активы, что может привести к росту стоимости запасов и дебиторской задолженности, а как следствие замедление оборачиваемости и падение рентабельности активов.

Консервативная политика управления чистым оборотным капиталом оправдана при необходимости стимулирования спроса, а также в случае его высокой волатильности.

Агрессивная модель (политика) состоит в финансировании как сезонной, так и постоянной потребности в оборотных средствах, а также частичное финансирование потребностей инвестиционной программы за счет текущих обязательств.

Сезонная потребность в оборотном капитале может финансироваться за счет краткосрочных заемных средств, а также собственного капитала

Агрессивную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА > ИК;

ЧОК

где:

ИА — инвестиционные активы;

ИК — инвестированный капитал;

ЧОК — чистый оборотный капитал.

Данная модель характеризуется минимальным уровнем вложений в оборотные активы и ускорением их оборачиваемости, что при прочих равным условиях способствует увеличению рентабельности активов. Однако в условиях непредвиденных колебаний спроса данная политика сопряжена с высоким риском потери платежеспособности.

Поэтому при использовании агрессивной модели управления чистым оборотным капиталом следует:

- иметь формализованные критерии состояния ликвидности в виде планов, как правило, такой формализацией может стать долгосрочный и среднесрочный финансовые планы;

- обеспечить ежемесячный мониторинг исполнения планов, анализ изменения чистого оборотного капитала;

- проводить оценку риска дефолта;

- обеспечить мониторинг просроченной кредиторской задолженности.

При агрессивной политике сравнение величины чистого оборотного капитала с размером краткосрочных кредитов и займов не требуется ввиду того, что: отрицательный чистый оборотный капитал и краткосрочные кредиты и займы являются равнозначными источниками финансирования инвестиционных активов.

Основанием для внедрения агрессивной политики являются:

- наличие недостатка оборотных средств;

- низкая прибыльность или убыточность операционной деятельности;

- значительные (превышающие в несколько раз собственные возможности ) заимствование средств для и инвестиционной программы;

- недостаток финансовых ресурсов, затрудненный доступ к краткосрочным и долгосрочным источникам финансирования.

Агрессивная политика управления чистым оборотным капиталом основной упор делает на балансирование остатком денежных средств на расчетных счетах. В случае, формирования отрицательного сальдо рассматриваются варианты привлечения кредитов и займов, а в случае ограничений к доступу на финансовые рынки — отрицательный чистый оборотный капитал (наращивание кредиторской задолженности и т.п.).

Умеренная модель (политика)выражается в достижении соответствия между источниками финансирования и направлениями вложения средств.

Сезонное увеличение чистого оборотного капитала финансируется за счет краткосрочных кредитов и займов либо текущих обязательств.

Изменение величины чистого оборотного капитала (ЧОК) во времени при реализации умеренной политики представлено на рисунке 5.6. Сезонная потребность в оборотном капитале может финансироваться за счет краткосрочных заемных средств, а также собственного капитала. Расчет потребности осуществляется на основе краткосрочных (помесячных) финансовых планов.

Умеренную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА = ИК;

ЧОК = 0;

где:

ИА — инвестиционные активы;

ИК — инвестированный капитал;

ЧОК — чистый оборотный капитал.

При умеренной политике периоды увеличения вложений в оборотные активы обычно возникают при сезонном или конъюнктурном увеличении спроса, а также при необходимости авансирования ключевых поставщиков. В периоды стабилизации спроса и предложения применяется ограниченный подход, то есть вложения в оборотные активы сокращаются, а высвобожденные средства направляются на финансирование инвестиционной деятельности или погашение задолженности по привлеченным заемным средствам.

Умеренная модель считается оптимальной с точки зрения доходности и риска, однако, также как и агрессивная требует точного прогнозирования и детального планирования.

Основанием для применения умеренного подхода являются:

- устойчивое финансовое положение;

- избыток финансовых ресурсов, прибыльность операционной деятельности;

- быстрый доступ к краткосрочным и долгосрочным источникам финансирования.

Инструменты управления оборотным капиталом

Обозначим способы и инструменты управления оборотным капиталом. Для организации это финансовый менеджмент.

В классическом представлении под финансовым менеджментом принято понимать систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов для достижения стратегических целей и решения тактических задач компании.

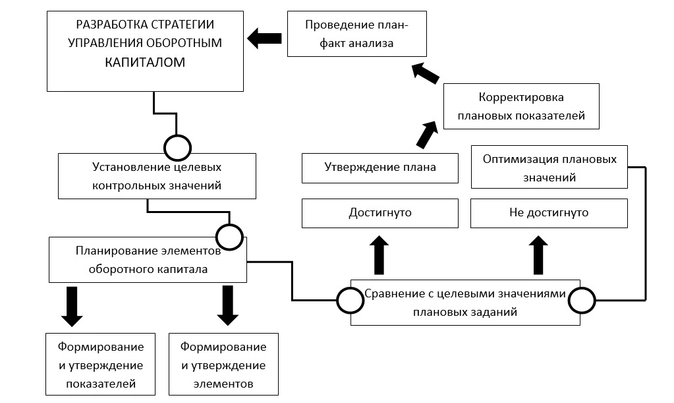

Выбор модели управления чистым оборотным капиталом и разработка стратегии управления оборотными активами позволяет установить целевые значения контрольных показателей и показателей элементов оборотного капитала на бюджетный период. Ниже, на рисунке представлена графическая иллюстрация алгоритма планирования и контроля применимая для элементов оборотного капитала.

Напомним, что элементами оборотного капитала являются:

- запасы;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения (за исключением денежных эквивалентов);

- денежные средства и денежные эквиваленты;

- прочие активы, удовлетворяющие признакам оборотных активов.

Для компаний малого и среднего бизнеса необходим простой, но надежный механизм финансового менеджмента. Таким инструментом, например, для управлении денежным потоком, через который в конечном итоге можно отследить и воздействовать на состояние текущих активов и оборотного капитала, является финансовый план.

Глубина финансового плана варьируется от квартального или месячного до ежедневного или даже до конкретных операций. И если расходную часть плана можно спрогнозировать на период достаточно точно, то доходная часть носит более непредсказуемый характер.

Как правило, финансовый план формируется укрупнено на год, а затем конкретизируется для каждого месяца.

Также можно говорить об инструментах управления другими элементами. Например, запасы и задолженности, как правило, планируют через нормирование этих показателей. Использование нормативных сроков погашения задолженностей, условия предоставления авансов по срокам и размерам, нормирование наличия запасов — все эти инструменты, формализованные в виде внутренних нормативных документов, позволяют обеспечить реалистичное и обоснованное планирование, а также создать объективные механизмы оценки выполнения планов.

Элементом нормирования может быть система делегирования полномочий сотрудников на принятие решений по отдельным вопросам при исполнении плановых заданий.

Выводы

Процесс финансового управления представляет собой непрерывный процесс регулирования финансовых отношений как внутри компании, так и в рамках взаимодействия с внешними контрагентами и государством.

Предметом финансового управления являются не только экономические, но и организационные, правовые и социальные вопросы, возникающие в процессе управления финансовыми отношениями.

В самом общем смысле финансовое управление предусматривает управление по целям, формулирование значимых для компании направлений деятельности и оптимальное распределение финансовых ресурсов между ними.

Управление оборотными активами предприятия — задача непростая, особенно если учесть, что к оборотным активам (ОА) относят не только материальные, но и нематериальные активы. Напомним основы политики управления оборотными активами и методы ее осуществления.

Типы политики управления оборотными активами

Политика управления — это совокупность принципов и намерений, которые реализуются через документы (протокол намерений, решение, соглашение о сотрудничестве) и процедуры (конкретные запланированные действия). Политика устанавливает цели и намечает маршруты достижения этих целей.

Узнать о том, что такое оборотные активы, и в чем практическая значимость их выделения среди прочих, вы можете здесь.

В политике управления оборотными активами предприятия придерживаются таких основных принципов:

- состав и структура оборотных активов должны быть оптимальными для предприятия, при этом должна учитываться не только текущая ситуация, но и запланированные изменения;

- потребность в ОА должна быть определена достаточно точно: недостаток приведет к остановке производства, а излишек — к снижению показателей оборачиваемости и эффективности использования.

Политика управления активами может быть следующих типов:

- умеренная,

- агрессивная.

Если умеренная политика не имеет полярностей, то агрессивная политика в сфере управления ОА может быть направлена как на снижение активов, так и на наращивание. Направление «агрессии» зависит от множества факторов. Но в целом агрессивная политика управления ОА может быть применена при наличии следующих взаимозависимых факторов:

- денежные средства в распоряжении менеджера практически не ограничены;

- это дает возможность наращивать запасы сырья, полуфабрикатов, готовой продукции;

- позволяет держать на высоком уровне дебиторскую задолженность;

- это приводит к увеличению удельного веса ОА в структуре активов предприятия;

- оборачиваемость активов снижается;

- уровень рентабельности при такой политике не может быть высоким.

Агрессивная политика управления оборотными активами предприятия имеет право на существование, если, например, организация ведет маркетинговую войну на рынке: создание запаса сегодня позволяет иметь низкую себестоимость продукции завтра. Плюс к этому предоставление льготных условий покупателям (например, отсрочки в расчетах) — и менее инициативный и рисковый конкурент выбит с рынка.

Умеренная политика позволяет сбалансировать соотношение оборотных и внеоборотных активов, снизить запасы, оптимизировав отгрузки готовой продукции. Эта политика нацелена на снижение дебиторской задолженности. Предприятие, использующее умеренную политику, предпочитает работать «на чужих деньгах», получая беспроцентные товарные кредиты от поставщиков. При всех плюсах такой политики существует риск, что менеджмент увлечется «балансировкой» оборотных активов и это негативно скажется на финансовом состоянии предприятия. Например:

- доля кредитных средств значительно превысит собственные (что лишит предприятие финансовой независимости и приведет к снижению чистых активов);

О том, к каким еще последствиям это может привести, читайте: «Что относится к чистым активам и как их рассчитать?».

- предприятие начнут «выдавливать» из занятой рыночной ниши конкуренты с более агрессивными методами управления.

Оборотные активы обязательно отображаются в финансовой отчетности предприятия. Как фиксировать оборотные активы предприятия в балансе, детально разъяснили эксперты «КонсультантПлюс». Изучите материал, получив пробный доступ к системе К+ бесплатно.

Методы управления оборотными активами: разнообразие подходов

Методы управления оборотными активами предприятия можно разделить на 3 большие группы:

- организационно-распорядительные,

- социально-психологические,

- экономические.

Чаще всего на практике используется различное сочетание методов из перечисленных выше групп. На рис. 1 приведена классификация методов управления оборотными активами предприятия.

Классификация организационно-распределительных методов приведена на рис. 2.

Виды экономических методов, используемых для управления оборотными активами:

- планирование,

- анализ,

- обеспечение,

- определение оптимальных цен.

Детальнее с одним из экономических методов управления оборотными активами предприятия — анализом — можно ознакомиться в статье «Оборотные активы предприятия и их показатели (анализ)».

Активами управляют люди. Поэтому управление любым видом активов сводится к управлению людьми. Такие методы, как принуждение, побуждение, убеждение, личный пример, относятся к группе социально-психологических методов управления оборотными активами.

Практическое управление оборотными активами может осуществляться в рамках функционирования системы внутреннего контроля таких активов. Подробнее — здесь.

Управление оборотными активами организации: подходы к выбору методики

При выборе политики управления оборотными активами предприятию необходимо учитывать разнообразие объектов управления:

- сырье и материалы,

- запасы,

- незавершенное производство,

- готовая продукция,

- денежные средства,

- дебиторская задолженность,

- прочие оборотные активы.

Типы политики и методологические подходы к управлению разными видами оборотных активов организации могут быть разными. Экономические методы играют ведущую роль в управлении оборотными активами предприятия, поскольку они дают математические маркеры, точные цели, с которыми достаточно легко сравнивать полученные результаты.

Общие этапы работы по управлению оборотными активами предприятия:

- анализ остатков,

- анализ движения,

- определение оптимального уровня,

- прогнозирование и планирование,

- сравнение фактического результата с прогнозом.

Для управления ОА предприятия применяют такие расчетные методы анализа, как:

- аналитический,

- расчет коэффициентов,

- прямой счет (нормирование на основе расчетных показателей величины запасов).

В управлении денежными средствами для расчета прогнозных показателей применяются еще и математические модели:

- Баумоля — модель управления на основе использования инвестиций в ценные бумаги как метода сохранения и приумножения имеющихся в распоряжении денежных средств в условиях стабильности и определенности;

- Миллера-Орра — модель основана на предположении, что остаток денежных средств — величина случайная, подвержена изменению, которое достаточно сложно спрогнозировать. В расчетах используется коэффициент и размах вариации;

- Стоуна — предлагает управлять целевым остатком, в отличие от модели Миллера-Орра, концентрирующей внимание на определении его величины;

- Монте-Карло (модель Лернера) — подходит для расчета целевого остатка денежных средств, основанного на принципе признания вероятностного характера природы исходных и планируемых показателей.

Большое значение при применении математических методов управления оборотными активами предприятия имеют статистические методы исследования, основанные на изучении динамики изменения остатков во времени под действием определенных факторов.

Ознакомиться с критериями отнесения активов к оборотным (и внеоборотным) вы можете в специальном материале, подготовленном экспертами «КонсультантПлюс». Получите бесплатный пробный доступ к нему.

А здесь вы можете получить дополнительную полезную информацию о специфике управления внеоборотными активами.

Итоги

Методы управления оборотными активами предприятия достаточно разнообразны. Организация может выбрать при создании своей политики управления те методики, которые подходят именно ей. Необходимо помнить: важнее бывает правильное определение тренда динамики изменения, нежели точный расчет показателя. Это связано с тем, что сложные расчеты, дающие высокую точность, бывают трудоемкими и занимают много времени. Время — один из наиболее дефицитных ресурсов.

Юлия Валерьевна Шульгина

Эксперт по предмету «Финансы»

преподавательский стаж — 10 лет

Задать вопрос автору статьи

Финансовый аспект оборотного капитала

Определение 1

Политика предприятия по управлению оборотным капиталом — это система правил, на основе которых строится процесс принятия решений и осуществления деятельности организации по вопросам, связанным с оборотным капиталом.

Прежде всего, необходимо определить понятие оборотного капитала.

Определение 2

В наиболее широком смысле под оборотным капиталом понимают разницу между текущими активами предприятия и его текущими обязательствами.

Этот показатель сам по себе не слишком полезен. Он даёт возможность понять, чего у предприятия больше:

- оборотных активов,

- оборотных обязательств.

Сделаем домашку

с вашим ребенком за 380 ₽

Уделите время себе, а мы сделаем всю домашку с вашим ребенком в режиме online

Если подходить к вопросу формально, то при превышении оборотных активов над оборотными обязательствами можно сделать вывод о платежеспособности и финансовой стабильности предприятия. Однако на практике это не всегда так. Например, в ритейле компании могут успешно функционировать и с отрицательным значением оборотного капитала. Их специфика деятельности предполагает почти полное отсутствие дебиторской задолженности, за счёт чего оборотный капитал приобретает отрицательное значение.

Оборотный капитал представляет собой оборотные средства, потребляемые предприятием в ходе ведения деятельности. Также оборотным капиталом называют капитал организации, который был вложен в оборотные средства. Оборотные активы возобновляются с некоторым постоянством для того, чтобы обеспечивать текущую деятельность. Исходя из этого можно сформулировать следующее определение оборотного капитала.

Определение 3

Под оборотным капиталом понимают средства, которые были вложены в оборотные активы организации, возобновляемые циклически для обеспечения непрерывного процесса деятельности субъекта хозяйствования.

«Политика предприятия по управлению оборотным капиталом: финансовый аспект» 👇

Руководство каждого предприятия ежедневно решает острые вопросы, связанные с управлением оборотным капиталом.

Обычно к оборотным средствам или текущим активам относят те активы, которые в течение одного года можно обратить в наличные деньги. Оборотные активы представляют собой ту часть имущества предприятия, которая участвует в одном производственном цикле или цикле обращения товара. Оборотные активы переносят свою стоимость последовательно из одной стадии кругооборота в следующую. Её возмещение происходит из выручки за текущий период. Обращение оборотного капитала происходит как минимум один раз в течение календарного года или производственного цикла, если на рассматриваемом предприятии производственный цикл превышает год.

Характеристика управления оборотным капиталом

Управление оборотным капиталом на предприятии предполагает, что структура и величина оборотного капитала изменяются в соответствии с поставленными целями. На эффективность управления оборотным капиталом влияет ряд факторов:

- объём и состав текущих активов,

- ликвидность активов,

- соотношение между заемными и собственными источниками покрытия активов,

- величина чистого оборотного капитала,

- соотношение между постоянным и переменным капиталом и т.д.

В рамках политики управления оборотными активами компании определяется система мероприятий, ориентированных на изменение структуры и величины оборотных активов. Эта политика входит в разрабатываемую корпоративную финансовую политику. Она предназначена для формирования необходимого состава и объема оборотных активов, оптимизацию и рационализацию структуры источников их формирования.

Политика управления оборотным капиталом реализуется для обеспечения баланса между ликвидностью и рентабельностью компании.

Выработка решений, связанных с политикой управления оборотным капиталом, производится совместно руководителями различных подразделений:

- коммерческим директором,

- финансовым директором,

- директором по производству и т.д.

Затем она утверждается генеральным директором.

В зависимости от того, какая политика выбирается для каждой из категории активов, определяются сроки и объемы предоставляемой рассрочки, размеры запасов и другие параметры функционирования организации.

Для политики управления оборотным капиталом характерна целевая ориентация. Это значит, что при разработке политики должны быть поставлены определённые цели, ради достижения которых эта политика будет реализовываться. Целевые параметры — это мощное средство наращивания эффективности использования оборотных активов в долгосрочной перспективе. Эти параметры являются базой для принятия управленческих решений в рамках хозяйственного процесса.

Этапы разработки и реализации политики управления оборотным капиталом

В рамках разработки и реализации политики управления оборотным капиталом компании выделяют следующие этапы:

- анализ структуры и динамики оборотного капитала, исследование эффективности его использования и определение влияющих на неё факторов, а также исследование источников финансирования,

- выбор консервативной, умеренной, компромиссной или рискованной (агрессивной) политики формирования оборотного капитала,

- оптимизация объема оборотного капитала исходя из критериев обеспечения рентабельности и ликвидности компании,

- удержание и обеспечение выбранных уровней рентабельности и ликвидности оборотного капитала,

- формирование условий, обеспечивающих минимизацию потерь в процессе использования оборотного капитала,

- оптимизация состава и структуры источников финансирования.

Важно, чтобы стратегия и тактика управления оборотным капиталом компании обеспечивали достижение компромисса между риском снижения ликвидности и эффективностью функционирования. Для этого должны решаться две задачи:

- обеспечиваться платежеспособность, то есть способность компании оплачивать счета и выполнять обязательства,

- обеспечиваться приемлемый объём, структура и рентабельность активов.

Как показывает практика, неверная политика управления оборотным капиталом предприятия может привести к серьёзным негативным финансовым последствиям.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме