Вы узнаете

Какое место отводят финансовому плану в структуре бизнес-плана компании

Из каких разделов должен состоять финансовый план в рамках бизнес-плана

С помощью каких методов оценивают финансовые риски бизнес-проекта

При разработке бизнес-плана важное значение имеет финансовый аспект, который определяет, какую сумму средств сможет привлечь компания для реализации коммерческих проектов, за какой срок эти средства окупятся. В статье рассмотрим, как на основании данных финансового раздела бизнес-плана выявить риски, которые могут возникнуть в ходе реализации плана, как оценить влияние этих рисков на результаты проекта.

ФУНКЦИИ И МЕСТО ФИНАНСОВОГО ПЛАНА В БИЗНЕС-ПЛАНЕ ПРОЕКТА

Финансовый план является ключевым разделом бизнес-плана любого коммерческого проекта. Это обусловлено целями составления финансового плана:

• дать инициаторам и участникам проекта полную картину финансовых результатов реализации проекта;

• определить источники финансирования бизнес-проекта и сумму заемных средств, необходимых для его реализации;

• обосновать перед потенциальными инвесторами экономическую выгоду от вложения средств в проект и гарантию их возврата при реализации проекта;

• определить финансовую устойчивость и эффективность реализации бизнес-проекта;

• определить финансовые риски реализации бизнес-проекта и разработать меры по их минимизации;

• поставить перед командой проекта целевые финансовые параметры хода реализации проекта;

• конкретизировать план действий по достижению целей реализации бизнес-плана.

На основе содержания перечисленных целей можно сделать вывод о том, что без качественно составленного финансового плана сложно рассчитывать на возможность привлечения внешнего финансирования и гарантию успешной реализации проекта.

Структурно бизнес-план проекта состоит из четырех разделов.

1. Характеристика проекта. В данном разделе отражают:

• ожидаемые результаты реализации бизнес-проекта;

• период действия и показатели эффективности проекта;

• предполагаемые источники и условия финансирования проекта;

• другую информацию, из которой пользователи бизнес-плана могут получить сведения о характере проекта.

2. Стратегический анализ проекта. Данный процесс включает:

- анализ влияния на проект факторов внешней и внутренней среды;

- SWOT-анализ проекта, в ходе которого определяют сильные и слабые стороны, а также возможности и угрозы реализации проекта.

3. План реализации проекта. В данном разделе представляют:

• маркетинговый план проекта — содержит сведения о методах продвижения продукции/услуг проекта на рынках сбыта, анализ рынка и конкурентов, обоснование рыночной цены реализации продукции/услуг проекта, анализ покупателей и план реализации продукции/услуг;

• производственный план проекта — включает описание технологических процессов и операций по выпуску продукции/услуг проекта, обоснование потребностей проекта в основных и оборотных средствах, расчет себестоимости единицы продукции/услуг проекта для обоснования отпускных цен;

• финансовый план проекта — подразумевает прогнозирование финансового результата проекта, составление расчета движения денежных потоков и прогнозного баланса, обоснование экономической эффективности реализации бизнес-проекта, анализ финансовых рисков.

4. Оценка рисков проекта. В ходе оценки рисков:

• определяют угрозы и возможности (социальные, экономические, технологические и т. д.), наиболее значимые для реализации бизнес-проекта;

• разрабатывают меры по минимизации рисков и использованию возможностей.

Схематически структура бизнес-плана проекта отражена на рис. 1.

Финансовый план проекта также состоит из нескольких разделов, содержание и оформление которых рассмотрим далее.

СОДЕРЖАНИЕ И МЕТОДИКА ФОРМИРОВАНИЯ ФИНАНСОВОГО ПЛАНА БИЗНЕС-ПРОЕКТА

Финансовая часть бизнес-план должна состоять из нескольких ключевых разделов:

• Раздел 1. Расчет финансового результата проекта;

• Раздел 2. Прогноз денежных потоков проекта;

• Раздел 3. Прогнозный баланс проекта;

• Раздел 4. Расчет экономической эффективности реализации проекта;

• Раздел 5. Анализ финансовых рисков проекта.

На рисунке 2 показана структурная схема содержания финансового раздела бизнес-плана.

Рассмотрим каждый из разделов финансового плана бизнес-проекта.

Раздел 1. Расчет финансового результата проекта

Этот раздел финансового плана важен с точки зрения экономического обоснования целесообразности запуска бизнес-проекта. Для определения финансового результата проекта необходимо выполнить ряд расчетов:

• определить суммы предполагаемой выручки (на основе данных маркетингового плана) путем умножения количества единиц реализуемой продукции на цену реализации единицы продукции;

• определить себестоимость реализации продукции (на основе данных производственного плана) путем умножения количества единиц реализуемой продукции на себестоимость единицы продукции;

• рассчитать величину дохода от реализации продукции в рамках бизнес-проекта как разность между суммой выручки и себестоимостью реализации продукции.

В таблице 1 представлен расчет величины дохода от реализации продукции за 2023 г., выпускаемой в рамках проекта по запуску нового направления бизнеса производственной компании.

- спрогнозировать суммы операционных расходов (общепроизводственных, общехозяйственных и коммерческих) в разбивке на переменные и постоянные.

Переменные расходы устанавливают в рублях на единицу продукции и рассчитывают в финансовом плане как произведение количества реализуемой продукции и величины расходов на единицу продукции.

Постоянные расходы рассчитывают в неизменной сумме по каждой статье затрат, а затем вносят в бизнес-план общей суммой.

Пример расчета операционных затрат — в табл. 2.

- спрогнозировать финансовый результат реализации бизнес-проекта.

Для расчета финансового результата берут данные предыдущих двух расчетов (табл. 1 и 2) и определяют величину операционной прибыли.

После этого рассчитывают величину прибыли до уплаты налогов.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 1, 2023.

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

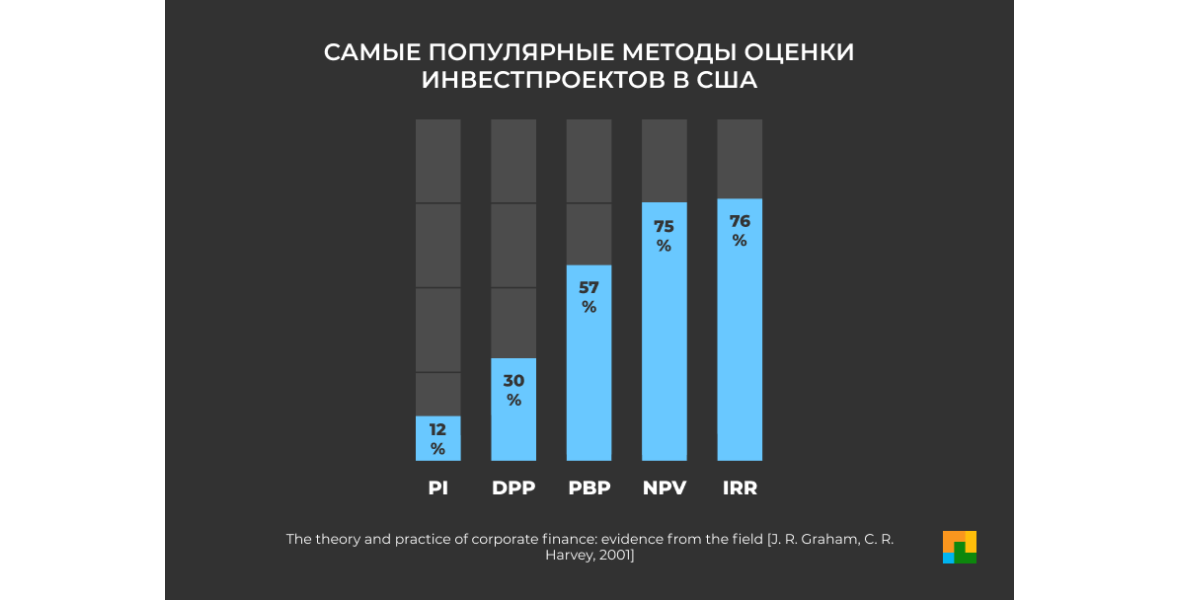

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Самые популярные показатели инвестпроектов. США, 2001

Деньги сегодня — ценнее, чем завтра

Правило основано на концепции временной стоимости денег, когда иметь 100 рублей сегодня — выгоднее, чем 100 рублей завтра.

Есть два проекта с одинаковыми вложениями и отдачей, но в разное время. Согласно концепции — предпочтительнее тот, который вернёт деньги быстрее — проект Б, так как полученные за два года возврат и проценты можно инвестировать в другие проекты.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-100 |

|

1 |

30 |

75 |

|

2 |

30 |

75 |

|

3 |

30 |

|

|

4 |

30 |

|

|

5 |

30 |

Выше риски — больше отдача

Вложения в менее надёжный проект увеличивают риск потерять деньги. Есть два варианта: положить деньги в банк под 10% годовых или инвестировать в стартап под 20%. На первый взгляд, вложения в стартап принесут больший доход, но стоит учитывать более высокий риск потерять деньги.

Если сравнивать проекты:

- с одинаковым доходом, то предпочтительнее проекты с меньшим риском;

- с одинаковыми рисками, то предпочтительнее проекты с более высоким доходом.

Срок окупаемости

Период, в течение которого проект окупает инвестиции.

Есть два проекта с разными вложениями и доходом.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-10 |

|

1 |

50 |

15 |

|

2 |

50 |

15 |

|

3 |

50 |

15 |

|

Итого |

150 |

45 |

Проект А принесёт больше, чем Проект Б, но он требует более высокую сумму инвестиций для возврата. Кроме того, проект Б вернёт вложенные деньги быстрее и больше на каждый вложенный рубль. Какой выбрать — зависит от стратегии инвесторов. Некоторые инвесторы устанавливают лимит на срок окупаемости, например, не принимают проекты, которые окупаются больше года. В таком случае проект Б является более привлекательным, несмотря на меньшую прибыль.

Чтобы высчитать срок окупаемости, нужно разделить инвестиции на среднегодовую прибыль. Для проекта А средняя ежегодная прибыль равна 50, поэтому 100/50 = 2 года — срок, за который окупится проект. Среднегодовая прибыль проекта Б — 15, значит 10/15 = 2/3 года = 8 месяцев — срок окупаемости проекта Б.

Срок окупаемости ещё не говорит о прибыльности проекта, потому что не учитывает риски. Чтобы учесть все факторы оценки инвестиционных показателей в экономической теории появились понятия дисконтирования и NPV.

Дисконтирование и NPV

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

|

Сегодня |

Через год |

Через 2 года |

|

|

Инвестиции |

100 ₽ |

110 ₽ |

121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

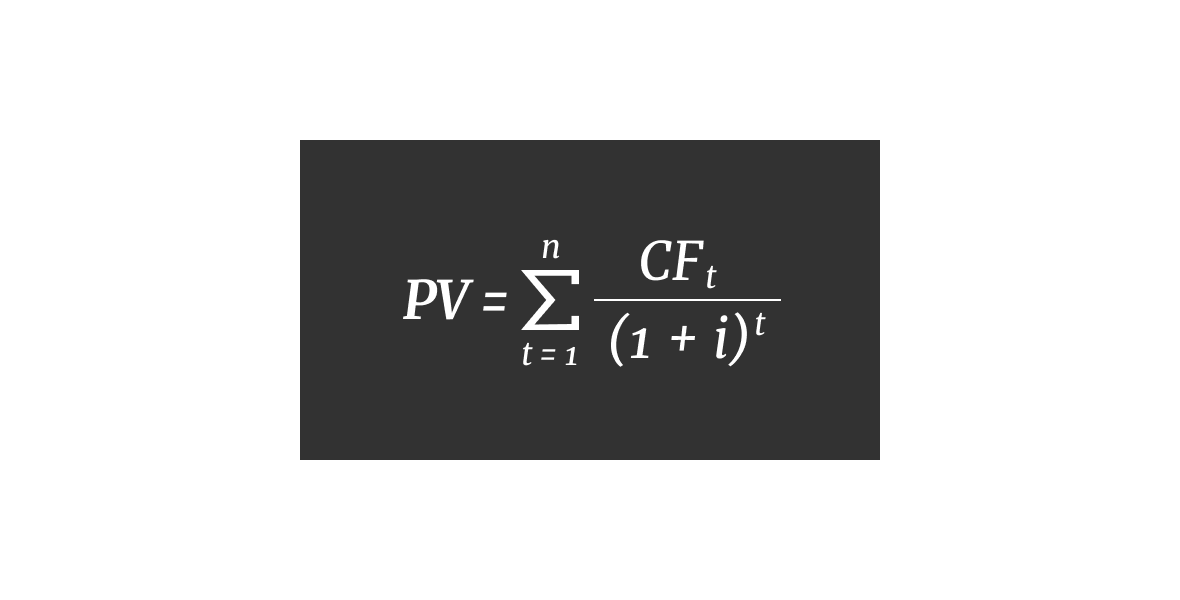

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

Для дисконтирования денежных потоков используют формулу:

Дисконтированные денежные потоки, формула расчета

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

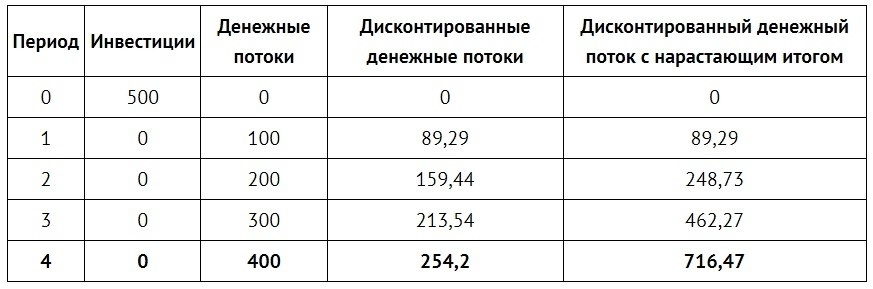

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1+0,12) = 89,29

DCF2 = 100 / (1+0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1+0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1+0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

|

Период |

CF |

R |

DCF |

|

0 |

-500 |

0 |

|

|

1 год |

100 |

0,8929 |

89,29 |

|

2 год |

200 |

0,7972 |

159,44 |

|

3 год |

300 |

0,7118 |

213,54 |

|

4 год |

400 |

0,6355 |

254,2 |

|

Всего |

1000 |

716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

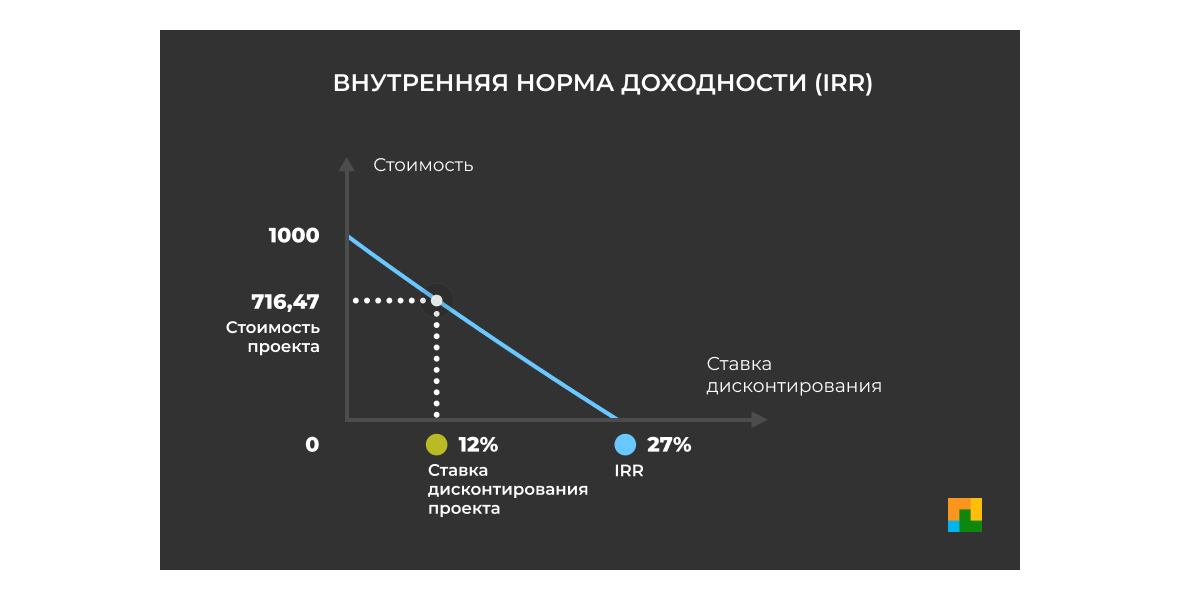

Внутренняя норма доходности

(Internal Rate of Return — IRR) — значение ставки дисконтирования, при которой чистый приведённый доход (NPV) равен нулю. Показатель отражает максимальную процентную ставку, под которую можно инвестировать в проект.

Внутренняя норма доходности, IRR

Ось x — ставка дисконтирования в процентах, y — NPV проекта. По мере увеличения ставки дисконтирования чистый приведенный доход стремится к нулю. Там, где кривая пересекает ось x, и будет искомое значение IRR.

При значениях:

- IRR > r — требуемый инвесторами доход меньше IRR, значит проект стоит принять.

- IRR < r — отказаться, потому что проект не принесёт требуемого дохода инвесторам.

Когда мы сравниваем несколько проектов или финансовых инструментов с одинаковой ставкой дисконтирования, предпочтительнее те, чьи показатели IRR выше.

Воспользуемся формулой «ВСД» в Excel. Она нужна, чтобы рассчитывать показатель IRR.

|

Период |

CF |

|

0 |

-500 |

|

1 |

100 |

|

2 |

200 |

|

3 |

300 |

|

4 |

400 |

|

IRR = 27% |

Показатель IRR составляет 27%. При ставке дисконтирования 12%, IRR> r, поэтому проект стоит рассматривать.

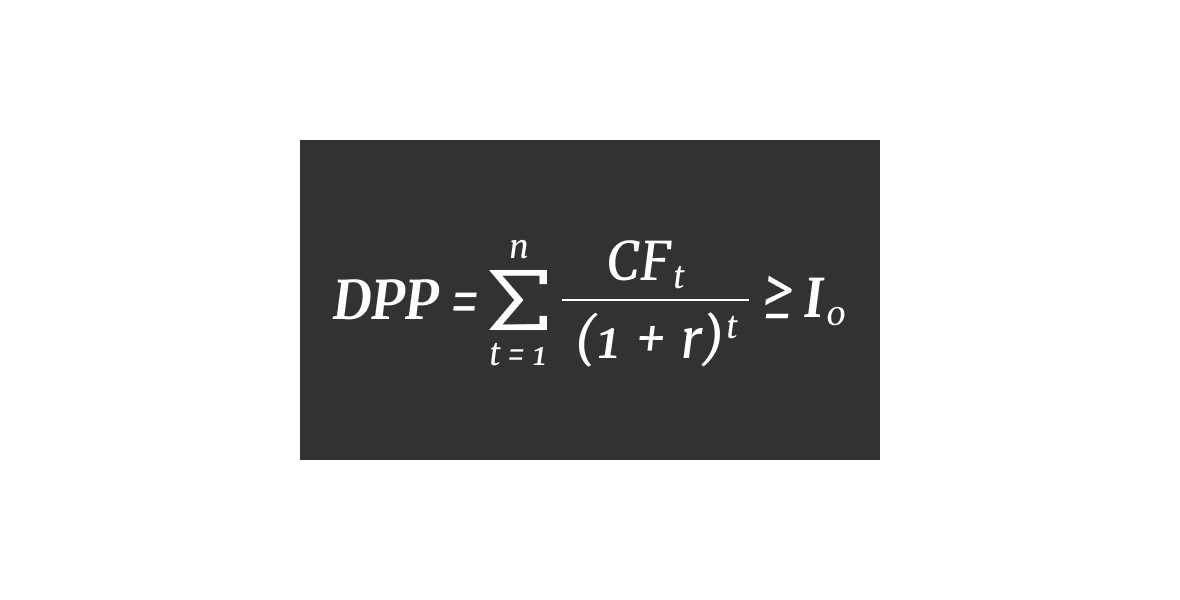

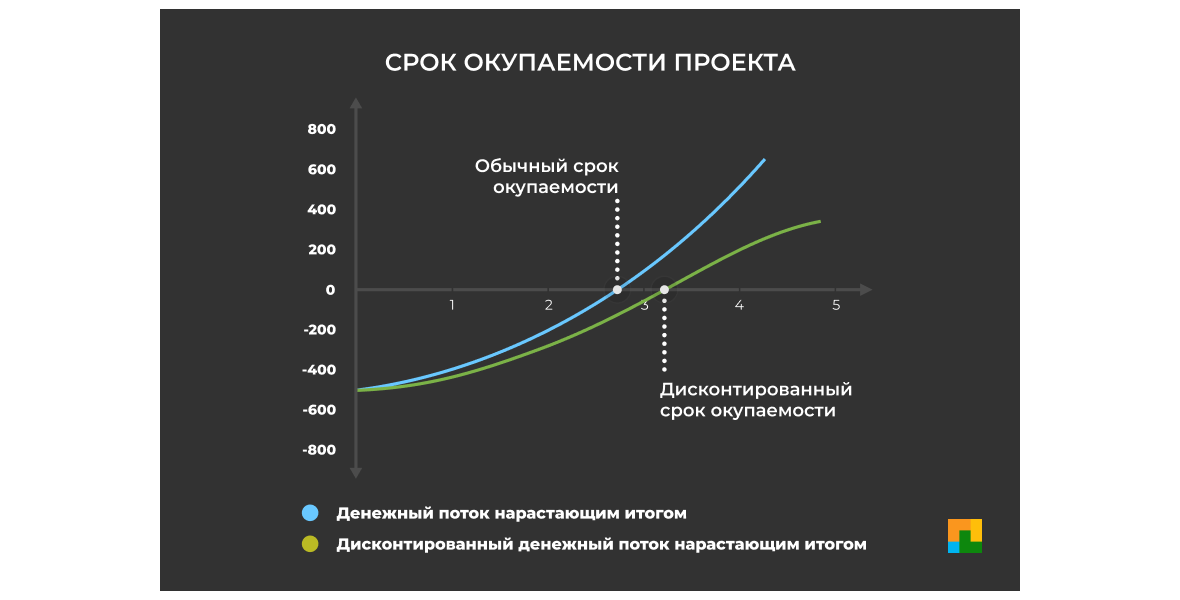

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period = DPP) показывает за какой период времени сумма дисконтированных денежных потоков покроет все дисконтированные инвестиционные затраты. То есть, с какого момента инвестор окупит затраты и начнет получать дополнительную прибыль.

При использовании этого метода в сравнении нескольких проектов, стоит выбирать тот, который имеет меньшее значение DPP.

Формула для расчёта:

Дисконтированный срок окупаемости, формула расчета

Рассчитаем дисконтированный срок окупаемости для проекта: сумма инвестиций — 500 руб., срок денежных потоков — 4 лет, ставка дисконтирования — 12%

Срок окупаемости проекта составит 3 года, так как именно в этот период сумма денежных потоков превысит сумму первоначальных инвестиций.

Дисконтированный срок окупаемости проекта — 4 года.

Разница обычного и дисконтированного срока окупаемости

Если для оценки проектов используется только этот метод, то из нескольких альтернативных проектов при равных условиях принимается тот проект, который имеет меньшее значение DPP. Недостаток метода в том, что он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости.

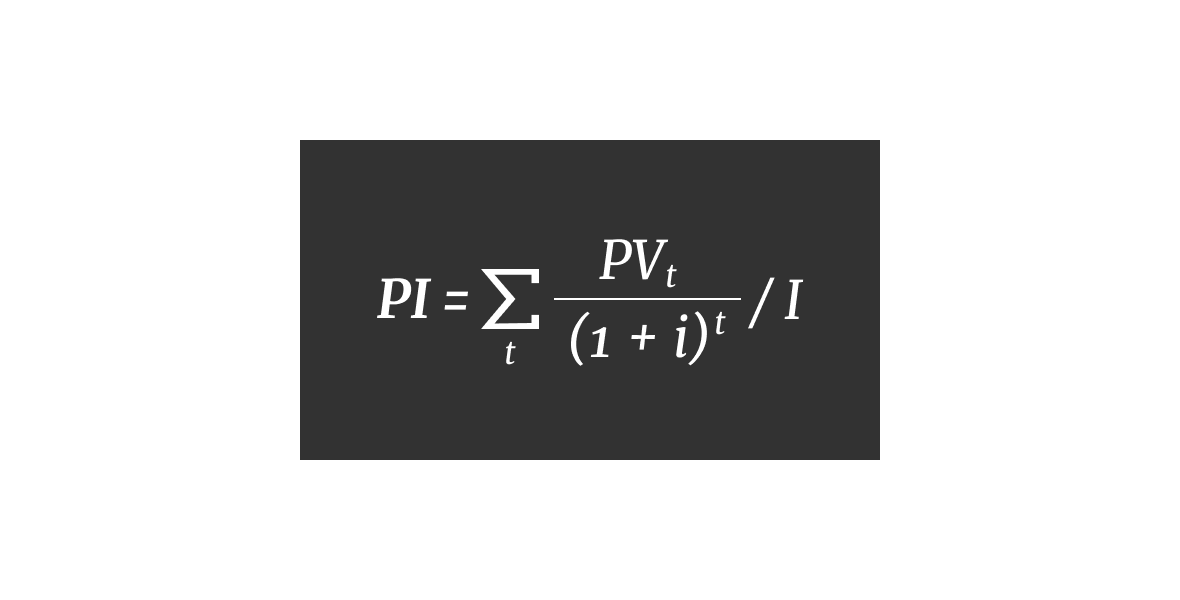

Индекс прибыльности

Индекс прибыльности (Profitability Index — PI) — это отношение NPV к дисконтированному объему инвестиций. Он показывает сколько дополнительных рублей получит инвестор на каждый вложенный рубль.

Индекс считают по формуле:

Индекс прибыльности, формула расчета.

где I — первоначальные инвестиции,

PV — дисконтированный доход за период времени t,

R — ставка дисконтирования.

В нашем примере PV = 716,47. Чтобы рассчитать PI, нужно разделить PV на I (сумму первоначальных инвестиций: 716,47/500 = 1,43.

PI — показатель, который покажет сколько прибыли принесёт проект при требуемой ставке дисконтирования на каждый вложенный рубль.

Подробнее по теме:

Герасименко А.В., Финансовый менеджмент — это просто. — Москва: Альпина Паблишер, 2019.

Сайт: «Корпоративный менеджмент», https://www.cfin.ru/finanalysis/invest

Сайт: «Финансы и МСФО: теория и практика», http://msfo-dipifr.ru/

Содержание статьи

Что такое показатели эффективности

Основные ключевые показатели эффективности для малого бизнеса

1. Собственный капитал

2. Прогноз денежного потока

3. Доходы и расходы

4. Объем производства и качество продукции

5. Себестоимость продукции

6. Рентабельность

Комментарий эксперта

У Сергея есть собственный производственный цех — он делает мебель на заказ. Порядок работы такой: клиент заказывает мебель, вносит предоплату и Сергей начинает работу. Львиную долю предоплаты забирают материалы, которые нужно заказать и купить, аренда цеха, зарплата сотрудникам, коммунальные услуги. Но Сергей не переживает — хотя собственных средств у него нет, зато есть очередь из клиентов на три месяца вперед и большая часть предоплаты уже получена.

Казалось бы, бизнес успешен. Но — нет. Сергей живет не на свои деньги. Он пользуется чужими деньгами, то есть живет в долг. Для оценки эффективности своего бизнеса он использует показатели «Доходы» и «Расходы» и считает, что этого достаточно. Но если он будет работать по такой схеме дальше, то в лучшем случае бизнес будет стагнировать, в худшем — он обанкротится. А когда это случится, Сергей горестно воскликнет: «Ну что я делал не так?!» и уйдет из бизнеса.

Каждый год закрываются тысячи предприятий. Только за первые шесть месяцев в 2021 году перестали существовать 545,8 тыс. индивидуальных предприятий. Чаще бизнесы закрывались лишь в 2013 году.

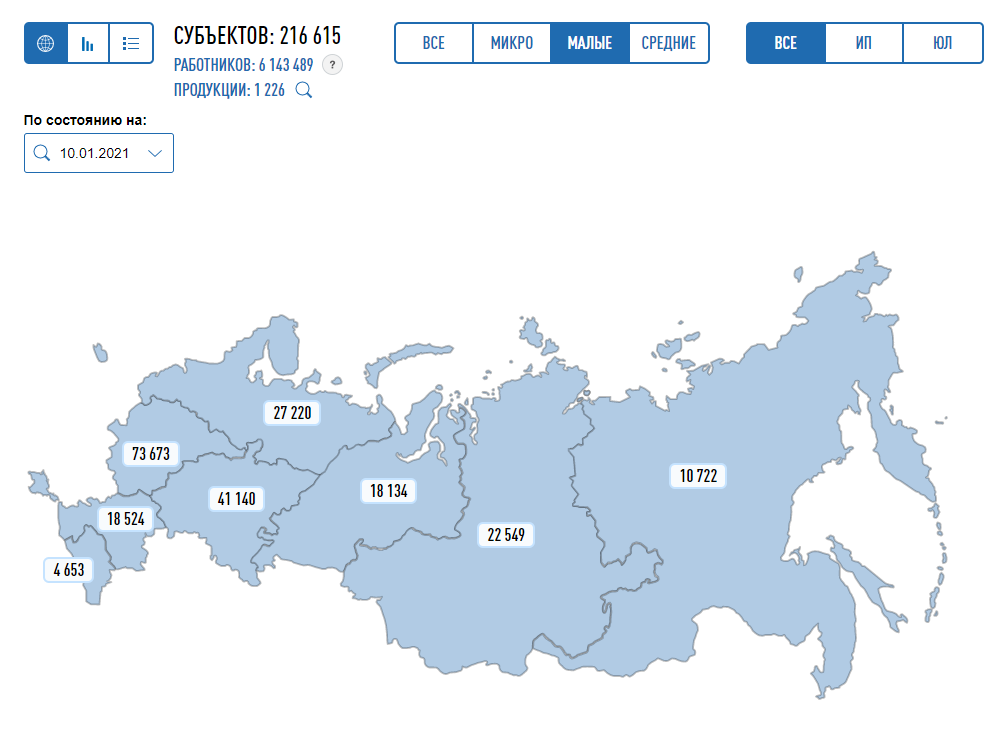

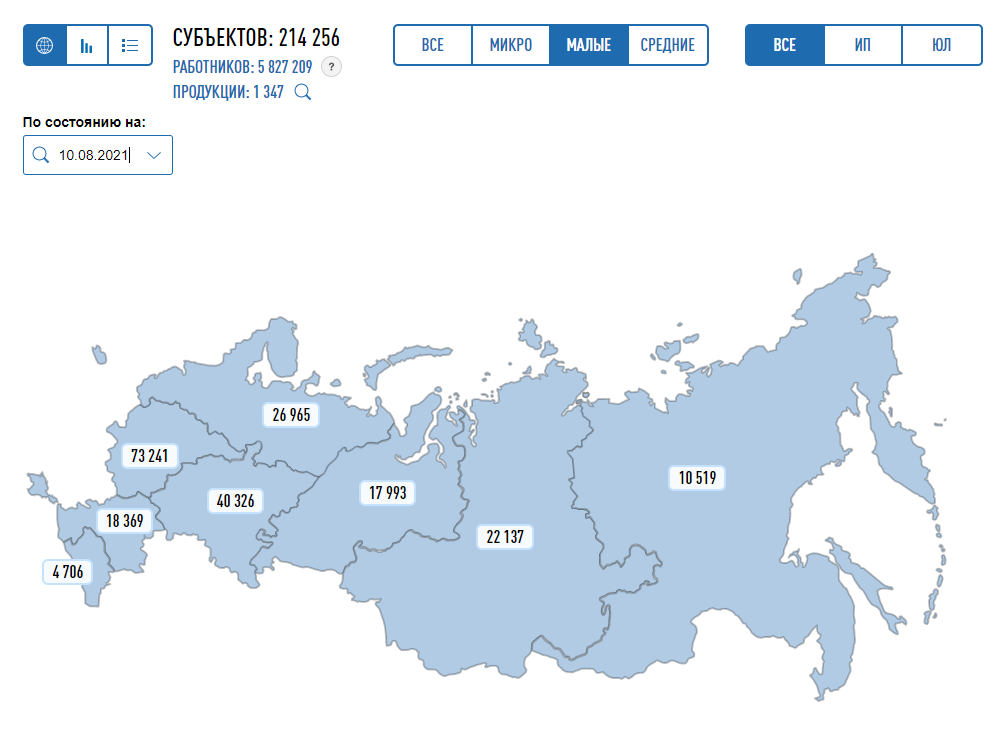

С начала 2021 года количество субъектов малого бизнеса уменьшилось на 2359, о чем свидетельствуют данные на сайте ФНС:

Статистика по малому бизнесу на начало 2021 года

Статистика по малому бизнесу на 10.08.2021

Банкротство предприятий происходит по разным причинам. Иногда потому, что предприниматель не умеет правильно оценить рентабельность и эффективность работы, а значит, не успевает спрогнозировать падение бизнеса и принять меры по его оздоровлению (как наш герой Сергей). Рассказываем, какие показатели нужно оценивать, чтобы не пополнить ряды банкротов.

Что такое показатели эффективности

Если на счетах компании миллионы долларов, это не означает, что она в плюсе. Так же, как и кассовый разрыв или отрицательный баланс на счете не факт, что бизнес на грани банкротства. Успешен бизнес или нет показывает не количество денег в кассе, а цифры по разным аспектам работы компании. Эти цифры и есть показатели эффективности.

Показатель эффективности (KPI) — результат деятельности компании за определенный период.

Показатели эффективности разные. Одни оценивают полностью весь бизнес, другие — работу его отдельных отделов или продуктивность сотрудников. Например, на какую сумму всего было продано товаров в месяц — это общий показатель, а сколько сделок за месяц закрыл отдел продаж или на сколько процентов увеличил трафик на сайт SEO-специалист — конкретный.

Определить важные показатели — задача не из легких. Часто предприниматели смотрят совсем не на те цифры и принимают стратегически неверные решения, которые могут привести к краху компании. Как определить KPI для своего бизнеса мы расскажем в другой раз — это тема для отдельной статьи. Но очень упрощенное правило можно использовать.

Ключевые показатели бизнеса — это те, которые сильнее других влияют на чистую прибыль.

Например, для Сергея важным показателем может быть себестоимость продукции, а для консультационного центра — профессионализм сотрудников и абсолютная вежливость. Прибыль увеличится, если Сергей сможет снизить себестоимость мебели, а владелец Центра провести мастер класс по коммуникациям своему персоналу.

Основные ключевые показатели эффективности для малого бизнеса

В малом бизнесе для оценки эффективности используют всего 3-5 показателей. Вот основные:

- собственный капитал;

- прогноз движения денег;

- доходы и расходы;

- объем производства и качество продукции;

- себестоимость продукции;

- рентабельность.

Самый важный показатель для владельцев малого бизнеса — собственный капитал. Если он растет — все в порядке, если не растет или уменьшается — в бизнесе проблемы.

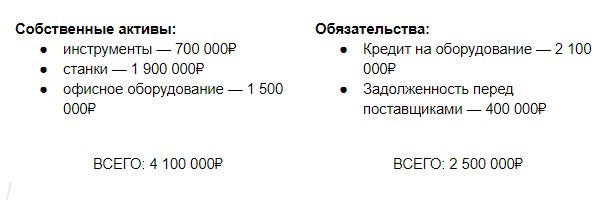

Собственный капитал

Предприниматель запускает бизнес и вкладывает в него собственный капитал — деньги, технику, недвижимость, для того чтобы эти ресурсы приносили ему доход.

К примеру, владелец автомойки закупил оборудование и выкупил помещение — он моет автомобили и получает с этого доход. Или продавец цветов купил небольшое помещение, приобрел разные виды растений и продает их. Эти ресурсы приносят ему прибыль.

В бухгалтерии такие ресурсы называются активами. Стоимость активов — и есть собственный капитал.

Но не всегда ресурсы — собственность владельца. Бывает, он берет их в аренду или приобретает в кредит или лизинг. Тогда собственный капитал — это активы минус обязательства перед кредиторами.

Если бизнес работает успешно — собственный капитал увеличивается. Если сумма не изменяется или стала меньше — бизнес работает в ноль или убыточен. Кроме того, собственный капитал показывает, насколько бизнес независим. Если собственного капитала больше, чем заемного — отлично. В случае закрытия бизнеса можно распродать активы и рассчитаться с кредиторами. Если меньше — предпринимателю придется влезать в долги, чтобы заплатить кредиторам.

Для оценки собственного капитала используют показатель рентабельности. Он показывает, сколько прибыли приносит бизнес на вложенные деньги. О нем — ниже.

Прогноз денежного потока

Компания ведет расчеты с поставщиками, оплачивает налоги, зарплату. Иногда деньги сразу поступают на счет компании за оказанные услуги или товары, иногда — позже.

Денежный поток — это общий входящий поток денег в отчетном периоде (месяц, квартал, полугодие, год). Денежный отток — исходящие выплаты, деньги, которые компания платит другим компаниям или людям.

Прогноз денежного потока — общая сумма платежей от тех, кто должен деньги компании минус общая сумма платежей тем, кому должны она.

Не путайте денежный поток и прибыль. Денежный поток — это фактический приток денег и их отток в отчетном периоде, а прибыль — это учтенные доходы от продаж минус проведенные в этом месяце расходы компании.

Разрыв между прибылью и денежным потоком может быть огромным. Например, предприниматель продает много товаров в кредит (лучше с отсрочкой платежа), а оплату за них получает только через несколько месяцев. По факту прибыль есть, в реальности — наличных денег нет. В таких случаях говорят про кассовый разрыв.

Для владельцев малого бизнеса прогнозирование денежного потока важнее прибыли. Компания может быть прибыльной, но иметь отрицательный денежный поток. Тогда она не сможет оплатить свои счета. Нехватка наличных — большая проблема в малом бизнесе. Это одна из самых частых причин банкротства.

Анализировать денежные потоки нужно регулярно — минимум раз в месяц и сравнивать суммы поступлений с суммами выплат. Это поможет вовремя заметить разрыв и не остаться без денег.

Прогноз движения денежных средств помогает лучше управлять бюджетом компании, планировать финансирование и грамотно распределять деньги. Для этого существует стандартный отчет о движении денежных средств, или ДДС.

Доходы и расходы

Доходы — это деньги, которая компания получает от продажи своих товаров или услуг. Расходы — это все затраты и издержки на производство, аренду, коммунальные платежи, налоги, зарплату и так далее.

Если доходы больше расходов — бизнес работает правильно. Если наоборот — все очень печально, банкротство не за горами.

Предприниматель, который работает на упрощенной системе налогообложения «Доходы» не обязан вести учет доходов и расходов. Но для себя его надо вести, чтобы понимать, как развивается бизнес. Не обязательно слишком подробно, как в бухгалтерском учете, достаточно выбрать основные статьи и работать с ними. Так можно будет определить доходные и не очень направления и сконцентрироваться на тех, которые приносят наибольшую прибыль.

Например, Сергей может учитывать доходы по:

- группе товаров (он делает кухни, прихожие, шкафы-купе, кровати и столы);

- времени работы (на производство кухни уходит 30 дней, а на шкаф-купе — 14);

- менеджерам (Вася заключает на 30% больше сделок, чем Лена).

Посмотрев цифры, Сергей видит, что делать кровати ему невыгодно — забирает много времени, маржа небольшая.

Так же точно можно поступить и с расходами.

Расходы у Сергея:

- закупка материалов;

- зарплата сотрудникам;

- коммунальные платежи;

- кредиты;

- транспортные расходы;

- налоги;

- связь.

Сергей видит, что больше всего денег уходит на закупку материалов, транспорт и мобильную связь. Он хочет снизить эти расходы и находит поставщика с более лояльными ценами, заключает договор с транспортной компанией на выгодных для себя условиях и переходит к другому оператору мобильной связи.

Он уменьшил расходы и увеличил доходы — прибыль компании стала больше.

Объем производства и качество продукции

Чем больше товаров или услуг продает компания, тем выше обороты и прибыль. Ежемесячный мониторинг этого показателя поможет понять, наращивает бизнес обороты или нет.

Если объемы продаж не увеличиваются, нужно искать причину. Одна из возможных причин — низкое качество продукции.

В компанию Сергея позвонил клиент и пожаловался на плохое качество мебели. Провели расследование и выяснили, что менеджер в документах показывал закупку фурнитуры высокого качества, а на производство поставлял материалы низкого качества. Сергей понес значительные убытки, не только материальные, но и моральные. Теперь он восстанавливает репутацию и тщательно следит за качеством мебели.

Снижение качества продукции или предоставляемых услуг — краткосрочная выгода. В долгосрочной перспективе такая политика может привести к банкротству предприятия.

Себестоимость продукции

Когда Сергей определяет цену шкафа-купе для покупателя, он учитывает, сколько денег он должен заплатить за материалы, включает зарплату работников, электроэнергию, амортизацию оборудования и другие расходы. Это и есть себестоимость продукции.

Себестоимость — это затраты компании, которые она понесла при изготовлении единицы товара.

От себестоимости зависит цена продажи товара или услуги. Если себестоимость посчитана неправильно, то не верно будет рассчитана и конечная стоимость товара. При низкой цене товара компания будет работать себе в убыток.

На цену продажи товара или услуги влияют разные факторы: сезонность, конкуренция, ценность для клиента, покупательская способность, новизна, уникальность, качество. Минимальная цена, за которую можно продать товар — себестоимость, максимальная — сколько прибыли можно получить от реализации.

На примере нашего мебельного цеха это будет выглядеть так:

Себестоимость прихожей — 12 000₽. Это уникальный дизайн по индивидуальным размерам клиента, с учетом его требований. Клиенту важно, чтобы все было сделано в точности, как в дизайн-проекте и быстро — не за две недели, а за одну.

Сергей учел все факторы, включая срочность, и установил цену на прихожую в размере 26 000₽. Клиента цена устроила и он внес предоплату.

Рентабельность

Производственный цех Сергея приносит доходов больше, чем расходов. У него не простаивает оборудование, нет задержек в доставке готовой мебели, персонал работает продуктивно, клиенты делают заказы и деньги регулярно поступают на счет. Это рентабельный бизнес.

Рентабельность — это оценка эффективности работы компании в целом. Чем меньше усилий и денег нужно, чтобы получить результат, тем выше рентабельность.

Показатель для расчета рентабельности — прибыль. Рассчитать ее несложно.

РЕНТАБЕЛЬНОСТЬ = ПРИБЫЛЬ * 100% / ПОКАЗАТЕЛЬ, РЕНТАБЕЛЬНОСТЬ КОТОРОГО НУЖНО ОПРЕДЕЛИТЬ

Например, Сергей хочет посчитать рентабельность собственного капитала. Посчитать ее просто:

Рентабельность = ЧИСТАЯ ПРИБЫЛЬ * 100% / СОБСТВЕННЫЙ КАПИТАЛ

У нашего героя Сергея расчет рентабельности будет выглядеть так:

Собственный капитал Сергея — 1 600 000₽ (4 100 000-2 500 000)

Чистая прибыль за последний год у него составила 80 000₽. Рентабельность собственного капитала: 80 000₽ * 100% / 1 600 000₽ = 5%.

Компания прибыльная, но прибыль микроскопически мала — всего 5%. Сергею нужно подумать, стоит ли продолжать работать, ведь ту же прибыль (и даже больше) можно получить, если просто отправить эти деньги на депозит в банк. А если он хочет продолжать свое дело, то ему надо крепко подумать над тем, как изменить бизнес-процессы и увеличить собственный капитал.

Точно так же можно рассчитать рентабельность основных средств, продаж, инвестиций и других параметров.

Для малого бизнеса анализа и оценки этих показателей достаточно, чтобы оценить эффективность бизнеса и вовремя заметить намечающиеся проблемы. Сложность в том, что учет нужно вести постоянно, а у предпринимателя обычно не так много времени на бумажные дела. ПланФакт помогает предпринимателям вести учет, не затрачивая много времени. Он прогнозирует денежные потоки, кассовые разрывы, планирует расходы, напоминает о выплатах и делает много других важных и полезных вещей.

Комментарий эксперта:

Анжелика Горох — кризис-менеджер:

Из собственной практики: 9 из 10 малых бизнесов не занимаются финансовым планированием, потому что не понимают, как учет денег может повлиять на результат бизнеса.

Если вкладывать деньги в маркетинг и продажи, растет денежный поток. Если уволить сотрудника, можно сэкономить на расходах. Чтобы избежать штрафов и неприятностей с банками и проверяющими органами, предприниматель нанимает бухгалтера, полагая, что тот отвечает за финансовую стабильность предприятия. Но это не так. Обанкротившиеся бизнесы тоже имели в штате бухгалтера и платили налоги.

Неприятные открытия, после которых начинаются изменения, наступают после первых кассовых разрывов. Приходят деньги от клиентов, но нет денег, чтобы рассчитаться с поставщиками. Разговор с бухгалтером не приносит ясности. Обычно он только подтверждает, что денег на счете нет и может показать движение денежных средств за период.

Но предприниматель хочет другого. Он хочет понять, что нужно сделать, чтобы деньги на счете были, и еще понять, как он может контролировать финансовую стабильность бизнеса простыми инструментами.

Ему нужен тот, кто скажет: денег в этом году было получено на 20% больше, чем в прошлом за счет роста выручки по 2 менеджерам и 10 клиентам. Рост продаж привел к росту доходов, но не привел к росту прибыли, потому что выросла зарплата вот по этим сотрудникам, а еще траты вот по этим статьям увеличились на 40% по сравнению с прошлым годом. К тому же поставщики снизили отсрочку платежа, что привело к росту кредиторки. А вот дебиторка выросла за счет просрочки по 3 клиентам. Если ничего не делать, то через три месяца мы не сможем заплатить вот этим поставщикам и не получим товар.

На основании этих фактов предприниматель примет решения, а финансовый анализ приобретет ценность в его глазах. Если анализ и выводы делать не раз в год, а чаще, то появится планирование, ведь лучше спланировать все расходы заранее, чем оказаться перед угрозой срыва поставок. А еще можно отказаться от спонтанных расходов и начать на них влиять. Это приведет к росту прибыли без дополнительных вложений.

Чтобы ввести у себя привычку смотреть только нужные данные не отвлекаясь на мелочи, важно построить систему управленческой отчетности, которая и даст ответы. Поддерживать систему на порядок проще даже силами обычного бухгалтера.

Часто малые предприятия закрываются, потому что владельцы не считали деньги в бизнесе, а следили лишь за парой показателей — доходами/расходами и суммой на счетах. Расскажем, какие показатели нужно контролировать, чтобы понимать реальное состояние дел.

Какие ключевые показатели эффективности есть в бизнесе

Успешность бизнеса нужно оценивать не по сумме денег на счете, а по нескольким аспектам работы предприятия за определенный период. Некоторые показатели оценивают весь бизнес целиком (выручка компании за месяц), другие — работу конкретных направлений (рост трафика на сайт и конверсия в заказы).

Выбор существенных показателей зависит от типа бизнеса. Скажем, в производстве мебели важна себестоимость изделий, а в консультационном агентстве — вежливость и компетентность сотрудников.

Для малого предприятия важно то, что сильнее влияет на чистую прибыль. Это 4-6 основных показателей:

- доходы и расходы;

- себестоимость продукции;

- рентабельность;

- собственный капитал;

- движение денег;

- объем производства и качество продукции.

Доходы и расходы

Доходы — это суммы, которые приходят в кассу и на счета компании за ее товары или услуги. Расходы — это затраты на производство, зарплату персоналу, аренду и коммуналку, налоги и пр. Чтобы бизнес правильно работал доходы должны превышать расходы, иначе недалеко до банкротства.

Даже если вы работаете на патенте или УСН “Доходы”, где не нужно считать расходы для учета и отчетности, то для себя расходы все же лучше учитывать. Это помогает понять, как развивается бизнес, даже если контроль расходов не такой подробный, как требует налоговый или бухгалтерский учет. Стоит выбрать группы расходов и работать с ними: так вы определите доходные и не очень направления бизнеса, сфокусируетесь на тех, которые приносят больше денег.

Например, на производстве детской верхней и теплой одежды доходы можно учитывать:

- по группе товаров (комбинезоны, куртки, брюки, рукавицы и пр.);

- по времени пошива изделия (комбинезон на малыша шьется 8 часов, куртка на подростка — 10);

- по швеям (Ольга отшивает 5 комбинезонов за неделю, Надежда — 4)

Расходы в том же самом производстве тоже можно учитывать по направлениям:

- стоимость материалов;

- зарплата сотрудникам;

- аренда и коммунальные платежи;

- поддержка сайта и групп в соцсетях, общение с клиентами и др.

Например, руководитель видит, что больше всего денег требуется на материалы и аренду цеха. Он ищет поставщиков с более низкими ценами без потери качества или закупает материалы более крупными партиями, чтобы уменьшить расходы. Ищет помещение с более дешевой арендой. Также он видит, что маржа с комбинезонов для малышей выше, чем с курток для подростков, и отказывается от направления подростковой одежды. Уменьшив расходы и увеличив доходы, руководитель повысил прибыль.

Себестоимость продукции

При пошиве комбинезона руководитель рассчитывает, сколько стоит материал, работа швеи, электроэнергия и аренда цеха, амортизация швейной машины, транспортные расходы. Это и есть себестоимость — затраты на производство единицы товара.

Если неверно рассчитать себестоимость, то и конечную цену товара можно назначить слишком низкую, тогда компания будет недополучать прибыль или работать в убыток, если цена продажи окажется ниже себестоимости.

Например, себестоимость демисезонного комбинезона на годовалого ребенка — 1 800 рублей. Крупный розничный магазин готов купить партию комбинезонов по цене 2 000 рублей за штуку. А в собственном интернет-магазине производитель может продавать комбинезоны в розницу от 3 500 рублей и получать больше прибыли.

Рентабельность

Рентабельность помогает оценить эффективность бизнеса. Например, швейное производство комбинезонов приносит хорошую прибыль, клиенты охотно покупают вещи, на счет постоянно поступают деньги.

Чтобы рассчитать рентабельность чего угодно в бизнесе (собственного капитала, основных средств, инвестиций), нужно знать чистую прибыль бизнеса. Например, чтобы увидеть работу вложенных в бизнес собственных средств (инвестиций), нужно сделать расчет по формуле:

Рентабельность = Чистая прибыль / Инвестиции * 100%

Например, хозяин швейного производства вложил в него 1 000 000 рублей и получил за год чистой прибыли 100 000 рублей. Тогда рентабельность инвестиций:

100 000 / 1 000 000 * 100% = 10%

Получается, что деньги в производстве работают уже лучше, чем они работали бы в банке, принося владельцу 6-7% годовых. Но все же бизнес мог бы работать и эффективнее, и тогда придется думать, как повысить прибыль.

Собственный капитал

Для владельцев малых и микро-предприятий важный показатель — собственный капитал. Он должен расти, иначе в бизнесе явно есть проблемы. На старте бизнеса предприниматель вкладывает в него свою недвижимость, собственные деньги, технику. Все это активы, которые должны приносить доход, их стоимость — и есть собственный капитал.

Если часть активов взяты в аренду или в кредит, тогда размер собственного капитала — это активы минус обязательства перед арендаторами или кредиторами. Когда бизнес работает успешно и долги удается закрывать, собственный капитал растет. Если же он не меняется или уменьшается, бизнес убыточен. Еще полезно оценить независимость бизнеса: если сумма собственного капитала больше половины активов, то в случае провала можно продать активы и отдать долги. Если же сумма собственного капитала меньше суммы заемных средств, руководителю грозят долги при закрытии.

Движение денег

Движение денег отличается от прибыли. Прибыль — это доходы за вычетом расходов в конкретном периоде, а движение денег — это реальный приток и отток средств. Он не всегда четко привязан к датам покупок и продаж. Между прибылью и денежным потоком может быть сильный разрыв: например, производитель продает товары с отсрочкой платежа, тогда свои деньги он получит не сразу.

Важно строить прогноз движения денег хотя бы на пару недель вперед. Вы будете видеть, сколько денег фактически придет на счет и сколько должно будет уйти. Это помогает предотвратить кассовые разрывы, когда по бумагам деньги у вас есть, но на счетах их нет — и нечем платить налог или не на что закупать материалы. Прогнозировать движение денег не менее важно, чем следить за прибылью, чтобы не столкнуться с нехваткой денег, которая свяжет и заморозит бизнес. В этом помогает стандартный документ — отчет о движении денежных средств.

Объем продаж

Чем больше продаж в бизнесе, тем выше обороты и прибыль компании. Следите за объемом продаж и хотя бы раз в месяц фиксируйте показатели. Если объемы не растут, возможно, это связано с качеством товара или сложностями в продвижении. Тогда надо исследовать вопрос и бороться за высокие продажи.

Перечисленных показателей достаточно для малого бизнес, но их нужно контролировать постоянно: хотя бы несколько раз в неделю вносить данные в таблицы и отчеты, которые помогают вам следить за предприятием. В этом и есть сложность: обычно у предпринимателей и так мало времени на бумажные дела. Выход — обратиться к сервисам и программам, которые сами строят нужные отчеты и контролируют нужные показатели.

Ведите учет в веб-сервисе Контур.Бухгалтерия, начисляйте зарплату, сдавайте отчетность — и система подготовит цифры на основе данных учета. Покажет доходы и расходы, маржу, себестоимость, рентабельность и другие сведения. В системе семь управленческих отчетов для руководителя и набор инструментов для бухгалтера. Он напоминает о платежах и автоматически подтягивает данные с банковских счетов. Все новички работают бесплатно две недели

Финансовый учет — это консультант для бизнеса. Отслеживая важные экономические и маркетинговые показатели, вы можете планировать. Посмотрите на табличку в Excel или в отчет системы аналитики, и сразу будет понятно, может ли компания позволить себе еще одного сотрудника, не будет ли кассового разрыва через полгода, выгодно ли брать кредит, или в текущей ситуации он просто разорит бизнес.

Мы собрали несколько показателей, которые являются основными для финансового учета. Без них решения придется принимать наугад. Показываем на примерах, что будет, если их не отслеживать.

- Выручка

- Операционные расходы

- EBITDA

- Прочие расходы

- Чистая прибыль

- Рентабельность

- Денежный поток

- Количество дебиторской задолженности

- Точка безубыточности

- Средний чек

Выручка

Этот показатель еще называют прибылью, и он кажется самым простым — ведь это деньги, которые пришли в компанию. Но есть нюанс — в выручку нельзя записывать деньги, которые уже есть на счетах, но работы за них еще не выполнены.

Например, вы продаете пельмени на заказ. Покупатель отправил вам предоплату, несколько десятков тысяч рублей. Будет ошибкой записать эту сумму в выручку, пока пельмени не доставлены покупателю. Курьер может потерять товар, покупатель во время доставки откажется от покупки и потребует деньги назад, произойдет еще что-то.

Поэтому финансисты обычно считают выручку по факту выполнения обязательств или, если речь про B2B, по подписанному акту.

Выручка — это деньги, которые получила компания за выполненные обязательства.

Если не считать выручку, у бизнесмена может возникнуть иллюзия успешности. Например, у вас веб-студия, вы набрали заказов на миллионы рублей, получили половину денег в качестве предоплаты. А затем из коллектива по какой-то причине выбыли несколько ключевых сотрудников. Оставшаяся команда пропустила сроки сдачи проекта, предоплату пришлось возвращать и еще платить штраф.

Важно четко понимать, какая у вас реальная выручка, какими средствами вы располагаете.

Операционные расходы

Это деньги, которые компания тратит на свою деятельность. Обычно в операционные расходы финансисты закладывают вообще все расходы компании, кроме прибыли и обратных вложений в развитие. То есть закупка товара, зарплата, налоги, аренда и прочее — все это операционные расходы. Этот показатель условно разделяют на две категории.

Переменные расходы

Это расходы, которые меняются вместе с выручкой. Например, если ваша компания продаст 100 кг пельменей, она потратит 200 руб. на муку. Если продажи составят 500 кг, то расходы на муку увеличатся до 1 000 руб. Так работают переменные расходы.

Постоянные расходы

Это траты компании, которые не зависят от выручки. Чаще всего это зарплаты сотрудников, аренда помещения, оплата интернета и офисных принадлежностей.

Не путайте постоянные и переменные расходы. Постоянным расход называется не от того, что эта сумма одинаковая из месяца в месяц, а потому что не зависит от выручки. Те же канцтовары в офис не зависят от выручки, поэтому это постоянные расходы. Хотя в разные месяцы мы можем тратить на них разные суммы.

Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Обратите внимание: финансисты не записывают в операционные расходы дивиденды, но учитывают зарплаты. Если вы открыли ООО и стали гендиректором, то прибыль вы можете не распределять и вкладывать ее в развитие компании — соответственно, тогда это не будет расходом. Но вот зарплату, хотя бы МРОТ, вам нужно записать в постоянные расходы.

В учете зарплат есть два важных нюанса. Например, у вас есть менеджер по продажам, который получает оклад в 10 000 руб. за месяц. Остальной его доход — процент со сделок, премия. Считайте оклад в постоянных расходах, а премию — в переменных, потому что она зависит от выручки.

Еще помните, что в расходы предприниматель должен заносить не сумму, которую работник получает на руки, а деньги, которые вы списываете с расчетного счета. То есть если человек заработает 10 000 руб., то списать придется примерно 15 000 — добавьте налоги и взносы в социальные фонды.

Иван Шкиря, CEO компании «Гудок» и основатель сервиса Callibri

EBITDA

В оригинале звучит как Earning Before Interest, Taxes, Depreciation and Amortization, то есть показатель прибыли без учета налогов, кредитов и амортизации. Считать просто — нужно из выручки отнять операционные расходы.

Вот зачем нужен EBITDA:

- Вы понимаете, есть ли в бизнесе заработок. Если показатель отрицательный или нулевой, с компанией что-то не в порядке на уровне операционной деятельности, высока вероятность ухода в долги.

- Можете сравнить вашу компанию с другими. Операционные расходы обычно у всех более или менее одинаковые, а вот структура капитала, то есть наличие кредитов, обычно разная.

- Показатель обычно используют инвесторы, когда считают индикатор возврата своих средств.

EBITDA является основой других финансовых показателей.

Прочие расходы

В операционные расходы не записываются налоги компании, кредиты и амортизация — эти показатели в финансовых отчетах обычно идут отдельными строками. Но отслеживать их не менее важно.

Кредиты

В расходы идет не весь ежемесячный платеж, а только процент по займу, ведь основное тело кредита вы именно возвращаете, а не тратите.

Налоги

Фиксируются налоги именно компании — например, если вы на УСН «доходы», то это 6 %. Налоги, которые вы платите за сотрудников, записываются в переменные траты, в категории операционных расходов.

Амортизация

С помощью этого показателя в финансовом планировании учитывают расходы на дорогое оборудование и другие материальные вложения в бизнес. Например, когда вы купили новую тестомешалку для пельменной, то ее некорректно записывать в расход конкретного месяца. Если так сделать, у компании будет огромный минус в прибыли. Поэтому сумму равномерно распределяют по месяцам на срок службы купленного предмета.

Например, технику купили за 50 000 руб., а срок службы производителя — 2 года, то есть 24 месяца. Делим деньги на срок и получаем 2 083 руб. в месяц. Именно эту сумму нужно записать в строку «Амортизация» в разделе прочих расходов.

Амортизация — это бухгалтерский термин. При вычислении показателя можно ориентироваться на сроки амортизации, введенные Постановлением Правительства РФ от 01.01.2002 № 1. Или руководствоваться реалиями бизнеса — мы же говорим не о бухгалтерской документации, а о показателях для себя.

Амортизацию полезно отслеживать для планирования. Например, вы понимаете, что через 3 года тестомешалку нужно поменять, и откладываете на отдельный счет сумму, которая занесена в расход.

Чистая прибыль

Это ваши деньги, которые остались после вычета всех расходов, включая налоги, кредиты и амортизацию. В идеальном мире владелец компании, даже малого бизнеса, «вытаскивает» для личных нужд деньги именно из чистой прибыли.

Чистую прибыль нужно отслеживать, чтобы держать эффективность всего предприятия под контролем. И избежать ситуации, когда на счетах бизнеса денег много, а через полгода выясняется, что компания несет крупные убытки.

Пример с пельменной

Компания генерирует большой оборот, с EBITDA все в порядке. Денег в кассе так много, что основатель перестает отслеживать чистую прибыль, ведь его личные расходы незаметны в общем обороте. Через пару лет выясняется, что никто не учитывал расходы на амортизацию. Коммерческое оборудование устаревает быстро: ломаются печи, выходит из строя тестомешалка.

Ситуацию удается исправить с помощью кредита, но в итоге основатель еще несколько лет не мог тратить деньги на себя — все приходилось вкладывать обратно в дело.

Рентабельность

Рентабельность — это экономический показатель, который показывает в динамике эффективность использования каких-либо ресурсов. Рентабельность бывает разных видов. Например, вы можете посчитать эффективность использования всей компании в целом или вычислить рентабельность конкретного актива бизнеса.

Высчитывается рентабельность в виде числа или процента — этот показатель является коэффициентом. Если получившееся число меньше 0 — плохо, если больше, значит лучше.

Вот несколько полезных видов рентабельности.

Маржинальная рентабельность

Берем маржинальную прибыль — это выручка минус переменные расходы. И делим эту прибыль на выручку.

Кофейня продала за месяц 10 000 чашек кофе по цене 100 руб. Выручка — 100 000 руб. Переменные расходы составили 55 000 руб.

Итого:

- Маржинальная прибыль = 100 000 − 55 000 = 45 000 руб.

- Рентабельность по марже = 45 000 / 100 000 = 0,45 или 45 %.

Операционная рентабельность

Это выручка минус постоянные и переменные расходы — сколько зарабатывает бизнес после уплаты всех операционных расходов.

Если предположить, что постоянные расходы кофейни из примера выше 20 000 руб., то считать можно так:

- Операционная прибыль = маржинальная прибыль − постоянные расходы = 45 000 − 20 000 = 25 000

- Операционная рентабельность = 25 000 / 100 000 = 0,25 или 25 %

Рентабельность по чистой прибыли

Считают делением чистой прибыли на выручку.

В примере с кофейней бизнесмен платит 6 000 руб. налогов и еще учитывает амортизацию, то есть 5 000 руб. на кофемашину. Вот что получается:

- Чистая прибыль = 25 000 − 6000 − 5000 = 14 000 руб.

- Рентабельность = 14 000 / 100 000 = 0,14 или 14 %

Рентабельность нужно отслеживать в динамике, сам по себе этот показатель ничего не даст. Со временем можно делать выводы об эффективности управления расходами. Например, если рентабельность по марже падает, значит у вас увеличились переменные расходы. Возможно, поставщик поднял цену, а вы не заметили.

Если рентабельность по операционной прибыли падает, значит, ваш бизнес становится менее эффективным и затрачивает все больше ресурсов на каждый заработанный рубль. Еще по этому показателю инвесторы сравнивают компанию с конкурентами и оценивают риски.

Рентабельность по чистой прибыли покажет, сколько вы получите денег с каждого рубля выручки. Это общий индикатор для компании: если он снижается, нужно срочно разбираться, в чем причина.Екатерина Яхонтова, финансовый директор «Нескучных финансов»

Денежный поток

Еще этот показатель называют «кэшфлоу» или движением денежных средств (ДДС). Суть в том, что показатели выручки и рентабельности отражают состояние компании в конкретный момент. А ДДС демонстрирует финансовое состояние компании в динамике. Грубо говоря, вы всегда понимаете, сколько у вас денег сейчас и сколько будет через 1-3-6 или больше месяцев. Причем смотреть полезно как на общий показатель «Итого» в ДДС, то есть сколько денег есть у компании сейчас, так и на составляющие ДДС.

Чтобы составить ДДС, структурируйте все ваши расходы и доходы в одной табличке. Фиксируйте каждую операцию, когда у компании стало больше или меньше денег.

Еще удобно интегрировать в ДДС платежный календарь — записывайте не только расходы и доходы по факту их появления, но и будущие. Например, в вашей таблице могут быть расходы на аренду, которые появляются каждый месяц, и обещанные доходы — те, которые вы ожидаете на счет через некоторое время.

Если вы ИП, разделяйте личные и рабочие расходы, тогда не будет путаницы. Например, назначьте себе условную зарплату, а остальную чистую прибыль сверх нее вкладывайте в развитие бизнеса.

Если не отслеживать ДДС, легко попасть в ситуацию, когда денег не хватает. Пару раз не записали расходы, не учли несколько личных трат — и вот в конце месяца компания уже не может выплатить зарплату сотруднику.

Количество дебиторской задолженности

Дебиторская задолженность — это обязательства перед вами. Например, веб-студия сделала кому-то сайт, а денег еще не перевели. Или пельменная привезла еды на корпоратив, а оплата будет в конце месяца на счет.

Большая дебиторка — это и хорошо, и плохо одновременно.

- Хорошо, если вам должны больше, чем должны вы — это показатель устойчивости и востребованности компании.

- Плохо, если вам должны много — может произойти кассовый разрыв. Например, по бумагам у компании деньги вроде бы есть, акты подписаны, но средства еще на счет не поступили. А зарплату платить надо прямо сейчас.

Если не следить за дебиторской задолженностью, можно упустить момент, когда компания не может существовать на имеющиеся средства. Плюс большая дебиторка может обернуться безнадежными долгами. Например, если ваши контрагенты разорятся и не смогут выполнить обязательства перед вами.

Точка безубыточности

Этот показатель особенно важен небольшому или начинающему бизнесу. Еще его называют точкой рентабельности или «нулевой точкой». Проще говоря, это ситуация, когда бизнес работает в ноль — не приносит убытков, но и не генерирует чистую прибыль. Обслуживает сам себя.

Точку безубыточности считают в двух видах:

- в деньгах — выясняют, сколько всего выручки нужно для нулевой работы;

- в единицах продукта — сколько нужно продать товаров и услуг, чтобы не генерировать убытки.

Вот как посчитать ТБУ:

- Сначала выяснить маржинальность = (Выручка − Переменные расходы) / Выручка × 100 %

- Затем посчитать в деньгах. ТБУ в деньгах = Постоянные расходы / Маржинальность × 100 %

- И посчитать ТБУ в единицах = ТБУ в денежном выражении / Стоимость продукта

Средний чек

Средний чек, или средняя стоимость заказа — показатель эффективности продаж. Посчитать можно так:

Средний чек = выручка / общее количество совершенных покупок

Показатель пригодится не всем предпринимателям. Если веб-студия делает и небольшие проекты за 10 000 руб., и заключает годовые контракты на несколько миллионов, то средний чек будет только путать. Но та же пельменная этим показателем сможет отслеживать лояльность покупателей или эффективность маркетинговых акций. Например, пельменная запускает акцию — скидку на новинки. И отслеживает средний чек — до акции и после. Если увеличился, все прошло успешно.

Средний чек — это индикатор ситуации с продажами. Помните, что этот показатель зависит от двух составляющих: от выручки и от количества покупателей. Если показатель изменился, даже в большую сторону, нужно выяснять причины. Не всегда рост чека означает, что все хорошо.

- Средний чек уменьшился — однозначно ситуация негативная, сократилось количество выручки.

- Средний чек увеличился — может быть, у вас стали больше покупать, и это хорошо. Но представьте, что вы увеличили цены. Часть покупателей отказывается и уходит к конкурентам, а оставшиеся генерируют больше выручки. В таком случае средний чек может и вырасти, но ситуация не очень — у вас стало меньше покупателей.

Отслеживая изменения среднего чека и количества покупателей в зависимости от цен, можно планировать ассортиментный ряд и стратегию развития. Например, постепенно поменять все товары на дорогие, чтобы дальше привлекать только богатых покупателей. Или сформировать ассортимент эконом-класса. Средний чек уменьшится, но общая прибыль может вырасти за счет роста количества покупателей.

Кратко о том, какие финансовые показатели отслеживать бизнесу и зачем

Финансовый учет нужен для контроля и планирования. Отслеживать полезно не только доходы-расходы, но и различные экономические показатели. Они работают как индикаторы, предупреждают о потенциальных проблемах и подсказывают, какие решения можно принять для исправления ситуации.

Вот основные показатели:

- Выручка — деньги, которые компания заработала. Считать нужно по подписанному акту — если предоплату перевели, но работы еще не сделаны, это еще не выручка.

- Операционные расходы. Бывают переменные, то есть зависящие от выручки, и постоянные — когда не важно, есть приток денег или нет. Например, переменным расходом будут траты на муку для пельменей, а постоянным — аренда цеха.

- EBITDA — показатель прибыли без учета налогов, кредитов и амортизации. Нужен, чтобы понять, есть вообще в операционной схеме заработок или нет.

- Прочие расходы — налоги, кредиты и амортизация. Если не отслеживать, можно внезапно обнаружить сломанный инструмент или большой долг по налогам, который сделает из прибыльного предприятия банкрота.

- Чистая прибыль — деньги, которые вы можете забрать из компании и потратить куда угодно, например, на развитие той же компании.

- Рентабельность — индикатор эффективности использования. Есть много видов показателя. Например, маржинальная рентабельность нужна для отслеживания роста переменных расходов. Рентабельность по операционной прибыли поможет найти инвестора.

- Денежный поток — финансовое состояние компании в динамике. Если отслеживать, сможете понимать, что произойдет с компанией через несколько месяцев.

- Дебиторская задолженность — деньги, которые вам должны. Отслеживайте, чтобы не получить кассовый разрыв.

- Точка безубыточности — финансовой состояние, когда бизнес не генерирует убытков и не приносит доходов. Проще говоря, сколько нужно заработать денег или продать товаров или услуг, чтобы бизнес работал в ноль.

- Средний чек — помогает отследить ситуацию с продажами и оценить эффективность маркетинговых кампаний.

_2022-21(%D0%A0%D0%B8%D1%81_1).jpg)

_2022-21(%D0%A0%D0%B8%D1%81_2).jpg)

_2022-22(%D0%A2%D0%B0%D0%B1%D0%BB_1)_1.jpg)

_2022-23(%D0%A2%D0%B0%D0%B1%D0%BB_2).jpg)