Это продолжение материала. Читайте первую часть тут.

Грамотный финанализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Показатели оборачиваемости средств

Коэффициенты оборачиваемости выступают показателями деловой активности предприятия, позволяют оценить эффективность управления активами и капиталом предприятия.

Основой для их расчета выступает выручка от продаж продукции или услуг, ее отношение к среднегодовому размеру активов, дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств.

Оборачиваемость активов

Оборачиваемость активов — финансовый показатель степени интенсивности использования организацией всей совокупности имеющихся активов.

Формула оборачиваемости активов:

Оборачиваемость активов = Выручка / Среднегодовая стоимость активов

Данные о выручки можно получить из «Отчета о финансовых результатах», данные о величине активов – из Баланса (сальдо баланса).

Для расчета среднегодовой величины активов находят их сумму на начало и конец года и делят на 2.

Исходя из номеров строк бухгалтерского баланса и Отчета о финансовых результатах, формулу коэффициента оборачиваемости активов по Форме 1 и Форме 2 можно отобразить следующим образом:

Оборачиваемость активов по балансу:

Оборачиваемость активов = (стр. 2110) /((стр. 1600 на начало года по + стр. 1600 на конец года) / 2)

где:

Стр. 2110 — выручка из формы 2;

Стр. 1600 — активы из формы 1.

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства.

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки.

При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов.

Оборачиваемость оборотных средств (активов)

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Согласно бухгалтерскому балансу, оборотные активы включают: запасы, денежные средства, краткосрочные финансовые вложения и краткосрочную дебиторскую задолженность, включая НДС по приобретенным ценностям.

Показатель характеризует долю оборотных средств в общих активах организации и эффективность управления ими.

Формула оборачиваемости оборотных средств:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость оборотных активов

При этом оборотные активы берутся как среднегодовой остаток (т.е. значение на начало года плюс на конец года делят на 2).

Оборачиваемость оборотных средств по балансу:

Оборачиваемость оборотных средств = стр.2110/(стр.1200 на начало года +стр.1200 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1200 — оборотные активы из формы № 1.

Нормативное значение коэффициента не установлено.

Значение показателя колеблется в зависимости от сферы деятельности компании.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов.

Оборачиваемость собственного капитала

Коэффициент оборачиваемости собственного капитала — показатель характеризующий скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия.

Показатель оборачиваемости собственного капитала используется для оценки различных аспектов функционирования предприятия:

- Коммерческий аспект — эффективность системы продаж;

- Финансовый аспект — зависимость от заемных средств предприятия;

- Экономический аспект — интенсивность использования собственного капитала.

Рассматриваемый коэффициент может иметь значение для действующих и потенциальных инвесторов, партнеров, кредиторов, а также играть важную роль с точки зрения процедур внутрикорпоративной оценки качества менеджмента и анализа бизнес -модели.

Формула оборачиваемости собственного капитала:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость капитала

Оборачиваемость собственного капитала по балансу:

Оборачиваемость собственного капитала = стр. 2110 / 0,5 × (стр. 1300 на начало года + стр. 1300 наконец года)).

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1300 – строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Данный показатель относится к группе коэффициентов деловой активности и для него не существует однозначно принятого нормативного значения.

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо.

Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Формула коэффициента оборачиваемости дебиторской задолженности:

Оборачиваемость дебиторской задолженности = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Оборачиваемость дебиторской задолженности = стр.2110/(стр.1230 на начало года +стр.1230 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1230 — дебиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность.

Снижение значения данного коэффициента говорит о задержке оплаты контрагентов.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности — это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками.

Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Оборачиваемость кредиторской задолженности рассчитывается как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности.

Формула коэффициента оборачиваемости кредиторской задолженности:

Оборачиваемость кредиторской задолженности = Покупки / Средняя величина кредиторской задолженности

Поскольку показатель покупок в бухгалтерской отчетности не содержится, применяется упрощенный расчетный вариант:

Покупки = Себестоимость продаж + (Запасы на конец периода – Запасы на начало период)

На практике часто используется более условный вариант расчета, когда вместо покупок берут выручку за период:

Оборачиваемость кредиторской задолженности = Выручка/Средняя величина кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности = стр.2110/(стр.1520 на начало года +стр.1520 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1520 — кредиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Для кредиторов предпочтителен более высокий коэффициент оборачиваемости, в то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

Оборачиваемость запасов

Оборачиваемость запасов показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов.

Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

При этом под запасами в данном случае понимаются и товарные запасы (запасы готовой продукции) и производственные запасы (запасы сырья и материалов).

Формула коэффициента оборачиваемости запасов:

Оборачиваемость запасов может рассчитываться двумя способами.

1. как отношение себестоимость продаж к среднегодовому остатку запасов:

Оборачиваемость запасов (коэффициент) = Себестоимость продаж / Среднегодовой остаток запасов

Среднегодовой остаток рассчитывается как сумма запасов по бухгалтерскому балансу на начало и конец года деленная на 2.

Коэффициент оборачиваемости запасов = стр.2120/(стр.1210 на начало года + стр.1210 на конец года)*0,5

где:

Стр. 2120 — себестоимость продаж из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

2. как отношение выручки от продаж к среднегодовому остатку запасов:

Оборачиваемость запасов = Выручка / Среднегодовой остаток запасов

Коэффициент оборачиваемости запасов = стр.2110/(стр.1210 на начало года + стр.1210 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

Для показателей оборачиваемости запасов нормативов не существует.

Высокая оборачиваемость запасов говорит о рациональности их использования.

Если значение снижается, то это говорит о том, что:

- предприятие накапливает излишек запасов;

- у предприятия плохие продажи.

Если значение коэффициента увеличивается, то это говорит о том, что:

- у предприятия увеличивается оборачиваемость складских запасов;

- увеличиваются продажи.

Рыночные показатели

Анализ рыночной активности предприятия позволяет сделать вывод об эффективности его финансово-хозяйственной деятельности, рациональности дивидендной политики и самое главное – привлекательности для акционеров или инвесторов.

Базовая прибыль на акцию

Главным показателем, учитываемым при анализе рыночных коэффициентов предприятия, является базовая прибыль на акцию.

Базовая прибыль на акцию показывает, сколько рублей прибыли компания заработала за период на одну акцию.

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет.

Базовая прибыль на акцию рассчитывается в отношении держателей обыкновенных акций компании и является частным от деления прибыли или убытка, относящихся к данному классу акционеров, на средневзвешенное количество обыкновенных акций в обращении за период.

Дивидендный доход

Также важный показатель — это дивидендный доход, приходящийся на каждую денежную единицу инвестиций в обыкновенную или привилегированную акцию и характеризующий процент возврата на вложенный в акции капитал.

Дивидендная доходность представляет собой способ измерения объема денежного потока, получаемого за каждый рубль, вложенный в акционерный капитал.

Другими словами, дивидендная доходность фактически, представляет собой окупаемость инвестиций в акции и измеряет «отдачу» от дивидендов.

Дивидендный доход рассчитывается как отношение величины годового дивиденда на акцию к цене акции, выраженное чаще всего в процентах.

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия.

Реальная стоимость предприятия

Потенциальных инвесторов обычно очень интересует коэффициент реальной стоимости предприятия.

Он рассчитывается как отношение рыночной стоимости предприятия к балансовой стоимости предприятия.

Рыночная стоимость предприятия (бизнеса), – это самая вероятная цена, по которой его могут продать в день оценки при следующих условиях: отчуждение происходит на открытом рынке с имеющейся конкуренцией, участники сделки поступают разумно и обладают полной информацией о предмете купли-продажи, а на его стоимость не влияют никакие форс-мажорные обстоятельства.

Если значение коэффициента реальной стоимости предприятия больше или равно 1, то компания привлекательна для инвестора.

В заключение приведем необходимую информацию по основным финансовым коэффициентам для каждой группы показателей деятельности компании в табличном виде:

Шпаргалка для главного бухгалтера

|

Коэффициенты финансовой деятельности |

Смысл |

Формула |

Нормативное значение коэффициента |

Анализ значения коэффициента |

|

Показатели ликвидности |

||||

|

Коэффициент абсолютной ликвидности |

Какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество |

(Денежные средства + краткосрочные финансовые вложения)/ Текущие обязательства |

не менее 0,2, то есть нахождение коэффициента в пределах от 0,2 до 0,5 |

Значение от 0,2 до 0,5 компания способность компании погасить краткосрочные долги в кратчайшие сроки по первому требованию кредиторов |

|

Коэффициент текущей ликвидности |

Способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов |

Оборотные активы/ Краткосрочные обязательства |

не ниже 1 |

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. |

|

Коэффициент быстрой ликвидности |

Какую долю текущей (краткосрочной) задолженности, компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства. |

(Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/ Текущие обязательства |

не менее 1 |

Если коэффициент равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Если значение меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами. |

|

Показатели рентабельности |

||||

|

Рентабельность оборотных средств |

Отражает эффективность оборотных средств применения в процессе изготовления продукции |

Чистая прибыль/ оборотные средства |

более 1 |

Значение больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием. Отрицательный результат демонстрирует неправильную организацию производства |

|

Рентабельность активов |

Показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании |

Прибыль за период/ средняя величина активов за период х 100% |

В зависимости от деятельности компании. Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%. |

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании |

|

Рентабельность продаж |

Показывает, прибыльная или убыточная деятельность предприятия и определяет долю прибыли в каждом заработанном рубле |

Чистая прибыль/ Выручка х 100% |

Специальных нормативов для рентабельности продаж нет |

Коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно. Коэффициент свыше 30% говорит о сверхрентабельности. |

|

Рентабельность собственного капитала |

Показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие |

Чистая прибыль/ Собственный капитал х 100% |

значение коэффициента от 10 до 12% для бизнеса в развитых странах. Для российской экономики считается нормой 20-процентное значение |

Следует сравнивать значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты |

|

Показатели оборачиваемости активов |

||||

|

Оборачиваемость активов |

Показывает степень интенсивности использования организацией всей совокупности имеющихся активов |

Выручка/ Среднегодовая стоимость активов |

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства |

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки. При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов. |

|

Оборачиваемость собственного капитала |

Показывает скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия |

Выручка/ Среднегодовая стоимость капитала |

Данный показатель относится к группе коэффициентов деловой активности и для него не существует нормативного значения |

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо. Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе. |

|

Оборачиваемость оборотных активов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств |

Выручка/ Среднегодовая стоимость оборотных активов |

Нормативное значение коэффициента не установлено. Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. |

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов |

|

Оборачиваемость материально-производственных запасов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов. |

Себестоимость продаж/ Среднегодовой остаток запасов; или Выручка/ Среднегодовой остаток запасов |

Для показателей оборачиваемости запасов нормативов не существует. |

Высокая оборачиваемость запасов говорит о рациональности их использования. Если значение снижается, то это говорит о том, что:

Если значение коэффициента увеличивается, то это говорит о том, что:

|

|

Оборачиваемость дебиторской задолженности |

Измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей |

Выручка/ Средний остаток дебиторской задолженности |

Определенного нормативного значения у коэффициента нет |

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность. Снижение значения данного коэффициента говорит о задержке оплаты контрагентов. |

|

Оборачиваемость кредиторской задолженности |

Измеряет скорость погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности |

Покупки /Средняя величина кредиторской задолженности; или Выручка/Средняя величина кредиторской задолженности |

Определенного нормативного значения у коэффициента нет. |

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием. Для кредиторов предпочтителен более высокий коэффициент оборачиваемости. В то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности. |

|

Рыночные показатели |

||||

|

Прибыль на 1 акцию |

Показывает сколько рублей прибыли компания заработала за период на одну акцию |

Прибыль или убыток/ средневзвешенное количество обыкновенных акций в обращении за период |

Нормативного значения у коэффициента нет |

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет. |

|

Дивидендный доход |

Показывает окупаемость инвестиций в акции и измеряет «отдачу» от дивидендов |

Годовой дивиденд на акцию/ цена акции х 100% |

Нормативного значения у коэффициента нет |

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия |

|

Коэффициент рыночной (реальной стоимости) предприятия |

Показывает вероятную цену, по которой можно продать предприятие в день его оценки |

Рыночная стоимость предприятия/ балансовая стоимость предприятия |

Нормативного значения у коэффициента нет |

Если значение больше или равно 1, то компания привлекательна для инвестора. |

Исследования11 января 2023 в 07:00837

О чём говорят инвестору показатели деловой активности

Как оценивают экономическую ситуацию руководители промышленных предприятий России

Для чего нужны показатели деловой активности

О чём говорят инвестору показатели деловой активности

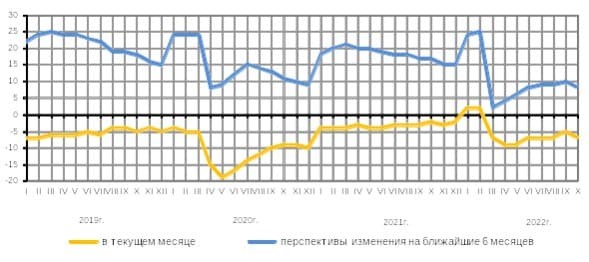

Деловая активность организаций России в 2022 году

Рис. 1. Источник: данные Росстата

Рис. 2. Источник: данные Росстата

Рис. 3. Источник: данные Росстата

Рис. 4. Источник: данные Росстата

Какими будут показатели деловой активности по итогам IV квартала

Деловая активность: понятие, сущность, цель и задачи анализа деловой активности. Система показателей деловой активности

Содержание

- 1 Что такое деловая активность? Определение понятия с позиции различных ученых

- 2 Источники информации для анализа деловой активности

- 3 Для чего проводят анализ деловой активности: цель и задачи

- 4 Показатели анализа деловой активности

- 5 Пример анализа показателей деловой активности

Одним из комплексных методов оценки эффективности функционирования современной компании на рынке, является оценка показателей ее деловой активности, включающих как количественный, так и качественный подход к исследованию эффективности функционирования организации. В условиях рыночных отношений и высокого уровня конкуренции, значимость оценки деловой активности организации, принимает особое значение в исследовании ее финансового состояния, формировании стратегического плана и перспектив развития. Приведение отчетности российских предприятий к международным стандартам, позволяет проводить оценку деловой активности не только для внутренних пользователей, но и для потенциальных инвесторов, при этом возникает возможность определить эффективность использования капитала, активов, производственно-сбытовой деятельности по стандартам, принятым на международном уровне.

Что такое деловая активность? Определение понятия с позиции различных ученых

Понятие деловой активности в практику российских компаний, по утверждению отдельных ученных, пришло в 1992 году. Именно на этом этапе, начался наиболее высокий рост рыночной активности хозяйствующих субъектов, что потребовало оценки эффективности их деятельности с количественной и качественной точки зрения, а так же положения на рынке реализуемой продукции. Соответственно, оценка деловой активности в начале девяностых годов прошлого века, применялась только к предприятиям, имеющим доступ на международные рынки сбыта продукции, а ее необходимость была вызвана наличием интересов зарубежных покупателей к деятельности компаний.

Рассмотрим же определение «ДЕЛОВОЙ АКТИВНОСТИ» с позиции различных авторов:

| Автор |

Определение понятия «деловая активность» |

| Н.Н. Харитонова |

В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала…, в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. |

| С. Л. Дзахоева |

Деловая активность это процесс динамичного развития предприятия, возможность достижения предприятием запланированных целей посредством эффективного использования своего потенциала, увеличение рынков сбыта своей продукции и повышение устойчивости финансового состояния. |

| О.П. Разинькова |

Деловая активность предприятия проявляется, прежде всего, в скорости оборота его средств, а анализ деловой активности заключается в исследовании уровней и динамики коэффициентов оборачиваемости. |

|

А. А. Фатхуллина |

Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств, анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости. |

| Р.Б. Шестаков |

В широком смысле означает комплекс усилий, направленных на продвижение фирмы на рынках товаров, труда, капитала. Деловая активность компании проявляется в динамике ее развития, в увеличении доходов, эффективном использовании экономических и финансовых ресурсов, укреплении партнерских отношений, расширении рынков сбыта своей продукции (услуг), опережающем росте объемов продаж продукции компании по сравнению с ростом стоимости ее бренда. |

| И.О. Евстигнеева |

Деловая активность является комплексной и динамичной характеристикой предпринимательской деятельности и использования ресурсов. |

Таким образом, данная категория характеризует положение компании на рынке сбыта основной продукции или услуг, состояние эффективности использования капитала, активов, дебиторской и кредиторской задолженности, а так же уровень основных показателей рентабельности.

Источники информации для анализа деловой активности

Оценка деловой активности производится на основании, как правило, финансовой отчетности предприятия, при этом, для исследования качественных характеристик деловой активности, могут потребоваться данные: маркетинговых исследований; внутренней управленческой отчетности, данные статистических форм отчетности и данные аналогичных конкурирующих и (или) эталонных компаний.

В

целом источники информации для анализа деловой активности делятся на внутренние

и внешние:

1. Внутренние источники:

—

бухгалтерский баланс;

—

отчет о финансовых результатах;

—

отчет о движении денежных средств;

—

отчет об изменениях капитала;

—

пояснения и приложения к бухгалтерскому балансу и отчету о финансовых

результатах;

—

статистические формы отчетности о численности персонала, объемах произведённой

и отгруженной продукции;

— оборотные ведомости, аналитические и синтетические регистры по отдельным счетам.

2. Внешние источники:

—

данные маркетинговых исследований;

—

данные периодических изданий;

—

данные сети «Интернет»;

— не законно добытые данные (промышленный шпионаж).

Для чего проводят анализ деловой активности: цель и задачи

Целью анализа деловой активности предприятия является определение резервов повышения ее уровня и улучшения положения компании на рынке сбыто продукции и услуг.

Показатели анализа деловой активности

1. Количественные

показатели:

1.1. Коэффициент оборачиваемости запасов материалов – это показатель характеризующий объем продаж (выручки) на 1 руб., имеющихся у предприятия средних запасов, рассчитывается следующим образом:

Коб.з = Т/Зср

где, Коб.з — коэффициент оборачиваемости запасов

материалов (оборотов); Зср – средняя величина запасов в

анализируемом (расчетном) периоде; Т – объем продаж в денежном выражении.

1.2. Период оборачиваемости запасов материалов – это показатель характеризующий, период совершения одного оборота запасов материалов, рассчитывается следующим образом:

Lоб.з = D/ Коб.з

где, Lоб.з -период оборачиваемости запасов материалов (в днях); D — количество

дней в анализируемом периоде (30, 60, 90, 180, 360).

1.3. Коэффициент оборачиваемости дебиторской задолженности – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины дебиторской задолженности расчетного периода, рассчитывается следующим образом:

Коб.дз = Т / ДЗср

где, Коб.дз — коэффициент оборачиваемости дебиторской

задолженности (оборотов); ДЗср – средняя величина дебиторской задолженности в анализируемом

(расчетном) периоде.

1.4. Период оборачиваемости дебиторской задолженности – это показатель характеризующий, период совершения одного оборота дебиторской задолженности, рассчитывается следующим образом:

Lоб.дз = D/ Коб.дз

где, Lоб.дз -период оборачиваемости дебиторской задолженности (в днях).

1.5. Коэффициент оборачиваемости кредиторской задолженности – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины кредиторской задолженности расчетного периода, рассчитывается следующим образом:

Коб.кз = Т/КЗср

где, Коб.кз — коэффициент оборачиваемости кредиторской задолженности (оборотов); ДКср – средняя величина кредиторской задолженности в анализируемом (расчетном) периоде.

1.6. Период оборачиваемости кредиторской задолженности – это показатель характеризующий, период совершения одного оборота дебиторской задолженности, рассчитывается следующим образом:

Lоб.кз = D/ Коб.кз

где, Lоб.кз

-период оборачиваемости кредиторской задолженности (в днях).

1.7. Коэффициент оборачиваемости капитала – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины капитала компании расчетного периода, рассчитывается следующим образом:

Коок = Т/Аср

где, Коок — коэффициент оборачиваемости капитала

(оборотов); Аср – средняя величина капитала в анализируемом (расчетном)

периоде.

1.8. Фондоотдача – это показатель характеризующий объем продаж (выручки) на 1 руб., средней величины основных производственных фондов компании расчетного периода, рассчитывается следующим образом:

Фот = Т/ОСср

где, Фот – фондоотдача;

ОСср — средняя величина основных производственных фондов в анализируемом (расчетном) периоде.

1.9 Операционный цикл – показатель, характеризующий длительность кругооборота операционных, оборотных активов компании, рассчитывается следующим образом:

Цоп = Цооб1 + Цооб2 ……+ Цообn

где, Цоп

– операционный цикл; Цооб1 + Цооб2 ……+ Цообn — сумма периода оборотов

операционных оборотных активов.

1.10 Рентабельность продаж – показатель, характеризующий величину выручки (объема продаж) на 1 руб. прибыли от продаж, рассчитывается следующим образом:

Роб.пр = Ппр/Т * 100%

где, Роб.пр

– рентабельность продаж; Ппр – прибыль от продаж.

1.11 Рентабельность продукции – показатель, характеризующий величину затрат (себестоимости) на 1 руб. прибыли от продаж, рассчитывается следующим образом:

Рт = Ппр/З (СС) * 100%

где, Рт

– рентабельность продукции (услуг); З (СС) – затраты (себестоимость).

1.12 Рентабельность собственного капитала – показатель, характеризующий величину собственного капитала на 1 руб. прибыли до налогообложения или чистой прибыли, рассчитывается следующим образом:

Рск = Пня/СКср * 100%

Рск = Пч/СКср * 100%

где, Рск – рентабельность собственного капитала; Пня – прибыль до налогообложения; Пч – чистая прибыль; СКср – средняя величина собственного капитала.

2. Качественные показатели:

2.1 Инвестиционная привлекательность. Комплексный — интегральный показатель, рассчитываемый на основе пятифакторной модели Э.Альтмана:

Z=1,2Х1+ 1,4Х2+3,3Х3+0,6Х4+Х5

где, Х1 – отношение собственных оборотных средств к среднегодовой величине активов; Х2 – отношение чистой прибыли компании к среднегодовой величине активов; Х3 – отношение бухгалтерской прибыли к среднегодовой величине активов; Х4 – отношение рыночной стоимости собственного капитала к привлеченному (заемному) капиталу; Х5 – отношение выручки к среднегодовой величине актив.

Границы допустимого значения Z составляют от 1,8 до 2,9 пунктов, при этом, чем выше

значение итогового интегрального показателя, тем выше инвестиционная привлекательность.

2.2 Маркетинговые исследования – являются качественным показателем, характеризующим положение предприятия на рынке, конкурентов предприятия, основных поставщиков, покупателей, долю и емкость рынка.

2.3 Широта ассортимента – показатель, характеризующий количество товарных групп предприятия, рассчитывается следующим образом:

J = J1/SJ

где, J – широта

ассортимента; J1 – количество ассортимента на анализируемый момент; SJ – общее количество ассортимента.

2.4 Широта рынков сбыта – показатель, характеризующий количество рынков сбыта предприятия, рассчитывается следующим образом:

R = R1/SR

где, R – широта

рынков сбыта; R1 – количество рынков сбыта на анализируемый момент; SR – общее количество рынков сбыта.

Остальные показатели, характеризующие качественную составляющую деловой активности организации, такие как: конкурентоспособность, уровень руководства, наличие стабильных покупателей и поставщиков, положение на рынке, деловая репутация, относятся к индивидуальным показателям и для каждого предприятия определяются по-разному.

Пример анализа показателей деловой активности

| Показатели | 2014 г. | 2015 г. | 2016 г. |

| 1. Коэффициент оборачиваемости запасов, оборотов | 11,54 | 11,33 | 9,18 |

| 2. Период оборачиваемости запасов материалов, дней | 31,19 | 31,78 | 39,23 |

| 3. Коэффициент оборачиваемости дебиторской задолженности, оборотов | 77,65 | 118,9 | 44,46 |

| 4. Период оборачиваемости дебиторской задолженности, дней | 4,64 | 3,03 | 8,1 |

| 5. Коэффициент оборачиваемости кредиторской задолженности, оборотов | 32,28 | 38,82 | 40,48 |

| 6. Период оборачиваемости кредиторской задолженности, дней | 11,15 | 9,27 | 8,89 |

| 7. Коэффициент оборачиваемости капитала, оборотов | 8,44 | 8,42 | 6,19 |

| 8. Фондоотдача, руб. | 53,15 | 51,97 | 45,43 |

| 9. Рентабельность продаж, % | 7,99 | 7,6 | 6,6 |

| 10. Рентабельность продукции, % | 8,68 | 8,22 | 7,06 |

| 11. Рентабельность собственного капитала по балансовой прибыли, % | 117,26 | 104,44 | 59,26 |

| 11. Рентабельность собственного капитала по чистой прибыли, % | 111,07 | 98,79 | 55,58 |

Вывод: В целом, как можно заметить, из динамики количественных показателей деловой активности ООО «ХХХ», их значение изменяется не стабильно на протяжении анализируемого периода. Поэтому, необходимо более тщательно разобрать каждый их проанализированных показателей и определить факторы, которые оказали влияние на его изменение.

Просмотров 73 933

В учебной литературе встречаются различные определения понятия деловая активность предприятия.

Так, В.В. Ковалев определяет деловую активность в широком смысле как весь спектр усилий направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность компании. При этом деловая активность коммерческой организации проявляется в динамичности ее развития, достижения ею поставленных целей, эффективном использовании экономического потенциала, расширении рынков сбыта своей продукции.

Л.В. Донцова и Н.А. Никифорова отмечают, что деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Некоторые авторы заменяют сущность деловой активности показателями ее характеризующими. Так, О.В. Ефимова и М.В. Мельник в качестве анализа деловой активности иллюстрируют операционный цикл хозяйствующего субъекта.

Сравнительный анализ других отечественных и зарубежных подходов к определению деловой активности приведен в таблице

| Авторы работ по изучению деловой активности | Сущность подхода в изучении деловой активности компании | Основные показатели |

|---|---|---|

| Ю. Бригхэм | Деловую активность предприятия оценивает коэффициентами качества управления активами; автор делает упор на сравнение полученных коэффициентов со среднеотраслевыми данными. | Оборачиваемость товарно-материальных запасов, оборачиваемость основных средств, средний срок инкассации, оборачиваемость всех активов. |

| Дж. К. Ван Хорн | Видит методику оценки деловой активности в рассмотрении вопроса о внешнем финансировании. | Показатели ликвидности; рентабельности; удельного веса заемного капитала; обеспеченности процентов по кредитам. |

| О.В. Ефимова | Автор делает акцент на анализе операционного цикла предприятия. | Период операционного цикла, оборота оборотных активов, средний период оборота денежных средств и краткосрочных финансовых вложений. |

| Д.А. Ендовицкий, В.А. Лубков | Предложили показатели анализа деловой активности, учитывающей внешние и внутренние взаимосвязи. | Коэффициент инвестиционной деловой активности, экономическая добавленная стоимость. |

| В.В. Ковалев | Полагает, что деловая активность коммерческой предприятия выражается в динамичности ее развития. | Оценка степени выполнения планов, норм, нормативов; коэффициент устойчивости экономического роста; оценка динамичности созревания фирмы. |

| Л.И. Ушвицкий | Рассматривает деловую активность через призму качественных показателей. | Положение на рынке; зависимость компании от крупных поставщиков; деловая репутация. |

| Р. Холт | Базируется на показатели эффективности производственной деятельности, измеряющие прибыльность фирмы и ее способность использовать активы. | Прибыльность продаж, доходность активов, валовая прибыль, доходность капитала, показатели выплаты дивидендов и покрытия процентов, прибыль на акцию; рентабельность капитала. |

| А.Д. Шеремет, Г.В. Савицкая | Отождествляют оборачиваемость и деловую активность обязательств и активов. | Коэффициенты оборачиваемости капитала, оборачиваемость и рентабельность капитала. |

Суммируя, сформулируем обобщенное определение понятия деловая активность предприятия.

Деловая активность предприятия – это результативность и эффективность производственно-коммерческой деятельности предприятия (скорость оборачиваемости его средств).

Деловая активность предприятия в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств.

Информационной базой для анализа деловой активности традиционно является бухгалтерская (финансовая) отчетность организации. Для целей внутреннего анализа могут также использоваться данные синтетического и аналитического учета.

Анализ деловой активности предприятия заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов (показателей) оборачиваемости.

Коэффициенты (показатели) оборачиваемости показывают, сколько раз за анализируемый период оборачиваются те или иные активы предприятия. Обратная величина, помноженная на 360 дней (или количество дней в анализируемом периоде), указывает на продолжительность одного оборота этих активов. Показатели оборачиваемости имеют большое значение для оценки финансового положения предприятия, поскольку скорость оборота средств оказывает непосредственное влияние на платежеспособность предприятия. А увеличение скорости оборота средств отражает повышение производственно-технического потенциала предприятия.

Коэффициенты оборачиваемости имеют большое значение для оценки финансового состояния предприятия, поскольку скорость оборота капитала, то есть скорость превращения его в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота капитала отражает при прочих равных условиях повышение производственно-технического потенциала предприятия. Для этого рассчитываются показатели оборачиваемости, дающие наиболее обобщенное представление о хозяйственной активности анализируемого предприятия.

Деловая активность имеет тесную взаимосвязь с другими важнейшими характеристиками предприятия. Прежде всего, речь идет о влиянии деловой активности на инвестиционную привлекательность, финансовую устойчивость, кредитоспособность. Высокая деловая активность хозяйствующего субъекта мотивирует потенциальных инвесторов к осуществлению операций с активами этой компании, вложению средств.

Деловая активность организации довольно чувствительна к изменениям и колебаниям различных факторов и условий. Основополагающее влияние на деловую активность хозяйствующих субъектов оказывают макроэкономические факторы, под воздействием которых может формироваться либо благоприятный «предпринимательский климат», стимулирующий условия для активного поведения хозяйствующего субъекта, либо наоборот – предпосылки к свертыванию и затуханию деловой активности. Достаточно высокую значимость имеют также и факторы внутреннего характера, в принципе подконтрольные руководству организаций. Кроме того, от уровня и характера деловой активности зависят, в конечном итоге, структура капитала, платежеспособность, ликвидность организации и др.

Являясь важнейшей характеристикой функционирования коммерческой организации, деловая активность может быть оценена с помощью ряда показателей, а, следовательно, является объектом экономического анализа в рамках анализа деловой активности. Обобщенно оценку деловой активности можно представить в виде схемы:

Анализ и оценка деловой активности осуществляется на качественном и количественном уровнях. Анализ на качественном уровне предполагает оценку деятельности предприятия по неформальным критериям: широта рынков сбыта (внутренних и внешних), деловая репутация предприятия, его конкурентоспособность, наличие постоянных поставщиков и покупателей, долгосрочных договоров купли-продажи, имидж, торговая марка и пр. Данные критерии целесообразно сопоставлять с аналогичными параметрами других хозяйствующих субъектов, действующих в данной отрасли или сфере бизнеса. Количественные критерии деловой активности характеризуются системой абсолютных и относительных показателей. Среди абсолютных показателей необходимо выделить объём реализованной продукции, товаров, работ, услуг, прибыль, величину авансируемого капитала, оборотных средств, денежных потоков и др. Целесообразно сравнивать эти параметры в динамике за ряд периодов (месяцев, кварталов, лет).