Задание №6245.

Базовые понятия социальных наук. ЕГЭ по обществознанию

Установите соответствие между функциями налогов и их содержанием: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

СОДЕРЖАНИЕ ФУНКЦИЙ

А) поддержка налоговыми льготами предприятий малого бизнеса

Б) создание условий для ускоренного развития отдельных отраслей

В) изъятие части доходов предприятий и граждан на государственные нужды

Г) передача части налоговых поступлений в пользу малообеспеченных слоёв

ФУНКЦИИ НАЛОГОВ

1) фискальная

2) распределительная

3) регулирующая

Пояснение:

А — 3.

Б — 3.

В — 1.

Г — 2.

Функции налогов:

— Фискальная — обеспечение финансирования государственных расходов на содержание государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет достаточных средств, например, фундаментальной науки, многих учебных заведений, библиотек и т. д.

— Распределительная — перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе.

— Регулирующая — призвана обеспечить государству возможность посредством налоговых сборов проводить экономическую политику.

Показать ответ

Источник: Обществознание, ЕГЭ. 30 типовых вариантов. А.Ю. Лазебникова, Т.В. Коваль. 2020

Сообщить об ошибке

Тест с похожими заданиями

Для развития субъектов малого и среднего предпринимательства, для оказания всесторонней помощи и поддержки российским предпринимателям принят и действует национальный проект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

Кому государство помогает в рамках указанного нацпроекта

-

самозанятым гражданам;

-

начинающим предпринимателям;

-

растущим субъектам МСП, нацеленным на дальнейшее развитие.

Механизм нацпроекта устроен так, чтобы каждый из перечисленных субъектов МСП смог бы получить меры поддержки и услуги, которые необходимы на определенной стадии развития его бизнеса.

Нацпроект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» развивается в настоящее время, о чем свидетельствует принятие нашими законодателями конкретных мер для его реализации, как за прошедшее время, так и в нынешнем 2023 году.

Предлагаем рассмотреть конкретные меры для поддержки МСП в рамках указанного нацпроекта, которые были приняты ранее, но продолжат действовать в 2023 году:

-

Продолжат работу созданные в субъектах Российской Федерации Центры «Мой бизнес», которые окажут и консультационную поддержку, и даже маркетинговые услуги, а также услуги по популяризации продукции, тренинги, обучение, семинары и пр.

Полная информация о деятельности Центров «Мой бизнес» – на портале «Мой бизнес» в разделе «Инфраструктура МСП».

-

Субъекты МСП могут воспользоваться заемными средствами по сниженным ставкам, а также в соответствии со статьей 7 закона от 03.04.2020 № 106-ФЗ «О внесении изменений в Федеральный закон „О Центральном банке Российской Федерации (Банке России)“ и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа» субъекты МСП могут обратиться в кредитную организацию для получения «кредитных каникул» (отсрочка по возврату кредита или уменьшение размера кредитных платежей в течение льготного периода).

При этом указанная мера поддержки распространяется на субъектов МСП, заключивших кредитный договор с кредитной организацией до 1 марта 2022 и осуществляющих деятельность в отраслях, определенных постановлением Правительства от 10.03. 2022 № 337 «Об утверждении перечня отраслей, в которых осуществляет деятельность заемщик, указанный в части 1 статьи 7 закона „О внесении изменений в Федеральный закон „О Центральном банке Российской Федерации (Банке России)“ и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа“ и о признании утратившими силу отдельных положений некоторых актов Правительства Российской Федерации».

-

Постановлением Правительства от 28.03. 2022 № 497 «О введении моратория на возбуждение дел о банкротстве по заявлениям, подаваемым кредиторами».

с 1 апреля 2022 года введен и продлен до апреля 2023 года мораторий на возбуждение дел о банкротстве по заявлениям, подаваемым кредиторами, в отношении юридических лиц и граждан, в том числе индивидуальных предпринимателей (за исключением должников, являющихся застройщиками многоквартирных домов и (или) иных объектов недвижимости, включенных в соответствии со статьей 23.1 закона от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» в единый реестр проблемных объектов на дату вступления в силу постановления).

-

Для того, чтобы снизить налоговую нагрузку на субъекты МСП, были приняты многочисленные меры в соответствии с законом от 26 марта 2022 № 67-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации», в числе которых на 1 января 2022 была зафиксирована кадастровая стоимость недвижимого имущества, применяемая для исчисления налога на имущество организаций, налога на имущество физических лиц и земельного налога за 2023 год.

-

Продлены полномочия субъектов Российской Федерации по установлению «налоговых каникул» для новых ИП на УСН или ПСН еще на год по сравнению с ранее установленным сроком – теперь до 1 января 2025 года.

В 2022 – 2023 годах предоставлено право на заявительный порядок возмещения НДС без банковской гарантии всем организациям (кроме находящихся в процессе реорганизации, ликвидации или банкротства) в сумме, не превышающей сумму налогов и страховых взносов, уплаченную за предшествующий год.

-

В тестовом режиме в открытом доступе запущена цифровая платформа для субъектов МСП, разработанная АО «Корпорация «МСП» совместно с Минэкономразвития в рамках федерального проекта «Создание Цифровой платформы с механизмом адресного подбора и возможностью дистанционного получения мер поддержки и специальных сервисов субъектами малого и среднего предпринимательства и самозанятыми гражданами», предусмотренного паспортом Национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

Работа платформы направлена на получение наиболее востребованных для развития бизнеса государственных и коммерческих сервисов, услуг и мер поддержки.

Учитывая, что санкционное давление на Россию не прекращается, Правительством РФ реализуется комплекс мер, направленных на улучшение условий ведения предпринимательской деятельности в ситуации внешнего санкционного давления.

На мастер-классе по «Грантам и субсидиям» расскажем подробно о государственных мерах поддержки.

Новые меры для поддержки МСП в рамках указанного нацпроекта, которые начнут действовать в 2023 году.

1. Мораторий на плановые неналоговые проверки продлен до 31 декабря 2023 года.

Исключения: указанный мораторий не распространяется на внеплановые и налоговые проверки, например, если было выявлено нарушение законодательства.

2. Новые права участников соглашения о защите и поощрении капиталовложений (СЗПК).

Участники СЗПК при расчете налога на имущество смогут применить налоговый вычет в порядке и на условиях, которые предусмотрены ст. 382.1 НК с 1 января 2023 года.

От налога на имущество полностью освобождены следующие СМП:

-

объекты, налоговая база по которым определяется как их кадастровая стоимость (это только для юридических лиц);

-

для ИП – объекты торгово-офисного назначения, внесенные в перечень с учетом особенностей, предусмотренных пунктом 10 статьи 378.2 НК.

3. Перерасчет и новый учет некоторых видов налогов.

Например, если иностранный кредитор простил долг, то эти денежные средства можно не учитывать при расчете налога на прибыль.

4. Льготное кредитование для субъектов МСП.

В этой категории принято много мер, поэтому выделим основные и универсальные:

-

для предпринимателей, которых мобилизовали для участия в СВО, продлены кредитные каникулы на кредиты и займы, которые они получили до мобилизации.При этом обязательства таких предпринимателей будут приостановленыдо окончания прохождения военной службы.

Данной льготой могут воспользоваться все категории мобилизованных: от заключивших контракт до добровольцев, а также -на членов их семей.

-

Объединенная программа льготного кредитования для МСП в 2023 году. Субъекты МСП вправе получить кредиты под 2,5 и 4% на перестройку и развитие производства, для закупки оборудования, запуска новых производств.

-

Программа стимулирования кредитования субъектов МСП, в соответствии с которой субъекты МСП вправеполучить кредит в размере от 3 млн до 1 млрд рублей на срок до трех лет.

-

Льготный кредит «1764». Эта программа действовала и ранее. Ее продлили на 2023 год. Льготный кредит «1764» по ставке до 8,5% годовых выдается компаниям на приобретение, создание или пополнение ОС в сфере бытовых услуг, общепита, торговли, сельского хозяйства, обрабатывающего производства, строительства, транспортировки и хранения, утилизации отходов, производства и распределения электроэнергии, газа и воды, туризма, образования и здравоохранения.

5. Возмещение НДС без банковской гарантии или поручительства в размере, который не превышает сумму налогов и взносов за предыдущий год.

6. С 1 июля 2022 года блокировка счета ФНС возможна не менее, чем через две недели с момента направления ФНС поручения о списании недоимки в банк (см. письмо ФНС от 31.05.2022 № ЕД-26-8/10).

7. С 1 января 2023 года компании или ИП не будут штрафовать, если они подали уточненную налоговую декларацию с опозданием, но на едином налоговом счете есть деньги, чтобы оплатить налоги и пени (подп. 38 п. 10 ст. 1 закона от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»).

8. Неустойка начисляется с 31 дня просрочки

До конца 2023 года пени по налогам продолжат начислять по 1/300 ставки ЦБ за весь период. Ранее с 31 дня просрочки неустойку нужно было платить по 1/150 ставки ЦБ за день. Льготы действует только для юрлиц, на ИП изменения не распространяются.

9. Комиссия за использование СБП.

Минфин принял решение выделить в 2023 году 250 млн рублей на компенсацию расходов малому бизнесу на использование системы быстрых платежей.

Для возврата суммы комиссий компания или ИП должны быть в Едином реестре субъектов малого и среднего предпринимательства. Выплаты поступают ежемесячно на расчетный счет компании или ИП. При этом не нужно писать заявление на возврат или предоставлять отчетность.

10. Упрощенная выдача лицензий.

До 1 марта 2023 года продлен эксперимент по упрощенной выдаче лицензий и разрешений.

Более глубокие знания об особенностях и тонкостях работы с нацпроектами вы сможете получить, пройдя авторский мастер-класс для юристов и бухгалтеров нового поколения в Академии правовых и финансовых советников «Правовой советник по грантам».

Реклама: ИП Муравьева, ИНН: 782509312662, erid: LjN8K31Xo

Государство принимает различные меры поддержки малого бизнеса. Одни касаются льгот по налогам и страховым взносам, другие — упрощения бухучета, третьи — кредитования по пониженным ставкам. Пользуетесь ли вы всеми привилегиями?

Кто относится к субъектам малого и среднего предпринимательства

Для применения определенных льгот и преимуществ важно, чтобы организация и ИП входили в Реестр субъектов малого и среднего предпринимательства (МСП). Его ведет ФНС России, опираясь на данные отчетности и иные сведения, которыми она располагает.

При отнесении организаций и ИП к субъектам МСП ФНС России исходит из критериев, установленных ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ.

|

Виды МСП |

Доходы за предыдущий год (без НДС) |

Численность |

Структура уставного (складочного) капитала для организаций |

|---|---|---|---|

|

Малые предприятия в т.ч. микропредприятия |

Не более 800 млн руб. |

Не более 100 чел. |

Не более 25% капитала (голосующих акций) принадлежит:

Не более 49% капитала принадлежит:

|

|

Не более 120 млн руб |

Не более 15 чел. |

||

|

Средние предприятия |

Не более 2 млрд руб. |

250 чел. Исключения:

|

Есть особые, льготные критерии по структуре уставного капитала организаций. Они касаются, в частности:

- обществ, акции которых отнесены к акциям высокотехнологичного или инновационного сектора экономики;

- организаций, внедряющих результаты интеллектуальной деятельности (программы для ЭВМ, базы данных, изобретения и пр., исключительные права на которые принадлежат их учредителям), в бюджетных и автономных научных или образовательных учреждениях;

- хозяйственных обществ и партнерств, получивших статус участника проекта в «Сколково»;

- ООО, участники которых — общероссийские общественные объединения инвалидов, при условии что среднесписочная численность инвалидов составляет не менее 50%, а доля оплаты труда инвалидов — не менее 25%.

Вновь созданные организации и ИП попадут в реестр МСП автоматически 10-го числа следующего после регистрации месяца. Условие для организаций — структура капитала должна соответствовать указанным выше критериям. Зарегистрированные с 1 июля текущего календарного года будут числиться как микропредприятия до 30 июня следующего года. После окончания этого периода для признания их субъектами МСП будут учитываться показатели численности и дохода (п. 3, п. 4.1 ст. 4 № 209-ФЗ).

Курсы повышения квалификации и профпереподготовки для бухгалтеров коммерческих организаций на ОСНо и УСН. Выберите нужное обучение.

Налоговые каникулы для ИП

Налоговые каникулы — это возможность первые два года после регистрации ИП не платить налог по УСН и ПСН, то есть применять ставку 0%. Такая льгота прямо не предусмотрена НК РФ, а может быть введена только региональными законами.

Налоговые каникулы могут вводиться для определенных сфер деятельности:

- производственной,

- социальной,

- сферы бытовых услуг населению,

- сферы услуг по предоставлению мест для временного проживания.

При УСН доля доходов от деятельности, облагаемой по нулевой ставке, в общем объеме доходов от реализации должна быть не менее 70%.

Регионы могут ввести дополнительные ограничения:

- по средней численности работников;

- по предельному размеру дохода от реализации.

Чтобы продолжить использовать нулевую ставку, нельзя допустить перерыва в применении УСН или ПСН в течение двух налоговых периодов. Особенно важно это для ПСН. Если между полученными патентами есть перерывы в сроке действия, то право на нулевую ставку теряется (п. 1 Письма Минфина России от 17.10.2016 № 03-11-09/60291).

Пониженные тарифы страховых взносов

Все субъекты МСП имеют право применять пониженные тарифы страховых взносов.

В пределах МРОТ, установленного на начало года, взносы начисляются по общим тарифам: на ОПС — 22%, на ОМС — 5,1%, на ВНиМ — 2,9%. С суммы, превышающей МРОТ, по итогам каждого месяца страховые взносы начисляются по пониженным тарифам (пп. 17 п. 1, п. 2.1 ст. 427 НК РФ):

- на ОПС — 10% — как в пределах установленной предельной величины базы для страховых взносов, так и свыше нее;

- на ОМС — 5%;

- на ВНиМ — 0%.

На начало 2022 года МРОТ составлял 13 890 руб. в месяц — весь год страховые взносы рассчитывались исходя из этой величины.

Подробный пример расчета страховых взносов вы найдете в нашей шпаргалке.

В конце статьи есть шпаргалка

При расчете страховых взносов по пониженным тарифам нужно учесть следующее:

- Применение пониженных тарифов является обязанностью, а не правом плательщика страховых взносов. Если субъекты МСП не применяли их, то должны сдать уточненные расчеты с момента включения в единый реестр МСП, но не ранее 1 апреля 2020 года (Письмо Минфина России от 03.06.2021 № 03-15-05/43471).

- Для расчета страховых взносов по пониженным тарифам не надо увеличивать МРОТ на районные коэффициенты и процентные надбавки (Письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

- Пониженные тарифы страховых взносов можно применять к выплатам не только по трудовым договорам, но и по договорам ГПХ (Письмо Минфина России от 17.08.2018 № 03-15-06/58587).

С 2023 года будет применяться единый тариф страховых взносов, то есть они не будут подразделяться на ОПС, ОМС и на случай ВНиМ. Страховые взносы для субъектов МСП будут исчисляться в пределах МРОТ по тарифу 30%, а сверх этой величины по тарифу 15% (Федеральный закон от 14.07.2022 № 239-ФЗ).

Перенос сроков уплаты налога по УСН в 2022 году

Льготы для малого бизнеса

Рекомендации эксперта для бухгалтеров

Запись вебинара

В 2022 году перенесен срок уплаты годового платежа 2021 года и авансового платежа I квартала 2022 года на шесть месяцев. Статус субъекта МСП здесь неважен, имеет значение только вид деятельности, указанный в Приложении к Постановлению Правительства РФ от 30.03.2022 № 512.

Платеж за 2021 год для организаций переносится с 31 марта на 31 октября 2022 года, а для ИП — с 30 апреля на 30 ноября 2022 года.

Срок уплаты авансового платежа за I квартал 2022 года для организаций и ИП переносится с 25 апреля на 30 ноября 2022 года.

Помимо этого, предоставляется рассрочка: налог по указанным выше срокам можно платить не сразу, а каждый месяц по 1/6 части.

Перенос срока уплаты страховых взносов за 2022 год

Перенес срока уплаты страховых взносов с выплат работникам касается не только субъектов МСП, но и других крупных организаций. Все зависит от вида деятельности.

На год позже, то есть уже в 2023 году уплачивают страховые взносы:

- за апрель, май, июнь 2022 года — организации и ИП, чья деятельность перечислена в приложении № 1 к Постановлению Правительства РФ от 29.04.2022 № 776;

- за июль, август, сентябрь 2022 года — организации и ИП, чья деятельность перечислена в приложении № 2 к Постановлению № 776, на год получили отсрочку.

Перенос коснулся и тех ИП, чьи виды деятельности указаны в приложении № 1: страховые взносы, начисленные с собственного дохода за 2021 год, превышающего 300 000 руб., они должны уплатить 3 июля 2023 года.

Чтобы понять, есть ли право на перенос сроков платежей по УСН и страховым взносам, можно воспользоваться специальным сервисом на сайте ФНС.

Упрощенные бухгалтерский учет и отчетность

Вести упрощенный бухгалтерский учет и представлять упрощенную бухгалтерскую отчетность могут малые предприятия, в том числе микропредприятия, и некоммерческие организации. Право не распространяется на субъекты среднего предпринимательства, включенные в реестр МСП.

Не могут вести упрощенный учет и отчетность:

- организации, отчетность которых подлежит обязательному аудиту;

- жилищные и жилищно-строительные кооперативы;

- кредитные потребительские кооперативы (включая сельскохозяйственные);

- организации, имеющие специфическую деятельность: микрофинансовые, бюджетные, политические организации, адвокатские бюро, юридические консультации, нотариальные палаты.

Организации, получившие право на упрощенный учет и упрощенную отчетность, могут:

- применять сокращенный рабочий план счетов (п. 3 Информации Минфина России от 29.06.2016 № ПЗ-3/2016);

- вести учет без применения двойной записи — только для микропредприятий (п. 6.1 ПБУ 1/2008 «Учетная политика организации»);

- применять упрощенные регистры учета либо вести учет в книге (журнале) учета фактов хозяйственной деятельности (разд. 4.1 и 4.2 Типовых рекомендаций, утвержденные Приказом Минфина России от 21.12.1998 № 64н);

- сдавать отчетность: баланс, отчет о финансовых результатах, отчет о целевом использовании средств — по упрощенным формам (пп. «а» п. 6 Приказа Минфина России от 02.07.2010 № 66н);

- составлять приложения к бухгалтерскому балансу и отчету о финансовых результатах только, если в них нужно отразить информацию, без которой невозможно оценить финансовое положение организации (пп. «б» п. 6 Приказа № 66н).

В приложении к бухгалтерскому балансу и отчету о финансовых результатах нужно раскрыть положения учетной политики, чтобы пользователь отчетности понимал порядок формирования показателей (п. 17 ПБУ 1/2008, п. 1 Информации Минфина России «Бухгалтерская отчетность субъектов малого предпринимательства»).

Организациям разрешено не применять отдельные стандарты бухгалтерского учета либо отдельные положения этих стандартов:

- ПБУ 2/2008 «Учет договоров строительного подряда»;

- ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы»;

- ПБУ 11/2008 «Информация о связанных сторонах»;

- ПБУ 16/02 «Информация по прекращаемой деятельности»;

- ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Кроме того, микропредприятия вправе не применять ФСБУ 5/2019 «Запасы». В этом случае затраты, которые должны были включаться в стоимость запасов, признаются расходом периода, в котором были понесены.

Для организаций, которые ведут упрощенный бухгалтерский учет, предусмотрены послабления по применению стандартов бухгалтерского учета. Учитывая, что новые ФСБУ достаточно сложны для применения, это серьезно упростит работу бухгалтеров.

Перечень положений ПБУ и ФСБУ, которые можно не применять, вы найдете в шпаргалке.

В конце статьи есть шпаргалка

Неприменение стандартов бухгалтерского учета и их отдельных положений является правом, а не обязанностью организации. Решение о применении или неприменении стандарта нужно отразить в учетной политике (п. 4 ПБУ 1/2008 «Учетная политика организации»).

Льготное кредитование

В рамках федерального проекта «Акселерация субъектов малого и среднего предпринимательства» в соответствии с положениями Постановления Правительства РФ от 30.12.2018 № 1764 представителям МСБ выдаются льготные кредиты:

|

Вид кредита |

Категории получателей |

Размер |

Срок |

Предельная ставка кредита |

|

|---|---|---|---|---|---|

|

На развитие предпринимательской деятельности |

Микропредприятия и физические лица — плательщики НПД |

До 10 млн руб. |

До 3 лет |

Ключевая ставка по ставке ЦБ РФ, увеличенная на 3,5% |

|

|

На рефинансирование других кредитов |

Субъекты МСП, ведущие деятельность в приоритетных отраслях (приложение № 2 к Постановлению № 1764) |

Не ограничен |

На срок не более срока рефинансируемого кредита |

Ключевая ставка по ставке ЦБ РФ, увеличенная на 2,75% |

|

|

На инвестиционные цели: на приобретение или создание ОС и пр. |

Микропредприятия |

До 200 млн руб. |

До 10 лет |

||

|

Малые предприятия |

До 500 млн руб. |

||||

|

Средние предприятия |

До 2 млрд руб. |

||||

|

На пополнение оборотных средств |

Микропредприятия |

До 200 млн руб. |

До 3 лет |

||

|

Малые и средние предприятия |

До 500 млн руб. |

Кроме того, установлены ограничения по ставкам кредитов:

|

Вид кредита |

Ставка ЦБ РФ, при которой действуют ограничения |

Субъекты МСП — получатели кредита |

Ограничение по ставке кредита |

|---|---|---|---|

|

Кредиты

|

13% и более |

Малое предприятие |

15% |

|

Среднее предприятие |

13,5% |

||

|

Менее 13% |

Малое и среднее предприятие |

12,25% |

|

|

Кредиты на развитие предпринимательской деятельности |

13% и более |

Микропредприятия и физические лица на НПД |

15,75% |

|

Менее 13% |

12,75% |

||

|

Кредиты на инвестиционные цели, которые рефинансированы в рамках программы стимулирования кредитования субъектов МСП, предусматривающей предоставление банкам кредитов ЦБ РФ, обеспеченных поручительствами корпорации |

10% и более |

Малое предприятие |

9% |

|

Среднее предприятие |

7,5% |

||

|

Менее 10% |

Малое предприятие |

Ставка ЦБ РФ на дату подписания договора, уменьшенная на 3,5%, но не менее 2% годовых |

|

|

Среднее предприятие |

Ставка ЦБ РФ на дату подписания договора, уменьшенная на 5%, но не менее 2% годовых |

Приняты и другие программы, связанные с кредитованием малого бизнеса. Они реализуются АО «Корпорация «МСП», а также субъектами РФ, в частности правительством Москвы.

Субсидии

В 2022 году не предусмотрены специальные массовые субсидии для субъектов МСП, как это было в период распространения коронавирусной инфекции.

Тем не менее в 2022 годы существуют меры поддержки малого бизнеса в виде субсидий и грантов. Они во многом определяются видами деятельности, которыми занимаются МСП, региональными особенностями. Чтобы узнать о принятых мерах поддержки субъектов МСП, нужно зайти на Цифровую платформу МСП. Правда, на момент написания статьи этот ресурс пока работал в тестовом режиме. Также можно узнать о мерах поддержки малого бизнеса на сайте АО «Корпорация «МСП», на соответствующих сайтах субъектов РФ, в том числе на площадке Московского инновационного кластера.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

-

Послабления в применении стандартов бухучета

745 КБ -

Пример расчета страховых взносов

672.2 КБ

Скачать

Содержание страницы

- Освобождение от налогов и взносов за II квартал 2020 года

- Меры поддержки для организаций и индивидуальных предпринимателей

- Дополнительные меры поддержки для организаций и ИП в наиболее пострадавших отраслях по перечню Правительства

- Дополнительные основания отсрочки (рассрочки)

ФНС России реализовала меры по поддержке бизнеса, занятого в пострадавших от коронавируса отраслях, включая малое и среднее предпринимательство. Соответствующее постановление от 02.04.2020 № 409 подписал председатель Правительства РФ Михаил Мишустин.

Освобождение от налогов и взносов за II квартал 2020 года

В чем суть меры

Речь идёт об освобождении от уплаты налогов, сборов, страховых взносов за отчетные налоговые периоды, относящиеся ко II кварталу 2020 года.

Обратите внимание, что налогоплательщики не освобождены от представления налоговых деклараций с исчисленными суммами налогов.

Кому положена мера

Перейти

Проверить возможность получения меры поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам поможет специальный сервис

Согласно Федеральному закону № 172 от 08.06.2020 освобождены от уплаты налогов следующие категории налогоплательщиков:

- индивидуальные предприниматели, занятые в наиболее пострадавших отраслях

- юр.лица, которые включены на основании налоговой отчетности за 2018 год в реестр МСП, занятые в наиболее пострадавших отраслях экономики

- юр.лица, включенные в реестр социально ориентированных некоммерческих организаций, которые с 2017 года являются получателями грантов Президента РФ, субсидий и грантов в рамках специальных программ. Их реализуют федеральные органы исполнительной власти, органы исполнительной власти субъектов РФ, органы местного самоуправления, исполнители общественно полезных услуг, поставщики социальных услуг

- централизованные религиозные организации, учрежденные ими социально ориентированные некоммерческие организации, а также религиозные организации, входящие в структуру централизованных религиозных организаций

- некоммерческие юрлица, включенные в реестр некоммерческих организаций, в наибольшей степени пострадавших из-за распространения новой коронавирусной инфекции

От каких платежей за II квартал освободят

Для освобождения от уплаты налогов налогоплательщику делать ничего не нужно. Налоговый орган самостоятельно обнулит все исчисленные в представленных декларациях суммы, и в вашем состоянии расчетов с бюджетом данные отражаться не будут.

Если льгота на вас распространяется, не забудьте про НДС, налог на игорный бизнес и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Налоги на доходы

|

Налог |

Период списания |

|

Налог на прибыль организаций |

|

|

ЕСХН |

Авансовый платёж за отчетное полугодие 2020 года* *Авансовый платеж засчитывается в счет уплаты ЕСХН по итогам 2020 года |

|

Налог, уплачиваемый при УСН |

Авансовый платёж за полугодие 2020 года, уменьшенный на сумму авансового платежа за первый квартал |

|

ЕНВД |

Налог за второй квартал 2020 года |

|

НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики |

Авансовый платёж за первое полугодие 2020 года, уменьшенный на сумму платежа за I квартал |

|

ПСН |

Из срока, на который приобретён патент, исключаются все календарные дни, выпавшие на апрель, май и июнь 2020 года* *если приобретенный патент включал месяцы, приходящиеся на этот период, то будет произведен пересчет и налоговый орган уведомит об этом налогоплательщика |

Для всех налогов, кроме ЕНВД и патента, действует общее правило: авансовые платежи засчитываются при дальнейшем расчёте суммы платежа и уплаты налога. Например, при расчёте авансового платежа по УСН за 9 месяцев сумму авансового платежа за полугодие нужно считать уплаченной и уменьшить на неё платёж за 9 месяцев.

Имущественные налоги

Страховые взносы

Прочие налоги

МЕРЫ ПОДДЕРЖКИ ДЛЯ ОРГАНИЗАЦИЙ И ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

1. Приостановлены проверки

2. Продлены сроки сдачи отчетности

3. Продлены сроки представления документов по требованию

4. Не принимаются решения о банкротстве

С 16 марта по 1 мая ФНС России не принимала решения о банкротстве во исполнение решений оперативного совещания Председателя Правительства Российской Федерации М.В. Мишустина.

Действие моратория на возбуждение дел о банкротстве для налогоплательщиков из наиболее пострадавших отраслей сохраняется.

Дополнительные меры поддержки для организаций и ИП в наиболее пострадавших отраслях

Есть отрасли, которые в период распространения коронавирусной инфекции больше всего пострадали от ограничений и снижения деловой активности. Проверьте, входит ли ваш бизнес в список пострадавших отраслей.

Осуществление организациями и индивидуальными предпринимателями деятельности в пострадавшей отрасли определяется по коду основного вида деятельности, информация о котором содержится в ЕГРЮЛ либо в ЕГРИП по состоянию на 1 марта 2020 г.

Для бизнеса в этих отраслях предусмотрены дополнительные меры поддержки.

1. Перенесены сроки уплаты налогов для субъектов МСП

2. Перенесены сроки уплаты страховых взносов для субъектов МСП

3. Мораторий на возбуждение дел о банкротстве

Дополнительные основания отсрочки (рассрочки) для наиболее пострадавших отраслей

Отсрочка или рассрочка по уплате налога — это изменение срока уплаты налога по заявлению налогоплательщика. Для пострадавших отраслей предоставляется беспроцентно.

Если есть основания для отсрочки или рассрочки, нужно подать заявление и обязательство соблюдения условий отсрочки в налоговый орган по месту нахождения или учета.

Перейти

Проверить возможность получения отсрочки или рассрочки по заявлению в соответствии с Постановлением Правительства от 02.04.2020 № 409 поможет сервис

Рекомендованная форма предлагается для удобства пользователей и направлена на упрощение взаимодействия налогоплательщиков с налоговыми органами. Заявление/обязательство может быть подано также в произвольной форме, в которой будут содержаться необходимые для рассмотрения сведения.

По каким платежам и для каких отраслей

Отсрочку или рассрочку можно получить по платежам, сроки уплаты которых наступили в 2020 году

|

Кому положено |

По каким платежам |

|

Организациям и ИП, осуществляющим деятельность в наиболее пострадавших сферах, определенных в Постановлении №570 и подпункте «д» пункта 3 Постановления № 792 |

|

|

Организациям и ИП, осуществляющим деятельность в наиболее пострадавших сферах, определенных в Постановлении № 479, |

|

|

Стратегическим, системообразующим и градообразующим организациям, пострадавшим, но не относящимся к сферам деятельности, в соответствии с отдельными решениями Правительства РФ |

|

|

Организациям и ИП, предоставившим отсрочку уплаты арендной платы по договорам аренды торговых объектов недвижимого имущества в соответствии с требованиями постановления Правительства Российской Федерации от 03.04.2020 № 439 |

|

|

Организациям и ИП, получающим доход преимущественно от деятельности в сфере туризма и гостиничного бизнеса. При этом должны соблюдаться следующие условия:

|

|

Какие условия?

Должно выполняться хотя бы одно из двух условий:

- Снижение доходов, доходов от реализации или доходов от операций по нулевой ставке НДС более чем на 10%.

- Есть убыток за отчетные периоды 2020 года, хотя за 2019 год убытка не было.

Нужно ли обеспечение для отсрочки или рассрочки?

На период до 6 месяцев включительно — не нужно.

Для отсрочки или рассрочки более 6 месяцев возможен любой из вариантов:

- залог — недвижимость, кадастровая стоимость которой больше суммы налоговой задолженности;

- поручительство;

- банковская гарантия по требованиям статей 74, 74.1 и пункта 2.1 статьи 176.1 НК РФ.

Сроки, на которые предоставляется отсрочка

|

Обстоятельства |

Срок |

|

Доход снизился более чем на 50%, или есть убыток при одновременном снижении дохода более чем на 30% |

1 год |

|

Доход снизился более чем на 30%, или есть убыток при одновременном снижении дохода более чем на 20% |

9 месяцев |

|

Доход снизился более чем на 20%, или есть убыток при одновременном снижении дохода более чем на 10% |

6 месяцев |

|

Другие случаи |

3 месяца |

Срок, на который предоставляется рассрочка

|

Кому положено |

По каким платежам |

|

Доход снизился более чем на 50%, или есть убыток при одновременном снижении дохода более чем на 30% |

до 3 лет |

Особые сроки отсрочки или рассрочки

Для некоторых налогоплательщиков есть особые сроки отсрочки и рассрочки. Это касается крупнейших налогоплательщиков, стратегических, системообразующих, градообразующих организаций, а также реализующих социально-значимые товары или услуги.

Отсрочка по особым условиям

|

Обстоятельства |

Срок отсрочки |

|

Доход снизился более чем на 30% |

1 год |

|

Доход снизился более чем на 20% |

9 месяцев |

|

Доход снизился более чем на 10% |

6 месяцев |

|

Другие случаи |

3 месяца |

Рассрочка по особым условиям

|

Обстоятельства |

Срок рассрочки |

|

Доход снизился более чем на 50% |

до 5 лет |

|

Доход снизился более чем на 30% |

до 3 лет |

Как производится расчет снижения доходов?

Снижение доходов определяется по данным налоговой декларации за квартал, предшествующий кварталу, в котором подается заявление об отсрочке или рассрочке. Эти данные сравниваются с показателями за аналогичный период 2019 г.

Исключение сделано для второго квартала 2020 года — если прогнозируется снижение доходов в этом квартале, а в первом квартале снижения не было, заявления могут быть поданы заранее, не дожидаясь окончания второго квартала. Это приостановит взыскание сумм, заявленных к отсрочке или рассрочке до момента, когда будет возможным рассмотрение заявления.

Убыток определяется по данным налоговой декларации по налогу на прибыль организаций за отчетный период, предшествующий кварталу, в котором подается заявление об отсрочке или рассрочке.

|

Пример |

Расчет показателей |

|

Если организация применяет общую систему налогообложения |

Снижение доходов определяется налоговым органом по данным налоговой декларации по налогу на прибыль; Снижение доходов от реализации определяется налоговым органом по данным декларации по НДС. |

|

Если организация или ИП применяет УСН |

Вместе с заявлением об отсрочке или рассрочке документы, подтверждающие снижение доходов, подавать не нужно, достаточно указать на снижение доходов в самом заявлении. Проверка таких показателей будет производиться налоговым органом по данным декларации по УСН по итогам 2020 года. |

|

Если организация или ИП зарегистрированы с 2019 года |

Снижение доходов (доходов от реализации) будет определено налоговым органом на основании данных налоговых деклараций за два квартала, предшествующих кварталу подачи заявления |

Кто и в какие сроки рассмотрит заявление

Заявление об отсрочке или рассрочке рассмотрит налоговый орган по месту нахождения, а для крупнейших налогоплательщиков — инспекция по крупнейшим налогоплательщикам, в которой он стоит на учете.

|

Подача заявления |

Срок |

|

Если заявление на отсрочку или рассрочку подано во втором квартале и все необходимые документы и сведения сданы |

Срок рассмотрения налоговым органом составит не более 30 рабочих дней с момента подачи заявления |

|

Если декларации (расчеты) с платежами, срок уплаты которых нужно перенести, не сданы |

Заявление начнет рассматриваться налоговым органом после их сдачи |

|

Если декларации по налогу на прибыль или НДС, по данным которых можно будет определить снижение дохода или появление убытков, не сданы |

Заявление начнет рассматриваться налоговым органом после их сдачи Исключение: когда снижение дохода при применении УСН указано в самом заявлении |

Что такое реестр МСП и как в него попасть

Единый реестр МСП — это база данных, размещённая на сайте ФНС, где собраны сведения обо всех малых и средних предприятиях:

- полное наименование организации или ФИО ИП;

- ИНН;

- ОГРН или ОГРНИП;

- населённый пункт, в котором зарегистрированы организация или ИП;

- дата попадания в реестр МСП;

- категория субъекта — микро-, малое или среднее предприятие;

- виды деятельности — основной код ОКВЭД и дополнительные;

- считается ли юрлицо вновь созданным, а ИП — вновь зарегистрированным;

- относится ли к соцпредприятиям и др.

Налоговая служба получает информацию из отчётности самих налогоплательщиков и от других организаций и ведомств — аудиторов, держателей реестров акционеров, региональных властей и т. д.

Если вы есть в реестре, то имеете право на льготы для малого бизнеса. Некоторые льготы действуют для всех, кто числится в реестре, для других есть дополнительные условия. Например, в период пандемии многие меры поддержки распространялись только на представителей малого бизнеса из наиболее пострадавших от коронавируса отраслей.

Статус субъекта МСП организациям и ИП присваивают автоматически, никаких документов для этого подавать не надо. Нужно только соответствовать критериям малого или среднего бизнеса — по численности работников, годовому доходу, доле участия в капитале других лиц и другим параметрам.

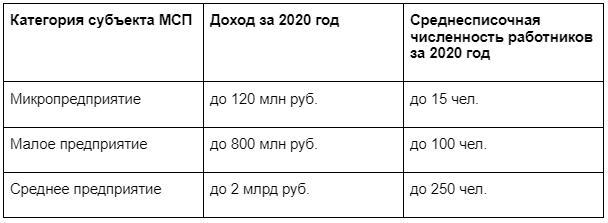

Критерии МСП в 2021 году по доходу и численности

Если вы соответствуете критериям малого бизнеса, но вас ошибочно не включили в реестр МСП, отправьте заявление на проверку сведений.

Реестр обновляют 10-го числа каждого месяца. Например, если в сентябре вы поменяли основной вид деятельности и внесли изменения в ЕГРЮЛ или ЕГРИП, новые сведения появятся в реестре МСП 10 октября.

Раз в год, 10 июля из реестра исключают тех, кто:

- перестал соответствовать критериям МСП;

- не сдал налоговую отчётность, в которой должны быть сведения о доходах и численности за прошлый год.

С утратой статуса субъекта МСП вы лишаетесь права на льготы для малого бизнеса. Например, если применяли пониженные ставки страховых взносов, придётся пересчитать их по общим тарифам с 1-го числа месяца исключения из реестра и доплатить недостающую сумму в бюджет.

Какие льготы есть у малого бизнеса в 2021 году

Представители малого бизнеса могут рассчитывать на поддержку от федеральных, региональных и местных властей.

Пониженные ставки страховых взносов и налогов

Для организаций и ИП, которые числятся в реестре МСП, действуют пониженные тарифы по страховым взносам за работников (пп. 17 п. 1 ст. 427 НК РФ):

- пенсионное страхование (ОПС) — 10 %;

- соцстрахование в связи с временной нетрудоспособностью и материнством (ОСС по ВНиМ) — 0 %;

- медицинское страхование (ОМС) — 5 %.

Льготные тарифы применяют по итогам каждого календарного месяца к выплатам, превышающим федеральный МРОТ, в 2021 году это 12 792 рублей. Для расчёта взносов его не увеличивают на районные коэффициенты и процентные надбавки. Страховые взносы с выплат, равных МРОТ, считают по общим ставкам: на ОПС — 22 %, ОСС по ВНиМ — 2,9 % и ОМС — 5,1 %.

Например, если вы платите работнику 50 000 руб. в месяц, взносы с суммы 12 792 руб. нужно посчитать по общим ставкам, а с остатка 37 208 руб. — по пониженным.

Льготные тарифы по страховым взносам начинают действовать с 1-го числа месяца, в котором сведения об организации или ИП попали в реестр МСП. То есть, если вас включили в него 10 сентября, применяйте льготу с 1 сентября. Сообщать в налоговую о переходе на пониженные тарифы не нужно.

По налогам федеральных льгот для малого бизнеса нет, но большинство организаций и ИП из реестра МСП подходят под льготные налоговые режимы — упрощёнку, патентную систему, налог на профессиональный доход. В свою очередь для спецрежимников региональные власти могут устанавливать пониженные ставки. Например, для организаций и ИП на упрощёнке с объектом «Доходы минус расходы» налог могут снизить до 5 % вместо 15 %.

Чтобы проверить, какие льготы для УСН действуют в вашей местности, в разделе «Упрощённая система налогообложения» на сайте ФНС выберите свой регион в верхнем левом углу страницы.

Льготные кредиты

Минэкономразвития с АО «Корпорация «МСП» разработали программу субсидирования банков, кредитующих малый и средний бизнес на льготных условиях и по сниженным ставкам. Недополученную прибыль кредитным организациям компенсирует государство. В программе участвуют уже более 100 банков. Предполагается, что она будет действовать до 2024 года.

Кредиты выдают по ставке не выше текущей ключевой ставки ЦБ + 2,75 % годовых. То есть с 13 сентября 2021 г. льготная кредитная ставка составляет 6,75 + 2,75 = 9,5 %.

Взять льготный кредит могут юрлица и ИП из реестра МСП, а также самозанятые физлица, если их деятельность попала в перечень приоритетных:

- сельское хозяйство;

- производство пищевых продуктов;

- строительство;

- здравоохранение;

- образование;

- гостиницы и общепит;

- бытовые услуги и др.

Приоритетный вид деятельности может быть как основным, так и по дополнительным ОКВЭД.

Условия получения льготного кредита:

- У вас не должно быть долгов по зарплате.

- Сумма задолженности по налогам, сборам и другим обязательным платежам — не выше 50 тыс. руб.

- Предприятие не проходит процедуру банкротства.

Банки могут устанавливать и другие требования к заёмщикам.

Найти банк — участник программы в вашем регионе и ознакомиться с дополнительными условиями кредитования можно на сайте Мойбизнес.рф.

Льготы для начинающих предпринимателей

Во многих регионах для новых ИП действуют двухлетние налоговые каникулы. Предпринимателю не нужно платить налог с доходов, если он:

- Впервые зарегистрировался в качестве ИП после того, как ввели региональный закон о налоговых каникулах.

- Ведёт бизнес в производственной, научной или социальной сферах, оказывает бытовые или гостиничные услуги.

- Применяет упрощёнку или патентную систему налогообложения.

- Соответствует дополнительным условиям, которые установили местные власти для применения льготы.

- Получает не менее 70 % годовых доходов от льготной деятельности.

Налоговые каникулы для новых ИП будут действовать до конца 2023 года. В каких регионах они действуют и про нюансы применения мы рассказали в этой статье.

В некоторых регионах можно получить субсидию на открытие бизнеса через местный центр занятости. Ищите информацию о ней в разделе «Гражданам» — «Услуги гражданам — «Содействие самозанятости».

Размеры субсидии в разных регионах могут отличаться. Например, в Костромской области служба занятости окажет финансовую помощь в размере не более 12-кратного максимального пособия по безработице — 58,8 тыс. руб., а также возместит 800 руб. на оплату госпошлины, нотариальные услуги, изготовление печати или на другие сопутствующие расходы.

Чтобы получить субсидию на открытие бизнеса, нужно встать на учёт как безработный и подать заявление о предоставлении финпомощи ещё до регистрации ИП или ООО.

Местные власти могут разрабатывать и другие программы и льготы. Информацию можно получить на сайте налоговой в разделе «Поддержка малого и среднего бизнеса», а также поискать на местных сайтах Минэкономразвития или администрации. Например, для предпринимателей Москвы есть городские субсидии: на ведение бизнеса по франшизе — до 1 млн руб., на обучение сотрудников — до 10 млн руб. и др.

При регистрации в качестве самозанятого ИП и физлицам начисляют налоговый бонус в 10 тыс. руб. Он автоматически уменьшает ставки налога на профессиональный доход:

- от юрлиц — с 6 % до 4 %;

- от физлиц — с 4 % до 3 %.

Предоставляют налоговый бонус один раз. Если до конца года он не израсходуется, остаток перенесётся на следующий год.

Гранты на открытие или развитие бизнеса

Финансовую помощь на открытие или развитие малого бизнеса можно получить в виде грантов. Обычно их выдают по результатам конкурсов, а условия устанавливают грантодатели — крупные компании, региональные фонды развития предпринимательства и др. Например, в программе «Старт» от Фонда содействия инновациям могут принять участие микро- и малые предприятия из реестра МСП, зарегистрированные не более двух лет назад. Размер гранта — до 3 млн руб. по первому этапу конкурса и до 7 млн руб. по второму. Программа направлена на создание новых и поддержку действующих малых инновационных предприятий.

Юрлица и ИП, которые включены в реестр МСП и относятся к социальным предприятиям, могут получить гранты на реализацию своего проекта. Размер выплаты определяет конкурсная комиссия. Максимальная сумма — 500 тыс. руб. на одного получателя, минимальная — 100 тыс. руб. Условия предоставления грантов для социального малого бизнеса ищите на региональном сайте Минэкономразвития.

Для сельхозтоваропроизводителей из реестра МСП предназначен грант «Агропрогресс». Максимальная сумма — 30 млн руб. Грант можно потратить на приобретение или строительство новых объектов для производства, хранения и переработки сельхозпродукции, на покупку техники, спецтранспорта, животных, птиц и рыбопосадочного материала. Подробные условия опубликованы на региональных сайтах Министерства сельского хозяйства.

Субсидии в связи с коронавирусом

В 2021 году государство продолжает оказывать безвозмездную финансовую помощь малому бизнесу, пострадавшему из-за пандемии. Согласно проекту на этот раз помогут тем, кто:

- по состоянию на 10 июля 2021 года включён в реестр МСП;

- работает в наиболее пострадавших от коронавируса регионах, в которых с 1 августа 2021 года ввели ограничительные меры.

Для организаций размер субсидии рассчитают умножением МРОТ (12 792 руб.) на численность работников в июне 2021 года. Для ИП — то же самое плюс МРОТ на самого предпринимателя.

Цель субсидии — компенсировать затраты, связанные с приостановкой деятельности предприятия из-за антикоронавирусных ограничений.

Мораторий на проверки

На 2021 год для малого бизнеса из реестра МСП продлили запрет на плановые проверки. Но есть исключения. Например, организацию или ИП могут включить в план проверок, если их деятельность:

- связана с использованием объектов повышенной опасности;

- подпадает под постоянный госконтроль — здравоохранение, образование, теплоснабжение, электроэнергетика и др.

Все условия, при которых не действует запрет на проверки — в п. 8 Постановления Правительства РФ № 1969 от 30 ноября 2020 г.

Тех, кто в 2021 году попал в исключения, проверят по новым правилам:

- плановые проверки можно проводить дистанционно;

- их продолжительность не может превышать 10 рабочих дней;

- выездные проверки могут заменять инспекционными визитами.

Упрощённый бухучёт и отчётность

Бухгалтерский учёт обязаны вести все организации, исключений для малых предприятий нет. Но если вы числитесь в реестре МСП, можете применять упрощённые способы бухучёта, а бухотчётность сдавать по специальным сокращённым формам.

Как упростить бухучёт малому бизнесу мы подробно рассказывали в этой статье.

Все организации должны соблюдать порядок ведения кассовых операций. Для малых предприятий сделали небольшое послабление: можно не устанавливать лимит остатка в кассе. Это значит, что по окончании рабочего дня не придётся сдавать сверхлимитные наличные денежные средства в банк — превышения не будет при любой сумме.

Ещё из небольших привилегий для представителей малого бизнеса — не нужно уплачивать квартальные авансовые платежи за негативное воздействие на окружающую среду. Все остальные перечисляют плату по итогам 1, 2 и 3 кварталов и за год.

Упрощённый кадровый учёт

Работодатели — микропредприятия могут упростить кадровый учёт и обойтись без большого количества локальных нормативных актов. Трудовые договоры можно заключать по типовой форме и вести минимум кадровых документов.

Как микробизнесу вести упрощённый кадровый учёт читайте в этой статье.

Льготы в госзакупках

Организации и ИП из реестра МСП могут участвовать в госзакупках на льготных условиях. Например, если торги проводят по Федеральному закону 44-ФЗ:

- Заказчики обязаны закупать не менее 15 % своего годового объёма товаров, работ и услуг у малого бизнеса.

- Отдельные торги проводят только для малого бизнеса и социально ориентированных некоммерческих организаций, т.е. можно не конкурировать с крупным бизнесом.

- Комиссия электронной торговой площадки ниже — 1 % от начальной максимальной цены контракта, но не более 2 тыс. руб. Для остальных участников торгов — не более 5 тыс. руб.

- Заказчик обязан оплатить товары, работы и услуги в течение 15 рабочих дней после исполнения договора (или этапа) вместо 30 календарных.

- Можно не вносить деньги на обеспечение контракта, если у малого бизнеса за 3 последних года уже исполнены без неустоек 3 контракта на сумму не ниже начальной максимальной цены текущей закупки.

Замена штрафов предупреждением

Для организаций и ИП из реестра МСП действуют особые условия ответственности за административные правонарушения — замена штрафа предупреждением. Для этого нужно, чтобы одновременно выполнялись условия:

- правонарушение было совершено впервые;

- нет имущественного ущерба;

- нет угрозы вреда жизни и здоровью людей, животным и растениям,окружающей среде, культурным объектам и др.

Если все условия соблюдены, но проверяющие не заменили штраф на предупреждение, можно подать ходатайство должностному лицу, у которого находится ваше дело. Сделать это нужно до вынесения постановления о привлечении к ответственности. Уже вынесенное постановление можно обжаловать в вышестоящем ведомстве или суде.

Возврат комиссий в системе быстрых платежей

Ещё одна программа для поддержки малого бизнеса — возмещение банковских комиссий за оплату физлицами товаров, работ, услуг через систему быстрых платежей (СБП). Это сервис, в котором можно мгновенно переводить деньги по номеру телефона в любой банк — участник системы, а также платить в магазинах по QR-кодам.

Согласно Постановлению Правительства РФ № 1103 от 30 июня 2021 г. за такие переводы с 1 июля по 31 декабря 2021 года малому бизнесу банки возвращают комиссии.

Запускаете свой бизнес?

Сделайте документы для регистрации ИП или ООО в бесплатном сервисе от «Моё Дело»

Подготовить документы

Льготы для малого бизнеса – это преимущества, которые государство предоставляет определенным категориям предпринимателей, чем ставит их в более выгодное положение по сравнению с остальными субъектами бизнеса. Льготный режим деятельности индивидуальных предпринимателей, микропредприятий и предприятий малого бизнеса снижает поступление в бюджет налогов и взносов, но зато решает другие вопросы государственной значимости:

- Обеспечение самозанятости и дальнейшего пенсионного обеспечения предпринимателей без работников (фрилансеров, ремесленников, лиц, оказывающих услуги разного рода);

- Создание новых рабочих мест и снятие с государства бремени по содержанию безработных;

- Снижение социальной напряженности в обществе за счет роста благосостояния населения;

- Развитие новых видов деятельности и организация небольших инновационных производств, которые хоть и не гарантируют большой прибыли, но зато не требуют крупных финансовых вложений.

О дополнительных льготах в связи с пандемией коронавируса читайте в нашей новой статье.

Сейчас в России насчитывается более 20 миллионов человек трудоспособного возраста, которые нигде официально не работают и не стоят на налоговом учете, как предприниматели. Государство заинтересовано максимально вывести эту категорию из тени, чтобы хотя бы вопросы самообеспечения эти граждане взяли на себя. Для этого необходимо сделать так, чтобы вести легальный малый бизнес было просто, удобно и выгодно, а значит:

- Максимально уменьшить налоговую нагрузку для этой категории налогоплательщиков;

- Снизить административные барьеры при государственной регистрации субъектов малого предпринимательства;

- Упростить отчетность малого бизнеса перед государственными органами;

- Смягчить административный и налоговый контроль и уменьшить размер штрафных санкций за нарушение законодательства;

- Предоставить особые условия субъектам малого бизнеса для получения заказов на производство товаров и реализацию услуг, в частности, в рамках госзакупок.

Но прежде чем узнать, какие льготы малому бизнесу в 2020 году предоставляет государство, давайте разберемся, что собой представляют субъекты малого предпринимательства и кто к ним относится.

Кто относится к малому бизнесу

Закон № 209-ФЗ от 24.07.07 выделяет несколько категорий субъектов малого и среднего предпринимательства:

- индивидуальные предприниматели;

- крестьянские (фермерские) хозяйства;

- хозяйственные общества;

- хозяйственные партнерства;

- производственные кооперативы;

- сельскохозяйственные потребительские кооперативы.

Разделение на категории малого и среднего бизнеса проводится по двум основным критериям: количеству работников и получаемому доходу.

|

Категория |

Количество работников |

Предельная выручка за год |

|---|---|---|

|

Микропредприятие |

до 15 человек |

120 млн рублей |

|

Малое предприятие |

до 100 человек |

800 млн рублей |

|

Среднее предприятие |

до 250 человек |

2 млрд рублей |

Большей государственной поддержкой пользуется именно малый бизнес, а не средний, поэтому подробнее рассмотрим критерии отнесения к этой категории. Поправки, внесенные в закон № 209-ФЗ, позволили с 2016 года относить к малому бизнесу (в том числе, к микропредприятиям) большее количество бизнесменов:

- Лимит годовой выручки от реализации товаров и услуг для малых предприятий увеличился с 400 до 800 млн рублей, а для микропредприятий – с 60 до 120 млн рублей.

- Выросла разрешенная доля участия других коммерческих организаций (не являющихся субъектами малого и среднего предпринимательства) в уставном капитале малого предприятия – с 25% до 49%.

- Средняя численность работников осталась прежней — не более 15 человек для микробизнеса и не более 100 человек для малого предприятия.

- Увеличен период, в течение которого бизнесмен относится к этой категории, даже если он превысил лимит по выручке или численности работников – с двух до трех лет. Так, если лимит был превышен в 2017 году, то компания утратит право считаться малой только в 2020 году.

Что касается индивидуальных предпринимателей, то для них действуют те же самые критерии разделения на малый и средний бизнес: по доходам и количеству работников. Тех ИП, кто не является работодателями, оценивают по полученной за год выручке (данные в таблице выше). Индивидуальных предпринимателей, работающих только на патентной системе налогообложения, относят к микропредприятиям.

Единый реестр субъектов малого и среднего предпринимательства

Налоговые льготы для малого бизнеса в 2020 году

Самое главное преимущество налоговых льгот для малого бизнеса в том, что они напрямую снижают сумму налогов, которые бизнесмен должен перечислить в бюджет. В России существуют специальные системы налогообложения с низкими налоговыми ставками, воспользоваться которыми могут только субъекты малого и микробизнеса:

- УСН – лимит годовой выручки в 2020 году – не более 150 млн. руб., численность работников – не более 100 человек.

- ПСН – на этом режиме могут работать только индивидуальные предприниматели, разрешенное количество работников — всего 15 человек, причем, по всем видам деятельности ИП в совокупности. Лимит годовых доходов для предпринимателя на патенте – 60 млн рублей.

- ЕСХН – лимит годовой выручки не установлен, однако доля дохода от реализации сельскохозяйственной продукции должна составлять не менее 70% от всего дохода. Количество работников имеет ограничение (не более 300 человек) только для ИП и рыбохозяйственных организаций и индивидуальных предпринимателей. Для сельскохозяйственных организаций такого ограничения нет.

- НПД — пилотный режим для так называемых самозанятых, с января 2020 года действует в 23 регионах РФ. Налог на профдоход могут платить не только обычные физлица, но и ИП. Здесь установлены самые жесткие ограничения по доходу (не более 2,4 млн рублей в год, запрет на наём работников, только определенные виды деятельности).

Дополнительная неявная льгота для УСН Доходы и ПСН – это уменьшение авансового платежа и стоимости патента на сумму уплаченных в отчетном квартале страховых взносов за работников и ИП за себя.

С 2016 года перечень налоговых льгот для малого бизнеса пополнился правом региональных властей устанавливать на своей территории для плательщиков УСН еще более низкие налоговые ставки, чем предусмотрено этими режимами. Так, налоговая ставка по УСН может быть снижена с 6% до 1%. По сути, регионы могут создавать на своей территории настоящие налоговые гавани почти с нулевым налогообложением. Все, что требуется государству от предпринимателей, зарегистрировавшихся в этих регионах, — это создание рабочих мест и внесение страховых взносов за работников.

Наконец, в период в 2015 по 2020 годы впервые зарегистрированные индивидуальные предприниматели вправе в течение двух налоговых периодов (максимум – двух лет) после регистрации работать в рамках налоговых каникул, то есть, по нулевой налоговой ставке. Для этого надо будет удовлетворять ряду условий:

- быть впервые зарегистрированным в статусе ИП после вступления в действие регионального закона о налоговых каникулах;

- выбрать налоговый режим ПСН или УСН;

- осуществлять деятельность, указанную в региональном законе о налоговых каникулах.

Таким образом, налоговые льготы малому бизнесу в 2020 году позволяют начать свое дело, вкладывая большую часть получаемого дохода в дальнейшее развитие бизнеса, а не отдавая его государству в виде налогов.

Собираетесь открыть свой бизнес? Не забудьте про расчётный счёт. Самые надежные банки с выгодными тарифами представлены здесь.

Административные льготы для малого бизнеса в 2020 году

Не секрет, что законодательство, регулирующее деятельность бизнеса в России, можно назвать сложным, запутанным, изобилующим суровыми санкциями за его нарушение. Одна из причин, заставляющая предпринимателей уходить в тень, – это административные трудности, такие как сложный порядок отчетности, оформления кадров и денежных расчетов, частые проверки надзорных органов, нежелание банков выдавать необеспеченные кредиты и т.д.

Для решения этих вопросов государство предложило ряд административных льгот для малого бизнеса, которые действуют в 2020 году:

- ИП без работников, которые оказывают услуги, выполняют работы или продают изделия собственного изготовления, могут работать без кассы до 1 июля 2021 года.

- Организации, которые относятся к малым, могут вести бухучет в упрощенной форме

- Малые организации и ИП имеют право вести кассовые операции в упрощенном порядке и не устанавливать лимит кассы.

- Работодатели, относящиеся к категории малого бизнеса, вправе оформлять срочные трудовые договоры на срок до 5 лет (по общему правилу, трудовые договоры с большинством категорий работников являются бессрочными). При этом надо соблюдать два условия: численность персонала не может превышать 35 человек, а работник должен дать свое согласие на заключение срочного договора.

- Надзорные каникулы для малого бизнеса (запрет на проведение плановых неналоговых проверок) продлены до конца 2020 года. Внеплановые неналоговые проверки, а также проверки от ФНС по-прежнему могут проводиться в любое время.

- Региональные и местные власти в субъектах РФ могут заключать с представителями малого бизнеса договоры аренды зданий и помещений на льготных условиях в течение 5 лет, а также предоставлять арендаторам преимущественное право выкупа такого имущества.

- При получении банковского кредита малые предприятия могут обратиться в гарантийные организации для получения государственной гарантии, что значительно повышает шансы заемщика.

- Для участия представителей малого бизнеса в госзакупках предусмотрена специальная льгота — госзаказчики обязаны производить не менее 15% совокупного годового объема закупок у этой категории.

Финансовые льготы для малого бизнеса в 2020 году

Здесь речь идет уже не об улучшения условий для ведения бизнеса, а о льготах предприятиям малого бизнеса и индивидуальным предпринимателям в виде прямой финансовой поддержки, например, субсидий:

- на возмещение части затрат по договорам лизинга

- на возмещение части затрат на уплату процентов по кредитам и займам

- на возмещение части затрат, связанных с участием в конгрессно-выставочных мероприятиях

- для начинающих предпринимателей (до 500 тысяч рублей).

Безвозмездные субсидии и гранты предоставляются малому бизнесу в рамках Федеральной программы, действующей до 2020 года. Базу базу субсидий по субъектам РФ можно найти на официальном портале малого и среднего предпринимательства.

Бесплатное бухгалтерское обслуживание от 1С

Денежная помощь

Субсидии за новых работников

На 2023 год продлена льгота для работодателей, которые принимают на работу сотрудников некоторых категорий, например:

- молодых людей до 30 лет;

- людей со статусом безработных.

Субсидия выплачивается в сумме трёх МРОТ — в феврале 2023 года он равен 16 242 рублям с учётом страховых взносов и районного коэффициента. Выплата производится тремя частями: через один, три и шесть месяцев после трудоустройства нового работника.

Чтобы получить помощь, нужно подобрать кандидатов через базу «Работа в России», а через месяц после трудоустройства подать заявление в Социальный фонд РФ, который теперь объединяет Пенсионный фонд и Фонд соцстрахования.

Гранты для предприятий, созданных молодёжью

ИП и предприятия, основанные предпринимателями от 14 до 25 лет (несовершеннолетними с позволения родителей/опекунов), могут получить

денежную помощь в сумме 100–500 тысяч рублей. Если бизнес ведётся в северных регионах страны — до 1 миллиона рублей.

Чтобы получить помощь, нужно выполнить условия:

- нет долгов по налогам и взносам больше 1 000 рублей;

- есть сертификат о прохождении бесплатного бизнес-обучения в Корпорации МСП или центре «Мой бизнес»;

- вы вложили в проект не менее 25% его стоимости (можно использовать льготный заём в центре «Мой бизнес»).

Грант — целевой, деньги должны быть направлены на развитие предприятия:

- аренду, ремонт зданий, помещений;

- подключение коммуникаций;

- покупку оборудования и ПО;

- оплату лизинговых взносов, коммунальных платежей, услуг связи;

- оплату паушального платежа для франшизы;

- продвижение бизнеса в интернете;

- покупку сырья и материалов и другие цели.

Нельзя направить грант на покупку недвижимости или машины. А также оплатить этими деньгами налоги, другие обязательные платежи и проценты по кредитам.

Для получения денежной помощи нужно подготовить заявку на участие в отборе, разработать бизнес-план и вместе с другими документами подать в центр «Мой бизнес». Специалисты центра детально проконсультируют по пакету документов, примут их и передадут в региональный департамент экономики на рассмотрение.

Льготные кредиты

Льготные кредиты на развитие бизнеса

Представители малого бизнеса могут получить заём со сниженной ставкой от 2,5 до 4% на срок до 10 лет и направить деньги на:

- покупку производственной площадки;

- капремонт зданий, помещений;

- закупку оборудования;

- запуск новой линии по производству продукции и т. п.

Согласно документу, приоритет для получения льготного займа у компаний, работающих в области логистики, переработки сельхозпродукции, отельного бизнеса.

Кредиты по выгодной ставке от Корпорации МСП

В соответствии с программой ИП и организации могут получить кредит в размере от трёх миллионов до одного миллиарда рублей на срок до трёх лет для:

- реконструкции и модернизации основных средств;

- пополнения оборотных средств;

- рефинансирования прошлых займов;

- для иных целей — до 50 миллионов рублей.

Процентная ставка определяется банком, но для малого бизнеса она не должна превышать ключевую ставку Банка России более чем на 4 процентных пункта, для микропредприятий и самозанятых — более чем на 4,5 п. п.

Полный список банков, участвующих в программах льготного кредитования, приведён на сайте Корпорации МСП.

Налоговые льготы

0% НДС для туристического бизнеса

Программа начала работать 1 июня 2022 года и будет действовать пять лет. Условия определены в ФЗ-67.

Применять льготный режим налогообложения могут как действующие предприятия турбизнеса, так и вновь созданные. Для первых срок действия программы отсчитывается с момента её запуска, для вторых — с момента открытия компании.

Под условия программы попадают:

- гостиницы, кемпинги;

- спортивные, развлекательные, конгресс-центры;

- горнолыжные курорты;

- яхт-клубы;

- аквапарки.

Ускоренное возмещение НДС

С 1 января 2023 года предпринимателям упростили порядок возмещения НДС. Теперь не нужно ждать контрольной проверки налоговой или предоставлять банковскую гарантию, поручительство. Достаточно подать в ФНС заявление о возмещении налога.

Гарантия или поручительство не нужны, если возврат НДС не превышает сумму уплаченных за год налогов и взносов, если превышает — потребуется.

Схема возврата проста: нужно подать в ФНС декларацию по НДС и заявление на возмещение в течение 5 дней после подготовки декларации. Налоговая проверяет документы 5 дней. Если всё в порядке, на следующий день передаёт данные в казначейство, которое также переводит деньги в течение 5 дней. Возврат средств теперь занимает не 3 месяца, как раньше, а максимум 11 дней.

Другие виды поддержки

Мораторий на проверки

Минэкономразвития продлило на 2023 год отсрочку на валютные и плановые неналоговые проверки, которые проконтролируют кассовые операции, учёт выручки, использование ККТ.

Плановые налоговые проверки пройдут в обычном порядке. Не отменены и внеплановые проверки ФНС, если поступила жалоба на компанию от сотрудника, потребителя или при анализе результатов деятельности компании возникли подозрения, что есть нарушения в работе.

У нас тоже есть, что предложить предпринимателям. Подключайтесь к бесплатным вебинарам с экспертами МТС и узнавайте, как экономить, продавать больше и эффективно решать другие задачи бизнеса.