Инвестиционные стратегии: какими они бывают и как выбрать свою

21 сентября 2021

10 минут

На фондовом рынке можно увеличить капитал с помощью инвестиций. Но если действовать вслепую и принимать импульсивные решения, можно потерять деньги. Чтобы этого избежать, инвесторы составляют инвестиционную стратегию. Что это такое и как составить свою — в статье.

Один человек хочет в течение 25 лет откладывать деньги на пенсию. Другой — инвестировать в различные инструменты не дольше, чем на год. У этих инвесторов разные цели и время инвестирования, а значит, и поведение на рынке будет разным. Чтобы не совершать необдуманных сделок, каждому из них нужен план или стратегия обращения с активами.

Что такое инвестиционная стратегия

Инвестиционная стратегия — план, по которому инвестор покупает и продает ценные бумаги. Он включает в себя цель инвестиций, их временной промежуток, выбор инструментов и правила их покупки или продажи.

Это подробный план действий, который помогает:

- не совершать импульсивных действий и необдуманных сделок;

- понимать, как действовать, когда рынки падают или растут;

- выбирать, какие ценные бумаги купить, а какие — продать;

- спрогнозировать примерную доходность на основе истории котировок;

- осознанно принимать собственные решения, а не копировать сделки других инвесторов или рекомендации сомнительных телеграм-каналов.

Следование стратегии снижает риски потерь и позволяет инвесторам рационально управлять портфелем.

Какие бывают инвестиционные стратегии

Инвестиционная стратегия у каждого инвестора своя, но базово они делятся на несколько видов.

По сроку инвестиций: долгосрочные, среднесрочные и краткосрочные. На фондовом рынке нельзя точно сказать, какой период считается долгосрочным, а какой — среднесрочным. Долгосрочными считаются стратегии, в которых нет четкого окончания по времени инвестирования или горизонт инвестирования далекий — больше 7–10 лет.

Обычно чем дольше инвестор планирует держать ценные бумаги и чем консервативнее его цель, тем меньше он совершает сделок. Поэтому долгосрочные стратегии подходят инвесторам, которые не хотят постоянно следить за ситуацией на рынке.

Самая известная долгосрочная стратегия — «купи и держи» (buy&hold): покупать разные активы, но не продавать их, даже если цена идет вниз. Идея в том, что исторически в долгосрочной перспективе — 10–20 лет — рынки всегда растут.

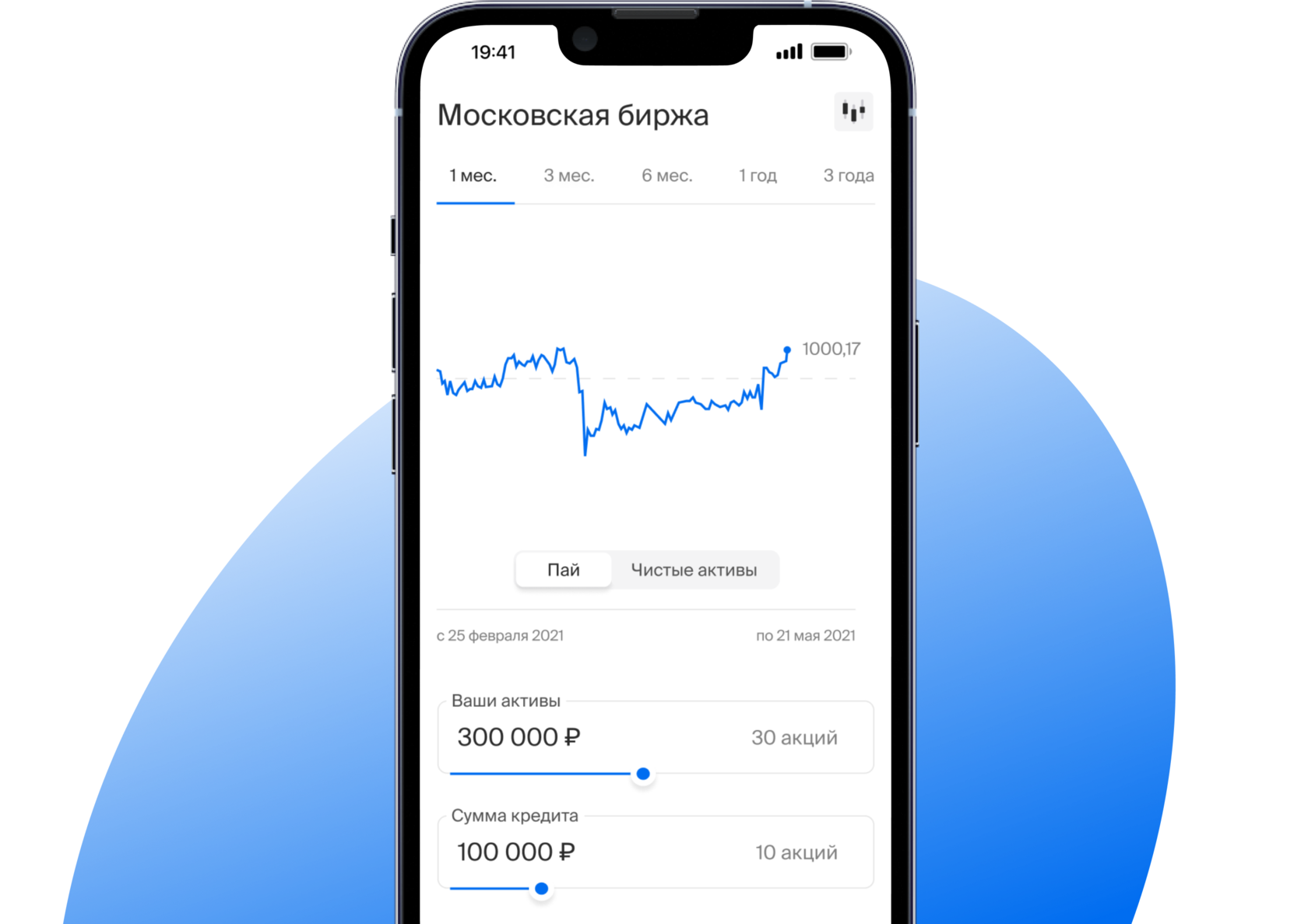

Инвестор, который купил акции Сбербанка в 2015 году по 56,37 рублей и все эти годы ничего с ними не делал, к сентябрю 2021-го заработал около 275 рублей на акцию. Это примерно 480%. Источник: сервис Газпромбанк Инвестиции

Среднесрочные стратегии подразумевают ограничение по времени. Например, портфель из облигаций сроком пять лет. Также инвесторы с этой стратегией часто выбирают акции компаний, которые последние несколько лет стабильно платят высокие дивиденды, а продают их тогда, когда размер дивидендов начинает снижаться.

Краткосрочные стратегии похожи на активные спекуляции. Например, покупка акций на IPO с целью продать их в дни или месяцы после начала торгов.

По активности: активные и пассивные. Активная стратегия подразумевает постоянное внимание к тому, что происходит на рынке. Например, в краткосрочных стратегиях это может быть реагирование на новости, а в долгосрочных — изучение отчетов компаний и частая ребалансировка портфеля: покупка новых ценных бумаг и продажа тех, у которых низкий потенциал. Пассивная стратегия не требует активного участия инвестора и подразумевает выдержку и маленькое количество сделок. Например, долгосрочная стратегия «купи и держи».

По степени риска: высокорискованные, умеренные, низкорисковые. Чем выше риск, тем выше доход, но и потери могут быть существенными. В высокорискованных стратегиях используют инструменты с потенциально высокой доходностью. Например, акции второго и третьего эшелона, которые могут либо высоко взлететь, либо прогореть, или высокодоходные и при этом высокорисковые облигации.

При низкорисковой стратегии инвесторы выбирают самые надежные инструменты на фондовом рынке: государственные облигации или долговые бумаги системообразующих компаний.

Самый распространенный вариант — инвестиции с умеренным риском. Он достигается за счет диверсификации, то есть разнообразия инструментов и отраслей. Например, одна часть портфеля — облигации, другая — ликвидные акции, третья — акции второго эшелона из разных отраслей, четвертая — валюта.

У инвесторов, которые рисковали и рассчитывали заработать на IPO «Аптечной сети 36,6», за 5 лет не было шансов продать бумагу с прибылью. Источник: сервис Газпромбанк Инвестиции

Выбор степени риска зависит от цели инвестирования и готовности потерять деньги. Например, один инвестор хочет накопить на пенсию. Тогда ему могут подойти консервативные стратегии с низким риском (например, портфель из государственных облигаций). Другой хочет иметь дополнительный доход и готов рисковать деньгами, поэтому выбирает покупку акций на IPO.

Самые популярные типы инвестиционных стратегий

Стратегия может сочетать в себе сразу несколько идей. А если целей несколько, то и действия для разных портфелей могут быть разными. В целом есть несколько методов инвестирования, которые используют инвесторы по всему миру.

Источник: сервис Газпромбанк Инвестиции

Беспорядочная покупка и продажа ценных бумаг не считается стратегией, потому что в таком случае нельзя спрогнозировать даже примерную доходность и получить стабильный результат. Чтобы не растеряться на фондовом рынке и получить прибыль от инвестиций, лучше всего придерживаться четкого плана.

Как выбрать инвестиционную стратегию

Стратегии можно применять целиком, сочетать или брать из них понравившиеся элементы. Главное, чтобы устраивала доходность и сохранялся комфорт для инвестора: чем выше доходность, тем выше риски и вероятность стресса.

Чтобы выбрать стратегию, нужно определить свои предпочтения:

- Цель инвестирования. От цели зависят все дальнейшие шаги. Это могут быть накопления на пенсию, альтернатива банковскому депозиту или, например, активные спекуляции и получение опыта.

- Время инвестирования. Обозначить временной промежуток важно для выбора инструментов и психологического спокойствия: так колебания на рынке не будут вызывать сильных эмоций.

- Степень риска. Сколько инвестор готов потерять и при каких обстоятельствах откажется от новых сделок. Какой риск комфортен, а какой вызовет внутреннее волнение.

- Время на изучение рынка. Готов ли инвестор постоянно следить за рынком, новостями, изучать отчеты компаний и отбирать акции в портфель.

Источник: сервис Газпромбанк Инвестиции

Например, инвестор хочет вложить деньги в фондовый рынок на пять лет и иметь возможность зарабатывать больше, чем мог бы на банковском депозите. Он готов к умеренному риску и может уделить несколько часов в неделю на новости и изучение отчетностей компаний. Значит, ему подходят среднесрочные стратегии с умеренным риском. Например, сочетание индексной и дивидендной с покупкой государственных облигаций. Примерный план инвестора мог бы выглядеть так:

Пополнение счета: 10% от доходов раз в месяц плюс квартальные премии.

Вывод денег: через пять лет, поэтому можно открыть ИИС.

Состав портфеля:

- 25% — акции, входящие в индекс голубых фишек Московской биржи;

- 25% — акции компаний, выплачивающих дивиденды минимум последние три года без пропуска;

- 25% — облигации федерального займа;

- 25% — евро и доллар США в равных долях.

Реинвестирование: выплаты по купонам — в облигации, дивиденды — в акции.

Ребалансировка портфеля: раз в полгода балансировать состав индексной части в соответствии с весом акций в индексе.

Выбор стратегии и разработка плана — одни из самых сложных и важных этапов в начале инвестирования. Стратегия помогает не растеряться в сложных ситуациях и не терять деньги на случайных сделках. Правила можно разработать самим или взять готовые варианты у других инвесторов: целиком или частично. Их лучше записать, чтобы ничего не забыть и сверяться при необходимости.

Кратко

-

1

Чтобы сохранить капитал на фондовом рынке, инвестору нужна стратегия. -

2

Стратегия — личный план инвестора, в котором продумывается, из чего составлять портфель и как им управлять. -

3

Стратегии фундаментально отличаются друг от друга по сроку инвестирования, степени риска и активности сделок. -

4

Инвестор может сочетать несколько идей и придумывать свои способы повышения доходности.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Что такое стратегия инвестирования

Инвестиционная стратегия – это план, по которому инвестор покупает и продает ценные бумаги и другие активы, исходя из своих финансовых целей и личностных характеристик. Если не проработать стратегию, просадки портфеля могут быть слишком критичными и для финансов, и для психологического состояния инвестора. Процесс инвестирования может превратиться в слепое копирование или азартную игру, у которой нет четкой обозримой цели, облеченной в цифры.

-

Что такое стратегия инвестирования

-

Что влияет на выбор

-

Классификация стратегий инвестирования

-

Консервативная

-

Сбалансированная

-

Спекулятивная

-

Активная

-

Пассивная

-

Активно-пассивная

-

Чем руководствоваться при выборе стратегии

-

Вложение в акции роста

-

Стоимостное инвестирование

-

Стабильный доход

-

Гибридная стратегия

-

«Всепогодный» портфель

-

Подстройка под уровень риска

-

Хаотичное инвестирование

-

Копирование сделок известных инвесторов

-

Что еще учесть

Для начала эффективного инвестирования определяют:

- инвестиционную цель;

- имеющиеся ресурсы;

- ориентиры по риску и доходности инвестиционного портфеля;

- пропорции распределения активов в портфеле;

- конкретные инструменты в составе портфеля;

- периоды мониторинга и ребалансировки портфеля;

- перечень инструментов, которых точно не будут приобретаться в портфеле;

- периодичность проведения сделок;

- способы оптимизации налоговых платежей;

- причины, при которых потребуется изменить стратегию и тактику инвестирования.

При проработке инвестиционной стратегии важны еще три фактора, причем первый из списка влияет на итоговую доходность портфеля более чем на 90%, по сравнению с двумя другими:

- Диверсификация, то есть распределение портфеля по типам активов – акции, облигации, фонды, наличные деньги и другие инвестиционные инструменты. А также отрасли, страны и рынки, где инвестор проводит сделки.

- Выбор конкретного актива внутри группы – одной акции или облигации из десятков подобных.

- Время покупки актива и комиссия брокера.

Если учесть эти данные, реализация инвестиционной стратегии превращается в поэтапный план, который нужно записать и время от времени с ним сверяться для корректировки.

Что влияет на выбор

Стратегия инвестирования зависит от риск-профиля инвестора, финансовой цели и времени на ее достижение (горизонт инвестирования).

Проще всего определить тип инвестора по его характеристикам и отношению к риску. Сложнее разобраться с финансовой целью. На ее постановку и формулировку может уйти от нескольких часов до месяцев. Еще сложнее, когда целей несколько.

Чтобы не тратить слишком много времени и не оттягивать начало инвестирования:

- начните с постановки одной цели;

- выходите на фондовый рынок;

- сформируйте первый портфель;

- получайте реальный опыт и знакомьтесь с инструментами фондового рынка;

- добавляйте новые или корректируйте имеющиеся цели.

Помните, что инвестиции не гарантируют положительного результата в виде фиксированной прибыли. Это не банковский вклад и не деньги под подушкой, хотя и они могут обесцениться в любой момент. В каждом портфеле возможны убытки, но если по итогу прибыль их перекрывает, инвестор может быть спокоен – он выбрал правильную стратегию.

Не начинайте инвестирование на заемные деньги, и если не закрыты базовые потребности, а также нет финансовой подушки. Если этим пренебречь, а возникнут обстоятельства, когда нужны деньги, потери могут быть слишком высоки при срочной продаже активов и выводе средств с брокерских или инвестиционных счетов.

Классификация стратегий инвестирования

Инвестиционная стратегия не статична, наоборот, с возрастом инвестора и под влиянием других обстоятельств она должна меняться. Более молодые участники фондовых рынков могут рисковать и совершать импульсивные сделки. У инвесторов в более солидном возрасте времени на восстановление финансовой стабильности гораздо меньше.

Классификаций стратегий инвестирования очень много, наиболее популярны из них такие:

- По времени: долго-, средне- и краткосрочные. При этом все сроки поделены условно. Одни инвесторы краткосрочным периодом считают несколько дней, а другие до 1-2 лет. Такие же установки и при определении средне- и долгосрочного периода.

- По субъекту управления: собственными силами или доверительное управление. В первом случае инвестор формирует портфель сам, а во втором ищет управляющую компанию. Ею может стать инвестиционный или пенсионный фонд, специализированная финансовая компания или другой профессиональный участник рынка, который инвестирует деньги доверителя на условиях траста.

- По рискам. Условно стратегии делят на консервативную, сбалансированную и агрессивную (спекулятивную).

- По стилю управления: активная, пассивная и активно-пассивная.

Рассмотрим инвестиционные стратегии, классифицированные по типу риска и стилю управления более подробно.

Консервативная

Консервативная стратегия базируется на вложении в самые стабильные инструменты и активы, такие как:

- банковские вклады, облигации федеральных займов и евробонды;

- известные мировые валюты и золото;

- структурные инвестиционные продукты с защитой капитала.

Консервативная стратегия принесет минимальную прибыль, но зато и риск инвестора будет низким.

Сбалансированная

Сбалансированную инвестиционную стратегию используют управляющие компании, фонды и крупные инвестиционные компании. Также она популярна и у частных инвесторов. Основная особенность – понимание уровня взятого на себя риска при сочетании стабильных и более рискованных инструментов:

- облигации и акции крупных компаний;

- государственные и муниципальные облигации;

- менее устойчивые мировые валюты, у которых более высокая изменчивость курса (волатильность).

В портфель могут быть добавлены как более, так и менее рискованные активы, в зависимости от решений инвестора и горизонта достижения финансовой цели.

Спекулятивная

Агрессивная или спекулятивная стратегия подойдет не всем инвесторам. Такой стиль инвестирования чаще выбирают более молодые участники фондовых рынков или те, кто хочет рискнуть определенной долей капитала, без ущерба для своего общего финансового состояния.

В состав портфеля могут включать:

- акции менее известных компаний;

- волатильные валюты;

- фьючерсы, опционы и другие производные финансовые инструменты.

Выбор спекулятивной стратегии возможен только при наличии опыта и осознании уровня риска. Если опыта нет, а желание рискнуть есть, лучше передать капитал в доверительное управление, но при этом важно исходить из мысли, что можно потерять все вложенные деньги.

Активная

Активный стиль управления инвестиционным портфелем предполагает:

- полное и активное участие в отслеживании ситуации на рынке;

- быструю покупку более эффективных активов и избавление от низкодоходных инструментов.

Такая стратегия строится на основе фундаментального и технического анализа активов. Инвестор с активным стилем постоянно сопоставляет показатели дохода и риска по «новому» уже ребалансированному и «старому» портфелю. Такой участник фондового рынка всегда стремится «переиграть» рынок.

Активная стратегия управления очень трудоемкая. Кроме того инвестор затрачивает много времени, и в большинстве случаев несет крупные расходы на постоянную информационную, аналитическую и торговую деятельность на фондовом рынке.

Пассивная

Пассивная стратегия предполагает покупку активов в инвестиционный портфель на долгое время. Изменение структуры финансовых инструментов при таком стиле управления редкие и незначительные. Главный принцип инвестора – «купить и держать» без цели «переиграть рынок».

Главное преимущество пассивной стратегии инвестирования – низкие издержки на управление портфелем. Инвестор пересматривает состав активов, только если изменились его установки или доходность упала ниже минимально установленного уровня. К примеру, если в составе портфеля есть срочные облигации, после их погашения инвестор заменяет актив такими же или подобными облигациями. Такое поведение сохраняется вплоть до момента приближения горизонта инвестирования.

Активно-пассивная

При использовании активно-пассивной стратегии управления инвесторы сочетают подходы двух стилей. Например, 70% активов портфеля остаются неизменными — пассивными, а 30% постоянно меняется – покупается или продается.

Иногда последователи такой инвестиционной стратегии управления могут вести сразу несколько портфелей у разных брокеров. При этом в одном портфеле сделки будут активными, а в другом – пассивными. Или это могут быть портфели с разным горизонтом достижения финансовых целей.

Чем руководствоваться при выборе стратегии

Инвесторы могут выбирать стратегию одновременно по нескольким критериям:

- инвестирование в рост курсовой стоимости;

- вложение в недооцененные компании;

- инвестирование с расчетом на стабильный доход;

- ориентировка на создание «всепогодного портфеля»;

- гибридный портфель;

- ориентировка на значение уровня риска;

- хаотичное или импульсивное инвестирование;

- копирование сделок известных инвесторов.

Рассмотрим каждый пункт более подробно.

Вложение в акции роста

Некоторые инвесторы выбирают акции в свой портфель по оценке роста продаж или прибыли компании. Но только этих данных недостаточно. Разумнее учитывать также темпы роста компании внутри отрасли по сравнению с ближайшими конкурентами, даже если нет сверхвысоких показателей. А также смотреть на капитализацию. Акции компании с небольшой капитализацией вырастают быстрее, чем с крупной.

Чтобы подсчитать капитализацию стоимость акций умножают на их количество. Но этот показатель не всегда годится для оценки бизнеса и справедливой цены. Иногда капитализация компании растет за счет повышения доверия клиентов, а не приобретения новых активов или увеличения объемов продаж.

В зависимости от ситуации в политике, экономике и мире некоторые отрасли растут быстрее, а другие наоборот замедляются. Проводить выборку отраслей и акций удобнее с помощью специализированных программ или сайтов-скринеров.

Стоимостное инвестирование

Инвестирование в недооцененные компании строят на основе:

- фундаментального анализа;

- финансовых коэффициентов;

- данных из балансового отчета и других показателях эффективности работы компании.

При покупке инструмента в портфель инвесторы исходят из идеи, что акции на текущий момент стоят дешевле активов, которые имеются в распоряжении компании. Стратегия подойдет не всем, так как приобретать опыт для анализа бухгалтерской отчетности или ждать, когда цена на активы вырастет, захотят не все инвесторы.

Стабильный доход

Стратегия инвестирования в стабильный доход предполагает покупку облигаций или акций компаний, которые регулярно платят дивиденды. Такие активы ищут, например, при помощи индекса Доу-Джонса. Из перечня покупают акции 5-10 компаний с наибольшей дивидендной доходностью, но при этом постоянно следят за составом и ребалансировкой портфеля.

Эту стратегию можно применять и для покупки акций российских компаний. Но предварительно оцените темпы роста прибыли, ориентируйтесь на уровень выше средних значений по отрасли. Если этот показатель не дотягивает, компания либо не будет платить дивиденды, либо нанесет ущерб своему бизнесу.

Гибридная стратегия

При выборе гибридной стратегии инвесторы покупают акций компаний роста, которые выплачивают дивиденды. Чаще всего речь идет о крупных компаниях с высокой капитализацией, которые давно и успешно представлены на рынке, которые называют «голубые фишки».

Главный недостаток гибридной стратегии – крупные известные компании редко показывают значительный рост, так как они уже большие, поэтому ее не используют постоянно. Кроме того эмитенты акций могут перестать платить дивиденды и тогда портфель придется ребалансировать.

«Всепогодный» портфель

Идея всепогодного портфеля предполагает, что в него собирают активы с разной степенью риска. Финансовые инструменты, купленные инвестором, будут по-разному реагировать на колебания на рынке при повышении и понижении инфляции, росте и спаде в экономике.

Такие портфели редко показывают высокую доходность, но при этом они максимально защищены от просадок в период активности, так и падения на мировом рынке. Всепогодный портфель чаще всего собирают лица в возрасте или те, кто причисляет себя к консервативным инвесторам. Более половины активов такого портфеля приходится на ОФЗ или облигации муниципалитетов.

Подстройка под уровень риска

Если совсем не рисковать, доходность от инвестирования будет слишком низкой или ее не будет вообще. А если рисковать очень сильно, можно остаться вообще без капитала. Стратегия подстройки под уровень риска помогает инвесторам находиться в установленном диапазоне значений, которые владелец портфеля считает приемлемыми для себя.

Последователи этой стратегии оценивают риск как статистическое отклонение от ожидаемой доходности актива. К примеру, инвестор установил, что не готов потерять больше 25% от своих вложений в ценную бумагу, тогда он покупает активы, опираясь на потенциальный уровень риска, а не на возможную доходность. Кроме того инвестор формирует портфель с приемлемым уровнем риска за счет соотношения в нем активов с разным уровнем риска.

Обратите внимание: полностью исключить риск невозможно, но чем более длительный период времени до достижения финансовой цели, тем ниже влияние риска на диверсифицированный портфель.

Хаотичное инвестирование

Такой тип инвестиционной стратегии чаще всего основан на реакциях участника фондового рынка. В новостях часто фигурирует информация об акциях известных компаний, которые показывают высокий рост, падение или популярны по каким-либо другим причинам. Если вокруг бизнеса конкретной компании слишком много пиара, инвесторы могут посчитать, что упускают выгоду и поэтому купят или быстрее продадут актив, исходя из ситуации.

Чаще всего новички покупают акции не «на дне», а в период высокой цены. Бывает так, что инвестор успевает попасть на волну продолжительного роста, поэтому его капитал растет. Но он также может и потерять деньги, если акции подешевеют или под действием импульса инвестор продаст ценные бумаги не по самой выгодной цене.

Хаотичное инвестирования сложно назвать успешным, но в некоторых ситуациях оно может быть оправдано для тех, кто не уделяет все свое свободное время изучению компаний и их активов.

Копирование сделок известных инвесторов

Известные инвесторы раскрывают свои стратегии или правила, по которым они собирают свой портфель. Некоторые новички повторяют их опыт.

Обратите внимание, если кому-то из хедлайнеров в инвестициях удалось получить высокую прибыль – это вовсе не означает, что так будет у всех. Рынок нестабилен и акции даже самых известных компаний могут значительно упасть в цене, поэтому чья-то удача в прошлом никак не гарантирует успех в будущем.

Что еще учесть

Стратегия управления активами в инвестиционном портфеле предполагает разработку плана действий по купле или продаже ценных бумаг на основе жестких критериев. Чтобы их установить, ответьте на такие вопросы:

- Какие акции, облигации и другие инвестиционные инструменты покупать на фондовом рынке.

- Где покупать активы, и на каком рынке.

- На какой срок и сумму покупать активы.

- По какой цене покупать акции, облигации и другие инвестиционные инструменты.

- Какие моменты наиболее благоприятны для «входа» и «выхода».

- Реинвестировать доход или нет.

- С какой периодичностью, и на какие суммы пополнять брокерский счет или ИИС, чтобы покупать новые активы.

Ответы на все вопросы пропишите для каждого актива в отдельности, тогда вы сможете быстрее среагировать на изменения и провести ребалансировку инвестиционного портфеля.

Комментарии: 0

Инвестиционная стратегия

Определив финансовые цели и свой тип инвестора, необходимо, чтобы проделанная работа не осталась на бумаге. Нужна инвестиционная стратегия, согласно которой будут определены подходящие инвестиционные продукты, их распределение в портфеле, а также сроки инвестирования.

Откройте счет

в БКС Мир Инвестиций

Формирование инвестиционной стратегии

Формирование инвестиционной стратегии

Чтобы инвестиции были прибыльными, важно учитывать те принципы, от которых напрямую зависит структура инвестиционного портфеля и его доходность. Это, во-первых, принцип ликвидности и защищенности. У инвестора всегда должна оставаться возможность перегруппировать активы и добавить в портфель новые, а также должны быть заранее определены способы защиты капитала от риска, на который инвестор пойти не готов. Во-вторых, это принцип диверсификации, который работает сразу в нескольких направлениях: в защитном и в доходном. Широкая диверсификация дает возможность нивелировать возможные потери в одних активах, не прекращая получать доходы от других.

Разработка инвестиционной стратегии — поле деятельности профессионалов. Самостоятельная разработка может привести к тому, что инвестор упустит из виду важные детали, которые в дальнейшем негативно повлияют на реализацию инвестиционной стратегии.

В БКС Премьер разработка инвестиционной стратегии является хорошо отлаженным механизмом, который управляется профессионалами — финансовыми советниками и аналитиками. Частный инвестор может быть уверен, что получит четкий план будущей инвестиционной деятельности, которую он будет способен не только контролировать, но и регулировать в зависимости от своих потребностей и экономической обстановки.

Виды инвестиционных стратегий

Стили управления финансовыми вложениями могут колебаться в широком диапазоне: от консервативного низкодоходного с отсутствием рисков до агрессивного сверхприбыльного, но с вероятностью потерять весь имеющийся капитал или значительную его часть.

Консервативная инвестиционная стратегия базируется на использовании максимально надежных инструментов, например:

- вклады, государственные облигации и евробонды;

- устойчивые валюты и драгоценные металлы;

- структурные продукты со 100% защитой капитала.

Сбалансированная стратегия занимает среднее положение и наиболее часто используется как частными инвесторами, так и многими инвестиционными компаниями. В основе сбалансированной стратегии лежит согласие инвестора с определенной степенью риска и использование в инвестициях как очень надежных активов из списка выше, так и спекулятивных:

- акции и облигации частных компаний;

- государственные и муниципальные облигации;

- волатильные валюты.

Спекулятивная или агрессивная стратегия способна принести высокую прибыль и предполагает включение в инвестиционные портфель большой доли рискованных инструментов спекулятивной направленности:

- волатильные акции и валюты;

- производные финансовые инструменты (фьючерсы, опционы).

Агрессивная инвестиционная стратегия оправдана при наличии хорошей финансовой подготовки инвестора, а в случае если капитал будет направлен в доверительное управление — готовности им рискнуть.

Что если тип инвестора противоречит выбранной стратегии

Выбирая финансовые инструменты, необходимо помнить о своем типе инвестора и учитывать риск-профиль. Часто тип инвестора может ограничивать выбор инвестиционных продуктов. Если ваш тип умеренно-агрессивный, агрессивный или спекулятивный, то вам доступна вся или практически вся линейка инвестиционных инструментов согласно защитной, сбалансированной и агрессивной стратегии, но учитывайте при выборе временной горизонт цели и критично относитесь к своим возможностям.

При несовпадении типа инвестора и выбранной инвестиционной стратегии можно отдать приоритет стратегии, но отдавая себе отчет, что возникшее противоречие может повлиять на ожидаемые результаты инвестирования. Очевидно, что консервативному типу инвесторов не стоит рисковать капиталом, используя агрессивную стратегию, и наоборот — инвесторы с агрессивным финансовым поведением мало заинтересованы в защитных и низкодоходных инструментах. Наиболее гибкими в этом плане можно признать тех инвесторов, чей тип характеризуется как рациональный. В портфеле таких инвесторов допустимы активы всех классов, а сбалансированная инвестиционная стратегия, которую эти инвесторы обычно выбирают, может колебаться как в сторону более агрессивной, так и в сторону более консервативной.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Приложение БКС Мир инвестиций

Отсканируйте QR-код и скачайте приложение

Что такое Инвестиционная стратегия?

Инвестиционная стратегия – это то, чем руководствуется инвестор при принятии решений, исходя из целей, устойчивости к риску и будущих потребностей в капитале. Некоторые инвестиционные стратегии стремятся к быстрому росту, когда инвестор сосредотачивается на приросте капитала , или они могут следовать стратегии низкого риска, где основное внимание уделяется защите богатства.

Понимание инвестиционных стратегий

Многие инвесторы покупают недорогие диверсифицированные индексные фонды, используют усреднение долларовой стоимости и реинвестируют дивиденды. Усреднение долларовой стоимости – это инвестиционная стратегия, при которой фиксированная долларовая сумма акций или конкретные инвестиции приобретаются по регулярному графику независимо от стоимости или цены акций. Инвестор покупает больше акций, когда цены низкие, и меньше акций, когда цены высокие. Со временем одни инвестиции принесут больше пользы, чем другие, а окупаемость со временем усреднится.

Некоторые опытные инвесторы выбирают отдельные акции и создают портфель на основе анализа отдельных компаний с прогнозами движения цен на акции.

Пять инвестиционных стратегий Грэма

В 1949 году Бенджамин Грэм определил пять стратегий инвестирования в обыкновенные акции в « Интеллектуального инвестора».

- Общая торговля. Инвестор предсказывает движения рынка и участвует в них, подобно усреднению стоимости в долларах.

- Выборочная торговля. Инвестор выбирает акции, которые, как он ожидают, будут хорошо продаваться на рынке в краткосрочной перспективе; в год, например.

- Покупать дешево и продавать дорого. Инвестор входит на рынок, когда цены низкие, и продает акции, когда цены высокие.

- Долгий отбор. Инвестор выбирает акции, которые, по его мнению, будут расти быстрее, чем другие акции в течение нескольких лет.

- Покупки со скидкой. Инвестор выбирает акции, цена которых ниже их истинной стоимости, измеренной с помощью некоторых методов.

Грэм подчеркнул, что каждый инвестор должен решить, как он хочет управлять своим портфелем. Опытные инвесторы могут предпочесть стратегию «покупать по низкой цене и продавать по высокой», в то время как инвесторы, у которых меньше времени на изучение и отслеживание рынка, могут получить больше от инвестирования в фонды, которые отслеживают рынок и придерживаются долгосрочной перспективы.

Не существует правильного способа управления портфелем, но инвесторы должны вести себя рационально, используя факты и данные для подтверждения решений, пытаясь снизить риск и поддерживать достаточную ликвидность.

Инвестиционная стратегия и риск

Риск – это огромная составляющая инвестиционной стратегии. Некоторые люди имеют высокую терпимость к риску, в то время как другие инвесторы не склонны к риску. Однако одно общее правило состоит в том, что инвесторы должны рисковать только тем, что они могут позволить себе потерять. Еще одно практическое правило: чем выше риск, тем выше потенциальная доходность, а некоторые инвестиции более рискованны, чем другие. Есть вложения, которые гарантируют, что инвестор не потеряет деньги, но также будет минимальная возможность получить прибыль.

Например, казначейские облигации , векселя и банковские депозитные сертификаты (CD) считаются безопасными, поскольку они обеспечены кредитом Соединенных Штатов. Однако эти вложения обеспечивают низкую окупаемость вложений. После включения стоимости инфляции и налогов в уравнение рентабельности дохода рост инвестиций может быть незначительным.

Здравствуйте, друзья!

В некоторых семьях руководствуются одним принципом.

При грамотно организованном инвестировании практически нет шансов потерпеть неудачу. В основе такой правильной организации стоит инвестиционная стратегия.

В статье поговорим, что это такое, какие виды бывают и как ее выбрать новичку в инвестициях.

Что такое инвестиционная стратегия

Нас в университете учили разделять два понятия: стратегия и тактика. Стратегия – это общий план достижения цели. Тактика – это инструменты, с помощью которых будет реализовываться стратегия.

Но в инвестициях эти понятия объединяются под общим названием “инвестиционная стратегия”. Например, стратегия – это получать пассивный доход через 15 лет со своего капитала. А тактика – регулярно покупать акции дивидендных компаний на протяжении 15 лет, не продавать их, полученные дивиденды реинвестировать до наступления часа икс. Все вместе называется дивидендной инвестиционной стратегией. В статье мы будем придерживаться такого же принципа.

Инвестиционная стратегия представляет собой план действий по достижению определенной финансовой цели, а также способы, методы и инструменты, с помощью которых этот план будет выполняться.

Финансовые цели у инвесторов разные по сроку достижения, стоимости и описанию. Думаю, не ошибусь, если предположу, что главная задача – это заработать на инвестициях. А уж на что именно, личное дело каждого. Без четкого плана действий сделать это будет сложно. Поэтому и задаю часто инвестору вопрос о том, какая у него стратегия. Далеко не всегда есть ответ.

Но потом случился март, акции Роснефти упали почти на 160 руб. Знакомый начал паниковать и продал весь пакет с убытком. Так инвестирует человек, у которого не было ни цели, ни стратегии.

Виды стратегий в зависимости от степени риска

Разновидностей инвестиционных стратегий очень много. Мы дадим характеристику наиболее популярных среди инвесторов.

В зависимости от степени риска, который хочет на себя взять инвестор, различают 3 типа стратегий: консервативную, умеренную и агрессивную. Рассмотрим принципы формирования каждой.

Консервативная

Подойдет человеку, который либо нетерпимо относится к риску, либо поставленная финансовая цель не позволяет ему рисковать. Например, инвестор копит деньги на первоначальный взнос по ипотеке.

- банковский депозит;

- накопительный счет с процентом на остаток;

- ОФЗ;

- муниципальные облигации развитых регионов РФ (Москвы и МО, Татарстана, Санкт-Петербурга, нефте-газо-алмазо-золотодобывающих субъектов и пр.);

- корпоративные облигации надежных эмитентов, дефолт которых маловероятен (Сбербанка, ВТБ, Лукойла, Газпрома и прочих).

Высокой доходности ждать от перечисленных инструментов не стоит. По первым двум она примерно будет на уровне ключевой ставки ЦБ, по остальным – выше на 1–3 %.

Умеренная

В качестве инструментов могут добавиться:

- акции “голубых фишек” и других надежных эмитентов;

- ETF и БПИФы;

- REIT.

Агрессивная

- IPO,

- ВДО,

- криптовалюта,

- ПАММ-счета,

- венчурные инвестиции.

Доходность может составлять несколько десятков или сотен процентов в год, но и риск у такого способа очень высокий. При агрессивном инвестировании инвестор легко может потерять большую часть своего капитала. Профессионал никогда не будет вкладывать все свои деньги в такую стратегию.

Виды стратегий в зависимости от объекта вложений

В зависимости от того, в какие именно активы вкладывает инвестор деньги, мы выделили 5 видов стратегий: стоимостную, дивидендную, стратегию роста, индексную и Asset Allocation.

Стоимостная

Для реализации этой стратегии необходимо на хорошем уровне знать механизм проведения фундаментального анализа. Не просто анализировать мультипликаторы, а погружаться в финансовую отчетность компании, следить за новостным фоном: мировым, внутри страны, отраслевым. Одним словом, постоянно держать руку на пульсе.

Такой подход требует специальной подготовки и свободного времени. И уж его точно нельзя назвать консервативным. Высокий риск – высокая доходность.

Дивидендная

Эта стратегия популярна среди инвесторов, кто создает капитал для получения пассивного дохода.

Но бездумно включать активы по показателю максимального дивидендного дохода за текущий год нельзя. Здесь тоже никто не отменял фундаментального анализа, а также изучения дивидендной политики и истории выплат.

Для облегчения выбора можно вкладываться в дивидендных аристократов. Но для российских компаний это пока неактуально, потому что фондовый рынок у нас находится на стадии развития.

Стратегия роста

Это рискованный подход для агрессивного инвестора. Он заключается в поиске компаний, которые могут “выстрелить” с какой-то своей прорывной идеей. Верхнего потолка доходности здесь не будет: сотни и тысячи процентов, если ваши прогнозы и надежды оправдались.

Как правило, фундаментальные показатели таких компаний плохие. Но это не имеет значения. Именно с идеи начинается любой бизнес. Какая-то из них может привести к мировой известности компании. И обязательно найдутся люди, которые вложили свои деньги в ее развитие.

Индексная

Подход для пассивных инвесторов, которые не хотят или не могут тратить время на анализ рынка, компаний, активов. Предполагает вложение денег в индексные фонды.

- состав фонда точно соответствует составу какого-то индекса (например, индексу S&P 500, Мосбиржи и пр.);

- не требуют активного управления, нужны только своевременные ребалансировки в результате изменения основного индекса;

- не требуют большого стартового капитала;

- имеют минимальные комиссии, поэтому идеальны для долгосрочного инвестора;

- имеют широкую диверсификацию, потому что включают в состав десятки и сотни компаний одновременно.

В результате инвестор не получает сверхдоходностей, но он и не проигрывает рынку, как это могут сделать инвесторы с активным подходом к инвестированию. Эта стратегия хорошо сочетается с принципами Asset Allocation, о которых пойдет речь ниже.

Asset Allocation

Набирающая популярность по всему миру инвестиционная стратегия Asset Allocation (с английского означает “распределение активов”) предполагает приобретение активов, диверсифицированных по странам, валютам, отраслям, классам активов и видам рынков. При падении в цене какой-то части бумаг большая их часть останется стабильной, а какая-то будет показывать рост.

Идею сформулировал нобелевский лауреат Г. Марковиц: “Доходность и риск инвестиционного портфеля зависят от долевого соотношения в нем активов”. Мы с мужем пришли к выводу, что такая стратегия максимально отвечает нашим интересам, поэтому взяли ее на вооружение.

- Диверсификация по различным параметрам.

- Низкая корреляция активов между собой.

- Соответствие активов нашему риск-профилю, финансовым целям и срокам инвестирования.

- Минимальные затраты на комиссии брокера и максимальное использование налоговых льгот.

Примеры портфелей по стратегии Asset Allocation:

- Наш семейный портфель: акции зарубежных компаний (США, Германия, Китай) – 17 %, акции российских компаний – 14 %, облигации – 64 % и золото – 5 %.

- Пример портфеля Лежебоки, который предложил известный российский инвестор и главный популяризатор Asset Allocation в России Сергей Спирин: акции российских компаний – 33,3 %, облигации – 33,3 %, золото – 33,3 %.

- Портфель Уоррена Баффета: акции американского рынка – 90 %, облигации – 10 %.

- Портфель автора книги “Разумный инвестор” и учителя У. Баффета Бенджамина Грэма: акции – 50 %, облигации – 50 %.

Портфели, собранные по принципам Asset Allocation, показывают высокую устойчивость во время кризисов, оптимальное соотношение доходности и риска. Это идеальный вариант для долгосрочного пассивного инвестора. При этом инвестор может использовать консервативное, умеренное или агрессивное распределение активов.

Как выбрать стратегию долгосрочному инвестору

Мы видим, что инвестиционных стратегий много. На самом деле их еще больше.

- По степени риска и уровню доходности.

- По сумме вложений. Например, инвестиции в физическую недвижимость потребуют нескольких миллионов рублей, а для покупки облигации нужна всего 1 000 руб.

- По количеству времени, необходимого на разработку и выполнение стратегии. Например, тратить 1–2 часа в месяц/год или следить за котировками в режиме 24/7.

- По уровню профессионализма инвестора. Можно выбрать инструменты, не требующие теоретической подготовки, а можно проводить глубокий фундаментальный анализ, невозможный без специальных знаний.

Основная ошибка новичка, когда он начинает сочетать разные стратегии в рамках одной финансовой цели. Но могут быть и исключения. Например, уместно сочетать индексную с Asset Allocation, дивидендную со стоимостной.

Но многие инвесторы начинают набирать по принципу “возьму эти недооцененные бумаги и эти под дивиденды, а вот эти интересны как потенциально новый Facebook или Amazon”. В результате получается смесь из активов, которыми сложно управлять.

Можно и нужно использовать разные подходы для разных портфелей.

- пассивный доход на пенсии через 20 лет – дивидендная или Asset Allocation;

- покупка машины через 3–5 лет – консервативная через покупку облигаций или индексные фонды на облигации;

- поездка в отпуск через год – депозит или накопительный счет.

К консервативной стратегии приходят обычно по мере приближения срока достижения цели. Например, инвестор создает капитал для получения пассивного дохода на пенсии. Если до преклонного возраста еще 20–30 лет, то можно инвестировать в более рискованные инструменты, но если остается 3–5 лет, то большую часть активов стараются перевести в низкорискованные.

- Постановка финансовой цели: на что копим, сколько денег и времени на это понадобится.

- Определение риск-профиля инвестора, чтобы понять свое отношение к риску.

- Подбор инструментов с учетом двух предыдущих пунктов.

- Покупка активов с учетом выбранной стратегии.

- Анализ результатов инвестирования, внесение корректировок при необходимости.

Заключение

В статье не упомянули про еще один подход, который можно назвать беспорядочным инвестированием. Думаем, что немало новичков его практикуют. Интересно было бы узнать статистику, а сколько из них разочаровываются в инвестициях и уходят обратно в депозиты.

Уметь планировать – хороший навык, который мы можем развить в себе и своих детях. Эффективность стратегии будет тем выше, чем больший срок отводится на ее реализацию. Поэтому не тратьте время на беспорядочное инвестирование, а выберите для себя свой подход и начинайте его реализовывать.

До новых встреч!

Ответы к тесту смотрите внизу в конце теста, или правильные ответы выделены (отмечены). Для удобства нажимайте клавишу «F3» и набирайте часть нужной фразы. Для поиска вопроса теста пользуйтесь клавишами «PgDn» и «PgUp».

Выберите один правильный ответ:

1 Инвестиции по объектам вложения средств классифицируются:

а) прямые и косвенные;

б) реальные и финансовые;

в) прямые и реальные;

г) частные, государственные, иностранные и совместные.

2 Увеличение удельного веса сбережений в общем объеме доходов:

а) не влияет на объем инвестиций;

б) приводит к росту объема инвестиций;

в) приводит к снижению объема инвестиций.

3 Эффект мультипликатора состоит:

а) в превышении темпов роста доходов над темпами роста объема чистых инвестиций;

б) в превышении темпов роста доходов над темпами роста объема валовых инвестиций;

в) в превышении темпов роста чистых инвестиций над темпами роста доходов.

4 Будущая стоимость денег:

а) сумма инвестированных в настоящий момент средств, в которую они превратятся через определенный период времени с учетом определенной ставки процента;

б) сумма средств, полученных в результате реализации инвестиционного проекта;

в) стоимость денег через определенное время.

5 Действительная стоимость денег:

а) стоимость средств в данный момент времени;

б) сумма будущих денежных поступлений, приведенных с учетом определенной ставки процента к настоящему периоду;

в) сумма средств, которую необходимо вложить в инвестиционный проект сегодня.

6 Аннуитет:

а) отдельные виды денежных потоков, осуществляемые последовательно через равные промежутки времени и в равных размерах;

б) арендная плата;

в) вид банковского кредита;

г) способ учета изменения стоимости денег во времени.

7 Номинальная стоимость денег:

а) стоимость денег с учетом инфляции;

б) показатель, характеризующий обесценение денег в процессе инфляции.

в) стоимость денег без учета инфляции

8 Темп инфляции:

а) показатель обратный индекса инфляции;

б) показатель, характеризующий прирост среднего уровня цен в рассматриваемом периоде;

в) показатель, используемый при формировании реальной ставки процента.

9 Инвестиционный риск:

а) риск, связанный с вложением средств в реальные инвестиционные проекты;

б) вероятность возникновения непредвиденных финансовых расходов в ситуации неопределенности условий инвестиционной деятельности;

в) снижение прибыли, доходов, потери капитала и др .;

г) вероятность снижения инвестиционной активности.

10 Абсолютный размер финансовых убытков это:

а) размер финансовых затрат, уменьшен на сумму убытка;

б) отношение суммы ущерба в избранное базового показателя;

в) сумма ущерба, причиненного инвестору в условиях неблагоприятных обстоятельств.

11 Ликвидность инвестиций это:

а) способность инвестора вовремя погашать долги;

б) потенциальная способность инвестиций в короткое время и без существенных финансовых потерь трансформироваться в денежные средства;

в) способность инвестиций в реинвестирования.

12 Назовите собственные источники формирования инвестиционных ресурсов компании:

а) кредиты банков и других кредитных структур;

б) эмиссия облигаций компании;

в) инвестиционный лизинг;

г) чистая прибыль; амортизационные отчисления;

д) эмиссия акций компании.

13 Назовите показатели оценки эффективности реальных инвестиций:

а) приведение к настоящей стоимости инвестированного капитала;

б) период окупаемости; индекс доходности; чистая приведенная стоимость;

в) коэффициент самофинансирования;

г) объем инвестированных средств.

14 Наиболее надежными инвестиционными инструментами являются:

а) простые акции;

б) привилегированные акции;

в) государственные облигации;

г) корпоративные облигации;

д) сберегательные сертификаты;

е) инвестиционные сертификаты.

15 Портфель ценных бумаг по сравнению с портфелем реальных инвестиционных проектов имеет:

а) более высокий уровень риска и более низкий уровень доходности;

б) более высокую ликвидность и управляемость;

в) более высокую инфляционную защищенность.

16 Продуктовые инновации это:

а) применение новых материалов, новых полуфабрикатов и комплектующих и получение принципиально новых продуктов;

б) инновации в пищевой промышленности;

в) инновации в добывающей промышленности.

17 Процессные инновации означают:

а) новые методы организации производства, новые технологии;

б) создание новых видов продукции;

в) принципиальные изменения в социальной сфере;

г) изменения в институциональной сфере.

18 Инвестиционные проекты по целям их освоения подразделяются на:

а) тактические и стратегические;

б) краткосрочные и долгосрочные;

в) государственные и частные.

19 Объектом управления инвестиционного менеджмента выступают:

а) инвестиции предприятия и его инвестиционная деятельность;

б) инвестиционная деятельность частных инвесторов;

в) организационная структура отдельных предприятий;

г) инвестиционная деятельность иностранных инвесторов.

20. Точка безубыточности:

а) параметр, характеризующий порог рентабельности;

б) показывает, при каком объеме продаж продукта будет достигнута самоокупаемость хозяйственной деятельности объекта инвестирования на стадии его эксплуатации;

в) характеризует уровень текущих затрат к объему продаж;

г) показывает уровень чистого дохода.

21 Акция:

а) срочный ценная бумага, свидетельствующая о долевом участии в уставном фонде акционерного общества;

б) ценная бумага без установленного срока обращения, которая удостоверяет долевое участие в уставном фонде акционерного общества, подтверждающая членство в акционерном обществе и право на участие в управлении им, дает право его владельцу на получение части прибыли в виде дивиденда, а также на участие в распределении имущества при ликвидации акционерного общества;

в) целевой бумага, свидетельствующая о долевом участии в уставном фонде акционерного общества, дает право ее владельцу на получение прибыли в виде дивиденда.

22 Акции по характеру обязанностей эмитенту классифицируются:

а) именные, на предъявителя;

б) срочные, бессрочные;

в) простые, привилегированные;

г) процентные, беспроцентные;

д) украинских и зарубежных эмитентов.

23 Облигация:

а) ценная бумага, свидетельствующая о внесении ее владельцем денежных средств и подтверждает обязанность эмитента возместить ему номинальную стоимость этой ценной бумаги без выплаты процентов;

б) ценная бумага, свидетельствующая о внесении ее владельцем денежных средств и подтверждает обязанность эмитента возместить ему номинальную стоимость этой ценной бумаги с выплатой фиксированного процента;

в) ценная бумага, свидетельствующая о внесении ее владельцем денежных средств и подтверждает обязанность эмитента возместить ему номинальную стоимость этой ценной бумаги с выплатой процентов в зависимости от финансового результата деятельности компании.

24. Облигации по особенностям регистрации и обращения классифицируются:

а) государственных и негосударственных компаний;

б) именные, на предъявителя;

в) процентные, целевые;

г) краткосрочные, срочные, долгосрочные;

д) срочные; бессрочные.

25 Сберегательные сертификаты:

а) ценные бумаги, свидетельствующие о депонировании средств юридических и физических лиц;

б) письменное свидетельство банка о депонировании средств, подтверждающий право вкладчика на получение по истечении срока депозита и процентов по нему;

в) письменное свидетельство банка о депонировании средств физическим лицом, подтверждающий право вкладчика на получение по истечении срока депозита и процентов по нему.

26 Сберегательные сертификаты по условиям размещения средств классифицируются:

а) краткосрочные, срочные, долгосрочные;

б) срочные, до востребования;

в) процентные, беспроцентные;

г) именные, на предъявителя;

д) украинских и зарубежных эмитентов.

27 Диверсификация инвестиционного портфеля:

а) представляет собой уменьшение числа составляющих инвестиционного портфеля с целью снижения инвестиционных рисков;

б) представляет собой расширение или изменение числа составляющих инвестиционного портфеля с целью снижения инвестиционных рисков;

в) это инвестиционная стратегия, направленная на повышение ликвидности инвестиционного портфеля.

28 Под инвестиционной стратегией компании следует понимать:

а) деятельность путем формирования инвестиционного портфеля компании;

б) реализации отдельных инвестиционных программ и проектов;

в) формирование системы долгосрочных целей инвестиционной деятельности и выбор наиболее эффективных путей их достижения;

г) набор правил для принятия решений, которыми организация руководствуется в ходе осуществления инвестиционных проектов.

29 Главной целью формирования инвестиционного портфеля компании являются:

а) обеспечение высоких темпов прироста капитала и повышения ликвидности инвестиционного портфеля;

б) увеличение темпов прироста дохода и минимизация риска;

в) обеспечение реализации инвестиционной стратегии компании путем подбора наиболее эффективных и безопасных объектов инвестирования.

30 Чистые инвестиции это:

а) сумма валовых инвестиций, уменьшенная на сумму амортизационных отчислений в определенном периоде;

б) общий объем инвестированных средств;

в) сумма валовых инвестиций, уменьшенная на сумму материальных затрат в определенном периоде.

Правильные ответы на тесты по дисциплине «Инвестиционный менеджмент»

|

Номер теста |

Номер правильного ответа и решения |

|

1. |

Б |

|

2. |

Б |

|

3. |

А |

|

4. |

А |

|

5. |

Б |

|

6. |

А |

|

7. |

В |

|

8. |

Б |

|

9. |

Б |

|

10. |

В |

|

11. |

Б |

|

12. |

Г |

|

13. |

Б |

|

14. |

В |

|

15. |

Б |

|

16. |

А |

|

17. |

А |

|

18. |

А |

|

19. |

А |

|

20. |

Б |

|

21. |

Б |

|

22. |

В |

|

23. |

Б |

|

24. |

Б |

|

25. |

Б |

|

26. |

Б |

|

27. |

Б |

|

28. |

В |

|

29. |

В |

|

30. |

А |

© MoskvaX.ru

© Moskva-X.ru

|

|

Бурное развитие отечественного фондового рынка требует творческого изучения и критического анализа зарубежного опыта. Практика развитых стран показывает, что действенным инструментом приспособления к изменениям внешней среды является система стратегического управления. Поскольку наиболее перспективной частью отечественного фондового рынка являются операции с корпоративными акциями, основное внимание было нами уделено именно этому сегменту. В связи с тем, что операции с производными ценными бумагами пока не нашли широкого распространения на российском рынке, а деривативные стратегии подробно описаны в литературе, эти вопросы в нашей статье не рассматриваются.

Содержание и основные этапы стратегического управления

Преимущества системы стратегического управления, определившие ее широкое распространение за рубежом, заключаются в том, что она позволяет сформулировать глобальные цели развития фирм, сформировать позицию менеджеров высшего и среднего звена, оперативно адаптироваться к изменениям рыночной среды и тем самым повысить конкурентоспособность организации. Процесс внутрифирменного стратегического управления носит циклический, итерационный характер и включает следующие этапы:

- системный анализ перспектив, опасностей и возможностей, которые открываются перед организацией;

- разработка сценариев будущего, анализ влияния факторов внешней среды с учетом вероятности возникновения тех или иных ситуаций;

- определение главных целей, построение деревьев целей, сравнение целей и подцелей со сценариями будущего; отбор проблем, которые предполагается решать с помощью стратегического управления;

- разработка альтернативных стратегий достижения целей, выбор типовых стратегий, планирование необходимых ресурсов;

- разработка стратегических программ, реализующих как общую, так и частные стратегии;

- проектирование системы внедрения и контроля стратегических планов.

Под стратегией обычно понимается набор наиболее общих правил, определяющих долгосрочные действия, которые обеспечивают выполнение миссии организации. При этом в качестве миссии выступает глобальная цель, определяющая причину существования организации. На наш взгляд, миссия как наиболее общая цель инвестирования в корпоративные акции может заключаться в следующем:

- сохранение или перераспределение собственности путем приобретения контрольных пакетов акций;

- обеспечение доступа к дефицитным видам продукции (услугам), имущественным и неимущественным правам;

- участие в управлении предприятием за счет приобретения крупных или блокирующих пакетов;

- защита инвестиций от инфляции;

- сохранение и прирост капитала;

- получение регулярного текущего дохода.

Таким образом, уже на этапе формулировки миссии необходимо определиться с типом инвестора. Если первые три из вышеперечисленных глобальных целей определяют стратегический тип инвестора, то остальные характерны для портфельных инвесторов, которые не вмешиваются в оперативную деятельность предприятия-эмитента.

Инвестиционная стратегия зависит от миссии организации и определяет не только достижение долгосрочных целей, но и тактику вложения средств: в какие ценные бумаги, когда и через какие промежутки времени следует инвестировать. Помимо общей стратегии инвестирования иногда формируются частные субстратегии. Они носят, как правило, краткосрочный характер и разрабатываются как реализация основной стратегии для конкретного вида ценных бумаг.

На основе миссии организации — профессионального участника рынка ценных бумаг формулируются частные цели. Наиболее традиционными из них считаются обеспечение доходности, надежности и ликвидности инвестиций в ценные бумаги. Цели инвестирования должны быть, с одной стороны, конкретными и измеримыми, с другой — ориентированными во времени. Например, для стратегии управления портфелем ценных бумаг одна из множества возможных целей может быть сформулирована следующим образом: “обеспечить в течение квартала доходность за счет роста курсовой стоимости акций в размере не менее 90% годовых”. Реализация принципов стратегического управления предполагает разработку и утверждение на уровне высшего руководства инвестиционных институтов документов, в которых формулируются миссия организации и “пороговые” значения показателей доходности, надежности и ликвидности инвестиций в ценные бумаги (это относится прежде всего к портфельным инвесторам).

Важным элементом стратегического управления является анализ внешней среды и мониторинг рынка. По отношению к управлению инвестициями в ценные бумаги это предполагает выполнение следующих функций:

- оценка инвестиционной привлекательности, разработка рейтингов, прогнозирование состояния рынка в целом, а также его сегментов в отраслевом, региональном и поэмитентном разрезе;

- анализ рынка альтернативных вложений;

- анализ рыночной среды, сильных и слабых сторон основных конкурентов, их доли на рынке;

- поиск новых возможностей, анализ потребностей потенциальных клиентов;

- динамическое отслеживание конъюнктуры рынка.

На следующем этапе исходя из сформулированных целей развития организации и анализа внешней среды необходимо определить потенциал участника рынка ценных бумаг, сравнить его возможности с требованиями рынка и поставленными целями. Прохождение этого этапа необходимо с точки зрения фильтрации и сокращения списка возможных стратегических альтернатив. После сопоставления внешних угроз и возможностей с внутренним потенциалом организации необходимо определить стратегию, которой организация должна следовать.

Некоторые виды инвестиционных стратегий

В зависимости от целей инвестирования, типа управления, характера экономической ситуации и множества других факторов можно выявить большое число разнообразных стратегий.

Например, для стратегического инвестора, основная миссия которого заключается в расширении сферы своего влияния и участии в управлении предприятием, можно выделить стратегии эффективного собственника и спекулятивного слияния (или поглощения).

Стратегия эффективного собственника. В случае использования этой стратегии миссия инвестора заключается не только в получении доступа к определенным видам продукции и обеспечении контроля за финансовыми потоками, но и в повышении научно-технического и производственно-сбытового потенциала, финансовом оздоровлении предприятия-эмитента. Основной доход, получаемый инвестором, носит долгосрочный характер и образуется в результате хозяйственной деятельности предприятия. Соответственно для осуществления этой стратегии необходимы значительные ресурсы не только на приобретение контрольного пакета, но и для развития эмитента. На более поздних этапах эффективный собственник может осуществлять “раскрутку” акций подконтрольного предприятия, в том числе и на международных рынках. Наконец, после того как предприятие стало высокорентабельным, а его акции значительно выросли в цене, инвестор, использующий эту стратегию, может получить прибыль за счет продажи своего пакета. За рубежом такую стратегию используют венчурные фонды, финансирующие развитие инновационного бизнеса.

В качестве предпосылок использования данной стратегии необходимо отметить не только наличие значительных финансовых ресурсов, но и опыт, связи, а также знание технологии производства, рынков сбыта и других особенностей контролируемого предприятия.

Стратегия спекулятивного слияния или поглощения. Основная миссия этой стратегии заключается в приобретении контрольного пакета акций для обеспечения доступа к дефицитным видам продукции (услугам), финансовым ресурсам либо в целях получения в распоряжение выгодных объектов недвижимости, других имущественных и неимущественных прав. Применение этой стратегии по отношению к крупным предприятиям позволяет переключить значительные финансовые потоки на свои дочерние посреднические фирмы, офшоры, банки. Инвесторы, использующие эту стратегию, могут получить прибыль при реализации пакета акций конечному инвестору либо за счет управления денежными потоками предприятия. Цель применения данной стратегии по отношению к мелким предприятиям может заключаться в приобретении выгодных площадей в престижных районах для использования их под офисы, склады, для возведения новых зданий.

Таким образом, главной отличительной особенностью этой стратегии является не развитие предприятия, а получение доступа к имущественным и неимущественным правам. В качестве предпосылки использования рассматриваемой стратегии можно рассматривать принадлежность инвестора к финансово-промышленной группе (ФПГ), банковским или торгово-посредническим структурам, обладающим необходимыми ресурсами для скупки контрольного пакета акций. Эта стратегия может быть использована, как правило, на начальной стадии приватизации, когда на предприятии только начинается борьба за передел собственности.

При портфельном инвестировании выбор стратегии в значительной мере определяется типом управления. Обычно выделяют 2 вида управления: пассивный и активный.Пассивное управление характерно для консервативных и умеренно-агрессивных инвесторов. В качестве главных целей при пассивном управлении выступают защита вложений от инфляции и получение гарантированного дохода при минимальном риске и низких затратах на управление. Этот тип управления предполагает создание хорошо диверсифицированных портфелей ценных бумаг, для которых можно с высокой точностью рассчитать доходность, риск и ликвидность. Пассивный тип управления основан на том, что конфигурация портфеля в течение длительного периода времени не пересматривается. Это позволяет реализовать серьезное преимущество пассивного управления — низкий уровень управленческих расходов.

Активное управлениепредполагает тщательный мониторинг рынка, оперативное приобретение финансовых инструментов, отвечающих целям инвестирования, а также быстрое изменение структуры портфеля. Главная особенность активного типа управления заключается в стремлении инвестора переиграть рынок и получить доходность, превышающую среднерыночную.

Этот тип управления требует значительных затрат, связанных с информационно-аналитической подготовкой решений, приобретением или разработкой собственного программно-технического и методического обеспечения. Значительные расходы, характерные для активного типа управления, вызваны необходимостью обеспечения торговой активности и доступа к системам биржевой и внебиржевой торговли, транзакционными издержками, созданием сети для скупки акций и т. д. Этот тип управления может быть выбран только участниками, имеющими достаточный собственный капитал, высокопрофессиональный персонал, а также значительный опыт управления как собственным портфелем ценных бумаг, так и доверительного управления портфелем клиентов.

Рассмотрим некоторые примеры портфельных стратегий. Самой распространенной стратегией пассивного управления при инвестировании в корпоративные акции является стратегия “купил-и-держи”. Следует иметь в виду, что эффективность этой стратегии в значительной мере зависит от уровня недооцененности акций и выбранного периода времени. Очевидно, что на медвежьей фазе рынка практически любая другая стратегия даст выигрыш по сравнению со стратегией “купил-и-держи”. Наибольшая безопасность и доходность при использовании стратегии “купил-и-держи” достигается при длительных сроках инвестирования.

В качестве другой разновидности стратегии пассивного управления выступает стратегия индексного фонда. Она основана на том, что структура портфеля должна отражать движение выбранного фондового индекса, характеризующего состояние всего рынка ценных бумаг (или его наиболее важных сегментов). Виды ценных бумаг и их доля определяются таким же образом, как при подсчете индекса. Главной задачей инвестора становится воспроизведение в своем портфеле структуры рынка с периодической его корректировкой через полгода-год. Управление осуществляется по отклонениям структуры портфеля от структуры индекса.

При использовании этой стратегии реальные доходы, как правило, обеспечиваются при сроках вложения не менее года. Основная прибыль образуется в результате роста курсовой стоимости наиболее недооцененных акций. Например, рост фондового индекса Россия: CS First Boston ROS 30 в 1996 г. составил около 127%. Прирост цен акций российских компаний, включенных в расчет глобальных индексов Международной финансовой корпорации (IFC Global Indices) в 1997 г. составил 148,9 % годовых. В условиях преобладания на национальном рынке корпоративных акций иностранных инвесторов направление игры многих операторов определяется не только индексами, характеризующими отечественный рынок, но и динамикой индекса Доу Джонса.

Недостаток стратегии индексного фондадля отечественных инвесторов заключается в сложности выбора индекса. В России в настоящее время рассчитываются более 40 индексов, методика их определения и перечень предприятий, акции которых включаются в индекс, существенно отличаются. Соответственно одна из проблем заключается в выборе индекса, адекватно отражающего поведение рынка или его сегментов. В российских условиях использование стратегии индексного фонда осложняется также тем, что рынок корпоративных акций нестабилен даже для “голубых фишек”. Даже если использовать индексы, в которых представлены наиболее крупные и надежные эмитенты, для консервативного инвестора соответствующий портфель остается достаточно рискованным. Следует также отметить, что российский рынок корпоративных акций очень динамичен, и обновление портфеля один-два раз в год вряд ли приемлемо. Соответственно не реализуется одно из основных преимуществ стратегии — низкие затраты, связанные с управлением портфелем. На наш взгляд, особенности отечественного рынка делают стратегию индексного фонда методом скорее активного, нежели пассивного управления.

Более перспективными, с нашей точки зрения, являютсяактивные стратегии портфельного инвестирования. Выделение этих стратегий можно осуществлять по различным классификационным признакам. Классификация позволяет выявить наиболее полный спектр стратегий и тем самым расширяет диапазон действий организации в условиях динамичного фондового рынка. Появляется возможность составить перечень типовых стратегий для использования конкретной компанией в тех или иных ситуациях в будущем. В силу ограниченности объема статьи ниже приводится далеко не полный перечень стратегий, а их описание дается в сжатом виде.

Специфика деятельности инвестора заключается в том, что участники фондового рынка имеют доступ и выбирают различные его сегменты: РТС, фондовые биржи, розничный рынок (скупка акций у населения), крупнооптовый рынок (например, приобретение акций в процессе приватизации), другие сектора внебиржевого рынка. В зависимости от нацеленности на определенный сегмент рынка можно выделить следующие виды стратегий: аукционная, спекулятивного конкурсанта, арбитражная, “пылесоса”.

Аукционные стратегииприменяются при приобретении акций в момент их первичной продажи на чековых, денежных, залоговых аукционах, проводимых в процессе приватизации. Разновидности этих стратегий определяются условиями проведения аукционов. Особенно успешно рассматриваемые стратегии применялись на самых ранних стадиях приватизации. При правильном выборе объектов инвестирования приобретаемые на аукционах акции обеспечивали доходность за счет роста курсовой стоимости в сотни и тысячи процентов годовых. Итоговая аукционная цена в большинстве случаев оказывалась существенно ниже рыночной. Данное правило подтвердилось и в ходе недавней приватизации нефтяных компаний “КомиТэк”, “Славнефть”, ВНК на специализированных денежных аукционах, когда цена аукциона оказалась на 20–50% ниже котировок AK&M. Таким образом, основное преимущество данной стратегии заключается в том, что можно достаточно дешево купить акции “нераскрученных” предприятий, которые еще не пользуются спросом на рынке. Риск, характерный для этой стратегии, заключается в том, что в результате ажиотажного спроса на наиболее “лакомые” куски госсобственности аукционная цена может оказаться слишком высокой. Другая опасность может состоять в том, что инвестор, желая подстраховаться от роста цен, не угадает цену, соответственно ему не удастся приобрести акции, а вложенные им средства окажутся замороженными на полтора-два месяца. Ожидания инвестора, связанные с ростом курсовой стоимости в результате борьбы за установление контроля над предприятием, могут не оправдаться, если один из участников в ходе аукциона скупит контрольный пакет (именно такая ситуация сложилась после подведения итогов аукциона по ВНК). Наконец, в отечественных условиях всегда присутствует вероятность, что по каким-либо причинам сроки аукционов будут перенесены на неопределенное время (ТНК) или их итоги будут объявлены недействительными.

Стратегия спекулятивного конкурсантанаиболее часто используется на инвестиционных конкурсах и закрытых денежных аукционах, проводимых в процессе приватизации. Она заключается в том, что интересы инвестора представляют несколько фирм, которые стремятся указать в заявках такие цены, чтобы войти в двойку победителей. С одной стороны, это позволяет подстраховаться на случай неправильного оформления заявок или неучастия других инвесторов. С другой стороны, если интересы одного инвестора защищают несколько аффилированных фирм, то больше шансов “угадать” цену. При удачном стечении обстоятельств одна из компаний, представляющая интересы спекулятивного конкурсанта, занимает первое место и отказывается от своей заявки, а победителем признается другой его представитель, занявший второе место. Это позволяет получить прибыль за счет перепродажи акций конечному инвестору, который “не угадал” цену. Одной из предпосылок успешной реализации этой стратегии на инвестиционных конкурсах являются тесные связи с крупными банками и возможность установления контактов с организаторами продаж и администрацией предприятия. Основные риски этой стратегии связаны с тем, что в случае отказа от заявки (подписания протокола, заключения договора) залог не возвращается, поэтому, если сторонам не удается договориться, спекулянт терпит убытки. Кроме того, если цена или дисконтированные объемы инвестиций, указанные в заявке, были определены неправильно и победителем становился другой участник, средства спекулятивного конкурсанта оказывались “замороженными” на значительный период времени. В настоящее время в связи с ужесточением условий проведения аукционов, конкурсов и усилением контроля за их соблюдением реализация этой стратегии значительно осложняется либо становится невозможной (см. Распоряжение Правительства РФ – 1860-р от 31.12.97).

Арбитражная стратегия активно использовалась как на начальном этапе приватизации (торговля ваучерами), так и в настоящее время. Она заключается в использовании того факта, что один и тот же актив может иметь разную цену на двух различных, в том числе географически удаленных, рынках. Инвестор, применяющий эту стратегию (арбитражер), извлекает прибыль за счет практически одновременной купли-продажи одних и тех же ценных бумаг на разных фондовых площадках. Стратегия позволяет получить прибыль с минимальным риском и при высокой скорости осуществления взаиморасчетов и не требует значительных инвестиций.

Арбитражные операции активно использовались крупными компаниями, которые в период недавнего финансового кризиса покупали акции российских эмитентов на западном рынке и продавали на внутреннем. При этом разница цен за счет более сильного падения на западных рынках иногда достигала 8–10%.

Наконец, эта стратегия наиболее часто используется отечественными участниками фондового рынка при скупке акций в регионах и продаже более крупных пакетов в Москве. За счет того, что покупка и продажа иногда значительно разнесены во времени, основные преимущества чисто арбитражной стратегии (низкий риск и вложение средств на короткое время) в этом случае нивелируются. Тем не менее в силу наличия объективного буфера, обусловленного разницей между ценами покупки мелких и продажи крупных пакетов, риск, связанный с реализацией этой стратегии, достаточно низок.

Стратегия “пылесоса” применяется наиболее крупными инвестиционными компаниями, которые по заказу (в основном иностранных) инвесторов осуществляют массовую скупку акций в регионах. Сила “наддува” и скорость перетекания денежных средств и ценных бумаг определяются целями конечного инвестора, объемами финансовых средств, уровнем организации процесса скупки и другими особенностями. Одна из основных проблем заключается в том, чтобы увеличение спроса и консолидация крупных пакетов не привели к значительному росту цен.

Если в качестве системообразующего фактора при классификации портфельных стратегий выбрать метод формирования портфеля, в качестве примеров можно привести такие виды стратегий, как оптимизационная, рейтинговая, гибкого реагирования, рыночного опережения.